Лекция 8, имущественные.ppt

- Количество слайдов: 44

Лекция 9 - Имущественные налоги Вопросы: 1. Налог на имущество организаций 2. Налог на имущество ФЛ 3. Транспортный налог 4. Налог на недвижимость (самост. )

Лекция 9 - Имущественные налоги Вопросы: 1. Налог на имущество организаций 2. Налог на имущество ФЛ 3. Транспортный налог 4. Налог на недвижимость (самост. )

Вопрос 1 - Налог на имущество организаций Это региональный налог и устанав- ливается 30 главой НК РФ. На территории субъекта федерации вводится в действие законодательными актами соответствующего субъекта федерации.

Вопрос 1 - Налог на имущество организаций Это региональный налог и устанав- ливается 30 главой НК РФ. На территории субъекта федерации вводится в действие законодательными актами соответствующего субъекта федерации.

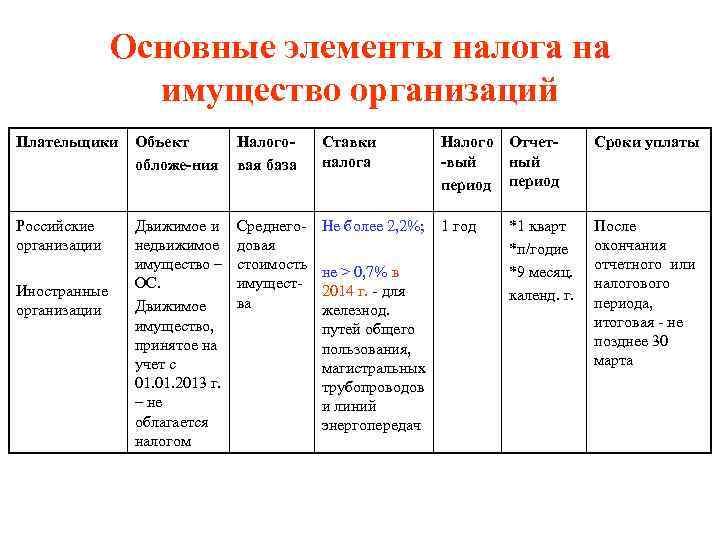

Основные элементы налога на имущество организаций Плательщики Объект обложе-ния Налоговая база Ставки налога Российские организации Движимое и недвижимое имущество – ОС. Движимое имущество, принятое на учет с 01. 2013 г. – не облагается налогом Среднегодовая стоимость имущества Не более 2, 2%; 1 год Иностранные организации не > 0, 7% в 2014 г. - для железнод. путей общего пользования, магистральных трубопроводов и линий энергопередач Налого Отчет-вый ный период *1 кварт *п/годие *9 месяц. календ. г. Сроки уплаты После окончания отчетного или налогового периода, итоговая - не позднее 30 марта

Основные элементы налога на имущество организаций Плательщики Объект обложе-ния Налоговая база Ставки налога Российские организации Движимое и недвижимое имущество – ОС. Движимое имущество, принятое на учет с 01. 2013 г. – не облагается налогом Среднегодовая стоимость имущества Не более 2, 2%; 1 год Иностранные организации не > 0, 7% в 2014 г. - для железнод. путей общего пользования, магистральных трубопроводов и линий энергопередач Налого Отчет-вый ный период *1 кварт *п/годие *9 месяц. календ. г. Сроки уплаты После окончания отчетного или налогового периода, итоговая - не позднее 30 марта

Объект обложения: - для российских организаций - движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению); - для иностранных организаций, имеющих представительства- - движимое и недвижимое имущество, относящееся к объектам основных средств, и имущество, полученное по концессионному соглашению. - для иностранных организаций, не имеющим представительства - находящееся на территории РФ и принадлежащее им на праве собственности или полученное по концессионному соглашению - недвижимое имущество.

Объект обложения: - для российских организаций - движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению); - для иностранных организаций, имеющих представительства- - движимое и недвижимое имущество, относящееся к объектам основных средств, и имущество, полученное по концессионному соглашению. - для иностранных организаций, не имеющим представительства - находящееся на территории РФ и принадлежащее им на праве собственности или полученное по концессионному соглашению - недвижимое имущество.

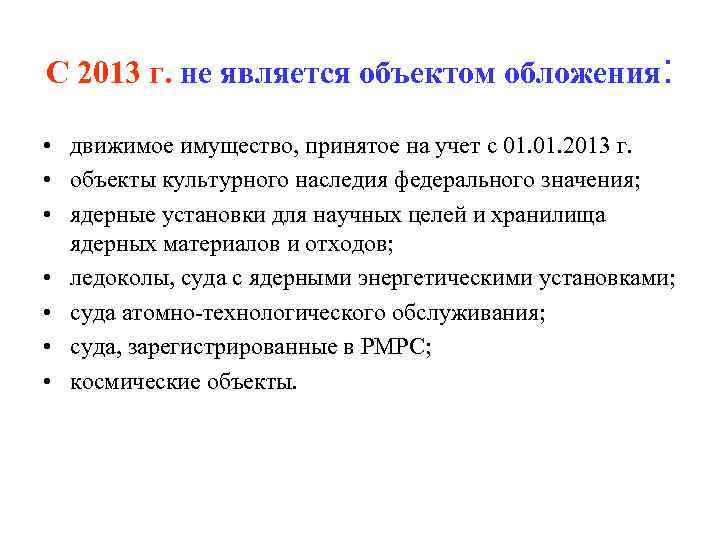

С 2013 г. не является объектом обложения: • движимое имущество, принятое на учет с 01. 2013 г. • объекты культурного наследия федерального значения; • ядерные установки для научных целей и хранилища ядерных материалов и отходов; • ледоколы, суда с ядерными энергетическими установками; • суда атомно-технологического обслуживания; • суда, зарегистрированные в РМРС; • космические объекты.

С 2013 г. не является объектом обложения: • движимое имущество, принятое на учет с 01. 2013 г. • объекты культурного наследия федерального значения; • ядерные установки для научных целей и хранилища ядерных материалов и отходов; • ледоколы, суда с ядерными энергетическими установками; • суда атомно-технологического обслуживания; • суда, зарегистрированные в РМРС; • космические объекты.

Не признаются объектами налогообложения: 1. Земельные участки и иные объекты природопользования; 2. Имущество, принадлежащее на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, в которых законодательно предусмотрена военная, приравненная к ней служба;

Не признаются объектами налогообложения: 1. Земельные участки и иные объекты природопользования; 2. Имущество, принадлежащее на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, в которых законодательно предусмотрена военная, приравненная к ней служба;

При определении налоговой базы имущество учитывается по его остаточной стоимости (для отд. объектов (им. иностранных организаций) с 2014 г. – по кадастровой стоимости на 1 января). Стоимость определяется как среднегодовая. Налоговая база определяется плательщиками самостоятельно.

При определении налоговой базы имущество учитывается по его остаточной стоимости (для отд. объектов (им. иностранных организаций) с 2014 г. – по кадастровой стоимости на 1 января). Стоимость определяется как среднегодовая. Налоговая база определяется плательщиками самостоятельно.

Имущество, переданное в доверительное управление, а также имущество, приобретенное в рамках договора доверительного управления, подлежит налогообложению у учредителя доверительного управления. Имущество, составляющее ПИФ, подлежит налогообложению у управляющей компании. При этом налог уплачивается за счет имущества, составляющего этот ПИФ. Имущество, переданное концессионеру подлежит налогообложению у концессионера.

Имущество, переданное в доверительное управление, а также имущество, приобретенное в рамках договора доверительного управления, подлежит налогообложению у учредителя доверительного управления. Имущество, составляющее ПИФ, подлежит налогообложению у управляющей компании. При этом налог уплачивается за счет имущества, составляющего этот ПИФ. Имущество, переданное концессионеру подлежит налогообложению у концессионера.

Особенности определения налоговой базы в рамках договора простого товарищества (договора о совместной деятельности), договора инвестиционного товарищества • Каждый участник товарищества производит исчисление и уплату налога в отношении имущества, переданного им в совместную деятельность. • В отношении имущества, приобретенного и (или) созданного в процессе совместной деятельности, исчисление и уплата налога производятся - пропорционально стоимости их вклада в общее дело. • Лицо, ведущее учет, обязано для целей налогообложения сообщать не позднее 20 -го числа месяца, следующего за отчетным периодом, каждому налогоплательщику - участнику договора сведения об остаточной стоимости имущества на 1 -е число каждого месяца соответствующего отчетного периода и о доле каждого участника в общем имуществе товарищей. • При этом сообщаются сведения, необходимые для определения налоговой базы.

Особенности определения налоговой базы в рамках договора простого товарищества (договора о совместной деятельности), договора инвестиционного товарищества • Каждый участник товарищества производит исчисление и уплату налога в отношении имущества, переданного им в совместную деятельность. • В отношении имущества, приобретенного и (или) созданного в процессе совместной деятельности, исчисление и уплата налога производятся - пропорционально стоимости их вклада в общее дело. • Лицо, ведущее учет, обязано для целей налогообложения сообщать не позднее 20 -го числа месяца, следующего за отчетным периодом, каждому налогоплательщику - участнику договора сведения об остаточной стоимости имущества на 1 -е число каждого месяца соответствующего отчетного периода и о доле каждого участника в общем имуществе товарищей. • При этом сообщаются сведения, необходимые для определения налоговой базы.

Налоговые льготы • Не облагается налогом имущество: -бюджетных организаций, органов законодательной, представительской, исполнительной власти, местного самоуправления, внебюджетных фондов социального назначения; - общероссийских организаций инвалидов; - коллегии адвокатов и их структурных подразделений; - религиозных организаций; - организаций, исполняющих уголовные наказания и др.

Налоговые льготы • Не облагается налогом имущество: -бюджетных организаций, органов законодательной, представительской, исполнительной власти, местного самоуправления, внебюджетных фондов социального назначения; - общероссийских организаций инвалидов; - коллегии адвокатов и их структурных подразделений; - религиозных организаций; - организаций, исполняющих уголовные наказания и др.

С 01. 2012 г. не облагается имущество: • организаций - в отношении вновь вводимых объектов, имеющих высокую энергетическую эффективность - в течение 3 лет со дня постановки на учет указанного имущества; • судостроительных организации - резидентов промышленно-производственной ОЭЗ - в течение 10 лет с даты регистрации организаций в качестве резидента; • организаций - управляющие компании ОЭЗ, созданное в целях реализации соглашений о создании ОЭЗ, - в течение 10 лет с месяца, следующего за месяцем постановки на учет указанного имущества.

С 01. 2012 г. не облагается имущество: • организаций - в отношении вновь вводимых объектов, имеющих высокую энергетическую эффективность - в течение 3 лет со дня постановки на учет указанного имущества; • судостроительных организации - резидентов промышленно-производственной ОЭЗ - в течение 10 лет с даты регистрации организаций в качестве резидента; • организаций - управляющие компании ОЭЗ, созданное в целях реализации соглашений о создании ОЭЗ, - в течение 10 лет с месяца, следующего за месяцем постановки на учет указанного имущества.

С 2014 г. не облагается налогом: имущество, которое в течение года используется при добыче углеводородного сырья во внутренних морских водах России, в ее территориальном море, на континентальном шельфе, в исключительной экономической зоне РФ или в российской части дна Каспийского моря, не облагается налогом на имущество организаций

С 2014 г. не облагается налогом: имущество, которое в течение года используется при добыче углеводородного сырья во внутренних морских водах России, в ее территориальном море, на континентальном шельфе, в исключительной экономической зоне РФ или в российской части дна Каспийского моря, не облагается налогом на имущество организаций

Налоговые ставки устанавливаются законами субъектов РФ и не могут превышать 2, 2 % или 0, 7%. Допускается их дифференцирование в зависимости от категорий плательщиков или налогооблагаемого имущества. Если ставки не определены законами субъектов РФ – применяются ставки 2, 2% и 0, 7%. Итоговые налоговые декларации представляются не позднее 30 марта года, следующего за истекшим налоговым периодом.

Налоговые ставки устанавливаются законами субъектов РФ и не могут превышать 2, 2 % или 0, 7%. Допускается их дифференцирование в зависимости от категорий плательщиков или налогооблагаемого имущества. Если ставки не определены законами субъектов РФ – применяются ставки 2, 2% и 0, 7%. Итоговые налоговые декларации представляются не позднее 30 марта года, следующего за истекшим налоговым периодом.

Сумма налога = НС х НБ и определяется как разница между исчисленной суммой налога и суммами авансовых платежей. Сумма авансового платежа = ¼ (НС х НБ) исчисляется по итогам каждого отчетного периода или (1/4 инвентаризационной стоимости – у Ионе имеющих представительства).

Сумма налога = НС х НБ и определяется как разница между исчисленной суммой налога и суммами авансовых платежей. Сумма авансового платежа = ¼ (НС х НБ) исчисляется по итогам каждого отчетного периода или (1/4 инвентаризационной стоимости – у Ионе имеющих представительства).

Если у иностранных организаций, не имеющих представительства в РФ, возникает или прекращается право собственности на недвижимое имущество - исчисление налога (авансового платежа) производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых данный объект недвижимого имущества находился в собственности налогоплательщика, к числу месяцев в налоговом (отчетном) периоде.

Если у иностранных организаций, не имеющих представительства в РФ, возникает или прекращается право собственности на недвижимое имущество - исчисление налога (авансового платежа) производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых данный объект недвижимого имущества находился в собственности налогоплательщика, к числу месяцев в налоговом (отчетном) периоде.

Налог на имущество организаций распределяется поровну (по 50 %) между региональным и местным бюджетами.

Налог на имущество организаций распределяется поровну (по 50 %) между региональным и местным бюджетами.

Вопрос 2 - Налог на имущество ФЛ Налог является местным налогом и устанавливается соответствующим ФЗ и нормативными правовыми актами органов местного самоуправления

Вопрос 2 - Налог на имущество ФЛ Налог является местным налогом и устанавливается соответствующим ФЗ и нормативными правовыми актами органов местного самоуправления

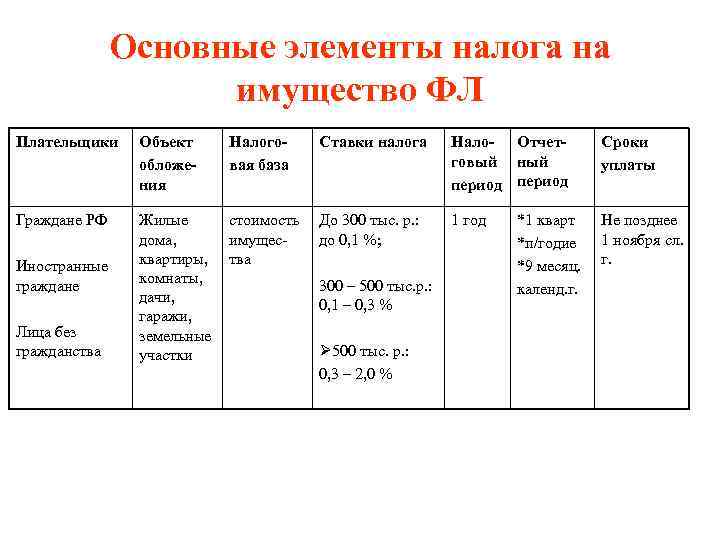

Основные элементы налога на имущество ФЛ Плательщики Объект обложения Граждане РФ Жилые стоимость До 300 тыс. р. : 1 год дома, имущесдо 0, 1 %; квартиры, тва комнаты, 300 – 500 тыс. р. : дачи, 0, 1 – 0, 3 % гаражи, земельные Ø 500 тыс. р. : участки 0, 3 – 2, 0 % Иностранные граждане Лица без гражданства Налоговая база Ставки налога Нало- Отчетговый ный период *1 кварт *п/годие *9 месяц. календ. г. Сроки уплаты Не позднее 1 ноября сл. г.

Основные элементы налога на имущество ФЛ Плательщики Объект обложения Граждане РФ Жилые стоимость До 300 тыс. р. : 1 год дома, имущесдо 0, 1 %; квартиры, тва комнаты, 300 – 500 тыс. р. : дачи, 0, 1 – 0, 3 % гаражи, земельные Ø 500 тыс. р. : участки 0, 3 – 2, 0 % Иностранные граждане Лица без гражданства Налоговая база Ставки налога Нало- Отчетговый ный период *1 кварт *п/годие *9 месяц. календ. г. Сроки уплаты Не позднее 1 ноября сл. г.

Плательщиками налога являются граждане РФ, иностранные граждане и лица без гражданства, имеющие на территории России в собственности имущество. Если имущество находится в общей долевой собственности, то налогоплательщиком признается каждое из этих лиц соразмерно его доле в этом имуществе. Если имущество находится в общей совместной собственности нескольких ФЛ, они несут равную ответственность по исполнению налогового обязательства. При этом плательщиком налога может быть одно из этих лиц, определяемое по соглашению между ними.

Плательщиками налога являются граждане РФ, иностранные граждане и лица без гражданства, имеющие на территории России в собственности имущество. Если имущество находится в общей долевой собственности, то налогоплательщиком признается каждое из этих лиц соразмерно его доле в этом имуществе. Если имущество находится в общей совместной собственности нескольких ФЛ, они несут равную ответственность по исполнению налогового обязательства. При этом плательщиком налога может быть одно из этих лиц, определяемое по соглашению между ними.

Ставки налога устанавливаются нормативными правовыми актами представительных органов местного самоуправления в зависимости от суммарной инвентаризационной стоимости объектов обложения и коэфф. -дефлятора.

Ставки налога устанавливаются нормативными правовыми актами представительных органов местного самоуправления в зависимости от суммарной инвентаризационной стоимости объектов обложения и коэфф. -дефлятора.

Льготы по налогу 1. Освобождаются полностью от уплаты налога на все виды имущества: • Герои СССР и РФ, награжденные орденом Славы 3 степеней; • инвалиды 1 и 2 групп, инвалиды детства; • участники боевых операций по защите СССР и РФ; • уволенные с военной службы после 20 и более лет службы; • члены семей военнослужащих, потерявших кормильца; • лица, пострадавшие в результате аварии на Чернобыльской АЭС, ПО «Маяк» .

Льготы по налогу 1. Освобождаются полностью от уплаты налога на все виды имущества: • Герои СССР и РФ, награжденные орденом Славы 3 степеней; • инвалиды 1 и 2 групп, инвалиды детства; • участники боевых операций по защите СССР и РФ; • уволенные с военной службы после 20 и более лет службы; • члены семей военнослужащих, потерявших кормильца; • лица, пострадавшие в результате аварии на Чернобыльской АЭС, ПО «Маяк» .

2. От уплаты налога на строения, сооружения освобождаются: - пенсионеры, получающие пенсии в соответствии с пенсион ным законодательством РФ; - уволенные с военной службы после боевых действий; - выполнявшими интернациональный долг в Афганистане и других странах, в которых велись боевые действия; - родители и супруги военнослужащих, погибших при испол нении служебных обязанностей; - творческие мастерские деятелей культуры, искусства, народ ных мастеров; - жилые и хозяйственные строения в садоводческих и дачных кооперативах площадью (жилой и общей соответственно) не более 50 кв. м.

2. От уплаты налога на строения, сооружения освобождаются: - пенсионеры, получающие пенсии в соответствии с пенсион ным законодательством РФ; - уволенные с военной службы после боевых действий; - выполнявшими интернациональный долг в Афганистане и других странах, в которых велись боевые действия; - родители и супруги военнослужащих, погибших при испол нении служебных обязанностей; - творческие мастерские деятелей культуры, искусства, народ ных мастеров; - жилые и хозяйственные строения в садоводческих и дачных кооперативах площадью (жилой и общей соответственно) не более 50 кв. м.

По новым строениям, помещениям и сооружениям налог уплачивается с начала года, следующего за их возведением или приобретением. За строение, помещение и сооружение, перешедшее по наследству, налог взимается с наследников с момента открытия наследства. В случае уничтожения, полного разрушения строения, помещения, сооружения взимание налога прекращается начиная с месяца, в котором они были уничтожены или полностью разрушены.

По новым строениям, помещениям и сооружениям налог уплачивается с начала года, следующего за их возведением или приобретением. За строение, помещение и сооружение, перешедшее по наследству, налог взимается с наследников с момента открытия наследства. В случае уничтожения, полного разрушения строения, помещения, сооружения взимание налога прекращается начиная с месяца, в котором они были уничтожены или полностью разрушены.

При переходе права собственности на объект в течение календарного года налог уплачивается первоначальным собственником с 1 января этого года до начала того месяца, в котором он утратил право собственности, новым собственником - начиная с месяца, в котором у последнего возникло право собственности. При возникновении права на льготу в течение календарного года перерасчет налога производится с месяца, в котором возникло это право.

При переходе права собственности на объект в течение календарного года налог уплачивается первоначальным собственником с 1 января этого года до начала того месяца, в котором он утратил право собственности, новым собственником - начиная с месяца, в котором у последнего возникло право собственности. При возникновении права на льготу в течение календарного года перерасчет налога производится с месяца, в котором возникло это право.

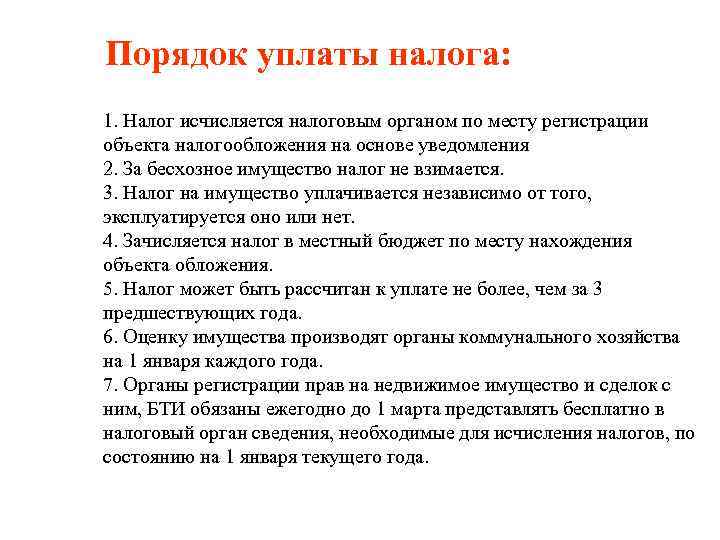

Порядок уплаты налога: 1. Налог исчисляется налоговым органом по месту регистрации объекта налогообложения на основе уведомления 2. За бесхозное имущество налог не взимается. 3. Налог на имущество уплачивается независимо от того, эксплуатируется оно или нет. 4. Зачисляется налог в местный бюджет по месту нахождения объекта обложения. 5. Налог может быть рассчитан к уплате не более, чем за 3 предшествующих года. 6. Оценку имущества производят органы коммунального хозяйства на 1 января каждого года. 7. Органы регистрации прав на недвижимое имущество и сделок с ним, БТИ обязаны ежегодно до 1 марта представлять бесплатно в налоговый орган сведения, необходимые для исчисления налогов, по состоянию на 1 января текущего года.

Порядок уплаты налога: 1. Налог исчисляется налоговым органом по месту регистрации объекта налогообложения на основе уведомления 2. За бесхозное имущество налог не взимается. 3. Налог на имущество уплачивается независимо от того, эксплуатируется оно или нет. 4. Зачисляется налог в местный бюджет по месту нахождения объекта обложения. 5. Налог может быть рассчитан к уплате не более, чем за 3 предшествующих года. 6. Оценку имущества производят органы коммунального хозяйства на 1 января каждого года. 7. Органы регистрации прав на недвижимое имущество и сделок с ним, БТИ обязаны ежегодно до 1 марта представлять бесплатно в налоговый орган сведения, необходимые для исчисления налогов, по состоянию на 1 января текущего года.

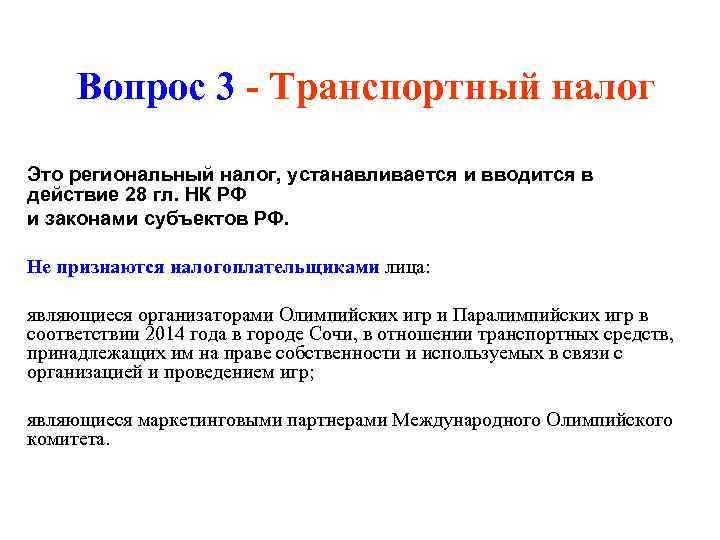

Вопрос 3 - Транспортный налог Это региональный налог, устанавливается и вводится в действие 28 гл. НК РФ и законами субъектов РФ. Не признаются налогоплательщиками лица: являющиеся организаторами Олимпийских игр и Паралимпийских игр в соответствии 2014 года в городе Сочи, в отношении транспортных средств, принадлежащих им на праве собственности и используемых в связи с организацией и проведением игр; являющиеся маркетинговыми партнерами Международного Олимпийского комитета.

Вопрос 3 - Транспортный налог Это региональный налог, устанавливается и вводится в действие 28 гл. НК РФ и законами субъектов РФ. Не признаются налогоплательщиками лица: являющиеся организаторами Олимпийских игр и Паралимпийских игр в соответствии 2014 года в городе Сочи, в отношении транспортных средств, принадлежащих им на праве собственности и используемых в связи с организацией и проведением игр; являющиеся маркетинговыми партнерами Международного Олимпийского комитета.

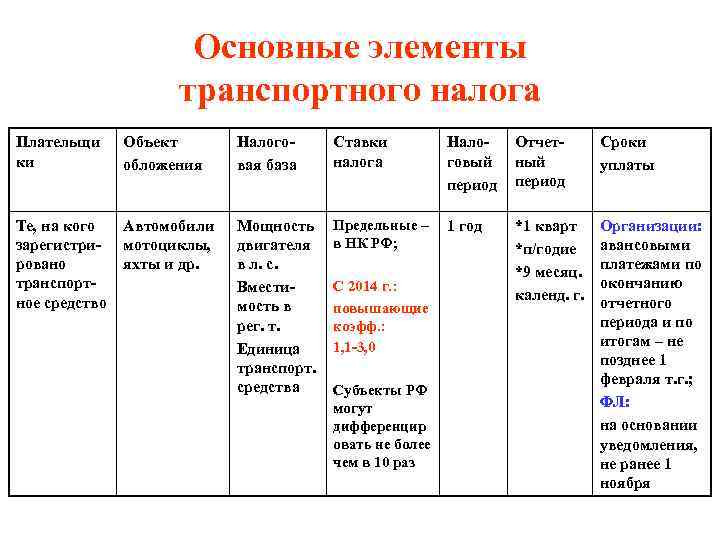

Основные элементы транспортного налога Плательщи ки Объект обложения Налоговая база Ставки налога Те, на кого зарегистрировано транспортное средство Автомобили мотоциклы, яхты и др. Мощность двигателя в л. с. Вместимость в рег. т. Единица транспорт. средства Предельные – 1 год в НК РФ; С 2014 г. : повышающие коэфф. : 1, 1 -3, 0 Субъекты РФ могут дифференцир овать не более чем в 10 раз Налоговый период Отчетный период Сроки уплаты *1 кварт *п/годие *9 месяц. календ. г. Организации: авансовыми платежами по окончанию отчетного периода и по итогам – не позднее 1 февраля т. г. ; ФЛ: на основании уведомления, не ранее 1 ноября

Основные элементы транспортного налога Плательщи ки Объект обложения Налоговая база Ставки налога Те, на кого зарегистрировано транспортное средство Автомобили мотоциклы, яхты и др. Мощность двигателя в л. с. Вместимость в рег. т. Единица транспорт. средства Предельные – 1 год в НК РФ; С 2014 г. : повышающие коэфф. : 1, 1 -3, 0 Субъекты РФ могут дифференцир овать не более чем в 10 раз Налоговый период Отчетный период Сроки уплаты *1 кварт *п/годие *9 месяц. календ. г. Организации: авансовыми платежами по окончанию отчетного периода и по итогам – не позднее 1 февраля т. г. ; ФЛ: на основании уведомления, не ранее 1 ноября

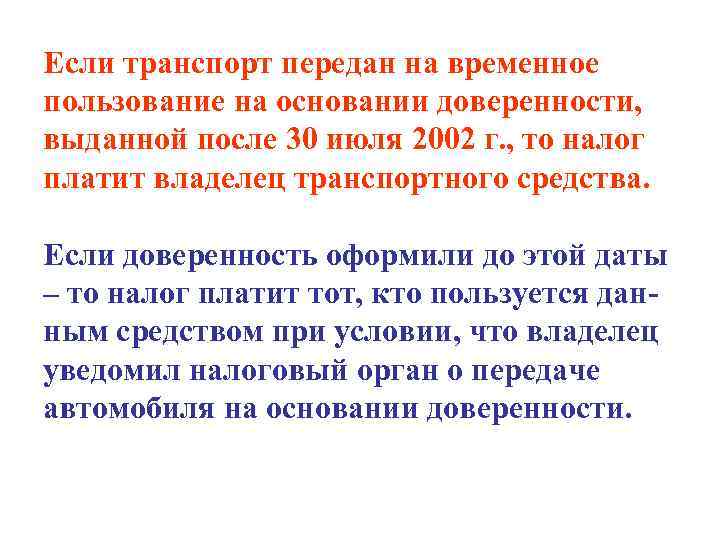

Если транспорт передан на временное пользование на основании доверенности, выданной после 30 июля 2002 г. , то налог платит владелец транспортного средства. Если доверенность оформили до этой даты – то налог платит тот, кто пользуется данным средством при условии, что владелец уведомил налоговый орган о передаче автомобиля на основании доверенности.

Если транспорт передан на временное пользование на основании доверенности, выданной после 30 июля 2002 г. , то налог платит владелец транспортного средства. Если доверенность оформили до этой даты – то налог платит тот, кто пользуется данным средством при условии, что владелец уведомил налоговый орган о передаче автомобиля на основании доверенности.

Не являются объектом обложения: 1. 2. 3. 4. 5. 6. 7. 8. 9. Весельные лодки, моторные лодки с двигателем не свыше 5 л. с. ; Автомобили для инвалидов или с мощностью двигателя до 100 л. с. ; Промысловые морские и речные суда; Пассажирские речные, морские и воздушные суда организаций, занимающихся осуществлением пассажирских и грузовых перевозок; Сельхозмашины предприятий, занимающихся производством сельскохозяйственной продукции; Транспортные средства федеральных органов исполнительной власти, где предусмотрена военная служба; Средства, находящиеся в розыске; Самолеты и вертолеты санитарной авиации и медицинской службы. С 2014 г. - морские стационарные и плавучие платформы, морские передвижные буровые установки и буровые суда не облагаются транспортным налогом

Не являются объектом обложения: 1. 2. 3. 4. 5. 6. 7. 8. 9. Весельные лодки, моторные лодки с двигателем не свыше 5 л. с. ; Автомобили для инвалидов или с мощностью двигателя до 100 л. с. ; Промысловые морские и речные суда; Пассажирские речные, морские и воздушные суда организаций, занимающихся осуществлением пассажирских и грузовых перевозок; Сельхозмашины предприятий, занимающихся производством сельскохозяйственной продукции; Транспортные средства федеральных органов исполнительной власти, где предусмотрена военная служба; Средства, находящиеся в розыске; Самолеты и вертолеты санитарной авиации и медицинской службы. С 2014 г. - морские стационарные и плавучие платформы, морские передвижные буровые установки и буровые суда не облагаются транспортным налогом

Налоговые ставки устанавливаются законами субъектов РФ в зависимости от мощности двигателя, валовой вместимости средств или единицу транспортных средств. Ставки налога приведены в ст. 361 ч. 2 НК РФ. Налоговые ставки могут дифференцироваться законами субъектов РФ, но не более чем в 10 раз. Указанное ограничение размера уменьшения ставок законами субъектов РФ не применяется в отношении автомобилей легковых с мощностью двигателя до 150 л. с. Допускается у дифференцирование ставок в отношении каждой категории транспортных средств, а также с учетом количества лет, прошедших с года выпуска транспортных средств и их экологического класса (который определяется по состоянию на 1 января т. г. в календарных годах с года, следующего за годом выпуска транспортного средства). Если ставки не определены законами субъектов РФ - применяются значения, установленные НК

Налоговые ставки устанавливаются законами субъектов РФ в зависимости от мощности двигателя, валовой вместимости средств или единицу транспортных средств. Ставки налога приведены в ст. 361 ч. 2 НК РФ. Налоговые ставки могут дифференцироваться законами субъектов РФ, но не более чем в 10 раз. Указанное ограничение размера уменьшения ставок законами субъектов РФ не применяется в отношении автомобилей легковых с мощностью двигателя до 150 л. с. Допускается у дифференцирование ставок в отношении каждой категории транспортных средств, а также с учетом количества лет, прошедших с года выпуска транспортных средств и их экологического класса (который определяется по состоянию на 1 января т. г. в календарных годах с года, следующего за годом выпуска транспортного средства). Если ставки не определены законами субъектов РФ - применяются значения, установленные НК

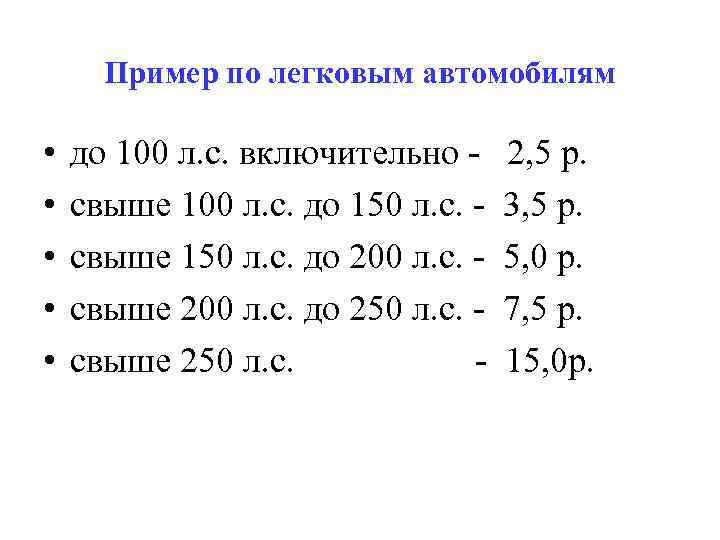

Пример по легковым автомобилям • • • до 100 л. с. включительно - 2, 5 р. свыше 100 л. с. до 150 л. с. - 3, 5 р. свыше 150 л. с. до 200 л. с. - 5, 0 р. свыше 200 л. с. до 250 л. с. - 7, 5 р. свыше 250 л. с. - 15, 0 р.

Пример по легковым автомобилям • • • до 100 л. с. включительно - 2, 5 р. свыше 100 л. с. до 150 л. с. - 3, 5 р. свыше 150 л. с. до 200 л. с. - 5, 0 р. свыше 200 л. с. до 250 л. с. - 7, 5 р. свыше 250 л. с. - 15, 0 р.

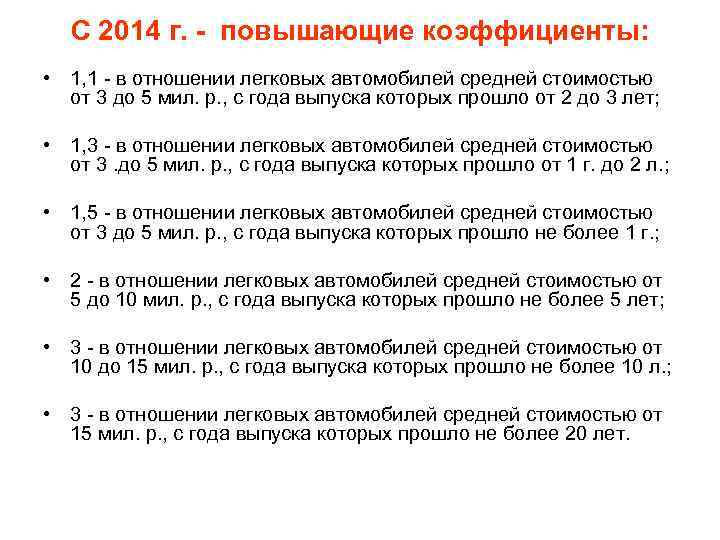

С 2014 г. - повышающие коэффициенты: • 1, 1 - в отношении легковых автомобилей средней стоимостью от 3 до 5 мил. р. , с года выпуска которых прошло от 2 до 3 лет; • 1, 3 - в отношении легковых автомобилей средней стоимостью от 3. до 5 мил. р. , с года выпуска которых прошло от 1 г. до 2 л. ; • 1, 5 - в отношении легковых автомобилей средней стоимостью от 3 до 5 мил. р. , с года выпуска которых прошло не более 1 г. ; • 2 - в отношении легковых автомобилей средней стоимостью от 5 до 10 мил. р. , с года выпуска которых прошло не более 5 лет; • 3 - в отношении легковых автомобилей средней стоимостью от 10 до 15 мил. р. , с года выпуска которых прошло не более 10 л. ; • 3 - в отношении легковых автомобилей средней стоимостью от 15 мил. р. , с года выпуска которых прошло не более 20 лет.

С 2014 г. - повышающие коэффициенты: • 1, 1 - в отношении легковых автомобилей средней стоимостью от 3 до 5 мил. р. , с года выпуска которых прошло от 2 до 3 лет; • 1, 3 - в отношении легковых автомобилей средней стоимостью от 3. до 5 мил. р. , с года выпуска которых прошло от 1 г. до 2 л. ; • 1, 5 - в отношении легковых автомобилей средней стоимостью от 3 до 5 мил. р. , с года выпуска которых прошло не более 1 г. ; • 2 - в отношении легковых автомобилей средней стоимостью от 5 до 10 мил. р. , с года выпуска которых прошло не более 5 лет; • 3 - в отношении легковых автомобилей средней стоимостью от 10 до 15 мил. р. , с года выпуска которых прошло не более 10 л. ; • 3 - в отношении легковых автомобилей средней стоимостью от 15 мил. р. , с года выпуска которых прошло не более 20 лет.

Сумма налога определяется как разница между исчисленной суммой налога и суммами авансовых платежей. Организациями, исчисляют суммы авансовых в размере 1/4 произведения соответствующей налоговой базы и налоговой ставки.

Сумма налога определяется как разница между исчисленной суммой налога и суммами авансовых платежей. Организациями, исчисляют суммы авансовых в размере 1/4 произведения соответствующей налоговой базы и налоговой ставки.

В случае регистрации транспортного средства или с регистрации в течение налогового периода исчисление суммы налога производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в налоговом периоде. При этом месяц регистрации транспортного средства, а также месяц снятия с регистрации принимается за полный месяц. В случае регистрации и снятия с учета транспортного средства в течение одного календарного месяца указанный месяц принимается как один полный месяц.

В случае регистрации транспортного средства или с регистрации в течение налогового периода исчисление суммы налога производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в налоговом периоде. При этом месяц регистрации транспортного средства, а также месяц снятия с регистрации принимается за полный месяц. В случае регистрации и снятия с учета транспортного средства в течение одного календарного месяца указанный месяц принимается как один полный месяц.

Порядок исчисления налога Налогоплательщики – организации исчисляют сумму налога самостоятельно, а налог с ФЛ исчисляется налоговыми органами на основании сведений, которые представляют им (по состоянию на 31 декабря истекшего календарного года до 1 февраля текущего года) органы, осуществляющие регистрацию транспортных средств на территории РФ. Последние обязаны подавать сведения и обо всех изменениях в течение 10 дней после их регистрации или снятия с регистрации.

Порядок исчисления налога Налогоплательщики – организации исчисляют сумму налога самостоятельно, а налог с ФЛ исчисляется налоговыми органами на основании сведений, которые представляют им (по состоянию на 31 декабря истекшего календарного года до 1 февраля текущего года) органы, осуществляющие регистрацию транспортных средств на территории РФ. Последние обязаны подавать сведения и обо всех изменениях в течение 10 дней после их регистрации или снятия с регистрации.

Порядок и сроки уплаты налога • уплата налога производится по месту нахождения транспортного средства в порядке и сроки, которые установлены законами субъектов РФ; • налогоплательщики – организации представляют в налоговый орган по месту нахождения средств налоговую декларацию до 1 февраля следующего года; • срок уплаты налога для ФЛ, не может быть установлен ранее 1 ноября года, следующего года; • налоговые декларации представляются налогоплательщиками не позднее 1 февраля года, следующего за истекшим налоговым периодом; • с 2009 г. плательщики, применяющие УСН и ЕСХН не должны представлять налоговые расчеты по авансовым платежам.

Порядок и сроки уплаты налога • уплата налога производится по месту нахождения транспортного средства в порядке и сроки, которые установлены законами субъектов РФ; • налогоплательщики – организации представляют в налоговый орган по месту нахождения средств налоговую декларацию до 1 февраля следующего года; • срок уплаты налога для ФЛ, не может быть установлен ранее 1 ноября года, следующего года; • налоговые декларации представляются налогоплательщиками не позднее 1 февраля года, следующего за истекшим налоговым периодом; • с 2009 г. плательщики, применяющие УСН и ЕСХН не должны представлять налоговые расчеты по авансовым платежам.

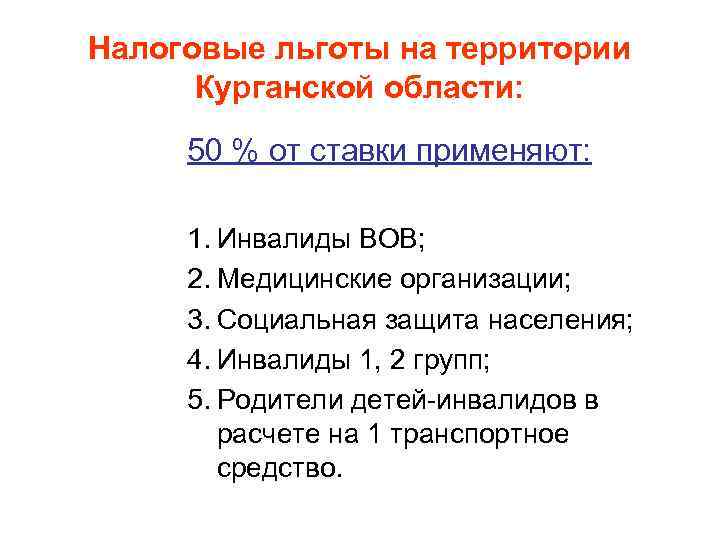

Налоговые льготы на территории Курганской области: 50 % от ставки применяют: 1. Инвалиды ВОВ; 2. Медицинские организации; 3. Социальная защита населения; 4. Инвалиды 1, 2 групп; 5. Родители детей-инвалидов в расчете на 1 транспортное средство.

Налоговые льготы на территории Курганской области: 50 % от ставки применяют: 1. Инвалиды ВОВ; 2. Медицинские организации; 3. Социальная защита населения; 4. Инвалиды 1, 2 групп; 5. Родители детей-инвалидов в расчете на 1 транспортное средство.

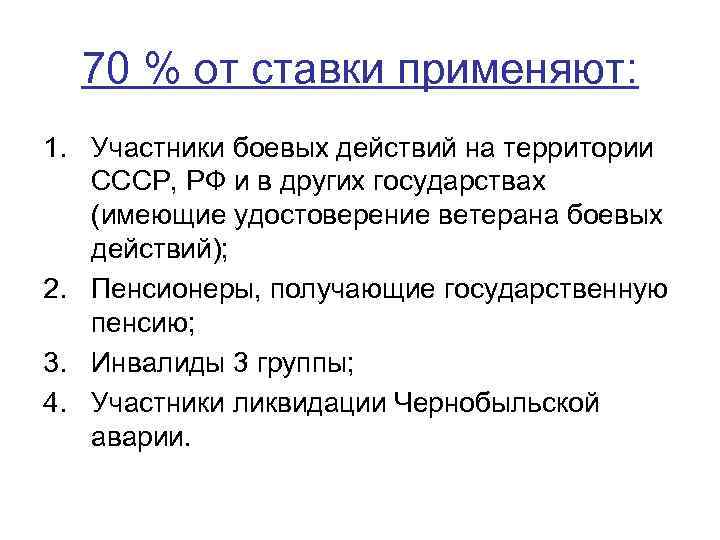

70 % от ставки применяют: 1. Участники боевых действий на территории СССР, РФ и в других государствах (имеющие удостоверение ветерана боевых действий); 2. Пенсионеры, получающие государственную пенсию; 3. Инвалиды 3 группы; 4. Участники ликвидации Чернобыльской аварии.

70 % от ставки применяют: 1. Участники боевых действий на территории СССР, РФ и в других государствах (имеющие удостоверение ветерана боевых действий); 2. Пенсионеры, получающие государственную пенсию; 3. Инвалиды 3 группы; 4. Участники ликвидации Чернобыльской аварии.

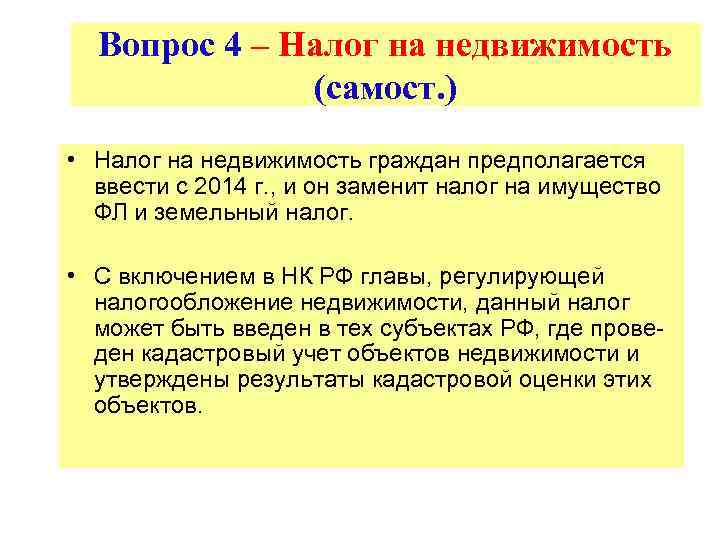

Вопрос 4 – Налог на недвижимость (самост. ) • Налог на недвижимость граждан предполагается ввести с 2014 г. , и он заменит налог на имущество ФЛ и земельный налог. • С включением в НК РФ главы, регулирующей налогообложение недвижимости, данный налог может быть введен в тех субъектах РФ, где проведен кадастровый учет объектов недвижимости и утверждены результаты кадастровой оценки этих объектов.

Вопрос 4 – Налог на недвижимость (самост. ) • Налог на недвижимость граждан предполагается ввести с 2014 г. , и он заменит налог на имущество ФЛ и земельный налог. • С включением в НК РФ главы, регулирующей налогообложение недвижимости, данный налог может быть введен в тех субъектах РФ, где проведен кадастровый учет объектов недвижимости и утверждены результаты кадастровой оценки этих объектов.

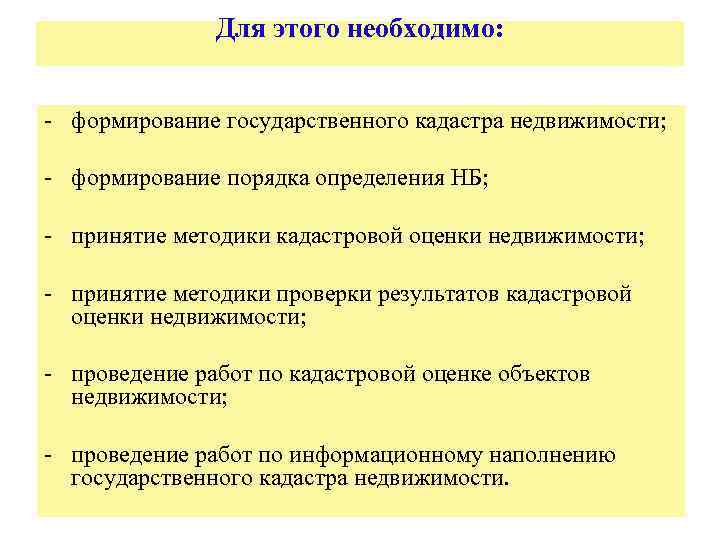

Для этого необходимо: - формирование государственного кадастра недвижимости; - формирование порядка определения НБ; - принятие методики кадастровой оценки недвижимости; - принятие методики проверки результатов кадастровой оценки недвижимости; - проведение работ по кадастровой оценке объектов недвижимости; - проведение работ по информационному наполнению государственного кадастра недвижимости.

Для этого необходимо: - формирование государственного кадастра недвижимости; - формирование порядка определения НБ; - принятие методики кадастровой оценки недвижимости; - принятие методики проверки результатов кадастровой оценки недвижимости; - проведение работ по кадастровой оценке объектов недвижимости; - проведение работ по информационному наполнению государственного кадастра недвижимости.

НБ - это кадастровая стоимость на 1 января. Объекты налогообложения: здания, строения, сооружения, жилые и нежилые помещения, а также объекты незавершенного строительства и земельные участки.

НБ - это кадастровая стоимость на 1 января. Объекты налогообложения: здания, строения, сооружения, жилые и нежилые помещения, а также объекты незавершенного строительства и земельные участки.

Вычеты, уменьшающие НБ • для всех - в размере кадастровой стоимости 20 кв. м. ; • для льготников (ветеранов и инвалидов ВОВ, ветеранов и инвалидов боевых действий, героев СС и др. ): - в размере кадастровой стоимости 30 кв. м объекта недвижимости и – 1000 кв. м. земельных участков. • Муниципалитеты смогут увеличивать размеры вычетов и расширять перечень льготников.

Вычеты, уменьшающие НБ • для всех - в размере кадастровой стоимости 20 кв. м. ; • для льготников (ветеранов и инвалидов ВОВ, ветеранов и инвалидов боевых действий, героев СС и др. ): - в размере кадастровой стоимости 30 кв. м объекта недвижимости и – 1000 кв. м. земельных участков. • Муниципалитеты смогут увеличивать размеры вычетов и расширять перечень льготников.

Ставки Для объектов налогообложения, суммарная стоимость которых менее 300 млн р. : • не > 0, 1% для жилых помещений, • не > 0, 5% по объектам кап. строительства, не относящихся к жилищному фонду • не > 0, 3% в отношении земельных участков (сельхозназначения, ЛПХ, жилищный фонд) • не > 1, 5% в отношении прочих земельных участков.

Ставки Для объектов налогообложения, суммарная стоимость которых менее 300 млн р. : • не > 0, 1% для жилых помещений, • не > 0, 5% по объектам кап. строительства, не относящихся к жилищному фонду • не > 0, 3% в отношении земельных участков (сельхозназначения, ЛПХ, жилищный фонд) • не > 1, 5% в отношении прочих земельных участков.

Для объектов с суммарной кадастровой стоимостью более 300 млн р. : - 0, 5% по объектам капстроительства и незавершенного капстроительства (независимо от их принадлежности к жилищному фонду); -1, 5% в отношении земельных участков.

Для объектов с суммарной кадастровой стоимостью более 300 млн р. : - 0, 5% по объектам капстроительства и незавершенного капстроительства (независимо от их принадлежности к жилищному фонду); -1, 5% в отношении земельных участков.