ЛЕКЦ.7.2.МЕЖД.РАСЧ..ppt

- Количество слайдов: 21

Лекция 7. 2. Международные расчеты. 1. Управление транзакционным валютным риском. 2. Управление трансляционным валютным риском. 3. Управление экономическим валютным риском.

Лекция 7. 2. Международные расчеты. 1. Управление транзакционным валютным риском. 2. Управление трансляционным валютным риском. 3. Управление экономическим валютным риском.

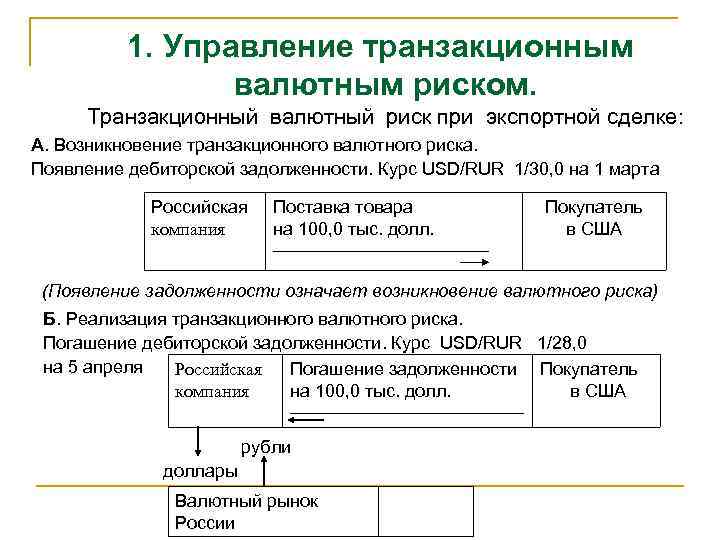

1. Управление транзакционным валютным риском. Транзакционный валютный риск при экспортной сделке: А. Возникновение транзакционного валютного риска. Появление дебиторской задолженности. Курс USD/RUR 1/30, 0 на 1 марта Российская компания Поставка товара на 100, 0 тыс. долл. —————— Покупатель в США (Появление задолженности означает возникновение валютного риска) Б. Реализация транзакционного валютного риска. Погашение дебиторской задолженности. Курс USD/RUR 1/28, 0 на 5 апреля Российская Погашение задолженности Покупатель компания на 100, 0 тыс. долл. в США ——————— рубли доллары Валютный рынок России

1. Управление транзакционным валютным риском. Транзакционный валютный риск при экспортной сделке: А. Возникновение транзакционного валютного риска. Появление дебиторской задолженности. Курс USD/RUR 1/30, 0 на 1 марта Российская компания Поставка товара на 100, 0 тыс. долл. —————— Покупатель в США (Появление задолженности означает возникновение валютного риска) Б. Реализация транзакционного валютного риска. Погашение дебиторской задолженности. Курс USD/RUR 1/28, 0 на 5 апреля Российская Погашение задолженности Покупатель компания на 100, 0 тыс. долл. в США ——————— рубли доллары Валютный рынок России

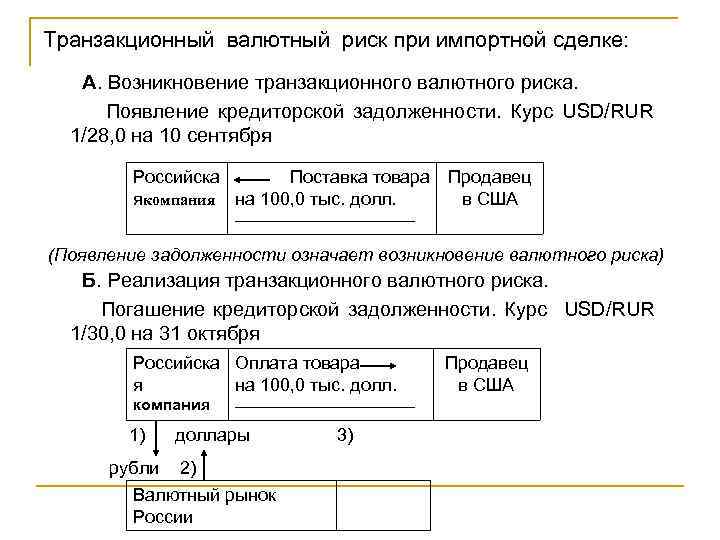

Транзакционный валютный риск при импортной сделке: А. Возникновение транзакционного валютного риска. Появление кредиторской задолженности. Курс USD/RUR 1/28, 0 на 10 сентября Российска Поставка товара Продавец якомпания на 100, 0 тыс. долл. в США ————— (Появление задолженности означает возникновение валютного риска) Б. Реализация транзакционного валютного риска. Погашение кредиторской задолженности. Курс USD/RUR 1/30, 0 на 31 октября Российска Оплата товара я на 100, 0 тыс. долл. компания ————— 1) рубли доллары 2) Валютный рынок России 3) Продавец в США

Транзакционный валютный риск при импортной сделке: А. Возникновение транзакционного валютного риска. Появление кредиторской задолженности. Курс USD/RUR 1/28, 0 на 10 сентября Российска Поставка товара Продавец якомпания на 100, 0 тыс. долл. в США ————— (Появление задолженности означает возникновение валютного риска) Б. Реализация транзакционного валютного риска. Погашение кредиторской задолженности. Курс USD/RUR 1/30, 0 на 31 октября Российска Оплата товара я на 100, 0 тыс. долл. компания ————— 1) рубли доллары 2) Валютный рынок России 3) Продавец в США

Три группы методов управления транзакционным валютным риском: n - применяемые в рамках каждого заключаемого контракта; n - состоящие в централизации расчетов в рамках родительской компании и их диверсификации по конкретным валютам; n - основанные на использовании фьючерсных и опционных сделок. форвардных,

Три группы методов управления транзакционным валютным риском: n - применяемые в рамках каждого заключаемого контракта; n - состоящие в централизации расчетов в рамках родительской компании и их диверсификации по конкретным валютам; n - основанные на использовании фьючерсных и опционных сделок. форвардных,

Методика расчета валютной позиции ТНК включает следующие этапы: n составление сводки инвойсов (счетов) в иностранной валюте, выставленных клиентам, и полученных заказов клиентов в иностранной валюте; n составление сводки по срокам и суммам инвойсов в иностранной валюте, полученных от поставщиков, и размещенных заказов в валюте; n расчет валютной нетто позиции, объединяющей данные обеих сводок.

Методика расчета валютной позиции ТНК включает следующие этапы: n составление сводки инвойсов (счетов) в иностранной валюте, выставленных клиентам, и полученных заказов клиентов в иностранной валюте; n составление сводки по срокам и суммам инвойсов в иностранной валюте, полученных от поставщиков, и размещенных заказов в валюте; n расчет валютной нетто позиции, объединяющей данные обеих сводок.

Сводка инвойсов (счетов), выставленных иностранным клиентам, и полученных российской ТНК иностранных заказов: № № Инвойсы клиентам валюта Заказы клиентов сумма (млн. ) валюта сумма (млн. ) Итого инвойсы и заказы валют сумма а (млн. ) 1 Евро (EUR) 1, 0 EUR 2, 0 EUR 3, 0 2 Доллар США (USD) 2, 0 USD 3, 0 USD 5, 0 3 Фунт стерлингов (GВP) 4, 0 GВP 1, 0 GВP 5, 0 4 Японская иена (JPY) 6, 0 JPY 1, 0 JPY 7, 0

Сводка инвойсов (счетов), выставленных иностранным клиентам, и полученных российской ТНК иностранных заказов: № № Инвойсы клиентам валюта Заказы клиентов сумма (млн. ) валюта сумма (млн. ) Итого инвойсы и заказы валют сумма а (млн. ) 1 Евро (EUR) 1, 0 EUR 2, 0 EUR 3, 0 2 Доллар США (USD) 2, 0 USD 3, 0 USD 5, 0 3 Фунт стерлингов (GВP) 4, 0 GВP 1, 0 GВP 5, 0 4 Японская иена (JPY) 6, 0 JPY 1, 0 JPY 7, 0

Валютная нетто позиция российской ТНК: № Статьи № Валюты (млн. ) EUR USD GВP JPY 1 Инвойсы клиентам 1, 0 2, 0 4, 0 6, 0 2 Заказы клиентов 2, 0 3, 0 1, 0 3 Итого активы в валюте (1 + 2) 3, 0 5, 0 7, 0 4 Инвойсы поставщиков 1, 5 2, 5 3, 5 4, 0 5 Заказы размещенные 1, 5 3, 5 0, 5 2, 5 6 Итого пассивы валюте (4 + 5) 3, 0 6, 0 4, 0 6, 5 7 Нетто валютная позиция (Активы – Пассивы) (3 – 6) в – - 1, 0 + 0, 5

Валютная нетто позиция российской ТНК: № Статьи № Валюты (млн. ) EUR USD GВP JPY 1 Инвойсы клиентам 1, 0 2, 0 4, 0 6, 0 2 Заказы клиентов 2, 0 3, 0 1, 0 3 Итого активы в валюте (1 + 2) 3, 0 5, 0 7, 0 4 Инвойсы поставщиков 1, 5 2, 5 3, 5 4, 0 5 Заказы размещенные 1, 5 3, 5 0, 5 2, 5 6 Итого пассивы валюте (4 + 5) 3, 0 6, 0 4, 0 6, 5 7 Нетто валютная позиция (Активы – Пассивы) (3 – 6) в – - 1, 0 + 0, 5

Валютная позиция в балансе коммерческого банка: Open: (1) Long Foreign assets > foreign liabilities (2) Short Foreign assets < foreign liabilities Closed (Square): Foreign assets = foreign liabilities

Валютная позиция в балансе коммерческого банка: Open: (1) Long Foreign assets > foreign liabilities (2) Short Foreign assets < foreign liabilities Closed (Square): Foreign assets = foreign liabilities

Хеджирование (от англ. hedge - ограждать) – это процедура (система операций), обеспечивающая нейтрализацию валютного риска. При хеджировании хеджеры (экспортеры или импортеры) нейтрализуют (страхуют) валютный риск путем создания встречных обязательств или требований.

Хеджирование (от англ. hedge - ограждать) – это процедура (система операций), обеспечивающая нейтрализацию валютного риска. При хеджировании хеджеры (экспортеры или импортеры) нейтрализуют (страхуют) валютный риск путем создания встречных обязательств или требований.

Пример хеджирования 1: Американский экспортер поставляет товар в Великобританию с рассрочкой платежа и должен получить 100, 0 тыс. ф. ст. (GBP) через три месяца. Экспортер полагает, что через три месяца курс GBP к USD снизится. Поэтому экспортер хеджирует сделку на рынке фьючерсов. Экспортер продает фьючерсные контракты на сумму 100, 0 тыс. ф. ст. (GBP).

Пример хеджирования 1: Американский экспортер поставляет товар в Великобританию с рассрочкой платежа и должен получить 100, 0 тыс. ф. ст. (GBP) через три месяца. Экспортер полагает, что через три месяца курс GBP к USD снизится. Поэтому экспортер хеджирует сделку на рынке фьючерсов. Экспортер продает фьючерсные контракты на сумму 100, 0 тыс. ф. ст. (GBP).

(продолжение) Убытки экспортера по торговой сделке в случае снижения курса GBP к USD будут компенсированы прибылью от сделки на рынке фьючерсов. Однако, может оказаться, что экспортер неправильно оценивал курсовую динамику. В этом случае хеджирование приведет к упущенной выгоде. Поэтому хеджирование – это отказ от неопределенности курсовой динамики.

(продолжение) Убытки экспортера по торговой сделке в случае снижения курса GBP к USD будут компенсированы прибылью от сделки на рынке фьючерсов. Однако, может оказаться, что экспортер неправильно оценивал курсовую динамику. В этом случае хеджирование приведет к упущенной выгоде. Поэтому хеджирование – это отказ от неопределенности курсовой динамики.

Пример хеджирования 2: Немецкий импортер покупает товар в США. Он получает товар на сумму 100000, 0 долл. США с условием оплаты через месяц. Импортер считает, что курс евро к долл. США повысится. Хеджируя риск, импортер покупает фьючерсные контракты на сумму 100000, 0 долл. США. Отрицательная курсовая разница (убыток) импортера от операции с товаром будет компенсирована прибылью от сделки на фьючерсном рынке. Однако, может оказаться, что импортер неправильно оценивал курсовую динамику. В этом случае хеджирование приведет к упущенной выгоде.

Пример хеджирования 2: Немецкий импортер покупает товар в США. Он получает товар на сумму 100000, 0 долл. США с условием оплаты через месяц. Импортер считает, что курс евро к долл. США повысится. Хеджируя риск, импортер покупает фьючерсные контракты на сумму 100000, 0 долл. США. Отрицательная курсовая разница (убыток) импортера от операции с товаром будет компенсирована прибылью от сделки на фьючерсном рынке. Однако, может оказаться, что импортер неправильно оценивал курсовую динамику. В этом случае хеджирование приведет к упущенной выгоде.

Каждая ТНК разрабатывает собственную тактику хеджирования транзакционных рисков. Тактика полного отказа от хеджирования встречается достаточно редко, хотя теоретически она применима в условиях относительно стабильных валютных котировок. Есть случаи, когда такая тактика приводила к серьезным негативным последствиям. В частности, отказ от покрытия рисков привел в 1987 г. к большим потерям компании «Фольцваген» . Однако стратегия 100%-го хеджирования транзакционных рисков также не является всеобщей, хотя и используется отдельными ТНК. Такая стратегия связана с расходами на выплаты комиссионных вознаграждений и является при широком применении дорогостоящей.

Каждая ТНК разрабатывает собственную тактику хеджирования транзакционных рисков. Тактика полного отказа от хеджирования встречается достаточно редко, хотя теоретически она применима в условиях относительно стабильных валютных котировок. Есть случаи, когда такая тактика приводила к серьезным негативным последствиям. В частности, отказ от покрытия рисков привел в 1987 г. к большим потерям компании «Фольцваген» . Однако стратегия 100%-го хеджирования транзакционных рисков также не является всеобщей, хотя и используется отдельными ТНК. Такая стратегия связана с расходами на выплаты комиссионных вознаграждений и является при широком применении дорогостоящей.

Основные отличия в использовании инструментов хеджирования: № № Инструменты хеджирования Хеджирование ожидаемого к получению платежа (выручки) Хеджирование платежей контрагентам по сделкам 1 Форвардные контракты Заключение форвардного контракта на продажу иностранной валюты, ожидаемой к получению при выполнении контрагентом денежного обязательства Заключение форвардного контракта на покупку иностранной валюты для осуществления платежа в погашение денежного обязательства перед контрагентом 2 Фьючерсные контракты Продажа фьючерсного контракта Покупка фьючерсного контракта 3 Хеджирование Получение займа в валюте на денежном ожидаемого к получению рынке платежа, ее конвертация в функциональную (местную) валюту и инвестирование. Погашение займа в валюте полученного платежа. Получение займа в функциональной (местной) валюте, ее конвертация в валюту платежа, инвестирование средств и их последующее использование для погашения обязательства перед контрагентом. 4 Опцион. Покупка опциона колл. Покупка опциона пут. Источник: Madura J. International financial management. -Cincinnati: South-West College Publishing, 2000, p. 319.

Основные отличия в использовании инструментов хеджирования: № № Инструменты хеджирования Хеджирование ожидаемого к получению платежа (выручки) Хеджирование платежей контрагентам по сделкам 1 Форвардные контракты Заключение форвардного контракта на продажу иностранной валюты, ожидаемой к получению при выполнении контрагентом денежного обязательства Заключение форвардного контракта на покупку иностранной валюты для осуществления платежа в погашение денежного обязательства перед контрагентом 2 Фьючерсные контракты Продажа фьючерсного контракта Покупка фьючерсного контракта 3 Хеджирование Получение займа в валюте на денежном ожидаемого к получению рынке платежа, ее конвертация в функциональную (местную) валюту и инвестирование. Погашение займа в валюте полученного платежа. Получение займа в функциональной (местной) валюте, ее конвертация в валюту платежа, инвестирование средств и их последующее использование для погашения обязательства перед контрагентом. 4 Опцион. Покупка опциона колл. Покупка опциона пут. Источник: Madura J. International financial management. -Cincinnati: South-West College Publishing, 2000, p. 319.

2. Управление трансляционным валютным риском. Операции дочерних компаний ТНК осуществляются в местной валюте, называемой функциональной (functional currency). Отчетность дочерних компаний ТНК составляется в валюте страны родительской корпорации (reporting currency). Колебания этих валют предопределяют риск изменений статей консолидированной отчетности. Этот риск называется трансляционным (или бухгалтерским) (accounting risk). Трансляционный риск может влиять на оценку корпорации ее фактическими и потенциальными инвесторами.

2. Управление трансляционным валютным риском. Операции дочерних компаний ТНК осуществляются в местной валюте, называемой функциональной (functional currency). Отчетность дочерних компаний ТНК составляется в валюте страны родительской корпорации (reporting currency). Колебания этих валют предопределяют риск изменений статей консолидированной отчетности. Этот риск называется трансляционным (или бухгалтерским) (accounting risk). Трансляционный риск может влиять на оценку корпорации ее фактическими и потенциальными инвесторами.

Основные валютного риска: n n n факторы трансляционного количество дочерних компаний ТНК; неустойчивость функциональных валют; методы составления консолидированной отчетности. Неустойчивость функциональных валют является наиболее сильным фактором трансляционного риска.

Основные валютного риска: n n n факторы трансляционного количество дочерних компаний ТНК; неустойчивость функциональных валют; методы составления консолидированной отчетности. Неустойчивость функциональных валют является наиболее сильным фактором трансляционного риска.

3. Управление экономическим валютным риском. Экономический валютный риск является наиболее специфичным из всех валютных рисков. Этот риск отражает взаимосвязь транзакционного и трансляционного рисков. Экономический валютный риск – риск возможных изменений рыночной стоимости ТНК в результате колебаний валютных курсов. Экономический риск связан с их средне- и долгосрочной динамикой валютных курсов. Экономическому риску подвержены ТНК, имеющие производственные дочерние компании, и ТНК, осуществляющие экспортно-импортные операции. Экономический валютный риск постоянно присутствует в деятельности компаний, в том числе и тех, которые не связаны с международным бизнесом.

3. Управление экономическим валютным риском. Экономический валютный риск является наиболее специфичным из всех валютных рисков. Этот риск отражает взаимосвязь транзакционного и трансляционного рисков. Экономический валютный риск – риск возможных изменений рыночной стоимости ТНК в результате колебаний валютных курсов. Экономический риск связан с их средне- и долгосрочной динамикой валютных курсов. Экономическому риску подвержены ТНК, имеющие производственные дочерние компании, и ТНК, осуществляющие экспортно-импортные операции. Экономический валютный риск постоянно присутствует в деятельности компаний, в том числе и тех, которые не связаны с международным бизнесом.

Примеры экономического валютного риска: n n n 1. Бельгийская ТНК имеет дочернюю компанию в США, производящую оборудование исключительно для американского рынка и не занимающуюся экспортом. На рынке наблюдается удорожание доллара относительно евро. Это приведет к дополнительному доходу бельгийской ТНК при конвертации дивидендов от американской дочерней компании из долларов в евро. 2. Немецкая ТНК имеет дочерние компании в Южной Корее и Мексике, поставляющие продукцию на экспорт. Повышается курс южнокорейской валюты. Это приведет к снижению доходов дочерней компании, расположенной в Южной Корее. В такой ситуации немецкой ТНК выгодно увеличить производство в Мексике и снизить – в Южной Корее. 3. Российская компания производит печенье и реализует его в г. Москве. Удорожание рубля приведет к увеличению импорта и может предопределить нерентабельность производства российской компании.

Примеры экономического валютного риска: n n n 1. Бельгийская ТНК имеет дочернюю компанию в США, производящую оборудование исключительно для американского рынка и не занимающуюся экспортом. На рынке наблюдается удорожание доллара относительно евро. Это приведет к дополнительному доходу бельгийской ТНК при конвертации дивидендов от американской дочерней компании из долларов в евро. 2. Немецкая ТНК имеет дочерние компании в Южной Корее и Мексике, поставляющие продукцию на экспорт. Повышается курс южнокорейской валюты. Это приведет к снижению доходов дочерней компании, расположенной в Южной Корее. В такой ситуации немецкой ТНК выгодно увеличить производство в Мексике и снизить – в Южной Корее. 3. Российская компания производит печенье и реализует его в г. Москве. Удорожание рубля приведет к увеличению импорта и может предопределить нерентабельность производства российской компании.

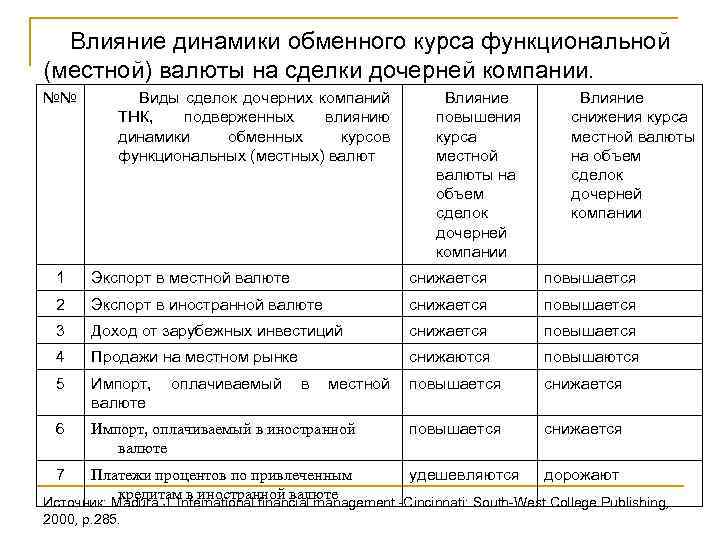

Влияние динамики обменного курса функциональной (местной) валюты на сделки дочерней компании. №№ Виды сделок дочерних компаний ТНК, подверженных влиянию динамики обменных курсов функциональных (местных) валют Влияние повышения курса местной валюты на объем сделок дочерней компании Влияние снижения курса местной валюты на объем сделок дочерней компании 1 Экспорт в местной валюте снижается повышается 2 Экспорт в иностранной валюте снижается повышается 3 Доход от зарубежных инвестиций снижается повышается 4 Продажи на местном рынке снижаются повышаются 5 Импорт, валюте повышается снижается 6 Импорт, оплачиваемый в иностранной валюте повышается снижается 7 оплачиваемый в местной Платежи процентов по привлеченным удешевляются дорожают кредитам в иностранной валюте Источник: Madura J. International financial management. -Cincinnati: South-West College Publishing, 2000, p. 285.

Влияние динамики обменного курса функциональной (местной) валюты на сделки дочерней компании. №№ Виды сделок дочерних компаний ТНК, подверженных влиянию динамики обменных курсов функциональных (местных) валют Влияние повышения курса местной валюты на объем сделок дочерней компании Влияние снижения курса местной валюты на объем сделок дочерней компании 1 Экспорт в местной валюте снижается повышается 2 Экспорт в иностранной валюте снижается повышается 3 Доход от зарубежных инвестиций снижается повышается 4 Продажи на местном рынке снижаются повышаются 5 Импорт, валюте повышается снижается 6 Импорт, оплачиваемый в иностранной валюте повышается снижается 7 оплачиваемый в местной Платежи процентов по привлеченным удешевляются дорожают кредитам в иностранной валюте Источник: Madura J. International financial management. -Cincinnati: South-West College Publishing, 2000, p. 285.

Воздействие экономического валютного риска на финансы ТНК определяется: n n n макроэкономической ситуацией в странах расположения дочерних компаний; волатильностью функциональных валют; структурой бизнеса дочерних компаний (его делением на экспортный и внутренний).

Воздействие экономического валютного риска на финансы ТНК определяется: n n n макроэкономической ситуацией в странах расположения дочерних компаний; волатильностью функциональных валют; структурой бизнеса дочерних компаний (его делением на экспортный и внутренний).

Спасибо за внимание!

Спасибо за внимание!