През ФР заочн л.4.ppt

- Количество слайдов: 19

Лекция 3 Темы 6 -8 ИНВЕСТИЦИОННЫЕ РЕСУРСЫ НА ФИНАНСОВОМ РЫНКЕ

Лекция 3 Темы 6 -8 ИНВЕСТИЦИОННЫЕ РЕСУРСЫ НА ФИНАНСОВОМ РЫНКЕ

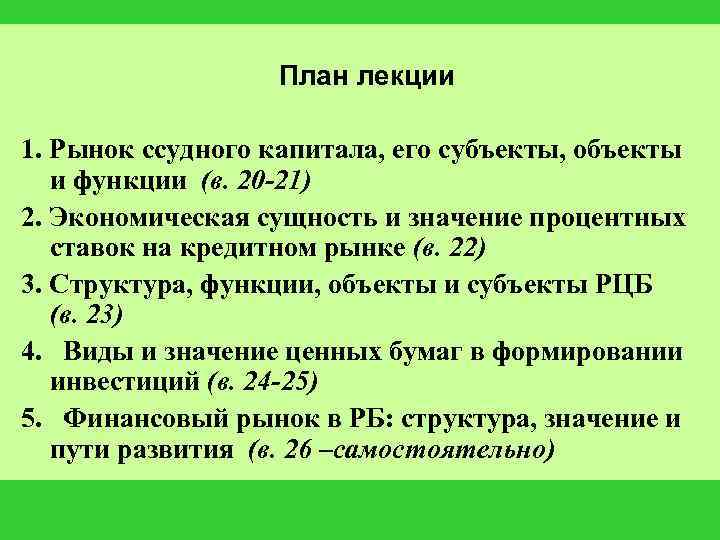

План лекции 1. Рынок ссудного капитала, его субъекты, объекты и функции (в. 20 -21) 2. Экономическая сущность и значение процентных ставок на кредитном рынке (в. 22) 3. Структура, функции, объекты и субъекты РЦБ (в. 23) 4. Виды и значение ценных бумаг в формировании инвестиций (в. 24 -25) 5. Финансовый рынок в РБ: структура, значение и пути развития (в. 26 –самостоятельно)

План лекции 1. Рынок ссудного капитала, его субъекты, объекты и функции (в. 20 -21) 2. Экономическая сущность и значение процентных ставок на кредитном рынке (в. 22) 3. Структура, функции, объекты и субъекты РЦБ (в. 23) 4. Виды и значение ценных бумаг в формировании инвестиций (в. 24 -25) 5. Финансовый рынок в РБ: структура, значение и пути развития (в. 26 –самостоятельно)

В. 1 Инвестиционные функции финансового рынка Денежный рынок, товаром которого служат краткосрочные кредиты в текущую деятельность и операции с краткосрочными ценными бумагами Кредитный рынок (рынок ссудных капиталов), на котором предоставляются среднесрочные и долгосрочные инвестиционные кредиты банков Фондовый рынок, на котором с помощью капитальных ценных бумаг привлекаются инвестиционные ресурсы для создания и модернизации основных фондов Краткосрочные заимствования инвестиций Заемные инвестиционные ресурсы Привлеченные инвестиционные ресурсы

В. 1 Инвестиционные функции финансового рынка Денежный рынок, товаром которого служат краткосрочные кредиты в текущую деятельность и операции с краткосрочными ценными бумагами Кредитный рынок (рынок ссудных капиталов), на котором предоставляются среднесрочные и долгосрочные инвестиционные кредиты банков Фондовый рынок, на котором с помощью капитальных ценных бумаг привлекаются инвестиционные ресурсы для создания и модернизации основных фондов Краткосрочные заимствования инвестиций Заемные инвестиционные ресурсы Привлеченные инвестиционные ресурсы

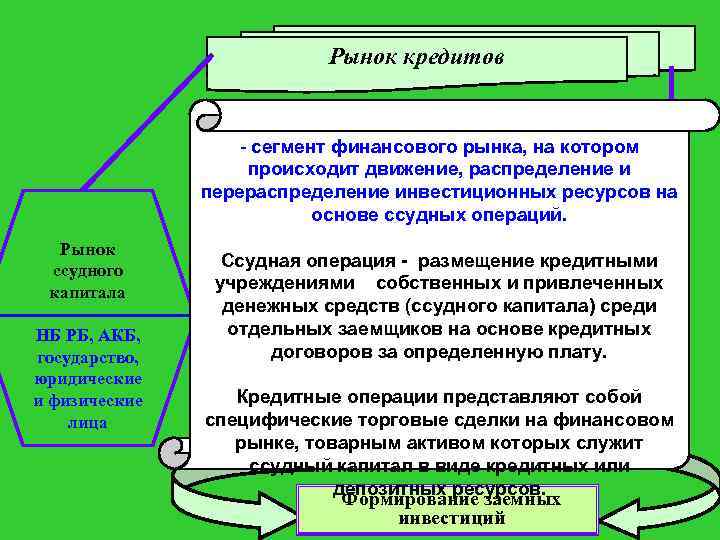

Рынок кредитов - сегмент финансового рынка, на котором происходит движение, распределение и перераспределение инвестиционных ресурсов на основе ссудных операций. Рынок ссудного капитала НБ РБ, АКБ, государство, юридические и физические лица Ссудная операция - размещение кредитными учреждениями собственных и привлеченных денежных средств (ссудного капитала) среди отдельных заемщиков на основе кредитных договоров за определенную плату. Кредитные операции представляют собой специфические торговые сделки на финансовом рынке, товарным активом которых служит ссудный капитал в виде кредитных или депозитных ресурсов. Формирование заемных инвестиций

Рынок кредитов - сегмент финансового рынка, на котором происходит движение, распределение и перераспределение инвестиционных ресурсов на основе ссудных операций. Рынок ссудного капитала НБ РБ, АКБ, государство, юридические и физические лица Ссудная операция - размещение кредитными учреждениями собственных и привлеченных денежных средств (ссудного капитала) среди отдельных заемщиков на основе кредитных договоров за определенную плату. Кредитные операции представляют собой специфические торговые сделки на финансовом рынке, товарным активом которых служит ссудный капитал в виде кредитных или депозитных ресурсов. Формирование заемных инвестиций

Структура кредитной системы Республики Беларусь Банковская система Центральный банк государства – Национальный банк Республики Беларусь акционерные коммерческие банки - АКБ акционерные сберегательные банки - АСБ Небанковская (Парабанковская) система Инвестиционные фонды привлекают финансовые средства отдельных инвесторов с целью размещения их в наиболее прибыльные отрасли экономики и виды деятельности. Страховые компании и пенсионные фонды могут использовать временно свободные денежные средства в виде ссудного капитала для получения процентного дохода Ломбарды выдают кредит под залог ценного имущества заемщика до момента погашения кредита. При нарушении сроков возврата кредитных средств заложенное имущество реализуется на комиссионных началах для возмещения потерь

Структура кредитной системы Республики Беларусь Банковская система Центральный банк государства – Национальный банк Республики Беларусь акционерные коммерческие банки - АКБ акционерные сберегательные банки - АСБ Небанковская (Парабанковская) система Инвестиционные фонды привлекают финансовые средства отдельных инвесторов с целью размещения их в наиболее прибыльные отрасли экономики и виды деятельности. Страховые компании и пенсионные фонды могут использовать временно свободные денежные средства в виде ссудного капитала для получения процентного дохода Ломбарды выдают кредит под залог ценного имущества заемщика до момента погашения кредита. При нарушении сроков возврата кредитных средств заложенное имущество реализуется на комиссионных началах для возмещения потерь

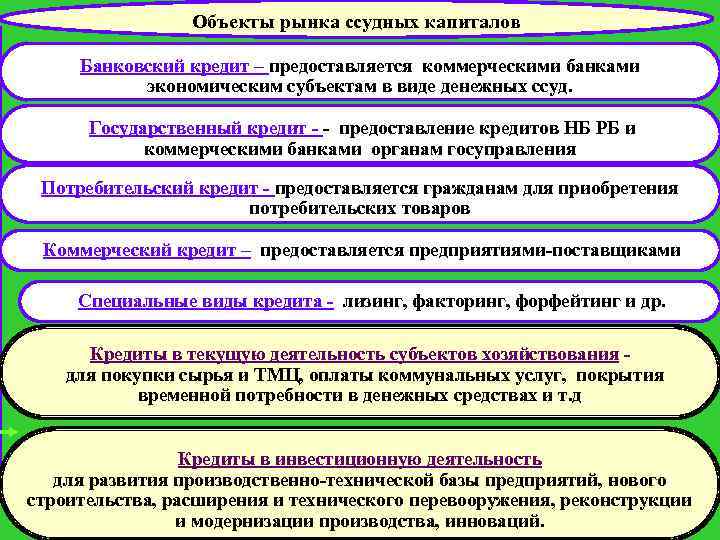

Объекты рынка ссудных капиталов Банковский кредит – предоставляется коммерческими банками экономическим субъектам в виде денежных ссуд. Государственный кредит - - предоставление кредитов НБ РБ и коммерческими банками органам госуправления Потребительский кредит - предоставляется гражданам для приобретения потребительских товаров Коммерческий кредит – предоставляется предприятиями-поставщиками Специальные виды кредита - лизинг, факторинг, форфейтинг и др. Кредиты в текущую деятельность субъектов хозяйствования - для покупки сырья и ТМЦ, оплаты коммунальных услуг, покрытия временной потребности в денежных средствах и т. д Кредиты в инвестиционную деятельность для развития производственно-технической базы предприятий, нового строительства, расширения и технического перевооружения, реконструкции и модернизации производства, инноваций.

Объекты рынка ссудных капиталов Банковский кредит – предоставляется коммерческими банками экономическим субъектам в виде денежных ссуд. Государственный кредит - - предоставление кредитов НБ РБ и коммерческими банками органам госуправления Потребительский кредит - предоставляется гражданам для приобретения потребительских товаров Коммерческий кредит – предоставляется предприятиями-поставщиками Специальные виды кредита - лизинг, факторинг, форфейтинг и др. Кредиты в текущую деятельность субъектов хозяйствования - для покупки сырья и ТМЦ, оплаты коммунальных услуг, покрытия временной потребности в денежных средствах и т. д Кредиты в инвестиционную деятельность для развития производственно-технической базы предприятий, нового строительства, расширения и технического перевооружения, реконструкции и модернизации производства, инноваций.

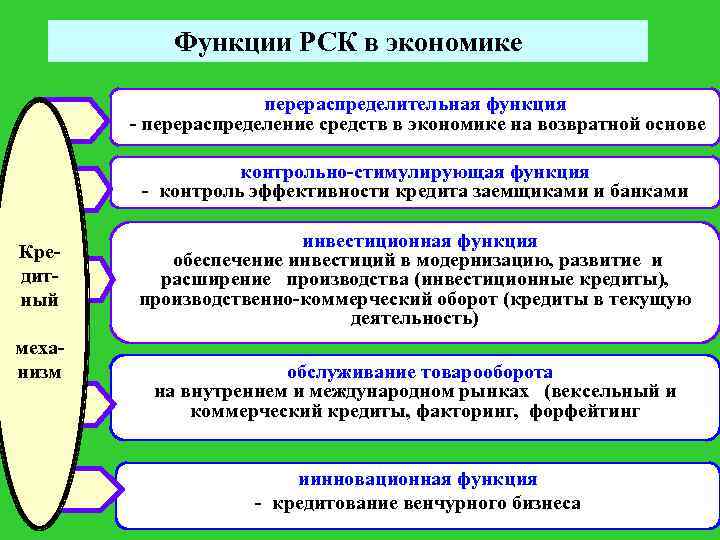

Функции РСК в экономике перераспределительная функция - перераспределение средств в экономике на возвратной основе контрольно-стимулирующая функция - контроль эффективности кредита заемщиками и банками Кредитный механизм инвестиционная функция обеспечение инвестиций в модернизацию, развитие и расширение производства (инвестиционные кредиты), производственно-коммерческий оборот (кредиты в текущую деятельность) обслуживание товарооборота на внутреннем и международном рынках (вексельный и коммерческий кредиты, факторинг, форфейтинг иинновационная функция - кредитование венчурного бизнеса

Функции РСК в экономике перераспределительная функция - перераспределение средств в экономике на возвратной основе контрольно-стимулирующая функция - контроль эффективности кредита заемщиками и банками Кредитный механизм инвестиционная функция обеспечение инвестиций в модернизацию, развитие и расширение производства (инвестиционные кредиты), производственно-коммерческий оборот (кредиты в текущую деятельность) обслуживание товарооборота на внутреннем и международном рынках (вексельный и коммерческий кредиты, факторинг, форфейтинг иинновационная функция - кредитование венчурного бизнеса

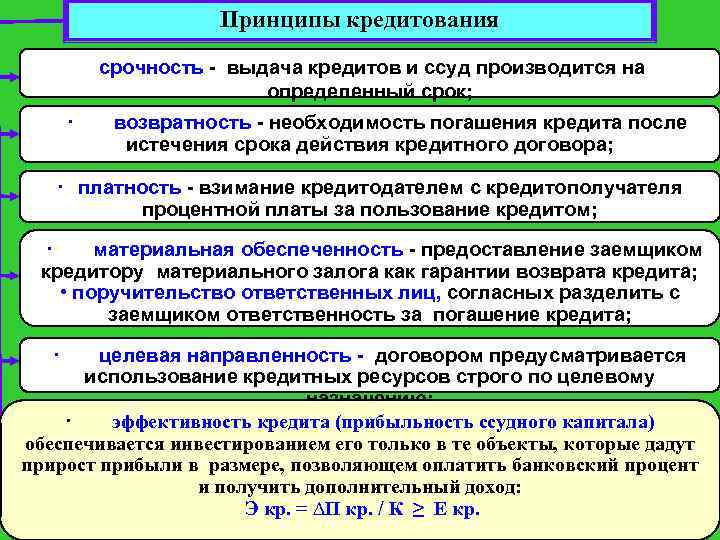

Принципы кредитования срочность - выдача кредитов и ссуд производится на определенный срок; · возвратность - необходимость погашения кредита после истечения срока действия кредитного договора; · платность - взимание кредитодателем с кредитополучателя процентной платы за пользование кредитом; · материальная обеспеченность - предоставление заемщиком кредитору материального залога как гарантии возврата кредита; • поручительство ответственных лиц, согласных разделить с заемщиком ответственность за погашение кредита; · целевая направленность - договором предусматривается использование кредитных ресурсов строго по целевому назначению; · эффективность кредита (прибыльность ссудного капитала) обеспечивается инвестированием его только в те объекты, которые дадут прирост прибыли в размере, позволяющем оплатить банковский процент и получить дополнительный доход: Э кр. = ∆П кр. / К ≥ Е кр.

Принципы кредитования срочность - выдача кредитов и ссуд производится на определенный срок; · возвратность - необходимость погашения кредита после истечения срока действия кредитного договора; · платность - взимание кредитодателем с кредитополучателя процентной платы за пользование кредитом; · материальная обеспеченность - предоставление заемщиком кредитору материального залога как гарантии возврата кредита; • поручительство ответственных лиц, согласных разделить с заемщиком ответственность за погашение кредита; · целевая направленность - договором предусматривается использование кредитных ресурсов строго по целевому назначению; · эффективность кредита (прибыльность ссудного капитала) обеспечивается инвестированием его только в те объекты, которые дадут прирост прибыли в размере, позволяющем оплатить банковский процент и получить дополнительный доход: Э кр. = ∆П кр. / К ≥ Е кр.

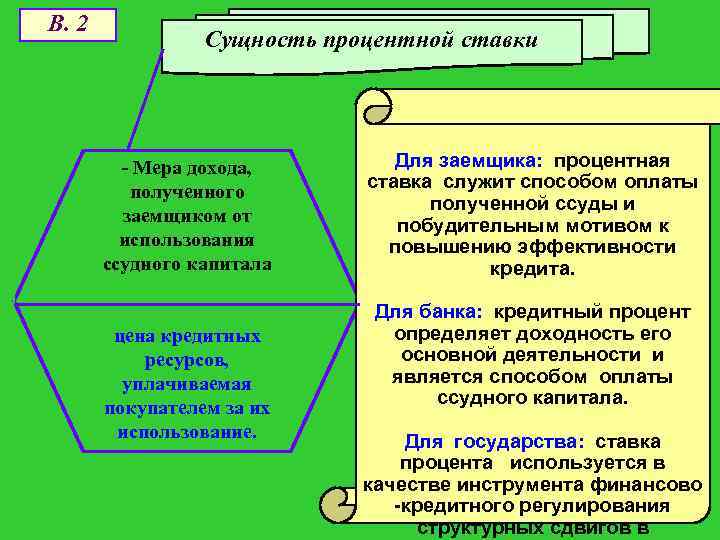

В. 2 Сущность процентной ставки - Мера дохода, полученного заемщиком от использования ссудного капитала цена кредитных ресурсов, уплачиваемая покупателем за их использование. Для заемщика: процентная ставка служит способом оплаты полученной ссуды и побудительным мотивом к повышению эффективности кредита. Для банка: кредитный процент определяет доходность его основной деятельности и является способом оплаты ссудного капитала. Для государства: ставка процента используется в качестве инструмента финансово -кредитного регулирования структурных сдвигов в

В. 2 Сущность процентной ставки - Мера дохода, полученного заемщиком от использования ссудного капитала цена кредитных ресурсов, уплачиваемая покупателем за их использование. Для заемщика: процентная ставка служит способом оплаты полученной ссуды и побудительным мотивом к повышению эффективности кредита. Для банка: кредитный процент определяет доходность его основной деятельности и является способом оплаты ссудного капитала. Для государства: ставка процента используется в качестве инструмента финансово -кредитного регулирования структурных сдвигов в

Виды процентных ставок Депозитны й процент – ставка оплаты банков за привлеченные на депозитные счета средства вкладчиков, необходимые для формирования кредитных фондов банка. Ссудный процент (кредитная ставка) – процентная плата банку за кредитные ресурсы, предоставленными заемщикам во временное пользование на основе кредитного договора Учетный процент ставка оплаты, взимаемой банками при учете векселей до наступления срока их погашения. Ставка рефинансирования – официальная учетная ставка, определяющая размер платы за кредитные ресурсы, предоставляемые НБ РБ акционерно-коммерческим банкам и государству. Межбанковс -кие ставки – ЛИБОР - для оплаты кредитных ресурсов, предоставляемых одним банком другому на основе межбанковского кредитного договора. ЛИБИД - ставка спроса по межбанковским депозитным операциям используется для привлечения банками денежных средств. -- ЛИМИН - средний процент между ставками, применяется для аналитических расчетов и внутренних операций банков.

Виды процентных ставок Депозитны й процент – ставка оплаты банков за привлеченные на депозитные счета средства вкладчиков, необходимые для формирования кредитных фондов банка. Ссудный процент (кредитная ставка) – процентная плата банку за кредитные ресурсы, предоставленными заемщикам во временное пользование на основе кредитного договора Учетный процент ставка оплаты, взимаемой банками при учете векселей до наступления срока их погашения. Ставка рефинансирования – официальная учетная ставка, определяющая размер платы за кредитные ресурсы, предоставляемые НБ РБ акционерно-коммерческим банкам и государству. Межбанковс -кие ставки – ЛИБОР - для оплаты кредитных ресурсов, предоставляемых одним банком другому на основе межбанковского кредитного договора. ЛИБИД - ставка спроса по межбанковским депозитным операциям используется для привлечения банками денежных средств. -- ЛИМИН - средний процент между ставками, применяется для аналитических расчетов и внутренних операций банков.

Способы начисления процентной платы на РСК В кредитных операциях обычно используется метод начисления простых процентов Декурсивные ставки - i Базой исчисления наращенной суммы погасительного платежа S служит сумма кредита P, полученная заемщиком: S = P + i x P x n = P ( 1 + i x n ). Антисипативные ставки – d - дисконтные ставки процента, начисляются на сумму погасительного платежа S. Первоначальная сумма Р, выдаваемая заемщику: P = S – d x S x n = S ( 1 – d x n ). Для расчета депозитного дохода используется метод начисления сложных процентов При применении декурсивных ставок к изменяющейся во Декурсивные времени базе исчисления вследствие ее капитализации расчет наращенной суммы производится по формуле: ставки S = P ( 1 + i ) n , отсюда: P = S / ( 1 + i ) n Антисипативные ставки P = S ( 1 – d ) n , отсюда: S = P / ( 1 – d ) n.

Способы начисления процентной платы на РСК В кредитных операциях обычно используется метод начисления простых процентов Декурсивные ставки - i Базой исчисления наращенной суммы погасительного платежа S служит сумма кредита P, полученная заемщиком: S = P + i x P x n = P ( 1 + i x n ). Антисипативные ставки – d - дисконтные ставки процента, начисляются на сумму погасительного платежа S. Первоначальная сумма Р, выдаваемая заемщику: P = S – d x S x n = S ( 1 – d x n ). Для расчета депозитного дохода используется метод начисления сложных процентов При применении декурсивных ставок к изменяющейся во Декурсивные времени базе исчисления вследствие ее капитализации расчет наращенной суммы производится по формуле: ставки S = P ( 1 + i ) n , отсюда: P = S / ( 1 + i ) n Антисипативные ставки P = S ( 1 – d ) n , отсюда: S = P / ( 1 – d ) n.

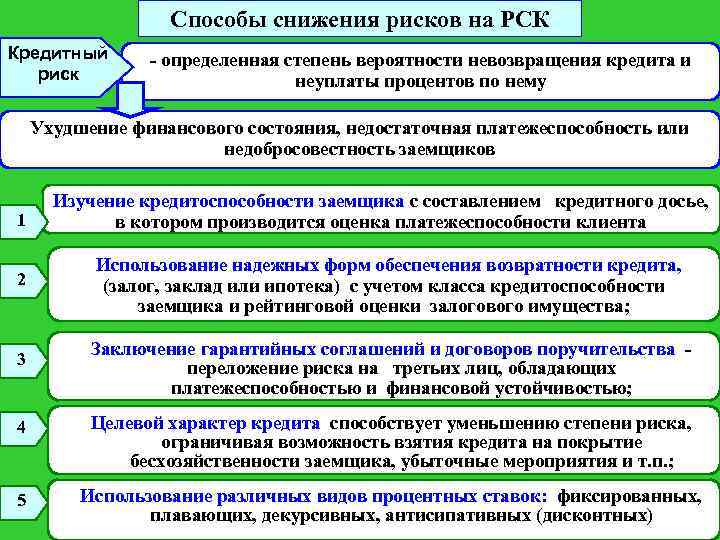

Способы снижения рисков на РСК Кредитный риск - определенная степень вероятности невозвращения кредита и неуплаты процентов по нему Ухудшение финансового состояния, недостаточная платежеспособность или недобросовестность заемщиков 1 Изучение кредитоспособности заемщика с составлением кредитного досье, в котором производится оценка платежеспособности клиента 2 Использование надежных форм обеспечения возвратности кредита, (залог, заклад или ипотека) с учетом класса кредитоспособности заемщика и рейтинговой оценки залогового имущества; 3 Заключение гарантийных соглашений и договоров поручительства - переложение риска на третьих лиц, обладающих платежеспособностью и финансовой устойчивостью; 4 Целевой характер кредита способствует уменьшению степени риска, ограничивая возможность взятия кредита на покрытие бесхозяйственности заемщика, убыточные мероприятия и т. п. ; 5 Использование различных видов процентных ставок: фиксированных, плавающих, декурсивных, антисипативных (дисконтных)

Способы снижения рисков на РСК Кредитный риск - определенная степень вероятности невозвращения кредита и неуплаты процентов по нему Ухудшение финансового состояния, недостаточная платежеспособность или недобросовестность заемщиков 1 Изучение кредитоспособности заемщика с составлением кредитного досье, в котором производится оценка платежеспособности клиента 2 Использование надежных форм обеспечения возвратности кредита, (залог, заклад или ипотека) с учетом класса кредитоспособности заемщика и рейтинговой оценки залогового имущества; 3 Заключение гарантийных соглашений и договоров поручительства - переложение риска на третьих лиц, обладающих платежеспособностью и финансовой устойчивостью; 4 Целевой характер кредита способствует уменьшению степени риска, ограничивая возможность взятия кредита на покрытие бесхозяйственности заемщика, убыточные мероприятия и т. п. ; 5 Использование различных видов процентных ставок: фиксированных, плавающих, декурсивных, антисипативных (дисконтных)

В. 3 Фондовый рынок Участники РЦБ Государство и Центральный банк; муниципалитеты ; акционернокоммерческие банки; небанковские инвестиционные институты; промышленные и коммерческие корпорации; частные лица. Рынок ценных бумаг - структурный элемент финансового рынка, на котором осуществляется движение денежных ресурсов на основе операций с ценными бумагами, обеспечивающими значительную долю финансирования инвестиционных потоков в экономике. Ценная бумага - это определенным образом оформленный стандартный документ, в котором удостоверяются конкретные имущественные права, передаваемые одной стороной сделки другой стороне. Так как ценные бумаги представляют собой титул реального финансового капитала, они являются денежными фондами, выступающими на рынке в роли товара. По этой причине рынок капитальных ценных бумаг называют фондовым. Привлечение инвестиций

В. 3 Фондовый рынок Участники РЦБ Государство и Центральный банк; муниципалитеты ; акционернокоммерческие банки; небанковские инвестиционные институты; промышленные и коммерческие корпорации; частные лица. Рынок ценных бумаг - структурный элемент финансового рынка, на котором осуществляется движение денежных ресурсов на основе операций с ценными бумагами, обеспечивающими значительную долю финансирования инвестиционных потоков в экономике. Ценная бумага - это определенным образом оформленный стандартный документ, в котором удостоверяются конкретные имущественные права, передаваемые одной стороной сделки другой стороне. Так как ценные бумаги представляют собой титул реального финансового капитала, они являются денежными фондами, выступающими на рынке в роли товара. По этой причине рынок капитальных ценных бумаг называют фондовым. Привлечение инвестиций

Ценные бумаги на финансовом рынке Капитальные (основные) ценные бумаги Прочие (денежные) ценные бумаги Производные ценные бумаги (дериваты) представляют собой финансовый капитал и имеют реальную основу - краткосрочные ценные бумаги, могут использоваться как платежные инструменты - срочные биржевые контракты, основанные на других финансовых инструментах (ц/б, валюте) депозитные сберегательные сертификаты банков фьючерсы коммерческие векселя банковские карточки варранты долевые, свидетельствующие о том, что их владелец является собственником доли имущества АО долговые, представ(акции) ляют собой долговые обязательства эмитента (облигации, векселя, чеки) РЦБ – фондовый рынок опционы свопы чеки и др. ДВР – денежновалютный (учетный) рынок Срочный сектор валютного и фондового рынка

Ценные бумаги на финансовом рынке Капитальные (основные) ценные бумаги Прочие (денежные) ценные бумаги Производные ценные бумаги (дериваты) представляют собой финансовый капитал и имеют реальную основу - краткосрочные ценные бумаги, могут использоваться как платежные инструменты - срочные биржевые контракты, основанные на других финансовых инструментах (ц/б, валюте) депозитные сберегательные сертификаты банков фьючерсы коммерческие векселя банковские карточки варранты долевые, свидетельствующие о том, что их владелец является собственником доли имущества АО долговые, представ(акции) ляют собой долговые обязательства эмитента (облигации, векселя, чеки) РЦБ – фондовый рынок опционы свопы чеки и др. ДВР – денежновалютный (учетный) рынок Срочный сектор валютного и фондового рынка

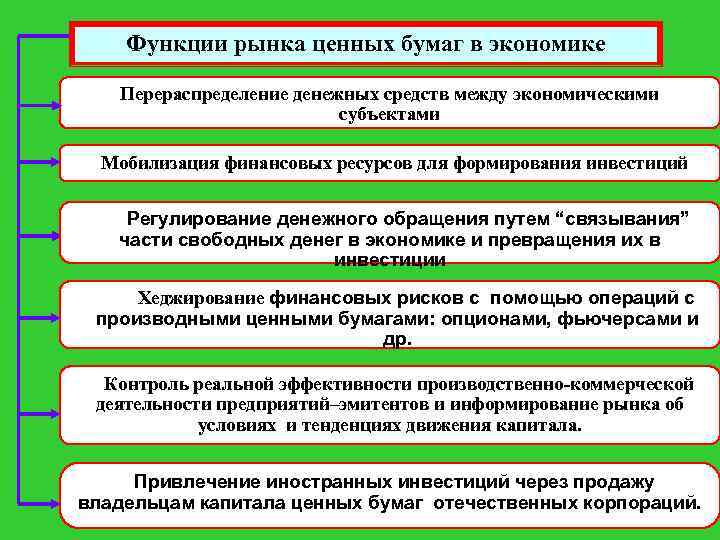

Функции рынка ценных бумаг в экономике Перераспределение денежных средств между экономическими субъектами Мобилизация финансовых ресурсов для формирования инвестиций Регулирование денежного обращения путем “связывания” части свободных денег в экономике и превращения их в инвестиции Хеджирование финансовых рисков с помощью операций с производными ценными бумагами: опционами, фьючерсами и др. Контроль реальной эффективности производственно-коммерческой деятельности предприятий–эмитентов и информирование рынка об условиях и тенденциях движения капитала. Привлечение иностранных инвестиций через продажу владельцам капитала ценных бумаг отечественных корпораций.

Функции рынка ценных бумаг в экономике Перераспределение денежных средств между экономическими субъектами Мобилизация финансовых ресурсов для формирования инвестиций Регулирование денежного обращения путем “связывания” части свободных денег в экономике и превращения их в инвестиции Хеджирование финансовых рисков с помощью операций с производными ценными бумагами: опционами, фьючерсами и др. Контроль реальной эффективности производственно-коммерческой деятельности предприятий–эмитентов и информирование рынка об условиях и тенденциях движения капитала. Привлечение иностранных инвестиций через продажу владельцам капитала ценных бумаг отечественных корпораций.

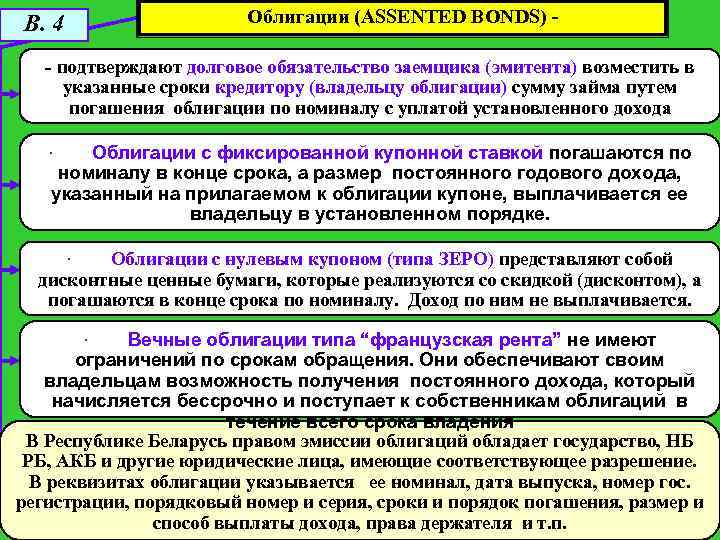

В. 4 Облигации (ASSENTED BONDS) - - подтверждают долговое обязательство заемщика (эмитента) возместить в указанные сроки кредитору (владельцу облигации) сумму займа путем погашения облигации по номиналу с уплатой установленного дохода · Облигации с фиксированной купонной ставкой погашаются по номиналу в конце срока, а размер постоянного годового дохода, указанный на прилагаемом к облигации купоне, выплачивается ее владельцу в установленном порядке. · Облигации с нулевым купоном (типа ЗЕРО) представляют собой дисконтные ценные бумаги, которые реализуются со скидкой (дисконтом), а погашаются в конце срока по номиналу. Доход по ним не выплачивается. · Вечные облигации типа “французская рента” не имеют ограничений по срокам обращения. Они обеспечивают своим владельцам возможность получения постоянного дохода, который начисляется бессрочно и поступает к собственникам облигаций в течение всего срока владения В Республике Беларусь правом эмиссии облигаций обладает государство, НБ РБ, АКБ и другие юридические лица, имеющие соответствующее разрешение. В реквизитах облигации указывается ее номинал, дата выпуска, номер гос. регистрации, порядковый номер и серия, сроки и порядок погашения, размер и способ выплаты дохода, права держателя и т. п.

В. 4 Облигации (ASSENTED BONDS) - - подтверждают долговое обязательство заемщика (эмитента) возместить в указанные сроки кредитору (владельцу облигации) сумму займа путем погашения облигации по номиналу с уплатой установленного дохода · Облигации с фиксированной купонной ставкой погашаются по номиналу в конце срока, а размер постоянного годового дохода, указанный на прилагаемом к облигации купоне, выплачивается ее владельцу в установленном порядке. · Облигации с нулевым купоном (типа ЗЕРО) представляют собой дисконтные ценные бумаги, которые реализуются со скидкой (дисконтом), а погашаются в конце срока по номиналу. Доход по ним не выплачивается. · Вечные облигации типа “французская рента” не имеют ограничений по срокам обращения. Они обеспечивают своим владельцам возможность получения постоянного дохода, который начисляется бессрочно и поступает к собственникам облигаций в течение всего срока владения В Республике Беларусь правом эмиссии облигаций обладает государство, НБ РБ, АКБ и другие юридические лица, имеющие соответствующее разрешение. В реквизитах облигации указывается ее номинал, дата выпуска, номер гос. регистрации, порядковый номер и серия, сроки и порядок погашения, размер и способ выплаты дохода, права держателя и т. п.

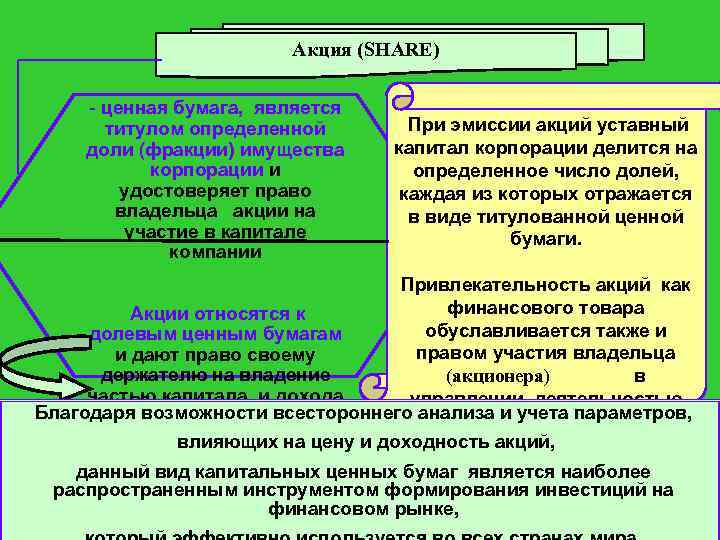

Акция (SHARE) - ценная бумага, является титулом определенной доли (фракции) имущества корпорации и удостоверяет право владельца акции на участие в капитале компании При эмиссии акций уставный капитал корпорации делится на определенное число долей, каждая из которых отражается в виде титулованной ценной бумаги. Привлекательность акций как финансового товара Акции относятся к обуславливается также и долевым ценным бумагам правом участия владельца и дают право своему держателю на владение (акционера) в частью капитала и дохода управлении деятельностью Благодаря возможности всестороннего анализа и учетаобщества. акционерной компании акционерного параметров, влияющих на цену и доходность акций, данный вид капитальных ценных бумаг является наиболее распространенным инструментом формирования инвестиций на финансовом рынке,

Акция (SHARE) - ценная бумага, является титулом определенной доли (фракции) имущества корпорации и удостоверяет право владельца акции на участие в капитале компании При эмиссии акций уставный капитал корпорации делится на определенное число долей, каждая из которых отражается в виде титулованной ценной бумаги. Привлекательность акций как финансового товара Акции относятся к обуславливается также и долевым ценным бумагам правом участия владельца и дают право своему держателю на владение (акционера) в частью капитала и дохода управлении деятельностью Благодаря возможности всестороннего анализа и учетаобщества. акционерной компании акционерного параметров, влияющих на цену и доходность акций, данный вид капитальных ценных бумаг является наиболее распространенным инструментом формирования инвестиций на финансовом рынке,

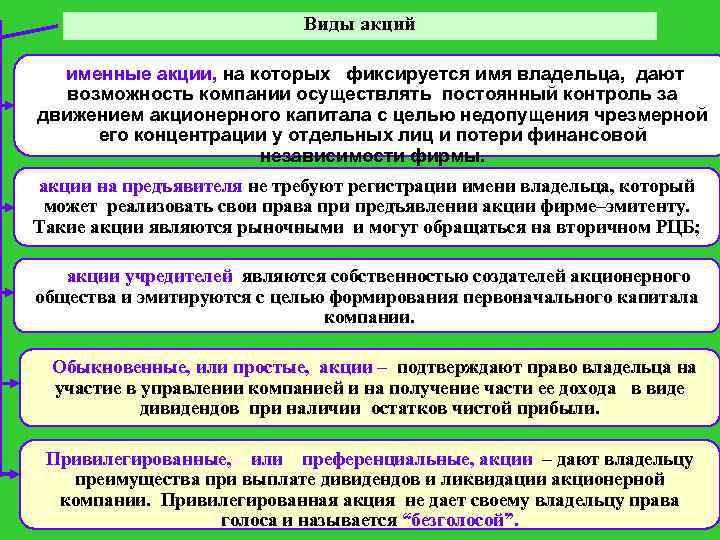

Виды акций именные акции, на которых фиксируется имя владельца, дают возможность компании осуществлять постоянный контроль за движением акционерного капитала с целью недопущения чрезмерной его концентрации у отдельных лиц и потери финансовой независимости фирмы. акции на предъявителя не требуют регистрации имени владельца, который может реализовать свои права при предъявлении акции фирме–эмитенту. Такие акции являются рыночными и могут обращаться на вторичном РЦБ; акции учредителей являются собственностью создателей акционерного общества и эмитируются с целью формирования первоначального капитала компании. Обыкновенные, или простые, акции – подтверждают право владельца на участие в управлении компанией и на получение части ее дохода в виде дивидендов при наличии остатков чистой прибыли. Привилегированные, или преференциальные, акции – дают владельцу преимущества при выплате дивидендов и ликвидации акционерной компании. Привилегированная акция не дает своему владельцу права голоса и называется “безголосой”.

Виды акций именные акции, на которых фиксируется имя владельца, дают возможность компании осуществлять постоянный контроль за движением акционерного капитала с целью недопущения чрезмерной его концентрации у отдельных лиц и потери финансовой независимости фирмы. акции на предъявителя не требуют регистрации имени владельца, который может реализовать свои права при предъявлении акции фирме–эмитенту. Такие акции являются рыночными и могут обращаться на вторичном РЦБ; акции учредителей являются собственностью создателей акционерного общества и эмитируются с целью формирования первоначального капитала компании. Обыкновенные, или простые, акции – подтверждают право владельца на участие в управлении компанией и на получение части ее дохода в виде дивидендов при наличии остатков чистой прибыли. Привилегированные, или преференциальные, акции – дают владельцу преимущества при выплате дивидендов и ликвидации акционерной компании. Привилегированная акция не дает своему владельцу права голоса и называется “безголосой”.

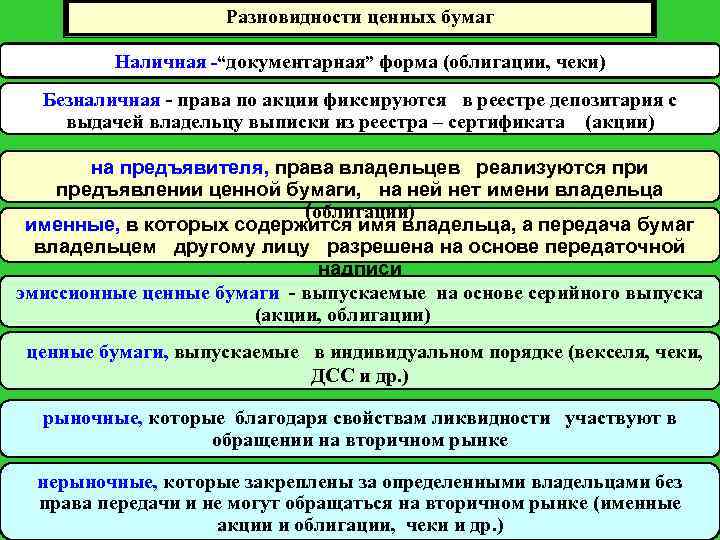

Разновидности ценных бумаг Наличная -“документарная” форма (облигации, чеки) Безналичная - права по акции фиксируются в реестре депозитария с выдачей владельцу выписки из реестра – сертификата (акции) на предъявителя, права владельцев реализуются при предъявлении ценной бумаги, на ней нет имени владельца (облигации) именные, в которых содержится имя владельца, а передача бумаг владельцем другому лицу разрешена на основе передаточной надписи эмиссионные ценные бумаги - выпускаемые на основе серийного выпуска (акции, облигации) ценные бумаги, выпускаемые в индивидуальном порядке (векселя, чеки, ДСС и др. ) рыночные, которые благодаря свойствам ликвидности участвуют в обращении на вторичном рынке нерыночные, которые закреплены за определенными владельцами без права передачи и не могут обращаться на вторичном рынке (именные акции и облигации, чеки и др. )

Разновидности ценных бумаг Наличная -“документарная” форма (облигации, чеки) Безналичная - права по акции фиксируются в реестре депозитария с выдачей владельцу выписки из реестра – сертификата (акции) на предъявителя, права владельцев реализуются при предъявлении ценной бумаги, на ней нет имени владельца (облигации) именные, в которых содержится имя владельца, а передача бумаг владельцем другому лицу разрешена на основе передаточной надписи эмиссионные ценные бумаги - выпускаемые на основе серийного выпуска (акции, облигации) ценные бумаги, выпускаемые в индивидуальном порядке (векселя, чеки, ДСС и др. ) рыночные, которые благодаря свойствам ликвидности участвуют в обращении на вторичном рынке нерыночные, которые закреплены за определенными владельцами без права передачи и не могут обращаться на вторичном рынке (именные акции и облигации, чеки и др. )