2.Оценка земельных ресурсов.pptx

- Количество слайдов: 34

Лекция 2 Оценка земельных ресурсов

Лекция 2 Оценка земельных ресурсов

Земля является основой всех процессов жизнедеятельности общества, происходящих в политической, экономической, социальной, производственной, коммунальной, экологической и других сферах. В этой связи она обладает стоимостью и адекватная оценка земли представляет собой одно из важнейших условий нормального функционирования и развития экономики и общества. Необходимость в результатах объективной оценки земли (земельных участков) испытывают как государственные, так и муниципальные органы исполнительной власти в целях эффективного управления земельными ресурсами и проведения рациональной земельной и налоговой политики.

Земля является основой всех процессов жизнедеятельности общества, происходящих в политической, экономической, социальной, производственной, коммунальной, экологической и других сферах. В этой связи она обладает стоимостью и адекватная оценка земли представляет собой одно из важнейших условий нормального функционирования и развития экономики и общества. Необходимость в результатах объективной оценки земли (земельных участков) испытывают как государственные, так и муниципальные органы исполнительной власти в целях эффективного управления земельными ресурсами и проведения рациональной земельной и налоговой политики.

Принцип классификации земель — разделение на группы/зоны, заложен в основу масштабной оценки наделов. Земельным Кодексом РФ определены категории: населённые пункты; сельскохозяйственные; лесной фонд; водный ресурс; специального назначения (промышленности, связи, транспорта), безопасности и обороны; ü особо охраняемые территории и объекты (природоохранные, историко-культурные, захоронения и другие); ü запас (собственность государства и муниципалитетов). ü ü ü

Принцип классификации земель — разделение на группы/зоны, заложен в основу масштабной оценки наделов. Земельным Кодексом РФ определены категории: населённые пункты; сельскохозяйственные; лесной фонд; водный ресурс; специального назначения (промышленности, связи, транспорта), безопасности и обороны; ü особо охраняемые территории и объекты (природоохранные, историко-культурные, захоронения и другие); ü запас (собственность государства и муниципалитетов). ü ü ü

При расчётах кадастровой стоимости конкретного земельного участка, используются данные: площадь надела; ü категория пользования; ü удельный показатель. ü Расценки на землю зависят от многих факторов, но всегда привязаны к рыночным — уровню цен на недвижимость в данный момент в регионе. Для расчёта используется цена за 1 м 2 земли. Набор ценообразующих факторов для каждого вида разрешенного использования различается, но по усреднённым критериям учитывают: качество земли; размер, возраст участка; наличие, количество, качество построек; месторасположение, удалённость, окружение надела.

При расчётах кадастровой стоимости конкретного земельного участка, используются данные: площадь надела; ü категория пользования; ü удельный показатель. ü Расценки на землю зависят от многих факторов, но всегда привязаны к рыночным — уровню цен на недвижимость в данный момент в регионе. Для расчёта используется цена за 1 м 2 земли. Набор ценообразующих факторов для каждого вида разрешенного использования различается, но по усреднённым критериям учитывают: качество земли; размер, возраст участка; наличие, количество, качество построек; месторасположение, удалённость, окружение надела.

ü ü ü ü Регламент государственного расчёта цены состоит в следующем: Принятие решения властями субъектов о проведении оценки в установленные законом сроки (2– 5 лет). Подготовка перечня участков Росреестром. Выбор специализированной компании и заключение договора на проведение работ. Расчёты по земельным участкам. Составление отчёта по проведённой работе. Утверждение отчёта комиссией. Сдача результатов в Росреестр для внесения изменений в Кадастр. Публикация данных в местных СМИ.

ü ü ü ü Регламент государственного расчёта цены состоит в следующем: Принятие решения властями субъектов о проведении оценки в установленные законом сроки (2– 5 лет). Подготовка перечня участков Росреестром. Выбор специализированной компании и заключение договора на проведение работ. Расчёты по земельным участкам. Составление отчёта по проведённой работе. Утверждение отчёта комиссией. Сдача результатов в Росреестр для внесения изменений в Кадастр. Публикация данных в местных СМИ.

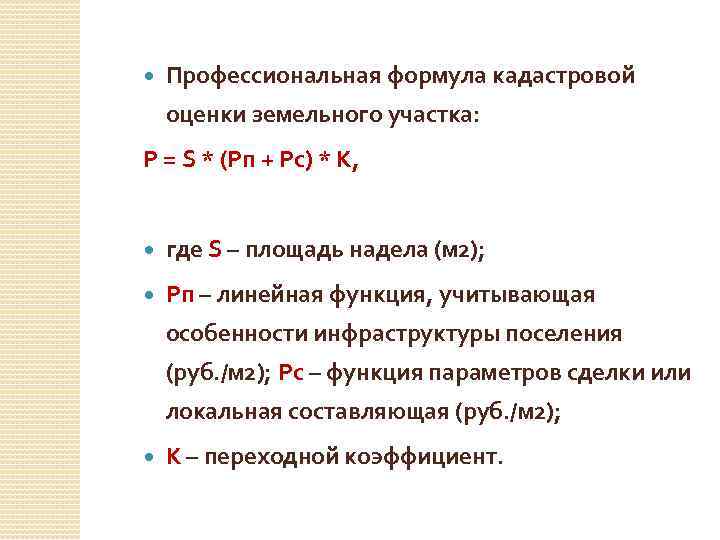

Профессиональная формула кадастровой оценки земельного участка: P = S * (Pп + Pс) * K, где S – площадь надела (м 2); Pп – линейная функция, учитывающая особенности инфраструктуры поселения (руб. /м 2); Pс – функция параметров сделки или локальная составляющая (руб. /м 2); К – переходной коэффициент.

Профессиональная формула кадастровой оценки земельного участка: P = S * (Pп + Pс) * K, где S – площадь надела (м 2); Pп – линейная функция, учитывающая особенности инфраструктуры поселения (руб. /м 2); Pс – функция параметров сделки или локальная составляющая (руб. /м 2); К – переходной коэффициент.

При возникновении спорных моментов по результатам государственной оценки земельных участков правообладатели могут заявить о своём желании пересмотреть действующую кадастровую стоимость. Пересмотр суммы может происходить как в досудебном порядке – при участии специальной комиссии Управления Росреестра, а также в суде.

При возникновении спорных моментов по результатам государственной оценки земельных участков правообладатели могут заявить о своём желании пересмотреть действующую кадастровую стоимость. Пересмотр суммы может происходить как в досудебном порядке – при участии специальной комиссии Управления Росреестра, а также в суде.

Земельный налог. Порядок расчета и условия применения различных категорий земельных участков НАЛОГОВАЯ БАЗА ПО ЗЕМЕЛЬНОМУ НАЛОГУ в силу ст. 390 НК РФ определяется как кадастровая стоимость земельных участков, признаваемых объектом налогообложения в соответствии со ст. 389 НК РФ. При этом кадастровая стоимость земельного участка определяется в соответствии с Земельным кодексом Российской Федерации от 25 октября 2001 г. N 136 -ФЗ).

Земельный налог. Порядок расчета и условия применения различных категорий земельных участков НАЛОГОВАЯ БАЗА ПО ЗЕМЕЛЬНОМУ НАЛОГУ в силу ст. 390 НК РФ определяется как кадастровая стоимость земельных участков, признаваемых объектом налогообложения в соответствии со ст. 389 НК РФ. При этом кадастровая стоимость земельного участка определяется в соответствии с Земельным кодексом Российской Федерации от 25 октября 2001 г. N 136 -ФЗ).

ПОД КАДАСТРОВОЙ СТОИМОСТЬЮ (на основании ст. 3 Федерального закона от 29 июля 1998 г. N 135 -ФЗ «Об оценочной деятельности в РФ» ) ПОНИМАЕТСЯ СТОИМОСТЬ, УСТАНОВЛЕННАЯ В РЕЗУЛЬТАТЕ ПРОВЕДЕНИЯ ГОСУДАРСТВЕННОЙ КАДАСТРОВОЙ ОЦЕНКИ ЛИБО РАССМОТРЕНИЯ СПОРОВ О РЕЗУЛЬТАТАХ ОПРЕДЕЛЕНИЯ КАДАСТРОВОЙ СТОИМОСТИ В СУДЕ ИЛИ КОМИССИИ ПО РАССМОТРЕНИЮ СПОРОВ О РЕЗУЛЬТАТАХ ОПРЕДЕЛЕНИЯ КАДАСТРОВОЙ СТОИМОСТИ. На основании п. 3 ст. 66 Земельного кодекса РФ в случаях определения рыночной стоимости земельного участка кадастровая стоимость этого земельного участка устанавливается равной его рыночной стоимости.

ПОД КАДАСТРОВОЙ СТОИМОСТЬЮ (на основании ст. 3 Федерального закона от 29 июля 1998 г. N 135 -ФЗ «Об оценочной деятельности в РФ» ) ПОНИМАЕТСЯ СТОИМОСТЬ, УСТАНОВЛЕННАЯ В РЕЗУЛЬТАТЕ ПРОВЕДЕНИЯ ГОСУДАРСТВЕННОЙ КАДАСТРОВОЙ ОЦЕНКИ ЛИБО РАССМОТРЕНИЯ СПОРОВ О РЕЗУЛЬТАТАХ ОПРЕДЕЛЕНИЯ КАДАСТРОВОЙ СТОИМОСТИ В СУДЕ ИЛИ КОМИССИИ ПО РАССМОТРЕНИЮ СПОРОВ О РЕЗУЛЬТАТАХ ОПРЕДЕЛЕНИЯ КАДАСТРОВОЙ СТОИМОСТИ. На основании п. 3 ст. 66 Земельного кодекса РФ в случаях определения рыночной стоимости земельного участка кадастровая стоимость этого земельного участка устанавливается равной его рыночной стоимости.

МЕТОДИЧЕСКИЕ УКАЗАНИЯ по определению кадастровой стоимости вновь образуемых земельных участков и существующих земельных участков в случаях изменения категории земель, вида разрешенного использования или уточнения площади земельного участка УТВЕРЖДЕНЫ Приказом Минэкономразвития России от 12 августа 2006 г. N 222 и ПРИМЕНЯЮТСЯ ДЛЯ ОПРЕДЕЛЕНИЯ КАДАСТРОВОЙ СТОИМОСТИ ЗЕМЕЛЬНЫХ УЧАСТКОВ В СЛУЧАЯХ: - образования нового земельного участка; - изменения площади земельного участка; - изменения вида разрешенного использования земельного участка; - перевода земельного участка из одной категории в другую или отнесения земельного участка к определенной категории земель; - включения в государственный кадастр недвижимости сведений о ранее учтенном земельном участке.

МЕТОДИЧЕСКИЕ УКАЗАНИЯ по определению кадастровой стоимости вновь образуемых земельных участков и существующих земельных участков в случаях изменения категории земель, вида разрешенного использования или уточнения площади земельного участка УТВЕРЖДЕНЫ Приказом Минэкономразвития России от 12 августа 2006 г. N 222 и ПРИМЕНЯЮТСЯ ДЛЯ ОПРЕДЕЛЕНИЯ КАДАСТРОВОЙ СТОИМОСТИ ЗЕМЕЛЬНЫХ УЧАСТКОВ В СЛУЧАЯХ: - образования нового земельного участка; - изменения площади земельного участка; - изменения вида разрешенного использования земельного участка; - перевода земельного участка из одной категории в другую или отнесения земельного участка к определенной категории земель; - включения в государственный кадастр недвижимости сведений о ранее учтенном земельном участке.

Согласно п. 3 ст. 391 НК РФ НАЛОГОПЛАТЕЛЬЩИКИ-ОРГАНИЗАЦИИ самостоятельно определяют налоговую базу на основании сведений государственного кадастра недвижимости о каждом земельном участке, принадлежащем им на праве собственности или праве постоянного (бессрочного) пользования. ИНДИВИДУАЛЬНЫЕ ПРЕДПРИНИМАТЕЛИ также самостоятельно определяют налоговую базу в отношении земельных участков, используемых (предназначенных для использования) ими в предпринимательской деятельности.

Согласно п. 3 ст. 391 НК РФ НАЛОГОПЛАТЕЛЬЩИКИ-ОРГАНИЗАЦИИ самостоятельно определяют налоговую базу на основании сведений государственного кадастра недвижимости о каждом земельном участке, принадлежащем им на праве собственности или праве постоянного (бессрочного) пользования. ИНДИВИДУАЛЬНЫЕ ПРЕДПРИНИМАТЕЛИ также самостоятельно определяют налоговую базу в отношении земельных участков, используемых (предназначенных для использования) ими в предпринимательской деятельности.

Для НАЛОГОПЛАТЕЛЬЩИКОВ ФИЗИЧЕСКИХ ЛИЦ, не являющихся индивидуальными предпринимателями, налоговая база определяется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими кадастровый учет, ведение государственного кадастра недвижимости и государственную регистрацию прав на недвижимое имущество и сделок с ним (п. 4 ст. 391 НК РФ).

Для НАЛОГОПЛАТЕЛЬЩИКОВ ФИЗИЧЕСКИХ ЛИЦ, не являющихся индивидуальными предпринимателями, налоговая база определяется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими кадастровый учет, ведение государственного кадастра недвижимости и государственную регистрацию прав на недвижимое имущество и сделок с ним (п. 4 ст. 391 НК РФ).

ОБЪЕКТОМ НАЛОГООБЛОЖЕНИЯ, согласно ст. 389 НК РФ, признаются земельные участки, расположенные в пределах муниципального образования на территории которого введен налог. НЕ ПРИЗНАЮТСЯ ОБЪЕКТОМ НАЛОГООБЛОЖЕНИЯ на основании п. 2 ст. 389 НК РФ: - земельные участки, изъятые из оборота в соответствии с законодательством Российской Федерации; - земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации, которые заняты особо ценными объектами культурного наследия народов Российской Федерации, объектами, включенными в Список всемирного наследия, историко-культурными заповедниками, объектами археологического наследия; - земельные участки из состава земель лесного фонда; - земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации, занятые находящимися в государственной собственности водными объектами в составе водного фонда.

ОБЪЕКТОМ НАЛОГООБЛОЖЕНИЯ, согласно ст. 389 НК РФ, признаются земельные участки, расположенные в пределах муниципального образования на территории которого введен налог. НЕ ПРИЗНАЮТСЯ ОБЪЕКТОМ НАЛОГООБЛОЖЕНИЯ на основании п. 2 ст. 389 НК РФ: - земельные участки, изъятые из оборота в соответствии с законодательством Российской Федерации; - земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации, которые заняты особо ценными объектами культурного наследия народов Российской Федерации, объектами, включенными в Список всемирного наследия, историко-культурными заповедниками, объектами археологического наследия; - земельные участки из состава земель лесного фонда; - земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации, занятые находящимися в государственной собственности водными объектами в составе водного фонда.

Если земельные участки признаются объектом налогообложения, то установление кадастровой стоимости земельных участков осуществляется в соответствии с п. 2 ст. 66 Земельного кодекса РФ. Согласно указанному пункту для установления кадастровой стоимости земельных участков проводится государственная кадастровая оценка земель, за исключением случаев, определенных п. 3 ст. 66 Земельного кодекса РФ.

Если земельные участки признаются объектом налогообложения, то установление кадастровой стоимости земельных участков осуществляется в соответствии с п. 2 ст. 66 Земельного кодекса РФ. Согласно указанному пункту для установления кадастровой стоимости земельных участков проводится государственная кадастровая оценка земель, за исключением случаев, определенных п. 3 ст. 66 Земельного кодекса РФ.

ГОСУДАРСТВЕННАЯ КАДАСТРОВАЯ ОЦЕНКА ЗЕМЕЛЬ ПРОВОДИТСЯ В СООТВЕТСТВИИ С ЗАКОНОДАТЕЛЬСТВОМ РОССИЙСКОЙ ФЕДЕРАЦИИ ОБ ОЦЕНОЧНОЙ ДЕЯТЕЛЬНОСТИ. Под государственной кадастровой оценкой согласно ст. 24. 11 Федерального закона N 135 -ФЗ понимается совокупность действий, включающих в себя: - принятие решения о проведении государственной кадастровой оценки; - формирование перечня объектов недвижимости, подлежащих государственной кадастровой оценке; - отбор исполнителя работ по определению кадастровой стоимости и заключение с ним договора на проведение оценки; - определение кадастровой стоимости и составление отчета об определении кадастровой стоимости; - экспертизу отчета об определении кадастровой стоимости; - утверждение результатов определения кадастровой стоимости; - опубликование утвержденных результатов определения кадастровой стоимости; - внесение результатов определения кадастровой стоимости в государственный кадастр недвижимости.

ГОСУДАРСТВЕННАЯ КАДАСТРОВАЯ ОЦЕНКА ЗЕМЕЛЬ ПРОВОДИТСЯ В СООТВЕТСТВИИ С ЗАКОНОДАТЕЛЬСТВОМ РОССИЙСКОЙ ФЕДЕРАЦИИ ОБ ОЦЕНОЧНОЙ ДЕЯТЕЛЬНОСТИ. Под государственной кадастровой оценкой согласно ст. 24. 11 Федерального закона N 135 -ФЗ понимается совокупность действий, включающих в себя: - принятие решения о проведении государственной кадастровой оценки; - формирование перечня объектов недвижимости, подлежащих государственной кадастровой оценке; - отбор исполнителя работ по определению кадастровой стоимости и заключение с ним договора на проведение оценки; - определение кадастровой стоимости и составление отчета об определении кадастровой стоимости; - экспертизу отчета об определении кадастровой стоимости; - утверждение результатов определения кадастровой стоимости; - опубликование утвержденных результатов определения кадастровой стоимости; - внесение результатов определения кадастровой стоимости в государственный кадастр недвижимости.

Органы исполнительной власти субъектов Российской Федерации утверждают средний уровень кадастровой стоимости по муниципальному району (городскому округу). В случаях определения рыночной стоимости земельного участка кадастровая стоимость этого земельного участка устанавливается равной его рыночной стоимости, что определено п. 3 ст. 66 Земельного кодекса РФ. ПРАВИЛА ПРОВЕДЕНИЯ ГОСУДАРСТВЕННОЙ КАДАСТРОВОЙ ОЦЕНКИ ЗЕМЕЛЬ УТВЕРЖДЕНЫ Постановлением Правительства Российской Федерации от 8 апреля 2000 г. N 316 "Об утверждении Правил проведения государственной кадастровой оценки земель".

Органы исполнительной власти субъектов Российской Федерации утверждают средний уровень кадастровой стоимости по муниципальному району (городскому округу). В случаях определения рыночной стоимости земельного участка кадастровая стоимость этого земельного участка устанавливается равной его рыночной стоимости, что определено п. 3 ст. 66 Земельного кодекса РФ. ПРАВИЛА ПРОВЕДЕНИЯ ГОСУДАРСТВЕННОЙ КАДАСТРОВОЙ ОЦЕНКИ ЗЕМЕЛЬ УТВЕРЖДЕНЫ Постановлением Правительства Российской Федерации от 8 апреля 2000 г. N 316 "Об утверждении Правил проведения государственной кадастровой оценки земель".

ГОСУДАРСТВЕННАЯ КАДАСТРОВАЯ ОЦЕНКА ЗЕМЕЛЬ проводится для определения кадастровой стоимости земельных участков различного целевого назначения не реже одного раза в 5 лет, на что указывают п. 2, 3 Правил N 316 и основывается на классификации земель по целевому назначению и виду функционального использования (п. 4 Правил N 316). В процессе государственной кадастровой оценки земель проводится оценочное зонирование территории (п. 8 Правил N 316). Оценочной зоной признается часть земель, однородных по целевому назначению, виду функционального использования и близких по значению кадастровой стоимости земельных участков. По результатам оценочного зонирования составляется карта (схема) оценочных зон и устанавливается кадастровая стоимость единицы площади в границах этих зон.

ГОСУДАРСТВЕННАЯ КАДАСТРОВАЯ ОЦЕНКА ЗЕМЕЛЬ проводится для определения кадастровой стоимости земельных участков различного целевого назначения не реже одного раза в 5 лет, на что указывают п. 2, 3 Правил N 316 и основывается на классификации земель по целевому назначению и виду функционального использования (п. 4 Правил N 316). В процессе государственной кадастровой оценки земель проводится оценочное зонирование территории (п. 8 Правил N 316). Оценочной зоной признается часть земель, однородных по целевому назначению, виду функционального использования и близких по значению кадастровой стоимости земельных участков. По результатам оценочного зонирования составляется карта (схема) оценочных зон и устанавливается кадастровая стоимость единицы площади в границах этих зон.

Органы исполнительной власти субъектов Российской Федерации по представлению территориальных органов Росреестра утверждают результаты государственной кадастровой оценки земель (п. 10 Правил N 316). В случаях, если кадастровая стоимость земли не определена, для целей, указанных в ст. 65 Земельного кодекса РФ, применяется нормативная цена земли, что определено п. 13 ст. 3 Федерального закона от 25 октября 2001 г. N 137 -ФЗ "О введении в действие Земельного кодекса Российской Федерации «.

Органы исполнительной власти субъектов Российской Федерации по представлению территориальных органов Росреестра утверждают результаты государственной кадастровой оценки земель (п. 10 Правил N 316). В случаях, если кадастровая стоимость земли не определена, для целей, указанных в ст. 65 Земельного кодекса РФ, применяется нормативная цена земли, что определено п. 13 ст. 3 Федерального закона от 25 октября 2001 г. N 137 -ФЗ "О введении в действие Земельного кодекса Российской Федерации «.

В целях установления налоговой базы по земельному налогу применяется нормативная цена земли, если она утверждена в установленном порядке. НОРМАТИВНАЯ ЦЕНА ЗЕМЛИ - показатель, характеризующий стоимость участка определенного качества и местоположения, исходя из потенциального дохода за расчетный срок окупаемости (ст. 25 Закона РФ от 11 октября 1991 г. N 1738 -1 "О плате за землю"). Порядок определения нормативной цены земли установлен Постановлением Правительства Российской Федерации от 15 марта 1997 г. N 319 "О порядке определения нормативной цены земли «.

В целях установления налоговой базы по земельному налогу применяется нормативная цена земли, если она утверждена в установленном порядке. НОРМАТИВНАЯ ЦЕНА ЗЕМЛИ - показатель, характеризующий стоимость участка определенного качества и местоположения, исходя из потенциального дохода за расчетный срок окупаемости (ст. 25 Закона РФ от 11 октября 1991 г. N 1738 -1 "О плате за землю"). Порядок определения нормативной цены земли установлен Постановлением Правительства Российской Федерации от 15 марта 1997 г. N 319 "О порядке определения нормативной цены земли «.

НОРМАТИВНАЯ ЦЕНА ЗЕМЛИ на основании п. 1 Постановления N 319 ежегодно определяется органами исполнительной власти субъектов Российской Федерации для земель различного целевого назначения по оценочным зонам, административным районам, поселениям или их группам. Предложения об оценочном зонировании территории субъекта Российской Федерации и о нормативной цене земли по указанным зонам представляются комитетами по земельным ресурсам и землеустройству.

НОРМАТИВНАЯ ЦЕНА ЗЕМЛИ на основании п. 1 Постановления N 319 ежегодно определяется органами исполнительной власти субъектов Российской Федерации для земель различного целевого назначения по оценочным зонам, административным районам, поселениям или их группам. Предложения об оценочном зонировании территории субъекта Российской Федерации и о нормативной цене земли по указанным зонам представляются комитетами по земельным ресурсам и землеустройству.

Кадастровая стоимость - стоимость земельного участка, полученная в результате проведения государственной кадастровой оценки земли для целей налогообложения и иных государственных целей, установленных законом. Кадастровая стоимость земельного участка рассчитывается, исходя из его предполагаемой доходности на основе анализа наилучшего и наиболее эффективного использования данного земельного участка. В основе всех расчетов лежит универсальная формула капитализации дохода в стоимость (С): С = Чд/Кк

Кадастровая стоимость - стоимость земельного участка, полученная в результате проведения государственной кадастровой оценки земли для целей налогообложения и иных государственных целей, установленных законом. Кадастровая стоимость земельного участка рассчитывается, исходя из его предполагаемой доходности на основе анализа наилучшего и наиболее эффективного использования данного земельного участка. В основе всех расчетов лежит универсальная формула капитализации дохода в стоимость (С): С = Чд/Кк

С = Чд/Кк где Чд – чистый доход от использования объекта оценки за установленный период времени (месяц, квартал, год); Кк -коэффициент капитализации (доходности) этого объекта за установленный период времени.

С = Чд/Кк где Чд – чистый доход от использования объекта оценки за установленный период времени (месяц, квартал, год); Кк -коэффициент капитализации (доходности) этого объекта за установленный период времени.

Для земель сельскохозяйственного назначения данная формула приобретает следующий вид: С 3=ДД*Т, где Дд -дифференцированный доход с единицы площади земельного участка Т - срок капитализации (34, 4 года), т. е. Кк = 1/Т • 100 = 2, 9 % годовых. ДД = (Ч-3)УН, где Ч - средневзвешенная цена сельскохозяйственной продукции; 3 - совокупные затраты на сельскохозяйственную продукцию с учетом предпринимательского дохода; Ун - нормальная урожайность с единицы площади.

Для земель сельскохозяйственного назначения данная формула приобретает следующий вид: С 3=ДД*Т, где Дд -дифференцированный доход с единицы площади земельного участка Т - срок капитализации (34, 4 года), т. е. Кк = 1/Т • 100 = 2, 9 % годовых. ДД = (Ч-3)УН, где Ч - средневзвешенная цена сельскохозяйственной продукции; 3 - совокупные затраты на сельскохозяйственную продукцию с учетом предпринимательского дохода; Ун - нормальная урожайность с единицы площади.

Кадастровая стоимость земли используется согласно Налоговому кодексу РФ для расчета земельного налога. При этом для каждого земельного участка, прошедшего государственный кадастровый учет, величина кадастровой стоимости указывается в кадастровой карте (плане) этого участка, а сумма налога (ЗН) определяется исходя из следующей формулы: ЗН= КС* СН, где КС - кадастровая стоимость земельного участка; СН - ставка емельного налога.

Кадастровая стоимость земли используется согласно Налоговому кодексу РФ для расчета земельного налога. При этом для каждого земельного участка, прошедшего государственный кадастровый учет, величина кадастровой стоимости указывается в кадастровой карте (плане) этого участка, а сумма налога (ЗН) определяется исходя из следующей формулы: ЗН= КС* СН, где КС - кадастровая стоимость земельного участка; СН - ставка емельного налога.

Согласно законодательному акту ставка земельного налога определяется органами местного самоуправления (муниципальными органами власти) в пределах, установленных федеральным законом: для земель сельскохозяйственного назначения 0, 3%, для земель других категорий до 1, 5% от их кадастровой стоимости. Выкупная стоимость земельного участка. В соответствии со ст. 36 Земельного кодекса РФ граждане и юридические лица-собственники зданий, строений, сооружений, расположенных на этих земельных участках, имеют преимущественное право на приватизацию указанных земельных участков или приобретение права аренды земельных участков. Конкретизация этого положения представлена в законодательных актах.

Согласно законодательному акту ставка земельного налога определяется органами местного самоуправления (муниципальными органами власти) в пределах, установленных федеральным законом: для земель сельскохозяйственного назначения 0, 3%, для земель других категорий до 1, 5% от их кадастровой стоимости. Выкупная стоимость земельного участка. В соответствии со ст. 36 Земельного кодекса РФ граждане и юридические лица-собственники зданий, строений, сооружений, расположенных на этих земельных участках, имеют преимущественное право на приватизацию указанных земельных участков или приобретение права аренды земельных участков. Конкретизация этого положения представлена в законодательных актах.

Факторы, влияющие на стоимость с-х земель Лекция 2.

Факторы, влияющие на стоимость с-х земель Лекция 2.

Физические и экономические характеристики с-х земель отличаются от городских земель. Городские должны выдерживать возводимые на них улучшения, а с-х земли обеспечивать выращивание конкретной продукции. При их оценке особое значение имеют факторы: - почвенно-климатические – определяют выбор наилучших или наиболее доходных для данной местности культур; -направление производства (мясомолочное, зерновое, овощеводческое и т. д. ) и формы организации (крупное товарное хозяйство, фермерское хозяйство, личное подсобное хозяйство, садово-огородный участок и т. д. ); -структура с-х угодий (пашня, сенокос, пастбище и т. д. ) и производимых культур (зерно, лен, масличные культуры, овощные культуры и т. д. ); -плодородие, технологические свойства почв и рельефа, влияющие на продуктивность земель и урожайность с-х культур; -урожайность основных товарных культур, сложившаяся в регионе расположения объекта оценки;

Физические и экономические характеристики с-х земель отличаются от городских земель. Городские должны выдерживать возводимые на них улучшения, а с-х земли обеспечивать выращивание конкретной продукции. При их оценке особое значение имеют факторы: - почвенно-климатические – определяют выбор наилучших или наиболее доходных для данной местности культур; -направление производства (мясомолочное, зерновое, овощеводческое и т. д. ) и формы организации (крупное товарное хозяйство, фермерское хозяйство, личное подсобное хозяйство, садово-огородный участок и т. д. ); -структура с-х угодий (пашня, сенокос, пастбище и т. д. ) и производимых культур (зерно, лен, масличные культуры, овощные культуры и т. д. ); -плодородие, технологические свойства почв и рельефа, влияющие на продуктивность земель и урожайность с-х культур; -урожайность основных товарных культур, сложившаяся в регионе расположения объекта оценки;

-местоположение относительно рынков сбыта продукции, ее переработки и центров технического обслуживания; -улучшения, произведенные с с-х угодьями ( наличие дренажных систем, систем полива, иные виды мелиорации); -плотность и занятость населения, социально-демографические особенности; -цены на ГСМ и с-х технику; -инфраструктура хозяйства (наличие дорог, мелиоративных систем и т. д. ); -конъюнктура цен на с-х продукцию на внутреннем и международном рынках; -налоговый режим и системы поддержки товаропроизводителей; -иные факторы, определяемые местной спецификой, особенностями и условиями ведения сельского хозяйства. Несмотря на достаточно большое количество факторов, влияющих на формирование стоимости с-х угодий, в итоге все они проявляются в нескольких показателях, а именно - прибыли от ведения сельского хозяйства (доходах и затратах) и рыночной стоимости земли. Эти факторы учитываются при выборе методов оценки.

-местоположение относительно рынков сбыта продукции, ее переработки и центров технического обслуживания; -улучшения, произведенные с с-х угодьями ( наличие дренажных систем, систем полива, иные виды мелиорации); -плотность и занятость населения, социально-демографические особенности; -цены на ГСМ и с-х технику; -инфраструктура хозяйства (наличие дорог, мелиоративных систем и т. д. ); -конъюнктура цен на с-х продукцию на внутреннем и международном рынках; -налоговый режим и системы поддержки товаропроизводителей; -иные факторы, определяемые местной спецификой, особенностями и условиями ведения сельского хозяйства. Несмотря на достаточно большое количество факторов, влияющих на формирование стоимости с-х угодий, в итоге все они проявляются в нескольких показателях, а именно - прибыли от ведения сельского хозяйства (доходах и затратах) и рыночной стоимости земли. Эти факторы учитываются при выборе методов оценки.

ОСОБЕННОСТИ ОЦЕНКИ ЗЕМЕЛЬ СЕЛЬСКОХОЗЯЙСТВЕННОГО НАЗНАЧЕНИЯ Следующие особенности необходимо учитывать при оценке рыночной стоимости с-х угодий: ◦ необходимость поддержания плодородия с-х угодий (применением агротехники и определенных систем севооборотов , внесением удобрений, оставлением земли под паром, созданием защитных лесополос и др. ; ◦ прямая зависимость структуры с-х угодий от физико-географических характеристик местности (геоморфологические, почвенные, гидрологические и иные особенности), то есть невозможность произвольной замены одного вида угодий другим, например использование под пашню сенокосов или пастбищ; ◦ высокие риски ведения с-х производства, (природные факторы и форс-мажорные обстоятельства - засухи, наводнения, ранние заморозки и снегопады и иные стихийные бедствия); ◦ большое влияние на величину дохода оказывают колебания цен на с-х продукцию, ГСМ, с-х технику; ◦ сезонный характер с-х производства и цен на рынке с-х продукции; ◦ отсутствие официальной информации о сделках с с-х угодьями и формирование рынка земель с-х назначения ◦ невысокая плотность населения в районах, находящихся в отдалении от крупных промышленных центров (в таких районах земля практически теряет стоимость, т. к. ее некому обрабатывать, а затраты на восстановление производства, например поголовья скота, превышают потенциальные доходы); ◦ слабое развитие инфраструктуры, - дорог с твердым покрытием, перерабатывающей промышленности (то есть отсутствие рынка сбыта, обеспечивающего потребление всей произведенной продукции).

ОСОБЕННОСТИ ОЦЕНКИ ЗЕМЕЛЬ СЕЛЬСКОХОЗЯЙСТВЕННОГО НАЗНАЧЕНИЯ Следующие особенности необходимо учитывать при оценке рыночной стоимости с-х угодий: ◦ необходимость поддержания плодородия с-х угодий (применением агротехники и определенных систем севооборотов , внесением удобрений, оставлением земли под паром, созданием защитных лесополос и др. ; ◦ прямая зависимость структуры с-х угодий от физико-географических характеристик местности (геоморфологические, почвенные, гидрологические и иные особенности), то есть невозможность произвольной замены одного вида угодий другим, например использование под пашню сенокосов или пастбищ; ◦ высокие риски ведения с-х производства, (природные факторы и форс-мажорные обстоятельства - засухи, наводнения, ранние заморозки и снегопады и иные стихийные бедствия); ◦ большое влияние на величину дохода оказывают колебания цен на с-х продукцию, ГСМ, с-х технику; ◦ сезонный характер с-х производства и цен на рынке с-х продукции; ◦ отсутствие официальной информации о сделках с с-х угодьями и формирование рынка земель с-х назначения ◦ невысокая плотность населения в районах, находящихся в отдалении от крупных промышленных центров (в таких районах земля практически теряет стоимость, т. к. ее некому обрабатывать, а затраты на восстановление производства, например поголовья скота, превышают потенциальные доходы); ◦ слабое развитие инфраструктуры, - дорог с твердым покрытием, перерабатывающей промышленности (то есть отсутствие рынка сбыта, обеспечивающего потребление всей произведенной продукции).

МЕТОДЫ ОЦЕНКИ ЗЕМЕЛЬ СЕЛЬСКОХОЗЯЙСТВЕННОГО НАЗНАЧЕНИЯ И ИНОГО СЕЛЬСКОХОЗЯЙСТВЕННОГО ИМУЩЕСТВА В основе оценки рыночной стоимости земель сельскохозяйственного назначения лежит теория земельной ренты или избыточного дохода, который образуется при использовании земли. Земельная рента возникает вследствие лучшего качества и лучшего местоположения земельных участков. Земельную ренту называют сверхдоходом или остаточным доходом, который подсчитывается как разница между стоимостью произведенной продукции и общими затратами на ее производство, включая амортизацию основных фондов (возмещение капитала), отдачу на капитал (норма прибыли) и прибыль предпринимателя. Далее земельная рента капитализируется по ставке процента (ставке дисконтирования) и получается капитализированная оценка стоимости земли. R рента= (P цена реализ. – C затраты) * Q кол-во прод. – M прибыль

МЕТОДЫ ОЦЕНКИ ЗЕМЕЛЬ СЕЛЬСКОХОЗЯЙСТВЕННОГО НАЗНАЧЕНИЯ И ИНОГО СЕЛЬСКОХОЗЯЙСТВЕННОГО ИМУЩЕСТВА В основе оценки рыночной стоимости земель сельскохозяйственного назначения лежит теория земельной ренты или избыточного дохода, который образуется при использовании земли. Земельная рента возникает вследствие лучшего качества и лучшего местоположения земельных участков. Земельную ренту называют сверхдоходом или остаточным доходом, который подсчитывается как разница между стоимостью произведенной продукции и общими затратами на ее производство, включая амортизацию основных фондов (возмещение капитала), отдачу на капитал (норма прибыли) и прибыль предпринимателя. Далее земельная рента капитализируется по ставке процента (ставке дисконтирования) и получается капитализированная оценка стоимости земли. R рента= (P цена реализ. – C затраты) * Q кол-во прод. – M прибыль

Земельная рента – это периодически получаемый доход, поэтому оценка стоимости земли осуществляется посредством капитализации (преобразования в абсолютную величину) данного дохода. Формула для капитализации земли V = R/ e V- стоимость земли, R - рента, e- ставка дисконтирования или коэффициент капитализации.

Земельная рента – это периодически получаемый доход, поэтому оценка стоимости земли осуществляется посредством капитализации (преобразования в абсолютную величину) данного дохода. Формула для капитализации земли V = R/ e V- стоимость земли, R - рента, e- ставка дисконтирования или коэффициент капитализации.

Сущность ренты и рентные отношения Экономической особенностью оценки земли является ее естественная невоспроизводимость и ограниченность как природного ресурса. Капитал и рабочая сила тоже ограничены, но их можно производить и воспроизводить, а землю — нет, по причине естественного ее происхождения. Другая особенность экономических отношений в сельском хозяйстве - они возникают между собственниками земли (землевладельцами), предпринимателями (земледельцами) и наемными работниками. Землевладелец сдает землю в аренду предпринимателю, который организует на земле производство. Третья особенность заключается в формировании стоимости и цены с-х продукции. Поскольку земли ограничены абсолютно везде, в хозяйственный оборот вовлекаются и худшие из них по плодородию, так как общество без них не может экономически обойтись.

Сущность ренты и рентные отношения Экономической особенностью оценки земли является ее естественная невоспроизводимость и ограниченность как природного ресурса. Капитал и рабочая сила тоже ограничены, но их можно производить и воспроизводить, а землю — нет, по причине естественного ее происхождения. Другая особенность экономических отношений в сельском хозяйстве - они возникают между собственниками земли (землевладельцами), предпринимателями (земледельцами) и наемными работниками. Землевладелец сдает землю в аренду предпринимателю, который организует на земле производство. Третья особенность заключается в формировании стоимости и цены с-х продукции. Поскольку земли ограничены абсолютно везде, в хозяйственный оборот вовлекаются и худшие из них по плодородию, так как общество без них не может экономически обойтись.

Дифференциальная рента возникает и по причине местоположения участков земель. В этом случае худшими считаются земли, расположенные дальше всех остальных земель от рынков сбыта. При оценке рыночной стоимости с-х земель используются общие принципы и методы оценки недвижимости, но с учетом особенностей ведения с-х производства и вытекающих из этих особенностей отличий в определении дохода. Эти отличия заключаются: ◦ в определении структуры и состава издержек; ◦ в определении статей дохода и способов его оценки; ◦ в применении принципа наиболее эффективного использования через выбор технологий и систем ведения с-х производства, системы севооборотов и культур, обеспечивающих получение максимального дохода; ◦ в критериях отбора объектов-аналогов и выборе элементов сравнения

Дифференциальная рента возникает и по причине местоположения участков земель. В этом случае худшими считаются земли, расположенные дальше всех остальных земель от рынков сбыта. При оценке рыночной стоимости с-х земель используются общие принципы и методы оценки недвижимости, но с учетом особенностей ведения с-х производства и вытекающих из этих особенностей отличий в определении дохода. Эти отличия заключаются: ◦ в определении структуры и состава издержек; ◦ в определении статей дохода и способов его оценки; ◦ в применении принципа наиболее эффективного использования через выбор технологий и систем ведения с-х производства, системы севооборотов и культур, обеспечивающих получение максимального дохода; ◦ в критериях отбора объектов-аналогов и выборе элементов сравнения

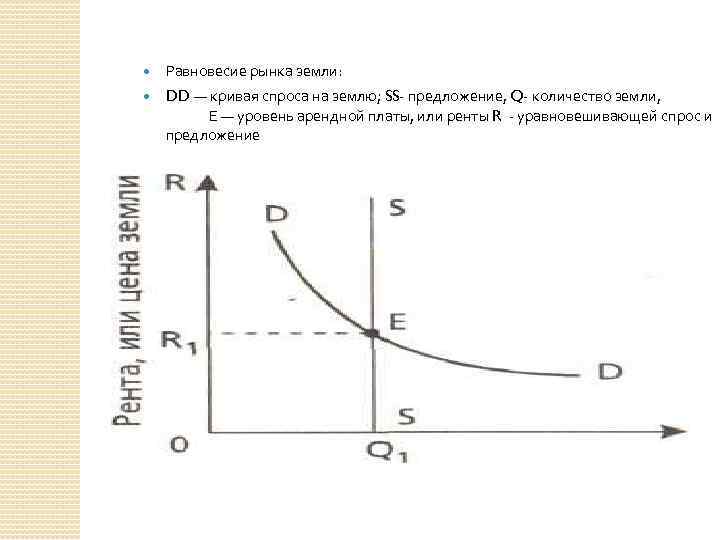

Равновесие рынка земли: DD — кривая спроса на землю; SS- предложение, Q- количество земли, Е — уровень арендной платы, или ренты R - уравновешивающей спрос и предложение

Равновесие рынка земли: DD — кривая спроса на землю; SS- предложение, Q- количество земли, Е — уровень арендной платы, или ренты R - уравновешивающей спрос и предложение