653c51ca48495d566352eb3a5a7aa8f6.ppt

- Количество слайдов: 129

LE NOVITA’ IVA 2017 Studio Tributario Paolo Parodi 1

LE NOVITA’ DEL D. L. 50/17 Studio Tributario Paolo Parodi 2

SPLIT PAYMENT: AMPLIAMENTO DELLA PLATEA I nuovi destinatari di split dal 1° luglio 2017 possono essere raggruppati in tre grandi sottinsiemi: n 1) gli enti e le società definiti come appartenenti alla Pubblica Amministrazione (nuovo comma 1 dell’art. 17 -ter del Dpr 633/72), n 2) le società controllate dalla Presidenza del Consiglio, dai Ministeri e dagli enti territoriali (nuovo comma 1 -bis dell’art. 17 -ter), n 3) le società quotate (lettera d dello stesso comma 1 -bis). Studio Tributario Paolo Parodi 3

SPLIT PAYMENT : LE P. A. Il primo gruppo di new-entry è costituito dalle Pubbliche Amministrazioni, definite con riferimento all’art. 1 co. 2 della L. 196/09; ciò implica – identicamente a quanto accade per l’individuazione dei soggetti destinatari di fattura elettronica per obbligo – la necessità di ricomprendere tutti gli enti e le società indicate nell’elenco che l’Istat pubblica ogni anno antro il 30 settembre: vi sono dunque molti enti pubblici in precedenza esclusi dallo split, quali gli enti di ricerca e gli enti per il diritto allo studio, ma anche molte società pubbliche, quali Sogei spa, Consip spa, GSE spa. Non solo: sono ricomprese nel novero degli enti di cui all’art. 1 co. 2 della L. 196/09 anche tutte le Autorità indipendenti quali ad esempio ANAC, AGCOM, IVASS e CONSOB. Studio Tributario Paolo Parodi 4

SPLIT PAYMENT: LE SOCIETA’ CONTROLLATE Il secondo gruppo di nuovi ingressi è costituito dalle società controllate. Lo split è infatti rivolto a tutte le società controllate non solo dai Ministeri e dalla Presidenza del Consiglio ma anche da regioni, province, città metropolitane, comuni, unioni di comuni. Si deve trattare di controllo diretto, ai sensi dei numeri 1) e 2) dell’art. 2359 codice civile e cioè di società in cui i predetti enti dispongono della maggioranza dei voti esercitabili nell’assemblea ordinaria o comunque di voti sufficienti per orientare le decisioni della medesima. Sono altresì destinatarie di split le società controllate direttamente o indirettamente, ai sensi dell’articolo 2359, primo comma, n. 1), del codice civile (e cioè mediante detenzione della maggioranza dei voti di assemblea ordinaria), dalle società sopra menzionate. Rientrano nello split anche le società a controllo congiunto da parte di P. A. o società controllate (art. 1 co. 5 del DM 27/6/17) Studio Tributario Paolo Parodi 5

SPLIT PAYMENT: LE SOCIETA’ QUOTATE Il terzo gruppo di nuovi destinatari di split è costituito dalle società quotate inserite nell’indice FTSE MIB della Borsa italiana; con successivo decreto del Ministro dell’economia e delle finanze potrà essere individuato un indice alternativo di riferimento per il mercato azionario; l’indice FTSE MIB è il più significativo indice azionario della Borsa italiana, è il paniere che racchiude, tranne eccezioni, le azioni delle società italiane quotate sul MTA (mercato telematico azionario) con maggiore capitalizzazione e flottante Studio Tributario Paolo Parodi 6

SPLIT PAYMENT: ESCLUSIONE Modifiche in sede di conversione: Co. 1 -quinquies) : n. Le disposizioni di cui al presente articolo non si applicano agli enti pubblici gestori di demanio collettivo, limitatamente alle cessioni di beni e alle prestazioni di servizi afferenti alla gestione dei diritti collettivi di uso civico. Suggerimento operativo - Sono enti non soggetti passivi Ires ex art. 74 Tuir - In ogni caso, acquisire specifica dichiarazione (come da co. 1 -quater) Studio Tributario Paolo Parodi 7

SPLIT PAYMENT: I CRITERI DI INDIVIDUAZIONE Modifiche in sede di conversione: Co. 1 -quater) : A richiesta del cedente, il cessionario deve rilasciare un documento attestante la propria riconducibilità ai soggetti destinatari di split, A fronte del predetto documento, il cedente è tenuto ad emettere fatture in split. Suggerimento operativo - per i soggetti in split: predisporre nota informativa a tutti i fornitori - per il ciclo attivo: richiedere al cliente l’attestazione - In ogni caso, confrontare le dichiarazioni con l’elenco Istat del 30 settembre di ogni anno e con gli elenchi MEF Studio Tributario Paolo Parodi 8

ELENCO SOGGETTI Il ministero dell’Economia e delle Finanze, a seguito del DM 27 giugno 2017, ha predisposto gli elenchi delle amministrazioni, degli enti e delle società che dal 1° luglio sono soggette al meccanismo dello split payment. Gli elenchi vengono continuamente aggiornati ed occorre seguire un percorso articolato in relazione ai tempi di formazione degli stessi (vedasi slide successiva) L’intera platea degli enti e delle società sottoposte allo split payment annovera oltre 29 mila soggetti. Studio Tributario Paolo Parodi 9

ELENCO SOGGETTI Per le fatture emesse dal 1° luglio 2017 al 31 dicembre 2017, lo split si applica a tutte le Pa individuate dall’Istat secondo quanto disposto dalla legge 196/2009, indicate nell’elenco pubblicato nella Gazzetta Ufficiale del 30 settembre 2016. Dall’anno prossimo, e per quelli successivi, lo split riguarderà gli stessi soggetti, elencati in Gazzetta entro il 30 settembre dell’anno precedente. Per quanto l’individuazione delle altre società, per le operazioni per le quali è emessa fattura dal 1° luglio al 31 dicembre 2017, vanno in split quelle nei confronti delle società controllate o incluse nell’Indice FTSE MIB, che risultano, al 24 aprile 2017 – data di entrata in vigore del Dl 50/17 –, nell’elenco pubblicato sul sito del Mef. Per le cessioni/prestazioni per le quali è emessa fattura nel 2018, nonché negli anni successivi, la disciplina dello split payment riguarderà gli stessi soggetti – società controllate e quotate – risultanti tali al 30 settembre dell’anno precedente. Studio Tributario Paolo Parodi 10

ELENCO SOGGETTI L’aggiornamento L’individuazione di questi soggetti è periodica e continua. Entro il 20 ottobre di ciascun anno è compito del Mef rendere pubblico un elenco provvisorio, rispetto al quale le società possono, nel termine di 15 giorni, segnalare errori o incongruenze. L’elenco definitivo, emanato con decreto, entro il 15 novembre di ciascun anno, ha effetti a partire dall’anno successivo. Se l’inclusione negli elenchi avviene in corso d’anno entro il 30 settembre, la disciplina dello split coinvolgerà le nuove società controllate e quotate, nei cui confronti sono effettuate operazioni per le quali è emessa fattura a partire dal 1°gennaio dell’anno successivo; se l'inclusione avviene dopo il 30 settembre, la fatturazione in split è rinviata al 1°gennaio del secondo anno successivo. Viceversa, se il controllo/inclusione nell’indice FTSE MIB viene a mancare in corso d’anno, entro il 30 settembre continuerà ad applicarsi l’articolo 17 -ter del Dpr 633/72 alle fatture emesse fino al 31 dicembre dello stesso anno; dopo il 30 settembre, alle fatture emesse fino al 31 dicembre dell’anno successivo. Studio Tributario Paolo Parodi 11

ELENCO SOGGETTI: NOTA MEF Tipologie di soggetti destinatari di split: A) tutte le pubbliche amministrazioni inserite nel conto economico consolidato, individuate ai sensi dell’articolo 1, comma 3, della legge 31 dicembre 2009, n. 196; B) le società controllate, ai sensi dell’articolo 2359, primo comma, n. 1), del codice civile (controllo di diritto), direttamente dalla Presidenza del Consiglio dei Ministri e dai Ministeri; C) le società controllate, ai sensi dell’articolo 2359, primo comma, n. 2), del codice civile (controllo di fatto), direttamente dalla Presidenza del Consiglio dei Ministri e dai Ministeri; D) le società controllate, ai sensi dell’articolo 2359, primo comma, n. 1), del codice civile (controllo di diritto), direttamente dalle regioni, province, città metropolitane, comuni, unioni di comuni; E) le società controllate direttamente o indirettamente, ai sensi dell’articolo 2359, primo comma, n. 1), del codice civile (controllo di diritto), dalle società di cui sopra; F) le società quotate inserite nell’indice FTSE MIB della Borsa italiana. Studio Tributario Paolo Parodi 12

CONSULTAZIONE ELENCHI MEF Il Dipartimento delle finanze ha svolto una ricognizione delle amministrazioni pubbliche e delle società destinatarie della disciplina sulla scissione dei pagamenti predisponendone gli elenchi relativi che possono essere prelevati come segue: 1) elenco delle pubbliche amministrazioni inserite nel conto consolidato (punto A); 2) elenco delle società controllate di diritto dalla Presidenza del Consiglio dei Ministri e dai Ministeri (punto B) e delle società controllate da queste ultime (punto E); 3) elenco delle società controllate di fatto dalla Presidenza del Consiglio dei Ministri e dai Ministeri (punto C) e delle società controllate da queste ultime (punto E); 4) elenco delle società controllate di diritto dalle regioni, province, città metropolitane, comuni, unioni di comuni (punto D) e delle società controllate da queste ultime (punto E); 5) elenco delle società quotate inserite nell’indice FTSE MIB della Borsa italiana (punto F) Studio Tributario Paolo Parodi 13

FAC SIMILE RICHIESTA ATTESTAZIONE Oggetto: richiesta di attestazione per l'applicazione in fattura della procedura Iva della Scissione dei pagamenti (art. 17 ter del Dpr 633/72). Spett. le società/ente/amministrazione Con la presente ai sensi e per gli effetti dell’art. 17 ter, comma 1 quater, del Dpr 633/72 (come modificato dalla L 96/2017) si chiede il rilascio di una dichiarazione sotto la vostra responsabilità che attesti che codesta (società/ente/amministrazione) è soggetta alla predetta norma. Tale attestazione comporterà che tutte le fatture che emetteremo a decorrere dal 1 luglio 2017 nei vostri confronti in qualità di cedente/prestatore saranno assoggettate al particolare regime e riporteranno la dizione “scissione dei pagamenti” con versamento dell’Iva a Vostra cura all'erario. In caso di mancata risposta alla presente e nell'incertezza dell’applicazione della disciplina continueremo ad emettere fatture con il regime ordinario ma vi riterremo responsabili per qualsivoglia pretesa che ci dovessere rivolta dagli organi preposti all’accertamento dell’Iva. 14 Studio Tributario Paolo Parodi

SPLIT PAYMENT: LE FATTURE CON RITENUTA I nuovi soggetti obbligati. Un altro fronte di novità deriva dall’abrogazione del comma 2 dell’art. 17 -ter del Dpr 633/72, norma che oggi dispone che la disciplina dello split non trovi applicazione per le prestazioni di servizi assoggettate a ritenuta alla fonte: tra queste, la casistica maggiormente frequente è quella dei lavoratori autonomi esercenti arti e professioni, ma non dobbiamo dimenticare anche le prestazioni di agenzia e di intermediazione, le cessioni di brevetti e tutte le altre fattispecie per le quali il Dpr 600/73 prevede l’obbligo, per il committente, di operare ritenuta a titolo d’imposta o di acconto ai fini Irpef o Ires. L’abrogazione del predetto comma 2 coinvolgerà di conseguenza nel regime dello split tutti i soggetti per le fatture emesse nei confronti destinatari indicati dalla norma (sia in precedenza che successivamente al 1° luglio 2017), senza operare alcuna distinzione per coloro che oggi ne sono esclusi in quanto emettono fatture con assoggettamento a ritenuta Studio Tributario Paolo Parodi 15

SPLIT PAYMENT : LE REGOLE n. Il meccanismo. Lo split payment non determina alcuna mutamento in ordine al debitore dell’imposta; concettualmente, dunque, si tratta di fattispecie giuridicamente distinta rispetto a quella del reverse charge, ove invece viene operata un’inversione del debitore dell’imposta nei confronti dell’Erario: in pratica, è un diverso meccanismo di riscossione dell’imposta da parte dell’Erario, meccanismo che però non muta il rapporto d’imposta. Tanto è vero che, in caso di accertamento (ad esempio per omessa o irregolare fatturazione), l’Erario si rivolgerà sempre al cedente/prestatore e non all’acquirente/committente (sul quale peraltro permane, se è soggetto passivo Iva, l’obbligo di regolarizzazione in caso di mancata o irregolare fatturazione); il soggetto cedente accertato, poi, potrà, al ricorrere delle condizioni, esercitare rivalsa sul cliente. Studio Tributario Paolo Parodi 16

SPLIT PAYMENT : LE REGOLE n. Il decreto MEF 27/06/17 fissa le modalità attuative, peraltro modificando le norme oggi vigenti a seguito del DM 23/01/15 e intervenendo sullo stesso. n. La maggiore novità è costituita dall’esigibilità dell’imposta. Prima, infatti, gli enti destinatari di fattura elettronica erano solo soggetti nei confronti dei quali trovavano applicazione le disposizioni di cui al comma 5 dell’art. 6 del Dpr 633/72: l’esigibilità coincide con il pagamento. n. In tale contesto, il DM 23 gennaio 2015 aveva sostanzialmente confermato tale principio, dettando quale regola generale quella della coincidenza dell’esigibilità con il momento del pagamento della fattura (si veda il primo comma dell’art. 3), con possibilità peraltro di anticiparla al momento di ricevimento della fattura (comma 2 dello stesso art. 3). Di fatto, fino al 31. 12. 14, ai sensi dell’art. 6 co. 5 del Dpr 633/72, era il cedente che poteva scegliere se fruire dell’esigibilità differita o meno; dal 1° gennaio 2015 la scelta è in capo a chi riceve la fattura. Come si diceva, però, fatta eccezione per talune casistiche limitate, si trattava di enti già destinatari di Iva ad esigibilità differita. Studio Tributario Paolo Parodi 17

SPLIT PAYMENT : LE REGOLE n. Ora, con l’estensione della platea dei destinatari di split payment, è stata previsto per disposizione normativa (DM 27/6/17) di posticipare l’esigibilità dell’imposta al momento del pagamento. n Rimane infatti invariato l’art. 3 co. 1 del DM 23/01/17, che dispone: «L'imposta relativa alle cessioni di beni ed alle prestazioni di servizi di cui all'art. 1 diviene esigibile al momento del pagamento dei corrispettivi» n. Ma le operazioni di cui al comma 1 sono tutte quelle per le quali si applica lo split, a prescindere dai destinatari. n. Rimane altresì confermato che l’imposta è dovuta al momento in cui diviene esigibile, peraltro secondo le regole dianzi richiamate. n. Viene anche confermato che le PA e le società destinatarie di split possono comunque anticipare l’esigibilità al momento della ricezione della fattura o a quello della sua registrazione (quest’ ultima è una novità rispetto alla disposizione previgente ove si parlava solo di ricezione) Studio Tributario Paolo Parodi 18

SPLIT PAYMENT : LE REGOLE Una volta individuate le regole per determinare l’esigibilità, per il versamento vengono confermate, con novità, le modalità oggi previsto dal DM 23. 01. 15: - se l’acquirente è soggetto Iva (Ivi compresi gli enti non commerciali che operano in ambito commerciale), l’imposta deve concorrere come debito e come detrazione (se ed in quanto esercitabile) nella liquidazione relativa al mese in cui si ha esigibilità; - se l’acquirente non è soggetto Iva (ivi compresi gli enti con partita Iva che operano in ambito istituzionale), l’imposta deve essere versata entro il giorno 16 del mese successivo a quello di esigibilità. Studio Tributario Paolo Parodi 19

SPLIT PAYMENT : LE REGOLE DAL 1/7/17 Inserendo il comma 01 all’art. 5 del DM 23/01/15, viene prevista la modalità di versamento dell’Iva split (anziché il concorso alla liquidazione del mese) anche per le operazioni in campo commerciale delle PA e per tutte quelle delle società. Tale modalità non consente alcun tipo di compensazione. Peraltro, tale modalità (versamento entro il 16 con apposito codice tributo) è prevista come modalità ordinaria, restando salva la possibilità di optare per il metodo (assolutamente più conveniente per il soggetto Iva) per la doppia annotazione e per la gestione integrata nella liquidazione Iva del mese. Studio Tributario Paolo Parodi 20

LA FASE INIZIALE (art. 2 del DM 27/6/17) Differimento per le P. A. (di nuovo coinvolgimento nel sistema split) Il versamento dell’Iva split divenuta esigibile dal 1° luglio al 31 ottobre può essere versata entro il 16 novembre 2017 Differimento per le società L’annotazione delle fatture per le quali l’esigibilità si verifica dal 1° luglio al 30 novembre 2017 ed il relativo versamento possono essere effettuati entro il 18 dicembre 2017 Studio Tributario Paolo Parodi 21

SPLIT PAYMENT : LA RILEVANZA PER L’ACCONTO IVA DI DICEMBRE In relazione alle operazioni delle società e delle P. A. in ambito commerciale, l’Iva split rileva anche ai fini del calcolo e del versamento dell’acconto ex art. 6 co. 2 della L. 405/90 (nuovo co. 2 -bis dell’art. 5 del DM 23/01/15) Per l’anno 2017, l’acconto di dicembre dovrà essere calcolato (se si usa il metodo storico) considerando due elementi: - Debito di dicembre 2016 (come di consueto) - Iva split divenuta esigibile nel mese di novembre 2017 Studio Tributario Paolo Parodi 22

SPLIT PAYMENT : LE REGOLE Sotto il profilo operativo, lo split payment implica la necessità di modificare le modalità di emissione delle fatture e della liquidazione dell’Iva: - l’Iva continua ad essere esposta in fattura dal cedente/prestatore, ma non viene da questi incassata e dunque non genera imposta da versare all’Erario; - le fatture non sono più emesse con Iva ad esigibilità immediata o differita, ma in regime di “scissione dei pagamenti”. Nel caso di fatture elettroniche trasmesse a mezzo Sd. I dovrà essere compilato con “S” lo specifico campo; per le fatture cartacee, invece, deve essere esposta la dicitura “scissione dei pagamenti”. Solo i professionisti e le imprese in regime forfettario o dei minimi non saranno toccati dal problema in quanto le loro fatture non recano addebito di Iva. Studio Tributario Paolo Parodi 23

ANALISI DELLA NORMATIVA: legge stabilità 2015 n. Il comma 629 dell’unico articolo della Legge di stabilità 2015 (Legge 23 dicembre 2014 n. 190, in S. O. n. 99 alla G. U. n. 300 del 29. 12. 14) introduce un nuovo articolo, il 17 -ter), all’interno del Dpr 633/72. n. Tale norma prevede che taluni enti pubblici, in sede di pagamento delle fatture ricevute, dividano (da qui il termine di “split payment”) il pagamento, versando al fornitore il totale della fattura al netto dell’Iva e versando quest’ultima direttamente all’Erario. Studio Tributario Paolo Parodi 24

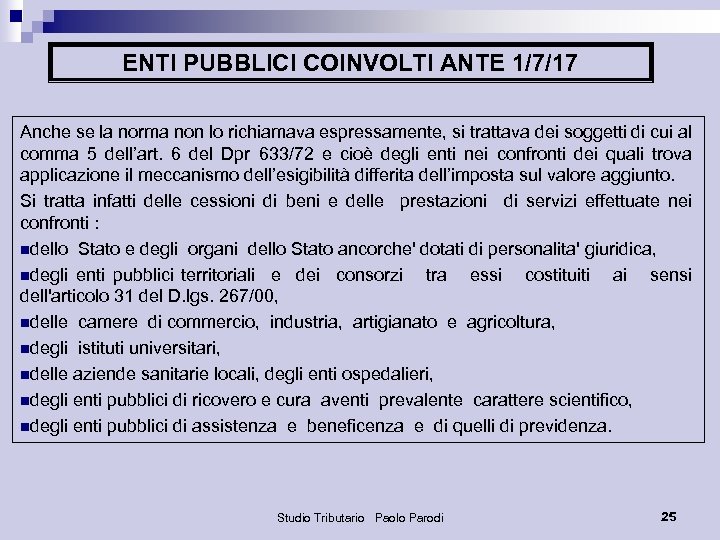

ENTI PUBBLICI COINVOLTI ANTE 1/7/17 Anche se la norma non lo richiamava espressamente, si trattava dei soggetti di cui al comma 5 dell’art. 6 del Dpr 633/72 e cioè degli enti nei confronti dei quali trova applicazione il meccanismo dell’esigibilità differita dell’imposta sul valore aggiunto. Si tratta infatti delle cessioni di beni e delle prestazioni di servizi effettuate nei confronti : ndello Stato e degli organi dello Stato ancorche' dotati di personalita' giuridica, ndegli enti pubblici territoriali e dei consorzi tra essi costituiti ai sensi dell'articolo 31 del D. lgs. 267/00, ndelle camere di commercio, industria, artigianato e agricoltura, ndegli istituti universitari, ndelle aziende sanitarie locali, degli enti ospedalieri, ndegli enti pubblici di ricovero e cura aventi prevalente carattere scientifico, ndegli enti pubblici di assistenza e beneficenza e di quelli di previdenza. Studio Tributario Paolo Parodi 25

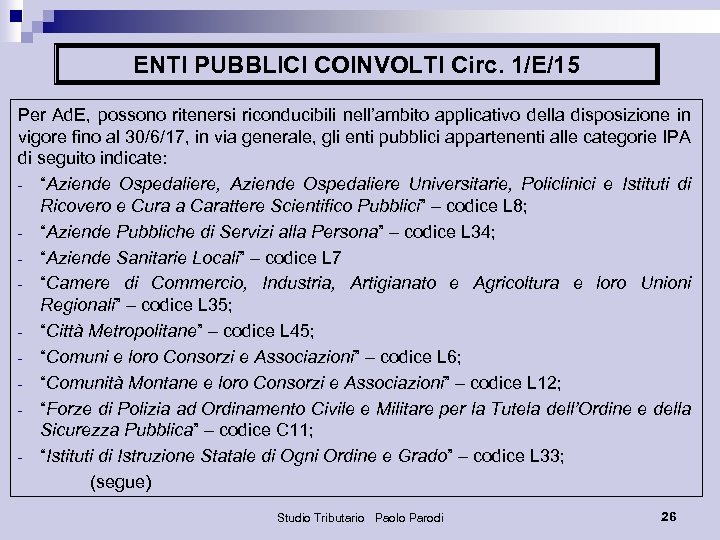

ENTI PUBBLICI COINVOLTI Circ. 1/E/15 Per Ad. E, possono ritenersi riconducibili nell’ambito applicativo della disposizione in vigore fino al 30/6/17, in via generale, gli enti pubblici appartenenti alle categorie IPA di seguito indicate: - “Aziende Ospedaliere, Aziende Ospedaliere Universitarie, Policlinici e Istituti di Ricovero e Cura a Carattere Scientifico Pubblici” – codice L 8; - “Aziende Pubbliche di Servizi alla Persona” – codice L 34; - “Aziende Sanitarie Locali” – codice L 7 - “Camere di Commercio, Industria, Artigianato e Agricoltura e loro Unioni Regionali” – codice L 35; - “Città Metropolitane” – codice L 45; - “Comuni e loro Consorzi e Associazioni” – codice L 6; - “Comunità Montane e loro Consorzi e Associazioni” – codice L 12; - “Forze di Polizia ad Ordinamento Civile e Militare per la Tutela dell’Ordine e della Sicurezza Pubblica” – codice C 11; - “Istituti di Istruzione Statale di Ogni Ordine e Grado” – codice L 33; (segue) Studio Tributario Paolo Parodi 26

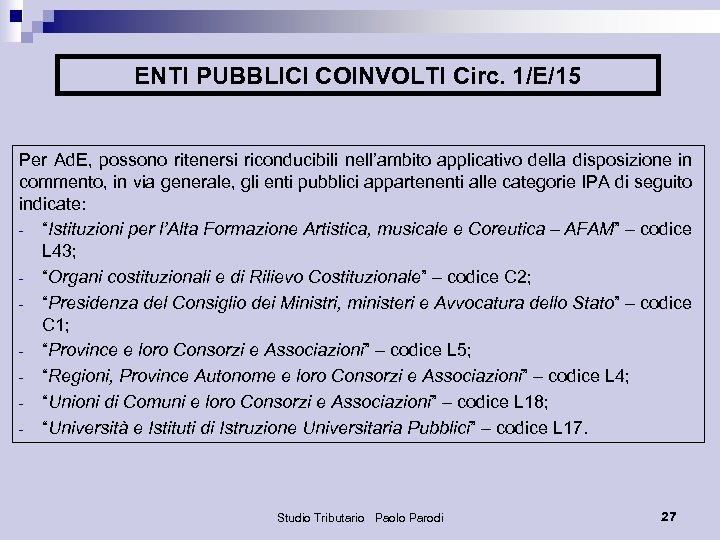

ENTI PUBBLICI COINVOLTI Circ. 1/E/15 Per Ad. E, possono ritenersi riconducibili nell’ambito applicativo della disposizione in commento, in via generale, gli enti pubblici appartenenti alle categorie IPA di seguito indicate: - “Istituzioni per l’Alta Formazione Artistica, musicale e Coreutica – AFAM” – codice L 43; - “Organi costituzionali e di Rilievo Costituzionale” – codice C 2; - “Presidenza del Consiglio dei Ministri, ministeri e Avvocatura dello Stato” – codice C 1; - “Province e loro Consorzi e Associazioni” – codice L 5; - “Regioni, Province Autonome e loro Consorzi e Associazioni” – codice L 4; - “Unioni di Comuni e loro Consorzi e Associazioni” – codice L 18; - “Università e Istituti di Istruzione Universitaria Pubblici” – codice L 17. Studio Tributario Paolo Parodi 27

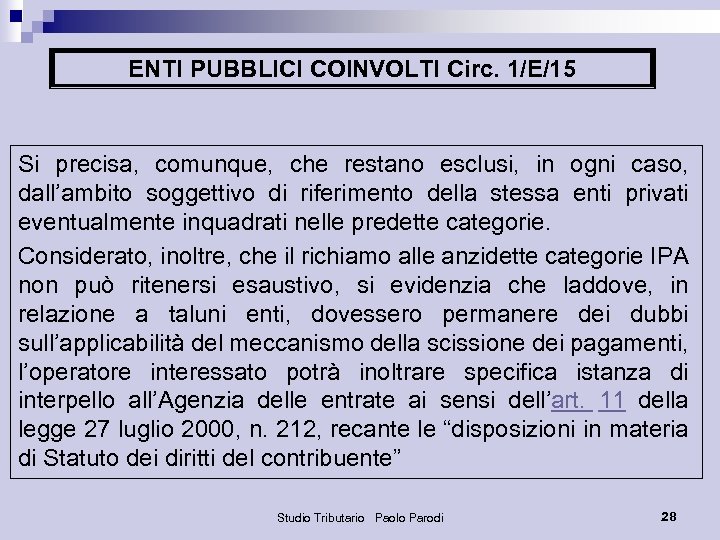

ENTI PUBBLICI COINVOLTI Circ. 1/E/15 Si precisa, comunque, che restano esclusi, in ogni caso, dall’ambito soggettivo di riferimento della stessa enti privati eventualmente inquadrati nelle predette categorie. Considerato, inoltre, che il richiamo alle anzidette categorie IPA non può ritenersi esaustivo, si evidenzia che laddove, in relazione a taluni enti, dovessero permanere dei dubbi sull’applicabilità del meccanismo della scissione dei pagamenti, l’operatore interessato potrà inoltrare specifica istanza di interpello all’Agenzia delle entrate ai sensi dell’art. 11 della legge 27 luglio 2000, n. 212, recante le “disposizioni in materia di Statuto dei diritti del contribuente” Studio Tributario Paolo Parodi 28

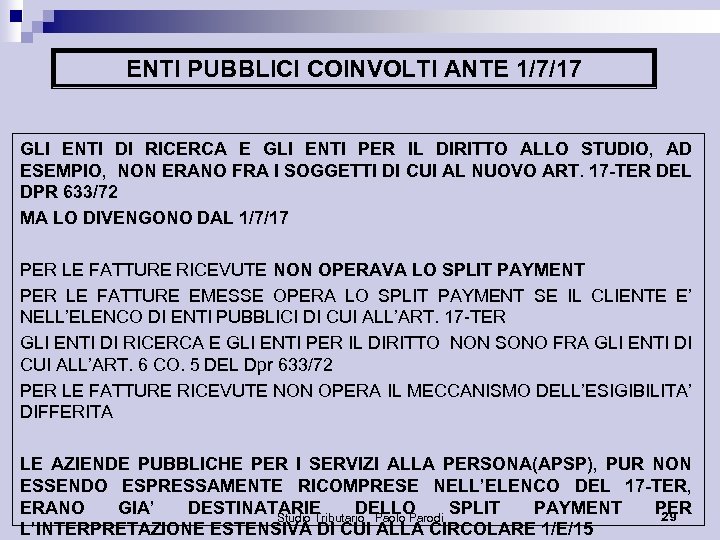

ENTI PUBBLICI COINVOLTI ANTE 1/7/17 GLI ENTI DI RICERCA E GLI ENTI PER IL DIRITTO ALLO STUDIO, AD ESEMPIO, NON ERANO FRA I SOGGETTI DI CUI AL NUOVO ART. 17 -TER DEL DPR 633/72 MA LO DIVENGONO DAL 1/7/17 PER LE FATTURE RICEVUTE NON OPERAVA LO SPLIT PAYMENT PER LE FATTURE EMESSE OPERA LO SPLIT PAYMENT SE IL CLIENTE E’ NELL’ELENCO DI ENTI PUBBLICI DI CUI ALL’ART. 17 -TER GLI ENTI DI RICERCA E GLI ENTI PER IL DIRITTO NON SONO FRA GLI ENTI DI CUI ALL’ART. 6 CO. 5 DEL Dpr 633/72 PER LE FATTURE RICEVUTE NON OPERA IL MECCANISMO DELL’ESIGIBILITA’ DIFFERITA LE AZIENDE PUBBLICHE PER I SERVIZI ALLA PERSONA(APSP), PUR NON ESSENDO ESPRESSAMENTE RICOMPRESE NELL’ELENCO DEL 17 -TER, ERANO GIA’ DESTINATARIE DELLO SPLIT PAYMENT PER 29 Studio Tributario Paolo Parodi L’INTERPRETAZIONE ESTENSIVA DI CUI ALLA CIRCOLARE 1/E/15

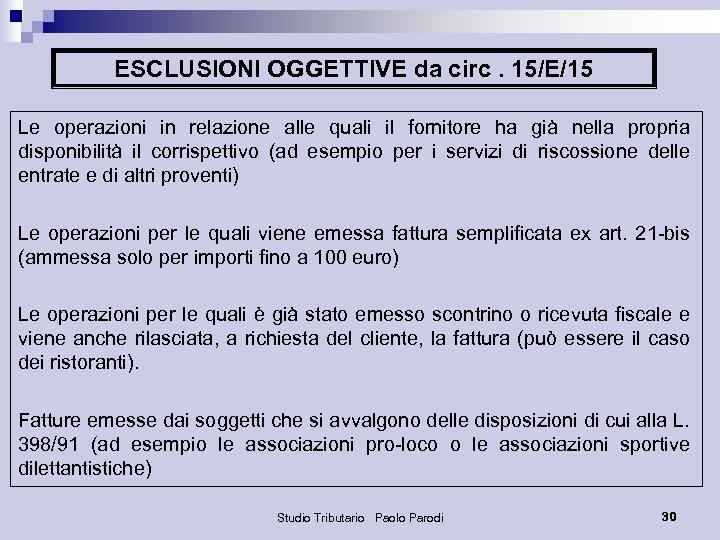

ESCLUSIONI OGGETTIVE da circ. 15/E/15 Le operazioni in relazione alle quali il fornitore ha già nella propria disponibilità il corrispettivo (ad esempio per i servizi di riscossione delle entrate e di altri proventi) Le operazioni per le quali viene emessa fattura semplificata ex art. 21 -bis (ammessa solo per importi fino a 100 euro) Le operazioni per le quali è già stato emesso scontrino o ricevuta fiscale e viene anche rilasciata, a richiesta del cliente, la fattura (può essere il caso dei ristoranti). Fatture emesse dai soggetti che si avvalgono delle disposizioni di cui alla L. 398/91 (ad esempio le associazioni pro-loco o le associazioni sportive dilettantistiche) Studio Tributario Paolo Parodi 30

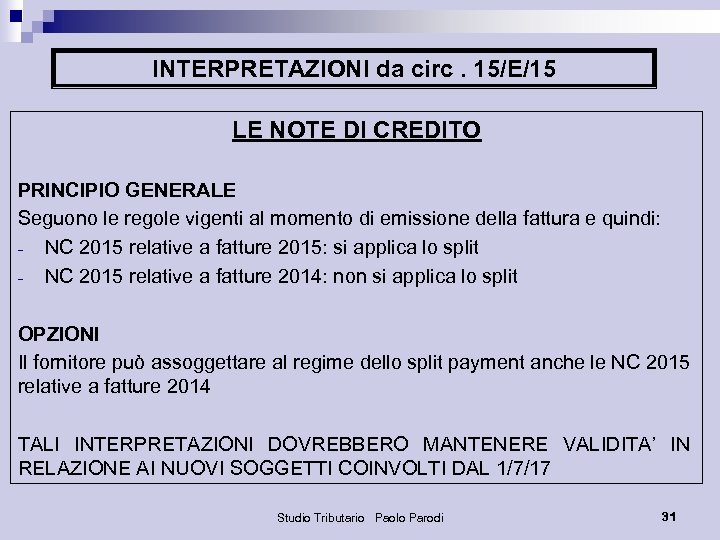

INTERPRETAZIONI da circ. 15/E/15 LE NOTE DI CREDITO PRINCIPIO GENERALE Seguono le regole vigenti al momento di emissione della fattura e quindi: - NC 2015 relative a fatture 2015: si applica lo split - NC 2015 relative a fatture 2014: non si applica lo split OPZIONI Il fornitore può assoggettare al regime dello split payment anche le NC 2015 relative a fatture 2014 TALI INTERPRETAZIONI DOVREBBERO MANTENERE VALIDITA’ IN RELAZIONE AI NUOVI SOGGETTI COINVOLTI DAL 1/7/17 Studio Tributario Paolo Parodi 31

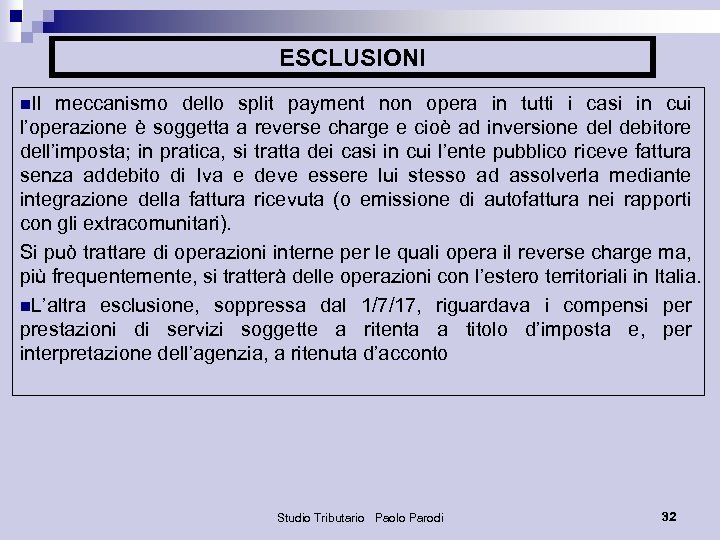

ESCLUSIONI n. Il meccanismo dello split payment non opera in tutti i casi in cui l’operazione è soggetta a reverse charge e cioè ad inversione del debitore dell’imposta; in pratica, si tratta dei casi in cui l’ente pubblico riceve fattura senza addebito di Iva e deve essere lui stesso ad assolverla mediante integrazione della fattura ricevuta (o emissione di autofattura nei rapporti con gli extracomunitari). Si può trattare di operazioni interne per le quali opera il reverse charge ma, più frequentemente, si tratterà delle operazioni con l’estero territoriali in Italia. n. L’altra esclusione, soppressa dal 1/7/17, riguardava i compensi per prestazioni di servizi soggette a ritenta a titolo d’imposta e, per interpretazione dell’agenzia, a ritenuta d’acconto Studio Tributario Paolo Parodi 32

IL DM 23 GENNAIO 2015 n. Viene precisato che alle cessioni ed alle prestazioni verso i suddetti enti non sono applicabili le disposizioni in tema di esigibilità differita di cui all’art. 6 comma 5 del Dpr 917/86. n L’esigibilità dell’imposta si avrà in ogni caso al momento del pagamento della fattura, salvo che l’ente pubblico destinatario decida di anticiparla al momento della ricezione della fattura ricevuta: ma ciò non avrà alcun impatto sul fornitore. Studio Tributario Paolo Parodi 33

IL DM 23 GENNAIO 2015 n. L’art. 9 del decreto precisa che le nuove disposizioni si applicano alle operazioni per le quali è stata emessa fattura a far data dal 1° gennaio 2015. n. Si noti che non viene assunto il concetto di “momento di effettuazione dell’operazione”, con la conseguenza che le fatture differite emesse a gennaio 15 per consegne di beni avvenute in dicembre 14 dovevano essere assoggettate a split payment. n. Stessa regola deve valere a cavallo tra giugno e luglio 2017 Studio Tributario Paolo Parodi 34

LA CIRCOLARE 1/E del 9 febbraio 2015 n. Lo split payment si applica solo alle operazioni documentate mediante fattura emessa ai sensi dell’art. 21 del Dpr 633/72. n Sono invece escluse tutte le operazioni certificate dal fornitore mediante emissione di ricevuta fiscale o di scontrino fiscale; nsono altresì esclusi i casi in cui venga legittimamente emesso scontrino o documento non fiscale nonché le operazioni dei soggetti che si avvalgono della trasmissione telematica dei corrispettivi o di altre modalità semplificate di certificazione. Studio Tributario Paolo Parodi 35

LA CIRCOLARE 1/E/15: le esclusioni n. Restano escluse dalle regole dello split payment le fatture emesse per operazioni alle quali si applicano regimi Iva speciali: si pensi al regime del margine, a quello dell’editoria ed a quello tipico delle agenzie di viaggi, fermo restando, per queste ultime, l’assoggettamento con riferimento alle fatture in regime ordinario (ad esempio per le commissioni). n. Nulla era stato detto in ordine al problema delle associazioni sportive in regime di L. 398/91: alle fatture emesse da tali associazioni si è dunque applicato lo split payment conseguente annullamento del beneficio che esse potevano trarre dall’abbattimento forfettario sull’Iva incassata di cui avrebbero fruito. Con la circ. 15/E/15 (vedasi ante), è stata invece sostenuta l’esclusione da split Studio Tributario Paolo Parodi 36

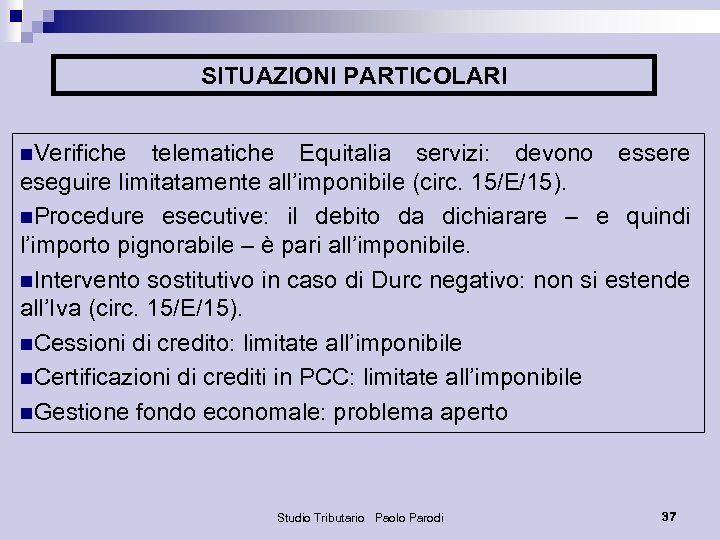

SITUAZIONI PARTICOLARI n. Verifiche telematiche Equitalia servizi: devono essere eseguire limitatamente all’imponibile (circ. 15/E/15). n. Procedure esecutive: il debito da dichiarare – e quindi l’importo pignorabile – è pari all’imponibile. n. Intervento sostitutivo in caso di Durc negativo: non si estende all’Iva (circ. 15/E/15). n. Cessioni di credito: limitate all’imponibile n. Certificazioni di crediti in PCC: limitate all’imponibile n. Gestione fondo economale: problema aperto Studio Tributario Paolo Parodi 37

LE NOVITA’ PER GLI ENTI PER IL DIRITTO ALLO STUDIO UNIVERSITARIO Studio Tributario Paolo Parodi 38

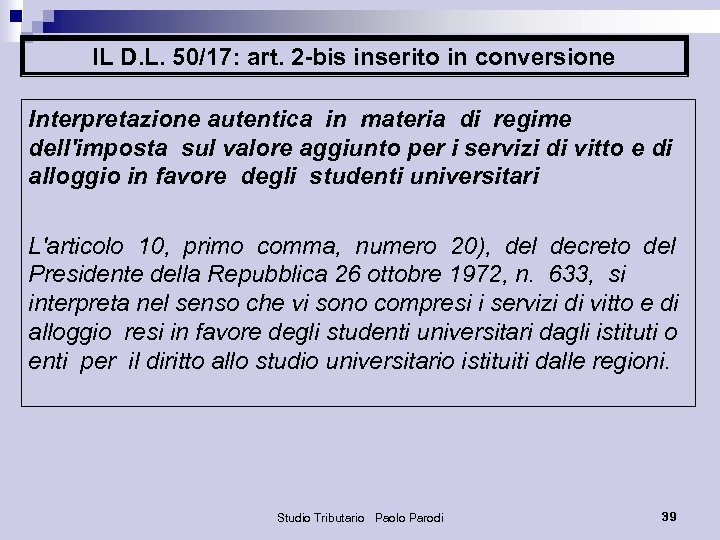

IL D. L. 50/17: art. 2 -bis inserito in conversione Interpretazione autentica in materia di regime dell'imposta sul valore aggiunto per i servizi di vitto e di alloggio in favore degli studenti universitari L'articolo 10, primo comma, numero 20), del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633, si interpreta nel senso che vi sono compresi i servizi di vitto e di alloggio resi in favore degli studenti universitari dagli istituti o enti per il diritto allo studio universitario istituiti dalle regioni. Studio Tributario Paolo Parodi 39

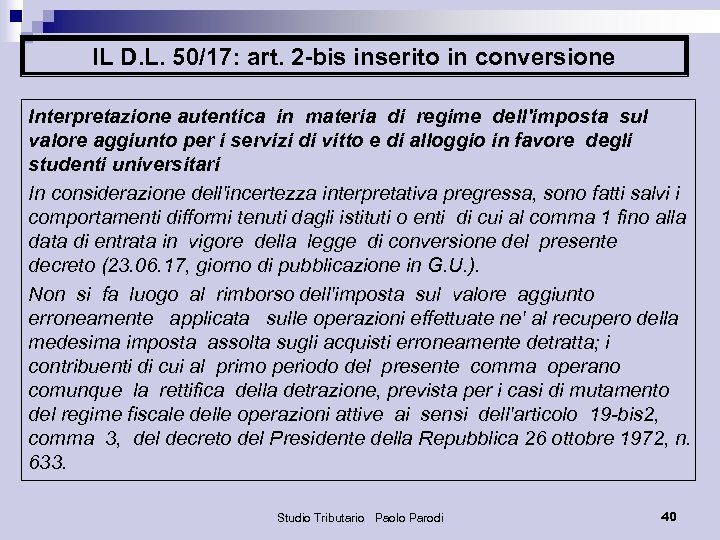

IL D. L. 50/17: art. 2 -bis inserito in conversione Interpretazione autentica in materia di regime dell'imposta sul valore aggiunto per i servizi di vitto e di alloggio in favore degli studenti universitari In considerazione dell'incertezza interpretativa pregressa, sono fatti salvi i comportamenti difformi tenuti dagli istituti o enti di cui al comma 1 fino alla data di entrata in vigore della legge di conversione del presente decreto (23. 06. 17, giorno di pubblicazione in G. U. ). Non si fa luogo al rimborso dell'imposta sul valore aggiunto erroneamente applicata sulle operazioni effettuate ne' al recupero della medesima imposta assolta sugli acquisti erroneamente detratta; i contribuenti di cui al primo periodo del presente comma operano comunque la rettifica della detrazione, prevista per i casi di mutamento del regime fiscale delle operazioni attive ai sensi dell'articolo 19 -bis 2, comma 3, del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633. Studio Tributario Paolo Parodi 40

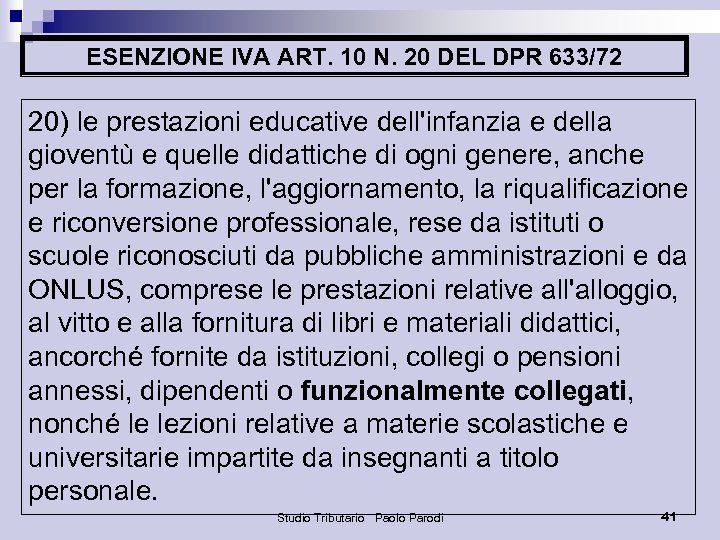

ESENZIONE IVA ART. 10 N. 20 DEL DPR 633/72 20) le prestazioni educative dell'infanzia e della gioventù e quelle didattiche di ogni genere, anche per la formazione, l'aggiornamento, la riqualificazione e riconversione professionale, rese da istituti o scuole riconosciuti da pubbliche amministrazioni e da ONLUS, comprese le prestazioni relative all'alloggio, al vitto e alla fornitura di libri e materiali didattici, ancorché fornite da istituzioni, collegi o pensioni annessi, dipendenti o funzionalmente collegati, nonché le lezioni relative a materie scolastiche e universitarie impartite da insegnanti a titolo personale. Studio Tributario Paolo Parodi 41

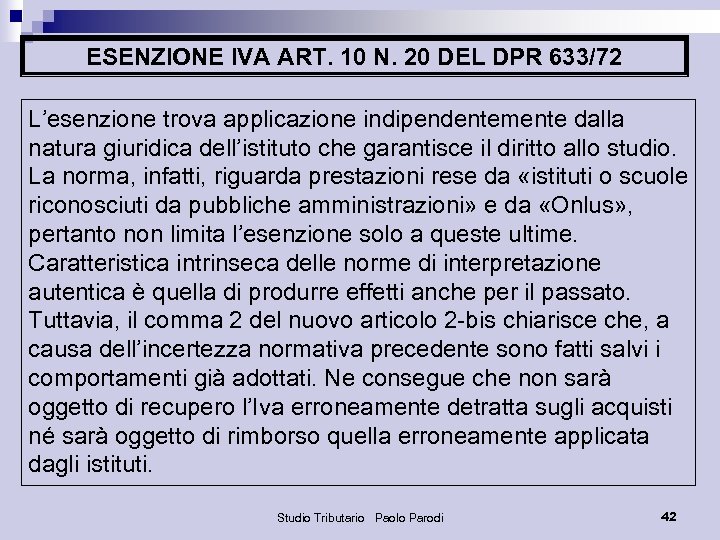

ESENZIONE IVA ART. 10 N. 20 DEL DPR 633/72 L’esenzione trova applicazione indipendentemente dalla natura giuridica dell’istituto che garantisce il diritto allo studio. La norma, infatti, riguarda prestazioni rese da «istituti o scuole riconosciuti da pubbliche amministrazioni» e da «Onlus» , pertanto non limita l’esenzione solo a queste ultime. Caratteristica intrinseca delle norme di interpretazione autentica è quella di produrre effetti anche per il passato. Tuttavia, il comma 2 del nuovo articolo 2 -bis chiarisce che, a causa dell’incertezza normativa precedente sono fatti salvi i comportamenti già adottati. Ne consegue che non sarà oggetto di recupero l’Iva erroneamente detratta sugli acquisti né sarà oggetto di rimborso quella erroneamente applicata dagli istituti. Studio Tributario Paolo Parodi 42

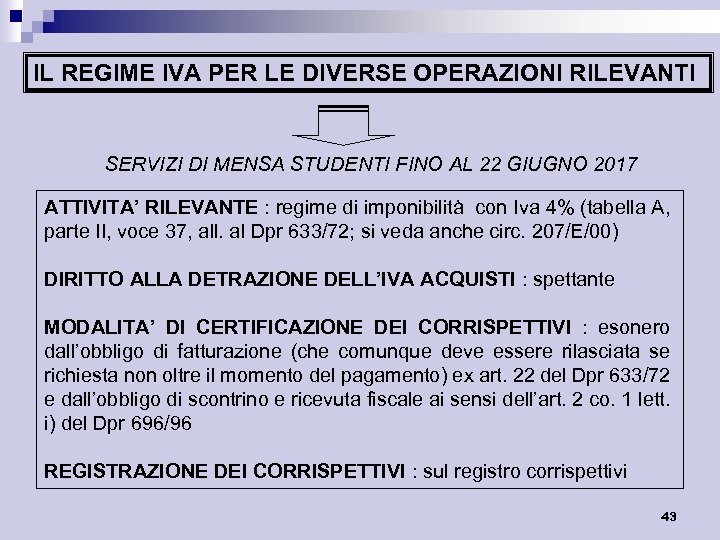

IL REGIME IVA PER LE DIVERSE OPERAZIONI RILEVANTI SERVIZI DI MENSA STUDENTI FINO AL 22 GIUGNO 2017 ATTIVITA’ RILEVANTE : regime di imponibilità con Iva 4% (tabella A, parte II, voce 37, all. al Dpr 633/72; si veda anche circ. 207/E/00) DIRITTO ALLA DETRAZIONE DELL’IVA ACQUISTI : spettante MODALITA’ DI CERTIFICAZIONE DEI CORRISPETTIVI : esonero dall’obbligo di fatturazione (che comunque deve essere rilasciata se richiesta non oltre il momento del pagamento) ex art. 22 del Dpr 633/72 e dall’obbligo di scontrino e ricevuta fiscale ai sensi dell’art. 2 co. 1 lett. i) del Dpr 696/96 REGISTRAZIONE DEI CORRISPETTIVI : sul registro corrispettivi 43

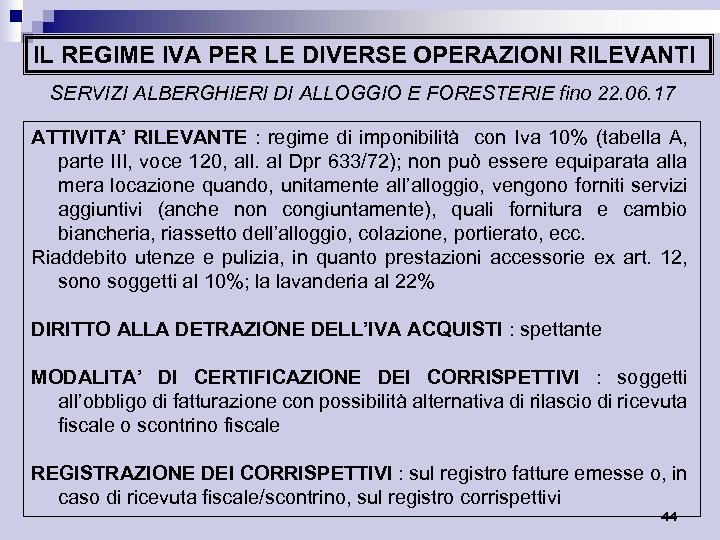

IL REGIME IVA PER LE DIVERSE OPERAZIONI RILEVANTI SERVIZI ALBERGHIERI DI ALLOGGIO E FORESTERIE fino 22. 06. 17 ATTIVITA’ RILEVANTE : regime di imponibilità con Iva 10% (tabella A, parte III, voce 120, all. al Dpr 633/72); non può essere equiparata alla mera locazione quando, unitamente all’alloggio, vengono forniti servizi aggiuntivi (anche non congiuntamente), quali fornitura e cambio biancheria, riassetto dell’alloggio, colazione, portierato, ecc. Riaddebito utenze e pulizia, in quanto prestazioni accessorie ex art. 12, sono soggetti al 10%; la lavanderia al 22% DIRITTO ALLA DETRAZIONE DELL’IVA ACQUISTI : spettante MODALITA’ DI CERTIFICAZIONE DEI CORRISPETTIVI : soggetti all’obbligo di fatturazione con possibilità alternativa di rilascio di ricevuta fiscale o scontrino fiscale REGISTRAZIONE DEI CORRISPETTIVI : sul registro fatture emesse o, in caso di ricevuta fiscale/scontrino, sul registro corrispettivi 44

IL REGIME IVA PER LE DIVERSE OPERAZIONI RILEVANTI SERVIZIO MENSA E ALLOGGIO COLLEGATI ALLA DIDATTICA In caso di erogazione dei servizi di vitto e alloggio da parte dell’Università o di Fondazioni universitarie o comunque di enti annessi o dipendenti o funzionalmente collegati con l’Università (o con la P. A. che eroga la formazione), permane la rilevanza Iva ma si applica la norma di esenzione di cui all’art. 10 co. 1 n. 20) del Dpr 633/72. Ciò implica: - Dover comunque adempiere a tutti gli obblighi Iva, salvo venga esercitata l’opzione per la dispensa da adempimenti ai sensi dell’art. 36 -bis del Dpr 633/72 - Non dover scorporare l’Iva sui corrispettivi incassati - Non poter esercitare il diritto alla detrazione per l’iva assolta sugli acquisti 45

LA QUESTIONE CONTROVERSA IL CASO AFFRONTATO DALLA GIURISPRUDENZA L’Agenzia delle Entrate aveva in corso nei confronti di alcuni Enti per il Diritto allo Studio Universitari verifiche fiscali, al fine di appurare la corretta applicazione dell’IVA detraibile sulle operazioni attive compiute negli anni relativamente ai servizi di vitto e alloggio normalmente prestati. In particolare, nel corso della verifiche, l’Amministrazione finanziaria assume una posizione di totale adersione alla sentenza n. 13069/2011 della Corte di Cassazione, la quale ha sancito, in fattispecie di ente regionale (Istituto per il Diritto allo Studio Universitario di Pavia), che le operazioni attive all’Ente, relative a vitto e alloggio, connesse all’attività didattica e finalizzate a garantire il diritto allo studio universitario, rientrano nelle previsioni di esenzione indicate dall’art. 10, c. 1, n. 20 del DPR n. 633/1972 in quanto esiste comunque il collegamento funzionale con l’attività didattica. 46

IL RECUPERO DELL’IVA DETRATTA ART. 19 BIS 2 CO. 3 DEL DPR 633/72 3. Se mutamenti nel regime fiscale delle operazioni attive, nel regime di detrazione dell'imposta sugli acquisti o nell'attività comportano la detrazione dell'imposta in misura diversa da quella già operata, la rettifica è eseguita limitatamente ai beni ed ai servizi non ancora ceduti o non ancora utilizzati e, per i beni ammortizzabili, è eseguita se non sono trascorsi quattro anni da quello della loro entrata in funzione. 47

RETTIFICA DELLA DETRAZIONE art. 19 bis 2, DPR 633/1972 beni ammortizzabili PREVISTA IN CASO DI VARIAZIONE SUCCESSIVA DELLE CONDIZIONI CHE HANNO DETERMINATO L’EFFETTUAZIONE DELLA DETRAZIONE DELL’IVA SUGLI ACQUISTI servizi beni non ammortizzabili Le rettifiche vanno effettuate nella DICHIARAZIONE IVA relativa all’anno in cui si verificano gli eventi che le determinano, anche relativamente a mutamento di regime. 48

RETTIFICA DELLA DETRAZIONE Beni non ammortizzabili e servizi Rileva esclusivamente il momento della prima utilizzazione A questi fini, non si considerano beni ammortizzabili quelli di costo unitario non superiore a 516, 46 né quelli il cui coefficiente di ammortamento ai fini delle II. DD. è superiore al 25% Le disposizioni relative ai beni ammortizzabili sono riferite anche alle immobilizzazioni immateriali Beni ammortizzabili Sono previste le seguenti tipologie di rettifiche (art. 19 -bis 2): - co 2 : diverso utilizzo in ambito commerciale/istituzionale/personale nell’anno di entrata in funzione e nei 4 successivi - co. 3 : mutamento del regime fiscale delle operazioni attive - co. 4 : mutamento del pro-rata di oltre 10 punti percentuali 49

RETTIFICA DELLA DETRAZIONE Beni immobili I fabbricati o porzioni di fabbricati hanno un periodo di rettifica stabilito in 10 anziché in 5 anni Per le aree fabbricabili, il decennio decorre dalla data di ultimazione del fabbricato Le rettifiche devono sempre essere eseguite in dichiarazione annuale, ma sulla base delle scritture contabili 50

RETTIFICA DELLA DETRAZIONE Rettifica per mutamento di regime fiscale delle operazioni attive : comma 3 La rettifica è eseguita limitatamente ai beni e servizi non ancora ceduti o non ancora utilizzati. Visto il cambiamento in corso d’anno, si suggerisce di non detrarre a partire dalla liquidazione di giugno 2017 salvo valutare il recupero in dichiarazione per tutti gli acquisti 2017 (considerando comunque già utilizzati i beni e servizi acquistati nel 2016) Per i beni ammortizzabili, la rettifica deve essere eseguita se non sono trascorsi quattro anni (9 per gli immobili) dalla loro entrata in funzione. 51

RETTIFICA DELLA DETRAZIONE Rettifica per mutamento di destinazione (co. 2) o regime fiscale (co. 3) La rettifica deve essere eseguita per tanti quinti quanti sono quelli mancanti al compimento del decennio Esempio Realizzazione residenza universitaria, ultimata e entrata in funzione nel 2015: Anno 2015 : Iva assolta 100 Iva detratta 100 Anno 2017 : detraibilità: 0% (la rettifica richiede il riallineamento complessivo) differenza detrazione : (100 x 1) – (100 x 0) = -100 rettifica : -100 : 10 x 8 = 80 da recuperare 52

RETTIFICA DELLA DETRAZIONE Esempio Realizzazione residenza universitaria, in corso di realizzazione negli anni precedenti. ultimata ed entrata in funzione nel 2017: Anni 2016 e precedenti : Iva assolta 100 Iva detratta 100 Anno 2017 : detraibilità: 0% (la rettifica richiede il riallineamento complessivo) differenza detrazione : (100 x 1) – (100 x 0) = -100 rettifica : -100 : 10 x 10 = 100 da recuperare Per le costruzioni in corso nel 2017, nel 2017 non si detrae nulla ma il recupero dell’Iva detratta negli anni precedenti si avrà nell’anno di entrata in funzione del bene. 53

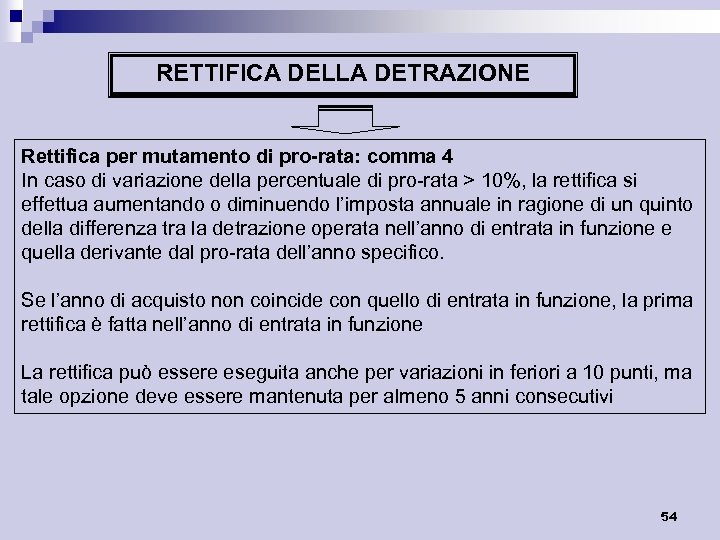

RETTIFICA DELLA DETRAZIONE Rettifica per mutamento di pro-rata: comma 4 In caso di variazione della percentuale di pro-rata > 10%, la rettifica si effettua aumentando o diminuendo l’imposta annuale in ragione di un quinto della differenza tra la detrazione operata nell’anno di entrata in funzione e quella derivante dal pro-rata dell’anno specifico. Se l’anno di acquisto non coincide con quello di entrata in funzione, la prima rettifica è fatta nell’anno di entrata in funzione La rettifica può essere eseguita anche per variazioni in feriori a 10 punti, ma tale opzione deve essere mantenuta per almeno 5 anni consecutivi 54

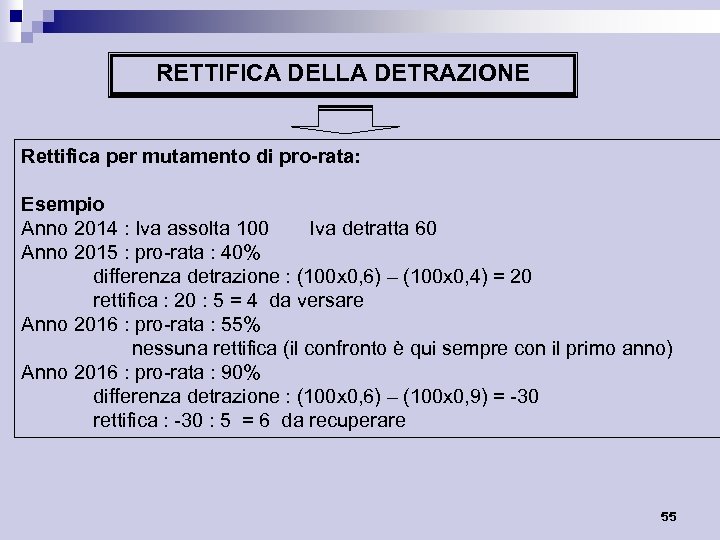

RETTIFICA DELLA DETRAZIONE Rettifica per mutamento di pro-rata: Esempio Anno 2014 : Iva assolta 100 Iva detratta 60 Anno 2015 : pro-rata : 40% differenza detrazione : (100 x 0, 6) – (100 x 0, 4) = 20 rettifica : 20 : 5 = 4 da versare Anno 2016 : pro-rata : 55% nessuna rettifica (il confronto è qui sempre con il primo anno) Anno 2016 : pro-rata : 90% differenza detrazione : (100 x 0, 6) – (100 x 0, 9) = -30 rettifica : -30 : 5 = 6 da recuperare 55

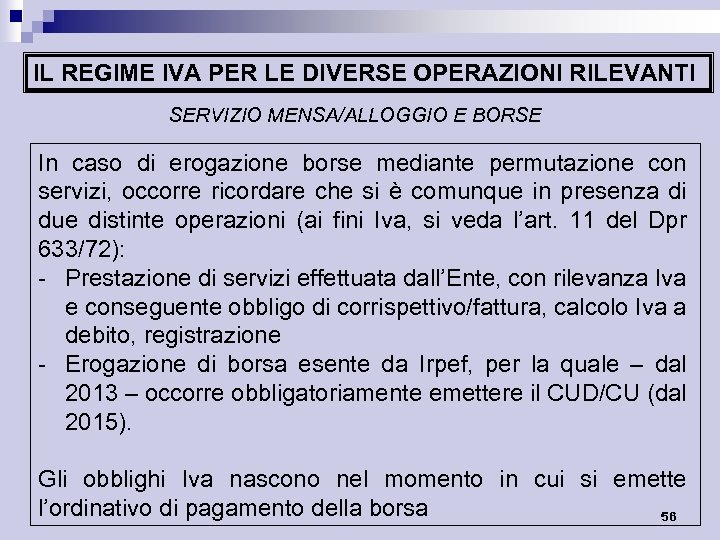

IL REGIME IVA PER LE DIVERSE OPERAZIONI RILEVANTI SERVIZIO MENSA/ALLOGGIO E BORSE In caso di erogazione borse mediante permutazione con servizi, occorre ricordare che si è comunque in presenza di due distinte operazioni (ai fini Iva, si veda l’art. 11 del Dpr 633/72): - Prestazione di servizi effettuata dall’Ente, con rilevanza Iva e conseguente obbligo di corrispettivo/fattura, calcolo Iva a debito, registrazione - Erogazione di borsa esente da Irpef, per la quale – dal 2013 – occorre obbligatoriamente emettere il CUD/CU (dal 2015). Gli obblighi Iva nascono nel momento in cui si emette l’ordinativo di pagamento della borsa 56

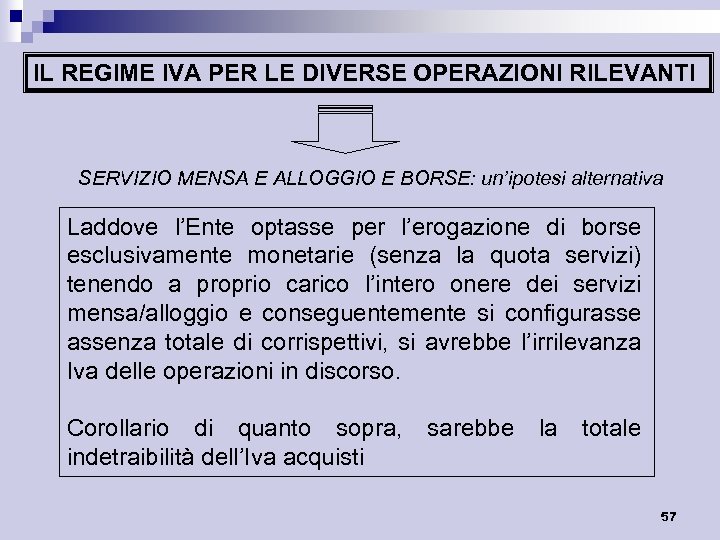

IL REGIME IVA PER LE DIVERSE OPERAZIONI RILEVANTI SERVIZIO MENSA E ALLOGGIO E BORSE: un’ipotesi alternativa Laddove l’Ente optasse per l’erogazione di borse esclusivamente monetarie (senza la quota servizi) tenendo a proprio carico l’intero onere dei servizi mensa/alloggio e conseguentemente si configurassenza totale di corrispettivi, si avrebbe l’irrilevanza Iva delle operazioni in discorso. Corollario di quanto sopra, sarebbe la totale indetraibilità dell’Iva acquisti 57

ATTIVITA’ SVOLTA DA ENTI NON COMMERCIALI art. 4, co. 4 e 5, DPR 633/1972 ü sono soggetti passivi IVA solo quando effettuano in via non occasionale operazioni commerciali o agricole. ü per le operazioni effettuate nell’ambito della propria attività istituzionale restano estranei all’ambito di applicazione del tributo. Studio Tributario Paolo Parodi

ATTIVITA’ SVOLTA DA ENTI NON COMMERCIALI D. L. 179/12, art. 38 co. 2 lett. a) Viene espressamente inserita nell’art. 4 del Dpr 633/72 la previsione secondo la quale sono escluse da Iva «le operazioni effettuate dallo Stato, dalle regioni, dalle province, dai comuni e dagli altri enti di diritto pubblico nell'ambito di attività di pubblica autorità» ; Trattasi di principio già presente nella Direttiva 112/06 e comunque mitigato dal fatto che si deve comunque trattare di attività la cui esclusione da Iva non genera fenomeni distorsivi della concorrenza e che non sono comprese nell’elenco di quelle considerate commerciali anche se esercitate da enti pubblici 59

COMMERCIALITA’ IVA (VI DIR. E ART. 4 DPR 633/72) n ESCLUSIONE PER ¨ ATTIVITA SVOLTE IN VESTE DI PUBBLICA AUTORITA’ ¨ A CONDIZIONE CHE NON GENERINO FENOMENI DISTORSIVI DELLA CONCORRENZA n CONDIZIONE PER LA COMMERCIALITA’ ¨ RICOMPRENSIONE NELL’ELENCO ART. 4 ¨ SINALLAGMA CONTRATTUALE Studio Tributario Paolo Parodi

ATTIVITA’ COMMERCIALI AI FINI IVA PER LEGGE SONO CONSIDERATE ATTIVITA’ RILEVANTI AI FINI IVA, ANCHE SE POSTE IN ESSERE DA ENTI NON COMMERCIALI : n n n n n Cessione di beni nuovi prodotti per la vendita Erogazione di acqua, fognatura e depurazione, gas e energia elettrica Gestione fiere ed esposizioni a carattere commerciale Gestione spacci aziendali, mense e somministrazione pasti Trasporto e deposito merci Trasporto di persone Organizzazione viaggi e soggiorni turistici, prestazioni alberghiere e di alloggio Servizi portuali e aeroportuali Pubblicità commerciale Telecomunicazioni e radiodiffusioni circolari Studio Tributario Paolo Parodi

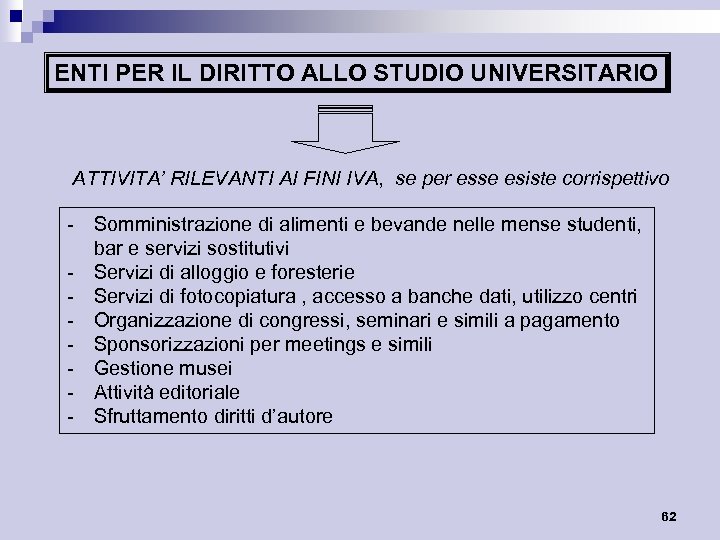

ENTI PER IL DIRITTO ALLO STUDIO UNIVERSITARIO ATTIVITA’ RILEVANTI AI FINI IVA, se per esse esiste corrispettivo - Somministrazione di alimenti e bevande nelle mense studenti, bar e servizi sostitutivi - Servizi di alloggio e foresterie - Servizi di fotocopiatura , accesso a banche dati, utilizzo centri - Organizzazione di congressi, seminari e simili a pagamento - Sponsorizzazioni per meetings e simili - Gestione musei - Attività editoriale - Sfruttamento diritti d’autore 62

63 - Diritto di detrazione -

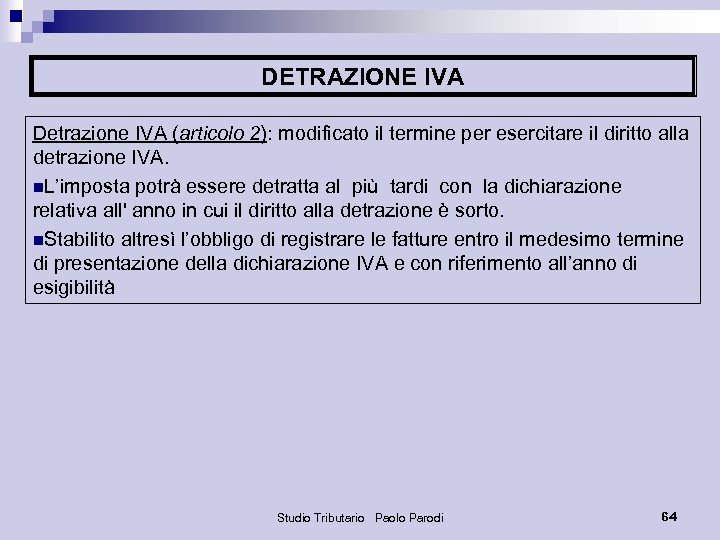

DETRAZIONE IVA Detrazione IVA (articolo 2): modificato il termine per esercitare il diritto alla detrazione IVA. n. L’imposta potrà essere detratta al più tardi con la dichiarazione relativa all' anno in cui il diritto alla detrazione è sorto. n. Stabilito altresì l’obbligo di registrare le fatture entro il medesimo termine di presentazione della dichiarazione IVA e con riferimento all’anno di esigibilità Studio Tributario Paolo Parodi 64

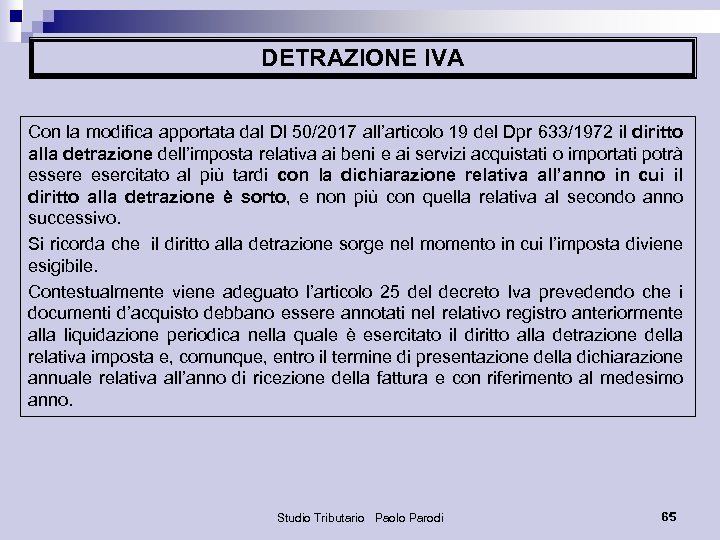

DETRAZIONE IVA Con la modifica apportata dal Dl 50/2017 all’articolo 19 del Dpr 633/1972 il diritto alla detrazione dell’imposta relativa ai beni e ai servizi acquistati o importati potrà essere esercitato al più tardi con la dichiarazione relativa all’anno in cui il diritto alla detrazione è sorto, e non più con quella relativa al secondo anno successivo. Si ricorda che il diritto alla detrazione sorge nel momento in cui l’imposta diviene esigibile. Contestualmente viene adeguato l’articolo 25 del decreto Iva prevedendo che i documenti d’acquisto debbano essere annotati nel relativo registro anteriormente alla liquidazione periodica nella quale è esercitato il diritto alla detrazione della relativa imposta e, comunque, entro il termine di presentazione della dichiarazione annuale relativa all’anno di ricezione della fattura e con riferimento al medesimo anno. Studio Tributario Paolo Parodi 65

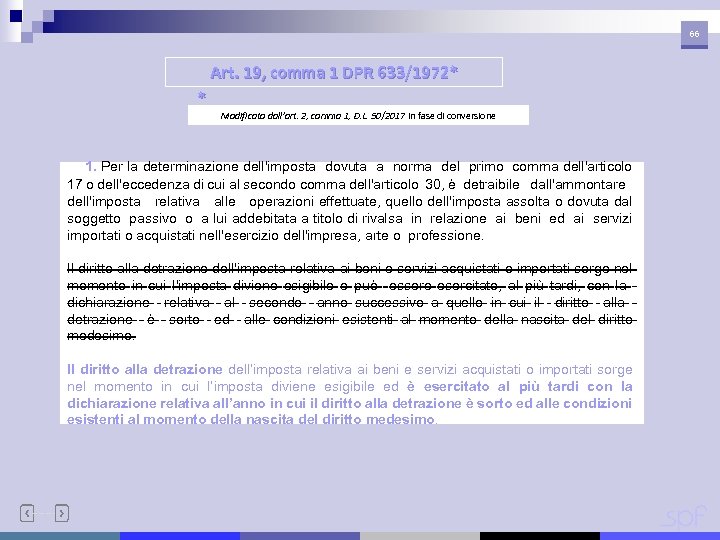

66 Art. 19, comma 1 DPR 633/1972* * Modificato dall’art. 2, comma 1, D. L. 50/2017 in fase di conversione 1. Per la determinazione dell'imposta dovuta a norma del primo comma dell'articolo 17 o dell'eccedenza di cui al secondo comma dell'articolo 30, è detraibile dall'ammontare dell'imposta relativa alle operazioni effettuate, quello dell'imposta assolta o dovuta dal soggetto passivo o a lui addebitata a titolo di rivalsa in relazione ai beni ed ai servizi importati o acquistati nell'esercizio dell'impresa, arte o professione. Il diritto alla detrazione dell'imposta relativa ai beni e servizi acquistati o importati sorge nel momento in cui l'imposta diviene esigibile e può essere esercitato, al più tardi, con la dichiarazione relativa al secondo anno successivo a quello in cui il diritto alla detrazione è sorto ed alle condizioni esistenti al momento della nascita del diritto medesimo. Il diritto alla detrazione dell’imposta relativa ai beni e servizi acquistati o importati sorge nel momento in cui l’imposta diviene esigibile ed è esercitato al più tardi con la dichiarazione relativa all’anno in cui il diritto alla detrazione è sorto ed alle condizioni esistenti al momento della nascita del diritto medesimo.

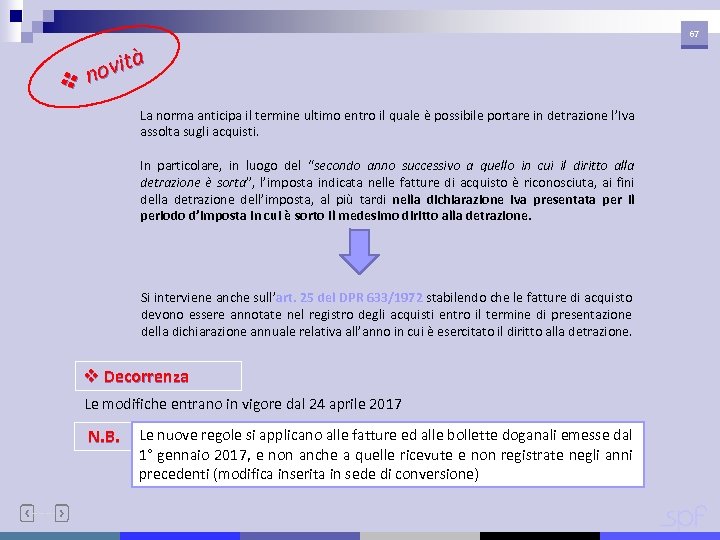

67 à ovit vn La norma anticipa il termine ultimo entro il quale è possibile portare in detrazione l’Iva assolta sugli acquisti. In particolare, in luogo del “secondo anno successivo a quello in cui il diritto alla detrazione è sorta”, l’imposta indicata nelle fatture di acquisto è riconosciuta, ai fini della detrazione dell’imposta, al più tardi nella dichiarazione Iva presentata per il periodo d’imposta in cui è sorto il medesimo diritto alla detrazione. Si interviene anche sull’art. 25 del DPR 633/1972 stabilendo che le fatture di acquisto devono essere annotate nel registro degli acquisti entro il termine di presentazione della dichiarazione annuale relativa all’anno in cui è esercitato il diritto alla detrazione. v Decorrenza Le modifiche entrano in vigore dal 24 aprile 2017 N. B. Le nuove regole si applicano alle fatture ed alle bollette doganali emesse dal 1° gennaio 2017, e non anche a quelle ricevute e non registrate negli anni precedenti (modifica inserita in sede di conversione)

68 v Criticità La nuova disciplina della detrazione Iva è compatibile con le norme UE? L’art. 19, comma 1, così come modificato dall’art. 2 del DL 50/2017, rende eccessivamente onerosa la possibilità per il soggetto passivo di esercitare in concreto la detrazione dell’Iva, in particolare per gli acquisti di fine anno. Violazione del principio di neutralità? La Corte di Giustizia ha riconosciuto che un termine di decadenza per l’esercizio del diritto alla detrazione non può essere considerato incompatibile con la disciplina comunitaria, ma a condizione che tale termine non renda in pratica impossibile o eccessivamente difficile l’esercizio del diritto a detrazione – PRINCIPIO DI EFFETTIVITA’ – Sentenza C-332/15 Si resta in attesa di sapere se, in seguito alla denuncia presentata alla Commissione Europea, quest’ultima aprirà una procedura d’infrazione a carico dell’Italia per la violazione del diritto unionale

69 - Compensazione e visto di conformità -

COMPENSAZIONI ORIZZONTALI (art. 3) n. Tra le novità del D. L. 50/17, a livello procedurale, occorre segnalare la stretta sulle compensazioni: occorrerà il visto di conformità per gli importi superiori a 5 mila euro anziché 15. 000 come prima, semprechè si intenda compensare orizzontalmente il credito. Il nuovo limite introdotto prevede la riduzione del tetto da 15 mila a 5 mila euro per l’apposizione del visto di conformità sulle dichiarazioni annuali Iva, redditi e Irap che chiudono a credito. n. Sul rimborso Iva invece il visto di conformità è obbligatorio per gli importi superiori a 30 mila euro. nÈ però sempre possibile utilizzare il credito emergente dalla dichiarazione per pagare le imposte in scadenza già dall’inizio del periodo d’imposta in cui matura il credito e poi inviare la dichiarazione munita di visto entro il termine ordinario (fatta eccezione per il credito Iva, ove occorre aver prima presentato la dichiarazione). Studio Tributario Paolo Parodi 70

COMPENSAZIONI ORIZZONTALI (art. 3) n. Tra le novità del D. L. 50/17, a livello procedurale, occorre segnalare la stretta sulle compensazioni: occorrerà il visto di conformità per gli importi superiori a 5 mila euro anziché 15. 000 come prima, semprechè si intenda compensare orizzontalmente il credito. Il nuovo limite introdotto prevede la riduzione del tetto da 15 mila a 5 mila euro per l’apposizione del visto di conformità sulle dichiarazioni annuali Iva, redditi e Irap che chiudono a credito. n. Sul rimborso Iva invece il visto di conformità è obbligatorio per gli importi superiori a 30 mila euro. nÈ però sempre possibile utilizzare il credito emergente dalla dichiarazione per pagare le imposte in scadenza già dall’inizio del periodo d’imposta in cui matura il credito e poi inviare la dichiarazione munita di visto entro il termine ordinario (fatta eccezione per il credito Iva, ove occorre aver prima presentato la dichiarazione). Studio Tributario Paolo Parodi 71

COMPENSAZIONI (ris. 57/E/17) n. Compensazioni fino a 15 mila euro senza visto per le dichiarazioni Iva già presentate entro il 23 aprile 2017. n. Non possono, quindi, essere scartate le deleghe di pagamento che, pur esibite successivamente al 24 aprile, utilizzano in compensazione crediti emergenti da dichiarazioni già trasmesse per importi fino a 15 mila euro. . Viceversa, per le dichiarazioni presentate dal 24 aprile 2017 si applicheranno le nuove regole; vale a dire che le compensazioni saranno ammesse senza visto, solo fino all’importo di 5 mila euro. Dichiarazioni già presentate Le nuove regole si applicano anche per le dichiarazioni integrative da presentare ai sensi degli articoli 2 e 8 del Dpr 322/1998, oppure nel caso di dichiarazioni inoltrate con ritardo non superiore a 90 giorni (tardive), il cui invio all’Agenzia sia avvenuto, od avvenga dopo il 24 di aprile 2017. Studio Tributario Paolo Parodi 72

COMPENSAZIONI (la conversione del DL 50/17) Introdotta la possibilità di utilizzo in compensazione dei crediti Iva annuali e infrannuali a partire dal decimo giorno successivo a quello di presentazione della dichiarazione o dell’istanza e non più dal giorno 16 del mese seguente all’invio. Il comma 1 dell’articolo 17, nella versione precedente, prevedeva che la compensazione del credito annuale o relativo a periodi inferiori all’anno dell’imposta sul valore aggiunto, per importi superiori a 5 mila euro annui, poteva essere effettuata, solo a partire dal giorno 16 del mese successivo a quello di presentazione della dichiarazione o dell’istanza da cui il credito emerge. Di conseguenza per utilizzare in compensazione il credito Iva era sempre necessario aspettare il mese successivo all’inoltro telematico, e questo anche nei casi in cui il modello fosse stato presentato in tempi celeri da parte del contribuente. Studio Tributario Paolo Parodi 73

COMPENSAZIONI (la conversione del DL 50/17) Ad esempio, per il credito infrannuale scaturente dall’istanza riferita alla compensazione del credito Iva del secondo trimestre 2017 (aprile-giugno) in scadenza il 31 luglio, si potrebbe verificare un possibile utilizzo anticipato del credito in compensazione fin dal giorno 16 luglio, qualora il modello TR fosse inviato entro il giorno 6 del mese di luglio stesso. Visto di conformità Il decreto legge 50/2017 è intervenuto anche sull’obbligatorietà del visto, prevedendo la necessità dell’attestazione di conformità, per tutti i contribuenti intenzionati a utilizzare in compensazione orizzontale il credito superiore a 5 mila euro, sia che esso derivi dalla dichiarazione annuale, sia che quest’ultimo venga generato a seguito della presentazione del modello TR. La modifica impatta sull’istanza in scadenza entro la fine del mese di luglio 2017. Studio Tributario Paolo Parodi 74

COMPENSAZIONI (i codici tributo) La risoluzione n. 68/E del 2017 elenca, nell’allegato 1 e nell’allegato 2, i codici tributo per i quali i titolari di partita Iva devono utilizzare esclusivamente i servizi telematici messi a disposizione dall’agenzia delle Entrate per compensare, per qualsiasi importo, crediti Iva (annuali o relativi a periodi inferiori), ovvero crediti relativi alle imposte sui redditi e relative addizionali, alle ritenute, alle imposte sostitutive, all’Irap e ai crediti d’imposta da indicare nel quadro RU della dichiarazione dei redditi. Alcuni dei codici tributo contenuti negli allegati 1 e 2 – specificamente individuati nell’allegato 3 – possono però essere utilizzati a credito anche avvalendosi di servizi telematici alternativi a quelli dell’agenzia delle Entrate (quali, ad esempio, l’home banking), ma solo per compensare il pagamento dei tributi identificati con i codici di cui alla colonna 4 del medesimo allegato 3. La risoluzione n. 68/E precisa che in questo caso, infatti, la compensazione si considera di tipo “verticale” o “interno” e quindi pur dovendo essere eseguita utilizzando il modello F 24 non richiede l’utilizzo dei canali telematici dell’Agenzia. Studio Tributario Paolo Parodi 75

COMPENSAZIONI (i codici tributo) Poiché la circolare 28/E/14 precisa che nel caso di compensazioni di tipo verticale non è necessario il «visto di conformità» il nuovo allegato 3 sembra idoneo anche a definire la casistica in cui tale adempimento non è necessario. Si nota che fra i codici contenuti nella risoluzione 68/E non sono compresi quelli (essenzialmente propri dei sostituti d’imposta) individuati dalla risoluzione 13/E del 2015. Pare quindi che anche la compensazione delle ritenute e imposte sostitutive risultanti dalla dichiarazione 770 sia considerata una «compensazione verticale» o «interna» che può essere fatta anche senza utilizzare i canali telematici dell’Agenzia. Ciò può indirettamente confermare che anche l’utilizzo in compensazione di tali crediti non sia soggetto a limiti d’importo di 700 mila euro, come avviene in tutti i casi di compensazione interna o verticale. Studio Tributario Paolo Parodi 76

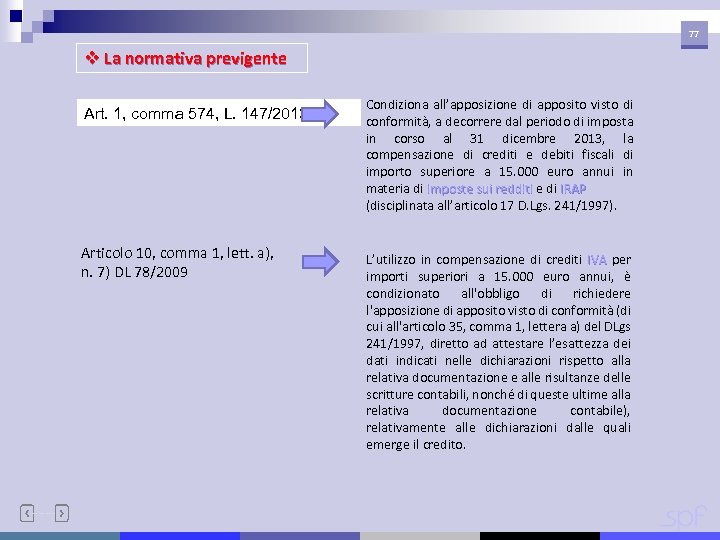

77 v La normativa previgente Art. 1, comma 574, L. 147/2013 Articolo 10, comma 1, lett. a), n. 7) DL 78/2009 Condiziona all’apposizione di apposito visto di conformità, a decorrere dal periodo di imposta in corso al 31 dicembre 2013, la compensazione di crediti e debiti fiscali di importo superiore a 15. 000 euro annui in materia di imposte sui redditi e di IRAP (disciplinata all’articolo 17 D. Lgs. 241/1997). L’utilizzo in compensazione di crediti IVA per importi superiori a 15. 000 euro annui, è condizionato all'obbligo di richiedere l'apposizione di apposito visto di conformità (di cui all'articolo 35, comma 1, lettera a) del DLgs 241/1997, diretto ad attestare l’esattezza dei dati indicati nelle dichiarazioni rispetto alla relativa documentazione e alle risultanze delle scritture contabili, nonché di queste ultime alla relativa documentazione contabile), relativamente alle dichiarazioni dalle quali emerge il credito.

78 à ovit vn L’art. 3 del DL 50/2017 modifica: - l’art. 1, comma 574, della legge 27 dicembre 2013, n. 147 - l’art. 10, comma 1, lettera a), del decreto-legge 1° luglio 2009, n. 78 - l’art. 37, comma 49 -bis, del decreto-legge 4 luglio 2006, n. 223 - l’art. 1, comma 422, della legge 30 dicembre 2004, n. 311 In sostanza, si riduce a 5. 000 euro il limite oltre il quale è necessario il visto di conformità per le compensazioni (c. d. orizzontali ex art. 17 DLgs. 241/97) di crediti relativi alle imposte sui redditi, alle relative addizionali, alle imposte sostitutive delle imposte sul reddito, all’IRAP e alle ritenute alla fonte, nonché ai crediti Iva annuali ed infrannuali Inoltre, diventa obbligatorio l’uso dei servizi telematici in tutti i casi di compensazione N. B. Nei casi di utilizzo in compensazione dei crediti in violazione dell’obbligo di apposizione del visto di conformità, l’ufficio procede al recupero dell’ammontare dei crediti utilizzati in violazione e dei relativi interessi, nonché all’irrogazione delle sanzioni

79 v Alternativa al visto di conformità In luogo del visto di conformità è ammessa, per i contribuenti sottoposti al controllo contabile di cui all’art. 2409 -bis c. c. (controllo esercitato da un revisore contabile o da una società di revisione), la presentazione di una dichiarazione attestante l’esecuzione dei controlli Tale dichiarazione: • deve essere sottoscritta dal rappresentante legale della società e dai soggetti che sottoscrivono la relazione di revisione; • riguarda la verifica della regolare tenuta e conservazione delle scritture contabili obbligatorie ai fini delle imposte sui redditi e dell’Iva, nonché la verifica della corrispondenza dei dati esposti nella dichiarazione alle risultanze delle scritture contabili e di queste ultime alla relativa documentazione

80 v Decorrenza Ø Per le compensazioni di crediti annuali: Le nuove disposizioni trovano applicazione in relazione alle dichiarazioni presentante dal 24 aprile 2017. Invece, per le dichiarazioni già presentate entro il 23 aprile 2017 prive del visto di conformità, vanno osservati i precedenti vincoli di materia di compensazione, ovvero è possibile compensare fino a 15. 000 euro senza visto. Ø Per le compensazioni di crediti trimestrali Iva: Le nuove disposizioni dovrebbero trovare applicazione a partire dai modelli TR relativi al II semestre 2017, da presentare nel prossimo luglio, ovvero successivamente all’entrate in vigore della legge di conversione del DL 50/2017 N. B. I soggetti abilitati al rilascio del visto di conformità sono tenuti ad adeguare il massimale della polizza prima dell’apposizione del visto. Tuttavia l’adeguamento della polizza può avvenire anche in un momento successivo al rilascio del visto, a condizione, tuttavia, che la nuova polizza assicurativa abbia efficacia retroattiva. È quindi possibile asseverare il credito emergente da una dichiarazione Iva, presentata a partire dal 24 aprile 2017, anteriormente al momento in cui viene adeguato il massimale della polizza ai maggiori rischi, purché tale integrazione abbia decorrenza retroattiva.

81 v Star-up innovative Per tali imprese, per il periodo di iscrizione nella sezione speciale del registro delle imprese, la soglia per l’apposizione del visto di conformità ai fini delle compensazioni è innalzata da 5. 000 (in luogo dell’attuale soglia di 15. 000) a 50. 000 euro - Art. 10, comma 1, lettera a), n. 7 -bis, del DL 78/2009 - Si ricorda che: Il DL 179/2012 ha introdotto nel panorama legislativo italiano un quadro di riferimento organico per favorire la nascita e la crescita di nuove imprese innovative (start-up). La start-up deve soddisfare almeno uno dei seguenti criteri: ü sostenere spese in ricerca e sviluppo in misura pari o superiore al 15% del maggiore importo tra il costo e il valore della produzione; ü impiegare personale altamente qualificato per almeno un terzo della propria forza lavoro ovvero in percentuale uguale o superiore a due terzi della forza lavoro complessiva di personale in possesso di laurea magistrale; ü essere titolare o depositaria o licenziataria di almeno una privativa industriale relativa ad una invenzione industriale, biotecnologica, a una topografia di prodotto a semiconduttori o a una varietà vegetale ovvero titolare dei diritti relativi ad un programma per elaboratore originario registrato.

RECLAMO E MEDIAZIONE Reclamo e mediazione (articolo 10): Passa da 20. 000 euro a 50. 000 euro il valore delle controversie per le quali è prevista la mediazione tributaria. La modifica si applica agli atti impugnabili notificati a decorrere dal 1° gennaio 2018 Studio Tributario Paolo Parodi 82

DEFINIZIONE LITI PENDENTI Definizione agevolata delle controversie tributarie (articolo 11): Le controversie attribuite alla giurisdizione tributaria, in cui è parte l'Agenzia delle Entrate, pendenti in ogni stato e grado del giudizio (compreso quello in cassazione e anche a seguito di rinvio), possono essere definite mediante il pagamento di tutti gli importi richiesti dall'atto impugnato (che hanno formato oggetto di contestazione in primo grado) e degli interessi da ritardata iscrizione a ruolo (calcolati fino al sessantesimo giorno successivo alla notifica dell'atto) con esclusione delle sanzioni collegate al tributo e degli interessi di mora. Se la controversia pendente riguarda esclusivamente gli interessi di mora o le sanzioni non collegate ai tributi, per la definizione è dovuto il 40% degli importi in contestazione. Invece, in caso di controversia relativa solo alle sanzioni collegate ai tributi cui si riferiscono, per la definizione non è dovuto alcun importo qualora il rapporto relativo ai tributi sia stato definito anche con modalità diverse dalla definizione agevolata. Sono definibili le controversie rispetto alle quali la costituzione in giudizio in primo grado del ricorrente sia avvenuta entro il 31 dicembre 2016 e per le quali, alla data di presentazione della domanda di definizione, il processo non si sia concluso con pronuncia definitiva Studio Tributario Paolo Parodi 83

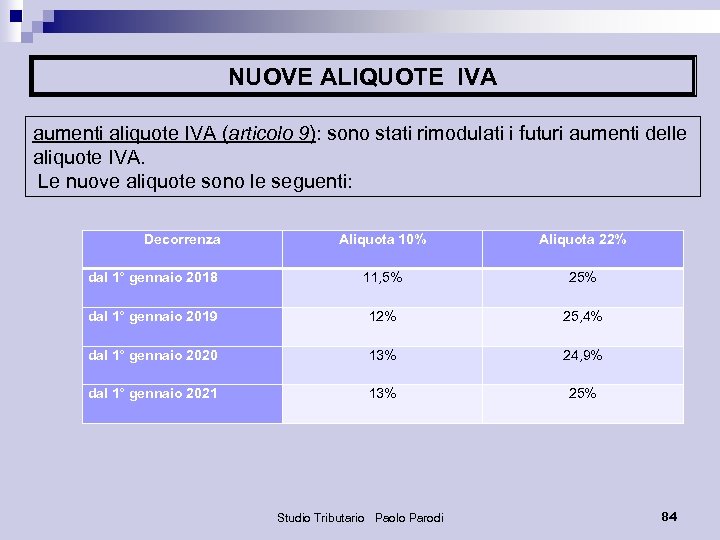

NUOVE ALIQUOTE IVA aumenti aliquote IVA (articolo 9): sono stati rimodulati i futuri aumenti delle aliquote IVA. Le nuove aliquote sono le seguenti: Decorrenza Aliquota 10% Aliquota 22% dal 1° gennaio 2018 11, 5% 25% dal 1° gennaio 2019 12% 25, 4% dal 1° gennaio 2020 13% 24, 9% dal 1° gennaio 2021 13% 25% Studio Tributario Paolo Parodi 84

LE NOVITA’ DEL D. L. 193/16 Studio Tributario Paolo Parodi 85

IL D. L. 193/16: art. 4 Nuovo art. 21 del DL 78/10 (Comunicazione dei dati delle fatture emesse e ricevute). In riferimento alle operazioni rilevanti ai fini dell'imposta sul valore aggiunto effettuate, i soggetti passivi trasmettono telematicamente all'Agenzia delle entrate, entro l'ultimo giorno del secondo mese successivo ad ogni trimestre, i dati di tutte le fatture emesse nel trimestre di riferimento, e di quelle ricevute e registrate ai sensi dell'articolo 25 del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633, ivi comprese le bollette doganali, nonché i dati delle relative variazioni (in deroga, la scadenza è il 16 settembre per il II trimestre). La comunicazione relativa all'ultimo trimestre è effettuata entro l'ultimo giorno del mese di febbraio Studio Tributario Paolo Parodi 86

Le scadenze 2017: DL 244/16 art. 14 -ter Per il primo anno di applicazione della disposizione di cui all'articolo 21 del decreto-legge 31 maggio 2010, n. 78, le comunicazioni possono essere effettuate per il primo semestre entro il 16 settembre 2017 e per il secondo semestre entro il mese di febbraio 2018. Resta fermo l'obbligo di effettuare le comunicazioni di cui all'articolo 21 -bis del decreto-legge 31 maggio 2010, n. 78, trimestralmente, nei termini ordinari di cui al comma 1 del citato articolo 21» Studio Tributario Paolo Parodi 87

NUOVO SPESOMETRO e ENTI PUBBLICI Poiché l’obbligo riguarda «i soggetti passivi» Iva, il problema dell’eventuale trasmissione riguarda la sfera commerciale e dunque le fatture emesse e le fattura di acquisto relative alla sfera commerciale nonché quelle gestite come promiscuamente afferenti sfera commerciale e sfera istituzionale. Per le fatture ricevute, essendo tutte elettroniche a mezzo Sd. I, l’obbligo non dovrebbe sussistere. Rimane però il problema delle fatture estere non elettroniche (che non transitano per il Sd. I). Per le fatture emesse, l’obbligo riguarda solo quelle non elettroniche non transitano a mezzo Sd. I. Si ricorda inoltre che gli enti pubblici erano stati esclusi, seppur con provvedimenti aventi portata temporale limitata, dallo spesometro di cui al vecchio art. 21 del D. L. 78/10 Studio Tributario Paolo Parodi 88

CIRCOLARE 1/E del 7 febbraio 2017 n. Le Amministrazioni pubbliche di cui all’articolo 1, comma 2, della legge 31 dicembre 2009, n. 196, nonché le amministrazioni autonome, sono esonerate dall’obbligo di invio dei dati delle fatture ricevute. n. L’esonero è conseguenza dell’obbligo di invio, verso i predetti enti, delle fatture elettroniche attraverso il Sistema di Interscambio ai sensi dell’articolo 1 della legge n. 244/2007: i dati delle predette fatture, infatti, verranno automaticamente acquisiti dall’Agenzia delle entrate al momento del passaggio delle stesse attraverso il Sistema di Interscambio. n. Resta invece obbligatorio, anche per tali enti, l’invio dei dati delle fatture, e delle relative note di variazione, emesse nei confronti di soggetti diversi dalle pubbliche amministrazioni che non siano state trasmesse tramite il Sistema di Interscambio. n. Nulla si dice per le fatture estere (UE ed extra. UE) e per le bollette doganali Studio Tributario Paolo Parodi 89

IL NUOVO SPESOMETRO In data 27 marzo 2017 è stato pubblicato, sul sito delle Entrate, il provvedimento con le informazioni da trasmettere e le modalità tecniche per l’invio dei dati delle fatture ai sensi dell’articolo 21 del Dl 78/2010. I dati, da inviare in forma analitica per singola fattura, sono contenuti in formato xml come le fatture elettroniche. Studio Tributario Paolo Parodi 90

OGGETTO DELL’OBBLIUGO Come chiarito dalla circolare delle Entrate 1/E/17, devono essere comunicate tutte le fatture ricevute e tutte quelle emesse, comprese le fatture annotate nei corrispettivi e quelle di importo inferiore a 300 euro per le quali è stata adottata la registrazione del documento riepilogativo ai sensi del Dlgs 695/1996. Devono essere comunicate anche le note di variazione relative alle fatture emesse e ricevute. Le fatture elettroniche, invece, essendo già confluite nel sistema dell’interscambio, non devono essere comunicate. Non devono, inoltre, essere comunicati i dati contenuti in documenti diversi dalle fatture, quali, ad esempio, le “schede carburante” di cui al Dpr 10 novembre 1997 n. 444. Studio Tributario Paolo Parodi 91

LIQUIDAZIONI PERIODICHE IVA Nuovo art. 21 -bis del DL 78/10. I soggetti passivi IVA trasmettono, negli stessi termini e con le medesime modalità di cui all'articolo 21, una comunicazione dei dati contabili riepilogativi delle liquidazioni periodiche dell'imposta effettuate ai sensi dell'articolo 1, commi 1 e 1 -bis, del decreto del Presidente della Repubblica 23 marzo 1998, n. 100, nonché degli articoli 73, primo comma, lettera e) (e cioè somministrazioni di acqua, gas, energia elettrica e simili), e 74, quarto comma (quali distributori di carburante e autotrasportatori), del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633. Restano fermi gli ordinari termini di versamento dell'imposta dovuta in base alle liquidazioni periodiche effettuate. Studio Tributario Paolo Parodi 92

LIQUIDAZIONI PERIODICHE IVA e ENTI PUBBLICI L’art. 1 co. 2 del Dpr 100/98, in epoca di vigenza delle dichiarazioni periodiche Iva, disponeva: Sono esonerati dalla presentazione della dichiarazione periodica i contribuenti non soggetti per l'anno in corso all'obbligo di presentazione della dichiarazione annuale IVA o di effettuazione delle liquidazioni periodiche, sempreché nel corso dello stesso anno non vengano meno le predette condizioni di esonero, nonché i soggetti di cui all'articolo 88 del testo unico delle imposte sui redditi, approvato con decreto del Presidente della Repubblica 22 dicembre 1986, n. 917. Con riferimento agli enti pubblici, l’Agenzia aveva ritenuto di escludere non solo quelli di cui al comma 1 (Stato, regioni, province e comuni) ma anche quelli che svolgono le attività decommercializzate di cui al comma 2 (ad esempio le Università e le ASL) dell’art. 74 (già 88). Tale esclusione non è stata riproposta con il DL 193/16 per le comunicazioni trimestrali delle liquidazioni Iva se non per i soggetti esonerati dalla dichiarazione annuale e per i soggetti esonerati dalle liquidazioni periodiche Iva. Studio Tributario Paolo Parodi 93

LA LEGGE DI CONVERSIONE DEL MILLEPROROGHE Dati delle liquidazioni La trasmissione dei dati delle liquidazioni non beneficia di alcuna proroga; resta quindi confermata la scadenza a regime che prevede l’invio entro l’ultimo giorno del secondo mese successivo al trimestre di riferimento, con lo slittamento del secondo trimestre al 16 settembre (anziché del 31 agosto). La prima scadenza da rispettare, quindi, è quella del 31 maggio 2017, fatta salva breve proproga che sarà presumibilmente dipsosta con DPCM. Sono esonerati dalla trasmissione delle liquidazioni i soggetti che non presentano la dichiarazione annuale Iva come ad esempio i soggetti che effettuano esclusivamente operazioni esenti; tuttavia, tale esonero viene meno qualora questi abbiano registrato fatture in reverse charge. La comunicazione deve essere inviata indipendentemente dalla circostanza che la liquidazione presenti un debito o un credito e non incide sulla periodicità delle liquidazioni Iva. Studio Tributario Paolo Parodi 94

LIQUIDAZIONI PERIODICHE IVA In caso di determinazione separata dell'imposta in presenza di più attività, i soggetti passivi presentano una sola comunicazione riepilogativa per ciascun periodo. L'Agenzia delle entrate mette a disposizione del contribuente gli esiti derivanti dall'esame dei dati di cui all'articolo 21, la coerenza tra i dati medesimi e le comunicazioni da nuovo spesometro nonché la coerenza dei versamenti dell'imposta rispetto a quanto indicato nella comunicazione medesima. Quando dai controlli eseguiti emerge un risultato diverso rispetto a quello indicato nella comunicazione, il contribuente è informato dell'esito. Il contribuente può fornire i chiarimenti necessari, o segnalare eventuali dati ed elementi non considerati o valutati erroneamente, ovvero versare quanto dovuto avvalendosi dell'istituto del ravvedimento operoso di cui all'articolo 13 del decreto legislativo 18 dicembre 1997, n. 472. Studio Tributario Paolo Parodi 95

LIQUIDAZIONI PERIODICHE IVA: IL MODELLO n. Come precisato nelle istruzioni, i dati da comunicare sono quelli relativi alle liquidazioni periodiche, sia mensili che trimestrali, sia se emerge un debito sia se risulta un credito. n. Le istruzioni non precisano se sussiste l’obbligo nel trimestre in cui non sono state effettuate operazioni. n. Il modello si compone di frontespizio e quadro VP. n. Il quadro VP contiene invece i dati relativi alla liquidazione (ammontare operazioni attive e passive, Iva esigibile, Iva detratta, Iva dovuta o a credito, debiti o crediti del periodo precedente, versamenti auto Ue, crediti di imposta, interessi trimestrali, acconti e Iva da versare) e deve essere compilato per ogni liquidazione periodica. Studio Tributario Paolo Parodi 96

LIQUIDAZIONI PERIODICHE IVA: IL MODELLO n. I contribuenti che effettuano la liquidazione mensile, devono compilare un modulo per ciascun mese del trimestre (ad esempio, un modulo VP per gennaio, un altro per febbraio e ancora uno per marzo). ; si avrà l’invio di un unico file con tre moduli; n. I contribuenti che effettuano la liquidazione trimestrale, devono invece compilare un unico modulo VP per l’intero trimestre. n. I contribuenti che adottano contabilità separate, soggette a periodicità diverse, devono presentare la comunicazione con moduli distinti con riferimento alle rispettive liquidazioni. Quindi, ad esempio, nel caso di esercizio di una attività con Iva mensile e l’altra con Iva trimestrale, dovranno essere presentati quattro moduli VP, tre per l’attività soggetta a liquidazione mensile e uno con riferimento all’attività soggetta a liquidazione trimestrale. Studio Tributario Paolo Parodi 97

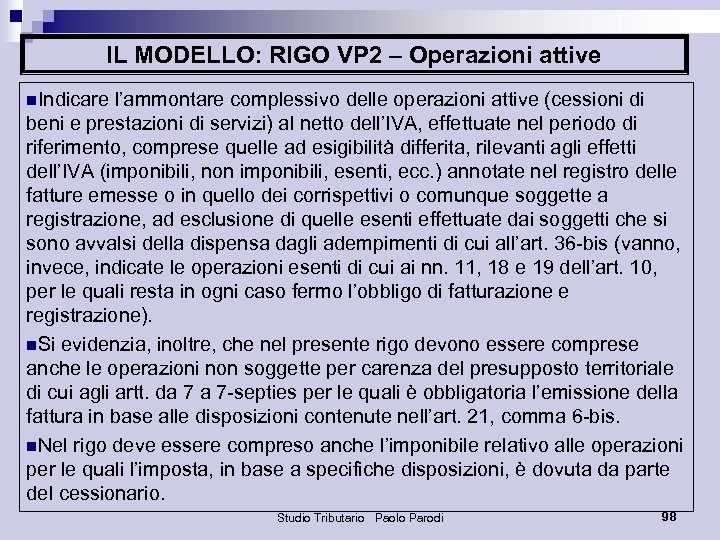

IL MODELLO: RIGO VP 2 – Operazioni attive n. Indicare l’ammontare complessivo delle operazioni attive (cessioni di beni e prestazioni di servizi) al netto dell’IVA, effettuate nel periodo di riferimento, comprese quelle ad esigibilità differita, rilevanti agli effetti dell’IVA (imponibili, non imponibili, esenti, ecc. ) annotate nel registro delle fatture emesse o in quello dei corrispettivi o comunque soggette a registrazione, ad esclusione di quelle esenti effettuate dai soggetti che si sono avvalsi della dispensa dagli adempimenti di cui all’art. 36 -bis (vanno, invece, indicate le operazioni esenti di cui ai nn. 11, 18 e 19 dell’art. 10, per le quali resta in ogni caso fermo l’obbligo di fatturazione e registrazione). n. Si evidenzia, inoltre, che nel presente rigo devono essere comprese anche le operazioni non soggette per carenza del presupposto territoriale di cui agli artt. da 7 a 7 -septies per le quali è obbligatoria l’emissione della fattura in base alle disposizioni contenute nell’art. 21, comma 6 -bis. n. Nel rigo deve essere compreso anche l’imponibile relativo alle operazioni per le quali l’imposta, in base a specifiche disposizioni, è dovuta da parte del cessionario. Studio Tributario Paolo Parodi 98

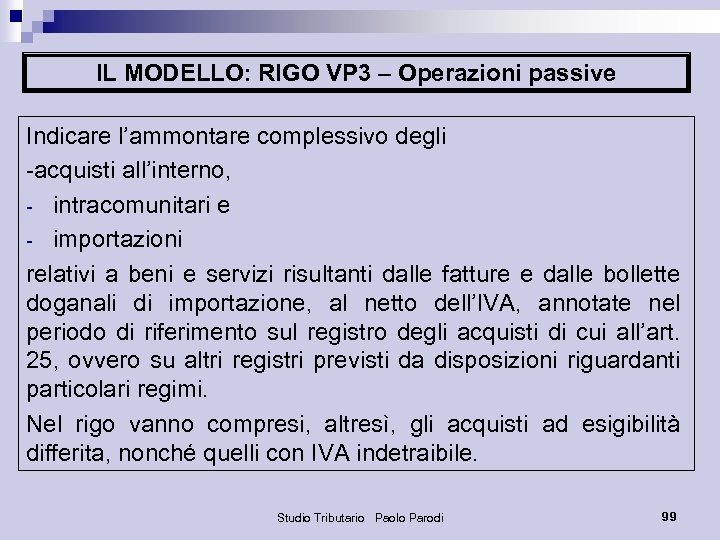

IL MODELLO: RIGO VP 3 – Operazioni passive Indicare l’ammontare complessivo degli -acquisti all’interno, - intracomunitari e - importazioni relativi a beni e servizi risultanti dalle fatture e dalle bollette doganali di importazione, al netto dell’IVA, annotate nel periodo di riferimento sul registro degli acquisti di cui all’art. 25, ovvero su altri registri previsti da disposizioni riguardanti particolari regimi. Nel rigo vanno compresi, altresì, gli acquisti ad esigibilità differita, nonché quelli con IVA indetraibile. Studio Tributario Paolo Parodi 99

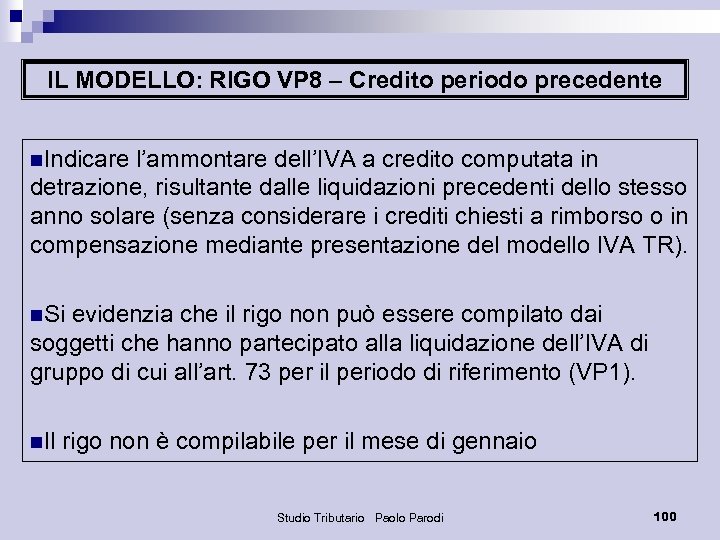

IL MODELLO: RIGO VP 8 – Credito periodo precedente n. Indicare l’ammontare dell’IVA a credito computata in detrazione, risultante dalle liquidazioni precedenti dello stesso anno solare (senza considerare i crediti chiesti a rimborso o in compensazione mediante presentazione del modello IVA TR). n. Si evidenzia che il rigo non può essere compilato dai soggetti che hanno partecipato alla liquidazione dell’IVA di gruppo di cui all’art. 73 per il periodo di riferimento (VP 1). n. Il rigo non è compilabile per il mese di gennaio Studio Tributario Paolo Parodi 100

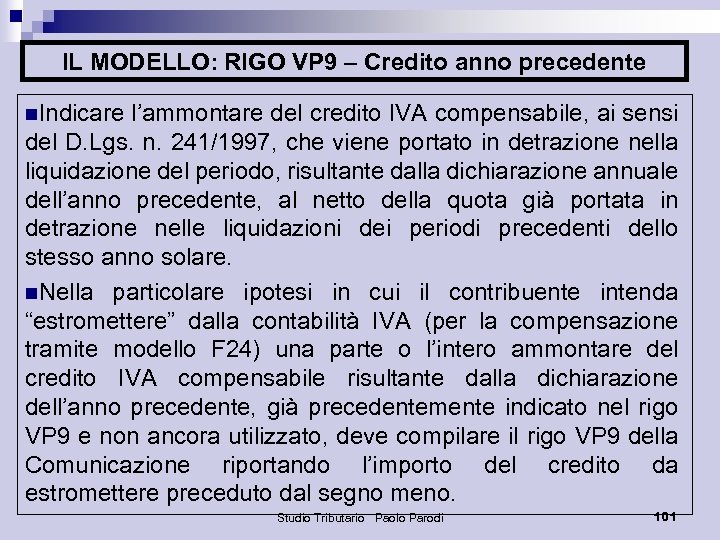

IL MODELLO: RIGO VP 9 – Credito anno precedente n. Indicare l’ammontare del credito IVA compensabile, ai sensi del D. Lgs. n. 241/1997, che viene portato in detrazione nella liquidazione del periodo, risultante dalla dichiarazione annuale dell’anno precedente, al netto della quota già portata in detrazione nelle liquidazioni dei periodi precedenti dello stesso anno solare. n. Nella particolare ipotesi in cui il contribuente intenda “estromettere” dalla contabilità IVA (per la compensazione tramite modello F 24) una parte o l’intero ammontare del credito IVA compensabile risultante dalla dichiarazione dell’anno precedente, già precedentemente indicato nel rigo VP 9 e non ancora utilizzato, deve compilare il rigo VP 9 della Comunicazione riportando l’importo del credito da estromettere preceduto dal segno meno. Studio Tributario Paolo Parodi 101

LIQUIDAZIONI PERIODICHE IVA: LA TRASMISSIONE n. Comunicazione SDI (marzo 2017) I titolare di canale FTP accreditato presso il Sistema di Interscambio potranno utilizzare il medesimo canale anche per trasmettere le comunicazioni dei dati delle liquidazioni periodiche IVA di cui all'articolo 21 -bis del D. L. 78/2010. Affinché questo sia possibile dovrà essere inoltrata via PEC, alla casella sdi 07@pec. fatturapa. it, una mail contenente la richiesta di abilitazione del canale anche alla trasmissione suddetta; l’oggetto della mail dovrà contenere l’identificativo del nodo e in allegato dovrà riportare la richiesta di accreditamento firmata (quella trasmessa a Sd. I all’inizio della fase di accreditamento); in assenza della suddetta mail il canale resterà utilizzabile per la sola trasmissione e/o ricezione dei file per i quali è attualmente abilitato. Le condizioni di utilizzo e la documentazione tecnica di riferimento aggiornata sono pubblicate anche sul sito www. fatturapa. gov. it (Norme e regole - Documentazione Sistema di Interscambio). Studio Tributario Paolo Parodi 102

LIQUIDAZIONI PERIODICHE IVA: LA TRASMISSIONE Per adempiere all’obbligo di comunicazione si deve: - compilare il file seguendo le istruzioni ministeriali, - generare il file in formato Xml, con un software qualsiasi; firmare il file; - trasmettere il file esclusivamente con modalità telematiche, attraverso l’applicativo «Fatture e corrispettivi» oppure attraverso un canale web services o «Ftp» abilitato per il colloquio con il sistema di interscambio. Al fine di identificare l’autenticità dei soggetti e verificare l’integrità dei documenti, i file da trasmettere devono essere obbligatoriamente firmati. A tal fine è possibile: - utilizzare la firma digitale; - utilizzare la firma «Entrate» tramite la nuova funzionalità disponibile sulle piattaforme «Desktop telematico» e «Entrata multifile» ; solo per coloro che utilizzano la piattaforma «Fatture e corrispettivi» con la funzione «sigilla file» Studio Tributario Paolo Parodi 103

LIQUIDAZIONI PERIODICHE IVA: LA TRASMISSIONE Chiarisce l’agenzia che sui file contenenti la comunicazione può essere apposta una qualsiasi firma, ovvero quella digitale (comunemente utilizzata dagli intermediari) oppure una «firma Entrate» ovvero, una firma che si può apporre tramite la nuova funzionalità disponibile sulle piattaforme «Desktop telematico» e «Entrata multifile» . Il file firmato deve essere trasmesso; a tal fine i contribuenti o gli intermediari possono utilizzare il servizio «Fatture e corrispettivi» messo a disposizione dall’agenzia delle Entrate oppure possono accreditare un canale trasmissivo Web Services o «Ftp» per il colloquio con il sistema di interscambio. L’applicativo «Fatture e corrispettivi» è disponibile per i contribuenti in possesso delle credenziali per accedere ai servizi telematici Entratel o Fisconline oppure al Sistema pubblico di identità digitale (Spid) e consente di trasmettere singole comunicazioni oppure file compressi (Zip) contenenti le comunicazioni di più contribuenti. Anche coloro che hanno accreditato un canale web services per il colloquio con il Sistema di interscambio possono trasmettere singoli file oppure file compressi contenenti le comunicazioni di più contribuenti; i soggetti che, invece, hanno accreditato un canale Ftp possono trasmettere attraverso lo stesso canale una o 104 Studio Tributario Paolo Parodi più comunicazioni firmate singolarmente con firma digitale oppure con il certificato

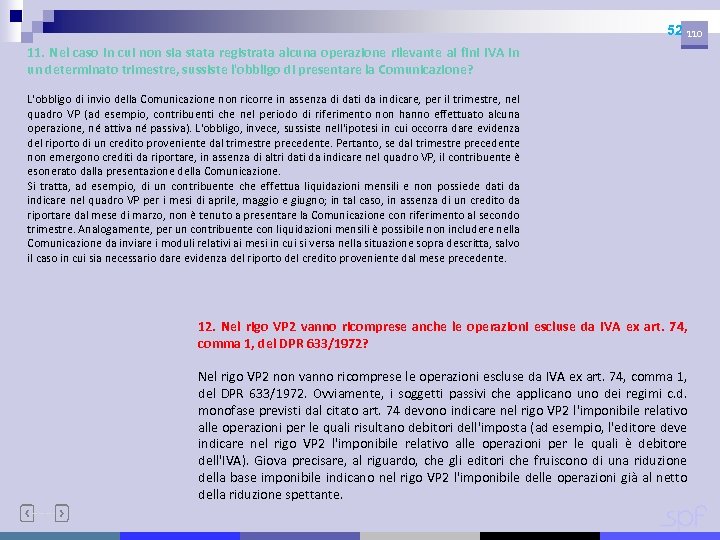

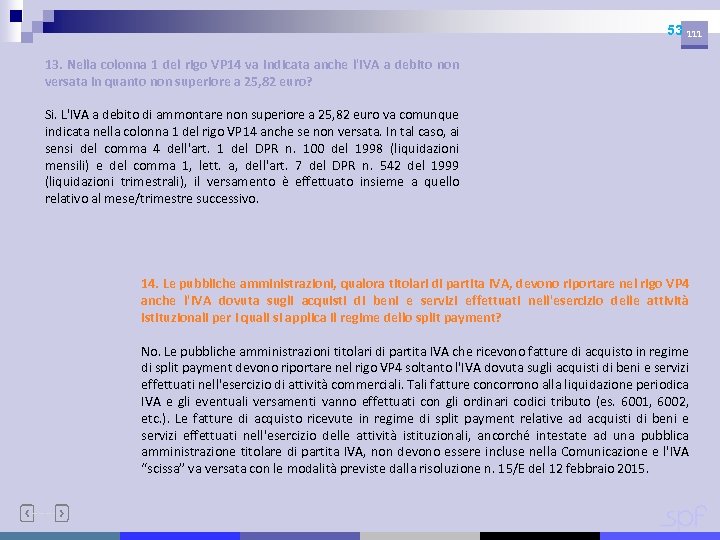

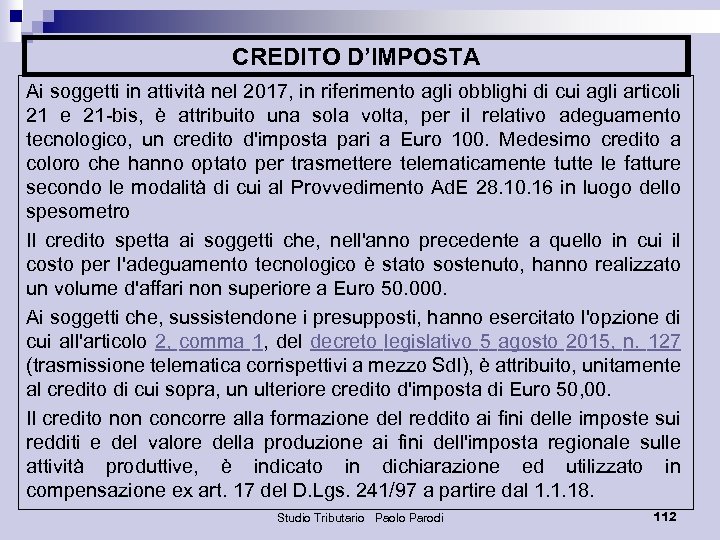

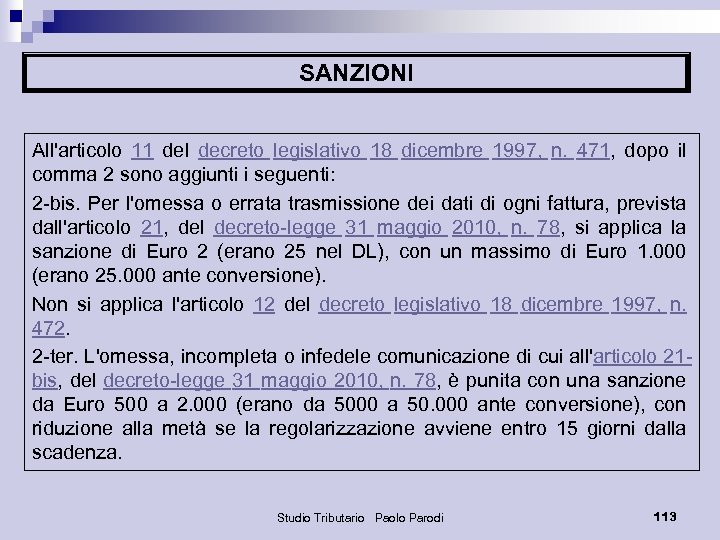

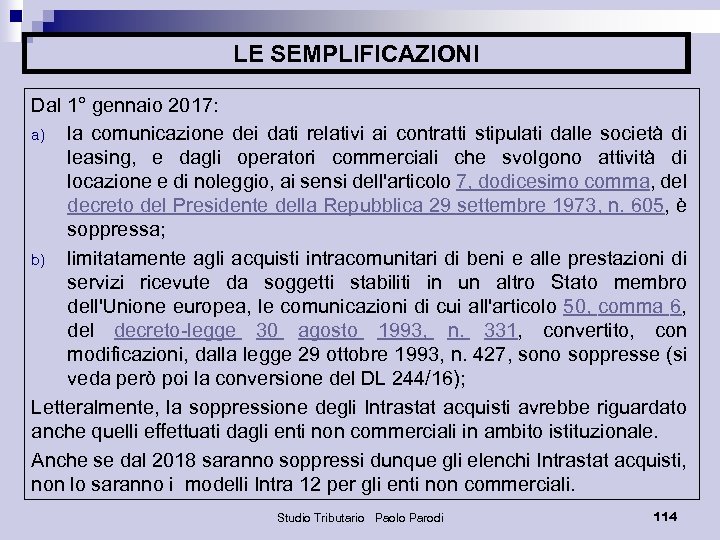

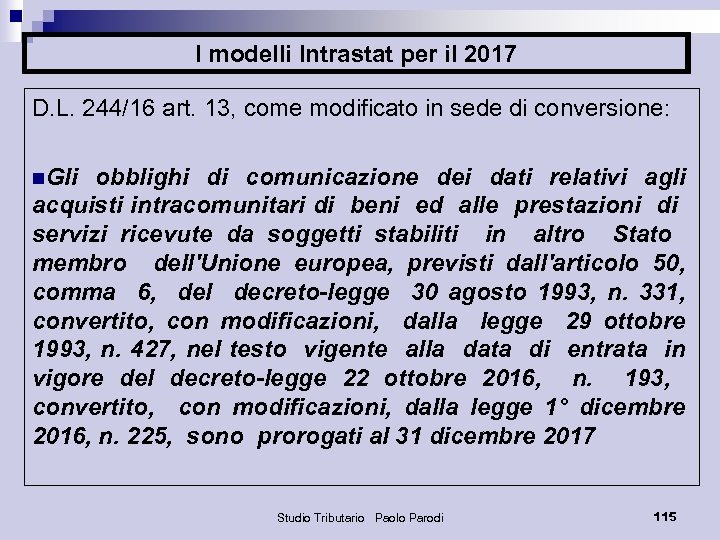

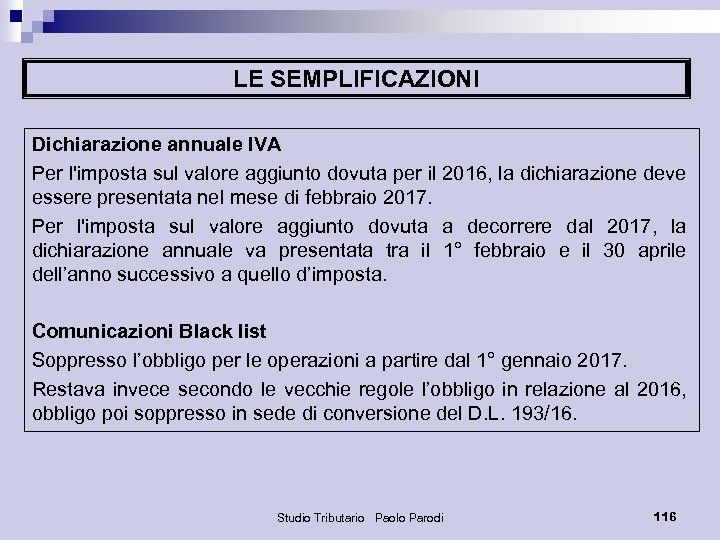

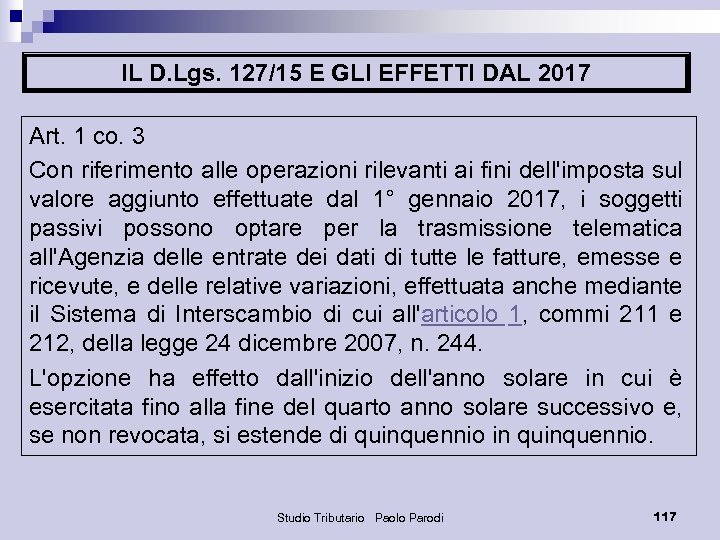

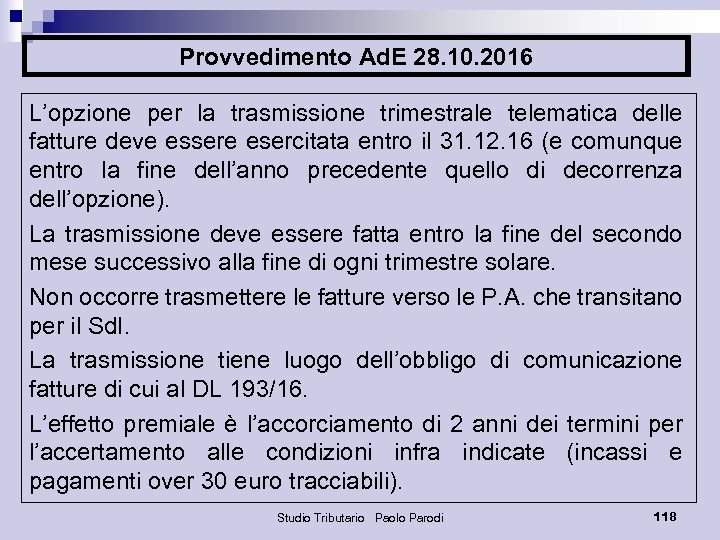

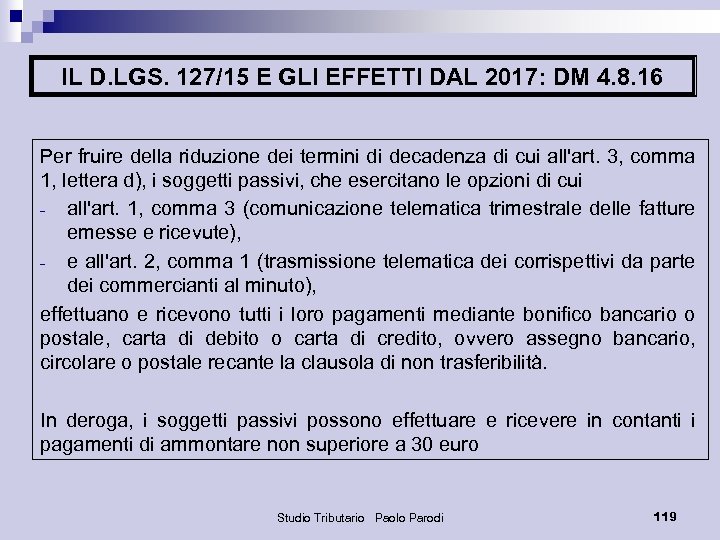

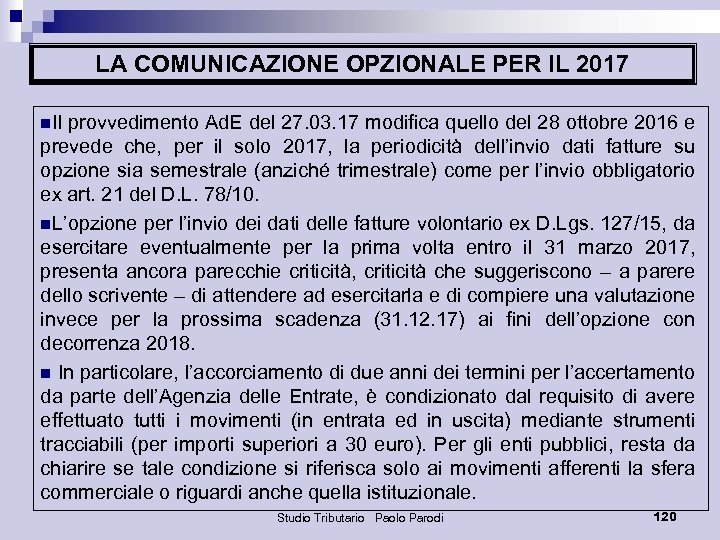

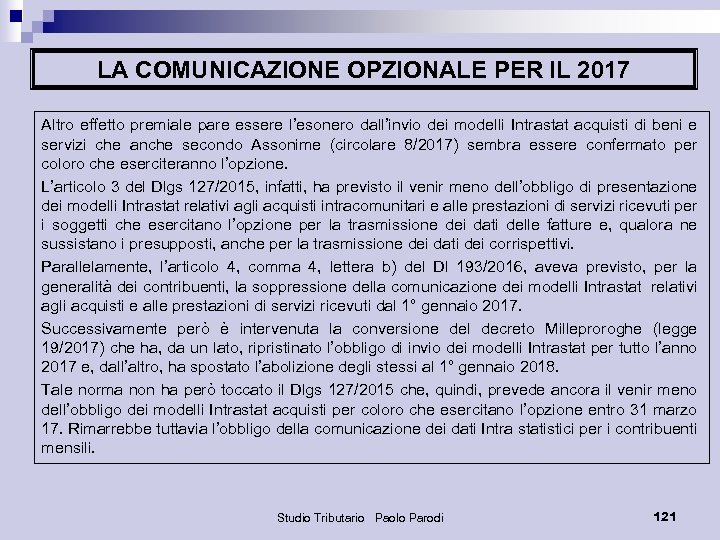

105 à ovit vn DPCM 22 maggio 2017 È posticipato dal 31 maggio al 12 giugno 2017 il termine di trasmissione dei dati delle liquidazioni periodiche Iva relativi al primo trimestre del 2017.