КОРПОРАТИВНЫЕ ФИНАНСЫ тема 4 03.ppt

- Количество слайдов: 49

КОРПОРАТИВНЫЕ ФИНАНСЫ ТЕМА 1: Финансы предприятий в финансовой системе страны.

КОРПОРАТИВНЫЕ ФИНАНСЫ ТЕМА 1: Финансы предприятий в финансовой системе страны.

ПЛАН ЛЕКЦИИ • 1. 1 Роль финансов предприятий в финансовой системе. • 1. 2 Принципы финансов предприятий. • 1. 3 Финансовые ресурсы предприятий. Денежные фонды. • 1. 4 Организация управления финансами предприятий • (корпораций) 1. 5 Особенности финансов корпоративных групп.

ПЛАН ЛЕКЦИИ • 1. 1 Роль финансов предприятий в финансовой системе. • 1. 2 Принципы финансов предприятий. • 1. 3 Финансовые ресурсы предприятий. Денежные фонды. • 1. 4 Организация управления финансами предприятий • (корпораций) 1. 5 Особенности финансов корпоративных групп.

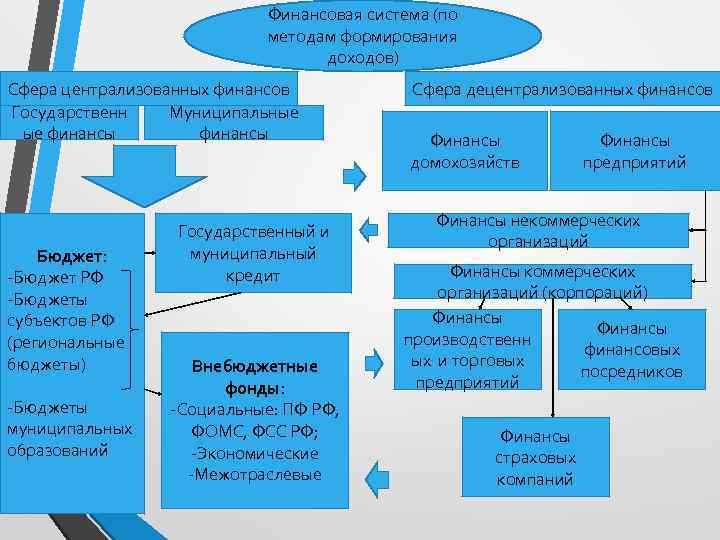

Финансовая система (по методам формирования доходов) Сфера централизованных финансов Государственн Муниципальные ые финансы Бюджет: • Управление -Бюджет РФ -Бюджеты субъектов РФ (региональные бюджеты) -Бюджеты муниципальных образований Государственный и муниципальный кредит Внебюджетные фонды: -Социальные: ПФ РФ, ФОМС, ФСС РФ; -Экономические -Межотраслевые Сфера децентрализованных финансов Финансы домохозяйств Финансы предприятий Финансы некоммерческих организаций Поставщик ресурсов Финансы коммерческих организаций (корпораций) Финансы производственн финансовых ых и торговых посредников предприятий Финансы страховых компаний

Финансовая система (по методам формирования доходов) Сфера централизованных финансов Государственн Муниципальные ые финансы Бюджет: • Управление -Бюджет РФ -Бюджеты субъектов РФ (региональные бюджеты) -Бюджеты муниципальных образований Государственный и муниципальный кредит Внебюджетные фонды: -Социальные: ПФ РФ, ФОМС, ФСС РФ; -Экономические -Межотраслевые Сфера децентрализованных финансов Финансы домохозяйств Финансы предприятий Финансы некоммерческих организаций Поставщик ресурсов Финансы коммерческих организаций (корпораций) Финансы производственн финансовых ых и торговых посредников предприятий Финансы страховых компаний

• ФИНАНСЫ ДОМОХОЗЯЙСТВ Ø СТУДЕНТЫ Ø ПЕНСИОНЕРЫ Ø ДЕТИ Ø ФЕРМЕРСКИЕ ХОЗЯЙСТВА Ø И Т. П. • ФИНАНСЫ КОММЕРЧЕСКИХ ОРГАНИЗАЦИЙ Ø АКЦИОНЕРНЫЕ ОБЩЕСТВА Ø ХОЗЯЙСТВЕННЫЕ ТОВАРИЩЕСТВА Ø ОБЩЕСТВА С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ Ø ПРОИЗВОДСТВЕННЫЕ КООПРЕАТИВЫ Ø ГОСУДАРСТВЕННЫЕ И МУНИЦИПАЛЬНЫЕ ПРЕДПРИЯТИЯ ФИНАНСЫ НЕКОММЕРЧЕСКИХ ОРГАНИЗАЦИЙ Ø УЧРЕЖДЕНИЯ (1 -ЧАСТНЫЕ, 2 - ГОС. И МУНИЦИП. УЧРЕЖДЕНИЯ: АВТОНОМНЫЕ, БЮДЖЕТНЫЕ И КАЗЕННЫЕ - С 2011 Г. ) Ø ПОТРЕБИТЕЛЬСКИЕ КООПЕРАТИВЫ Ø ОБЩЕСТВЕННЫЕ И РЕЛИГИОЗНЫЕ ОРГАНИЗАЦИИ Ø ФОНДЫ Ø НЕКОММЕРЧЕСКИЕ ПАРТНЕРСТВА И АВТОНОМНЫЕ НЕКОММЕРЧЕСКИЕ ОРГАНИЗАЦИИ Ø СОЮЗЫ И АССОЦИАЦИИ Ø ГОС. КОРПОРАЦИИ

• ФИНАНСЫ ДОМОХОЗЯЙСТВ Ø СТУДЕНТЫ Ø ПЕНСИОНЕРЫ Ø ДЕТИ Ø ФЕРМЕРСКИЕ ХОЗЯЙСТВА Ø И Т. П. • ФИНАНСЫ КОММЕРЧЕСКИХ ОРГАНИЗАЦИЙ Ø АКЦИОНЕРНЫЕ ОБЩЕСТВА Ø ХОЗЯЙСТВЕННЫЕ ТОВАРИЩЕСТВА Ø ОБЩЕСТВА С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ Ø ПРОИЗВОДСТВЕННЫЕ КООПРЕАТИВЫ Ø ГОСУДАРСТВЕННЫЕ И МУНИЦИПАЛЬНЫЕ ПРЕДПРИЯТИЯ ФИНАНСЫ НЕКОММЕРЧЕСКИХ ОРГАНИЗАЦИЙ Ø УЧРЕЖДЕНИЯ (1 -ЧАСТНЫЕ, 2 - ГОС. И МУНИЦИП. УЧРЕЖДЕНИЯ: АВТОНОМНЫЕ, БЮДЖЕТНЫЕ И КАЗЕННЫЕ - С 2011 Г. ) Ø ПОТРЕБИТЕЛЬСКИЕ КООПЕРАТИВЫ Ø ОБЩЕСТВЕННЫЕ И РЕЛИГИОЗНЫЕ ОРГАНИЗАЦИИ Ø ФОНДЫ Ø НЕКОММЕРЧЕСКИЕ ПАРТНЕРСТВА И АВТОНОМНЫЕ НЕКОММЕРЧЕСКИЕ ОРГАНИЗАЦИИ Ø СОЮЗЫ И АССОЦИАЦИИ Ø ГОС. КОРПОРАЦИИ

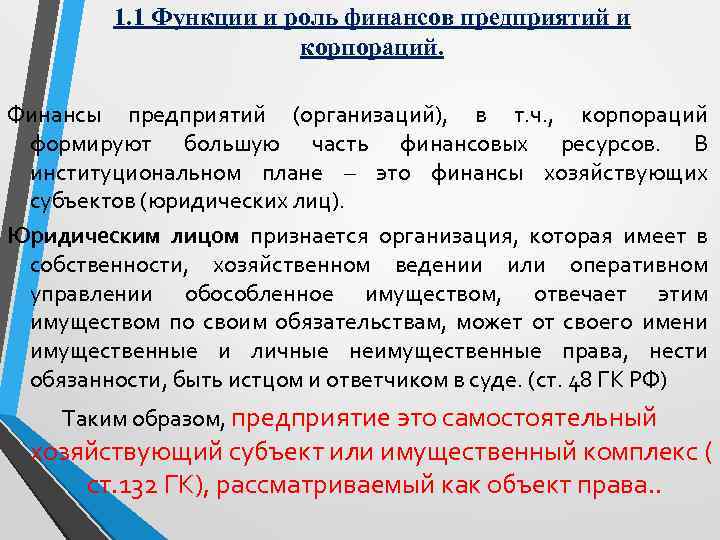

1. 1 Функции и роль финансов предприятий и корпораций. Финансы предприятий (организаций), в т. ч. , корпораций формируют большую часть финансовых ресурсов. В институциональном плане – это финансы хозяйствующих субъектов (юридических лиц). Юридическим лицом признается организация, которая имеет в собственности, хозяйственном ведении или оперативном управлении обособленное имуществом, отвечает этим имуществом по своим обязательствам, может от своего имени имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде. (ст. 48 ГК РФ) Таким образом, предприятие это самостоятельный хозяйствующий субъект или имущественный комплекс ( ст. 132 ГК), рассматриваемый как объект права. .

1. 1 Функции и роль финансов предприятий и корпораций. Финансы предприятий (организаций), в т. ч. , корпораций формируют большую часть финансовых ресурсов. В институциональном плане – это финансы хозяйствующих субъектов (юридических лиц). Юридическим лицом признается организация, которая имеет в собственности, хозяйственном ведении или оперативном управлении обособленное имуществом, отвечает этим имуществом по своим обязательствам, может от своего имени имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде. (ст. 48 ГК РФ) Таким образом, предприятие это самостоятельный хозяйствующий субъект или имущественный комплекс ( ст. 132 ГК), рассматриваемый как объект права. .

Финансы предприятий - это совокупность экономических (денежных) отношений, возникающих в процессе финансово-хозяйственной деятельности по поводу формирования, распределения и использования денежных фондов. Финансы отражают финансовые отношения, под которыми следует понимать отношения между субъектами (физическими и юридическими лицами), в результате которых возникают изменения в составе активов и/или пассивов (собственного или заемного капитала). .

Финансы предприятий - это совокупность экономических (денежных) отношений, возникающих в процессе финансово-хозяйственной деятельности по поводу формирования, распределения и использования денежных фондов. Финансы отражают финансовые отношения, под которыми следует понимать отношения между субъектами (физическими и юридическими лицами), в результате которых возникают изменения в составе активов и/или пассивов (собственного или заемного капитала). .

Признаки финансов предприятий • Наличие специфических функций. • Формирование и использование финансовых ресурсов на основе управления денежными потоками. • Наличие специфических принципов организации финансов предприятий. • Наличие целевых фондов денежных средств. • И т. п.

Признаки финансов предприятий • Наличие специфических функций. • Формирование и использование финансовых ресурсов на основе управления денежными потоками. • Наличие специфических принципов организации финансов предприятий. • Наличие целевых фондов денежных средств. • И т. п.

Функции финансов реализуются на уровне микроэкономики и основаны на формировании и использовании капитала и денежных фондов предприятий. 1. Фондообразующая. Формирование капитала, доходов, денежных фондов – проявляется в политике формирования пассивного капитала, отражается в пассиве баланса. 2. Инвестиционно-распределительная. Использование капитала, доходов, денежных фондов - проявляется в инвестиционной политике, отражается в активе баланса.

Функции финансов реализуются на уровне микроэкономики и основаны на формировании и использовании капитала и денежных фондов предприятий. 1. Фондообразующая. Формирование капитала, доходов, денежных фондов – проявляется в политике формирования пассивного капитала, отражается в пассиве баланса. 2. Инвестиционно-распределительная. Использование капитала, доходов, денежных фондов - проявляется в инвестиционной политике, отражается в активе баланса.

Функции финансов предприятий 3. 4. Регулирование денежных потоков – проявляется в системе расчетов, покрытия затрат, политике формирования финансовых ресурсов. Контрольная - проявляется в формировании системы контроля на предприятии за соблюдением пропорций при формировании и распределении доходов. Базируется на движении ресурсов и позволяет воздействовать на конечные финансовые результаты.

Функции финансов предприятий 3. 4. Регулирование денежных потоков – проявляется в системе расчетов, покрытия затрат, политике формирования финансовых ресурсов. Контрольная - проявляется в формировании системы контроля на предприятии за соблюдением пропорций при формировании и распределении доходов. Базируется на движении ресурсов и позволяет воздействовать на конечные финансовые результаты.

1. 2 Принципы финансов предприятий 1. 2. 3. 4. 5. 6. 7. 8. Принцип хозяйственной самостоятельности; Принцип самоокупаемости и самофинансирования; Принцип материальной ответственности; Принцип заинтересованности в результатах финансовохозяйственной деятельности; Принцип разграничения основной и инвестиционной деятельности; Принцип обеспечения финансовых резервов; Принцип гибкости; Принцип финансового контроля.

1. 2 Принципы финансов предприятий 1. 2. 3. 4. 5. 6. 7. 8. Принцип хозяйственной самостоятельности; Принцип самоокупаемости и самофинансирования; Принцип материальной ответственности; Принцип заинтересованности в результатах финансовохозяйственной деятельности; Принцип разграничения основной и инвестиционной деятельности; Принцип обеспечения финансовых резервов; Принцип гибкости; Принцип финансового контроля.

Хозяйственная самостоятельность • Предполагает возможность самостоятельного определения направления своей экономической деятельности, источников финансирования, направления вложений денежных средств в целях извлечения прибыли

Хозяйственная самостоятельность • Предполагает возможность самостоятельного определения направления своей экономической деятельности, источников финансирования, направления вложений денежных средств в целях извлечения прибыли

Самоокупаемость • Предполагает, что средства, обеспечивающие функционирование предприятия, должны окупиться, т. е. покрыть понесенные затраты и обеспечить доход, соответствующий минимальному уровню рентабельности.

Самоокупаемость • Предполагает, что средства, обеспечивающие функционирование предприятия, должны окупиться, т. е. покрыть понесенные затраты и обеспечить доход, соответствующий минимальному уровню рентабельности.

Самофинансирование • Это полная окупаемость затрат на производство и реализацию продукции, а также осуществление воспроизводства основных фондов и оборотных средств (развитие производства). При этом инвестирование средств в развитие производства может осуществляться и за счет собственных источников.

Самофинансирование • Это полная окупаемость затрат на производство и реализацию продукции, а также осуществление воспроизводства основных фондов и оборотных средств (развитие производства). При этом инвестирование средств в развитие производства может осуществляться и за счет собственных источников.

1. 3 Финансовые ресурсы предприятий. Денежные фонды. • Распределение и перераспределение стоимости готового продукта сопровождается движением денежных средств (ДС), принимающих в процессе оборота форму финансовых ресурсов (ФР). • Есть утверждение, что: ФР=ДС, используемым для покрытия затрат и образования различных фондов? ! • Однако ФР это только часть ДС! ДС способны порождать ФР!

1. 3 Финансовые ресурсы предприятий. Денежные фонды. • Распределение и перераспределение стоимости готового продукта сопровождается движением денежных средств (ДС), принимающих в процессе оборота форму финансовых ресурсов (ФР). • Есть утверждение, что: ФР=ДС, используемым для покрытия затрат и образования различных фондов? ! • Однако ФР это только часть ДС! ДС способны порождать ФР!

• Денежные средства (ДС) представляют собой деньги ( наличные и безналичные), находящиеся в полном распоряжении организации. • Денежные средства используются в деятельности, формируя денежные потоки это - целенаправленное движение денежных средств в текущей, инвестиционной и финансовой деятельности предприятия (корпорации). Денежные фонды – это обособившаяся часть денежных средств, получивших целевое назначение.

• Денежные средства (ДС) представляют собой деньги ( наличные и безналичные), находящиеся в полном распоряжении организации. • Денежные средства используются в деятельности, формируя денежные потоки это - целенаправленное движение денежных средств в текущей, инвестиционной и финансовой деятельности предприятия (корпорации). Денежные фонды – это обособившаяся часть денежных средств, получивших целевое назначение.

Виды денежных фондов предприятия Фонды собственных средств: Уставный капитал Добавочный капитал Резервный капитал Нераспределенная прибыль И т. п. Фонды заемных средств: Кредиты, займы Коммерческий кредит Лизинг Факторинг И т. п Фонды привлеченных средств: Фонды по выплате доходов участникам Доходы будущих периодов Резерв предстоящих расходов Фонды потребления Фонды смешанных источников: Инвестиционный фонд Фонд оборотных средств И т. п. Оперативные денежные фонды: Фонд для выплаты зарплаты Фонд погашения кредитов Фонд выплаты дивидендов И т. п.

Виды денежных фондов предприятия Фонды собственных средств: Уставный капитал Добавочный капитал Резервный капитал Нераспределенная прибыль И т. п. Фонды заемных средств: Кредиты, займы Коммерческий кредит Лизинг Факторинг И т. п Фонды привлеченных средств: Фонды по выплате доходов участникам Доходы будущих периодов Резерв предстоящих расходов Фонды потребления Фонды смешанных источников: Инвестиционный фонд Фонд оборотных средств И т. п. Оперативные денежные фонды: Фонд для выплаты зарплаты Фонд погашения кредитов Фонд выплаты дивидендов И т. п.

Финансовые ресурсы организации • - это совокупность денежных фондов целевого назначения, образованных в результате аккумулирования денежных средств в целях формирования активов, необходимых для осуществления уставной деятельности. Источником образования финансовых ресурсов являются все денежные доходы и поступления средств как внутреннего генеза, так и внешнего. Реальное формирование финансовых ресурсов происходит на стадии распределения выручки и доходов, накоплений и поступлений.

Финансовые ресурсы организации • - это совокупность денежных фондов целевого назначения, образованных в результате аккумулирования денежных средств в целях формирования активов, необходимых для осуществления уставной деятельности. Источником образования финансовых ресурсов являются все денежные доходы и поступления средств как внутреннего генеза, так и внешнего. Реальное формирование финансовых ресурсов происходит на стадии распределения выручки и доходов, накоплений и поступлений.

Финансовые ресурсы • Направления вложений и использования финансовых ресурсов представлены в активе баланса.

Финансовые ресурсы • Направления вложений и использования финансовых ресурсов представлены в активе баланса.

Источники формирования финансовых ресурсов Собственные и приравненные к ним источники Внутренние источники -прибыль -амортизация -прочие доходы и поступления (аренда) Заемные источники: -Кредиты банка -Займы, -Средства от размещения облигаций и пр. Поступающие в порядке перераспределения: -страховое возмещение -поступления от союзов, ассоциаций, ФПГ -бюджетные средства на возмездной основе и пр. Внешние источники: -поступления при формировании уставного капитала (первоначальный источник) -дополнительные взносы участников -дополнительная эмиссия акций -и пр. в том числе Устойчивые пассивы- это привлеченные средства, не принадлежащие предприятия, по постоянно находящиеся в её обороте (они не оформляются кредитными соглашениями, безвозмездны) пример: устойчивая кредиторская задолженность.

Источники формирования финансовых ресурсов Собственные и приравненные к ним источники Внутренние источники -прибыль -амортизация -прочие доходы и поступления (аренда) Заемные источники: -Кредиты банка -Займы, -Средства от размещения облигаций и пр. Поступающие в порядке перераспределения: -страховое возмещение -поступления от союзов, ассоциаций, ФПГ -бюджетные средства на возмездной основе и пр. Внешние источники: -поступления при формировании уставного капитала (первоначальный источник) -дополнительные взносы участников -дополнительная эмиссия акций -и пр. в том числе Устойчивые пассивы- это привлеченные средства, не принадлежащие предприятия, по постоянно находящиеся в её обороте (они не оформляются кредитными соглашениями, безвозмездны) пример: устойчивая кредиторская задолженность.

1. 4 Организация управления финансами предприятий (корпораций) • Финансовый менеджмент – это система рационального • управления процессами финансирования хозяйственной деятельности фирмы. Т. о. предприятие с позиции финансов рассматривается как совокупность притоков и оттоков денежных средств, имеющих место в результате ранее сделанных инвестиций. В тоже время финменеджмент можно определить как систему финансовых отношений по поводу формирования и использования финансовых ресурсов на основе управления денежными потоками.

1. 4 Организация управления финансами предприятий (корпораций) • Финансовый менеджмент – это система рационального • управления процессами финансирования хозяйственной деятельности фирмы. Т. о. предприятие с позиции финансов рассматривается как совокупность притоков и оттоков денежных средств, имеющих место в результате ранее сделанных инвестиций. В тоже время финменеджмент можно определить как систему финансовых отношений по поводу формирования и использования финансовых ресурсов на основе управления денежными потоками.

Финансовый менеджмент состоит из двух подсистем Субъект управления (управляющая подсистема) Организационная структура Финансовые методы, приемы, модели Финансовые инструменты Финансовая информация Кадры Техническое обеспечение Объект управления (управляемая подсистема) Финансовые отношения Финансовые ресурсы Источники финансовых ресурсов Денежный оборот

Финансовый менеджмент состоит из двух подсистем Субъект управления (управляющая подсистема) Организационная структура Финансовые методы, приемы, модели Финансовые инструменты Финансовая информация Кадры Техническое обеспечение Объект управления (управляемая подсистема) Финансовые отношения Финансовые ресурсы Источники финансовых ресурсов Денежный оборот

Основная цель финансового менеджмента Удовлетворение интересов собственников в форме повышения их благосостояния путем увеличения стоимости фирмы через механизм формирования и эффективного использования прибыли.

Основная цель финансового менеджмента Удовлетворение интересов собственников в форме повышения их благосостояния путем увеличения стоимости фирмы через механизм формирования и эффективного использования прибыли.

Области финансового менеджмента • Эффективно ли функционирует предприятие? • Благоприятно ли положение предприятия на рынках благ и факторов производства и какие меры способствуют его неухудшению? • Куда вложить финансовые ресурсы с наибольшей эффективностью? • Откуда взять требуемые финансовые ресурсы? • Обеспечивают ли денежные потоки ритмичность платежнорасчетной дисциплины?

Области финансового менеджмента • Эффективно ли функционирует предприятие? • Благоприятно ли положение предприятия на рынках благ и факторов производства и какие меры способствуют его неухудшению? • Куда вложить финансовые ресурсы с наибольшей эффективностью? • Откуда взять требуемые финансовые ресурсы? • Обеспечивают ли денежные потоки ритмичность платежнорасчетной дисциплины?

Схема управления промышленной корпорацией Финансовый директор Финансовый менеджер (начальник департамента) Главный бухгалтер Управление капиталом, Ведение учета, Кредитная политика, Налоговая политика, Дивидендная и инвестиционная политика, Финансовый анализ, Управление финансовыми рисками, Управление слияниями и поглощениями, Управление расчетами и т. п. Контроль и проведение ревизий, Подготовка отчетности, Налоговое планирование, Кредитный контроль и т. п.

Схема управления промышленной корпорацией Финансовый директор Финансовый менеджер (начальник департамента) Главный бухгалтер Управление капиталом, Ведение учета, Кредитная политика, Налоговая политика, Дивидендная и инвестиционная политика, Финансовый анализ, Управление финансовыми рисками, Управление слияниями и поглощениями, Управление расчетами и т. п. Контроль и проведение ревизий, Подготовка отчетности, Налоговое планирование, Кредитный контроль и т. п.

1. 5 Особенности финансов корпоративных групп • Корпоративные группы , в том числе и ФПГ, это добровольное • • • объединение предприятий промышленной и финансовой сферы с использованием финансовых методов концентрации капитала. Формирование и деятельность ФПГ регулируется Федеральным законом 190 -ФЗ и Указом Президента РФ и№ 443. Такая форма позволяет строить партнерские отношения и достигать высокой степени концентрации и централизации капитала для решения крупномасштабных задач. Эта форма обеспечивает высокую централизацию управления финансовыми ресурсами всех участников.

1. 5 Особенности финансов корпоративных групп • Корпоративные группы , в том числе и ФПГ, это добровольное • • • объединение предприятий промышленной и финансовой сферы с использованием финансовых методов концентрации капитала. Формирование и деятельность ФПГ регулируется Федеральным законом 190 -ФЗ и Указом Президента РФ и№ 443. Такая форма позволяет строить партнерские отношения и достигать высокой степени концентрации и централизации капитала для решения крупномасштабных задач. Эта форма обеспечивает высокую централизацию управления финансовыми ресурсами всех участников.

Формирование корпоративных групп позволяет: 1. Повысить взаимодействие торгового, производственного и банковского капитала; 2. Обеспечить успешную конкуренцию на внутреннем и внешнем рынке; 3. Увеличить долю рынка; 4. Аккумулировать финансовый капитал в целях реализации инвестиций и инноваций; 5. Способствует структурной перестройке экономики 6. ……. .

Формирование корпоративных групп позволяет: 1. Повысить взаимодействие торгового, производственного и банковского капитала; 2. Обеспечить успешную конкуренцию на внутреннем и внешнем рынке; 3. Увеличить долю рынка; 4. Аккумулировать финансовый капитал в целях реализации инвестиций и инноваций; 5. Способствует структурной перестройке экономики 6. ……. .

Состав участников ФПГ • Производственные предприятия • Торговые предприятия • Банки • Инвестиционные фонды • Негосударственные и государственные пенсионные • • фонды Страховые компании Финансовые компании

Состав участников ФПГ • Производственные предприятия • Торговые предприятия • Банки • Инвестиционные фонды • Негосударственные и государственные пенсионные • • фонды Страховые компании Финансовые компании

Центральная компания • Юридическое лицо, учрежденное участниками ФПГ , и являющееся по отношению к ним основным обществом, ведущим все дела. • Это инвестиционный институт, устав которого должен определять предмет и цели деятельности и соответствовать условиям договора о создании ФПГ.

Центральная компания • Юридическое лицо, учрежденное участниками ФПГ , и являющееся по отношению к ним основным обществом, ведущим все дела. • Это инвестиционный институт, устав которого должен определять предмет и цели деятельности и соответствовать условиям договора о создании ФПГ.

Права и функции центральной компании • Выступает от имени участников в процессе создания и • • деятельности ФПГ, ведет учет и отчетность (консолидированную). По обязательствам центральной компании организации несут солидарную ответственность. Центральная компания это ОАО, т. о. , как правило, лишена реального контроля и управления группой. Несет представительские функции (ОАО Магнит). Деятельность направлена на защиту интересов и получения льгот.

Права и функции центральной компании • Выступает от имени участников в процессе создания и • • деятельности ФПГ, ведет учет и отчетность (консолидированную). По обязательствам центральной компании организации несут солидарную ответственность. Центральная компания это ОАО, т. о. , как правило, лишена реального контроля и управления группой. Несет представительские функции (ОАО Магнит). Деятельность направлена на защиту интересов и получения льгот.

Направление денежных потоков и взаимосвязи в ФПГ Финансовоинвестиционные институты Дочернее общество производство (основное) Дочернее обществоторговая фирма Страховая компания Центральная компания Покупатели Коммерческий банк Сервисные дочерние общества Дочернее общество – логистическая компания

Направление денежных потоков и взаимосвязи в ФПГ Финансовоинвестиционные институты Дочернее общество производство (основное) Дочернее обществоторговая фирма Страховая компания Центральная компания Покупатели Коммерческий банк Сервисные дочерние общества Дочернее общество – логистическая компания

Принципы деятельности ФПГ 1. 2. 3. 4. 5. 6. 7. 8. Наличие лидера Обеспечение управляемости участников ФПГ Наличие финансово-кредитных институтов заинтересованных в долгосрочных инвестициях Наличие вертикальной и горизонтальной кооперации Единые требования к ведению учета и отчетности Единая финансовая и инвестиционная политика Деятельность в рамках единой финансовой стратегии Сопряженность финансовой тактики.

Принципы деятельности ФПГ 1. 2. 3. 4. 5. 6. 7. 8. Наличие лидера Обеспечение управляемости участников ФПГ Наличие финансово-кредитных институтов заинтересованных в долгосрочных инвестициях Наличие вертикальной и горизонтальной кооперации Единые требования к ведению учета и отчетности Единая финансовая и инвестиционная политика Деятельность в рамках единой финансовой стратегии Сопряженность финансовой тактики.

1. 7 ФИНАНСОВАЯ ПОЛИТИКА – ЭТО СОВОКУПНОСТЬ МЕР В ОБЛАСТИ ИСПОЛЬЗОВАНИЯ ФИНАНСОВ, НАПРАВЛЕННЫХ НА ОБЕСПЕЧЕНИЕ ФОРМИРОВАНИЯ ФИНАНСОВОЙ ОСНОВЫ РЕАЛИЗАЦИИ ЭКОНОМИЧЕСКОГО И СОЦИАЛЬНОГО РАЗВИТИЯ. Т. О. ФИНАНСОВАЯ ПОЛИТИКА – ЭТО ЧАСТЬ СОЦИАЛЬНО-ЭКОНОМИЧЕСКОЙ ПОЛИТИКИ. ВЫДЕЛЯЮТ ФИНАНСОВУЮ ПОЛИТИКУ : А- ГОСУДАРСТВА Б- ХОЗЯЙСТВУЮЩИХ СУБЪЕКТОВ В- В ЗАРУБЕЖНОЙ ТЕОРИИ ВЫДЕЛЯЮТ ФИНАНСОВУЮ ПОЛИТИКУ ДОМОХОЗЯЙСТВ.

1. 7 ФИНАНСОВАЯ ПОЛИТИКА – ЭТО СОВОКУПНОСТЬ МЕР В ОБЛАСТИ ИСПОЛЬЗОВАНИЯ ФИНАНСОВ, НАПРАВЛЕННЫХ НА ОБЕСПЕЧЕНИЕ ФОРМИРОВАНИЯ ФИНАНСОВОЙ ОСНОВЫ РЕАЛИЗАЦИИ ЭКОНОМИЧЕСКОГО И СОЦИАЛЬНОГО РАЗВИТИЯ. Т. О. ФИНАНСОВАЯ ПОЛИТИКА – ЭТО ЧАСТЬ СОЦИАЛЬНО-ЭКОНОМИЧЕСКОЙ ПОЛИТИКИ. ВЫДЕЛЯЮТ ФИНАНСОВУЮ ПОЛИТИКУ : А- ГОСУДАРСТВА Б- ХОЗЯЙСТВУЮЩИХ СУБЪЕКТОВ В- В ЗАРУБЕЖНОЙ ТЕОРИИ ВЫДЕЛЯЮТ ФИНАНСОВУЮ ПОЛИТИКУ ДОМОХОЗЯЙСТВ.

ГОСУДАРСТВЕННАЯ ФИНАНСОВАЯ ПОЛИТИКА СВЯЗАНА С ОБЕСПЕЧЕНИЕМ СБАЛАНСИРОВАННОГО РОСТА ФИНАНСОВЫХ РЕСУРСОВ ВО ВСЕХ ЗВЕНЬЯХ ФИНАНСОВОЙ СТРАНЫ С ЦЕЛЬЮ СОЗДАНИЯ ФИНАНСОВЫХ УСЛОВИЙ ДЛЯ СОЦИАЛЬНОЭКОНОМИЧЕСКОГО РАЗВИТИЯ ОБЩЕСТВА, ПОВЫШЕНИЯ УРОВНЯ И КАЧЕСТВА ЖИЗНИ. ФИНАНСОВАЯ ПОЛИТИКА ХОЗЯЙСТВУЮЩИХ СУБЪЕКТОВ – ЭТО ЦЕЛЕНАПРАВЛЕННЫЕ МЕРОПРИЯТИЯ В ОБЛАСТИ ФИНАНСОВ. ОНА ЗАВИСИТ ОТ ЦЕЛЕЙ ВЕДЕНИЯ БИЗНЕСА. ЦЕЛЯМИ ФИНАНСОВОЙ ПОЛИТИКИ ПРЕДПРИЯТИЯ МОГУТ БЫТЬ: ИЗБЕЖАНИЕ БАНКРОТСТВА, МАКСИМИЗАЦИЯ ПРИБЫЛИ И Т. П. ФИНАНСОВАЯ ПОЛИТИКА ДОМОХОЗЯЙСТВ ПРЕДУСМАТРИВАЕТ РЕШЕНИЕ РЯДА ВОПРОСОВ: 1 -ПОТРЕБЛЕНИЕ; 2 -СБЕРЕЖЕНИЕ, В РАМКАХ ЭТИХ ВОПРОСОВ ПРИ УСЛОЖНЕНИИ СИТУАЦИИ – ИНВЕСТИРОВАНИЕ, ФИНАНСИРОВАНИЕ ЗА СЧЕТ СОБСТВЕННЫХ И ЗАЕМНЫХ СРЕДСТВ, УПРАВЛЕНИЕ РИСКОМ. РЕАЛИЗАЦИЯ ФИНАНСОВОЙ ПОЛИТИКИ ДОСТИГАЕТСЯ БЛАГОДАРЯ ИСПОЛЬЗОВАНИЮ ФИНАНСОВОГО МЕХАНИЗМА.

ГОСУДАРСТВЕННАЯ ФИНАНСОВАЯ ПОЛИТИКА СВЯЗАНА С ОБЕСПЕЧЕНИЕМ СБАЛАНСИРОВАННОГО РОСТА ФИНАНСОВЫХ РЕСУРСОВ ВО ВСЕХ ЗВЕНЬЯХ ФИНАНСОВОЙ СТРАНЫ С ЦЕЛЬЮ СОЗДАНИЯ ФИНАНСОВЫХ УСЛОВИЙ ДЛЯ СОЦИАЛЬНОЭКОНОМИЧЕСКОГО РАЗВИТИЯ ОБЩЕСТВА, ПОВЫШЕНИЯ УРОВНЯ И КАЧЕСТВА ЖИЗНИ. ФИНАНСОВАЯ ПОЛИТИКА ХОЗЯЙСТВУЮЩИХ СУБЪЕКТОВ – ЭТО ЦЕЛЕНАПРАВЛЕННЫЕ МЕРОПРИЯТИЯ В ОБЛАСТИ ФИНАНСОВ. ОНА ЗАВИСИТ ОТ ЦЕЛЕЙ ВЕДЕНИЯ БИЗНЕСА. ЦЕЛЯМИ ФИНАНСОВОЙ ПОЛИТИКИ ПРЕДПРИЯТИЯ МОГУТ БЫТЬ: ИЗБЕЖАНИЕ БАНКРОТСТВА, МАКСИМИЗАЦИЯ ПРИБЫЛИ И Т. П. ФИНАНСОВАЯ ПОЛИТИКА ДОМОХОЗЯЙСТВ ПРЕДУСМАТРИВАЕТ РЕШЕНИЕ РЯДА ВОПРОСОВ: 1 -ПОТРЕБЛЕНИЕ; 2 -СБЕРЕЖЕНИЕ, В РАМКАХ ЭТИХ ВОПРОСОВ ПРИ УСЛОЖНЕНИИ СИТУАЦИИ – ИНВЕСТИРОВАНИЕ, ФИНАНСИРОВАНИЕ ЗА СЧЕТ СОБСТВЕННЫХ И ЗАЕМНЫХ СРЕДСТВ, УПРАВЛЕНИЕ РИСКОМ. РЕАЛИЗАЦИЯ ФИНАНСОВОЙ ПОЛИТИКИ ДОСТИГАЕТСЯ БЛАГОДАРЯ ИСПОЛЬЗОВАНИЮ ФИНАНСОВОГО МЕХАНИЗМА.

Финансовая политика - это совокупность финансовых решений организации в области использования финансов для достижения определенных целей, это определенная «концепция» , на основе которой осуществляется управление финансами организации. Финансовая политика организации является составной частью общей экономической политики развития предприятия наряду со страховой политикой, кредитной, учетной, ценовой, политикой в области управления оборотными средствами. Другими словами ФП - это совокупность мероприятий по организации и использованию финансов для осуществления своих функций и достижения поставленных стратегических и тактических целей и задач. Финансовая политика представлена финансовой стратегией и тактикой. Финансовая политика связана с инвестиционной политикой

Финансовая политика - это совокупность финансовых решений организации в области использования финансов для достижения определенных целей, это определенная «концепция» , на основе которой осуществляется управление финансами организации. Финансовая политика организации является составной частью общей экономической политики развития предприятия наряду со страховой политикой, кредитной, учетной, ценовой, политикой в области управления оборотными средствами. Другими словами ФП - это совокупность мероприятий по организации и использованию финансов для осуществления своих функций и достижения поставленных стратегических и тактических целей и задач. Финансовая политика представлена финансовой стратегией и тактикой. Финансовая политика связана с инвестиционной политикой

Звенья финансовой политики • Разработка концепции управления финансовыми потоками, направленной на поддержания соотношения- Высокий доход при допустимом уровне риска • Оценка возможных источников формирования и направлений использования финансовых ресурсов в долгосрочной и краткосрочной перспективе • Осуществление совокупности практических реализации поставленных целей и задач действий по

Звенья финансовой политики • Разработка концепции управления финансовыми потоками, направленной на поддержания соотношения- Высокий доход при допустимом уровне риска • Оценка возможных источников формирования и направлений использования финансовых ресурсов в долгосрочной и краткосрочной перспективе • Осуществление совокупности практических реализации поставленных целей и задач действий по

Задачи финансовой политики • Максимизация прибыли • Управление финансовыми рисками • Оптимизация цены и структуры капитала с позиции сохранения • • финансовой стабильности на основе рыночных механизмов привлечения капитала Прозрачность информации для собственников Создание эффективной системы финменеджмента, основанного на финансовой диагностике и прогнозировании финансового состояния с учетом поставленных стратегических целей

Задачи финансовой политики • Максимизация прибыли • Управление финансовыми рисками • Оптимизация цены и структуры капитала с позиции сохранения • • финансовой стабильности на основе рыночных механизмов привлечения капитала Прозрачность информации для собственников Создание эффективной системы финменеджмента, основанного на финансовой диагностике и прогнозировании финансового состояния с учетом поставленных стратегических целей

Классификация ФП организаций v. По временному аспекту: долгосрочная и краткосрочная v. По направлениям деятельности: инвестиционная, дивидендная, долговая, фп по распределению прибыли, налоговая, амортизационная, минимизации финансовых рисков и т. п. v. По цели финансово-хозяйственной деятельности организаций: фп коммерческих организаций и фп некоммерческих организаций v. По видам деятельности ( учитывается специфика видов деятельности организаций v. Финансовая политика некоммерческих организаций зависит от видов некоммерческих организаций, их целей и задач деятельности, а также от влияния внешних и внутренних факторов.

Классификация ФП организаций v. По временному аспекту: долгосрочная и краткосрочная v. По направлениям деятельности: инвестиционная, дивидендная, долговая, фп по распределению прибыли, налоговая, амортизационная, минимизации финансовых рисков и т. п. v. По цели финансово-хозяйственной деятельности организаций: фп коммерческих организаций и фп некоммерческих организаций v. По видам деятельности ( учитывается специфика видов деятельности организаций v. Финансовая политика некоммерческих организаций зависит от видов некоммерческих организаций, их целей и задач деятельности, а также от влияния внешних и внутренних факторов.

Финансовая стратегия • долговременный курс финансовой политики, рассчитанный на • • длительную перспективу – 3 -5 лет. Он направлен на решение крупномасшабных целей развития. Предполагает оценку прогнозов развития Разработку основных направлений инвестиционной политики, дивидендной и принципов налоговой политики, а также взаимоотношений с партнерами и т. п. Достижение обеспечивается осуществлением перспективного финансового планирования.

Финансовая стратегия • долговременный курс финансовой политики, рассчитанный на • • длительную перспективу – 3 -5 лет. Он направлен на решение крупномасшабных целей развития. Предполагает оценку прогнозов развития Разработку основных направлений инвестиционной политики, дивидендной и принципов налоговой политики, а также взаимоотношений с партнерами и т. п. Достижение обеспечивается осуществлением перспективного финансового планирования.

Финансовая тактика • • • Совокупность конкретных способов и механизмов достижения поставленных целей путем решения частных задач конкретного горизонта развития Задачи носят краткосрочный характер Предполагает наличие краткосрочного и текущего финансового планирования Тактика в отличии от стратегии носит более гибкий характер Тактика зависит от выработанной стратегии, но и способна влиять на неё

Финансовая тактика • • • Совокупность конкретных способов и механизмов достижения поставленных целей путем решения частных задач конкретного горизонта развития Задачи носят краткосрочный характер Предполагает наличие краткосрочного и текущего финансового планирования Тактика в отличии от стратегии носит более гибкий характер Тактика зависит от выработанной стратегии, но и способна влиять на неё

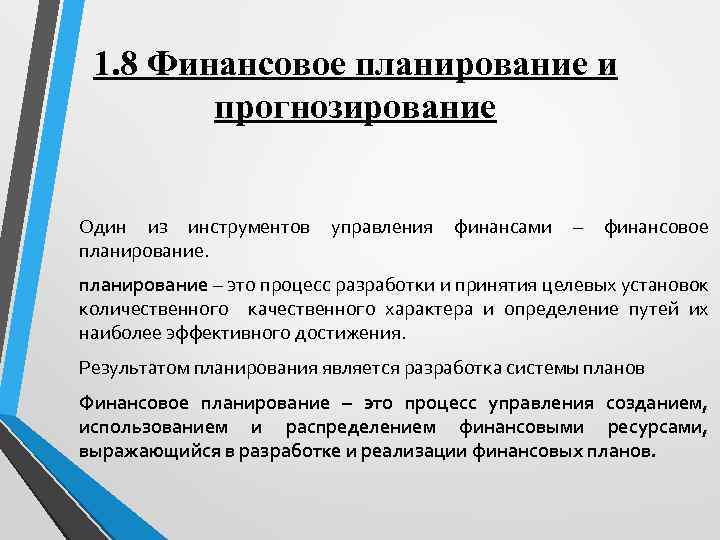

1. 8 Финансовое планирование и прогнозирование Один из инструментов планирование. управления финансами – финансовое планирование – это процесс разработки и принятия целевых установок количественного качественного характера и определение путей их наиболее эффективного достижения. Результатом планирования является разработка системы планов Финансовое планирование – это процесс управления созданием, использованием и распределением финансовыми ресурсами, выражающийся в разработке и реализации финансовых планов.

1. 8 Финансовое планирование и прогнозирование Один из инструментов планирование. управления финансами – финансовое планирование – это процесс разработки и принятия целевых установок количественного качественного характера и определение путей их наиболее эффективного достижения. Результатом планирования является разработка системы планов Финансовое планирование – это процесс управления созданием, использованием и распределением финансовыми ресурсами, выражающийся в разработке и реализации финансовых планов.

Принципы формирования Этапы 1 сбалансированность 1 исследование ретроспективной деятельности объекта 2 пропорциональность планирования 3 учет специфики форм и 2 разработка прогнозных вариантов финансовых отчетов методов образования и на основе изменения оперативных планов Принципы этапы финансового планирования использования денежных и 3 конкретизация потребности объекта планирования в фондов финансовых средствах 4 использование 4 прогнозирование структуры и источников аналитической финансирования информации 5 создание и поддержание системы управления финансами ретроспективного и 6 разработка процедуры внесения изменений в перспективного оперативные планы. характера

Принципы формирования Этапы 1 сбалансированность 1 исследование ретроспективной деятельности объекта 2 пропорциональность планирования 3 учет специфики форм и 2 разработка прогнозных вариантов финансовых отчетов методов образования и на основе изменения оперативных планов Принципы этапы финансового планирования использования денежных и 3 конкретизация потребности объекта планирования в фондов финансовых средствах 4 использование 4 прогнозирование структуры и источников аналитической финансирования информации 5 создание и поддержание системы управления финансами ретроспективного и 6 разработка процедуры внесения изменений в перспективного оперативные планы. характера

Типы финансового плана в зависимости от характера • Текущее – планирование краткосрочного характера, представляющее собой конкретный набор действий по достижению поставленных целей и задач в рамках стратегии развития. • Стратегическое- набор действий и решений, ведущих к разработке конкретных перспективных целей долгосрочного характера • ТАКЖЕ ВЫДЕЛЯЮТ ОПЕРАТИВНОЕ ПЛАНИРОВАНИЕ (ЧАЩЕ НА ПРОИЗВОДСТВЕ) ПОЗВОЛЯЕТ ДОВЕСТИ ОБЩИЕ ПЛАНЫ ДО КОНКРЕТНОГО ИСПОЛНИТЕЛЯ.

Типы финансового плана в зависимости от характера • Текущее – планирование краткосрочного характера, представляющее собой конкретный набор действий по достижению поставленных целей и задач в рамках стратегии развития. • Стратегическое- набор действий и решений, ведущих к разработке конкретных перспективных целей долгосрочного характера • ТАКЖЕ ВЫДЕЛЯЮТ ОПЕРАТИВНОЕ ПЛАНИРОВАНИЕ (ЧАЩЕ НА ПРОИЗВОДСТВЕ) ПОЗВОЛЯЕТ ДОВЕСТИ ОБЩИЕ ПЛАНЫ ДО КОНКРЕТНОГО ИСПОЛНИТЕЛЯ.

Типология финансового планирования по времени • • • Долгосрочное Среднесрочное краткосрочное

Типология финансового планирования по времени • • • Долгосрочное Среднесрочное краткосрочное

СИСТЕМА ФИНАНСОВЫХ ПЛАНОВ ПЕРВИЧНЫЕ ПЛАНЫ : 1 ФИНАНСОВЫЕ ПЛАНЫ ПРЕДПРИЯТИЙ И ОРГАНИЗАЦИЙ 2 СМЕТЫ ГОСУЧРЕЖДЕНИЙ И ПР. ОТРАСЛЕВЫЕ ВТОРИЧНЫЕ ПЛАНЫ: 1 ОТРАСЛЕВЫЕ 2 ТЕРРИТОРИАЛЬНЫЕ 3 ОБЩЕГОСУДАРСТВЕННЫЕ

СИСТЕМА ФИНАНСОВЫХ ПЛАНОВ ПЕРВИЧНЫЕ ПЛАНЫ : 1 ФИНАНСОВЫЕ ПЛАНЫ ПРЕДПРИЯТИЙ И ОРГАНИЗАЦИЙ 2 СМЕТЫ ГОСУЧРЕЖДЕНИЙ И ПР. ОТРАСЛЕВЫЕ ВТОРИЧНЫЕ ПЛАНЫ: 1 ОТРАСЛЕВЫЕ 2 ТЕРРИТОРИАЛЬНЫЕ 3 ОБЩЕГОСУДАРСТВЕННЫЕ

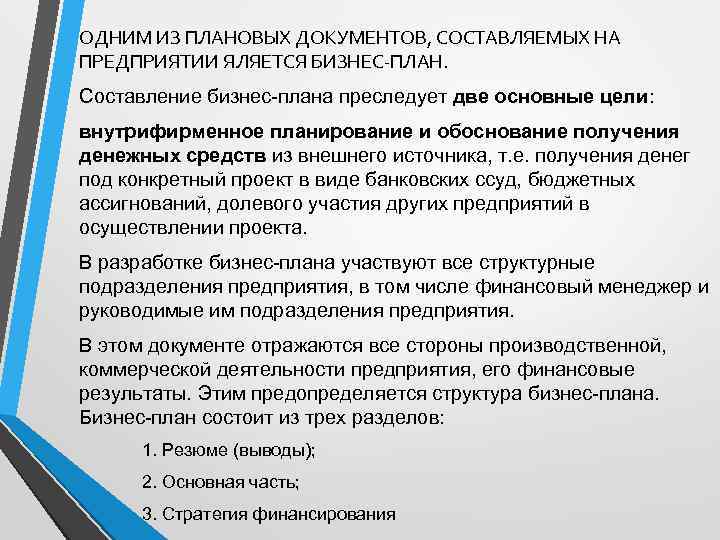

ОДНИМ ИЗ ПЛАНОВЫХ ДОКУМЕНТОВ, СОСТАВЛЯЕМЫХ НА ПРЕДПРИЯТИИ ЯЛЯЕТСЯ БИЗНЕС-ПЛАН. Составление бизнес-плана преследует две основные цели: внутрифирменное планирование и обоснование получения денежных средств из внешнего источника, т. е. получения денег под конкретный проект в виде банковских ссуд, бюджетных ассигнований, долевого участия других предприятий в осуществлении проекта. В разработке бизнес-плана участвуют все структурные подразделения предприятия, в том числе финансовый менеджер и руководимые им подразделения предприятия. В этом документе отражаются все стороны производственной, коммерческой деятельности предприятия, его финансовые результаты. Этим предопределяется структура бизнес-плана. Бизнес-план состоит из трех разделов: 1. Резюме (выводы); 2. Основная часть; 3. Стратегия финансирования

ОДНИМ ИЗ ПЛАНОВЫХ ДОКУМЕНТОВ, СОСТАВЛЯЕМЫХ НА ПРЕДПРИЯТИИ ЯЛЯЕТСЯ БИЗНЕС-ПЛАН. Составление бизнес-плана преследует две основные цели: внутрифирменное планирование и обоснование получения денежных средств из внешнего источника, т. е. получения денег под конкретный проект в виде банковских ссуд, бюджетных ассигнований, долевого участия других предприятий в осуществлении проекта. В разработке бизнес-плана участвуют все структурные подразделения предприятия, в том числе финансовый менеджер и руководимые им подразделения предприятия. В этом документе отражаются все стороны производственной, коммерческой деятельности предприятия, его финансовые результаты. Этим предопределяется структура бизнес-плана. Бизнес-план состоит из трех разделов: 1. Резюме (выводы); 2. Основная часть; 3. Стратегия финансирования

Финансовый план является важнейшей частью бизнес-плана: в нем обобщены и представлены в стоимостном выражении все разделы бизнес-плана. Этот план необходим предпринимателям и инвесторам (кредиторам, акционерам). В финансовый план бизнес-плана включаются следующие разрабатываемые документы: • • • (1) прогнозный расчет объема реализации продукции (услуг); (2) план доходов и расходов; (3) план денежных поступлений и выплат; (4) баланс активов и пассивов; (5) план по источникам и использованию средств; (6) расчет точки достижения самоокупаемости (безубыточности). ТАКЖЕ В РАМКАХ ТЕКУЩЕГО ПЛАНИРОВАНИЯ НА РЯДЕ ПРЕДПРИЯТИЙ СОСТАВЛЯЕТСЯ СИСТЕМА БЮДЖЕТОВ.

Финансовый план является важнейшей частью бизнес-плана: в нем обобщены и представлены в стоимостном выражении все разделы бизнес-плана. Этот план необходим предпринимателям и инвесторам (кредиторам, акционерам). В финансовый план бизнес-плана включаются следующие разрабатываемые документы: • • • (1) прогнозный расчет объема реализации продукции (услуг); (2) план доходов и расходов; (3) план денежных поступлений и выплат; (4) баланс активов и пассивов; (5) план по источникам и использованию средств; (6) расчет точки достижения самоокупаемости (безубыточности). ТАКЖЕ В РАМКАХ ТЕКУЩЕГО ПЛАНИРОВАНИЯ НА РЯДЕ ПРЕДПРИЯТИЙ СОСТАВЛЯЕТСЯ СИСТЕМА БЮДЖЕТОВ.

МЕТОДЫ ФИНАНСОВОГО ПЛАНИРОВАНИЯ 1 ФОРМАЛИЗОВАННЫЕ 1. 1 АНАЛИТИЧЕСКИЕ (НОРМАТИВНЫЙ, ФАКТОРНЫЙ, ЭКОНОМИЧЕСКОГО АНАЛИЗА, ПРЯМОГО СЧЕТА, ПРОПОРЦИОНАЛЬНЫХ ЗАВИСИМОСТЕЙ, ОПТИМИЗАЦИИ И ДР) 1. 2 СТАТИСТИЧЕСКИЕ (ИНДЕКСНЫЙ, ЭКСТРАПОЛЯЦИИ, ТРЕНДОВЫЙ, И 1. 3 ГРАФИЧЕСКИЙ 2 КАЧЕСТВЕННЫЕ(ЭКСПЕРТНЫЕ ОЦЕНКИ) 2. 1 МЕТОДЫ КОЛЛЕКТИВНОЙ РАБОТЫ ЭКСПЕРТНЫХ ГРУПП (МОЗГОВОГО ШТУРМА, ДЕЛОВЫХ ИГР, СЦЕНАРИЕВ И ДР) 2. 2 МЕТОДЫ ИНДИВИДУАЛЬНОЙ РАБОТЫ ЭКСПЕРТОВ ( ЭКСПЕРТНЫЙ МЕТОД, ДЕЛЬФИ И ДР)

МЕТОДЫ ФИНАНСОВОГО ПЛАНИРОВАНИЯ 1 ФОРМАЛИЗОВАННЫЕ 1. 1 АНАЛИТИЧЕСКИЕ (НОРМАТИВНЫЙ, ФАКТОРНЫЙ, ЭКОНОМИЧЕСКОГО АНАЛИЗА, ПРЯМОГО СЧЕТА, ПРОПОРЦИОНАЛЬНЫХ ЗАВИСИМОСТЕЙ, ОПТИМИЗАЦИИ И ДР) 1. 2 СТАТИСТИЧЕСКИЕ (ИНДЕКСНЫЙ, ЭКСТРАПОЛЯЦИИ, ТРЕНДОВЫЙ, И 1. 3 ГРАФИЧЕСКИЙ 2 КАЧЕСТВЕННЫЕ(ЭКСПЕРТНЫЕ ОЦЕНКИ) 2. 1 МЕТОДЫ КОЛЛЕКТИВНОЙ РАБОТЫ ЭКСПЕРТНЫХ ГРУПП (МОЗГОВОГО ШТУРМА, ДЕЛОВЫХ ИГР, СЦЕНАРИЕВ И ДР) 2. 2 МЕТОДЫ ИНДИВИДУАЛЬНОЙ РАБОТЫ ЭКСПЕРТОВ ( ЭКСПЕРТНЫЙ МЕТОД, ДЕЛЬФИ И ДР)

ФИНАНСОВОЕ ПРОГНОЗИРОВАНИЕ – ЭТО ПРЕДВИДЕНИЕ ВОЗМОЖНОГО ФИНАНСОВОГО ПОЛОЖЕНИЯ ОБЪЕКТА ПРОГНОЗИРОВАНИЯ, ОБОСНОВАНИЕ ПОКАЗАТЕЛЕЙ ФИНАНСОВЫХ ПЛАНОВ. ЦЕЛЬ – ОПРЕДЕЛЕНИЕ РЕАЛЬНОГО ВОЗМОЖНОГО ОБЪЕМА ИСТОЧНИКОВ ФОРМИРОВАНИЯ ФИНАНСОВЫХ РЕСУРСОВ И НАПРАВЛЕНИЙ ИХ ВОЗМОЖНОГО ИСПОЛЬЗОВАНИЯ ОСНОВА ДЛЯ ПОСТРОЕНИЯ ПРОГНОЗИРОВАНИЯ - СТАТИСТИЧЕСКИЕ ОЦЕНОЧНЫЕ КОЭФФИЦИЕНТЫ. ВИДЫ ПРОГНОЗОВ: КРАТКОСРОЧНЫЕ (ДО 3 -Х ЛЕТ); СРЕДНЕСРОЧНЫЕ – НА 5 -7 ЛЕТ); ДОЛГОСРОЧНЫЕ ( ДО 15 ЛЕТ) МЕТОДЫ – КОРРЕЛЯЦИОННО-РЕГРЕССИОННЫЙ; ПОСТРОЕНИЕ ЭКОНОМЕТРИЧЕСКИХ МОДЕЛЕЙ; МЕТОД ЭКСПЕРТНЫХ ОЦЕНОК. КРИТЕРИЙ ЭФФЕКТИВНОСТИ- ТОЧНОСТЬ И ПОЛНОТА ПРОГНОЗА.

ФИНАНСОВОЕ ПРОГНОЗИРОВАНИЕ – ЭТО ПРЕДВИДЕНИЕ ВОЗМОЖНОГО ФИНАНСОВОГО ПОЛОЖЕНИЯ ОБЪЕКТА ПРОГНОЗИРОВАНИЯ, ОБОСНОВАНИЕ ПОКАЗАТЕЛЕЙ ФИНАНСОВЫХ ПЛАНОВ. ЦЕЛЬ – ОПРЕДЕЛЕНИЕ РЕАЛЬНОГО ВОЗМОЖНОГО ОБЪЕМА ИСТОЧНИКОВ ФОРМИРОВАНИЯ ФИНАНСОВЫХ РЕСУРСОВ И НАПРАВЛЕНИЙ ИХ ВОЗМОЖНОГО ИСПОЛЬЗОВАНИЯ ОСНОВА ДЛЯ ПОСТРОЕНИЯ ПРОГНОЗИРОВАНИЯ - СТАТИСТИЧЕСКИЕ ОЦЕНОЧНЫЕ КОЭФФИЦИЕНТЫ. ВИДЫ ПРОГНОЗОВ: КРАТКОСРОЧНЫЕ (ДО 3 -Х ЛЕТ); СРЕДНЕСРОЧНЫЕ – НА 5 -7 ЛЕТ); ДОЛГОСРОЧНЫЕ ( ДО 15 ЛЕТ) МЕТОДЫ – КОРРЕЛЯЦИОННО-РЕГРЕССИОННЫЙ; ПОСТРОЕНИЕ ЭКОНОМЕТРИЧЕСКИХ МОДЕЛЕЙ; МЕТОД ЭКСПЕРТНЫХ ОЦЕНОК. КРИТЕРИЙ ЭФФЕКТИВНОСТИ- ТОЧНОСТЬ И ПОЛНОТА ПРОГНОЗА.

ОБЩИЕ ЧЕРТЫ И РАЗЛИЧИЯ ПЛАНИРОВАНИЯ И ПРОГНОЗИРОВАНИЯ ОБЩЕЕ 1 ЕДИНСТВО ОБЪЕКТА ПРОГНОЗИРОВАНИЯ 2 ЕДИНСТВО СОЦИАЛЬНОЭКОНОМИЧЕСКИХ УСЛОВИЙ 3 ЕДИНСТВО МЕТОДОВ И МЕТОДОЛОГИЙ ИЗУЧЕНИЯ ЯВЛЕНИЙ И ПРОЦЕССОВ И ЗАКОНОМЕРНОСТЕЙ 4 ЦЕЛЕНАПРАВЛЕННОСТЬ 5 СВЯЗЬ МЕЖДУ ПРОГНОЗИРОВАНИЕМ И ПЛАНИРОВАНИЕМ И РЕЗУЛЬТАТАМИ ИХ РАЕЛИЗАЦИИ 6 ЕДИНСТВО СОСТАВЛЕНИЯ И ПРОВЕРКИ ОРГАНИЗАЦИИ ВЫПОЛНЕНИЯ ПЛАНА РАЗЛИЧИЯ 1 ДЕТАЛИЗАЦИЯ 2 ОБОСНОВАНИЕ КАЖДОГО ПОКАЗАТЕЛЯ И ИХ УВЯЗКА 3 ЖЕСТКАЯ ПРИВЯЗКА ПОКАЗАТЕЛЕЙ ПЛАНА ВО ВРЕМЕНИ И В ПРОСТРАНСТВЕ 4 ОБЯЗАТЕЛЬНОСТЬ ВЫПОЛНЕНИЯ 5 ПЛАНИРОВАНИЕ ИСПОЛЬЗУЕТСЯ КАК СРЕДСТВО РЕГУЛИРОВАНИЯ

ОБЩИЕ ЧЕРТЫ И РАЗЛИЧИЯ ПЛАНИРОВАНИЯ И ПРОГНОЗИРОВАНИЯ ОБЩЕЕ 1 ЕДИНСТВО ОБЪЕКТА ПРОГНОЗИРОВАНИЯ 2 ЕДИНСТВО СОЦИАЛЬНОЭКОНОМИЧЕСКИХ УСЛОВИЙ 3 ЕДИНСТВО МЕТОДОВ И МЕТОДОЛОГИЙ ИЗУЧЕНИЯ ЯВЛЕНИЙ И ПРОЦЕССОВ И ЗАКОНОМЕРНОСТЕЙ 4 ЦЕЛЕНАПРАВЛЕННОСТЬ 5 СВЯЗЬ МЕЖДУ ПРОГНОЗИРОВАНИЕМ И ПЛАНИРОВАНИЕМ И РЕЗУЛЬТАТАМИ ИХ РАЕЛИЗАЦИИ 6 ЕДИНСТВО СОСТАВЛЕНИЯ И ПРОВЕРКИ ОРГАНИЗАЦИИ ВЫПОЛНЕНИЯ ПЛАНА РАЗЛИЧИЯ 1 ДЕТАЛИЗАЦИЯ 2 ОБОСНОВАНИЕ КАЖДОГО ПОКАЗАТЕЛЯ И ИХ УВЯЗКА 3 ЖЕСТКАЯ ПРИВЯЗКА ПОКАЗАТЕЛЕЙ ПЛАНА ВО ВРЕМЕНИ И В ПРОСТРАНСТВЕ 4 ОБЯЗАТЕЛЬНОСТЬ ВЫПОЛНЕНИЯ 5 ПЛАНИРОВАНИЕ ИСПОЛЬЗУЕТСЯ КАК СРЕДСТВО РЕГУЛИРОВАНИЯ