c945e4e14e128908196fb53af0ffa126.ppt

- Количество слайдов: 141

Континуальный критерий Va. R (CC-Va. R) на финансовых рынках Часть II Агасандян Г. А. Вычислительный центр РАН

Континуальный критерий Va. R (CC-Va. R) на финансовых рынках Часть II Агасандян Г. А. Вычислительный центр РАН

Многомерные рынки • Рассматривается однопериодный финансовый рынок с n базовыми активами, значения которых образуют вектор x X n. • Инвестор характеризуется неотрицательной, монотонно возрастающей и непрерывной функцией рисковых предпочтений (ф. р. п. ) ( ), [0, 1], определяющей его склонность к риску. Пример: ( )= , [0, 1], >0, при этом большие значения параметра отвечают большей готовности инвестора идти на риск ради увеличения средней доходности. • Континуальный критерий Va. R (CC-Va. R) требует, чтобы при заданной инвестиционной сумме S случайный доход q, порожденный строящимся из имеющихся на рынке инструментов (оптимальным) портфелем, удовлетворял неравенствам P{q ( )} 1– для всех [0, 1], где P{M} – вероятность множества M (распределение вероятности составляет прогноз инвестора).

Многомерные рынки • Рассматривается однопериодный финансовый рынок с n базовыми активами, значения которых образуют вектор x X n. • Инвестор характеризуется неотрицательной, монотонно возрастающей и непрерывной функцией рисковых предпочтений (ф. р. п. ) ( ), [0, 1], определяющей его склонность к риску. Пример: ( )= , [0, 1], >0, при этом большие значения параметра отвечают большей готовности инвестора идти на риск ради увеличения средней доходности. • Континуальный критерий Va. R (CC-Va. R) требует, чтобы при заданной инвестиционной сумме S случайный доход q, порожденный строящимся из имеющихся на рынке инструментов (оптимальным) портфелем, удовлетворял неравенствам P{q ( )} 1– для всех [0, 1], где P{M} – вероятность множества M (распределение вероятности составляет прогноз инвестора).

Многомерные рынки Предполагается, что многомерный однопериодный рынок образован несколькими (n>1) базовыми активами. На нем обращаются также инструменты, платежные функции которых определяются в общем случае совокупностью цен всех базовых активов. Рассматривается многомерный -рынок на основе многомерных -инструментов, а также рынок опционов, на котором особую роль играют элементарные инструменты, называемые -опционами. Вводятся x = (x 1, x 2, …, xn), ς = (ς1, ς2, …, ςn) и α = (α 1, α 2, …, αn) – векторы соответственно цен базовых активов xi , страйков ςi , i N={1, …, n}, и чисел αi {– 1, 1}, характеризующих тип опциона. Тогда α-опцион A(ς; α), по которому доход выплачивается в конечный момент времени, определяется платежной функцией max(0, α 1(x 1–ς1)). . . max(0, αn(xn–ςn)). Размерность доходов и цен опционов одинакова, но может не быть связана с размерностями базовых активов. Как и в одномерном случае, благодаря теоремам паритета опционов присутствие на рынке всех 2 n α-опционов для каждого ς n не является обязательным.

Многомерные рынки Предполагается, что многомерный однопериодный рынок образован несколькими (n>1) базовыми активами. На нем обращаются также инструменты, платежные функции которых определяются в общем случае совокупностью цен всех базовых активов. Рассматривается многомерный -рынок на основе многомерных -инструментов, а также рынок опционов, на котором особую роль играют элементарные инструменты, называемые -опционами. Вводятся x = (x 1, x 2, …, xn), ς = (ς1, ς2, …, ςn) и α = (α 1, α 2, …, αn) – векторы соответственно цен базовых активов xi , страйков ςi , i N={1, …, n}, и чисел αi {– 1, 1}, характеризующих тип опциона. Тогда α-опцион A(ς; α), по которому доход выплачивается в конечный момент времени, определяется платежной функцией max(0, α 1(x 1–ς1)). . . max(0, αn(xn–ςn)). Размерность доходов и цен опционов одинакова, но может не быть связана с размерностями базовых активов. Как и в одномерном случае, благодаря теоремам паритета опционов присутствие на рынке всех 2 n α-опционов для каждого ς n не является обязательным.

Многомерный -рынок

Многомерный -рынок

Многомерный рынок опционов

Многомерный рынок опционов

Многомерный рынок опционов

Многомерный рынок опционов

Многомерный рынок ζ-опционов

Многомерный рынок ζ-опционов

Многомерный рынок опционов

Многомерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

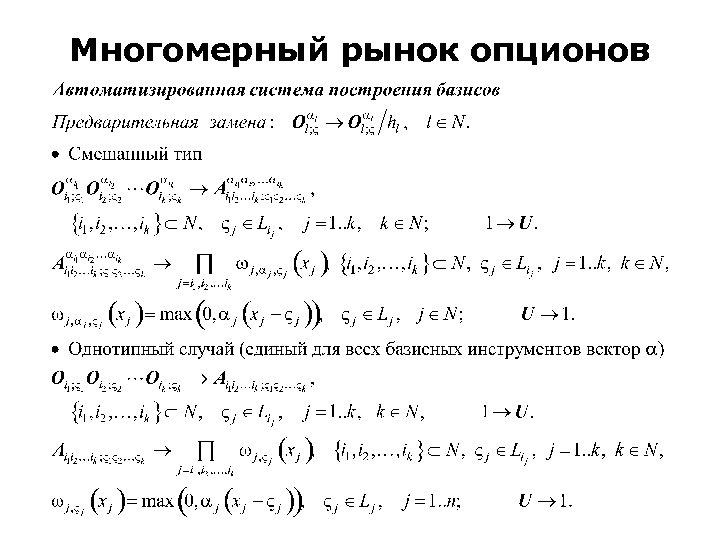

Многомерный рынок опционов

Многомерный рынок опционов

Многомерный рынок опционов

Многомерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

![Двумерный рынок опционов Двумерный базисный внутренний баттерфляй B[2, 2] Двумерный рынок опционов Двумерный базисный внутренний баттерфляй B[2, 2]](https://present5.com/presentation/c945e4e14e128908196fb53af0ffa126/image-27.jpg) Двумерный рынок опционов Двумерный базисный внутренний баттерфляй B[2, 2]

Двумерный рынок опционов Двумерный базисный внутренний баттерфляй B[2, 2]

![Двумерный рынок опционов Двумерный базисный вершинный спред B[1, k 2] Двумерный рынок опционов Двумерный базисный вершинный спред B[1, k 2]](https://present5.com/presentation/c945e4e14e128908196fb53af0ffa126/image-28.jpg) Двумерный рынок опционов Двумерный базисный вершинный спред B[1, k 2]

Двумерный рынок опционов Двумерный базисный вершинный спред B[1, k 2]

![Двумерный рынок опционов Двумерный базисный реберный баттерспред B[2, k 2] Двумерный рынок опционов Двумерный базисный реберный баттерспред B[2, k 2]](https://present5.com/presentation/c945e4e14e128908196fb53af0ffa126/image-29.jpg) Двумерный рынок опционов Двумерный базисный реберный баттерспред B[2, k 2]

Двумерный рынок опционов Двумерный базисный реберный баттерспред B[2, k 2]

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов S C P F Области применения -опционов C, S, P, F (все – Oo. TM) на множестве X Y с 6 5 = 30 страйками; - центр рынка (3, 3).

Двумерный рынок опционов S C P F Области применения -опционов C, S, P, F (все – Oo. TM) на множестве X Y с 6 5 = 30 страйками; - центр рынка (3, 3).

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

![Двумерный рынок опционов Пример. Подготовка данных X=Y=[-1, 1]; p(x, y) = 13/36 - x Двумерный рынок опционов Пример. Подготовка данных X=Y=[-1, 1]; p(x, y) = 13/36 - x](https://present5.com/presentation/c945e4e14e128908196fb53af0ffa126/image-39.jpg) Двумерный рынок опционов Пример. Подготовка данных X=Y=[-1, 1]; p(x, y) = 13/36 - x 2/6 - y 2/6 (график слева); c(x, y) = 37/120 - (x+1/2)2/20 - (y-1/2)2/20 (график справа); |C(s, t)| = (1 -s)2(1 -t)2(28 -4 s-s 2 -t 2)/480; x, s X; y, t Y; |S(s, t)| = (1+s)2(1 -t)2(36 -s 2 -t 2)/480; |P(s, t)| = (1+s)2(1+t)2(28 -s 2+4 t-t 2)/480; |F(s, t)| = (1 -s)2(1+t)2(20 -4 s-s 2+4 t-t 2)/480; |CX(s)| = (1 -s)2(25 -4 s-s 2)/120; |CY(t)| = (1 -t)2(33 -t 2)/120; |PY(s)| = (1+s)2(33 -s 2)/120; |PY(t)| = (1+t)2(25+4 t-t 2)/120.

Двумерный рынок опционов Пример. Подготовка данных X=Y=[-1, 1]; p(x, y) = 13/36 - x 2/6 - y 2/6 (график слева); c(x, y) = 37/120 - (x+1/2)2/20 - (y-1/2)2/20 (график справа); |C(s, t)| = (1 -s)2(1 -t)2(28 -4 s-s 2 -t 2)/480; x, s X; y, t Y; |S(s, t)| = (1+s)2(1 -t)2(36 -s 2 -t 2)/480; |P(s, t)| = (1+s)2(1+t)2(28 -s 2+4 t-t 2)/480; |F(s, t)| = (1 -s)2(1+t)2(20 -4 s-s 2+4 t-t 2)/480; |CX(s)| = (1 -s)2(25 -4 s-s 2)/120; |CY(t)| = (1 -t)2(33 -t 2)/120; |PY(s)| = (1+s)2(33 -s 2)/120; |PY(t)| = (1+t)2(25+4 t-t 2)/120.

![Двумерный рынок опционов Пример. Базисные баттерфляи B C B[1, 1]=U+(CX[2]-CX[1])/h 1+(CY[2]-CY[1])/h 2+(C[2, 2]-C[1, 2]C[2, Двумерный рынок опционов Пример. Базисные баттерфляи B C B[1, 1]=U+(CX[2]-CX[1])/h 1+(CY[2]-CY[1])/h 2+(C[2, 2]-C[1, 2]C[2,](https://present5.com/presentation/c945e4e14e128908196fb53af0ffa126/image-40.jpg) Двумерный рынок опционов Пример. Базисные баттерфляи B C B[1, 1]=U+(CX[2]-CX[1])/h 1+(CY[2]-CY[1])/h 2+(C[2, 2]-C[1, 2]C[2, 1]+C[1, 1])/h 1/h 2; B[1, k 2]=(CY[k 2 -1]-CY[k 2])/h 2+(C[1, k 2]-C[2, k 2]-C[1, k 2 -1]+C[2, k 2 -1]) /h 1/h 2; B[k 1, 1]=(CX[k 1 -1]-CX[k 1])/h 1+(C[k 1, 1]-C[k 1, 2]-C[k 1 -1, 1]+C[k 1 -1, 2]) /h 1/h 2; B[k 1, k 2]=(C[k 1, k 2]-C[k 1, k 2 -1]-C[k 1 -1, k 2]+C[k 1 -1, k 2 -1])/h 1/h 2; B[1, j]=(CY[j-1]-2 CY[j]+CY[j+1])/h 2+(C[2, j-1]-2 C[2, j]+C[2, j+1]-C[1, j -1]+2 C[1, j]-C[1, j+1])/h 1/h 2, j=2, …, k 2 -1; B[k 1, j]=(C[k 1 -1, j-1]-2 C[k 1 -1, j]+C[k 1 -1, j+1]-C[k 1, j-1]+2 C[k 1, j]C[k 1, j+1])/h 1/h 2, j=2, …, k 2 -1; B[i, 1]=(CX[i-1]-2 CX[i]+CX[i+1])/h 1+(C[i-1, 2]-2 C[i, 2]+C[i+1, 2]C[i-1, 1]+2 C[i, 1]-C[i+1, 1])/h 1/h 2, i=2, …, k 1 -1; B[i, k 2]=(C[i-1, k 2 -1]-2 C[i, k 2 -1]+C[i+1, k 2 -1]-C[i-1, k 2]+2 C[i, k 2]C[i+1, k 2])/h 1/h 2, i=2, …, k 1 -1; B[i, j]=(4 C[i, j]-2 C[i+1, j]-2 C[i-1, j]-2 C[i, j+1]-2 C[i, j-1]+C[i+1, j+1]+ C[i+1, j-1]+C[i-1, j+1]+C[i-1, j-1])/h 1/h 2, i=2, …, k 1 -1, j=2, …, k 2 -1;

Двумерный рынок опционов Пример. Базисные баттерфляи B C B[1, 1]=U+(CX[2]-CX[1])/h 1+(CY[2]-CY[1])/h 2+(C[2, 2]-C[1, 2]C[2, 1]+C[1, 1])/h 1/h 2; B[1, k 2]=(CY[k 2 -1]-CY[k 2])/h 2+(C[1, k 2]-C[2, k 2]-C[1, k 2 -1]+C[2, k 2 -1]) /h 1/h 2; B[k 1, 1]=(CX[k 1 -1]-CX[k 1])/h 1+(C[k 1, 1]-C[k 1, 2]-C[k 1 -1, 1]+C[k 1 -1, 2]) /h 1/h 2; B[k 1, k 2]=(C[k 1, k 2]-C[k 1, k 2 -1]-C[k 1 -1, k 2]+C[k 1 -1, k 2 -1])/h 1/h 2; B[1, j]=(CY[j-1]-2 CY[j]+CY[j+1])/h 2+(C[2, j-1]-2 C[2, j]+C[2, j+1]-C[1, j -1]+2 C[1, j]-C[1, j+1])/h 1/h 2, j=2, …, k 2 -1; B[k 1, j]=(C[k 1 -1, j-1]-2 C[k 1 -1, j]+C[k 1 -1, j+1]-C[k 1, j-1]+2 C[k 1, j]C[k 1, j+1])/h 1/h 2, j=2, …, k 2 -1; B[i, 1]=(CX[i-1]-2 CX[i]+CX[i+1])/h 1+(C[i-1, 2]-2 C[i, 2]+C[i+1, 2]C[i-1, 1]+2 C[i, 1]-C[i+1, 1])/h 1/h 2, i=2, …, k 1 -1; B[i, k 2]=(C[i-1, k 2 -1]-2 C[i, k 2 -1]+C[i+1, k 2 -1]-C[i-1, k 2]+2 C[i, k 2]C[i+1, k 2])/h 1/h 2, i=2, …, k 1 -1; B[i, j]=(4 C[i, j]-2 C[i+1, j]-2 C[i-1, j]-2 C[i, j+1]-2 C[i, j-1]+C[i+1, j+1]+ C[i+1, j-1]+C[i-1, j+1]+C[i-1, j-1])/h 1/h 2, i=2, …, k 1 -1, j=2, …, k 2 -1;

![Двумерный рынок опционов Пример. Базисные баттерфляи B F B[1, 1]=(FY[2]-FY[1])/h 2+(F[2, 2]-F[1, 2]-F[2, 1]+F[1, Двумерный рынок опционов Пример. Базисные баттерфляи B F B[1, 1]=(FY[2]-FY[1])/h 2+(F[2, 2]-F[1, 2]-F[2, 1]+F[1,](https://present5.com/presentation/c945e4e14e128908196fb53af0ffa126/image-41.jpg) Двумерный рынок опционов Пример. Базисные баттерфляи B F B[1, 1]=(FY[2]-FY[1])/h 2+(F[2, 2]-F[1, 2]-F[2, 1]+F[1, 1])/h 1/h 2; B[1, k 2]=U+(FX[2]-FX[1])/h 1+(FY[k 2 -1]-FY[k 2])/h 2+(F[1, k 2]-F[2, k 2]F[1, k 2 -1]+F[2, k 2 -1]) /h 1/h 2; B[k 1, 1]=(F[k 1, 1]-F[k 1, 2]-F[k 1 -1, 1]+F[k 1 -1, 2]) /h 1/h 2; B[k 1, k 2]=(FX[k 1 -1]-FX[k 1])/h 1+(F[k 1, k 2]-F[k 1, k 2 -1]-F[k 1 -1, k 2]+F[k 1 -1, k 2 -1])/h 1/h 2; B[1, j]=(FY[j-1]-2 FY[j]+FY[j+1])/h 2+(F[2, j-1]-2 F[2, j]+F[2, j+1]- F[1, j 1]+2 F[1, j]-F[1, j+1])/h 1/h 2, j=2, …, k 2 -1; B[k 1, j]=(F[k 1 -1, j-1]-2 F[k 1 -1, j]+F[k 1 -1, j+1]-F[k 1, j-1]+2 F[k 1, j]F[k 1, j+1])/h 1/h 2, j=2, …, k 2 -1; B[i, 1]=(F[i-1, 2]-2 F[i, 2]+F[i+1, 2]-F[i-1, 1]+2 F[i, 1]-F[i+1, 1])/h 1/h 2, i=2, …, k 1 -1; B[i, k 2]=(FX[i-1]-2 FX[i]+FX[i+1])/h 1+(F[i-1, k 2 -1]-2 F[i, k 2 -1]+F[i+1, k 21]-F[i-1, k 2]+2 F[i, k 2]-F[i+1, k 2])/h 1/h 2, i=2, …, k 1 -1; B[i, j]=(4 F[i, j]-2 F[i+1, j]-2 F[i-1, j]-2 F[i, j+1]-2 F[i, j-1]+F[i+1, j+1]+ F[i+1, j-1]+F[i-1, j+1]+F[i-1, j-1])/h 1/h 2, i=2, …, k 1 -1, j=2, …, k 2 -1;

Двумерный рынок опционов Пример. Базисные баттерфляи B F B[1, 1]=(FY[2]-FY[1])/h 2+(F[2, 2]-F[1, 2]-F[2, 1]+F[1, 1])/h 1/h 2; B[1, k 2]=U+(FX[2]-FX[1])/h 1+(FY[k 2 -1]-FY[k 2])/h 2+(F[1, k 2]-F[2, k 2]F[1, k 2 -1]+F[2, k 2 -1]) /h 1/h 2; B[k 1, 1]=(F[k 1, 1]-F[k 1, 2]-F[k 1 -1, 1]+F[k 1 -1, 2]) /h 1/h 2; B[k 1, k 2]=(FX[k 1 -1]-FX[k 1])/h 1+(F[k 1, k 2]-F[k 1, k 2 -1]-F[k 1 -1, k 2]+F[k 1 -1, k 2 -1])/h 1/h 2; B[1, j]=(FY[j-1]-2 FY[j]+FY[j+1])/h 2+(F[2, j-1]-2 F[2, j]+F[2, j+1]- F[1, j 1]+2 F[1, j]-F[1, j+1])/h 1/h 2, j=2, …, k 2 -1; B[k 1, j]=(F[k 1 -1, j-1]-2 F[k 1 -1, j]+F[k 1 -1, j+1]-F[k 1, j-1]+2 F[k 1, j]F[k 1, j+1])/h 1/h 2, j=2, …, k 2 -1; B[i, 1]=(F[i-1, 2]-2 F[i, 2]+F[i+1, 2]-F[i-1, 1]+2 F[i, 1]-F[i+1, 1])/h 1/h 2, i=2, …, k 1 -1; B[i, k 2]=(FX[i-1]-2 FX[i]+FX[i+1])/h 1+(F[i-1, k 2 -1]-2 F[i, k 2 -1]+F[i+1, k 21]-F[i-1, k 2]+2 F[i, k 2]-F[i+1, k 2])/h 1/h 2, i=2, …, k 1 -1; B[i, j]=(4 F[i, j]-2 F[i+1, j]-2 F[i-1, j]-2 F[i, j+1]-2 F[i, j-1]+F[i+1, j+1]+ F[i+1, j-1]+F[i-1, j+1]+F[i-1, j-1])/h 1/h 2, i=2, …, k 1 -1, j=2, …, k 2 -1;

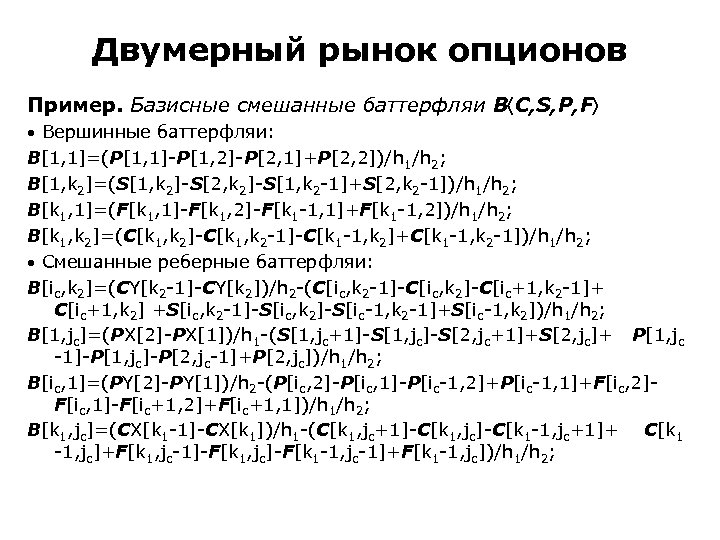

Двумерный рынок опционов Пример. Базисные смешанные баттерфляи B C, S, P, F Вершинные баттерфляи: B[1, 1]=(P[1, 1]-P[1, 2]-P[2, 1]+P[2, 2])/h 1/h 2; B[1, k 2]=(S[1, k 2]-S[2, k 2]-S[1, k 2 -1]+S[2, k 2 -1])/h 1/h 2; B[k 1, 1]=(F[k 1, 1]-F[k 1, 2]-F[k 1 -1, 1]+F[k 1 -1, 2])/h 1/h 2; B[k 1, k 2]=(C[k 1, k 2]-C[k 1, k 2 -1]-C[k 1 -1, k 2]+C[k 1 -1, k 2 -1])/h 1/h 2; Смешанные реберные баттерфляи: B[ic, k 2]=(CY[k 2 -1]-CY[k 2])/h 2 -(C[ic, k 2 -1]-C[ic, k 2]-C[ic+1, k 2 -1]+ C[ic+1, k 2] +S[ic, k 2 -1]-S[ic, k 2]-S[ic-1, k 2 -1]+S[ic-1, k 2])/h 1/h 2; B[1, jc]=(PX[2]-PX[1])/h 1 -(S[1, jc+1]-S[1, jc]-S[2, jc+1]+S[2, jc]+ P[1, jc -1]-P[1, jc]-P[2, jc-1]+P[2, jc])/h 1/h 2; B[ic, 1]=(PY[2]-PY[1])/h 2 -(P[ic, 2]-P[ic, 1]-P[ic-1, 2]+P[ic-1, 1]+F[ic, 2]F[ic, 1]-F[ic+1, 2]+F[ic+1, 1])/h 1/h 2; B[k 1, jc]=(CX[k 1 -1]-CX[k 1])/h 1 -(C[k 1, jc+1]-C[k 1, jc]-C[k 1 -1, jc+1]+ C[k 1 -1, jc]+F[k 1, jc-1]-F[k 1, jc]-F[k 1 -1, jc-1]+F[k 1 -1, jc])/h 1/h 2;

Двумерный рынок опционов Пример. Базисные смешанные баттерфляи B C, S, P, F Вершинные баттерфляи: B[1, 1]=(P[1, 1]-P[1, 2]-P[2, 1]+P[2, 2])/h 1/h 2; B[1, k 2]=(S[1, k 2]-S[2, k 2]-S[1, k 2 -1]+S[2, k 2 -1])/h 1/h 2; B[k 1, 1]=(F[k 1, 1]-F[k 1, 2]-F[k 1 -1, 1]+F[k 1 -1, 2])/h 1/h 2; B[k 1, k 2]=(C[k 1, k 2]-C[k 1, k 2 -1]-C[k 1 -1, k 2]+C[k 1 -1, k 2 -1])/h 1/h 2; Смешанные реберные баттерфляи: B[ic, k 2]=(CY[k 2 -1]-CY[k 2])/h 2 -(C[ic, k 2 -1]-C[ic, k 2]-C[ic+1, k 2 -1]+ C[ic+1, k 2] +S[ic, k 2 -1]-S[ic, k 2]-S[ic-1, k 2 -1]+S[ic-1, k 2])/h 1/h 2; B[1, jc]=(PX[2]-PX[1])/h 1 -(S[1, jc+1]-S[1, jc]-S[2, jc+1]+S[2, jc]+ P[1, jc -1]-P[1, jc]-P[2, jc-1]+P[2, jc])/h 1/h 2; B[ic, 1]=(PY[2]-PY[1])/h 2 -(P[ic, 2]-P[ic, 1]-P[ic-1, 2]+P[ic-1, 1]+F[ic, 2]F[ic, 1]-F[ic+1, 2]+F[ic+1, 1])/h 1/h 2; B[k 1, jc]=(CX[k 1 -1]-CX[k 1])/h 1 -(C[k 1, jc+1]-C[k 1, jc]-C[k 1 -1, jc+1]+ C[k 1 -1, jc]+F[k 1, jc-1]-F[k 1, jc]-F[k 1 -1, jc-1]+F[k 1 -1, jc])/h 1/h 2;

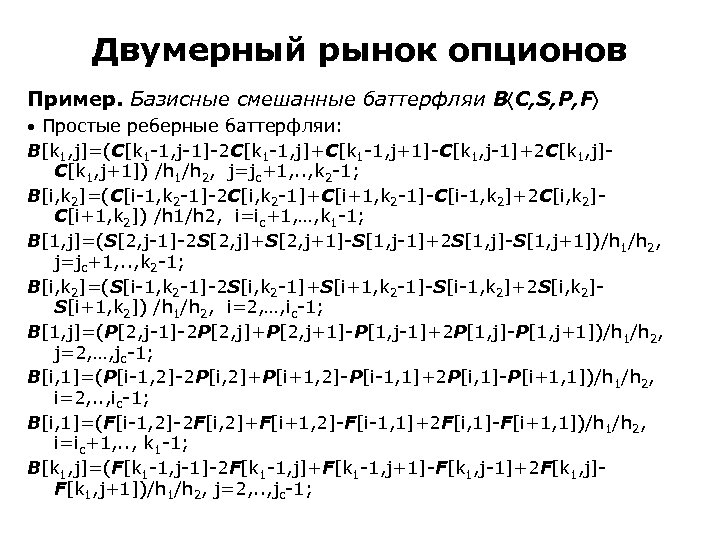

Двумерный рынок опционов Пример. Базисные смешанные баттерфляи B C, S, P, F Простые реберные баттерфляи: B[k 1, j]=(C[k 1 -1, j-1]-2 C[k 1 -1, j]+C[k 1 -1, j+1]-C[k 1, j-1]+2 C[k 1, j]C[k 1, j+1]) /h 1/h 2, j=jc+1, . . , k 2 -1; B[i, k 2]=(C[i-1, k 2 -1]-2 C[i, k 2 -1]+C[i+1, k 2 -1]-C[i-1, k 2]+2 C[i, k 2]C[i+1, k 2]) /h 1/h 2, i=ic+1, …, k 1 -1; B[1, j]=(S[2, j-1]-2 S[2, j]+S[2, j+1]-S[1, j-1]+2 S[1, j]-S[1, j+1])/h 1/h 2, j=jc+1, . . , k 2 -1; B[i, k 2]=(S[i-1, k 2 -1]-2 S[i, k 2 -1]+S[i+1, k 2 -1]-S[i-1, k 2]+2 S[i, k 2]S[i+1, k 2]) /h 1/h 2, i=2, …, ic-1; B[1, j]=(P[2, j-1]-2 P[2, j]+P[2, j+1]-P[1, j-1]+2 P[1, j]-P[1, j+1])/h 1/h 2, j=2, …, jc-1; B[i, 1]=(P[i-1, 2]-2 P[i, 2]+P[i+1, 2]-P[i-1, 1]+2 P[i, 1]-P[i+1, 1])/h 1/h 2, i=2, . . , ic-1; B[i, 1]=(F[i-1, 2]-2 F[i, 2]+F[i+1, 2]-F[i-1, 1]+2 F[i, 1]-F[i+1, 1])/h 1/h 2, i=ic+1, . . , k 1 -1; B[k 1, j]=(F[k 1 -1, j-1]-2 F[k 1 -1, j]+F[k 1 -1, j+1]-F[k 1, j-1]+2 F[k 1, j]F[k 1, j+1])/h 1/h 2, j=2, . . , jc-1;

Двумерный рынок опционов Пример. Базисные смешанные баттерфляи B C, S, P, F Простые реберные баттерфляи: B[k 1, j]=(C[k 1 -1, j-1]-2 C[k 1 -1, j]+C[k 1 -1, j+1]-C[k 1, j-1]+2 C[k 1, j]C[k 1, j+1]) /h 1/h 2, j=jc+1, . . , k 2 -1; B[i, k 2]=(C[i-1, k 2 -1]-2 C[i, k 2 -1]+C[i+1, k 2 -1]-C[i-1, k 2]+2 C[i, k 2]C[i+1, k 2]) /h 1/h 2, i=ic+1, …, k 1 -1; B[1, j]=(S[2, j-1]-2 S[2, j]+S[2, j+1]-S[1, j-1]+2 S[1, j]-S[1, j+1])/h 1/h 2, j=jc+1, . . , k 2 -1; B[i, k 2]=(S[i-1, k 2 -1]-2 S[i, k 2 -1]+S[i+1, k 2 -1]-S[i-1, k 2]+2 S[i, k 2]S[i+1, k 2]) /h 1/h 2, i=2, …, ic-1; B[1, j]=(P[2, j-1]-2 P[2, j]+P[2, j+1]-P[1, j-1]+2 P[1, j]-P[1, j+1])/h 1/h 2, j=2, …, jc-1; B[i, 1]=(P[i-1, 2]-2 P[i, 2]+P[i+1, 2]-P[i-1, 1]+2 P[i, 1]-P[i+1, 1])/h 1/h 2, i=2, . . , ic-1; B[i, 1]=(F[i-1, 2]-2 F[i, 2]+F[i+1, 2]-F[i-1, 1]+2 F[i, 1]-F[i+1, 1])/h 1/h 2, i=ic+1, . . , k 1 -1; B[k 1, j]=(F[k 1 -1, j-1]-2 F[k 1 -1, j]+F[k 1 -1, j+1]-F[k 1, j-1]+2 F[k 1, j]F[k 1, j+1])/h 1/h 2, j=2, . . , jc-1;

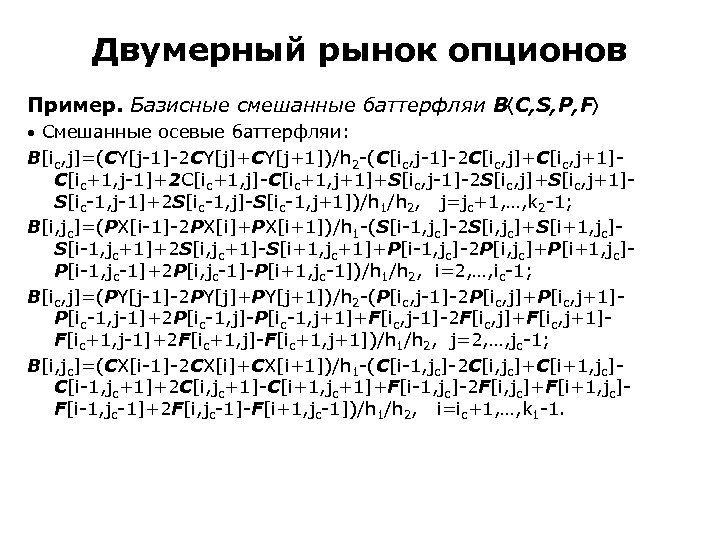

Двумерный рынок опционов Пример. Базисные смешанные баттерфляи B C, S, P, F Смешанные осевые баттерфляи: B[ic, j]=(CY[j-1]-2 CY[j]+CY[j+1])/h 2 -(C[ic, j-1]-2 C[ic, j]+C[ic, j+1]C[ic+1, j-1]+2 C[ic+1, j]-C[ic+1, j+1]+S[ic, j-1]-2 S[ic, j]+S[ic, j+1]S[ic-1, j-1]+2 S[ic-1, j]-S[ic-1, j+1])/h 1/h 2, j=jc+1, …, k 2 -1; B[i, jc]=(PX[i-1]-2 PX[i]+PX[i+1])/h 1 -(S[i-1, jc]-2 S[i, jc]+S[i+1, jc]S[i-1, jc+1]+2 S[i, jc+1]-S[i+1, jc+1]+P[i-1, jc]-2 P[i, jc]+P[i+1, jc]P[i-1, jc-1]+2 P[i, jc-1]-P[i+1, jc-1])/h 1/h 2, i=2, …, ic-1; B[ic, j]=(PY[j-1]-2 PY[j]+PY[j+1])/h 2 -(P[ic, j-1]-2 P[ic, j]+P[ic, j+1]P[ic-1, j-1]+2 P[ic-1, j]-P[ic-1, j+1]+F[ic, j-1]-2 F[ic, j]+F[ic, j+1]F[ic+1, j-1]+2 F[ic+1, j]-F[ic+1, j+1])/h 1/h 2, j=2, …, jc-1; B[i, jc]=(CX[i-1]-2 CX[i]+CX[i+1])/h 1 -(C[i-1, jc]-2 C[i, jc]+C[i+1, jc]C[i-1, jc+1]+2 C[i, jc+1]-C[i+1, jc+1]+F[i-1, jc]-2 F[i, jc]+F[i+1, jc]F[i-1, jc-1]+2 F[i, jc-1]-F[i+1, jc-1])/h 1/h 2, i=ic+1, …, k 1 -1.

Двумерный рынок опционов Пример. Базисные смешанные баттерфляи B C, S, P, F Смешанные осевые баттерфляи: B[ic, j]=(CY[j-1]-2 CY[j]+CY[j+1])/h 2 -(C[ic, j-1]-2 C[ic, j]+C[ic, j+1]C[ic+1, j-1]+2 C[ic+1, j]-C[ic+1, j+1]+S[ic, j-1]-2 S[ic, j]+S[ic, j+1]S[ic-1, j-1]+2 S[ic-1, j]-S[ic-1, j+1])/h 1/h 2, j=jc+1, …, k 2 -1; B[i, jc]=(PX[i-1]-2 PX[i]+PX[i+1])/h 1 -(S[i-1, jc]-2 S[i, jc]+S[i+1, jc]S[i-1, jc+1]+2 S[i, jc+1]-S[i+1, jc+1]+P[i-1, jc]-2 P[i, jc]+P[i+1, jc]P[i-1, jc-1]+2 P[i, jc-1]-P[i+1, jc-1])/h 1/h 2, i=2, …, ic-1; B[ic, j]=(PY[j-1]-2 PY[j]+PY[j+1])/h 2 -(P[ic, j-1]-2 P[ic, j]+P[ic, j+1]P[ic-1, j-1]+2 P[ic-1, j]-P[ic-1, j+1]+F[ic, j-1]-2 F[ic, j]+F[ic, j+1]F[ic+1, j-1]+2 F[ic+1, j]-F[ic+1, j+1])/h 1/h 2, j=2, …, jc-1; B[i, jc]=(CX[i-1]-2 CX[i]+CX[i+1])/h 1 -(C[i-1, jc]-2 C[i, jc]+C[i+1, jc]C[i-1, jc+1]+2 C[i, jc+1]-C[i+1, jc+1]+F[i-1, jc]-2 F[i, jc]+F[i+1, jc]F[i-1, jc-1]+2 F[i, jc-1]-F[i+1, jc-1])/h 1/h 2, i=ic+1, …, k 1 -1.

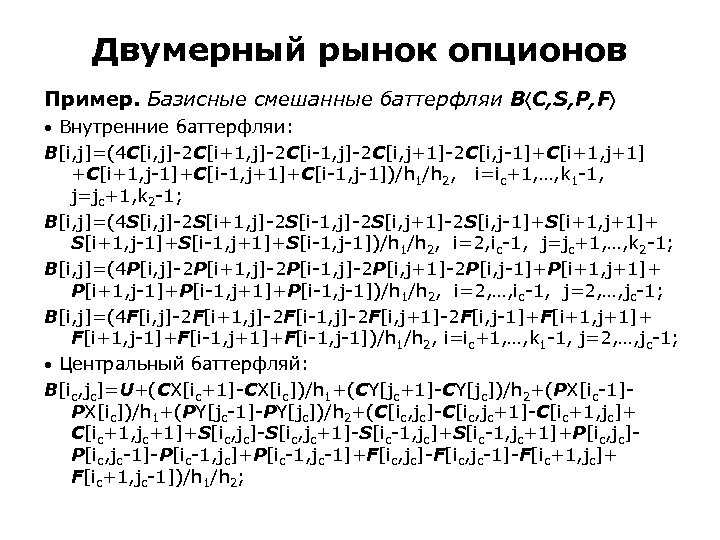

Двумерный рынок опционов Пример. Базисные смешанные баттерфляи B C, S, P, F Внутренние баттерфляи: B[i, j]=(4 C[i, j]-2 C[i+1, j]-2 C[i-1, j]-2 C[i, j+1]-2 C[i, j-1]+C[i+1, j+1] +C[i+1, j-1]+C[i-1, j+1]+C[i-1, j-1])/h 1/h 2, i=ic+1, …, k 1 -1, j=jc+1, k 2 -1; B[i, j]=(4 S[i, j]-2 S[i+1, j]-2 S[i-1, j]-2 S[i, j+1]-2 S[i, j-1]+S[i+1, j+1]+ S[i+1, j-1]+S[i-1, j+1]+S[i-1, j-1])/h 1/h 2, i=2, ic-1, j=jc+1, …, k 2 -1; B[i, j]=(4 P[i, j]-2 P[i+1, j]-2 P[i-1, j]-2 P[i, j+1]-2 P[i, j-1]+P[i+1, j+1]+ P[i+1, j-1]+P[i-1, j+1]+P[i-1, j-1])/h 1/h 2, i=2, …, ic-1, j=2, …, jc-1; B[i, j]=(4 F[i, j]-2 F[i+1, j]-2 F[i-1, j]-2 F[i, j+1]-2 F[i, j-1]+F[i+1, j+1]+ F[i+1, j-1]+F[i-1, j+1]+F[i-1, j-1])/h 1/h 2, i=ic+1, …, k 1 -1, j=2, …, jc-1; Центральный баттерфляй: B[ic, jc]=U+(CX[ic+1]-CX[ic])/h 1+(CY[jc+1]-CY[jc])/h 2+(PX[ic-1]PX[ic])/h 1+(PY[jc-1]-PY[jc])/h 2+(C[ic, jc]-C[ic, jc+1]-C[ic+1, jc]+ C[ic+1, jc+1]+S[ic, jc]-S[ic, jc+1]-S[ic-1, jc]+S[ic-1, jc+1]+P[ic, jc]P[ic, jc-1]-P[ic-1, jc]+P[ic-1, jc-1]+F[ic, jc]-F[ic, jc-1]-F[ic+1, jc]+ F[ic+1, jc-1])/h 1/h 2;

Двумерный рынок опционов Пример. Базисные смешанные баттерфляи B C, S, P, F Внутренние баттерфляи: B[i, j]=(4 C[i, j]-2 C[i+1, j]-2 C[i-1, j]-2 C[i, j+1]-2 C[i, j-1]+C[i+1, j+1] +C[i+1, j-1]+C[i-1, j+1]+C[i-1, j-1])/h 1/h 2, i=ic+1, …, k 1 -1, j=jc+1, k 2 -1; B[i, j]=(4 S[i, j]-2 S[i+1, j]-2 S[i-1, j]-2 S[i, j+1]-2 S[i, j-1]+S[i+1, j+1]+ S[i+1, j-1]+S[i-1, j+1]+S[i-1, j-1])/h 1/h 2, i=2, ic-1, j=jc+1, …, k 2 -1; B[i, j]=(4 P[i, j]-2 P[i+1, j]-2 P[i-1, j]-2 P[i, j+1]-2 P[i, j-1]+P[i+1, j+1]+ P[i+1, j-1]+P[i-1, j+1]+P[i-1, j-1])/h 1/h 2, i=2, …, ic-1, j=2, …, jc-1; B[i, j]=(4 F[i, j]-2 F[i+1, j]-2 F[i-1, j]-2 F[i, j+1]-2 F[i, j-1]+F[i+1, j+1]+ F[i+1, j-1]+F[i-1, j+1]+F[i-1, j-1])/h 1/h 2, i=ic+1, …, k 1 -1, j=2, …, jc-1; Центральный баттерфляй: B[ic, jc]=U+(CX[ic+1]-CX[ic])/h 1+(CY[jc+1]-CY[jc])/h 2+(PX[ic-1]PX[ic])/h 1+(PY[jc-1]-PY[jc])/h 2+(C[ic, jc]-C[ic, jc+1]-C[ic+1, jc]+ C[ic+1, jc+1]+S[ic, jc]-S[ic, jc+1]-S[ic-1, jc]+S[ic-1, jc+1]+P[ic, jc]P[ic, jc-1]-P[ic-1, jc]+P[ic-1, jc-1]+F[ic, jc]-F[ic, jc-1]-F[ic+1, jc]+ F[ic+1, jc-1])/h 1/h 2;

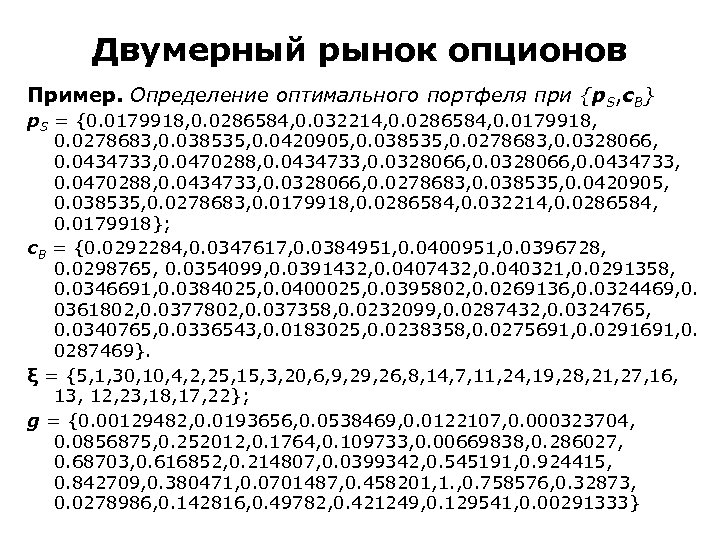

Двумерный рынок опционов Пример. Определение оптимального портфеля при {p. S, c. B} p. S = {0. 0179918, 0. 0286584, 0. 032214, 0. 0286584, 0. 0179918, 0. 0278683, 0. 038535, 0. 0420905, 0. 038535, 0. 0278683, 0. 0328066, 0. 0434733, 0. 0470288, 0. 0434733, 0. 0328066, 0. 0434733, 0. 0470288, 0. 0434733, 0. 0328066, 0. 0278683, 0. 038535, 0. 0420905, 0. 038535, 0. 0278683, 0. 0179918, 0. 0286584, 0. 032214, 0. 0286584, 0. 0179918}; c. B = {0. 0292284, 0. 0347617, 0. 0384951, 0. 0400951, 0. 0396728, 0. 0298765, 0. 0354099, 0. 0391432, 0. 0407432, 0. 040321, 0. 0291358, 0. 0346691, 0. 0384025, 0. 0400025, 0. 0395802, 0. 0269136, 0. 0324469, 0. 0361802, 0. 0377802, 0. 037358, 0. 0232099, 0. 0287432, 0. 0324765, 0. 0340765, 0. 0336543, 0. 0183025, 0. 0238358, 0. 0275691, 0. 0291691, 0. 0287469}. ξ = {5, 1, 30, 10, 4, 2, 25, 15, 3, 20, 6, 9, 26, 8, 14, 7, 11, 24, 19, 28, 21, 27, 16, 13, 12, 23, 18, 17, 22}; g = {0. 00129482, 0. 0193656, 0. 0538469, 0. 0122107, 0. 000323704, 0. 0856875, 0. 252012, 0. 1764, 0. 109733, 0. 00669838, 0. 286027, 0. 68703, 0. 616852, 0. 214807, 0. 0399342, 0. 545191, 0. 924415, 0. 842709, 0. 380471, 0. 0701487, 0. 458201, 1. , 0. 758576, 0. 32873, 0. 0278986, 0. 142816, 0. 49782, 0. 421249, 0. 129541, 0. 00291333}

Двумерный рынок опционов Пример. Определение оптимального портфеля при {p. S, c. B} p. S = {0. 0179918, 0. 0286584, 0. 032214, 0. 0286584, 0. 0179918, 0. 0278683, 0. 038535, 0. 0420905, 0. 038535, 0. 0278683, 0. 0328066, 0. 0434733, 0. 0470288, 0. 0434733, 0. 0328066, 0. 0434733, 0. 0470288, 0. 0434733, 0. 0328066, 0. 0278683, 0. 038535, 0. 0420905, 0. 038535, 0. 0278683, 0. 0179918, 0. 0286584, 0. 032214, 0. 0286584, 0. 0179918}; c. B = {0. 0292284, 0. 0347617, 0. 0384951, 0. 0400951, 0. 0396728, 0. 0298765, 0. 0354099, 0. 0391432, 0. 0407432, 0. 040321, 0. 0291358, 0. 0346691, 0. 0384025, 0. 0400025, 0. 0395802, 0. 0269136, 0. 0324469, 0. 0361802, 0. 0377802, 0. 037358, 0. 0232099, 0. 0287432, 0. 0324765, 0. 0340765, 0. 0336543, 0. 0183025, 0. 0238358, 0. 0275691, 0. 0291691, 0. 0287469}. ξ = {5, 1, 30, 10, 4, 2, 25, 15, 3, 20, 6, 9, 26, 8, 14, 7, 11, 24, 19, 28, 21, 27, 16, 13, 12, 23, 18, 17, 22}; g = {0. 00129482, 0. 0193656, 0. 0538469, 0. 0122107, 0. 000323704, 0. 0856875, 0. 252012, 0. 1764, 0. 109733, 0. 00669838, 0. 286027, 0. 68703, 0. 616852, 0. 214807, 0. 0399342, 0. 545191, 0. 924415, 0. 842709, 0. 380471, 0. 0701487, 0. 458201, 1. , 0. 758576, 0. 32873, 0. 0278986, 0. 142816, 0. 49782, 0. 421249, 0. 129541, 0. 00291333}

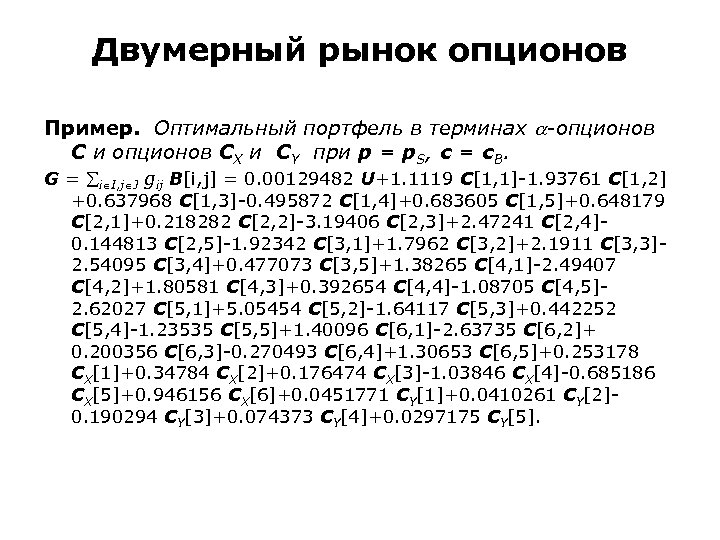

Двумерный рынок опционов Пример. Оптимальный портфель в терминах -опционов C и опционов CX и CY при p = p. S, c = c. B. G = i I, j J gij B[i, j] = 0. 00129482 U+1. 1119 C[1, 1]-1. 93761 C[1, 2] +0. 637968 C[1, 3]-0. 495872 C[1, 4]+0. 683605 C[1, 5]+0. 648179 C[2, 1]+0. 218282 C[2, 2]-3. 19406 C[2, 3]+2. 47241 C[2, 4]0. 144813 C[2, 5]-1. 92342 C[3, 1]+1. 7962 C[3, 2]+2. 1911 C[3, 3]2. 54095 C[3, 4]+0. 477073 C[3, 5]+1. 38265 C[4, 1]-2. 49407 C[4, 2]+1. 80581 C[4, 3]+0. 392654 C[4, 4]-1. 08705 C[4, 5]2. 62027 C[5, 1]+5. 05454 C[5, 2]-1. 64117 C[5, 3]+0. 442252 C[5, 4]-1. 23535 C[5, 5]+1. 40096 C[6, 1]-2. 63735 C[6, 2]+ 0. 200356 C[6, 3]-0. 270493 C[6, 4]+1. 30653 C[6, 5]+0. 253178 CX[1]+0. 34784 CX[2]+0. 176474 CX[3]-1. 03846 CX[4]-0. 685186 CX[5]+0. 946156 CX[6]+0. 0451771 CY[1]+0. 0410261 CY[2]0. 190294 CY[3]+0. 074373 CY[4]+0. 0297175 CY[5].

Двумерный рынок опционов Пример. Оптимальный портфель в терминах -опционов C и опционов CX и CY при p = p. S, c = c. B. G = i I, j J gij B[i, j] = 0. 00129482 U+1. 1119 C[1, 1]-1. 93761 C[1, 2] +0. 637968 C[1, 3]-0. 495872 C[1, 4]+0. 683605 C[1, 5]+0. 648179 C[2, 1]+0. 218282 C[2, 2]-3. 19406 C[2, 3]+2. 47241 C[2, 4]0. 144813 C[2, 5]-1. 92342 C[3, 1]+1. 7962 C[3, 2]+2. 1911 C[3, 3]2. 54095 C[3, 4]+0. 477073 C[3, 5]+1. 38265 C[4, 1]-2. 49407 C[4, 2]+1. 80581 C[4, 3]+0. 392654 C[4, 4]-1. 08705 C[4, 5]2. 62027 C[5, 1]+5. 05454 C[5, 2]-1. 64117 C[5, 3]+0. 442252 C[5, 4]-1. 23535 C[5, 5]+1. 40096 C[6, 1]-2. 63735 C[6, 2]+ 0. 200356 C[6, 3]-0. 270493 C[6, 4]+1. 30653 C[6, 5]+0. 253178 CX[1]+0. 34784 CX[2]+0. 176474 CX[3]-1. 03846 CX[4]-0. 685186 CX[5]+0. 946156 CX[6]+0. 0451771 CY[1]+0. 0410261 CY[2]0. 190294 CY[3]+0. 074373 CY[4]+0. 0297175 CY[5].

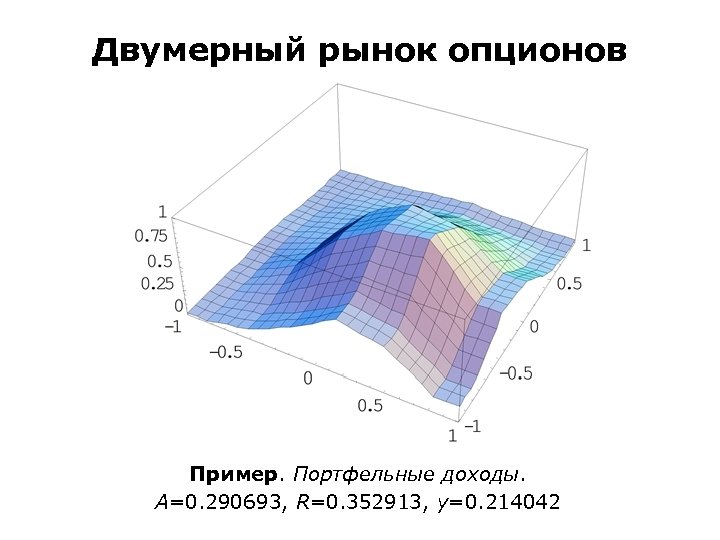

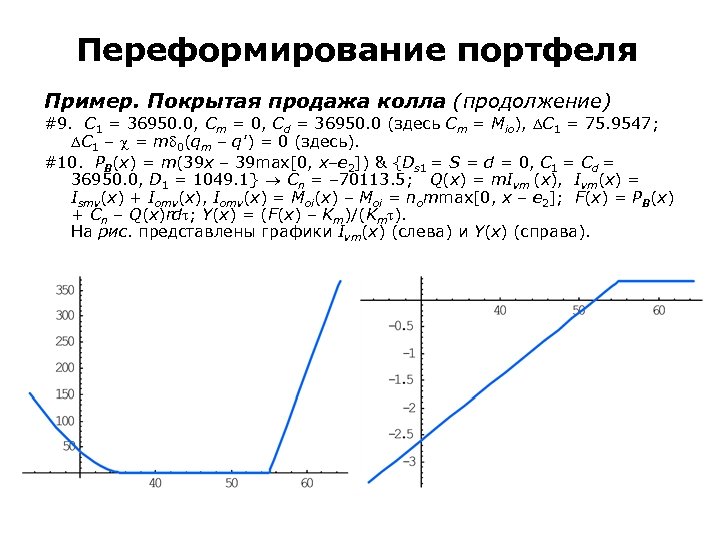

Двумерный рынок опционов Пример. Портфельные доходы. A=0. 290693, R=0. 352913, y=0. 214042

Двумерный рынок опционов Пример. Портфельные доходы. A=0. 290693, R=0. 352913, y=0. 214042

![Двумерный рынок опционов Пример. Определение оптимального портфеля при {p. B, c. B} X=Y=[-1, 1]; Двумерный рынок опционов Пример. Определение оптимального портфеля при {p. B, c. B} X=Y=[-1, 1];](https://present5.com/presentation/c945e4e14e128908196fb53af0ffa126/image-49.jpg) Двумерный рынок опционов Пример. Определение оптимального портфеля при {p. B, c. B} X=Y=[-1, 1]; x, s X; y, t Y; p(x, y) = 13/36 - x 2/6 - y 2/6; c(x, y) = 37/120 - (x+1/2)2/20 - (y-1/2)2/20. |CP(s, t)| = (1 -s)2(1 -t)2(7 -2 s-s 2 -2 t-t 2)/144; |CPX(s)| = (1 -s)2(8 -2 s-s 2)/36; |CPY(t)| = (1 -t)2(8 -2 t-t 2)/36. p. B = {0. 0188477, 0. 0287737, 0. 0323292, 0. 0287737, 0. 0188477, 0. 028107, 0. 0380329, 0. 0415885, 0. 0380329, 0. 028107, 0. 0330453, 0. 0429712, 0. 0465267, 0. 0429712, 0. 0330453, 0. 0429712, 0. 0465267, 0. 0429712, 0. 0330453, 0. 028107, 0. 0380329, 0. 0415885, 0. 0380329, 0. 028107, 0. 0188477, 0. 0287737, 0. 0323292, 0. 0287737, 0. 0188477}; c. B = {0. 0292284, 0. 0347617, 0. 0384951, 0. 0400951, 0. 0396728, 0. 0298765, 0. 0354099, 0. 0391432, 0. 0407432, 0. 040321, 0. 0291358, 0. 0346691, 0. 0384025, 0. 0400025, 0. 0395802, 0. 0269136, 0. 0324469, 0. 0361802, 0. 0377802, 0. 037358, 0. 0232099, 0. 0287432, 0. 0324765, 0. 0340765, 0. 0336543, 0. 0183025, 0. 0238358, 0. 0275691, 0. 0291691, 0. 0287469}. ξ = {5, 1, 30, 10, 4, 2, 15, 25, 3, 20, 9, 6, 29, 26, 8, 7, 14, 24, 11, 19, 28, 27, 21, 13, 16, 12, 23, 18, 22, 17};

Двумерный рынок опционов Пример. Определение оптимального портфеля при {p. B, c. B} X=Y=[-1, 1]; x, s X; y, t Y; p(x, y) = 13/36 - x 2/6 - y 2/6; c(x, y) = 37/120 - (x+1/2)2/20 - (y-1/2)2/20. |CP(s, t)| = (1 -s)2(1 -t)2(7 -2 s-s 2 -2 t-t 2)/144; |CPX(s)| = (1 -s)2(8 -2 s-s 2)/36; |CPY(t)| = (1 -t)2(8 -2 t-t 2)/36. p. B = {0. 0188477, 0. 0287737, 0. 0323292, 0. 0287737, 0. 0188477, 0. 028107, 0. 0380329, 0. 0415885, 0. 0380329, 0. 028107, 0. 0330453, 0. 0429712, 0. 0465267, 0. 0429712, 0. 0330453, 0. 0429712, 0. 0465267, 0. 0429712, 0. 0330453, 0. 028107, 0. 0380329, 0. 0415885, 0. 0380329, 0. 028107, 0. 0188477, 0. 0287737, 0. 0323292, 0. 0287737, 0. 0188477}; c. B = {0. 0292284, 0. 0347617, 0. 0384951, 0. 0400951, 0. 0396728, 0. 0298765, 0. 0354099, 0. 0391432, 0. 0407432, 0. 040321, 0. 0291358, 0. 0346691, 0. 0384025, 0. 0400025, 0. 0395802, 0. 0269136, 0. 0324469, 0. 0361802, 0. 0377802, 0. 037358, 0. 0232099, 0. 0287432, 0. 0324765, 0. 0340765, 0. 0336543, 0. 0183025, 0. 0238358, 0. 0275691, 0. 0291691, 0. 0287469}. ξ = {5, 1, 30, 10, 4, 2, 15, 25, 3, 20, 9, 6, 29, 26, 8, 7, 14, 24, 11, 19, 28, 27, 21, 13, 16, 12, 23, 18, 22, 17};

Двумерный рынок опционов Определение суррогатных вероятностей для базисных баттерфляев взвешенным интегрированием плотности p(x, y) с их платежными функциями в качестве весовых функций; X = [a 1, b 1], Y = [a 2, b 2].

Двумерный рынок опционов Определение суррогатных вероятностей для базисных баттерфляев взвешенным интегрированием плотности p(x, y) с их платежными функциями в качестве весовых функций; X = [a 1, b 1], Y = [a 2, b 2].

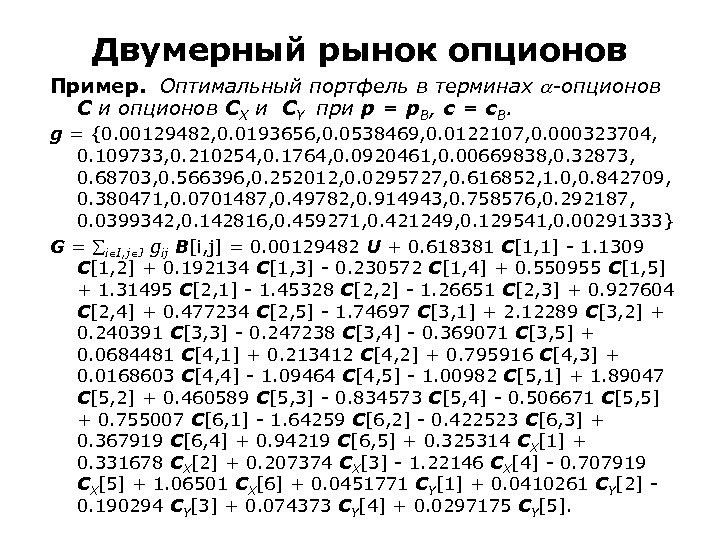

Двумерный рынок опционов Пример. Оптимальный портфель в терминах -опционов C и опционов CX и CY при p = p. B, c = c. B. g = {0. 00129482, 0. 0193656, 0. 0538469, 0. 0122107, 0. 000323704, 0. 109733, 0. 210254, 0. 1764, 0. 0920461, 0. 00669838, 0. 32873, 0. 68703, 0. 566396, 0. 252012, 0. 0295727, 0. 616852, 1. 0, 0. 842709, 0. 380471, 0. 0701487, 0. 49782, 0. 914943, 0. 758576, 0. 292187, 0. 0399342, 0. 142816, 0. 459271, 0. 421249, 0. 129541, 0. 00291333} G = i I, j J gij B[i, j] = 0. 00129482 U + 0. 618381 C[1, 1] - 1. 1309 C[1, 2] + 0. 192134 C[1, 3] - 0. 230572 C[1, 4] + 0. 550955 C[1, 5] + 1. 31495 C[2, 1] - 1. 45328 C[2, 2] - 1. 26651 C[2, 3] + 0. 927604 C[2, 4] + 0. 477234 C[2, 5] - 1. 74697 C[3, 1] + 2. 12289 C[3, 2] + 0. 240391 C[3, 3] - 0. 247238 C[3, 4] - 0. 369071 C[3, 5] + 0. 0684481 C[4, 1] + 0. 213412 C[4, 2] + 0. 795916 C[4, 3] + 0. 0168603 C[4, 4] - 1. 09464 C[4, 5] - 1. 00982 C[5, 1] + 1. 89047 C[5, 2] + 0. 460589 C[5, 3] - 0. 834573 C[5, 4] - 0. 506671 C[5, 5] + 0. 755007 C[6, 1] - 1. 64259 C[6, 2] - 0. 422523 C[6, 3] + 0. 367919 C[6, 4] + 0. 94219 C[6, 5] + 0. 325314 CX[1] + 0. 331678 CX[2] + 0. 207374 CX[3] - 1. 22146 CX[4] - 0. 707919 CX[5] + 1. 06501 CX[6] + 0. 0451771 CY[1] + 0. 0410261 CY[2] - 0. 190294 CY[3] + 0. 074373 CY[4] + 0. 0297175 CY[5].

Двумерный рынок опционов Пример. Оптимальный портфель в терминах -опционов C и опционов CX и CY при p = p. B, c = c. B. g = {0. 00129482, 0. 0193656, 0. 0538469, 0. 0122107, 0. 000323704, 0. 109733, 0. 210254, 0. 1764, 0. 0920461, 0. 00669838, 0. 32873, 0. 68703, 0. 566396, 0. 252012, 0. 0295727, 0. 616852, 1. 0, 0. 842709, 0. 380471, 0. 0701487, 0. 49782, 0. 914943, 0. 758576, 0. 292187, 0. 0399342, 0. 142816, 0. 459271, 0. 421249, 0. 129541, 0. 00291333} G = i I, j J gij B[i, j] = 0. 00129482 U + 0. 618381 C[1, 1] - 1. 1309 C[1, 2] + 0. 192134 C[1, 3] - 0. 230572 C[1, 4] + 0. 550955 C[1, 5] + 1. 31495 C[2, 1] - 1. 45328 C[2, 2] - 1. 26651 C[2, 3] + 0. 927604 C[2, 4] + 0. 477234 C[2, 5] - 1. 74697 C[3, 1] + 2. 12289 C[3, 2] + 0. 240391 C[3, 3] - 0. 247238 C[3, 4] - 0. 369071 C[3, 5] + 0. 0684481 C[4, 1] + 0. 213412 C[4, 2] + 0. 795916 C[4, 3] + 0. 0168603 C[4, 4] - 1. 09464 C[4, 5] - 1. 00982 C[5, 1] + 1. 89047 C[5, 2] + 0. 460589 C[5, 3] - 0. 834573 C[5, 4] - 0. 506671 C[5, 5] + 0. 755007 C[6, 1] - 1. 64259 C[6, 2] - 0. 422523 C[6, 3] + 0. 367919 C[6, 4] + 0. 94219 C[6, 5] + 0. 325314 CX[1] + 0. 331678 CX[2] + 0. 207374 CX[3] - 1. 22146 CX[4] - 0. 707919 CX[5] + 1. 06501 CX[6] + 0. 0451771 CY[1] + 0. 0410261 CY[2] - 0. 190294 CY[3] + 0. 074373 CY[4] + 0. 0297175 CY[5].

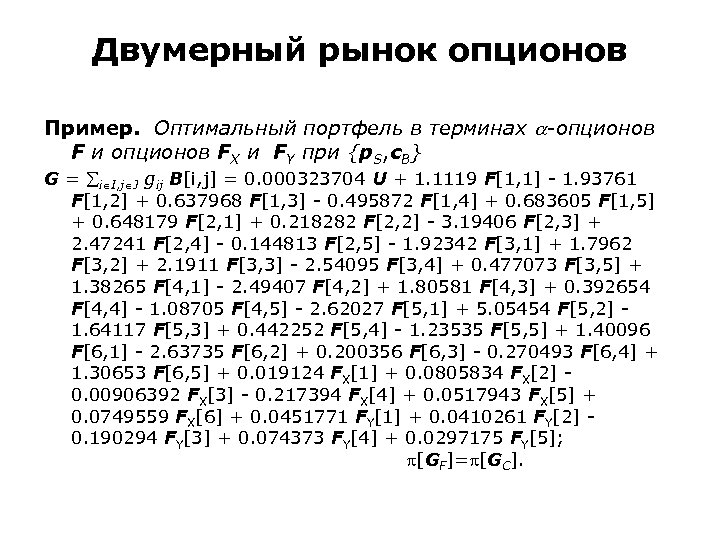

Двумерный рынок опционов Пример. Оптимальный портфель в терминах -опционов F и опционов FX и FY при {p. S, c. B} G = i I, j J gij B[i, j] = 0. 000323704 U + 1. 1119 F[1, 1] - 1. 93761 F[1, 2] + 0. 637968 F[1, 3] - 0. 495872 F[1, 4] + 0. 683605 F[1, 5] + 0. 648179 F[2, 1] + 0. 218282 F[2, 2] - 3. 19406 F[2, 3] + 2. 47241 F[2, 4] - 0. 144813 F[2, 5] - 1. 92342 F[3, 1] + 1. 7962 F[3, 2] + 2. 1911 F[3, 3] - 2. 54095 F[3, 4] + 0. 477073 F[3, 5] + 1. 38265 F[4, 1] - 2. 49407 F[4, 2] + 1. 80581 F[4, 3] + 0. 392654 F[4, 4] - 1. 08705 F[4, 5] - 2. 62027 F[5, 1] + 5. 05454 F[5, 2] - 1. 64117 F[5, 3] + 0. 442252 F[5, 4] - 1. 23535 F[5, 5] + 1. 40096 F[6, 1] - 2. 63735 F[6, 2] + 0. 200356 F[6, 3] - 0. 270493 F[6, 4] + 1. 30653 F[6, 5] + 0. 019124 FX[1] + 0. 0805834 FX[2] - 0. 00906392 FX[3] - 0. 217394 FX[4] + 0. 0517943 FX[5] + 0. 0749559 FX[6] + 0. 0451771 FY[1] + 0. 0410261 FY[2] - 0. 190294 FY[3] + 0. 074373 FY[4] + 0. 0297175 FY[5]; [GF]= [GC].

Двумерный рынок опционов Пример. Оптимальный портфель в терминах -опционов F и опционов FX и FY при {p. S, c. B} G = i I, j J gij B[i, j] = 0. 000323704 U + 1. 1119 F[1, 1] - 1. 93761 F[1, 2] + 0. 637968 F[1, 3] - 0. 495872 F[1, 4] + 0. 683605 F[1, 5] + 0. 648179 F[2, 1] + 0. 218282 F[2, 2] - 3. 19406 F[2, 3] + 2. 47241 F[2, 4] - 0. 144813 F[2, 5] - 1. 92342 F[3, 1] + 1. 7962 F[3, 2] + 2. 1911 F[3, 3] - 2. 54095 F[3, 4] + 0. 477073 F[3, 5] + 1. 38265 F[4, 1] - 2. 49407 F[4, 2] + 1. 80581 F[4, 3] + 0. 392654 F[4, 4] - 1. 08705 F[4, 5] - 2. 62027 F[5, 1] + 5. 05454 F[5, 2] - 1. 64117 F[5, 3] + 0. 442252 F[5, 4] - 1. 23535 F[5, 5] + 1. 40096 F[6, 1] - 2. 63735 F[6, 2] + 0. 200356 F[6, 3] - 0. 270493 F[6, 4] + 1. 30653 F[6, 5] + 0. 019124 FX[1] + 0. 0805834 FX[2] - 0. 00906392 FX[3] - 0. 217394 FX[4] + 0. 0517943 FX[5] + 0. 0749559 FX[6] + 0. 0451771 FY[1] + 0. 0410261 FY[2] - 0. 190294 FY[3] + 0. 074373 FY[4] + 0. 0297175 FY[5]; [GF]= [GC].

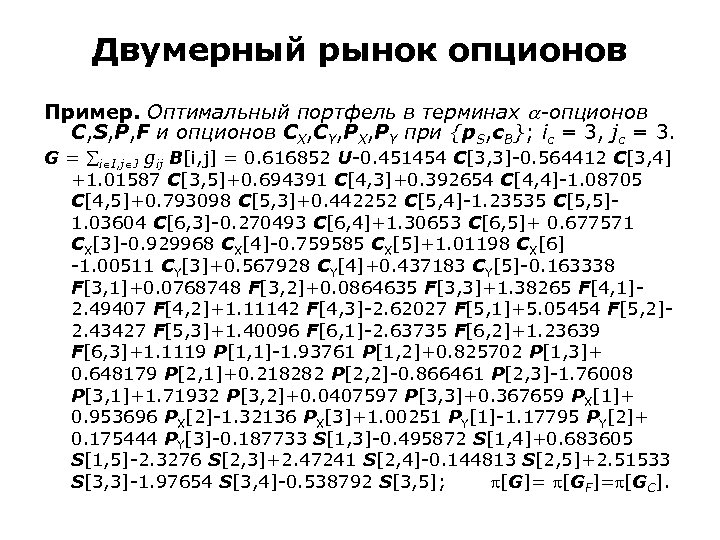

Двумерный рынок опционов Пример. Оптимальный портфель в терминах -опционов C, S, P, F и опционов CX, CY, PX, PY при {p. S, c. B}; ic = 3, jc = 3. G = i I, j J gij B[i, j] = 0. 616852 U-0. 451454 C[3, 3]-0. 564412 C[3, 4] +1. 01587 C[3, 5]+0. 694391 C[4, 3]+0. 392654 C[4, 4]-1. 08705 C[4, 5]+0. 793098 C[5, 3]+0. 442252 C[5, 4]-1. 23535 C[5, 5]1. 03604 C[6, 3]-0. 270493 C[6, 4]+1. 30653 C[6, 5]+ 0. 677571 CX[3]-0. 929968 CX[4]-0. 759585 CX[5]+1. 01198 CX[6] -1. 00511 CY[3]+0. 567928 CY[4]+0. 437183 CY[5]-0. 163338 F[3, 1]+0. 0768748 F[3, 2]+0. 0864635 F[3, 3]+1. 38265 F[4, 1]2. 49407 F[4, 2]+1. 11142 F[4, 3]-2. 62027 F[5, 1]+5. 05454 F[5, 2]2. 43427 F[5, 3]+1. 40096 F[6, 1]-2. 63735 F[6, 2]+1. 23639 F[6, 3]+1. 1119 P[1, 1]-1. 93761 P[1, 2]+0. 825702 P[1, 3]+ 0. 648179 P[2, 1]+0. 218282 P[2, 2]-0. 866461 P[2, 3]-1. 76008 P[3, 1]+1. 71932 P[3, 2]+0. 0407597 P[3, 3]+0. 367659 PX[1]+ 0. 953696 PX[2]-1. 32136 PX[3]+1. 00251 PY[1]-1. 17795 PY[2]+ 0. 175444 PY[3]-0. 187733 S[1, 3]-0. 495872 S[1, 4]+0. 683605 S[1, 5]-2. 3276 S[2, 3]+2. 47241 S[2, 4]-0. 144813 S[2, 5]+2. 51533 S[3, 3]-1. 97654 S[3, 4]-0. 538792 S[3, 5]; [G]= [GF]= [GC].

Двумерный рынок опционов Пример. Оптимальный портфель в терминах -опционов C, S, P, F и опционов CX, CY, PX, PY при {p. S, c. B}; ic = 3, jc = 3. G = i I, j J gij B[i, j] = 0. 616852 U-0. 451454 C[3, 3]-0. 564412 C[3, 4] +1. 01587 C[3, 5]+0. 694391 C[4, 3]+0. 392654 C[4, 4]-1. 08705 C[4, 5]+0. 793098 C[5, 3]+0. 442252 C[5, 4]-1. 23535 C[5, 5]1. 03604 C[6, 3]-0. 270493 C[6, 4]+1. 30653 C[6, 5]+ 0. 677571 CX[3]-0. 929968 CX[4]-0. 759585 CX[5]+1. 01198 CX[6] -1. 00511 CY[3]+0. 567928 CY[4]+0. 437183 CY[5]-0. 163338 F[3, 1]+0. 0768748 F[3, 2]+0. 0864635 F[3, 3]+1. 38265 F[4, 1]2. 49407 F[4, 2]+1. 11142 F[4, 3]-2. 62027 F[5, 1]+5. 05454 F[5, 2]2. 43427 F[5, 3]+1. 40096 F[6, 1]-2. 63735 F[6, 2]+1. 23639 F[6, 3]+1. 1119 P[1, 1]-1. 93761 P[1, 2]+0. 825702 P[1, 3]+ 0. 648179 P[2, 1]+0. 218282 P[2, 2]-0. 866461 P[2, 3]-1. 76008 P[3, 1]+1. 71932 P[3, 2]+0. 0407597 P[3, 3]+0. 367659 PX[1]+ 0. 953696 PX[2]-1. 32136 PX[3]+1. 00251 PY[1]-1. 17795 PY[2]+ 0. 175444 PY[3]-0. 187733 S[1, 3]-0. 495872 S[1, 4]+0. 683605 S[1, 5]-2. 3276 S[2, 3]+2. 47241 S[2, 4]-0. 144813 S[2, 5]+2. 51533 S[3, 3]-1. 97654 S[3, 4]-0. 538792 S[3, 5]; [G]= [GF]= [GC].

Трехмерный рынок опционов

Трехмерный рынок опционов

Трехмерный рынок опционов

Трехмерный рынок опционов

Трехмерный рынок опционов

Трехмерный рынок опционов

Трехмерный рынок опционов

Трехмерный рынок опционов

Трехмерный рынок опционов

Трехмерный рынок опционов

Трехмерный рынок опционов

Трехмерный рынок опционов

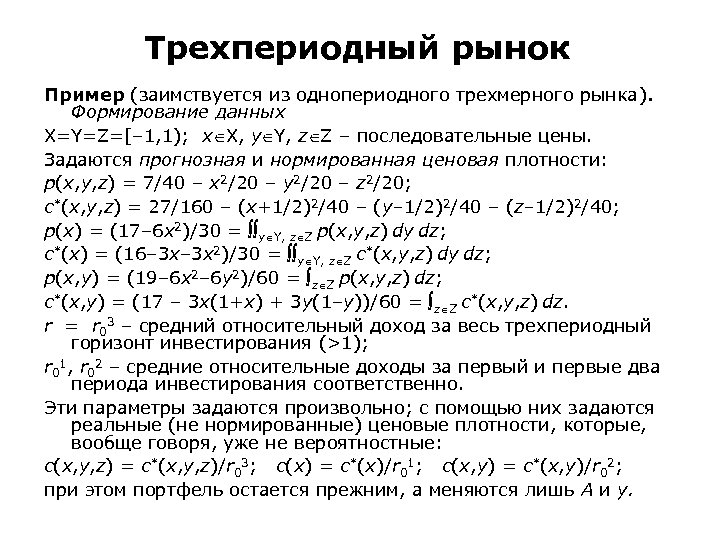

![Трехмерный рынок опционов Пример. Формирование данных X=Y=Z=[– 1, 1]; x, r X; y, s Трехмерный рынок опционов Пример. Формирование данных X=Y=Z=[– 1, 1]; x, r X; y, s](https://present5.com/presentation/c945e4e14e128908196fb53af0ffa126/image-60.jpg) Трехмерный рынок опционов Пример. Формирование данных X=Y=Z=[– 1, 1]; x, r X; y, s Y; z, t Z. p(x, y, z) = 7/40 – x 2/20 – y 2/20 – z 2/20; c(x, y, z) = 27/160 – (x+1/2)2/40 – (y– 1/2)2/40 – (z– 1/2)2/40; |C(r, s, t)| = [(x–r)(y–s)(z–t) c(x, y, z), {x, r, 1}, {y, s, 1}, {z, t, 1}] = = (1–r)2(1–s)2(1–t)2(31– 4 r–r 2–s 2–t 2)/1920; |CXY(r, s)| = [(x–r)(y–s) c(x, y, z), {x, r, 1}, {y, s, 1}, {z, – 1, 1}] = = (1–r)2(1–s)2(28– 4 r–r 2–s 2)/480; |CXZ(r, t)| = (1–r)2(1+t)2(28– 4 r–r 2–t 2)/480; |CYZ(s, t)| = (1–s)2(1–t)2(36–s 2–t 2)/480; |CX(r)| = [(x–r) c(x, y, z), {x, r, 1}, {y, – 1, 1}, {z, – 1, 1}] = = (1–r)2(25– 4 r–r 2)/120; |CY(s)| = (1–s)2(33–s 2)/120; |CZ(t)| = (1–t)2(33–t 2)/120. Свойство: ρ(x, y, z) = p(x, y, z)/c(x, y, z) (+1, – 1).

Трехмерный рынок опционов Пример. Формирование данных X=Y=Z=[– 1, 1]; x, r X; y, s Y; z, t Z. p(x, y, z) = 7/40 – x 2/20 – y 2/20 – z 2/20; c(x, y, z) = 27/160 – (x+1/2)2/40 – (y– 1/2)2/40 – (z– 1/2)2/40; |C(r, s, t)| = [(x–r)(y–s)(z–t) c(x, y, z), {x, r, 1}, {y, s, 1}, {z, t, 1}] = = (1–r)2(1–s)2(1–t)2(31– 4 r–r 2–s 2–t 2)/1920; |CXY(r, s)| = [(x–r)(y–s) c(x, y, z), {x, r, 1}, {y, s, 1}, {z, – 1, 1}] = = (1–r)2(1–s)2(28– 4 r–r 2–s 2)/480; |CXZ(r, t)| = (1–r)2(1+t)2(28– 4 r–r 2–t 2)/480; |CYZ(s, t)| = (1–s)2(1–t)2(36–s 2–t 2)/480; |CX(r)| = [(x–r) c(x, y, z), {x, r, 1}, {y, – 1, 1}, {z, – 1, 1}] = = (1–r)2(25– 4 r–r 2)/120; |CY(s)| = (1–s)2(33–s 2)/120; |CZ(t)| = (1–t)2(33–t 2)/120. Свойство: ρ(x, y, z) = p(x, y, z)/c(x, y, z) (+1, – 1).

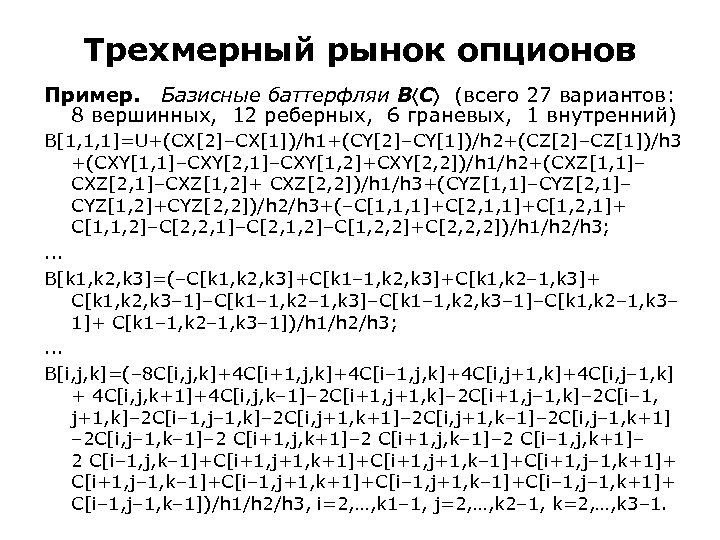

Трехмерный рынок опционов Пример. Базисные баттерфляи B C (всего 27 вариантов: 8 вершинных, 12 реберных, 6 граневых, 1 внутренний) B[1, 1, 1]=U+(CX[2]–CX[1])/h 1+(CY[2]–CY[1])/h 2+(CZ[2]–CZ[1])/h 3 +(CXY[1, 1]–CXY[2, 1]–CXY[1, 2]+CXY[2, 2])/h 1/h 2+(CXZ[1, 1]– CXZ[2, 1]–CXZ[1, 2]+ CXZ[2, 2])/h 1/h 3+(CYZ[1, 1]–CYZ[2, 1]– CYZ[1, 2]+CYZ[2, 2])/h 2/h 3+(–C[1, 1, 1]+C[2, 1, 1]+C[1, 2, 1]+ C[1, 1, 2]–C[2, 2, 1]–C[2, 1, 2]–C[1, 2, 2]+C[2, 2, 2])/h 1/h 2/h 3; . . . B[k 1, k 2, k 3]=(–C[k 1, k 2, k 3]+C[k 1– 1, k 2, k 3]+C[k 1, k 2– 1, k 3]+ C[k 1, k 2, k 3– 1]–C[k 1– 1, k 2– 1, k 3]–C[k 1– 1, k 2, k 3– 1]–C[k 1, k 2– 1, k 3– 1]+ C[k 1– 1, k 2– 1, k 3– 1])/h 1/h 2/h 3; . . . B[i, j, k]=(– 8 C[i, j, k]+4 C[i+1, j, k]+4 C[i– 1, j, k]+4 C[i, j+1, k]+4 C[i, j– 1, k] + 4 C[i, j, k+1]+4 C[i, j, k– 1]– 2 C[i+1, j+1, k]– 2 C[i+1, j– 1, k]– 2 C[i– 1, j+1, k]– 2 C[i– 1, j– 1, k]– 2 C[i, j+1, k+1]– 2 C[i, j+1, k– 1]– 2 C[i, j– 1, k+1] – 2 C[i, j– 1, k– 1]– 2 C[i+1, j, k+1]– 2 C[i+1, j, k– 1]– 2 C[i– 1, j, k+1]– 2 C[i– 1, j, k– 1]+C[i+1, j+1, k+1]+C[i+1, j+1, k– 1]+C[i+1, j– 1, k+1]+ C[i+1, j– 1, k– 1]+C[i– 1, j+1, k+1]+C[i– 1, j+1, k– 1]+C[i– 1, j– 1, k+1]+ C[i– 1, j– 1, k– 1])/h 1/h 2/h 3, i=2, …, k 1– 1, j=2, …, k 2– 1, k=2, …, k 3– 1.

Трехмерный рынок опционов Пример. Базисные баттерфляи B C (всего 27 вариантов: 8 вершинных, 12 реберных, 6 граневых, 1 внутренний) B[1, 1, 1]=U+(CX[2]–CX[1])/h 1+(CY[2]–CY[1])/h 2+(CZ[2]–CZ[1])/h 3 +(CXY[1, 1]–CXY[2, 1]–CXY[1, 2]+CXY[2, 2])/h 1/h 2+(CXZ[1, 1]– CXZ[2, 1]–CXZ[1, 2]+ CXZ[2, 2])/h 1/h 3+(CYZ[1, 1]–CYZ[2, 1]– CYZ[1, 2]+CYZ[2, 2])/h 2/h 3+(–C[1, 1, 1]+C[2, 1, 1]+C[1, 2, 1]+ C[1, 1, 2]–C[2, 2, 1]–C[2, 1, 2]–C[1, 2, 2]+C[2, 2, 2])/h 1/h 2/h 3; . . . B[k 1, k 2, k 3]=(–C[k 1, k 2, k 3]+C[k 1– 1, k 2, k 3]+C[k 1, k 2– 1, k 3]+ C[k 1, k 2, k 3– 1]–C[k 1– 1, k 2– 1, k 3]–C[k 1– 1, k 2, k 3– 1]–C[k 1, k 2– 1, k 3– 1]+ C[k 1– 1, k 2– 1, k 3– 1])/h 1/h 2/h 3; . . . B[i, j, k]=(– 8 C[i, j, k]+4 C[i+1, j, k]+4 C[i– 1, j, k]+4 C[i, j+1, k]+4 C[i, j– 1, k] + 4 C[i, j, k+1]+4 C[i, j, k– 1]– 2 C[i+1, j+1, k]– 2 C[i+1, j– 1, k]– 2 C[i– 1, j+1, k]– 2 C[i– 1, j– 1, k]– 2 C[i, j+1, k+1]– 2 C[i, j+1, k– 1]– 2 C[i, j– 1, k+1] – 2 C[i, j– 1, k– 1]– 2 C[i+1, j, k+1]– 2 C[i+1, j, k– 1]– 2 C[i– 1, j, k+1]– 2 C[i– 1, j, k– 1]+C[i+1, j+1, k+1]+C[i+1, j+1, k– 1]+C[i+1, j– 1, k+1]+ C[i+1, j– 1, k– 1]+C[i– 1, j+1, k+1]+C[i– 1, j+1, k– 1]+C[i– 1, j– 1, k+1]+ C[i– 1, j– 1, k– 1])/h 1/h 2/h 3, i=2, …, k 1– 1, j=2, …, k 2– 1, k=2, …, k 3– 1.

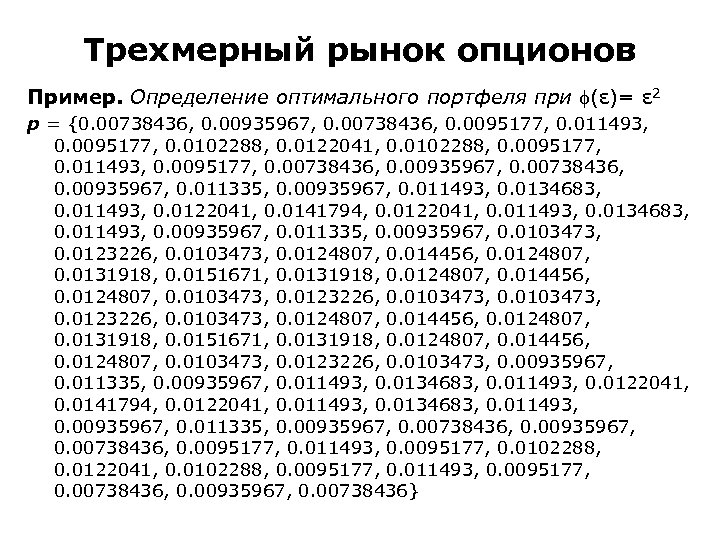

Трехмерный рынок опционов Пример. Определение оптимального портфеля при (ε)= ε 2 p = {0. 00738436, 0. 00935967, 0. 00738436, 0. 0095177, 0. 011493, 0. 0095177, 0. 0102288, 0. 0122041, 0. 0102288, 0. 0095177, 0. 011493, 0. 0095177, 0. 00738436, 0. 00935967, 0. 00738436, 0. 00935967, 0. 011335, 0. 00935967, 0. 011493, 0. 0134683, 0. 011493, 0. 0122041, 0. 0141794, 0. 0122041, 0. 011493, 0. 0134683, 0. 011493, 0. 00935967, 0. 011335, 0. 00935967, 0. 0103473, 0. 0123226, 0. 0103473, 0. 0124807, 0. 014456, 0. 0124807, 0. 0131918, 0. 0151671, 0. 0131918, 0. 0124807, 0. 014456, 0. 0124807, 0. 0103473, 0. 0123226, 0. 0103473, 0. 00935967, 0. 011335, 0. 00935967, 0. 011493, 0. 0134683, 0. 011493, 0. 0122041, 0. 0141794, 0. 0122041, 0. 011493, 0. 0134683, 0. 011493, 0. 00935967, 0. 011335, 0. 00935967, 0. 00738436, 0. 00935967, 0. 00738436, 0. 0095177, 0. 011493, 0. 0095177, 0. 0102288, 0. 0122041, 0. 0102288, 0. 0095177, 0. 011493, 0. 0095177, 0. 00738436, 0. 00935967, 0. 00738436}

Трехмерный рынок опционов Пример. Определение оптимального портфеля при (ε)= ε 2 p = {0. 00738436, 0. 00935967, 0. 00738436, 0. 0095177, 0. 011493, 0. 0095177, 0. 0102288, 0. 0122041, 0. 0102288, 0. 0095177, 0. 011493, 0. 0095177, 0. 00738436, 0. 00935967, 0. 00738436, 0. 00935967, 0. 011335, 0. 00935967, 0. 011493, 0. 0134683, 0. 011493, 0. 0122041, 0. 0141794, 0. 0122041, 0. 011493, 0. 0134683, 0. 011493, 0. 00935967, 0. 011335, 0. 00935967, 0. 0103473, 0. 0123226, 0. 0103473, 0. 0124807, 0. 014456, 0. 0124807, 0. 0131918, 0. 0151671, 0. 0131918, 0. 0124807, 0. 014456, 0. 0124807, 0. 0103473, 0. 0123226, 0. 0103473, 0. 00935967, 0. 011335, 0. 00935967, 0. 011493, 0. 0134683, 0. 011493, 0. 0122041, 0. 0141794, 0. 0122041, 0. 011493, 0. 0134683, 0. 011493, 0. 00935967, 0. 011335, 0. 00935967, 0. 00738436, 0. 00935967, 0. 00738436, 0. 0095177, 0. 011493, 0. 0095177, 0. 0102288, 0. 0122041, 0. 0102288, 0. 0095177, 0. 011493, 0. 0095177, 0. 00738436, 0. 00935967, 0. 00738436}

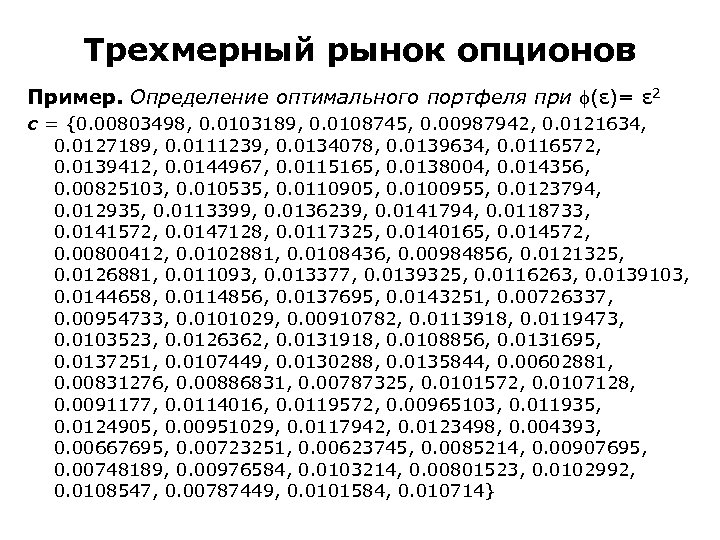

Трехмерный рынок опционов Пример. Определение оптимального портфеля при (ε)= ε 2 c = {0. 00803498, 0. 0103189, 0. 0108745, 0. 00987942, 0. 0121634, 0. 0127189, 0. 0111239, 0. 0134078, 0. 0139634, 0. 0116572, 0. 0139412, 0. 0144967, 0. 0115165, 0. 0138004, 0. 014356, 0. 00825103, 0. 010535, 0. 0110905, 0. 0100955, 0. 0123794, 0. 012935, 0. 0113399, 0. 0136239, 0. 0141794, 0. 0118733, 0. 0141572, 0. 0147128, 0. 0117325, 0. 0140165, 0. 014572, 0. 00800412, 0. 0102881, 0. 0108436, 0. 00984856, 0. 0121325, 0. 0126881, 0. 011093, 0. 013377, 0. 0139325, 0. 0116263, 0. 0139103, 0. 0144658, 0. 0114856, 0. 0137695, 0. 0143251, 0. 00726337, 0. 00954733, 0. 0101029, 0. 00910782, 0. 0113918, 0. 0119473, 0. 0103523, 0. 0126362, 0. 0131918, 0. 0108856, 0. 0131695, 0. 0137251, 0. 0107449, 0. 0130288, 0. 0135844, 0. 00602881, 0. 00831276, 0. 00886831, 0. 00787325, 0. 0101572, 0. 0107128, 0. 0091177, 0. 0114016, 0. 0119572, 0. 00965103, 0. 011935, 0. 0124905, 0. 00951029, 0. 0117942, 0. 0123498, 0. 004393, 0. 00667695, 0. 00723251, 0. 00623745, 0. 0085214, 0. 00907695, 0. 00748189, 0. 00976584, 0. 0103214, 0. 00801523, 0. 0102992, 0. 0108547, 0. 00787449, 0. 0101584, 0. 010714}

Трехмерный рынок опционов Пример. Определение оптимального портфеля при (ε)= ε 2 c = {0. 00803498, 0. 0103189, 0. 0108745, 0. 00987942, 0. 0121634, 0. 0127189, 0. 0111239, 0. 0134078, 0. 0139634, 0. 0116572, 0. 0139412, 0. 0144967, 0. 0115165, 0. 0138004, 0. 014356, 0. 00825103, 0. 010535, 0. 0110905, 0. 0100955, 0. 0123794, 0. 012935, 0. 0113399, 0. 0136239, 0. 0141794, 0. 0118733, 0. 0141572, 0. 0147128, 0. 0117325, 0. 0140165, 0. 014572, 0. 00800412, 0. 0102881, 0. 0108436, 0. 00984856, 0. 0121325, 0. 0126881, 0. 011093, 0. 013377, 0. 0139325, 0. 0116263, 0. 0139103, 0. 0144658, 0. 0114856, 0. 0137695, 0. 0143251, 0. 00726337, 0. 00954733, 0. 0101029, 0. 00910782, 0. 0113918, 0. 0119473, 0. 0103523, 0. 0126362, 0. 0131918, 0. 0108856, 0. 0131695, 0. 0137251, 0. 0107449, 0. 0130288, 0. 0135844, 0. 00602881, 0. 00831276, 0. 00886831, 0. 00787325, 0. 0101572, 0. 0107128, 0. 0091177, 0. 0114016, 0. 0119572, 0. 00965103, 0. 011935, 0. 0124905, 0. 00951029, 0. 0117942, 0. 0123498, 0. 004393, 0. 00667695, 0. 00723251, 0. 00623745, 0. 0085214, 0. 00907695, 0. 00748189, 0. 00976584, 0. 0103214, 0. 00801523, 0. 0102992, 0. 0108547, 0. 00787449, 0. 0101584, 0. 010714}

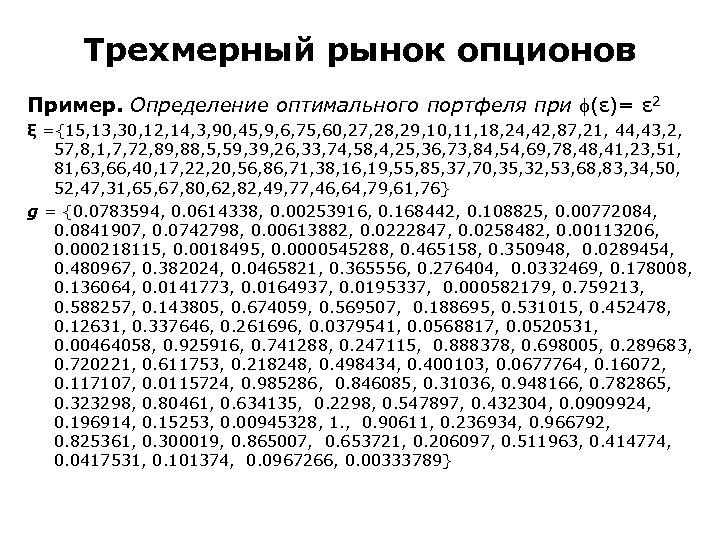

Трехмерный рынок опционов Пример. Определение оптимального портфеля при (ε)= ε 2 ξ ={15, 13, 30, 12, 14, 3, 90, 45, 9, 6, 75, 60, 27, 28, 29, 10, 11, 18, 24, 42, 87, 21, 44, 43, 2, 57, 8, 1, 7, 72, 89, 88, 5, 59, 39, 26, 33, 74, 58, 4, 25, 36, 73, 84, 54, 69, 78, 41, 23, 51, 81, 63, 66, 40, 17, 22, 20, 56, 86, 71, 38, 16, 19, 55, 85, 37, 70, 35, 32, 53, 68, 83, 34, 50, 52, 47, 31, 65, 67, 80, 62, 82, 49, 77, 46, 64, 79, 61, 76} g = {0. 0783594, 0. 0614338, 0. 00253916, 0. 168442, 0. 108825, 0. 00772084, 0. 0841907, 0. 0742798, 0. 00613882, 0. 0222847, 0. 0258482, 0. 00113206, 0. 000218115, 0. 0018495, 0. 0000545288, 0. 465158, 0. 350948, 0. 0289454, 0. 480967, 0. 382024, 0. 0465821, 0. 365556, 0. 276404, 0. 0332469, 0. 178008, 0. 136064, 0. 0141773, 0. 0164937, 0. 0195337, 0. 000582179, 0. 759213, 0. 588257, 0. 143805, 0. 674059, 0. 569507, 0. 188695, 0. 531015, 0. 452478, 0. 12631, 0. 337646, 0. 261696, 0. 0379541, 0. 0568817, 0. 0520531, 0. 00464058, 0. 925916, 0. 741288, 0. 247115, 0. 888378, 0. 698005, 0. 289683, 0. 720221, 0. 611753, 0. 218248, 0. 498434, 0. 400103, 0. 0677764, 0. 16072, 0. 117107, 0. 0115724, 0. 985286, 0. 846085, 0. 31036, 0. 948166, 0. 782865, 0. 323298, 0. 80461, 0. 634135, 0. 2298, 0. 547897, 0. 432304, 0. 0909924, 0. 196914, 0. 15253, 0. 00945328, 1. , 0. 90611, 0. 236934, 0. 966792, 0. 825361, 0. 300019, 0. 865007, 0. 653721, 0. 206097, 0. 511963, 0. 414774, 0. 0417531, 0. 101374, 0. 0967266, 0. 00333789}

Трехмерный рынок опционов Пример. Определение оптимального портфеля при (ε)= ε 2 ξ ={15, 13, 30, 12, 14, 3, 90, 45, 9, 6, 75, 60, 27, 28, 29, 10, 11, 18, 24, 42, 87, 21, 44, 43, 2, 57, 8, 1, 7, 72, 89, 88, 5, 59, 39, 26, 33, 74, 58, 4, 25, 36, 73, 84, 54, 69, 78, 41, 23, 51, 81, 63, 66, 40, 17, 22, 20, 56, 86, 71, 38, 16, 19, 55, 85, 37, 70, 35, 32, 53, 68, 83, 34, 50, 52, 47, 31, 65, 67, 80, 62, 82, 49, 77, 46, 64, 79, 61, 76} g = {0. 0783594, 0. 0614338, 0. 00253916, 0. 168442, 0. 108825, 0. 00772084, 0. 0841907, 0. 0742798, 0. 00613882, 0. 0222847, 0. 0258482, 0. 00113206, 0. 000218115, 0. 0018495, 0. 0000545288, 0. 465158, 0. 350948, 0. 0289454, 0. 480967, 0. 382024, 0. 0465821, 0. 365556, 0. 276404, 0. 0332469, 0. 178008, 0. 136064, 0. 0141773, 0. 0164937, 0. 0195337, 0. 000582179, 0. 759213, 0. 588257, 0. 143805, 0. 674059, 0. 569507, 0. 188695, 0. 531015, 0. 452478, 0. 12631, 0. 337646, 0. 261696, 0. 0379541, 0. 0568817, 0. 0520531, 0. 00464058, 0. 925916, 0. 741288, 0. 247115, 0. 888378, 0. 698005, 0. 289683, 0. 720221, 0. 611753, 0. 218248, 0. 498434, 0. 400103, 0. 0677764, 0. 16072, 0. 117107, 0. 0115724, 0. 985286, 0. 846085, 0. 31036, 0. 948166, 0. 782865, 0. 323298, 0. 80461, 0. 634135, 0. 2298, 0. 547897, 0. 432304, 0. 0909924, 0. 196914, 0. 15253, 0. 00945328, 1. , 0. 90611, 0. 236934, 0. 966792, 0. 825361, 0. 300019, 0. 865007, 0. 653721, 0. 206097, 0. 511963, 0. 414774, 0. 0417531, 0. 101374, 0. 0967266, 0. 00333789}

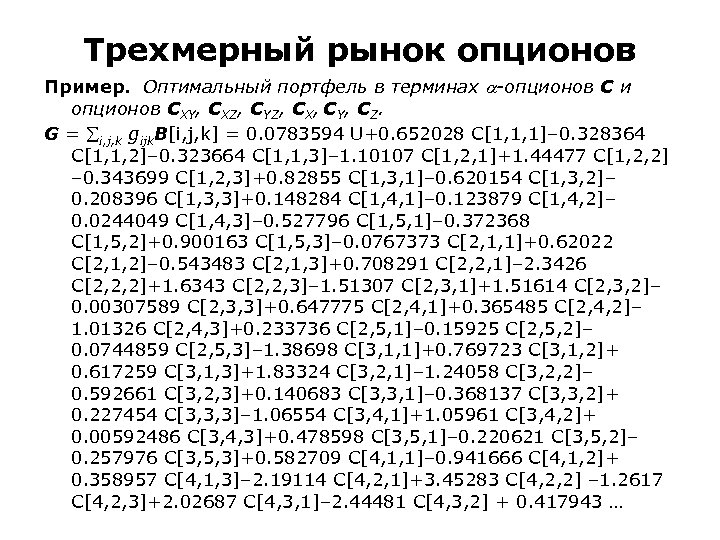

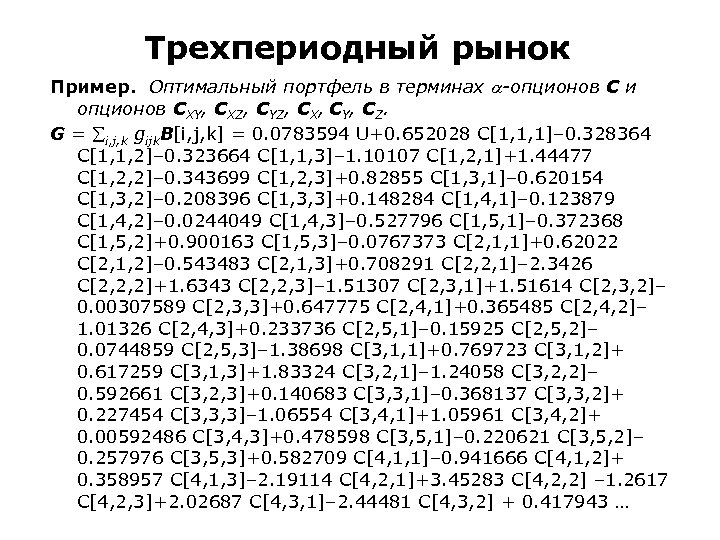

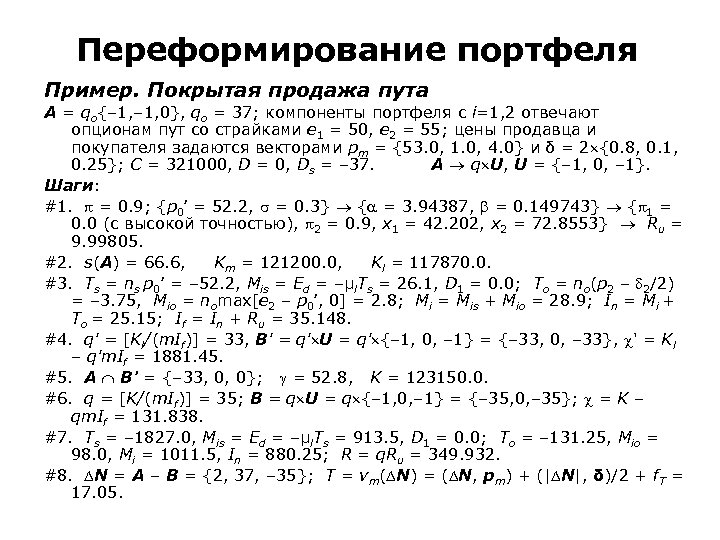

Трехмерный рынок опционов Пример. Оптимальный портфель в терминах -опционов C и опционов CXY, CXZ, CYZ, CX, CY, CZ. G = i, j, k gijk. B[i, j, k] = 0. 0783594 U+0. 652028 C[1, 1, 1]– 0. 328364 C[1, 1, 2]– 0. 323664 C[1, 1, 3]– 1. 10107 C[1, 2, 1]+1. 44477 C[1, 2, 2] – 0. 343699 C[1, 2, 3]+0. 82855 C[1, 3, 1]– 0. 620154 C[1, 3, 2]– 0. 208396 C[1, 3, 3]+0. 148284 C[1, 4, 1]– 0. 123879 C[1, 4, 2]– 0. 0244049 C[1, 4, 3]– 0. 527796 C[1, 5, 1]– 0. 372368 C[1, 5, 2]+0. 900163 C[1, 5, 3]– 0. 0767373 C[2, 1, 1]+0. 62022 C[2, 1, 2]– 0. 543483 C[2, 1, 3]+0. 708291 C[2, 2, 1]– 2. 3426 C[2, 2, 2]+1. 6343 C[2, 2, 3]– 1. 51307 C[2, 3, 1]+1. 51614 C[2, 3, 2]– 0. 00307589 C[2, 3, 3]+0. 647775 C[2, 4, 1]+0. 365485 C[2, 4, 2]– 1. 01326 C[2, 4, 3]+0. 233736 C[2, 5, 1]– 0. 15925 C[2, 5, 2]– 0. 0744859 C[2, 5, 3]– 1. 38698 C[3, 1, 1]+0. 769723 C[3, 1, 2]+ 0. 617259 C[3, 1, 3]+1. 83324 C[3, 2, 1]– 1. 24058 C[3, 2, 2]– 0. 592661 C[3, 2, 3]+0. 140683 C[3, 3, 1]– 0. 368137 C[3, 3, 2]+ 0. 227454 C[3, 3, 3]– 1. 06554 C[3, 4, 1]+1. 05961 C[3, 4, 2]+ 0. 00592486 C[3, 4, 3]+0. 478598 C[3, 5, 1]– 0. 220621 C[3, 5, 2]– 0. 257976 C[3, 5, 3]+0. 582709 C[4, 1, 1]– 0. 941666 C[4, 1, 2]+ 0. 358957 C[4, 1, 3]– 2. 19114 C[4, 2, 1]+3. 45283 C[4, 2, 2] – 1. 2617 C[4, 2, 3]+2. 02687 C[4, 3, 1]– 2. 44481 C[4, 3, 2] + 0. 417943 …

Трехмерный рынок опционов Пример. Оптимальный портфель в терминах -опционов C и опционов CXY, CXZ, CYZ, CX, CY, CZ. G = i, j, k gijk. B[i, j, k] = 0. 0783594 U+0. 652028 C[1, 1, 1]– 0. 328364 C[1, 1, 2]– 0. 323664 C[1, 1, 3]– 1. 10107 C[1, 2, 1]+1. 44477 C[1, 2, 2] – 0. 343699 C[1, 2, 3]+0. 82855 C[1, 3, 1]– 0. 620154 C[1, 3, 2]– 0. 208396 C[1, 3, 3]+0. 148284 C[1, 4, 1]– 0. 123879 C[1, 4, 2]– 0. 0244049 C[1, 4, 3]– 0. 527796 C[1, 5, 1]– 0. 372368 C[1, 5, 2]+0. 900163 C[1, 5, 3]– 0. 0767373 C[2, 1, 1]+0. 62022 C[2, 1, 2]– 0. 543483 C[2, 1, 3]+0. 708291 C[2, 2, 1]– 2. 3426 C[2, 2, 2]+1. 6343 C[2, 2, 3]– 1. 51307 C[2, 3, 1]+1. 51614 C[2, 3, 2]– 0. 00307589 C[2, 3, 3]+0. 647775 C[2, 4, 1]+0. 365485 C[2, 4, 2]– 1. 01326 C[2, 4, 3]+0. 233736 C[2, 5, 1]– 0. 15925 C[2, 5, 2]– 0. 0744859 C[2, 5, 3]– 1. 38698 C[3, 1, 1]+0. 769723 C[3, 1, 2]+ 0. 617259 C[3, 1, 3]+1. 83324 C[3, 2, 1]– 1. 24058 C[3, 2, 2]– 0. 592661 C[3, 2, 3]+0. 140683 C[3, 3, 1]– 0. 368137 C[3, 3, 2]+ 0. 227454 C[3, 3, 3]– 1. 06554 C[3, 4, 1]+1. 05961 C[3, 4, 2]+ 0. 00592486 C[3, 4, 3]+0. 478598 C[3, 5, 1]– 0. 220621 C[3, 5, 2]– 0. 257976 C[3, 5, 3]+0. 582709 C[4, 1, 1]– 0. 941666 C[4, 1, 2]+ 0. 358957 C[4, 1, 3]– 2. 19114 C[4, 2, 1]+3. 45283 C[4, 2, 2] – 1. 2617 C[4, 2, 3]+2. 02687 C[4, 3, 1]– 2. 44481 C[4, 3, 2] + 0. 417943 …

![Трехмерный рынок опционов … C[4, 3, 3]– 0. 0483658 C[4, 4, 1]– 1. 3254 Трехмерный рынок опционов … C[4, 3, 3]– 0. 0483658 C[4, 4, 1]– 1. 3254](https://present5.com/presentation/c945e4e14e128908196fb53af0ffa126/image-66.jpg) Трехмерный рынок опционов … C[4, 3, 3]– 0. 0483658 C[4, 4, 1]– 1. 3254 C[4, 4, 2]+ 1. 37377 C[4, 4, 3]– 0. 370073 C[4, 5, 1]+1. 25905 C[4, 5, 2]– 0. 888973 C[4, 5, 3]– 0. 0122262 C[5, 1, 1]+0. 882652 C[5, 1, 2]– 0. 870426 C[5, 1, 3]+0. 264223 C[5, 2, 1]– 1. 33637 C[5, 2, 2]+ 1. 07215 C[5, 2, 3]– 0. 0892028 C[5, 3, 1]+0. 400438 C[5, 3, 2]– 0. 311235 C[5, 3, 3]– 0. 108355 C[5, 4, 1]+1. 23585 C[5, 4, 2]– 1. 12749 C[5, 4, 3] – 0. 0544399 C[5, 5, 1]– 1. 18256 C[5, 5, 2]+1. 237 C[5, 5, 3] +0. 241208 C[6, 1, 1]– 1. 00256 C[6, 1, 2] +0. 761356 C[6, 1, 3] +0. 486448 C[6, 2, 1]+0. 0219495 C[6, 2, 2]– 0. 508398 C[6, 2, 3]– 1. 39383 C[6, 3, 1]+1. 51652 C[6, 3, 2]– 0. 122691 C[6, 3, 3] + 0. 4262 C[6, 4, 1]– 1. 21166 C[6, 4, 2]+0. 785463 C[6, 4, 3]+ 0. 239974 C[6, 5, 1]+0. 675756 C[6, 5, 2]– 0. 91573 C[6, 5, 3]+ 1. 16039 CX[1]– 0. 278228 CX[2]– 0. 382058 CX[3]– 0. 321999 CX[4]– 0. 133967 CX[5]– 0. 0441426 CX[6]– 0. 557048 CXY[1, 1]+ 0. 32335 CXY[1, 2]– 0. 70862 CXY[1, 3]– 0. 103536 CXY[1, 4]+ 1. 04585 CXY[1, 5]– 0. 20018 CXY[2, 1]+0. 226632 CXY[2, 2]+ 0. 872213 CXY[2, 3]– 0. 74719 CXY[2, 4]– 0. 151475 CXY[2, 5]+ 1. 11436 CXY[3, 1]– 1. 09546 CXY[3, 2]– 0. 188378 CXY[3, 3]+ 0. 636744 CXY[3, 4]– 0. 467259 CXY[3, 5]– 0. 353993 CXY[4, 1]+ …

Трехмерный рынок опционов … C[4, 3, 3]– 0. 0483658 C[4, 4, 1]– 1. 3254 C[4, 4, 2]+ 1. 37377 C[4, 4, 3]– 0. 370073 C[4, 5, 1]+1. 25905 C[4, 5, 2]– 0. 888973 C[4, 5, 3]– 0. 0122262 C[5, 1, 1]+0. 882652 C[5, 1, 2]– 0. 870426 C[5, 1, 3]+0. 264223 C[5, 2, 1]– 1. 33637 C[5, 2, 2]+ 1. 07215 C[5, 2, 3]– 0. 0892028 C[5, 3, 1]+0. 400438 C[5, 3, 2]– 0. 311235 C[5, 3, 3]– 0. 108355 C[5, 4, 1]+1. 23585 C[5, 4, 2]– 1. 12749 C[5, 4, 3] – 0. 0544399 C[5, 5, 1]– 1. 18256 C[5, 5, 2]+1. 237 C[5, 5, 3] +0. 241208 C[6, 1, 1]– 1. 00256 C[6, 1, 2] +0. 761356 C[6, 1, 3] +0. 486448 C[6, 2, 1]+0. 0219495 C[6, 2, 2]– 0. 508398 C[6, 2, 3]– 1. 39383 C[6, 3, 1]+1. 51652 C[6, 3, 2]– 0. 122691 C[6, 3, 3] + 0. 4262 C[6, 4, 1]– 1. 21166 C[6, 4, 2]+0. 785463 C[6, 4, 3]+ 0. 239974 C[6, 5, 1]+0. 675756 C[6, 5, 2]– 0. 91573 C[6, 5, 3]+ 1. 16039 CX[1]– 0. 278228 CX[2]– 0. 382058 CX[3]– 0. 321999 CX[4]– 0. 133967 CX[5]– 0. 0441426 CX[6]– 0. 557048 CXY[1, 1]+ 0. 32335 CXY[1, 2]– 0. 70862 CXY[1, 3]– 0. 103536 CXY[1, 4]+ 1. 04585 CXY[1, 5]– 0. 20018 CXY[2, 1]+0. 226632 CXY[2, 2]+ 0. 872213 CXY[2, 3]– 0. 74719 CXY[2, 4]– 0. 151475 CXY[2, 5]+ 1. 11436 CXY[3, 1]– 1. 09546 CXY[3, 2]– 0. 188378 CXY[3, 3]+ 0. 636744 CXY[3, 4]– 0. 467259 CXY[3, 5]– 0. 353993 CXY[4, 1]+ …

![Трехмерный рынок опционов … +0. 726858 CXY[4, 2]– 0. 421669 CXY[4, 3]+0. 376403 CXY[4, Трехмерный рынок опционов … +0. 726858 CXY[4, 2]– 0. 421669 CXY[4, 3]+0. 376403 CXY[4,](https://present5.com/presentation/c945e4e14e128908196fb53af0ffa126/image-67.jpg) Трехмерный рынок опционов … +0. 726858 CXY[4, 2]– 0. 421669 CXY[4, 3]+0. 376403 CXY[4, 4]– 0. 327599 CXY[4, 5]+0. 0262043 CXY[5, 1]+0. 102564 CXY[5, 2]– 0. 589306 CXY[5, 3]+ 0. 113018 CXY[5, 4] +0. 34752 CXY[5, 5]– 0. 0293391 CXY[6, 1]– 0. 28394 CXY[6, 2]+ 1. 03576 CXY[6, 3]– 0. 275439 CXY[6, 4]– 0. 447041 CXY[6, 5]– 0. 43778 CXZ[1, 1]– 0. 746203 CXZ[1, 2]+1. 18398 CXZ[1, 3]+ 0. 182425 CXZ[2, 1]+ 0. 450533 CXZ[2, 2]– 0. 632958 CXZ[2, 3]+ 0. 193832 CXZ[3, 1]+ 0. 133447 CXZ[3, 2]– 0. 327279 CXZ[3, 3]+ 0. 265944 CXZ[4, 1]– 0. 229177 CXZ[4, 2]– 0. 0367664 CXZ[4, 3]– 0. 000523427 CXZ[5, 1]– 0. 413023 CXZ[5, 2]+0. 413546 CXZ[5, 3]– 0. 203897 CXZ[6, 1]+ 0. 804424 CXZ[6, 2]– 0. 600527 CXZ[6, 3]+ 0. 225206 CY[1]– 0. 435833 CY[2]+0. 0558623 CY[3]+0. 0995985 CY[4]+0. 0551665 CY[5]– 0. 160091 CYZ[1, 1]+ 0. 00180529 CYZ[1, 2]+ 0. 158286 CYZ[1, 3]+0. 346488 CYZ[2, 1]– 0. 0645896 CYZ[2, 2]– 0. 281898 CYZ[2, 3]– 0. 135867 CYZ[3, 1]+ 0. 175099 CYZ[3, 2]– 0. 0392312 CYZ[3, 3]– 0. 0577742 CYZ[4, 1]– 0. 0191148 CYZ[4, 2]+ 0. 076889 CYZ[4, 3]+0. 00724528 CYZ[5, 1]– 0. 0931996 CYZ[5, 2]+ 0. 0859543 CYZ[5, 3]– 0. 0253885 CZ[1]– 0. 0629535 CZ[2]+ 0. 088342 CZ[3]. (Всего k 1 k 2 k 3+k 1 k 2+k 1 k 3+k 2 k 3+k 1+k 2+k 3+1=168 компонент)

Трехмерный рынок опционов … +0. 726858 CXY[4, 2]– 0. 421669 CXY[4, 3]+0. 376403 CXY[4, 4]– 0. 327599 CXY[4, 5]+0. 0262043 CXY[5, 1]+0. 102564 CXY[5, 2]– 0. 589306 CXY[5, 3]+ 0. 113018 CXY[5, 4] +0. 34752 CXY[5, 5]– 0. 0293391 CXY[6, 1]– 0. 28394 CXY[6, 2]+ 1. 03576 CXY[6, 3]– 0. 275439 CXY[6, 4]– 0. 447041 CXY[6, 5]– 0. 43778 CXZ[1, 1]– 0. 746203 CXZ[1, 2]+1. 18398 CXZ[1, 3]+ 0. 182425 CXZ[2, 1]+ 0. 450533 CXZ[2, 2]– 0. 632958 CXZ[2, 3]+ 0. 193832 CXZ[3, 1]+ 0. 133447 CXZ[3, 2]– 0. 327279 CXZ[3, 3]+ 0. 265944 CXZ[4, 1]– 0. 229177 CXZ[4, 2]– 0. 0367664 CXZ[4, 3]– 0. 000523427 CXZ[5, 1]– 0. 413023 CXZ[5, 2]+0. 413546 CXZ[5, 3]– 0. 203897 CXZ[6, 1]+ 0. 804424 CXZ[6, 2]– 0. 600527 CXZ[6, 3]+ 0. 225206 CY[1]– 0. 435833 CY[2]+0. 0558623 CY[3]+0. 0995985 CY[4]+0. 0551665 CY[5]– 0. 160091 CYZ[1, 1]+ 0. 00180529 CYZ[1, 2]+ 0. 158286 CYZ[1, 3]+0. 346488 CYZ[2, 1]– 0. 0645896 CYZ[2, 2]– 0. 281898 CYZ[2, 3]– 0. 135867 CYZ[3, 1]+ 0. 175099 CYZ[3, 2]– 0. 0392312 CYZ[3, 3]– 0. 0577742 CYZ[4, 1]– 0. 0191148 CYZ[4, 2]+ 0. 076889 CYZ[4, 3]+0. 00724528 CYZ[5, 1]– 0. 0931996 CYZ[5, 2]+ 0. 0859543 CYZ[5, 3]– 0. 0253885 CZ[1]– 0. 0629535 CZ[2]+ 0. 088342 CZ[3]. (Всего k 1 k 2 k 3+k 1 k 2+k 1 k 3+k 2 k 3+k 1+k 2+k 3+1=168 компонент)

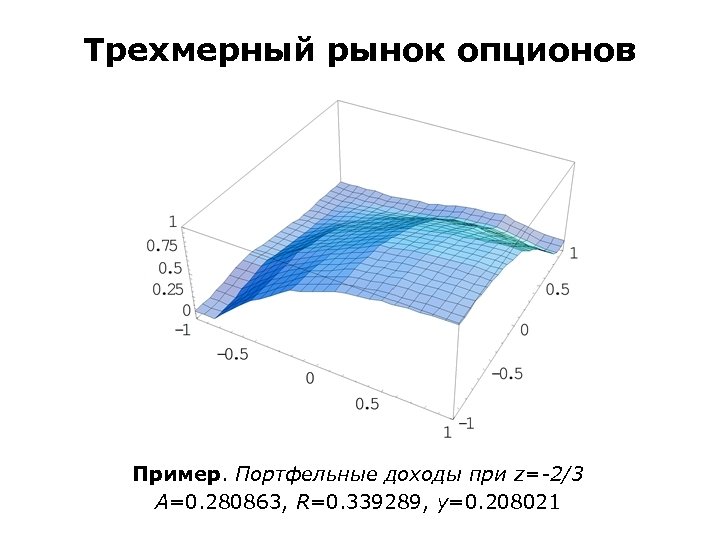

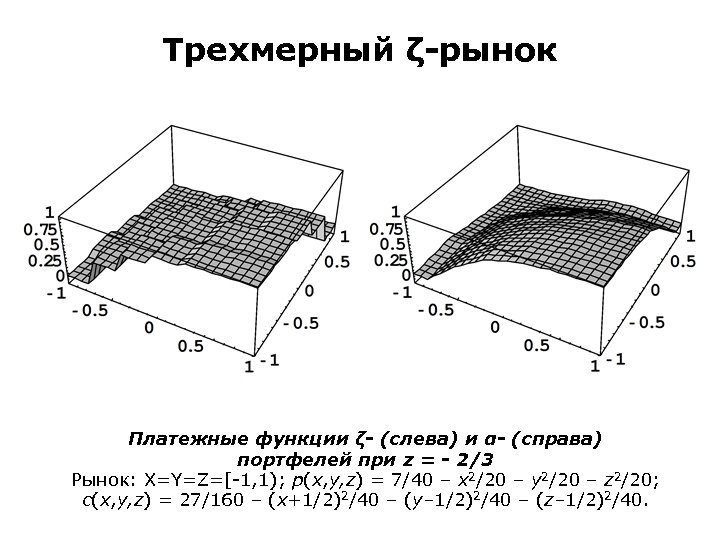

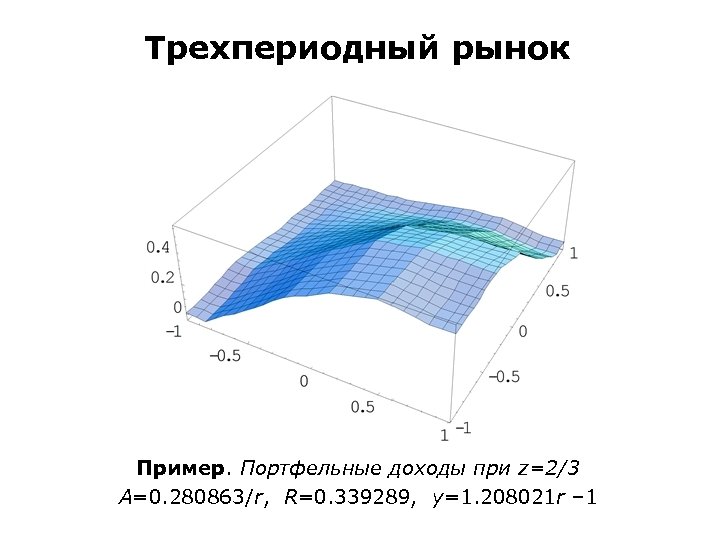

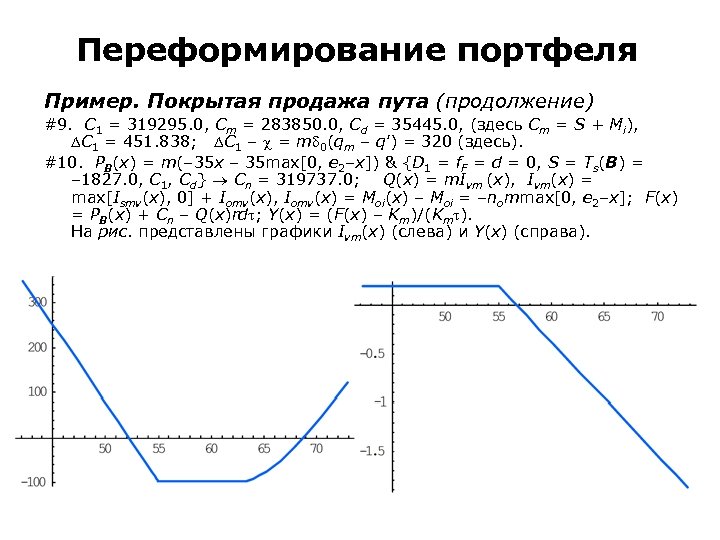

Трехмерный рынок опционов Пример. Портфельные доходы при z=-2/3 A=0. 280863, R=0. 339289, y=0. 208021

Трехмерный рынок опционов Пример. Портфельные доходы при z=-2/3 A=0. 280863, R=0. 339289, y=0. 208021

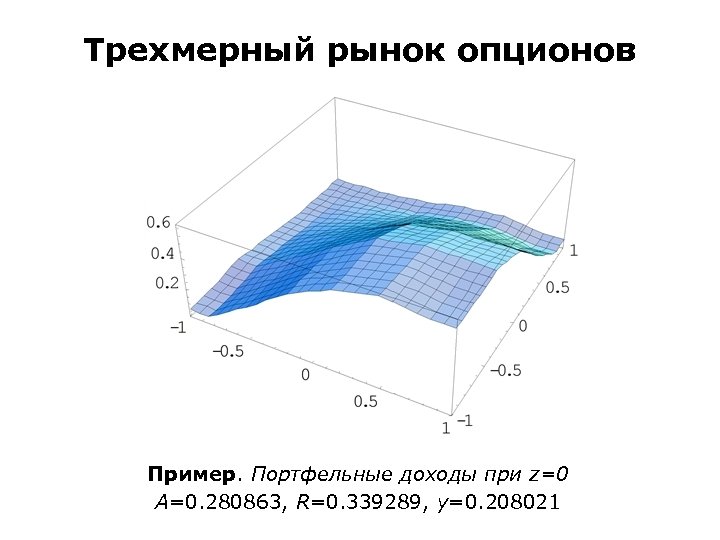

Трехмерный рынок опционов Пример. Портфельные доходы при z=0 A=0. 280863, R=0. 339289, y=0. 208021

Трехмерный рынок опционов Пример. Портфельные доходы при z=0 A=0. 280863, R=0. 339289, y=0. 208021

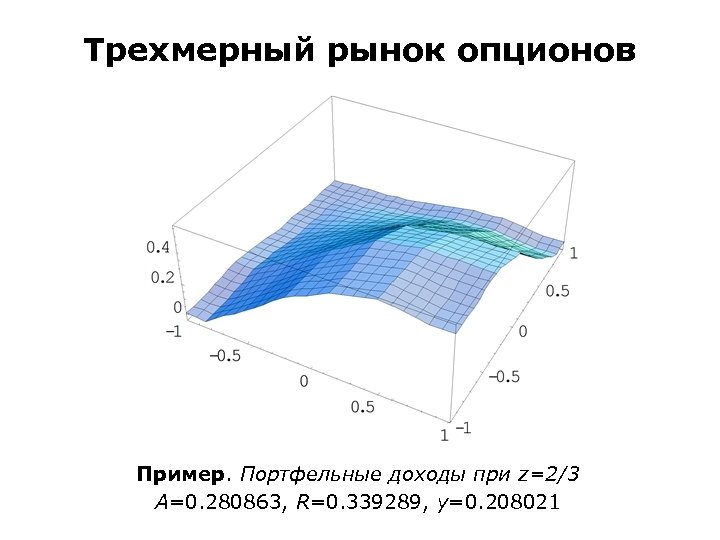

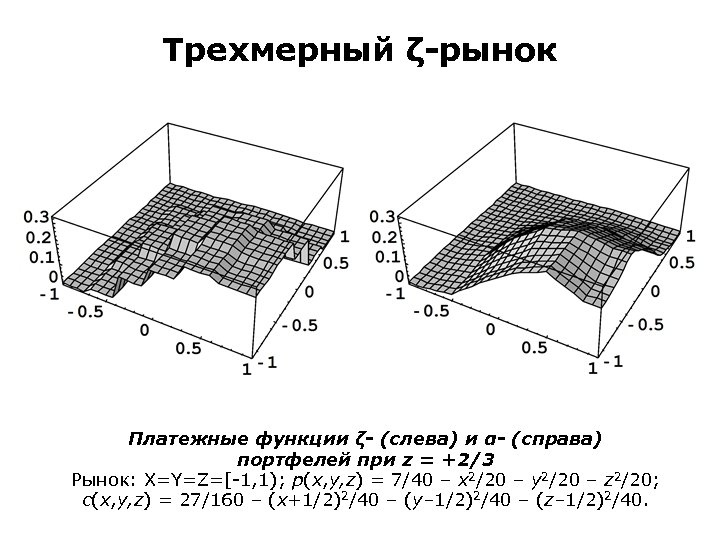

Трехмерный рынок опционов Пример. Портфельные доходы при z=2/3 A=0. 280863, R=0. 339289, y=0. 208021

Трехмерный рынок опционов Пример. Портфельные доходы при z=2/3 A=0. 280863, R=0. 339289, y=0. 208021

Многомерный рынок опционов

Многомерный рынок опционов

Двумерный рынок опционов

Двумерный рынок опционов

Трехмерный рынок опционов

Трехмерный рынок опционов

Трехмерный рынок опционов

Трехмерный рынок опционов

Многомерный ζ-рынок

Многомерный ζ-рынок

Многомерный ζ-рынок

Многомерный ζ-рынок

Двумерный ζ-рынок

Двумерный ζ-рынок

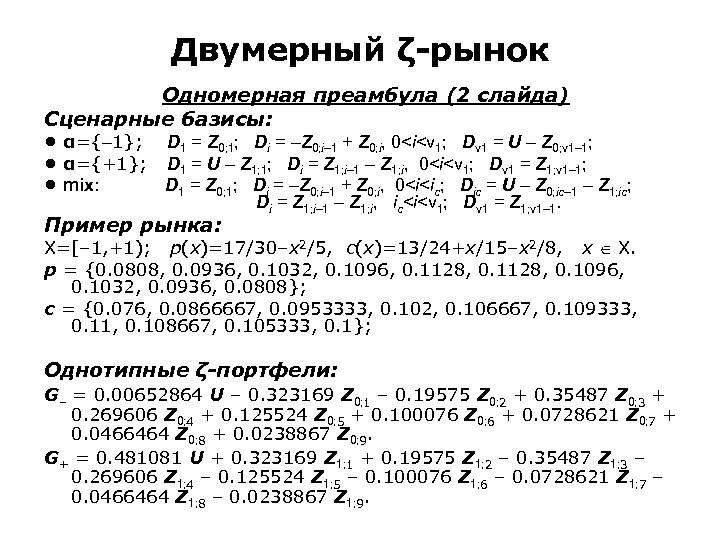

Двумерный ζ-рынок Одномерная преамбула (2 слайда) Сценарные базисы: • α={– 1}; D 1 = Z 0; 1; Di = –Z 0; i– 1 + Z 0; i, 0

Двумерный ζ-рынок Одномерная преамбула (2 слайда) Сценарные базисы: • α={– 1}; D 1 = Z 0; 1; Di = –Z 0; i– 1 + Z 0; i, 0

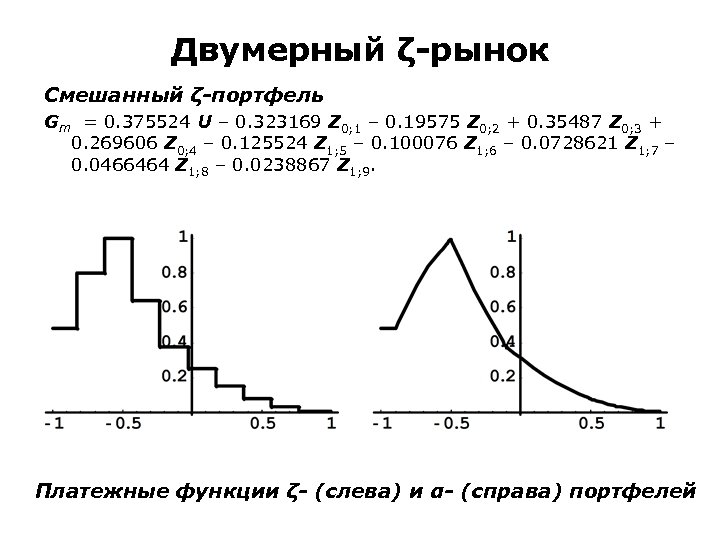

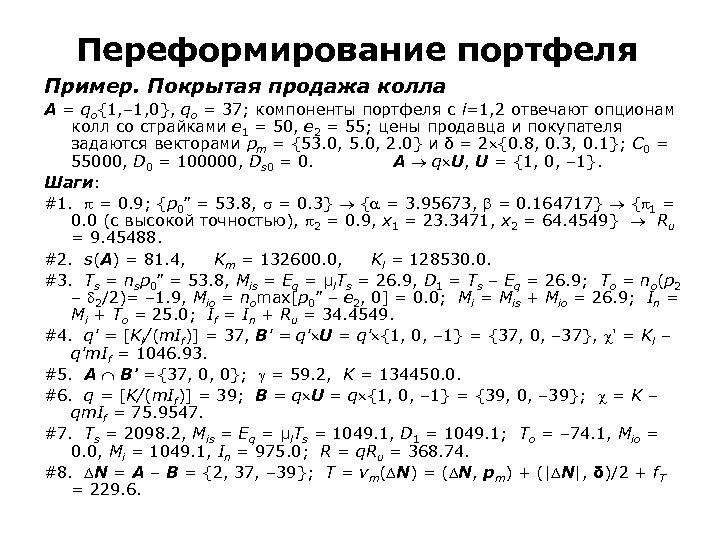

Двумерный ζ-рынок Смешанный ζ-портфель Gm = 0. 375524 U – 0. 323169 Z 0; 1 – 0. 19575 Z 0; 2 + 0. 35487 Z 0; 3 + 0. 269606 Z 0; 4 – 0. 125524 Z 1; 5 – 0. 100076 Z 1; 6 – 0. 0728621 Z 1; 7 – 0. 0466464 Z 1; 8 – 0. 0238867 Z 1; 9. Платежные функции ζ- (слева) и α- (справа) портфелей

Двумерный ζ-рынок Смешанный ζ-портфель Gm = 0. 375524 U – 0. 323169 Z 0; 1 – 0. 19575 Z 0; 2 + 0. 35487 Z 0; 3 + 0. 269606 Z 0; 4 – 0. 125524 Z 1; 5 – 0. 100076 Z 1; 6 – 0. 0728621 Z 1; 7 – 0. 0466464 Z 1; 8 – 0. 0238867 Z 1; 9. Платежные функции ζ- (слева) и α- (справа) портфелей

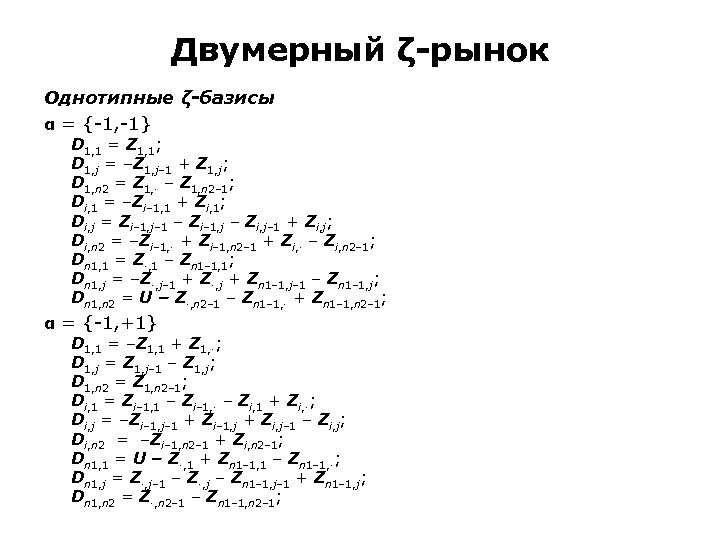

Двумерный ζ-рынок Однотипные ζ-базисы α = {-1, -1} D 1, 1 = Z 1, 1; D 1, j = –Z 1, j– 1 + Z 1, j; D 1, n 2 = Z 1, ∙ – Z 1, n 2– 1; Di, 1 = –Zi– 1, 1 + Zi, 1; Di, j = Zi– 1, j– 1 – Zi– 1, j – Zi, j– 1 + Zi, j; Di, n 2 = –Zi– 1, ∙ + Zi– 1, n 2– 1 + Zi, ∙ – Zi, n 2– 1; Dn 1, 1 = Z∙, 1 – Zn 1– 1, 1; Dn 1, j = –Z∙, j– 1 + Z∙, j + Zn 1– 1, j– 1 – Zn 1– 1, j; Dn 1, n 2 = U – Z∙, n 2– 1 – Zn 1– 1, ∙ + Zn 1– 1, n 2– 1; α = {-1, +1} D 1, 1 = –Z 1, 1 + Z 1, ∙; D 1, j = Z 1, j– 1 – Z 1, j; D 1, n 2 = Z 1, n 2– 1; Di, 1 = Zi– 1, 1 – Zi– 1, ∙ – Zi, 1 + Zi, ∙; Di, j = –Zi– 1, j– 1 + Zi– 1, j + Zi, j– 1 – Zi, j; Di, n 2 = –Zi– 1, n 2– 1 + Zi, n 2– 1; Dn 1, 1 = U – Z∙, 1 + Zn 1– 1, 1 – Zn 1– 1, ∙; Dn 1, j = Z∙, j– 1 – Z∙, j – Zn 1– 1, j– 1 + Zn 1– 1, j; Dn 1, n 2 = Z∙, n 2– 1 – Zn 1– 1, n 2– 1;

Двумерный ζ-рынок Однотипные ζ-базисы α = {-1, -1} D 1, 1 = Z 1, 1; D 1, j = –Z 1, j– 1 + Z 1, j; D 1, n 2 = Z 1, ∙ – Z 1, n 2– 1; Di, 1 = –Zi– 1, 1 + Zi, 1; Di, j = Zi– 1, j– 1 – Zi– 1, j – Zi, j– 1 + Zi, j; Di, n 2 = –Zi– 1, ∙ + Zi– 1, n 2– 1 + Zi, ∙ – Zi, n 2– 1; Dn 1, 1 = Z∙, 1 – Zn 1– 1, 1; Dn 1, j = –Z∙, j– 1 + Z∙, j + Zn 1– 1, j– 1 – Zn 1– 1, j; Dn 1, n 2 = U – Z∙, n 2– 1 – Zn 1– 1, ∙ + Zn 1– 1, n 2– 1; α = {-1, +1} D 1, 1 = –Z 1, 1 + Z 1, ∙; D 1, j = Z 1, j– 1 – Z 1, j; D 1, n 2 = Z 1, n 2– 1; Di, 1 = Zi– 1, 1 – Zi– 1, ∙ – Zi, 1 + Zi, ∙; Di, j = –Zi– 1, j– 1 + Zi– 1, j + Zi, j– 1 – Zi, j; Di, n 2 = –Zi– 1, n 2– 1 + Zi, n 2– 1; Dn 1, 1 = U – Z∙, 1 + Zn 1– 1, 1 – Zn 1– 1, ∙; Dn 1, j = Z∙, j– 1 – Z∙, j – Zn 1– 1, j– 1 + Zn 1– 1, j; Dn 1, n 2 = Z∙, n 2– 1 – Zn 1– 1, n 2– 1;

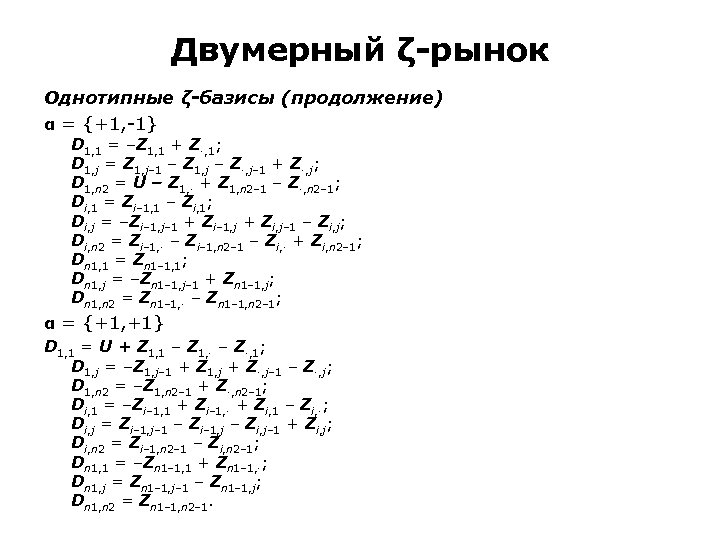

Двумерный ζ-рынок Однотипные ζ-базисы (продолжение) α = {+1, -1} D 1, 1 = –Z 1, 1 + Z∙, 1; D 1, j = Z 1, j– 1 – Z 1, j – Z∙, j– 1 + Z∙, j; D 1, n 2 = U – Z 1, ∙ + Z 1, n 2– 1 – Z∙, n 2– 1; Di, 1 = Zi– 1, 1 – Zi, 1; Di, j = –Zi– 1, j– 1 + Zi– 1, j + Zi, j– 1 – Zi, j; Di, n 2 = Zi– 1, ∙ – Zi– 1, n 2– 1 – Zi, ∙ + Zi, n 2– 1; Dn 1, 1 = Zn 1– 1, 1; Dn 1, j = –Zn 1– 1, j– 1 + Zn 1– 1, j; Dn 1, n 2 = Zn 1– 1, ∙ – Zn 1– 1, n 2– 1; α = {+1, +1} D 1, 1 = U + Z 1, 1 – Z 1, ∙ – Z∙, 1; D 1, j = –Z 1, j– 1 + Z 1, j + Z∙, j– 1 – Z∙, j; D 1, n 2 = –Z 1, n 2– 1 + Z∙, n 2– 1; Di, 1 = –Zi– 1, 1 + Zi– 1, ∙ + Zi, 1 – Zi, ∙; Di, j = Zi– 1, j– 1 – Zi– 1, j – Zi, j– 1 + Zi, j; Di, n 2 = Zi– 1, n 2– 1 – Zi, n 2– 1; Dn 1, 1 = –Zn 1– 1, 1 + Zn 1– 1, ∙; Dn 1, j = Zn 1– 1, j– 1 – Zn 1– 1, j; Dn 1, n 2 = Zn 1– 1, n 2– 1.

Двумерный ζ-рынок Однотипные ζ-базисы (продолжение) α = {+1, -1} D 1, 1 = –Z 1, 1 + Z∙, 1; D 1, j = Z 1, j– 1 – Z 1, j – Z∙, j– 1 + Z∙, j; D 1, n 2 = U – Z 1, ∙ + Z 1, n 2– 1 – Z∙, n 2– 1; Di, 1 = Zi– 1, 1 – Zi, 1; Di, j = –Zi– 1, j– 1 + Zi– 1, j + Zi, j– 1 – Zi, j; Di, n 2 = Zi– 1, ∙ – Zi– 1, n 2– 1 – Zi, ∙ + Zi, n 2– 1; Dn 1, 1 = Zn 1– 1, 1; Dn 1, j = –Zn 1– 1, j– 1 + Zn 1– 1, j; Dn 1, n 2 = Zn 1– 1, ∙ – Zn 1– 1, n 2– 1; α = {+1, +1} D 1, 1 = U + Z 1, 1 – Z 1, ∙ – Z∙, 1; D 1, j = –Z 1, j– 1 + Z 1, j + Z∙, j– 1 – Z∙, j; D 1, n 2 = –Z 1, n 2– 1 + Z∙, n 2– 1; Di, 1 = –Zi– 1, 1 + Zi– 1, ∙ + Zi, 1 – Zi, ∙; Di, j = Zi– 1, j– 1 – Zi– 1, j – Zi, j– 1 + Zi, j; Di, n 2 = Zi– 1, n 2– 1 – Zi, n 2– 1; Dn 1, 1 = –Zn 1– 1, 1 + Zn 1– 1, ∙; Dn 1, j = Zn 1– 1, j– 1 – Zn 1– 1, j; Dn 1, n 2 = Zn 1– 1, n 2– 1.

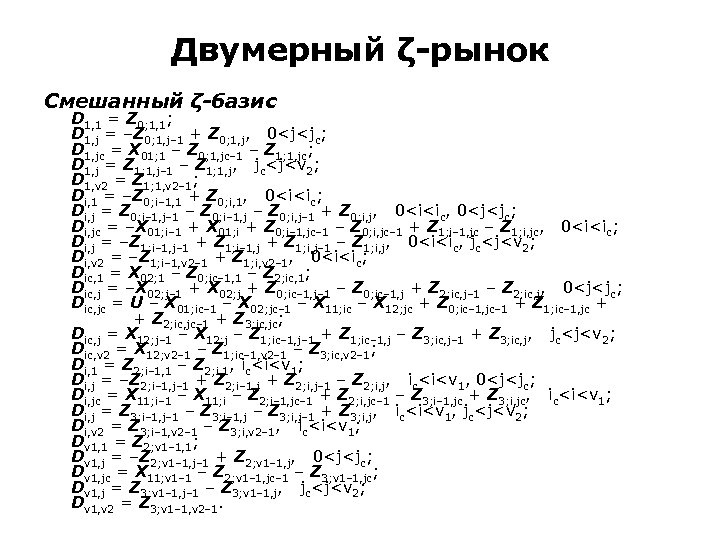

Двумерный ζ-рынок Смешанный ζ-базис D 1, 1 = Z 0; 1, 1; D 1, j = –Z 0; 1, j– 1 + Z 0; 1, j, 0

Двумерный ζ-рынок Смешанный ζ-базис D 1, 1 = Z 0; 1, 1; D 1, j = –Z 0; 1, j– 1 + Z 0; 1, j, 0

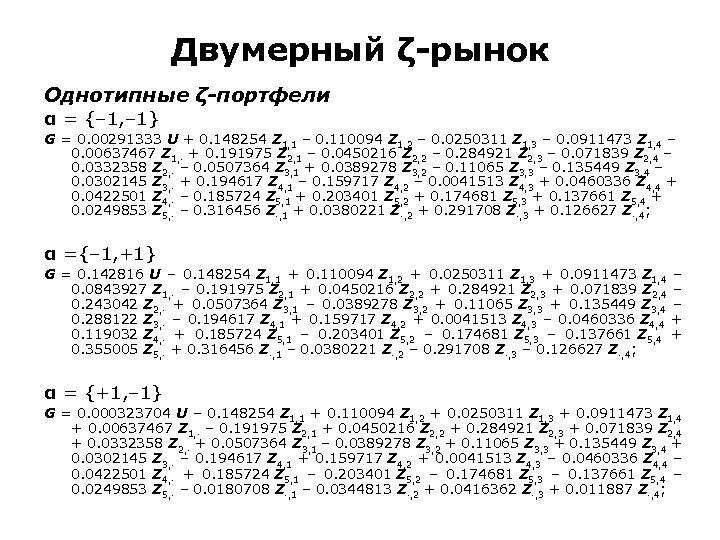

Двумерный ζ-рынок Однотипные ζ-портфели α = {– 1, – 1} G = 0. 00291333 U + 0. 148254 Z 1, 1 – 0. 110094 Z 1, 2 – 0. 0250311 Z 1, 3 – 0. 0911473 Z 1, 4 – 0. 00637467 Z 1, ∙ + 0. 191975 Z 2, 1 – 0. 0450216 Z 2, 2 – 0. 284921 Z 2, 3 – 0. 071839 Z 2, 4 – 0. 0332358 Z 2, ∙ – 0. 0507364 Z 3, 1 + 0. 0389278 Z 3, 2 – 0. 11065 Z 3, 3 – 0. 135449 Z 3, 4 – 0. 0302145 Z 3, ∙ + 0. 194617 Z 4, 1 – 0. 159717 Z 4, 2 – 0. 0041513 Z 4, 3 + 0. 0460336 Z 4, 4 + 0. 0422501 Z 4, ∙ – 0. 185724 Z 5, 1 + 0. 203401 Z 5, 2 + 0. 174681 Z 5, 3 + 0. 137661 Z 5, 4 + 0. 0249853 Z 5, ∙ – 0. 316456 Z∙, 1 + 0. 0380221 Z∙, 2 + 0. 291708 Z∙, 3 + 0. 126627 Z∙, 4; α ={– 1, +1} G = 0. 142816 U – 0. 148254 Z 1, 1 + 0. 110094 Z 1, 2 + 0. 0250311 Z 1, 3 + 0. 0911473 Z 1, 4 – 0. 0843927 Z 1, ∙ – 0. 191975 Z 2, 1 + 0. 0450216 Z 2, 2 + 0. 284921 Z 2, 3 + 0. 071839 Z 2, 4 – 0. 243042 Z 2, ∙ + 0. 0507364 Z 3, 1 – 0. 0389278 Z 3, 2 + 0. 11065 Z 3, 3 + 0. 135449 Z 3, 4 – 0. 288122 Z 3, ∙ – 0. 194617 Z 4, 1 + 0. 159717 Z 4, 2 + 0. 0041513 Z 4, 3 – 0. 0460336 Z 4, 4 + 0. 119032 Z 4, ∙ + 0. 185724 Z 5, 1 – 0. 203401 Z 5, 2 – 0. 174681 Z 5, 3 – 0. 137661 Z 5, 4 + 0. 355005 Z 5, ∙ + 0. 316456 Z∙, 1 – 0. 0380221 Z∙, 2 – 0. 291708 Z∙, 3 – 0. 126627 Z∙, 4; α = {+1, – 1} G = 0. 000323704 U – 0. 148254 Z 1, 1 + 0. 110094 Z 1, 2 + 0. 0250311 Z 1, 3 + 0. 0911473 Z 1, 4 + 0. 00637467 Z 1, ∙ – 0. 191975 Z 2, 1 + 0. 0450216 Z 2, 2 + 0. 284921 Z 2, 3 + 0. 071839 Z 2, 4 + 0. 0332358 Z 2, ∙ + 0. 0507364 Z 3, 1 – 0. 0389278 Z 3, 2 + 0. 11065 Z 3, 3 + 0. 135449 Z 3, 4 + 0. 0302145 Z 3, ∙ – 0. 194617 Z 4, 1 + 0. 159717 Z 4, 2 + 0. 0041513 Z 4, 3 – 0. 0460336 Z 4, 4 – 0. 0422501 Z 4, ∙ + 0. 185724 Z 5, 1 – 0. 203401 Z 5, 2 – 0. 174681 Z 5, 3 – 0. 137661 Z 5, 4 – 0. 0249853 Z 5, ∙ – 0. 0180708 Z∙, 1 – 0. 0344813 Z∙, 2 + 0. 0416362 Z∙, 3 + 0. 011887 Z∙, 4;

Двумерный ζ-рынок Однотипные ζ-портфели α = {– 1, – 1} G = 0. 00291333 U + 0. 148254 Z 1, 1 – 0. 110094 Z 1, 2 – 0. 0250311 Z 1, 3 – 0. 0911473 Z 1, 4 – 0. 00637467 Z 1, ∙ + 0. 191975 Z 2, 1 – 0. 0450216 Z 2, 2 – 0. 284921 Z 2, 3 – 0. 071839 Z 2, 4 – 0. 0332358 Z 2, ∙ – 0. 0507364 Z 3, 1 + 0. 0389278 Z 3, 2 – 0. 11065 Z 3, 3 – 0. 135449 Z 3, 4 – 0. 0302145 Z 3, ∙ + 0. 194617 Z 4, 1 – 0. 159717 Z 4, 2 – 0. 0041513 Z 4, 3 + 0. 0460336 Z 4, 4 + 0. 0422501 Z 4, ∙ – 0. 185724 Z 5, 1 + 0. 203401 Z 5, 2 + 0. 174681 Z 5, 3 + 0. 137661 Z 5, 4 + 0. 0249853 Z 5, ∙ – 0. 316456 Z∙, 1 + 0. 0380221 Z∙, 2 + 0. 291708 Z∙, 3 + 0. 126627 Z∙, 4; α ={– 1, +1} G = 0. 142816 U – 0. 148254 Z 1, 1 + 0. 110094 Z 1, 2 + 0. 0250311 Z 1, 3 + 0. 0911473 Z 1, 4 – 0. 0843927 Z 1, ∙ – 0. 191975 Z 2, 1 + 0. 0450216 Z 2, 2 + 0. 284921 Z 2, 3 + 0. 071839 Z 2, 4 – 0. 243042 Z 2, ∙ + 0. 0507364 Z 3, 1 – 0. 0389278 Z 3, 2 + 0. 11065 Z 3, 3 + 0. 135449 Z 3, 4 – 0. 288122 Z 3, ∙ – 0. 194617 Z 4, 1 + 0. 159717 Z 4, 2 + 0. 0041513 Z 4, 3 – 0. 0460336 Z 4, 4 + 0. 119032 Z 4, ∙ + 0. 185724 Z 5, 1 – 0. 203401 Z 5, 2 – 0. 174681 Z 5, 3 – 0. 137661 Z 5, 4 + 0. 355005 Z 5, ∙ + 0. 316456 Z∙, 1 – 0. 0380221 Z∙, 2 – 0. 291708 Z∙, 3 – 0. 126627 Z∙, 4; α = {+1, – 1} G = 0. 000323704 U – 0. 148254 Z 1, 1 + 0. 110094 Z 1, 2 + 0. 0250311 Z 1, 3 + 0. 0911473 Z 1, 4 + 0. 00637467 Z 1, ∙ – 0. 191975 Z 2, 1 + 0. 0450216 Z 2, 2 + 0. 284921 Z 2, 3 + 0. 071839 Z 2, 4 + 0. 0332358 Z 2, ∙ + 0. 0507364 Z 3, 1 – 0. 0389278 Z 3, 2 + 0. 11065 Z 3, 3 + 0. 135449 Z 3, 4 + 0. 0302145 Z 3, ∙ – 0. 194617 Z 4, 1 + 0. 159717 Z 4, 2 + 0. 0041513 Z 4, 3 – 0. 0460336 Z 4, 4 – 0. 0422501 Z 4, ∙ + 0. 185724 Z 5, 1 – 0. 203401 Z 5, 2 – 0. 174681 Z 5, 3 – 0. 137661 Z 5, 4 – 0. 0249853 Z 5, ∙ – 0. 0180708 Z∙, 1 – 0. 0344813 Z∙, 2 + 0. 0416362 Z∙, 3 + 0. 011887 Z∙, 4;

Двумерный ζ-рынок Однотипные ζ-портфели(продолжение) α = {+1, +1} G = 0. 00129482 U + 0. 148254 Z 1, 1 – 0. 110094 Z 1, 2 – 0. 0250311 Z 1, 3 – 0. 0911473 Z 1, 4 + 0. 0843927 Z 1, ∙ + 0. 191975 Z 2, 1 – 0. 0450216 Z 2, 2 – 0. 284921 Z 2, 3 – 0. 071839 Z 2, 4 + 0. 243042 Z 2, ∙ – 0. 0507364 Z 3, 1 + 0. 0389278 Z 3, 2 – 0. 11065 Z 3, 3 – 0. 135449 Z 3, 4 + 0. 288122 Z 3, ∙ + 0. 194617 Z 4, 1 – 0. 159717 Z 4, 2 – 0. 0041513 Z 4, 3 + 0. 0460336 Z 4, 4 – 0. 119032 Z 4, ∙ – 0. 185724 Z 5, 1 + 0. 203401 Z 5, 2 + 0. 174681 Z 5, 3 + 0. 137661 Z 5, 4 – 0. 355005 Z 5, ∙ + 0. 0180708 Z∙, 1 + 0. 0344813 Z∙, 2 – 0. 0416362 Z∙, 3 – 0. 011887 Z∙, 4. Смешанный ζ-портфель G = 0. 566396 U – 0. 122553 X 01; 1 – 0. 389996 X 01; 2 – 0. 3583 X 02; 1 + 0. 120634 X 02; 2 + 0. 276313 X 11; 3 – 0. 0841324 X 11; 4 – 0. 337327 X 11; 5 – 0. 351588 X 12; 3 – 0. 174873 X 12; 4 + 0. 148254 Z 0; 1, 1 – 0. 110094 Z 0; 1, 2 + 0. 191975 Z 0; 2, 1 – 0. 0450216 Z 0; 2, 2 + 0. 0250311 Z 1; 1, 3 + 0. 0911473 Z 1; 1, 4 + 0. 284921 Z 1; 2, 3 + 0. 071839 Z 1; 2, 4 + 0. 0507364 Z 2; 3, 1 – 0. 0389278 Z 2; 3, 2 – 0. 194617 Z 2; 4, 1 + 0. 159717 Z 2; 4, 2 + 0. 185724 Z 2; 5, 1 – 0. 203401 Z 2; 5, 2 – 0. 11065 Z 3; 3, 3 – 0. 135449 Z 3; 3, 4 – 0. 0041513 Z 3; 4, 3 + 0. 0460336 Z 3; 4, 4 + 0. 174681 Z 3; 5, 3 + 0. 137661 Z 3; 5, 4.

Двумерный ζ-рынок Однотипные ζ-портфели(продолжение) α = {+1, +1} G = 0. 00129482 U + 0. 148254 Z 1, 1 – 0. 110094 Z 1, 2 – 0. 0250311 Z 1, 3 – 0. 0911473 Z 1, 4 + 0. 0843927 Z 1, ∙ + 0. 191975 Z 2, 1 – 0. 0450216 Z 2, 2 – 0. 284921 Z 2, 3 – 0. 071839 Z 2, 4 + 0. 243042 Z 2, ∙ – 0. 0507364 Z 3, 1 + 0. 0389278 Z 3, 2 – 0. 11065 Z 3, 3 – 0. 135449 Z 3, 4 + 0. 288122 Z 3, ∙ + 0. 194617 Z 4, 1 – 0. 159717 Z 4, 2 – 0. 0041513 Z 4, 3 + 0. 0460336 Z 4, 4 – 0. 119032 Z 4, ∙ – 0. 185724 Z 5, 1 + 0. 203401 Z 5, 2 + 0. 174681 Z 5, 3 + 0. 137661 Z 5, 4 – 0. 355005 Z 5, ∙ + 0. 0180708 Z∙, 1 + 0. 0344813 Z∙, 2 – 0. 0416362 Z∙, 3 – 0. 011887 Z∙, 4. Смешанный ζ-портфель G = 0. 566396 U – 0. 122553 X 01; 1 – 0. 389996 X 01; 2 – 0. 3583 X 02; 1 + 0. 120634 X 02; 2 + 0. 276313 X 11; 3 – 0. 0841324 X 11; 4 – 0. 337327 X 11; 5 – 0. 351588 X 12; 3 – 0. 174873 X 12; 4 + 0. 148254 Z 0; 1, 1 – 0. 110094 Z 0; 1, 2 + 0. 191975 Z 0; 2, 1 – 0. 0450216 Z 0; 2, 2 + 0. 0250311 Z 1; 1, 3 + 0. 0911473 Z 1; 1, 4 + 0. 284921 Z 1; 2, 3 + 0. 071839 Z 1; 2, 4 + 0. 0507364 Z 2; 3, 1 – 0. 0389278 Z 2; 3, 2 – 0. 194617 Z 2; 4, 1 + 0. 159717 Z 2; 4, 2 + 0. 185724 Z 2; 5, 1 – 0. 203401 Z 2; 5, 2 – 0. 11065 Z 3; 3, 3 – 0. 135449 Z 3; 3, 4 – 0. 0041513 Z 3; 4, 3 + 0. 0460336 Z 3; 4, 4 + 0. 174681 Z 3; 5, 3 + 0. 137661 Z 3; 5, 4.

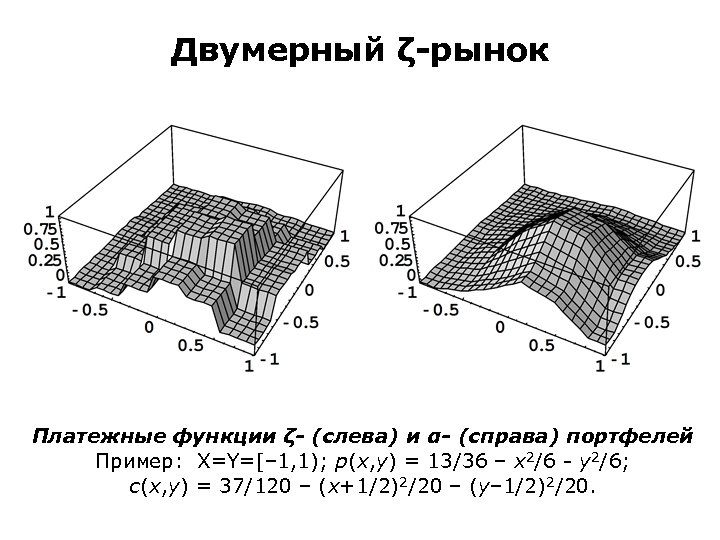

Двумерный ζ-рынок Платежные функции ζ- (слева) и α- (справа) портфелей Пример: X=Y=[– 1, 1); p(x, y) = 13/36 – x 2/6 - y 2/6; c(x, y) = 37/120 – (x+1/2)2/20 – (y– 1/2)2/20.

Двумерный ζ-рынок Платежные функции ζ- (слева) и α- (справа) портфелей Пример: X=Y=[– 1, 1); p(x, y) = 13/36 – x 2/6 - y 2/6; c(x, y) = 37/120 – (x+1/2)2/20 – (y– 1/2)2/20.

Трехмерный ζ-рынок

Трехмерный ζ-рынок

Трехмерный ζ-рынок

Трехмерный ζ-рынок

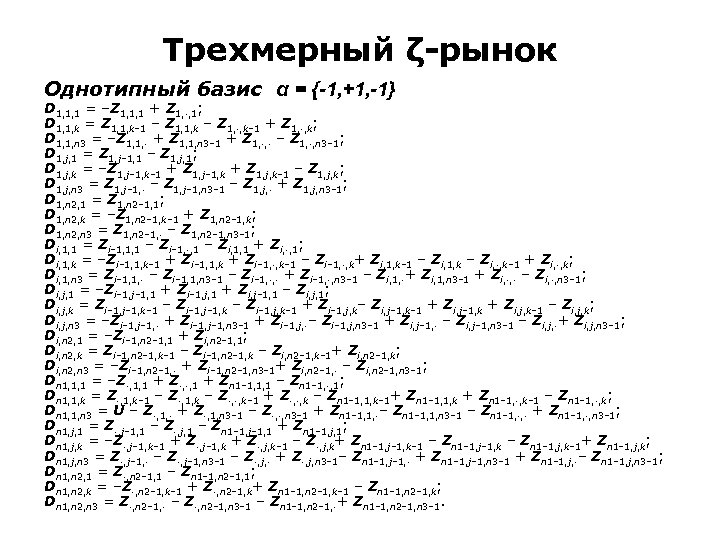

Трехмерный ζ-рынок Однотипный базис α = {-1, +1, -1} D 1, 1, 1 = –Z 1, 1, 1 + Z 1, ∙, 1; D 1, 1, k = Z 1, 1, k– 1 – Z 1, 1, k – Z 1, ∙, k– 1 + Z 1, ∙, k; D 1, 1, n 3 = –Z 1, 1, ∙ + Z 1, 1, n 3– 1 + Z 1, ∙, ∙ – Z 1, ∙, n 3– 1; D 1, j, 1 = Z 1, j– 1, 1 – Z 1, j, 1; D 1, j, k = –Z 1, j– 1, k– 1 + Z 1, j– 1, k + Z 1, j, k– 1 – Z 1, j, k; D 1, j, n 3 = Z 1, j– 1, ∙ – Z 1, j– 1, n 3– 1 – Z 1, j, ∙ + Z 1, j, n 3– 1; D 1, n 2, 1 = Z 1, n 2– 1, 1; D 1, n 2, k = –Z 1, n 2– 1, k– 1 + Z 1, n 2– 1, k; D 1, n 2, n 3 = Z 1, n 2– 1, ∙ – Z 1, n 2– 1, n 3– 1; Di, 1, 1 = Zi– 1, 1, 1 – Zi– 1, ∙, 1 – Zi, 1, 1 + Zi, ∙, 1; Di, 1, k = –Zi– 1, 1, k– 1 + Zi– 1, 1, k + Zi– 1, ∙, k– 1 – Zi– 1, ∙, k+ Zi, 1, k– 1 – Zi, 1, k – Zi, ∙, k– 1 + Zi, ∙, k; Di, 1, n 3 = Zi– 1, 1, ∙ – Zi– 1, 1, n 3– 1 – Zi– 1, ∙, ∙ + Zi– 1, ∙, n 3– 1 – Zi, 1, ∙+ Zi, 1, n 3– 1 + Zi, ∙, ∙ – Zi, ∙, n 3– 1; Di, j, 1 = –Zi– 1, j– 1, 1 + Zi– 1, j, 1 + Zi, j– 1, 1 – Zi, j, 1; Di, j, k = Zi– 1, j– 1, k– 1 – Zi– 1, j– 1, k – Zi– 1, j, k– 1 + Zi– 1, j, k– Zi, j– 1, k– 1 + Zi, j– 1, k + Zi, j, k– 1 – Zi, j, k; Di, j, n 3 = –Zi– 1, j– 1, ∙ + Zi– 1, j– 1, n 3– 1 + Zi– 1, j, ∙– Zi– 1, j, n 3– 1 + Zi, j– 1, ∙ – Zi, j– 1, n 3– 1 – Zi, j, ∙+ Zi, j, n 3– 1; Di, n 2, 1 = –Zi– 1, n 2– 1, 1 + Zi, n 2– 1, 1; Di, n 2, k = Zi– 1, n 2– 1, k– 1 – Zi– 1, n 2– 1, k – Zi, n 2– 1, k– 1+ Zi, n 2– 1, k; Di, n 2, n 3 = –Zi– 1, n 2– 1, ∙ + Zi– 1, n 2– 1, n 3– 1+ Zi, n 2– 1, ∙ – Zi, n 2– 1, n 3– 1; Dn 1, 1, 1 = –Z∙, 1, 1 + Z∙, ∙, 1 + Zn 1– 1, 1, 1 – Zn 1– 1, ∙, 1; Dn 1, 1, k = Z∙, 1, k– 1 – Z∙, 1, k – Z∙, ∙, k– 1 + Z∙, ∙, k – Zn 1– 1, 1, k– 1+ Zn 1– 1, 1, k + Zn 1– 1, ∙, k– 1 – Zn 1– 1, ∙, k; Dn 1, 1, n 3 = U – Z∙, 1, ∙ + Z∙, 1, n 3– 1 – Z∙, ∙, n 3– 1 + Zn 1– 1, 1, ∙– Zn 1– 1, 1, n 3– 1 – Zn 1– 1, ∙, ∙ + Zn 1– 1, ∙, n 3– 1; Dn 1, j, 1 = Z∙, j– 1, 1 – Z∙, j, 1 – Zn 1– 1, j– 1, 1 + Zn 1– 1, j, 1; Dn 1, j, k = –Z∙, j– 1, k– 1 + Z∙, j– 1, k + Z∙, j, k– 1 – Z∙, j, k+ Zn 1– 1, j– 1, k– 1 – Zn 1– 1, j– 1, k – Zn 1– 1, j, k– 1+ Zn 1– 1, j, k; Dn 1, j, n 3 = Z∙, j– 1, ∙ – Z∙, j– 1, n 3– 1 – Z∙, j, ∙ + Z∙, j, n 3– 1– Zn 1– 1, j– 1, ∙ + Zn 1– 1, j– 1, n 3– 1 + Zn 1– 1, j, ∙– Zn 1– 1, j, n 3– 1; Dn 1, n 2, 1 = Z∙, n 2– 1, 1 – Zn 1– 1, n 2– 1, 1; Dn 1, n 2, k = –Z∙, n 2– 1, k– 1 + Z∙, n 2– 1, k+ Zn 1– 1, n 2– 1, k– 1 – Zn 1– 1, n 2– 1, k; Dn 1, n 2, n 3 = Z∙, n 2– 1, ∙ – Z∙, n 2– 1, n 3– 1 – Zn 1– 1, n 2– 1, ∙+ Zn 1– 1, n 2– 1, n 3– 1.

Трехмерный ζ-рынок Однотипный базис α = {-1, +1, -1} D 1, 1, 1 = –Z 1, 1, 1 + Z 1, ∙, 1; D 1, 1, k = Z 1, 1, k– 1 – Z 1, 1, k – Z 1, ∙, k– 1 + Z 1, ∙, k; D 1, 1, n 3 = –Z 1, 1, ∙ + Z 1, 1, n 3– 1 + Z 1, ∙, ∙ – Z 1, ∙, n 3– 1; D 1, j, 1 = Z 1, j– 1, 1 – Z 1, j, 1; D 1, j, k = –Z 1, j– 1, k– 1 + Z 1, j– 1, k + Z 1, j, k– 1 – Z 1, j, k; D 1, j, n 3 = Z 1, j– 1, ∙ – Z 1, j– 1, n 3– 1 – Z 1, j, ∙ + Z 1, j, n 3– 1; D 1, n 2, 1 = Z 1, n 2– 1, 1; D 1, n 2, k = –Z 1, n 2– 1, k– 1 + Z 1, n 2– 1, k; D 1, n 2, n 3 = Z 1, n 2– 1, ∙ – Z 1, n 2– 1, n 3– 1; Di, 1, 1 = Zi– 1, 1, 1 – Zi– 1, ∙, 1 – Zi, 1, 1 + Zi, ∙, 1; Di, 1, k = –Zi– 1, 1, k– 1 + Zi– 1, 1, k + Zi– 1, ∙, k– 1 – Zi– 1, ∙, k+ Zi, 1, k– 1 – Zi, 1, k – Zi, ∙, k– 1 + Zi, ∙, k; Di, 1, n 3 = Zi– 1, 1, ∙ – Zi– 1, 1, n 3– 1 – Zi– 1, ∙, ∙ + Zi– 1, ∙, n 3– 1 – Zi, 1, ∙+ Zi, 1, n 3– 1 + Zi, ∙, ∙ – Zi, ∙, n 3– 1; Di, j, 1 = –Zi– 1, j– 1, 1 + Zi– 1, j, 1 + Zi, j– 1, 1 – Zi, j, 1; Di, j, k = Zi– 1, j– 1, k– 1 – Zi– 1, j– 1, k – Zi– 1, j, k– 1 + Zi– 1, j, k– Zi, j– 1, k– 1 + Zi, j– 1, k + Zi, j, k– 1 – Zi, j, k; Di, j, n 3 = –Zi– 1, j– 1, ∙ + Zi– 1, j– 1, n 3– 1 + Zi– 1, j, ∙– Zi– 1, j, n 3– 1 + Zi, j– 1, ∙ – Zi, j– 1, n 3– 1 – Zi, j, ∙+ Zi, j, n 3– 1; Di, n 2, 1 = –Zi– 1, n 2– 1, 1 + Zi, n 2– 1, 1; Di, n 2, k = Zi– 1, n 2– 1, k– 1 – Zi– 1, n 2– 1, k – Zi, n 2– 1, k– 1+ Zi, n 2– 1, k; Di, n 2, n 3 = –Zi– 1, n 2– 1, ∙ + Zi– 1, n 2– 1, n 3– 1+ Zi, n 2– 1, ∙ – Zi, n 2– 1, n 3– 1; Dn 1, 1, 1 = –Z∙, 1, 1 + Z∙, ∙, 1 + Zn 1– 1, 1, 1 – Zn 1– 1, ∙, 1; Dn 1, 1, k = Z∙, 1, k– 1 – Z∙, 1, k – Z∙, ∙, k– 1 + Z∙, ∙, k – Zn 1– 1, 1, k– 1+ Zn 1– 1, 1, k + Zn 1– 1, ∙, k– 1 – Zn 1– 1, ∙, k; Dn 1, 1, n 3 = U – Z∙, 1, ∙ + Z∙, 1, n 3– 1 – Z∙, ∙, n 3– 1 + Zn 1– 1, 1, ∙– Zn 1– 1, 1, n 3– 1 – Zn 1– 1, ∙, ∙ + Zn 1– 1, ∙, n 3– 1; Dn 1, j, 1 = Z∙, j– 1, 1 – Z∙, j, 1 – Zn 1– 1, j– 1, 1 + Zn 1– 1, j, 1; Dn 1, j, k = –Z∙, j– 1, k– 1 + Z∙, j– 1, k + Z∙, j, k– 1 – Z∙, j, k+ Zn 1– 1, j– 1, k– 1 – Zn 1– 1, j– 1, k – Zn 1– 1, j, k– 1+ Zn 1– 1, j, k; Dn 1, j, n 3 = Z∙, j– 1, ∙ – Z∙, j– 1, n 3– 1 – Z∙, j, ∙ + Z∙, j, n 3– 1– Zn 1– 1, j– 1, ∙ + Zn 1– 1, j– 1, n 3– 1 + Zn 1– 1, j, ∙– Zn 1– 1, j, n 3– 1; Dn 1, n 2, 1 = Z∙, n 2– 1, 1 – Zn 1– 1, n 2– 1, 1; Dn 1, n 2, k = –Z∙, n 2– 1, k– 1 + Z∙, n 2– 1, k+ Zn 1– 1, n 2– 1, k– 1 – Zn 1– 1, n 2– 1, k; Dn 1, n 2, n 3 = Z∙, n 2– 1, ∙ – Z∙, n 2– 1, n 3– 1 – Zn 1– 1, n 2– 1, ∙+ Zn 1– 1, n 2– 1, n 3– 1.

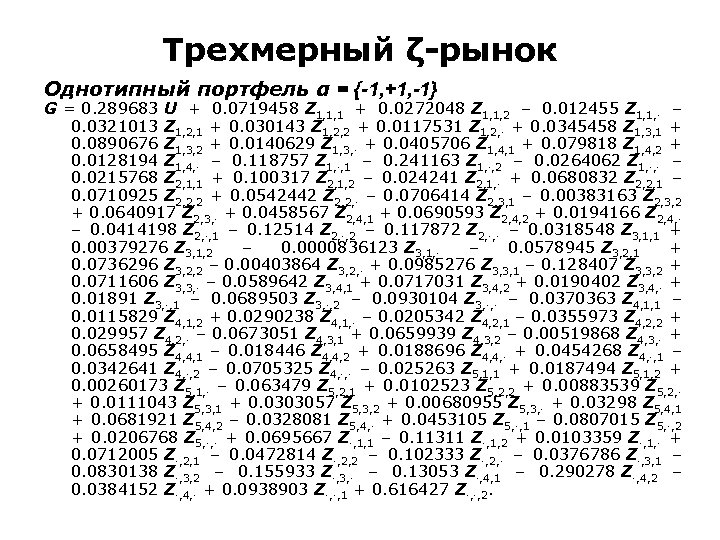

Трехмерный ζ-рынок Однотипный портфель α = {-1, +1, -1} G = 0. 289683 U + 0. 0719458 Z 1, 1, 1 + 0. 0272048 Z 1, 1, 2 – 0. 012455 Z 1, 1, ∙ – 0. 0321013 Z 1, 2, 1 + 0. 030143 Z 1, 2, 2 + 0. 0117531 Z 1, 2, ∙ + 0. 0345458 Z 1, 3, 1 + 0. 0890676 Z 1, 3, 2 + 0. 0140629 Z 1, 3, ∙ + 0. 0405706 Z 1, 4, 1 + 0. 079818 Z 1, 4, 2 + 0. 0128194 Z 1, 4, ∙ – 0. 118757 Z 1, ∙, 1 – 0. 241163 Z 1, ∙, 2 – 0. 0264062 Z 1, ∙, ∙ – 0. 0215768 Z 2, 1, 1 + 0. 100317 Z 2, 1, 2 – 0. 024241 Z 2, 1, ∙ + 0. 0680832 Z 2, 2, 1 – 0. 0710925 Z 2, 2, 2 + 0. 0542442 Z 2, 2, ∙ – 0. 0706414 Z 2, 3, 1 – 0. 00383163 Z 2, 3, 2 + 0. 0640917 Z 2, 3, ∙ + 0. 0458567 Z 2, 4, 1 + 0. 0690593 Z 2, 4, 2 + 0. 0194166 Z 2, 4, ∙ – 0. 0414198 Z 2, ∙, 1 – 0. 12514 Z 2, ∙, 2 – 0. 117872 Z 2, ∙, ∙ – 0. 0318548 Z 3, 1, 1 + 0. 00379276 Z 3, 1, 2 – 0. 0000836123 Z 3, 1, ∙ – 0. 0578945 Z 3, 2, 1 + 0. 0736296 Z 3, 2, 2 – 0. 00403864 Z 3, 2, ∙ + 0. 0985276 Z 3, 3, 1 – 0. 128407 Z 3, 3, 2 + 0. 0711606 Z 3, 3, ∙ – 0. 0589642 Z 3, 4, 1 + 0. 0717031 Z 3, 4, 2 + 0. 0190402 Z 3, 4, ∙ + 0. 01891 Z 3, ∙, 1 – 0. 0689503 Z 3, ∙, 2 – 0. 0930104 Z 3, ∙, ∙ – 0. 0370363 Z 4, 1, 1 – 0. 0115829 Z 4, 1, 2 + 0. 0290238 Z 4, 1, ∙ – 0. 0205342 Z 4, 2, 1 – 0. 0355973 Z 4, 2, 2 + 0. 029957 Z 4, 2, ∙ – 0. 0673051 Z 4, 3, 1 + 0. 0659939 Z 4, 3, 2 – 0. 00519868 Z 4, 3, ∙ + 0. 0658495 Z 4, 4, 1 – 0. 018446 Z 4, 4, 2 + 0. 0188696 Z 4, 4, ∙ + 0. 0454268 Z 4, ∙, 1 – 0. 0342641 Z 4, ∙, 2 – 0. 0705325 Z 4, ∙, ∙ – 0. 025263 Z 5, 1, 1 + 0. 0187494 Z 5, 1, 2 + 0. 00260173 Z 5, 1, ∙ – 0. 063479 Z 5, 2, 1 + 0. 0102523 Z 5, 2, 2 + 0. 00883539 Z 5, 2, ∙ + 0. 0111043 Z 5, 3, 1 + 0. 0303057 Z 5, 3, 2 + 0. 00680955 Z 5, 3, ∙ + 0. 03298 Z 5, 4, 1 + 0. 0681921 Z 5, 4, 2 – 0. 0328081 Z 5, 4, ∙ + 0. 0453105 Z 5, ∙, 1 – 0. 0807015 Z 5, ∙, 2 + 0. 0206768 Z 5, ∙, ∙ + 0. 0695667 Z∙, 1, 1 – 0. 11311 Z∙, 1, 2 + 0. 0103359 Z∙, 1, ∙ + 0. 0712005 Z∙, 2, 1 – 0. 0472814 Z∙, 2, 2 – 0. 102333 Z∙, 2, ∙ – 0. 0376786 Z∙, 3, 1 – 0. 0830138 Z∙, 3, 2 – 0. 155933 Z∙, 3, ∙ – 0. 13053 Z∙, 4, 1 – 0. 290278 Z∙, 4, 2 – 0. 0384152 Z∙, 4, ∙ + 0. 0938903 Z∙, ∙, 1 + 0. 616427 Z∙, ∙, 2.

Трехмерный ζ-рынок Однотипный портфель α = {-1, +1, -1} G = 0. 289683 U + 0. 0719458 Z 1, 1, 1 + 0. 0272048 Z 1, 1, 2 – 0. 012455 Z 1, 1, ∙ – 0. 0321013 Z 1, 2, 1 + 0. 030143 Z 1, 2, 2 + 0. 0117531 Z 1, 2, ∙ + 0. 0345458 Z 1, 3, 1 + 0. 0890676 Z 1, 3, 2 + 0. 0140629 Z 1, 3, ∙ + 0. 0405706 Z 1, 4, 1 + 0. 079818 Z 1, 4, 2 + 0. 0128194 Z 1, 4, ∙ – 0. 118757 Z 1, ∙, 1 – 0. 241163 Z 1, ∙, 2 – 0. 0264062 Z 1, ∙, ∙ – 0. 0215768 Z 2, 1, 1 + 0. 100317 Z 2, 1, 2 – 0. 024241 Z 2, 1, ∙ + 0. 0680832 Z 2, 2, 1 – 0. 0710925 Z 2, 2, 2 + 0. 0542442 Z 2, 2, ∙ – 0. 0706414 Z 2, 3, 1 – 0. 00383163 Z 2, 3, 2 + 0. 0640917 Z 2, 3, ∙ + 0. 0458567 Z 2, 4, 1 + 0. 0690593 Z 2, 4, 2 + 0. 0194166 Z 2, 4, ∙ – 0. 0414198 Z 2, ∙, 1 – 0. 12514 Z 2, ∙, 2 – 0. 117872 Z 2, ∙, ∙ – 0. 0318548 Z 3, 1, 1 + 0. 00379276 Z 3, 1, 2 – 0. 0000836123 Z 3, 1, ∙ – 0. 0578945 Z 3, 2, 1 + 0. 0736296 Z 3, 2, 2 – 0. 00403864 Z 3, 2, ∙ + 0. 0985276 Z 3, 3, 1 – 0. 128407 Z 3, 3, 2 + 0. 0711606 Z 3, 3, ∙ – 0. 0589642 Z 3, 4, 1 + 0. 0717031 Z 3, 4, 2 + 0. 0190402 Z 3, 4, ∙ + 0. 01891 Z 3, ∙, 1 – 0. 0689503 Z 3, ∙, 2 – 0. 0930104 Z 3, ∙, ∙ – 0. 0370363 Z 4, 1, 1 – 0. 0115829 Z 4, 1, 2 + 0. 0290238 Z 4, 1, ∙ – 0. 0205342 Z 4, 2, 1 – 0. 0355973 Z 4, 2, 2 + 0. 029957 Z 4, 2, ∙ – 0. 0673051 Z 4, 3, 1 + 0. 0659939 Z 4, 3, 2 – 0. 00519868 Z 4, 3, ∙ + 0. 0658495 Z 4, 4, 1 – 0. 018446 Z 4, 4, 2 + 0. 0188696 Z 4, 4, ∙ + 0. 0454268 Z 4, ∙, 1 – 0. 0342641 Z 4, ∙, 2 – 0. 0705325 Z 4, ∙, ∙ – 0. 025263 Z 5, 1, 1 + 0. 0187494 Z 5, 1, 2 + 0. 00260173 Z 5, 1, ∙ – 0. 063479 Z 5, 2, 1 + 0. 0102523 Z 5, 2, 2 + 0. 00883539 Z 5, 2, ∙ + 0. 0111043 Z 5, 3, 1 + 0. 0303057 Z 5, 3, 2 + 0. 00680955 Z 5, 3, ∙ + 0. 03298 Z 5, 4, 1 + 0. 0681921 Z 5, 4, 2 – 0. 0328081 Z 5, 4, ∙ + 0. 0453105 Z 5, ∙, 1 – 0. 0807015 Z 5, ∙, 2 + 0. 0206768 Z 5, ∙, ∙ + 0. 0695667 Z∙, 1, 1 – 0. 11311 Z∙, 1, 2 + 0. 0103359 Z∙, 1, ∙ + 0. 0712005 Z∙, 2, 1 – 0. 0472814 Z∙, 2, 2 – 0. 102333 Z∙, 2, ∙ – 0. 0376786 Z∙, 3, 1 – 0. 0830138 Z∙, 3, 2 – 0. 155933 Z∙, 3, ∙ – 0. 13053 Z∙, 4, 1 – 0. 290278 Z∙, 4, 2 – 0. 0384152 Z∙, 4, ∙ + 0. 0938903 Z∙, ∙, 1 + 0. 616427 Z∙, ∙, 2.

Трехмерный ζ-рынок Смешанный портфель G = 0. 452478 U + 0. 0245874 X 01; 1, 1 + 0. 0707072 X 01; 2, 1 – 0. 0789124 X 02; 1, 1 + 0. 00508658 X 02; 2, 1 – 0. 0147498 X 03; 1, 1 – 0. 0418961 X 03; 1, 2 – 0. 076076 X 03; 2, 1 + 0. 0168483 X 03; 2, 2 – 0. 102151 X 11; 1, 2 + 0. 00100312 X 11; 2, 2 + 0. 183815 X 12; 1, 2 + 0. 0959155 X 12; 2, 2 + 0. 103131 X 13; 1, 3 + 0. 0926374 X 13; 1, 4 + 0. 0602601 X 13; 2, 3 + 0. 0884759 X 13; 2, 4 + 0. 00464822 X 21; 3, 1 – 0. 0906644 X 21; 4, 1 + 0. 0708394 X 22; 3, 1 + 0. 0121438 X 22; 4, 1 + 0. 0434315 X 22; 5, 1 + 0. 00370915 X 23; 3, 1 + 0. 0695909 X 23; 3, 2 + 0. 0174409 X 23; 4, 1 – 0. 00564038 X 23; 4, 2 + 0. 0213511 X 23; 5, 1 + 0. 0190877 X 23; 5, 2 + 0. 115122 X 31; 3, 2 + 0. 168829 X 31; 4, 2 + 0. 00847208 X 32; 3, 2 – 0. 0814444 X 32; 4, 2 – 0. 0516998 X 32; 5, 2 + 0. 0572467 X 33; 3, 3 – 0. 0907433 X 33; 3, 4 – 0. 0607952 X 33; 4, 3 – 0. 000423563 X 33; 4, 4 – 0. 0371152 X 33; 5, 3 – 0. 035384 X 33; 5, 4 – 0. 210923 Y 01; 1 – 0. 183784 Y 01; 2 + 0. 0602733 Y 02; 1 + 0. 0665762 Y 02; 2 + 0. 108243 Y 03; 1 + 0. 0886606 Y 11; 3 + 0. 0929961 Y 11; 4 + 0. 0195858 Y 11; 5 – 0. 198283 Y 12; 3 – 0. 202142 Y 12; 4 – 0. 331363 Y 13; 2 – 0. 0719458 Z 0; 1, 1, 1 + 0. 0321013 Z 0; 1, 2, 1 + 0. 0215768 Z 0; 2, 1, 1 – 0. 0680832 Z 0; 2, 2, 1 + 0. 0272048 Z 1; 1, 1, 2 + 0. 030143 Z 1; 1, 2, 2 + 0. 100317 Z 1; 2, 1, 2 – 0. 0710925 Z 1; 2, 2, 2 + 0. 0345458 Z 2; 1, 3, 1 + 0. 0405706 Z 2; 1, 4, 1 – 0. 0706414 Z 2; 2, 3, 1 + 0. 0458567 Z 2; 2, 4, 1 – 0. 0890676 Z 3; 1, 3, 2 – 0. 079818 Z 3; 1, 4, 2 + 0. 00383163 Z 3; 2, 3, 2 – 0. 0690593 Z 3; 2, 4, 2 – 0. 0318548 Z 4; 3, 1, 1 – 0. 0578945 Z 4; 3, 2, 1 – 0. 0370363 Z 4; 4, 1, 1 – 0. 0205342 Z 4; 4, 2, 1 – 0. 025263 Z 4; 5, 1, 1 – 0. 063479 Z 4; 5, 2, 1 – 0. 00379276 Z 5; 3, 1, 2 – 0. 0736296 Z 5; 3, 2, 2 + 0. 0115829 Z 5; 4, 1, 2 + 0. 0355973 Z 5; 4, 2, 2 – 0. 0187494 Z 5; 5, 1, 2 – 0. 0102523 Z 5; 5, 2, 2 – 0. 0985276 Z 6; 3, 3, 1 + 0. 0589642 Z 6; 3, 4, 1 + 0. 0673051 Z 6; 4, 3, 1 – 0. 0658495 Z 6; 4, 4, 1 – 0. 0111043 Z 6; 5, 3, 1 – 0. 03298 Z 6; 5, 4, 1 – 0. 128407 Z 7; 3, 3, 2 + 0. 0717031 Z 7; 3, 4, 2 + 0. 0659939 Z 7; 4, 3, 2 – 0. 018446 Z 7; 4, 4, 2 + 0. 0303057 Z 7; 5, 3, 2 + 0. 0681921 Z 7; 5, 4, 2.