601db7b815fae15da323081f152f496b.ppt

- Количество слайдов: 16

Конкурентоспособность российских производителей полимеров С. В. Мерзляков Вице-президент – руководитель Дирекции пластиков и органического синтеза ОАО "СИБУР Холдинг" ICIS-MRC: Российский полимерный Саммит 14. 10. 2010, Москва

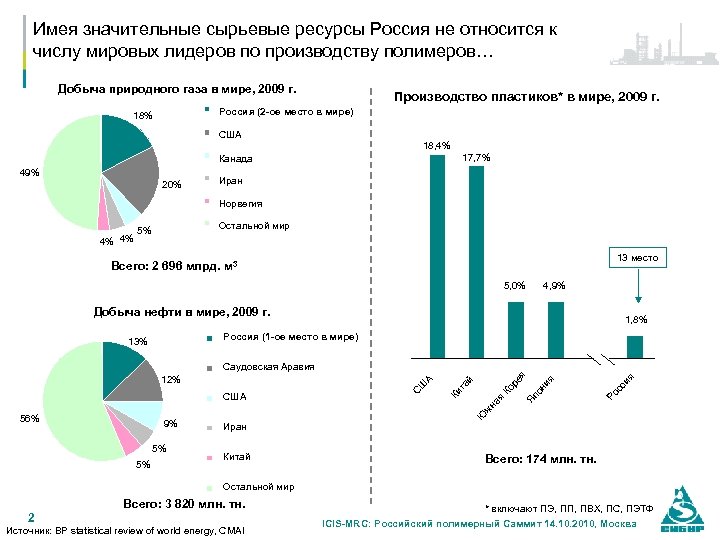

Имея значительные сырьевые ресурсы Россия не относится к числу мировых лидеров по производству полимеров… Добыча природного газа в мире, 2009 г. Производство пластиков* в мире, 2009 г. Россия (2 -ое место в мире) 18% США 18, 4% 17, 7% Канада 49% 20% Иран Норвегия 4% 4% Остальной мир 5% 13 место Всего: 2 696 млрд. м 3 5, 0% 4, 9% Добыча нефти в мире, 2009 г. 1, 8% Россия (1 -ое место в мире) 13% 9% 5% 5% Китай сс ия Ро ни я по К жн ая Я ор й та Ки Ш А Иран Ю 56% С США ея Саудовская Аравия 12% Всего: 174 млн. тн. Остальной мир 2 Всего: 3 820 млн. тн. Источник: BP statistical review of world energy, CMAI * включают ПЭ, ПП, ПВХ, ПС, ПЭТФ ICIS-MRC: Российский полимерный Саммит 14. 10. 2010, Москва

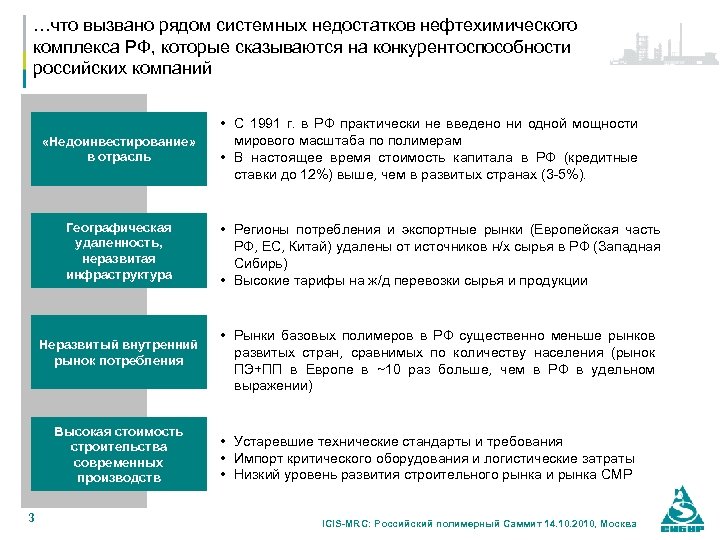

…что вызвано рядом системных недостатков нефтехимического комплекса РФ, которые сказываются на конкурентоспособности российских компаний «Недоинвестирование» в отрасль Географическая удаленность, неразвитая инфраструктура Неразвитый внутренний рынок потребления Высокая стоимость строительства современных производств 3 • С 1991 г. в РФ практически не введено ни одной мощности мирового масштаба по полимерам • В настоящее время стоимость капитала в РФ (кредитные ставки до 12%) выше, чем в развитых странах (3 -5%). • Регионы потребления и экспортные рынки (Европейская часть РФ, ЕС, Китай) удалены от источников н/х сырья в РФ (Западная Сибирь) • Высокие тарифы на ж/д перевозки сырья и продукции • Рынки базовых полимеров в РФ существенно меньше рынков развитых стран, сравнимых по количеству населения (рынок ПЭ+ПП в Европе в ~10 раз больше, чем в РФ в удельном выражении) • Устаревшие технические стандарты и требования • Импорт критического оборудования и логистические затраты • Низкий уровень развития строительного рынка и рынка СМР ICIS-MRC: Российский полимерный Саммит 14. 10. 2010, Москва

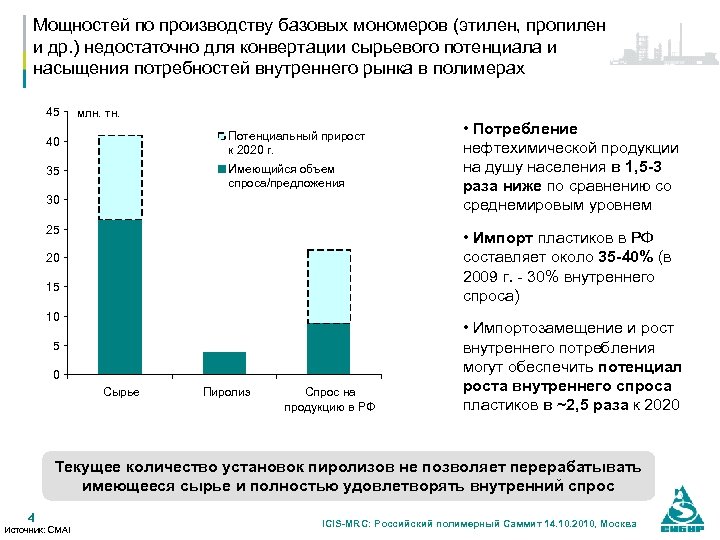

Мощностей по производству базовых мономеров (этилен, пропилен и др. ) недостаточно для конвертации сырьевого потенциала и насыщения потребностей внутреннего рынка в полимерах 45 млн. тн. 40 Потенциальный прирост к 2020 г. 35 Имеющийся объем спроса/предложения 30 25 • Потребление нефтехимической продукции на душу населения в 1, 5 -3 раза ниже по сравнению со среднемировым уровнем • Импорт пластиков в РФ составляет около 35 -40% (в 2009 г. - 30% внутреннего спроса) 20 15 10 5 0 Сырье Пиролиз Спрос на продукцию в РФ • Импортозамещение и рост внутреннего потребления могут обеспечить потенциал роста внутреннего спроса пластиков в ~2, 5 раза к 2020 Текущее количество установок пиролизов не позволяет перерабатывать имеющееся сырье и полностью удовлетворять внутренний спрос 4 Источник: CMAI ICIS-MRC: Российский полимерный Саммит 14. 10. 2010, Москва

Имеющиеся мощности по полимерам в РФ отстают от средних мировых, им свойственен высокий износ Мощности по производству полипропилена Россия - Мир 2007 яя редн щность : с Мир ная мо тив фек 2000 Средняя российская мощность 1990 эф Уфаоргсинтез Росс Ставролен Нижнекамскнефтехим ия, 2 009 г. Томскнефтехим • Вновь вводимые в мире мощности значительно превышают по объемам производства предшествующие – эффект масштаба • Мощность одного нх комплекса вводимого на Ближнем Востоке сопоставима по объемам со всем текущим производством в РФ (Производство ПП России ~620 тыс. тн, а СП Borealis и Abu Dhabi National Oil Company - Borouge 800 тыс. тн. в ОАЭ) тыс. тн. НПП Нефтехимия 0 50 100 150 200 250 300 350 400 450 Средний возраст основных фондов НХ отрасли РФ 8% Свыше 20 лет 10% 45% От 10 до 20 лет От 6 до 10 лет 37% 5 Источник: CMAI До 5 лет • Возрастная структура основных фондов и незначительный размер мощностей (отсутствие эффекта масштаба) существенно влияют на структуру затрат компаний • Частота и затраты на ремонтные работы в значительной степени зависят от возраста оборудования ICIS-MRC: Российский полимерный Саммит 14. 10. 2010, Москва

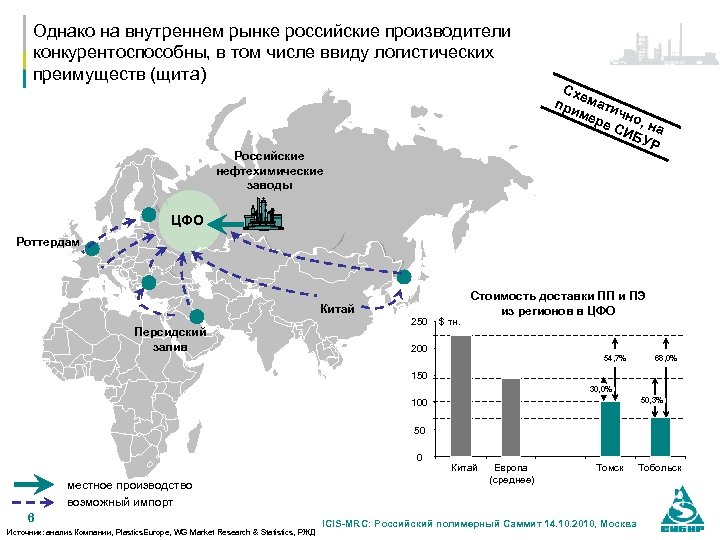

Однако на внутреннем рынке российские производители конкурентоспособны, в том числе ввиду логистических преимуществ (щита) Российские нефтехимические заводы Схе при мати ч ме ре но, н а СИ БУ Р ЦФО Роттердам Китай Персидский залив 250 $ тн. Стоимость доставки ПП и ПЭ из регионов в ЦФО 200 54, 7% 68, 0% 150 30, 0% 50, 3% 100 50 0 местное производство возможный импорт 6 Источник: анализ Компании, Plastics. Europe, WG Market Research & Statistics, РЖД Китай Европа (среднее) Томск ICIS-MRC: Российский полимерный Саммит 14. 10. 2010, Москва Тобольск

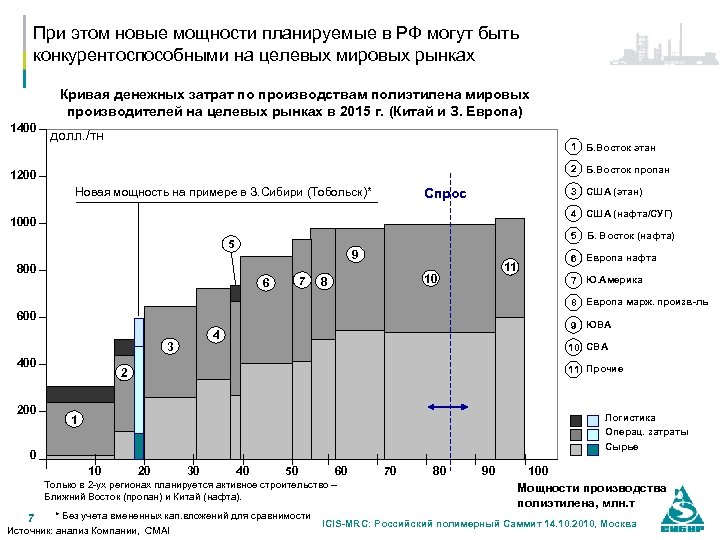

При этом новые мощности планируемые в РФ могут быть конкурентоспособными на целевых мировых рынках Кривая денежных затрат по производствам полиэтилена мировых производителей на целевых рынках в 2015 г. (Китай и З. Европа) 1400 долл. /тн 1 Б. Восток этан 2 Б. Восток пропан 1200 Новая мощность на примере в З. Сибири (Тобольск)* Спрос 3 США (этан) 4 США (нафта/СУГ) 1000 5 5 9 800 7 6 11 10 8 Б. Восток (нафта) 6 Европа нафта 7 Ю. Америка 8 Европа марж. произв-ль 600 3 400 200 9 ЮВА 4 10 СВА 11 Прочие 2 Логистика Операц. затраты 1 Сырье 0 10 20 30 40 50 60 Только в 2 -ух регионах планируется активное строительство – Ближний Восток (пропан) и Китай (нафта). * Без учета вмененных кап. вложений для сравнимости Источник: анализ Компании, CMAI 7 70 80 90 100 Мощности производства полиэтилена, млн. т ICIS-MRC: Российский полимерный Саммит 14. 10. 2010, Москва

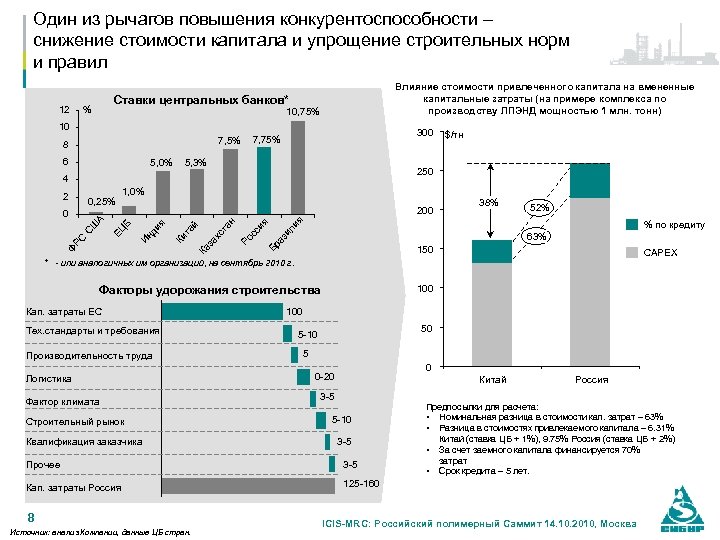

Один из рычагов повышения конкурентоспособности – снижение стоимости капитала и упрощение строительных норм и правил 12 Влияние стоимости привлеченного капитала на вмененные капитальные затраты (на примере комплекса по производству ЛПЭНД мощностью 1 млн. тонн) Ставки центральных банков* % 10, 75% 10 7, 5% 8 6 5, 0% 300 7, 75% 5, 3% 250 4 1, 0% 0, 25% 52% % по кредиту ли я си я Ро с 38% 63% Бр аз и Ф Ка за х ст а та й Ки ия нд И РС С н 200 ЕЦ Ш А 0 Б 2 $/тн 150 CAPEX * - или аналогичных им организаций, на сентябрь 2010 г. 100 Факторы удорожания строительства Кап. затраты ЕС Тех. стандарты и требования Производительность труда Логистика Фактор климата Строительный рынок Квалификация заказчика 100 50 5 -10 5 0 0 -20 Китай 3 -5 5 -10 3 -5 Прочее 3 -5 Кап. затраты Россия Предпосылки для расчета: • Номинальная разница в стоимости кап. затрат – 63% • Разница в стоимостях привлекаемого капитала – 6. 31% Китай (ставка ЦБ + 1%), 9. 75% Россия (ставка ЦБ + 2%) • За счет заемного капитала финансируется 70% затрат • Срок кредита – 5 лет. 125 -160 8 Источник: анализ Компании, данные ЦБ стран. ICIS-MRC: Российский полимерный Саммит 14. 10. 2010, Москва

Рост тарифов естественных монополий также оказывает влияние на конкурентоспособность российских производителей Структура затрат на переработку 14000 12000 руб/тн • Затраты на переработку при производстве полимеров, связанные с деятельностью естественных монополий, составляют 30 -40% 21% 10000 8, 5% 8000 6000 25% 4000 19% 2000 0 ПВХ ПЭВД Электроэнергия • Среднегодовой темп роста тарифов на ЖД перевозки с 2005 г. составляет 14, 3%, в перспективе до 2015 г. ожидается рост на уровне 1315% в год. Прочие перем. затраты Логистика • Среднегодовой темп роста цен на электроэнергию с 2005 г. составляет 12, 3%, в перспективе до 2015 г. ожидается рост на уровне 1315% в год Постоянные затраты 9 Источник: анализ Компании ICIS-MRC: Российский полимерный Саммит 14. 10. 2010, Москва

СИБУР в своей стратегии нацелен на строительство новых полимерных производств ориентированных как на внутренний рынок, так и на эффективный экспорт Реализуемые Проекты в стадии принятия решения Инвестиционные идеи САЛАВАТ НИЖНИЙ НОВГОРОД ПВХ - 330 ДАЛЬНИЙ ВОСТОК ПЭ, ПП, МЭГ НИЖНИЙ НОВГОРОД ПЭ, ПП, МЭГ ПП - 200 ТОБОЛЬСК БНХК ТУЛА ПП - 500 ПЭ-1200, ПП-600 АБС - 80 ПЕРМЬ ПЭ-1200, ПП-600 ПСВ – 50+50 2014 2016 - ориентированные на внутренний рынок и на экспорт 10 - 100% СИБУР - совместное предприятие - ориентированные на экспорт - конфигурация не определена ICIS-MRC: Российский полимерный Саммит 14. 10. 2010, Москва

СИБУР продолжает строительство комплекса по производству полипропилена в Тобольске, ориентированного на рынок РФ и экспортные рынки Площадка ООО «Тобольск-полимер» г. Тобольск Продукция и рынки сбыта • Производство полипропилена (гомополимер) мощностью 500 тыс. тн. в год. • Планируемые рынки сбыта: Российская Федерация, Китай, Турция, страны СНГ, Европа. Доля СИБУР – 100% Технологическая схема Информация по проекту • Планируемый срок ввода: конец 2012 г. , выход на проектную мощность 2013 г. • Лицензиар ПП: INEOS. • Проект реализуется (получено финансирование под проект, строительные работы начаты в 2007 году). На площадке завершаются свайные и фундаментные работы. На прошлой неделе из Кореи поступило оборудование, в числе которого 100 -метровая колонна общим весом 1100 тонн. В данное время на промышленной территории работают свыше 1000 человек. 11 ICIS-MRC: Российский полимерный Саммит 14. 10. 2010, Москва

СИБУР поэтапно реализует проект «стирольной цепочки» по производству вспенивающегося полистирола для нужд рынка РФ Площадка ЗАО «Сибур-Химпром» г. Пермь Продукция и рынки сбыта • Две линии по производству вспенивающегося полистирола (две очереди) мощностью по 50 тыс. тн каждая • Планируемые рынки сбыта: Российская Федерация, Восточная Европа (в первую очередь Польша), страны СНГ Доля СИБУР – 100% Технологическая схема Информация по проекту • Планируемый срок ввода: конец 2010 г. , выход на мощность 2011 г. второй этап – 2013 г. • Лицензиар: по этилбензолу - Badger Licensing LLC; по ПСВ SUNPOR Technology AS (Норвегия). • В настоящее время на установках этилбензола и вспенивающегося полистирола заканчиваются монтажные работы, производится опрессовка оборудования. Пусконаладочные работы на данных объектах запланированы на октябрь-ноябрь 2010 года, получение товарного полистирола – ноябрь 2010 г. 12 ICIS-MRC: Российский полимерный Саммит 14. 10. 2010, Москва

Строительство мощностей по производству ПВХ в Нижегородской области (Кстовский район) СИБУР реализует совместно с компанией «Sol. Vin» Площадка ООО «Рус. Винил» Нижегородская область Продукция и рынки сбыта • Производство: поливинилхлорид - 330 тыс. тн. (300 т. т. суспензионный, 30 т. т. эмульсионный), каустическая сода – 220 тыс. тн. , • Планируемые рынки сбыта: Российская Федерация (внутренний рынок). СП с «Sol. Vin» (50%/50%) Площадка СИБУР-Нефтехим Технологическая схема Информация по проекту • Планируемый срок ввода: конец 2013 г. • Лицензиар: Sol. Vay. • 12. 07. 2010 г. был торжественно заложен первый камень в строительство завода. Завод ПВХ будет построен по современным европейским технологиям (BAT – Best Available Techniques). Сейчас уже выкуплены или взяты в долгосрочную аренду основные земельные участки и проведены земельные работы "нулевого" цикла. Проект включен в перечень приоритетных проектов Минпромторга России. 13 ICIS-MRC: Российский полимерный Саммит 14. 10. 2010, Москва

Из проектов, находящихся в конечной стадии проработки следует отметить строительство производства полипропилена в Нижнем Новгороде и СП по производству АБС пластиков ПП Нижний Новгород ОАО «Сибур-Нефтехим» Нижегородская область АБС-пластик ОАО «Пластик» Тульская область 14 Суть проекта: Создание производства полипропилена на площадке Сибур-Нефтехим Участники проекта ОАО «СИБУР Холдинг» Продукция: Полипропилен - 200 тыс. т/год (включая сополимеры) Сбыт: Российская Федерация, Китай, СНГ, Турция, Европа Лицензиар: Ineos. Ввод: 2014 г. Суть проекта: Создание на имеющейся производственной площадке нового производства АБС-пластиков Участники проекта ОАО «СИБУР Холдинг» (44% + 1 акция) РОСНАНО (50% - 1 акция) Samsung Cheil Ind (6%) - технология Продукция: АБС-пластик - 80 тыс. т/год Сбыт: Samsung (off-take части объемов), Российская Федерация, СНГ, Европа. Лицензиар: Samsung Cheil Ind. ICIS-MRC: Российский полимерный Саммит 14. 10. 2010, Москва

Потенциальные проекты с участием СИБУР возможны в привязке к новым сырьевым регионам в горизонте за 2015 г. Дальний Восток Суть проекта: строительство НХК для переработки сырья ОАО «Газпром» добываемого в Восточной Сибири и на Дальнем Востоке Продукция (один из вариантов): МЭГ – 700, ПЭ - 1000, ПП-720 тыс. т/год Сбыт: Российская Федерация, Китай, др. страны АТР - источники сырья - продуктопроводы Прорабатывается совместно с ОАО «Газпром» и возможно иностранными партнерами Балтийский НХК Суть проекта: комплекс по н/х производству на побережье Балтийского моря Прорабатывается совместно с Газпром и иностранным партнером (Dow Chemical) Продукция (один из вариантов): ПЭ, ПП и другая продукция Сбыт: РФ, Европа 15 Салаватский НХК Суть проекта: совместное предприятия с СНОС по созданию нового пиролиза (от 700 т. т. ) на базе нафты и СУГ и площадки СНОС Продукция: ПЭ, ПП, ОЭ / МЭГ Сбыт: Российская Федерация, Китай, СНГ, Турция. Зап. Сиб (Тобольск) - 2 Суть проекта: новый пиролиз в Тобольске на базе сырья (ШФЛУ, этан) с ГПЗ в ЗС Продукция: Этилен свыше 1 млн. т. , полиолефины и продукция орг. синтез Сбыт: Российская Федерация, Китай, СНГ, Турция, Европа Проект позволит значительно увеличить объемы переработки имеющихся сырьевых ресурсов (ШФЛУ, СУГ) и построить мощность мирового масштаба. ICIS-MRC: Российский полимерный Саммит 14. 10. 2010, Москва

Резюме • Несмотря на существенный сырьевой потенциал, Россия занимает скромное место в мире в производстве базовых нефтехимических продуктов • Нехватка пиролизных мощностей создает дефицит базовых мономеров и тормозит развитие нефтехимии страны • В настоящее время российские производители полимеров конкурентоспособны на внутреннем рынке, вместе с тем, с ростом конкуренции при отсутствии поддерживающих мер и развития, ситуация может измениться в среднесрочной перспективе, в том числе с ростом тарифов естественных монополий • Инвестиционная программа СИБУРа нацелена как на модернизацию и повышение эффективности действующих производств, так и на создание новых конкурентоспособных в мировом масштабе мощностей в базовых полимерах • Реализуемые СИБУРом крупные инвестиционные проекты нацелены на удовлетворение потребностей внутреннего рынка и эффективных экспорт • С вводом новых мощностей усиливается роль СИБУРа в полимерном бизнесе России 16 ICIS-MRC: Российский полимерный Саммит 14. 10. 2010, Москва

601db7b815fae15da323081f152f496b.ppt