IPO (Выполнила Кушхова Екатерина гр. 311).pptx

- Количество слайдов: 30

IPO - это первичное публичное размещение ценных бумаг (как правило, акций) на фондовом рынке. Аббревиатура IPO расшифровывается Initial Public Offering и буквально переводится как первичное публичное предложение. Для получения прибыли за выставленный на бирже пакет акций нужно подобрать благоприятный момент для выхода на биржу. Приобретая часть акций компаний, акционеры становятся совладельцами компаний. Но в российской практике под понятием IPO также подразумевается и вторичное размещение акций (пакетов акций) на фондовом рынке. Поэтому процесс публичного размещения на российском рынке, или первичное размещение российских акций на международном рынке, имеет свою специфику. Как правило, под IPO в России понимают первое публичное размещение дополнительного выпуска акций ОАО на бирже с получением лизинга. Во время IPO происходит продажа акций всех компаний, и игрок имеет возможность купить столько акций, на сколько ему хватит денег. Цена IPO может меняться. Игроки имеют право тут же продать купленные во время IPO акции.

Цели основных участников IPO не всегда совпадают, каждый из них в процессе подготовки и проведения IPO сталкивается со своими проблемами и решает свои задачи, тем не менее, все они заинтересованы друг в друге, заинтересованы в том, чтобы IPO состоялось. Поэтому весь комплекс проблем IPO должен рассматриваться с разных точек зрения: компании-эмитента, инвесторов, посредников.

Если российская организация имеет организационноправовую форму ОАО, и акции этого ОАО котируются на российской бирже, то такое ОАО уже стало публичной компанией и, соответственно, прошло IPO, пусть даже в порядке и по правилам, которые отличаются от регламентов, к примеру, LSE. Регламенты РТС и ММВБ, естественно, отличаются от зарубежных аналогов. Но ведь, в свою очередь, регламенты LSE и NYSE также отличаются друг от друга, да и от регламентов, скажем, Сингапурской или Гонконгской фондовых бирж.

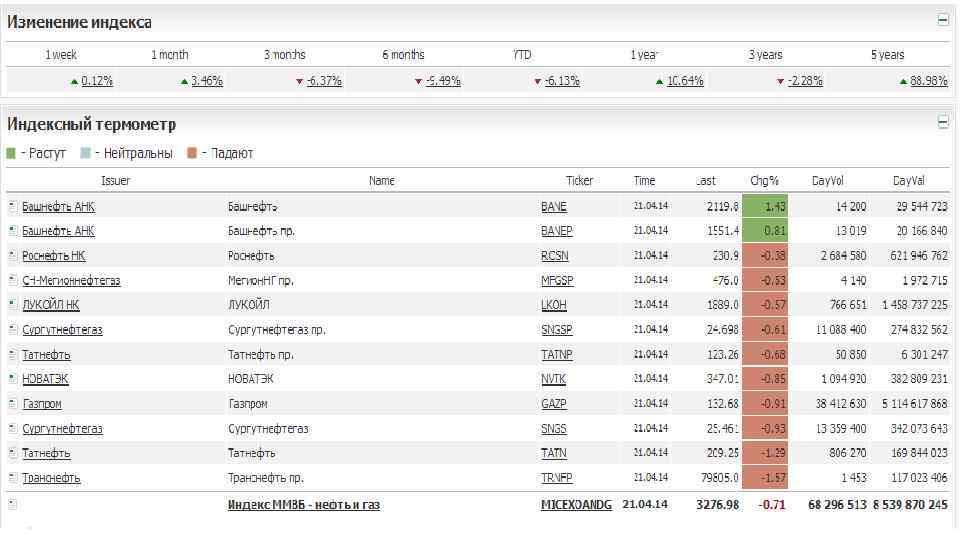

Индекс ММВБ– взвешенный по рыночной капитализации индекс акций компаний MICEX O&G индекс акций компаний нефтегазовой отрасли Индекс ММВБ Нефть и газ – взвешенный по рыночной капитализации индекс акций компаний основными видами деятельности которых являются: геологоразведка, разработка, добыча и реализация нефти и газа, а также производство и сбыт нефтепродуктов и продуктов нефтехимии. Начальное значение индекса на 30 декабря 2004 года составило 1000 индексных пунктов. Валютой расчёта индекса является рубль Российской Федерации. Пересмотр состава базы расчёта индекса осуществляется один раз в квартал.

§ PPO (англ. Primary Public Offering) — первичное публичное предложение акций дополнительного (нового) выпуска неограниченному кругу лиц. Является «классическим» вариантом IPO. § SPO (англ. Secondary Public Offering) — вторичное публичное предложение акций основного выпуска (акции существующих акционеров) неограниченному кругу лиц. § 4. Direct Public Offering (DPO). DPO - это установленная законом процедура публичного размещения ценных бумаг компании напрямую индивидуальным инвесторам, минуя фондовую биржу, в результате чего компания-эмитент получает оплату за свои ценные бумаги. DPO по своей сути является альтернативой IPO, и поэтому DPO никоим образом нельзя приравнять к IPO. К DPO часто прибегают небольшие компании, не имеющие достаточного капитала для проведения IPO. С одной стороны, DPO менее затратно, чем IPO, с другой стороны, с помощью DPO можно привлечь существенно меньше капитала по сравнению с IPO. § Следует отличать IPO от PO (англ. Public Offering) — публичное предложение акций компании на продажу широкому кругу лиц. При этом подразумевается, что компания уже проводила IPO и (или) её акции уже обращаются на бирже. В процессе проведения публичного предложения акций (PO) инвесторам могут быть предложены акции дополнительного или основного выпусков: § Follow-on ( «доразмещение» ). Очередное предложение дополнительного выпуска акций компании неограниченному кругу лиц. Акции компании уже обращаются на бирже.

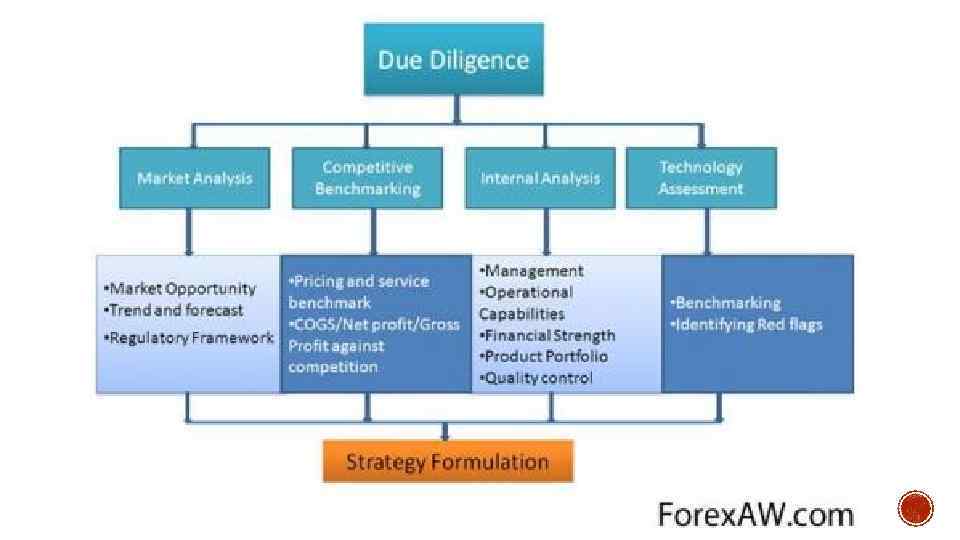

§ Предварительный этап На данном этапе эмитент критически анализирует своё финансово-хозяйственное положение, организационную структуру и структуру активов, информационную (в том числе, финансовую) прозрачность, практику корпоративного управления и другие аспекты деятельности и по результатам этого анализа стремится устранить выявленные слабости и недостатки, которые могут помешать ему успешно осуществить ППП. Due Diligence (должная добросовестность) — это процедура формирования объективного представления об объекте инвестирования, включающая в себя оценку инвестиционных рисков, независимую оценку объекта инвестирования, всестороннее исследование деятельности компании, комплексную проверку её финансового состояния и положения на рынке. Проводится обычно перед началом покупки бизнеса, осуществлением сделки по слиянию (присоединению), подписанием контракта или сотрудничеством с этой компанией.

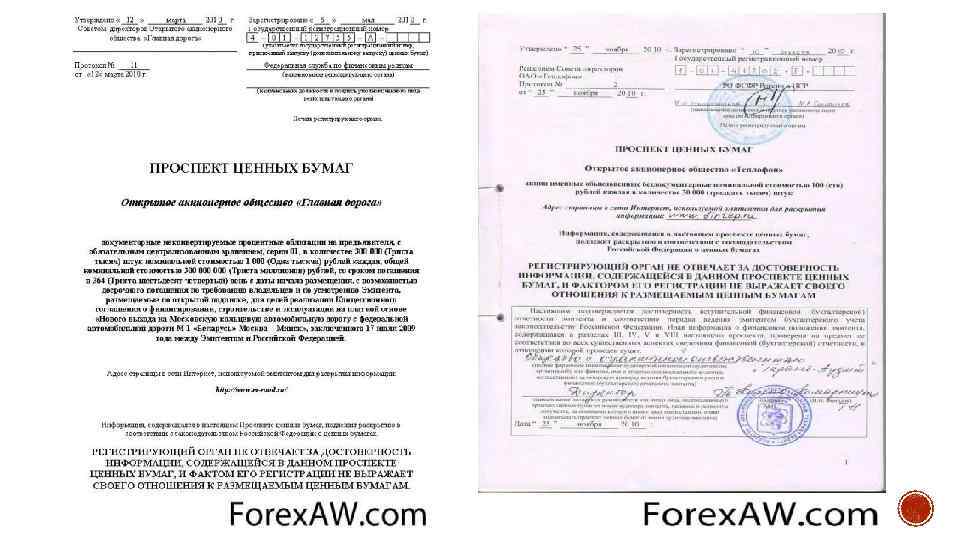

§ Подготовительный этап: 1. Подбирается команда участников ППП (выбирается торговая площадка, партнеры (консультанты, брокеры, андеррайтеры). 2. Принимаются формальные решения органами эмитента, соблюдаются формальные процедуры (например, осуществление акционерами преимущественного права) и составляются формальные документы (проспект ценных бумаг). 3. Создается Инвестиционный меморандум - документ, содержащий информацию, необходимую инвесторам для принятия решения (например, цена за акцию, количество акций, направление использования средств, дивидендная политика и т д) 4. Запускается рекламная кампания (в том числе, Road show- серия встреч в разных городах, позволяющих членам синдиката андеррайтеров и потенциальным инвесторам задать руководству компании-эмитента вопросы, касающиеся ее самой, а также продажи ее ценных бумаг. Презентации могут быть персональными и коллективными. Роуд-шоу при проведении публичного размещения обычно проходят в течение 1 -3 недель) с целью повышения интереса потенциальных инвесторов к предлагаемым ценным бумагам.

§ Основной этап. Во время основного этапа происходит собственно сбор заявок на приобретение предлагаемых ценных бумаг, прайсинг - определение цены (если она не была заранее определена), удовлетворение заявок (аллокация) и подведение итогов публичного размещения (обращения). • Завершающий этап (aftermarket) - начало обращения ценных бумаг и, в свете него, окончательная оценка успешности состоявшегося ППП.

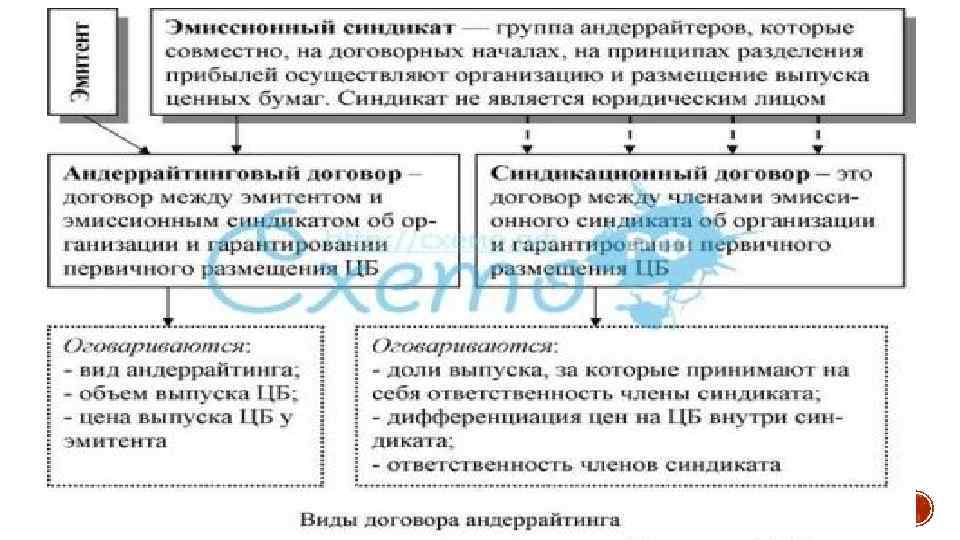

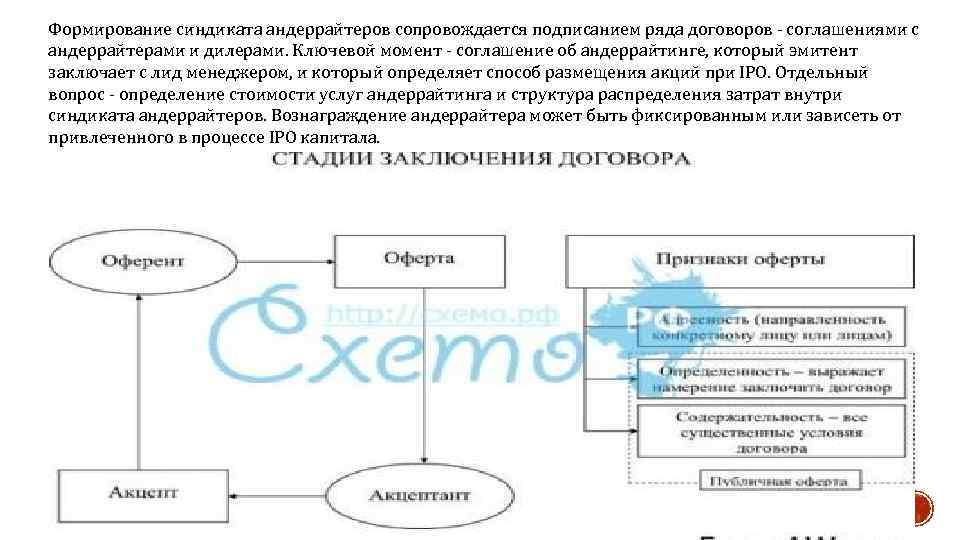

Формирование синдиката андеррайтеров сопровождается подписанием ряда договоров - соглашениями с андеррайтерами и дилерами. Ключевой момент - соглашение об андеррайтинге, который эмитент заключает с лид менеджером, и который определяет способ размещения акций при IPO. Отдельный вопрос - определение стоимости услуг андеррайтинга и структура распределения затрат внутри синдиката андеррайтеров. Вознаграждение андеррайтера может быть фиксированным или зависеть от привлеченного в процессе IPO капитала.

§ Метод фиксированных цен, § Метод "формирования портфеля" (он носит также название "метод сбора заявок") § Аукцион Листинг - включение ценных бумаг в котировальный список фондовой биржи (порядок допуска ценных бумаг к торгам регламентируется Приказом ФСФР РФ от 22. 06. 2006 N 06 -68/пз-н "Об утверждении Положения о деятельности по организации торговли на рынке ценных бумаг"). § Размещение ценных бумаг - отчуждение ценных бумаг первым владельцам путем заключения гражданско-правовых сделок.

§ Private placement - это установленная законом процедура частного размещения ценных бумаг компании среди ограниченного круга профессиональных инвесторов, минуя фондовую биржу, в результате чего компания-эмитент получает оплату за свои ценные бумаги. Private placement является прямой противоположностью public offering (публичному предложению). Поэтому Private placement никогда не следует относить к так называемым «разновидностям» IPO. § Ценными бумагами, размещаемыми при Private placement могут являться облигации, акции, гибридные ценные бумаги. § В США, к примеру, Private placement освобождено от публичной регистрации в соответствии с Законом о ценных бумагах 1933 года. В 1982 году SEC приняла Положение D, которое предусматривало правила об освобождении от федеральной регистрации. Предложения ценных бумаг, освобождённые от публичной регистрации в соответствии с правилами 504, 505 и 506, предоставляли небольшим и растущим компаниям менее затратные и более приемлемые по срокам способы привлечения капитала от частных инвесторов.

§ 1. Регистрируется компания. § 2. Составляется бизнес-план, на основе которого и заполняются многие данные, требуемые SEC. § 3. Составляются документы для Private placing. Основным из них является Private Placement Memorandum (РРМ). Цель РРМ - дать потенциальным инвесторам в доступной форме информацию о бизнесе компании и почему этот бизнес является выгодным. В РРМ включается правовая информация, данные из бизнес-плана, условия предложения, факторы риска, затраты на предложение ценных бумаг. РРМ должен также предусматривать дату открытия и дату закрытия предложения, а также дополнительные условия и сроки. § 4. Осуществляется поиск инвесторов. Для большинства видов ценных бумаг запрещено давать рекламу и осуществлять публичное предложение иными способами. § 5. Инвесторы оплачивают приобретаемые ценные бумаги. Выпускаются сертификаты акций. § 6. При необходимости осуществляются дополнительные предложения. SEC разрешает делать частные предложения каждый 12 месяцев.

§ При размещении важно заранее разработать технику проведения сделок с учетом имеющейся инфраструктуры: способ депонирования денежных средств и ценных бумаг, способ проведения аукциона, возможность размещения на нескольких торговых площадках, возможность сочетания биржевого и небиржевого размещения и т. д. . В этом процессе участвуют не только эмитент и андеррайтеры, но и представители со стороны организатора торгов и других профучастников рынка (Расчетной и Троговой палаты, депозитария, реестродержателя).

Выбор площадки для публичного размещения (IPO)

• Привлечение капитала в компанию: проведение IPO позволяет компании получить доступ к капиталу гораздо большего круга инвесторов. • Наличие акций, торгуемых на рынке капитала дает наиболее объективную оценку стоимости компании, которая может использоваться как инструмент оценки деятельности и мотивации менеджеров, или ориентир для сделок слияния и присоединения. • Акционеры компании получают возможность продать все или часть своих акций и тем самым капитализировать ожидаемые будущие доходы компании. • Ликвидность капитала акционеров после проведения IPO также резко повышается, например, банки гораздо охотнее выдают кредиты под залог акций котируемых (публичных) компаний чем закрытых (частных) компаний. • В российских реалиях наличие большого количества инвесторов после проведения IPO служит также в некоторой степени защитой от противоправных действий государства и потенциальных рейдеров.

IPO (Выполнила Кушхова Екатерина гр. 311).pptx