9dc34d50b60d087dad36cc45fec9d9c9.ppt

- Количество слайдов: 10

“Hi – Tech Bank” ЧЗАКБ

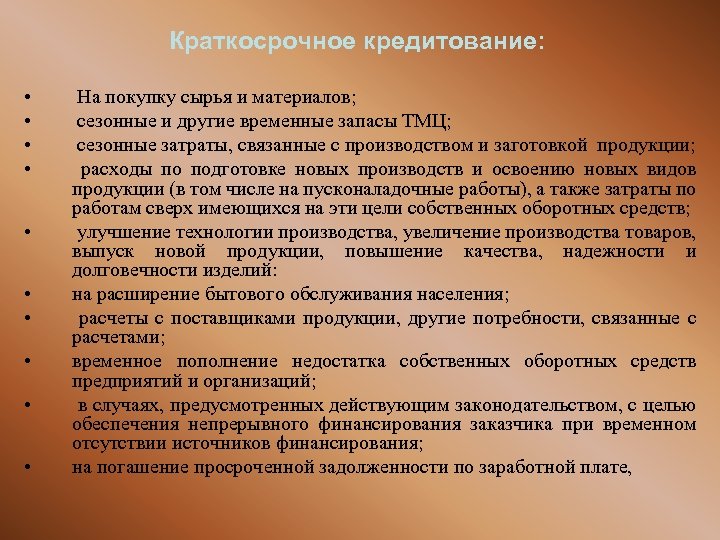

Краткосрочное кредитование: • • • На покупку сырья и материалов; сезонные и другие временные запасы ТМЦ; сезонные затраты, связанные с производством и заготовкой продукции; расходы по подготовке новых производств и освоению новых видов продукции (в том числе на пусконаладочные работы), а также затраты по работам сверх имеющихся на эти цели собственных оборотных средств; улучшение технологии производства, увеличение производства товаров, выпуск новой продукции, повышение качества, надежности и долговечности изделий: на расширение бытового обслуживания населения; расчеты с поставщиками продукции, другие потребности, связанные с расчетами; временное пополнение недостатка собственных оборотных средств предприятий и организаций; в случаях, предусмотренных действующим законодательством, с целью обеспечения непрерывного финансирования заказчика при временном отсутствии источников финансирования; на погашение просроченной задолженности по заработной плате,

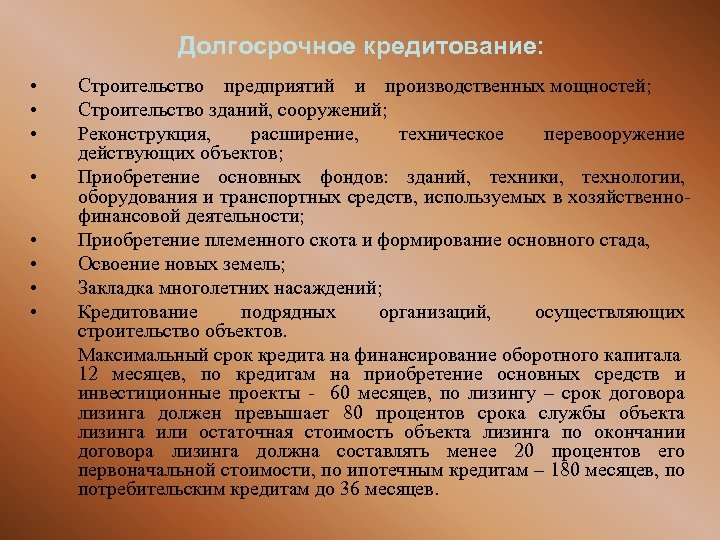

Долгосрочное кредитование: • • Строительство предприятий и производственных мощностей; Строительство зданий, сооружений; Реконструкция, расширение, техническое перевооружение действующих объектов; Приобретение основных фондов: зданий, техники, технологии, оборудования и транспортных средств, используемых в хозяйственнофинансовой деятельности; Приобретение племенного скота и формирование основного стада, Освоение новых земель; Закладка многолетних насаждений; Кредитование подрядных организаций, осуществляющих строительство объектов. Максимальный срок кредита на финансирование оборотного капитала 12 месяцев, по кредитам на приобретение основных средств и инвестиционные проекты - 60 месяцев, по лизингу – срок договора лизинга должен превышает 80 процентов срока службы объекта лизинга или остаточная стоимость объекта лизинга по окончании договора лизинга должна составлять менее 20 процентов его первоначальной стоимости, по ипотечным кредитам – 180 месяцев, по потребительским кредитам до 36 месяцев.

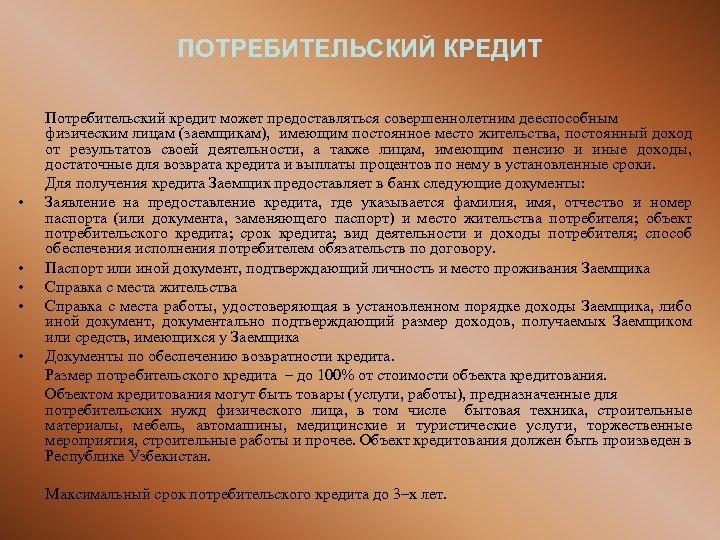

ПОТРЕБИТЕЛЬСКИЙ КРЕДИТ • • • Потребительский кредит может предоставляться совершеннолетним дееспособным физическим лицам (заемщикам), имеющим постоянное место жительства, постоянный доход от результатов своей деятельности, а также лицам, имеющим пенсию и иные доходы, достаточные для возврата кредита и выплаты процентов по нему в установленные сроки. Для получения кредита Заемщик предоставляет в банк следующие документы: Заявление на предоставление кредита, где указывается фамилия, имя, отчество и номер паспорта (или документа, заменяющего паспорт) и место жительства потребителя; объект потребительского кредита; срок кредита; вид деятельности и доходы потребителя; способ обеспечения исполнения потребителем обязательств по договору. Паспорт или иной документ, подтверждающий личность и место проживания Заемщика Справка с места жительства Справка с места работы, удостоверяющая в установленном порядке доходы Заемщика, либо иной документ, документально подтверждающий размер доходов, получаемых Заемщиком или средств, имеющихся у Заемщика Документы по обеспечению возвратности кредита. Размер потребительского кредита – до 100% от стоимости объекта кредитования. Объектом кредитования могут быть товары (услуги, работы), предназначенные для потребительских нужд физического лица, в том числе бытовая техника, строительные материалы, мебель, автомашины, медицинские и туристические услуги, торжественные мероприятия, строительные работы и прочее. Объект кредитования должен быть произведен в Республике Узбекистан. Максимальный срок потребительского кредита до 3–х лет.

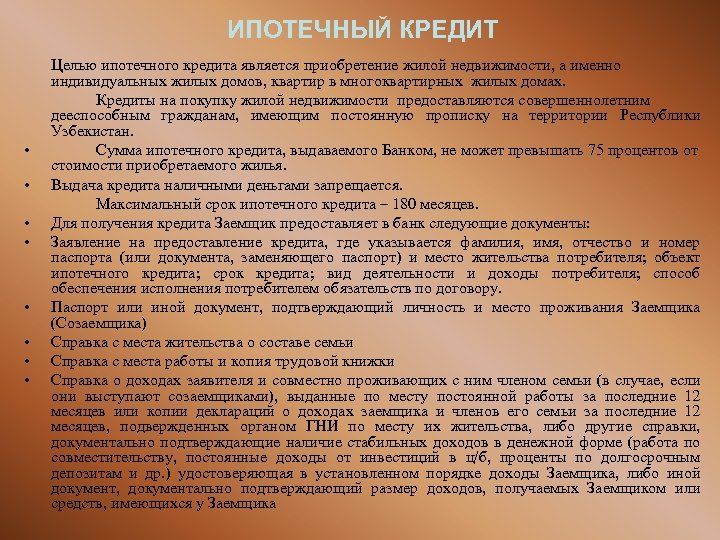

ИПОТЕЧНЫЙ КРЕДИТ • • Целью ипотечного кредита является приобретение жилой недвижимости, а именно индивидуальных жилых домов, квартир в многоквартирных жилых домах. Кредиты на покупку жилой недвижимости предоставляются совершеннолетним дееспособным гражданам, имеющим постоянную прописку на территории Республики Узбекистан. Сумма ипотечного кредита, выдаваемого Банком, не может превышать 75 процентов от стоимости приобретаемого жилья. Выдача кредита наличными деньгами запрещается. Максимальный срок ипотечного кредита – 180 месяцев. Для получения кредита Заемщик предоставляет в банк следующие документы: Заявление на предоставление кредита, где указывается фамилия, имя, отчество и номер паспорта (или документа, заменяющего паспорт) и место жительства потребителя; объект ипотечного кредита; срок кредита; вид деятельности и доходы потребителя; способ обеспечения исполнения потребителем обязательств по договору. Паспорт или иной документ, подтверждающий личность и место проживания Заемщика (Созаемщика) Справка с места жительства о составе семьи Справка с места работы и копия трудовой книжки Справка о доходах заявителя и совместно проживающих с ним членом семьи (в случае, если они выступают созаемщиками), выданные по месту постоянной работы за последние 12 месяцев или копии деклараций о доходах заемщика и членов его семьи за последние 12 месяцев, подвержденных органом ГНИ по месту их жительства, либо другие справки, документально подтверждающие наличие стабильных доходов в денежной форме (работа по совместительству, постоянные доходы от инвестиций в ц/б, проценты по долгосрочным депозитам и др. ) удостоверяющая в установленном порядке доходы Заемщика, либо иной документ, документально подтверждающий размер доходов, получаемых Заемщиком или средств, имеющихся у Заемщика

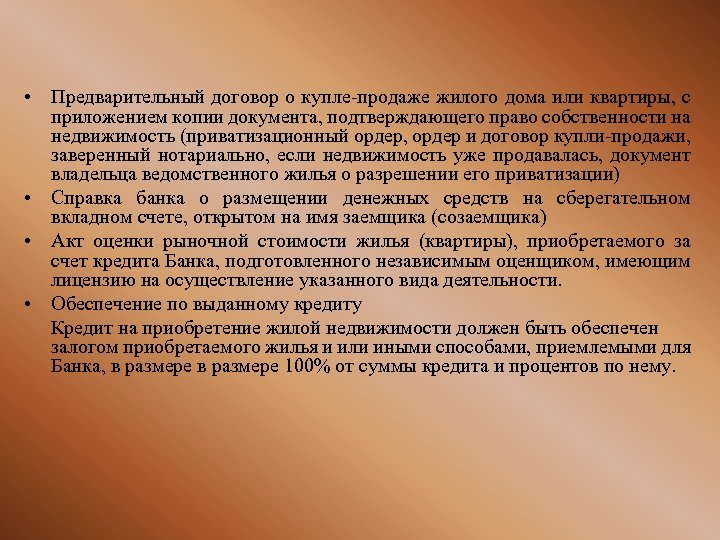

• Предварительный договор о купле-продаже жилого дома или квартиры, с приложением копии документа, подтверждающего право собственности на недвижимость (приватизационный ордер, ордер и договор купли-продажи, заверенный нотариально, если недвижимость уже продавалась, документ владельца ведомственного жилья о разрешении его приватизации) • Справка банка о размещении денежных средств на сберегательном вкладном счете, открытом на имя заемщика (созаемщика) • Акт оценки рыночной стоимости жилья (квартиры), приобретаемого за счет кредита Банка, подготовленного независимым оценщиком, имеющим лицензию на осуществление указанного вида деятельности. • Обеспечение по выданному кредиту Кредит на приобретение жилой недвижимости должен быть обеспечен залогом приобретаемого жилья и или иными способами, приемлемыми для Банка, в размере 100% от суммы кредита и процентов по нему.

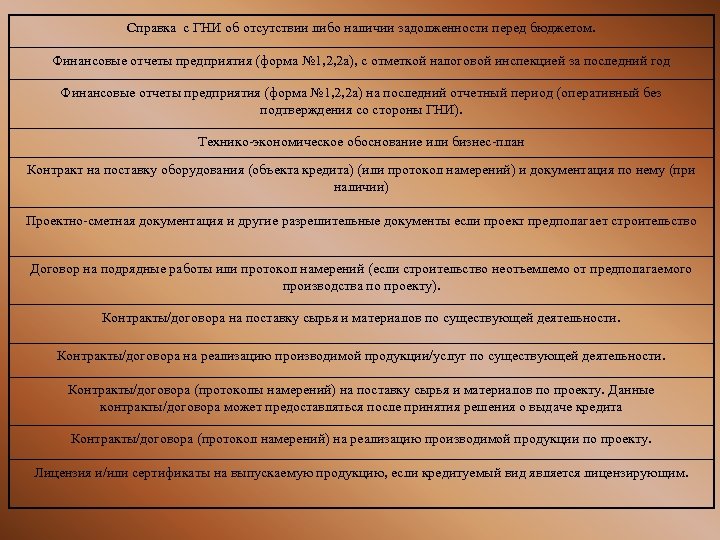

Справка с ГНИ об отсутствии либо наличии задолженности перед бюджетом. Финансовые отчеты предприятия (форма № 1, 2, 2 а), с отметкой налоговой инспекцией за последний год Финансовые отчеты предприятия (форма № 1, 2, 2 а) на последний отчетный период (оперативный без подтверждения со стороны ГНИ). Технико-экономическое обоснование или бизнес-план Контракт на поставку оборудования (объекта кредита) (или протокол намерений) и документация по нему (при наличии) Проектно-сметная документация и другие разрешительные документы если проект предполагает строительство Договор на подрядные работы или протокол намерений (если строительство неотъемлемо от предполагаемого производства по проекту). Контракты/договора на поставку сырья и материалов по существующей деятельности. Контракты/договора на реализацию производимой продукции/услуг по существующей деятельности. Контракты/договора (протоколы намерений) на поставку сырья и материалов по проекту. Данные контракты/договора может предоставляться после принятия решения о выдаче кредита Контракты/договора (протокол намерений) на реализацию производимой продукции по проекту. Лицензия и/или сертификаты на выпускаемую продукцию, если кредитуемый вид является лицензирующим.

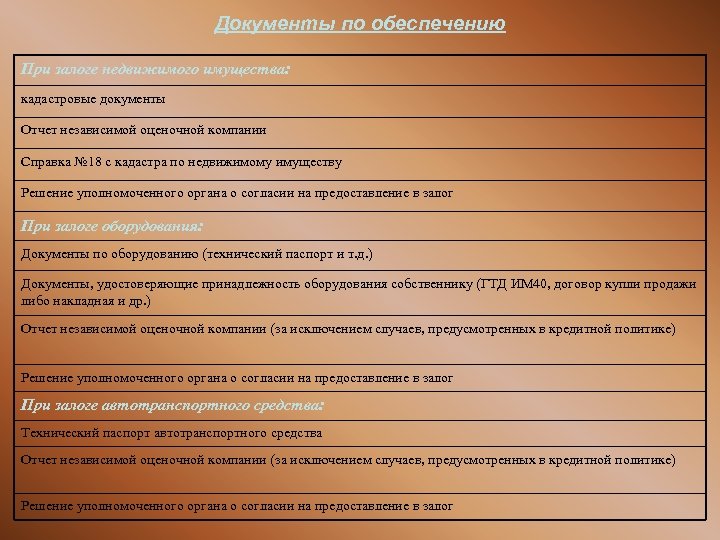

Документы по обеспечению При залоге недвижимого имущества: кадастровые документы Отчет независимой оценочной компании Справка № 18 с кадастра по недвижимому имуществу Решение уполномоченного органа о согласии на предоставление в залог При залоге оборудования: Документы по оборудованию (технический паспорт и т. д. ) Документы, удостоверяющие принадлежность оборудования собственнику (ГТД ИМ 40, договор купли продажи либо накладная и др. ) Отчет независимой оценочной компании (за исключением случаев, предусмотренных в кредитной политике) Решение уполномоченного органа о согласии на предоставление в залог При залоге автотранспортного средства: Технический паспорт автотранспортного средства Отчет независимой оценочной компании (за исключением случаев, предусмотренных в кредитной политике) Решение уполномоченного органа о согласии на предоставление в залог

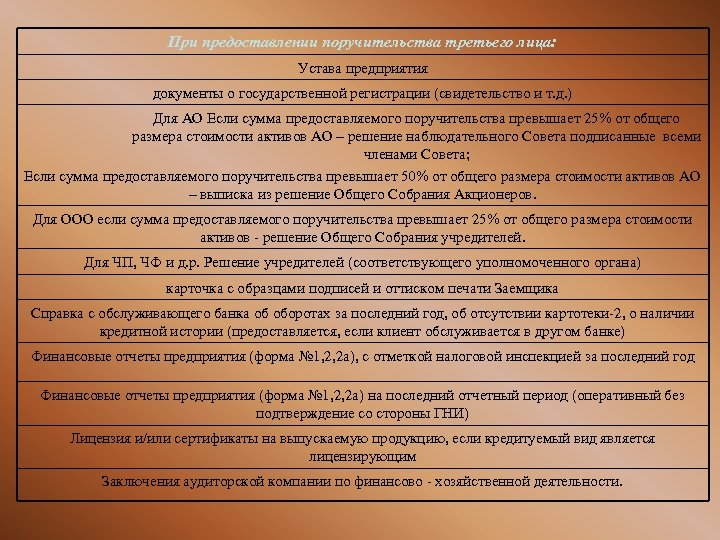

При предоставлении поручительства третьего лица: Устава предприятия документы о государственной регистрации (свидетельство и т. д. ) Для АО Если сумма предоставляемого поручительства превышает 25% от общего размера стоимости активов АО – решение наблюдательного Совета подписанные всеми членами Совета; Если сумма предоставляемого поручительства превышает 50% от общего размера стоимости активов АО – выписка из решение Общего Собрания Акционеров. Для ООО если сумма предоставляемого поручительства превышает 25% от общего размера стоимости активов - решение Общего Собрания учредителей. Для ЧП, ЧФ и д. р. Решение учредителей (соответствующего уполномоченного органа) карточка с образцами подписей и оттиском печати Заемщика Справка с обслуживающего банка об оборотах за последний год, об отсутствии картотеки-2, о наличии кредитной истории (предоставляется, если клиент обслуживается в другом банке) Финансовые отчеты предприятия (форма № 1, 2, 2 а), с отметкой налоговой инспекцией за последний год Финансовые отчеты предприятия (форма № 1, 2, 2 а) на последний отчетный период (оперативный без подтверждение со стороны ГНИ) Лицензия и/или сертификаты на выпускаемую продукцию, если кредитуемый вид является лицензирующим Заключения аудиторской компании по финансово - хозяйственной деятельности.

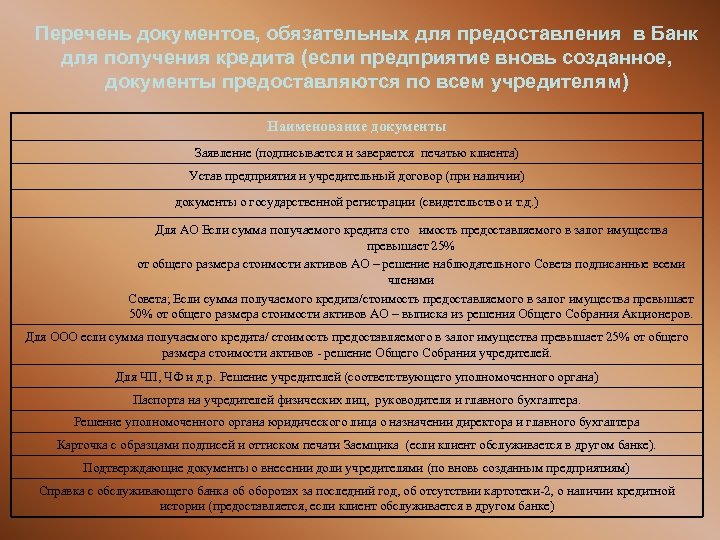

Перечень документов, обязательных для предоставления в Банк для получения кредита (если предприятие вновь созданное, документы предоставляются по всем учредителям) Наименование документы Заявление (подписывается и заверяется печатью клиента) Устав предприятия и учредительный договор (при наличии) документы о государственной регистрации (свидетельство и т. д. ) Для АО Если сумма получаемого кредита сто имость предоставляемого в залог имущества превышает 25% от общего размера стоимости активов АО – решение наблюдательного Совета подписанные всеми членами Совета; Если сумма получаемого кредита/стоимость предоставляемого в залог имущества превышает 50% от общего размера стоимости активов АО – выписка из решения Общего Собрания Акционеров. Для ООО если сумма получаемого кредита/ стоимость предоставляемого в залог имущества превышает 25% от общего размера стоимости активов - решение Общего Собрания учредителей. Для ЧП, ЧФ и д. р. Решение учредителей (соответствующего уполномоченного органа) Паспорта на учредителей физических лиц, руководителя и главного бухгалтера. Решение уполномоченного органа юридического лица о назначении директора и главного бухгалтера Карточка с образцами подписей и оттиском печати Заемщика (если клиент обслуживается в другом банке). Подтверждающие документы о внесении доли учредителями (по вновь созданным предприятиям) Справка с обслуживающего банка об оборотах за последний год, об отсутствии картотеки-2, о наличии кредитной истории (предоставляется, если клиент обслуживается в другом банке)

9dc34d50b60d087dad36cc45fec9d9c9.ppt