Консолидированная отчетность4У3.pptx

- Количество слайдов: 30

Государственный университет Министерства финансов Российской Федерации Понятие, состав и техника составления консолидированной финансовой отчетности Выполнили: Коннова Екатерина; Прокопович Валерия Группа 4 У 3 Москва 2012

Государственный университет Министерства финансов Российской Федерации Понятие, состав и техника составления консолидированной финансовой отчетности Выполнили: Коннова Екатерина; Прокопович Валерия Группа 4 У 3 Москва 2012

Нормативная база: Федеральный закон от 27. 07. 2010 № 208 -ФЗ «О консолидированной отчетности» Международный стандарт финансовой отчетности (IFRS) 3 "Объединения бизнеса" (ред. от 18. 07. 2012) (введен в действие на территории Российской Федерации Приказом Минфина России от 25. 11. 2011 N 160 н) Международный стандарт финансовой отчетности (IFRS) 10 «Консолидированная финансовая отчетность» (введен в действие на территории РФ Приказом Минфина России от 18. 07. 2012 № 106 н) Международный стандарт финансовой отчетности (IAS) 27 «Консолидированная и отдельная финансовая отчетность» (введен в действие на территории РФ Приказом Минфина РФ от 25. 11. 2011 № 160 н) МСФО (IAS) 28 "Инвестиции в ассоциированные компании" МСФО (IAS) 31 "Участие в совместной деятельности"

Нормативная база: Федеральный закон от 27. 07. 2010 № 208 -ФЗ «О консолидированной отчетности» Международный стандарт финансовой отчетности (IFRS) 3 "Объединения бизнеса" (ред. от 18. 07. 2012) (введен в действие на территории Российской Федерации Приказом Минфина России от 25. 11. 2011 N 160 н) Международный стандарт финансовой отчетности (IFRS) 10 «Консолидированная финансовая отчетность» (введен в действие на территории РФ Приказом Минфина России от 18. 07. 2012 № 106 н) Международный стандарт финансовой отчетности (IAS) 27 «Консолидированная и отдельная финансовая отчетность» (введен в действие на территории РФ Приказом Минфина РФ от 25. 11. 2011 № 160 н) МСФО (IAS) 28 "Инвестиции в ассоциированные компании" МСФО (IAS) 31 "Участие в совместной деятельности"

Основные понятия Консолидированная финансовая отчетность – это систематизированная информация, отражающая финансовое положение, финансовые результаты деятельности и изменения финансового положения организации, организаций и (или) иностранных организаций - группы организаций, определяемой в соответствии с Международными стандартами финансовой отчетности (далее - МСФО). (№ 208 -ФЗ) Группа организаций (группа взаимосвязанных организаций)- особая форма объединения организаций, которые находятся в определенных финансово-хозяйственных взаимоотношениях, определяемых посредством системы участия, финансовых связей и договоров. Группа – материнское и все его дочерние предприятия Материнское предприятие – предприятие, имеющее одно или несколько дочерних предприятий.

Основные понятия Консолидированная финансовая отчетность – это систематизированная информация, отражающая финансовое положение, финансовые результаты деятельности и изменения финансового положения организации, организаций и (или) иностранных организаций - группы организаций, определяемой в соответствии с Международными стандартами финансовой отчетности (далее - МСФО). (№ 208 -ФЗ) Группа организаций (группа взаимосвязанных организаций)- особая форма объединения организаций, которые находятся в определенных финансово-хозяйственных взаимоотношениях, определяемых посредством системы участия, финансовых связей и договоров. Группа – материнское и все его дочерние предприятия Материнское предприятие – предприятие, имеющее одно или несколько дочерних предприятий.

Основные понятия Дочернее предприятие – пред приятие, в том числе неакционерное предприятие, такое, как партнерство, которое контролируется другим предприятием, называемым материнским предприятием. Контроль - право определять финансовую и операционную политику предприятия с целью извлечения выгод от его деятельности. Некотролирующая доля — часть прибыли или убытка и чистых активов дочернего предприятия, приходящаяся на доли участия в капитале, которыми материнское предприятие не владеет прямо или косвенно через Объединение компаний - соединение отдельных компаний в одну дочерние предприятия. экономическую организацию в результате того, что одна компания объединяется с другой или получает контроль над чистыми активами и операциями другой компании Покупка/приобритение – объединение компаний, при котором одна из компаний – покупатель получает контроль над чистыми активами и операциями другой компании – продавца в обмен на передачу активов, принятие на себя обязательств или эмиссию акций

Основные понятия Дочернее предприятие – пред приятие, в том числе неакционерное предприятие, такое, как партнерство, которое контролируется другим предприятием, называемым материнским предприятием. Контроль - право определять финансовую и операционную политику предприятия с целью извлечения выгод от его деятельности. Некотролирующая доля — часть прибыли или убытка и чистых активов дочернего предприятия, приходящаяся на доли участия в капитале, которыми материнское предприятие не владеет прямо или косвенно через Объединение компаний - соединение отдельных компаний в одну дочерние предприятия. экономическую организацию в результате того, что одна компания объединяется с другой или получает контроль над чистыми активами и операциями другой компании Покупка/приобритение – объединение компаний, при котором одна из компаний – покупатель получает контроль над чистыми активами и операциями другой компании – продавца в обмен на передачу активов, принятие на себя обязательств или эмиссию акций

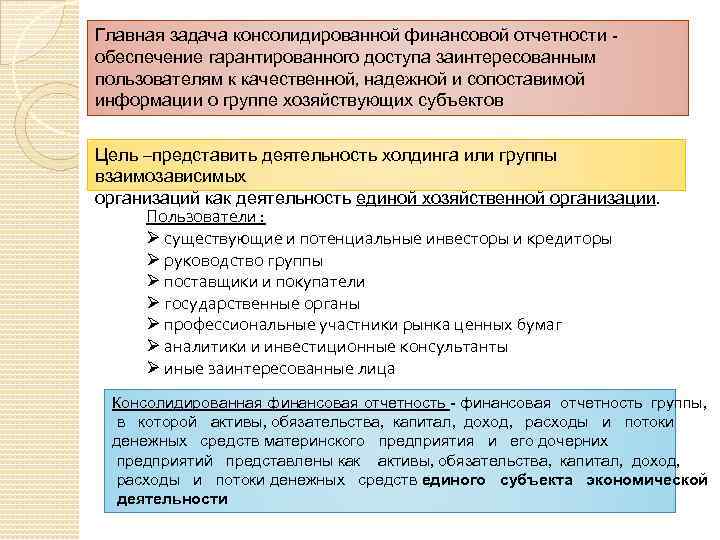

Главная задача консолидированной финансовой отчетности обеспечение гарантированного доступа заинтересованным пользователям к качественной, надежной и сопоставимой информации о группе хозяйствующих субъектов Цель –представить деятельность холдинга или группы взаимозависимых организаций как деятельность единой хозяйственной организации. Пользователи : Ø существующие и потенциальные инвесторы и кредиторы Ø руководство группы Ø поставщики и покупатели Ø государственные органы Ø профессиональные участники рынка ценных бумаг Ø аналитики и инвестиционные консультанты Ø иные заинтересованные лица Консолидированная финансовая отчетность - финансовая отчетность группы, в которой активы, обязательства, капитал, доход, расходы и потоки денежных средств материнского предприятия и его дочерних предприятий представлены как активы, обязательства, капитал, доход, расходы и потоки денежных средств единого субъекта экономической деятельности

Главная задача консолидированной финансовой отчетности обеспечение гарантированного доступа заинтересованным пользователям к качественной, надежной и сопоставимой информации о группе хозяйствующих субъектов Цель –представить деятельность холдинга или группы взаимозависимых организаций как деятельность единой хозяйственной организации. Пользователи : Ø существующие и потенциальные инвесторы и кредиторы Ø руководство группы Ø поставщики и покупатели Ø государственные органы Ø профессиональные участники рынка ценных бумаг Ø аналитики и инвестиционные консультанты Ø иные заинтересованные лица Консолидированная финансовая отчетность - финансовая отчетность группы, в которой активы, обязательства, капитал, доход, расходы и потоки денежных средств материнского предприятия и его дочерних предприятий представлены как активы, обязательства, капитал, доход, расходы и потоки денежных средств единого субъекта экономической деятельности

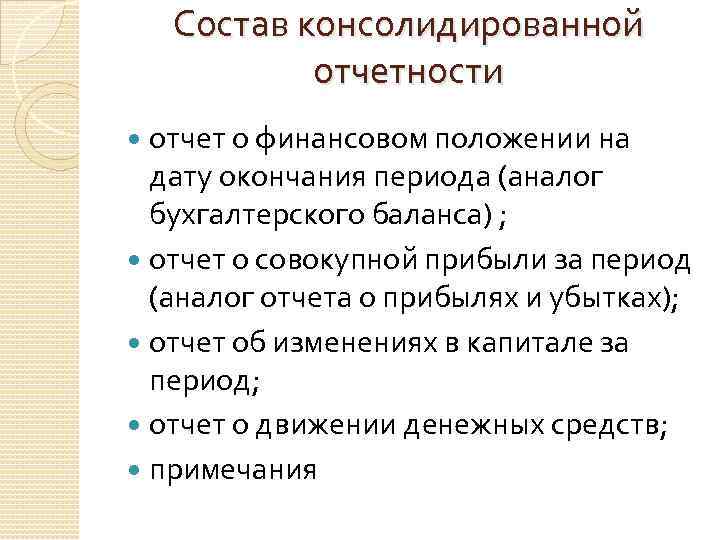

Состав консолидированной отчетности отчет о финансовом положении на дату окончания периода (аналог бухгалтерского баланса) ; отчет о совокупной прибыли за период (аналог отчета о прибылях и убытках); отчет об изменениях в капитале за период; отчет о движении денежных средств; примечания

Состав консолидированной отчетности отчет о финансовом положении на дату окончания периода (аналог бухгалтерского баланса) ; отчет о совокупной прибыли за период (аналог отчета о прибылях и убытках); отчет об изменениях в капитале за период; отчет о движении денежных средств; примечания

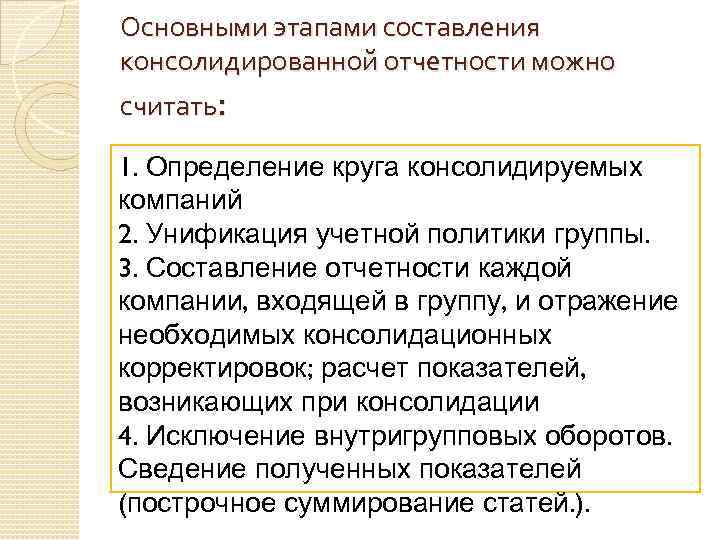

Основными этапами составления консолидированной отчетности можно считать: 1. Определение круга консолидируемых компаний 2. Унификация учетной политики группы. 3. Составление отчетности каждой компании, входящей в группу, и отражение необходимых консолидационных корректировок; расчет показателей, возникающих при консолидации 4. Исключение внутригрупповых оборотов. Сведение полученных показателей (построчное суммирование статей. ).

Основными этапами составления консолидированной отчетности можно считать: 1. Определение круга консолидируемых компаний 2. Унификация учетной политики группы. 3. Составление отчетности каждой компании, входящей в группу, и отражение необходимых консолидационных корректировок; расчет показателей, возникающих при консолидации 4. Исключение внутригрупповых оборотов. Сведение полученных показателей (построчное суммирование статей. ).

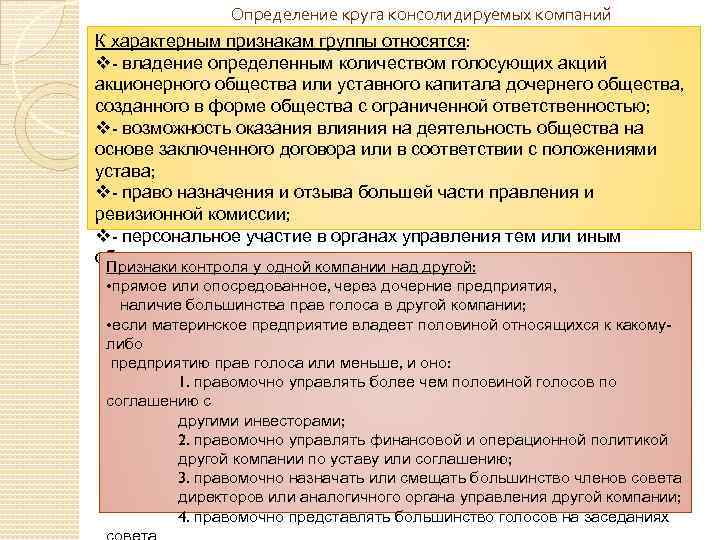

Определение круга консолидируемых компаний К характерным признакам группы относятся: v- владение определенным количеством голосующих акций акционерного общества или уставного капитала дочернего общества, созданного в форме общества с ограниченной ответственностью; v- возможность оказания влияния на деятельность общества на основе заключенного договора или в соответствии с положениями устава; v- право назначения и отзыва большей части правления и ревизионной комиссии; v- персональное участие в органах управления тем или иным обществом. Признаки контроля у одной компании над другой: • прямое или опосредованное, через дочерние предприятия, наличие большинства прав голоса в другой компании; • если материнское предприятие владеет половиной относящихся к какомулибо предприятию прав голоса или меньше, и оно: 1. правомочно управлять более чем половиной голосов по соглашению с другими инвесторами; 2. правомочно управлять финансовой и операционной политикой другой компании по уставу или соглашению; 3. правомочно назначать или смещать большинство членов совета директоров или аналогичного органа управления другой компании; 4. правомочно представлять большинство голосов на заседаниях

Определение круга консолидируемых компаний К характерным признакам группы относятся: v- владение определенным количеством голосующих акций акционерного общества или уставного капитала дочернего общества, созданного в форме общества с ограниченной ответственностью; v- возможность оказания влияния на деятельность общества на основе заключенного договора или в соответствии с положениями устава; v- право назначения и отзыва большей части правления и ревизионной комиссии; v- персональное участие в органах управления тем или иным обществом. Признаки контроля у одной компании над другой: • прямое или опосредованное, через дочерние предприятия, наличие большинства прав голоса в другой компании; • если материнское предприятие владеет половиной относящихся к какомулибо предприятию прав голоса или меньше, и оно: 1. правомочно управлять более чем половиной голосов по соглашению с другими инвесторами; 2. правомочно управлять финансовой и операционной политикой другой компании по уставу или соглашению; 3. правомочно назначать или смещать большинство членов совета директоров или аналогичного органа управления другой компании; 4. правомочно представлять большинство голосов на заседаниях

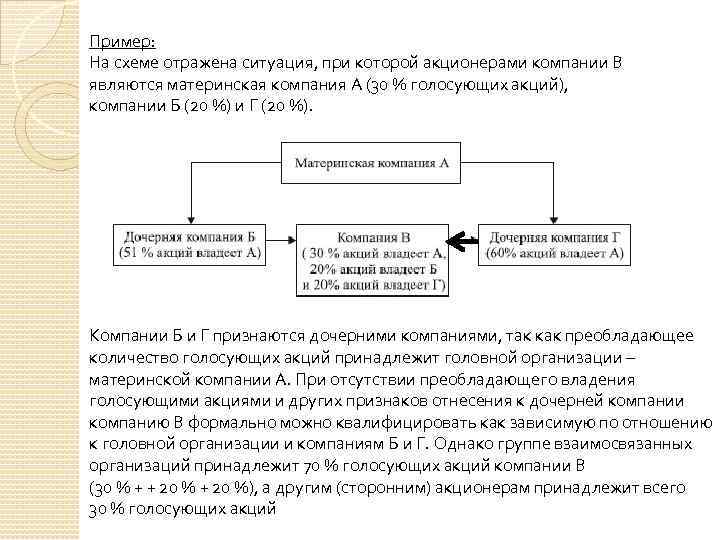

Пример: На схеме отражена ситуация, при которой акционерами компании В являются материнская компания А (30 % голосующих акций), компании Б (20 %) и Г (20 %). Компании Б и Г признаются дочерними компаниями, так как преобладающее количество голосующих акций принадлежит головной организации – материнской компании А. При отсутствии преобладающего владения голосующими акциями и других признаков отнесения к дочерней компании компанию В формально можно квалифицировать как зависимую по отношению к головной организации и компаниям Б и Г. Однако группе взаимосвязанных организаций принадлежит 70 % голосующих акций компании В (30 % + + 20 %), а другим (сторонним) акционерам принадлежит всего 30 % голосующих акций

Пример: На схеме отражена ситуация, при которой акционерами компании В являются материнская компания А (30 % голосующих акций), компании Б (20 %) и Г (20 %). Компании Б и Г признаются дочерними компаниями, так как преобладающее количество голосующих акций принадлежит головной организации – материнской компании А. При отсутствии преобладающего владения голосующими акциями и других признаков отнесения к дочерней компании компанию В формально можно квалифицировать как зависимую по отношению к головной организации и компаниям Б и Г. Однако группе взаимосвязанных организаций принадлежит 70 % голосующих акций компании В (30 % + + 20 %), а другим (сторонним) акционерам принадлежит всего 30 % голосующих акций

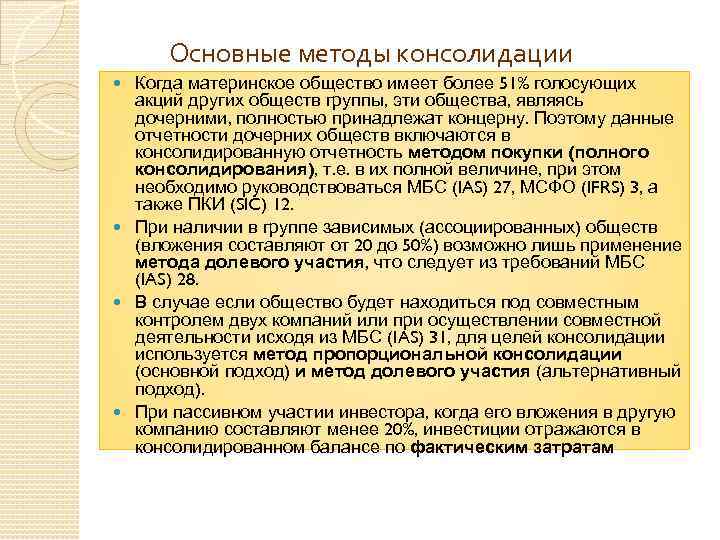

Основные методы консолидации Когда материнское общество имеет более 51% голосующих акций других обществ группы, эти общества, являясь дочерними, полностью принадлежат концерну. Поэтому данные отчетности дочерних обществ включаются в консолидированную отчетность методом покупки (полного консолидирования), т. е. в их полной величине, при этом необходимо руководствоваться МБС (IAS) 27, МСФО (IFRS) 3, а также ПКИ (SIC) 12. При наличии в группе зависимых (ассоциированных) обществ (вложения составляют от 20 до 50%) возможно лишь применение метода долевого участия, что следует из требований МБС (IAS) 28. В случае если общество будет находиться под совместным контролем двух компаний или при осуществлении совместной деятельности исходя из МБС (IAS) 31, для целей консолидации используется метод пропорциональной консолидации (основной подход) и метод долевого участия (альтернативный подход). При пассивном участии инвестора, когда его вложения в другую компанию составляют менее 20%, инвестиции отражаются в консолидированном балансе по фактическим затратам

Основные методы консолидации Когда материнское общество имеет более 51% голосующих акций других обществ группы, эти общества, являясь дочерними, полностью принадлежат концерну. Поэтому данные отчетности дочерних обществ включаются в консолидированную отчетность методом покупки (полного консолидирования), т. е. в их полной величине, при этом необходимо руководствоваться МБС (IAS) 27, МСФО (IFRS) 3, а также ПКИ (SIC) 12. При наличии в группе зависимых (ассоциированных) обществ (вложения составляют от 20 до 50%) возможно лишь применение метода долевого участия, что следует из требований МБС (IAS) 28. В случае если общество будет находиться под совместным контролем двух компаний или при осуществлении совместной деятельности исходя из МБС (IAS) 31, для целей консолидации используется метод пропорциональной консолидации (основной подход) и метод долевого участия (альтернативный подход). При пассивном участии инвестора, когда его вложения в другую компанию составляют менее 20%, инвестиции отражаются в консолидированном балансе по фактическим затратам

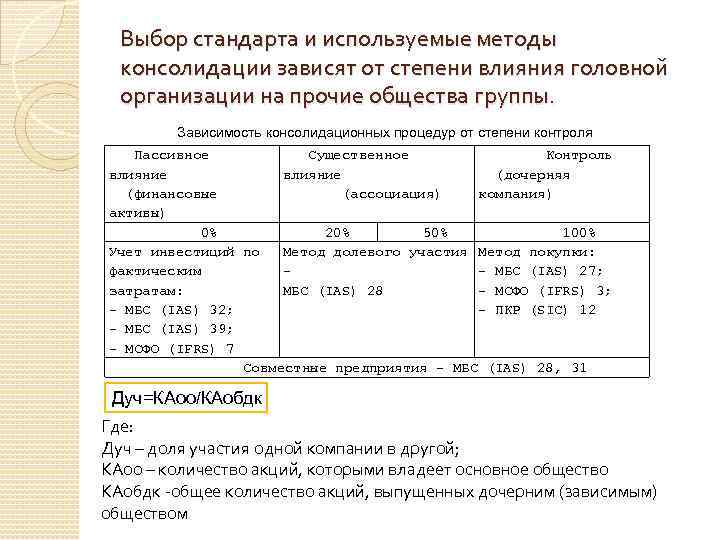

Выбор стандарта и используемые методы консолидации зависят от степени влияния головной организации на прочие общества группы. Зависимость консолидационных процедур от степени контроля Пассивное Существенное Контроль влияние (дочерняя (финансовые (ассоциация) компания) активы) 0% 20% 50% 100% Учет инвестиций по Метод долевого участия Метод покупки: фактическим - МБС (IAS) 27; затратам: МБС (IAS) 28 - МСФО (IFRS) 3; - МБС (IAS) 32; - ПКР (SIC) 12 - МБС (IAS) 39; - МСФО (IFRS) 7 Совместные предприятия - МБС (IAS) 28, 31 Дуч=КАоо/КАобдк Где: Дуч – доля участия одной компании в другой; КАоо – количество акций, которыми владеет основное общество КАобдк -общее количество акций, выпущенных дочерним (зависимым) обществом

Выбор стандарта и используемые методы консолидации зависят от степени влияния головной организации на прочие общества группы. Зависимость консолидационных процедур от степени контроля Пассивное Существенное Контроль влияние (дочерняя (финансовые (ассоциация) компания) активы) 0% 20% 50% 100% Учет инвестиций по Метод долевого участия Метод покупки: фактическим - МБС (IAS) 27; затратам: МБС (IAS) 28 - МСФО (IFRS) 3; - МБС (IAS) 32; - ПКР (SIC) 12 - МБС (IAS) 39; - МСФО (IFRS) 7 Совместные предприятия - МБС (IAS) 28, 31 Дуч=КАоо/КАобдк Где: Дуч – доля участия одной компании в другой; КАоо – количество акций, которыми владеет основное общество КАобдк -общее количество акций, выпущенных дочерним (зависимым) обществом

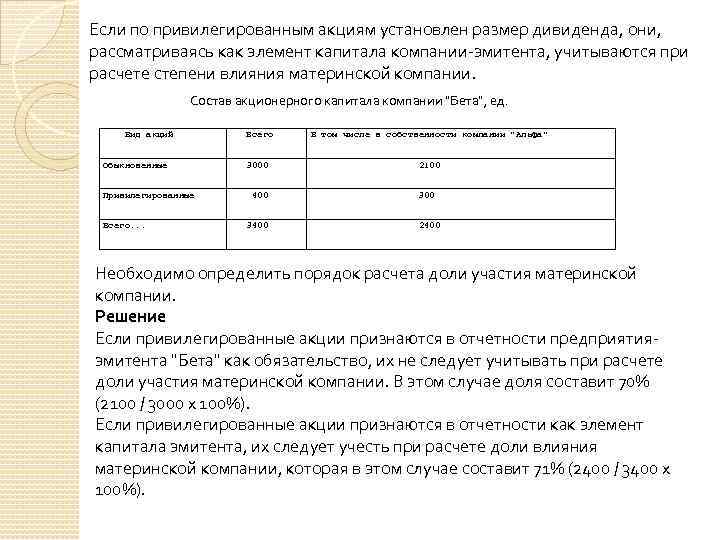

Если по привилегированным акциям установлен размер дивиденда, они, рассматриваясь как элемент капитала компании-эмитента, учитываются при расчете степени влияния материнской компании. Состав акционерного капитала компании "Бета", ед. Вид акций Обыкновенные Привилегированные Всего. . . Всего В том числе в собственности компании "Альфа" 3000 2100 400 300 2400 Необходимо определить порядок расчета доли участия материнской компании. Решение Если привилегированные акции признаются в отчетности предприятияэмитента "Бета" как обязательство, их не следует учитывать при расчете доли участия материнской компании. В этом случае доля составит 70% (2100 / 3000 x 100%). Если привилегированные акции признаются в отчетности как элемент капитала эмитента, их следует учесть при расчете доли влияния материнской компании, которая в этом случае составит 71% (2400 / 3400 x 100%).

Если по привилегированным акциям установлен размер дивиденда, они, рассматриваясь как элемент капитала компании-эмитента, учитываются при расчете степени влияния материнской компании. Состав акционерного капитала компании "Бета", ед. Вид акций Обыкновенные Привилегированные Всего. . . Всего В том числе в собственности компании "Альфа" 3000 2100 400 300 2400 Необходимо определить порядок расчета доли участия материнской компании. Решение Если привилегированные акции признаются в отчетности предприятияэмитента "Бета" как обязательство, их не следует учитывать при расчете доли участия материнской компании. В этом случае доля составит 70% (2100 / 3000 x 100%). Если привилегированные акции признаются в отчетности как элемент капитала эмитента, их следует учесть при расчете доли влияния материнской компании, которая в этом случае составит 71% (2400 / 3400 x 100%).

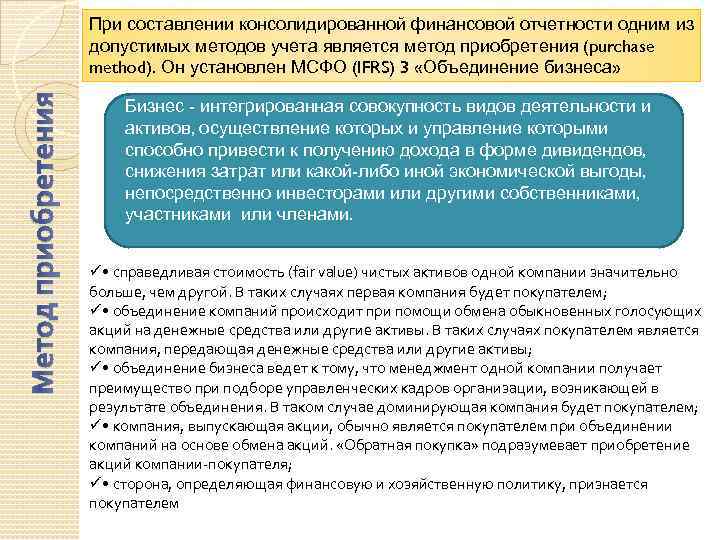

Метод приобретения При составлении консолидированной финансовой отчетности одним из допустимых методов учета является метод приобретения (purchase method). Он установлен МСФО (IFRS) 3 «Объединение бизнеса» Бизнес - интегрированная совокупность видов деятельности и активов, осуществление которых и управление которыми способно привести к получению дохода в форме дивидендов, снижения затрат или какой-либо иной экономической выгоды, непосредственно инвесторами или другими собственниками, участниками или членами. ü • справедливая стоимость (fair value) чистых активов одной компании значительно больше, чем другой. В таких случаях первая компания будет покупателем; ü • объединение компаний происходит при помощи обмена обыкновенных голосующих акций на денежные средства или другие активы. В таких случаях покупателем является компания, передающая денежные средства или другие активы; ü • объединение бизнеса ведет к тому, что менеджмент одной компании получает преимущество при подборе управленческих кадров организации, возникающей в результате объединения. В таком случае доминирующая компания будет покупателем; ü • компания, выпускающая акции, обычно является покупателем при объединении компаний на основе обмена акций. «Обратная покупка» подразумевает приобретение акций компании-покупателя; ü • сторона, определяющая финансовую и хозяйственную политику, признается покупателем

Метод приобретения При составлении консолидированной финансовой отчетности одним из допустимых методов учета является метод приобретения (purchase method). Он установлен МСФО (IFRS) 3 «Объединение бизнеса» Бизнес - интегрированная совокупность видов деятельности и активов, осуществление которых и управление которыми способно привести к получению дохода в форме дивидендов, снижения затрат или какой-либо иной экономической выгоды, непосредственно инвесторами или другими собственниками, участниками или членами. ü • справедливая стоимость (fair value) чистых активов одной компании значительно больше, чем другой. В таких случаях первая компания будет покупателем; ü • объединение компаний происходит при помощи обмена обыкновенных голосующих акций на денежные средства или другие активы. В таких случаях покупателем является компания, передающая денежные средства или другие активы; ü • объединение бизнеса ведет к тому, что менеджмент одной компании получает преимущество при подборе управленческих кадров организации, возникающей в результате объединения. В таком случае доминирующая компания будет покупателем; ü • компания, выпускающая акции, обычно является покупателем при объединении компаний на основе обмена акций. «Обратная покупка» подразумевает приобретение акций компании-покупателя; ü • сторона, определяющая финансовую и хозяйственную политику, признается покупателем

Применение этого метода предполагает на дату объединения бизнеса: 1 2 3 4 • идентифицировать покупателя • определить дату приобретения • признать и измерить идентифицируемые приобретенные активы, принятые обязательства и любую неконтролирующую долю в приобретаемом предприятии • признать и измерить деловую репутацию или доход от сделки Показатели бухгалтерской отчетности дочернего общества включаются в консолидированную бухгалтерскую отчетность с 1 числа месяца, следующего за месяцем приобретения головной организацией соответствующего числа акций, доли в уставном капитале дочернего общества или появления иной возможности определять решения, принимаемые дочерним обществом.

Применение этого метода предполагает на дату объединения бизнеса: 1 2 3 4 • идентифицировать покупателя • определить дату приобретения • признать и измерить идентифицируемые приобретенные активы, принятые обязательства и любую неконтролирующую долю в приобретаемом предприятии • признать и измерить деловую репутацию или доход от сделки Показатели бухгалтерской отчетности дочернего общества включаются в консолидированную бухгалтерскую отчетность с 1 числа месяца, следующего за месяцем приобретения головной организацией соответствующего числа акций, доли в уставном капитале дочернего общества или появления иной возможности определять решения, принимаемые дочерним обществом.

Материнское предприятие не обязано представлять консолидированную финансовую отчетность в том, и только в том случае, если: qматеринское предприятие само является дочерним предприятием, находящимся в полной или частичной собственности другого предприятия, и его другие собственники, включая тех, кто в иных случаях не имеет права голоса, были проинформированы о том, что материнское предприятие не будет представлять консолидированную финансовую отчетность, и не возражают против этого; qдолговые и долевые инструменты материнского предприятия не обращаются на открытом рынке (на внутренней либо зарубежной фондовой бирже или на внебиржевом рынке, включая местные и региональные рынки); qматеринское предприятие не предоставляло и не находится в процессе предоставления своей финансовой отчетности комиссии по ценным бумагам или иному регулирующему органу в целях выпуска любого класса инструментов на открытый рынок; qконечное или любое промежуточное материнское предприятие указанного материнского предприятия представляет консолидированную финансовую отчетность, доступную для открытого пользования, которая подготовлена в соответствии с Международными стандартами финансовой отчетности (IFRS).

Материнское предприятие не обязано представлять консолидированную финансовую отчетность в том, и только в том случае, если: qматеринское предприятие само является дочерним предприятием, находящимся в полной или частичной собственности другого предприятия, и его другие собственники, включая тех, кто в иных случаях не имеет права голоса, были проинформированы о том, что материнское предприятие не будет представлять консолидированную финансовую отчетность, и не возражают против этого; qдолговые и долевые инструменты материнского предприятия не обращаются на открытом рынке (на внутренней либо зарубежной фондовой бирже или на внебиржевом рынке, включая местные и региональные рынки); qматеринское предприятие не предоставляло и не находится в процессе предоставления своей финансовой отчетности комиссии по ценным бумагам или иному регулирующему органу в целях выпуска любого класса инструментов на открытый рынок; qконечное или любое промежуточное материнское предприятие указанного материнского предприятия представляет консолидированную финансовую отчетность, доступную для открытого пользования, которая подготовлена в соответствии с Международными стандартами финансовой отчетности (IFRS).

Отчетная дата Финансовая отчетность материнского предприятия и его дочерних предприятий, используемая при подготовке консолидированной финансовой отчетности, должна быть подготовлена на одну и ту же отчетную дату. Если конец отчетного периода материнского и дочернего предприятий не совпадают, дочернее предприятие готовит для целей консолидации дополнительную финансовую отчетность на конец отчетного периода материнского предприятия, кроме случаев, когда это практически неосуществимо.

Отчетная дата Финансовая отчетность материнского предприятия и его дочерних предприятий, используемая при подготовке консолидированной финансовой отчетности, должна быть подготовлена на одну и ту же отчетную дату. Если конец отчетного периода материнского и дочернего предприятий не совпадают, дочернее предприятие готовит для целей консолидации дополнительную финансовую отчетность на конец отчетного периода материнского предприятия, кроме случаев, когда это практически неосуществимо.

Отчетная дата При любых обстоятельствах расхождение между датой окончания отчетного периода дочернего предприятия и датой окончания отчетного периода материнского предприятия не должно превышать трех месяцев. Если финансовая отчетность дочернего предприятия, используемая при подготовке консолидированной финансовой отчетности, подготовлена на дату, не совпадающую с датой финансовой отчетности материнского предприятия, следует произвести корректировки для отражения значительных операций или событий, произошедших между указанной датой и датой финансовой отчетности материнского предприятия.

Отчетная дата При любых обстоятельствах расхождение между датой окончания отчетного периода дочернего предприятия и датой окончания отчетного периода материнского предприятия не должно превышать трех месяцев. Если финансовая отчетность дочернего предприятия, используемая при подготовке консолидированной финансовой отчетности, подготовлена на дату, не совпадающую с датой финансовой отчетности материнского предприятия, следует произвести корректировки для отражения значительных операций или событий, произошедших между указанной датой и датой финансовой отчетности материнского предприятия.

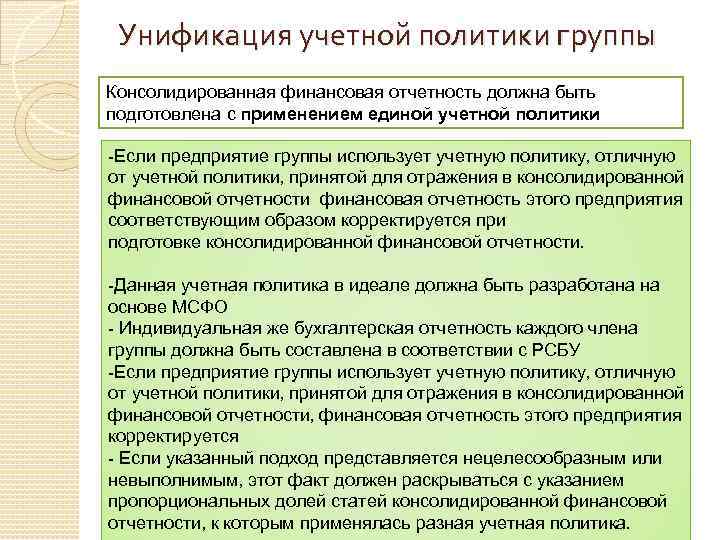

Унификация учетной политики группы Консолидированная финансовая отчетность должна быть подготовлена с применением единой учетной политики -Если предприятие группы использует учетную политику, отличную от учетной политики, принятой для отражения в консолидированной финансовой отчетности финансовая отчетность этого предприятия соответствующим образом корректируется при подготовке консолидированной финансовой отчетности. -Данная учетная политика в идеале должна быть разработана на основе МСФО - Индивидуальная же бухгалтерская отчетность каждого члена группы должна быть составлена в соответствии с РСБУ -Если предприятие группы использует учетную политику, отличную от учетной политики, принятой для отражения в консолидированной финансовой отчетности, финансовая отчетность этого предприятия корректируется - Если указанный подход представляется нецелесообразным или невыполнимым, этот факт должен раскрываться с указанием пропорциональных долей статей консолидированной финансовой отчетности, к которым применялась разная учетная политика.

Унификация учетной политики группы Консолидированная финансовая отчетность должна быть подготовлена с применением единой учетной политики -Если предприятие группы использует учетную политику, отличную от учетной политики, принятой для отражения в консолидированной финансовой отчетности финансовая отчетность этого предприятия соответствующим образом корректируется при подготовке консолидированной финансовой отчетности. -Данная учетная политика в идеале должна быть разработана на основе МСФО - Индивидуальная же бухгалтерская отчетность каждого члена группы должна быть составлена в соответствии с РСБУ -Если предприятие группы использует учетную политику, отличную от учетной политики, принятой для отражения в консолидированной финансовой отчетности, финансовая отчетность этого предприятия корректируется - Если указанный подход представляется нецелесообразным или невыполнимым, этот факт должен раскрываться с указанием пропорциональных долей статей консолидированной финансовой отчетности, к которым применялась разная учетная политика.

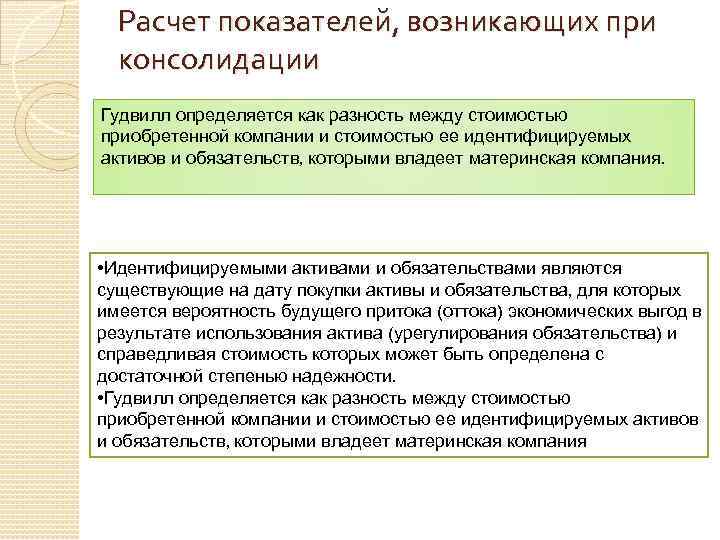

Расчет показателей, возникающих при консолидации Гудвилл определяется как разность между стоимостью приобретенной компании и стоимостью ее идентифицируемых активов и обязательств, которыми владеет материнская компания. • Идентифицируемыми активами и обязательствами являются существующие на дату покупки активы и обязательства, для которых имеется вероятность будущего притока (оттока) экономических выгод в результате использования актива (урегулирования обязательства) и справедливая стоимость которых может быть определена с достаточной степенью надежности. • Гудвилл определяется как разность между стоимостью приобретенной компании и стоимостью ее идентифицируемых активов и обязательств, которыми владеет материнская компания

Расчет показателей, возникающих при консолидации Гудвилл определяется как разность между стоимостью приобретенной компании и стоимостью ее идентифицируемых активов и обязательств, которыми владеет материнская компания. • Идентифицируемыми активами и обязательствами являются существующие на дату покупки активы и обязательства, для которых имеется вероятность будущего притока (оттока) экономических выгод в результате использования актива (урегулирования обязательства) и справедливая стоимость которых может быть определена с достаточной степенью надежности. • Гудвилл определяется как разность между стоимостью приобретенной компании и стоимостью ее идентифицируемых активов и обязательств, которыми владеет материнская компания

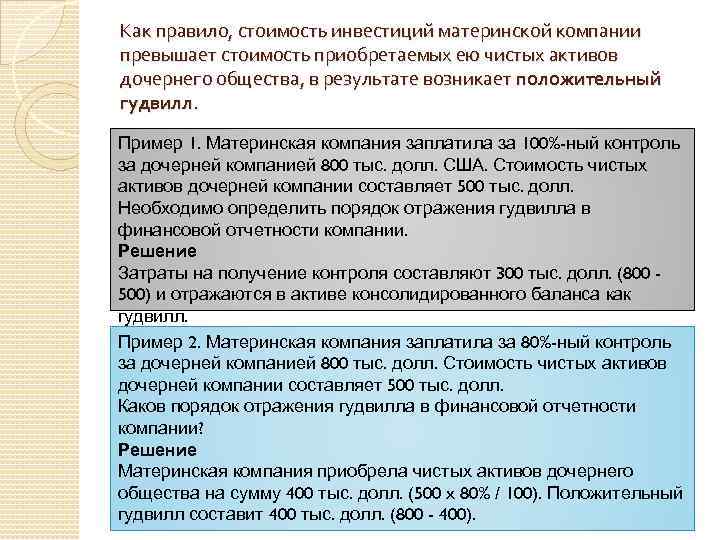

Как правило, стоимость инвестиций материнской компании превышает стоимость приобретаемых ею чистых активов дочернего общества, в результате возникает положительный гудвилл. Пример 1. Материнская компания заплатила за 100%-ный контроль за дочерней компанией 800 тыс. долл. США. Стоимость чистых активов дочерней компании составляет 500 тыс. долл. Необходимо определить порядок отражения гудвилла в финансовой отчетности компании. Решение Затраты на получение контроля составляют 300 тыс. долл. (800 500) и отражаются в активе консолидированного баланса как гудвилл. Пример 2. Материнская компания заплатила за 80%-ный контроль за дочерней компанией 800 тыс. долл. Стоимость чистых активов дочерней компании составляет 500 тыс. долл. Каков порядок отражения гудвилла в финансовой отчетности компании? Решение Материнская компания приобрела чистых активов дочернего общества на сумму 400 тыс. долл. (500 x 80% / 100). Положительный гудвилл составит 400 тыс. долл. (800 - 400).

Как правило, стоимость инвестиций материнской компании превышает стоимость приобретаемых ею чистых активов дочернего общества, в результате возникает положительный гудвилл. Пример 1. Материнская компания заплатила за 100%-ный контроль за дочерней компанией 800 тыс. долл. США. Стоимость чистых активов дочерней компании составляет 500 тыс. долл. Необходимо определить порядок отражения гудвилла в финансовой отчетности компании. Решение Затраты на получение контроля составляют 300 тыс. долл. (800 500) и отражаются в активе консолидированного баланса как гудвилл. Пример 2. Материнская компания заплатила за 80%-ный контроль за дочерней компанией 800 тыс. долл. Стоимость чистых активов дочерней компании составляет 500 тыс. долл. Каков порядок отражения гудвилла в финансовой отчетности компании? Решение Материнская компания приобрела чистых активов дочернего общества на сумму 400 тыс. долл. (500 x 80% / 100). Положительный гудвилл составит 400 тыс. долл. (800 - 400).

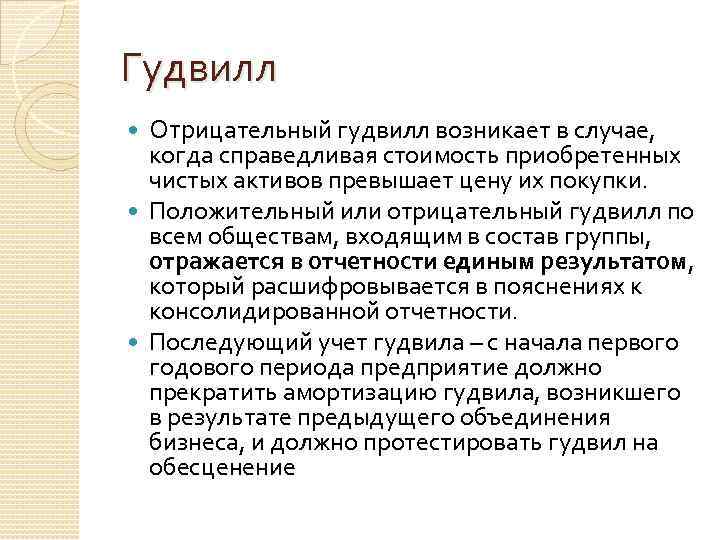

Гудвилл Отрицательный гудвилл возникает в случае, когда справедливая стоимость приобретенных чистых активов превышает цену их покупки. Положительный или отрицательный гудвилл по всем обществам, входящим в состав группы, отражается в отчетности единым результатом, который расшифровывается в пояснениях к консолидированной отчетности. Последующий учет гудвила – с начала первого годового периода предприятие должно прекратить амортизацию гудвила, возникшего в результате предыдущего объединения бизнеса, и должно протестировать гудвил на обесценение

Гудвилл Отрицательный гудвилл возникает в случае, когда справедливая стоимость приобретенных чистых активов превышает цену их покупки. Положительный или отрицательный гудвилл по всем обществам, входящим в состав группы, отражается в отчетности единым результатом, который расшифровывается в пояснениях к консолидированной отчетности. Последующий учет гудвила – с начала первого годового периода предприятие должно прекратить амортизацию гудвила, возникшего в результате предыдущего объединения бизнеса, и должно протестировать гудвил на обесценение

Неконтролирующая доля - часть прибыли или убытка и чистых активов дочернего предприятия, приходящаяся на доли участия в капитале, которыми материнское предприятие не владеет прямо или косвенно через дочерние предприятия Эта статья консолидированной отчетности рассчитывается путем умножения доли, принадлежащей внешним акционерам, на общую сумму капитала дочернего общества

Неконтролирующая доля - часть прибыли или убытка и чистых активов дочернего предприятия, приходящаяся на доли участия в капитале, которыми материнское предприятие не владеет прямо или косвенно через дочерние предприятия Эта статья консолидированной отчетности рассчитывается путем умножения доли, принадлежащей внешним акционерам, на общую сумму капитала дочернего общества

Исключение внутригрупповых оборотов и нереализованной прибыли. Сведение полученных показателей (построчное суммирование статей). Консолидация обязательств (элиминирование внутригрупповых операций). В процессе консолидации обязательств исключаются (элиминируются) все виды задолженности обществ группы по отношению друг к другу дебиторская, кредиторская, предоставление кредитов и займов, осуществление авансовых платежей, расходов и доходов будущих периодов, а также резервов, созданных в результате финансовых взаимоотношений обществ группы. Указанные операции не должны отражаться в консолидированной отчетности. Очевидно, что формирование достоверной консолидированной отчетности требует существенной детализации исходной информации.

Исключение внутригрупповых оборотов и нереализованной прибыли. Сведение полученных показателей (построчное суммирование статей). Консолидация обязательств (элиминирование внутригрупповых операций). В процессе консолидации обязательств исключаются (элиминируются) все виды задолженности обществ группы по отношению друг к другу дебиторская, кредиторская, предоставление кредитов и займов, осуществление авансовых платежей, расходов и доходов будущих периодов, а также резервов, созданных в результате финансовых взаимоотношений обществ группы. Указанные операции не должны отражаться в консолидированной отчетности. Очевидно, что формирование достоверной консолидированной отчетности требует существенной детализации исходной информации.

Элиминирование внутригрупповых операций Доходы и расходы Пример. Компании "Альфа" и "Бета", занимающиеся производством и ремонтом автомобилей, входят в состав группы. Компания "Альфа" оказала компании "Бета" финансовую услугу, получив при этом выручку в сумме 300 долл. Указанная сумма будет отражена в отчетности компании "Альфа" по статье "Прочие операционные доходы", поскольку финансовые услуги не являются для общества основным видом деятельности. Компания "Бета" отразит понесенные расходы по статье "Прочие операционные расходы". При проведении консолидации эта сумма элиминируется Займы Если материнская компания предоставляет заем дочернему обществу, в балансе первой на сумму займа возрастет оценка финансовых активов, в балансе второй - на ту же сумму возрастут обязательства. В силу равновеликости этих сумм в процессе составления консолидированного баланса они элиминируются.

Элиминирование внутригрупповых операций Доходы и расходы Пример. Компании "Альфа" и "Бета", занимающиеся производством и ремонтом автомобилей, входят в состав группы. Компания "Альфа" оказала компании "Бета" финансовую услугу, получив при этом выручку в сумме 300 долл. Указанная сумма будет отражена в отчетности компании "Альфа" по статье "Прочие операционные доходы", поскольку финансовые услуги не являются для общества основным видом деятельности. Компания "Бета" отразит понесенные расходы по статье "Прочие операционные расходы". При проведении консолидации эта сумма элиминируется Займы Если материнская компания предоставляет заем дочернему обществу, в балансе первой на сумму займа возрастет оценка финансовых активов, в балансе второй - на ту же сумму возрастут обязательства. В силу равновеликости этих сумм в процессе составления консолидированного баланса они элиминируются.

Пример. Компания «Эпсилон» 01. 06 предоставила компании «Дзета» заем сроком на 5 лет в размере $100 000 под 15% годовых. Начисление процентов производится один раз в год, 31 декабря. Составим проводки по отражению внутригрупповых корректировок за 2006 год. Корректировка процентов по займу 3, $: Д-т Финансовые доходы 15 000 К-т Финансовые расходы 15 000 Дивиденды Если по решению общего собрания акционеров дочерним обществом начислены дивиденды в пользу материнской компании, то для целей консолидации материнская компания должна отразить их как дебиторскую задолженность. При этом указанная дебиторская задолженность и обязательство дочерней компании по дивидендам при консолидации должны элиминироваться. В 2007 году компания «Дзета» объявила и выплатила дивиденды из прибыли 2006 года в размере $30 000. В этом случае при составлении консолидированной отчетности необходимо произвести внутригрупповую корректировку, которая будет выглядеть следующим образом, $: Д-т Доходы по дивидендам 30 000 К-т Дивиденды выплаченные 30 000

Пример. Компания «Эпсилон» 01. 06 предоставила компании «Дзета» заем сроком на 5 лет в размере $100 000 под 15% годовых. Начисление процентов производится один раз в год, 31 декабря. Составим проводки по отражению внутригрупповых корректировок за 2006 год. Корректировка процентов по займу 3, $: Д-т Финансовые доходы 15 000 К-т Финансовые расходы 15 000 Дивиденды Если по решению общего собрания акционеров дочерним обществом начислены дивиденды в пользу материнской компании, то для целей консолидации материнская компания должна отразить их как дебиторскую задолженность. При этом указанная дебиторская задолженность и обязательство дочерней компании по дивидендам при консолидации должны элиминироваться. В 2007 году компания «Дзета» объявила и выплатила дивиденды из прибыли 2006 года в размере $30 000. В этом случае при составлении консолидированной отчетности необходимо произвести внутригрупповую корректировку, которая будет выглядеть следующим образом, $: Д-т Доходы по дивидендам 30 000 К-т Дивиденды выплаченные 30 000

Элиминирование внутригрупповых операций Доходы и расходы будущих периодов Если указанные статьи отчетности являются следствием внутригрупповых операций (например, оплата процентов, операционной аренды, лизинга и т. п. ), в процессе консолидации необходимы соответствующие корректировки Дебиторская и кредиторская задолженность Дебиторская задолженность дочерних и зависимых обществ элиминируется с суммой кредиторской задолженности соответствующего общества. Как правило, эти величины равны, в связи с этим их исключение не влияет на отчет о прибылях и убытках группы. Допустим, в индивидуальной отчетности материнской компании отражена дебиторская задолженность дочернего общества в сумме 500 долл. Та же сумма зафиксирована в отчетности дочернего общества как кредиторская задолженность. В процессе консолидации указанные суммы элиминируются (погашаются)

Элиминирование внутригрупповых операций Доходы и расходы будущих периодов Если указанные статьи отчетности являются следствием внутригрупповых операций (например, оплата процентов, операционной аренды, лизинга и т. п. ), в процессе консолидации необходимы соответствующие корректировки Дебиторская и кредиторская задолженность Дебиторская задолженность дочерних и зависимых обществ элиминируется с суммой кредиторской задолженности соответствующего общества. Как правило, эти величины равны, в связи с этим их исключение не влияет на отчет о прибылях и убытках группы. Допустим, в индивидуальной отчетности материнской компании отражена дебиторская задолженность дочернего общества в сумме 500 долл. Та же сумма зафиксирована в отчетности дочернего общества как кредиторская задолженность. В процессе консолидации указанные суммы элиминируются (погашаются)

Элиминирование нереализованной прибыли Прибыль, полученная вследствие внутригрупповых операций, называется нереализованной прибылью Для этого осуществляется элиминирование: - сумм нереализованных прибылей и убытков, завысивших или занизивших стоимостную оценку активов, приобретенных в результате внутригрупповых операций; - нереализованных прибылей и убытков в процессе консолидации доходов и расходов при составлении консолидированного отчета о прибылях и убытках.

Элиминирование нереализованной прибыли Прибыль, полученная вследствие внутригрупповых операций, называется нереализованной прибылью Для этого осуществляется элиминирование: - сумм нереализованных прибылей и убытков, завысивших или занизивших стоимостную оценку активов, приобретенных в результате внутригрупповых операций; - нереализованных прибылей и убытков в процессе консолидации доходов и расходов при составлении консолидированного отчета о прибылях и убытках.

Элиминирование нереализованной прибыли Пример. Предприятия "Альфа" и "Бета" являются членами группы. Первое предприятие поставило второму предприятию 10 агрегатов для ремонта автомобилей по 800 долл. США, себестоимость изготовления которых составляет 500 долл. Предприятие "Бета" отражает в своей отчетности полученные активы в оценке 8000 долл. , а предприятие "Альфа" признает прибыль в размере 3000 долл. С точки зрения группы выручка еще не получена, поэтому имущество в консолидированном балансе группы должно отражаться в оценке по себестоимости изготовления (5000 долл. ). В этой связи балансовую стоимость имущества, полученного предприятием "Бета", следует уменьшить на величину нереализованной прибыли (3000 долл. ) до себестоимости изготовления (5000 долл. ) Одновременно на ту же сумму нужно уменьшить прибыль отчетного года и нераспределенную прибыль группы. Если общество "Альфа" поставляет обществу "Бета" автомобильные агрегаты по цене ниже себестоимости (за 400 долл. ), то с позиции группы оценка передаваемого имущества в отчетности предприятия "Бета" оказывается заниженной. В процессе консолидации его стоимость должна быть увеличена на сумму нереализованного убытка.

Элиминирование нереализованной прибыли Пример. Предприятия "Альфа" и "Бета" являются членами группы. Первое предприятие поставило второму предприятию 10 агрегатов для ремонта автомобилей по 800 долл. США, себестоимость изготовления которых составляет 500 долл. Предприятие "Бета" отражает в своей отчетности полученные активы в оценке 8000 долл. , а предприятие "Альфа" признает прибыль в размере 3000 долл. С точки зрения группы выручка еще не получена, поэтому имущество в консолидированном балансе группы должно отражаться в оценке по себестоимости изготовления (5000 долл. ). В этой связи балансовую стоимость имущества, полученного предприятием "Бета", следует уменьшить на величину нереализованной прибыли (3000 долл. ) до себестоимости изготовления (5000 долл. ) Одновременно на ту же сумму нужно уменьшить прибыль отчетного года и нераспределенную прибыль группы. Если общество "Альфа" поставляет обществу "Бета" автомобильные агрегаты по цене ниже себестоимости (за 400 долл. ), то с позиции группы оценка передаваемого имущества в отчетности предприятия "Бета" оказывается заниженной. В процессе консолидации его стоимость должна быть увеличена на сумму нереализованного убытка.

Процедуры консолидации При подготовке консолидированной финансовой отчетности предприятие объединяет финансовую отчетность материнского предприятия и его дочерних предприятий построчно путем сложения аналогичных статей активов, обязательств, капитала, доходов и расходов. Затем, для того, чтобы консолидированная финансовая отчетность представляла финансовую информацию о группе как о едином хозяйствующем субъекте, выполняются следующие действия: 1. балансовая стоимость инвестиции материнского предприятия в каждое дочернее предприятие и принадлежащая материнскому предприятию доля в капитале каждого дочернего предприятия взаимоисключаются. 2. определяются неконтролирующие доли в прибылях или убытках консолидируемых дочерних предприятий за отчетный период;

Процедуры консолидации При подготовке консолидированной финансовой отчетности предприятие объединяет финансовую отчетность материнского предприятия и его дочерних предприятий построчно путем сложения аналогичных статей активов, обязательств, капитала, доходов и расходов. Затем, для того, чтобы консолидированная финансовая отчетность представляла финансовую информацию о группе как о едином хозяйствующем субъекте, выполняются следующие действия: 1. балансовая стоимость инвестиции материнского предприятия в каждое дочернее предприятие и принадлежащая материнскому предприятию доля в капитале каждого дочернего предприятия взаимоисключаются. 2. определяются неконтролирующие доли в прибылях или убытках консолидируемых дочерних предприятий за отчетный период;

Необходимо составить единую отчетность путем суммирования показателей группы организаций, произвести расчет и внести корректирующие проводки в отношении деловой репутации(гудвилл), неконтролирующей доли и нереализованной прибыли группы. Новая редакция МБС (IAS) 27 "Консолидированная и индивидуальная финансовая отчетность" действует для отчетных периодов, начинающихся с 01. 07. 2009. Составление консолидированного отчета о финансовом положении предполагает выполнение следующих действий: - консолидацию капиталов; - консолидацию обязательств (элиминирование внутригрупповых операций); - исключение нереализованной прибыли.

Необходимо составить единую отчетность путем суммирования показателей группы организаций, произвести расчет и внести корректирующие проводки в отношении деловой репутации(гудвилл), неконтролирующей доли и нереализованной прибыли группы. Новая редакция МБС (IAS) 27 "Консолидированная и индивидуальная финансовая отчетность" действует для отчетных периодов, начинающихся с 01. 07. 2009. Составление консолидированного отчета о финансовом положении предполагает выполнение следующих действий: - консолидацию капиталов; - консолидацию обязательств (элиминирование внутригрупповых операций); - исключение нереализованной прибыли.