f90c628cd5b87d9b3df4dc468ae10b2a.ppt

- Количество слайдов: 78

FORMATION BOURSE GESTION DE PORTEFEUILLE Louvain School of Management Conseil Avril 2017

Agenda du module Gestion de portefeuille 1. Le cadre de la gestion de portefeuille 2. Les apports de la théorie financière pour la gestion de portefeuille 3. Les différentes approches de la gestion 4. Analyse historique des actifs financiers 5. Prise de décision en Gestion de Portefeuille 2

1. Le cadre de la gestion de portefeuille i. Définition ii. Convention iii. Client iv. Comportement de l’investisseur en situation d’incertitude v. Profil de risque de l’investisseur 3

i. Définition La gestion discrétionnaire de portefeuille consiste à déléguer à un professionnel de la gestion, la gestion de tout ou partie d’un patrimoine mobilier. • Cette délégation est encadrée par la loi • Obligation se de comporter en bon père de famille • Agir au mieux des intérêts du client • Obligation de moyens pas de résultats 4

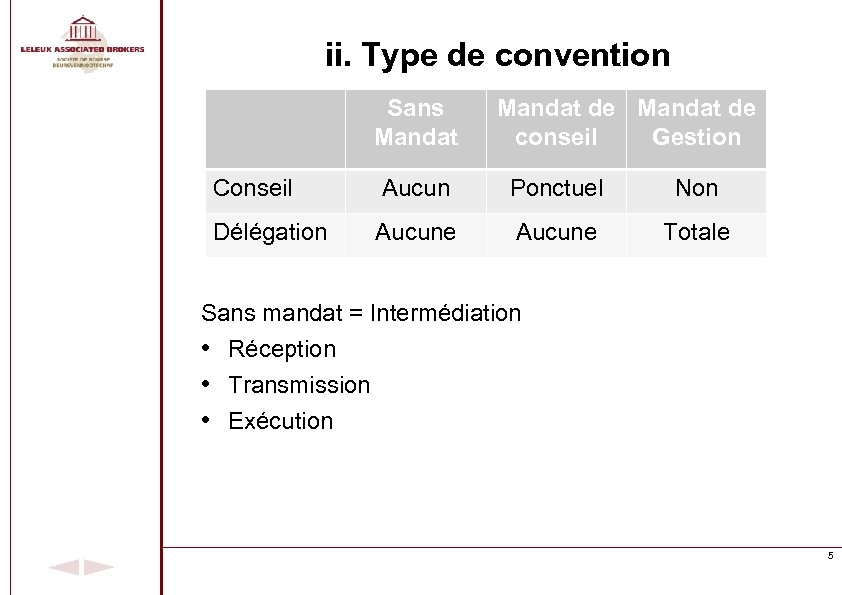

ii. Type de convention Sans Mandat de conseil Gestion Conseil Aucun Ponctuel Non Délégation Aucune Totale Sans mandat = Intermédiation • Réception • Transmission • Exécution 5

iii. Type de client q Particulier - Privé - « Retail » q Professionnel - Institutionnel § Fonds de pension § Compagnies d’assurances § Entreprises non financières § Collectivités publiques § Fondations, associations religieuses, université … § Organismes de Placement Collectifs, SICAV… 6

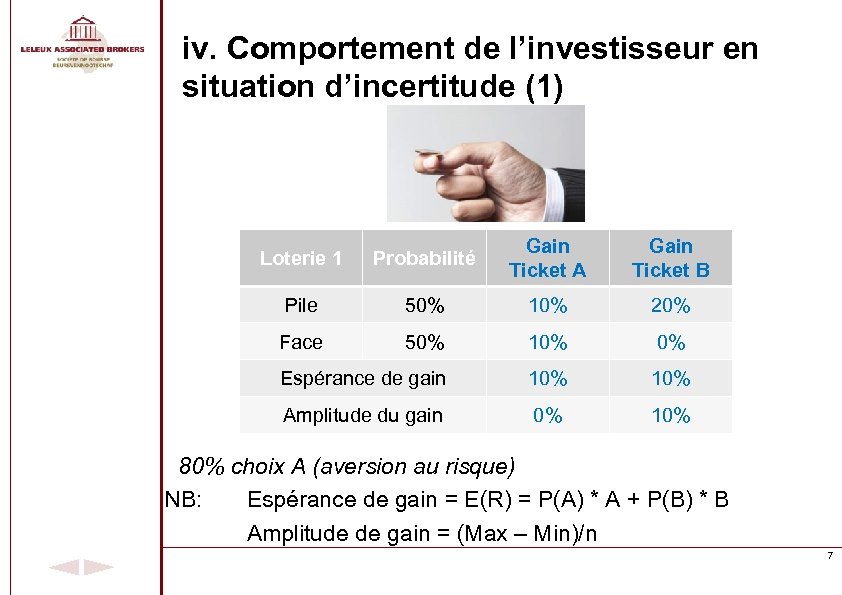

iv. Comportement de l’investisseur en situation d’incertitude (1) Loterie 1 Probabilité Gain Ticket A Gain Ticket B Pile 50% 10% 20% Face 50% 10% 0% Espérance de gain 10% Amplitude du gain 0% 10% 80% choix A (aversion au risque) NB: Espérance de gain = E(R) = P(A) * A + P(B) * B Amplitude de gain = (Max – Min)/n 7

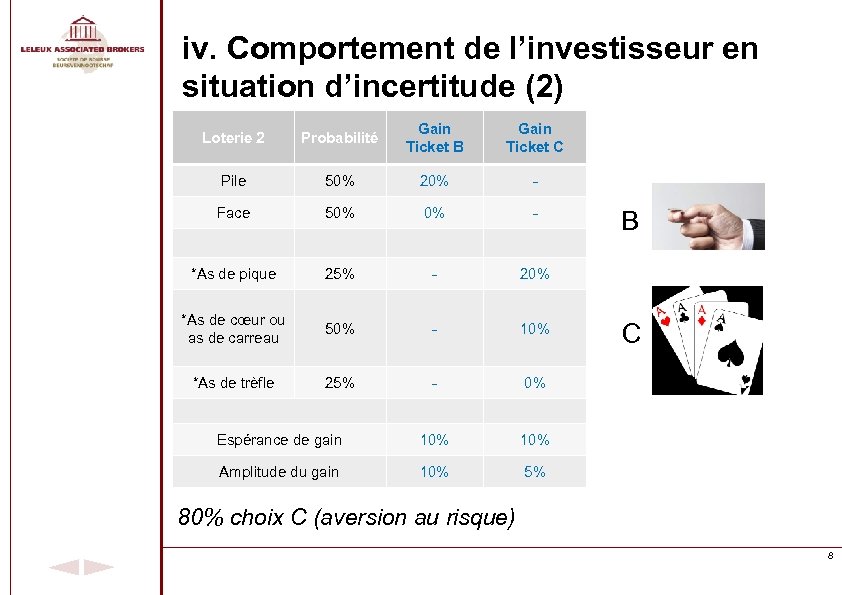

iv. Comportement de l’investisseur en situation d’incertitude (2) Loterie 2 Probabilité Gain Ticket B Gain Ticket C Pile 50% 20% - Face 50% 0% - *As de pique 25% - 20% *As de cœur ou as de carreau 50% - 10% *As de trèfle 25% - 0% Espérance de gain 10% Amplitude du gain 10% 5% B C 80% choix C (aversion au risque) 8

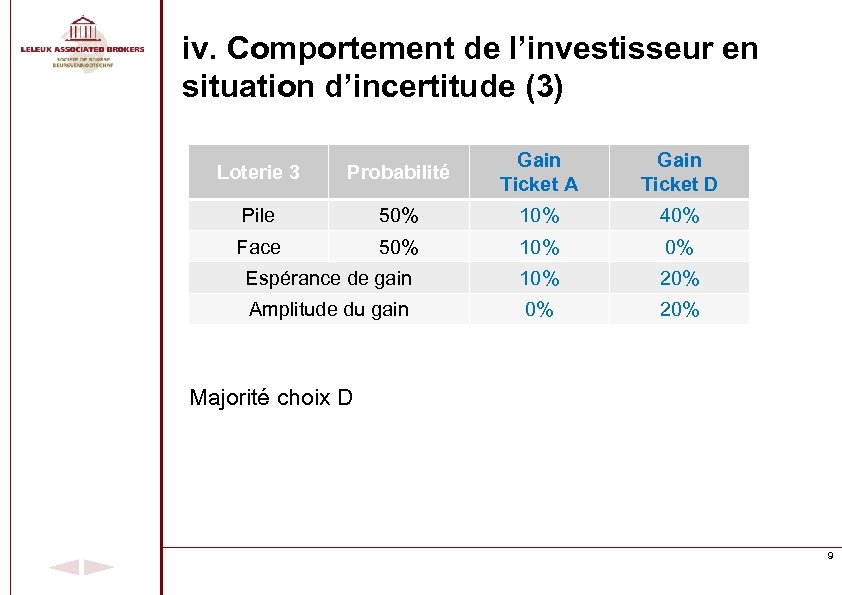

iv. Comportement de l’investisseur en situation d’incertitude (3) Loterie 3 Probabilité Gain Ticket A Gain Ticket D Pile 50% 10% 40% Face 50% 10% 0% Espérance de gain 10% 20% Amplitude du gain 0% 20% Majorité choix D 9

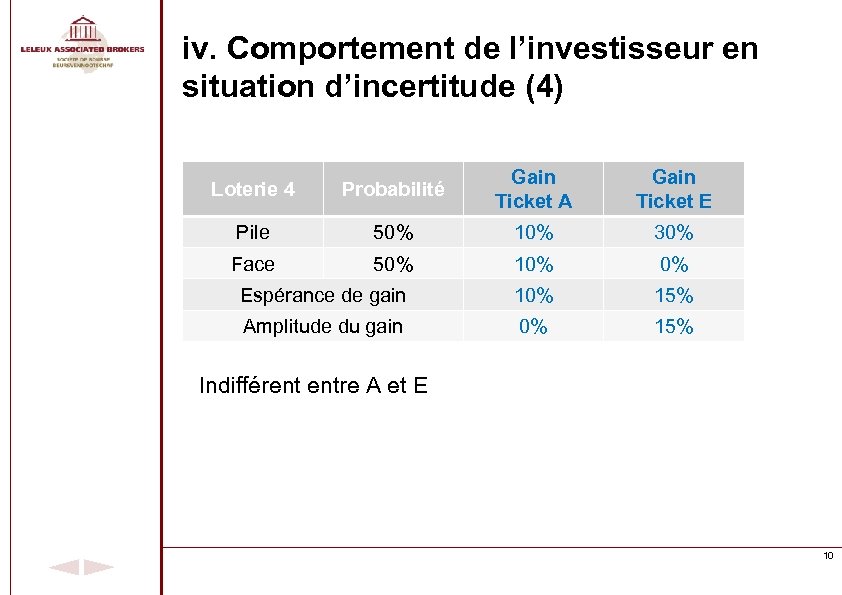

iv. Comportement de l’investisseur en situation d’incertitude (4) Loterie 4 Probabilité Gain Ticket A Gain Ticket E Pile 50% 10% 30% Face 50% 10% 0% Espérance de gain 10% 15% Amplitude du gain 0% 15% Indifférent entre A et E 10

v. Comportement de l’investisseur en situation d’incertitude (5) Face à des choix dont les résultats sont aléatoires, comme les achats d’actions, la gestion de portefeuille considère que les investisseurs sont rationnels et « risk-averse » : • Maximisation du gain (return espéré) • Minimisation du risque • Aversion au risque est plus forte que l’appât du gain NB : • Niveau de richesse modifie le comportement 11

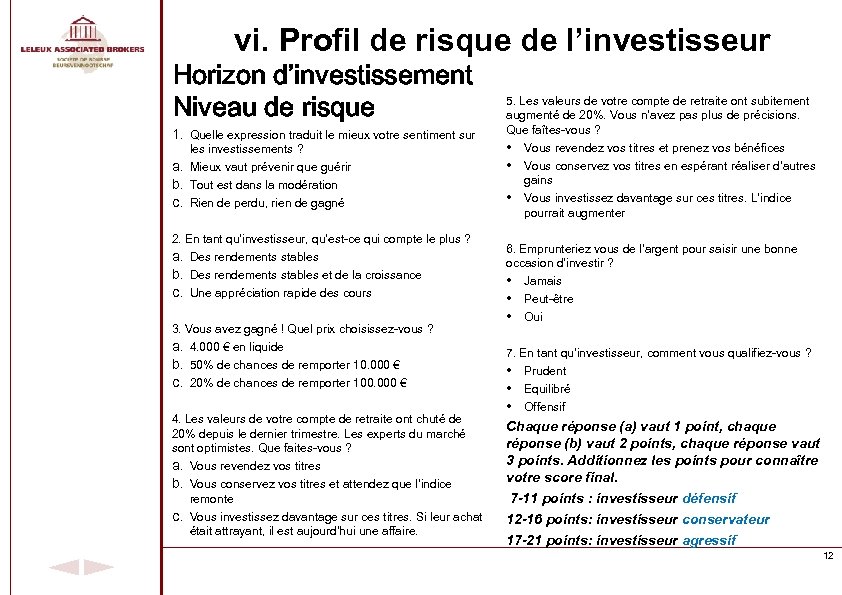

vi. Profil de risque de l’investisseur Horizon d’investissement Niveau de risque 1. Quelle expression traduit le mieux votre sentiment sur les investissements ? a. Mieux vaut prévenir que guérir b. Tout est dans la modération c. Rien de perdu, rien de gagné 2. En tant qu’investisseur, qu’est-ce qui compte le plus ? a. Des rendements stables b. Des rendements stables et de la croissance c. Une appréciation rapide des cours 3. Vous avez gagné ! Quel prix choisissez-vous ? a. 4. 000 € en liquide b. 50% de chances de remporter 10. 000 € c. 20% de chances de remporter 100. 000 € 4. Les valeurs de votre compte de retraite ont chuté de 20% depuis le dernier trimestre. Les experts du marché sont optimistes. Que faites-vous ? a. Vous revendez vos titres b. Vous conservez vos titres et attendez que l’indice remonte c. Vous investissez davantage sur ces titres. Si leur achat était attrayant, il est aujourd’hui une affaire. 5. Les valeurs de votre compte de retraite ont subitement augmenté de 20%. Vous n’avez pas plus de précisions. Que faîtes-vous ? • Vous revendez vos titres et prenez vos bénéfices • Vous conservez vos titres en espérant réaliser d’autres gains • Vous investissez davantage sur ces titres. L’indice pourrait augmenter 6. Emprunteriez vous de l’argent pour saisir une bonne occasion d’investir ? • Jamais • Peut-être • Oui 7. En tant qu’investisseur, comment vous qualifiez-vous ? • Prudent • Equilibré • Offensif Chaque réponse (a) vaut 1 point, chaque réponse (b) vaut 2 points, chaque réponse vaut 3 points. Additionnez les points pour connaître votre score final. 7 -11 points : investisseur défensif 12 -16 points: investisseur conservateur 17 -21 points: investisseur agressif 12

Agenda du module Gestion de portefeuille 1. Le cadre de la gestion de portefeuille 2. Les apports de la théorie financière pour la gestion de portefeuille 3. Les différentes approches de la gestion 4. Analyse historique des actifs financiers 5. Exemples 13

2. Les apports de la théorie financière à la gestion de portefeuille i. Rôle des marchés financiers ii. Actif financiers versus actif réel iii. Les 3 principaux actifs financiers d’un portefeuille iv. Valorisation d’un actif : financière - marché v. Rentabilité d’un actif vi. Relation entre le prix et le risque d’un actif vii. Le « trade-off » entre le return et le risque viii. Diversification ix. Corrélation 14

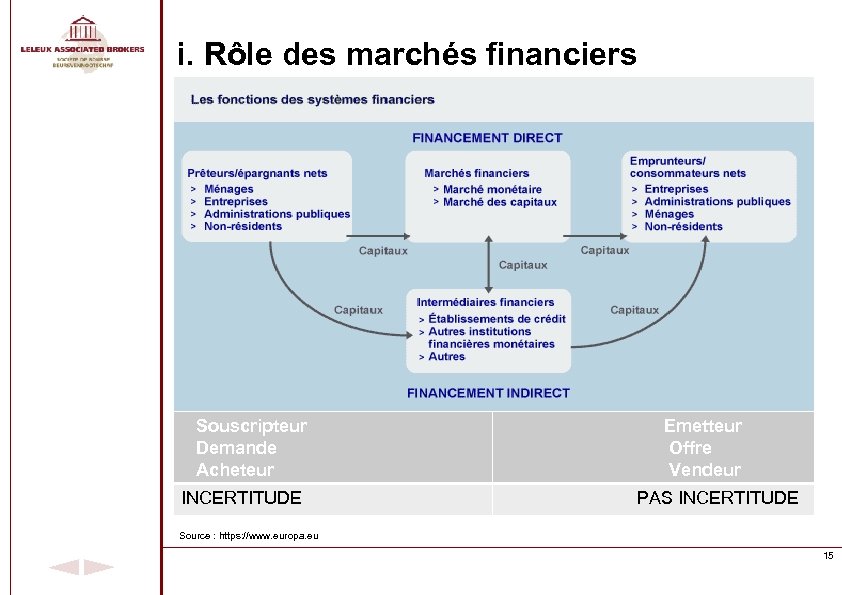

i. Rôle des marchés financiers Souscripteur Demande Acheteur Emetteur Offre Vendeur INCERTITUDE PAS INCERTITUDE Source : https: //www. europa. eu 15

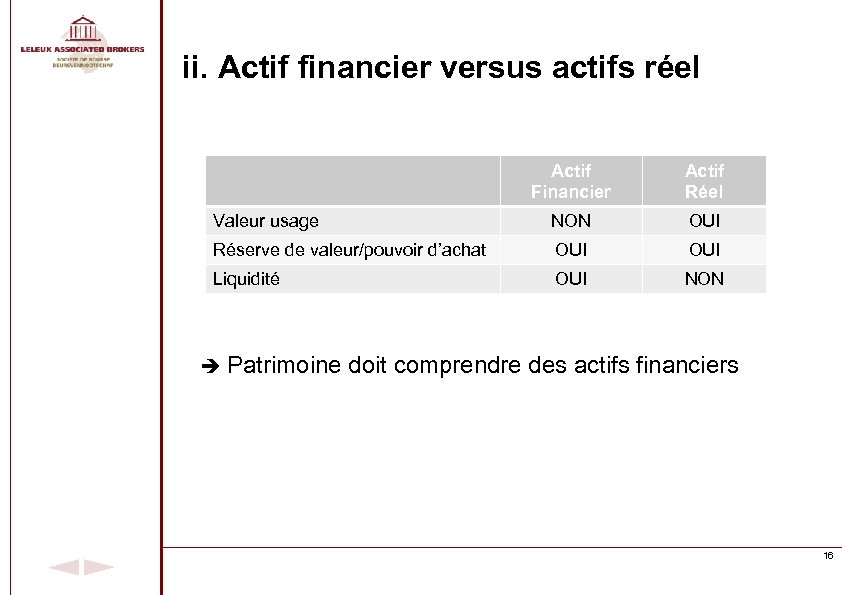

ii. Actif financier versus actifs réel Actif Financier Actif Réel Valeur usage NON OUI Réserve de valeur/pouvoir d’achat OUI Liquidité OUI NON Patrimoine doit comprendre des actifs financiers 16

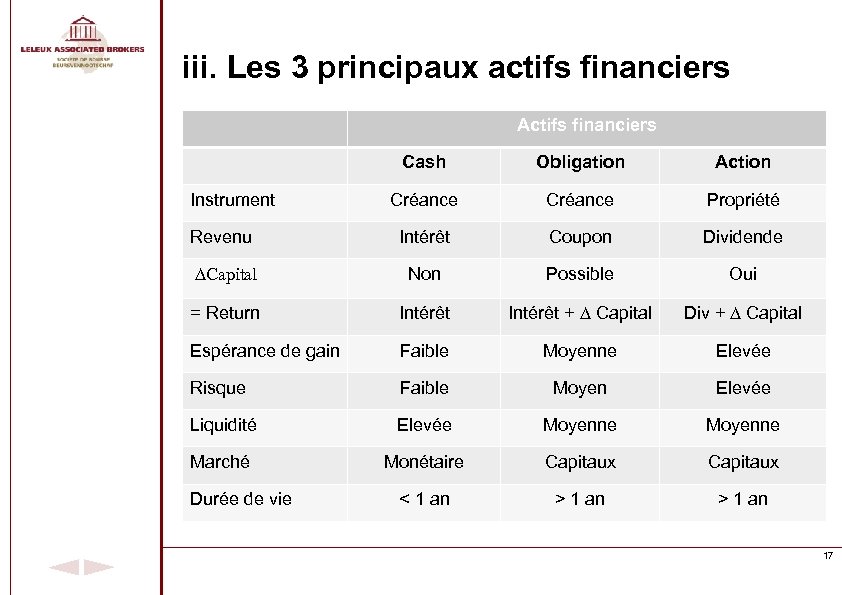

iii. Les 3 principaux actifs financiers Actifs financiers Cash Obligation Action Créance Propriété Revenu Intérêt Coupon Dividende ∆Capital Non Possible Oui = Return Intérêt + ∆ Capital Div + ∆ Capital Espérance de gain Faible Moyenne Elevée Risque Faible Moyen Elevée Liquidité Elevée Moyenne Marché Monétaire Capitaux < 1 an > 1 an Instrument Durée de vie 17

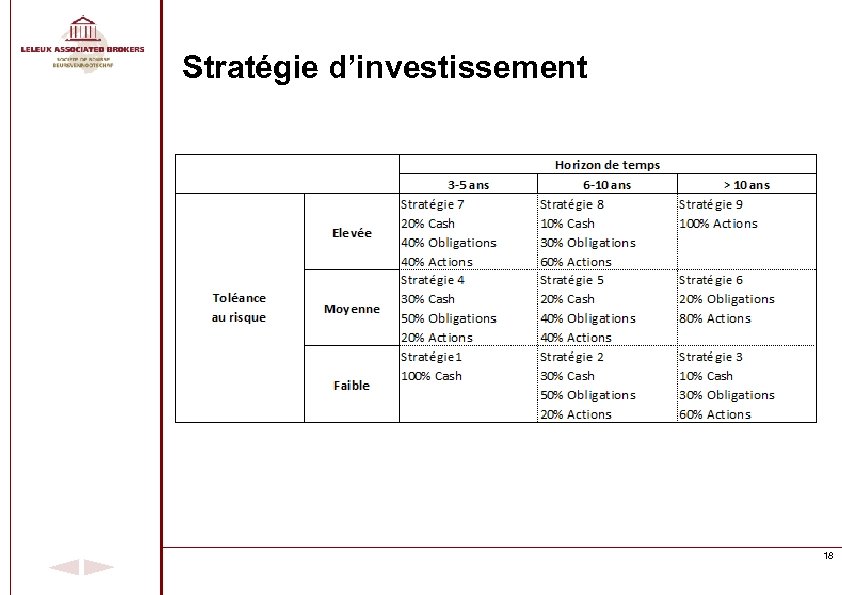

Stratégie d’investissement 18

iv. Techniques de valorisation financière d’un actif Approche actuarielle • Gordon Shapiro : V= D / (r-g) • Dividend Cash Flow Model (DCF) Approche comparative • Peer Group • Ratios : Price Earning Ratio, Price to Book Ratio, etc. 19

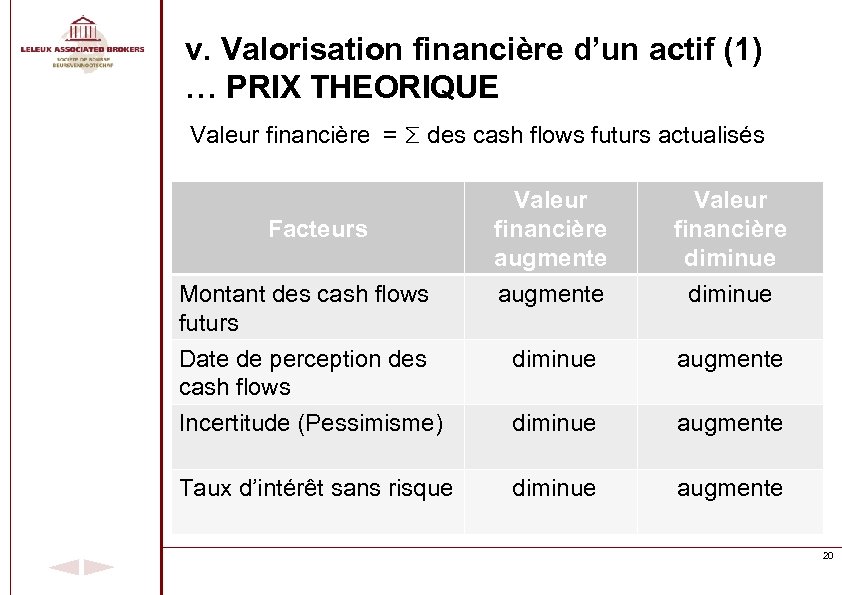

v. Valorisation financière d’un actif (1) … PRIX THEORIQUE Valeur financière = Σ des cash flows futurs actualisés Valeur financière augmente Valeur financière diminue Date de perception des cash flows Incertitude (Pessimisme) diminue augmente Taux d’intérêt sans risque diminue augmente Facteurs Montant des cash flows futurs 20

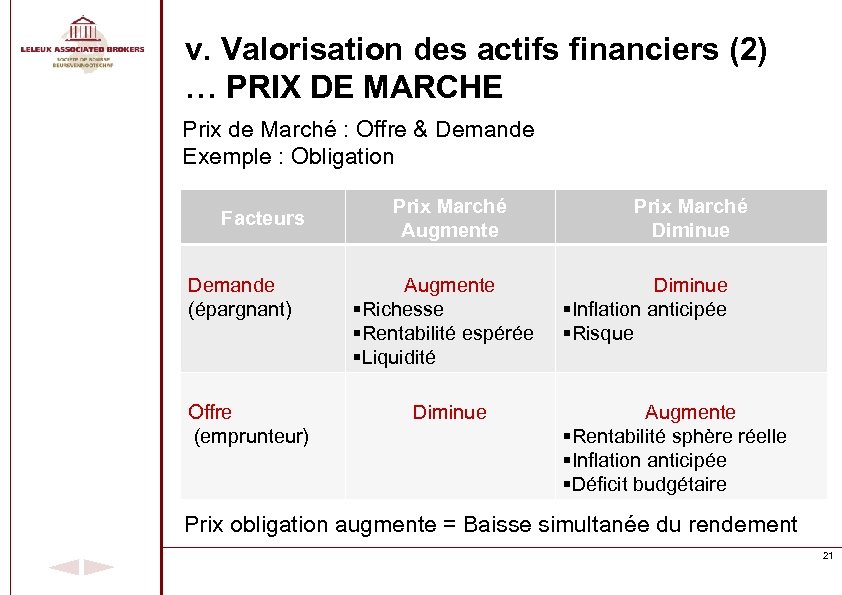

v. Valorisation des actifs financiers (2) … PRIX DE MARCHE Prix de Marché : Offre & Demande Exemple : Obligation Facteurs Demande (épargnant) Offre (emprunteur) Prix Marché Augmente §Richesse §Rentabilité espérée §Liquidité Diminue Prix Marché Diminue §Inflation anticipée §Risque Augmente §Rentabilité sphère réelle §Inflation anticipée §Déficit budgétaire Prix obligation augmente = Baisse simultanée du rendement 21

vi. Rentabilité actif financier : % Rentabilité = Revenu / Investissement Rentabilité augmente si • Revenu augmente • Gain en capital augmente • Prix d’acquisition diminue Rentabilité historique vs future : • EX Post : Réalisée • EX Ante : Espérée, Attendue, Exigée Attention: Rentabilité >< Performance 22

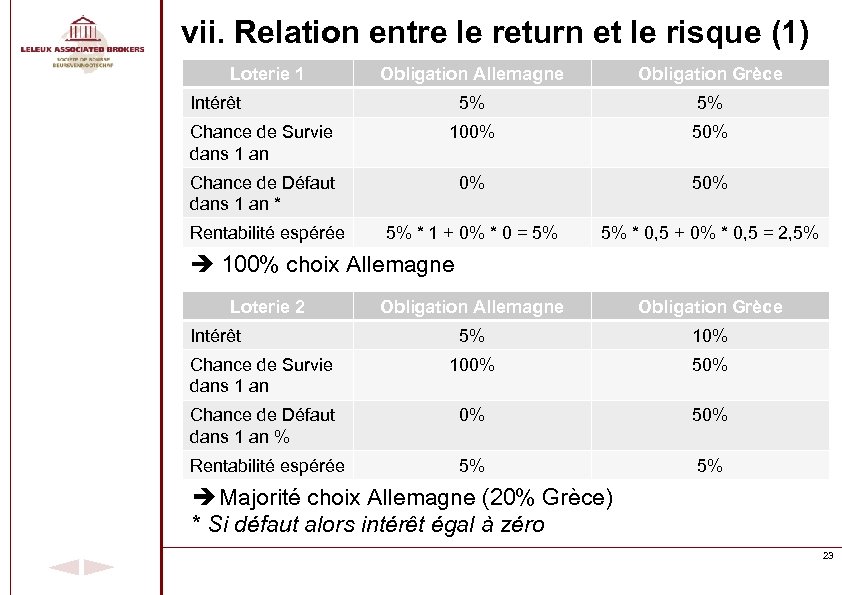

vii. Relation entre le return et le risque (1) Loterie 1 Obligation Allemagne Obligation Grèce 5% 5% Chance de Survie dans 1 an 100% 50% Chance de Défaut dans 1 an * 0% 50% Rentabilité espérée 5% * 1 + 0% * 0 = 5% 5% * 0, 5 + 0% * 0, 5 = 2, 5% Intérêt 100% choix Allemagne Loterie 2 Obligation Allemagne Obligation Grèce 5% 10% Chance de Survie dans 1 an 100% 50% Chance de Défaut dans 1 an % 0% 50% Rentabilité espérée 5% 5% Intérêt Majorité choix Allemagne (20% Grèce) * Si défaut alors intérêt égal à zéro 23

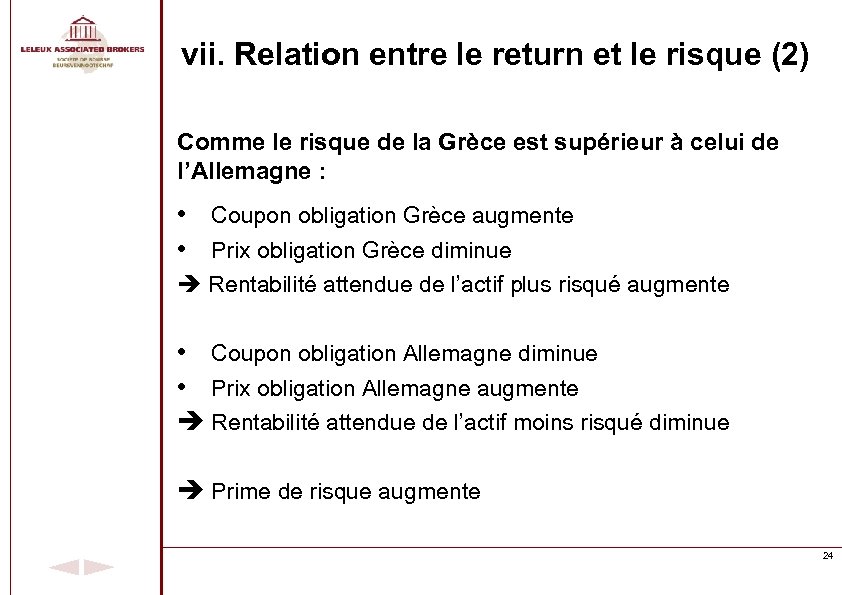

vii. Relation entre le return et le risque (2) Comme le risque de la Grèce est supérieur à celui de l’Allemagne : • Coupon obligation Grèce augmente • Prix obligation Grèce diminue Rentabilité attendue de l’actif plus risqué augmente • Coupon obligation Allemagne diminue • Prix obligation Allemagne augmente Rentabilité attendue de l’actif moins risqué diminue Prime de risque augmente 24

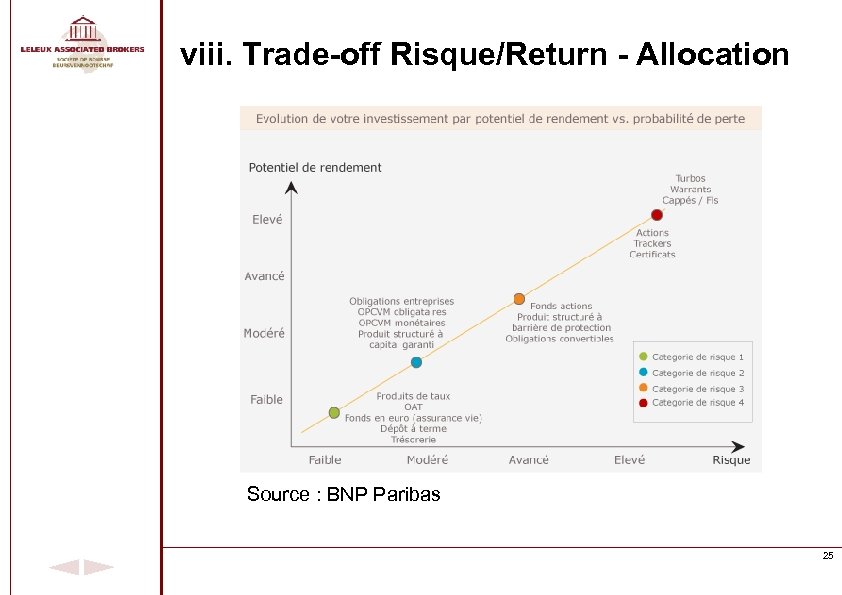

viii. Trade-off Risque/Return - Allocation Source : BNP Paribas 25

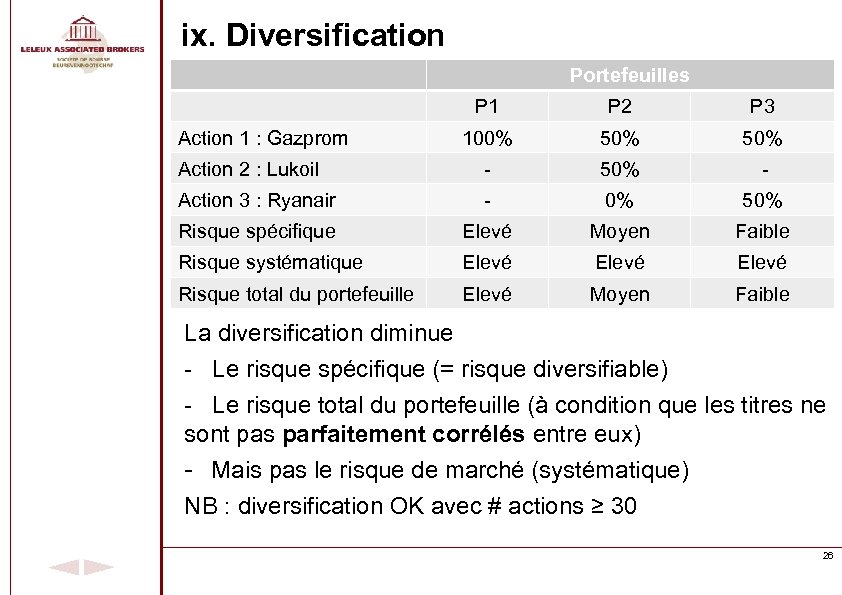

ix. Diversification Portefeuilles P 1 P 2 P 3 100% 50% Action 2 : Lukoil - 50% - Action 3 : Ryanair - 0% 50% Risque spécifique Elevé Moyen Faible Risque systématique Elevé Risque total du portefeuille Elevé Moyen Faible Action 1 : Gazprom La diversification diminue - Le risque spécifique (= risque diversifiable) - Le risque total du portefeuille (à condition que les titres ne sont pas parfaitement corrélés entre eux) - Mais pas le risque de marché (systématique) NB : diversification OK avec # actions ≥ 30 26

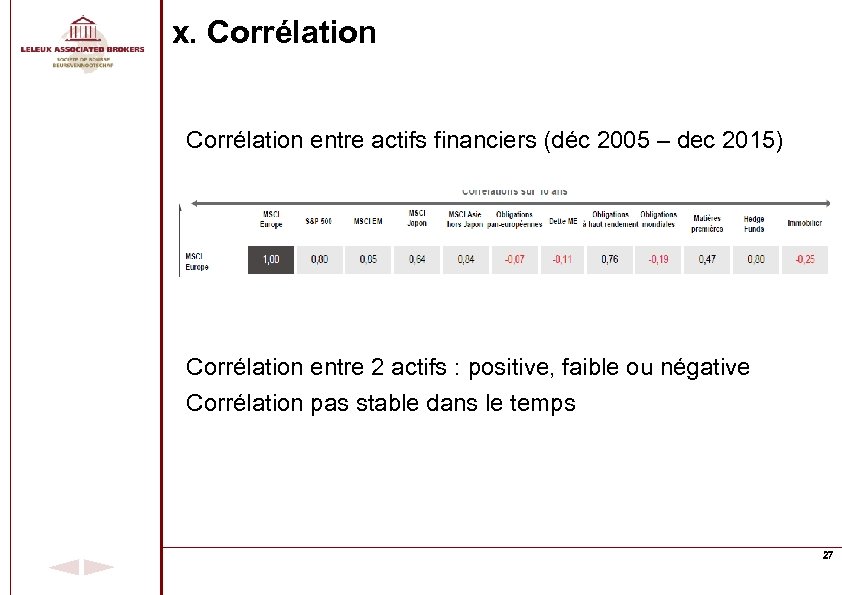

x. Corrélation entre actifs financiers (déc 2005 – dec 2015) Corrélation entre 2 actifs : positive, faible ou négative Corrélation pas stable dans le temps 27

Agenda du module Gestion de portefeuille 1. Le cadre de la gestion de portefeuille 2. Les apports de la théorie financière pour la gestion de portefeuille 3. Les différentes approches de la gestion 4. Analyse historique des actifs financiers 5. Exemples 28

3. Les différentes approches de la gestion i. Le marché financier est un jeu à somme nulle ii. Gestion indicielle/passive iii. Gestion active iv. Gestion de portefeuille : Politique d’investissement et types de décision v. Stratégies d’investissement de gestion active vi. Stratégie d’investissement active vii. Exemple 29

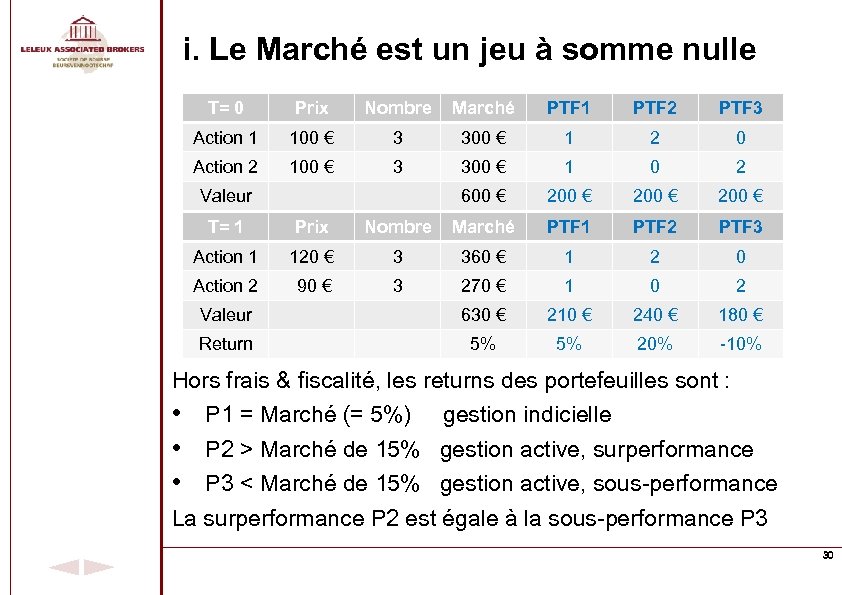

i. Le Marché est un jeu à somme nulle T= 0 Prix Nombre Marché PTF 1 PTF 2 PTF 3 Action 1 100 € 3 300 € 1 2 0 Action 2 100 € 3 300 € 1 0 2 600 € 200 € Valeur T= 1 Prix Nombre Marché PTF 1 PTF 2 PTF 3 Action 1 120 € 3 360 € 1 2 0 Action 2 90 € 3 270 € 1 0 2 Valeur 630 € 210 € 240 € 180 € Return 5% 5% 20% -10% Hors frais & fiscalité, les returns des portefeuilles sont : • P 1 = Marché (= 5%) gestion indicielle • P 2 > Marché de 15% gestion active, surperformance • P 3 < Marché de 15% gestion active, sous-performance La surperformance P 2 est égale à la sous-performance P 3 30

Efficience des marchés • Si les marchés sont efficients, les prix des actifs financiers intègrent à tout moment et sans biais l’information disponible il est illusoire d’espérer battre le marché de façon récurrente en acquérant de l’information déjà intégrée dans les cours gestion passive • Si les marchés ne sont pas efficients, les prix des actifs ne reflètent pas correctement les informations disponibles, c’est-à-dire immédiatement et sans biais, le gestionnaire peut espérer profiter de ces poches d’inefficience dans le cadre d’une gestion active pour “battre” le marché 31

Forme efficience des marchés • Efficience FAIBLE : les cours intègrent l’ensemble de l’information passée l’analyse technique est inutile • Efficience SEMI-FAIBLE : les cours intègrent l’ensemble des informations passées et publiques l’analyse fondamentale est inutile • Efficience FORTE : les cours intègrent l’ensemble des informations passées, publiques et privées la gestion active est inutile 32

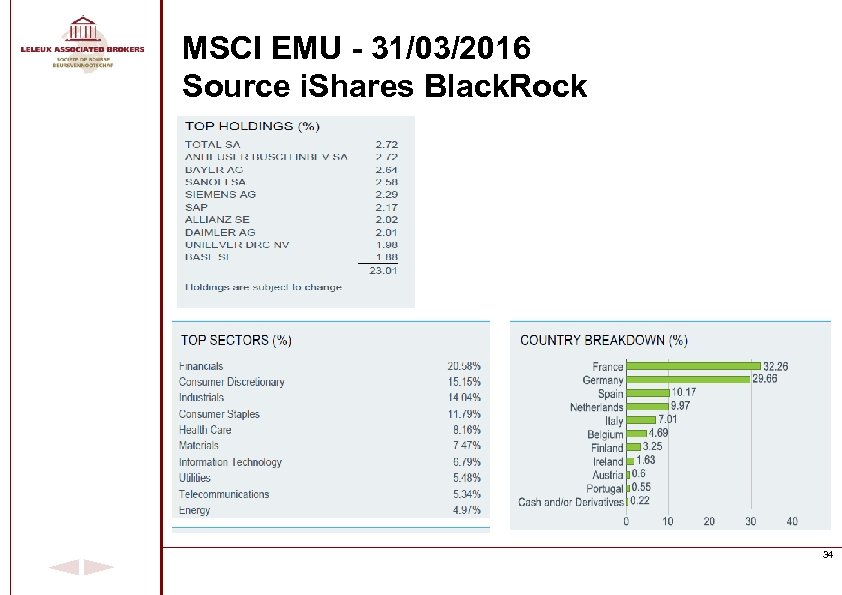

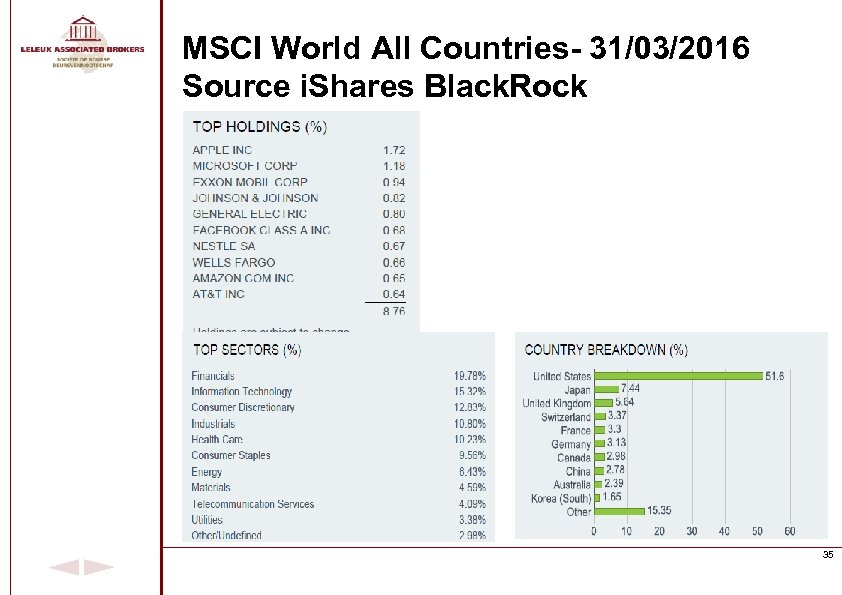

ii. La gestion indicielle/passive • Répliquer fidèlement la performance d’un indice de ü ü référence (à la hausse et à la baisse) Efficience des marchés Frais de recherches et de transactions moins élevés Décisions acheter/vendre fondées sur la composition du marché et non sur des convictions Simplicité • Instruments : OPC indiciel, ETF, large diversification en lignes directes • Stratégie : Buy & Hold les titres composant le marché de référence dans une proportion correspondant à leur capitalisation boursière 33

MSCI EMU - 31/03/2016 Source i. Shares Black. Rock 34

MSCI World All Countries- 31/03/2016 Source i. Shares Black. Rock 35

iii. La gestion active • Objectif est de battre un marché (indice) de référence ü Inefficience des marchés ü Frais de recherches et/ou de transactions élevés ü Décisions d’acheter/vendre fondées sur des convictions (afin de s’écarter du marché) • Instruments : OPC actif, ETF smart beta, concentration en lignes directes • Stratégies : Plusieurs (sauf indexation)

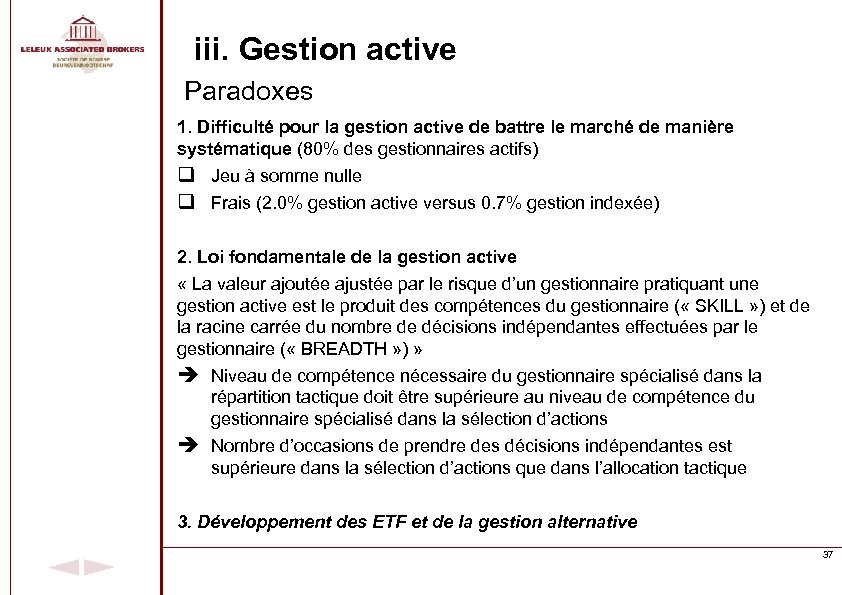

iii. Gestion active Paradoxes 1. Difficulté pour la gestion active de battre le marché de manière systématique (80% des gestionnaires actifs) q Jeu à somme nulle q Frais (2. 0% gestion active versus 0. 7% gestion indexée) 2. Loi fondamentale de la gestion active « La valeur ajoutée ajustée par le risque d’un gestionnaire pratiquant une gestion active est le produit des compétences du gestionnaire ( « SKILL » ) et de la racine carrée du nombre de décisions indépendantes effectuées par le gestionnaire ( « BREADTH » ) » Niveau de compétence nécessaire du gestionnaire spécialisé dans la répartition tactique doit être supérieure au niveau de compétence du gestionnaire spécialisé dans la sélection d’actions Nombre d’occasions de prendre des décisions indépendantes est supérieure dans la sélection d’actions que dans l’allocation tactique 3. Développement des ETF et de la gestion alternative 37

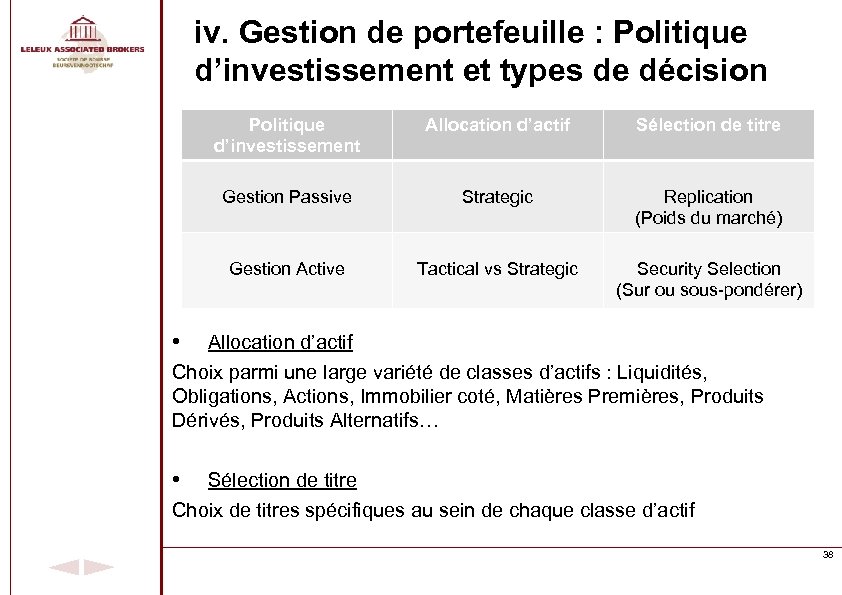

iv. Gestion de portefeuille : Politique d’investissement et types de décision Politique d’investissement Allocation d’actif Sélection de titre Gestion Passive Strategic Replication (Poids du marché) Gestion Active Tactical vs Strategic Security Selection (Sur ou sous-pondérer) • Allocation d’actif Choix parmi une large variété de classes d’actifs : Liquidités, Obligations, Actions, Immobilier coté, Matières Premières, Produits Dérivés, Produits Alternatifs… • Sélection de titre Choix de titres spécifiques au sein de chaque classe d’actif 38

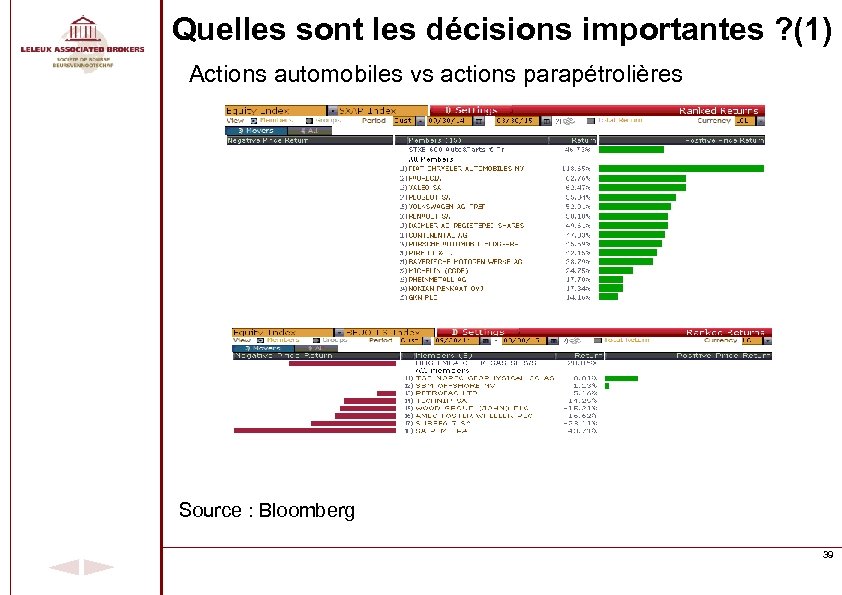

Quelles sont les décisions importantes ? (1) Actions automobiles vs actions parapétrolières Source : Bloomberg 39

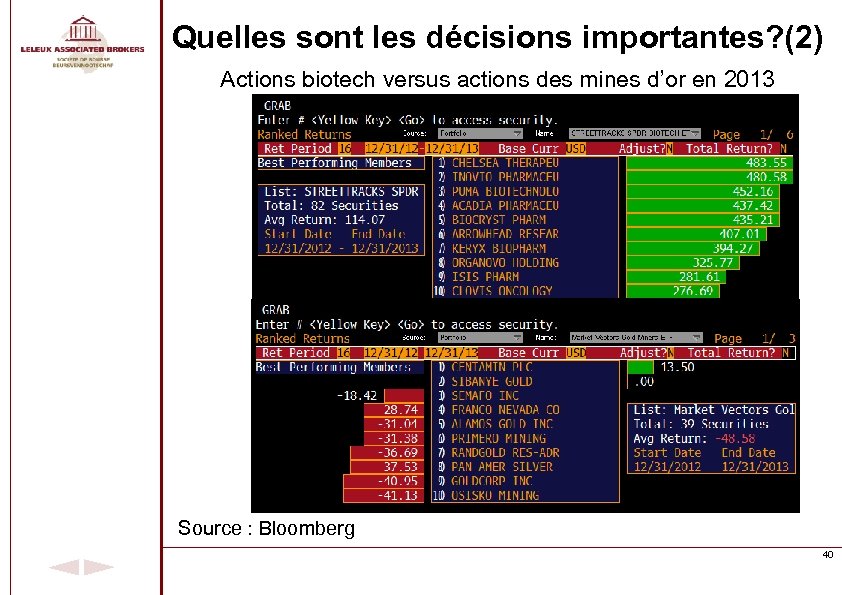

Quelles sont les décisions importantes? (2) Actions biotech versus actions des mines d’or en 2013 Source : Bloomberg 40

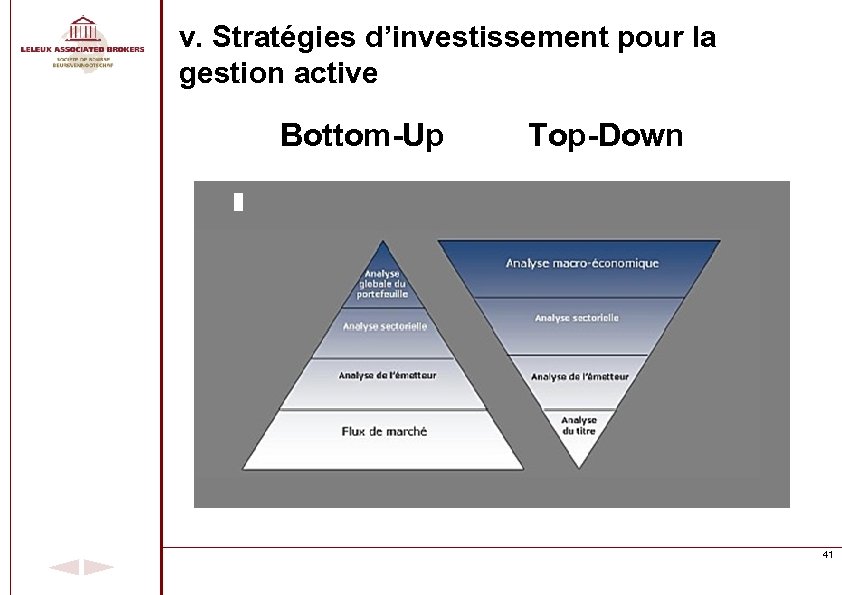

v. Stratégies d’investissement pour la gestion active Bottom-Up Top-Down 41

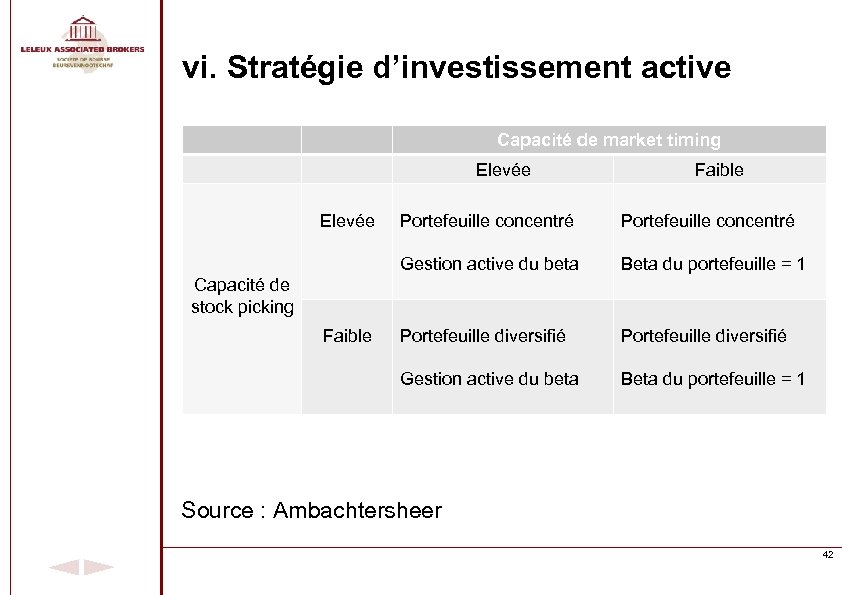

vi. Stratégie d’investissement active Capacité de market timing Elevée Faible Portefeuille concentré Gestion active du beta Beta du portefeuille = 1 Portefeuille diversifié Gestion active du beta Beta du portefeuille = 1 Capacité de stock picking Faible Source : Ambachtersheer 42

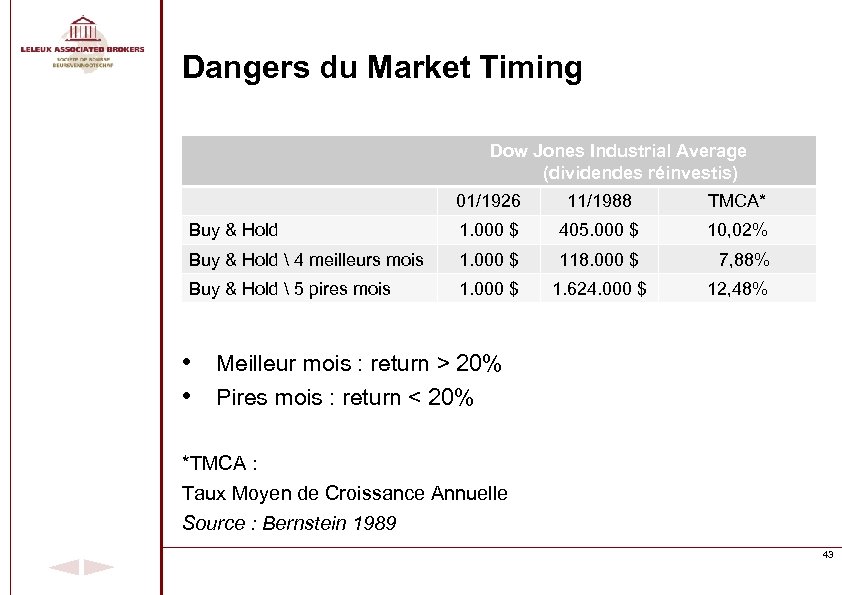

Dangers du Market Timing Dow Jones Industrial Average (dividendes réinvestis) 01/1926 11/1988 TMCA* Buy & Hold 1. 000 $ 405. 000 $ 10, 02% Buy & Hold 4 meilleurs mois 1. 000 $ 118. 000 $ 7, 88% Buy & Hold 5 pires mois 1. 000 $ 1. 624. 000 $ 12, 48% • Meilleur mois : return > 20% • Pires mois : return < 20% *TMCA : Taux Moyen de Croissance Annuelle Source : Bernstein 1989 43

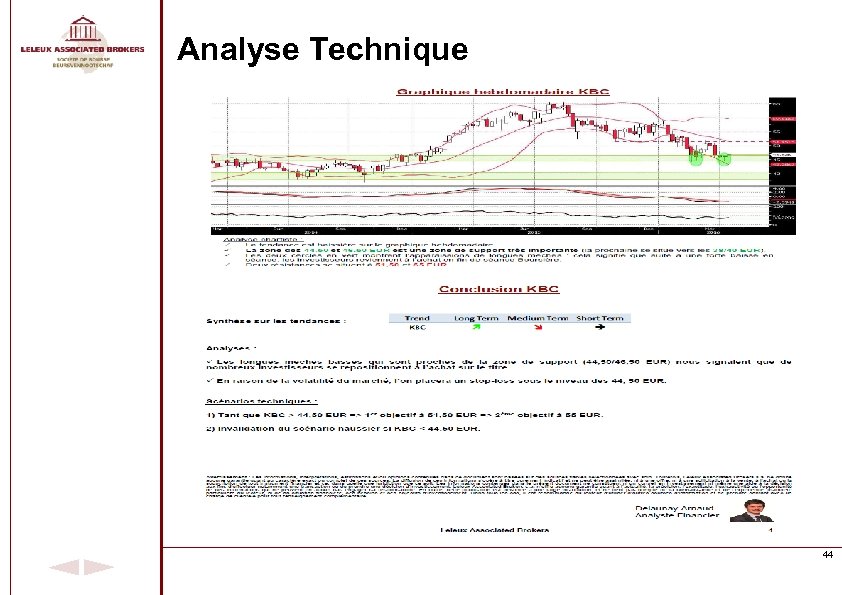

Analyse Technique 44

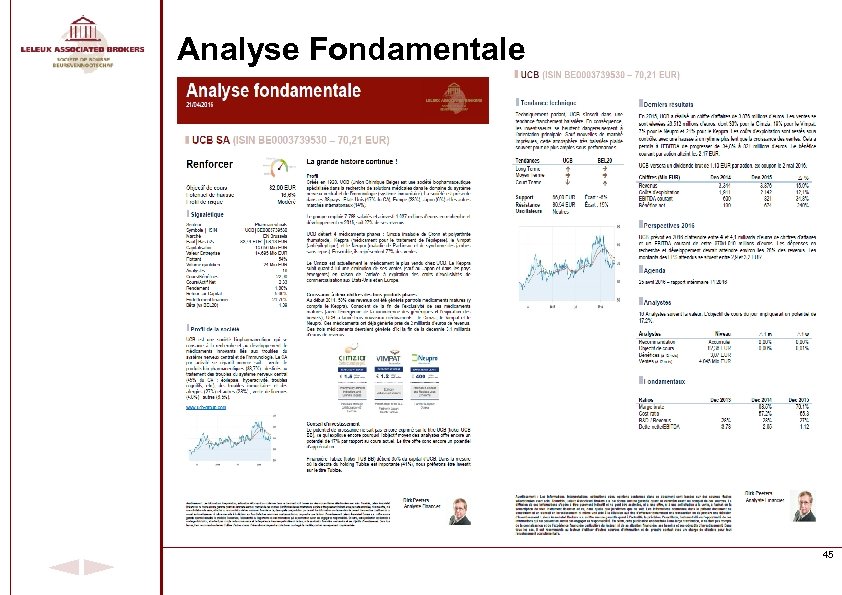

Analyse Fondamentale 45

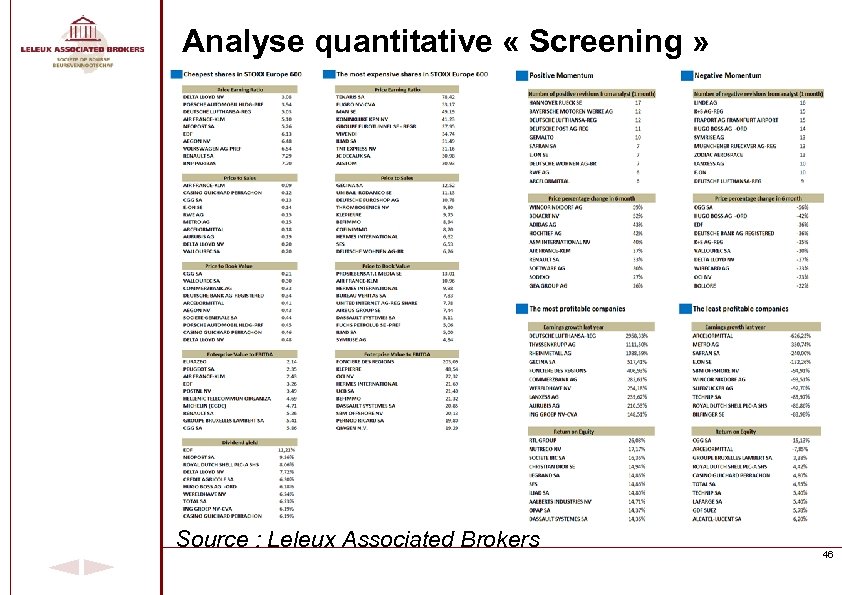

Analyse quantitative « Screening » Source : Leleux Associated Brokers 46

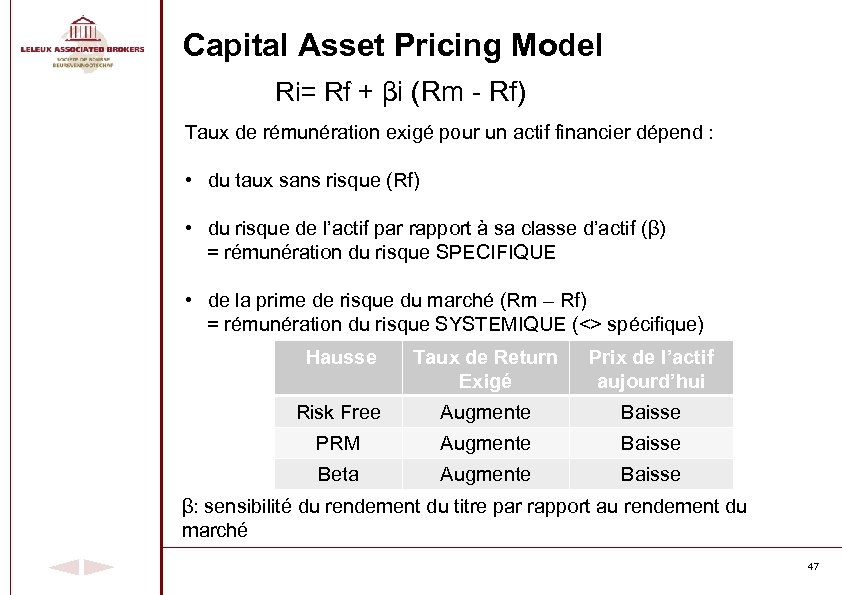

Capital Asset Pricing Model Ri= Rf + βi (Rm - Rf) Taux de rémunération exigé pour un actif financier dépend : • du taux sans risque (Rf) • du risque de l’actif par rapport à sa classe d’actif (β) = rémunération du risque SPECIFIQUE • de la prime de risque du marché (Rm – Rf) = rémunération du risque SYSTEMIQUE (<> spécifique) Hausse Taux de Return Exigé Prix de l’actif aujourd’hui Risk Free Augmente Baisse PRM Augmente Baisse Beta Augmente Baisse β: sensibilité du rendement du titre par rapport au rendement du marché 47

vii. Exemple Investir dans des actions Growth ou Value? Growth Value Prix élevé Faible P/E et P/B Croissance rapide du EPS Faible endettement Volatilité élevée Croissance du Dividende sur LT « Momentum » Croissance du EPS sur LT 48

3 styles d’investissement • La boîte de style de Morningstar : Type d’action Capitalisation Value Blend Growth Grandes 14, 0 (*) 16, 2 20, 9 Moyennes 14, 1 16, 3 21, 8 Petites 14, 2 17, 1 21, 3 (*) PER moyen sur 20 ans 49

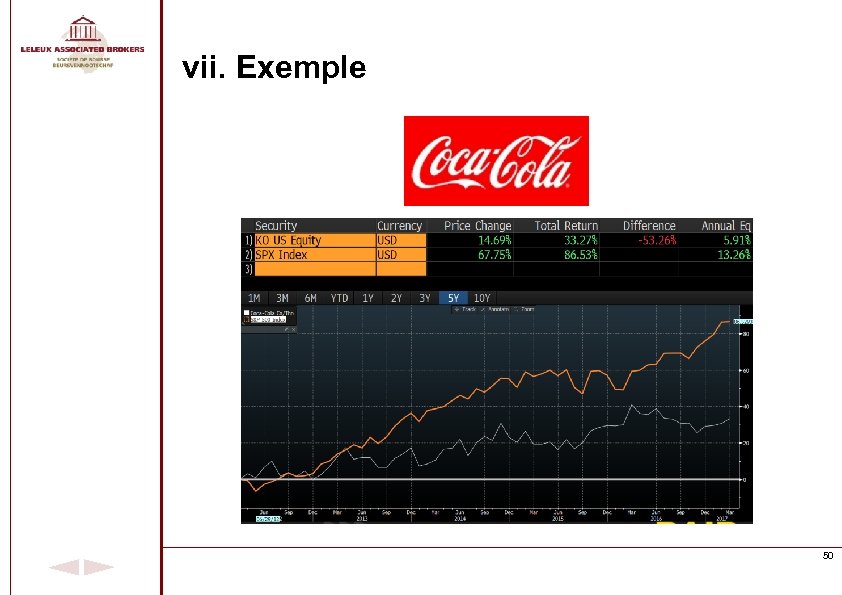

vii. Exemple 50

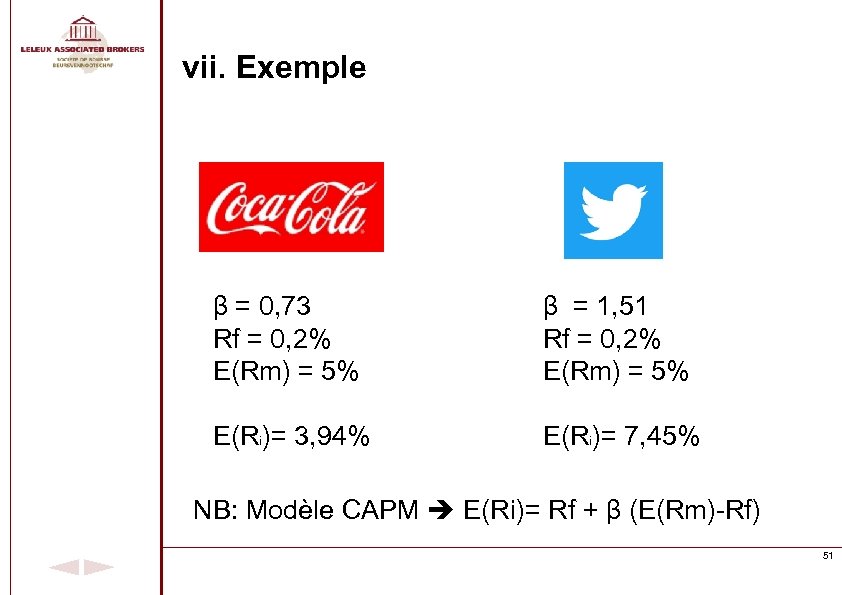

vii. Exemple β = 0, 73 Rf = 0, 2% E(Rm) = 5% β = 1, 51 Rf = 0, 2% E(Rm) = 5% E(Ri)= 3, 94% E(Ri)= 7, 45% NB: Modèle CAPM E(Ri)= Rf + β (E(Rm)-Rf) 51

vii. Exemple 52

Agenda du module Gestion de portefeuille 1. Le cadre de la gestion de portefeuille 2. Les apports de la théorie financière pour la gestion de portefeuille 3. Les différentes approches de la gestion 4. Evolution historique des actifs financiers 5. Exemples 53

4. Evolution historique des actifs financiers a) b) c) d) Actions , Obligations , Bills Normalité - Volatilité Return Dividendes 54

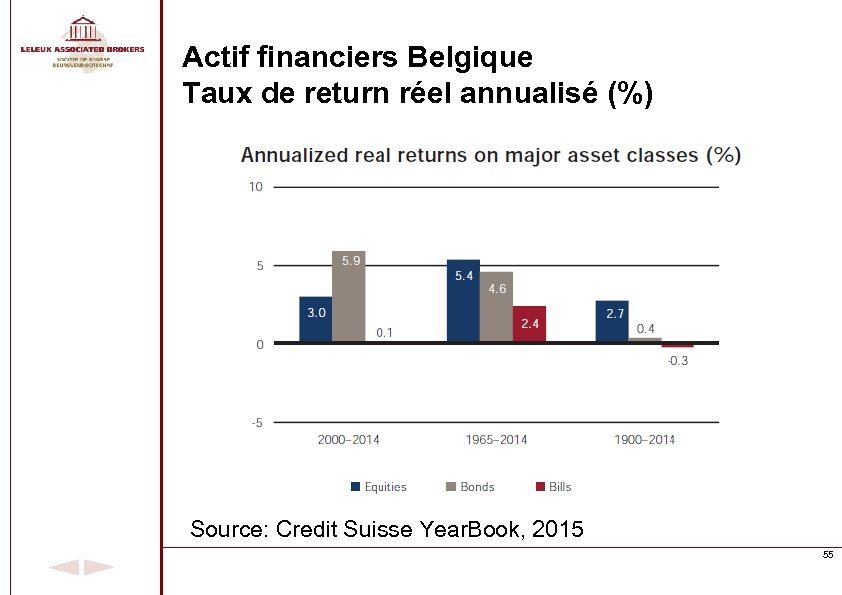

Actif financiers Belgique Taux de return réel annualisé (%) Source: Credit Suisse Year. Book, 2015 55

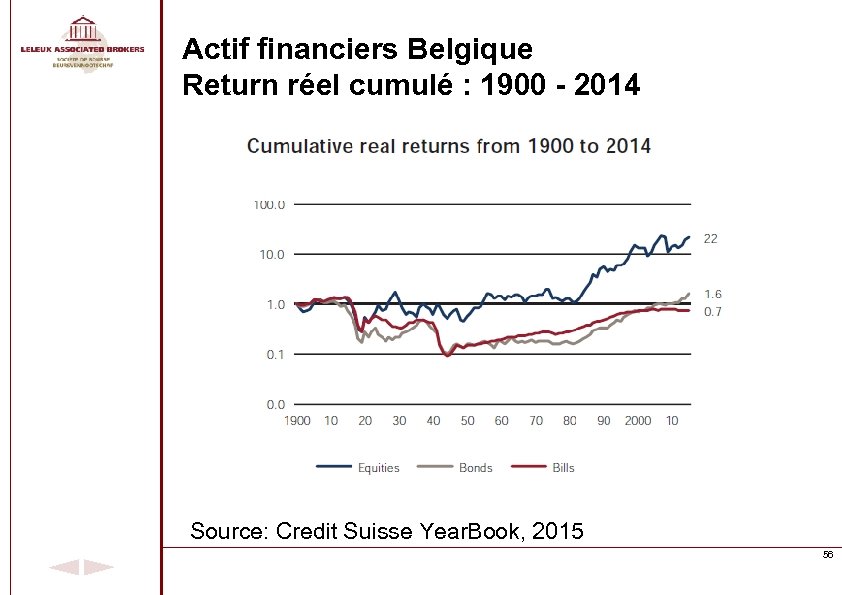

Actif financiers Belgique Return réel cumulé : 1900 - 2014 Source: Credit Suisse Year. Book, 2015 56

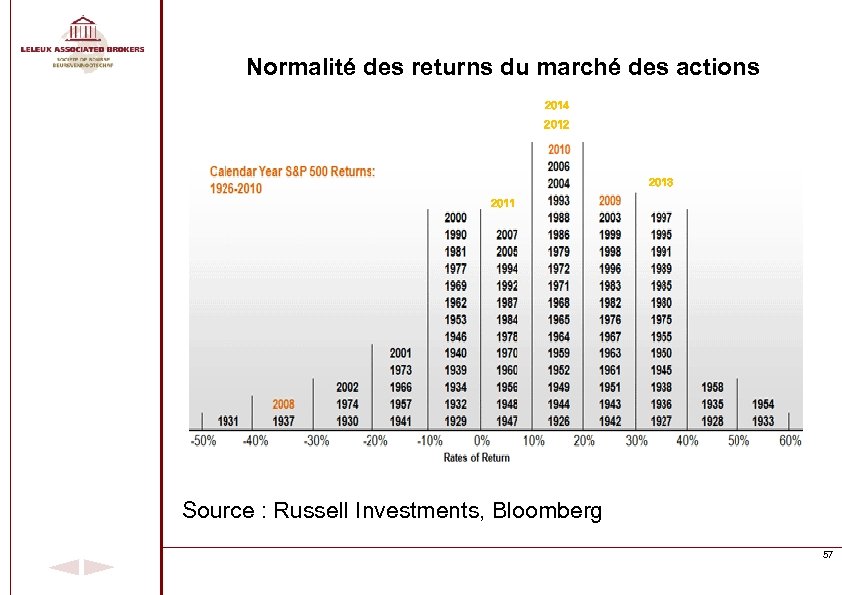

Normalité des returns du marché des actions 2014 2012 2013 2011 Source : Russell Investments, Bloomberg 57

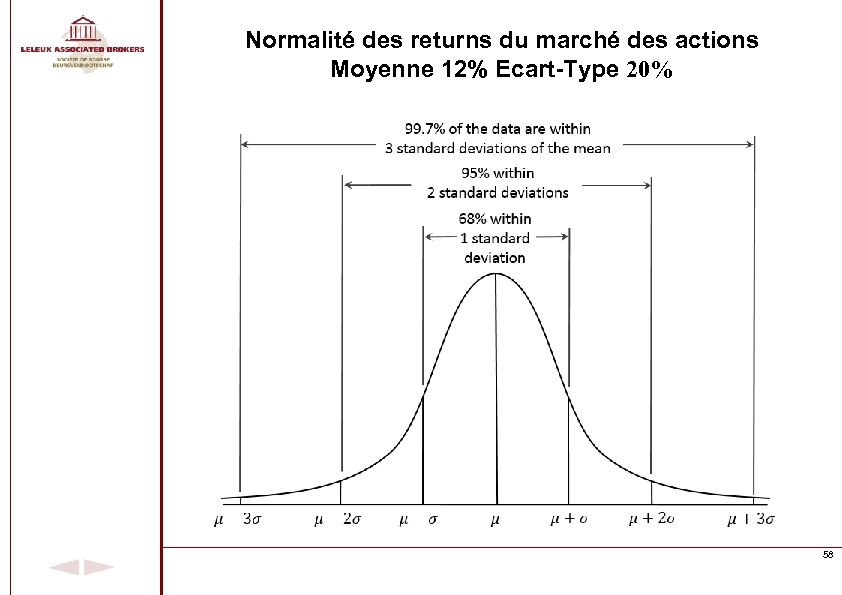

Normalité des returns du marché des actions Moyenne 12% Ecart-Type 20% 58

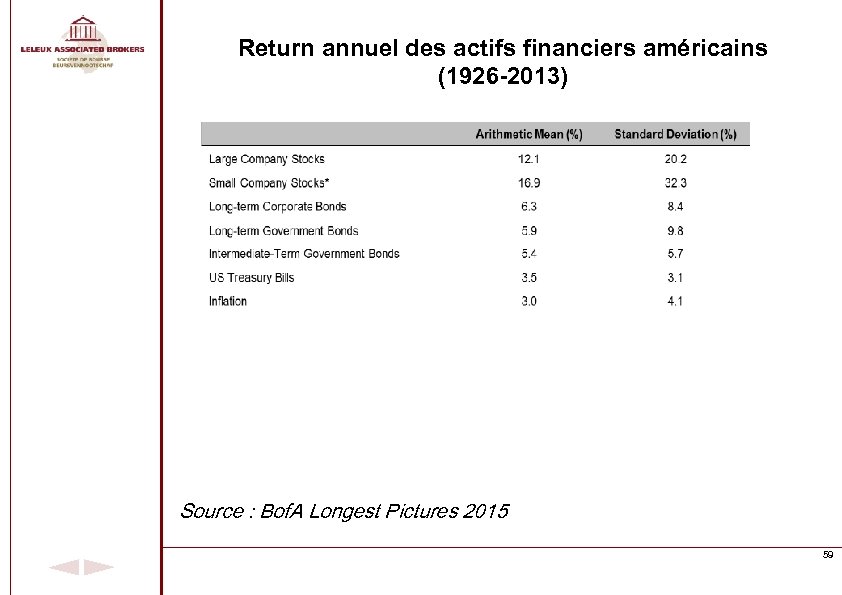

Return annuel des actifs financiers américains (1926 -2013) Source : Bof. A Longest Pictures 2015 59

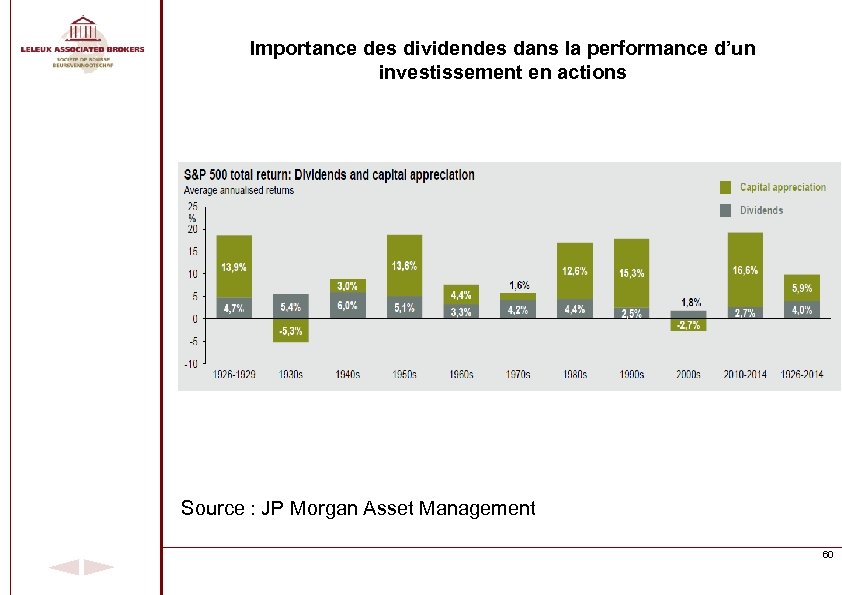

Importance des dividendes dans la performance d’un investissement en actions Source : JP Morgan Asset Management 60

Agenda du module Gestion de portefeuille 1. Le cadre de la gestion de portefeuille 2. Les apports de la théorie financière pour la gestion de portefeuille 3. Les différentes approches de la gestion 4. Analyse historique des actifs financiers 5. Prise de décision en gestion de portefeuille 61

5. Prise de décision pour les portefeuilles en gestion discrétionnaire chez LAB 1° Asset Allocation Comité Recommandation Asset Allocation § Analyse macroéconomique § Cycle activité monétaire § Valorisation § Prime de risque § Valorisation action : région/pays/secteur § Valorisation obligataire 2° Comité d’investissement § Sélection des produits § Décision de gestion § Mise à jour des portefeuilles-modèles 3° Département de gestion Implémentation des décisions dans les portefeuilles 62

Risque 1. Chine 2. Risques d’événements 3. Forte appréciation du USD 4. Guerre de commerce 5. Risque de positionnement 63

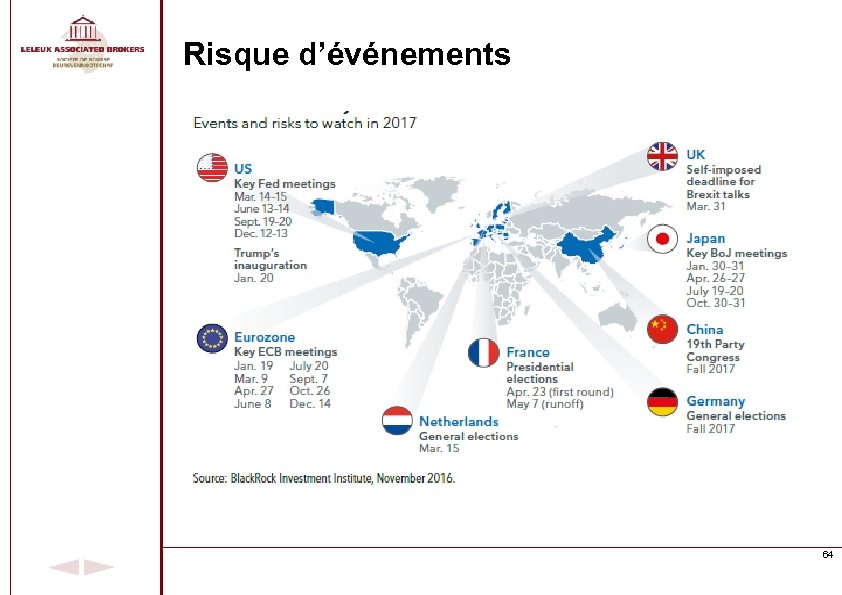

Risque d’événements 64

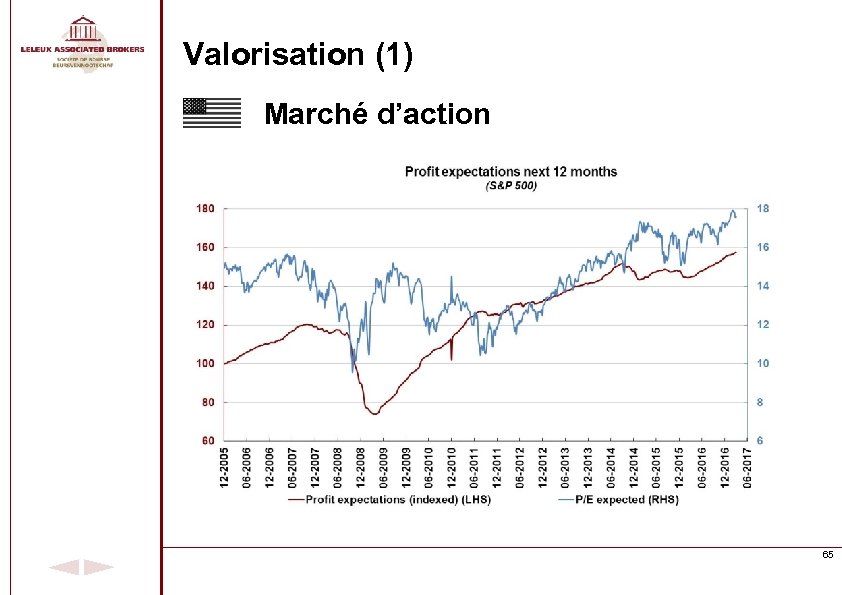

Valorisation (1) Marché d’action 65

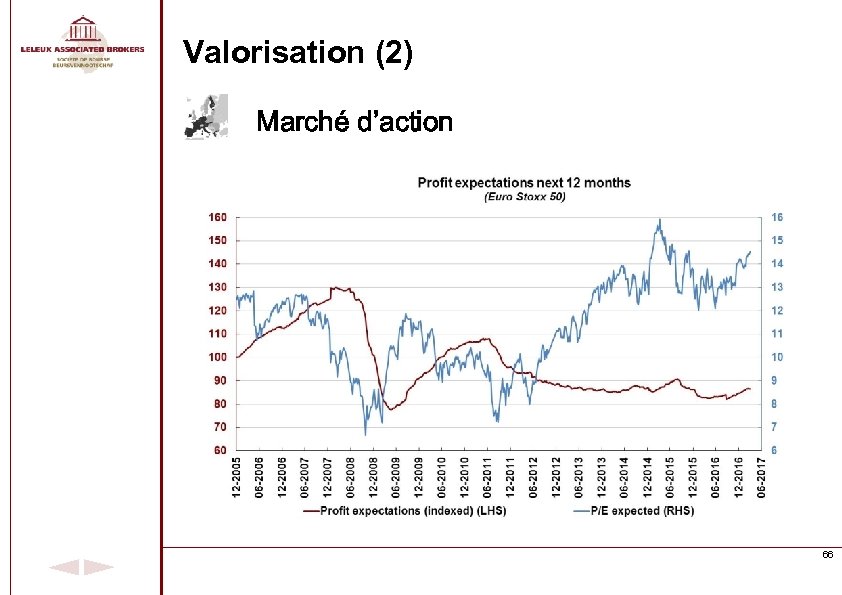

Valorisation (2) Marché d’action 66

Stratégie Economie - Positif mais croissance “molle” - Prix faible du pétrole bénéfique pour l’économie mondiale Actions - Préférence pour les marchés développés vs pays émergents - Préférence pour la zone Euro et le Japon vs USA Revenus fixes- Taux en zone Euro vont rester faible - Politique monétaire ultra accomodante de BCE et Bo. J Devises - USD va rester fort Mat. Première - Fin d’un “super cycle” Or - Valeur refuge 67

Asset Allocation Actions - Surpondérer les actions - Surpondérer Europe dans les pays développés - Biais pour approche “value” et dividende - Jouer le thème “reflation trade” Alternatif - Surpondérer la poche Alternative - Surpondérer Obligations Convertibles et SIR Obligation - Souspondérer Obligations - Souspondérer Duration - Surpondérer Corporate versus Govies Cash - Souspondérer Cash Devises - Surpondérer USD 68

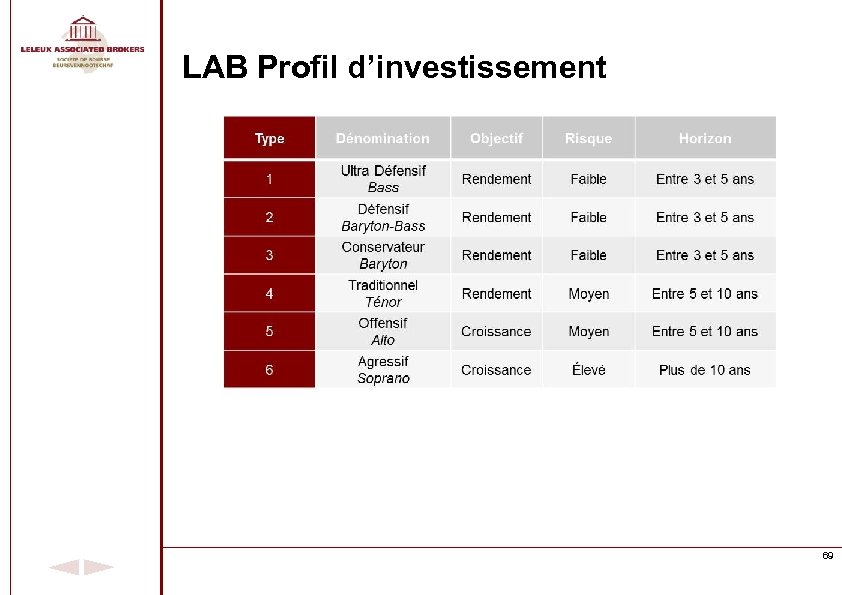

LAB Profil d’investissement 69

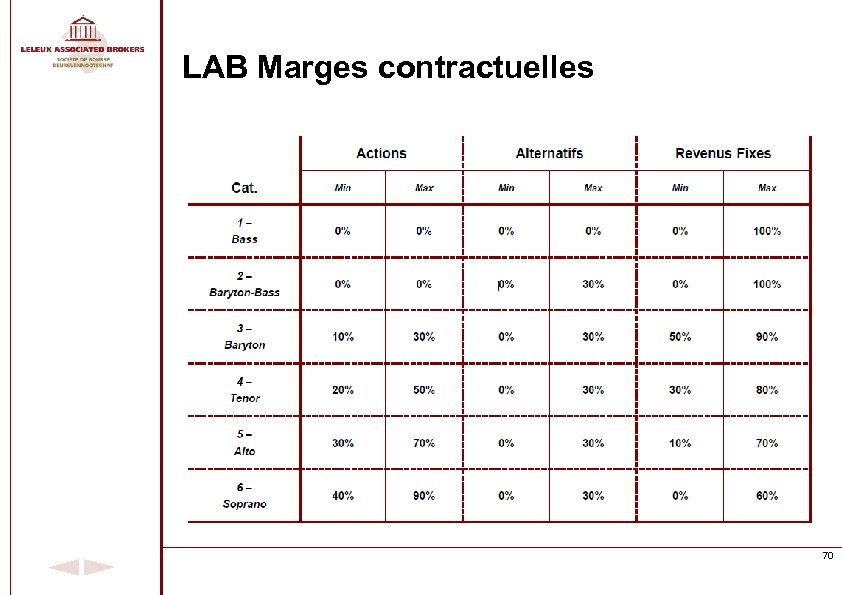

LAB Marges contractuelles 70

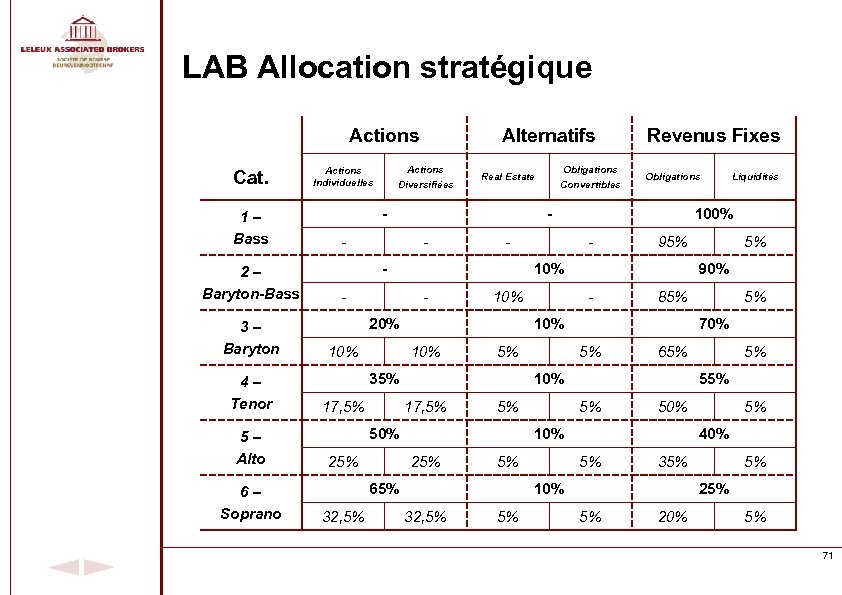

LAB Allocation stratégique Actions Cat. 1– Bass 2– Baryton-Bass 3– Baryton 4– Tenor 5– Alto 6– Soprano Alternatifs Actions Individuelles Diversifiées - - - 65% 5% 5% 65% 50% 5% 5% 40% 5% 35% 10% 32, 5% 5% 55% 10% 25% 5% 70% 5% 5% 50% 32, 5% 85% 10% 17, 5% 5% 90% - 5% 35% 25% 95% 10% Liquidités 100% - 10% 20% 17, 5% Obligations 10% - 10% Convertibles - - Obligations Real Estate Revenus Fixes 5% 25% 5% 20% 5% 71

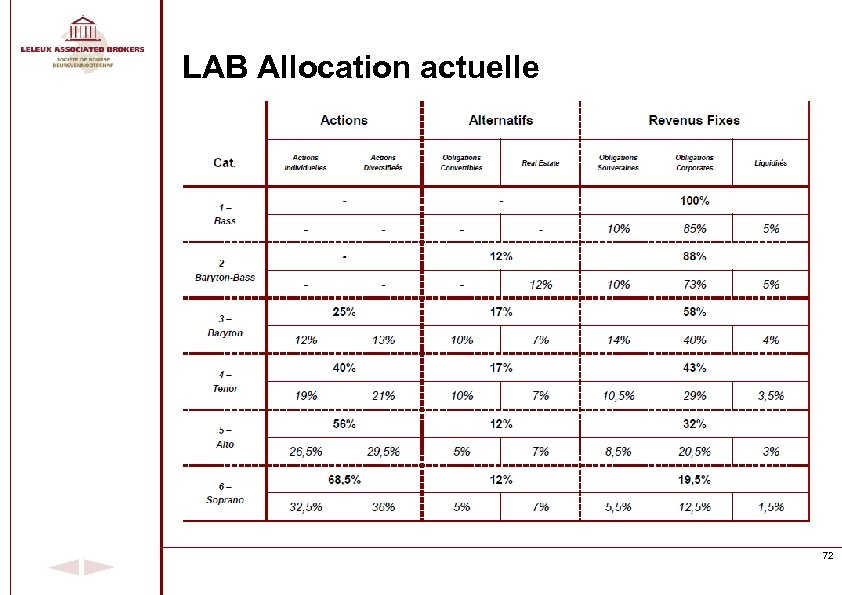

LAB Allocation actuelle 72

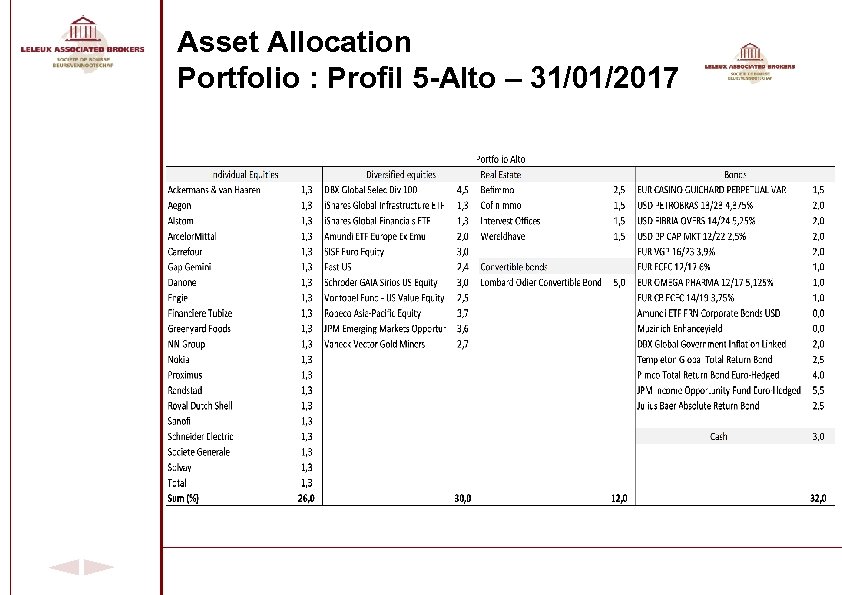

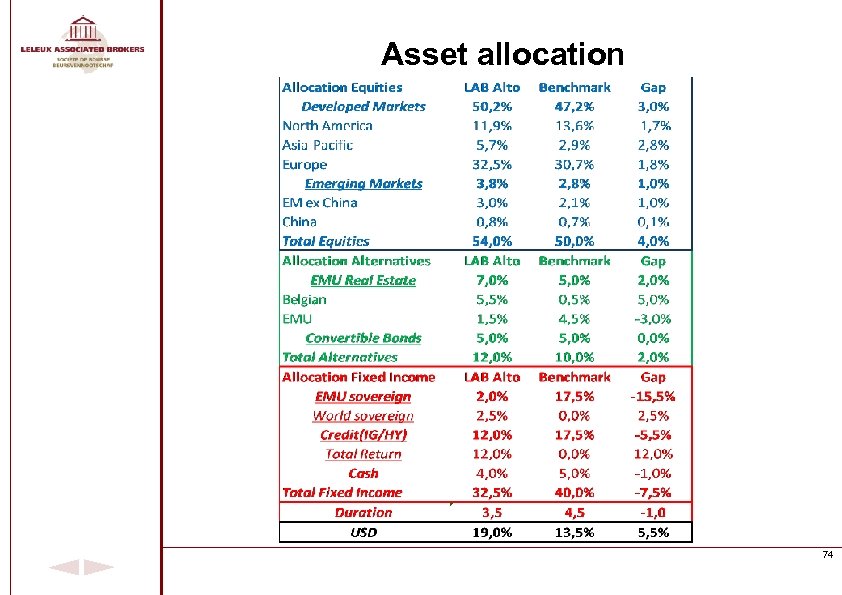

Asset Allocation Portfolio : Profil 5 -Alto – 31/01/2017

Asset allocation 74

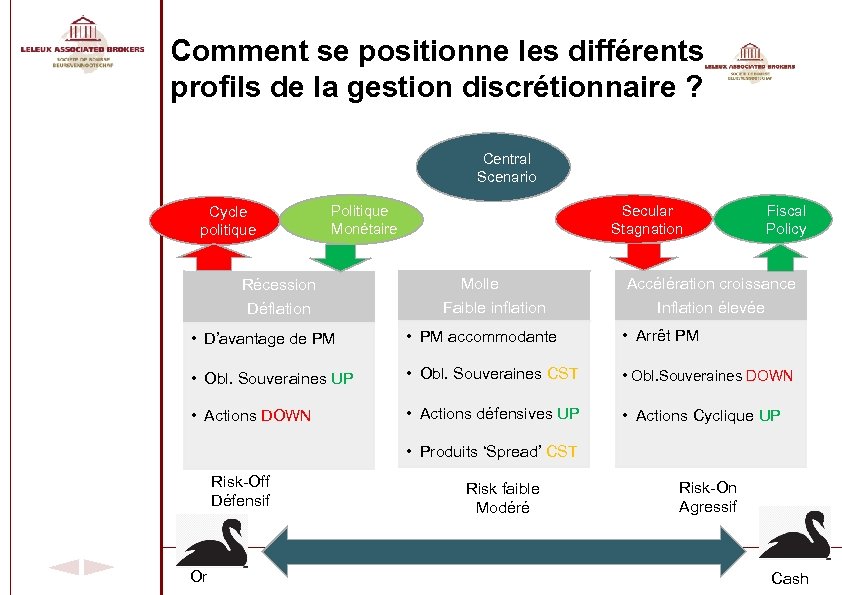

Comment se positionne les différents profils de la gestion discrétionnaire ? Central Scenario Cycle politique Secular Stagnation Politique Monétaire Récession Déflation Molle Faible inflation Fiscal Policy Accélération croissance Inflation élevée • D’avantage de PM • PM accommodante • Arrêt PM • Obl. Souveraines UP • Obl. Souveraines CST • Obl. Souveraines DOWN • Actions défensives UP • Actions Cyclique UP • Produits ‘Spread’ CST Risk-Off Défensif Or Risk faible Modéré Risk-On Agressif Cash

GESTION DE PORTEFEUILLE - Dans quoi investir ? • Déterminer le profil d’investissement adéquat Ø Objectif Ø Horizon d’investissement Ø Niveau de risque • Quelles sont les contraintes ? (les classes d’actifs, les instruments, les fourchettes…) - Comment ? • • Déterminer si la gestion doit-être indicielle ou active Déterminer le mode de prise de décision pour l’asset allocation et la security selection ? - Portefeuille est-il bien géré ? • Mesurer la performance du portefeuille de manière relative - Le principal avantage de la gestion de portefeuille est la diversification et ce afin de réduire les risques 76

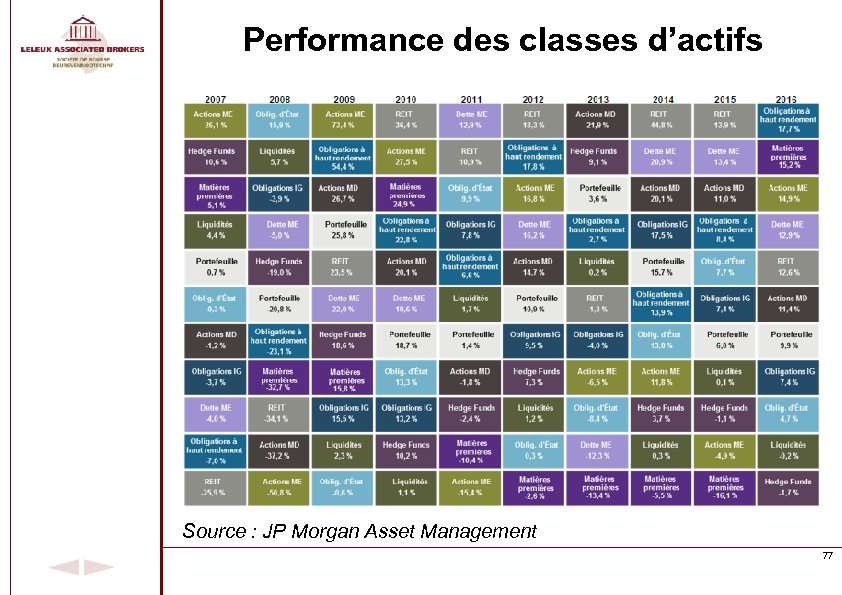

Performance des classes d’actifs Source : JP Morgan Asset Management 77

78

f90c628cd5b87d9b3df4dc468ae10b2a.ppt