Alrosa Presentation. FF&P (22.03.2012).ppt

- Количество слайдов: 7

Fleming Family and Partners Asset Management LLC March 2011 For market

Fleming Family and Partners Asset Management LLC March 2011 For market

ОАО Алроса Информация о компании и инвестиционное предложение 22. 03. 2012 Fleming Family and Partners Asset Management LLC

ОАО Алроса Информация о компании и инвестиционное предложение 22. 03. 2012 Fleming Family and Partners Asset Management LLC

Алмазная отрасль: основные тенденции и ситуация на рынке Март 2012 § Мировое производство неограненных алмазов в 2011 году оценивается в 124 млн. каратов. Основные производители: Ботсвана (21%), Конго (21%), Россия (17%), Канада (10%), Ангола и Австралия (по 9%), ЮАР (8%) и Намибия (2%). Среди компаний лидируют ОАО Алроса (≈26%), De Beers с долей около 25% (на 85% принадлежит Anglo-American), Rio Tinto производит 10% и BHP Billiton – 2%. § Рынок алмазов характеризуется снижающимся у большинства компаний производством и растущим спросом со стороны США (40% объема), Китая и Индии. Спрос на алмазы и бриллианты значительно превышает предложение и спрэд продолжает расширяться, создавая дефицит. Источником повышенного спроса является растущий темпом 10 -12% в год средний класс в Китае и индийская алмазообрабатывающая отрасль. § Алмазы и бриллианты в силу специфики оценки не торгуются как commodities, что означает почти полное отсутствие в их текущей цене спекулятивного капитала § За последние 10 лет не было открыто ни одного значимого месторождения, снижается доля добычи алмазов открытым способом, добыча подземным значительно сложнее и требует больших капитальных затрат. Из 30 крупнейших алмазных шахт только 13 производят на более чем $300 млн. При этом мировой объем производства превышает $12 млрд. (http: //www. roughpolished. com/ru/expertise/52781. html). Ожидается относительно медленный рост добычи алмазов на 19. 5% до уровня 159 млн. карат (в 2011 – около 133. 1 млн. карат) к 2015 г. вследствие того, что введение в эксплуатацию новых месторождений компенсируется истощением действующих. Пик добычи ожидается в 2018 г. § В начале 2012 года рынок алмазов был относительно спокоен, но после Hong Kong International Jewellery Show, прошедшего в середине февраля, начал активизироваться в ответ на возобновившийся спрос традиционных покупателей. Рост закупок был вызван необходимостью восполнения запасов после Рождества и китайского Нового Года. Rap. Net Diamond Index вырос на 2. 45% для бриллиантов 0. 3 кар. , +1. 29% для 0. 5 кар. Цена на более крупные снизилась от 0. 1% для 1 кар. до 2. 03 для 3 кар. бриллиантов. § Текущая цена на камни пока благоприятна для покупок и объясняется временно ограниченной активностью индийской алмазогранильной отрасли (из-за волатильности валютного курса и введенной в январе импортной пошлины на бриллианты в 2%). Расследование дела по отмыванию денег на Израильской биржи добавило сомнений участникам рынка. Поступившие недавно на рынок недорогие низкокачественные алмазы из Маранге, Зимбабве пока не оказали сильного влияния на рынок, но потенциально являются понижающим цены фактором, даже несмотря на специфичность цвета и на ограничения на торговлю в развитых странах. (http: //roughpoplished. com/ru/news/61501. html) § По словам Филиппа Мелье, СЕО De Beers, из-за глобальной экономической неопределенности темпы роста рынка в 2012 будут меньше, чем в 2011, но во второй половине года ожидается улучшение ситуации. (http: //www. diamonds. net/news/News. Item. aspx? RDRIssue. ID=88&Article. ID=39186&Article. Title=Industry+Gets+Jump+Start) 22. 03. 2012 Fleming Family and Partners Asset Management LLC 3

Алмазная отрасль: основные тенденции и ситуация на рынке Март 2012 § Мировое производство неограненных алмазов в 2011 году оценивается в 124 млн. каратов. Основные производители: Ботсвана (21%), Конго (21%), Россия (17%), Канада (10%), Ангола и Австралия (по 9%), ЮАР (8%) и Намибия (2%). Среди компаний лидируют ОАО Алроса (≈26%), De Beers с долей около 25% (на 85% принадлежит Anglo-American), Rio Tinto производит 10% и BHP Billiton – 2%. § Рынок алмазов характеризуется снижающимся у большинства компаний производством и растущим спросом со стороны США (40% объема), Китая и Индии. Спрос на алмазы и бриллианты значительно превышает предложение и спрэд продолжает расширяться, создавая дефицит. Источником повышенного спроса является растущий темпом 10 -12% в год средний класс в Китае и индийская алмазообрабатывающая отрасль. § Алмазы и бриллианты в силу специфики оценки не торгуются как commodities, что означает почти полное отсутствие в их текущей цене спекулятивного капитала § За последние 10 лет не было открыто ни одного значимого месторождения, снижается доля добычи алмазов открытым способом, добыча подземным значительно сложнее и требует больших капитальных затрат. Из 30 крупнейших алмазных шахт только 13 производят на более чем $300 млн. При этом мировой объем производства превышает $12 млрд. (http: //www. roughpolished. com/ru/expertise/52781. html). Ожидается относительно медленный рост добычи алмазов на 19. 5% до уровня 159 млн. карат (в 2011 – около 133. 1 млн. карат) к 2015 г. вследствие того, что введение в эксплуатацию новых месторождений компенсируется истощением действующих. Пик добычи ожидается в 2018 г. § В начале 2012 года рынок алмазов был относительно спокоен, но после Hong Kong International Jewellery Show, прошедшего в середине февраля, начал активизироваться в ответ на возобновившийся спрос традиционных покупателей. Рост закупок был вызван необходимостью восполнения запасов после Рождества и китайского Нового Года. Rap. Net Diamond Index вырос на 2. 45% для бриллиантов 0. 3 кар. , +1. 29% для 0. 5 кар. Цена на более крупные снизилась от 0. 1% для 1 кар. до 2. 03 для 3 кар. бриллиантов. § Текущая цена на камни пока благоприятна для покупок и объясняется временно ограниченной активностью индийской алмазогранильной отрасли (из-за волатильности валютного курса и введенной в январе импортной пошлины на бриллианты в 2%). Расследование дела по отмыванию денег на Израильской биржи добавило сомнений участникам рынка. Поступившие недавно на рынок недорогие низкокачественные алмазы из Маранге, Зимбабве пока не оказали сильного влияния на рынок, но потенциально являются понижающим цены фактором, даже несмотря на специфичность цвета и на ограничения на торговлю в развитых странах. (http: //roughpoplished. com/ru/news/61501. html) § По словам Филиппа Мелье, СЕО De Beers, из-за глобальной экономической неопределенности темпы роста рынка в 2012 будут меньше, чем в 2011, но во второй половине года ожидается улучшение ситуации. (http: //www. diamonds. net/news/News. Item. aspx? RDRIssue. ID=88&Article. ID=39186&Article. Title=Industry+Gets+Jump+Start) 22. 03. 2012 Fleming Family and Partners Asset Management LLC 3

Алроса: сильные стороны и риски § ОАО Алроса включена правительством в первую очередь компаний для приватизации в 2012 -2017 гг. Известно о намерении правительства продать на SPO 14% компании, из них федеральное правительство – 7%, региональное – 7% (http: //alrosa. ru/press_center/releases/2012/03/release 16032012/). Основной риск инвестирования связан с неопределенностью по поводу объема приватизируемого пакета, срока и технологии реализации – IPO/SPO, а также корпоративного управления. § Компания планирует постепенно избавляться от непрофильных активов и концентрироваться на алмазном бизнесе. В настоящий момент разрабатывается долгосрочная стратегия развития (http: //www. rough-polished. com/ru/news/61723. html) § Алроса исключается из списка стратегических предприятий, что позволяет ей избежать ограничения и получить новые возможности для развития бизнеса. Правительство заинтересовано в росте компании. Алроса сообщает о готовности Гохрана провести скупку, аналогичную проведенной в 2010 году, для поддержания продаж. § Доля Алросы на мировом рынке алмазов превышает 25%. В апреле 2011 г. компания сменила форму с ЗАО на ОАО. В сентябре был проведен сплит акций с коэффициентом 1: 27005, и с 13 октября 2011 г. акции снова торгуются. § Компания планирует IPO (возможно, вместе с SPO) к весне 2013 года. Оценка компании будет проводиться на основе данных МСФО по результатам первой половины 2012 г. или же данным по всему 2012 году. Сейчас торговля акциями возможна на внебиржевом рынке, есть внесписочная торговля на ММВБ (http: //rts. micex. ru/ru/issue. aspx? board=EQNE&code=ALRS) § Алроса станет единственной крупной алмазной компанией, торгующейся на биржах и дающей возможность участвовать в росте рынка. Интерес к 10% компании проявляет индийская госкомпания MMTC. При SPO мы ожидаем два варианта размещения: или 4 -5 крупным фондам, или предложения всему рынку. Оба варианта, по нашему мнению, благоприятны для стоимости акций компании. § Топ-менеджмент компании и аналитики ожидают цену размещения на уровне $1. 63 – $1. 9 за акцию к концу 2012 -началу 2013 гг. Мы оцениваем целевой диапазон в пределах $1. 30 -1. 73 за акцию, в среднем – $1. 49. Мы готовы предложить к продаже до 10 млн. бумаг (примерно 0. 14% компании). Уровнем поддержки для акций Алросы является $1. 32, отражающий цену, по которой в 2008 году российским правительством была выкуплена допэмиссия. Мы видим в этой цене нижнюю границу размещения § Сильные фундаментальные показатели, продолжающие улучшаться: P/E = 6. 4 (дисконт ≈63% к рынку), P/S = 1. 8, (дисконт – 57%) EV/EBITDA = 4. 8 (дисконт - 62%), ROE = 33. 6%, Net Debt/EBITDA = 1. 2 (данные на 3. 02. 2012). В 1 полугодии 2011 г. выручка достигла 66 млрд. рублей, EBITDA margin: 54%, чистая прибыль в 5. 2 х раза больше, COGS на 39. 2% ниже § Инвесторы нуждаются в новых инструментах хеджирования: золото перекуплено, серебро слишком волатильно, US Treasuries не выглядят также надежно, как раньше. Европейские госбумаги сильно зависят от ожиданий рынка и ситуации в странах PIIGS 22. 03. 2012 Fleming Family and Partners Asset Management LLC 4

Алроса: сильные стороны и риски § ОАО Алроса включена правительством в первую очередь компаний для приватизации в 2012 -2017 гг. Известно о намерении правительства продать на SPO 14% компании, из них федеральное правительство – 7%, региональное – 7% (http: //alrosa. ru/press_center/releases/2012/03/release 16032012/). Основной риск инвестирования связан с неопределенностью по поводу объема приватизируемого пакета, срока и технологии реализации – IPO/SPO, а также корпоративного управления. § Компания планирует постепенно избавляться от непрофильных активов и концентрироваться на алмазном бизнесе. В настоящий момент разрабатывается долгосрочная стратегия развития (http: //www. rough-polished. com/ru/news/61723. html) § Алроса исключается из списка стратегических предприятий, что позволяет ей избежать ограничения и получить новые возможности для развития бизнеса. Правительство заинтересовано в росте компании. Алроса сообщает о готовности Гохрана провести скупку, аналогичную проведенной в 2010 году, для поддержания продаж. § Доля Алросы на мировом рынке алмазов превышает 25%. В апреле 2011 г. компания сменила форму с ЗАО на ОАО. В сентябре был проведен сплит акций с коэффициентом 1: 27005, и с 13 октября 2011 г. акции снова торгуются. § Компания планирует IPO (возможно, вместе с SPO) к весне 2013 года. Оценка компании будет проводиться на основе данных МСФО по результатам первой половины 2012 г. или же данным по всему 2012 году. Сейчас торговля акциями возможна на внебиржевом рынке, есть внесписочная торговля на ММВБ (http: //rts. micex. ru/ru/issue. aspx? board=EQNE&code=ALRS) § Алроса станет единственной крупной алмазной компанией, торгующейся на биржах и дающей возможность участвовать в росте рынка. Интерес к 10% компании проявляет индийская госкомпания MMTC. При SPO мы ожидаем два варианта размещения: или 4 -5 крупным фондам, или предложения всему рынку. Оба варианта, по нашему мнению, благоприятны для стоимости акций компании. § Топ-менеджмент компании и аналитики ожидают цену размещения на уровне $1. 63 – $1. 9 за акцию к концу 2012 -началу 2013 гг. Мы оцениваем целевой диапазон в пределах $1. 30 -1. 73 за акцию, в среднем – $1. 49. Мы готовы предложить к продаже до 10 млн. бумаг (примерно 0. 14% компании). Уровнем поддержки для акций Алросы является $1. 32, отражающий цену, по которой в 2008 году российским правительством была выкуплена допэмиссия. Мы видим в этой цене нижнюю границу размещения § Сильные фундаментальные показатели, продолжающие улучшаться: P/E = 6. 4 (дисконт ≈63% к рынку), P/S = 1. 8, (дисконт – 57%) EV/EBITDA = 4. 8 (дисконт - 62%), ROE = 33. 6%, Net Debt/EBITDA = 1. 2 (данные на 3. 02. 2012). В 1 полугодии 2011 г. выручка достигла 66 млрд. рублей, EBITDA margin: 54%, чистая прибыль в 5. 2 х раза больше, COGS на 39. 2% ниже § Инвесторы нуждаются в новых инструментах хеджирования: золото перекуплено, серебро слишком волатильно, US Treasuries не выглядят также надежно, как раньше. Европейские госбумаги сильно зависят от ожиданий рынка и ситуации в странах PIIGS 22. 03. 2012 Fleming Family and Partners Asset Management LLC 4

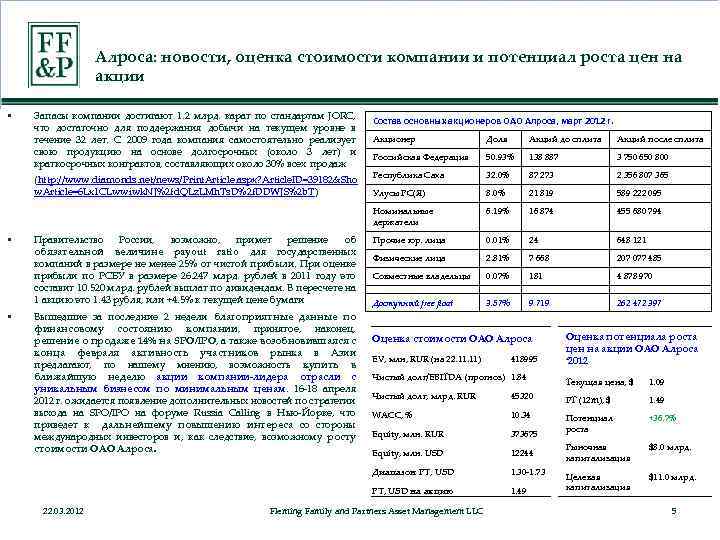

Алроса: новости, оценка стоимости компании и потенциал роста цен на акции § Запасы компании достигают 1. 2 млрд. карат по стандартам JORC, что достаточно для поддержания добычи на текущем уровне в течение 32 лет. C 2009 года компания самостоятельно реализует свою продукцию на основе долгосрочных (около 3 лет) и краткосрочных контрактов, составляющих около 30% всех продаж Состав основных акционеров ОАО Алроса, март 2012 г. § § Правительство России, возможно, примет решение об обязательной величине payout ratio для государственных компаний в размере не менее 25% от чистой прибыли. При оценке прибыли по РСБУ в размере 26. 247 млрд. рублей в 2011 году это составит 10. 520 млрд. рублей выплат по дивидендам. В пересчете на 1 акцию это 1. 43 рубля, или +4. 5% к текущей цене бумаги Вышедшие за последние 2 недели благоприятные данные по финансовому состоянию компании, принятое, наконец, решение о продаже 14% на SPO/IPO, а также возобновившаяся с конца февраля активность участников рынка в Азии предлагают, по нашему мнению, возможность купить в ближайшую неделю акции компании-лидера отрасли с уникальным бизнесом по минимальным ценам. 16 -18 апреля 2012 г. ожидается появление дополнительных новостей по стратегии выхода на SPO/IPO на форуме Russia Calling в Нью-Йорке, что приведет к дальнейшему повышению интереса со стороны международных инвесторов и, как следствие, возможному росту стоимости ОАО Алроса. Доля Акций до сплита Акций после сплита Российская Федерация 50. 93% 138 887 3 750 650 800 Республика Саха 32. 0% 87 273 2 356 807 365 Улусы РС(Я) 8. 0% 21 819 589 222 095 Номинальные держатели (http: //www. diamonds. net/news/Print. Article. aspx? Article. ID=39182&Sho w. Article=6 Lx 1 CLwwiwk. NJ%2 fd. QLz. LMh. Ts. D%2 f. DDWJS%2 b. T) Акционер 6. 19% 16 874 455 680 794 Прочие юр. лица 0. 01% 24 648 121 Физические лица 2. 81% 7 668 207 077 485 Совместные владельцы 0. 07% 181 4 878 970 Доступный free float 3. 57% 9 719 262 472 397 Оценка стоимости ОАО Алроса EV, млн, RUR (на 22. 11) 418995 Оценка потенциала роста цен на акции ОАО Алроса ‘ 2012 Текущая цена, $ 1. 09 Чистый долг, млрд. RUR 45320 PT (12 m), $ 1. 49 WACC, % 10. 34 +36. 7% Equity, млн. RUR 373675 Потенциал роста Equity, млн. USD 12244 Рыночная капитализация $8. 0 млрд. Диапазон PT, USD 1. 30 -1. 73 1. 49 Целевая капитализация $11. 0 млрд. PT, USD на акцию 22. 03. 2012 Чистый долг/EBITDA (прогноз) 1. 84 Fleming Family and Partners Asset Management LLC 5

Алроса: новости, оценка стоимости компании и потенциал роста цен на акции § Запасы компании достигают 1. 2 млрд. карат по стандартам JORC, что достаточно для поддержания добычи на текущем уровне в течение 32 лет. C 2009 года компания самостоятельно реализует свою продукцию на основе долгосрочных (около 3 лет) и краткосрочных контрактов, составляющих около 30% всех продаж Состав основных акционеров ОАО Алроса, март 2012 г. § § Правительство России, возможно, примет решение об обязательной величине payout ratio для государственных компаний в размере не менее 25% от чистой прибыли. При оценке прибыли по РСБУ в размере 26. 247 млрд. рублей в 2011 году это составит 10. 520 млрд. рублей выплат по дивидендам. В пересчете на 1 акцию это 1. 43 рубля, или +4. 5% к текущей цене бумаги Вышедшие за последние 2 недели благоприятные данные по финансовому состоянию компании, принятое, наконец, решение о продаже 14% на SPO/IPO, а также возобновившаяся с конца февраля активность участников рынка в Азии предлагают, по нашему мнению, возможность купить в ближайшую неделю акции компании-лидера отрасли с уникальным бизнесом по минимальным ценам. 16 -18 апреля 2012 г. ожидается появление дополнительных новостей по стратегии выхода на SPO/IPO на форуме Russia Calling в Нью-Йорке, что приведет к дальнейшему повышению интереса со стороны международных инвесторов и, как следствие, возможному росту стоимости ОАО Алроса. Доля Акций до сплита Акций после сплита Российская Федерация 50. 93% 138 887 3 750 650 800 Республика Саха 32. 0% 87 273 2 356 807 365 Улусы РС(Я) 8. 0% 21 819 589 222 095 Номинальные держатели (http: //www. diamonds. net/news/Print. Article. aspx? Article. ID=39182&Sho w. Article=6 Lx 1 CLwwiwk. NJ%2 fd. QLz. LMh. Ts. D%2 f. DDWJS%2 b. T) Акционер 6. 19% 16 874 455 680 794 Прочие юр. лица 0. 01% 24 648 121 Физические лица 2. 81% 7 668 207 077 485 Совместные владельцы 0. 07% 181 4 878 970 Доступный free float 3. 57% 9 719 262 472 397 Оценка стоимости ОАО Алроса EV, млн, RUR (на 22. 11) 418995 Оценка потенциала роста цен на акции ОАО Алроса ‘ 2012 Текущая цена, $ 1. 09 Чистый долг, млрд. RUR 45320 PT (12 m), $ 1. 49 WACC, % 10. 34 +36. 7% Equity, млн. RUR 373675 Потенциал роста Equity, млн. USD 12244 Рыночная капитализация $8. 0 млрд. Диапазон PT, USD 1. 30 -1. 73 1. 49 Целевая капитализация $11. 0 млрд. PT, USD на акцию 22. 03. 2012 Чистый долг/EBITDA (прогноз) 1. 84 Fleming Family and Partners Asset Management LLC 5

Thank you for your attention! Fleming Family and Partners Asset Management LLC 22. 03. 2012 Poppies and Roses, 1973 (oil on canvas) by Houston, John (b. 1930) © The Fleming-Wyfold Art Foundation/ The Bridgeman Art Library

Thank you for your attention! Fleming Family and Partners Asset Management LLC 22. 03. 2012 Poppies and Roses, 1973 (oil on canvas) by Houston, John (b. 1930) © The Fleming-Wyfold Art Foundation/ The Bridgeman Art Library

This document is issued by Fleming Family and Partners Asset Management LLC , authorised and regulated in the Russian Federation (FF&P). This document is intended only for the person to whom it has been delivered by FF&P. It is not to be reproduced or redistributed in any manner to any other person without the prior consent of FF&P. This presentation has been prepared for informational purposes only and is provided as at the date of this presentation and is subject to change without notice. No part of this presentation, nor the fact of its distribution, should form the basis of, or be relied on in connection with, any contract or commitment or investment decision whatsoever. Before entering into any transaction, you should consider the suitability of the transaction to your particular circumstances and independently review (with your professional advisers as necessary) the specific financial risks as well as the legal, regulatory, credit, tax and accounting consequences of entering into such transaction. This presentation is not an advertisement of securities or a recommendation to enter into any transaction or an offer or a solicitation of an offer to sell, exchange or otherwise transfer securities and is not intended to facilitate any sale, exchange or transfer of securities to any person or entity and does not form a fiduciary relationship or constitute advice. This presentation is not investment research and has not been prepared in accordance with legal requirements designed to promote the independence of investment research, and has been prepared only to assist recipients to make their own evaluation of issues, transactions and companies referred to herein. No representation, warranty or undertaking, express or implied, is made as to, and no reliance should be placed on, the fairness, accuracy, completeness or correctness of the information, including any third party information, or the opinions contained herein. All statements of opinion and all projections, forecasts, or statements relating to expectations regarding future events or the possible future performance represent FF&P’s own assessment and interpretation of information available to them currently. For further information please contact FF&P’s office. © 2012 Fleming Family and Partners Asset Management LLC. All rights reserved.

This document is issued by Fleming Family and Partners Asset Management LLC , authorised and regulated in the Russian Federation (FF&P). This document is intended only for the person to whom it has been delivered by FF&P. It is not to be reproduced or redistributed in any manner to any other person without the prior consent of FF&P. This presentation has been prepared for informational purposes only and is provided as at the date of this presentation and is subject to change without notice. No part of this presentation, nor the fact of its distribution, should form the basis of, or be relied on in connection with, any contract or commitment or investment decision whatsoever. Before entering into any transaction, you should consider the suitability of the transaction to your particular circumstances and independently review (with your professional advisers as necessary) the specific financial risks as well as the legal, regulatory, credit, tax and accounting consequences of entering into such transaction. This presentation is not an advertisement of securities or a recommendation to enter into any transaction or an offer or a solicitation of an offer to sell, exchange or otherwise transfer securities and is not intended to facilitate any sale, exchange or transfer of securities to any person or entity and does not form a fiduciary relationship or constitute advice. This presentation is not investment research and has not been prepared in accordance with legal requirements designed to promote the independence of investment research, and has been prepared only to assist recipients to make their own evaluation of issues, transactions and companies referred to herein. No representation, warranty or undertaking, express or implied, is made as to, and no reliance should be placed on, the fairness, accuracy, completeness or correctness of the information, including any third party information, or the opinions contained herein. All statements of opinion and all projections, forecasts, or statements relating to expectations regarding future events or the possible future performance represent FF&P’s own assessment and interpretation of information available to them currently. For further information please contact FF&P’s office. © 2012 Fleming Family and Partners Asset Management LLC. All rights reserved.