13 тема Финансовый рынок.pptx

- Количество слайдов: 42

Финансы Тема № 13 ФИНАНСОВЫЙ РЫНОК

Финансы Тема № 13 ФИНАНСОВЫЙ РЫНОК

Вопросы лекции: 1. Понятие о финансовом рынке 2. Рынок ценных бумаг. Классификация ценных бумаг 3. Выпуск и обращение ценных бумаг 4. Участники рынка ценных бумаг 5. Фондовая биржа

Вопросы лекции: 1. Понятие о финансовом рынке 2. Рынок ценных бумаг. Классификация ценных бумаг 3. Выпуск и обращение ценных бумаг 4. Участники рынка ценных бумаг 5. Фондовая биржа

Финансовый рынок это система рыночных отношений, обеспечивающих аккумуляцию и перераспределение временно свободных денежных средств предприятий, банков, государства. Финансовый рынок представляет собой экономические отношения, связанные с движением денежного капитала в разных формах и ценных бумаг. Он является составной частью системы рыночных отношений и органически связан с товарными и другими рынками: земли, природных ресурсов, рабочей силы, жилья и другой недвижимости. 3

Финансовый рынок это система рыночных отношений, обеспечивающих аккумуляцию и перераспределение временно свободных денежных средств предприятий, банков, государства. Финансовый рынок представляет собой экономические отношения, связанные с движением денежного капитала в разных формах и ценных бумаг. Он является составной частью системы рыночных отношений и органически связан с товарными и другими рынками: земли, природных ресурсов, рабочей силы, жилья и другой недвижимости. 3

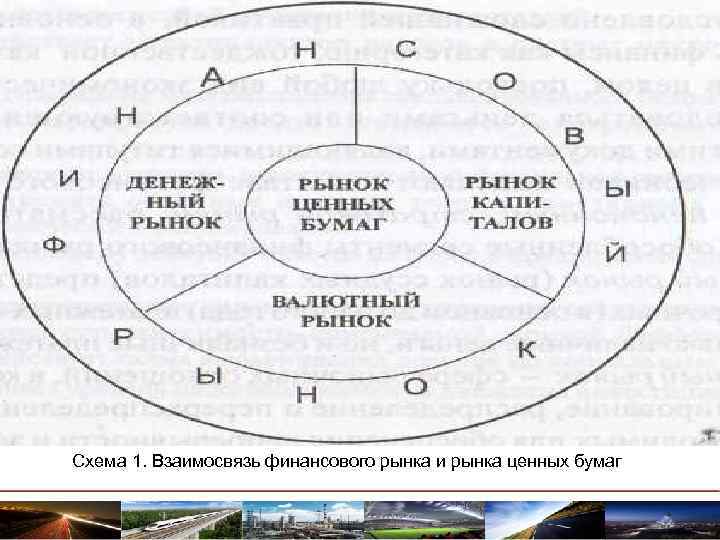

Схема 1. Взаимосвязь финансового рынка и рынка ценных бумаг

Схема 1. Взаимосвязь финансового рынка и рынка ценных бумаг

Денежный рынок (рынок ссудных капиталов) представляет собой рынок краткосрочных (в основном до одного года) платежных средств, включающий не только наличные деньги, но и безналичные платежные средства. Кредитный рынок - сфера рыночных отношений, в которой происходит аккумулирование, распределение и перераспределение кредитных ресурсов, необходимых для обеспечения непрерывности и эффективности общественного воспроизводства. Он связан с кредитными операциями банков по ссудам: сюда относятся также и коммерческий кредит. 5

Денежный рынок (рынок ссудных капиталов) представляет собой рынок краткосрочных (в основном до одного года) платежных средств, включающий не только наличные деньги, но и безналичные платежные средства. Кредитный рынок - сфера рыночных отношений, в которой происходит аккумулирование, распределение и перераспределение кредитных ресурсов, необходимых для обеспечения непрерывности и эффективности общественного воспроизводства. Он связан с кредитными операциями банков по ссудам: сюда относятся также и коммерческий кредит. 5

Валютный рынок - это сфера экономических отношений, которые проявляются в осуществлении операций по куплепродаже иностранной валюты и размещение временно свободных валютных средств, а также операций по инвестированию валютного капитала. Рынок капиталов - часть рынка ссудных капиталов, где формируется спрос и предложение на средне- и долгосрочный ссудный капитал. Рынок капитала, как составная часть системы рынков, выступает в основных формах: в материально-вещественной форме (рынок физического капитала); в денежной форме (рынок ссудных средств). 6

Валютный рынок - это сфера экономических отношений, которые проявляются в осуществлении операций по куплепродаже иностранной валюты и размещение временно свободных валютных средств, а также операций по инвестированию валютного капитала. Рынок капиталов - часть рынка ссудных капиталов, где формируется спрос и предложение на средне- и долгосрочный ссудный капитал. Рынок капитала, как составная часть системы рынков, выступает в основных формах: в материально-вещественной форме (рынок физического капитала); в денежной форме (рынок ссудных средств). 6

На финансовом рынке объектом купли-продажи являются специфические товары - деньги и ценные (денежные бумаги). Важное место в финансовом рынке занимает рынок ценных бумаг, представляющий собой экономические отношения, опосредуемые движением ценных бумаг. Он включает фондовый рынок, связанный с обращением фондовых ценностей: корпоративных ценных бумаг - акций и облигаций и рынок государственных ценных бумаг. Термин «фондовый рынок» связан с наименованием учреждения, на котором первоначально совершались и оформлялись сделки с ценными бумагами - фондовой бирже. 7

На финансовом рынке объектом купли-продажи являются специфические товары - деньги и ценные (денежные бумаги). Важное место в финансовом рынке занимает рынок ценных бумаг, представляющий собой экономические отношения, опосредуемые движением ценных бумаг. Он включает фондовый рынок, связанный с обращением фондовых ценностей: корпоративных ценных бумаг - акций и облигаций и рынок государственных ценных бумаг. Термин «фондовый рынок» связан с наименованием учреждения, на котором первоначально совершались и оформлялись сделки с ценными бумагами - фондовой бирже. 7

Предпосылками функционирования финансового рынка являются: 1) широкая самостоятельность первичных хозяйственных звеньев сферы материального производства - хозяйствующих субъектов всех форм собственности, в том числе и государственного сектора, с целью развития конкуренции и ограничения монополизма; 2) сокращение роли государства в перераспределении финансовых ресурсов: уменьшение централизованного финансирования инвестиций, внутриведомственного перераспределения средств между предприятиями; 3) рост денежных доходов у хозяйствующих субъектов и населения, которые могут быть инвестированы в ценные бумаги и другие активы; 4) прекращение использования ссудного фонда для финансирования дефицитов бюджетов; дефициты как республиканского, так и местных бюджетов покрываются выпуском государственных займов с обращением облигаций

Предпосылками функционирования финансового рынка являются: 1) широкая самостоятельность первичных хозяйственных звеньев сферы материального производства - хозяйствующих субъектов всех форм собственности, в том числе и государственного сектора, с целью развития конкуренции и ограничения монополизма; 2) сокращение роли государства в перераспределении финансовых ресурсов: уменьшение централизованного финансирования инвестиций, внутриведомственного перераспределения средств между предприятиями; 3) рост денежных доходов у хозяйствующих субъектов и населения, которые могут быть инвестированы в ценные бумаги и другие активы; 4) прекращение использования ссудного фонда для финансирования дефицитов бюджетов; дефициты как республиканского, так и местных бюджетов покрываются выпуском государственных займов с обращением облигаций

Функции финансового рынка Финансовый рынок выполняет перераспределительную подфункцию как субкатегория финансов, а поскольку при этом происходит обеспечение финансовыми ресурсами экономических агентов в целях их развития и расширения воспроизводства, то отсюда следует выполнение финансовым рынком воспроизводственной функции.

Функции финансового рынка Финансовый рынок выполняет перераспределительную подфункцию как субкатегория финансов, а поскольку при этом происходит обеспечение финансовыми ресурсами экономических агентов в целях их развития и расширения воспроизводства, то отсюда следует выполнение финансовым рынком воспроизводственной функции.

Рынок ценных бумаг - часть финансового рынка, на котором продаются и покупаются разные виды ценных бумаг, выпущенных (эмитированных) хозяйствующими субъектами и государством. Функционирование этого рынка дает возможность упорядочить и повысить эффективность многих экономических процессов, особенно инвестиционных. Это достигается многообразием фондовых инструментов данного рынка - ценных бумаг. 10

Рынок ценных бумаг - часть финансового рынка, на котором продаются и покупаются разные виды ценных бумаг, выпущенных (эмитированных) хозяйствующими субъектами и государством. Функционирование этого рынка дает возможность упорядочить и повысить эффективность многих экономических процессов, особенно инвестиционных. Это достигается многообразием фондовых инструментов данного рынка - ценных бумаг. 10

Ценные бумаги представляют собой денежные документы, удостоверяющие имущественное право или отношение займа их владельцев к организации, выпускавшей такие документы. В данном определении имущественное право предполагает расширенное понимание ценных бумаг: 1) как документов, подтверждающих участие их владельца в капитале определенного субъекта хозяйствования и получение части дохода от этого участия; 2) как документов, предъявляемых для реализации выраженных в них имущественных прав и удовлетворения потребностей владельцев; в такой трактовке понятие «ценные бумаги» охватывает некоторые расчетнохозяйственные операции; 3) отношения займа выражаются как государственными, так и корпоративными ценными бумагами.

Ценные бумаги представляют собой денежные документы, удостоверяющие имущественное право или отношение займа их владельцев к организации, выпускавшей такие документы. В данном определении имущественное право предполагает расширенное понимание ценных бумаг: 1) как документов, подтверждающих участие их владельца в капитале определенного субъекта хозяйствования и получение части дохода от этого участия; 2) как документов, предъявляемых для реализации выраженных в них имущественных прав и удовлетворения потребностей владельцев; в такой трактовке понятие «ценные бумаги» охватывает некоторые расчетнохозяйственные операции; 3) отношения займа выражаются как государственными, так и корпоративными ценными бумагами.

Ценные бумаги могут существовать в форме обособленных документов или записей на счетах. Виды ценных бумаг разнообразны: к ним относятся акции, облигации, государственные долговые обязательства, депозитные и сберегательные сертификаты банков, краткосрочные ноты Национального банка. К ценным бумагам не относятся документы, подтверждающие получение банковского кредита, долговые расписки, завещания, лотерейные билеты, страховые полисы.

Ценные бумаги могут существовать в форме обособленных документов или записей на счетах. Виды ценных бумаг разнообразны: к ним относятся акции, облигации, государственные долговые обязательства, депозитные и сберегательные сертификаты банков, краткосрочные ноты Национального банка. К ценным бумагам не относятся документы, подтверждающие получение банковского кредита, долговые расписки, завещания, лотерейные билеты, страховые полисы.

В Казахстане, в соответствии с законом «О рынке ценных бумаг» применяются эмиссионные ценные бумаги — ценные бумаги, обладающие в пределах одного выпуска однородными признаками и реквизитами, размещаемые и обращающиеся на основании единых для данного выпуска условий. Они подразделяются на: государственные и негосударственные.

В Казахстане, в соответствии с законом «О рынке ценных бумаг» применяются эмиссионные ценные бумаги — ценные бумаги, обладающие в пределах одного выпуска однородными признаками и реквизитами, размещаемые и обращающиеся на основании единых для данного выпуска условий. Они подразделяются на: государственные и негосударственные.

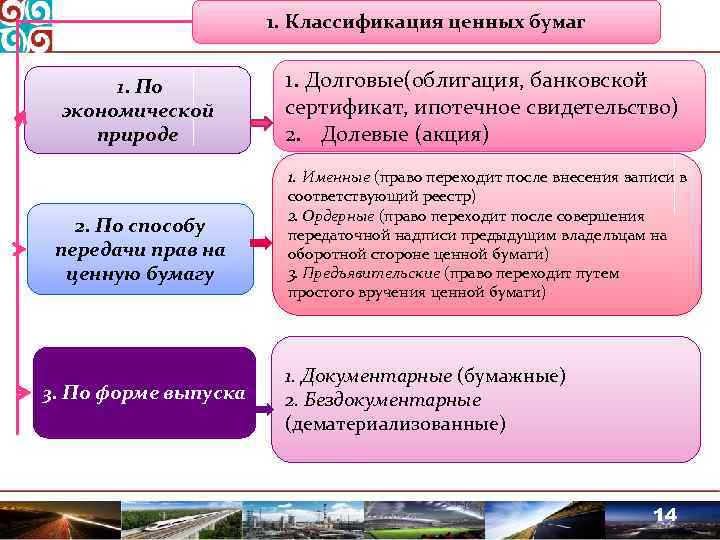

1. Классификация ценных бумаг 1. По экономической природе 2. По способу передачи прав на ценную бумагу 3. По форме выпуска 1. Долговые(облигация, банковской сертификат, ипотечное свидетельство) 2. Долевые (акция) 1. Именные (право переходит после внесения записи в соответствующий реестр) 2. Ордерные (право переходит после совершения передаточной надписи предыдущим владельцам на оборотной стороне ценной бумаги) 3. Предъявительские (право переходит путем простого вручения ценной бумаги) 1. Документарные (бумажные) 2. Бездокументарные (дематериализованные) 14

1. Классификация ценных бумаг 1. По экономической природе 2. По способу передачи прав на ценную бумагу 3. По форме выпуска 1. Долговые(облигация, банковской сертификат, ипотечное свидетельство) 2. Долевые (акция) 1. Именные (право переходит после внесения записи в соответствующий реестр) 2. Ордерные (право переходит после совершения передаточной надписи предыдущим владельцам на оборотной стороне ценной бумаги) 3. Предъявительские (право переходит путем простого вручения ценной бумаги) 1. Документарные (бумажные) 2. Бездокументарные (дематериализованные) 14

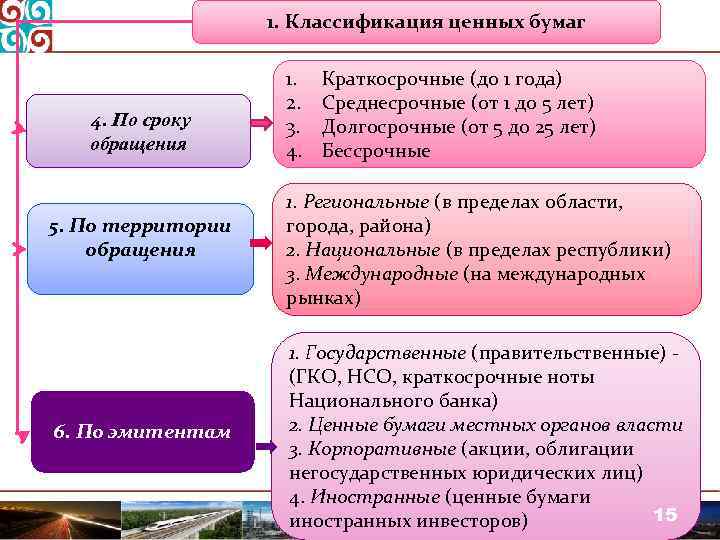

1. Классификация ценных бумаг 4. По сроку обращения 5. По территории обращения 6. По эмитентам 1. 2. 3. 4. Краткосрочные (до 1 года) Среднесрочные (от 1 до 5 лет) Долгосрочные (от 5 до 25 лет) Бессрочные 1. Региональные (в пределах области, города, района) 2. Национальные (в пределах республики) 3. Международные (на международных рынках) 1. Государственные (правительственные) - (ГКО, НСО, краткосрочные ноты Национального банка) 2. Ценные бумаги местных органов власти 3. Корпоративные (акции, облигации негосударственных юридических лиц) 4. Иностранные (ценные бумаги 15 иностранных инвесторов)

1. Классификация ценных бумаг 4. По сроку обращения 5. По территории обращения 6. По эмитентам 1. 2. 3. 4. Краткосрочные (до 1 года) Среднесрочные (от 1 до 5 лет) Долгосрочные (от 5 до 25 лет) Бессрочные 1. Региональные (в пределах области, города, района) 2. Национальные (в пределах республики) 3. Международные (на международных рынках) 1. Государственные (правительственные) - (ГКО, НСО, краткосрочные ноты Национального банка) 2. Ценные бумаги местных органов власти 3. Корпоративные (акции, облигации негосударственных юридических лиц) 4. Иностранные (ценные бумаги 15 иностранных инвесторов)

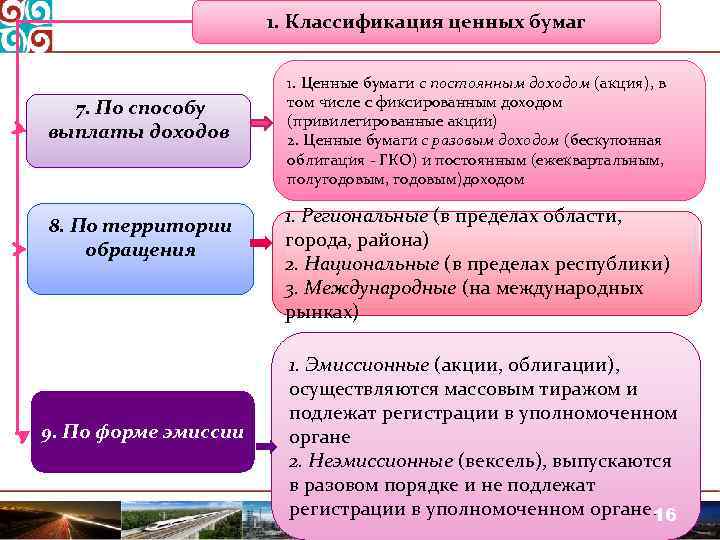

1. Классификация ценных бумаг 7. По способу выплаты доходов 8. По территории обращения 9. По форме эмиссии 1. Ценные бумаги с постоянным доходом (акция), в том числе с фиксированным доходом (привилегированные акции) 2. Ценные бумаги с разовым доходом (бескупонная облигация - ГКО) и постоянным (ежеквартальным, полугодовым, годовым)доходом 1. Региональные (в пределах области, города, района) 2. Национальные (в пределах республики) 3. Международные (на международных рынках) 1. Эмиссионные (акции, облигации), осуществляются массовым тиражом и подлежат регистрации в уполномоченном органе 2. Неэмиссионные (вексель), выпускаются в разовом порядке и не подлежат регистрации в уполномоченном органе. 16

1. Классификация ценных бумаг 7. По способу выплаты доходов 8. По территории обращения 9. По форме эмиссии 1. Ценные бумаги с постоянным доходом (акция), в том числе с фиксированным доходом (привилегированные акции) 2. Ценные бумаги с разовым доходом (бескупонная облигация - ГКО) и постоянным (ежеквартальным, полугодовым, годовым)доходом 1. Региональные (в пределах области, города, района) 2. Национальные (в пределах республики) 3. Международные (на международных рынках) 1. Эмиссионные (акции, облигации), осуществляются массовым тиражом и подлежат регистрации в уполномоченном органе 2. Неэмиссионные (вексель), выпускаются в разовом порядке и не подлежат регистрации в уполномоченном органе. 16

Государственные - удостоверяют права ее держателя в отношении займа, в котором заемщиком выступает Правительство Республики Казахстан, местный исполнительный орган или Национальный банк Республики Казахстан. Негосударственные эмиссионные ценные бумаги - акции, облигации и иные ценные бумаги, выпускаемые негосударственными организациями. В общепризнанной трактовке это - корпоративные ценные бумаги. 17

Государственные - удостоверяют права ее держателя в отношении займа, в котором заемщиком выступает Правительство Республики Казахстан, местный исполнительный орган или Национальный банк Республики Казахстан. Негосударственные эмиссионные ценные бумаги - акции, облигации и иные ценные бумаги, выпускаемые негосударственными организациями. В общепризнанной трактовке это - корпоративные ценные бумаги. 17

По ценным бумагам предусматривается выплата доходов их владельцам в виде дивидендов или процентов, а также возможность передачи денежных или иных прав, вытекающих из этих документов, другим лицам. Акцией называется ценная бумага, выпускаемая хозяйствующими субъектами: акционерными обществами, предприятиями, организациями, коммерческими банками, кооперативами без установленного срока обращения, удостоверяющая внесение средств на цели их развития и дающая право ее владельцу на получение части прибыли предприятия, организации в виде дивиденда. 18

По ценным бумагам предусматривается выплата доходов их владельцам в виде дивидендов или процентов, а также возможность передачи денежных или иных прав, вытекающих из этих документов, другим лицам. Акцией называется ценная бумага, выпускаемая хозяйствующими субъектами: акционерными обществами, предприятиями, организациями, коммерческими банками, кооперативами без установленного срока обращения, удостоверяющая внесение средств на цели их развития и дающая право ее владельцу на получение части прибыли предприятия, организации в виде дивиденда. 18

Акционерная форма собственности проявляет свои преимущества посредством выпуска акций акционерных обществ. Эти акции распространяются путем открытой подписки либо в порядке распределения между учредителями общества. Акции удостоверяют право их владельца на долю в собственных средствах акционерного общества, на получение дохода от его деятельности, и, как правило, на участие в управлении обществом. Выпуск акции акционерным обществом осуществляется в размере его уставного фонда или на всю стоимость имущества государственного предприятия в случае преобразования его в акционерное общество. Акционерным обществом могут выпускаться привилегированные акции, которые дают акционерам преимущественное право на получение дивидендов, а также на приоритетное участие в распределении имущества общества в случае его ликвидации. По привилегированным акциям дивиденды выплачиваются в размере не менее установленного заранее твердого процента к их номинальной стоимости, независимо от суммы полученного акционерным обществом дохода в соответствующем году. В случае недостаточности дохода выплата процентов по привилегированным акциям производится за счет резервного фонда. 19

Акционерная форма собственности проявляет свои преимущества посредством выпуска акций акционерных обществ. Эти акции распространяются путем открытой подписки либо в порядке распределения между учредителями общества. Акции удостоверяют право их владельца на долю в собственных средствах акционерного общества, на получение дохода от его деятельности, и, как правило, на участие в управлении обществом. Выпуск акции акционерным обществом осуществляется в размере его уставного фонда или на всю стоимость имущества государственного предприятия в случае преобразования его в акционерное общество. Акционерным обществом могут выпускаться привилегированные акции, которые дают акционерам преимущественное право на получение дивидендов, а также на приоритетное участие в распределении имущества общества в случае его ликвидации. По привилегированным акциям дивиденды выплачиваются в размере не менее установленного заранее твердого процента к их номинальной стоимости, независимо от суммы полученного акционерным обществом дохода в соответствующем году. В случае недостаточности дохода выплата процентов по привилегированным акциям производится за счет резервного фонда. 19

Акции могут выпускаться как именные, так и на предъявителя. Продажа, отчуждение другим способом именных акций подлежит обязательной регистрации в установленном законодательством порядке. В хозяйственной практике используются другие виды акций: открытых и закрытых акционерных обществ, конвертируемые акции, ограниченные и т. д. Понятие «золотая акция» определяет ценную бумагу, дающую ее владельцу право вето при решении важнейших вопросов функционирования акционерного общества; в Казахстане обладателем такой акции может быть уполномоченный государственный орган в акционерных обществах с долей государственной собственности в капитале общества. 20

Акции могут выпускаться как именные, так и на предъявителя. Продажа, отчуждение другим способом именных акций подлежит обязательной регистрации в установленном законодательством порядке. В хозяйственной практике используются другие виды акций: открытых и закрытых акционерных обществ, конвертируемые акции, ограниченные и т. д. Понятие «золотая акция» определяет ценную бумагу, дающую ее владельцу право вето при решении важнейших вопросов функционирования акционерного общества; в Казахстане обладателем такой акции может быть уполномоченный государственный орган в акционерных обществах с долей государственной собственности в капитале общества. 20

Облигации, в отличие от акций, представляют собой ценные бумаги, удостоверяющие внесение их владельцами денежных средств и подтверждающие обязательство возместить им номинальную стоимость облигаций в предусмотренный в них срок, с уплатой фиксированного процента (если иное не предусмотрено условиями выпуска). Облигации, таким образом, удостоверяют отношения займа между их владельцем (кредиторами) и учреждением, организацией, выпустившими данные документы (должниками).

Облигации, в отличие от акций, представляют собой ценные бумаги, удостоверяющие внесение их владельцами денежных средств и подтверждающие обязательство возместить им номинальную стоимость облигаций в предусмотренный в них срок, с уплатой фиксированного процента (если иное не предусмотрено условиями выпуска). Облигации, таким образом, удостоверяют отношения займа между их владельцем (кредиторами) и учреждением, организацией, выпустившими данные документы (должниками).

Существуют облигации следующих видов: 1. Облигации внутренних государственных и местных займов; 2. Облигации хозяйствующих субъектов. Облигации могут выпускаться как именные, так и на предъявителя, процентными и беспроцентными (целевыми), свободно обращающимися или с ограниченным кругом обращения. Хозяйствующие субъекты приобретают облигации всех видов за собственных средств, а граждане - за счет личных средств. Средства, полученные от реализации внутренних государственных и местных облигационных займов, направляются в соответствующие бюджеты или внебюджетные фонды. Облигации этих займов распространяются учреждениями банков. Доход по облигациям процентных внутренних государственных и местных займов выплачивается при погашении займов путем начисления процентов к номиналу облигаций либо путем оплаты купонов. Облигации предприятий выпускаются и распространяются согласно их уставам и действующему законодательству.

Существуют облигации следующих видов: 1. Облигации внутренних государственных и местных займов; 2. Облигации хозяйствующих субъектов. Облигации могут выпускаться как именные, так и на предъявителя, процентными и беспроцентными (целевыми), свободно обращающимися или с ограниченным кругом обращения. Хозяйствующие субъекты приобретают облигации всех видов за собственных средств, а граждане - за счет личных средств. Средства, полученные от реализации внутренних государственных и местных облигационных займов, направляются в соответствующие бюджеты или внебюджетные фонды. Облигации этих займов распространяются учреждениями банков. Доход по облигациям процентных внутренних государственных и местных займов выплачивается при погашении займов путем начисления процентов к номиналу облигаций либо путем оплаты купонов. Облигации предприятий выпускаются и распространяются согласно их уставам и действующему законодательству.

Вексель представляет собой документ, удостоверяющий безусловное денежное обязательство векселедателя уплатить по наступлении срока определенную сумму денег владельцу векселя - векселедержателю. Вексель не только форма расчетов, но, что гораздо важнее, это форма коммерческого кредита: рассчитываясь за продукцию или услуги векселем, предприниматель не тратит своих денег на расчетном счете в банке в течение того времени, на которое выдан вексель. А это значит, что партнер по сделке предоставляет ему коммерческий кредит в сумме и на срок, указанные в векселе. Финансовый вексель выдается с целью привлечения денег, а также на основе сделок об оказании финансовых услуг.

Вексель представляет собой документ, удостоверяющий безусловное денежное обязательство векселедателя уплатить по наступлении срока определенную сумму денег владельцу векселя - векселедержателю. Вексель не только форма расчетов, но, что гораздо важнее, это форма коммерческого кредита: рассчитываясь за продукцию или услуги векселем, предприниматель не тратит своих денег на расчетном счете в банке в течение того времени, на которое выдан вексель. А это значит, что партнер по сделке предоставляет ему коммерческий кредит в сумме и на срок, указанные в векселе. Финансовый вексель выдается с целью привлечения денег, а также на основе сделок об оказании финансовых услуг.

Государственные ценные бумаги В составе ценных бумаг выделяются государственные ценные бумаги, свидетельствующие о факте займа со стороны государства у населения и юридических лиц. Они выпускаются в разных формах: казначейские обязательства, казначейские боны, казначейские векселя, облигации. Различие между ними состоит в сроках действия, условиях выплаты доходов и погашения, характером обращаемости и персонификации, держателях. В Республике Казахстан казначейские векселя трансформированы в форму государственных казначейских обязательств (ГКО), сущность которых рассмотрена в главе «Государственный кредит и государственный долг» .

Государственные ценные бумаги В составе ценных бумаг выделяются государственные ценные бумаги, свидетельствующие о факте займа со стороны государства у населения и юридических лиц. Они выпускаются в разных формах: казначейские обязательства, казначейские боны, казначейские векселя, облигации. Различие между ними состоит в сроках действия, условиях выплаты доходов и погашения, характером обращаемости и персонификации, держателях. В Республике Казахстан казначейские векселя трансформированы в форму государственных казначейских обязательств (ГКО), сущность которых рассмотрена в главе «Государственный кредит и государственный долг» .

Краткосрочные ноты Национального банка являются государственными ценными бумагами со сроком обращения до 1 года. Они используются для реализации целей денежно-кредитной политики и оперативного регулирования денежной массы в обращении. Выпускаются в обращение с июня 1995 г. Депозитные и банковские сертификаты - ценные бумаги, выпускаемые исключительно банками. Банковским сертификатом признается письменное свидетельство банка о вкладе денежных средств, удостоверяющее право вкладчика на получение по истечении установленного срока суммы вклада и процентов по нему в любом учреждении данного банка. Это обращающиеся ценные бумаги, то есть право требования по ним может уступаться другим лицам. Основное различие депозитных и сберегательных сертификатов, принятое в казахстанской практике, в том, что владельцами депозитных сертификатов могут быть юридические лица, а сберегательных - физические 25 лица.

Краткосрочные ноты Национального банка являются государственными ценными бумагами со сроком обращения до 1 года. Они используются для реализации целей денежно-кредитной политики и оперативного регулирования денежной массы в обращении. Выпускаются в обращение с июня 1995 г. Депозитные и банковские сертификаты - ценные бумаги, выпускаемые исключительно банками. Банковским сертификатом признается письменное свидетельство банка о вкладе денежных средств, удостоверяющее право вкладчика на получение по истечении установленного срока суммы вклада и процентов по нему в любом учреждении данного банка. Это обращающиеся ценные бумаги, то есть право требования по ним может уступаться другим лицам. Основное различие депозитных и сберегательных сертификатов, принятое в казахстанской практике, в том, что владельцами депозитных сертификатов могут быть юридические лица, а сберегательных - физические 25 лица.

Коммерческие бумаги представляют собой краткосрочные долговые обязательства, имеющие фиксированный доход, сочетают лучшие качества облигаций (в отличие от корпоративных облигаций являются неэмиссионными ценными бумагами, что существенно снижает расход времени на регистрацию эмиссии и дает преимущество в выборе сроков обращения) и векселей (в отличие от векселей выпускаются по стандартным правилам, имеют централизованную систему учета и могут обращаться на организованном рынке). Они способствуют снижению ставок кредитования и перераспределению тенговой массы в рамках финансового рынка, отвлекая часть тенговых ресурсов с валютного рынка. Агентские облигации позволяют финансовым агентствам осуществлять эффективную политику заимствований при реализации государственной инвестиционной политики. 26

Коммерческие бумаги представляют собой краткосрочные долговые обязательства, имеющие фиксированный доход, сочетают лучшие качества облигаций (в отличие от корпоративных облигаций являются неэмиссионными ценными бумагами, что существенно снижает расход времени на регистрацию эмиссии и дает преимущество в выборе сроков обращения) и векселей (в отличие от векселей выпускаются по стандартным правилам, имеют централизованную систему учета и могут обращаться на организованном рынке). Они способствуют снижению ставок кредитования и перераспределению тенговой массы в рамках финансового рынка, отвлекая часть тенговых ресурсов с валютного рынка. Агентские облигации позволяют финансовым агентствам осуществлять эффективную политику заимствований при реализации государственной инвестиционной политики. 26

По инфраструктурным облигациям исполнение обязательств эмитента обеспечивается поручительством государства в рамках концессионного соглашения по реализации инфраструктурного проекта, заключенного между государством и эмитентом, в сумме, соответствующей стоимости передаваемого государству объекта. Пай - именная эмиссионная ценная бумага бездокументарной формы выпуска, подтверждающая долю ее собственника в паевом инвестиционном фонде, право на получение денег, полученных от реализации активов паевого инвестиционного фонда при прекращении его существования, а также иные права, связанные с особенностями деятельности паевых инвестиционных фондов, определенных законом. 27

По инфраструктурным облигациям исполнение обязательств эмитента обеспечивается поручительством государства в рамках концессионного соглашения по реализации инфраструктурного проекта, заключенного между государством и эмитентом, в сумме, соответствующей стоимости передаваемого государству объекта. Пай - именная эмиссионная ценная бумага бездокументарной формы выпуска, подтверждающая долю ее собственника в паевом инвестиционном фонде, право на получение денег, полученных от реализации активов паевого инвестиционного фонда при прекращении его существования, а также иные права, связанные с особенностями деятельности паевых инвестиционных фондов, определенных законом. 27

Помимо собственно ценных бумаг на финансовом рынке развитых экономических систем используются так называемые производные финансовые инструменты (деривативы), удостоверяющие право их владельца на покупку и продажу реальных ценных бумаг, валюты, других ценностей: - фьючерсные и опционные контракты; - валютные и процентные свопы; - подписные права; - депозитарные свидетельства; - опционы; - фьючерсы по биржевым индексам и некоторые другие.

Помимо собственно ценных бумаг на финансовом рынке развитых экономических систем используются так называемые производные финансовые инструменты (деривативы), удостоверяющие право их владельца на покупку и продажу реальных ценных бумаг, валюты, других ценностей: - фьючерсные и опционные контракты; - валютные и процентные свопы; - подписные права; - депозитарные свидетельства; - опционы; - фьючерсы по биржевым индексам и некоторые другие.

Фьючерсные операции представляют собой срочные сделки на биржах по купле-продаже финансовых и кредитных инструментов, товаров, валюты по фиксируемой в момент сделки цене, с исполнением операции через определённый промежуток времени. При свопах сочетается купля (продажа) фондовых ценностей, валюты, других предметов, товаров с одновременным заключением противоположной сделки на определённый срок. В опционах предоставляется право выбора исполнения или отказа от исполнения обязательства, предоставленного одной из сторон условиями договора (контракта) в зависимости от обстоятельств, складывающихся на рынке. 29

Фьючерсные операции представляют собой срочные сделки на биржах по купле-продаже финансовых и кредитных инструментов, товаров, валюты по фиксируемой в момент сделки цене, с исполнением операции через определённый промежуток времени. При свопах сочетается купля (продажа) фондовых ценностей, валюты, других предметов, товаров с одновременным заключением противоположной сделки на определённый срок. В опционах предоставляется право выбора исполнения или отказа от исполнения обязательства, предоставленного одной из сторон условиями договора (контракта) в зависимости от обстоятельств, складывающихся на рынке. 29

Выпуск и обращение ценных бумаг Выпуск ценных бумаг в обращение - эмиссия - это продажа ценных бумаг их первичным владельцам - инвесторам, то есть юридическим лицам и гражданам. Эмиссия ценных бумаг осуществляется: при учреждении акционерного общества и размещения акций среди его учредителей; при увеличении размеров первоначального уставного капитала (фонда) акционерного общества путем выпуска акций; привлечении заемных средств государством, юридическими лицами, местными органами власти путем выпуска облигаций и других долговых обязательств.

Выпуск и обращение ценных бумаг Выпуск ценных бумаг в обращение - эмиссия - это продажа ценных бумаг их первичным владельцам - инвесторам, то есть юридическим лицам и гражданам. Эмиссия ценных бумаг осуществляется: при учреждении акционерного общества и размещения акций среди его учредителей; при увеличении размеров первоначального уставного капитала (фонда) акционерного общества путем выпуска акций; привлечении заемных средств государством, юридическими лицами, местными органами власти путем выпуска облигаций и других долговых обязательств.

Рынок ценных бумаг функционирует в двух основных формах: 1) первичный рынок, на котором происходит мобилизация капиталов посредством продажи ценных бумаг - первичное их размещение; 2) вторичный рынок, на котором обращаются ранее эмитированные ценные бумаги. 31

Рынок ценных бумаг функционирует в двух основных формах: 1) первичный рынок, на котором происходит мобилизация капиталов посредством продажи ценных бумаг - первичное их размещение; 2) вторичный рынок, на котором обращаются ранее эмитированные ценные бумаги. 31

IPO- initial public offering- «первичное открытое размещение» акций различных компаний. IPO - операция, при которой компанияэмитент впервые привлекает внешних инвесторов и тем самым превращается из закрытой компании, когда акции были распределены только среди закрытого круга акционеров (в основном учредителей) в открытую. В дальнейшем могут производиться дополнительные выпуски акций и их размещение на открытом рынке, вне рамок IPO. Но это уже не первичное размещение, ибо акции уже обращаются на рынке. Проведение IPO предполагает прозрачность деятельности компании-эмитента, доступность ее финансовых, отчетных и иных документов для инвесторов, представителей государственных органов, а также в целом для широкой публики. Компания на самом деле становится публичной и прозрачной, когда известны и владельцы компании, и подробности основных этапов ее развития. Пойти на такое раскрытие информации, не опасаясь конкурентов, могут только компании, достигшие зрелости, устоявшиеся на рынке. 32

IPO- initial public offering- «первичное открытое размещение» акций различных компаний. IPO - операция, при которой компанияэмитент впервые привлекает внешних инвесторов и тем самым превращается из закрытой компании, когда акции были распределены только среди закрытого круга акционеров (в основном учредителей) в открытую. В дальнейшем могут производиться дополнительные выпуски акций и их размещение на открытом рынке, вне рамок IPO. Но это уже не первичное размещение, ибо акции уже обращаются на рынке. Проведение IPO предполагает прозрачность деятельности компании-эмитента, доступность ее финансовых, отчетных и иных документов для инвесторов, представителей государственных органов, а также в целом для широкой публики. Компания на самом деле становится публичной и прозрачной, когда известны и владельцы компании, и подробности основных этапов ее развития. Пойти на такое раскрытие информации, не опасаясь конкурентов, могут только компании, достигшие зрелости, устоявшиеся на рынке. 32

Вторичный рынок состоит из двух частей: организованный рынок, представленный фондовой биржей и неорганизованный (внебиржевой) рынок. В отличие от организованного рынка во внебиржевом обороте нет единого центра для осуществления операций, сделки проводятся дилерами и брокерами в их офисах. Операции на организованном рынке строго регламентированы, а на неорганизованном - проводятся по менее жестким правилам, в основном, по ценным бумагам новых компаний и корпораций, чьи параметры не соответствуют критериям, предъявляемым для регистрации на бирже. Однако это не снимает ответственности с участников внебиржевого рынка за недобросовестность проводимых операций.

Вторичный рынок состоит из двух частей: организованный рынок, представленный фондовой биржей и неорганизованный (внебиржевой) рынок. В отличие от организованного рынка во внебиржевом обороте нет единого центра для осуществления операций, сделки проводятся дилерами и брокерами в их офисах. Операции на организованном рынке строго регламентированы, а на неорганизованном - проводятся по менее жестким правилам, в основном, по ценным бумагам новых компаний и корпораций, чьи параметры не соответствуют критериям, предъявляемым для регистрации на бирже. Однако это не снимает ответственности с участников внебиржевого рынка за недобросовестность проводимых операций.

Кроме того, финансовые рынки можно классифицировать по другим критериям: - по видам ценных бумаг: рынок акций, облигаций и т. д. ; - по эмитентам: рынок ценных бумаг предприятий, государственных ценных бумаг; - по территориальному критерию: национальный, международный, региональный; - по срокам: рынок краткосрочных, среднесрочных и долгосрочных ценных бумаг; - по видам сделок: кассовый, форвардный и т. д. ; - по отраслевому критерию. Употребляется понятие «инфраструктура рынка ценных бумаг» , которое включает правовое обеспечение этого рынка (законодательство, нормативные акты государственных органов и т. д. ), информацию, депозитарную и расчетно-клиринговую сеть, регистрирующие органы.

Кроме того, финансовые рынки можно классифицировать по другим критериям: - по видам ценных бумаг: рынок акций, облигаций и т. д. ; - по эмитентам: рынок ценных бумаг предприятий, государственных ценных бумаг; - по территориальному критерию: национальный, международный, региональный; - по срокам: рынок краткосрочных, среднесрочных и долгосрочных ценных бумаг; - по видам сделок: кассовый, форвардный и т. д. ; - по отраслевому критерию. Употребляется понятие «инфраструктура рынка ценных бумаг» , которое включает правовое обеспечение этого рынка (законодательство, нормативные акты государственных органов и т. д. ), информацию, депозитарную и расчетно-клиринговую сеть, регистрирующие органы.

Эмитенты и инвестиционные институты, продающие ценные бумаги первым владельцам, выпускают проспект эмиссии ценных бумаг. Этот документ содержит данные об эмитенте, предлагаемых к продаже ценных бумагах, процедуре и порядке их выпуска и другую информацию, которая может повлиять на решение о покупке или отказе от нее. К выпуску и обращению допускаются бумаги, которые прошли государственную регистрацию и получили в установленном порядке регистрационный номер. Эмиссия ценных бумаг может осуществляться среди заранее известного ограниченного числа инвесторов без публичного объявления и рекламы или путем открытой продажи среди не ограниченного числа инвесторов.

Эмитенты и инвестиционные институты, продающие ценные бумаги первым владельцам, выпускают проспект эмиссии ценных бумаг. Этот документ содержит данные об эмитенте, предлагаемых к продаже ценных бумагах, процедуре и порядке их выпуска и другую информацию, которая может повлиять на решение о покупке или отказе от нее. К выпуску и обращению допускаются бумаги, которые прошли государственную регистрацию и получили в установленном порядке регистрационный номер. Эмиссия ценных бумаг может осуществляться среди заранее известного ограниченного числа инвесторов без публичного объявления и рекламы или путем открытой продажи среди не ограниченного числа инвесторов.

Обращение ценных бумаг, то есть их купля-продажа между инвесторами, в том числе при посредничестве инвестиционных институтов, осуществляется по рыночным ценам. Курс ценных бумаг определяется на фондовой бирже, он прямо пропорционален норме доходности ценных бумаг (дивиденд для акций, процент для облигаций) и обратно пропорционален существующему уровню ссудного процента. Рыночный курс формируется под влиянием соотношения спроса и предложения ценных бумаг, которое зависит от многих факторов и прежде всего экономических. В периоды экономического подъема, когда увеличиваются дивиденды и соответственно растет спрос на ценные бумаги, их курс повышается, во время экономического кризиса он падает, так 36 как дивиденды уменьшаются, норма ссудного процента растет.

Обращение ценных бумаг, то есть их купля-продажа между инвесторами, в том числе при посредничестве инвестиционных институтов, осуществляется по рыночным ценам. Курс ценных бумаг определяется на фондовой бирже, он прямо пропорционален норме доходности ценных бумаг (дивиденд для акций, процент для облигаций) и обратно пропорционален существующему уровню ссудного процента. Рыночный курс формируется под влиянием соотношения спроса и предложения ценных бумаг, которое зависит от многих факторов и прежде всего экономических. В периоды экономического подъема, когда увеличиваются дивиденды и соответственно растет спрос на ценные бумаги, их курс повышается, во время экономического кризиса он падает, так 36 как дивиденды уменьшаются, норма ссудного процента растет.

Цены (курс) акций определяется в единицах национальной валюты за одну акцию, а облигаций и государственных долговых обязательств в процентах к их нарицательной стоимости (номиналу). Сделки с ценными бумагами считаются законными только после их оформления в установленном порядке. Эмитент или инвестиционный институт при продаже ценных бумаг обязаны предоставлять инвесторам полную и объективную информацию о ценных бумагах, являющихся предметом сделки, о рисках, связанных с вложениями в данные ценные бумаги, их доходности, порядке и сроках получения доходов, налогообложении этих доходов. Органы государственного регулирования могут требовать уведомления о доле приобретаемых ценных бумаг одним инвестором или их группой, или требовать согласования сделок по ценным бумагам с Государственным комитетом по ценовой и антимонопольной политике при превышении установленного законодательством уровня, влияющего на долю голосов в акционерном обществе.

Цены (курс) акций определяется в единицах национальной валюты за одну акцию, а облигаций и государственных долговых обязательств в процентах к их нарицательной стоимости (номиналу). Сделки с ценными бумагами считаются законными только после их оформления в установленном порядке. Эмитент или инвестиционный институт при продаже ценных бумаг обязаны предоставлять инвесторам полную и объективную информацию о ценных бумагах, являющихся предметом сделки, о рисках, связанных с вложениями в данные ценные бумаги, их доходности, порядке и сроках получения доходов, налогообложении этих доходов. Органы государственного регулирования могут требовать уведомления о доле приобретаемых ценных бумаг одним инвестором или их группой, или требовать согласования сделок по ценным бумагам с Государственным комитетом по ценовой и антимонопольной политике при превышении установленного законодательством уровня, влияющего на долю голосов в акционерном обществе.

Участниками рынка ценных бумаг являются: эмитенты ценных бумаг инвесторы инвестиционные посредники

Участниками рынка ценных бумаг являются: эмитенты ценных бумаг инвесторы инвестиционные посредники

Эмитентом называется юридическое лицо, государственный орган или орган местной администрации, выпускающий (эмитирующий) ценные бумаги и несущий обязательства по ним перед владельцами ценных бумаг. Инвесторы - юридические лица или граждане, в том числе и иностранные, приобретающие ценные бумаги от своего имени и за свой счет. Инвесторы обладают временно свободными денежными средствами и заинтересованы во вложении этих средств и ликвидные и высокодоходные ценные бумаги; в составе инвесторов важное место отводится институциональным инвесторам - инвестиционным фондам, инвестиционным банкам, накопительным пенсионным фондам, страховым компаниям и другим фондам специального назначения, у которых по характеру их деятельности накапливаются значительные денежные средства. 39

Эмитентом называется юридическое лицо, государственный орган или орган местной администрации, выпускающий (эмитирующий) ценные бумаги и несущий обязательства по ним перед владельцами ценных бумаг. Инвесторы - юридические лица или граждане, в том числе и иностранные, приобретающие ценные бумаги от своего имени и за свой счет. Инвесторы обладают временно свободными денежными средствами и заинтересованы во вложении этих средств и ликвидные и высокодоходные ценные бумаги; в составе инвесторов важное место отводится институциональным инвесторам - инвестиционным фондам, инвестиционным банкам, накопительным пенсионным фондам, страховым компаниям и другим фондам специального назначения, у которых по характеру их деятельности накапливаются значительные денежные средства. 39

Инвестиционные посредники рынка ценных бумаг - специализированные организации, обеспечивающие продвижение ценных бумаг от эмитентов к инвесторам как при первичной эмиссии ценных бумаг, так и при их перепродаже - инвестиционные фонды, коммерческие фондовые биржи, брокерские и дилерские конторы, консалтинговые фирмы, специализированные организации по хранению ценных бумаг, ведению реестра держателей ценных бумаг, взаиморасчетам по операциям с ценными бумагами (депозитарии, клиринговые организации, независимые реестродержатели). 40

Инвестиционные посредники рынка ценных бумаг - специализированные организации, обеспечивающие продвижение ценных бумаг от эмитентов к инвесторам как при первичной эмиссии ценных бумаг, так и при их перепродаже - инвестиционные фонды, коммерческие фондовые биржи, брокерские и дилерские конторы, консалтинговые фирмы, специализированные организации по хранению ценных бумаг, ведению реестра держателей ценных бумаг, взаиморасчетам по операциям с ценными бумагами (депозитарии, клиринговые организации, независимые реестродержатели). 40

Существуют три модели рынка ценных бумаг в зависимости от характера финансовых посредников: банковская небанковская смешанная

Существуют три модели рынка ценных бумаг в зависимости от характера финансовых посредников: банковская небанковская смешанная

Функционирование финансового рынка требует государственного регулирования. В Казахстане, органом, осуществляющим такие функции, является Департамент по контролю и надзору финансового рынка и финансовых организаций Национального Банка Республики Казахстан. Департамент устанавливает требования и стандарты деятельности эмитентов, регистрирует проспекты эмиссий и решения о выпуске ценных бумаг, осуществляет контроль за соблюдением эмитентами всех условий и обязательств по эмиссиям, лицензирует деятельность профессиональных участников рынка ценных бумаг, обеспечивает права инвесторов на этом рынке, проводит антимонопольное регулирование поведения участников и т. д. Регулирующие действия выполняют также Министерство финансов и Национальный банк Республики Казахстан. 42

Функционирование финансового рынка требует государственного регулирования. В Казахстане, органом, осуществляющим такие функции, является Департамент по контролю и надзору финансового рынка и финансовых организаций Национального Банка Республики Казахстан. Департамент устанавливает требования и стандарты деятельности эмитентов, регистрирует проспекты эмиссий и решения о выпуске ценных бумаг, осуществляет контроль за соблюдением эмитентами всех условий и обязательств по эмиссиям, лицензирует деятельность профессиональных участников рынка ценных бумаг, обеспечивает права инвесторов на этом рынке, проводит антимонопольное регулирование поведения участников и т. д. Регулирующие действия выполняют также Министерство финансов и Национальный банк Республики Казахстан. 42