Финансы Страхование РЦБ УЗ 2012 для ГОС.ppt

- Количество слайдов: 130

ФИНАНСЫ СТРАХОВАНИЕ РЦБ УПРАВЛЕНИЕ ЗАТРАТАМИ Клейман Анна Владимировна, к. э. н. , старший преподаватель кафедры учета и финансов

1. Сущность финансов, их функции и роль в рыночной экономике n n n n Сущность финансов. Признаки финансов как экономической категории. Отличия финансов от денег и кредита. Причины возникновения финансов. Финансовые ресурсы. Функции финансов: распределительная функция, контрольная функция. Роль финансов в экономике. Роль финансов на этапах процесса воспроизводства: роль финансов в производстве, распределении, обмене, потреблении.

Финансы – система экономических отношений по поводу формирования и использования денежных фондов и средств в соответствии с функциями и ролью государства, предприятий, кредитной системы, финансового рынка, населения ФИНАНСЫ ≠ ДЕНЬГИ

Функции финансов n Распределительная функция n Контрольная функция

2. Понятие и структура финансовой системы n n n Понятие финансовой системы. Сферы и звенья финансовой системы. Централизованные и децентрализованные финансы. Государственные и муниципальные финансы, финансы хозяйствующих субъектов, финансы страхования, финансы домашних хозяйств, финансы кредитно банковской системы как элементы финансовой системы, их взаимосвязь. Роль отдельных элементов финансовой системы, их взаимосвязь

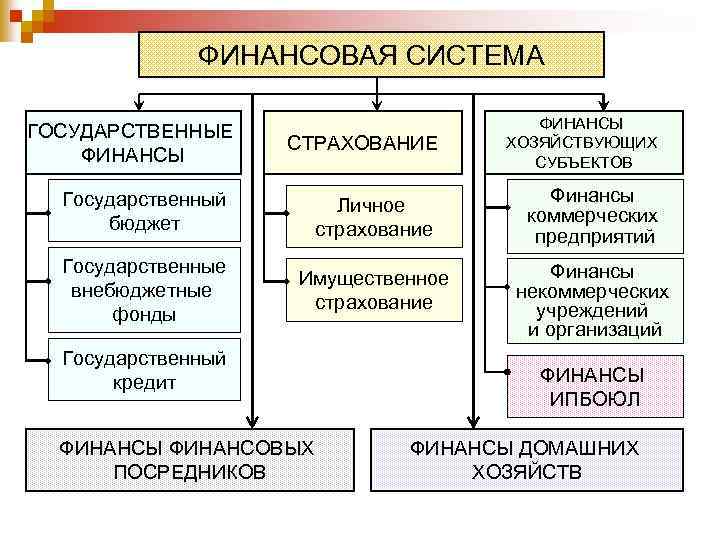

Финансовая система – совокупность различных сфер финансовых отношений, в процессе которых образуются и используется фонды денежных средств Элементы финансово системы n Государственные финансы n Финансы страхования n Финансы хозяйствующих субъектов (предприятий, учреждений, организаций)

ФИНАНСОВАЯ СИСТЕМА ГОСУДАРСТВЕННЫЕ ФИНАНСЫ СТРАХОВАНИЕ ФИНАНСЫ ХОЗЯЙСТВУЮЩИХ СУБЪЕКТОВ Государственный бюджет Личное страхование Финансы коммерческих предприятий Государственные внебюджетные фонды Имущественное страхование Финансы некоммерческих учреждений и организаций Государственный кредит ФИНАНСЫ ФИНАНСОВЫХ ПОСРЕДНИКОВ ФИНАНСЫ ИПБОЮЛ ФИНАНСЫ ДОМАШНИХ ХОЗЯЙСТВ

3. Финансовый рынок, его структура, назначение и роль в экономической системе n n n n Сущность финансового рынка. Финансовые инструменты. Финансовые институты. Структура финансового рынка. Рынок ценных бумаг, кредитный рынок, валютный рынок и другие элементы финансового рынка. Значение финансового рынка в экономике. Влияние финансового рынка на экономику

Финансовый рынок – организованная или неформальная система торговли финансовыми инструментами. На этом рынке происходит обмен деньгами, предоставление кредита и мобилизация капитала

Структура финансового рынка: n n n n Рынок ценных бумаг Кредитный рынок Валютный рынок Страховой рынок Рынок межбанковских кредитов Вексельный рынок Рынок золота и драгоценных металлов

4. Виды, формы и методы финансового контроля n n Сущность финансового контроля. Виды финансового контроля: государственный и негосударственный финансовый контроль. Формы финансового контроля: предварительный, текущий, последующий финансовый контроль. Методы финансового контроля: проверка, финансовый анализ, ревизия, мониторинг, наблюдение, надзор как методы финансового контроля

Виды финансового контроля n Государственный ¨ Ведомственный ¨ Неведомственный n Негосударственный ¨ Внутрихозяйственный ¨ Аудит ¨ Контроль, осуществляемый в порядке надзора (банковский, страховой и т. п) ¨ Общественный

Формы финансового контроля Предварительный n Текущий n Последующий n

Методы финансового контроля Проверка n Наблюдение n Надзор n Анализ n Ревизия n

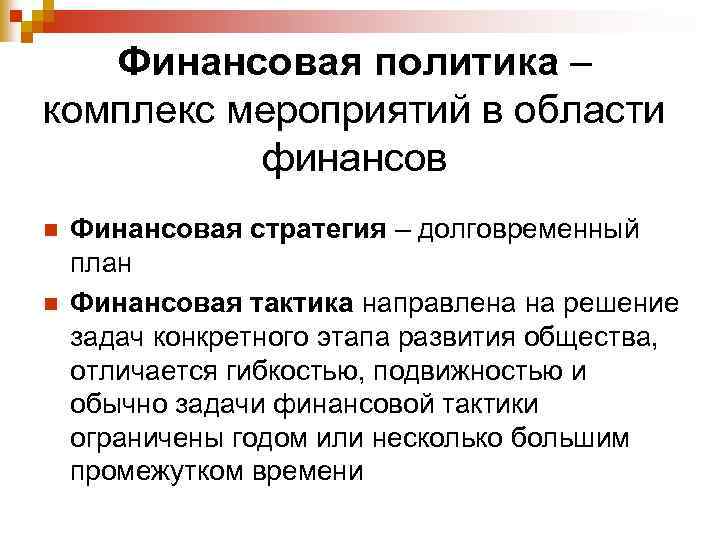

5. Содержание и задачи финансовой политики. Финансовая стратегия и тактика n n n n Сущность финансовой политики. Финансовая политика на макроэкономическом и микроэкономическом уровне. Финансовая стратегия и финансовая тактика. Финансовый механизм. Финансовый аппарат. Направления финансовой политики на макроэкономическом уровне. Направления финансовой политики на микроэкономическом уровне

Финансовая политика – комплекс мероприятий в области финансов n n Финансовая стратегия – долговременный план Финансовая тактика направлена на решение задач конкретного этапа развития общества, отличается гибкостью, подвижностью и обычно задачи финансовой тактики ограничены годом или несколько большим промежутком времени

Задачи финансовой политики n n n обеспечение условий для формирования максимально возможных финансовых ресурсов установление рационального с точки зрения государства распределения и использования финансовых ресурсов организация регулирования и стимулирования экономических и социальных процессов финансовыми методами выработка финансового механизма и его развитие в соответствии с изменяющимися целями и задачами стратегии создание эффективной и максимально деловой системы управления финансами

Финансовая политика на макроуровне включает следующие направления: 1) налоговую политику 2) бюджетную политику 3) денежно кредитную политику 4) институциональные преобразования 5) инвестиционную политику 6) социальную политику

22. Страховая защита: ее сущность и способы осуществления (Сущность и характеристики страховой защиты) n n n Страхование. Страховая деятельность. Причины возникновения страхования. Способы формирования страховых фондов. Государственные страховые фонды. Фонды самострахования. Фонды страховых организаций. Страховая защита как услуга страховой организации. Взаимное страхование. Страховая услуга как особый товар и ее характеристики

Страхование – создание целевых фондов денежных средств, предназначенных для защиты имущественных интересов физических и юридических лиц от непредвиденных случайных по своей сути событий, сопровождающихся ущербами

Страховая защита – услуга, предоставляемая страховыми организациями Потребительная стоимость страховой услуги заключается в обеспечении страховой защиты n Стоимость страховой услуги (цена) выражается в страховом взносе (премии), которую страхователь уплачивает страховщику n

Материальным воплощением экономической категории страховой защиты служит страховой фонд. Различают страховые фонды: n n n государства его административных единиц отраслей общественного производства предприятий отдельных граждан специальных страховых организаций

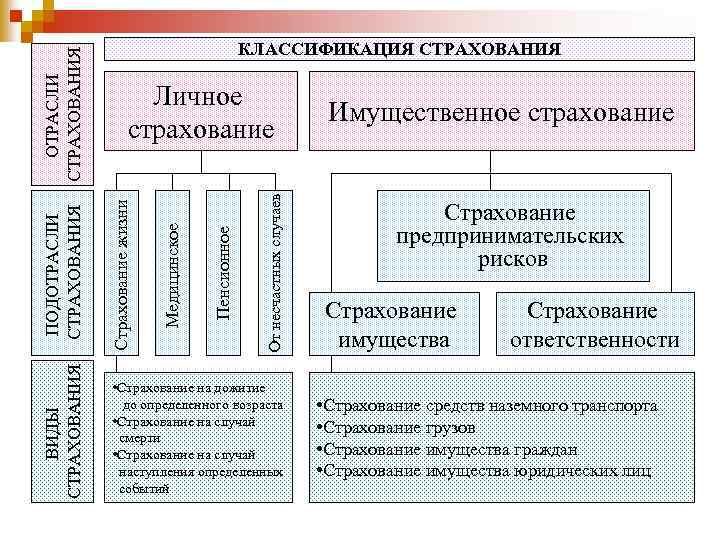

23. Функции, виды и формы страхования (Сущность, функции и классификация страхования) n n n Функции страхования: рисковая функция, предупредительная функция, сберегательная функция, контрольная функция. Классификация страхования, признаки классификации. Формы страхования: обязательное страхование и добровольное страхование. Отрасли страхования: личное страхование и имущественное страхование. Виды страхования

Страхование – это экономическая категория, связанная с формированием целевых денежных фондов за счет страховых взносов и их использования для защиты имущественных интересов физических и юридических лиц при наступлении определенных событий – страховых случаев Функции страхования n Рисковая функция n Предупредительная функция n Сберегательная функция n Контрольная функция

Страхование как финансовая услуга обеспечивает: n n n Возмещение страховщиком расходов денежных средств, которые могут возникнуть причинении ущерба застрахованному объекту Минимизацию потерь при неудачном развитии бизнеса Сохранность собственных средств застрахованного, причинении им ущерба другим лицам Обеспечение накопления необходимой суммы к назначенному времени Возмещение расходов, при наступлении неблагоприятных для личности застрахованного события

Формы страхования • • Обязательное страхование Добровольное страхование

Пенсионное Страхование жизни • Страхование на дожитие до определенного возраста • Страхование на случай смерти • Страхование на случай наступления определенных событий Медицинское ПОДОТРАСЛИ СТРАХОВАНИЯ От несчастных случаев Личное страхование ВИДЫ СТРАХОВАНИЯ ОТРАСЛИ СТРАХОВАНИЯ КЛАССИФИКАЦИЯ СТРАХОВАНИЯ Имущественное страхование Страхование предпринимательских рисков Страхование имущества Страхование ответственности • Страхование средств наземного транспорта • Страхование грузов • Страхование имущества граждан • Страхование имущества юридических лиц

24. Самострахование и прямое страхование: общие и отличительные признаки n n n Страхование и способы формирования страховых фондов. Самострахование, его преимущества и недостатки. Прямое страхование, его преимущества и недостатки. Общие черты самострахования и прямого страхования. Отличительные черты самострахования и прямого страхования

Самострахование – организационно правовая форма страхования с целью формирования хозяйствующим субъектом или физическим лицом за счет собственный средств страхового резерва и его использования для компенсации ущерба, причиненного непредвиденными неблагоприятными событиями.

Прямое страхование (или страхование) организуется с учетом недостатков самострахования. При страховании резервы создаются профессионально специализированными в страховом деле предприятиями за счет страховых взносов (премий) страхователей.

25. Принципы осуществления страхования, субъекты страхования Принципы страхования: принцип эквивалентности, принцип случайности, принцип замкнутой раскладки ущерба, принцип распределения ущербов на территории и во времени. n Субъекты страхования: страхователь, страховщик, застрахованный, выгодоприобретатель, страховой агент, страховой брокер, страховой актуарий n

Принципы страхования: q q принцип эквивалентности принцип случайности принцип замкнутости раскладки ущерба принцип перераспределения (выравнивания) ущербов на территории и во времени

Субъекты страхования n Субъекты, оказывающие профессиональные услуги в области страхования: ¨ Страховщики ¨ Страховые актуарии ¨ Объединения страховщиков n Субъекты, интересы которых защищаются: ¨ Страхователи ¨ Застрахованные лица ¨ Выгодоприобретатели n Посредники: ¨ Страховые агенты ¨ Страховые брокеры

Страхователь 1 2 Страховой агент 3 Страховой брокер 2 3 Страховщик 1 – прямое страхование без участия посредников 2 – страхование, опосредованное участием страхового агента 3 – страхование, опосредованное участием страхового брокера

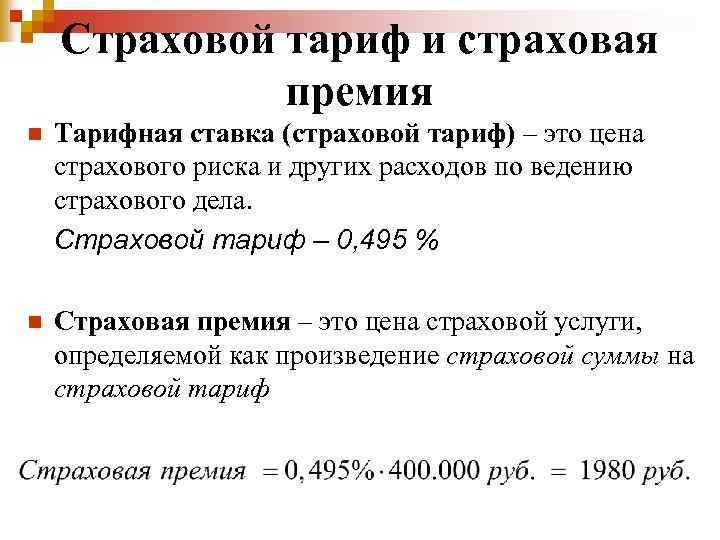

26. Сущность страхового тарифа и факторы, влияющие на его состав n n n Страховая премия как цена страховой услуги. Страховой тариф. Элементы страхового тарифа: брутто ставка, нетто ставка, нагрузка. Экономическое значение брутто ставки, нетто ставки, нагрузки. Факторы, определяющие величину брутто ставки, нетто ставки и нагрузки

Страховой тариф и страховая премия n Тарифная ставка (страховой тариф) – это цена страхового риска и других расходов по ведению страхового дела. Страховой тариф – 0, 495 % n Страховая премия – это цена страховой услуги, определяемой как произведение страховой суммы на страховой тариф

Страховой тариф определяется в процентах (в расчете на 100 денежных единиц страховой суммы) либо в промилле (в расчете на 1000 денежных единиц страховой суммы):

Структура брутто-премии (страхового тарифа): Основа для расчетов Статистика ущербов Элемент премии Нетто премия по риску + Страховая надбавка Назначение Осуществление страховых выплат Компенсация убытков страховщика, обусловленных техникой страхования = Нетто премия по риску с учетом страховой надбавки Данные + Надбавка на покрытие Покрытие аквизиционных и бухгалтерског расходов страховой административно о учета и компании хозяйственных расходов учета затрат + Надбавка на формирование прибыли = Брутто премия, или страховой тариф

Нетто ставка определяет величину нетто премии Нагрузка отражает долю расходов страховщика в страховой премии

На размер нетто ставки влияют два фактора: вероятность наступления страхового случая по данному договору n ожидаемая тяжесть страхового случая, которая определяется как отношение ожидаемой величины выплаты по страховому случаю к страховой сумме по данному договору n

Цена страховой услуги может колебаться под влиянием следующих факторов: 1) 2) 3) 4) 5) 6) изменение спроса и предложения на рынке страховых услуг величина банковского процента финансовое положение страховщика размер и структура страхового портфеля страховой компании уровень управленческих расходов страховщика фаза жизненного цикла страховой услуги

27. Страховые резервы и фонды страховщиков n n n Страховой фонд. Теории формирования страхового фонда. Страховые резервы: резервы по страхованию жизни; резервы по видам страхования иным, чем страхование жизни (рисковые виды страхования). Резерв незаработанной премии. Резерв заявленных, но неурегулированных убытков. Резерв произошедших, но незаявленных убытков. стабилизационный резерв. Резерв предупредительных мероприятий. Математический резерв

Страховой фонд – резерв материальных или денежных средств, предназначенный для возмещения ущербов Основные организационные формы страховых фондов: государственные фонды Ø фонды самострахования Ø фонды страховых компаний Ø

Теории страхового фонда: Марксова теория страхового – источником образования страхового фонда служит прибавочная стоимость n Амортизационная теория страхового фонда (А. Вагнер) – страховой фонд создается путем постепенного перехода части стоимости средств производства на готовый продукт n

Страховые резервы – это денежные фонды, образуемые страховыми организациями, для обеспечения гарантий выплат страхового возмещения и страховых сумм

Резервы российских страховых организаций подразделяются на: n n резервы по страхованию жизни резервы по видам страхования иным, чем страхование жизни (рисковые виды страхования)

В состав страховых резервов по страхованию жизни включаются следующие резервы: 1) 2) 3) 4) 5) 6) математический резерв расходов на обслуживание страховых обязательств резерв выплат по заявленным, но неурегулированным страховым случаям резерв выплат по произошедшим, но не заявленным страховым случаям резерв дополнительных выплат (страховых бонусов) выравнивающий резерв

Страховые резервы по страхованию иному, чем страхование жизни включают: n n резерв незаработанной премии (РНП); резервы убытков: резерв заявленных, но неурегулированных убытков (РЗУ) ¨ резерв произошедших, но незаявленных убытков (РПНУ) ¨ n n n стабилизационный резерв (СР) резерв для компенсации расходов на осуществление страховых выплат и прямое возмещение убытков по ОСАГО иные страховые резервы

28. Система страхового обеспечения. Франшиза и предел собственного удержания страховщика (страхователя) n n n n Страховое обеспечение. Система страхового обеспечения. Система пропорциональной ответственности. Система предельной ответственности. Система первого риска. Франшиза. Условная и безусловная франшиза. Собственное удержание страхователя

Система страхового обеспечения – это метод расчета страхового возмещения в соответствии с условиями страхования: Страхование по действительной стоимости ü Система пропорциональной ответственности ü Система первого риска ü Система предельной ответственности ü

Франшиза Размер франшизы – определяемый договором страхования размер убытка, подлежащий возмещению со стороны страховщика, и который страхователь возмещает самостоятельно n Условная – освобождение страховщика от ответственности за ущерб, не превышающий установленную сумму, и его полное по крытие, если размер ущерба превышает франшизу n Безусловная – данная франшиза применяется в безоговорочном порядке без всяких условий

Собственное удержание: n n Собственное удержание страхователя – часть ущерба, которая остается на риске страхователя и не покрывается страховым возмещением Собственное удержание страховщика – доля в принятом на страховании риске, которую не передает в перестрахование, а оставляет на своей ответственности

61. Ценные бумаги: понятие, характеристика и классификация Ценная бумага – определение n Признаки классификации и виды ценных бумаг, их характеристики n Особенности долевых, долговых, производных ценных бумаг n

Ценные бумаги – это денежные документы, удостоверяющие права собственности или займа владельца документа по отношению к лицу, выпустившему такой документ (эмитенту) и несущему по нему обязательства: n Долевые ценные бумаги n Долговые ценные бумаги n Производные ценные бумаги

Классификация ценных бумаг ПРИЗНАК КЛАССИФИКАЦИИ По экономической сущности ВИДЫ ЦЕННЫХ БУМАГ ü ü По эмитенту Ø Ø Основные Производные Государственные Субъектов РФ Муниципальные Корпораций По объему и виду предоставляемых прав q По сроку обращения • Срочные: q Долевые Долговые Краткосрочные o Среднесрочные o Долгосрочные o • Бессрочные По виду закрепления титула собственности v v v Предъявительские Именные Ордерные

Классификация ценных бумаг ПРИЗНАК КЛАССИФИКАЦИИ ВИДЫ ЦЕННЫХ БУМАГ По форме выпуска ü Эмиссионные ü Неэмиссионные По отношению к базисным активам Ø Ø По способу оформления q q Первичные Вторичные Бумажные (документарные) Безбумажные (бездокументарные) По характеру обращения • Рыночные • Нерыночные По территории обращения v v Территориальные Общероссийские Международные Глобальные

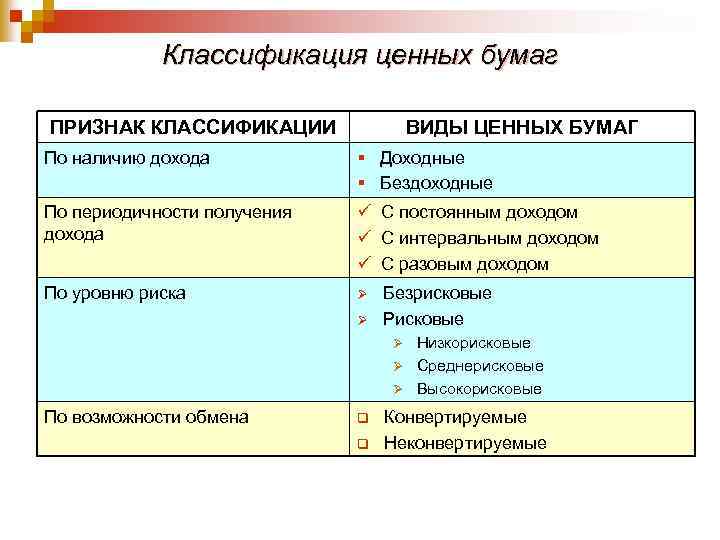

Классификация ценных бумаг ПРИЗНАК КЛАССИФИКАЦИИ ВИДЫ ЦЕННЫХ БУМАГ По наличию дохода § Доходные § Бездоходные По периодичности получения дохода ü С постоянным доходом ü С интервальным доходом ü С разовым доходом По уровню риска Ø Ø Безрисковые Рисковые Низкорисковые Ø Среднерисковые Ø Высокорисковые Ø По возможности обмена q q Конвертируемые Неконвертируемые

62. Акции и облигации, сравнительный анализ их стоимостных и инвестиционных качеств Понятие акции и облигации n Основные характеристики акций n Основные характеристики облигаций n Стоимостные характеристики акций и облигаций n Инвестиционные качества акций и облигаций n

n n Акции — ценные бумаги, удостоверяющие право их владельца на долю в собственных средствах общества и получение дохода от его деятельности. Акции — финансовые вложения в собственный капитал предприятия с целью получения дополнительного дохода, складывающегося из суммы дивиденда и прироста капитала, вложенного в акции, вследствие роста их цены. Облигации — ценные бумаги, удостоверяющие отношения займа между их владельцем (кредитором) и лицом, выпустившим документ (должником)

Основные фундаментальные свойства акций: n n n акция — это титул собственности на часть имущества акционерного общества акция не имеет конечного срока погашения (в классическом слу чае) ограниченная ответственность акционеров по обязательствам акционерного общества акция может быть выпущена как в документарной, так и в бездоку ментарной форме акционер имеет право на получение части прибыли в виде дивиденда.

Виды стоимостной оценки акций: n n n Номинальная стоимость Эмиссионная цена Рыночная стоимость Балансовая стоимость Ликвидационная стоимость

Принципиальное отличие облигации от акции n n облигация — это долговая ценная бумага облигация имеет ограниченный срок обращения, по истечении которого она погашается эмитентом облигация акционерного общества не дает ее владельцу права голоса на общем собрании акционеров проценты по облигациям выплачиваются в первую очередь, дивиденды — во вторую

Существует несколько видов стоимостной оценки облигаций номинальная стоимость, n эмиссионная цена n конверсионная цена n выкупная цена n рыночная цена Для сопоставления рыночных цен облигаций разной номинальной стоимости применяют относительный показатель — курс облигации. Кур сом облигации называется значение рыночной цены облигации, выраженное в процентах к ее номиналу: Ко = Кр/Н * 100%, где: Ко — курс облигации; Кр — рыночная цена облигации; Н — номинал облигации. n

Инвестиционные качества ценных бумаг: Надежность n Безопасность n Ликвидность n Доходность n Степень инвестиционного риска n

Инвестиционные качества обыкновенных акций: n n Надежность и малый риск при условии, что эмитент (АО) является экономически состоятельным, финансово устойчивым, платежеспособным, ликвидным Безопасность при условии, что эмитент имеет высокую деловую репутацию, ликвидность, устойчивый спрос на продукцию Доходность – при высоких показателях эффективности деятельности эмитента Конвертируемость – при определенных условиях

Инвестиционные качества корпоративных облигаций: Средний уровень риска n Гарантированная доходность n Высокая ликвидность n Безопасность (при наличии страхового фонда у эмитента) n Срочность n

63. Понятие производных ценных бумаг и их виды Ценные бумаги их виды – краткая характеристика n Производные ценные бумаги: виды, характеристика n

Производные ценные бумаги — любые ценные бумаги, удостоверяющие право их владельца на покупку или продажу основных ценных бумаг

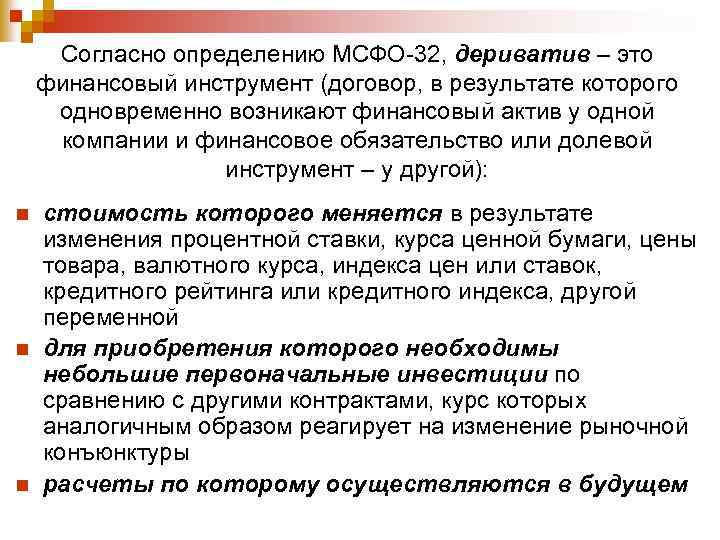

Согласно определению МСФО 32, дериватив – это финансовый инструмент (договор, в результате которого одновременно возникают финансовый актив у одной компании и финансовое обязательство или долевой инструмент – у другой): n n n стоимость которого меняется в результате изменения процентной ставки, курса ценной бумаги, цены товара, валютного курса, индекса цен или ставок, кредитного рейтинга или кредитного индекса, другой переменной для приобретения которого необходимы небольшие первоначальные инвестиции по сравнению с другими контрактами, курс которых аналогичным образом реагирует на изменение рыночной конъюнктуры расчеты по которому осуществляются в будущем

Ключевые особенности дериватива: возникновение его как сделки между различными участниками n обязательное наличие базового актива в его основе n

Виды производных ценных бумаг n n n Опцион Фьючерс Форвардный контракт Варрант на ценные бумаги Своп

Опцион – обязательство, оформленное в виде ценной бумаги, передающее право на покупку (опцион колл) или продажу (опцион пут) на вторичном рынке другой ценной бумаги по определенной стоимости на определенную будущую дату. Он имеет цену (опционную премию), которая может изменяться в зависимости от спроса и предложения на опцион.

n n Фьючерс – биржевой стандартизированный контракт на покупку или продажу ценной бумаги в будущем по заранее оговоренной цене. Цена оговаривается в момент заключения сделки. При этом покупатель уверен, что он сможет приобрести нужную ему ценную бумагу в нужный срок. Гарантом исполнения фьючерса выступает клиринговая организация (расчетная палата биржи) В отличие от опциона, фьючерс является не правом, а обязательством, от которого отказаться нельзя, и покупатель обязан приобрести ценную бумагу по указанной цене.

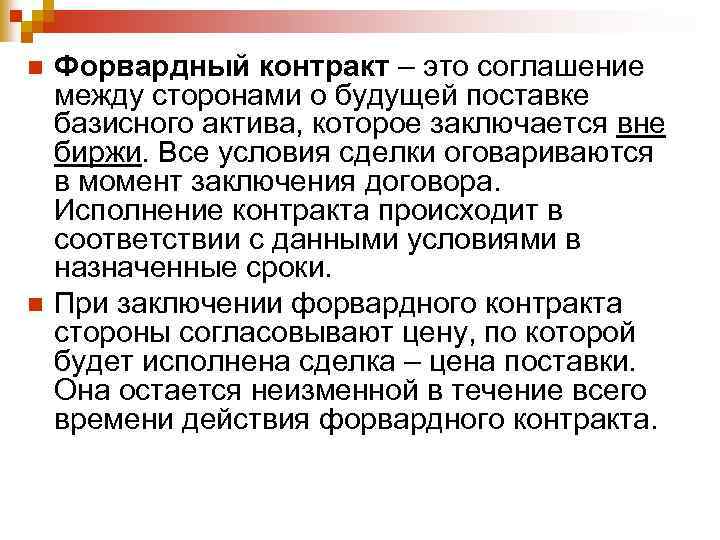

n n Форвардный контракт – это соглашение между сторонами о будущей поставке базисного актива, которое заключается вне биржи. Все условия сделки оговариваются в момент заключения договора. Исполнение контракта происходит в соответствии с данными условиями в назначенные сроки. При заключении форвардного контракта стороны согласовывают цену, по которой будет исполнена сделка – цена поставки. Она остается неизменной в течение всего времени действия форвардного контракта.

Варрант – право на покупку определенного количества ценных бумаг, как правило, акции, в будущем по заранее согласованной цене

Своп — это соглашение об обмене активов и пассивов на аналогичные активы или пассивы с целью продления или сокращения сроков погашения, либо с целью повышения или снижения процентной ставки с тем, чтобы максимально увеличить доходы или минимизировать издержки финансирования

64. Структура рынка ценных бумаг. Характеристика основных звеньев и сегментов. Особенности структуры рынка ценных бумаг РФ Рынок ценных бумаг. n Подходы к определению структуры РЦБ n Характеристика структуры РЦБ РФ n

Рынок ценных бумаг – сегмент финансового рынка, на котором перераспределяются временно свободные денежные средства путем выпуска и обращения ценных бумаг

СТРУКТУРА РЦБ Первичный РЦБ Вторичный РЦБ Биржевой рынок Внебиржевой рынок

65. Виды профессиональной деятельности на рынке ценных бумаг РФ, их характеристика Виды профессиональной деятельности на РЦБ и их характеристика n Квалифицированные инвесторы n

Профессиональные участники РЦБ в соответствии с Федеральным законом от 22. 04. 1996 г. № 39 -ФЗ «О рынке ценных бумаг» Брокеры n Дилеры n Управляющие n Депозитарии n Регистраторы n Клиринговые организации n Организаторы торговли n

Согласно 39 ФЗ «О РЦБ» (Статья 51. 2. ) к квалифицированным инвесторам относятся: 1) 2) 3) 4) 5) 6) 7) 8) 9) 10) 11) брокеры, дилеры и управляющие кредитные организации акционерные инвестиционные фонды УК инвестиционных фондов, ПИФов и НПФов страховые организации негосударственные пенсионные фонды Банк России государственная корпорация «Банк развития и внешнеэкономической деятельности (Внешэкономбанк)» Агентство по страхованию вкладов международные финансовые организации, в том числе Мировой банк, МВФ, Европейский центральный банк, Европейский инвестиционный банк, ЕБРР иные лица, отнесенные к квалифицированным инвесторам федеральными законами

66. Фондовая биржа. Основные термины и понятия биржевой деятельности Фондовая биржа сущность, задачи и цели деятельности n Механизм фондовой биржи n Биржевая терминология n

Фондовая биржа – организатор торговли на РЦБ, отвечающий требованиям, установленным Федеральным законом от 21. 11. 2011 N 325 -ФЗ «Об организованных торгах»

Организатор торговли – лицо, оказывающее услуги по проведению организованных торгов на товарном и (или) финансовом рынках на основании лицензии биржи или лицензии торговой системы

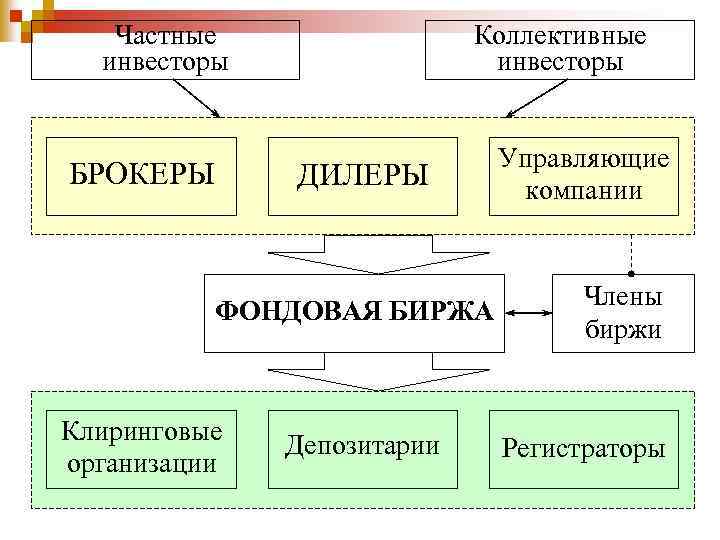

Частные инвесторы БРОКЕРЫ Коллективные инвесторы ДИЛЕРЫ ФОНДОВАЯ БИРЖА Клиринговые организации Депозитарии Управляющие компании Члены биржи Регистраторы

Основными задачами фондовой биржи являются n n n ограничение рисков, связанных с куплей продажей ценных бумаг допуск к торгам на бирже только ликвидных, надежных ценных бумаг установление правил торгов и фиксация торговых обычаев, направ ленных на эффективное функционирование биржевых торгов обеспечение информационной открытости и прозрачности биржевой информации для всех участников рынка осуществление контроля за проведением биржевых операций

Функции фондовой биржи: n n n n создание специализированного места, оснащенного необходимыми техническими средствами для проведения регулярных торговых операций мобилизация и концентрация свободных денежных капиталов посредством организации продажи ценных бумаг организация процесса купли продажи ценных бумаг, который регулируется биржевыми правилами и стандартами оценка качества ценных бумаг и допуск к биржевой торговле только высоконадежных ценных бумаг обеспечение гарантий исполнения сделок с ценными бумагами, поставки ценных бумаг и взаимных расчетов котировка биржевых цен и выявление равновесной цены оказание клиентам различных услуг надзор за членами биржи и за проведением биржевых сделок

Основные статьи доходов биржи n n комиссионное вознаграждение, взимаемое с участников биржевых торгов, за каждый заказ, исполненный в биржевом зале плата за листинг (включение ценных бумаг в биржевой список) вступительные, ежегодные и целевые взносы членов биржи взносы на покрытие текущих убытков или на создание необходимых резервов

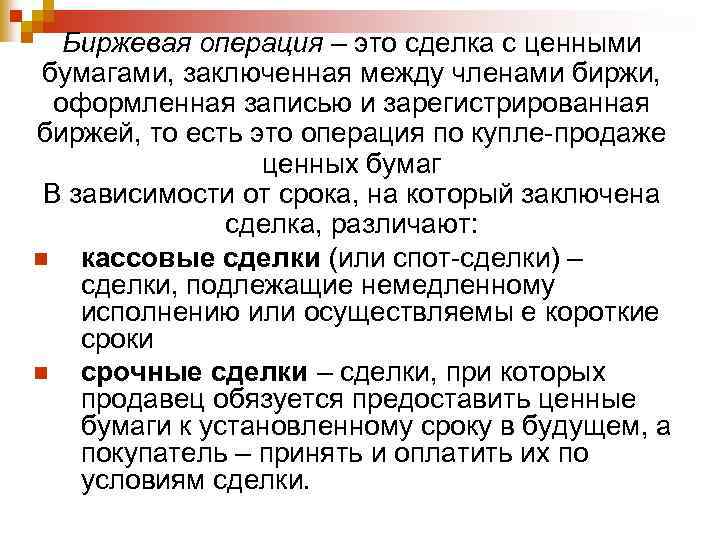

Биржевая операция – это сделка с ценными бумагами, заключенная между членами биржи, оформленная записью и зарегистрированная биржей, то есть это операция по купле продаже ценных бумаг В зависимости от срока, на который заключена сделка, различают: n кассовые сделки (или спот сделки) – сделки, подлежащие немедленному исполнению или осуществляемы е короткие сроки n срочные сделки – сделки, при которых продавец обязуется предоставить ценные бумаги к установленному сроку в будущем, а покупатель – принять и оплатить их по условиям сделки.

Ценообразование на бирже характеризуется рядом определенных понятий: n n n n Курс ценной бумаги — это фактическая цена, по которой заключаются сделки Цена спроса — наивысшая цена, предлагаемая покупателем Цена предложения — минимальная цена, предлагаемая продавцом Спрэд — это разрыв между минимальной и максимальной ценой Ажио — превышение курса ценной бумаги над ее номиналом Дизажио — отклонение курса вниз от номинала ценной бумаги Фондовые индексы – информационные статистические показатели, выражающие последовательные изменения рыночных курсов ценных бумаг

70. Методы исследования конъюнктуры рынка ценных бумаг, их содержание и возможности использования Фундаментальный и технический анализ n Методы фундаментального анализа n Методы технического анализа n

Исторически сложилось два направления в анализе фондового рынка: Фундаментальный анализ n Технический анализ n

Методику проведения фундаментального анализа можно разделить на четыре самостоятельных блока, коррелирующих друг с другом n n Первый блок — проведение макроэкономического анализа Второй блок — проведение индустриального анализа Третий блок — проведение финансового анализа конкретного предприятия Четвертый блок — проведение анализа инвестиционных качеств ценных бумаг эмитента

Основными объектами технического анализа являются: спрос и предложение на ценные бумаги n динамика объемов операций по их купле продаже n динамика курсовой стоимости ценных бумаг n

Для технического анализа рынка применяются четыре основных типа графиков: Линейные графики n Гистограммы n Крестики нолики n Японские свечи n

71. Инвестиционные качества ценных бумаг. Рейтинг ценных бумаг Основные инвестиционные качества ценных бумаг: доходность, обращаемость, ликвидность, риск n Показатели доходности ценных бумаг n Ретинг ценных бумаг. Крупнейшие рейтинговые агентства и методики рейтинговой оценки ценных бумаг n

Инвестиционные качества ценных бумаг n n Доходность – способность ценной бумаги приносить положительный финансовый результат в форме прироста капитала Обращаемость – способность ценной бумаги вызывать спрос и предложение (покупаться и продаваться) на рынке, а иногда выступать в качестве самостоятельного платежного инструмента, облегчающего обращение других товаров Ликвидность – свойство ценной бумаги быть быстро проданной и превращенной в денежные средства без существенных потерь для держателя при небольших колебаниях рыночной стоимости и издержек на реализацию Риск – возможность потерь, связанных с инвестициями в ценные бумаги

Для анализа доходности акций используются следующие показатели:

Рейтинг ценных бумаг– это система условных показателей оценки ценных бумаг по степени их надежности, разработанные специализированными рейтинговыми агентствами

Рейтинговые агентства: n n Международные: ¨ Fitch Ratings ¨ Moody's ¨ Standard & Poor's ¨ Morningstar ¨ Feri Российские ¨ «Эксперт РА» . ¨ Moody’s Interfax Rating Agency (совместное предприятие Moody’s Investors Service и Интерфакс) ¨ Рус-Рейтинг. ¨ Национальное Рейтинговое Агентство. ¨ Рейтинговое агентство АК&M.

РЕЙТИНГ ОБЛИГАЦИЙ ПО КЛАССИФИКАЦИИ АГЕНСТВА “Standard & Poor’s” КАТЕГОРИЯ ОБЛИГАЦИЙ ХАРАКТЕРИСТИКА ОБЛИГАЦИЙ ААА ОБЛИГАЦИИ ВЫСШЕГО КАЧЕСТВА, ВЕРОЯТНОСТЬ НЕВЫПОЛНЕНИЯ ОБЯЗАТЕЛЬСТВ ПО КОТОРЫМ БЛИЗКА К НУЛЮ АА ОБЛИГАЦИИ ВЫСОКОГО КАЧЕСТВА. ОТДЕЛЬНЫЕ ПАРАМЕТРЫ НИЖЕ, ЧЕМ У ОБЛИГАЦИЙ КЛАССА ААА А ОБЛИГАЦИИ ХОРОШЕГО КАЧЕСТВА. КОМПАНИЯ ИМЕЕТ ХОРОШИЕ ФИНАНСОВЫЕ ПОКАЗАТЕЛИ, НО ЗАВИСИТ ОТ КОНЬЮКТУРЫ РЫНКА. ВВВ ОБЛИГАЦИИ СРЕДНЕГО КАЧЕСТВА. НА ДАТУ РЕЙТИНГА КОМПАНИЯ ДОСТАТОЧНО НАДЕЖНА, НО РАБОТАЕТ НЕ СТАБИЛЬНО И ЗА НЕЙ НЕОБХОДИМО ВЕСТИ ТЩАТЕЛЬНОЕ НАБЛЮДЕНИЕ Берзон Н. И.

ПРОДОЛЖЕНИЕ РЕЙТИНГ ОБЛИГАЦИЙ ПО КЛАССИФИКАЦИИ АГЕНСТВА “Standard& Poor’s” КАТЕГОРИЯ ОБЛИГАЦИЙ ХАРАКТЕРИСТИКА ОБЛИГАЦИЙ ВВ ОБЛИГАЦИИ, ИМЕЮЩИЕ КАЧЕСТВО, НИЖЕ СРЕДНЕГО. ПОКАЗАТЕЛИ НАДЕЖНОСТИ, ПЛАТЕЖЕСПОСОБНОСТИ, ФИНАНСОВОЙ УСТОЙЧИВОСТИ НАХОДЯТСЯ НА КРИТИЧЕСКОМ УРОВНЕ. В ОБЛИГАЦИИ НИЗКОГО КАЧЕСТВА. ФИНАНСОВЫЕ ПОКАЗАТЕЛИ КОМПАНИИ НАХОДЯТСЯ НА УРОВНЕ НИЖЕ НОРМАТИВНЫХ ЗНАЧЕНИЙ. ССС, С СПЕКУЛЯТИВНЫЕ ОБЛИГАЦИИ, ИМЕЮТ БОЛЬШИЕ РИСКИ НЕВЫПОЛНЕНИЯ ЭМИТЕНТОМ СВОИХ ОБЯЗАТЕЛЬСТВ. Д ОБЛИГАЦИИ, НЕ ИМЕЮЩИЕ ИНВЕСТИЦИОННЫХ КАЧЕСТВ. ПО ДАННЫМ ОБЛИГАЦИЯМ ПРЕКРАЩЕНЫ КУПОННЫЕ ВЫПЛАТЫ. КОМПАНИЯ БЛИЗКА К БАНКРОТСТВУ. Берзон Н. И.

95. Себестоимость продукции предприятия: понятие, структура и маржинальный анализ n n n Сущность себестоимости продукции. Структура себестоимости продукции. Постоянные и переменные затраты. Маржинальный анализ: понятие, особенности, значение. Основные понятия маржинального анализа: маржинальный доход, точка безубыточности, операционный рычаг, запас финансовой прочности

Себестоимость – стоимостная оценка затрат ресурсов, используемых в процессе производства и реализации продукции (работ, услуг)

Классификация затрат по статьям калькуляции n n n n сырье основные материалы вспомогательные материалы (минус) возвратные отходы приобретение комплектующих изделий, полуфабрикатов и услуг производственного характера сторонних организаций топливо и энергия на технологические цели заработная плата основных производственных рабочих дополнительная заработная плата основных производственных рабочих отчисления на социальные нужды основных производственных рабочих расходы на подготовку и освоение производства общепроизводственные расходы, в том числе: ¨ расходы на содержание и эксплуатацию оборудования ¨ цеховые расходы общехозяйственные расходы потери от брака прочие производственные расходы на продажу

Маржинальный анализ (операционный анализ, анализ взаимосвязи затрат, объема продаж и прибыли, CVP-анализ (costs, volume, profit – анализ «затраты – объем – прибыль» ), анализ безубыточности) фокусирует внимание на влиянии на прибыль следующих факторов: n n n цены на продукцию объем продаж переменные расходы на единицу продукции общая величина постоянных расходов структура реализованной продукции

Маржинальный доход – это превышение выручки от реализации над всеми переменными затратами, связанными с данным объемом продаж. Маржинальныдоход = Выручка от реализации продукции – Переменные затраты на этот же объём продукции

Основные показатели маржинального анализа n n n маржинальная прибыль (сумма покрытия постоянных затрат) чистая прибыль точка безубыточности (количеств о продукции в денежном выражении, при котором выручка предприятия равна всем его затратам) запас/недостаток финансовой прочности (разница между выручкой на настоящий момент и точкой безубыточности) эффект операционного рычага (характеризует величину предпринимательского риска, или влияние структуры затрат на маржинальную прибыль предприятия)

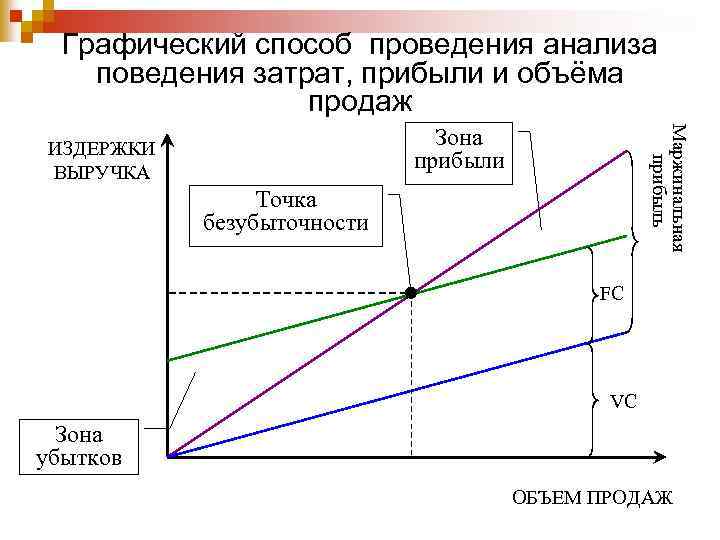

Графический способ проведения анализа поведения затрат, прибыли и объёма продаж Маржинальная прибыль Зона прибыли ИЗДЕРЖКИ ВЫРУЧКА Точка безубыточности FC VC Зона убытков ОБЪЕМ ПРОДАЖ

96. Затраты, издержки и расходы предприятия: сущность и классификация n n Сущность затрат, расходов, издержек. Взаимосвязь и отличие понятий «затраты» , «расходы» , «издержки» . Классификация затрат: сущность и цели классификации. Признаки классификации затрат: по экономическим элементам, по статьям калькуляции и другие признаки

n Затраты – трансформируемые в результат экономической деятельности ресурсы n Расходы – это часть затрат, понесенных предприятием в связи с получением дохода (то есть затраты, относящиеся к реализованной продукции) n Издержки производства – это совокупность затрат живого и овеществленного труда на производство продукции, выраженных преимущественно в денежной форме

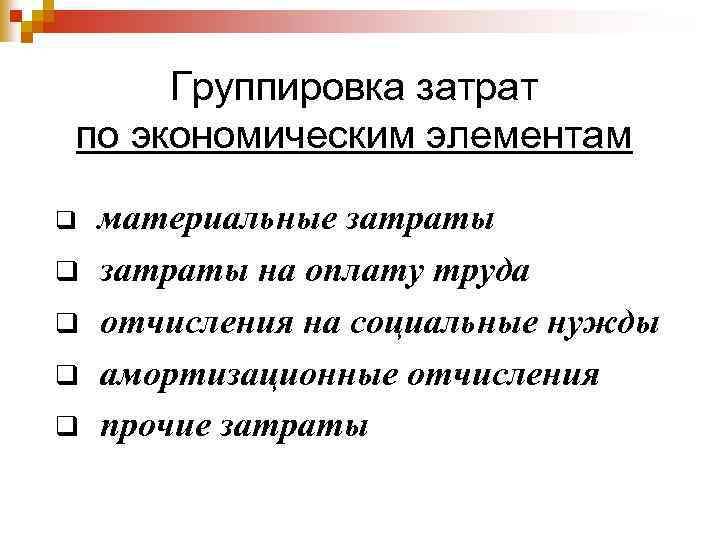

Группировка затрат по экономическим элементам q q q материальные затраты на оплату труда отчисления на социальные нужды амортизационные отчисления прочие затраты

Классификация затрат по статьям калькуляции n n n n сырье основные материалы вспомогательные материалы (минус) возвратные отходы приобретение комплектующих изделий, полуфабрикатов и услуг производственного характера сторонних организаций топливо и энергия на технологические цели заработная плата основных производственных рабочих дополнительная заработная плата основных производственных рабочих отчисления на социальные нужды основных производственных рабочих расходы на подготовку и освоение производства общепроизводственные расходы, в том числе: ¨ расходы на содержание и эксплуатацию оборудования ¨ цеховые расходы общехозяйственные расходы потери от брака прочие производственные расходы на продажу

Классификация затрат по периодичности возникновения ¹ ¹ ¹ единовременные текущие периодические

Классификация затрат по составу n _ одноэлементные (простые) затраты комплексные (сложные) затраты

Классификация затрат по отношению к технологическому процессу 1 основные затраты 2 накладные затраты

Классификация затрат по отношению к изменению объема производства Ø Ø постоянные затраты переменные затраты

Классификация затрат по способу отнесения на себестоимость единицы продукции î î прямые затраты косвенные затраты

Классификация затрат по отношению к процессу производства { @ затраты предметов труда затраты средств труда затраты живого труда

Классификация затрат по участию в процессе производства v v производственные затраты на продажу (коммерческие)

Классификация затрат по возможности планирования: n n планируемые непланируемые

Классификация затрат по степени готовности продукции n n затраты на готовую продукцию затраты в незавершенном производстве

Классификация затрат по объектам управления n n затраты по операционным и географическим сегментам затраты в местах возникновения затраты в центрах ответственности

Классификация затрат по отношению к периоду n n зарезервированные затраты расходы будущих периодов (отложенные затраты)

Классификация затрат по функциям управления n n n затраты на маркетинг затраты на материальнотехническое обеспечение затраты на сбыт продукции и др.

В целях совершенствования учета и контроля различают n n контролируемые затраты неконтролируемые затраты

Классификация затрат по эффективности (целесообразности): n n производительные затраты непроизводительные затраты

n n Классификация затрат по возможности нормирования нормируемые затраты ненормируемые затраты

Классификация затрат по отношению к принимаемому решению n n нерелевантные затраты

Финансы Страхование РЦБ УЗ 2012 для ГОС.ppt