ФК заочное.pptx

- Количество слайдов: 133

ФИНАНСЫ И КРЕДИТ Громова Наталья Николаевна, старший преподаватель кафедры Финансов и банковского дела, к. э. н.

ФИНАНСЫ И КРЕДИТ Громова Наталья Николаевна, старший преподаватель кафедры Финансов и банковского дела, к. э. н.

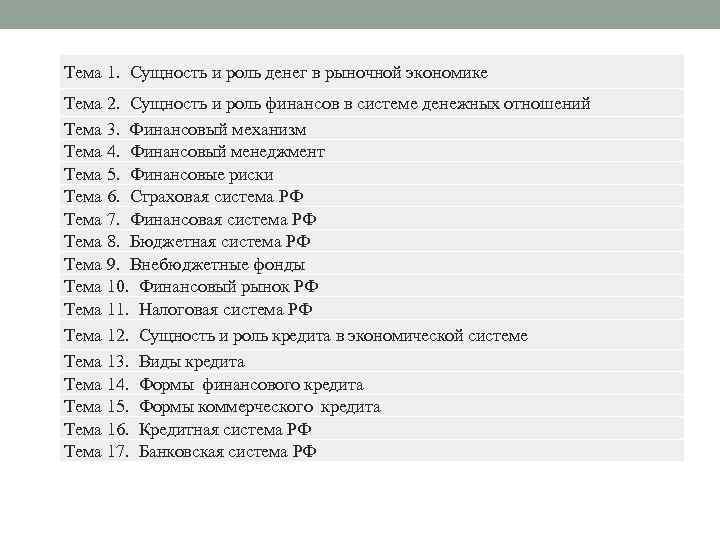

Тема 1. Сущность и роль денег в рыночной экономике Тема 2. Сущность и роль финансов в системе денежных отношений Тема 3. Финансовый механизм Тема 4. Финансовый менеджмент Тема 5. Финансовые риски Тема 6. Страховая система РФ Тема 7. Финансовая система РФ Тема 8. Бюджетная система РФ Тема 9. Внебюджетные фонды Тема 10. Финансовый рынок РФ Тема 11. Налоговая система РФ Тема 12. Сущность и роль кредита в экономической системе Тема 13. Виды кредита Тема 14. Формы финансового кредита Тема 15. Формы коммерческого кредита Тема 16. Кредитная система РФ Тема 17. Банковская система РФ

Тема 1. Сущность и роль денег в рыночной экономике Тема 2. Сущность и роль финансов в системе денежных отношений Тема 3. Финансовый механизм Тема 4. Финансовый менеджмент Тема 5. Финансовые риски Тема 6. Страховая система РФ Тема 7. Финансовая система РФ Тема 8. Бюджетная система РФ Тема 9. Внебюджетные фонды Тема 10. Финансовый рынок РФ Тема 11. Налоговая система РФ Тема 12. Сущность и роль кредита в экономической системе Тема 13. Виды кредита Тема 14. Формы финансового кредита Тема 15. Формы коммерческого кредита Тема 16. Кредитная система РФ Тема 17. Банковская система РФ

СУЩНОСТЬ И РОЛЬ ДЕНЕГ В РЫНОЧНОЙ ЭКОНОМИКЕ

СУЩНОСТЬ И РОЛЬ ДЕНЕГ В РЫНОЧНОЙ ЭКОНОМИКЕ

Определение Деньги – это особый товар, всеобщий эквивалент всех других товаров. Наиболее характерной чертой денег является их абсолютная ликвидность, т. е. способность практически мгновенно и без потерь обмениваться на все иные виды активов.

Определение Деньги – это особый товар, всеобщий эквивалент всех других товаров. Наиболее характерной чертой денег является их абсолютная ликвидность, т. е. способность практически мгновенно и без потерь обмениваться на все иные виды активов.

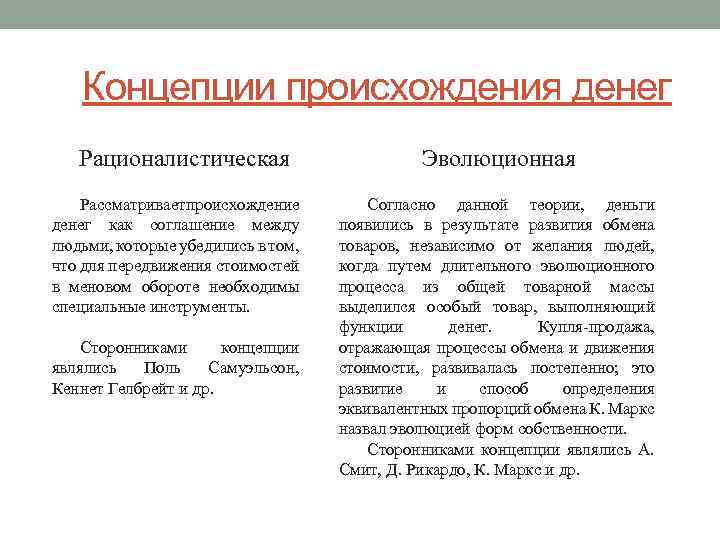

Концепции происхождения денег Рационалистическая Рассматривает роисхождение п денег как соглашение между людьми, которые убедились в том, что для передвижения стоимостей в меновом обороте необходимы специальные инструменты. Сторонниками концепции являлись Поль Самуэльсон, Кеннет Гелбрейт и др. Эволюционная Согласно данной теории, деньги появились в результате развития обмена товаров, независимо от желания людей, когда путем длительного эволюционного процесса из общей товарной массы выделился особый товар, выполняющий функции денег. Купля продажа, отражающая процессы обмена и движения стоимости, развивалась постепенно; это развитие и способ определения эквивалентных пропорций обмена К. Маркс назвал эволюцией форм собственности. Сторонниками концепции являлись А. Смит, Д. Рикардо, К. Маркс и др.

Концепции происхождения денег Рационалистическая Рассматривает роисхождение п денег как соглашение между людьми, которые убедились в том, что для передвижения стоимостей в меновом обороте необходимы специальные инструменты. Сторонниками концепции являлись Поль Самуэльсон, Кеннет Гелбрейт и др. Эволюционная Согласно данной теории, деньги появились в результате развития обмена товаров, независимо от желания людей, когда путем длительного эволюционного процесса из общей товарной массы выделился особый товар, выполняющий функции денег. Купля продажа, отражающая процессы обмена и движения стоимости, развивалась постепенно; это развитие и способ определения эквивалентных пропорций обмена К. Маркс назвал эволюцией форм собственности. Сторонниками концепции являлись А. Смит, Д. Рикардо, К. Маркс и др.

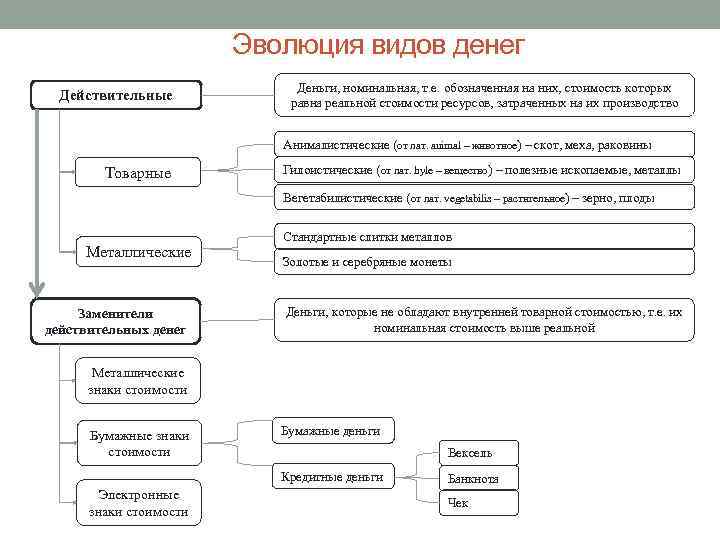

Эволюция видов денег Действительные Деньги, номинальная, т. е. обозначенная на них, стоимость которых равна реальной стоимости ресурсов, затраченных на их производство Анималистические (от лат. animal – животное) – скот, меха, раковины Товарные Гилоистические (от лат. hyle – вещество) – полезные ископаемые, металлы Вегетабилистические (от лат. vegetabilis – растительное) – зерно, плоды Металлические Заменители действительных денег Стандартные слитки металлов Золотые и серебряные монеты Деньги, которые не обладают внутренней товарной стоимостью, т. е. их номинальная стоимость выше реальной Металлические знаки стоимости Бумажные деньги Вексель Кредитные деньги Электронные знаки стоимости Банкнота Чек

Эволюция видов денег Действительные Деньги, номинальная, т. е. обозначенная на них, стоимость которых равна реальной стоимости ресурсов, затраченных на их производство Анималистические (от лат. animal – животное) – скот, меха, раковины Товарные Гилоистические (от лат. hyle – вещество) – полезные ископаемые, металлы Вегетабилистические (от лат. vegetabilis – растительное) – зерно, плоды Металлические Заменители действительных денег Стандартные слитки металлов Золотые и серебряные монеты Деньги, которые не обладают внутренней товарной стоимостью, т. е. их номинальная стоимость выше реальной Металлические знаки стоимости Бумажные деньги Вексель Кредитные деньги Электронные знаки стоимости Банкнота Чек

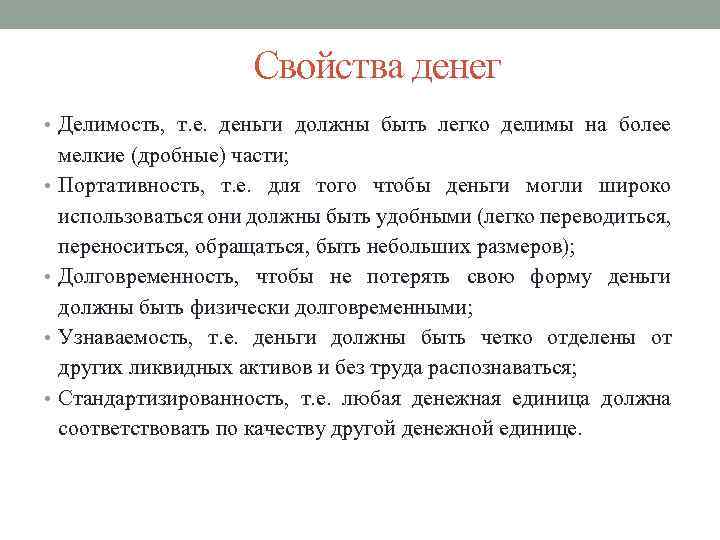

Свойства денег • Делимость, т. е. деньги должны быть легко делимы на более • • мелкие (дробные) части; Портативность, т. е. для того чтобы деньги могли широко использоваться они должны быть удобными (легко переводиться, переноситься, обращаться, быть небольших размеров); Долговременность, чтобы не потерять свою форму деньги должны быть физически долговременными; Узнаваемость, т. е. деньги должны быть четко отделены от других ликвидных активов и без труда распознаваться; Стандартизированность, т. е. любая денежная единица должна соответствовать по качеству другой денежной единице.

Свойства денег • Делимость, т. е. деньги должны быть легко делимы на более • • мелкие (дробные) части; Портативность, т. е. для того чтобы деньги могли широко использоваться они должны быть удобными (легко переводиться, переноситься, обращаться, быть небольших размеров); Долговременность, чтобы не потерять свою форму деньги должны быть физически долговременными; Узнаваемость, т. е. деньги должны быть четко отделены от других ликвидных активов и без труда распознаваться; Стандартизированность, т. е. любая денежная единица должна соответствовать по качеству другой денежной единице.

Функции денег 1. 2. 3. 4. 5. Мера стоимости. Средство обращения. Средство платежа. Средство накопления. Мировые деньги.

Функции денег 1. 2. 3. 4. 5. Мера стоимости. Средство обращения. Средство платежа. Средство накопления. Мировые деньги.

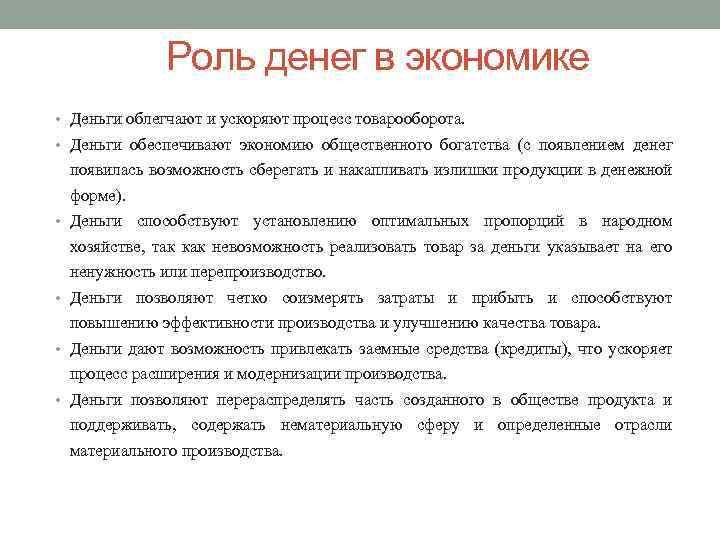

Роль денег в экономике • Деньги облегчают и ускоряют процесс товарооборота. • Деньги обеспечивают экономию общественного богатства (с появлением денег • • появилась возможность сберегать и накапливать излишки продукции в денежной форме). Деньги способствуют установлению оптимальных пропорций в народном хозяйстве, так как невозможность реализовать товар за деньги указывает на его ненужность или перепроизводство. Деньги позволяют четко соизмерять затраты и прибыть и способствуют повышению эффективности производства и улучшению качества товара. Деньги дают возможность привлекать заемные средства (кредиты), что ускоряет процесс расширения и модернизации производства. Деньги позволяют перераспределять часть созданного в обществе продукта и поддерживать, содержать нематериальную сферу и определенные отрасли материального производства.

Роль денег в экономике • Деньги облегчают и ускоряют процесс товарооборота. • Деньги обеспечивают экономию общественного богатства (с появлением денег • • появилась возможность сберегать и накапливать излишки продукции в денежной форме). Деньги способствуют установлению оптимальных пропорций в народном хозяйстве, так как невозможность реализовать товар за деньги указывает на его ненужность или перепроизводство. Деньги позволяют четко соизмерять затраты и прибыть и способствуют повышению эффективности производства и улучшению качества товара. Деньги дают возможность привлекать заемные средства (кредиты), что ускоряет процесс расширения и модернизации производства. Деньги позволяют перераспределять часть созданного в обществе продукта и поддерживать, содержать нематериальную сферу и определенные отрасли материального производства.

Денежное обращение – процесс непрерывного движения денег в наличной и безналичной форме при выполнении ими своих функций, связанных обслуживанием хозяйственного оборота.

Денежное обращение – процесс непрерывного движения денег в наличной и безналичной форме при выполнении ими своих функций, связанных обслуживанием хозяйственного оборота.

Денежный оборот состоит из оборота наличных и безналичных денег. Налично-денежное обращение производится с помощью банкнот, металлических денег, векселей, чеков, кредитных карточек. Эмиссию наличных денег осуществляет Центральный банк Российской Федерации (ЦБ РФ). Безналичное обращение представляет собой движение стоимости без участия наличных денег и перечисление денежных средств по счетам кредитных учреждений. В России форма безналичных расчетов определяется правилами ЦБ РФ.

Денежный оборот состоит из оборота наличных и безналичных денег. Налично-денежное обращение производится с помощью банкнот, металлических денег, векселей, чеков, кредитных карточек. Эмиссию наличных денег осуществляет Центральный банк Российской Федерации (ЦБ РФ). Безналичное обращение представляет собой движение стоимости без участия наличных денег и перечисление денежных средств по счетам кредитных учреждений. В России форма безналичных расчетов определяется правилами ЦБ РФ.

Поступление денег в каналы обращения, прилив их в оборот получили название «выпуск денег в оборот» . Он представляет собой устойчивый процесс передачи банками юридическим и физическим лицам определенных сумм денег в наличной и безналичной формах в результате кредитных операций. Центральное место в анализе состояния денежной системы занимает исследование эмиссии денег. Эмиссия денег представляет собой выпуск денег, приводящий к общему увеличению денежной массы, находящейся в обороте.

Поступление денег в каналы обращения, прилив их в оборот получили название «выпуск денег в оборот» . Он представляет собой устойчивый процесс передачи банками юридическим и физическим лицам определенных сумм денег в наличной и безналичной формах в результате кредитных операций. Центральное место в анализе состояния денежной системы занимает исследование эмиссии денег. Эмиссия денег представляет собой выпуск денег, приводящий к общему увеличению денежной массы, находящейся в обороте.

Денежная масса Одним из важнейших количественных показателей движения денег является объем денежной массы. Денежная масса представляет собой совокупность покупательных, платежных и накопленных средств, обслуживающих экономические связи между физическими и юридическими лицами, а также государством.

Денежная масса Одним из важнейших количественных показателей движения денег является объем денежной массы. Денежная масса представляет собой совокупность покупательных, платежных и накопленных средств, обслуживающих экономические связи между физическими и юридическими лицами, а также государством.

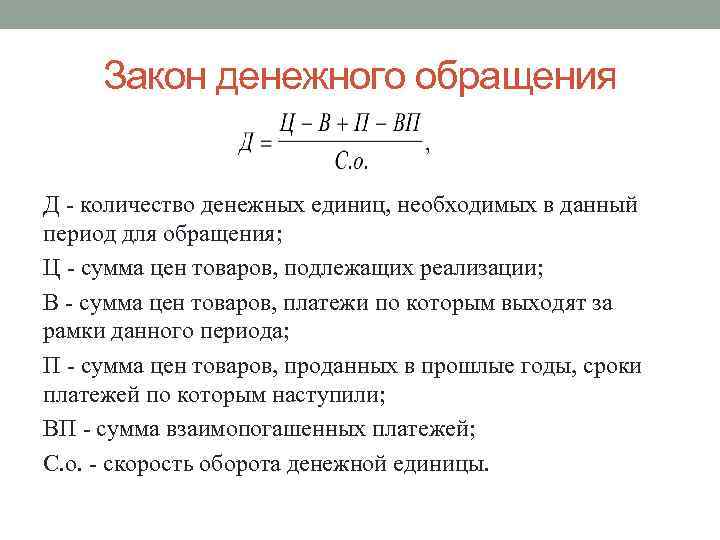

Закон денежного обращения Д количество денежных единиц, необходимых в данный период для обращения; Ц сумма цен товаров, подлежащих реализации; В сумма цен товаров, платежи по которым выходят за рамки данного периода; П сумма цен товаров, проданных в прошлые годы, сроки платежей по которым наступили; ВП сумма взаимопогашенных платежей; С. о. скорость оборота денежной единицы.

Закон денежного обращения Д количество денежных единиц, необходимых в данный период для обращения; Ц сумма цен товаров, подлежащих реализации; В сумма цен товаров, платежи по которым выходят за рамки данного периода; П сумма цен товаров, проданных в прошлые годы, сроки платежей по которым наступили; ВП сумма взаимопогашенных платежей; С. о. скорость оборота денежной единицы.

Денежные агрегаты Денежный агрегат — это показатель денежной массы определенного вида. В разных странах учитывается различное число денежных агрегатов. • М 0 представляет собой наличные деньги в обращении (банкноты, металлические деньги, казначейские билеты). Металлические деньги составляют 2 3% от общей массы денег, находящихся в обращении. Основную массу составляют банкноты. • М 1 состоит из агрегата М 0 и средств на текущих счетах банков. Средства на счетах могут использоваться для платежей в безналичной форме, через трансформацию в наличные деньги и без перевода на другие счета

Денежные агрегаты Денежный агрегат — это показатель денежной массы определенного вида. В разных странах учитывается различное число денежных агрегатов. • М 0 представляет собой наличные деньги в обращении (банкноты, металлические деньги, казначейские билеты). Металлические деньги составляют 2 3% от общей массы денег, находящихся в обращении. Основную массу составляют банкноты. • М 1 состоит из агрегата М 0 и средств на текущих счетах банков. Средства на счетах могут использоваться для платежей в безналичной форме, через трансформацию в наличные деньги и без перевода на другие счета

Денежные агрегаты • М 2 содержит агрегат М 1 плюс срочные и сберегательные депозиты в коммерческих банках, а также краткосрочные государственные ценные бумаги. • М 3 содержит агрегат М 2, сберегательные вклады в специальных кредитных учреждениях, а также ценные бумаги, обращающиеся на денежном рынке. Между агрегатами должно быть равновесие. В противном случае происходит нарушение денежного обращения. Равновесие наступает при условии М 2>М 1 и укрепляется при М 2+М 3>М 1.

Денежные агрегаты • М 2 содержит агрегат М 1 плюс срочные и сберегательные депозиты в коммерческих банках, а также краткосрочные государственные ценные бумаги. • М 3 содержит агрегат М 2, сберегательные вклады в специальных кредитных учреждениях, а также ценные бумаги, обращающиеся на денежном рынке. Между агрегатами должно быть равновесие. В противном случае происходит нарушение денежного обращения. Равновесие наступает при условии М 2>М 1 и укрепляется при М 2+М 3>М 1.

Денежная система – это организация денежного обращения в стране, сложившаяся исторически и закреплённая национальным законодательством.

Денежная система – это организация денежного обращения в стране, сложившаяся исторически и закреплённая национальным законодательством.

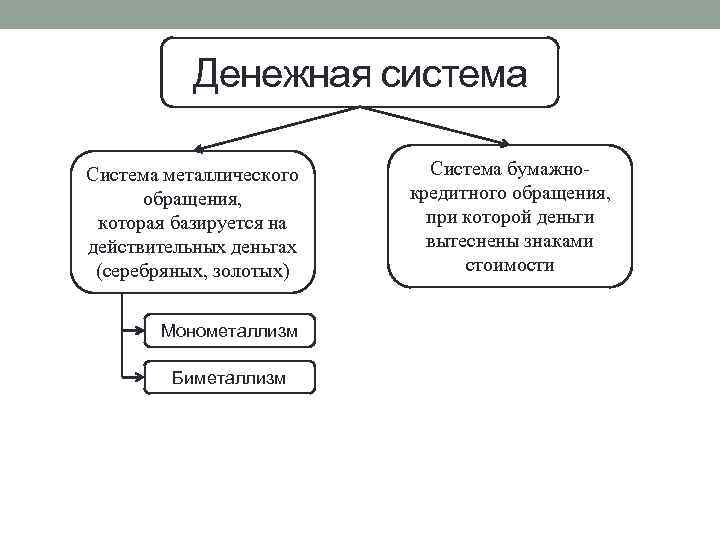

Денежная система Система металлического обращения, которая базируется на действительных деньгах (серебряных, золотых) Монометаллизм Биметаллизм Система бумажно кредитного обращения, при которой деньги вытеснены знаками стоимости

Денежная система Система металлического обращения, которая базируется на действительных деньгах (серебряных, золотых) Монометаллизм Биметаллизм Система бумажно кредитного обращения, при которой деньги вытеснены знаками стоимости

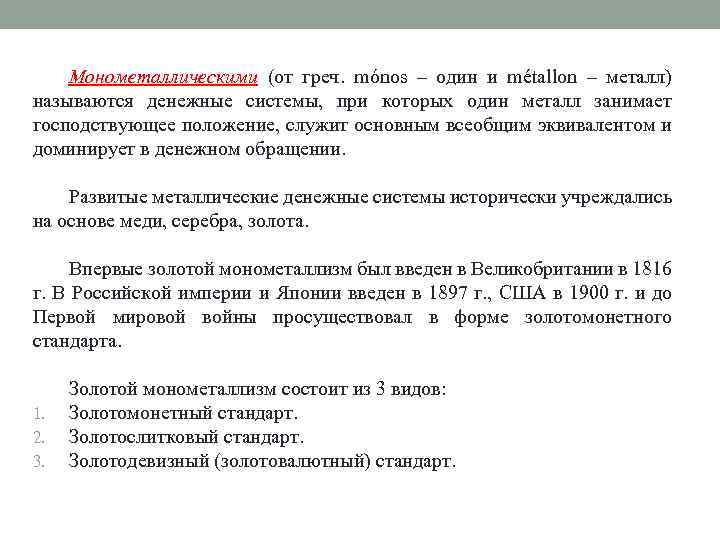

Монометаллическими (от греч. mónos – один и métallon – металл) называются денежные системы, при которых один металл занимает господствующее положение, служит основным всеобщим эквивалентом и доминирует в денежном обращении. Развитые металлические денежные системы исторически учреждались на основе меди, серебра, золота. Впервые золотой монометаллизм был введен в Великобритании в 1816 г. В Российской империи и Японии введен в 1897 г. , США в 1900 г. и до Первой мировой войны просуществовал в форме золотомонетного стандарта. 1. 2. 3. Золотой монометаллизм состоит из 3 видов: Золотомонетный стандарт. Золотослитковый стандарт. Золотодевизный (золотовалютный) стандарт.

Монометаллическими (от греч. mónos – один и métallon – металл) называются денежные системы, при которых один металл занимает господствующее положение, служит основным всеобщим эквивалентом и доминирует в денежном обращении. Развитые металлические денежные системы исторически учреждались на основе меди, серебра, золота. Впервые золотой монометаллизм был введен в Великобритании в 1816 г. В Российской империи и Японии введен в 1897 г. , США в 1900 г. и до Первой мировой войны просуществовал в форме золотомонетного стандарта. 1. 2. 3. Золотой монометаллизм состоит из 3 видов: Золотомонетный стандарт. Золотослитковый стандарт. Золотодевизный (золотовалютный) стандарт.

Биметаллизм – денежная система, при которой за двумя валютными металлами, например, золотом и серебром, законодательно закрепляются денежные функции. Соответственно, денежное обращение страны основывается на одновременном использовании золотых и серебряных монет. В результате формируется двойная система товарных цен.

Биметаллизм – денежная система, при которой за двумя валютными металлами, например, золотом и серебром, законодательно закрепляются денежные функции. Соответственно, денежное обращение страны основывается на одновременном использовании золотых и серебряных монет. В результате формируется двойная система товарных цен.

При биметаллизме может существовать: • система параллельной валюты, когда соотношение между золотыми и серебряными монетами устанавливается в соответствии с рыночной ценой металла. • система двойной валюты, когда государство устанавливает твёрдое соотношение между золотыми и серебряными монетами. • система «хромающей» валюты, когда золотые и серебряные монеты являются средствами платежа в одинаковой степени, но при этом условия эмиссии были различными.

При биметаллизме может существовать: • система параллельной валюты, когда соотношение между золотыми и серебряными монетами устанавливается в соответствии с рыночной ценой металла. • система двойной валюты, когда государство устанавливает твёрдое соотношение между золотыми и серебряными монетами. • система «хромающей» валюты, когда золотые и серебряные монеты являются средствами платежа в одинаковой степени, но при этом условия эмиссии были различными.

Современная денежная система включает в себя 5 основных элементов • Денежная • • единица. Установленный в законодательном порядке денежный знак, который служит для соизмерения и выражения цен всех товаров. Масштаб цен. Порядок деления денежной единицы на более мелкие кратные части, средство выражения стоимости в денежных единицах. Виды денег. Кредитные банковские билеты. Бумажные деньги (казначейские билеты). Разменная монета. Эмиссионная система. Установленный законом порядок эмиссии и обращения денег. Эмиссия осуществляется эмиссионным банком страны. Безналичные деньги выпускаются банками в процессе совершения кредитных операций. Методы управления денежным обращением. Комплекс мер государственного воздействия по достижению соответствия количества денег потребностям развития экономики. Установление минимальных резервных требований, рефинансирование коммерческих банков, регулирование официальной учетной ставки, операции на открытом рынке.

Современная денежная система включает в себя 5 основных элементов • Денежная • • единица. Установленный в законодательном порядке денежный знак, который служит для соизмерения и выражения цен всех товаров. Масштаб цен. Порядок деления денежной единицы на более мелкие кратные части, средство выражения стоимости в денежных единицах. Виды денег. Кредитные банковские билеты. Бумажные деньги (казначейские билеты). Разменная монета. Эмиссионная система. Установленный законом порядок эмиссии и обращения денег. Эмиссия осуществляется эмиссионным банком страны. Безналичные деньги выпускаются банками в процессе совершения кредитных операций. Методы управления денежным обращением. Комплекс мер государственного воздействия по достижению соответствия количества денег потребностям развития экономики. Установление минимальных резервных требований, рефинансирование коммерческих банков, регулирование официальной учетной ставки, операции на открытом рынке.

Инфляция это явление диспропорциональности в развитии общественного воспроизводства, которое обусловлено нарушением закона денежного обращения. Основными формами проявления инфляции являются: • рост цен на товары и услуги, что приводит к снижению покупательной способности; • понижение курса национальной денежной единицы по отношению к иностранной; • увеличение цены золота, выраженной в национальной денежной единице.

Инфляция это явление диспропорциональности в развитии общественного воспроизводства, которое обусловлено нарушением закона денежного обращения. Основными формами проявления инфляции являются: • рост цен на товары и услуги, что приводит к снижению покупательной способности; • понижение курса национальной денежной единицы по отношению к иностранной; • увеличение цены золота, выраженной в национальной денежной единице.

Виды инфляции • Ползучая инфляция. При ползучей инфляции наблюдается ежегодно темп роста цен на 3 4% (до 10%). Такая инфляция характерна для развитых стран. • Галопирующая инфляция характеризуется среднегодовыми темпами прироста цен на 10 50% (иногда до 100%). Она преобладает в развивающихся странах. • Гиперинфляция характеризуется ежегодными темпами прироста цен более 100%. Такая инфляция свойственна странам в отдельные периоды, когда они переживают коренную ломку своей экономической структуры.

Виды инфляции • Ползучая инфляция. При ползучей инфляции наблюдается ежегодно темп роста цен на 3 4% (до 10%). Такая инфляция характерна для развитых стран. • Галопирующая инфляция характеризуется среднегодовыми темпами прироста цен на 10 50% (иногда до 100%). Она преобладает в развивающихся странах. • Гиперинфляция характеризуется ежегодными темпами прироста цен более 100%. Такая инфляция свойственна странам в отдельные периоды, когда они переживают коренную ломку своей экономической структуры.

Сущность и роль финансов в системе денежных отношений

Сущность и роль финансов в системе денежных отношений

Определение Финансы – экономические отношения, связанные с формированием, распределением и использованием централизованных и децентрализованных фондов денежных средств в целях выполнения задач и функций государства и обеспечения условий расширенного воспроизводства. Централизованные денежные фонды – фонды, формируемые и используемые государством (бюджет, внебюджетные фонды, специальные целевые фонды) в лице его органов федеральной, региональной и местной власти. Децентрализованные денежные фонды, создаваемые на уровне хозяйствующих субъектов и граждан.

Определение Финансы – экономические отношения, связанные с формированием, распределением и использованием централизованных и децентрализованных фондов денежных средств в целях выполнения задач и функций государства и обеспечения условий расширенного воспроизводства. Централизованные денежные фонды – фонды, формируемые и используемые государством (бюджет, внебюджетные фонды, специальные целевые фонды) в лице его органов федеральной, региональной и местной власти. Децентрализованные денежные фонды, создаваемые на уровне хозяйствующих субъектов и граждан.

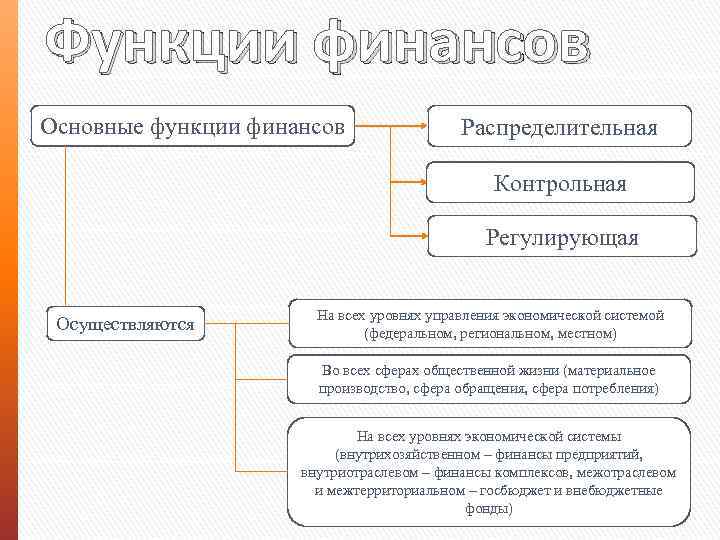

Функции финансов Основные функции финансов Распределительная Контрольная Регулирующая Осуществляются На всех уровнях управления экономической системой (федеральном, региональном, местном) Во всех сферах общественной жизни (материальное производство, сфера обращения, сфера потребления) На всех уровнях экономической системы (внутрихозяйственном – финансы предприятий, внутриотраслевом – финансы комплексов, межотраслевом и межтерриториальном – госбюджет и внебюджетные фонды)

Функции финансов Основные функции финансов Распределительная Контрольная Регулирующая Осуществляются На всех уровнях управления экономической системой (федеральном, региональном, местном) Во всех сферах общественной жизни (материальное производство, сфера обращения, сфера потребления) На всех уровнях экономической системы (внутрихозяйственном – финансы предприятий, внутриотраслевом – финансы комплексов, межотраслевом и межтерриториальном – госбюджет и внебюджетные фонды)

Роль финансов в экономике 1. С помощью финансов происходит распределение стоимости произведенных товаров и услуг и формирование и использование денежных доходов, поступлений и накоплений у экономических субъектов, которые направляются на решение социальных и экономических задач домохозяйств, организаций и государства. 2. С помощью финансов производится перераспределение доходов и накоплений прошлых лет через бюджетную систему (налоги, кредит, ассигнований, субсидии, пенсии) и через финансовый рынок (выпуск ценных бумаг, размещение паев, кредитов и займов, поступление дивидендов, процентов и др. ) 3. Посредством финансов количественно отображается воспроизводственный процесс и его отдельные фазы через: » Бюджетные доходы и расходы; » Государственный долг; » Индексы фондовых бирж и др.

Роль финансов в экономике 1. С помощью финансов происходит распределение стоимости произведенных товаров и услуг и формирование и использование денежных доходов, поступлений и накоплений у экономических субъектов, которые направляются на решение социальных и экономических задач домохозяйств, организаций и государства. 2. С помощью финансов производится перераспределение доходов и накоплений прошлых лет через бюджетную систему (налоги, кредит, ассигнований, субсидии, пенсии) и через финансовый рынок (выпуск ценных бумаг, размещение паев, кредитов и займов, поступление дивидендов, процентов и др. ) 3. Посредством финансов количественно отображается воспроизводственный процесс и его отдельные фазы через: » Бюджетные доходы и расходы; » Государственный долг; » Индексы фондовых бирж и др.

Финансовая система - исторически сформировавшаяся и закрепленная действующим законодательством совокупность сфер финансовых отношений, финансово кредитных институтов и финансовых органов, посредством которых обеспечивается мобилизация и последующее использование денежных средств для удовлетворения потребностей общества. 1. 2. 3. 4. 5. 6. Принципы функционирования финансовой системы. Целостность. Структурность. Взаимосвязь свойств системы и среды. Иерархичность. Наличие процессов передачи информации. Наличие процессов управления.

Финансовая система - исторически сформировавшаяся и закрепленная действующим законодательством совокупность сфер финансовых отношений, финансово кредитных институтов и финансовых органов, посредством которых обеспечивается мобилизация и последующее использование денежных средств для удовлетворения потребностей общества. 1. 2. 3. 4. 5. 6. Принципы функционирования финансовой системы. Целостность. Структурность. Взаимосвязь свойств системы и среды. Иерархичность. Наличие процессов передачи информации. Наличие процессов управления.

Структура финансовой системы Российской Федерации Финансовая система РФ Централизованные финансы Децентрализованные финансы Государственные и муниципальные финансы Бюджетная система РФ Государственный и муниципальный кредит Финансы гос. и муниципальных предприятий Финансы организаций Финансы домохозяйств Финансы коммерческих организаций Финансы некоммерческих организаций Федеральный бюджет РФ Внебюджетные фонды Бюджеты субъектов РФ Социальные Бюджеты муниципальных образований РФ Экономические Финансы финансовых посредников

Структура финансовой системы Российской Федерации Финансовая система РФ Централизованные финансы Децентрализованные финансы Государственные и муниципальные финансы Бюджетная система РФ Государственный и муниципальный кредит Финансы гос. и муниципальных предприятий Финансы организаций Финансы домохозяйств Финансы коммерческих организаций Финансы некоммерческих организаций Федеральный бюджет РФ Внебюджетные фонды Бюджеты субъектов РФ Социальные Бюджеты муниципальных образований РФ Экономические Финансы финансовых посредников

Финансовая политика – совокупность государственных мероприятий, направленных на мобилизацию финансовых ресурсов, их распределение и использование для выполнения государством своих функций. Главная цель финансовой политики обеспечение соответствующими финансовыми ресурсами реализации государственных социально экономических программ.

Финансовая политика – совокупность государственных мероприятий, направленных на мобилизацию финансовых ресурсов, их распределение и использование для выполнения государством своих функций. Главная цель финансовой политики обеспечение соответствующими финансовыми ресурсами реализации государственных социально экономических программ.

В зависимости от роли государства в экономике и социальной сфере выделяют 3 основных типа финансовой политики. 1. Классическая. Основана на трудах классиков политэкономии А. Смита и Д. Рикардо. Основные характеристики: » Невмешательство государства в экономику. » Сохранение свободной конкуренции. » Использование рыночного механизма как главного регулятора хозяйственных процессов. » Минимизация государственных расходов и налогов. Классическая финансовая политика была основным типом для большинства стран до конца 20 х годов XX в.

В зависимости от роли государства в экономике и социальной сфере выделяют 3 основных типа финансовой политики. 1. Классическая. Основана на трудах классиков политэкономии А. Смита и Д. Рикардо. Основные характеристики: » Невмешательство государства в экономику. » Сохранение свободной конкуренции. » Использование рыночного механизма как главного регулятора хозяйственных процессов. » Минимизация государственных расходов и налогов. Классическая финансовая политика была основным типом для большинства стран до конца 20 х годов XX в.

2. Регулирующая финансовая политика. Основана на экономической теории Дж. Кейнса, который определял необходимость вмешательства и регулирования государством циклического развития экономики. Основными инструментами вмешательства в экономику становятся государственные расходы, за счет которых формируется дополнительный спрос. Считается, что государственные расходы обеспечивают рост предпринимательской деятельности, увеличение национального дохода и способствуют ликвидации безработицы путем финансирования создания новых рабочих мест. В условиях регулирующей финансовой политики изменяется система налогов. Главным механизмом регулирования становится подоходный налог, использующий прогрессивные ставки. Этот налог обеспечивает изъятие у экономических субъектов доходов, используемых в виде сбережений, что позволяет обеспечить сбалансированность бюджета государства при высоком уровне расходов.

2. Регулирующая финансовая политика. Основана на экономической теории Дж. Кейнса, который определял необходимость вмешательства и регулирования государством циклического развития экономики. Основными инструментами вмешательства в экономику становятся государственные расходы, за счет которых формируется дополнительный спрос. Считается, что государственные расходы обеспечивают рост предпринимательской деятельности, увеличение национального дохода и способствуют ликвидации безработицы путем финансирования создания новых рабочих мест. В условиях регулирующей финансовой политики изменяется система налогов. Главным механизмом регулирования становится подоходный налог, использующий прогрессивные ставки. Этот налог обеспечивает изъятие у экономических субъектов доходов, используемых в виде сбережений, что позволяет обеспечить сбалансированность бюджета государства при высоком уровне расходов.

3. Планово-директивная финансовая политика. Применяется в странах, использующих административно командную систему управления. Основанная на государственной собственности на средства производства, плановая система управления позволяет осуществлять прямое директивное руководство всеми сферами экономики и социальной жизни, в том числе и финансами. Цель финансовой политики в этих условиях обеспечение максимальной концентрации финансовых ресурсов у государства для их последующего перераспределения в соответствии с основными направлениями государственного плана.

3. Планово-директивная финансовая политика. Применяется в странах, использующих административно командную систему управления. Основанная на государственной собственности на средства производства, плановая система управления позволяет осуществлять прямое директивное руководство всеми сферами экономики и социальной жизни, в том числе и финансами. Цель финансовой политики в этих условиях обеспечение максимальной концентрации финансовых ресурсов у государства для их последующего перераспределения в соответствии с основными направлениями государственного плана.

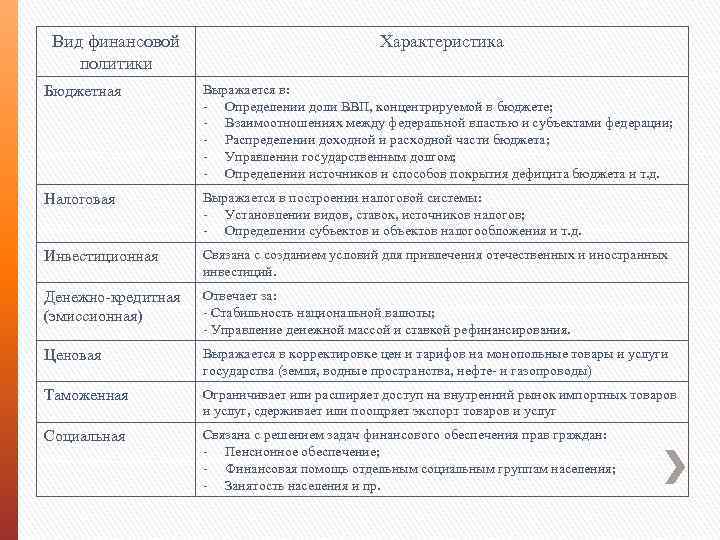

Вид финансовой политики Характеристика Бюджетная Выражается в: Определении доли ВВП, концентрируемой в бюджете; Взаимоотношениях между федеральной властью и субъектами федерации; Распределении доходной и расходной части бюджета; Управлении государственным долгом; Определении источников и способов покрытия дефицита бюджета и т. д. Налоговая Выражается в построении налоговой системы: Установлении видов, ставок, источников налогов; Определении субъектов и объектов налогообложения и т. д. Инвестиционная Связана с созданием условий для привлечения отечественных и иностранных инвестиций. Денежно кредитная (эмиссионная) Отвечает за: Стабильность национальной валюты; Управление денежной массой и ставкой рефинансирования. Ценовая Выражается в корректировке цен и тарифов на монопольные товары и услуги государства (земля, водные пространства, нефте и газопроводы) Таможенная Ограничивает или расширяет доступ на внутренний рынок импортных товаров и услуг, сдерживает или поощряет экспорт товаров и услуг Социальная Связана с решением задач финансового обеспечения прав граждан: Пенсионное обеспечение; Финансовая помощь отдельным социальным группам населения; Занятость населения и пр.

Вид финансовой политики Характеристика Бюджетная Выражается в: Определении доли ВВП, концентрируемой в бюджете; Взаимоотношениях между федеральной властью и субъектами федерации; Распределении доходной и расходной части бюджета; Управлении государственным долгом; Определении источников и способов покрытия дефицита бюджета и т. д. Налоговая Выражается в построении налоговой системы: Установлении видов, ставок, источников налогов; Определении субъектов и объектов налогообложения и т. д. Инвестиционная Связана с созданием условий для привлечения отечественных и иностранных инвестиций. Денежно кредитная (эмиссионная) Отвечает за: Стабильность национальной валюты; Управление денежной массой и ставкой рефинансирования. Ценовая Выражается в корректировке цен и тарифов на монопольные товары и услуги государства (земля, водные пространства, нефте и газопроводы) Таможенная Ограничивает или расширяет доступ на внутренний рынок импортных товаров и услуг, сдерживает или поощряет экспорт товаров и услуг Социальная Связана с решением задач финансового обеспечения прав граждан: Пенсионное обеспечение; Финансовая помощь отдельным социальным группам населения; Занятость населения и пр.

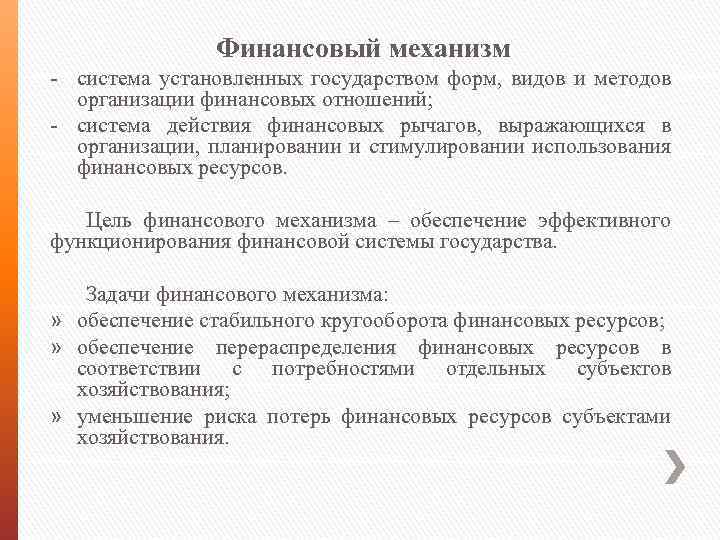

Финансовый механизм система установленных государством форм, видов и методов организации финансовых отношений; система действия финансовых рычагов, выражающихся в организации, планировании и стимулировании использования финансовых ресурсов. Цель финансового механизма – обеспечение эффективного функционирования финансовой системы государства. Задачи финансового механизма: » обеспечение стабильного кругооборота финансовых ресурсов; » обеспечение перераспределения финансовых ресурсов в соответствии с потребностями отдельных субъектов хозяйствования; » уменьшение риска потерь финансовых ресурсов субъектами хозяйствования.

Финансовый механизм система установленных государством форм, видов и методов организации финансовых отношений; система действия финансовых рычагов, выражающихся в организации, планировании и стимулировании использования финансовых ресурсов. Цель финансового механизма – обеспечение эффективного функционирования финансовой системы государства. Задачи финансового механизма: » обеспечение стабильного кругооборота финансовых ресурсов; » обеспечение перераспределения финансовых ресурсов в соответствии с потребностями отдельных субъектов хозяйствования; » уменьшение риска потерь финансовых ресурсов субъектами хозяйствования.

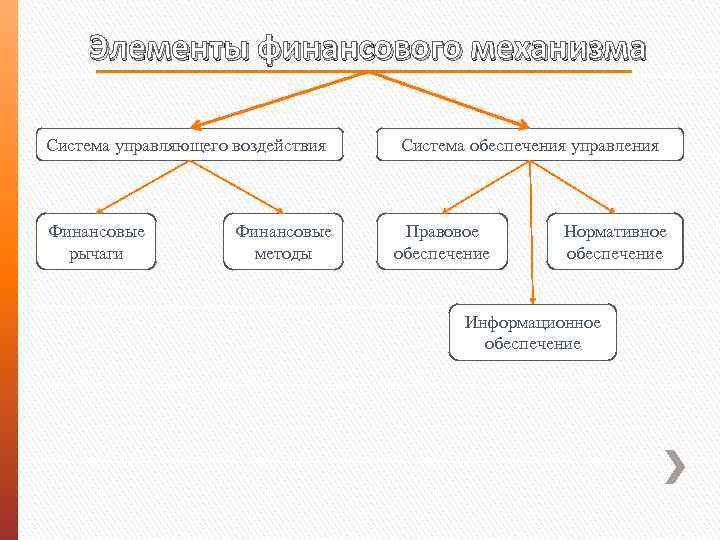

Элементы финансового механизма Система управляющего воздействия Финансовые рычаги Финансовые методы Система обеспечения управления Правовое обеспечение Нормативное обеспечение Информационное обеспечение

Элементы финансового механизма Система управляющего воздействия Финансовые рычаги Финансовые методы Система обеспечения управления Правовое обеспечение Нормативное обеспечение Информационное обеспечение

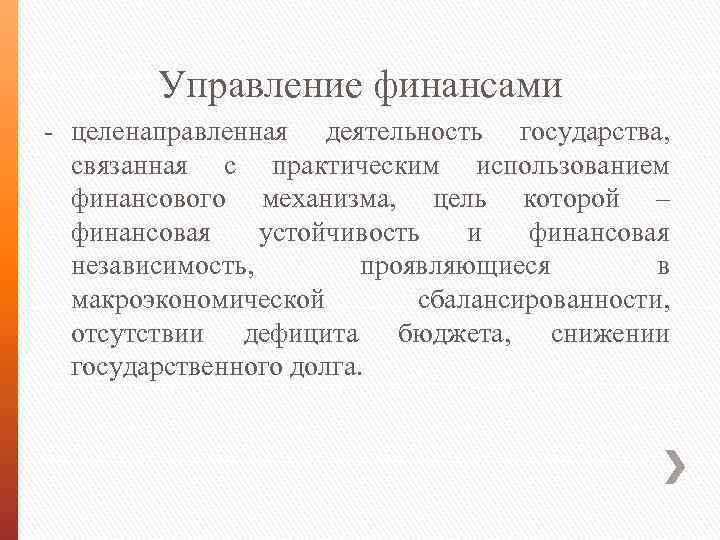

Управление финансами целенаправленная деятельность государства, связанная с практическим использованием финансового механизма, цель которой – финансовая устойчивость и финансовая независимость, проявляющиеся в макроэкономической сбалансированности, отсутствии дефицита бюджета, снижении государственного долга.

Управление финансами целенаправленная деятельность государства, связанная с практическим использованием финансового механизма, цель которой – финансовая устойчивость и финансовая независимость, проявляющиеся в макроэкономической сбалансированности, отсутствии дефицита бюджета, снижении государственного долга.

Методы управления финансами » Финансовое планирование – процесс разработки финансового плана субъекта хозяйствования. » Финансовое прогнозирование – разработка на длительную перспективу изменений финансового состояния объекта в целом и его различных частей. » Финансовый контроль – это совокупность мероприятий с применением специфических форм и методов, проводимых субъектами контроля по проверке финансовых операций и действий государственных органов, муниципальных образований, предприятий, организаций, учреждений и граждан, направленных на получение финансового результата. » Финансовый анализ – комплексная оценка структуры финансовых ресурсов.

Методы управления финансами » Финансовое планирование – процесс разработки финансового плана субъекта хозяйствования. » Финансовое прогнозирование – разработка на длительную перспективу изменений финансового состояния объекта в целом и его различных частей. » Финансовый контроль – это совокупность мероприятий с применением специфических форм и методов, проводимых субъектами контроля по проверке финансовых операций и действий государственных органов, муниципальных образований, предприятий, организаций, учреждений и граждан, направленных на получение финансового результата. » Финансовый анализ – комплексная оценка структуры финансовых ресурсов.

Классификация методов государственного регулирования финансов. 1. Прямые методы воздействия. дотирование и субсидирование производства и реализации отдельных видов продукции; льготное налогообложение; государственная монополия и акцизное обложение отдельных видов товаров; финансовая защита малообеспеченных групп населения; применение финансовых санкций за нарушение финансовой дисциплины и др.

Классификация методов государственного регулирования финансов. 1. Прямые методы воздействия. дотирование и субсидирование производства и реализации отдельных видов продукции; льготное налогообложение; государственная монополия и акцизное обложение отдельных видов товаров; финансовая защита малообеспеченных групп населения; применение финансовых санкций за нарушение финансовой дисциплины и др.

2. Косвенные методы воздействия. система государственной поддержки; формирование и поддержание конкуренции в экономике, ограничение монополизации рынка; проведение эффективной таможенной политики; содействие развитию рынка капитала и страхового дела; регулирование финансового рынка и др.

2. Косвенные методы воздействия. система государственной поддержки; формирование и поддержание конкуренции в экономике, ограничение монополизации рынка; проведение эффективной таможенной политики; содействие развитию рынка капитала и страхового дела; регулирование финансового рынка и др.

Финансовый рынок qэто сфера функционирования финансово кредитного механизма; qинститут, который осуществляет организацию торговли финансовыми активами и обязательствами между покупателями и продавцами финансовых ресурсов (кредиторами и заемщиками).

Финансовый рынок qэто сфера функционирования финансово кредитного механизма; qинститут, который осуществляет организацию торговли финансовыми активами и обязательствами между покупателями и продавцами финансовых ресурсов (кредиторами и заемщиками).

Роль финансового рынка в экономике • мобилизует временно свободный капитал из различных источников; • эффективно распределяет аккумулированный свободный капитал между конечными потребителями; • формирует рыночные цены на отдельные финансовые инструменты и услуги, объективно отражающие складывающиеся соотношений между предложением и спросом; • формирует условия для минимизации финансового и коммерческого риска; • ускоряет оборот капитала, т. е. способствует активизации экономических процессов.

Роль финансового рынка в экономике • мобилизует временно свободный капитал из различных источников; • эффективно распределяет аккумулированный свободный капитал между конечными потребителями; • формирует рыночные цены на отдельные финансовые инструменты и услуги, объективно отражающие складывающиеся соотношений между предложением и спросом; • формирует условия для минимизации финансового и коммерческого риска; • ускоряет оборот капитала, т. е. способствует активизации экономических процессов.

Порядок взаимодействия участников на финансовом рынке Прямое финансирование (непосредственное) Финансовый рынок Заемщики Кредиторы Домохозяйства. Фирмы. Государство. Иностранные экономические агенты. Финансовые посредники Косвенное финансирование (опосредованное) Домохозяйства. Фирмы. Государство. Иностранные экономические агенты.

Порядок взаимодействия участников на финансовом рынке Прямое финансирование (непосредственное) Финансовый рынок Заемщики Кредиторы Домохозяйства. Фирмы. Государство. Иностранные экономические агенты. Финансовые посредники Косвенное финансирование (опосредованное) Домохозяйства. Фирмы. Государство. Иностранные экономические агенты.

Финансовые посредники финансовые институты, которые аккумулируют свободные денежные средства различных экономических субъектов и предоставляют их от своего имени на определенных условиях другим субъектам, нуждающимся в этих средствах. Главная задача финансовых посредников – преобразование одних финансовых инструментов (своих обязательств, т. е. средств, полученных от кредиторов) в другие (в свои активы, т. е. средства, предоставляемые заемщикам) с изменением их характеристик – срочности и стоимости инструментов.

Финансовые посредники финансовые институты, которые аккумулируют свободные денежные средства различных экономических субъектов и предоставляют их от своего имени на определенных условиях другим субъектам, нуждающимся в этих средствах. Главная задача финансовых посредников – преобразование одних финансовых инструментов (своих обязательств, т. е. средств, полученных от кредиторов) в другие (в свои активы, т. е. средства, предоставляемые заемщикам) с изменением их характеристик – срочности и стоимости инструментов.

Классификация финансовых рынков 1. По видам обращающихся финансовых активов выделяют: • Рынок ссудных капиталов. Объект купли продажи – свободные кредитные ресурсы. • Рынок ценных бумаг. Объект купли продажи – все виды ценных бумаг. • Валютный рынок, на котором объектом купли продажи является иностранная валюта. • Страховой рынок. Объект купли продажи – страховая защита. • Рынок золота. Объект купли продажи – золото. 2. По периоду обращения финансовых инструментов: • Рынок денег – краткосрочный (до 1 года). • Рынок капитала – долгосрочный (свыше 1 года).

Классификация финансовых рынков 1. По видам обращающихся финансовых активов выделяют: • Рынок ссудных капиталов. Объект купли продажи – свободные кредитные ресурсы. • Рынок ценных бумаг. Объект купли продажи – все виды ценных бумаг. • Валютный рынок, на котором объектом купли продажи является иностранная валюта. • Страховой рынок. Объект купли продажи – страховая защита. • Рынок золота. Объект купли продажи – золото. 2. По периоду обращения финансовых инструментов: • Рынок денег – краткосрочный (до 1 года). • Рынок капитала – долгосрочный (свыше 1 года).

Классификация финансовых рынков 3. По организационным формам функционирования: • Организованный (биржевой) рынок – представлен системой фондовых и валютных бирж, строго регулируется государством. • Неорганизованный (внебиржевой) рынок – рынок, где осуществляется купля – продажа финансовых инструментов и услуг, сделки по которым не регистрируются на бирже. Обеспечивает обращение более широкой номенклатуры финансовых инструментов и услуг.

Классификация финансовых рынков 3. По организационным формам функционирования: • Организованный (биржевой) рынок – представлен системой фондовых и валютных бирж, строго регулируется государством. • Неорганизованный (внебиржевой) рынок – рынок, где осуществляется купля – продажа финансовых инструментов и услуг, сделки по которым не регистрируются на бирже. Обеспечивает обращение более широкой номенклатуры финансовых инструментов и услуг.

Классификация финансовых рынков 4. По срочности реализации сделок: • Рынок с немедленной реализацией условий сделок (рынок «спот» или «кэш» ), заключенные сделки на котором осуществляется в строго обусловленный короткий период времени. • Рынок с реализацией условий сделок в будущем периоде ( «рынок сделок на срок» фьючерсный, опционный и т. п. ) – предметом обращения на этом рынке являются, как правило, фондовые, валютные и товарные производные ценные бумаги.

Классификация финансовых рынков 4. По срочности реализации сделок: • Рынок с немедленной реализацией условий сделок (рынок «спот» или «кэш» ), заключенные сделки на котором осуществляется в строго обусловленный короткий период времени. • Рынок с реализацией условий сделок в будущем периоде ( «рынок сделок на срок» фьючерсный, опционный и т. п. ) – предметом обращения на этом рынке являются, как правило, фондовые, валютные и товарные производные ценные бумаги.

Классификация финансовых рынков 5. По условиям обращения финансовых инструментов. • Первичный рынок – рынок ценных бумаг, на котором осуществляется первичное размещение их эмиссии. • Вторичный рынок – рынок, где постоянно обращаются ценные бумаги, ранее проданные на первичном рынке.

Классификация финансовых рынков 5. По условиям обращения финансовых инструментов. • Первичный рынок – рынок ценных бумаг, на котором осуществляется первичное размещение их эмиссии. • Вторичный рынок – рынок, где постоянно обращаются ценные бумаги, ранее проданные на первичном рынке.

Сегменты финансового рынка Финансовые рынки Валютный Золота Капитала Страховой Денежный Дисконтный Ссудных капиталов Банковских ссуд Долевых ценных бумаг Долговых ценных бумаг Межбанковских кредитов Производных ценных бумаг Рынок ценных бумаг Срочный Форвардный Биржевой Фьючерсный Внебиржевой Опционный Евровалют Депозитных сертификатов Первичный Свопов Вторичный

Сегменты финансового рынка Финансовые рынки Валютный Золота Капитала Страховой Денежный Дисконтный Ссудных капиталов Банковских ссуд Долевых ценных бумаг Долговых ценных бумаг Межбанковских кредитов Производных ценных бумаг Рынок ценных бумаг Срочный Форвардный Биржевой Фьючерсный Внебиржевой Опционный Евровалют Депозитных сертификатов Первичный Свопов Вторичный

Финансовые инструменты. Ценная бумага документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении (ст. 142 ГК РФ). 1. Основные ценные бумаги – это ценные бумаги, в основе которых лежат имущественные права на какой либо актив (товар, деньги, капитал, имущество, ресурсы и др. ). Ø Эмиссионные ценные бумаги – государственные и муниципальные облигации; корпоративные акции и облигации. Ø Неэмиссионные ценные бумаги – ипотечные сертификаты, инвестиционные паи, векселя, чеки, депозиты и сберегательные сертификаты.

Финансовые инструменты. Ценная бумага документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении (ст. 142 ГК РФ). 1. Основные ценные бумаги – это ценные бумаги, в основе которых лежат имущественные права на какой либо актив (товар, деньги, капитал, имущество, ресурсы и др. ). Ø Эмиссионные ценные бумаги – государственные и муниципальные облигации; корпоративные акции и облигации. Ø Неэмиссионные ценные бумаги – ипотечные сертификаты, инвестиционные паи, векселя, чеки, депозиты и сберегательные сертификаты.

Финансовые инструменты. 2. Производные ценные бумаги это бездокументарные формы выражения имущественного права (обязательства), возникающего в связи с изменением цены базисного актива, т. е. актива, лежащего в основе данной ценной бумаги. Это бумаги на какой либо ценовой актив: на цены товаров (зерна, мяса, нефти и т. п. ); на цены кредитного рынка (процентные ставки); на цены валютного рынка (валютные курсы); на цены основных ценных бумаг (на индексы акций, облигаций) и т. п. К производным ценным бумагам относят фьючерсные контракты стандартный срочный биржевой контракт купли продажи базового актива, при заключении которого стороны (продавец и покупатель) договариваются только об уровне цены и сроке поставки. Остальные параметры актива (количество, качество, упаковка, маркировка и т. п. ) оговорены заранее в спецификации биржевого контракта. Стороны несут обязательства перед биржей вплоть до исполнения фьючерса.

Финансовые инструменты. 2. Производные ценные бумаги это бездокументарные формы выражения имущественного права (обязательства), возникающего в связи с изменением цены базисного актива, т. е. актива, лежащего в основе данной ценной бумаги. Это бумаги на какой либо ценовой актив: на цены товаров (зерна, мяса, нефти и т. п. ); на цены кредитного рынка (процентные ставки); на цены валютного рынка (валютные курсы); на цены основных ценных бумаг (на индексы акций, облигаций) и т. п. К производным ценным бумагам относят фьючерсные контракты стандартный срочный биржевой контракт купли продажи базового актива, при заключении которого стороны (продавец и покупатель) договариваются только об уровне цены и сроке поставки. Остальные параметры актива (количество, качество, упаковка, маркировка и т. п. ) оговорены заранее в спецификации биржевого контракта. Стороны несут обязательства перед биржей вплоть до исполнения фьючерса.

Участники финансового рынка 1. Институциональные инвесторы юридическое лицо, выступающее в роли держателя денежных средств (в виде взносов, паев) и осуществляющее их вложение в ценные бумаги, недвижимое имущество (в том числе права на недвижимое имущество) с целью извлечения прибыли. К ним относятся: • Государственные институциональные инвесторы. • Инвестиционные фонды. • Пенсионные фонды. • Страховщики. 2. Инфраструктура финансового рынка, т. е. наличие: • Торговой системы (биржи). • Учетной системы (регистраторы, депозитарии) • Расчетной системы (банки, небанковские и клиринговые организации).

Участники финансового рынка 1. Институциональные инвесторы юридическое лицо, выступающее в роли держателя денежных средств (в виде взносов, паев) и осуществляющее их вложение в ценные бумаги, недвижимое имущество (в том числе права на недвижимое имущество) с целью извлечения прибыли. К ним относятся: • Государственные институциональные инвесторы. • Инвестиционные фонды. • Пенсионные фонды. • Страховщики. 2. Инфраструктура финансового рынка, т. е. наличие: • Торговой системы (биржи). • Учетной системы (регистраторы, депозитарии) • Расчетной системы (банки, небанковские и клиринговые организации).

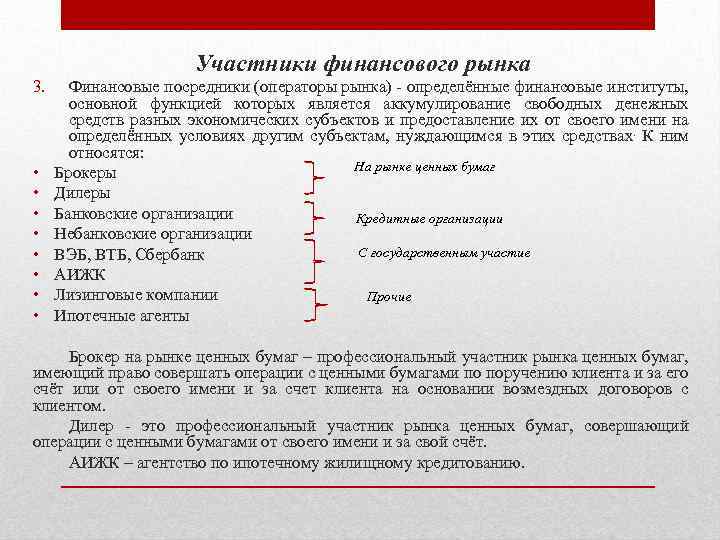

Участники финансового рынка 3. • • Финансовые посредники (операторы рынка) определённые финансовые институты, основной функцией которых является аккумулирование свободных денежных средств разных экономических субъектов и предоставление их от своего имени на определённых условиях другим субъектам, нуждающимся в этих средствах. К ним относятся: На рынке ценных бумаг Брокеры Дилеры Банковские организации Кредитные организации Небанковские организации С государственным участие ВЭБ, ВТБ, Сбербанк АИЖК Лизинговые компании Прочие Ипотечные агенты Брокер на рынке ценных бумаг – профессиональный участник рынка ценных бумаг, имеющий право совершать операции с ценными бумагами по поручению клиента и за его счёт или от своего имени и за счет клиента на основании возмездных договоров с клиентом. Дилер это профессиональный участник рынка ценных бумаг, совершающий операции с ценными бумагами от своего имени и за свой счёт. АИЖК – агентство по ипотечному жилищному кредитованию.

Участники финансового рынка 3. • • Финансовые посредники (операторы рынка) определённые финансовые институты, основной функцией которых является аккумулирование свободных денежных средств разных экономических субъектов и предоставление их от своего имени на определённых условиях другим субъектам, нуждающимся в этих средствах. К ним относятся: На рынке ценных бумаг Брокеры Дилеры Банковские организации Кредитные организации Небанковские организации С государственным участие ВЭБ, ВТБ, Сбербанк АИЖК Лизинговые компании Прочие Ипотечные агенты Брокер на рынке ценных бумаг – профессиональный участник рынка ценных бумаг, имеющий право совершать операции с ценными бумагами по поручению клиента и за его счёт или от своего имени и за счет клиента на основании возмездных договоров с клиентом. Дилер это профессиональный участник рынка ценных бумаг, совершающий операции с ценными бумагами от своего имени и за свой счёт. АИЖК – агентство по ипотечному жилищному кредитованию.

Финансовые риски Риск – • вероятность возникновения убытков или недополучения доходов по сравнению с прогнозируемым вариантом; • уровень определенной финансовой потери, выражающийся в возможности не достичь поставленной цели, в неопределенности прогнозируемого результата, в субъективности его оценки. Финансовый риск представляет собой вероятность наступления ущерба в результате проведения каких либо операций в финансово кредитной и биржевой сферах, совершений операций с ценными бумагами и пр. Финансовый риск возникает в процессе отношений хозяйствующих субъектов с финансовыми институтами (банками, финансовыми, инвестиционными, страховыми компаниями и др. ).

Финансовые риски Риск – • вероятность возникновения убытков или недополучения доходов по сравнению с прогнозируемым вариантом; • уровень определенной финансовой потери, выражающийся в возможности не достичь поставленной цели, в неопределенности прогнозируемого результата, в субъективности его оценки. Финансовый риск представляет собой вероятность наступления ущерба в результате проведения каких либо операций в финансово кредитной и биржевой сферах, совершений операций с ценными бумагами и пр. Финансовый риск возникает в процессе отношений хозяйствующих субъектов с финансовыми институтами (банками, финансовыми, инвестиционными, страховыми компаниями и др. ).

Виды финансовых рисков 1. Риски, связанные с покупательной способностью денег. • инфляционный риск связан с возможностью обесценения денег (реальной стоимости капитала) и снижением реальных денежных доходов и прибыли из за инфляции. • дефляционный это риск того, что с ростом дефляции цены снижаются, что приводит к ухудшению экономических условий предпринимательства и снижения доходов. • валютный валютные потери, связанные с изменением курса валют. • риск ликвидности риски, связанные с возможностью потерь при реализации ценных бумаг или других товаров из за изменения оценки их качества и потребительной стоимости.

Виды финансовых рисков 1. Риски, связанные с покупательной способностью денег. • инфляционный риск связан с возможностью обесценения денег (реальной стоимости капитала) и снижением реальных денежных доходов и прибыли из за инфляции. • дефляционный это риск того, что с ростом дефляции цены снижаются, что приводит к ухудшению экономических условий предпринимательства и снижения доходов. • валютный валютные потери, связанные с изменением курса валют. • риск ликвидности риски, связанные с возможностью потерь при реализации ценных бумаг или других товаров из за изменения оценки их качества и потребительной стоимости.

Виды финансовых рисков 2. Риски, связанные с вложением капитала (инвестиционные) вероятность того, что отвлечение финансовых ресурсов из текущего оборота в будущем принесет убытки. • Риск снижения доходности может возникнуть в результате уменьшения размера процентов и дивидендов по портфельным инвестициям, вкладам и кредитам: ü Процентный – опасность потерь коммерческими банками, кредитными учреждениями, инвестиционными институтами в результате повышения процентных ставок, выплачиваемых ими по привлеченным средствам, над ставками по предоставленным кредитам. ü Кредитный опасность неуплаты заемщиком основного долга и процентов; риск наступления такого события, при котором эмитент, выпустивший долговые ценные бумаги, окажется не в состоянии выплачивать проценты по ним или основную сумму долга.

Виды финансовых рисков 2. Риски, связанные с вложением капитала (инвестиционные) вероятность того, что отвлечение финансовых ресурсов из текущего оборота в будущем принесет убытки. • Риск снижения доходности может возникнуть в результате уменьшения размера процентов и дивидендов по портфельным инвестициям, вкладам и кредитам: ü Процентный – опасность потерь коммерческими банками, кредитными учреждениями, инвестиционными институтами в результате повышения процентных ставок, выплачиваемых ими по привлеченным средствам, над ставками по предоставленным кредитам. ü Кредитный опасность неуплаты заемщиком основного долга и процентов; риск наступления такого события, при котором эмитент, выпустивший долговые ценные бумаги, окажется не в состоянии выплачивать проценты по ним или основную сумму долга.

Виды финансовых рисков • Риск прямых финансовых потерь. ü Биржевой – опасность потерь от биржевых сделок: риск неплатежа по коммерческим сделкам, риск неплатежа брокерской фирмы и пр. ü Селективный (от лат. selectio – выбор, отбор) – риск неправильного выбора способа вложения капитала, вида ценных бумаг для инвестирования в сравнении с другими видами ценных бумаг при формировании инвестиционного портфеля. ü Банкротства – опасность полной потери предпринимателем собственного капитала и неспособности его рассчитываться по взятым на себя обязательствам в результате неправильного выбора способа вложения капитала.

Виды финансовых рисков • Риск прямых финансовых потерь. ü Биржевой – опасность потерь от биржевых сделок: риск неплатежа по коммерческим сделкам, риск неплатежа брокерской фирмы и пр. ü Селективный (от лат. selectio – выбор, отбор) – риск неправильного выбора способа вложения капитала, вида ценных бумаг для инвестирования в сравнении с другими видами ценных бумаг при формировании инвестиционного портфеля. ü Банкротства – опасность полной потери предпринимателем собственного капитала и неспособности его рассчитываться по взятым на себя обязательствам в результате неправильного выбора способа вложения капитала.

Управление финансовыми рисками Риск менеджмент – система управления риском и экономическими (финансовыми) отношениями, возникающими в процессе этого управления. 1. 2. 3. 4. 5. 6. ОСНОВНЫЕ ПРАВИЛА РИСК МЕНЕДЖМЕНТА. Нельзя рисковать больше, чем это может позволить собст венный капитал. Надо думать о последствиях риска. Нельзя рисковать многим ради малого. Положительное решение принимается лишь при отсутствии сомнения. При наличии сомнений принимаются отрицательные решения. Нельзя думать, что всегда существует только одно решение.

Управление финансовыми рисками Риск менеджмент – система управления риском и экономическими (финансовыми) отношениями, возникающими в процессе этого управления. 1. 2. 3. 4. 5. 6. ОСНОВНЫЕ ПРАВИЛА РИСК МЕНЕДЖМЕНТА. Нельзя рисковать больше, чем это может позволить собст венный капитал. Надо думать о последствиях риска. Нельзя рисковать многим ради малого. Положительное решение принимается лишь при отсутствии сомнения. При наличии сомнений принимаются отрицательные решения. Нельзя думать, что всегда существует только одно решение.

Управление финансовыми рисками Процесс управления финансовыми рисками может быть разбит на 6 последовательных стадий: 1. Определение цели. Цель риска это результат, который необходимо получить. Им может быть выигрыш, прибыль, доход и т. п. Цель рисковых вложений капитала получение максимальной прибыли. 2. Выяснение риска. Получение информации об окружающей обстанов ке, оторая необходима для принятия решения в пользу того к или иного действия. На основе анализа такой информации и с учетом целей риска можно правильно определить вероятность наступле ния события, в том числе страхового события, выявить степень риска и оценить его стоимость*. 3. Оценка риска. 4. Выбор метода управления риском. 5. Осуществление управления. 6. Подведение результатов. *Под стоимостью риска следует понимать фактические убытки предпринимателя, затраты на снижение величины этих убытков или затраты по возмещению таких убытков и их последствий.

Управление финансовыми рисками Процесс управления финансовыми рисками может быть разбит на 6 последовательных стадий: 1. Определение цели. Цель риска это результат, который необходимо получить. Им может быть выигрыш, прибыль, доход и т. п. Цель рисковых вложений капитала получение максимальной прибыли. 2. Выяснение риска. Получение информации об окружающей обстанов ке, оторая необходима для принятия решения в пользу того к или иного действия. На основе анализа такой информации и с учетом целей риска можно правильно определить вероятность наступле ния события, в том числе страхового события, выявить степень риска и оценить его стоимость*. 3. Оценка риска. 4. Выбор метода управления риском. 5. Осуществление управления. 6. Подведение результатов. *Под стоимостью риска следует понимать фактические убытки предпринимателя, затраты на снижение величины этих убытков или затраты по возмещению таких убытков и их последствий.

Методы управления финансовыми рисками • • • Диверсификация. Лимитирование. Страхование. Самострахование. Хеджирование. Распределение риска между партнерами и участниками.

Методы управления финансовыми рисками • • • Диверсификация. Лимитирование. Страхование. Самострахование. Хеджирование. Распределение риска между партнерами и участниками.

Сущность и функции страхования Страхование — особая сфера распределительных отношений в области формирования и использования целевых фондов денежных средств для защиты имущественных интересов физических и юридических лиц и возмещения им материального ущерба при наступлении неблагоприятных явлений и событий. Страхование в узком смысле представляет собой отношения (между страхователем и страховщиком) по защите имущественных интересов физических и юридических лиц (страхователей) при наступлении определенных событий (страховых случаев) за счет денежных фондов (страховых фондов), формируемых из уплачиваемых ими страховых взносов (страховой премии).

Сущность и функции страхования Страхование — особая сфера распределительных отношений в области формирования и использования целевых фондов денежных средств для защиты имущественных интересов физических и юридических лиц и возмещения им материального ущерба при наступлении неблагоприятных явлений и событий. Страхование в узком смысле представляет собой отношения (между страхователем и страховщиком) по защите имущественных интересов физических и юридических лиц (страхователей) при наступлении определенных событий (страховых случаев) за счет денежных фондов (страховых фондов), формируемых из уплачиваемых ими страховых взносов (страховой премии).

Страхование как экономическая категория имеет следующие характерные черты: » случайный характер наступления страхового случая; » определение ущерба в натуральном и денежном выражении; » необходимость преодоления последствия страхового случая и возмещения страхового ущерба.

Страхование как экономическая категория имеет следующие характерные черты: » случайный характер наступления страхового случая; » определение ущерба в натуральном и денежном выражении; » необходимость преодоления последствия страхового случая и возмещения страхового ущерба.

Функции страхования » Рисковая функция, которая состоит в обеспечении страховой защитой от различного рода рисков — случайных событий, ведущих к потерям. В рамках действия этой функции происходит перераспределение денежных ресурсов между всеми участниками страхования в соответствии с действующим страховым договором, по окончании которого страховые взносы (денежные средства) страхователю не возвращаются. » Инвестиционная функция, которая состоит в том, что за счет временно свободных средств страховых фондов (страховых резервов) происходит финансирование экономики. Вследствие того, что страховые компании накапливают у себя большие суммы денежных средств, которые предназначены на возмещение ущерба, но до тех пор, пока не наступил страховой случай, они могут быть временно инвестированы в различные ценные бумаги, недвижимость и по другим направлениям. Объем инвестиций страховых компаний в мире составляет более 24 трлн долларов.

Функции страхования » Рисковая функция, которая состоит в обеспечении страховой защитой от различного рода рисков — случайных событий, ведущих к потерям. В рамках действия этой функции происходит перераспределение денежных ресурсов между всеми участниками страхования в соответствии с действующим страховым договором, по окончании которого страховые взносы (денежные средства) страхователю не возвращаются. » Инвестиционная функция, которая состоит в том, что за счет временно свободных средств страховых фондов (страховых резервов) происходит финансирование экономики. Вследствие того, что страховые компании накапливают у себя большие суммы денежных средств, которые предназначены на возмещение ущерба, но до тех пор, пока не наступил страховой случай, они могут быть временно инвестированы в различные ценные бумаги, недвижимость и по другим направлениям. Объем инвестиций страховых компаний в мире составляет более 24 трлн долларов.

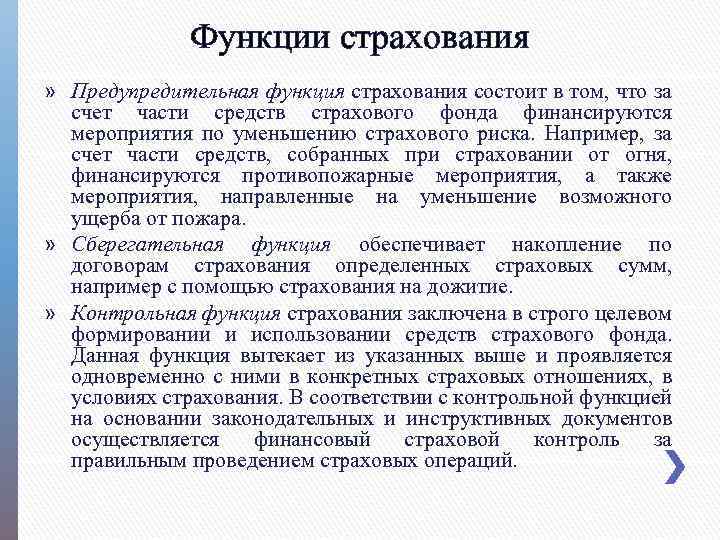

Функции страхования » Предупредительная функция страхования состоит в том, что за счет части средств страхового фонда финансируются мероприятия по уменьшению страхового риска. Например, за счет части средств, собранных при страховании от огня, финансируются противопожарные мероприятия, а также мероприятия, направленные на уменьшение возможного ущерба от пожара. » Сберегательная функция обеспечивает накопление по договорам страхования определенных страховых сумм, например с помощью страхования на дожитие. » Контрольная функция страхования заключена в строго целевом формировании и использовании средств страхового фонда. Данная функция вытекает из указанных выше и проявляется одновременно с ними в конкретных страховых отношениях, в условиях страхования. В соответствии с контрольной функцией на основании законодательных и инструктивных документов осуществляется финансовый страховой контроль за правильным проведением страховых операций.

Функции страхования » Предупредительная функция страхования состоит в том, что за счет части средств страхового фонда финансируются мероприятия по уменьшению страхового риска. Например, за счет части средств, собранных при страховании от огня, финансируются противопожарные мероприятия, а также мероприятия, направленные на уменьшение возможного ущерба от пожара. » Сберегательная функция обеспечивает накопление по договорам страхования определенных страховых сумм, например с помощью страхования на дожитие. » Контрольная функция страхования заключена в строго целевом формировании и использовании средств страхового фонда. Данная функция вытекает из указанных выше и проявляется одновременно с ними в конкретных страховых отношениях, в условиях страхования. В соответствии с контрольной функцией на основании законодательных и инструктивных документов осуществляется финансовый страховой контроль за правильным проведением страховых операций.

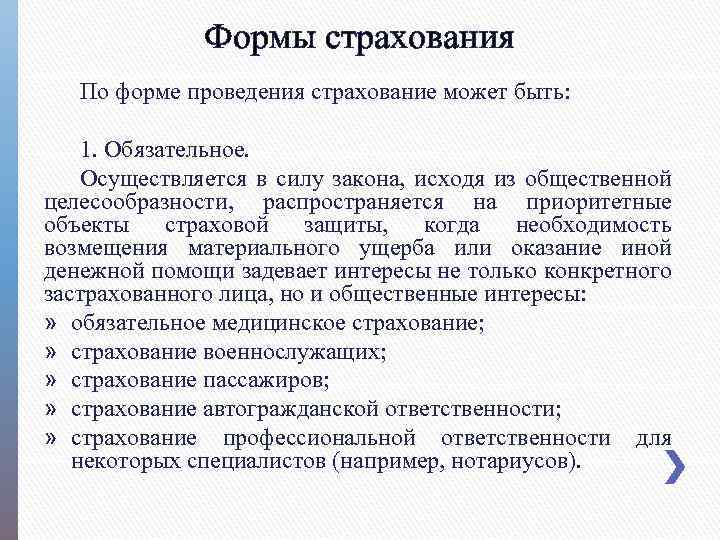

Формы страхования По форме проведения страхование может быть: 1. Обязательное. Осуществляется в силу закона, исходя из общественной целесообразности, распространяется на приоритетные объекты страховой защиты, когда необходимость возмещения материального ущерба или оказание иной денежной помощи задевает интересы не только конкретного застрахованного лица, но и общественные интересы: » обязательное медицинское страхование; » страхование военнослужащих; » страхование пассажиров; » страхование автогражданской ответственности; » страхование профессиональной ответственности для некоторых специалистов (например, нотариусов).

Формы страхования По форме проведения страхование может быть: 1. Обязательное. Осуществляется в силу закона, исходя из общественной целесообразности, распространяется на приоритетные объекты страховой защиты, когда необходимость возмещения материального ущерба или оказание иной денежной помощи задевает интересы не только конкретного застрахованного лица, но и общественные интересы: » обязательное медицинское страхование; » страхование военнослужащих; » страхование пассажиров; » страхование автогражданской ответственности; » страхование профессиональной ответственности для некоторых специалистов (например, нотариусов).

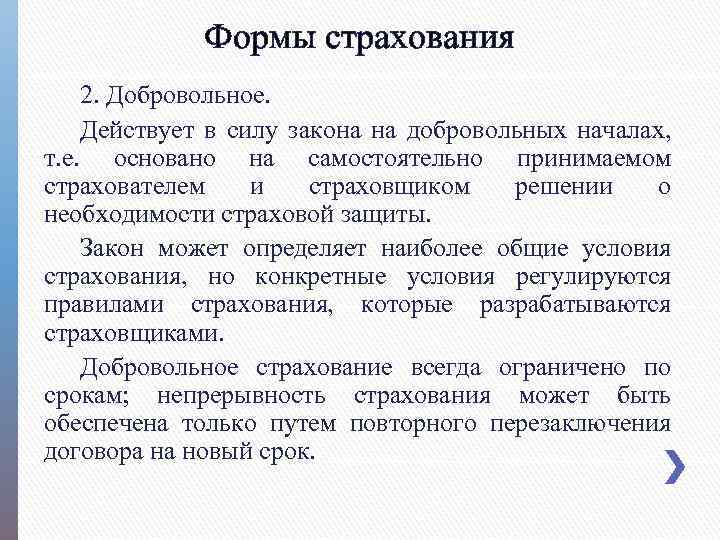

Формы страхования 2. Добровольное. Действует в силу закона на добровольных началах, т. е. основано на самостоятельно принимаемом страхователем и страховщиком решении о необходимости страховой защиты. Закон может определяет наиболее общие условия страхования, но конкретные условия регулируются правилами страхования, которые разрабатываются страховщиками. Добровольное страхование всегда ограничено по срокам; непрерывность страхования может быть обеспечена только путем повторного перезаключения договора на новый срок.

Формы страхования 2. Добровольное. Действует в силу закона на добровольных началах, т. е. основано на самостоятельно принимаемом страхователем и страховщиком решении о необходимости страховой защиты. Закон может определяет наиболее общие условия страхования, но конкретные условия регулируются правилами страхования, которые разрабатываются страховщиками. Добровольное страхование всегда ограничено по срокам; непрерывность страхования может быть обеспечена только путем повторного перезаключения договора на новый срок.

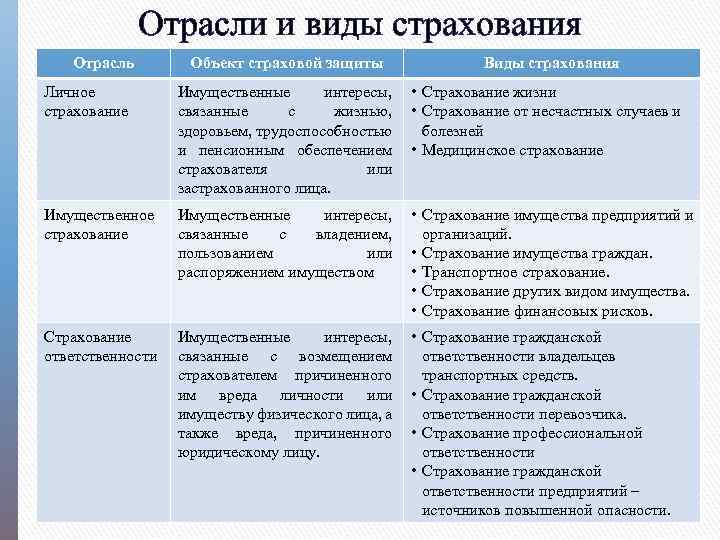

Отрасли и виды страхования Отрасль Объект страховой защиты Виды страхования Личное страхование Имущественные интересы, • Страхование жизни связанные с жизнью, • Страхование от несчастных случаев и здоровьем, трудоспособностью болезней и пенсионным обеспечением • Медицинское страхование страхователя или застрахованного лица. Имущественное страхование Имущественные интересы, • Страхование имущества предприятий и связанные с владением, организаций. пользованием или • Страхование имущества граждан. распоряжением имуществом • Транспортное страхование. • Страхование других видом имущества. • Страхование финансовых рисков. Страхование ответственности Имущественные интересы, • Страхование гражданской связанные с возмещением ответственности владельцев страхователем причиненного транспортных средств. им вреда личности или • Страхование гражданской имуществу физического лица, а ответственности перевозчика. также вреда, причиненного • Страхование профессиональной юридическому лицу. ответственности • Страхование гражданской ответственности предприятий – источников повышенной опасности.

Отрасли и виды страхования Отрасль Объект страховой защиты Виды страхования Личное страхование Имущественные интересы, • Страхование жизни связанные с жизнью, • Страхование от несчастных случаев и здоровьем, трудоспособностью болезней и пенсионным обеспечением • Медицинское страхование страхователя или застрахованного лица. Имущественное страхование Имущественные интересы, • Страхование имущества предприятий и связанные с владением, организаций. пользованием или • Страхование имущества граждан. распоряжением имуществом • Транспортное страхование. • Страхование других видом имущества. • Страхование финансовых рисков. Страхование ответственности Имущественные интересы, • Страхование гражданской связанные с возмещением ответственности владельцев страхователем причиненного транспортных средств. им вреда личности или • Страхование гражданской имуществу физического лица, а ответственности перевозчика. также вреда, причиненного • Страхование профессиональной юридическому лицу. ответственности • Страхование гражданской ответственности предприятий – источников повышенной опасности.

Системы страховых отношений, реализуемых в процессе страхования, помимо самого страхования включают: » сострахование, при котором объект страхования может быть застрахован по одному договору совместно с несколькими страховщиками; » страховой пул объединение страховщиков для совместного страхования определенных рисков, прежде всего, для страхования опасных, крупных и малоизвестных рисков; » двойное страхование у нескольких страховщиков одного и того же интереса от одних и тех же опасностей, когда общая страховая сумма превышает страховую стоимость.

Системы страховых отношений, реализуемых в процессе страхования, помимо самого страхования включают: » сострахование, при котором объект страхования может быть застрахован по одному договору совместно с несколькими страховщиками; » страховой пул объединение страховщиков для совместного страхования определенных рисков, прежде всего, для страхования опасных, крупных и малоизвестных рисков; » двойное страхование у нескольких страховщиков одного и того же интереса от одних и тех же опасностей, когда общая страховая сумма превышает страховую стоимость.

» перестрахование риска неисполнения всех или части своих обязательств перед страхователем одним страховщиком (перестрахователем) на определенных договором условиях у другого страховщика (перестраховщика); » самострахование создание страхового резервного фонда непосредственно самим хозяйствующим субъектом в обязательном (акционерное общество, совместное предприятие) или добровольном (товарищество) порядке; » взаимное страхование имущества и имущественных интересов, осуществляемое на взаимной основе путем объединения денежных средств граждан и/или хозяйствующих субъектов

» перестрахование риска неисполнения всех или части своих обязательств перед страхователем одним страховщиком (перестрахователем) на определенных договором условиях у другого страховщика (перестраховщика); » самострахование создание страхового резервного фонда непосредственно самим хозяйствующим субъектом в обязательном (акционерное общество, совместное предприятие) или добровольном (товарищество) порядке; » взаимное страхование имущества и имущественных интересов, осуществляемое на взаимной основе путем объединения денежных средств граждан и/или хозяйствующих субъектов

Страховой рынок – совокупность экономических отношений по купле продаже страховой услуги, выражающихся в защите имущественных интересов физических и юридических лиц при наступлении страховых случаев за счет денежных средств страхователей. В организационно правовом аспекте страховой рынок представлен: » акционерными страховыми организациями; » взаимными страховыми организациями; » частными страховыми организациями; » государственными страховыми организациями. В территориальном аспекте страховой рынок представлен: » местным рынком (региональным); » национальным рынком; » мировым рынком (например, общеевропейский страховой рынок стран членов ЕС). В отраслевом аспекте страховой рынок представлен: » рынком личного страхования; » рынком имущественного страхования; » рынком страхования ответственности.

Страховой рынок – совокупность экономических отношений по купле продаже страховой услуги, выражающихся в защите имущественных интересов физических и юридических лиц при наступлении страховых случаев за счет денежных средств страхователей. В организационно правовом аспекте страховой рынок представлен: » акционерными страховыми организациями; » взаимными страховыми организациями; » частными страховыми организациями; » государственными страховыми организациями. В территориальном аспекте страховой рынок представлен: » местным рынком (региональным); » национальным рынком; » мировым рынком (например, общеевропейский страховой рынок стран членов ЕС). В отраслевом аспекте страховой рынок представлен: » рынком личного страхования; » рынком имущественного страхования; » рынком страхования ответственности.

Страховой рынок представляет собой единство двух систем Внутренняя система • • Является полностью управляемой со стороны страховщика: Страховые продукты (условия конкретных договоров страхования); Система организации продаж страховых полисов и формирования спроса; Гибкая система тарифов; Собственная инфраструктура страховщика; Материальные, финансовые и трудовые ресурсы; Финансовое положение страхового общества на рынке; Ликвидность страхового фонда: Компетентность руководящего состава страхового общества. Внешнее окружение Является системой взаимодействующих сил, которые окружают внутреннюю систему рынка и оказывают на нее воздействие: • Экономическая политика государства; • Инфляционное состояние экономики; • Уровень ВВП страны; • Уровень безработицы, уровень доходов, платежеспособный спрос населения; • Курс валюты; • Законодательная и нормативная база; • Система налогообложения; • Степень монополизации страхового рынка; • Динамика ссудного процента и др.

Страховой рынок представляет собой единство двух систем Внутренняя система • • Является полностью управляемой со стороны страховщика: Страховые продукты (условия конкретных договоров страхования); Система организации продаж страховых полисов и формирования спроса; Гибкая система тарифов; Собственная инфраструктура страховщика; Материальные, финансовые и трудовые ресурсы; Финансовое положение страхового общества на рынке; Ликвидность страхового фонда: Компетентность руководящего состава страхового общества. Внешнее окружение Является системой взаимодействующих сил, которые окружают внутреннюю систему рынка и оказывают на нее воздействие: • Экономическая политика государства; • Инфляционное состояние экономики; • Уровень ВВП страны; • Уровень безработицы, уровень доходов, платежеспособный спрос населения; • Курс валюты; • Законодательная и нормативная база; • Система налогообложения; • Степень монополизации страхового рынка; • Динамика ссудного процента и др.

Основными нормативно правовыми документами, регулирующими страхование в Российской Федерации, являются: » Гражданский кодекс Российской Федерации часть 2 от 26. 01. 1996 г. № 14 ФЗ. Гл. 48 «Страхование» ; » Федеральный закон «Об организации страхового дела в Российской Федерации» от 31. 12 1997 г. № 157; » Федеральный закон «О взаимном страховании» от 29. 11. 2007 г. № 286; » Федеральный закон «Об обязательном страховании гражданской ответственности владельцев транспортных средств» от 25. 04. 2002 г. № 40; » Федеральный закон «О страховании вкладов физических лиц в банках Российской Федерации» от 23. 12. 2003 г. № 177.

Основными нормативно правовыми документами, регулирующими страхование в Российской Федерации, являются: » Гражданский кодекс Российской Федерации часть 2 от 26. 01. 1996 г. № 14 ФЗ. Гл. 48 «Страхование» ; » Федеральный закон «Об организации страхового дела в Российской Федерации» от 31. 12 1997 г. № 157; » Федеральный закон «О взаимном страховании» от 29. 11. 2007 г. № 286; » Федеральный закон «Об обязательном страховании гражданской ответственности владельцев транспортных средств» от 25. 04. 2002 г. № 40; » Федеральный закон «О страховании вкладов физических лиц в банках Российской Федерации» от 23. 12. 2003 г. № 177.

НАЛОГОВАЯ СИСТЕМА

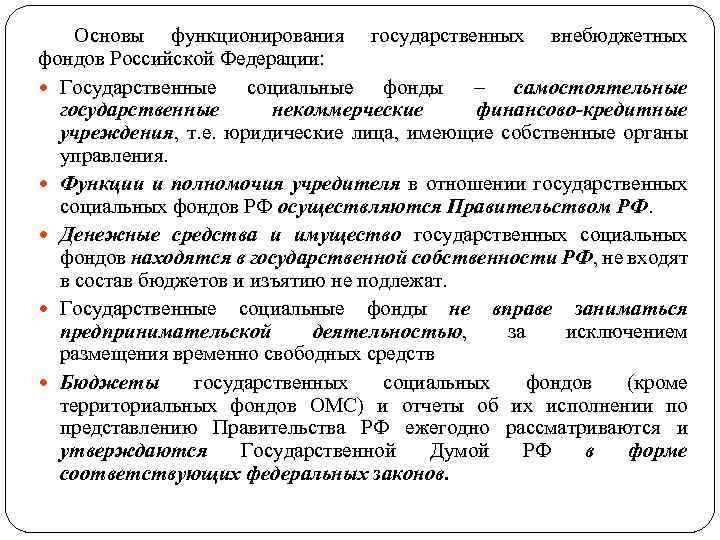

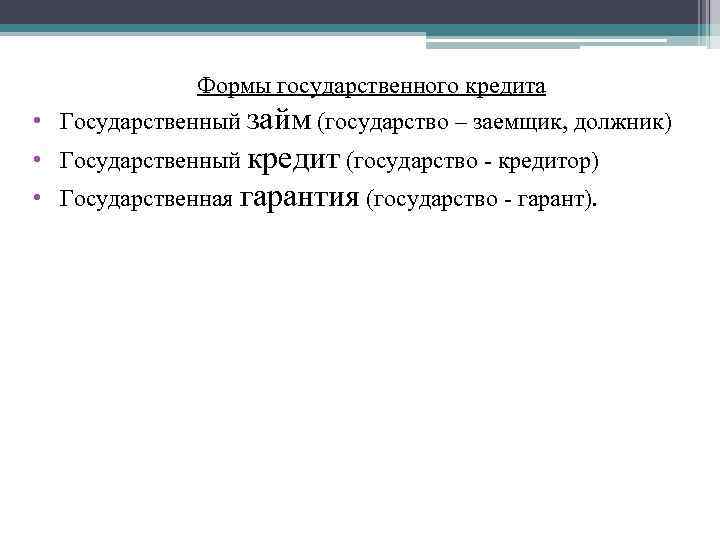

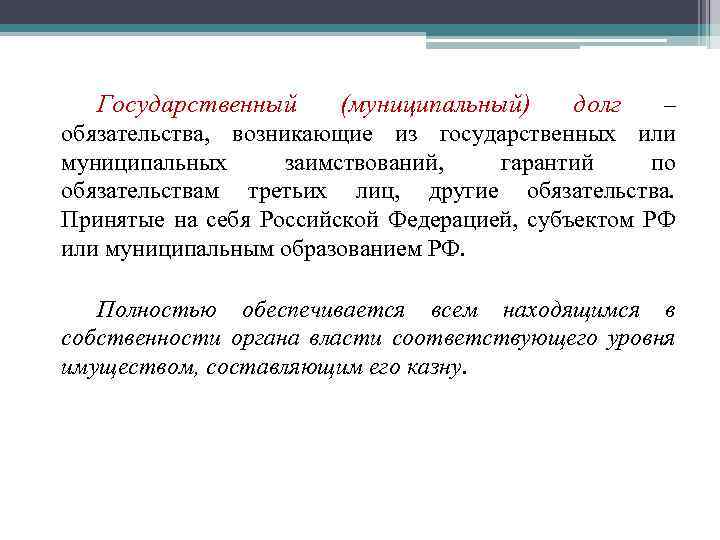

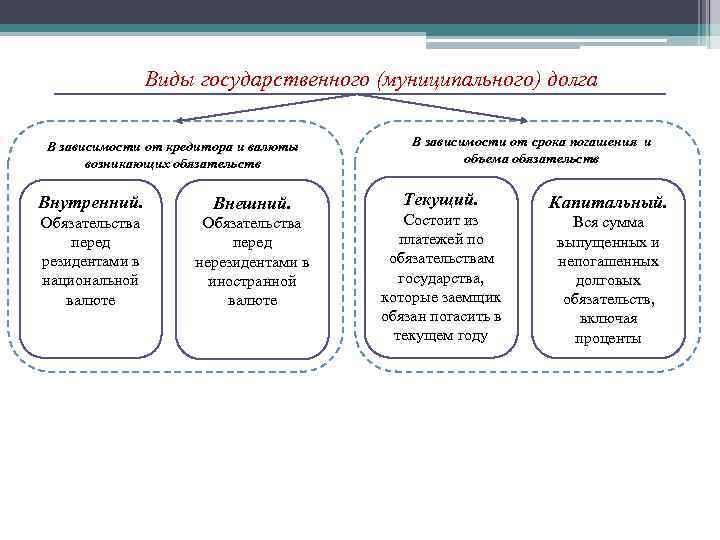

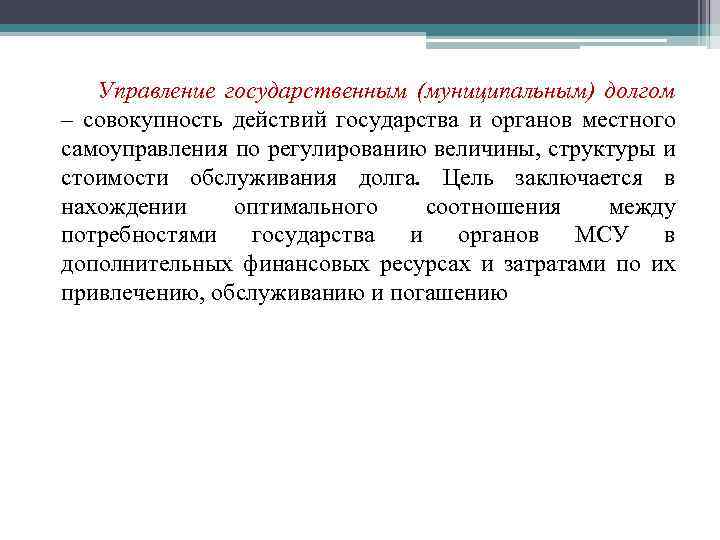

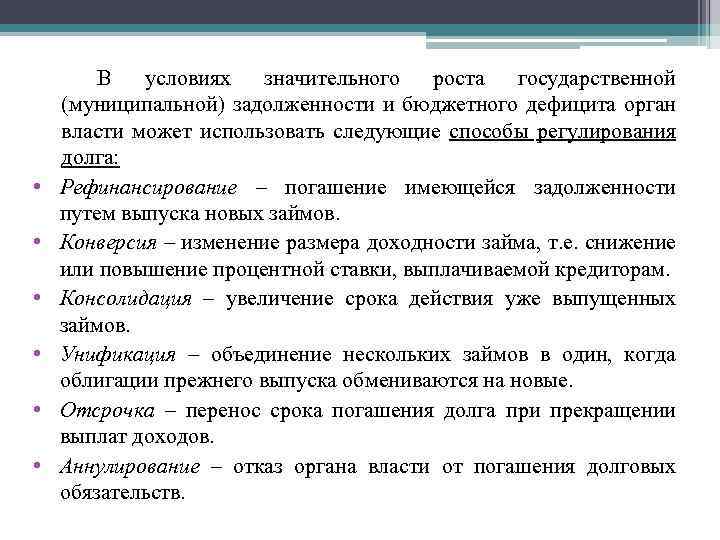

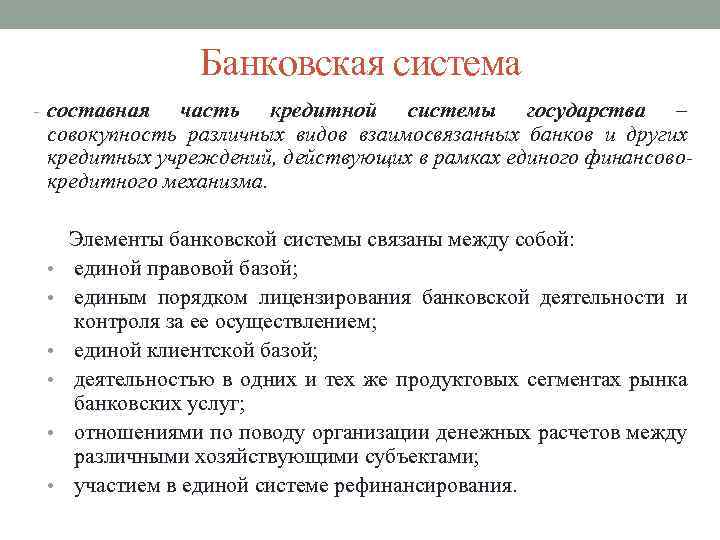

НАЛОГОВАЯ СИСТЕМА