ФинМен Слайды Зырянова М.П..pptx

- Количество слайдов: 72

Финансовый менеджмент

Финансовый менеджмент

Рекомендуемая литература

Рекомендуемая литература

Содержание дисциплины • Тема 1. Сущность и организация финансового менеджмента на предприятии • Тема 2. Финансовый анализ и планирование • Тема 3. Методологические основы принятия финансовых решений • Тема 4. Основы принятия инвестиционных решений • Тема 5. Структура капитала и дивидендная политика • Тема 6. Источники финансирования хозяйственной деятельности предприятия • Тема 7. Управление оборотными активами

Содержание дисциплины • Тема 1. Сущность и организация финансового менеджмента на предприятии • Тема 2. Финансовый анализ и планирование • Тема 3. Методологические основы принятия финансовых решений • Тема 4. Основы принятия инвестиционных решений • Тема 5. Структура капитала и дивидендная политика • Тема 6. Источники финансирования хозяйственной деятельности предприятия • Тема 7. Управление оборотными активами

ТЕМА 1. СУЩНОСТЬ И ОРГАНИЗАЦИЯ ФИНАНСОВОГО МЕНЕДЖМЕНТА НА ПРЕДПРИЯТИИ

ТЕМА 1. СУЩНОСТЬ И ОРГАНИЗАЦИЯ ФИНАНСОВОГО МЕНЕДЖМЕНТА НА ПРЕДПРИЯТИИ

Общая схема финансового менеджмента Субъект управления (управляющая подсистема) Финансовая служба предприятия Финансовый менеджер Финансовые методы и инструменты Объект управления (управляемая подсистема) Источники финансовых ресурсов Финансовые ресурсы Финансовые отношения

Общая схема финансового менеджмента Субъект управления (управляющая подсистема) Финансовая служба предприятия Финансовый менеджер Финансовые методы и инструменты Объект управления (управляемая подсистема) Источники финансовых ресурсов Финансовые ресурсы Финансовые отношения

Группировка основных функций финансового менеджмента Функции финансового менеджмента как управляющей системы Функции финансового менеджмента как специальной области управления предприятием Разработка финансовой стратегии предприятия Управление активами Создание организационных структур, обеспечивающих принятие и реализацию управленческих решений по всем аспектам финансовой деятельности Управление капиталом Управление инвестициями Формирование эффективных информационных систем, обеспечивающих обоснование альтернативных вариантов управленческих решений Управление денежными потоками Осуществление анализа различных аспектов финансовой деятельности предприятия Управление финансовыми рисками Осуществление планирования финансовой деятельности предприятия по основным ее направлениям Антикризисное финансовое управление Разработка действенной системы стимулирования реализации принятых управленческих решений в области финансовой деятельности Осуществление эффективного контроля за реализацией принятых управленческих решений в области финансовой деятельности

Группировка основных функций финансового менеджмента Функции финансового менеджмента как управляющей системы Функции финансового менеджмента как специальной области управления предприятием Разработка финансовой стратегии предприятия Управление активами Создание организационных структур, обеспечивающих принятие и реализацию управленческих решений по всем аспектам финансовой деятельности Управление капиталом Управление инвестициями Формирование эффективных информационных систем, обеспечивающих обоснование альтернативных вариантов управленческих решений Управление денежными потоками Осуществление анализа различных аспектов финансовой деятельности предприятия Управление финансовыми рисками Осуществление планирования финансовой деятельности предприятия по основным ее направлениям Антикризисное финансовое управление Разработка действенной системы стимулирования реализации принятых управленческих решений в области финансовой деятельности Осуществление эффективного контроля за реализацией принятых управленческих решений в области финансовой деятельности

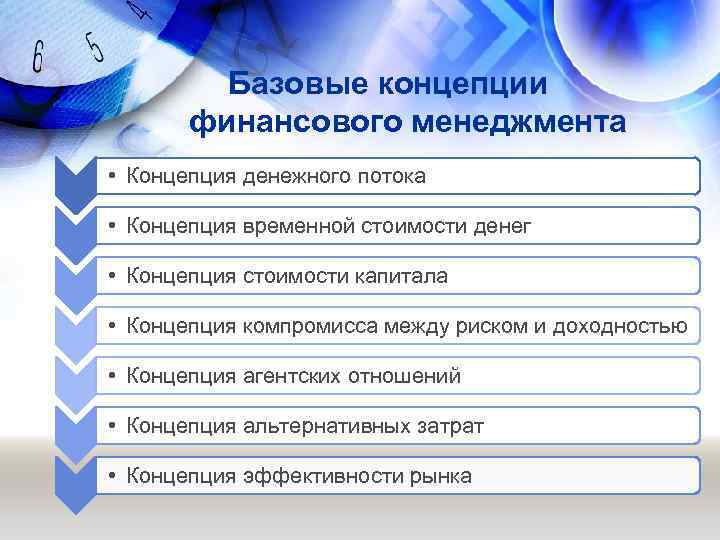

Базовые концепции финансового менеджмента • Концепция денежного потока • Концепция временной стоимости денег • Концепция стоимости капитала • Концепция компромисса между риском и доходностью • Концепция агентских отношений • Концепция альтернативных затрат • Концепция эффективности рынка

Базовые концепции финансового менеджмента • Концепция денежного потока • Концепция временной стоимости денег • Концепция стоимости капитала • Концепция компромисса между риском и доходностью • Концепция агентских отношений • Концепция альтернативных затрат • Концепция эффективности рынка

Повышательная тенденция курса акций, т. е. рост капитализации бизнеса Корпоративные интересы топ-менеджеров организации Результативность (прибыльность) Рентабельность Прибыль собственного капитала Показатели качества платежно-расчетной Интересы дисциплины поставщиков Интересы покупателей Интересы собственников Ценовая политика, показатели качества Интересы работников Интересы собственников и контрагентов продаж Характеристика финансовой структуры Интересы лендеров Показатели рентабельности по подразделениям Заработная плата Социальный пакет

Повышательная тенденция курса акций, т. е. рост капитализации бизнеса Корпоративные интересы топ-менеджеров организации Результативность (прибыльность) Рентабельность Прибыль собственного капитала Показатели качества платежно-расчетной Интересы дисциплины поставщиков Интересы покупателей Интересы собственников Ценовая политика, показатели качества Интересы работников Интересы собственников и контрагентов продаж Характеристика финансовой структуры Интересы лендеров Показатели рентабельности по подразделениям Заработная плата Социальный пакет

Документы нормативной базы учета и финансов (общедоступность) Данные системы бухгалтерского учета Данные первичных учетных документов (конфиденциальность) Данные регистров бухучета и внутренняя отчетность (конфиденциальность) Данные бух (фин. ) отчетности (общедоступность) Информационная база принятия решений финансового характера Данные системы налогового учета Аналитические регистры и счетные таблицы (конфиденциальность) Статистические данные Внутренняя статистика (конфиденциальность) Общеэкономическая и финансовая статистика (общедоступность) Несистемные данные Внутренние оперативные данные (конфиденциальность) Прочие сведения из внешних источников (общедоступность)

Документы нормативной базы учета и финансов (общедоступность) Данные системы бухгалтерского учета Данные первичных учетных документов (конфиденциальность) Данные регистров бухучета и внутренняя отчетность (конфиденциальность) Данные бух (фин. ) отчетности (общедоступность) Информационная база принятия решений финансового характера Данные системы налогового учета Аналитические регистры и счетные таблицы (конфиденциальность) Статистические данные Внутренняя статистика (конфиденциальность) Общеэкономическая и финансовая статистика (общедоступность) Несистемные данные Внутренние оперативные данные (конфиденциальность) Прочие сведения из внешних источников (общедоступность)

ТЕМА 2. ФИНАНСОВЫЙ АНАЛИЗ И ПЛАНИРОВАНИЕ

ТЕМА 2. ФИНАНСОВЫЙ АНАЛИЗ И ПЛАНИРОВАНИЕ

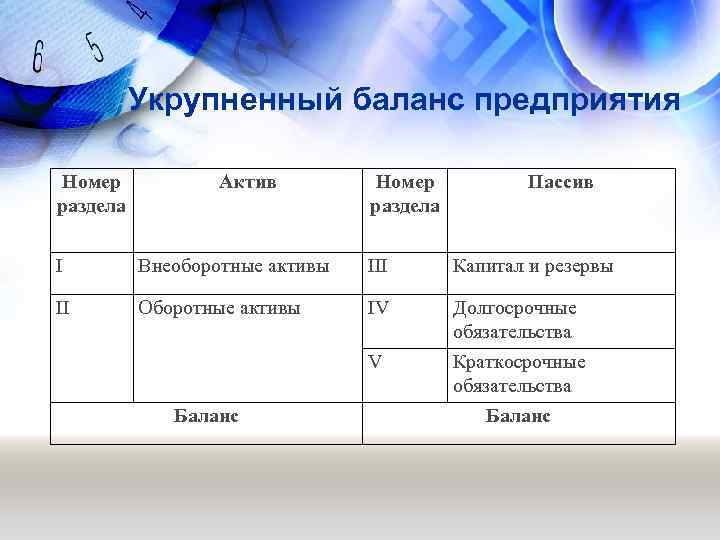

Укрупненный баланс предприятия Номер раздела Актив Номер раздела Пассив I Внеоборотные активы III Капитал и резервы II Оборотные активы IV Долгосрочные обязательства Краткосрочные обязательства Баланс V Баланс

Укрупненный баланс предприятия Номер раздела Актив Номер раздела Пассив I Внеоборотные активы III Капитал и резервы II Оборотные активы IV Долгосрочные обязательства Краткосрочные обязательства Баланс V Баланс

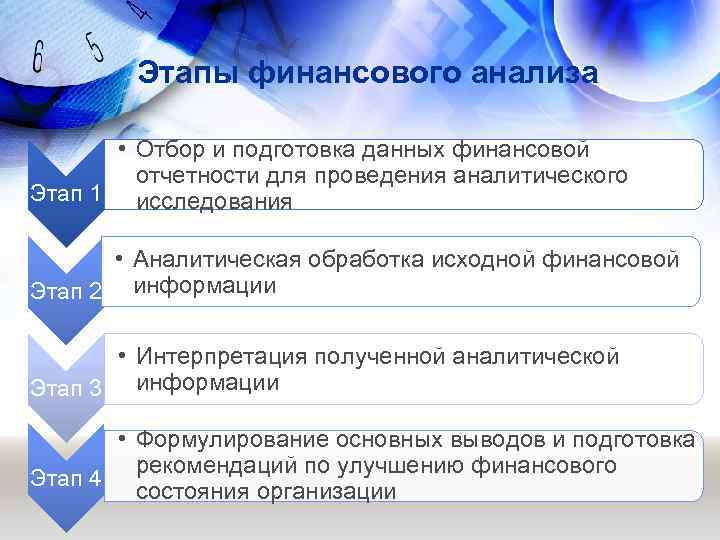

Этапы финансового анализа • Отбор и подготовка данных финансовой отчетности для проведения аналитического Этап 1 исследования • Аналитическая обработка исходной финансовой Этап 2 информации • Интерпретация полученной аналитической Этап 3 информации • Формулирование основных выводов и подготовка рекомендаций по улучшению финансового Этап 4 состояния организации

Этапы финансового анализа • Отбор и подготовка данных финансовой отчетности для проведения аналитического Этап 1 исследования • Аналитическая обработка исходной финансовой Этап 2 информации • Интерпретация полученной аналитической Этап 3 информации • Формулирование основных выводов и подготовка рекомендаций по улучшению финансового Этап 4 состояния организации

Методы финансового анализа горизонтальный факторный трендовый вертикальный Методы финансового анализа коэффициентный сравнительный

Методы финансового анализа горизонтальный факторный трендовый вертикальный Методы финансового анализа коэффициентный сравнительный

СИСТЕМЫ ФИНАНСОВОГО АНАЛИЗА Горизонтальный финансовый анализ Вертикальный финансовый анализ Исследование динамики показателей отчетного периода в сопоставлении с показателем предыдущего периода Исследование динамики показателей отчетного периода в сопоставлении с показателем аналогичного предыдущего периода прошлого года Структурный анализ активов Структурный анализ капитала Структурный анализ денежных потоков Анализ ликвидности и платежеспособности Анализ финансовых коэффициентов Анализ финансовой устойчивости Анализ деловой активности Анализ рентабельности Анализ рыночной активности Система интегрального анализа по модели Дюпона Интегральный (факторный) финансовый анализ Система SWОТ-анализа финансовой Объективно-ориентированная система интегрального финансового анализа Портфельный анализ

СИСТЕМЫ ФИНАНСОВОГО АНАЛИЗА Горизонтальный финансовый анализ Вертикальный финансовый анализ Исследование динамики показателей отчетного периода в сопоставлении с показателем предыдущего периода Исследование динамики показателей отчетного периода в сопоставлении с показателем аналогичного предыдущего периода прошлого года Структурный анализ активов Структурный анализ капитала Структурный анализ денежных потоков Анализ ликвидности и платежеспособности Анализ финансовых коэффициентов Анализ финансовой устойчивости Анализ деловой активности Анализ рентабельности Анализ рыночной активности Система интегрального анализа по модели Дюпона Интегральный (факторный) финансовый анализ Система SWОТ-анализа финансовой Объективно-ориентированная система интегрального финансового анализа Портфельный анализ

Блок 1 Ликвидность и платежеспособность Ключевой вопрос: Каковы возможности предприятия по осуществлению текущих расчетов? Блок 2 Финансовая устойчивость Система показателей оценки финансового состояния предприятия Блок 3 Деловая активность Ключевой вопрос: Эффективно ли используются ресурсы предприятия? Ключевой вопрос: Способно ли предприятие поддерживать целевую структуру источников финансирования? Блок 5 Рентабельность Ключевой вопрос: Обеспечивается ли в среднем генерирование прибыли и достаточна ли рентабельность?

Блок 1 Ликвидность и платежеспособность Ключевой вопрос: Каковы возможности предприятия по осуществлению текущих расчетов? Блок 2 Финансовая устойчивость Система показателей оценки финансового состояния предприятия Блок 3 Деловая активность Ключевой вопрос: Эффективно ли используются ресурсы предприятия? Ключевой вопрос: Способно ли предприятие поддерживать целевую структуру источников финансирования? Блок 5 Рентабельность Ключевой вопрос: Обеспечивается ли в среднем генерирование прибыли и достаточна ли рентабельность?

Анализ ликвидности

Анализ ликвидности

Показатели ликвидности и платежеспособности

Показатели ликвидности и платежеспособности

Показатели деловой активности

Показатели деловой активности

Анализ финансовой устойчивости

Анализ финансовой устойчивости

Показатели финансовой устойчивости

Показатели финансовой устойчивости

Показатели рентабельности

Показатели рентабельности

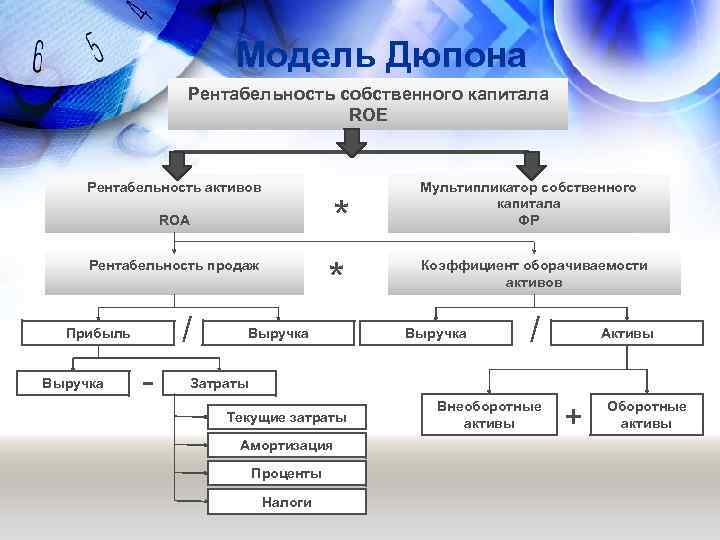

Модель Дюпона Рентабельность собственного капитала ROE Рентабельность активов * * ROA Рентабельность продаж / Прибыль Выручка - Выручка Мультипликатор собственного капитала ФР Коэффициент оборачиваемости активов Выручка / Активы Затраты Текущие затраты Амортизация Проценты Налоги Внеоборотные активы + Оборотные активы

Модель Дюпона Рентабельность собственного капитала ROE Рентабельность активов * * ROA Рентабельность продаж / Прибыль Выручка - Выручка Мультипликатор собственного капитала ФР Коэффициент оборачиваемости активов Выручка / Активы Затраты Текущие затраты Амортизация Проценты Налоги Внеоборотные активы + Оборотные активы

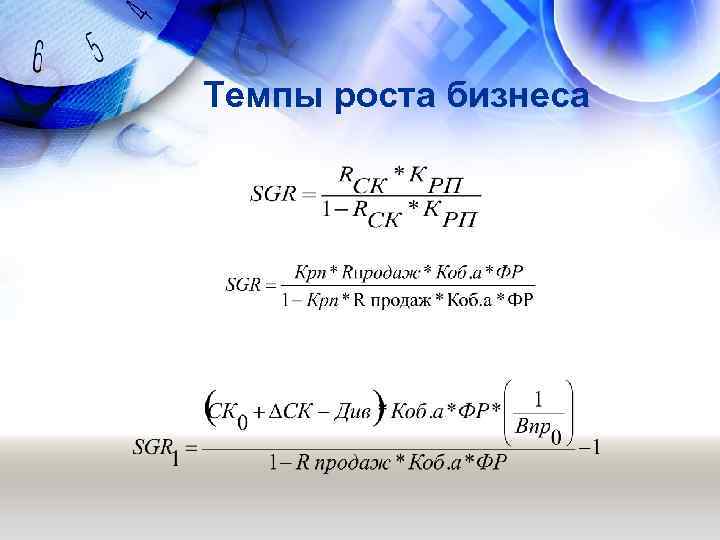

Темпы роста бизнеса

Темпы роста бизнеса

ТЕМА 3. МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ ПРИНЯТИЯ ФИНАНСОВЫХ РЕШЕНИЙ

ТЕМА 3. МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ ПРИНЯТИЯ ФИНАНСОВЫХ РЕШЕНИЙ

НАСТОЯЩЕЕ Исходная сумма (PV) Ставка r Дисконтированная (приведенная) сумма (PV) БУДУЩЕЕ Компаундинг (наращение) Дисконтирование Возвращаемая сумма (FV) Ожидаемая к поступлению сумма (FV) Ставка r

НАСТОЯЩЕЕ Исходная сумма (PV) Ставка r Дисконтированная (приведенная) сумма (PV) БУДУЩЕЕ Компаундинг (наращение) Дисконтирование Возвращаемая сумма (FV) Ожидаемая к поступлению сумма (FV) Ставка r

Операция наращения Начало финансовой операции Конец финансовой операции Время 0 Приведение элементов денежного потока к моменту окончания финансовой операции; в данном случае – к концу 6 -го базисного интервала (года).

Операция наращения Начало финансовой операции Конец финансовой операции Время 0 Приведение элементов денежного потока к моменту окончания финансовой операции; в данном случае – к концу 6 -го базисного интервала (года).

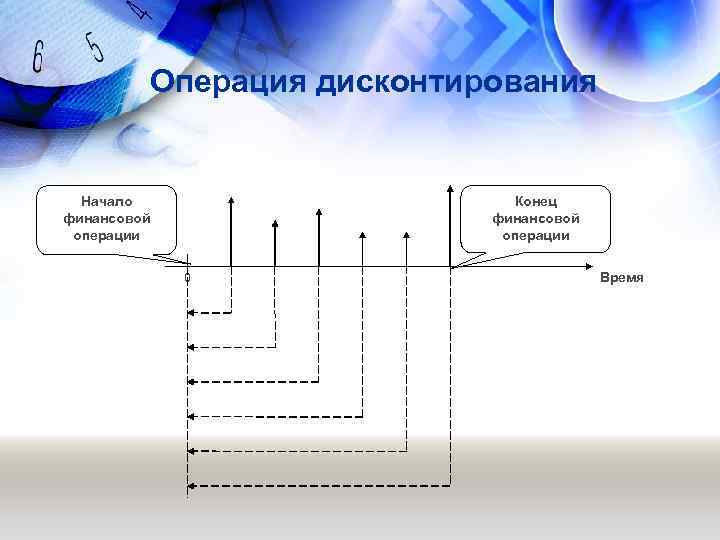

Операция дисконтирования Конец финансовой операции Начало финансовой операции 0 Время

Операция дисконтирования Конец финансовой операции Начало финансовой операции 0 Время

П р о с т ы е п р о ц е н т ы Расчет процентных и учетных ставок по простым и сложным процентам Оценка стоимости денег во времени Дисконтирование Банковское (учетные ставки) Наращение (компаундинг) Математическое (процентные ставки) Простые проценты Сложные проценты PV=FV*(1 -r*t) PV=FV*(1 -r)t Простые проценты Процентные ставки Простые проценты FV=BV*(1+r*t) Сложные проценты FV=BV*(1+r)t

П р о с т ы е п р о ц е н т ы Расчет процентных и учетных ставок по простым и сложным процентам Оценка стоимости денег во времени Дисконтирование Банковское (учетные ставки) Наращение (компаундинг) Математическое (процентные ставки) Простые проценты Сложные проценты PV=FV*(1 -r*t) PV=FV*(1 -r)t Простые проценты Процентные ставки Простые проценты FV=BV*(1+r*t) Сложные проценты FV=BV*(1+r)t

Поток денежных средств Притоки (поступления денег) – положительный поток Оттоки (выплаты денег) – отрицательный поток Чистый поток денежных средств Положительный чистый поток – позитивный кэш-флоу Избыточный поток Дефицитный поток Отрицательный чистый поток – негативный кэш-флоу Дефицитный поток

Поток денежных средств Притоки (поступления денег) – положительный поток Оттоки (выплаты денег) – отрицательный поток Чистый поток денежных средств Положительный чистый поток – позитивный кэш-флоу Избыточный поток Дефицитный поток Отрицательный чистый поток – негативный кэш-флоу Дефицитный поток

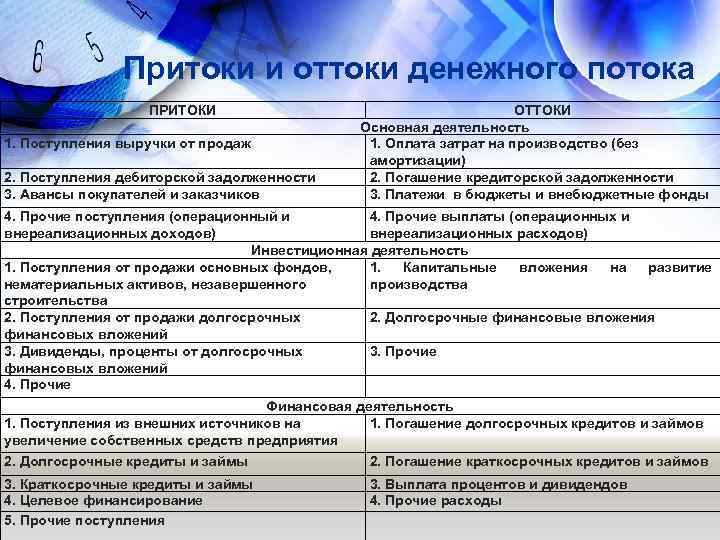

Притоки и оттоки денежного потока ПРИТОКИ 1. Поступления выручки от продаж 2. Поступления дебиторской задолженности 3. Авансы покупателей и заказчиков ОТТОКИ Основная деятельность 1. Оплата затрат на производство (без амортизации) 2. Погашение кредиторской задолженности 3. Платежи в бюджеты и внебюджетные фонды 4. Прочие поступления (операционный и 4. Прочие выплаты (операционных и внереализационных доходов) внереализационных расходов) Инвестиционная деятельность 1. Поступления от продажи основных фондов, 1. Капитальные вложения на развитие нематериальных активов, незавершенного производства строительства 2. Поступления от продажи долгосрочных 2. Долгосрочные финансовые вложения финансовых вложений 3. Дивиденды, проценты от долгосрочных 3. Прочие финансовых вложений 4. Прочие Финансовая деятельность 1. Поступления из внешних источников на 1. Погашение долгосрочных кредитов и займов увеличение собственных средств предприятия 2. Долгосрочные кредиты и займы 2. Погашение краткосрочных кредитов и займов 3. Краткосрочные кредиты и займы 4. Целевое финансирование 5. Прочие поступления 3. Выплата процентов и дивидендов 4. Прочие расходы

Притоки и оттоки денежного потока ПРИТОКИ 1. Поступления выручки от продаж 2. Поступления дебиторской задолженности 3. Авансы покупателей и заказчиков ОТТОКИ Основная деятельность 1. Оплата затрат на производство (без амортизации) 2. Погашение кредиторской задолженности 3. Платежи в бюджеты и внебюджетные фонды 4. Прочие поступления (операционный и 4. Прочие выплаты (операционных и внереализационных доходов) внереализационных расходов) Инвестиционная деятельность 1. Поступления от продажи основных фондов, 1. Капитальные вложения на развитие нематериальных активов, незавершенного производства строительства 2. Поступления от продажи долгосрочных 2. Долгосрочные финансовые вложения финансовых вложений 3. Дивиденды, проценты от долгосрочных 3. Прочие финансовых вложений 4. Прочие Финансовая деятельность 1. Поступления из внешних источников на 1. Погашение долгосрочных кредитов и займов увеличение собственных средств предприятия 2. Долгосрочные кредиты и займы 2. Погашение краткосрочных кредитов и займов 3. Краткосрочные кредиты и займы 4. Целевое финансирование 5. Прочие поступления 3. Выплата процентов и дивидендов 4. Прочие расходы

Объективные факторы Качество активных ресурсов Качество ситуации Все, что потребуется предпринимателю для обеспечения планируемого им дела Обстоятельства, диктуемые политической, экономической, социальной обстановкой в стране, качество работающего с ним персонала, добросовестность партнеров Субъективные факторы (характеристики личности предпринимателя) Рассудительность Инициатива Опыт Целенаправленность

Объективные факторы Качество активных ресурсов Качество ситуации Все, что потребуется предпринимателю для обеспечения планируемого им дела Обстоятельства, диктуемые политической, экономической, социальной обстановкой в стране, качество работающего с ним персонала, добросовестность партнеров Субъективные факторы (характеристики личности предпринимателя) Рассудительность Инициатива Опыт Целенаправленность

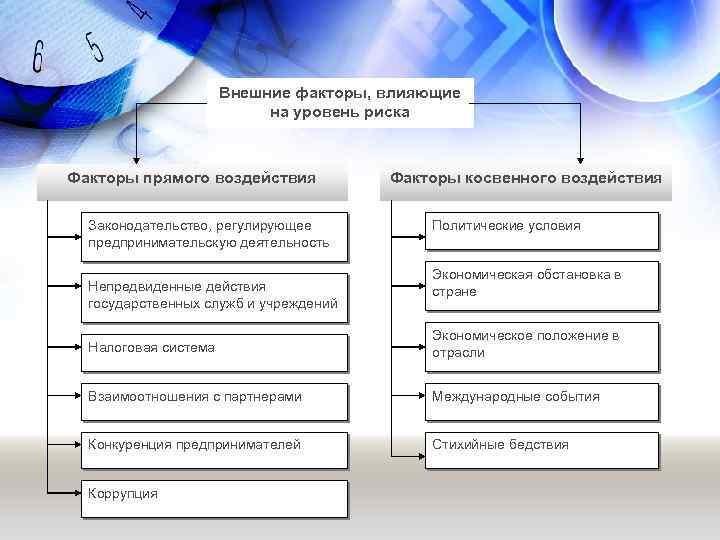

Внешние факторы, влияющие на уровень риска Факторы прямого воздействия Законодательство, регулирующее предпринимательскую деятельность Непредвиденные действия государственных служб и учреждений Факторы косвенного воздействия Политические условия Экономическая обстановка в стране Налоговая система Экономическое положение в отрасли Взаимоотношения с партнерами Международные события Конкуренция предпринимателей Стихийные бедствия Коррупция

Внешние факторы, влияющие на уровень риска Факторы прямого воздействия Законодательство, регулирующее предпринимательскую деятельность Непредвиденные действия государственных служб и учреждений Факторы косвенного воздействия Политические условия Экономическая обстановка в стране Налоговая система Экономическое положение в отрасли Взаимоотношения с партнерами Международные события Конкуренция предпринимателей Стихийные бедствия Коррупция

Риск упущенной финансовой выгоды Инвестиционный риск Бизнес-риск Виды финансовых рисков Кредитный риск Валютный риск Процентный риск

Риск упущенной финансовой выгоды Инвестиционный риск Бизнес-риск Виды финансовых рисков Кредитный риск Валютный риск Процентный риск

Схема зон риска Выигрыш Потери Зона допустимого риска Зона безрисковая Зона критического риска Зона катастрофического риска Величина возможных потерь 0 Расчетная прибыль (ПРр) Расчетная выручка (ВР) Имущественное состояние (ИС)

Схема зон риска Выигрыш Потери Зона допустимого риска Зона безрисковая Зона критического риска Зона катастрофического риска Величина возможных потерь 0 Расчетная прибыль (ПРр) Расчетная выручка (ВР) Имущественное состояние (ИС)

Типовая кривая распределения вероятности возникновения определенного уровня потерь

Типовая кривая распределения вероятности возникновения определенного уровня потерь

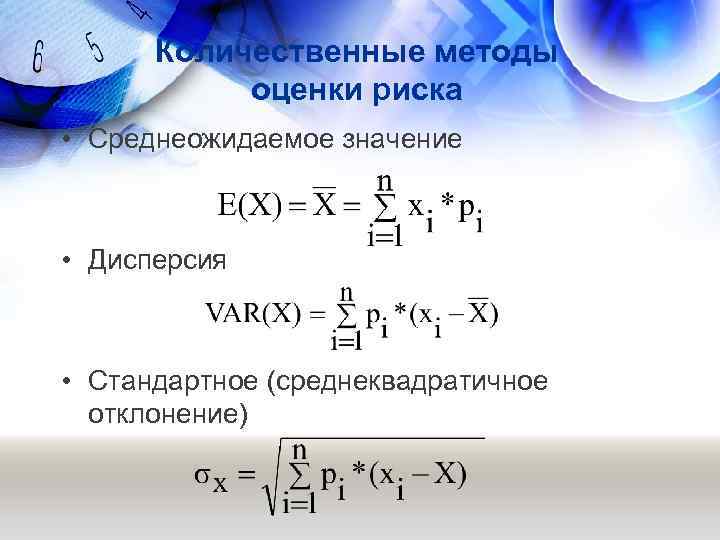

Количественные методы оценки риска • Среднеожидаемое значение • Дисперсия • Стандартное (среднеквадратичное отклонение)

Количественные методы оценки риска • Среднеожидаемое значение • Дисперсия • Стандартное (среднеквадратичное отклонение)

Методы управления риском Приемы предотвращения риска Снижение степени риска Методы минимизации потерь Избежание риска Диверсификация Методы упреждения Удержание риска Лимитирование Уклонение Передача риска Страхование и Методы локализации самострахование Хеджирование Методы диссипации (распределения)

Методы управления риском Приемы предотвращения риска Снижение степени риска Методы минимизации потерь Избежание риска Диверсификация Методы упреждения Удержание риска Лимитирование Уклонение Передача риска Страхование и Методы локализации самострахование Хеджирование Методы диссипации (распределения)

ТЕМА 4. ОСНОВЫ ПРИНЯТИЯ ИНВЕСТИЦИОННЫХ РЕШЕНИЙ

ТЕМА 4. ОСНОВЫ ПРИНЯТИЯ ИНВЕСТИЦИОННЫХ РЕШЕНИЙ

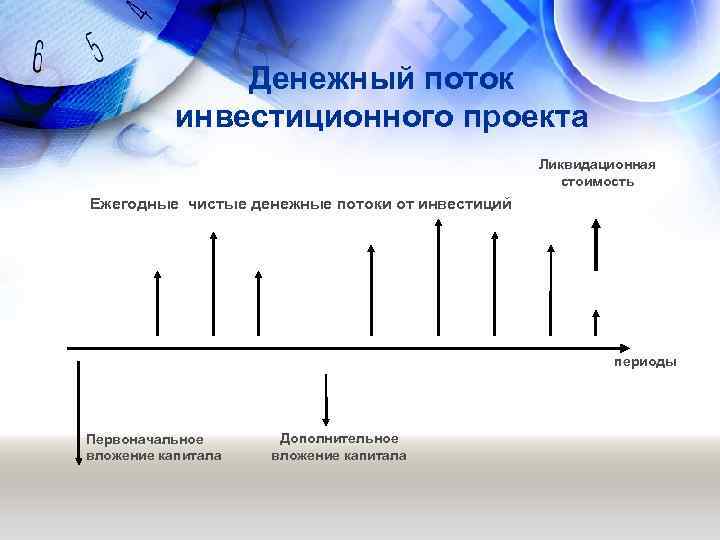

Денежный поток инвестиционного проекта Ликвидационная стоимость Ежегодные чистые денежные потоки от инвестиций периоды Первоначальное вложение капитала Дополнительное вложение капитала

Денежный поток инвестиционного проекта Ликвидационная стоимость Ежегодные чистые денежные потоки от инвестиций периоды Первоначальное вложение капитала Дополнительное вложение капитала

Инвестиционная политика предприятия Определение периода проведения инвестиционной политики Стратегические цели и задачи инвестиционной политики Разработка наиболее эффективных путей реализации инвестиционной политики Разработка стратегических направлений инвестиционной деятельности Конкретизация факторов внешней среды, влияющих на выбор инвестиционной политики Разработка стратегии инвестиционных ресурсов Анализ и оценка разработанной инвестиционной стратегии и ее корректировка по периодам реализации Разработка инвестиционной тактики на краткосрочный период (до одного года) Определение ассортимента выпускаемой продукции (услуг) Анализ рынка сбыта и его сегментов Анализ и оценка имеющегося производственного потенциала и возможностей его расширения Определение объемов и источников финансирования инвестиционной деятельности

Инвестиционная политика предприятия Определение периода проведения инвестиционной политики Стратегические цели и задачи инвестиционной политики Разработка наиболее эффективных путей реализации инвестиционной политики Разработка стратегических направлений инвестиционной деятельности Конкретизация факторов внешней среды, влияющих на выбор инвестиционной политики Разработка стратегии инвестиционных ресурсов Анализ и оценка разработанной инвестиционной стратегии и ее корректировка по периодам реализации Разработка инвестиционной тактики на краткосрочный период (до одного года) Определение ассортимента выпускаемой продукции (услуг) Анализ рынка сбыта и его сегментов Анализ и оценка имеющегося производственного потенциала и возможностей его расширения Определение объемов и источников финансирования инвестиционной деятельности

Алгоритм подготовки решений по инвестиционным программам Определение объема капитальных вложений в проект Оптимизация структуры капиталовложений и источников их финансирования Сравнение полученных результатов с данными ТЭО проекта и с аналогичными проектами Отклонение проекта Проект принимается к реализации Уточненный расчет показателей доходности, ликвидности и окупаемости проекта Оценка показателей проектных рисков Отбор в инвестиционный портфель наиболее эффективных проектов (с минимальным риском и максимальной доходностью)

Алгоритм подготовки решений по инвестиционным программам Определение объема капитальных вложений в проект Оптимизация структуры капиталовложений и источников их финансирования Сравнение полученных результатов с данными ТЭО проекта и с аналогичными проектами Отклонение проекта Проект принимается к реализации Уточненный расчет показателей доходности, ликвидности и окупаемости проекта Оценка показателей проектных рисков Отбор в инвестиционный портфель наиболее эффективных проектов (с минимальным риском и максимальной доходностью)

Критерии оценки эффективности инвестиционных проектов Простая норма прибыли Срок окупаемости Чистый дисконтированный доход Индекс доходности инвестиций Показатели эффективности инвестиционного проекта Внутренняя норма доходности Дисконтированный срок окупаемости Динамические показатели Статические показатели Показатели финансового состояния предприятия – участника проекта

Критерии оценки эффективности инвестиционных проектов Простая норма прибыли Срок окупаемости Чистый дисконтированный доход Индекс доходности инвестиций Показатели эффективности инвестиционного проекта Внутренняя норма доходности Дисконтированный срок окупаемости Динамические показатели Статические показатели Показатели финансового состояния предприятия – участника проекта

Чистый дисконтированный доход (NPV) • NPV при разовых инвестициях • NPV при последовательном инвестировании

Чистый дисконтированный доход (NPV) • NPV при разовых инвестициях • NPV при последовательном инвестировании

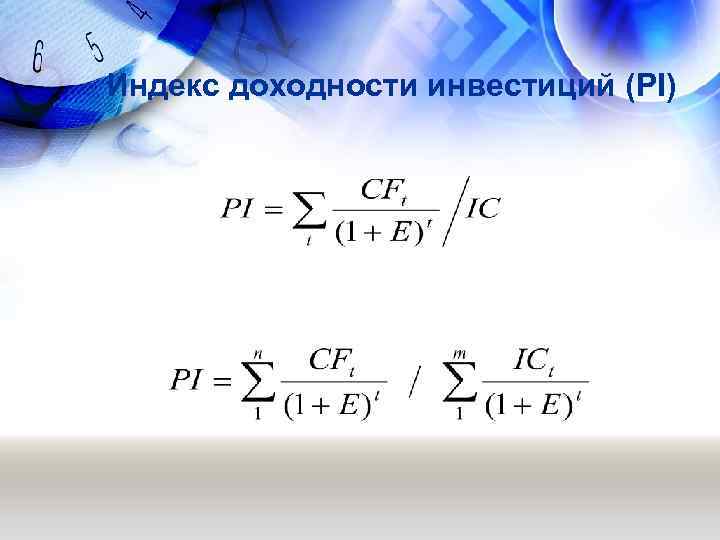

Индекс доходности инвестиций (PI)

Индекс доходности инвестиций (PI)

Внутренняя норма доходности (IRR)

Внутренняя норма доходности (IRR)

Графическое представление NPV и IRR инвестиционного проекта NPV ∑ NCFn IRR Е

Графическое представление NPV и IRR инвестиционного проекта NPV ∑ NCFn IRR Е

Модифицированная внутренняя норма доходности (MIRR) • PV*(1+MIRR)t = FV

Модифицированная внутренняя норма доходности (MIRR) • PV*(1+MIRR)t = FV

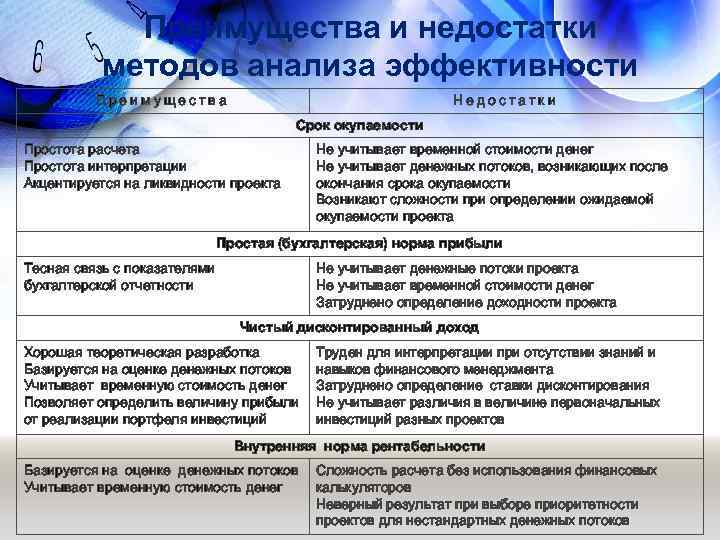

Преимущества и недостатки методов анализа эффективности Преимущества Недостатки Срок окупаемости Простота расчета Простота интерпретации Акцентируется на ликвидности проекта Не учитывает временной стоимости денег Не учитывает денежных потоков, возникающих после окончания срока окупаемости Возникают сложности при определении ожидаемой окупаемости проекта Простая (бухгалтерская) норма прибыли Тесная связь с показателями бухгалтерской отчетности Не учитывает денежные потоки проекта Не учитывает временной стоимости денег Затруднено определение доходности проекта Чистый дисконтированный доход Хорошая теоретическая разработка Базируется на оценке денежных потоков Учитывает временную стоимость денег Позволяет определить величину прибыли от реализации портфеля инвестиций Труден для интерпретации при отсутствии знаний и навыков финансового менеджмента Затруднено определение ставки дисконтирования Не учитывает различия в величине первоначальных инвестиций разных проектов Внутренняя норма рентабельности Базируется на оценке денежных потоков Учитывает временную стоимость денег Сложность расчета без использования финансовых калькуляторов Неверный результат при выборе приоритетности проектов для нестандартных денежных потоков

Преимущества и недостатки методов анализа эффективности Преимущества Недостатки Срок окупаемости Простота расчета Простота интерпретации Акцентируется на ликвидности проекта Не учитывает временной стоимости денег Не учитывает денежных потоков, возникающих после окончания срока окупаемости Возникают сложности при определении ожидаемой окупаемости проекта Простая (бухгалтерская) норма прибыли Тесная связь с показателями бухгалтерской отчетности Не учитывает денежные потоки проекта Не учитывает временной стоимости денег Затруднено определение доходности проекта Чистый дисконтированный доход Хорошая теоретическая разработка Базируется на оценке денежных потоков Учитывает временную стоимость денег Позволяет определить величину прибыли от реализации портфеля инвестиций Труден для интерпретации при отсутствии знаний и навыков финансового менеджмента Затруднено определение ставки дисконтирования Не учитывает различия в величине первоначальных инвестиций разных проектов Внутренняя норма рентабельности Базируется на оценке денежных потоков Учитывает временную стоимость денег Сложность расчета без использования финансовых калькуляторов Неверный результат при выборе приоритетности проектов для нестандартных денежных потоков

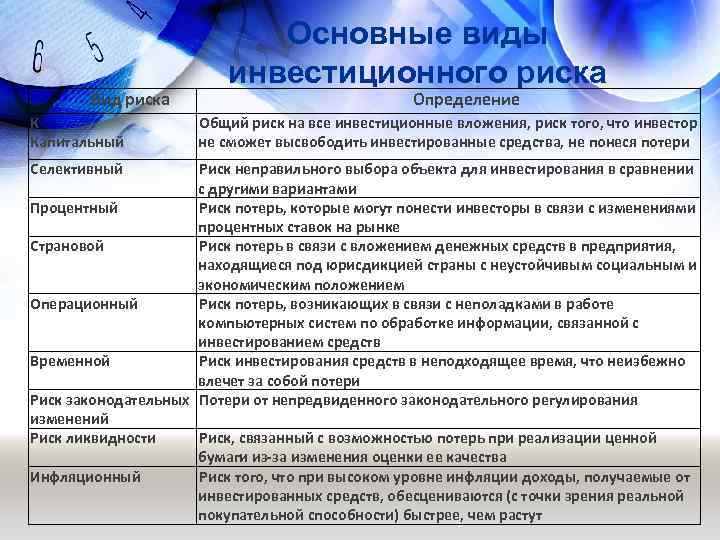

Вид риска К Капитальный Селективный Основные виды инвестиционного риска Определение Общий риск на все инвестиционные вложения, риск того, что инвестор не сможет высвободить инвестированные средства, не понеся потери Риск неправильного выбора объекта для инвестирования в сравнении с другими вариантами Процентный Риск потерь, которые могут понести инвесторы в связи с изменениями процентных ставок на рынке Страновой Риск потерь в связи с вложением денежных средств в предприятия, находящиеся под юрисдикцией страны с неустойчивым социальным и экономическим положением Операционный Риск потерь, возникающих в связи с неполадками в работе компьютерных систем по обработке информации, связанной с инвестированием средств Временной Риск инвестирования средств в неподходящее время, что неизбежно влечет за собой потери Риск законодательных Потери от непредвиденного законодательного регулирования изменений Риск ликвидности Риск, связанный с возможностью потерь при реализации ценной бумаги из-за изменения оценки ее качества Инфляционный Риск того, что при высоком уровне инфляции доходы, получаемые от инвестированных средств, обесцениваются (с точки зрения реальной покупательной способности) быстрее, чем растут

Вид риска К Капитальный Селективный Основные виды инвестиционного риска Определение Общий риск на все инвестиционные вложения, риск того, что инвестор не сможет высвободить инвестированные средства, не понеся потери Риск неправильного выбора объекта для инвестирования в сравнении с другими вариантами Процентный Риск потерь, которые могут понести инвесторы в связи с изменениями процентных ставок на рынке Страновой Риск потерь в связи с вложением денежных средств в предприятия, находящиеся под юрисдикцией страны с неустойчивым социальным и экономическим положением Операционный Риск потерь, возникающих в связи с неполадками в работе компьютерных систем по обработке информации, связанной с инвестированием средств Временной Риск инвестирования средств в неподходящее время, что неизбежно влечет за собой потери Риск законодательных Потери от непредвиденного законодательного регулирования изменений Риск ликвидности Риск, связанный с возможностью потерь при реализации ценной бумаги из-за изменения оценки ее качества Инфляционный Риск того, что при высоком уровне инфляции доходы, получаемые от инвестированных средств, обесцениваются (с точки зрения реальной покупательной способности) быстрее, чем растут

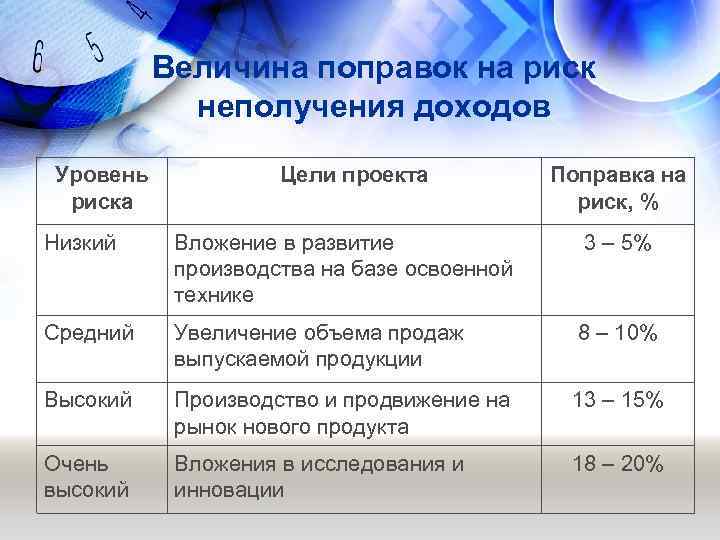

Величина поправок на риск неполучения доходов Уровень риска Цели проекта Поправка на риск, % Низкий Вложение в развитие производства на базе освоенной технике 3 – 5% Средний Увеличение объема продаж выпускаемой продукции 8 – 10% Высокий Производство и продвижение на рынок нового продукта 13 – 15% Очень высокий Вложения в исследования и инновации 18 – 20%

Величина поправок на риск неполучения доходов Уровень риска Цели проекта Поправка на риск, % Низкий Вложение в развитие производства на базе освоенной технике 3 – 5% Средний Увеличение объема продаж выпускаемой продукции 8 – 10% Высокий Производство и продвижение на рынок нового продукта 13 – 15% Очень высокий Вложения в исследования и инновации 18 – 20%

Процедура оценки и анализа рисков инвестиционных проектов Этапы жизненного цикла проекта Планирование проекта Этапы планирования и управления проектными рисками Качественный анализ Количественный анализ Реализация проекта Завершение проекта Управление выявленными рисками, сбор информации о реализовавшихся рисках Подведение итогов проекта, передача информации о реализовавшихся рисках в архив проекта

Процедура оценки и анализа рисков инвестиционных проектов Этапы жизненного цикла проекта Планирование проекта Этапы планирования и управления проектными рисками Качественный анализ Количественный анализ Реализация проекта Завершение проекта Управление выявленными рисками, сбор информации о реализовавшихся рисках Подведение итогов проекта, передача информации о реализовавшихся рисках в архив проекта

Подходы к принятию решения о рискованности проекта Подходы к оценке рисков инвестиционных проектов Неформализованные методы Анализ чувствительности Сценарный анализ Моделирование методом Монте-Карло Оценка риска через включение в расчет NPV Методика корректировки нормы дисконта Методика безрискового эквивалента

Подходы к принятию решения о рискованности проекта Подходы к оценке рисков инвестиционных проектов Неформализованные методы Анализ чувствительности Сценарный анализ Моделирование методом Монте-Карло Оценка риска через включение в расчет NPV Методика корректировки нормы дисконта Методика безрискового эквивалента

Методика корректировки нормы дисконта RADR

Методика корректировки нормы дисконта RADR

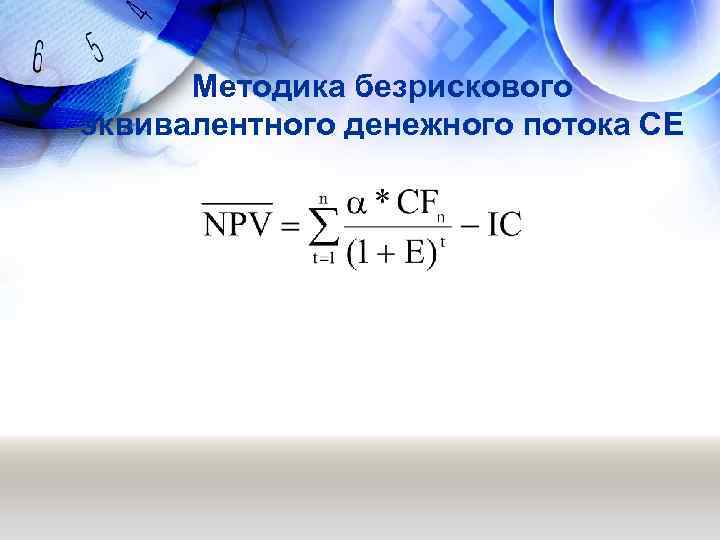

Методика безрискового эквивалентного денежного потока СЕ

Методика безрискового эквивалентного денежного потока СЕ

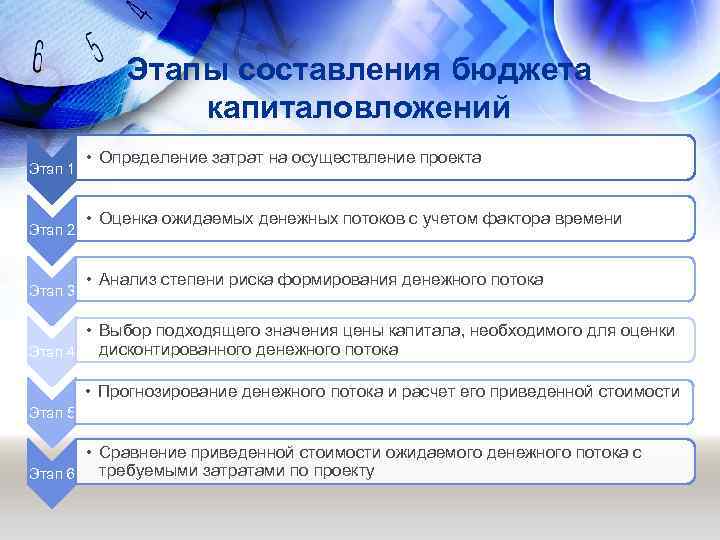

Этапы составления бюджета капиталовложений Этап 1 Этап 2 Этап 3 • Определение затрат на осуществление проекта • Оценка ожидаемых денежных потоков с учетом фактора времени • Анализ степени риска формирования денежного потока • Выбор подходящего значения цены капитала, необходимого для оценки дисконтированного денежного потока Этап 4 • Прогнозирование денежного потока и расчет его приведенной стоимости Этап 5 • Сравнение приведенной стоимости ожидаемого денежного потока с требуемыми затратами по проекту Этап 6

Этапы составления бюджета капиталовложений Этап 1 Этап 2 Этап 3 • Определение затрат на осуществление проекта • Оценка ожидаемых денежных потоков с учетом фактора времени • Анализ степени риска формирования денежного потока • Выбор подходящего значения цены капитала, необходимого для оценки дисконтированного денежного потока Этап 4 • Прогнозирование денежного потока и расчет его приведенной стоимости Этап 5 • Сравнение приведенной стоимости ожидаемого денежного потока с требуемыми затратами по проекту Этап 6

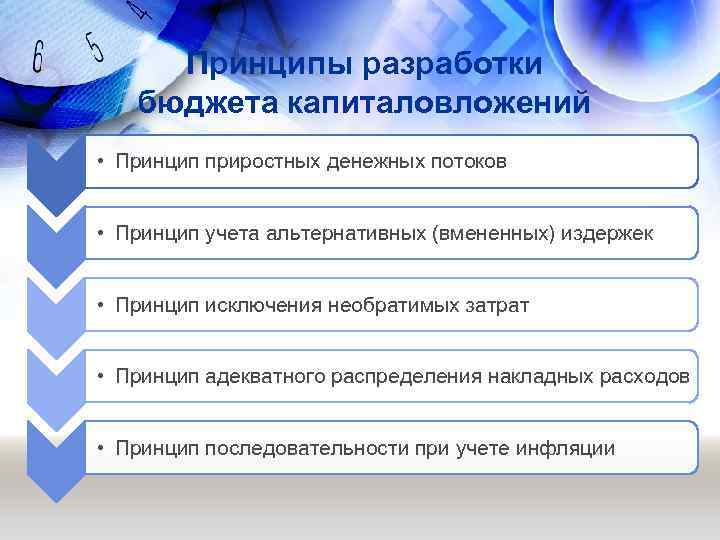

Принципы разработки бюджета капиталовложений • Принцип приростных денежных потоков • Принцип учета альтернативных (вмененных) издержек • Принцип исключения необратимых затрат • Принцип адекватного распределения накладных расходов • Принцип последовательности при учете инфляции

Принципы разработки бюджета капиталовложений • Принцип приростных денежных потоков • Принцип учета альтернативных (вмененных) издержек • Принцип исключения необратимых затрат • Принцип адекватного распределения накладных расходов • Принцип последовательности при учете инфляции

ТЕМА 5. СТРУКТУРА КАПИТАЛА И ДИВИДЕНДНАЯ ПОЛИТИКА

ТЕМА 5. СТРУКТУРА КАПИТАЛА И ДИВИДЕНДНАЯ ПОЛИТИКА

Расчет средневзвешенной стоимости капитала Показатели 1. Стоимость отдельных элементов капитала, % 2. Удельный вес отдельных элементов капитала в общей его сумме, выраженный десятичной дробью Элементы капитала, выделенные в процессе оценки 1 2 … n-1 n Ц 1 Ц 2 … Цn-1 Цn d 1 d 2 … dn-1 dn

Расчет средневзвешенной стоимости капитала Показатели 1. Стоимость отдельных элементов капитала, % 2. Удельный вес отдельных элементов капитала в общей его сумме, выраженный десятичной дробью Элементы капитала, выделенные в процессе оценки 1 2 … n-1 n Ц 1 Ц 2 … Цn-1 Цn d 1 d 2 … dn-1 dn

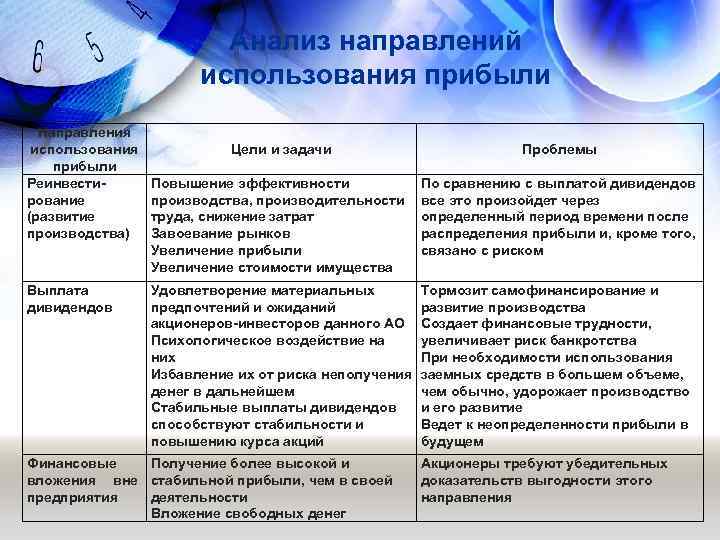

Анализ направлений использования прибыли Направления использования прибыли Реинвестирование (развитие производства) Выплата дивидендов Цели и задачи Проблемы Повышение эффективности производства, производительности труда, снижение затрат Завоевание рынков Увеличение прибыли Увеличение стоимости имущества По сравнению с выплатой дивидендов все это произойдет через определенный период времени после распределения прибыли и, кроме того, связано с риском Удовлетворение материальных предпочтений и ожиданий акционеров-инвесторов данного АО Психологическое воздействие на них Избавление их от риска неполучения денег в дальнейшем Стабильные выплаты дивидендов способствуют стабильности и повышению курса акций Тормозит самофинансирование и развитие производства Создает финансовые трудности, увеличивает риск банкротства При необходимости использования заемных средств в большем объеме, чем обычно, удорожает производство и его развитие Ведет к неопределенности прибыли в будущем Финансовые Получение более высокой и вложения вне стабильной прибыли, чем в своей предприятия деятельности Вложение свободных денег Акционеры требуют убедительных доказательств выгодности этого направления

Анализ направлений использования прибыли Направления использования прибыли Реинвестирование (развитие производства) Выплата дивидендов Цели и задачи Проблемы Повышение эффективности производства, производительности труда, снижение затрат Завоевание рынков Увеличение прибыли Увеличение стоимости имущества По сравнению с выплатой дивидендов все это произойдет через определенный период времени после распределения прибыли и, кроме того, связано с риском Удовлетворение материальных предпочтений и ожиданий акционеров-инвесторов данного АО Психологическое воздействие на них Избавление их от риска неполучения денег в дальнейшем Стабильные выплаты дивидендов способствуют стабильности и повышению курса акций Тормозит самофинансирование и развитие производства Создает финансовые трудности, увеличивает риск банкротства При необходимости использования заемных средств в большем объеме, чем обычно, удорожает производство и его развитие Ведет к неопределенности прибыли в будущем Финансовые Получение более высокой и вложения вне стабильной прибыли, чем в своей предприятия деятельности Вложение свободных денег Акционеры требуют убедительных доказательств выгодности этого направления

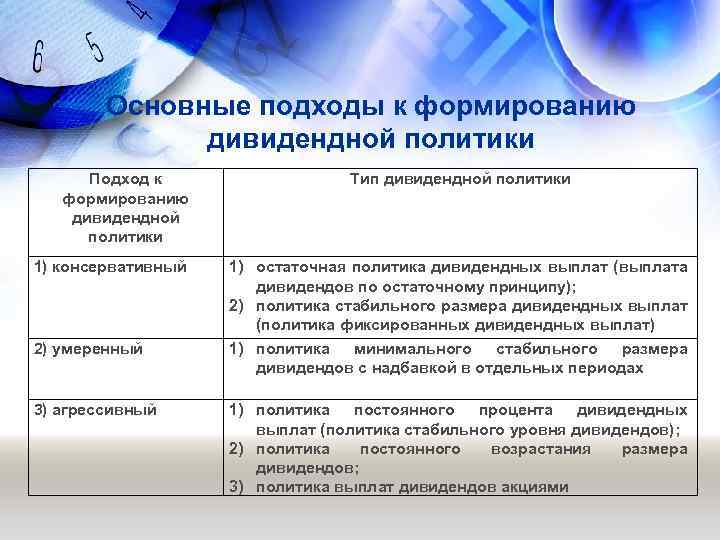

Основные подходы к формированию дивидендной политики Подход к формированию дивидендной политики 1) консервативный 2) умеренный 3) агрессивный Тип дивидендной политики 1) остаточная политика дивидендных выплат (выплата дивидендов по остаточному принципу); 2) политика стабильного размера дивидендных выплат (политика фиксированных дивидендных выплат) 1) политика минимального стабильного размера дивидендов с надбавкой в отдельных периодах 1) политика постоянного процента дивидендных выплат (политика стабильного уровня дивидендов); 2) политика постоянного возрастания размера дивидендов; 3) политика выплат дивидендов акциями

Основные подходы к формированию дивидендной политики Подход к формированию дивидендной политики 1) консервативный 2) умеренный 3) агрессивный Тип дивидендной политики 1) остаточная политика дивидендных выплат (выплата дивидендов по остаточному принципу); 2) политика стабильного размера дивидендных выплат (политика фиксированных дивидендных выплат) 1) политика минимального стабильного размера дивидендов с надбавкой в отдельных периодах 1) политика постоянного процента дивидендных выплат (политика стабильного уровня дивидендов); 2) политика постоянного возрастания размера дивидендов; 3) политика выплат дивидендов акциями

ТЕМА 6. ИСТОЧНИКИ ФИНАНСИРОВАНИЯ ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ

ТЕМА 6. ИСТОЧНИКИ ФИНАНСИРОВАНИЯ ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ

Источники финансирования предприятия Внутренние Внешние Рисковый (венчурный) капитал Эмиссия собственных акций Взносы учредителей (участников) в УК Неактивное (скрытое) финансирование Активное самофинансирование Финансирование на основе собственных средств (паевое финансирование Финансирование за счет заемных средств Краткосрочный привлеченный капитал Коммерческий кредит Предоплата Банковский кредит Факторинг Долгосрочный привлеченный капитал Эмиссия корпоративных облигаций Банковский кредит Финансовый лизинг Бюджетный кредит Ипотека

Источники финансирования предприятия Внутренние Внешние Рисковый (венчурный) капитал Эмиссия собственных акций Взносы учредителей (участников) в УК Неактивное (скрытое) финансирование Активное самофинансирование Финансирование на основе собственных средств (паевое финансирование Финансирование за счет заемных средств Краткосрочный привлеченный капитал Коммерческий кредит Предоплата Банковский кредит Факторинг Долгосрочный привлеченный капитал Эмиссия корпоративных облигаций Банковский кредит Финансовый лизинг Бюджетный кредит Ипотека

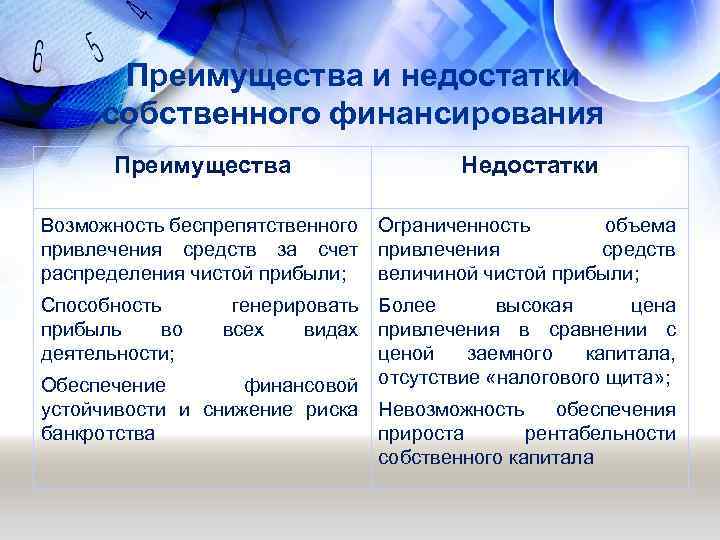

Преимущества и недостатки собственного финансирования Преимущества Недостатки Возможность беспрепятственного Ограниченность объема привлечения средств за счет привлечения средств распределения чистой прибыли; величиной чистой прибыли; Способность прибыль во деятельности; генерировать Более высокая цена всех видах привлечения в сравнении с ценой заемного капитала, финансовой отсутствие «налогового щита» ; Обеспечение устойчивости и снижение риска Невозможность обеспечения банкротства прироста рентабельности собственного капитала

Преимущества и недостатки собственного финансирования Преимущества Недостатки Возможность беспрепятственного Ограниченность объема привлечения средств за счет привлечения средств распределения чистой прибыли; величиной чистой прибыли; Способность прибыль во деятельности; генерировать Более высокая цена всех видах привлечения в сравнении с ценой заемного капитала, финансовой отсутствие «налогового щита» ; Обеспечение устойчивости и снижение риска Невозможность обеспечения банкротства прироста рентабельности собственного капитала

Преимущества и недостатки заемного финансирования Преимущества Недостатки Разнообразные инструменты привлечения: банковские и коммерческие кредиты, облигационные займы и др. ; Сложность привлечения заемного капитала: обеспечение залога имущества, наличие гарантий; Увеличение темпов роста объемов производства и продаж за счет использования дополнительного объема финансирования Обеспечение рентабельности собственного капитала за счет эффекта финансового рычага; Более низкая цена привлечения и наличие «налогового щита» Повышение финансовых рисков: кредитного, процентного, потери ликвидности; Необходимость уплаты процентов за использование заемного капитала.

Преимущества и недостатки заемного финансирования Преимущества Недостатки Разнообразные инструменты привлечения: банковские и коммерческие кредиты, облигационные займы и др. ; Сложность привлечения заемного капитала: обеспечение залога имущества, наличие гарантий; Увеличение темпов роста объемов производства и продаж за счет использования дополнительного объема финансирования Обеспечение рентабельности собственного капитала за счет эффекта финансового рычага; Более низкая цена привлечения и наличие «налогового щита» Повышение финансовых рисков: кредитного, процентного, потери ликвидности; Необходимость уплаты процентов за использование заемного капитала.

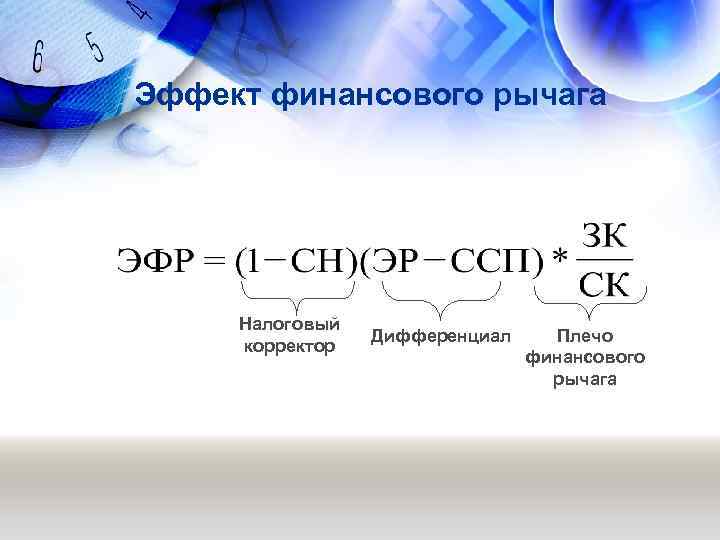

Эффект финансового рычага Налоговый корректор Дифференциал Плечо финансового рычага

Эффект финансового рычага Налоговый корректор Дифференциал Плечо финансового рычага

ТЕМА 7. УПРАВЛЕНИЕ ОБОРОТНЫМИ АКТИВАМИ

ТЕМА 7. УПРАВЛЕНИЕ ОБОРОТНЫМИ АКТИВАМИ

Операционный и финансовый циклы производственный цикл финансовый цикл операционный цикл время оборота кредиторской задолженности поступление сырья и материалов оплата сырья и материалов отгрузка готовой продукции время оборота дебиторской задолженности оплата готовой продукции

Операционный и финансовый циклы производственный цикл финансовый цикл операционный цикл время оборота кредиторской задолженности поступление сырья и материалов оплата сырья и материалов отгрузка готовой продукции время оборота дебиторской задолженности оплата готовой продукции

Зависимость «Степень риска – собственные оборотные средства и прибыль» Степень риска Прибыль max Оптим. min Уровень ЧОК низкий средний высокий Уровень ЧОК

Зависимость «Степень риска – собственные оборотные средства и прибыль» Степень риска Прибыль max Оптим. min Уровень ЧОК низкий средний высокий Уровень ЧОК

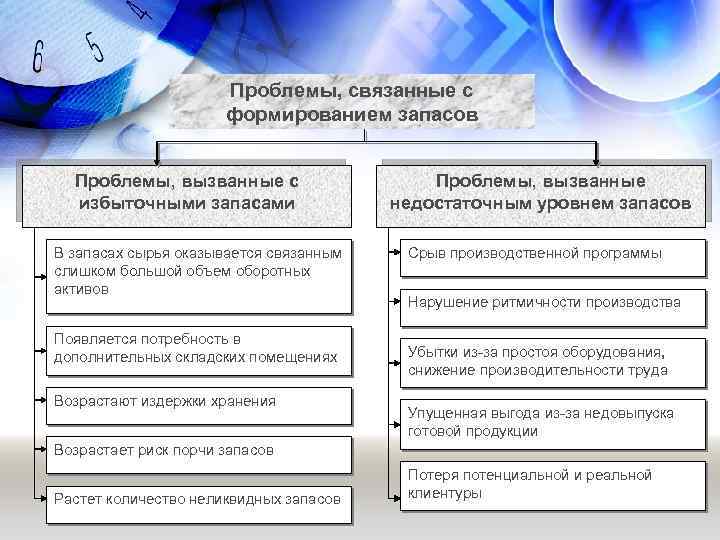

Проблемы, связанные с формированием запасов Проблемы, вызванные с избыточными запасами В запасах сырья оказывается связанным слишком большой объем оборотных активов Появляется потребность в дополнительных складских помещениях Возрастают издержки хранения Проблемы, вызванные недостаточным уровнем запасов Срыв производственной программы Нарушение ритмичности производства Убытки из-за простоя оборудования, снижение производительности труда Упущенная выгода из-за недовыпуска готовой продукции Возрастает риск порчи запасов Растет количество неликвидных запасов Потеря потенциальной и реальной клиентуры

Проблемы, связанные с формированием запасов Проблемы, вызванные с избыточными запасами В запасах сырья оказывается связанным слишком большой объем оборотных активов Появляется потребность в дополнительных складских помещениях Возрастают издержки хранения Проблемы, вызванные недостаточным уровнем запасов Срыв производственной программы Нарушение ритмичности производства Убытки из-за простоя оборудования, снижение производительности труда Упущенная выгода из-за недовыпуска готовой продукции Возрастает риск порчи запасов Растет количество неликвидных запасов Потеря потенциальной и реальной клиентуры

Модель EOQ (модель оптимальной партии заказа) затраты общие затраты по хранению min затраты по размещению и выполнению заказа З оптимал объем поставки (размер запасов)

Модель EOQ (модель оптимальной партии заказа) затраты общие затраты по хранению min затраты по размещению и выполнению заказа З оптимал объем поставки (размер запасов)

Модель Баумоля М Остаток средств на расчетном счете Безопасный уровень остатка Время

Модель Баумоля М Остаток средств на расчетном счете Безопасный уровень остатка Время

Модель Миллера-Орра Запас денежных средств А Верхний предел Ов Тв Точка возврата Он Нижний предел В Время А – вложение избытка денежных средств; В – восстановление денежного запаса

Модель Миллера-Орра Запас денежных средств А Верхний предел Ов Тв Точка возврата Он Нижний предел В Время А – вложение избытка денежных средств; В – восстановление денежного запаса