Финансы страховщика.ppt

- Количество слайдов: 23

Финансовые основы страховой компании

Финансовые основы страховой компании

1. Доходы страховщика Доходом страховщика называется совокупная сумма денежных поступлений на его счета в результате осуществления им страховой и иной, не запрещенной законодательством деятельности.

1. Доходы страховщика Доходом страховщика называется совокупная сумма денежных поступлений на его счета в результате осуществления им страховой и иной, не запрещенной законодательством деятельности.

Полученные в порядке перестрахования Полученные в порядке сострахования По прямому страхованию Доходы от деятельности, не связанной со страхованием От инвестиционной деятельности Доходы от деятельности, связанной со страхованием Начисления на депо премии От страховой деятельности От размещения страховых резервов и собственного капитала Комиссионные и брокерские вознаграждения Возмещение доли убытков по рискам, переданным в перестрахование Суммы возврата страховых резервов Страховые премии Доходы страховых организаций Прочие доходы

Полученные в порядке перестрахования Полученные в порядке сострахования По прямому страхованию Доходы от деятельности, не связанной со страхованием От инвестиционной деятельности Доходы от деятельности, связанной со страхованием Начисления на депо премии От страховой деятельности От размещения страховых резервов и собственного капитала Комиссионные и брокерские вознаграждения Возмещение доли убытков по рискам, переданным в перестрахование Суммы возврата страховых резервов Страховые премии Доходы страховых организаций Прочие доходы

Доходы от страховых операций – основной источник пополнения доходной базы страховщика, а также основное условие организации страхового бизнеса. Главным источником этих доходов являются взносы страхователя, или страховые премии по договорам прямого страхования. Объем поступлений страховых взносов зависит от: • состава и структуры страхового портфеля; • ценовой, тарифной политики; • маркетинговой стратегии.

Доходы от страховых операций – основной источник пополнения доходной базы страховщика, а также основное условие организации страхового бизнеса. Главным источником этих доходов являются взносы страхователя, или страховые премии по договорам прямого страхования. Объем поступлений страховых взносов зависит от: • состава и структуры страхового портфеля; • ценовой, тарифной политики; • маркетинговой стратегии.

Сбор страховых премий определяется объективными факторами: • Конъюнктурой рынка • Темпами инфляции • Законодательной и нормативной базой • Системой налогообложения • Степенью монополизации рынка.

Сбор страховых премий определяется объективными факторами: • Конъюнктурой рынка • Темпами инфляции • Законодательной и нормативной базой • Системой налогообложения • Степенью монополизации рынка.

Доходы от инвестиционной деятельности Инвестиционная деятельность основана на использовании временно свободных денежных средств страховых резеров в соответствии с установленными правилами.

Доходы от инвестиционной деятельности Инвестиционная деятельность основана на использовании временно свободных денежных средств страховых резеров в соответствии с установленными правилами.

Структурные соотношения активов и резервов Активы, представленные в покрытие резервов Не более 1. Стоимость гос. ЦБ и муниципальных ЦБ 30% 2. Стоимость банковских вкладов 40% 3. Стоимость акций, корпоративных облигаций 30% 4. Дебиторская задолженность страхователей 10% 5. Премии по договорам, принятым в перестрахование 10% 6. Стоимость инвестиционных паев ПИФов 10% 7. Стоимость долей в уставном капитале ООО 10% 8. Стоимость жилищных сертификатов 5% 9. Стоимость слитков золота и серебра 10% 10. Стоимость одного объекта недвижимости 10% 11. Стоимость ЦБ, эмитированных одним юр. лицом 12. Стоимость гос. ЦБ, выпущенных одним субъектом 5% 15%

Структурные соотношения активов и резервов Активы, представленные в покрытие резервов Не более 1. Стоимость гос. ЦБ и муниципальных ЦБ 30% 2. Стоимость банковских вкладов 40% 3. Стоимость акций, корпоративных облигаций 30% 4. Дебиторская задолженность страхователей 10% 5. Премии по договорам, принятым в перестрахование 10% 6. Стоимость инвестиционных паев ПИФов 10% 7. Стоимость долей в уставном капитале ООО 10% 8. Стоимость жилищных сертификатов 5% 9. Стоимость слитков золота и серебра 10% 10. Стоимость одного объекта недвижимости 10% 11. Стоимость ЦБ, эмитированных одним юр. лицом 12. Стоимость гос. ЦБ, выпущенных одним субъектом 5% 15%

2. Расходы страховщика Расходами организации признается уменьшение экономических выгод в результате выбытия активов и возникновения обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников.

2. Расходы страховщика Расходами организации признается уменьшение экономических выгод в результате выбытия активов и возникновения обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников.

Расходы страховой организации: 1. Страховые выплаты. 2. Расходы на ведение дела: 2. 1 Зарплата 2. 2 Амортизация 2. 3 Комиссионные и брокерские вознаграждения 2. 4 Оплата услуг экспертов, медицинских учреждений 2. 5 Оплата услуг по предоставлению статистических данных 2. 6 На подготовку бланков 2. 7 На рекламу 2. 8 На перестрахование 2. 9 Административно-хозяйственные. 3. Отчисления в страховые резервы 4. Инвестиционные расходы.

Расходы страховой организации: 1. Страховые выплаты. 2. Расходы на ведение дела: 2. 1 Зарплата 2. 2 Амортизация 2. 3 Комиссионные и брокерские вознаграждения 2. 4 Оплата услуг экспертов, медицинских учреждений 2. 5 Оплата услуг по предоставлению статистических данных 2. 6 На подготовку бланков 2. 7 На рекламу 2. 8 На перестрахование 2. 9 Административно-хозяйственные. 3. Отчисления в страховые резервы 4. Инвестиционные расходы.

В международной практике расходы: 1. Инкассовые – ведение договоров страхования: ЗП агентов + бланки. 2. Аквизиционные – маркетинговые+ медицинское заключение 3. Ликвидационные – оплата экспертов. 4. Прочие.

В международной практике расходы: 1. Инкассовые – ведение договоров страхования: ЗП агентов + бланки. 2. Аквизиционные – маркетинговые+ медицинское заключение 3. Ликвидационные – оплата экспертов. 4. Прочие.

3. Финансовые результаты В страховании финансовый результат рассматривается в двух аспектах: 1. Нормативная прибыль заложена в цене страховой услуги (2 -5% в ставке брутто) 2. Прибыль как конечный финансовый результат. Определяется в форме финансовой отчетности. Зависит не только от страховой, но и от инвестиционной деятельности.

3. Финансовые результаты В страховании финансовый результат рассматривается в двух аспектах: 1. Нормативная прибыль заложена в цене страховой услуги (2 -5% в ставке брутто) 2. Прибыль как конечный финансовый результат. Определяется в форме финансовой отчетности. Зависит не только от страховой, но и от инвестиционной деятельности.

Показатели финансовых результатов Абсолютные показатели: • Число заключенных договоров – применяется для характеристики страхового портфеля. • Страховая сумма застрахованных объектов. Рассматривается совокупная величина и средняя страховая сумма на один договор. • Объем поступивших страховых премий. • Выплаты страхового возмещения. • Объем доходов и расходов. • Объем страховых резервов.

Показатели финансовых результатов Абсолютные показатели: • Число заключенных договоров – применяется для характеристики страхового портфеля. • Страховая сумма застрахованных объектов. Рассматривается совокупная величина и средняя страховая сумма на один договор. • Объем поступивших страховых премий. • Выплаты страхового возмещения. • Объем доходов и расходов. • Объем страховых резервов.

Относительные показатели: 1. Рентабельность. Рассчитывается как в целом по страховой компании, так и по отдельным видам страхования. Общий показатель: отношение прибыли от страховой деятельности к сумме расходов. 2. Норматив выплат по видам страхования. Сопоставляется норматив выплат, заложенный в тарифе с фактическим уровнем выплат. 3. Уровень расходов. Сравниваются расходы страховой компании с объемом собранных страховых премий. 4. Структура прибыли. Прибыль от нестраховой деятельности со страховой деятельностью.

Относительные показатели: 1. Рентабельность. Рассчитывается как в целом по страховой компании, так и по отдельным видам страхования. Общий показатель: отношение прибыли от страховой деятельности к сумме расходов. 2. Норматив выплат по видам страхования. Сопоставляется норматив выплат, заложенный в тарифе с фактическим уровнем выплат. 3. Уровень расходов. Сравниваются расходы страховой компании с объемом собранных страховых премий. 4. Структура прибыли. Прибыль от нестраховой деятельности со страховой деятельностью.

4. Формирование страховых резервов Выделение страховых резервов – главная особенность финансов страховщика. Потребность в резервах обусловлена вероятностным характером страховых событий и неопределенностью момента наступления и величин ущерба. Для осуществления страховых выплат страховщик должен располагать специальными денежными ресурсами, наличие которых гарантирует исполнение обязательств перед страхователем. Главный принцип страховой деятельности – эквивалентность взаимных обязательств страховщика и страхователей по нетто-ставке.

4. Формирование страховых резервов Выделение страховых резервов – главная особенность финансов страховщика. Потребность в резервах обусловлена вероятностным характером страховых событий и неопределенностью момента наступления и величин ущерба. Для осуществления страховых выплат страховщик должен располагать специальными денежными ресурсами, наличие которых гарантирует исполнение обязательств перед страхователем. Главный принцип страховой деятельности – эквивалентность взаимных обязательств страховщика и страхователей по нетто-ставке.

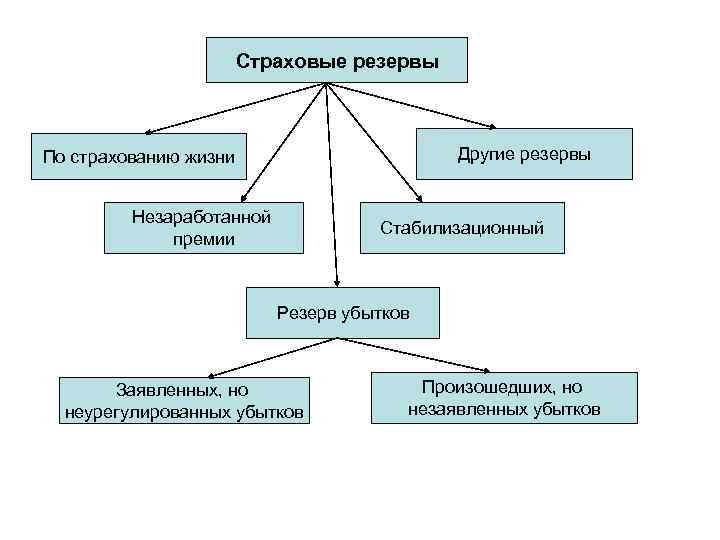

Страховые резервы Другие резервы По страхованию жизни Незаработанной премии Стабилизационный Резерв убытков Заявленных, но неурегулированных убытков Произошедших, но незаявленных убытков

Страховые резервы Другие резервы По страхованию жизни Незаработанной премии Стабилизационный Резерв убытков Заявленных, но неурегулированных убытков Произошедших, но незаявленных убытков

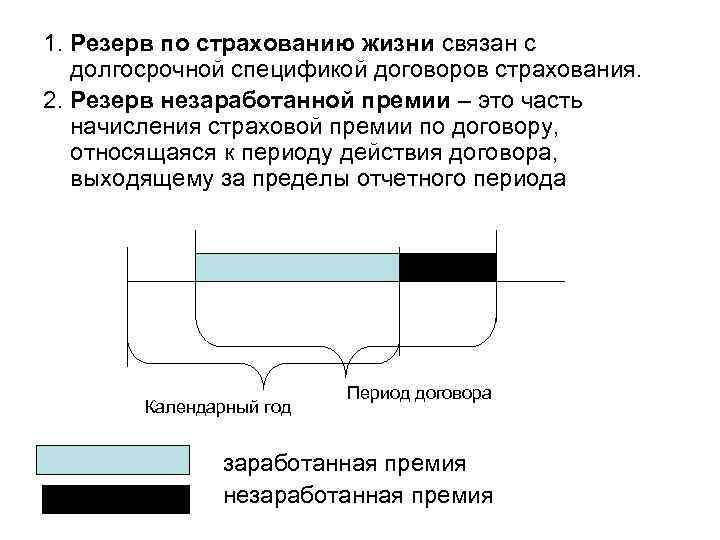

1. Резерв по страхованию жизни связан с долгосрочной спецификой договоров страхования. 2. Резерв незаработанной премии – это часть начисления страховой премии по договору, относящаяся к периоду действия договора, выходящему за пределы отчетного периода Календарный год Период договора заработанная премия незаработанная премия

1. Резерв по страхованию жизни связан с долгосрочной спецификой договоров страхования. 2. Резерв незаработанной премии – это часть начисления страховой премии по договору, относящаяся к периоду действия договора, выходящему за пределы отчетного периода Календарный год Период договора заработанная премия незаработанная премия

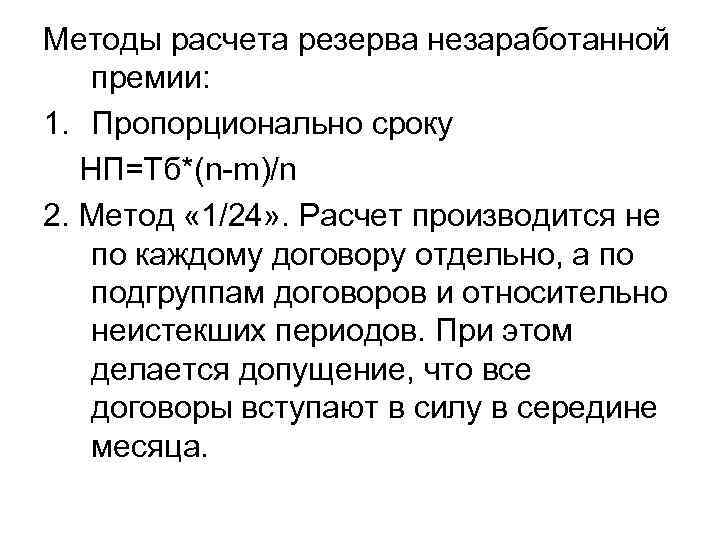

Методы расчета резерва незаработанной премии: 1. Пропорционально сроку НП=Тб*(n-m)/n 2. Метод « 1/24» . Расчет производится не по каждому договору отдельно, а по подгруппам договоров и относительно неистекших периодов. При этом делается допущение, что все договоры вступают в силу в середине месяца.

Методы расчета резерва незаработанной премии: 1. Пропорционально сроку НП=Тб*(n-m)/n 2. Метод « 1/24» . Расчет производится не по каждому договору отдельно, а по подгруппам договоров и относительно неистекших периодов. При этом делается допущение, что все договоры вступают в силу в середине месяца.

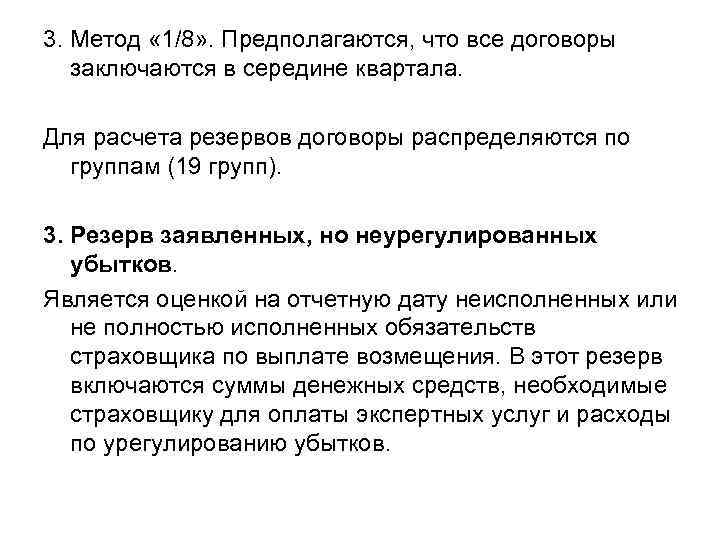

3. Метод « 1/8» . Предполагаются, что все договоры заключаются в середине квартала. Для расчета резервов договоры распределяются по группам (19 групп). 3. Резерв заявленных, но неурегулированных убытков. Является оценкой на отчетную дату неисполненных или не полностью исполненных обязательств страховщика по выплате возмещения. В этот резерв включаются суммы денежных средств, необходимые страховщику для оплаты экспертных услуг и расходы по урегулированию убытков.

3. Метод « 1/8» . Предполагаются, что все договоры заключаются в середине квартала. Для расчета резервов договоры распределяются по группам (19 групп). 3. Резерв заявленных, но неурегулированных убытков. Является оценкой на отчетную дату неисполненных или не полностью исполненных обязательств страховщика по выплате возмещения. В этот резерв включаются суммы денежных средств, необходимые страховщику для оплаты экспертных услуг и расходы по урегулированию убытков.

4. Резерв произошедших, но не выявленных убытков. Является оценкой обязательств страховщика по осуществлению выплат. Произошедших в отчетном периоде, а заявленных в постотчетном периоде. 5. Стабилизационный резерв. Формируется в случае образования отрицательного финансового результата от проведения страховых операций в результате действия факторов, не зависящих от воли страховщика.

4. Резерв произошедших, но не выявленных убытков. Является оценкой обязательств страховщика по осуществлению выплат. Произошедших в отчетном периоде, а заявленных в постотчетном периоде. 5. Стабилизационный резерв. Формируется в случае образования отрицательного финансового результата от проведения страховых операций в результате действия факторов, не зависящих от воли страховщика.

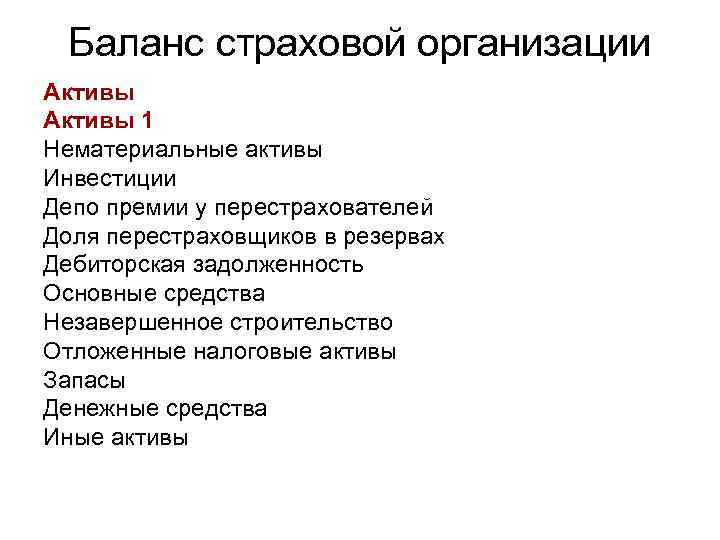

Баланс страховой организации Активы 1 Нематериальные активы Инвестиции Депо премии у перестрахователей Доля перестраховщиков в резервах Дебиторская задолженность Основные средства Незавершенное строительство Отложенные налоговые активы Запасы Денежные средства Иные активы

Баланс страховой организации Активы 1 Нематериальные активы Инвестиции Депо премии у перестрахователей Доля перестраховщиков в резервах Дебиторская задолженность Основные средства Незавершенное строительство Отложенные налоговые активы Запасы Денежные средства Иные активы

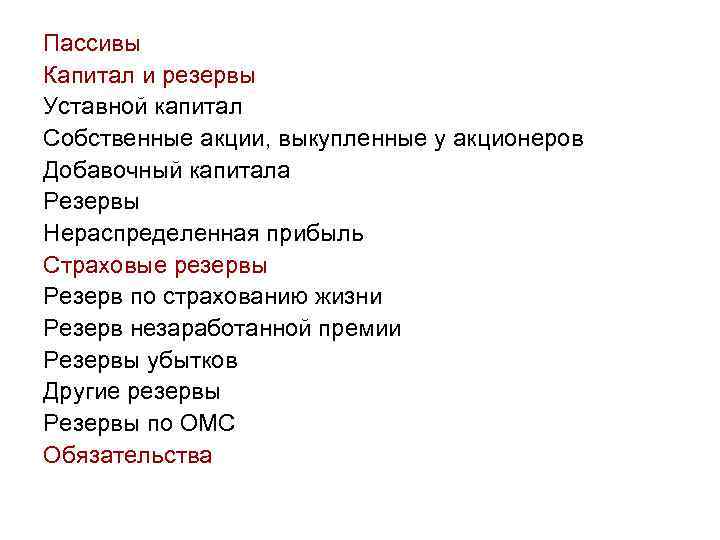

Пассивы Капитал и резервы Уставной капитал Собственные акции, выкупленные у акционеров Добавочный капитала Резервы Нераспределенная прибыль Страховые резервы Резерв по страхованию жизни Резерв незаработанной премии Резервы убытков Другие резервы Резервы по ОМС Обязательства

Пассивы Капитал и резервы Уставной капитал Собственные акции, выкупленные у акционеров Добавочный капитала Резервы Нераспределенная прибыль Страховые резервы Резерв по страхованию жизни Резерв незаработанной премии Резервы убытков Другие резервы Резервы по ОМС Обязательства

Отчет о прибылях и убытках

Отчет о прибылях и убытках