22. Финансовая система и финансовая политика.ppt

- Количество слайдов: 24

Финансовая система и финансовая политика 1. Финансовая система и государственный бюджет. 2. Система налогообложения. Принципы и формы налогообложения. 3. Бюджетный дефицит и государственный долг. 4. Воздействие налогово-бюджетного регулирования на производство.

Финансовая система и финансовая политика 1. Финансовая система и государственный бюджет. 2. Система налогообложения. Принципы и формы налогообложения. 3. Бюджетный дефицит и государственный долг. 4. Воздействие налогово-бюджетного регулирования на производство.

Финансы – это отношения между государством, с одной стороны, и юридическими и физическими лицами, с другой; между самими юридическими лицами; между отдельными государствами по поводу образования, распределения и использования фондов денежных средств.

Финансы – это отношения между государством, с одной стороны, и юридическими и физическими лицами, с другой; между самими юридическими лицами; между отдельными государствами по поводу образования, распределения и использования фондов денежных средств.

Государственный бюджет – это централизованный фонд денежных ресурсов, находящихся в распоряжении правительства и использующихся для содержания государственного аппарата, вооруженных сил и сил правопорядка, а также для осуществления социальноэкономических функций.

Государственный бюджет – это централизованный фонд денежных ресурсов, находящихся в распоряжении правительства и использующихся для содержания государственного аппарата, вооруженных сил и сил правопорядка, а также для осуществления социальноэкономических функций.

Структура доходов федерального бюджета Доходы федерального бюджета включают: 1. Налоговые поступления: - налог на добавленную стоимость (НДС); - налог на прибыль предприятий; - подоходный налог с физических лиц; - акцизы; - плата за природные ресурсы; - таможенные пошлины. 2. Неналоговые поступления: - доходы от приватизации; - от внешнеэкономической деятельности; - от продажи имущества, принадлежащего государству; - доходы от реализации государственных запасов.

Структура доходов федерального бюджета Доходы федерального бюджета включают: 1. Налоговые поступления: - налог на добавленную стоимость (НДС); - налог на прибыль предприятий; - подоходный налог с физических лиц; - акцизы; - плата за природные ресурсы; - таможенные пошлины. 2. Неналоговые поступления: - доходы от приватизации; - от внешнеэкономической деятельности; - от продажи имущества, принадлежащего государству; - доходы от реализации государственных запасов.

Структура расходов федерального бюджета Расходы федерального бюджета включают: 1. Расходы на национальную оборону. 2. Расходы на международную деятельность. 3. Расходы на управление. 4. Финансирование отдельных отраслей экономики. 5. Расходы на социальные нужды, образование, здравоохранение, культуру, искусство, средства массовой информации и т. п. 6. Расходы на правоохранительную деятельность и обеспечение безопасности. 7. Пополнение государственных запасов и резервов. 8. Обслуживание государственного долга. 9. Расходы на целевые программы. 10. Кредиты и помощь другим государствам.

Структура расходов федерального бюджета Расходы федерального бюджета включают: 1. Расходы на национальную оборону. 2. Расходы на международную деятельность. 3. Расходы на управление. 4. Финансирование отдельных отраслей экономики. 5. Расходы на социальные нужды, образование, здравоохранение, культуру, искусство, средства массовой информации и т. п. 6. Расходы на правоохранительную деятельность и обеспечение безопасности. 7. Пополнение государственных запасов и резервов. 8. Обслуживание государственного долга. 9. Расходы на целевые программы. 10. Кредиты и помощь другим государствам.

Состояние федерального бюджета Различают 3 состояния федерального бюджета: - нормальное, если расходная часть бюджета равна доходной; - дефицитное, когда расходы превышают доходы; - профицитное, если доходы превышают расходы. Источниками покрытия дефицита госбюджета являются государственные займы, эмиссия денег, ужесточение налогообложения, механизм секвестра расходов (пропорциональное снижение государственных расходов ежемесячно по всем статьям, кроме защищенных), снижение расходов по управлению государством.

Состояние федерального бюджета Различают 3 состояния федерального бюджета: - нормальное, если расходная часть бюджета равна доходной; - дефицитное, когда расходы превышают доходы; - профицитное, если доходы превышают расходы. Источниками покрытия дефицита госбюджета являются государственные займы, эмиссия денег, ужесточение налогообложения, механизм секвестра расходов (пропорциональное снижение государственных расходов ежемесячно по всем статьям, кроме защищенных), снижение расходов по управлению государством.

1. 2. 3. 4. 5. Функции федерального бюджета перераспределение национального дохода и ВВП; государственное регулирование и стимулирование экономики и инвестиций; стимулирование научно-технического прогресса; финансовое обеспечение социальной политики; контроль за образованием и использованием централизованного фонда денежных средств.

1. 2. 3. 4. 5. Функции федерального бюджета перераспределение национального дохода и ВВП; государственное регулирование и стимулирование экономики и инвестиций; стимулирование научно-технического прогресса; финансовое обеспечение социальной политики; контроль за образованием и использованием централизованного фонда денежных средств.

Внебюджетные фонды – это фонды денежных средств, привлекаемых помимо бюджета, для финансирования различных решаемых государством задач. К ним относятся: - фонд государственного социального страхования для выплаты пособий по временной нетрудоспособности за счет обязательных отчислений предприятий и организаций; - пенсионный фонд, который формируется за счет страховых взносов предприятий; - фонд обязательного медицинского страхования для оказания бесплатной медицинской помощи.

Внебюджетные фонды – это фонды денежных средств, привлекаемых помимо бюджета, для финансирования различных решаемых государством задач. К ним относятся: - фонд государственного социального страхования для выплаты пособий по временной нетрудоспособности за счет обязательных отчислений предприятий и организаций; - пенсионный фонд, который формируется за счет страховых взносов предприятий; - фонд обязательного медицинского страхования для оказания бесплатной медицинской помощи.

Налоги – это обязательные платежи в бюджеты различных уровней, производимые как физическими, так и юридическими лицами.

Налоги – это обязательные платежи в бюджеты различных уровней, производимые как физическими, так и юридическими лицами.

- Элементы налоговой системы: объект налога – доход, прибыль, имущества, земля, подлежащее обложению; субъект налога – физическое или юридическое лицо, которое по закону обязано платить налог; носитель налога – лицо, которое фактически уплачивает налог; источник налога – доход, из которого выплачивается налог; ставка налога – величина налога не единицу объекта налогообложения (денежная единица дохода, единица земельной площади, единица измерения товара и т. д. ); налоговая льгота – полное или частичное освобождение налогоплательщика от налога (необлагаемый минимум); налоговый оклад – сумма налога, уплачиваемая субъектом с одного объекта. Определяется в соответствии с налоговой ставкой и предоставленными льготами; налоговый период – срок, в течении которого завершается процесс создания налогооблагаемой базы и определяется размер налогового обязательства.

- Элементы налоговой системы: объект налога – доход, прибыль, имущества, земля, подлежащее обложению; субъект налога – физическое или юридическое лицо, которое по закону обязано платить налог; носитель налога – лицо, которое фактически уплачивает налог; источник налога – доход, из которого выплачивается налог; ставка налога – величина налога не единицу объекта налогообложения (денежная единица дохода, единица земельной площади, единица измерения товара и т. д. ); налоговая льгота – полное или частичное освобождение налогоплательщика от налога (необлагаемый минимум); налоговый оклад – сумма налога, уплачиваемая субъектом с одного объекта. Определяется в соответствии с налоговой ставкой и предоставленными льготами; налоговый период – срок, в течении которого завершается процесс создания налогооблагаемой базы и определяется размер налогового обязательства.

Классификация налогов В зависимости от источника взимания налогов они делятся на прямые и косвенные. Прямые налоги взимаются непосредственно с дохода налогоплательщика (походный налог, налог на прибыль предприятий, налог на недвижимость, налог на операции с ценными бумагами и т. п. ). Косвенные налоги взимаются путем государственных надбавок к ценам на товары и услуги. К ним относятся акцизы, налог на добавленную стоимость, таможенные пошлины.

Классификация налогов В зависимости от источника взимания налогов они делятся на прямые и косвенные. Прямые налоги взимаются непосредственно с дохода налогоплательщика (походный налог, налог на прибыль предприятий, налог на недвижимость, налог на операции с ценными бумагами и т. п. ). Косвенные налоги взимаются путем государственных надбавок к ценам на товары и услуги. К ним относятся акцизы, налог на добавленную стоимость, таможенные пошлины.

В зависимости о налоговых ставок налоги делятся на пропорциональные, прогрессивные и регрессивные. Пропорциональные действуют в одинаковом процентном отношении к объекту налога без учета дифференциации его величины. Прогрессивные ставки – средняя ставка прогрессивного налога повышается по мере возрастания дохода. Регрессивные – средняя ставка регрессивного налога снижается по мере роста дохода.

В зависимости о налоговых ставок налоги делятся на пропорциональные, прогрессивные и регрессивные. Пропорциональные действуют в одинаковом процентном отношении к объекту налога без учета дифференциации его величины. Прогрессивные ставки – средняя ставка прогрессивного налога повышается по мере возрастания дохода. Регрессивные – средняя ставка регрессивного налога снижается по мере роста дохода.

В соответствии с Налоговым кодексом налоги делятся на федеральные (НДС, акцизы, налог на прибыль предприятий и др. ); региональные (налог на имущество организаций, дорожный налог, транспортный налог и т. д. ); местные (земельный налог, налог на имущество физических лиц, налог на рекламу и др. ).

В соответствии с Налоговым кодексом налоги делятся на федеральные (НДС, акцизы, налог на прибыль предприятий и др. ); региональные (налог на имущество организаций, дорожный налог, транспортный налог и т. д. ); местные (земельный налог, налог на имущество физических лиц, налог на рекламу и др. ).

Принципы налогообложения: - всеобщность – охват налогами всех экономических субъектов, получающих доходы; - стабильность – устойчивость видов налогов и налоговых ставок во времени; - равнонапряженность – взимание налогов со всех налогоплательщиков по ставкам в зависимости от дохода и прибыли, чтобы относительная налоговая нагрузка была примерно равной для субъектов с разными уровнями доходов; - обязательность – принудительность налога, неизбежности его выплаты; - социальная справедливость – установление налоговых ставок и налоговых льгот таким образом, чтобы они ставили всех в примерно равные условия и оказывали щадящее воздействие на низкодоходные предприятия и группы населения; - простота и удобство налоговой системы.

Принципы налогообложения: - всеобщность – охват налогами всех экономических субъектов, получающих доходы; - стабильность – устойчивость видов налогов и налоговых ставок во времени; - равнонапряженность – взимание налогов со всех налогоплательщиков по ставкам в зависимости от дохода и прибыли, чтобы относительная налоговая нагрузка была примерно равной для субъектов с разными уровнями доходов; - обязательность – принудительность налога, неизбежности его выплаты; - социальная справедливость – установление налоговых ставок и налоговых льгот таким образом, чтобы они ставили всех в примерно равные условия и оказывали щадящее воздействие на низкодоходные предприятия и группы населения; - простота и удобство налоговой системы.

Кривая Лаффера Налоговая ставка R 1 Q 1 Объем налоговых поступлений Кривая Лаффера отражает зависимость между доходами государственного бюджета и динамикой налоговых ставок.

Кривая Лаффера Налоговая ставка R 1 Q 1 Объем налоговых поступлений Кривая Лаффера отражает зависимость между доходами государственного бюджета и динамикой налоговых ставок.

Фактический дефицит – это отрицательная разница между фактическими (действительными) доходами и расходами государственного бюджета. Дефицит, заложенный в структуру доходов и расходов при формировании бюджета, называется структурным. Это дефицит, возникающий в результате сознательно принимаемых правительством мер по увеличению государственных расходов и снижению налогов с целью предотвращения спадов. Циклический дефицит это разность между фактическим и структурным дефицитом. Увеличение дефицита в условиях кризиса вызвано: - уменьшением налоговых поступлений в связи с сокращением объема производства; - ростом расходов на выплату социальных пособий по безработице.

Фактический дефицит – это отрицательная разница между фактическими (действительными) доходами и расходами государственного бюджета. Дефицит, заложенный в структуру доходов и расходов при формировании бюджета, называется структурным. Это дефицит, возникающий в результате сознательно принимаемых правительством мер по увеличению государственных расходов и снижению налогов с целью предотвращения спадов. Циклический дефицит это разность между фактическим и структурным дефицитом. Увеличение дефицита в условиях кризиса вызвано: - уменьшением налоговых поступлений в связи с сокращением объема производства; - ростом расходов на выплату социальных пособий по безработице.

Существует три варианта финансирования бюджетного дефицита: - увеличение налогов; - эмиссия необходимого количества денег; - выпуск государственных займов.

Существует три варианта финансирования бюджетного дефицита: - увеличение налогов; - эмиссия необходимого количества денег; - выпуск государственных займов.

Государственный долг образует сумма накопленных за определенный период времени бюджетных дефицитов за вычетом имевшихся положительных сальдо бюджетов.

Государственный долг образует сумма накопленных за определенный период времени бюджетных дефицитов за вычетом имевшихся положительных сальдо бюджетов.

Внешний долг – это долг иностранным государствам, организациям и отдельным лицам; по нему выплачивается процент и сумма основного долга. Внутренний долг – это долг правительства данной страны ее юридическим и физическим лицам. Когда страна прекращает платежи по своим долгам, наступает дефолт (банкротство).

Внешний долг – это долг иностранным государствам, организациям и отдельным лицам; по нему выплачивается процент и сумма основного долга. Внутренний долг – это долг правительства данной страны ее юридическим и физическим лицам. Когда страна прекращает платежи по своим долгам, наступает дефолт (банкротство).

Государственные долговые обязательства Управление и обслуживание государственного долга в РФ возложено на Центральный банк и Федеральное казначейство. Основными государственными долговыми обязательствами являются: 1. государственные краткосрочные обязательства (сроком на 3, 6 и 12 месяцев); 2. долгосрочные облигации (сроком до 30 лет); 3. облигации внутреннего государственного валютного займа; 4. казначейские векселя и обязательства; 5. золотые сертификаты Минфина РФ.

Государственные долговые обязательства Управление и обслуживание государственного долга в РФ возложено на Центральный банк и Федеральное казначейство. Основными государственными долговыми обязательствами являются: 1. государственные краткосрочные обязательства (сроком на 3, 6 и 12 месяцев); 2. долгосрочные облигации (сроком до 30 лет); 3. облигации внутреннего государственного валютного займа; 4. казначейские векселя и обязательства; 5. золотые сертификаты Минфина РФ.

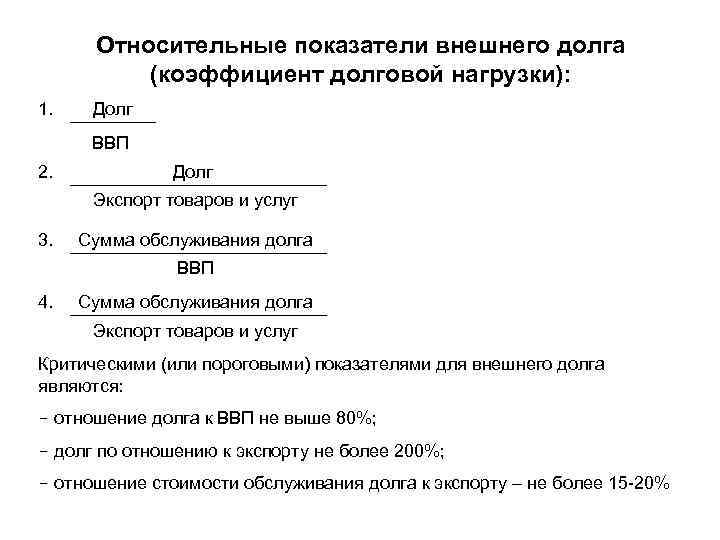

Относительные показатели внешнего долга (коэффициент долговой нагрузки): 1. Долг ВВП 2. Долг Экспорт товаров и услуг 3. Сумма обслуживания долга ВВП 4. Сумма обслуживания долга Экспорт товаров и услуг Критическими (или пороговыми) показателями для внешнего долга являются: - отношение долга к ВВП не выше 80%; - долг по отношению к экспорту не более 200%; - отношение стоимости обслуживания долга к экспорту – не более 15 -20%

Относительные показатели внешнего долга (коэффициент долговой нагрузки): 1. Долг ВВП 2. Долг Экспорт товаров и услуг 3. Сумма обслуживания долга ВВП 4. Сумма обслуживания долга Экспорт товаров и услуг Критическими (или пороговыми) показателями для внешнего долга являются: - отношение долга к ВВП не выше 80%; - долг по отношению к экспорту не более 200%; - отношение стоимости обслуживания долга к экспорту – не более 15 -20%

Негативные экономические последствия роста государственного долга для страны и общества в целом: 1. Рост государственного долга сокращает запас капитала в экономике: деньги можно было бы вложить не в государственные облигации, а в акции корпораций, т. е. в реальные инвестиции. 2. Выплаты процентов по государственному долгу увеличивают неравенство в доходах; те, кто владеет облигациями, станут еще богаче. 3. Государственный долг приводит к увеличению ставки процента и сокращению размеров частных инвестиций. 4. Внешний долг предполагает передачу части созданного валового внутреннего продукта за рубеж. 5. Наличие долга снижает международный авторитет страны.

Негативные экономические последствия роста государственного долга для страны и общества в целом: 1. Рост государственного долга сокращает запас капитала в экономике: деньги можно было бы вложить не в государственные облигации, а в акции корпораций, т. е. в реальные инвестиции. 2. Выплаты процентов по государственному долгу увеличивают неравенство в доходах; те, кто владеет облигациями, станут еще богаче. 3. Государственный долг приводит к увеличению ставки процента и сокращению размеров частных инвестиций. 4. Внешний долг предполагает передачу части созданного валового внутреннего продукта за рубеж. 5. Наличие долга снижает международный авторитет страны.

Механизм сокращения внешней задолженности включает: 1. Выкуп долга. Выкуп осуществляется за наличные средства со скидкой с номинальной цены в пользу должника. 2. Обмен долга на акционерный капитал. 3. Замена существующих долговых обязательств новыми обязательствами.

Механизм сокращения внешней задолженности включает: 1. Выкуп долга. Выкуп осуществляется за наличные средства со скидкой с номинальной цены в пользу должника. 2. Обмен долга на акционерный капитал. 3. Замена существующих долговых обязательств новыми обязательствами.

Управление государственным долгом включает: - Проведение конверсии. Конверсия – это изменение первоначальных условий займа (процента, срока и других условий погашения); - Проведение консолидации государственного долга – превращение ранее выпущенных средне- и краткосрочных займов в один долгосрочный заем.

Управление государственным долгом включает: - Проведение конверсии. Конверсия – это изменение первоначальных условий займа (процента, срока и других условий погашения); - Проведение консолидации государственного долга – превращение ранее выпущенных средне- и краткосрочных займов в один долгосрочный заем.