Тема_5_ФП.pptx

- Количество слайдов: 64

Фінанси підприємств ТЕМА 5. ОПОДАТКУВАННЯ ПІДПРИЄМСТВ

Фінанси підприємств ТЕМА 5. ОПОДАТКУВАННЯ ПІДПРИЄМСТВ

План лекції • Сутність системи оподаткування підприємств, її складові та функції. • Прямі податки та їх характеристика (податок на прибуток підприємства, плата за землю, збір за першу реєстрацію транспортного засобу). • Непрямі податки, їх характеристика та вплив на фінансово господарську діяльність підприємств (податок на додану вартість, акцизний податок, мито). • Відрахування підприємств у державні цільові фонди.

План лекції • Сутність системи оподаткування підприємств, її складові та функції. • Прямі податки та їх характеристика (податок на прибуток підприємства, плата за землю, збір за першу реєстрацію транспортного засобу). • Непрямі податки, їх характеристика та вплив на фінансово господарську діяльність підприємств (податок на додану вартість, акцизний податок, мито). • Відрахування підприємств у державні цільові фонди.

1. Сутність системи оподаткування підприємств, її складові та функції Система оподаткування – це сукупність загальнодержавних та місцевих податків і зборів, що справляються у встановленому Податковим Кодексом порядку. Загальнодержавними є податки та збори, обов'язкові до сплати на усій території України. Місцеві податки та збори є обов'язковими до сплати на території відповідних територіальних громад.

1. Сутність системи оподаткування підприємств, її складові та функції Система оподаткування – це сукупність загальнодержавних та місцевих податків і зборів, що справляються у встановленому Податковим Кодексом порядку. Загальнодержавними є податки та збори, обов'язкові до сплати на усій території України. Місцеві податки та збори є обов'язковими до сплати на території відповідних територіальних громад.

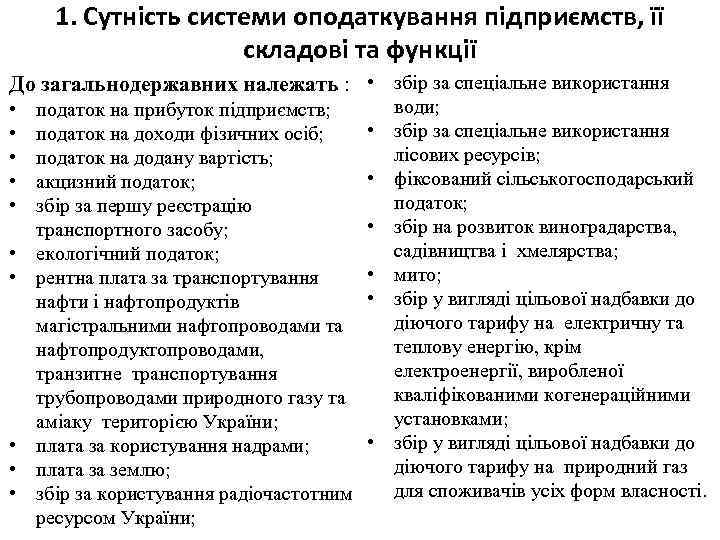

1. Сутність системи оподаткування підприємств, її складові та функції До загальнодержавних належать : • збір за спеціальне використання • • • податок на прибуток підприємств; податок на доходи фізичних осіб; податок на додану вартість; акцизний податок; збір за першу реєстрацію транспортного засобу; екологічний податок; рентна плата за транспортування нафти і нафтопродуктів магістральними нафтопроводами та нафтопродуктопроводами, транзитне транспортування трубопроводами природного газу та аміаку територією України; плата за користування надрами; плата за землю; збір за користування радіочастотним ресурсом України; • • • води; збір за спеціальне використання лісових ресурсів; фіксований сільськогосподарський податок; збір на розвиток виноградарства, садівництва і хмелярства; мито; збір у вигляді цільової надбавки до діючого тарифу на електричну та теплову енергію, крім електроенергії, виробленої кваліфікованими когенераційними установками; збір у вигляді цільової надбавки до діючого тарифу на природний газ для споживачів усіх форм власності.

1. Сутність системи оподаткування підприємств, її складові та функції До загальнодержавних належать : • збір за спеціальне використання • • • податок на прибуток підприємств; податок на доходи фізичних осіб; податок на додану вартість; акцизний податок; збір за першу реєстрацію транспортного засобу; екологічний податок; рентна плата за транспортування нафти і нафтопродуктів магістральними нафтопроводами та нафтопродуктопроводами, транзитне транспортування трубопроводами природного газу та аміаку територією України; плата за користування надрами; плата за землю; збір за користування радіочастотним ресурсом України; • • • води; збір за спеціальне використання лісових ресурсів; фіксований сільськогосподарський податок; збір на розвиток виноградарства, садівництва і хмелярства; мито; збір у вигляді цільової надбавки до діючого тарифу на електричну та теплову енергію, крім електроенергії, виробленої кваліфікованими когенераційними установками; збір у вигляді цільової надбавки до діючого тарифу на природний газ для споживачів усіх форм власності.

1. Сутність системи оподаткування підприємств, її складові та функції До місцевих податків належать: • податок на нерухоме майно, відмінне від земельної ділянки; • єдиний податок. До місцевих зборів належать: • збір за провадження деяких видів підприємницької діяльності; • збір за місця для паркування транспортних засобів; • туристичний збір.

1. Сутність системи оподаткування підприємств, її складові та функції До місцевих податків належать: • податок на нерухоме майно, відмінне від земельної ділянки; • єдиний податок. До місцевих зборів належать: • збір за провадження деяких видів підприємницької діяльності; • збір за місця для паркування транспортних засобів; • туристичний збір.

1. Сутність системи оподаткування підприємств, її складові та функції Податки – це обов’язковий, безумовний платіж до відповідного бюджету, що справляється з платників податку відповідно до Податкового Кодексу. Збір (плата, внесок) це обов'язковий платіж до відповідного бюджету, що справляється з платників зборів, з умовою отримання ними спеціальної вигоди, у тому числі внаслідок вчинення на користь таких осіб державними органами, органами місцевого самоврядування, іншими уповноваженими органами та особами юридично значимих дій.

1. Сутність системи оподаткування підприємств, її складові та функції Податки – це обов’язковий, безумовний платіж до відповідного бюджету, що справляється з платників податку відповідно до Податкового Кодексу. Збір (плата, внесок) це обов'язковий платіж до відповідного бюджету, що справляється з платників зборів, з умовою отримання ними спеціальної вигоди, у тому числі внаслідок вчинення на користь таких осіб державними органами, органами місцевого самоврядування, іншими уповноваженими органами та особами юридично значимих дій.

1. Сутність системи оподаткування підприємств, її складові та функції Принципи функціонування податкової системи України : • загальність оподаткування кожна особа зобов'язана сплачувати встановлені чинним податковим законодавством податки та збори, платниками яких вона є; • рівність усіх платників перед законом, недопущення будь яких проявів податкової дискримінації забезпечення однакового підходу до всіх платників податків незалежно від соціальної, расової, національної, релігійної приналежності, форми власності юридичної особи, громадянства фізичної особи, місця походження капіталу; • невідворотність настання визначеної законом відповідальності у разі порушення податкового законодавства; • презумпція правомірності рішень платника податку в разі, якщо норми різних законів чи різних нормативно правових актів припускають неоднозначне (множинне) трактування прав та обов'язків платників податків або контролюючих органів, внаслідок чого є можливість прийняти рішення на користь як платника податків, так і контролюючого органу;

1. Сутність системи оподаткування підприємств, її складові та функції Принципи функціонування податкової системи України : • загальність оподаткування кожна особа зобов'язана сплачувати встановлені чинним податковим законодавством податки та збори, платниками яких вона є; • рівність усіх платників перед законом, недопущення будь яких проявів податкової дискримінації забезпечення однакового підходу до всіх платників податків незалежно від соціальної, расової, національної, релігійної приналежності, форми власності юридичної особи, громадянства фізичної особи, місця походження капіталу; • невідворотність настання визначеної законом відповідальності у разі порушення податкового законодавства; • презумпція правомірності рішень платника податку в разі, якщо норми різних законів чи різних нормативно правових актів припускають неоднозначне (множинне) трактування прав та обов'язків платників податків або контролюючих органів, внаслідок чого є можливість прийняти рішення на користь як платника податків, так і контролюючого органу;

1. Сутність системи оподаткування підприємств, її складові та функції • фіскальна достатність встановлення податків та зборів з урахуванням необхідності досягнення збалансованості витрат бюджету з його надходженнями; • соціальна справедливість установлення податків та зборів відповідно до платоспроможності платників податків; • економічність оподаткування установлення податків та зборів, обсяг надходжень від сплати яких до бюджету значно перевищує витрати на їх адміністрування; • нейтральність оподаткування установлення податків та зборів у спосіб, який не впливає на збільшення або зменшення конкурентоздатності платника податків; • стабільність зміни до будь яких елементів податків та зборів не можуть вноситися пізніш як за шість місяців до початку нового бюджетного періоду, в якому будуть діяти нові правила та ставки. Податки та збори, їх ставки, а також податкові пільги не можуть змінюватися протягом бюджетного року;

1. Сутність системи оподаткування підприємств, її складові та функції • фіскальна достатність встановлення податків та зборів з урахуванням необхідності досягнення збалансованості витрат бюджету з його надходженнями; • соціальна справедливість установлення податків та зборів відповідно до платоспроможності платників податків; • економічність оподаткування установлення податків та зборів, обсяг надходжень від сплати яких до бюджету значно перевищує витрати на їх адміністрування; • нейтральність оподаткування установлення податків та зборів у спосіб, який не впливає на збільшення або зменшення конкурентоздатності платника податків; • стабільність зміни до будь яких елементів податків та зборів не можуть вноситися пізніш як за шість місяців до початку нового бюджетного періоду, в якому будуть діяти нові правила та ставки. Податки та збори, їх ставки, а також податкові пільги не можуть змінюватися протягом бюджетного року;

1. Сутність системи оподаткування підприємств, її складові та функції • рівномірність та зручність сплати установлення строків сплати податків та зборів, виходячи із необхідності забезпечення своєчасного надходження коштів до бюджетів для здійснення витрат бюджету та зручності їх сплати платниками; • єдиний підхід до встановлення податків та зборів визначення на законодавчому рівні усіх обов'язкових елементів податку. Дві підсистеми систему оподаткування в Україні : • підсистема оподаткування юридичних осіб; • підсистема оподаткування фізичних осіб (у т. ч. підприємці).

1. Сутність системи оподаткування підприємств, її складові та функції • рівномірність та зручність сплати установлення строків сплати податків та зборів, виходячи із необхідності забезпечення своєчасного надходження коштів до бюджетів для здійснення витрат бюджету та зручності їх сплати платниками; • єдиний підхід до встановлення податків та зборів визначення на законодавчому рівні усіх обов'язкових елементів податку. Дві підсистеми систему оподаткування в Україні : • підсистема оподаткування юридичних осіб; • підсистема оподаткування фізичних осіб (у т. ч. підприємці).

1. Сутність системи оподаткування підприємств, її складові та функції Складові елементи системи оподаткування: • суб’єкт або платник податку – фізична або юридична особа, яка його сплачує; • об'єкт оподаткування – майно, товари, дохід (прибуток) або його частина, обороти з реалізації товарів (робіт, послуг), операції з постачання товарів (робіт, послуг) та інші об’єкти, визначені законодавством; • одиниця оподаткування – це одиниця фізичного або грошового виміру об’єкта оподаткування; • ставка податку – це розмір податкових нарахувань на одиницю (від одиниці) виміру бази оподаткування; • джерело сплати податку (як правило, дохід платника, з якого він сплачує податок); • податкова пільга – це передбачене податковим та митним законодавством звільнення платника податків від обов’язку щодо нарахування та сплати податку та збору, сплата ним податку та збору в меншому розмірі за наявності відповідних підстав.

1. Сутність системи оподаткування підприємств, її складові та функції Складові елементи системи оподаткування: • суб’єкт або платник податку – фізична або юридична особа, яка його сплачує; • об'єкт оподаткування – майно, товари, дохід (прибуток) або його частина, обороти з реалізації товарів (робіт, послуг), операції з постачання товарів (робіт, послуг) та інші об’єкти, визначені законодавством; • одиниця оподаткування – це одиниця фізичного або грошового виміру об’єкта оподаткування; • ставка податку – це розмір податкових нарахувань на одиницю (від одиниці) виміру бази оподаткування; • джерело сплати податку (як правило, дохід платника, з якого він сплачує податок); • податкова пільга – це передбачене податковим та митним законодавством звільнення платника податків від обов’язку щодо нарахування та сплати податку та збору, сплата ним податку та збору в меншому розмірі за наявності відповідних підстав.

1. Сутність системи оподаткування підприємств, її складові та функції Функції податків Фіскальна функція – формування грошових ресурсів держави для фінансування суспільних потреб. Включає: • контрольну підфункцію, основна мета якої полягає у досягненні своєчасної і повної за обсягом сплати податків до бюджету; • розподільчу підфункцію, яка передбачає, що податки при надходженні до бюджету розподіляються за призначенням в залежності від потреб держави. Соціальна функція полягає у підтримці соціальної рівноваги в суспільстві шляхом зміни співвідношення між доходами окремих соціальних груп населення.

1. Сутність системи оподаткування підприємств, її складові та функції Функції податків Фіскальна функція – формування грошових ресурсів держави для фінансування суспільних потреб. Включає: • контрольну підфункцію, основна мета якої полягає у досягненні своєчасної і повної за обсягом сплати податків до бюджету; • розподільчу підфункцію, яка передбачає, що податки при надходженні до бюджету розподіляються за призначенням в залежності від потреб держави. Соціальна функція полягає у підтримці соціальної рівноваги в суспільстві шляхом зміни співвідношення між доходами окремих соціальних груп населення.

1. Сутність системи оподаткування підприємств, її складові та функції Регулююча функція – забезпечення регулювання економічних процесів в державі за допомогою елементів податків. Включає: • стимулюючу підфункцію, спрямовану на підтримку розвитку економічних явищ, що проявляється через зміну об’єктів оподаткування, зменшення бази оподаткування, ставок податків, застосування податкових пільг, звільнень від сплати податків тощо (наприклад, впровадження єдиного податку для стимулювання розвитку малого підприємництва); • стримуючу підфункцію, спрямовану на встановлення перешкод для розвитку економічних явищ, що проявляється через запровадження податків на товари, які шкідливі для довкілля або здоров’я населення (наприклад, акцизний податок на тютюнові вироби і алкогольні напої), для захисту вітчизняного товаровиробника (наприклад, ввізне мито) тощо; • підфункцію відтворювального призначення – спрямована на акумулювання коштів для відновлення та примноження наявних ресурсів (наприклад, плата за землю – на розвиток земельного господарства в державі).

1. Сутність системи оподаткування підприємств, її складові та функції Регулююча функція – забезпечення регулювання економічних процесів в державі за допомогою елементів податків. Включає: • стимулюючу підфункцію, спрямовану на підтримку розвитку економічних явищ, що проявляється через зміну об’єктів оподаткування, зменшення бази оподаткування, ставок податків, застосування податкових пільг, звільнень від сплати податків тощо (наприклад, впровадження єдиного податку для стимулювання розвитку малого підприємництва); • стримуючу підфункцію, спрямовану на встановлення перешкод для розвитку економічних явищ, що проявляється через запровадження податків на товари, які шкідливі для довкілля або здоров’я населення (наприклад, акцизний податок на тютюнові вироби і алкогольні напої), для захисту вітчизняного товаровиробника (наприклад, ввізне мито) тощо; • підфункцію відтворювального призначення – спрямована на акумулювання коштів для відновлення та примноження наявних ресурсів (наприклад, плата за землю – на розвиток земельного господарства в державі).

2. Прямі податки та їх характеристика Прямі податки – це податки, які прямо залежать від обсягу доходів, прибутку чи майна, та платниками яких безпосередньо є власники цих доходів, прибутку чи майна. До прямих податків належать усі прибуткові та майнові податки, такі як: • податок на прибуток підприємства, • плата за землю, • збір за першу реєстрацію транспортного засобу.

2. Прямі податки та їх характеристика Прямі податки – це податки, які прямо залежать від обсягу доходів, прибутку чи майна, та платниками яких безпосередньо є власники цих доходів, прибутку чи майна. До прямих податків належать усі прибуткові та майнові податки, такі як: • податок на прибуток підприємства, • плата за землю, • збір за першу реєстрацію транспортного засобу.

2. Прямі податки та їх характеристика Податок на прибуток підприємств – це прямий податок, який прямо залежить від обсягу оподатковуваного прибутку, та платниками якого безпосередньо є власники прибутку. Механізм нарахування і сплати податку на прибуток підприємств визначений розділом ІІІ ПКУ.

2. Прямі податки та їх характеристика Податок на прибуток підприємств – це прямий податок, який прямо залежить від обсягу оподатковуваного прибутку, та платниками якого безпосередньо є власники прибутку. Механізм нарахування і сплати податку на прибуток підприємств визначений розділом ІІІ ПКУ.

2. Прямі податки та їх характеристика Платниками податку на прибуток підприємств є: • • • – з числа резидентів: суб’єкти господарювання – юридичні особи, які провадять господарську діяльність як на території України, так і за її межами; управління залізниці, яке отримує прибуток від основної діяльності залізничного транспорту; підприємства залізничного транспорту та їх структурні підрозділи, які отримують прибуток від неосновної діяльності залізничного транспорту; неприбуткові установи та організації у разі отримання прибутку від неосновної діяльності та/або доходів, що підлягають оподаткуванню; відокремлені підрозділи платників податку – юридичних осіб, за винятком представництв;

2. Прямі податки та їх характеристика Платниками податку на прибуток підприємств є: • • • – з числа резидентів: суб’єкти господарювання – юридичні особи, які провадять господарську діяльність як на території України, так і за її межами; управління залізниці, яке отримує прибуток від основної діяльності залізничного транспорту; підприємства залізничного транспорту та їх структурні підрозділи, які отримують прибуток від неосновної діяльності залізничного транспорту; неприбуткові установи та організації у разі отримання прибутку від неосновної діяльності та/або доходів, що підлягають оподаткуванню; відокремлені підрозділи платників податку – юридичних осіб, за винятком представництв;

2. Прямі податки та їх характеристика Платниками податку на прибуток підприємств є: – з числа нерезидентів: • юридичні особи, що створені в будь якій організаційно правовій формі, та отримують доходи з джерелом походження з України, за винятком установ та організацій, що мають дипломатичні привілеї або імунітет згідно з міжнародними договорами України; • постійні представництва нерезидентів, які отримують доходи із джерелом походження з України або виконують агентські (представницькі) та інші функції стосовно таких нерезидентів чи їх засновників.

2. Прямі податки та їх характеристика Платниками податку на прибуток підприємств є: – з числа нерезидентів: • юридичні особи, що створені в будь якій організаційно правовій формі, та отримують доходи з джерелом походження з України, за винятком установ та організацій, що мають дипломатичні привілеї або імунітет згідно з міжнародними договорами України; • постійні представництва нерезидентів, які отримують доходи із джерелом походження з України або виконують агентські (представницькі) та інші функції стосовно таких нерезидентів чи їх засновників.

2. Прямі податки та їх характеристика Об’єктом оподаткування податку на прибуток є: • прибуток із джерелом походження з України та за її межами, який визначається шляхом зменшення суми доходів звітного періоду на собівартість реалізованих товарів, виконаних робіт, наданих послуг та суму інших витрат звітного податкового періоду; • дохід (прибуток) нерезидента, що підлягає оподаткуванню, з джерелом походження з України.

2. Прямі податки та їх характеристика Об’єктом оподаткування податку на прибуток є: • прибуток із джерелом походження з України та за її межами, який визначається шляхом зменшення суми доходів звітного періоду на собівартість реалізованих товарів, виконаних робіт, наданих послуг та суму інших витрат звітного податкового періоду; • дохід (прибуток) нерезидента, що підлягає оподаткуванню, з джерелом походження з України.

2. Прямі податки та їх характеристика Об’єктом оподаткування податку на прибуток є: • прибуток із джерелом походження з України та за її межами, який визначається шляхом зменшення суми доходів звітного періоду на собівартість реалізованих товарів, виконаних робіт, наданих послуг та суму інших витрат звітного податкового періоду; • дохід (прибуток) нерезидента, що підлягає оподаткуванню, з джерелом походження з України. Базою оподаткування податку на прибуток є грошове вираження прибутку як об’єкта оподаткування. Ставки податку на прибуток підприємств: • 19 %, з 2014 р. – 16 % – основна ставка; • 0 % від прибутку страховика, що здійснює страхування життя; • 0, 4, 6, 12, 15 і 20 % від доходів нерезидентів та прирівняних до них осіб із джерелом їх походження з України у випадках, встановлених Кодексом.

2. Прямі податки та їх характеристика Об’єктом оподаткування податку на прибуток є: • прибуток із джерелом походження з України та за її межами, який визначається шляхом зменшення суми доходів звітного періоду на собівартість реалізованих товарів, виконаних робіт, наданих послуг та суму інших витрат звітного податкового періоду; • дохід (прибуток) нерезидента, що підлягає оподаткуванню, з джерелом походження з України. Базою оподаткування податку на прибуток є грошове вираження прибутку як об’єкта оподаткування. Ставки податку на прибуток підприємств: • 19 %, з 2014 р. – 16 % – основна ставка; • 0 % від прибутку страховика, що здійснює страхування життя; • 0, 4, 6, 12, 15 і 20 % від доходів нерезидентів та прирівняних до них осіб із джерелом їх походження з України у випадках, встановлених Кодексом.

2. Прямі податки та їх характеристика Доходи – це загальна сума доходу платника податку від усіх видів діяльності, отриманого (нарахованого) протягом звітного періоду в грошовій, матеріальній або нематеріальній формах як на території України, її континентальному шельфі у виключній (морській) економічній зоні, так і за їх межами. З метою оподаткування усі доходи платника податку можна поділити на: • доходи, що враховуються для визначення об’єкта оподаткування (ст. 135 ПКУ); • доходи, що не враховуються для визначення об’єкта оподаткування (ст. 136 ПКУ).

2. Прямі податки та їх характеристика Доходи – це загальна сума доходу платника податку від усіх видів діяльності, отриманого (нарахованого) протягом звітного періоду в грошовій, матеріальній або нематеріальній формах як на території України, її континентальному шельфі у виключній (морській) економічній зоні, так і за їх межами. З метою оподаткування усі доходи платника податку можна поділити на: • доходи, що враховуються для визначення об’єкта оподаткування (ст. 135 ПКУ); • доходи, що не враховуються для визначення об’єкта оподаткування (ст. 136 ПКУ).

2. Прямі податки та їх характеристика Доходи, що враховуються для визначення об’єкта оподаткування, включаються до доходів звітного періоду за датою визнання на підставі відповідних документів, та складаються з: • доходу від операційної діяльності (визнається в розмірі договірної (контрактної) вартості, але не менше ніж сума компенсації, отримана в будь-якій формі, в т. ч. при зменшенні зобов’язань, та включає дохід від реалізації товарів, виконаних робіт, наданих послуг, у т. ч. винагороди комісіонера, та дохід банківських установ); • інших доходів. Дохід від реалізації товарів визнається за датою переходу покупцеві права власності на товар; робіт, послуг (датою акта).

2. Прямі податки та їх характеристика Доходи, що враховуються для визначення об’єкта оподаткування, включаються до доходів звітного періоду за датою визнання на підставі відповідних документів, та складаються з: • доходу від операційної діяльності (визнається в розмірі договірної (контрактної) вартості, але не менше ніж сума компенсації, отримана в будь-якій формі, в т. ч. при зменшенні зобов’язань, та включає дохід від реалізації товарів, виконаних робіт, наданих послуг, у т. ч. винагороди комісіонера, та дохід банківських установ); • інших доходів. Дохід від реалізації товарів визнається за датою переходу покупцеві права власності на товар; робіт, послуг (датою акта).

2. Прямі податки та їх характеристика Витрати – це сума будь яких витрат платника податку у грошовій, матеріальній або нематеріальній формах, здійснюваних для провадження господарської діяльності платника податку, в результаті яких відбувається зменшення економічних вигод у вигляді вибуття активів або збільшення зобов’язань, внаслідок чого відбувається зменшення власного капіталу (крім змін капіталу за рахунок його вилучення або розподілу власником) (п. 14. 1. 27 ПКУ). З метою оподаткування усі витрати підприємства можна поділити на: • витрати, що враховуються для визначення об’єкта оподаткування (ст. 138 ПКУ); • витрати, що не враховуються для визначення об’єкта оподаткування (ст. 139 ПКУ); • витрати подвійного призначення (ст. 140 ПКУ).

2. Прямі податки та їх характеристика Витрати – це сума будь яких витрат платника податку у грошовій, матеріальній або нематеріальній формах, здійснюваних для провадження господарської діяльності платника податку, в результаті яких відбувається зменшення економічних вигод у вигляді вибуття активів або збільшення зобов’язань, внаслідок чого відбувається зменшення власного капіталу (крім змін капіталу за рахунок його вилучення або розподілу власником) (п. 14. 1. 27 ПКУ). З метою оподаткування усі витрати підприємства можна поділити на: • витрати, що враховуються для визначення об’єкта оподаткування (ст. 138 ПКУ); • витрати, що не враховуються для визначення об’єкта оподаткування (ст. 139 ПКУ); • витрати подвійного призначення (ст. 140 ПКУ).

2. Прямі податки та їх характеристика Витрати, що враховуються для визначення об’єкта оподаткування, складаються із: • витрат операційної діяльності, що включають собівартість реалізованих товарів, виконаних робіт, наданих послуг та інші витрати, які прямо визначають особливості формування витрат платника податку та витрати банківських установ; • інших витрат.

2. Прямі податки та їх характеристика Витрати, що враховуються для визначення об’єкта оподаткування, складаються із: • витрат операційної діяльності, що включають собівартість реалізованих товарів, виконаних робіт, наданих послуг та інші витрати, які прямо визначають особливості формування витрат платника податку та витрати банківських установ; • інших витрат.

2. Прямі податки та їх характеристика Собівартість виготовлених та реалізованих товарів, виконаних робіт, наданих послуг складається з витрат, прямо пов’язаних з виробництвом таких товарів, виконанням робіт, наданням послуг, а саме: • прямих матеріальних витрат; • прямих витрат на оплату праці; • амортизації виробничих основних засобів та нематеріальних активів, безпосередньо пов’язаних з виробництвом товарів, виконанням робіт, наданням послуг; • вартості придбаних послуг, прямо пов’язаних з виробництвом товарів, виконанням робіт, наданням послуг; • інших прямих витрат (всі інші виробничі витрати, які можуть бути безпосередньо віднесені на конкретний об’єкт витрат, у т. ч. внески на соціальні заходи, плата за оренду земельних і майнових паїв, витрати з придбання електричної енергії). Витратами, що формують собівартість реалізованих товарів, визнаються витрати того звітного періоду, в якому визнано доходи.

2. Прямі податки та їх характеристика Собівартість виготовлених та реалізованих товарів, виконаних робіт, наданих послуг складається з витрат, прямо пов’язаних з виробництвом таких товарів, виконанням робіт, наданням послуг, а саме: • прямих матеріальних витрат; • прямих витрат на оплату праці; • амортизації виробничих основних засобів та нематеріальних активів, безпосередньо пов’язаних з виробництвом товарів, виконанням робіт, наданням послуг; • вартості придбаних послуг, прямо пов’язаних з виробництвом товарів, виконанням робіт, наданням послуг; • інших прямих витрат (всі інші виробничі витрати, які можуть бути безпосередньо віднесені на конкретний об’єкт витрат, у т. ч. внески на соціальні заходи, плата за оренду земельних і майнових паїв, витрати з придбання електричної енергії). Витратами, що формують собівартість реалізованих товарів, визнаються витрати того звітного періоду, в якому визнано доходи.

2. Прямі податки та їх характеристика До складу інших витрат включаються: • загальновиробничі витрати; • адміністративні витрати, спрямовані на обслуговування та управління підприємством; • витрати на збут, які включають витрати, пов’язані з реалізацією товарів, виконанням робіт, наданням послуг; • інші операційні витрати; • фінансові витрати, до яких належать витрати на нарахування процентів (за користування кредитами та позиками, за випущеними облігаціями та фінансовою орендою) та інші витрати підприємства, пов’язані із запозиченнями; • інші витрати звичайної діяльності (крім фінансових витрат), не пов’язані безпосередньо з виробництвом та/або реалізацією товарів, виконанням робіт, наданням послуг.

2. Прямі податки та їх характеристика До складу інших витрат включаються: • загальновиробничі витрати; • адміністративні витрати, спрямовані на обслуговування та управління підприємством; • витрати на збут, які включають витрати, пов’язані з реалізацією товарів, виконанням робіт, наданням послуг; • інші операційні витрати; • фінансові витрати, до яких належать витрати на нарахування процентів (за користування кредитами та позиками, за випущеними облігаціями та фінансовою орендою) та інші витрати підприємства, пов’язані із запозиченнями; • інші витрати звичайної діяльності (крім фінансових витрат), не пов’язані безпосередньо з виробництвом та/або реалізацією товарів, виконанням робіт, наданням послуг.

2. Прямі податки та їх характеристика Сукупні доходи від усіх видів діяльності, отримані платником протягом звітного періоду в грошовій, матеріальній або нематеріальній формах як на території України, так і за її межами. Коригування доходів зменшення на суму доходів, які за своїм змістом підлягають виключенню зі складу доходів з метою оподаткування (суму певних податків та зборів, а також надходжень, які не є доходом від здійснення господарської діяльності чи були оподатковані за місцем виплати) Скориговані доходи зменшення на собівартість реалізованих товарів, виконаних робіт, наданих послуг та суму інших витрат звітного податкового періоду. Оподаткований прибуток Оподаткований збиток Визначення розміру податку на прибуток Збільшення витрат наступного звітного періоду Зменшення нарахованої суми податку на: • суму сплаченого податку за попередні податкові періоди поточного року; • суму авансових внесків при виплаті дивідендів і прирівняних до них платежів; • вартість торговельних патентів, придбаних у звітному році; • суму податку, нарахованого платником за місцезнаходженням його філії, при сплаті консолідованого податку; • інші суми, що зменшують податкові зобов'язання. Податок на прибуток до сплати в бюджет

2. Прямі податки та їх характеристика Сукупні доходи від усіх видів діяльності, отримані платником протягом звітного періоду в грошовій, матеріальній або нематеріальній формах як на території України, так і за її межами. Коригування доходів зменшення на суму доходів, які за своїм змістом підлягають виключенню зі складу доходів з метою оподаткування (суму певних податків та зборів, а також надходжень, які не є доходом від здійснення господарської діяльності чи були оподатковані за місцем виплати) Скориговані доходи зменшення на собівартість реалізованих товарів, виконаних робіт, наданих послуг та суму інших витрат звітного податкового періоду. Оподаткований прибуток Оподаткований збиток Визначення розміру податку на прибуток Збільшення витрат наступного звітного періоду Зменшення нарахованої суми податку на: • суму сплаченого податку за попередні податкові періоди поточного року; • суму авансових внесків при виплаті дивідендів і прирівняних до них платежів; • вартість торговельних патентів, придбаних у звітному році; • суму податку, нарахованого платником за місцезнаходженням його філії, при сплаті консолідованого податку; • інші суми, що зменшують податкові зобов'язання. Податок на прибуток до сплати в бюджет

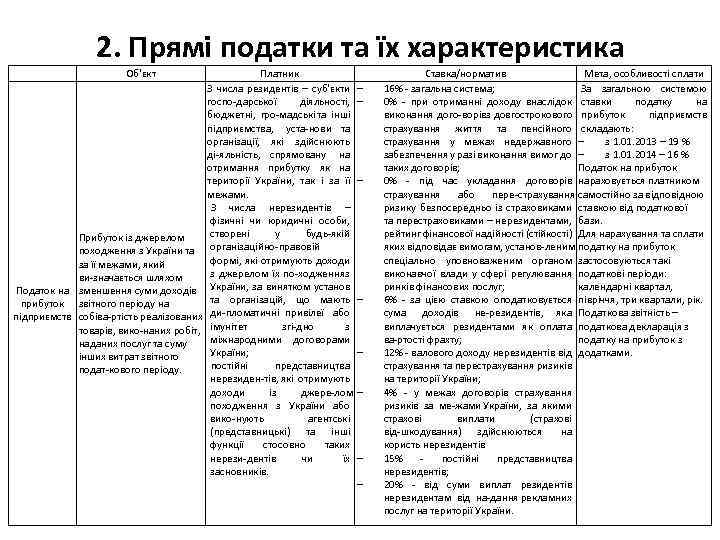

2. Прямі податки та їх характеристика Об'єкт Платник З числа резидентів – суб'єкти – госпо дарської діяльності, – бюджетні, гро мадські та інші підприємства, уста нови та організації, які здійснюють ді яльність, спрямовану на отримання прибутку як на території України, так і за її – межами. З числа нерезидентів – фізичні чи юридичні особи, створені у будь якій Прибуток із джерелом організаційно правовій походження з України та формі, які отримують доходи за її межами, який з джерелом їх по ходження з ви значається шляхом Податок на зменшення суми доходів України, за винятком установ та організацій, що мають – прибуток звітного періоду на підприємств собіва ртість реалізованих ди пломатичні привілеї або згі дно з товарів, вико наних робіт, імунітет міжнародними договорами наданих послуг та суму України; – інших витрат звітного постійні представництва подат кового періоду. нерезиден тів, які отримують доходи із джере лом – походження з України або вико нують агентські (представницькі) та інші функції стосовно таких нерези дентів чи їх – засновників. – Ставка/норматив Мета, особливості сплати 16% загальна система; За загальною системою 0% при отриманні доходу внаслідок ставки податку на виконання дого ворів довгострокового прибуток з підприємств страхування життя та пенсійного складають: страхування у межах недержавного – з 1. 01. 2013 – 19 % забезпечення у разі виконання вимог до – з 1. 01. 2014 – 16 % таких договорів; Податок на прибуток 0% під час укладання договорів нараховується платником страхування або пере страхування самостійно за відповідною ризику безпосередньо із страховиками ставкою від податкової та перестраховиками нерезидентами, бази. рейтинг фінансової надійності (стійкості) Для нарахування та сплати яких відповідає вимогам, установ леним податку на прибуток спеціально уповноваженим органом застосовуються такі виконавчої влади у сфері регулювання податкові періоди: ринків фінансових послуг; календарні квартал, 6% за цією ставкою оподатковується півріччя, три квартали, рік. сума доходів не резидентів, яка Податкова звітність – виплачується резидентами як оплата податкова декларація з ва ртості фрахту; податку на прибуток з 12% валового доходу нерезидентів від додатками. страхування та перестрахування ризиків на території України; 4% у межах договорів страхування ризиків за ме жами України, за якими страхові виплати (страхові від шкодування) здійснюються на користь нерезидентів 15% постійні представництва нерезидентів; 20% від суми виплат резидентів нерезидентам від на дання рекламних послуг на території України.

2. Прямі податки та їх характеристика Об'єкт Платник З числа резидентів – суб'єкти – госпо дарської діяльності, – бюджетні, гро мадські та інші підприємства, уста нови та організації, які здійснюють ді яльність, спрямовану на отримання прибутку як на території України, так і за її – межами. З числа нерезидентів – фізичні чи юридичні особи, створені у будь якій Прибуток із джерелом організаційно правовій походження з України та формі, які отримують доходи за її межами, який з джерелом їх по ходження з ви значається шляхом Податок на зменшення суми доходів України, за винятком установ та організацій, що мають – прибуток звітного періоду на підприємств собіва ртість реалізованих ди пломатичні привілеї або згі дно з товарів, вико наних робіт, імунітет міжнародними договорами наданих послуг та суму України; – інших витрат звітного постійні представництва подат кового періоду. нерезиден тів, які отримують доходи із джере лом – походження з України або вико нують агентські (представницькі) та інші функції стосовно таких нерези дентів чи їх – засновників. – Ставка/норматив Мета, особливості сплати 16% загальна система; За загальною системою 0% при отриманні доходу внаслідок ставки податку на виконання дого ворів довгострокового прибуток з підприємств страхування життя та пенсійного складають: страхування у межах недержавного – з 1. 01. 2013 – 19 % забезпечення у разі виконання вимог до – з 1. 01. 2014 – 16 % таких договорів; Податок на прибуток 0% під час укладання договорів нараховується платником страхування або пере страхування самостійно за відповідною ризику безпосередньо із страховиками ставкою від податкової та перестраховиками нерезидентами, бази. рейтинг фінансової надійності (стійкості) Для нарахування та сплати яких відповідає вимогам, установ леним податку на прибуток спеціально уповноваженим органом застосовуються такі виконавчої влади у сфері регулювання податкові періоди: ринків фінансових послуг; календарні квартал, 6% за цією ставкою оподатковується півріччя, три квартали, рік. сума доходів не резидентів, яка Податкова звітність – виплачується резидентами як оплата податкова декларація з ва ртості фрахту; податку на прибуток з 12% валового доходу нерезидентів від додатками. страхування та перестрахування ризиків на території України; 4% у межах договорів страхування ризиків за ме жами України, за якими страхові виплати (страхові від шкодування) здійснюються на користь нерезидентів 15% постійні представництва нерезидентів; 20% від суми виплат резидентів нерезидентам від на дання рекламних послуг на території України.

2. Прямі податки та їх характеристика

2. Прямі податки та їх характеристика

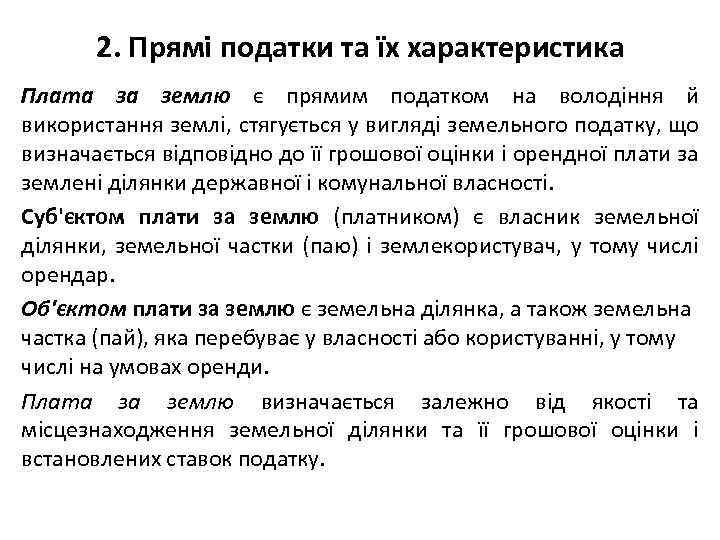

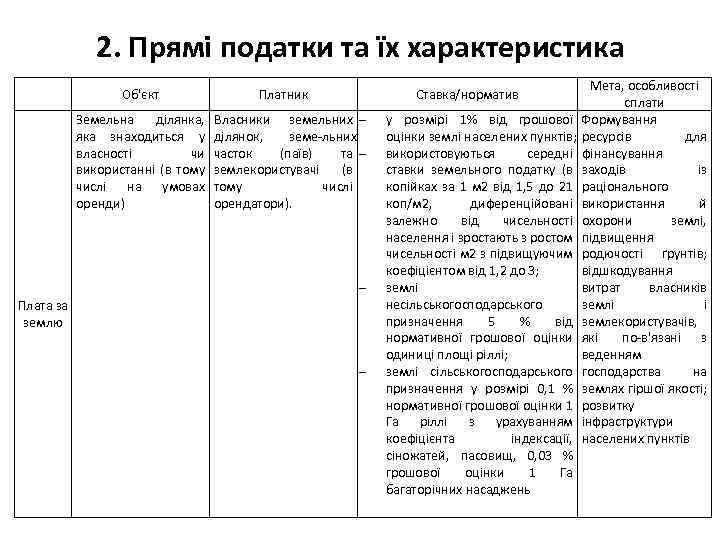

2. Прямі податки та їх характеристика Плата за землю є прямим податком на володіння й використання землі, стягується у вигляді земельного податку, що визначається відповідно до її грошової оцінки і орендної плати за землені ділянки державної і комунальної власності. Суб'єктом плати за землю (платником) є власник земельної ділянки, земельної частки (паю) і землекористувач, у тому числі орендар. Об'єктом плати за землю є земельна ділянка, а також земельна частка (пай), яка перебуває у власності або користуванні, у тому числі на умовах оренди. Плата за землю визначається залежно від якості та місцезнаходження земельної ділянки та її грошової оцінки і встановлених ставок податку.

2. Прямі податки та їх характеристика Плата за землю є прямим податком на володіння й використання землі, стягується у вигляді земельного податку, що визначається відповідно до її грошової оцінки і орендної плати за землені ділянки державної і комунальної власності. Суб'єктом плати за землю (платником) є власник земельної ділянки, земельної частки (паю) і землекористувач, у тому числі орендар. Об'єктом плати за землю є земельна ділянка, а також земельна частка (пай), яка перебуває у власності або користуванні, у тому числі на умовах оренди. Плата за землю визначається залежно від якості та місцезнаходження земельної ділянки та її грошової оцінки і встановлених ставок податку.

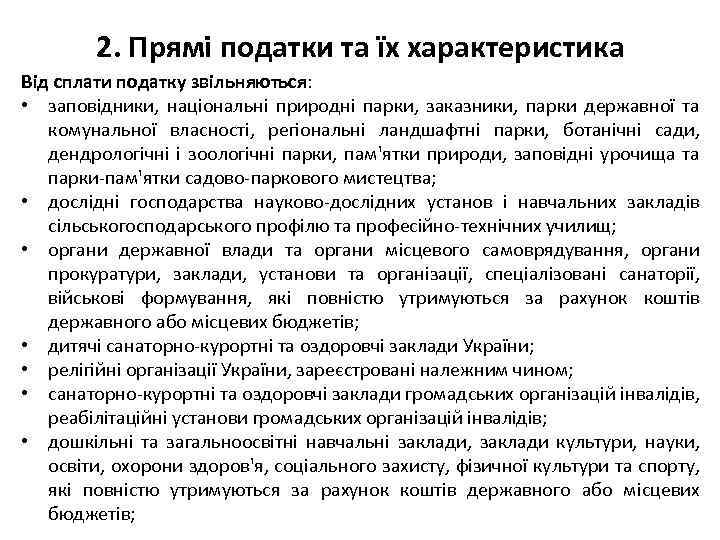

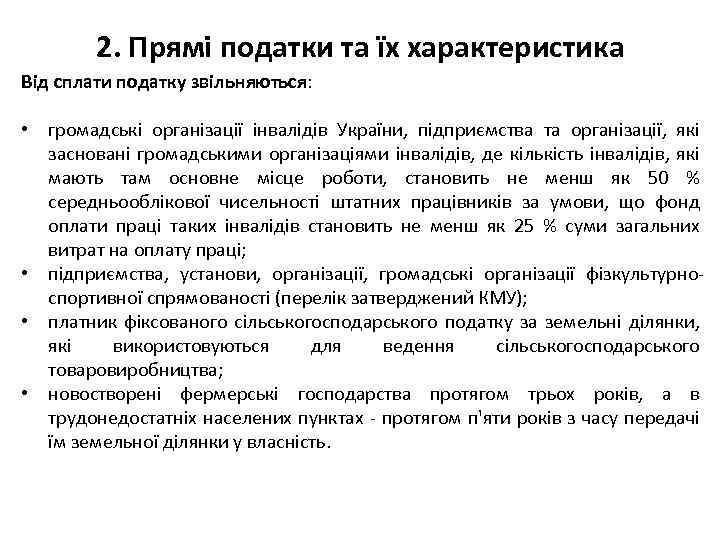

2. Прямі податки та їх характеристика Від сплати податку звільняються: • заповідники, національні природні парки, заказники, парки державної та комунальної власності, регіональні ландшафтні парки, ботанічні сади, дендрологічні і зоологічні парки, пам'ятки природи, заповідні урочища та парки пам'ятки садово паркового мистецтва; • дослідні господарства науково дослідних установ і навчальних закладів сільськогосподарського профілю та професійно технічних училищ; • органи державної влади та органи місцевого самоврядування, органи прокуратури, заклади, установи та організації, спеціалізовані санаторії, військові формування, які повністю утримуються за рахунок коштів державного або місцевих бюджетів; • дитячі санаторно курортні та оздоровчі заклади України; • релігійні організації України, зареєстровані належним чином; • санаторно курортні та оздоровчі заклади громадських організацій інвалідів, реабілітаційні установи громадських організацій інвалідів; • дошкільні та загальноосвітні навчальні заклади, заклади культури, науки, освіти, охорони здоров'я, соціального захисту, фізичної культури та спорту, які повністю утримуються за рахунок коштів державного або місцевих бюджетів;

2. Прямі податки та їх характеристика Від сплати податку звільняються: • заповідники, національні природні парки, заказники, парки державної та комунальної власності, регіональні ландшафтні парки, ботанічні сади, дендрологічні і зоологічні парки, пам'ятки природи, заповідні урочища та парки пам'ятки садово паркового мистецтва; • дослідні господарства науково дослідних установ і навчальних закладів сільськогосподарського профілю та професійно технічних училищ; • органи державної влади та органи місцевого самоврядування, органи прокуратури, заклади, установи та організації, спеціалізовані санаторії, військові формування, які повністю утримуються за рахунок коштів державного або місцевих бюджетів; • дитячі санаторно курортні та оздоровчі заклади України; • релігійні організації України, зареєстровані належним чином; • санаторно курортні та оздоровчі заклади громадських організацій інвалідів, реабілітаційні установи громадських організацій інвалідів; • дошкільні та загальноосвітні навчальні заклади, заклади культури, науки, освіти, охорони здоров'я, соціального захисту, фізичної культури та спорту, які повністю утримуються за рахунок коштів державного або місцевих бюджетів;

2. Прямі податки та їх характеристика Від сплати податку звільняються: • громадські організації інвалідів України, підприємства та організації, які засновані громадськими організаціями інвалідів, де кількість інвалідів, які мають там основне місце роботи, становить не менш як 50 % середньооблікової чисельності штатних працівників за умови, що фонд оплати праці таких інвалідів становить не менш як 25 % суми загальних витрат на оплату праці; • підприємства, установи, організації, громадські організації фізкультурно спортивної спрямованості (перелік затверджений КМУ); • платник фіксованого сільськогосподарського податку за земельні ділянки, які використовуються для ведення сільськогосподарського товаровиробництва; • новостворені фермерські господарства протягом трьох років, а в трудонедостатніх населених пунктах протягом п'яти років з часу передачі їм земельної ділянки у власність.

2. Прямі податки та їх характеристика Від сплати податку звільняються: • громадські організації інвалідів України, підприємства та організації, які засновані громадськими організаціями інвалідів, де кількість інвалідів, які мають там основне місце роботи, становить не менш як 50 % середньооблікової чисельності штатних працівників за умови, що фонд оплати праці таких інвалідів становить не менш як 25 % суми загальних витрат на оплату праці; • підприємства, установи, організації, громадські організації фізкультурно спортивної спрямованості (перелік затверджений КМУ); • платник фіксованого сільськогосподарського податку за земельні ділянки, які використовуються для ведення сільськогосподарського товаровиробництва; • новостворені фермерські господарства протягом трьох років, а в трудонедостатніх населених пунктах протягом п'яти років з часу передачі їм земельної ділянки у власність.

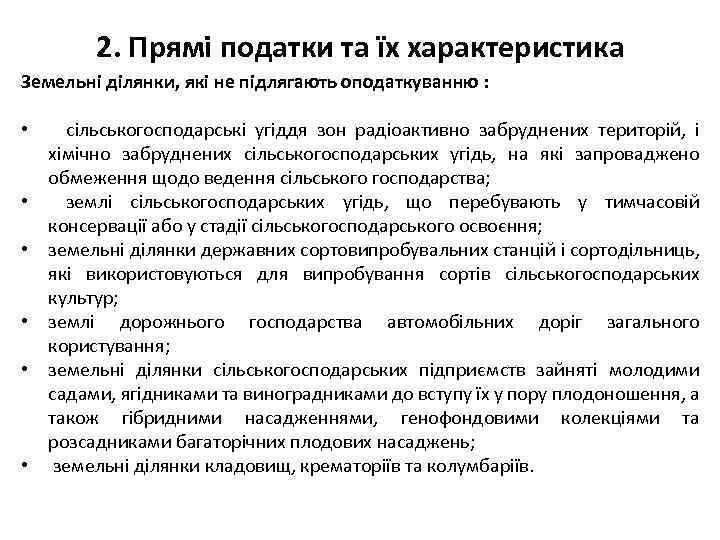

2. Прямі податки та їх характеристика Земельні ділянки, які не підлягають оподаткуванню : • сільськогосподарські угіддя зон радіоактивно забруднених територій, і хімічно забруднених сільськогосподарських угідь, на які запроваджено обмеження щодо ведення сільського господарства; • землі сільськогосподарських угідь, що перебувають у тимчасовій консервації або у стадії сільськогосподарського освоєння; • земельні ділянки державних сортовипробувальних станцій і сортодільниць, які використовуються для випробування сортів сільськогосподарських культур; • землі дорожнього господарства автомобільних доріг загального користування; • земельні ділянки сільськогосподарських підприємств зайняті молодими садами, ягідниками та виноградниками до вступу їх у пору плодоношення, а також гібридними насадженнями, генофондовими колекціями та розсадниками багаторічних плодових насаджень; • земельні ділянки кладовищ, крематоріїв та колумбаріїв.

2. Прямі податки та їх характеристика Земельні ділянки, які не підлягають оподаткуванню : • сільськогосподарські угіддя зон радіоактивно забруднених територій, і хімічно забруднених сільськогосподарських угідь, на які запроваджено обмеження щодо ведення сільського господарства; • землі сільськогосподарських угідь, що перебувають у тимчасовій консервації або у стадії сільськогосподарського освоєння; • земельні ділянки державних сортовипробувальних станцій і сортодільниць, які використовуються для випробування сортів сільськогосподарських культур; • землі дорожнього господарства автомобільних доріг загального користування; • земельні ділянки сільськогосподарських підприємств зайняті молодими садами, ягідниками та виноградниками до вступу їх у пору плодоношення, а також гібридними насадженнями, генофондовими колекціями та розсадниками багаторічних плодових насаджень; • земельні ділянки кладовищ, крематоріїв та колумбаріїв.

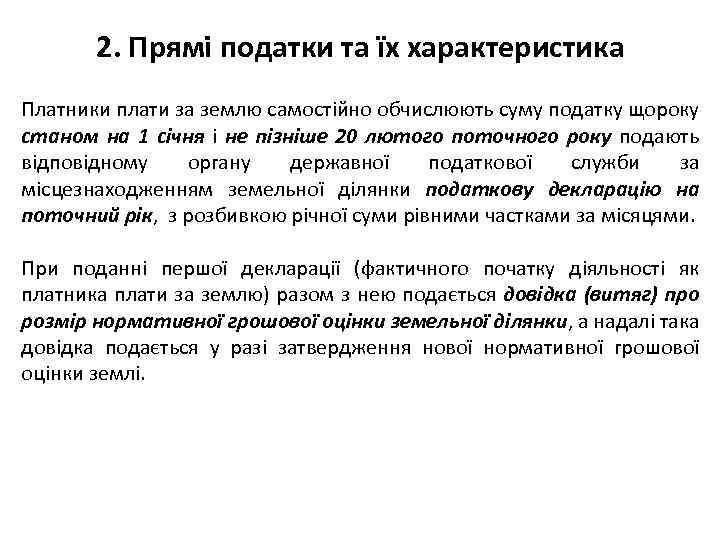

2. Прямі податки та їх характеристика Платники плати за землю самостійно обчислюють суму податку щороку станом на 1 січня і не пізніше 20 лютого поточного року подають відповідному органу державної податкової служби за місцезнаходженням земельної ділянки податкову декларацію на поточний рік, з розбивкою річної суми рівними частками за місяцями. При поданні першої декларації (фактичного початку діяльності як платника плати за землю) разом з нею подається довідка (витяг) про розмір нормативної грошової оцінки земельної ділянки, а надалі така довідка подається у разі затвердження нової нормативної грошової оцінки землі.

2. Прямі податки та їх характеристика Платники плати за землю самостійно обчислюють суму податку щороку станом на 1 січня і не пізніше 20 лютого поточного року подають відповідному органу державної податкової служби за місцезнаходженням земельної ділянки податкову декларацію на поточний рік, з розбивкою річної суми рівними частками за місяцями. При поданні першої декларації (фактичного початку діяльності як платника плати за землю) разом з нею подається довідка (витяг) про розмір нормативної грошової оцінки земельної ділянки, а надалі така довідка подається у разі затвердження нової нормативної грошової оцінки землі.

2. Прямі податки та їх характеристика Об'єкт Земельна ділянка, яка знаходиться у власності чи використанні (в тому числі на умовах оренди) Платник Ставка/норматив Власники земельних – ділянок, земе льних часток (паїв) та – землекористувачі (в тому числі орендатори). – Плата за землю – у розмірі 1% від грошової оцінки землі населених пунктів; використовуються середні ставки земельного податку (в копійках за 1 м 2 від 1, 5 до 21 коп/м 2, диференційовані залежно від чисельності населення і зростають з ростом чисельності м 2 з підвищуючим коефіцієнтом від 1, 2 до 3; землі несільськогосподарського призначення 5 % від нормативної грошової оцінки одиниці площі ріллі; землі сільськогосподарського призначення у розмірі 0, 1 % нормативної грошової оцінки 1 Га ріллі з урахуванням коефіцієнта індексації, сіножатей, пасовищ, 0, 03 % грошової оцінки 1 Га багаторічних насаджень Мета, особливості сплати Формування ресурсів для фінансування заходів із раціонального використання й охорони землі, підвищення родючості ґрунтів; відшкодування витрат власників землі і землекористувачів, які по в'язані з веденням господарства на землях гіршої якості; розвитку інфраструктури населених пунктів

2. Прямі податки та їх характеристика Об'єкт Земельна ділянка, яка знаходиться у власності чи використанні (в тому числі на умовах оренди) Платник Ставка/норматив Власники земельних – ділянок, земе льних часток (паїв) та – землекористувачі (в тому числі орендатори). – Плата за землю – у розмірі 1% від грошової оцінки землі населених пунктів; використовуються середні ставки земельного податку (в копійках за 1 м 2 від 1, 5 до 21 коп/м 2, диференційовані залежно від чисельності населення і зростають з ростом чисельності м 2 з підвищуючим коефіцієнтом від 1, 2 до 3; землі несільськогосподарського призначення 5 % від нормативної грошової оцінки одиниці площі ріллі; землі сільськогосподарського призначення у розмірі 0, 1 % нормативної грошової оцінки 1 Га ріллі з урахуванням коефіцієнта індексації, сіножатей, пасовищ, 0, 03 % грошової оцінки 1 Га багаторічних насаджень Мета, особливості сплати Формування ресурсів для фінансування заходів із раціонального використання й охорони землі, підвищення родючості ґрунтів; відшкодування витрат власників землі і землекористувачів, які по в'язані з веденням господарства на землях гіршої якості; розвитку інфраструктури населених пунктів

2. Прямі податки та їх характеристика

2. Прямі податки та їх характеристика

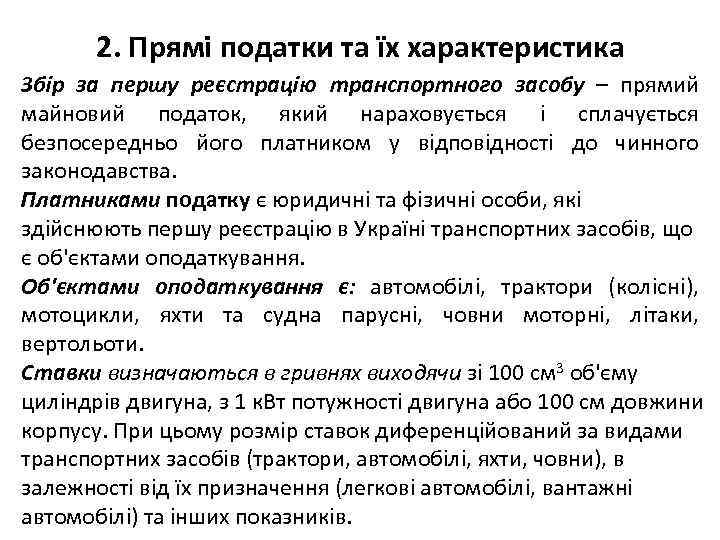

2. Прямі податки та їх характеристика Збір за першу реєстрацію транспортного засобу – прямий майновий податок, який нараховується і сплачується безпосередньо його платником у відповідності до чинного законодавства. Платниками податку є юридичні та фізичні особи, які здійснюють першу реєстрацію в Україні транспортних засобів, що є об'єктами оподаткування. Об'єктами оподаткування є: автомобілі, трактори (колісні), мотоцикли, яхти та судна парусні, човни моторні, літаки, вертольоти. Ставки визначаються в гривнях виходячи зі 100 см 3 об'єму циліндрів двигуна, з 1 к. Вт потужності двигуна або 100 см довжини корпусу. При цьому розмір ставок диференційований за видами транспортних засобів (трактори, автомобілі, яхти, човни), в залежності від їх призначення (легкові автомобілі, вантажні автомобілі) та інших показників.

2. Прямі податки та їх характеристика Збір за першу реєстрацію транспортного засобу – прямий майновий податок, який нараховується і сплачується безпосередньо його платником у відповідності до чинного законодавства. Платниками податку є юридичні та фізичні особи, які здійснюють першу реєстрацію в Україні транспортних засобів, що є об'єктами оподаткування. Об'єктами оподаткування є: автомобілі, трактори (колісні), мотоцикли, яхти та судна парусні, човни моторні, літаки, вертольоти. Ставки визначаються в гривнях виходячи зі 100 см 3 об'єму циліндрів двигуна, з 1 к. Вт потужності двигуна або 100 см довжини корпусу. При цьому розмір ставок диференційований за видами транспортних засобів (трактори, автомобілі, яхти, човни), в залежності від їх призначення (легкові автомобілі, вантажні автомобілі) та інших показників.

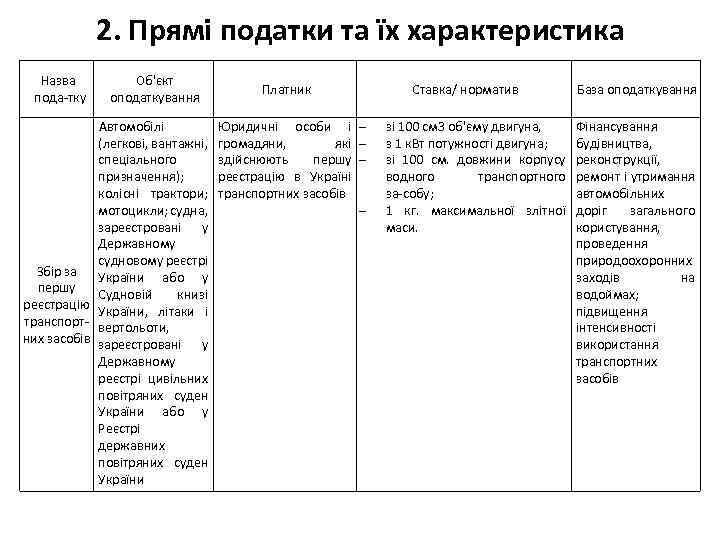

2. Прямі податки та їх характеристика Назва пода тку Об'єкт оподаткування Автомобілі (легкові, вантажні, спеціального призначення); колісні трактори; мотоцикли; судна, зареєстровані у Державному судновому реєстрі Збір за України або у першу Судновій книзі реєстрацію України, літаки і транспорт вертольоти, них засобів зареєстровані у Державному реєстрі цивільних повітряних суден України або у Реєстрі державних повітряних суден України Платник Юридичні особи і – громадяни, які – здійснюють першу – реєстрацію в Україні транспортних засобів – Ставка/ норматив зі 100 см 3 об'єму двигуна, з 1 к. Вт потужності двигуна; зі 100 см. довжини корпусу водного транспортного за собу; 1 кг. максимальної злітної маси. База оподаткування Фінансування будівництва, реконструкції, ремонт і утримання автомобільних доріг загального користування, проведення природоохоронних заходів на водоймах; підвищення інтенсивності використання транспортних засобів

2. Прямі податки та їх характеристика Назва пода тку Об'єкт оподаткування Автомобілі (легкові, вантажні, спеціального призначення); колісні трактори; мотоцикли; судна, зареєстровані у Державному судновому реєстрі Збір за України або у першу Судновій книзі реєстрацію України, літаки і транспорт вертольоти, них засобів зареєстровані у Державному реєстрі цивільних повітряних суден України або у Реєстрі державних повітряних суден України Платник Юридичні особи і – громадяни, які – здійснюють першу – реєстрацію в Україні транспортних засобів – Ставка/ норматив зі 100 см 3 об'єму двигуна, з 1 к. Вт потужності двигуна; зі 100 см. довжини корпусу водного транспортного за собу; 1 кг. максимальної злітної маси. База оподаткування Фінансування будівництва, реконструкції, ремонт і утримання автомобільних доріг загального користування, проведення природоохоронних заходів на водоймах; підвищення інтенсивності використання транспортних засобів

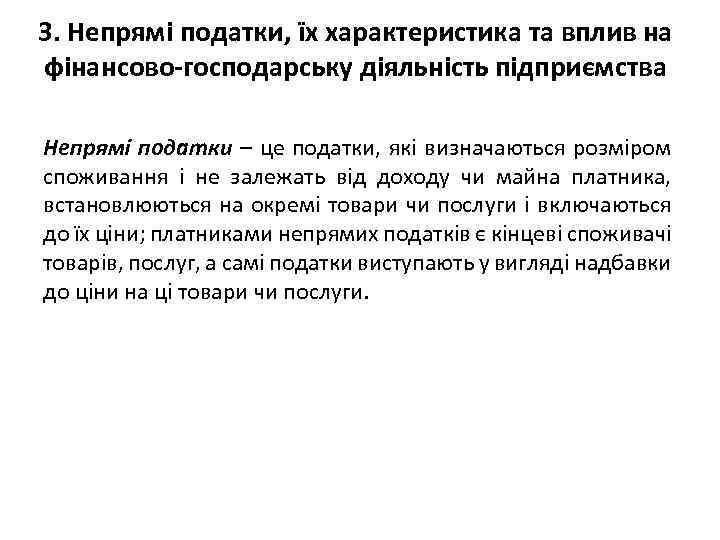

3. Непрямі податки, їх характеристика та вплив на фінансово-господарську діяльність підприємства Непрямі податки – це податки, які визначаються розміром споживання і не залежать від доходу чи майна платника, встановлюються на окремі товари чи послуги і включаються до їх ціни; платниками непрямих податків є кінцеві споживачі товарів, послуг, а самі податки виступають у вигляді надбавки до ціни на ці товари чи послуги.

3. Непрямі податки, їх характеристика та вплив на фінансово-господарську діяльність підприємства Непрямі податки – це податки, які визначаються розміром споживання і не залежать від доходу чи майна платника, встановлюються на окремі товари чи послуги і включаються до їх ціни; платниками непрямих податків є кінцеві споживачі товарів, послуг, а самі податки виступають у вигляді надбавки до ціни на ці товари чи послуги.

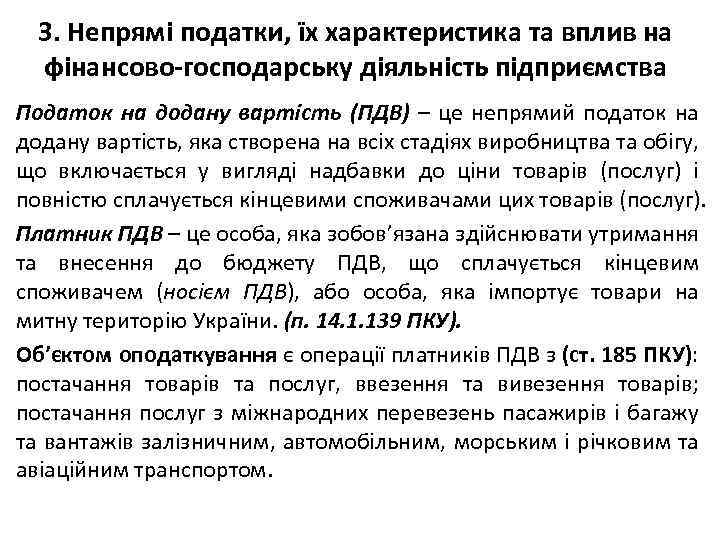

3. Непрямі податки, їх характеристика та вплив на фінансово-господарську діяльність підприємства Податок на додану вартість (ПДВ) – це непрямий податок на додану вартість, яка створена на всіх стадіях виробництва та обігу, що включається у вигляді надбавки до ціни товарів (послуг) і повністю сплачується кінцевими споживачами цих товарів (послуг). Платник ПДВ – це особа, яка зобов’язана здійснювати утримання та внесення до бюджету ПДВ, що сплачується кінцевим споживачем (носієм ПДВ), або особа, яка імпортує товари на митну територію України. (п. 14. 1. 139 ПКУ). Об’єктом оподаткування є операції платників ПДВ з (ст. 185 ПКУ): постачання товарів та послуг, ввезення та вивезення товарів; постачання послуг з міжнародних перевезень пасажирів і багажу та вантажів залізничним, автомобільним, морським і річковим та авіаційним транспортом.

3. Непрямі податки, їх характеристика та вплив на фінансово-господарську діяльність підприємства Податок на додану вартість (ПДВ) – це непрямий податок на додану вартість, яка створена на всіх стадіях виробництва та обігу, що включається у вигляді надбавки до ціни товарів (послуг) і повністю сплачується кінцевими споживачами цих товарів (послуг). Платник ПДВ – це особа, яка зобов’язана здійснювати утримання та внесення до бюджету ПДВ, що сплачується кінцевим споживачем (носієм ПДВ), або особа, яка імпортує товари на митну територію України. (п. 14. 1. 139 ПКУ). Об’єктом оподаткування є операції платників ПДВ з (ст. 185 ПКУ): постачання товарів та послуг, ввезення та вивезення товарів; постачання послуг з міжнародних перевезень пасажирів і багажу та вантажів залізничним, автомобільним, морським і річковим та авіаційним транспортом.

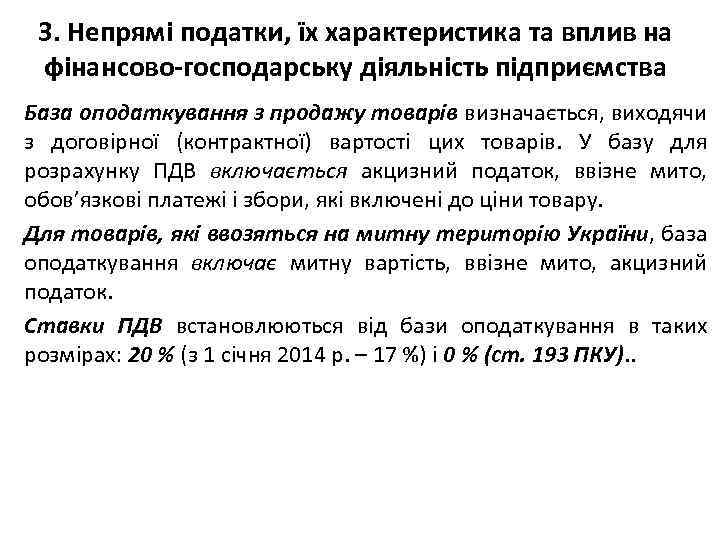

3. Непрямі податки, їх характеристика та вплив на фінансово-господарську діяльність підприємства База оподаткування з продажу товарів визначається, виходячи з договірної (контрактної) вартості цих товарів. У базу для розрахунку ПДВ включається акцизний податок, ввізне мито, обов’язкові платежі і збори, які включені до ціни товару. Для товарів, які ввозяться на митну територію України, база оподаткування включає митну вартість, ввізне мито, акцизний податок. Ставки ПДВ встановлюються від бази оподаткування в таких розмірах: 20 % (з 1 січня 2014 р. – 17 %) і 0 % (ст. 193 ПКУ). .

3. Непрямі податки, їх характеристика та вплив на фінансово-господарську діяльність підприємства База оподаткування з продажу товарів визначається, виходячи з договірної (контрактної) вартості цих товарів. У базу для розрахунку ПДВ включається акцизний податок, ввізне мито, обов’язкові платежі і збори, які включені до ціни товару. Для товарів, які ввозяться на митну територію України, база оподаткування включає митну вартість, ввізне мито, акцизний податок. Ставки ПДВ встановлюються від бази оподаткування в таких розмірах: 20 % (з 1 січня 2014 р. – 17 %) і 0 % (ст. 193 ПКУ). .

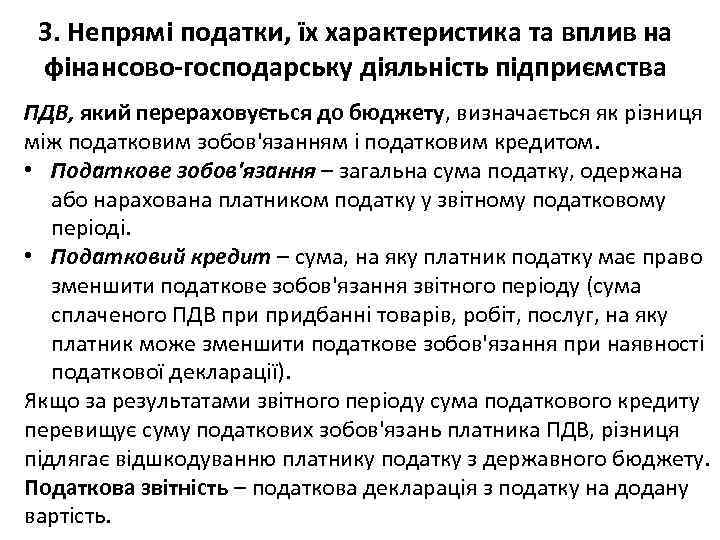

3. Непрямі податки, їх характеристика та вплив на фінансово-господарську діяльність підприємства ПДВ, який перераховується до бюджету, визначається як різниця між податковим зобов'язанням і податковим кредитом. • Податкове зобов'язання – загальна сума податку, одержана або нарахована платником податку у звітному податковому періоді. • Податковий кредит – сума, на яку платник податку має право зменшити податкове зобов'язання звітного періоду (сума сплаченого ПДВ придбанні товарів, робіт, послуг, на яку платник може зменшити податкове зобов'язання при наявності податкової декларації). Якщо за результатами звітного періоду сума податкового кредиту перевищує суму податкових зобов'язань платника ПДВ, різниця підлягає відшкодуванню платнику податку з державного бюджету. Податкова звітність – податкова декларація з податку на додану вартість.

3. Непрямі податки, їх характеристика та вплив на фінансово-господарську діяльність підприємства ПДВ, який перераховується до бюджету, визначається як різниця між податковим зобов'язанням і податковим кредитом. • Податкове зобов'язання – загальна сума податку, одержана або нарахована платником податку у звітному податковому періоді. • Податковий кредит – сума, на яку платник податку має право зменшити податкове зобов'язання звітного періоду (сума сплаченого ПДВ придбанні товарів, робіт, послуг, на яку платник може зменшити податкове зобов'язання при наявності податкової декларації). Якщо за результатами звітного періоду сума податкового кредиту перевищує суму податкових зобов'язань платника ПДВ, різниця підлягає відшкодуванню платнику податку з державного бюджету. Податкова звітність – податкова декларація з податку на додану вартість.

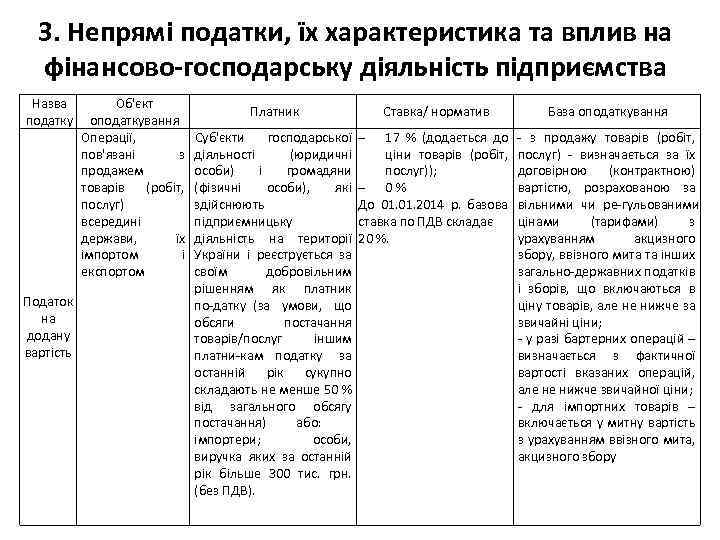

3. Непрямі податки, їх характеристика та вплив на фінансово-господарську діяльність підприємства Назва податку Податок на додану вартість Об'єкт оподаткування Операції, пов'язані з продажем товарів (робіт, послуг) всередині держави, їх імпортом і експортом Платник Ставка/ норматив Суб'єкти господарської – 17 % (додається до діяльності (юридичні ціни товарів (робіт, особи) і громадяни послуг)); (фізичні особи), які – 0 % здійснюють До 01. 2014 р. базова підприємницьку ставка по ПДВ складає діяльність на території 20 %. України і реєструється за своїм добровільним рішенням як платник по датку (за умови, що обсяги постачання товарів/послуг іншим платни кам податку за останній рік сукупно складають не менше 50 % від загального обсягу постачання) або: імпортери; особи, виручка яких за останній рік більше 300 тис. грн. (без ПДВ). База оподаткування з продажу товарів (робіт, послуг) визначається за їх договірною (контрактною) вартістю, розрахованою за вільними чи ре гульованими цінами (тарифами) з урахуванням акцизного збору, ввізного мита та інших загально державних податків і зборів, що включаються в ціну товарів, але не нижче за звичайні ціни; у разі бартерних операцій – визначається з фактичної вартості вказаних операцій, але не нижче звичайної ціни; для імпортних товарів – включається у митну вартість з урахуванням ввізного мита, акцизного збору

3. Непрямі податки, їх характеристика та вплив на фінансово-господарську діяльність підприємства Назва податку Податок на додану вартість Об'єкт оподаткування Операції, пов'язані з продажем товарів (робіт, послуг) всередині держави, їх імпортом і експортом Платник Ставка/ норматив Суб'єкти господарської – 17 % (додається до діяльності (юридичні ціни товарів (робіт, особи) і громадяни послуг)); (фізичні особи), які – 0 % здійснюють До 01. 2014 р. базова підприємницьку ставка по ПДВ складає діяльність на території 20 %. України і реєструється за своїм добровільним рішенням як платник по датку (за умови, що обсяги постачання товарів/послуг іншим платни кам податку за останній рік сукупно складають не менше 50 % від загального обсягу постачання) або: імпортери; особи, виручка яких за останній рік більше 300 тис. грн. (без ПДВ). База оподаткування з продажу товарів (робіт, послуг) визначається за їх договірною (контрактною) вартістю, розрахованою за вільними чи ре гульованими цінами (тарифами) з урахуванням акцизного збору, ввізного мита та інших загально державних податків і зборів, що включаються в ціну товарів, але не нижче за звичайні ціни; у разі бартерних операцій – визначається з фактичної вартості вказаних операцій, але не нижче звичайної ціни; для імпортних товарів – включається у митну вартість з урахуванням ввізного мита, акцизного збору

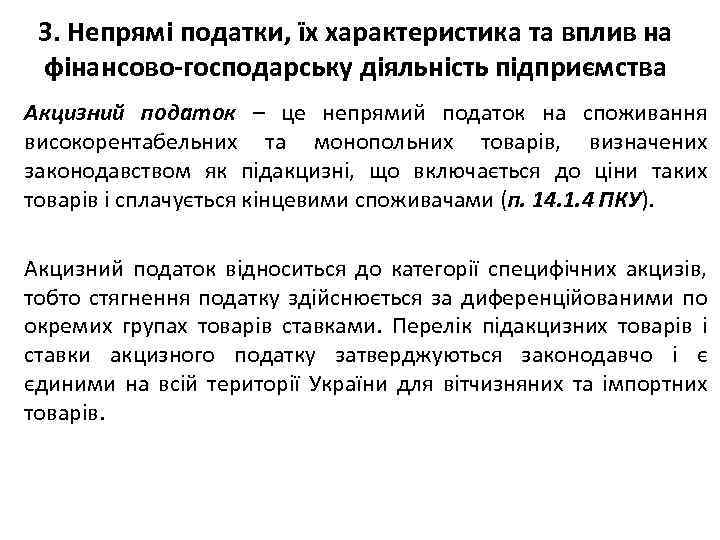

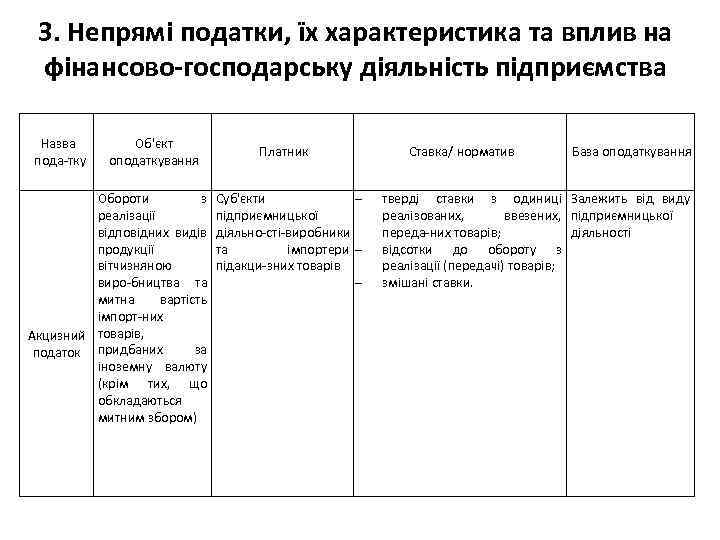

3. Непрямі податки, їх характеристика та вплив на фінансово-господарську діяльність підприємства Акцизний податок – це непрямий податок на споживання високорентабельних та монопольних товарів, визначених законодавством як підакцизні, що включається до ціни таких товарів і сплачується кінцевими споживачами (п. 14. 1. 4 ПКУ). Акцизний податок відноситься до категорії специфічних акцизів, тобто стягнення податку здійснюється за диференційованими по окремих групах товарів ставками. Перелік підакцизних товарів і ставки акцизного податку затверджуються законодавчо і є єдиними на всій території України для вітчизняних та імпортних товарів.

3. Непрямі податки, їх характеристика та вплив на фінансово-господарську діяльність підприємства Акцизний податок – це непрямий податок на споживання високорентабельних та монопольних товарів, визначених законодавством як підакцизні, що включається до ціни таких товарів і сплачується кінцевими споживачами (п. 14. 1. 4 ПКУ). Акцизний податок відноситься до категорії специфічних акцизів, тобто стягнення податку здійснюється за диференційованими по окремих групах товарів ставками. Перелік підакцизних товарів і ставки акцизного податку затверджуються законодавчо і є єдиними на всій території України для вітчизняних та імпортних товарів.

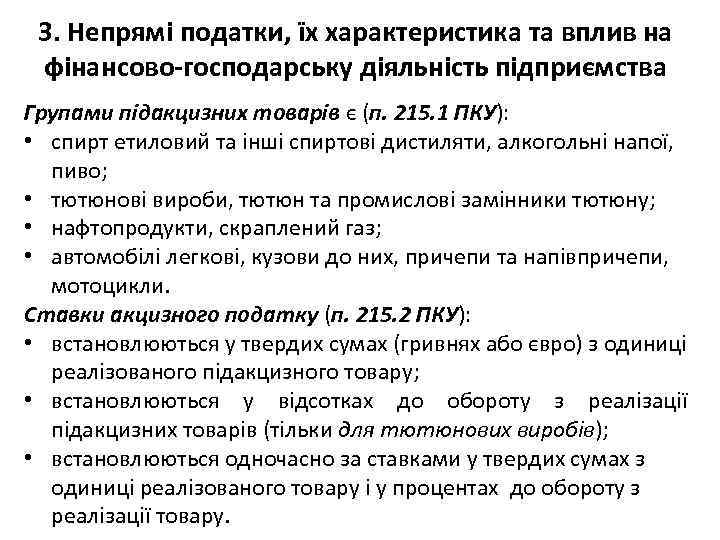

3. Непрямі податки, їх характеристика та вплив на фінансово-господарську діяльність підприємства Групами підакцизних товарів є (п. 215. 1 ПКУ): • спирт етиловий та інші спиртові дистиляти, алкогольні напої, пиво; • тютюнові вироби, тютюн та промислові замінники тютюну; • нафтопродукти, скраплений газ; • автомобілі легкові, кузови до них, причепи та напівпричепи, мотоцикли. Ставки акцизного податку (п. 215. 2 ПКУ): • встановлюються у твердих сумах (гривнях або євро) з одиниці реалізованого підакцизного товару; • встановлюються у відсотках до обороту з реалізації підакцизних товарів (тільки для тютюнових виробів); • встановлюються одночасно за ставками у твердих сумах з одиниці реалізованого товару і у процентах до обороту з реалізації товару.

3. Непрямі податки, їх характеристика та вплив на фінансово-господарську діяльність підприємства Групами підакцизних товарів є (п. 215. 1 ПКУ): • спирт етиловий та інші спиртові дистиляти, алкогольні напої, пиво; • тютюнові вироби, тютюн та промислові замінники тютюну; • нафтопродукти, скраплений газ; • автомобілі легкові, кузови до них, причепи та напівпричепи, мотоцикли. Ставки акцизного податку (п. 215. 2 ПКУ): • встановлюються у твердих сумах (гривнях або євро) з одиниці реалізованого підакцизного товару; • встановлюються у відсотках до обороту з реалізації підакцизних товарів (тільки для тютюнових виробів); • встановлюються одночасно за ставками у твердих сумах з одиниці реалізованого товару і у процентах до обороту з реалізації товару.

3. Непрямі податки, їх характеристика та вплив на фінансово-господарську діяльність підприємства Назва пода тку Об'єкт оподаткування Обороти з реалізації відповідних видів продукції вітчизняною виро бництва та митна вартість імпорт них Акцизний товарів, за податок придбаних іноземну валюту (крім тих, що обкладаються митним збором) Платник Суб'єкти – підприємницької діяльно сті виробники та імпортери – підакци зних товарів – Ставка/ норматив База оподаткування тверді ставки з одиниці Залежить від виду реалізованих, ввезених, підприємницької переда них товарів; діяльності відсотки до обороту з реалізації (передачі) товарів; змішані ставки.

3. Непрямі податки, їх характеристика та вплив на фінансово-господарську діяльність підприємства Назва пода тку Об'єкт оподаткування Обороти з реалізації відповідних видів продукції вітчизняною виро бництва та митна вартість імпорт них Акцизний товарів, за податок придбаних іноземну валюту (крім тих, що обкладаються митним збором) Платник Суб'єкти – підприємницької діяльно сті виробники та імпортери – підакци зних товарів – Ставка/ норматив База оподаткування тверді ставки з одиниці Залежить від виду реалізованих, ввезених, підприємницької переда них товарів; діяльності відсотки до обороту з реалізації (передачі) товарів; змішані ставки.

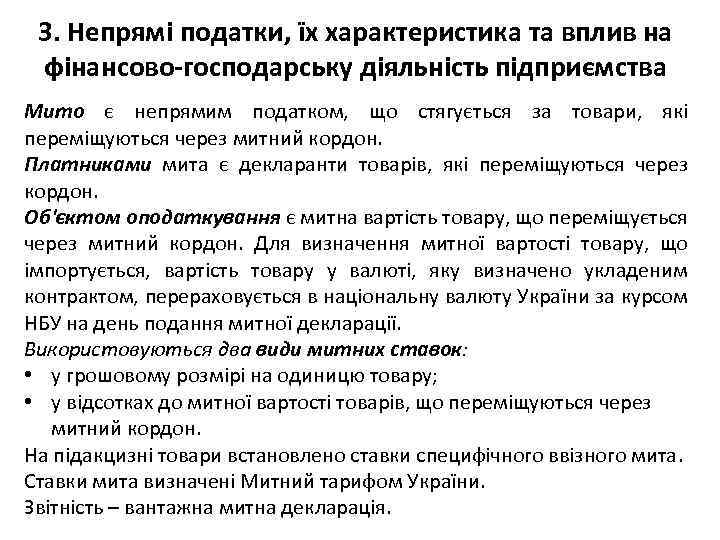

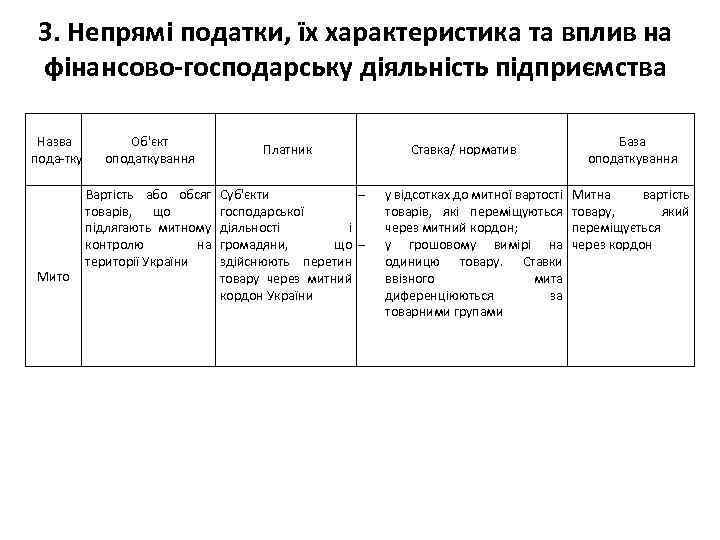

3. Непрямі податки, їх характеристика та вплив на фінансово-господарську діяльність підприємства Мито є непрямим податком, що стягується за товари, які переміщуються через митний кордон. Платниками мита є декларанти товарів, які переміщуються через кордон. Об'єктом оподаткування є митна вартість товару, що переміщується через митний кордон. Для визначення митної вартості товару, що імпортується, вартість товару у валюті, яку визначено укладеним контрактом, перераховується в національну валюту України за курсом НБУ на день подання митної декларації. Використовуються два види митних ставок: • у грошовому розмірі на одиницю товару; • у відсотках до митної вартості товарів, що переміщуються через митний кордон. На підакцизні товари встановлено ставки специфічного ввізного мита. Ставки мита визначені Митний тарифом України. Звітність – вантажна митна декларація.

3. Непрямі податки, їх характеристика та вплив на фінансово-господарську діяльність підприємства Мито є непрямим податком, що стягується за товари, які переміщуються через митний кордон. Платниками мита є декларанти товарів, які переміщуються через кордон. Об'єктом оподаткування є митна вартість товару, що переміщується через митний кордон. Для визначення митної вартості товару, що імпортується, вартість товару у валюті, яку визначено укладеним контрактом, перераховується в національну валюту України за курсом НБУ на день подання митної декларації. Використовуються два види митних ставок: • у грошовому розмірі на одиницю товару; • у відсотках до митної вартості товарів, що переміщуються через митний кордон. На підакцизні товари встановлено ставки специфічного ввізного мита. Ставки мита визначені Митний тарифом України. Звітність – вантажна митна декларація.

3. Непрямі податки, їх характеристика та вплив на фінансово-господарську діяльність підприємства Назва пода тку Мито Об'єкт оподаткування Вартість або обсяг товарів, що підлягають митному контролю на території України Платник Суб'єкти – господарської діяльності і громадяни, що – здійснюють перетин товару через митний кордон України Ставка/ норматив у відсотках до митної вартості товарів, які переміщуються через митний кордон; у грошовому вимірі на одиницю товару. Ставки ввізного мита диференціюються за товарними групами База оподаткування Митна вартість товару, який переміщується через кордон

3. Непрямі податки, їх характеристика та вплив на фінансово-господарську діяльність підприємства Назва пода тку Мито Об'єкт оподаткування Вартість або обсяг товарів, що підлягають митному контролю на території України Платник Суб'єкти – господарської діяльності і громадяни, що – здійснюють перетин товару через митний кордон України Ставка/ норматив у відсотках до митної вартості товарів, які переміщуються через митний кордон; у грошовому вимірі на одиницю товару. Ставки ввізного мита диференціюються за товарними групами База оподаткування Митна вартість товару, який переміщується через кордон

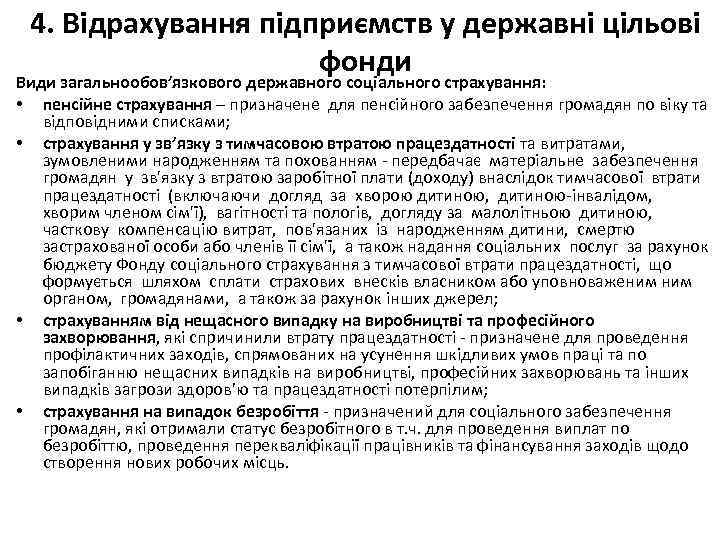

4. Відрахування підприємств у державні цільові фонди Види загальнообов’язкового державного соціального страхування: • пенсійне страхування – призначене для пенсійного забезпечення громадян по віку та відповідними списками; • страхування у зв’язку з тимчасовою втратою працездатності та витратами, зумовленими народженням та похованням передбачає матеріальне забезпечення громадян у зв'язку з втратою заробітної плати (доходу) внаслідок тимчасової втрати працездатності (включаючи догляд за хворою дитиною, дитиною інвалідом, хворим членом сім'ї), вагітності та пологів, догляду за малолітньою дитиною, часткову компенсацію витрат, пов'язаних із народженням дитини, смертю застрахованої особи або членів її сім'ї, а також надання соціальних послуг за рахунок бюджету Фонду соціального страхування з тимчасової втрати працездатності, що формується шляхом сплати страхових внесків власником або уповноваженим органом, громадянами, а також за рахунок інших джерел; • страхуванням від нещасного випадку на виробництві та професійного захворювання, які спричинили втрату працездатності призначене для проведення профілактичних заходів, спрямованих на усунення шкідливих умов праці та по запобіганню нещасних випадків на виробництві, професійних захворювань та інших випадків загрози здоров’ю та працездатності потерпілим; • страхування на випадок безробіття призначений для соціального забезпечення громадян, які отримали статус безробітного в т. ч. для проведення виплат по безробіттю, проведення перекваліфікації працівників та фінансування заходів щодо створення нових робочих місць.

4. Відрахування підприємств у державні цільові фонди Види загальнообов’язкового державного соціального страхування: • пенсійне страхування – призначене для пенсійного забезпечення громадян по віку та відповідними списками; • страхування у зв’язку з тимчасовою втратою працездатності та витратами, зумовленими народженням та похованням передбачає матеріальне забезпечення громадян у зв'язку з втратою заробітної плати (доходу) внаслідок тимчасової втрати працездатності (включаючи догляд за хворою дитиною, дитиною інвалідом, хворим членом сім'ї), вагітності та пологів, догляду за малолітньою дитиною, часткову компенсацію витрат, пов'язаних із народженням дитини, смертю застрахованої особи або членів її сім'ї, а також надання соціальних послуг за рахунок бюджету Фонду соціального страхування з тимчасової втрати працездатності, що формується шляхом сплати страхових внесків власником або уповноваженим органом, громадянами, а також за рахунок інших джерел; • страхуванням від нещасного випадку на виробництві та професійного захворювання, які спричинили втрату працездатності призначене для проведення профілактичних заходів, спрямованих на усунення шкідливих умов праці та по запобіганню нещасних випадків на виробництві, професійних захворювань та інших випадків загрози здоров’ю та працездатності потерпілим; • страхування на випадок безробіття призначений для соціального забезпечення громадян, які отримали статус безробітного в т. ч. для проведення виплат по безробіттю, проведення перекваліфікації працівників та фінансування заходів щодо створення нових робочих місць.

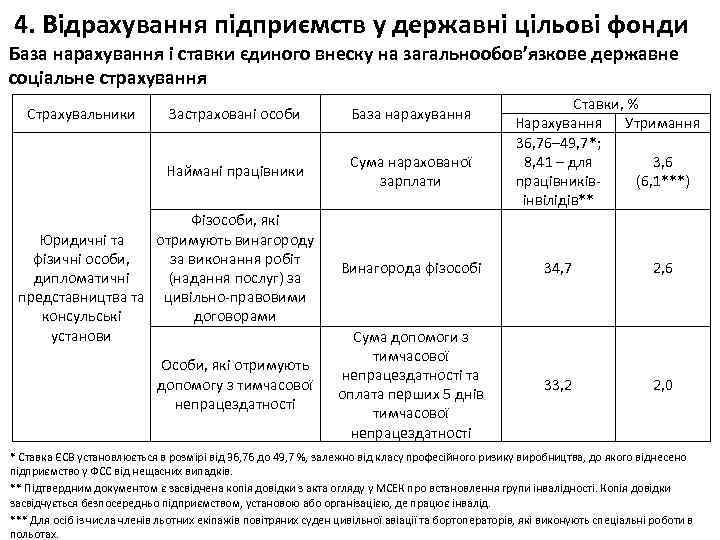

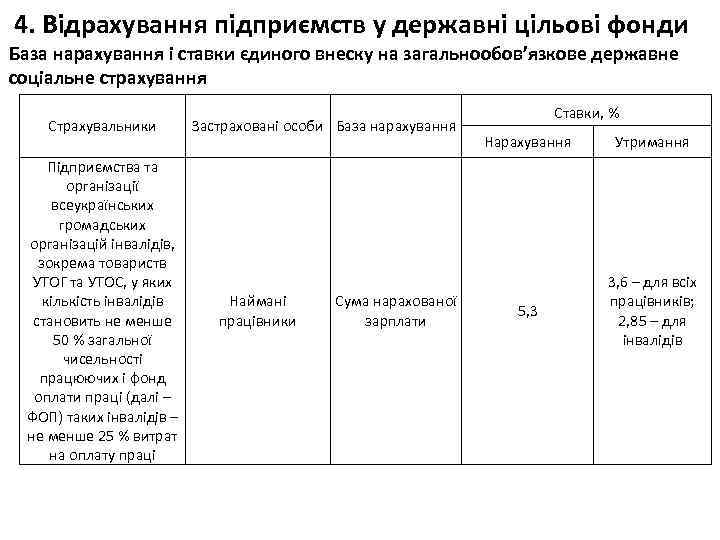

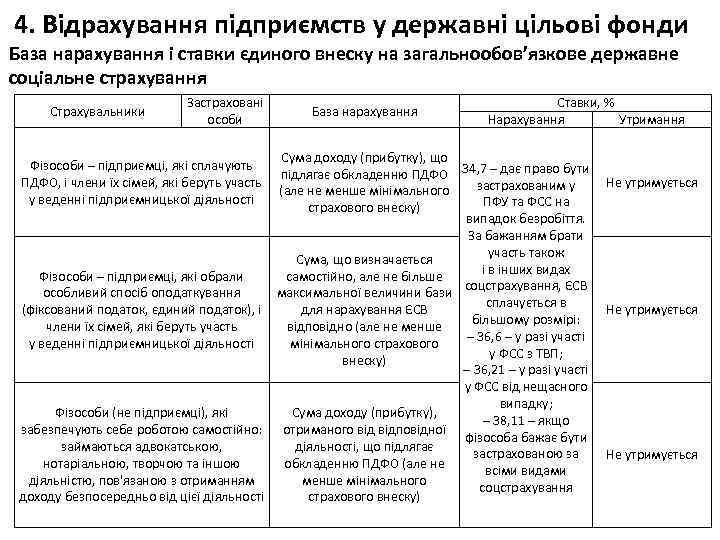

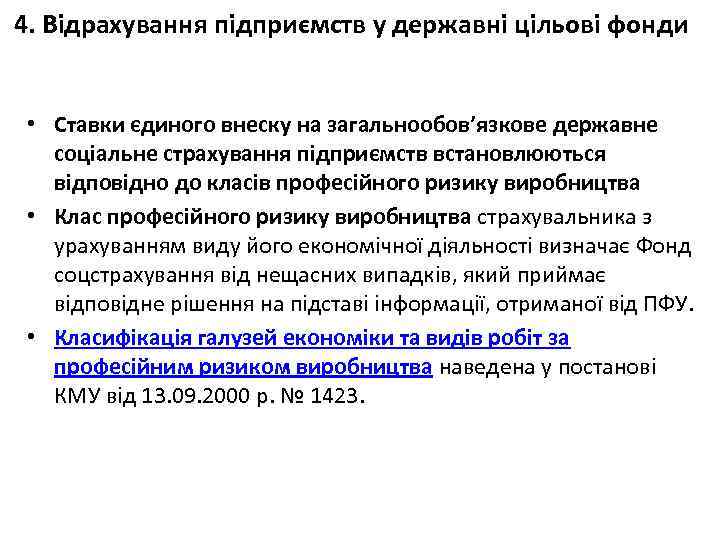

4. Відрахування підприємств у державні цільові фонди Єдиний внесок на загальнообов’язкове державне соціальне страхування (єдиний внесок) – це консолідований страховий внесок, збір якого здійснюється до системи загальнообов’язкового державного соціального страхування в обов’язковому порядку та на регулярній основі з метою забезпечення захисту, прав застрахованих осіб та членів їхніх сімей на отримання страхових виплат (послуг) за діючими видами загальнообов’язкового державного соціального страхування. Єдиний внесок не входить до системи оподаткування. Загальні засади нарахування і сплати єдиного внеску передбачені Законом України “Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування” від 8 липня 2010 р. № 2464 -VI.

4. Відрахування підприємств у державні цільові фонди Єдиний внесок на загальнообов’язкове державне соціальне страхування (єдиний внесок) – це консолідований страховий внесок, збір якого здійснюється до системи загальнообов’язкового державного соціального страхування в обов’язковому порядку та на регулярній основі з метою забезпечення захисту, прав застрахованих осіб та членів їхніх сімей на отримання страхових виплат (послуг) за діючими видами загальнообов’язкового державного соціального страхування. Єдиний внесок не входить до системи оподаткування. Загальні засади нарахування і сплати єдиного внеску передбачені Законом України “Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування” від 8 липня 2010 р. № 2464 -VI.

4. Відрахування підприємств у державні цільові фонди Платниками єдиного внеску є: • роботодавці; • працівники – громадяни України, іноземці (якщо інше не встановлено міжнародними договорами, згода на обов’язковість яких надана Верховною Радою України) та особи без громадянства; • фізичні особи, які виконують роботи (надають послуги) на підприємствах, в установах та організаціях, в інших юридичних осіб, чи у фізичних осіб – підприємців або осіб, які забезпечують себе роботою самостійно, за цивільно правовими договорами (крім фізичних осіб – підприємців, якщо виконувані ними роботи (надані послуги) відповідають видам діяльності, зазначеним у свідоцтві про державну реєстрацію їх як підприємців); • фізичні особи – підприємці, в т. ч. ті, які обрали спрощену систему оподаткування, та члени сімей цих осіб, які беруть участь у провадженні ними підприємницької діяльності; • особи, які забезпечують себе роботою самостійно – займаються незалежною професійною діяльністю, а саме науковою, літературною, артистичною, художньою, освітньою або викладацькою, а також медичною, юридичною практикою, в т. ч. адвокатською, нотаріальною діяльністю, або особи, які провадять релігійну діяльність, іншу подібну діяльність та отримують дохід безпосередньо від цієї діяльності, за умови, що такі особи не є найманими працівниками чи підприємцями;

4. Відрахування підприємств у державні цільові фонди Платниками єдиного внеску є: • роботодавці; • працівники – громадяни України, іноземці (якщо інше не встановлено міжнародними договорами, згода на обов’язковість яких надана Верховною Радою України) та особи без громадянства; • фізичні особи, які виконують роботи (надають послуги) на підприємствах, в установах та організаціях, в інших юридичних осіб, чи у фізичних осіб – підприємців або осіб, які забезпечують себе роботою самостійно, за цивільно правовими договорами (крім фізичних осіб – підприємців, якщо виконувані ними роботи (надані послуги) відповідають видам діяльності, зазначеним у свідоцтві про державну реєстрацію їх як підприємців); • фізичні особи – підприємці, в т. ч. ті, які обрали спрощену систему оподаткування, та члени сімей цих осіб, які беруть участь у провадженні ними підприємницької діяльності; • особи, які забезпечують себе роботою самостійно – займаються незалежною професійною діяльністю, а саме науковою, літературною, артистичною, художньою, освітньою або викладацькою, а також медичною, юридичною практикою, в т. ч. адвокатською, нотаріальною діяльністю, або особи, які провадять релігійну діяльність, іншу подібну діяльність та отримують дохід безпосередньо від цієї діяльності, за умови, що такі особи не є найманими працівниками чи підприємцями;

4. Відрахування підприємств у державні цільові фонди Платниками єдиного внеску є: • громадяни України, які працюють у розташованих за межами України дипломатичних представництвах і консульських установах України, філіях, представництвах, інших відокремлених підрозділах підприємств, установ та організацій (зокрема міжнародних), утворених відповідно до законодавства України (якщо інше не передбачено міжнародними договорами, згода на обов'язковість яких надана Верховною Радою України); громадяни України та особи без громадянства, які працюють у дипломатичних представництвах і консульських установах іноземних держав, філіях, представництвах, інших відокремлених підрозділах іноземних підприємств, установ та організацій (зокрема міжнародних), розташованих на території України; • особи, які працюють на виборних посадах в органах державної влади, органах місцевого самоврядування, об’єднаннях громадян та отримують заробітну плату (винагороду) за роботу на такій посаді; • працівники воєнізованих формувань, гірничорятувальних частин незалежно від підпорядкування, а також особовий склад аварійно рятувальної служби, утвореної на постійній основі; • військовослужбовці (крім військовослужбовців строкової військової служби), особи рядового і начальницького складу; • батьки – вихователі дитячих будинків сімейного типу, прийомні батьки, якщо вони отримують грошове забезпечення;

4. Відрахування підприємств у державні цільові фонди Платниками єдиного внеску є: • громадяни України, які працюють у розташованих за межами України дипломатичних представництвах і консульських установах України, філіях, представництвах, інших відокремлених підрозділах підприємств, установ та організацій (зокрема міжнародних), утворених відповідно до законодавства України (якщо інше не передбачено міжнародними договорами, згода на обов'язковість яких надана Верховною Радою України); громадяни України та особи без громадянства, які працюють у дипломатичних представництвах і консульських установах іноземних держав, філіях, представництвах, інших відокремлених підрозділах іноземних підприємств, установ та організацій (зокрема міжнародних), розташованих на території України; • особи, які працюють на виборних посадах в органах державної влади, органах місцевого самоврядування, об’єднаннях громадян та отримують заробітну плату (винагороду) за роботу на такій посаді; • працівники воєнізованих формувань, гірничорятувальних частин незалежно від підпорядкування, а також особовий склад аварійно рятувальної служби, утвореної на постійній основі; • військовослужбовці (крім військовослужбовців строкової військової служби), особи рядового і начальницького складу; • батьки – вихователі дитячих будинків сімейного типу, прийомні батьки, якщо вони отримують грошове забезпечення;

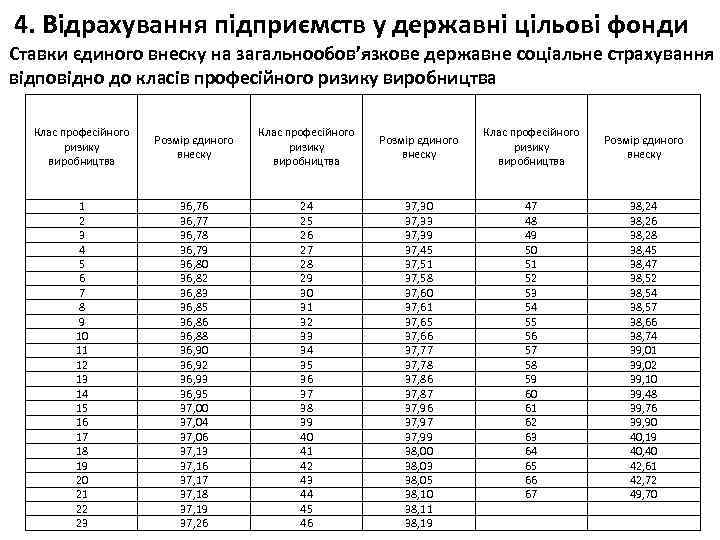

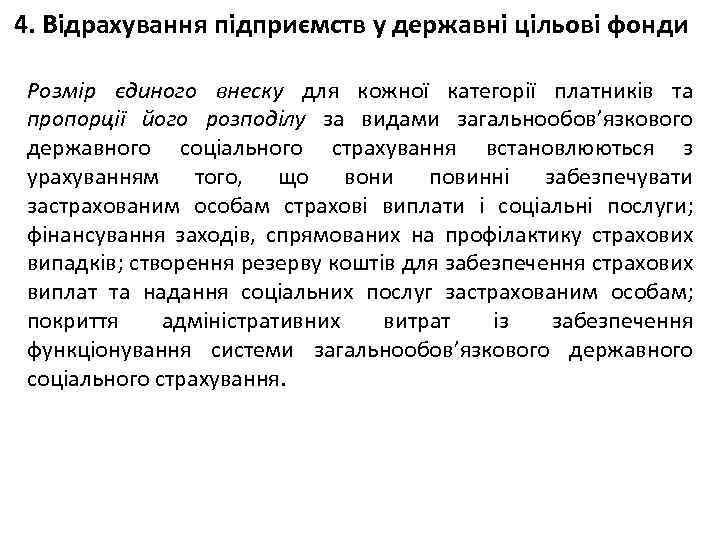

4. Відрахування підприємств у державні цільові фонди Платниками єдиного внеску є: • особи, які отримують допомогу по тимчасовій непрацездатності; • особи, які проходять строкову військову службу у Збройних Силах України, інших утворених військових формуваннях, Службі безпеки України, органах Міністерства внутрішніх справ України та службу в органах і підрозділах цивільного захисту; • особи, які отримують допомогу по догляду за дитиною до досягнення нею трирічного віку; • один з непрацюючих працездатних батьків, усиновителів, опікун, піклувальник, які фактично здійснюють догляд за дитиною інвалідом, а також непрацюючі працездатні особи, які здійснюють догляд за інвалідом I групи або за престарілим, який за висновком медичного закладу потребує постійного стороннього догляду або досяг 80 річного віку, якщо такі непрацюючі працездатні особи отримують допомогу або компенсацію.