cdef3a37858325d975dd44ebe6b6b192.ppt

- Количество слайдов: 21

Facultatea Inginerie Aerospatiala 8. FINANTAREA COMPANIILOR SI PROIECTELOR (1) CURS 12 Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 1

Facultatea Inginerie Aerospatiala 8. FINANTAREA COMPANIILOR SI PROIECTELOR (1) CURS 12 Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 1

Facultatea Inginerie Aerospatiala SUMAR SURSE DE FINANTARE EXTERNE 1. PE TERMEN LUNG Emisiunea de actiuni Imprumutul Leasing Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 2

Facultatea Inginerie Aerospatiala SUMAR SURSE DE FINANTARE EXTERNE 1. PE TERMEN LUNG Emisiunea de actiuni Imprumutul Leasing Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 2

Facultatea Inginerie Aerospatiala SURSE DE FINANTARE Companiile au nevoie continua de dezvoltare, pe care trebuie sa o finanteze. Identificarea si alegerea surselor optime de finantare sunt decizii manageriale de prima importanta. Analiza comparativa si selectia surselor de finantare sunt specialitatea liniei financiare a companiei (directorul financiar) Decizia de finantare este atributia Consiliului de Administratie, uneori fiind necesara aprobarea Adunarii Actionarilor Mangerii non financiari trebuie sa inteleaga mecanismele si uneori sa participe la decizia de finantare Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 3

Facultatea Inginerie Aerospatiala SURSE DE FINANTARE Companiile au nevoie continua de dezvoltare, pe care trebuie sa o finanteze. Identificarea si alegerea surselor optime de finantare sunt decizii manageriale de prima importanta. Analiza comparativa si selectia surselor de finantare sunt specialitatea liniei financiare a companiei (directorul financiar) Decizia de finantare este atributia Consiliului de Administratie, uneori fiind necesara aprobarea Adunarii Actionarilor Mangerii non financiari trebuie sa inteleaga mecanismele si uneori sa participe la decizia de finantare Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 3

Facultatea Inginerie Aerospatiala CLASIFICAREA SURSELOR DE FINANTARE Orice finantare un cost explicit sau implicit. Acesta difera in functie de pozitionarea sursei de finantare si de termenii finantarii. Costul este principalul criteriu in decizia de finantare. Clasificare dupa pozitionarea sursei fata de companie: – Externe – costuri mari – Interne – costuri mai mici Clasificare dupa durata efectelor: – Pe termen scurt – Pe termen lung Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 4

Facultatea Inginerie Aerospatiala CLASIFICAREA SURSELOR DE FINANTARE Orice finantare un cost explicit sau implicit. Acesta difera in functie de pozitionarea sursei de finantare si de termenii finantarii. Costul este principalul criteriu in decizia de finantare. Clasificare dupa pozitionarea sursei fata de companie: – Externe – costuri mari – Interne – costuri mai mici Clasificare dupa durata efectelor: – Pe termen scurt – Pe termen lung Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 4

Facultatea Inginerie Aerospatiala SURSE DE FINANTARE EXTERNE Sunt procurate din exteriorul firmei si au costuri mari. Conditiile lor depind de negocierea cu entitati exterioare. PE TERMEN LUNG Emisiune de actiuni ordinare Emisiune de actiuni preferentiale Imprumut (cu garantii, conditii, etc) – La termen , oferit de institutii financiare – Obligatiuni Leasing financiar si lease-back PE TERMEN SCURT Bank overdraft Factorizarea Discontarea facturilor Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 5

Facultatea Inginerie Aerospatiala SURSE DE FINANTARE EXTERNE Sunt procurate din exteriorul firmei si au costuri mari. Conditiile lor depind de negocierea cu entitati exterioare. PE TERMEN LUNG Emisiune de actiuni ordinare Emisiune de actiuni preferentiale Imprumut (cu garantii, conditii, etc) – La termen , oferit de institutii financiare – Obligatiuni Leasing financiar si lease-back PE TERMEN SCURT Bank overdraft Factorizarea Discontarea facturilor Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 5

Facultatea Inginerie Aerospatiala EMISIUNI DE ACTIUNI SOCIETATILE PE ACTIUNI (S. A. ) pot oferi actiunile lor spre achizitionare publicului. Actiunile acestora pot fi transferate de la un proprietar la altul pe o piata organizata, BURSA. Investitorii doresc un grad mare de transparenta in derularea afacerii firmelor la care au actiuni Atat firma cat si invetitorii doresc o lichiditate sporita a actiunilor – acestea trebuie sa fie usor transformate in bani. Pretul de vanzare-cumparare este stabilit de cerere si oferta, care la randul lor sunt determinate de perceptia perspectivelor de castig viitor ale firmei Compania este interesata ca actiunile sa fie tranzactionate la bursa pentru a putea la nevoie sa atraga capital suplimentar emitand actiuni noi si punandu-le in vanzare pe aceasta piata. Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 6

Facultatea Inginerie Aerospatiala EMISIUNI DE ACTIUNI SOCIETATILE PE ACTIUNI (S. A. ) pot oferi actiunile lor spre achizitionare publicului. Actiunile acestora pot fi transferate de la un proprietar la altul pe o piata organizata, BURSA. Investitorii doresc un grad mare de transparenta in derularea afacerii firmelor la care au actiuni Atat firma cat si invetitorii doresc o lichiditate sporita a actiunilor – acestea trebuie sa fie usor transformate in bani. Pretul de vanzare-cumparare este stabilit de cerere si oferta, care la randul lor sunt determinate de perceptia perspectivelor de castig viitor ale firmei Compania este interesata ca actiunile sa fie tranzactionate la bursa pentru a putea la nevoie sa atraga capital suplimentar emitand actiuni noi si punandu-le in vanzare pe aceasta piata. Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 6

Facultatea Inginerie Aerospatiala ACTIUNI ORDINARE Actiunile ordinare reprezinta unitatile de baza ale proprietatii unei S. A. Valoarea lor nominala a fost stabilita la fondarea societatii. Valoarea de piata la un moment dat rezulta din cererea la Bursa. Posesorii de actiuni ordinare – Au drepturi: pot primi dividend, pot vota hotarari ale Adunarii Actionarilor – Isi iau riscuri, sunt expusi sa piarda o parte sau tot capitalul investit, in cazul esecului firmei. Emisiunea de actiuni ordinare pentru colectarea de capital se face la un pret apropiat de cel al pietei. De obicei aceste actiuni suplimentare sunt vandute investitorilor interesati la bursa. Costurile pentru firma ale acestui capital sunt mari (pana la 10%): – Costuri directe: pentru banca si / sau brokerul emisiunii, costuri legale, costuri contabile, costuri de prospect – Costul legat de castigul asteptat de investitori, corespunzator riscului pe care si-l asuma Prin emisiune se dilueaza controlul actionarilor existenti. Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 7

Facultatea Inginerie Aerospatiala ACTIUNI ORDINARE Actiunile ordinare reprezinta unitatile de baza ale proprietatii unei S. A. Valoarea lor nominala a fost stabilita la fondarea societatii. Valoarea de piata la un moment dat rezulta din cererea la Bursa. Posesorii de actiuni ordinare – Au drepturi: pot primi dividend, pot vota hotarari ale Adunarii Actionarilor – Isi iau riscuri, sunt expusi sa piarda o parte sau tot capitalul investit, in cazul esecului firmei. Emisiunea de actiuni ordinare pentru colectarea de capital se face la un pret apropiat de cel al pietei. De obicei aceste actiuni suplimentare sunt vandute investitorilor interesati la bursa. Costurile pentru firma ale acestui capital sunt mari (pana la 10%): – Costuri directe: pentru banca si / sau brokerul emisiunii, costuri legale, costuri contabile, costuri de prospect – Costul legat de castigul asteptat de investitori, corespunzator riscului pe care si-l asuma Prin emisiune se dilueaza controlul actionarilor existenti. Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 7

Facultatea Inginerie Aerospatiala ACTIUNI PREFERENTIALE Actiunile preferentiale sunt valori imobiliare care ofera investitorilor castiguri mai mici si riscuri mai mici decat actiunile ordinare. Posesorii de actiuni preferentiale : – – – Pot primi dividend fix, inainte actionarilor ordinari, nu au drept de vot Dividendul fix inseamna ca nu pot beneficia de veniturile extraordinare ale firmei Riscurile sunt mai mici, in cazul falimentului fiind prioritari in recuperarea banilor investiti fata de actionarii ordinari Emisiunea de actiuni preferentiale este modul de atragere de capital cand gradul de indatorare al firmei este deja mare si nu poate obtine imprumuturi ieftine. – Are costuri mari, ca si emisiunea de actiuni ordinare – Dividendele nu se pot deduce la impozite Prin emisiune nu se dilueaza controlul actionarilor existenti. Pe piata, actiunile preferentiale sunt mai putin volatile decat cele ordinare. In prezent, reprezinta o sursa de finantare mai putin utilizata. Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 8

Facultatea Inginerie Aerospatiala ACTIUNI PREFERENTIALE Actiunile preferentiale sunt valori imobiliare care ofera investitorilor castiguri mai mici si riscuri mai mici decat actiunile ordinare. Posesorii de actiuni preferentiale : – – – Pot primi dividend fix, inainte actionarilor ordinari, nu au drept de vot Dividendul fix inseamna ca nu pot beneficia de veniturile extraordinare ale firmei Riscurile sunt mai mici, in cazul falimentului fiind prioritari in recuperarea banilor investiti fata de actionarii ordinari Emisiunea de actiuni preferentiale este modul de atragere de capital cand gradul de indatorare al firmei este deja mare si nu poate obtine imprumuturi ieftine. – Are costuri mari, ca si emisiunea de actiuni ordinare – Dividendele nu se pot deduce la impozite Prin emisiune nu se dilueaza controlul actionarilor existenti. Pe piata, actiunile preferentiale sunt mai putin volatile decat cele ordinare. In prezent, reprezinta o sursa de finantare mai putin utilizata. Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 8

Facultatea Inginerie Aerospatiala IMPRUMUTURI IMPRUMUTUL ESTE CEVA CE TREBUIE RESTITUIT !. Firmele se pot imprumuta in anumite conditii: La banci sau alte institutii financiare La public -imprumuturi publice – emitere de obligatiuni Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 9

Facultatea Inginerie Aerospatiala IMPRUMUTURI IMPRUMUTUL ESTE CEVA CE TREBUIE RESTITUIT !. Firmele se pot imprumuta in anumite conditii: La banci sau alte institutii financiare La public -imprumuturi publice – emitere de obligatiuni Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 9

Facultatea Inginerie Aerospatiala IMPRUMUT SAU EMISIUNE DE ACTIUNI ? Decizia este luata dupa calculul COSTULUI CAPITALULUI. Costul imprumutului este de obicei mai mic decat cel al capitalului obtinut prin emisiune de actiuni: – Pentru ca emisiunea de actiuni are costuri administrative mai mari – Pentru ca investitorii in actiuni au pretentii la un profit mai mare ca sa isi asume riscul de a investi in firma Creditorii, care isi iau un risc mai mic, trebuie sa se multumeasca cu un profit mai mic (dobanda). Dobanda platita de firma este deductibila la impozit (este o cheltuiala) in timp ce dividendul platit actionarului nu este deductibil (se extrage din profitul net al firmei). O firma care emite actiuni da un semnal nelinistitor pe piata: nu are profit suficient de reinvestit si/sau nu poate lua imprumuturi mai ieftine. Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 10

Facultatea Inginerie Aerospatiala IMPRUMUT SAU EMISIUNE DE ACTIUNI ? Decizia este luata dupa calculul COSTULUI CAPITALULUI. Costul imprumutului este de obicei mai mic decat cel al capitalului obtinut prin emisiune de actiuni: – Pentru ca emisiunea de actiuni are costuri administrative mai mari – Pentru ca investitorii in actiuni au pretentii la un profit mai mare ca sa isi asume riscul de a investi in firma Creditorii, care isi iau un risc mai mic, trebuie sa se multumeasca cu un profit mai mic (dobanda). Dobanda platita de firma este deductibila la impozit (este o cheltuiala) in timp ce dividendul platit actionarului nu este deductibil (se extrage din profitul net al firmei). O firma care emite actiuni da un semnal nelinistitor pe piata: nu are profit suficient de reinvestit si/sau nu poate lua imprumuturi mai ieftine. Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 10

Facultatea Inginerie Aerospatiala IMPRUMUTURI LA TERMEN Sunt oferite de banci sau alte institutii financiare. Sunt in general construite dupa nevoia clientului. Pentru un imprumut, clientul negociaza dupa nevoile sale cu creditorul marimea, durata, programul de restituire si dobanda. Pentru acordarea unui imprumut, banca incearca sa-si minimizeze riscul: – examineaza competenta si onestitatea solicitantului de imprumut. – cere garantii suficiente, sub forma drepturilor asupra unor active in cazul nerambursarii la termen a imprumutului sau al falimentului firmei (daca garantia este formata din terenuri si/sau cladiri, imprumutul este o IPOTECA) Avantaje: Se pot obtine relativ rapid. Sunt relativ flexibile – bancile au capacitatea si dorinta de a adapta imprumutul pe parcursul acestuia Sunt mai ieftine decat imprumuturile publice (nu au costuri administrative de emisie) Sunt accesibile si firmelor mici Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 11

Facultatea Inginerie Aerospatiala IMPRUMUTURI LA TERMEN Sunt oferite de banci sau alte institutii financiare. Sunt in general construite dupa nevoia clientului. Pentru un imprumut, clientul negociaza dupa nevoile sale cu creditorul marimea, durata, programul de restituire si dobanda. Pentru acordarea unui imprumut, banca incearca sa-si minimizeze riscul: – examineaza competenta si onestitatea solicitantului de imprumut. – cere garantii suficiente, sub forma drepturilor asupra unor active in cazul nerambursarii la termen a imprumutului sau al falimentului firmei (daca garantia este formata din terenuri si/sau cladiri, imprumutul este o IPOTECA) Avantaje: Se pot obtine relativ rapid. Sunt relativ flexibile – bancile au capacitatea si dorinta de a adapta imprumutul pe parcursul acestuia Sunt mai ieftine decat imprumuturile publice (nu au costuri administrative de emisie) Sunt accesibile si firmelor mici Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 11

Facultatea Inginerie Aerospatiala CONFIGURAREA IMPRUMUTURILOR LA TERMEN Face obiectul negocierii intre creditor si client. Restituirea imprumutului trebuie configurata de imprumutat corespunzator fluxurilor de numerar asteptate: – perioade de gratie – plata in transe egale continand returnare de imprumut si dobanda aplicata la sold (bancile prefera aceasta configuratie care le micsoreaza riscul) – plata periodica a dobanzii si plata la scadenta a imprumutului – alte configurari ale platilor Nivelul dobanzilor este proportional cu riscul atribuit de banca clientului respectiv. Dobanzile pot fi: – Fixe (banca isi include in calculul dobanzii riscul pe termenul imprumutului) – flotante cu dobanda pietei LIBOR, EURIBOR (Inter-Bank-Offered-Rate) pe X luni plus Y%; Y este determinat de riscul pe care il prezinta imprumutatul. Creditorul poate impune conditii (ex. mentinerea unor indicatori in limite stabilite, limitarea dividendului pe durata imprumutului, etc) Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 12

Facultatea Inginerie Aerospatiala CONFIGURAREA IMPRUMUTURILOR LA TERMEN Face obiectul negocierii intre creditor si client. Restituirea imprumutului trebuie configurata de imprumutat corespunzator fluxurilor de numerar asteptate: – perioade de gratie – plata in transe egale continand returnare de imprumut si dobanda aplicata la sold (bancile prefera aceasta configuratie care le micsoreaza riscul) – plata periodica a dobanzii si plata la scadenta a imprumutului – alte configurari ale platilor Nivelul dobanzilor este proportional cu riscul atribuit de banca clientului respectiv. Dobanzile pot fi: – Fixe (banca isi include in calculul dobanzii riscul pe termenul imprumutului) – flotante cu dobanda pietei LIBOR, EURIBOR (Inter-Bank-Offered-Rate) pe X luni plus Y%; Y este determinat de riscul pe care il prezinta imprumutatul. Creditorul poate impune conditii (ex. mentinerea unor indicatori in limite stabilite, limitarea dividendului pe durata imprumutului, etc) Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 12

Facultatea Inginerie Aerospatiala EMISIUNEA DE OBLIGATIUNI Sunt in general contracte de imprumuturi pe termen mediu sau lung atrase de la public Imprumuturi divizate in unitati, oferite publicului. Produc o plata periodica regulata (cupoane) pana la maturitate Pot fi configurate cu o plata finala unica – la maturitate Pot fi cuplate cu optiunea de a se transforma in actiuni (convertibile) Sunt de obicei garantate cu active ale firmei emitente Pot fi tranzactionate pe Burse (piata secundara). Au lichiditate destul de buna d. p. d. v. al investitorului care le achizitioneaza. Capacitatea firmei de a plati imprumuturile luate prin emisiunea de actiuni este stabilita de RATING. Agentiile de rating (ex. Standard & Poor, Moody’s, Fitch) atribuie – contra cost – emitentilor de obligatiuni un rating determinat de factori diversi. La rating scazut, dobanzile trebuie sa fie mari. Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 13

Facultatea Inginerie Aerospatiala EMISIUNEA DE OBLIGATIUNI Sunt in general contracte de imprumuturi pe termen mediu sau lung atrase de la public Imprumuturi divizate in unitati, oferite publicului. Produc o plata periodica regulata (cupoane) pana la maturitate Pot fi configurate cu o plata finala unica – la maturitate Pot fi cuplate cu optiunea de a se transforma in actiuni (convertibile) Sunt de obicei garantate cu active ale firmei emitente Pot fi tranzactionate pe Burse (piata secundara). Au lichiditate destul de buna d. p. d. v. al investitorului care le achizitioneaza. Capacitatea firmei de a plati imprumuturile luate prin emisiunea de actiuni este stabilita de RATING. Agentiile de rating (ex. Standard & Poor, Moody’s, Fitch) atribuie – contra cost – emitentilor de obligatiuni un rating determinat de factori diversi. La rating scazut, dobanzile trebuie sa fie mari. Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 13

Facultatea Inginerie Aerospatiala LEASING Este un contract prin care un LOCATOR / FINANTATOR transmite pentru o perioada determinata dreptul de folosinta asupra unui bun al carui proprietar este catre un LOCATAR / UTILIZATOR , in schimbul unei plati periodice (RATA DE LEASING). La sfarsitul perioadei de leasing Locatorul se obliga sa respecte dreptul de optiune al Locatarului de a cumpara bunul, de a prelungi contractul de leasing ori de a inceta relatiile contractuale In toate cazurile, pe durata contractului proprietatea legala asupra bunului este a Locatorului iar utilizarea bunului este a Locatarului Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 14

Facultatea Inginerie Aerospatiala LEASING Este un contract prin care un LOCATOR / FINANTATOR transmite pentru o perioada determinata dreptul de folosinta asupra unui bun al carui proprietar este catre un LOCATAR / UTILIZATOR , in schimbul unei plati periodice (RATA DE LEASING). La sfarsitul perioadei de leasing Locatorul se obliga sa respecte dreptul de optiune al Locatarului de a cumpara bunul, de a prelungi contractul de leasing ori de a inceta relatiile contractuale In toate cazurile, pe durata contractului proprietatea legala asupra bunului este a Locatorului iar utilizarea bunului este a Locatarului Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 14

Facultatea Inginerie Aerospatiala LEASING OPERATIONAL Daca obligatiile de asigurare, intretinere, alte cheltuieli, (inclusiv riscurile) sunt pastrate de Locator = leasing operational Este un contract pe termen relativ scurt, in nici un caz acoperind viata utila a obiectului leasingului. Contractul poate fi, in cele mai multe cazuri, intrerupt la cererea Locatarului – Locatorul isi asuma riscurile uzurii fizice sau morale inainte de termen, prin urmare se asteapta la un castig mai mare – Cheltuielile de administrare cresc costurile pentru locator Este de utilitate mare pentru locatar: daca e vorba de o nevoie temporara (ex. leasing operational de avioane in perioade de varf, de utilaje de constructii pentru un proiect limitat, etc) – Daca e vorba despre echipamente care se uzeaza moral sau fizic repede (ex. computere, copiatoare, etc. ) – Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 15

Facultatea Inginerie Aerospatiala LEASING OPERATIONAL Daca obligatiile de asigurare, intretinere, alte cheltuieli, (inclusiv riscurile) sunt pastrate de Locator = leasing operational Este un contract pe termen relativ scurt, in nici un caz acoperind viata utila a obiectului leasingului. Contractul poate fi, in cele mai multe cazuri, intrerupt la cererea Locatarului – Locatorul isi asuma riscurile uzurii fizice sau morale inainte de termen, prin urmare se asteapta la un castig mai mare – Cheltuielile de administrare cresc costurile pentru locator Este de utilitate mare pentru locatar: daca e vorba de o nevoie temporara (ex. leasing operational de avioane in perioade de varf, de utilaje de constructii pentru un proiect limitat, etc) – Daca e vorba despre echipamente care se uzeaza moral sau fizic repede (ex. computere, copiatoare, etc. ) – Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 15

Facultatea Inginerie Aerospatiala LEASING FINANCIAR, Daca obligatiile de asigurare, intretinere, alte cheltuieli, (inclusiv riscurile) sunt preluate de locatar = leasing financiar. Locatorul (finantatorul) se asteapta sa recupereze intregul cost al obiectului plus dobanda pe perioada leasingului. Locatarul de obicei nu are drept de renuntare la contract si isi asuma riscurile dar si beneficiile exploatarii obiectului. Totusi costurile finantarii prin leasing financiar sunt mai mari decat cele ale unui imprumut la termen: Locatorul pastreaza in bilant activul respectiv si isi asuma astfel riscuri suplimentare La sfarsitul perioadei acoperite, proprietatea asupra obiectului leasingului poate trece la Locatar. Avantaje pentru Locatar: – Plati periodice mai mici in loc de o plata majora la achizitionare – Solutie de finantare adoptata cand alte solutii (capital propriu, emisiune de actiuni sau imprumut) sunt imposibile. Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 16

Facultatea Inginerie Aerospatiala LEASING FINANCIAR, Daca obligatiile de asigurare, intretinere, alte cheltuieli, (inclusiv riscurile) sunt preluate de locatar = leasing financiar. Locatorul (finantatorul) se asteapta sa recupereze intregul cost al obiectului plus dobanda pe perioada leasingului. Locatarul de obicei nu are drept de renuntare la contract si isi asuma riscurile dar si beneficiile exploatarii obiectului. Totusi costurile finantarii prin leasing financiar sunt mai mari decat cele ale unui imprumut la termen: Locatorul pastreaza in bilant activul respectiv si isi asuma astfel riscuri suplimentare La sfarsitul perioadei acoperite, proprietatea asupra obiectului leasingului poate trece la Locatar. Avantaje pentru Locatar: – Plati periodice mai mici in loc de o plata majora la achizitionare – Solutie de finantare adoptata cand alte solutii (capital propriu, emisiune de actiuni sau imprumut) sunt imposibile. Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 16

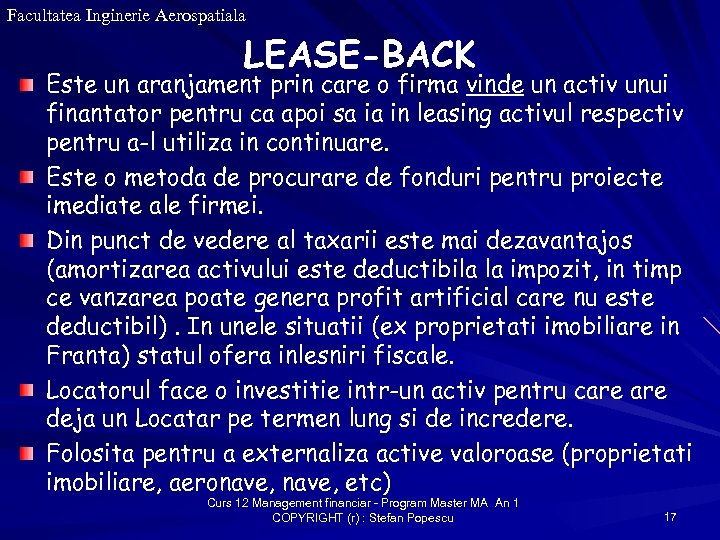

Facultatea Inginerie Aerospatiala LEASE-BACK Este un aranjament prin care o firma vinde un activ unui finantator pentru ca apoi sa ia in leasing activul respectiv pentru a-l utiliza in continuare. Este o metoda de procurare de fonduri pentru proiecte imediate ale firmei. Din punct de vedere al taxarii este mai dezavantajos (amortizarea activului este deductibila la impozit, in timp ce vanzarea poate genera profit artificial care nu este deductibil). In unele situatii (ex proprietati imobiliare in Franta) statul ofera inlesniri fiscale. Locatorul face o investitie intr-un activ pentru care deja un Locatar pe termen lung si de incredere. Folosita pentru a externaliza active valoroase (proprietati imobiliare, aeronave, etc) Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 17

Facultatea Inginerie Aerospatiala LEASE-BACK Este un aranjament prin care o firma vinde un activ unui finantator pentru ca apoi sa ia in leasing activul respectiv pentru a-l utiliza in continuare. Este o metoda de procurare de fonduri pentru proiecte imediate ale firmei. Din punct de vedere al taxarii este mai dezavantajos (amortizarea activului este deductibila la impozit, in timp ce vanzarea poate genera profit artificial care nu este deductibil). In unele situatii (ex proprietati imobiliare in Franta) statul ofera inlesniri fiscale. Locatorul face o investitie intr-un activ pentru care deja un Locatar pe termen lung si de incredere. Folosita pentru a externaliza active valoroase (proprietati imobiliare, aeronave, etc) Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 17

Facultatea Inginerie Aerospatiala LEASING IN INDUSTRIA DE TRANSPORT AERIAN Peste 30% din aeronavele comerciale companiilor aeriene sunt finantate prin leasing. Pretul unui avion de linie este foarte mare, necesitand finantari speciale. Doua sisteme majore de leasing sunt utilizate dupa necesitati: WET LEASE: avionul cu echipaj, mentenanta si asigurare este inchiriat utilizatorului la un tarif stabilit per ora de zbor, cu o plata minima daca avionul nu e folosit. DRY LEASE: numai avionul propriu-zis este pus la dispozitia utilizatorului, acesta utilizandu-l ca si partea de flota pe care o detine in proprietate si platind periodic o suma stabilita in contract. Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 18

Facultatea Inginerie Aerospatiala LEASING IN INDUSTRIA DE TRANSPORT AERIAN Peste 30% din aeronavele comerciale companiilor aeriene sunt finantate prin leasing. Pretul unui avion de linie este foarte mare, necesitand finantari speciale. Doua sisteme majore de leasing sunt utilizate dupa necesitati: WET LEASE: avionul cu echipaj, mentenanta si asigurare este inchiriat utilizatorului la un tarif stabilit per ora de zbor, cu o plata minima daca avionul nu e folosit. DRY LEASE: numai avionul propriu-zis este pus la dispozitia utilizatorului, acesta utilizandu-l ca si partea de flota pe care o detine in proprietate si platind periodic o suma stabilita in contract. Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 18

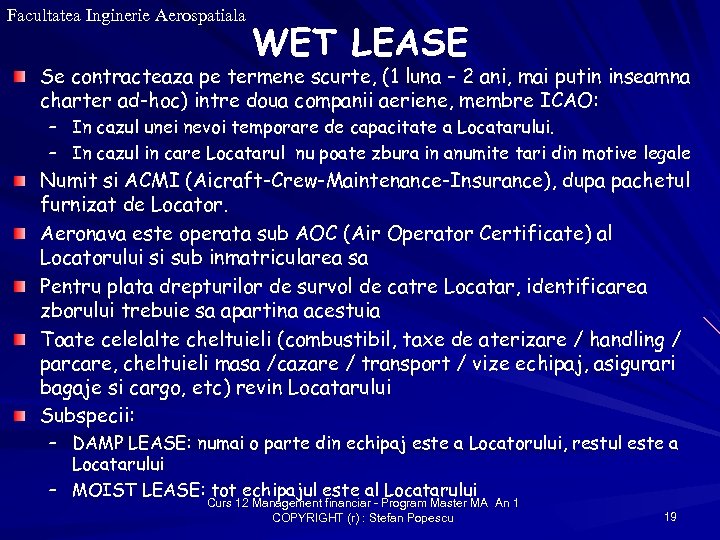

Facultatea Inginerie Aerospatiala WET LEASE Se contracteaza pe termene scurte, (1 luna – 2 ani, mai putin inseamna charter ad-hoc) intre doua companii aeriene, membre ICAO: – In cazul unei nevoi temporare de capacitate a Locatarului. – In cazul in care Locatarul nu poate zbura in anumite tari din motive legale Numit si ACMI (Aicraft-Crew-Maintenance-Insurance), dupa pachetul furnizat de Locator. Aeronava este operata sub AOC (Air Operator Certificate) al Locatorului si sub inmatricularea sa Pentru plata drepturilor de survol de catre Locatar, identificarea zborului trebuie sa apartina acestuia Toate celelalte cheltuieli (combustibil, taxe de aterizare / handling / parcare, cheltuieli masa /cazare / transport / vize echipaj, asigurari bagaje si cargo, etc) revin Locatarului Subspecii: – DAMP LEASE: numai o parte din echipaj este a Locatorului, restul este a Locatarului – MOIST LEASE: tot echipajul este al Locatarului Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 19

Facultatea Inginerie Aerospatiala WET LEASE Se contracteaza pe termene scurte, (1 luna – 2 ani, mai putin inseamna charter ad-hoc) intre doua companii aeriene, membre ICAO: – In cazul unei nevoi temporare de capacitate a Locatarului. – In cazul in care Locatarul nu poate zbura in anumite tari din motive legale Numit si ACMI (Aicraft-Crew-Maintenance-Insurance), dupa pachetul furnizat de Locator. Aeronava este operata sub AOC (Air Operator Certificate) al Locatorului si sub inmatricularea sa Pentru plata drepturilor de survol de catre Locatar, identificarea zborului trebuie sa apartina acestuia Toate celelalte cheltuieli (combustibil, taxe de aterizare / handling / parcare, cheltuieli masa /cazare / transport / vize echipaj, asigurari bagaje si cargo, etc) revin Locatarului Subspecii: – DAMP LEASE: numai o parte din echipaj este a Locatorului, restul este a Locatarului – MOIST LEASE: tot echipajul este al Locatarului Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 19

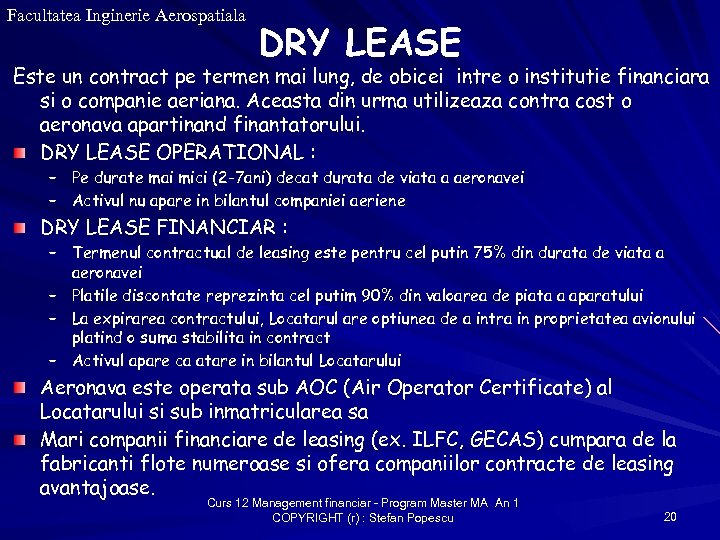

Facultatea Inginerie Aerospatiala DRY LEASE Este un contract pe termen mai lung, de obicei intre o institutie financiara si o companie aeriana. Aceasta din urma utilizeaza contra cost o aeronava apartinand finantatorului. DRY LEASE OPERATIONAL : – Pe durate mai mici (2 -7 ani) decat durata de viata a aeronavei – Activul nu apare in bilantul companiei aeriene DRY LEASE FINANCIAR : – Termenul contractual de leasing este pentru cel putin 75% din durata de viata a aeronavei – Platile discontate reprezinta cel putim 90% din valoarea de piata a aparatului – La expirarea contractului, Locatarul are optiunea de a intra in proprietatea avionului platind o suma stabilita in contract – Activul apare ca atare in bilantul Locatarului Aeronava este operata sub AOC (Air Operator Certificate) al Locatarului si sub inmatricularea sa Mari companii financiare de leasing (ex. ILFC, GECAS) cumpara de la fabricanti flote numeroase si ofera companiilor contracte de leasing avantajoase. Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 20

Facultatea Inginerie Aerospatiala DRY LEASE Este un contract pe termen mai lung, de obicei intre o institutie financiara si o companie aeriana. Aceasta din urma utilizeaza contra cost o aeronava apartinand finantatorului. DRY LEASE OPERATIONAL : – Pe durate mai mici (2 -7 ani) decat durata de viata a aeronavei – Activul nu apare in bilantul companiei aeriene DRY LEASE FINANCIAR : – Termenul contractual de leasing este pentru cel putin 75% din durata de viata a aeronavei – Platile discontate reprezinta cel putim 90% din valoarea de piata a aparatului – La expirarea contractului, Locatarul are optiunea de a intra in proprietatea avionului platind o suma stabilita in contract – Activul apare ca atare in bilantul Locatarului Aeronava este operata sub AOC (Air Operator Certificate) al Locatarului si sub inmatricularea sa Mari companii financiare de leasing (ex. ILFC, GECAS) cumpara de la fabricanti flote numeroase si ofera companiilor contracte de leasing avantajoase. Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 20

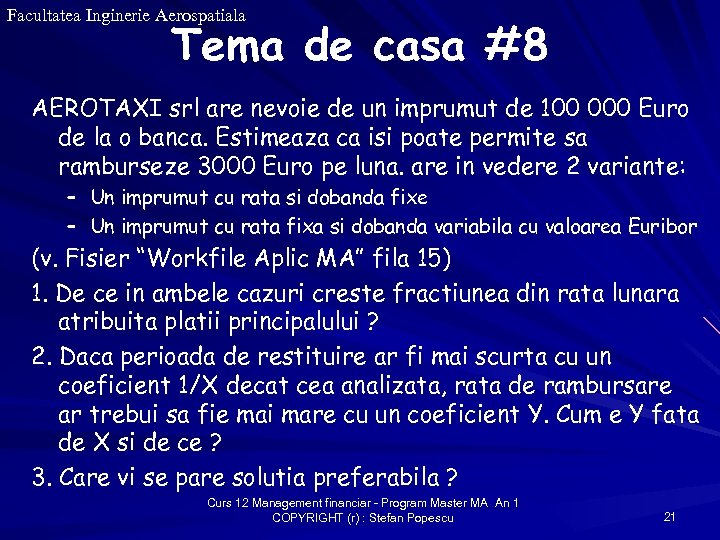

Facultatea Inginerie Aerospatiala Tema de casa #8 AEROTAXI srl are nevoie de un imprumut de 100 000 Euro de la o banca. Estimeaza ca isi poate permite sa ramburseze 3000 Euro pe luna. are in vedere 2 variante: – Un imprumut cu rata si dobanda fixe – Un imprumut cu rata fixa si dobanda variabila cu valoarea Euribor (v. Fisier “Workfile Aplic MA” fila 15) 1. De ce in ambele cazuri creste fractiunea din rata lunara atribuita platii principalului ? 2. Daca perioada de restituire ar fi mai scurta cu un coeficient 1/X decat cea analizata, rata de rambursare ar trebui sa fie mai mare cu un coeficient Y. Cum e Y fata de X si de ce ? 3. Care vi se pare solutia preferabila ? Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 21

Facultatea Inginerie Aerospatiala Tema de casa #8 AEROTAXI srl are nevoie de un imprumut de 100 000 Euro de la o banca. Estimeaza ca isi poate permite sa ramburseze 3000 Euro pe luna. are in vedere 2 variante: – Un imprumut cu rata si dobanda fixe – Un imprumut cu rata fixa si dobanda variabila cu valoarea Euribor (v. Fisier “Workfile Aplic MA” fila 15) 1. De ce in ambele cazuri creste fractiunea din rata lunara atribuita platii principalului ? 2. Daca perioada de restituire ar fi mai scurta cu un coeficient 1/X decat cea analizata, rata de rambursare ar trebui sa fie mai mare cu un coeficient Y. Cum e Y fata de X si de ce ? 3. Care vi se pare solutia preferabila ? Curs 12 Management financiar - Program Master MA An 1 COPYRIGHT (r) : Stefan Popescu 21