sem.ppt

- Количество слайдов: 71

Экономический анализ ст. преподаватель кафедры «Экономический анализ и аудит» , к. э. н. Новиков В. А.

Экономический анализ ст. преподаватель кафедры «Экономический анализ и аудит» , к. э. н. Новиков В. А.

Аналитический баланс-нетто • уплотненный аналитический баланс, позволяет избежать корректировок на этапе расчета финансовых коэффициентов • производятся перегруппировки отдельных статей оборотных и внеоборотных активов, капитала и обязательств.

Аналитический баланс-нетто • уплотненный аналитический баланс, позволяет избежать корректировок на этапе расчета финансовых коэффициентов • производятся перегруппировки отдельных статей оборотных и внеоборотных активов, капитала и обязательств.

Аналитический баланс-нетто • «Задолженность участников по взносам в уставный капитал» - исключается из оборотных активов и собственного капитала • «Долгосрочная дебиторская задолженность» переносится из оборотных во внеоборотные активы • «Расходы будущих периодов» со сроком выше 12 месяцев переносятся в во внеоборотные активы • «Доходы будущих периодов» , «Резервы предстоящих расходов и платежей» переносятся в раздел собственного капитала

Аналитический баланс-нетто • «Задолженность участников по взносам в уставный капитал» - исключается из оборотных активов и собственного капитала • «Долгосрочная дебиторская задолженность» переносится из оборотных во внеоборотные активы • «Расходы будущих периодов» со сроком выше 12 месяцев переносятся в во внеоборотные активы • «Доходы будущих периодов» , «Резервы предстоящих расходов и платежей» переносятся в раздел собственного капитала

Анализ активов • Анализ оборотных средств – анализ структуры и состава – анализ запасов – анализ дебиторской задолженности – анализ денежных средств • Анализ внеоборотных средств – анализ нематериальных активов – анализ основных средств – анализ долгосрочных финансовых вложений

Анализ активов • Анализ оборотных средств – анализ структуры и состава – анализ запасов – анализ дебиторской задолженности – анализ денежных средств • Анализ внеоборотных средств – анализ нематериальных активов – анализ основных средств – анализ долгосрочных финансовых вложений

АНАЛИЗ ОБОРОТНЫХ АКТИВОВ Группировки оборотных активов: • по сферам функционирования • по степени ликвидности • по категориям риска

АНАЛИЗ ОБОРОТНЫХ АКТИВОВ Группировки оборотных активов: • по сферам функционирования • по степени ликвидности • по категориям риска

Группировки оборотных активов по сферам функционирования: – производственная сфера – сфера обращения

Группировки оборотных активов по сферам функционирования: – производственная сфера – сфера обращения

Группировки оборотных активов по степени ликвидности: – А 1 – наиболее ликвидные активы – А 2 – быстро реализуемые активы – А 3 – медленно реализуемые актив

Группировки оборотных активов по степени ликвидности: – А 1 – наиболее ликвидные активы – А 2 – быстро реализуемые активы – А 3 – медленно реализуемые актив

Группировки оборотных активов по категориям риска: – минимальный (А 1) – малый – средний (незавершенное производство, продукция ПТН) – высокий (неликвиды)

Группировки оборотных активов по категориям риска: – минимальный (А 1) – малый – средний (незавершенное производство, продукция ПТН) – высокий (неликвиды)

Анализ запасов • материально производственные запасы • незавершенное производство • готовая продукция • расходы будущих периодов

Анализ запасов • материально производственные запасы • незавершенное производство • готовая продукция • расходы будущих периодов

Анализ МПЗ • оценка способа списания запасов в производство: – себестоимость каждой единицы – средняя себестоимость – ФИФО – ЛИФО (исключен) • полнота: – включая все расходы; – договорной стоимость запаса

Анализ МПЗ • оценка способа списания запасов в производство: – себестоимость каждой единицы – средняя себестоимость – ФИФО – ЛИФО (исключен) • полнота: – включая все расходы; – договорной стоимость запаса

Анализ МПЗ Необходимо проводить • оценка существенности статьи, ее влияния на операционный цикл и скорости оборота средств

Анализ МПЗ Необходимо проводить • оценка существенности статьи, ее влияния на операционный цикл и скорости оборота средств

Анализ МПЗ (показатели) • Доля МПЗ в общей величине активов: МПЗ Доля МПЗА = -------Активы • Доля МПЗ в стоимости оборотных активов: МПЗ Доля МПЗОА = ---------Оборотные активы • Период оборота МПЗ (ДОМПЗ): МПЗ * Длительность периода (дней) ДОМПЗ = --------------------Себестоимость продаж (или расход материалов)

Анализ МПЗ (показатели) • Доля МПЗ в общей величине активов: МПЗ Доля МПЗА = -------Активы • Доля МПЗ в стоимости оборотных активов: МПЗ Доля МПЗОА = ---------Оборотные активы • Период оборота МПЗ (ДОМПЗ): МПЗ * Длительность периода (дней) ДОМПЗ = --------------------Себестоимость продаж (или расход материалов)

Анализ незавершенного производства (НП) • анализ применяемой методики оценки: – по фактической себестоимости – по нормативной себестоимости – по прямым статьям расходов – по стоимости сырья • оценка существенности статьи, ее влияния на операционный цикл и скорости оборота средств

Анализ незавершенного производства (НП) • анализ применяемой методики оценки: – по фактической себестоимости – по нормативной себестоимости – по прямым статьям расходов – по стоимости сырья • оценка существенности статьи, ее влияния на операционный цикл и скорости оборота средств

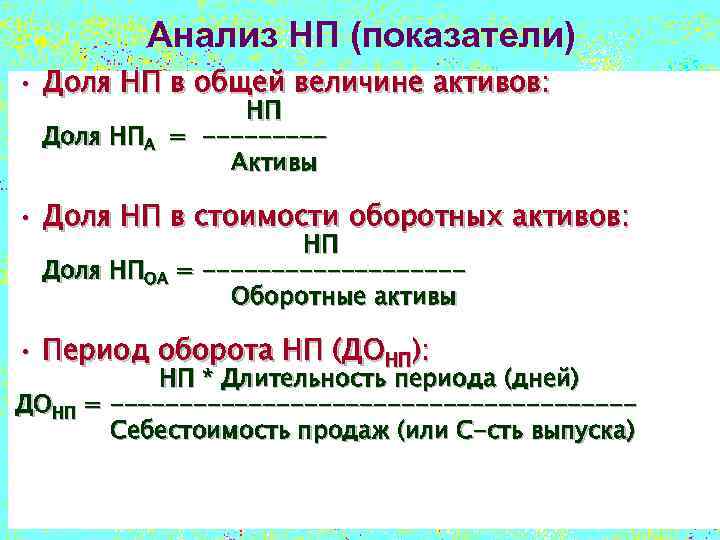

Анализ НП (показатели) • Доля НП в общей величине активов: НП Доля НПА = ----Активы • Доля НП в стоимости оборотных активов: НП Доля НПОА = ---------Оборотные активы • Период оборота НП (ДОНП): НП * Длительность периода (дней) ДОНП = -------------------Себестоимость продаж (или С-сть выпуска)

Анализ НП (показатели) • Доля НП в общей величине активов: НП Доля НПА = ----Активы • Доля НП в стоимости оборотных активов: НП Доля НПОА = ---------Оборотные активы • Период оборота НП (ДОНП): НП * Длительность периода (дней) ДОНП = -------------------Себестоимость продаж (или С-сть выпуска)

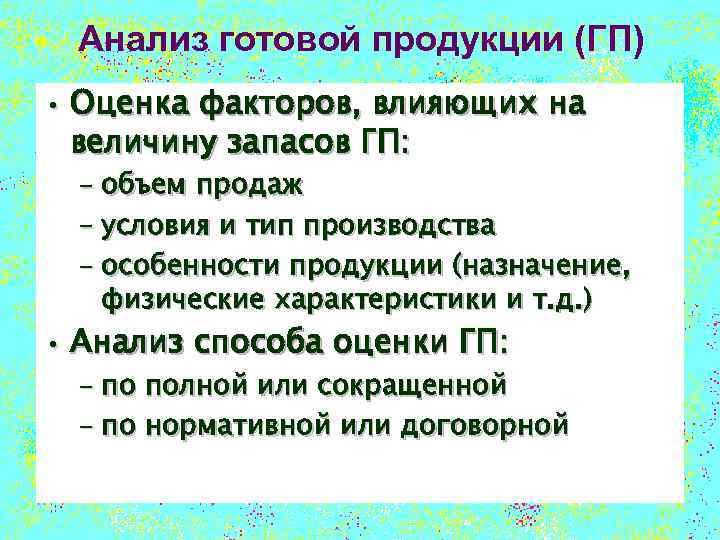

Анализ готовой продукции (ГП) • Оценка факторов, влияющих на величину запасов ГП: – объем продаж – условия и тип производства – особенности продукции (назначение, физические характеристики и т. д. ) • Анализ способа оценки ГП: – по полной или сокращенной – по нормативной или договорной

Анализ готовой продукции (ГП) • Оценка факторов, влияющих на величину запасов ГП: – объем продаж – условия и тип производства – особенности продукции (назначение, физические характеристики и т. д. ) • Анализ способа оценки ГП: – по полной или сокращенной – по нормативной или договорной

Анализ расходов будущих периодов • анализ состава расходов будущих периодов • часть расходов будущих периодов срок которых выходит за рамки 12 месяцев может быть отнесена к составу внеоборотных активов

Анализ расходов будущих периодов • анализ состава расходов будущих периодов • часть расходов будущих периодов срок которых выходит за рамки 12 месяцев может быть отнесена к составу внеоборотных активов

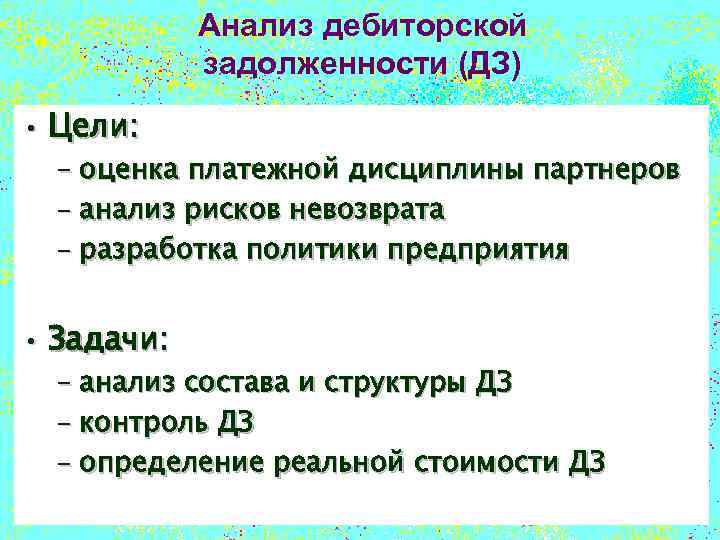

Анализ дебиторской задолженности (ДЗ) • Цели: – оценка платежной дисциплины партнеров – анализ рисков невозврата – разработка политики предприятия • Задачи: – анализ состава и структуры ДЗ – контроль ДЗ – определение реальной стоимости ДЗ

Анализ дебиторской задолженности (ДЗ) • Цели: – оценка платежной дисциплины партнеров – анализ рисков невозврата – разработка политики предприятия • Задачи: – анализ состава и структуры ДЗ – контроль ДЗ – определение реальной стоимости ДЗ

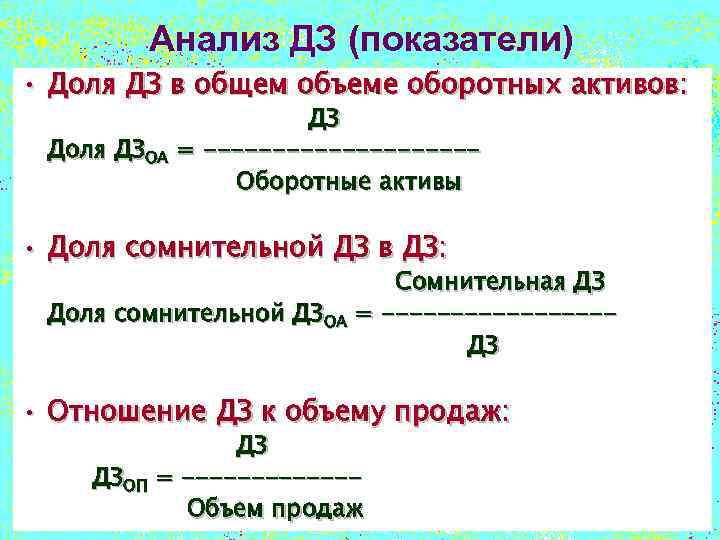

Анализ ДЗ (показатели) • Доля ДЗ в общем объеме оборотных активов: ДЗ Доля ДЗОА = ----------Оборотные активы • Доля сомнительной ДЗ в ДЗ: Сомнительная ДЗ Доля сомнительной ДЗОА = --------ДЗ • Отношение ДЗ к объему продаж: ДЗ ДЗОП = ------Объем продаж

Анализ ДЗ (показатели) • Доля ДЗ в общем объеме оборотных активов: ДЗ Доля ДЗОА = ----------Оборотные активы • Доля сомнительной ДЗ в ДЗ: Сомнительная ДЗ Доля сомнительной ДЗОА = --------ДЗ • Отношение ДЗ к объему продаж: ДЗ ДЗОП = ------Объем продаж

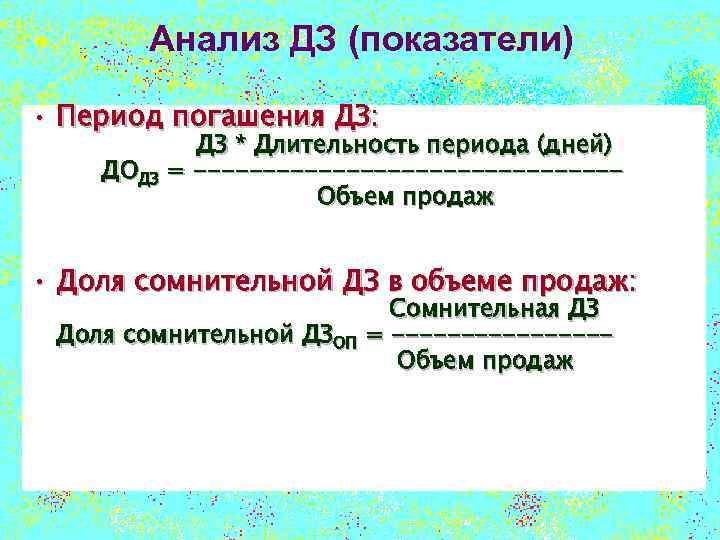

Анализ ДЗ (показатели) • Период погашения ДЗ: ДЗ * Длительность периода (дней) ДОДЗ = ---------------Объем продаж • Доля сомнительной ДЗ в объеме продаж: Сомнительная ДЗ Доля сомнительной ДЗОП = --------Объем продаж

Анализ ДЗ (показатели) • Период погашения ДЗ: ДЗ * Длительность периода (дней) ДОДЗ = ---------------Объем продаж • Доля сомнительной ДЗ в объеме продаж: Сомнительная ДЗ Доля сомнительной ДЗОП = --------Объем продаж

Анализ ДЗ по срокам образования Всего Виды на ДЗ конец до 1 года мес. В том числе по срокам образования от 1 до 3 мес. от 3 до 6 мес. от 6 мес. более до года

Анализ ДЗ по срокам образования Всего Виды на ДЗ конец до 1 года мес. В том числе по срокам образования от 1 до 3 мес. от 3 до 6 мес. от 6 мес. более до года

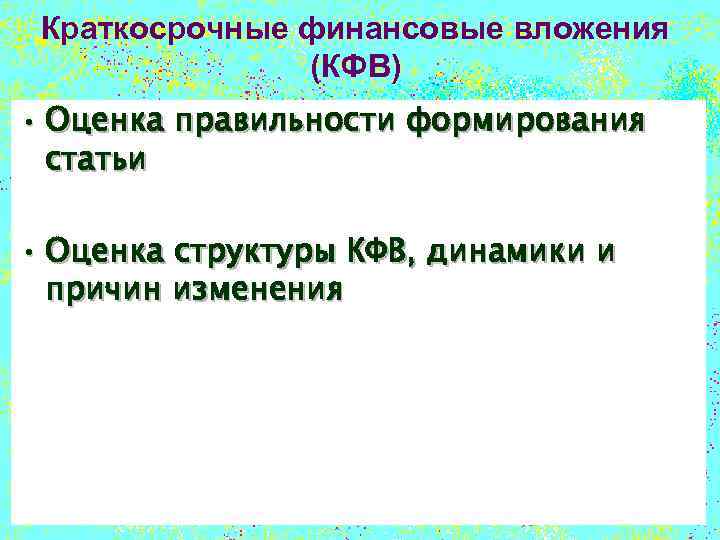

Краткосрочные финансовые вложения (КФВ) • Оценка правильности формирования статьи • Оценка структуры КФВ, динамики и причин изменения

Краткосрочные финансовые вложения (КФВ) • Оценка правильности формирования статьи • Оценка структуры КФВ, динамики и причин изменения

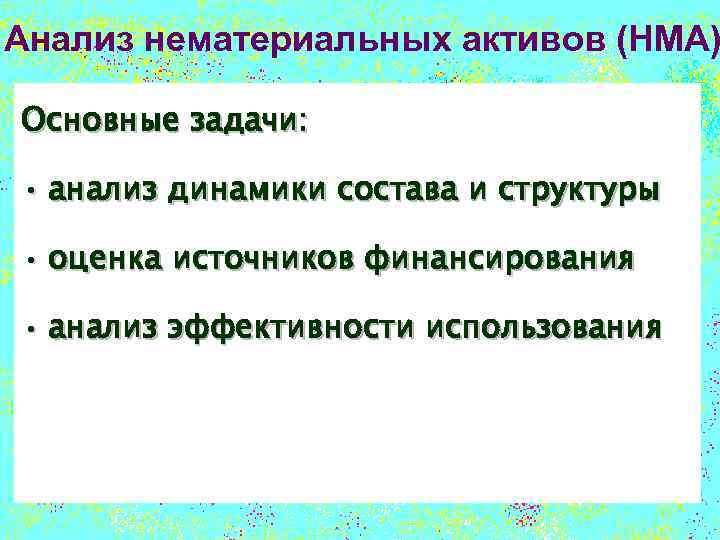

Анализ нематериальных активов (НМА) Основные задачи: • анализ динамики состава и структуры • оценка источников финансирования • анализ эффективности использования

Анализ нематериальных активов (НМА) Основные задачи: • анализ динамики состава и структуры • оценка источников финансирования • анализ эффективности использования

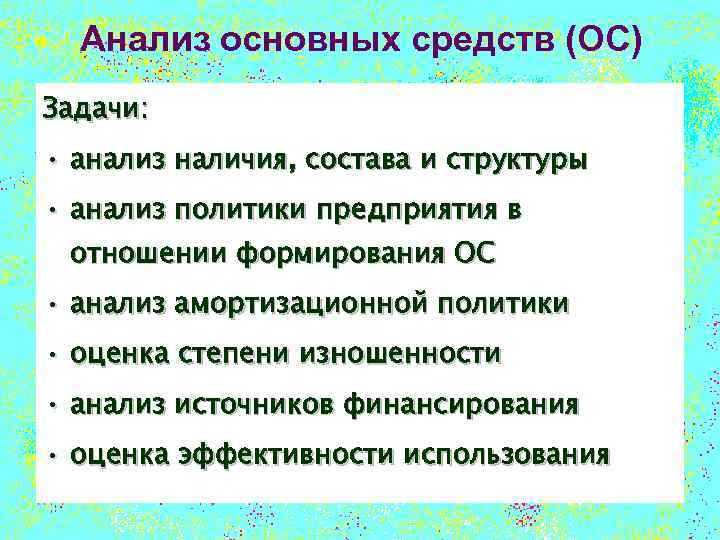

Анализ основных средств (ОС) Задачи: • анализ наличия, состава и структуры • анализ политики предприятия в отношении формирования ОС • анализ амортизационной политики • оценка степени изношенности • анализ источников финансирования • оценка эффективности использования

Анализ основных средств (ОС) Задачи: • анализ наличия, состава и структуры • анализ политики предприятия в отношении формирования ОС • анализ амортизационной политики • оценка степени изношенности • анализ источников финансирования • оценка эффективности использования

Анализ состава и структуры Показатели На начало На конец Изменения периода тыс. руб. % % тыс. руб. % руб. Анализ движения ОС Показатели Остаток на Посту- Выбыначало пило ло периода Остаток на конец периода

Анализ состава и структуры Показатели На начало На конец Изменения периода тыс. руб. % % тыс. руб. % руб. Анализ движения ОС Показатели Остаток на Посту- Выбыначало пило ло периода Остаток на конец периода

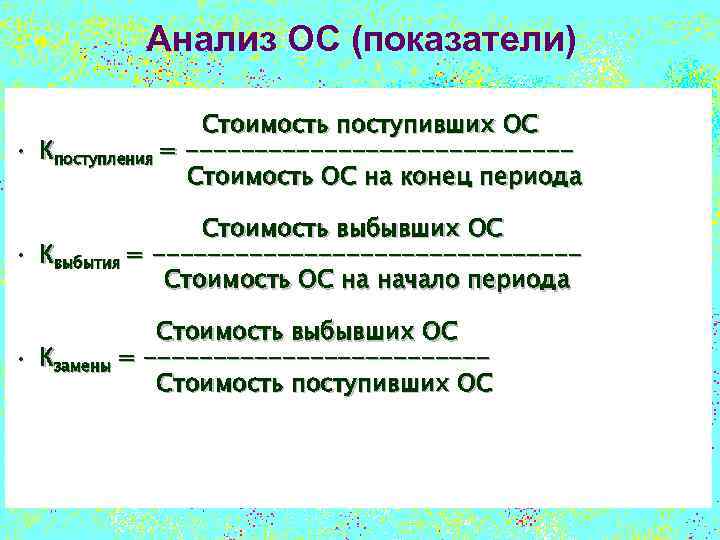

Анализ ОС (показатели) Стоимость поступивших ОС • Кпоступления = --------------Стоимость ОС на конец периода Стоимость выбывших ОС • Квыбытия = ---------------Стоимость ОС на начало периода Стоимость выбывших ОС • Кзамены = ------------Стоимость поступивших ОС

Анализ ОС (показатели) Стоимость поступивших ОС • Кпоступления = --------------Стоимость ОС на конец периода Стоимость выбывших ОС • Квыбытия = ---------------Стоимость ОС на начало периода Стоимость выбывших ОС • Кзамены = ------------Стоимость поступивших ОС

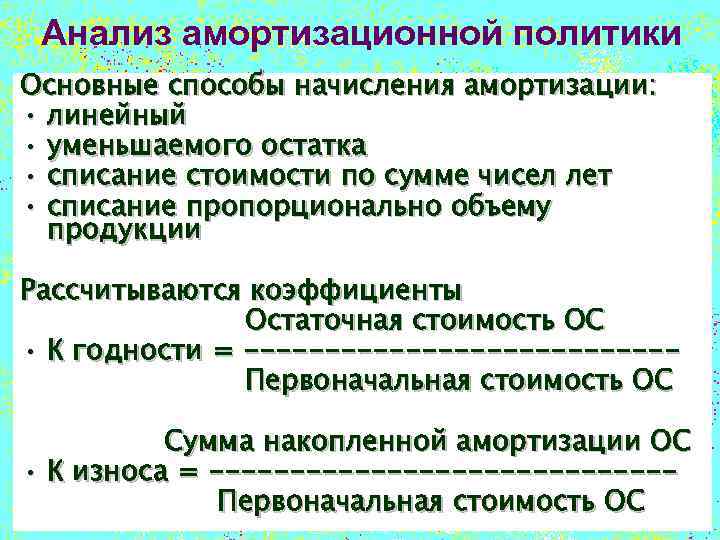

Анализ амортизационной политики Основные способы начисления амортизации: • линейный • уменьшаемого остатка • списание стоимости по сумме чисел лет • списание пропорционально объему продукции Рассчитываются коэффициенты Остаточная стоимость ОС • К годности = -------------Первоначальная стоимость ОС Сумма накопленной амортизации ОС • К износа = --------------Первоначальная стоимость ОС

Анализ амортизационной политики Основные способы начисления амортизации: • линейный • уменьшаемого остатка • списание стоимости по сумме чисел лет • списание пропорционально объему продукции Рассчитываются коэффициенты Остаточная стоимость ОС • К годности = -------------Первоначальная стоимость ОС Сумма накопленной амортизации ОС • К износа = --------------Первоначальная стоимость ОС

Анализ эффективности использования ОС Показатели 1. Среднегодовая стоимость ОС, тыс. руб. 2. Выручка, тыс. руб. 3. Чистая прибыль 4. Фондоотдача, коп. 5. Рентабельность ОС, % Фактически за тек. период Изменения за пред. тыс. руб. % период

Анализ эффективности использования ОС Показатели 1. Среднегодовая стоимость ОС, тыс. руб. 2. Выручка, тыс. руб. 3. Чистая прибыль 4. Фондоотдача, коп. 5. Рентабельность ОС, % Фактически за тек. период Изменения за пред. тыс. руб. % период

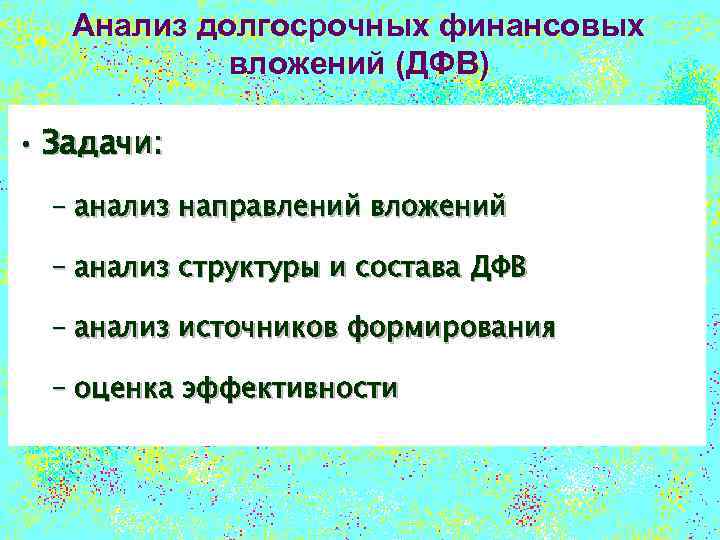

Анализ долгосрочных финансовых вложений (ДФВ) • Задачи: – анализ направлений вложений – анализ структуры и состава ДФВ – анализ источников формирования – оценка эффективности

Анализ долгосрочных финансовых вложений (ДФВ) • Задачи: – анализ направлений вложений – анализ структуры и состава ДФВ – анализ источников формирования – оценка эффективности

Анализ состава и структуры ДФВ Виды ДФВ На начало На конец Изменения периода тыс. руб. % руб. % тыс. руб. %

Анализ состава и структуры ДФВ Виды ДФВ На начало На конец Изменения периода тыс. руб. % руб. % тыс. руб. %

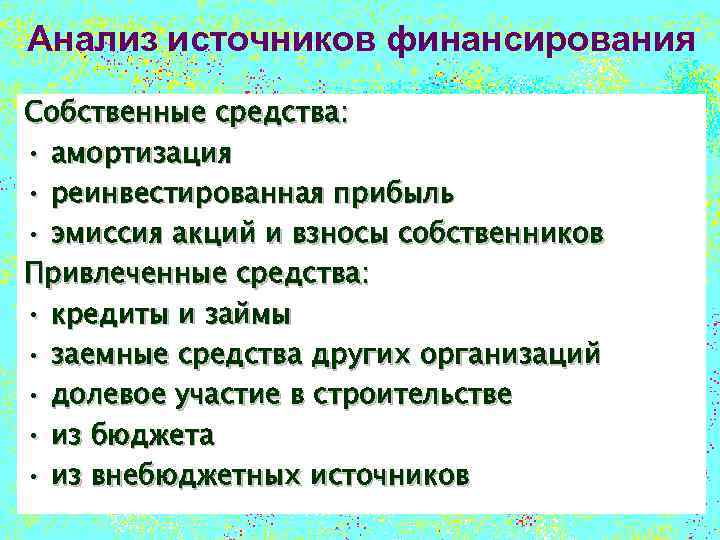

Анализ источников финансирования Собственные средства: • амортизация • реинвестированная прибыль • эмиссия акций и взносы собственников Привлеченные средства: • кредиты и займы • заемные средства других организаций • долевое участие в строительстве • из бюджета • из внебюджетных источников

Анализ источников финансирования Собственные средства: • амортизация • реинвестированная прибыль • эмиссия акций и взносы собственников Привлеченные средства: • кредиты и займы • заемные средства других организаций • долевое участие в строительстве • из бюджета • из внебюджетных источников

Анализ пассивов • анализ собственного капитала • анализ заемного капитала

Анализ пассивов • анализ собственного капитала • анализ заемного капитала

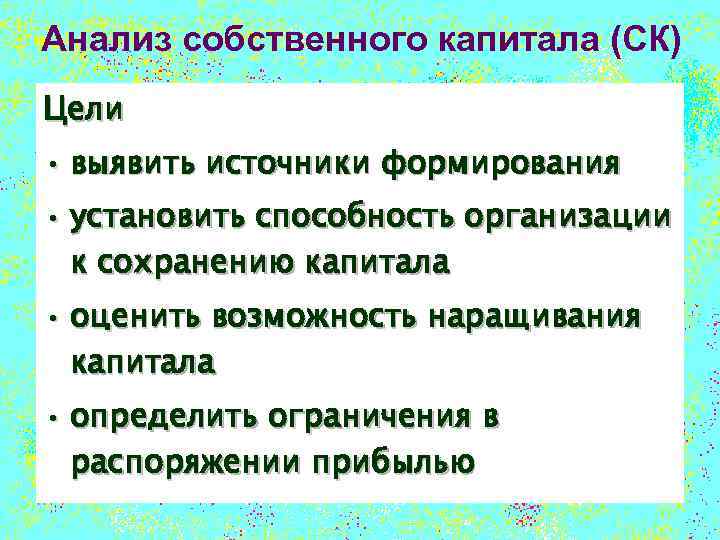

Анализ собственного капитала (СК) Цели • выявить источники формирования • установить способность организации к сохранению капитала • оценить возможность наращивания капитала • определить ограничения в распоряжении прибылью

Анализ собственного капитала (СК) Цели • выявить источники формирования • установить способность организации к сохранению капитала • оценить возможность наращивания капитала • определить ограничения в распоряжении прибылью

Подходы к анализу СК • Оценка сохранения (поддержания) финансового капитала • Оценка поддержания физического капитала

Подходы к анализу СК • Оценка сохранения (поддержания) финансового капитала • Оценка поддержания физического капитала

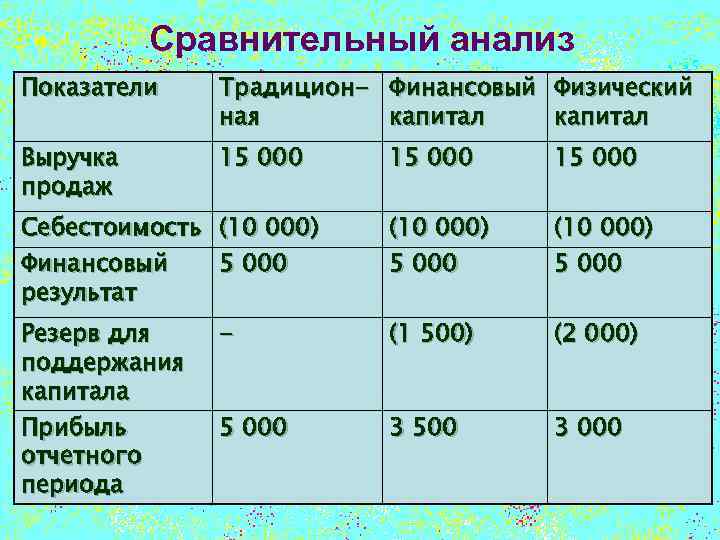

Сравнительный анализ Показатели Традицион- Финансовый Физический ная капитал Выручка продаж 15 000 Себестоимость Финансовый результат (10 000) 5 000 Резерв для поддержания капитала Прибыль отчетного периода - (1 500) (2 000) 5 000 3 500 3 000

Сравнительный анализ Показатели Традицион- Финансовый Физический ная капитал Выручка продаж 15 000 Себестоимость Финансовый результат (10 000) 5 000 Резерв для поддержания капитала Прибыль отчетного периода - (1 500) (2 000) 5 000 3 500 3 000

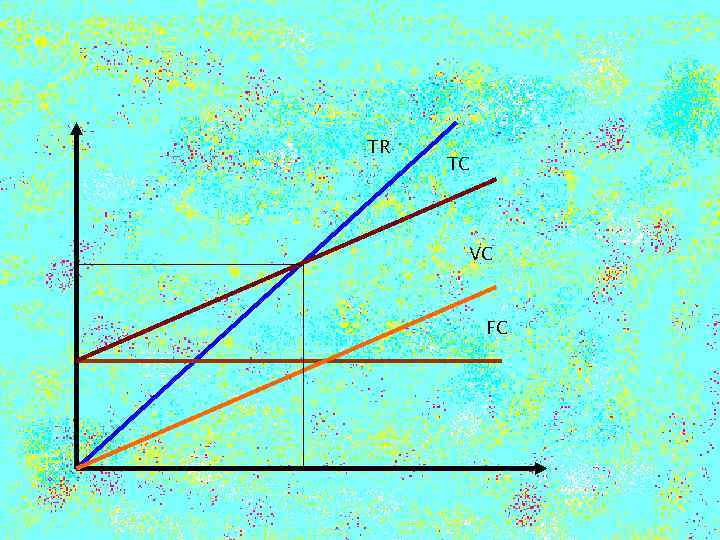

TR TC VC FC

TR TC VC FC

Маржинальный анализ • основан на разделении затрат на – постоянные – переменные • Критерий – зависимость от объема производства

Маржинальный анализ • основан на разделении затрат на – постоянные – переменные • Критерий – зависимость от объема производства

Маржинальный анализ Объем производства Переменные затраты Общие На ед. продукции Постоянные затраты Общие увелине не растет чиваются изменяются снижается уменьшаются не не изменяются На ед. продукции Прибыль увелиснижаются чивается увеличиваются уменьшается

Маржинальный анализ Объем производства Переменные затраты Общие На ед. продукции Постоянные затраты Общие увелине не растет чиваются изменяются снижается уменьшаются не не изменяются На ед. продукции Прибыль увелиснижаются чивается увеличиваются уменьшается

Маржинальный анализ выручка от продажи продукции пременные затраты маржинальный доход постоянные затарты прибыль

Маржинальный анализ выручка от продажи продукции пременные затраты маржинальный доход постоянные затарты прибыль

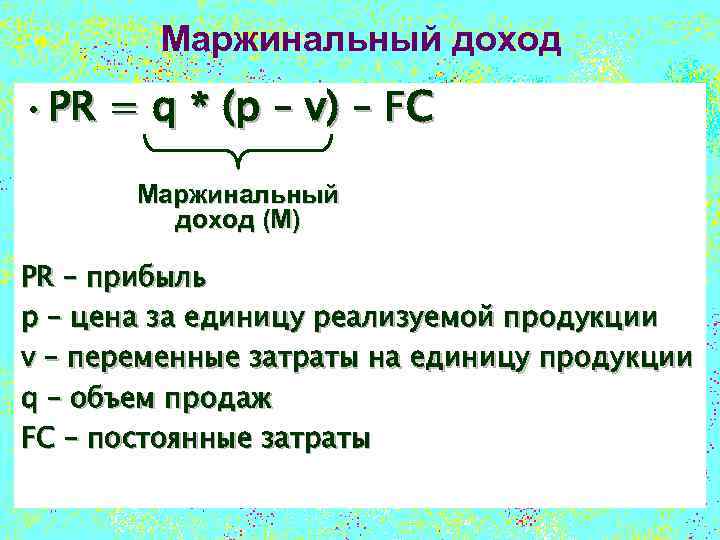

Маржинальный доход • PR = q * (p – v) – FC Маржинальный доход (M) PR – прибыль p – цена за единицу реализуемой продукции v – переменные затраты на единицу продукции q – объем продаж FC – постоянные затраты

Маржинальный доход • PR = q * (p – v) – FC Маржинальный доход (M) PR – прибыль p – цена за единицу реализуемой продукции v – переменные затраты на единицу продукции q – объем продаж FC – постоянные затраты

Маржинальный доход = = валовая прибыль; = брутто-прибыль; = сумма покрытия.

Маржинальный доход = = валовая прибыль; = брутто-прибыль; = сумма покрытия.

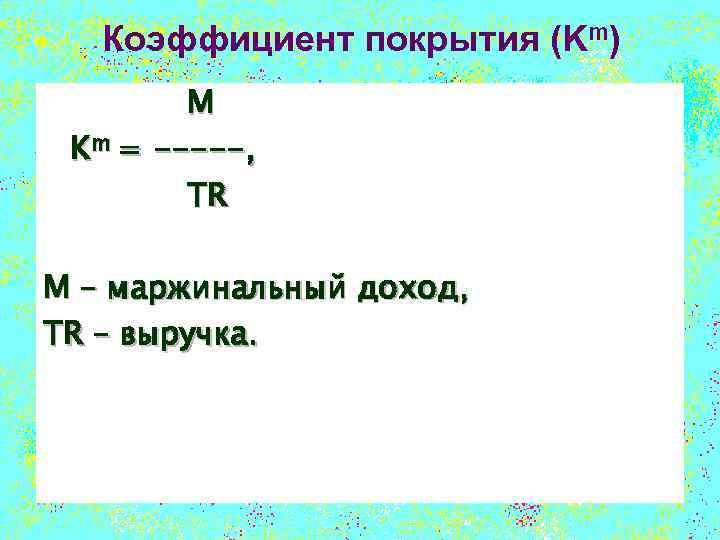

Коэффициент покрытия (Km) M Km = -----, TR M – маржинальный доход, TR – выручка.

Коэффициент покрытия (Km) M Km = -----, TR M – маржинальный доход, TR – выручка.

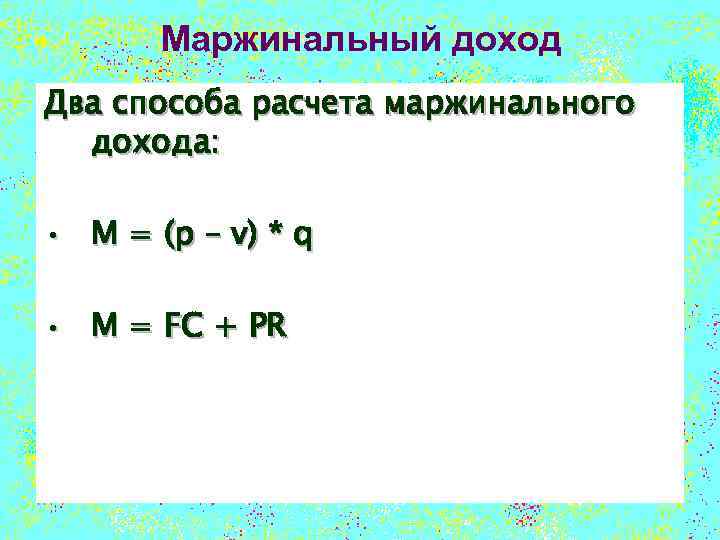

Маржинальный доход Два способа расчета маржинального дохода: • M = (p – v) * q • M = FC + PR

Маржинальный доход Два способа расчета маржинального дохода: • M = (p – v) * q • M = FC + PR

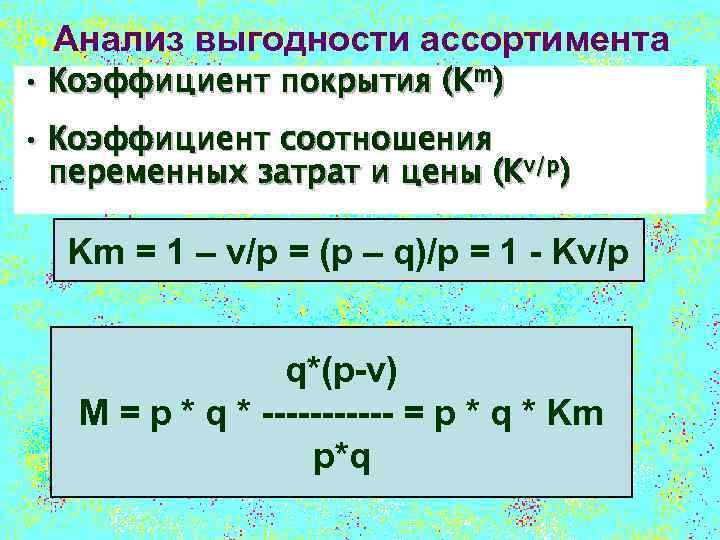

Анализ выгодности ассортимента • Коэффициент покрытия (Km) • Коэффициент соотношения переменных затрат и цены (Kv/p) Km = 1 – v/p = (p – q)/p = 1 - Kv/p q*(p-v) M = p * q * ------ = p * q * Km p*q

Анализ выгодности ассортимента • Коэффициент покрытия (Km) • Коэффициент соотношения переменных затрат и цены (Kv/p) Km = 1 – v/p = (p – q)/p = 1 - Kv/p q*(p-v) M = p * q * ------ = p * q * Km p*q

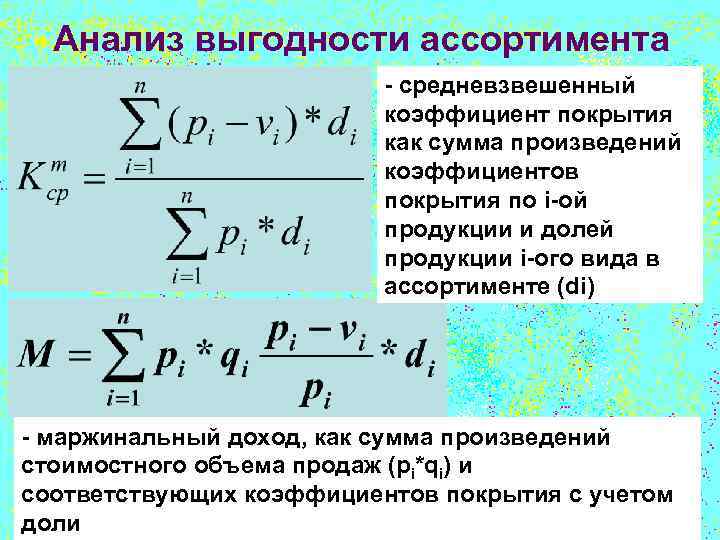

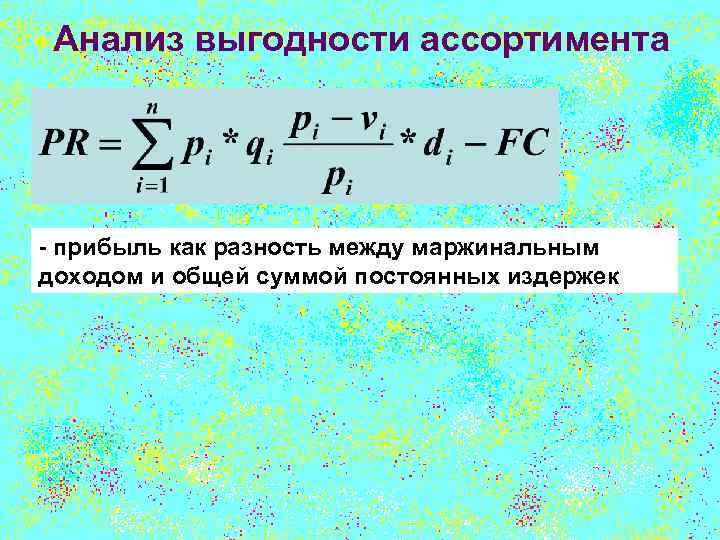

Анализ выгодности ассортимента - средневзвешенный коэффициент покрытия как сумма произведений коэффициентов покрытия по i-ой продукции и долей продукции i-ого вида в ассортименте (di) - маржинальный доход, как сумма произведений стоимостного объема продаж (pi*qi) и соответствующих коэффициентов покрытия с учетом доли

Анализ выгодности ассортимента - средневзвешенный коэффициент покрытия как сумма произведений коэффициентов покрытия по i-ой продукции и долей продукции i-ого вида в ассортименте (di) - маржинальный доход, как сумма произведений стоимостного объема продаж (pi*qi) и соответствующих коэффициентов покрытия с учетом доли

Анализ выгодности ассортимента - прибыль как разность между маржинальным доходом и общей суммой постоянных издержек

Анализ выгодности ассортимента - прибыль как разность между маржинальным доходом и общей суммой постоянных издержек

Анализ безубыточности продукции Если PR = 0, то q*(p – v) – FC = 0 - критический объем продаж (точка безубыточности)

Анализ безубыточности продукции Если PR = 0, то q*(p – v) – FC = 0 - критический объем продаж (точка безубыточности)

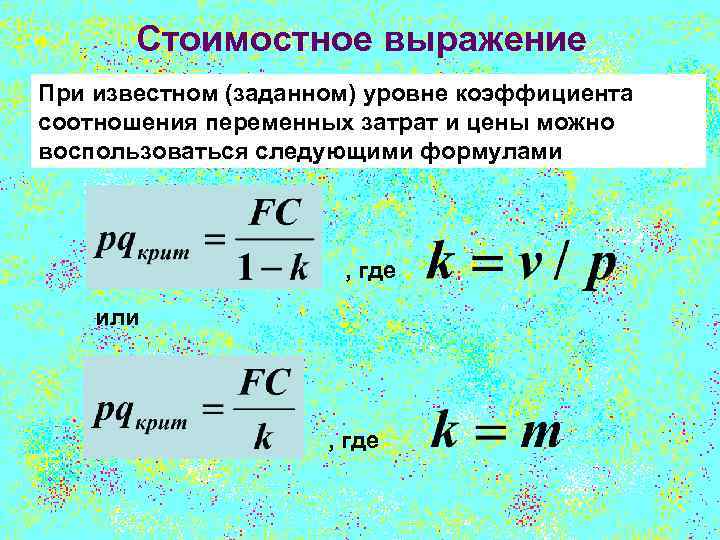

Стоимостное выражение При известном (заданном) уровне коэффициента соотношения переменных затрат и цены можно воспользоваться следующими формулами , где или , где

Стоимостное выражение При известном (заданном) уровне коэффициента соотношения переменных затрат и цены можно воспользоваться следующими формулами , где или , где

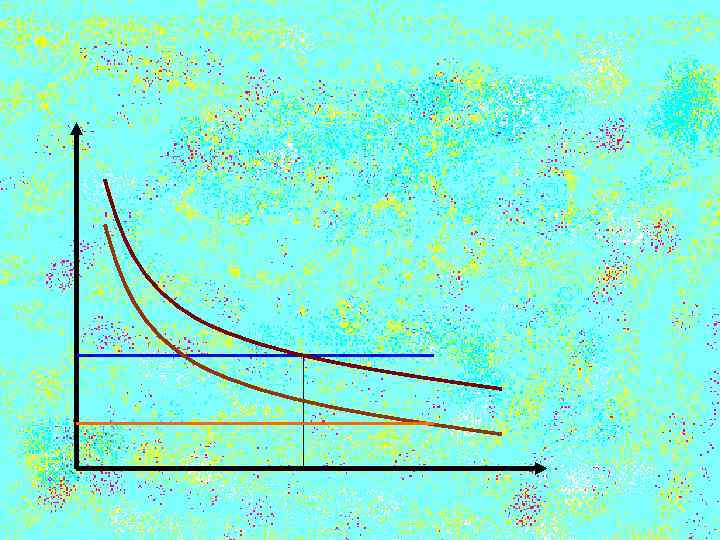

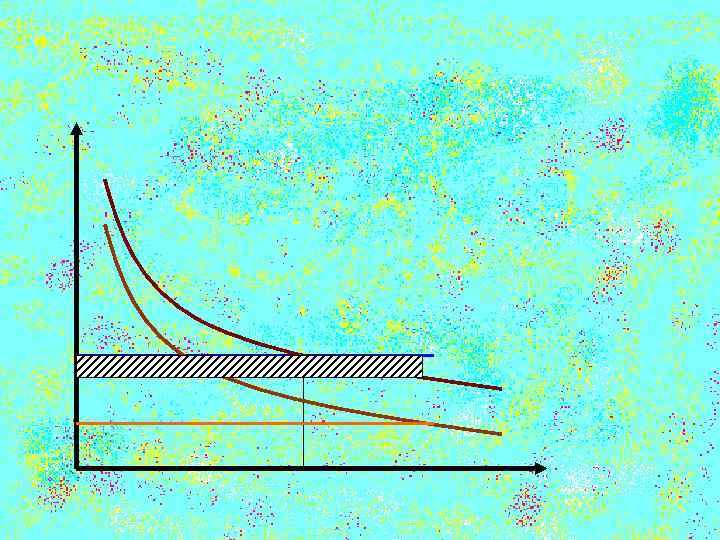

Составляющие объема продаж Объем продаж Критический объем Запас прочности

Составляющие объема продаж Объем продаж Критический объем Запас прочности

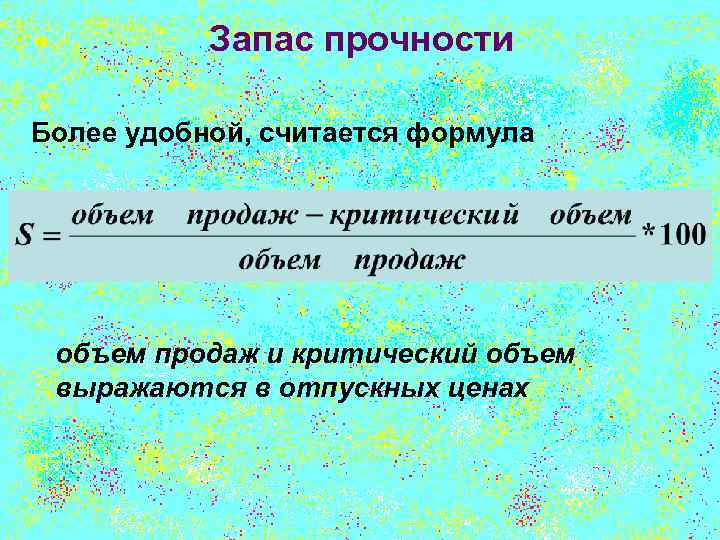

Запас прочности Более удобной, считается формула объем продаж и критический объем выражаются в отпускных ценах

Запас прочности Более удобной, считается формула объем продаж и критический объем выражаются в отпускных ценах

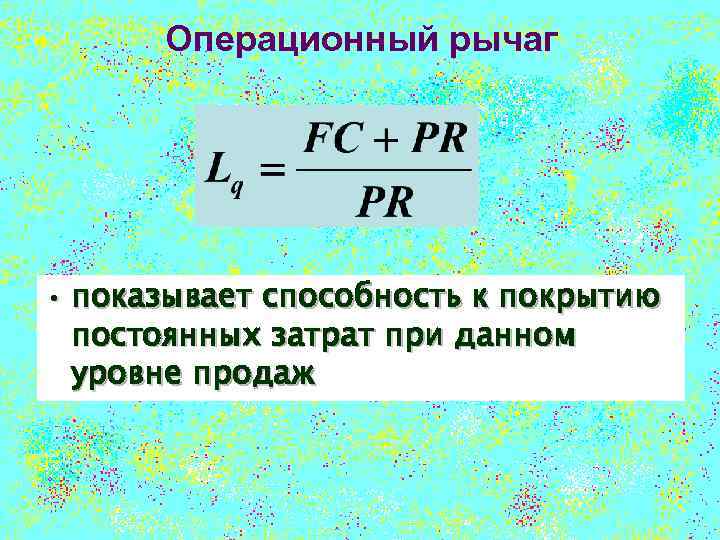

Операционный рычаг • показывает способность к покрытию постоянных затрат при данном уровне продаж

Операционный рычаг • показывает способность к покрытию постоянных затрат при данном уровне продаж

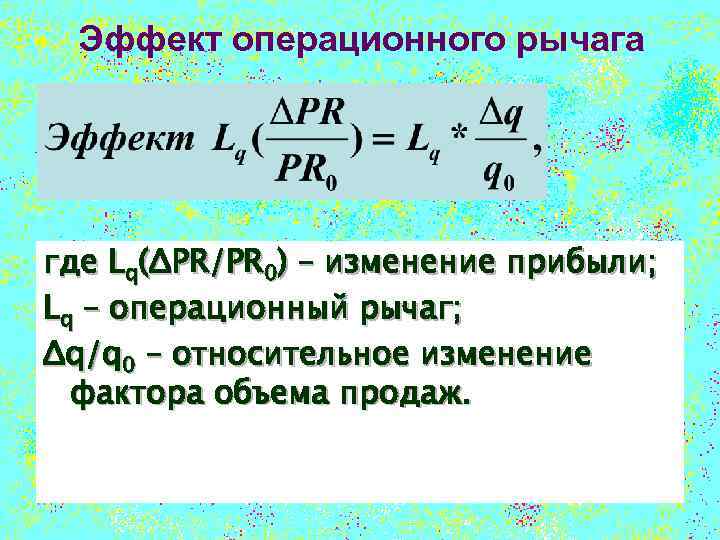

Эффект операционного рычага где Lq(ΔPR/PR 0) – изменение прибыли; Lq – операционный рычаг; Δq/q 0 – относительное изменение фактора объема продаж.

Эффект операционного рычага где Lq(ΔPR/PR 0) – изменение прибыли; Lq – операционный рычаг; Δq/q 0 – относительное изменение фактора объема продаж.

Определите постоянные затраты, (*точку безубыточности и запас прочности) Макс Мин при однородном выпуске Объем производства, штук 30000 20000 Общая сумма затрат, т. р. 250 200 при многопродуктовом производстве * Объем производства, т. р. 15000 10000 Общая сумма затрат, т. р. 8500 6075

Определите постоянные затраты, (*точку безубыточности и запас прочности) Макс Мин при однородном выпуске Объем производства, штук 30000 20000 Общая сумма затрат, т. р. 250 200 при многопродуктовом производстве * Объем производства, т. р. 15000 10000 Общая сумма затрат, т. р. 8500 6075

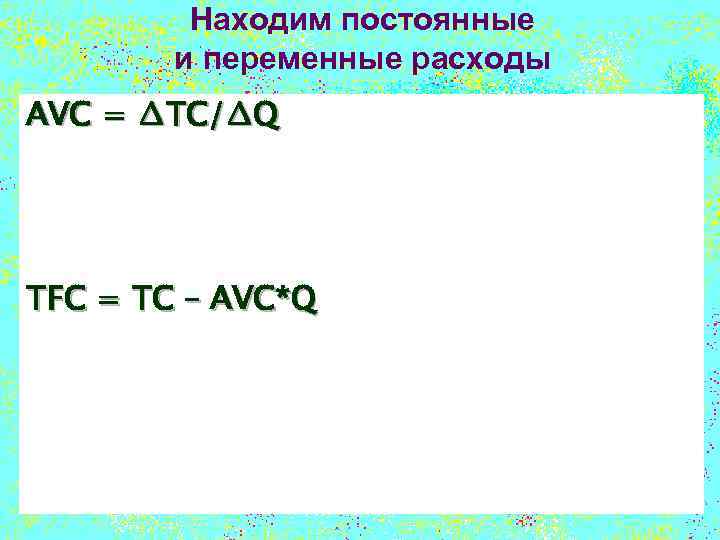

Находим постоянные и переменные расходы AVC = ∆TC/∆Q TFC = TC – AVC*Q

Находим постоянные и переменные расходы AVC = ∆TC/∆Q TFC = TC – AVC*Q

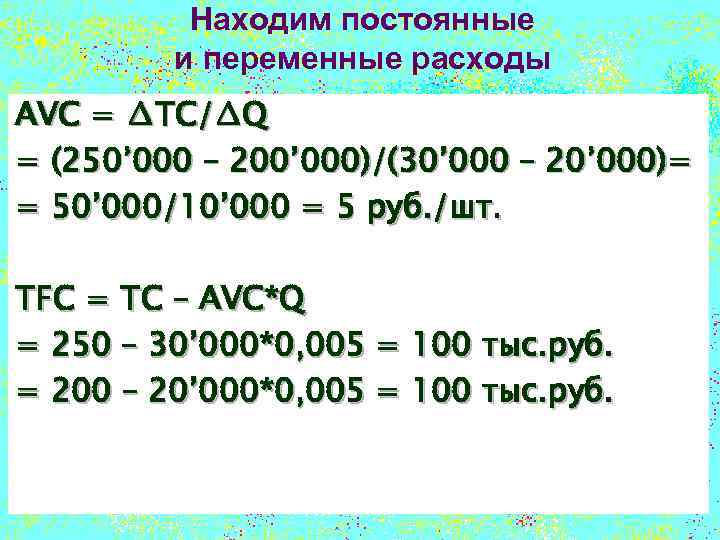

Находим постоянные и переменные расходы AVC = ∆TC/∆Q = (250’ 000 – 200’ 000)/(30’ 000 – 20’ 000)= = 50’ 000/10’ 000 = 5 руб. /шт. TFC = TC – AVC*Q = 250 – 30’ 000*0, 005 = 100 тыс. руб. = 200 – 20’ 000*0, 005 = 100 тыс. руб.

Находим постоянные и переменные расходы AVC = ∆TC/∆Q = (250’ 000 – 200’ 000)/(30’ 000 – 20’ 000)= = 50’ 000/10’ 000 = 5 руб. /шт. TFC = TC – AVC*Q = 250 – 30’ 000*0, 005 = 100 тыс. руб. = 200 – 20’ 000*0, 005 = 100 тыс. руб.

Находим постоянные и переменные расходы AVC” = ∆TC/∆TR TFC = TC – AVC”*TR

Находим постоянные и переменные расходы AVC” = ∆TC/∆TR TFC = TC – AVC”*TR

Находим постоянные и переменные расходы AVC” = ∆TC/∆TR = (8’ 500 – 6’ 075)/(15’ 000 – 10’ 000)= = 2’ 425/5’ 000 = 0, 485 руб. /1 руб. ТП TFC = TC – AVC”*TR = 8’ 500 – 15’ 000*0, 485 = 1’ 225 тыс. руб. = 6’ 075 – 10’ 000*0, 485 = 1’ 225 тыс. руб.

Находим постоянные и переменные расходы AVC” = ∆TC/∆TR = (8’ 500 – 6’ 075)/(15’ 000 – 10’ 000)= = 2’ 425/5’ 000 = 0, 485 руб. /1 руб. ТП TFC = TC – AVC”*TR = 8’ 500 – 15’ 000*0, 485 = 1’ 225 тыс. руб. = 6’ 075 – 10’ 000*0, 485 = 1’ 225 тыс. руб.

Находим точку безубыточности и запас прочности Для определения запаса прочности необходимо рассчитать коэффициент маржинализации

Находим точку безубыточности и запас прочности Для определения запаса прочности необходимо рассчитать коэффициент маржинализации

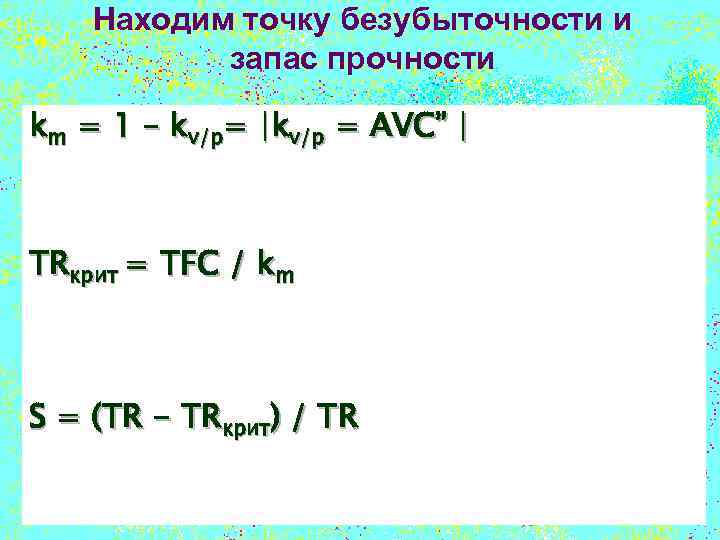

Находим точку безубыточности и запас прочности km = 1 – kv/p= |kv/p = AVC” | TRкрит = TFC / km S = (TR - TRкрит) / TR

Находим точку безубыточности и запас прочности km = 1 – kv/p= |kv/p = AVC” | TRкрит = TFC / km S = (TR - TRкрит) / TR

Находим точку безубыточности и запас прочности km = 1 – kv/p= |kv/p = AVC” | = 1 – 0, 485 = 0, 515 TRкрит = TFC / km = 1’ 225 / 0, 515 ≈ 2378, 64 тыс. руб. S = (TR - TRкрит) / TR = (10’ 000 - 2378, 64) / 10’ 000 =76, 214% = (15’ 000 - 2378, 64) / 15’ 000 = 84, 142%

Находим точку безубыточности и запас прочности km = 1 – kv/p= |kv/p = AVC” | = 1 – 0, 485 = 0, 515 TRкрит = TFC / km = 1’ 225 / 0, 515 ≈ 2378, 64 тыс. руб. S = (TR - TRкрит) / TR = (10’ 000 - 2378, 64) / 10’ 000 =76, 214% = (15’ 000 - 2378, 64) / 15’ 000 = 84, 142%

Рассчитать плановые показатели себестоимости и прибыли, при условии ее максимизации Показатели Пошив курток (модели) А Б В Ожидаемый объем 10 000 40 000 30 000 спроса, шт. Прогнозируемая цена, р. 3 800 4 200 6 500 Удельные переменные затраты, р. Удельный расход ткани верха, м. п. Удельная трудоемкость, нормо - час 2 100 2 600 4 200 1, 8 2, 3 2, 0 6, 8 7, 5

Рассчитать плановые показатели себестоимости и прибыли, при условии ее максимизации Показатели Пошив курток (модели) А Б В Ожидаемый объем 10 000 40 000 30 000 спроса, шт. Прогнозируемая цена, р. 3 800 4 200 6 500 Удельные переменные затраты, р. Удельный расход ткани верха, м. п. Удельная трудоемкость, нормо - час 2 100 2 600 4 200 1, 8 2, 3 2, 0 6, 8 7, 5

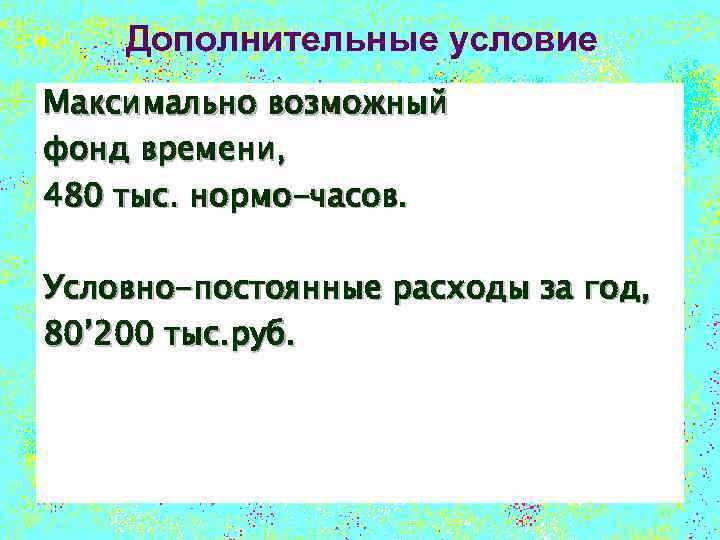

Дополнительные условие Максимально возможный фонд времени, 480 тыс. нормо-часов. Условно-постоянные расходы за год, 80’ 200 тыс. руб.

Дополнительные условие Максимально возможный фонд времени, 480 тыс. нормо-часов. Условно-постоянные расходы за год, 80’ 200 тыс. руб.

Рассчитать плановые показатели себестоимости и прибыли, при условии ее максимизации Показатели А Б В Маржинальный доход на ед. продукции, руб. Маржинальный доход на ед. времени, руб. Очередность выпуска моделей Максимальный фонд рабочего времени, при полном покрытии спроса, тыс. нормочасов 1 700 1 600 2 300 283 235 307 2 3 1 195, 0 225, 0 60, 0

Рассчитать плановые показатели себестоимости и прибыли, при условии ее максимизации Показатели А Б В Маржинальный доход на ед. продукции, руб. Маржинальный доход на ед. времени, руб. Очередность выпуска моделей Максимальный фонд рабочего времени, при полном покрытии спроса, тыс. нормочасов 1 700 1 600 2 300 283 235 307 2 3 1 195, 0 225, 0 60, 0

Рассчитать плановые показатели себестоимости и прибыли, при условии ее максимизации Показатели, тыс. руб. Выручка Себестоимость, в т. ч. - переменные расходы - распределенные постоянные Прибыль А Б В 38’ 000, 00 120’ 439, 20 195’ 000, 00 31’ 028, 15 111’ 302, 29 159’ 427, 16 21’ 000, 00 74’ 557, 60 126’ 000, 00 10’ 028, 15 36’ 744, 69 33’ 427, 16 6’ 971, 85 9’ 136, 91 35’ 572, 84

Рассчитать плановые показатели себестоимости и прибыли, при условии ее максимизации Показатели, тыс. руб. Выручка Себестоимость, в т. ч. - переменные расходы - распределенные постоянные Прибыль А Б В 38’ 000, 00 120’ 439, 20 195’ 000, 00 31’ 028, 15 111’ 302, 29 159’ 427, 16 21’ 000, 00 74’ 557, 60 126’ 000, 00 10’ 028, 15 36’ 744, 69 33’ 427, 16 6’ 971, 85 9’ 136, 91 35’ 572, 84

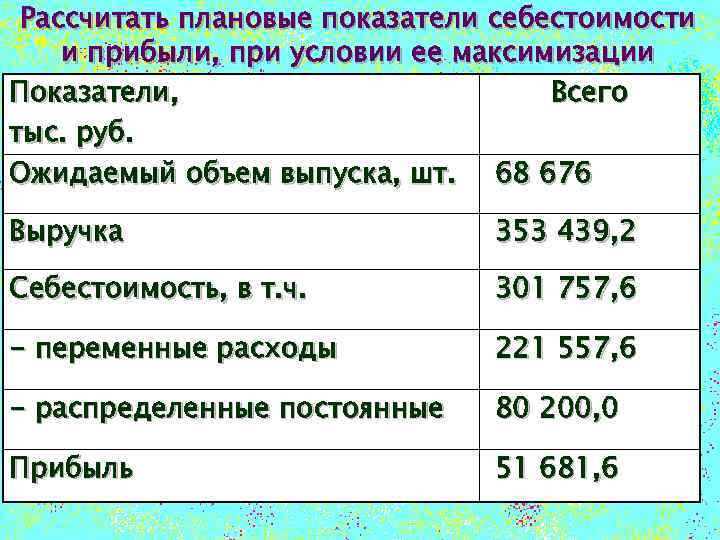

Рассчитать плановые показатели себестоимости и прибыли, при условии ее максимизации Показатели, Всего тыс. руб. Ожидаемый объем выпуска, шт. 68 676 Выручка 353 439, 2 Себестоимость, в т. ч. 301 757, 6 - переменные расходы 221 557, 6 - распределенные постоянные 80 200, 0 Прибыль 51 681, 6

Рассчитать плановые показатели себестоимости и прибыли, при условии ее максимизации Показатели, Всего тыс. руб. Ожидаемый объем выпуска, шт. 68 676 Выручка 353 439, 2 Себестоимость, в т. ч. 301 757, 6 - переменные расходы 221 557, 6 - распределенные постоянные 80 200, 0 Прибыль 51 681, 6