e05232cf2b0e306cd8f07d95de9db537.ppt

- Количество слайдов: 33

Ea. D Zeitdimension des Obligos § Geschäfte mit stochastischem Obligo • Zusagen (Commitments) und nicht jederzeit kündbare Rahmen • Dem Kreditnehmer werden Kreditlinien eingeräumt, die er in Anspruch nehmen kann aber nicht muss. • Der Ea. D ist damit vom künftigen Verhalten des Kreditnehmers abhängig. • Beispiel: Überziehungsrahmen bei Girokonto (z. B. Konto kann um 2. 000 Euro überzogen werden. Die Inanspruchnahme unter dem Rahmen kann zu jedem Zeitpunkt zwischen 0 und 2. 000 Euro liegen). • Im Mittel erhöht sich typischerweise die Rahmeninanspruchnahme unmittelbar vor einem Ausfall. Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 1

Ea. D Zeitdimension des Obligos § Geschäfte mit stochastischem Obligo • Erfüllungsabhängige Forderungen • Das Ea. D hängt von der Eintrittswahrscheinlichkeit eines oder mehrerer Ereignisse ab. • Beispiele: Baudarlehen, Projektfinanzierungen, Akkreditive • Bei Baudarlehen erfolgt die Auszahlung des Kredits in Abhängigkeit vom Baufortschritt. • Beispiel: Eine Baufirma erhält einen Kredit über 10 Millionen Euro. Der Kredit ist in zwei Tranchen zu jeweils 5 Millionen Euro eingeteilt. Die erste Tranche wird sofort ausbezahlt. Die zweite Tranche wird erst in einem Jahr nach erfolgreicher Erstellung des Rohbaus ausgezahlt. • Das Ea. D nach einem Jahr ist entweder 5 oder 10 Millionen Euro. Es hängt davon ab, ob die im Kreditvertrag fixierte Bedingung erfüllt ist. Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 2

Ea. D Zeitdimension des Obligos § Geschäfte mit stochastischem Obligo • Erfüllungsabhängige Forderungen • Akkreditive (Letter of Credit) sind Zahlungsverpflichtungen von Banken im Import/Export. Geschäft. • Ein Importeur und ein Exporteur schließen einen Kaufvertrag über ein Warengeschäft ab. • Im internationalen Geschäft ist es üblich, ein Akkreditiv zur Abwicklung des Zahlungsverkehrs zu verwenden. • Das Akkreditiv ist die Zahlungsverpflichtung der Bank des Importeurs (Akkreditivbank) gegenüber der Bank des Exporteurs (Avisbank). • Die Bank des Exporteurs verpflichtet sich, dem Exporteur den Kaufbetrag der Waren zu zahlen. • Die Zahlungsverpflichtung der Banken ist abhängig von der vorher vereinbarten Dokumentation der erfolgreichen Lieferung der Waren. • Trifft diese Dokumentation bei der Bank des Exporteurs ein, bezahlt die Bank den Exporteur und es entsteht automatische eine Forderung gegenüber der Bank des Importeurs. • Erfüllt die Bank des Importeurs diese Forderung, entsteht für sie automatisch eine Forderung gegenüber dem Importeur. • Durch das Akkreditiv können Forderungen entstehen, die abhängig von der Erfüllung der Lieferung der Waren sind. Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 3

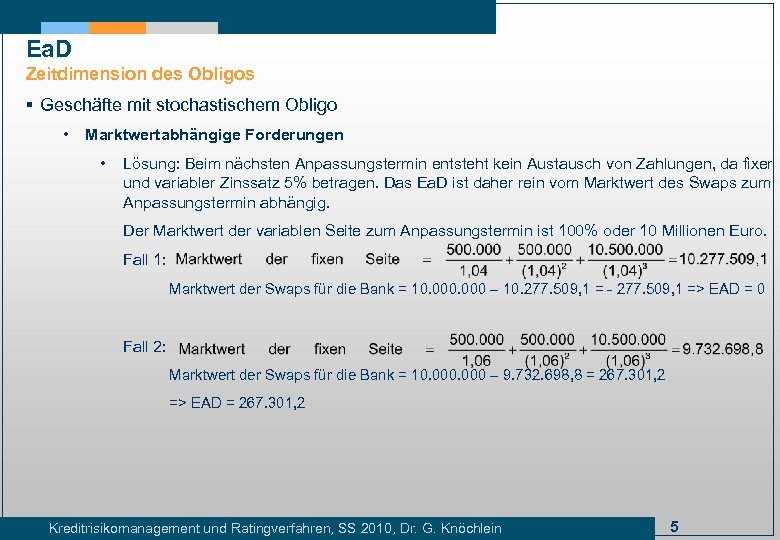

Ea. D Zeitdimension des Obligos § Geschäfte mit stochastischem Obligo • Marktwertabhängige Forderungen • Das Ea. D hängt von der Entwicklung von Marktrisikofaktoren (z. B. Zins, Wechselkurs etc. ) ab. • Derartige Forderungen entstehen vor allem durch das Kontrahentenrisiko im OTCHandel. • Bei aus Sicht des Risikomanagers positiver Marktwertentwicklung entstehen aus den abgeschlossenen Geschäften Forderungen gegenüber der Gegenpartei (Kreditbegriff). • Beispiel: Eine Bank schließt mit einer Investmentbank als Gegenpartei einen Payer. Swap über 10 Mio EUR ab, d. h. die Bank zahlt einen festen Zinssatz, die Swap. Rate, an die Investmentbank und erhält von der Investmentbank variable Zinsen. Die Swap-Rate beträgt 5%. Beim nächsten Anpassungstermin beträgt die Restlaufzeit des Swaps drei Jahre. Die variablen Zinsen, die am nächsten Anpassungstermin bezahlt werden, betragen 5%. Wie hoch ist das Ea. D beim nächsten Anpassungstermin, wenn die Zinsen für alle Laufzeiten 4% (Fall 1) oder 6% (Fall 2) betragen? Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 4

Ea. D Zeitdimension des Obligos § Geschäfte mit stochastischem Obligo • Marktwertabhängige Forderungen • Lösung: Beim nächsten Anpassungstermin entsteht kein Austausch von Zahlungen, da fixer und variabler Zinssatz 5% betragen. Das Ea. D ist daher rein vom Marktwert des Swaps zum Anpassungstermin abhängig. Der Marktwert der variablen Seite zum Anpassungstermin ist 100% oder 10 Millionen Euro. Fall 1: Marktwert der Swaps für die Bank = 10. 000 – 10. 277. 509, 1 = - 277. 509, 1 => EAD = 0 Fall 2: Marktwert der Swaps für die Bank = 10. 000 – 9. 732. 698, 8 = 267. 301, 2 => EAD = 267. 301, 2 Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 5

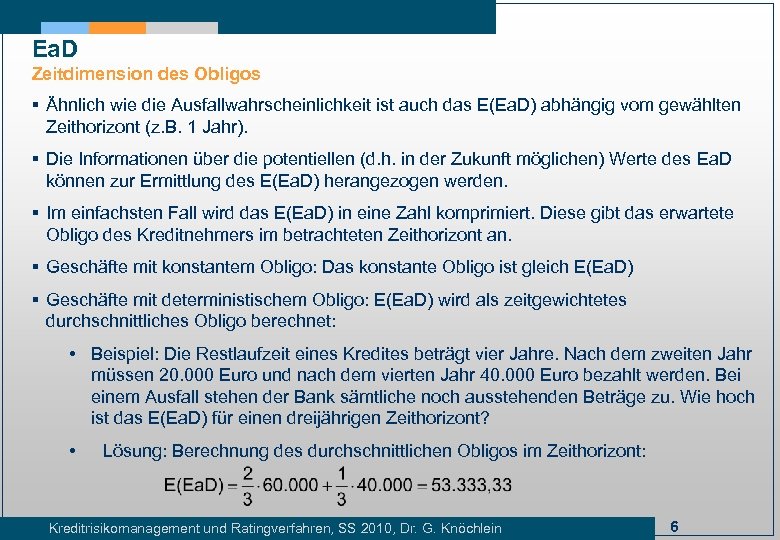

Ea. D Zeitdimension des Obligos § Ähnlich wie die Ausfallwahrscheinlichkeit ist auch das E(Ea. D) abhängig vom gewählten Zeithorizont (z. B. 1 Jahr). § Die Informationen über die potentiellen (d. h. in der Zukunft möglichen) Werte des Ea. D können zur Ermittlung des E(Ea. D) herangezogen werden. § Im einfachsten Fall wird das E(Ea. D) in eine Zahl komprimiert. Diese gibt das erwartete Obligo des Kreditnehmers im betrachteten Zeithorizont an. § Geschäfte mit konstantem Obligo: Das konstante Obligo ist gleich E(Ea. D) § Geschäfte mit deterministischem Obligo: E(Ea. D) wird als zeitgewichtetes durchschnittliches Obligo berechnet: • Beispiel: Die Restlaufzeit eines Kredites beträgt vier Jahre. Nach dem zweiten Jahr müssen 20. 000 Euro und nach dem vierten Jahr 40. 000 Euro bezahlt werden. Bei einem Ausfall stehen der Bank sämtliche noch ausstehenden Beträge zu. Wie hoch ist das E(Ea. D) für einen dreijährigen Zeithorizont? • Lösung: Berechnung des durchschnittlichen Obligos im Zeithorizont: Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 6

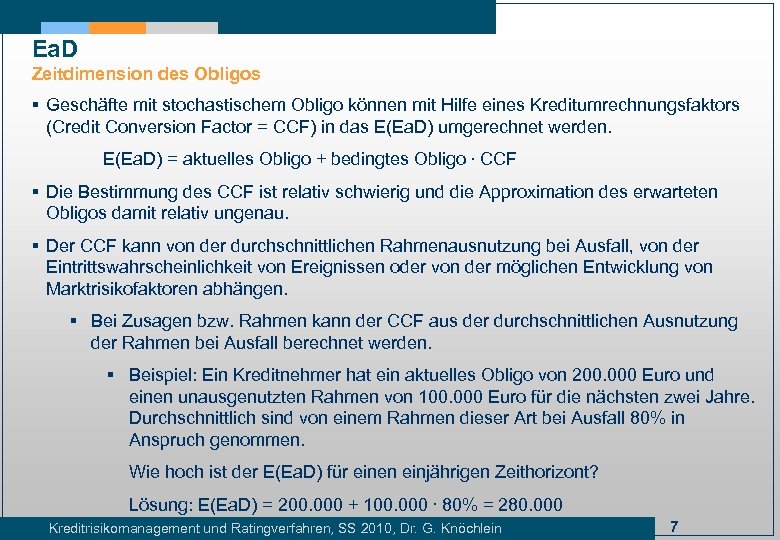

Ea. D Zeitdimension des Obligos § Geschäfte mit stochastischem Obligo können mit Hilfe eines Kreditumrechnungsfaktors (Credit Conversion Factor = CCF) in das E(Ea. D) umgerechnet werden. E(Ea. D) = aktuelles Obligo + bedingtes Obligo. CCF § Die Bestimmung des CCF ist relativ schwierig und die Approximation des erwarteten Obligos damit relativ ungenau. § Der CCF kann von der durchschnittlichen Rahmenausnutzung bei Ausfall, von der Eintrittswahrscheinlichkeit von Ereignissen oder von der möglichen Entwicklung von Marktrisikofaktoren abhängen. § Bei Zusagen bzw. Rahmen kann der CCF aus der durchschnittlichen Ausnutzung der Rahmen bei Ausfall berechnet werden. § Beispiel: Ein Kreditnehmer hat ein aktuelles Obligo von 200. 000 Euro und einen unausgenutzten Rahmen von 100. 000 Euro für die nächsten zwei Jahre. Durchschnittlich sind von einem Rahmen dieser Art bei Ausfall 80% in Anspruch genommen. Wie hoch ist der E(Ea. D) für einen einjährigen Zeithorizont? Lösung: E(Ea. D) = 200. 000 + 100. 000. 80% = 280. 000 Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 7

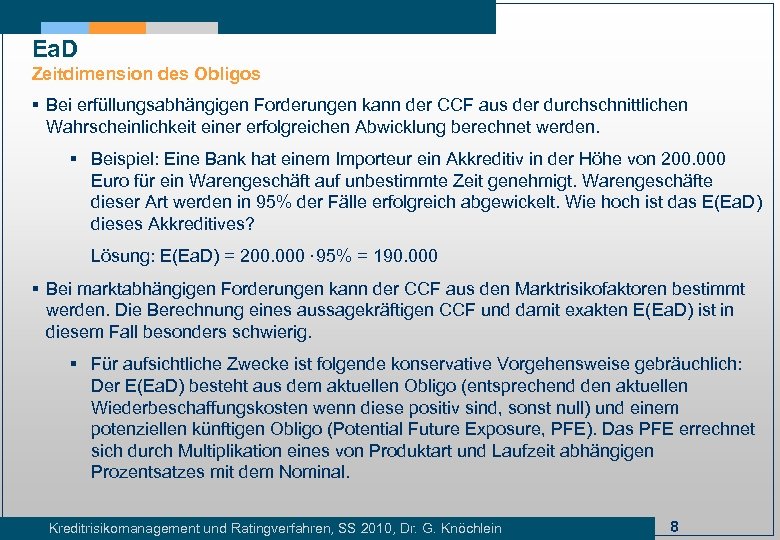

Ea. D Zeitdimension des Obligos § Bei erfüllungsabhängigen Forderungen kann der CCF aus der durchschnittlichen Wahrscheinlichkeit einer erfolgreichen Abwicklung berechnet werden. § Beispiel: Eine Bank hat einem Importeur ein Akkreditiv in der Höhe von 200. 000 Euro für ein Warengeschäft auf unbestimmte Zeit genehmigt. Warengeschäfte dieser Art werden in 95% der Fälle erfolgreich abgewickelt. Wie hoch ist das E(Ea. D) dieses Akkreditives? Lösung: E(Ea. D) = 200. 000. 95% = 190. 000 § Bei marktabhängigen Forderungen kann der CCF aus den Marktrisikofaktoren bestimmt werden. Die Berechnung eines aussagekräftigen CCF und damit exakten E(Ea. D) ist in diesem Fall besonders schwierig. § Für aufsichtliche Zwecke ist folgende konservative Vorgehensweise gebräuchlich: Der E(Ea. D) besteht aus dem aktuellen Obligo (entsprechend den aktuellen Wiederbeschaffungskosten wenn diese positiv sind, sonst null) und einem potenziellen künftigen Obligo (Potential Future Exposure, PFE). Das PFE errechnet sich durch Multiplikation eines von Produktart und Laufzeit abhängigen Prozentsatzes mit dem Nominal. Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 8

Ea. D Zeitdimension des Obligos § Schätzung des Credit Conversion Factors (CCF): • Der CCF kann aus den Daten der beobachteten Ausfälle geschätzt werden. • Für jeden Ausfall mit einem bedingten Obligo wird ermittelt, wie hoch die Ausnutzung des bedingten Obligos gewesen ist. • Die beobachtbaren Ausnutzungsgrade werden in homogene Gruppen eingeteilt, die ähnlich hohe Ausnutzungsgrade vermuten lassen. Kriterien für die Bildung homogener Gruppen können folgende sein: • Rahmenart, Verwendungszweck • Rahmenhöhe • Kundengröße (Umsatz, Bilanzsumme, . . . ) • Kundenrating • Branche, Wirtschaftszweig • Land, Rechtsordnung • Der CCF für eine homogene Gruppe kann beispielsweise als arithmetisches Mittel der beobachteten Ausnutzungsgrade berechnet werden. Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 9

Ea. D Zeitdimension des Obligos § Die Komprimierung der Obligoinformation in eine Zahl ist besonders für Zwecke der Eigenkapitalunterlegung eine akzeptable Vereinfachung. § Für Risikomanagement und Pricing ist diese Vorgehensweise zu ungenau. § Eine Verallgemeinerung besteht darin, das erwartete Ea. D nicht für einen Zeithorizont zu bestimmen, sondern für jeden zukünftigen Zeitpunkt t => E(Ea. D(t)) § Für Geschäfte mit konstantem und deterministischem Obligo ergibt sich das erwartete Ea. D für jeden Zeitpunkt unmittelbar aus der Geschäftsstruktur. § Für Geschäfte mit stochastischem Obligo muss das erwartete Ea. D für jeden Zeitpunkt geschätzt werden. Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 10

Ea. D Zeitdimension des Obligos Beispiel: Ein Bauunternehmen hat derzeit einen Kredit in Höhe von 10 Millionen Euro. In zwei Jahren bekommt dieses Unternehmen weitere 5 Millionen Euro, wenn der Rohbau abgeschlossen ist. Die erfolgreiche Beendigung dieser Bauphase wird mit 80% Wahrscheinlichkeit geschätzt. Wie hoch ist E(Ea. D(t)) für 0 < t <= 3 Jahre? Lösung: für t: 0 < t <= 2 => E(Ea. D(t)) = 10. 000 für t: 2 < t <= 3 => E(Ea. D(t)) = 10. 000 + 5. 000. 80% = 14. 000 Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 11

Ea. D Zeitdimension des Obligos § Die allgemeinste Form der Darstellung des erwarteten Ea. D wird erreicht, wenn man für jeden zukünftigen Zeitpunkt t die Wahrscheinlichkeitsverteilung für das Ea. D angeben kann. § Für Geschäfte mit konstantem und deterministischem Obligo ist die Angabe einer Wahrscheinlichkeitsverteilung nicht notwendig, da das zukünftige Obligo bekannt ist. § Für Geschäfte mit stochastischem Obligo gilt folgendes: § Bei Zusagen (Commitments) und nicht jederzeit kündbaren Rahmen beschreibt die Wahrscheinlichkeitsverteilung, wie wahrscheinlich die einzelnen Ausnutzungsgrade für alle zukünftigen Zeitpunkte sind. § Für erfüllungsabhängige Forderungen muss die Wahrscheinlichkeit der Erfüllung angegeben werden. § Für marktwertabhängige Forderungen beschreibt die Modellierung der Marktrisikofaktoren die Wahrscheinlichkeitsverteilung des erwarteten Ea. D. § Diese Form der Darstellung des erwarteten Ea. D ist besonders bei Portfoliomodellen, die mit Simulationstechniken arbeiten, wichtig. Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 12

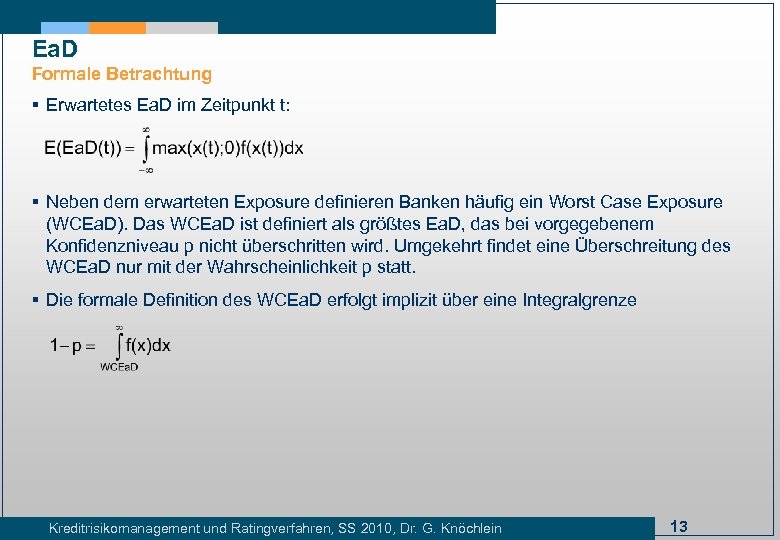

Ea. D Formale Betrachtung § Erwartetes Ea. D im Zeitpunkt t: § Neben dem erwarteten Exposure definieren Banken häufig ein Worst Case Exposure (WCEa. D). Das WCEa. D ist definiert als größtes Ea. D, das bei vorgegebenem Konfidenzniveau p nicht überschritten wird. Umgekehrt findet eine Überschreitung des WCEa. D nur mit der Wahrscheinlichkeit p statt. § Die formale Definition des WCEa. D erfolgt implizit über eine Integralgrenze Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 13

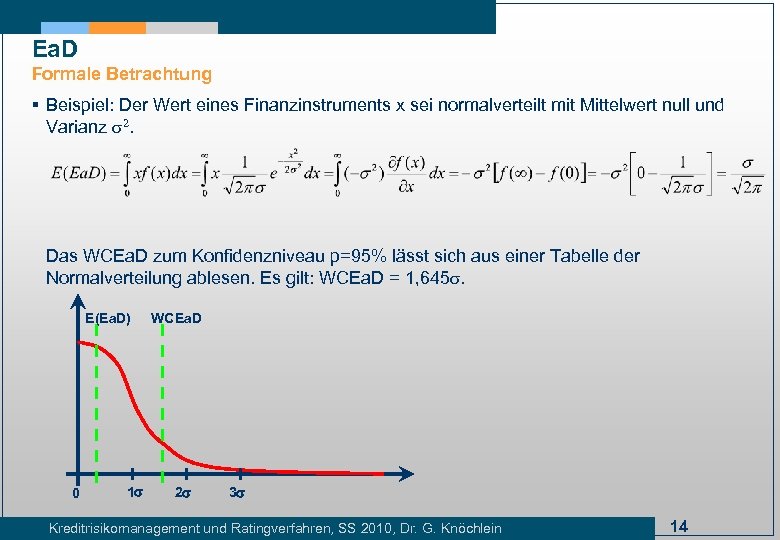

Ea. D Formale Betrachtung § Beispiel: Der Wert eines Finanzinstruments x sei normalverteilt mit Mittelwert null und Varianz s 2. Das WCEa. D zum Konfidenzniveau p=95% lässt sich aus einer Tabelle der Normalverteilung ablesen. Es gilt: WCEa. D = 1, 645 s. E(Ea. D) 0 1 s WCEa. D 2 s 3 s Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 14

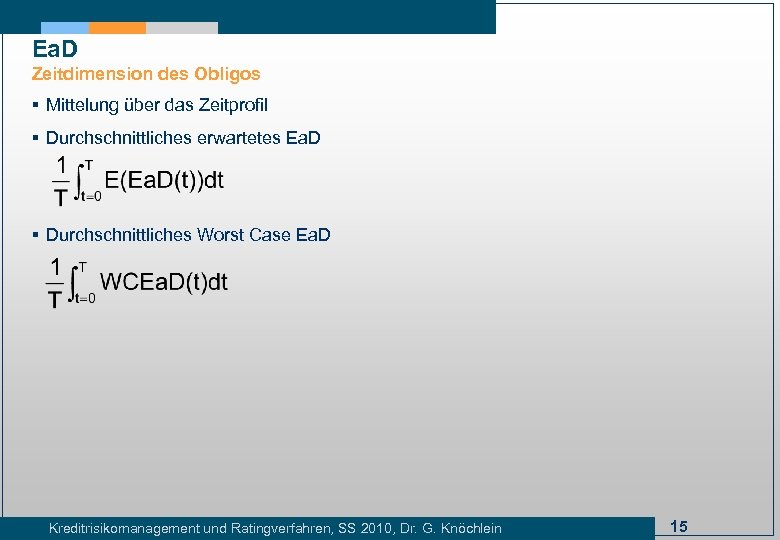

Ea. D Zeitdimension des Obligos § Mittelung über das Zeitprofil § Durchschnittliches erwartetes Ea. D § Durchschnittliches Worst Case Ea. D Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 15

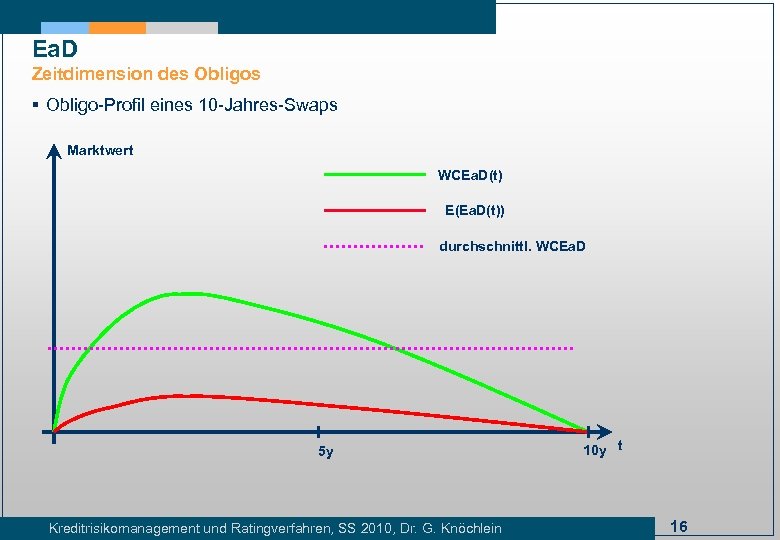

Ea. D Zeitdimension des Obligos § Obligo-Profil eines 10 -Jahres-Swaps Marktwert WCEa. D(t) E(Ea. D(t)) durchschnittl. WCEa. D 5 y Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 10 y t 16

Ea. D Management des Ea. D § Begrenzung bzw. Verminderung des Ea. D führt zu Begrenzung bzw. Verminderung des gesamten Kreditrisikos § Instrumente des Exposure-Managements § Ea. D-Limite § Marking to market § Margining § Collateral § Recouponing § Netting (häufig in Verbindung mit Collateral) § Instrumente, die bei Bonitätsproblemen zu einer Exposure-Reduzierung führen § Credit Triggers § Time puts Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 17

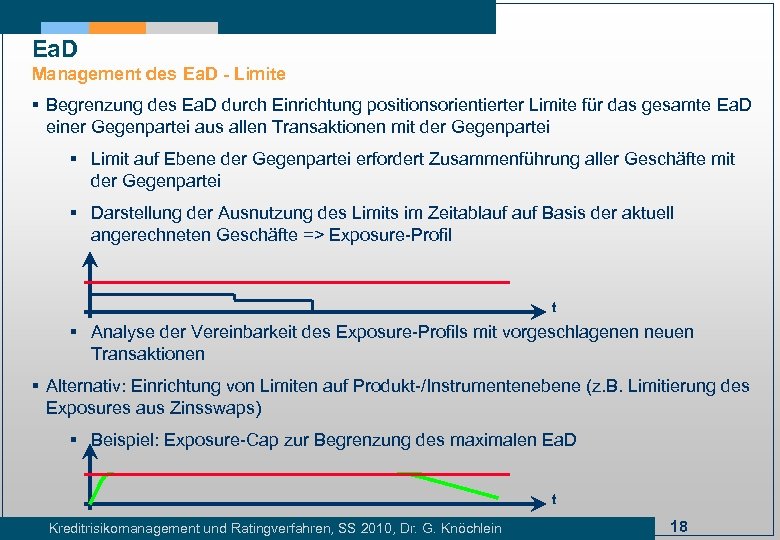

Ea. D Management des Ea. D - Limite § Begrenzung des Ea. D durch Einrichtung positionsorientierter Limite für das gesamte Ea. D einer Gegenpartei aus allen Transaktionen mit der Gegenpartei § Limit auf Ebene der Gegenpartei erfordert Zusammenführung aller Geschäfte mit der Gegenpartei § Darstellung der Ausnutzung des Limits im Zeitablauf Basis der aktuell angerechneten Geschäfte => Exposure-Profil t § Analyse der Vereinbarkeit des Exposure-Profils mit vorgeschlagenen neuen Transaktionen § Alternativ: Einrichtung von Limiten auf Produkt-/Instrumentenebene (z. B. Limitierung des Exposures aus Zinsswaps) § Beispiel: Exposure-Cap zur Begrenzung des maximalen Ea. D t Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 18

Ea. D Management des Ea. D – Marking to Market § Ausgleichszahlungen auf Basis der Marktbewertung von Finanzinstrumenten (Marking to market) sind das elementare Instrument zur Reduzierung des Ea. D § Periodisch (täglich, wöchentlich, . . . ) wird der Marktwert eines Finanzinstruments ermittelt § Am Ende der Periode leistet diejenige Partei eine Zahlung in Höhe des Marktwerts des Finanzinstruments an die Gegenpartei, für welche das Instrument einen positiven Marktwert hat § Dadurch wird das aktuelle Obligo auf null reduziert. § Potential Future Exposure ist noch vorhanden, weil sich der Wert des Instruments vor dem nächsten Zahlungsausgleichtermin verändern kann. § Ursachen für das Potential Future Exposure: § endlicher Zeitraum bis zum Periodenende § endlicher Zeitraum, der für die Liquidierung/Glattstellung einer Position bei Ausfall des Kontrahenten benötigt wird Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 19

Ea. D Management des Ea. D – Marking to Market § Two-way marking to market: § Beide Vertragsparteien werden symmetrisch behandelt § One-way marking to market: nur eine der beiden Parteien ist verpflichtet, ihre Verluste am Periodenende auszugleichen § Anwendung typischerweise auf Kontrahenten mit nicht ganz einwandfreier Bonität (BBB oder Sub-Investment Grade) Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 20

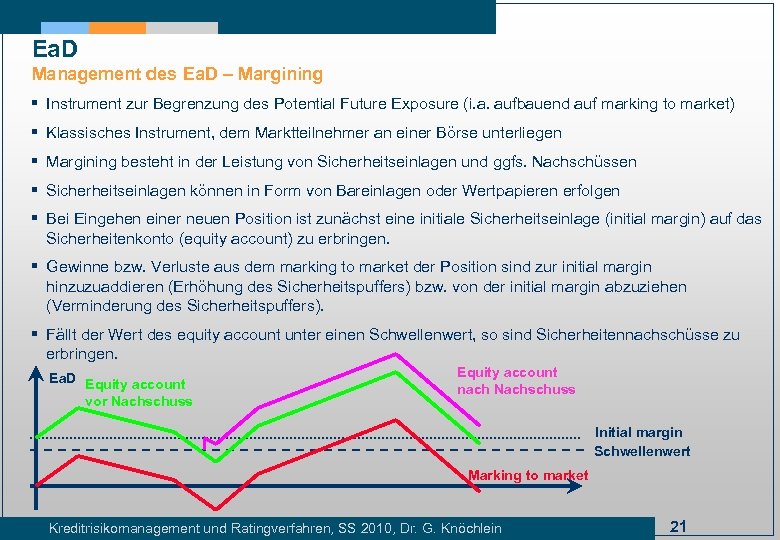

Ea. D Management des Ea. D – Margining § Instrument zur Begrenzung des Potential Future Exposure (i. a. aufbauend auf marking to market) § Klassisches Instrument, dem Marktteilnehmer an einer Börse unterliegen § Margining besteht in der Leistung von Sicherheitseinlagen und ggfs. Nachschüssen § Sicherheitseinlagen können in Form von Bareinlagen oder Wertpapieren erfolgen § Bei Eingehen einer neuen Position ist zunächst eine initiale Sicherheitseinlage (initial margin) auf das Sicherheitenkonto (equity account) zu erbringen. § Gewinne bzw. Verluste aus dem marking to market der Position sind zur initial margin hinzuzuaddieren (Erhöhung des Sicherheitspuffers) bzw. von der initial margin abzuziehen (Verminderung des Sicherheitspuffers). § Fällt der Wert des equity account unter einen Schwellenwert, so sind Sicherheitennachschüsse zu erbringen. Ea. D Equity account vor Nachschuss Equity account nach Nachschuss Initial margin Schwellenwert Marking to market Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 21

Ea. D Management des Ea. D – Margining § Im Beispiel ist die Höhe des Sicherheitennachschusses die Differenz zwischen initial margin und Schwellenwert § Die Höhe der Nachschüsse richtet sich nach der Preisvolatilität und Art des Finanzinstruments und nach der Art der Position (spekulativ vs. Hedge) § Bei spekulativen Positionen ist das Ausfallrisiko höher als bei Absicherungen (Hedging) § Manche Börsen setzen den Schwellenwert für das Remargining (Nachschüsse) auf einen Betrag, der dem 99 -Perzentil der Verteilung der nachteiligen täglichen Preisänderungen entspricht (Va. R) Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 22

Ea. D Management des Ea. D – Collateral § Klassisches Instrument an OTC-Märkten § Collateral ist eine Bar- oder Wertpapiersicherheit § Collateral soll das aktuelle und das potenzielle zukünftige Obligo abdecken § Der Wert der Besicherung übersteigt das Obligo um einen sog. Haircut, der einem Sicherheitsabschlag entspricht § Die Höhe des Haircuts hängt ab von § Bonität der Gegenpartei § Verlustrisiko des besichernden Finanzinstruments § Cash hat Haircut von null § Staatsanleihen haben für kurze/mittlere/lange Laufzeiten Haircuts von 1%/3%/8% Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 23

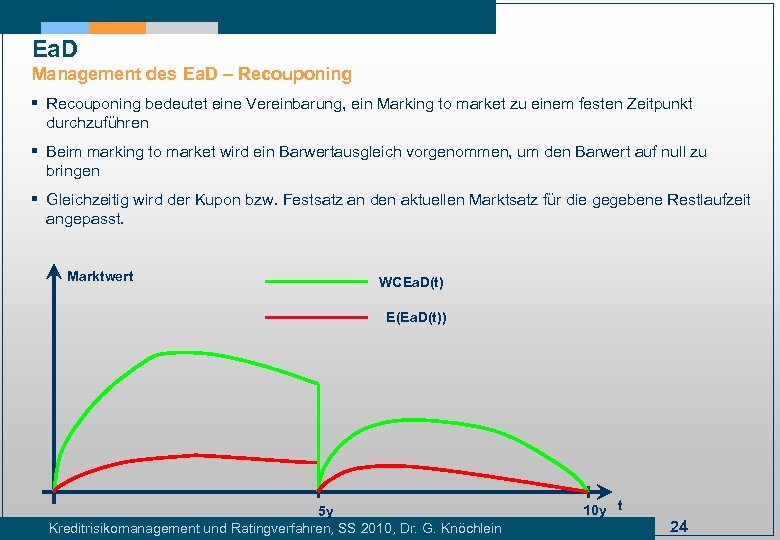

Ea. D Management des Ea. D – Recouponing § Recouponing bedeutet eine Vereinbarung, ein Marking to market zu einem festen Zeitpunkt durchzuführen § Beim marking to market wird ein Barwertausgleich vorgenommen, um den Barwert auf null zu bringen § Gleichzeitig wird der Kupon bzw. Festsatz an den aktuellen Marktsatz für die gegebene Restlaufzeit angepasst. Marktwert WCEa. D(t) E(Ea. D(t)) 5 y Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 10 y t 24

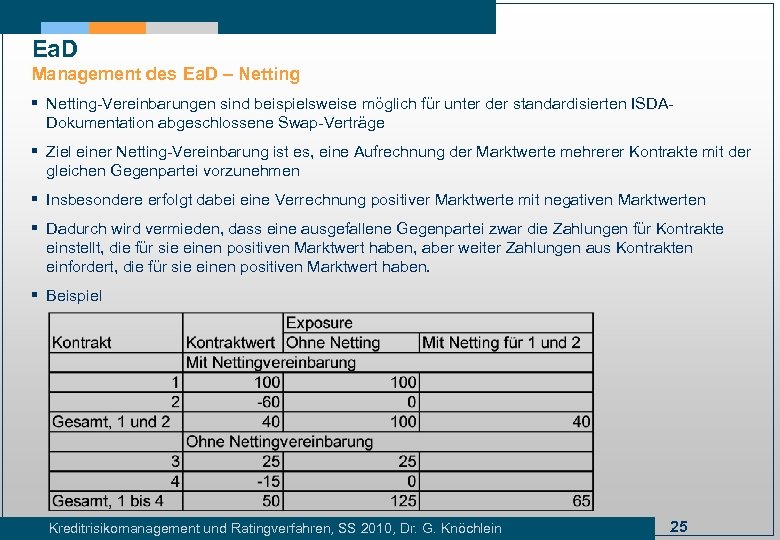

Ea. D Management des Ea. D – Netting § Netting-Vereinbarungen sind beispielsweise möglich für unter der standardisierten ISDADokumentation abgeschlossene Swap-Verträge § Ziel einer Netting-Vereinbarung ist es, eine Aufrechnung der Marktwerte mehrerer Kontrakte mit der gleichen Gegenpartei vorzunehmen § Insbesondere erfolgt dabei eine Verrechnung positiver Marktwerte mit negativen Marktwerten § Dadurch wird vermieden, dass eine ausgefallene Gegenpartei zwar die Zahlungen für Kontrakte einstellt, die für sie einen positiven Marktwert haben, aber weiter Zahlungen aus Kontrakten einfordert, die für sie einen positiven Marktwert haben. § Beispiel Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 25

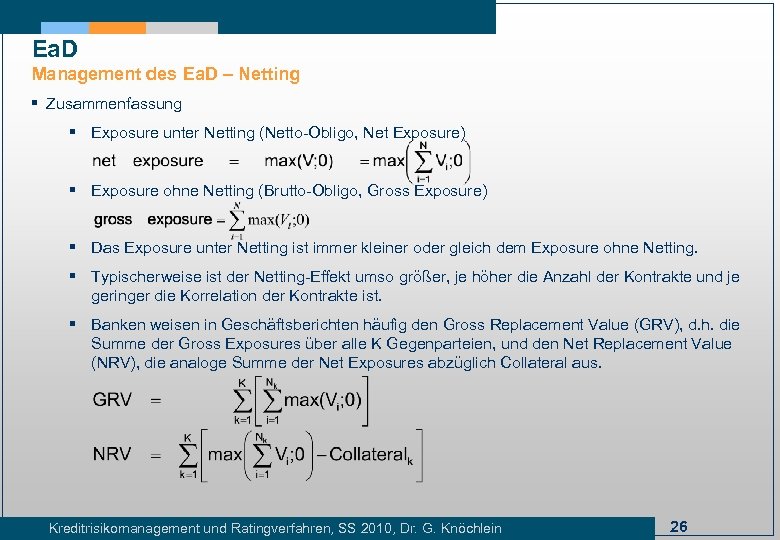

Ea. D Management des Ea. D – Netting § Zusammenfassung § Exposure unter Netting (Netto-Obligo, Net Exposure) § Exposure ohne Netting (Brutto-Obligo, Gross Exposure) § Das Exposure unter Netting ist immer kleiner oder gleich dem Exposure ohne Netting. § Typischerweise ist der Netting-Effekt umso größer, je höher die Anzahl der Kontrakte und je geringer die Korrelation der Kontrakte ist. § Banken weisen in Geschäftsberichten häufig den Gross Replacement Value (GRV), d. h. die Summe der Gross Exposures über alle K Gegenparteien, und den Net Replacement Value (NRV), die analoge Summe der Net Exposures abzüglich Collateral aus. Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 26

Ea. D Management von PD und Ea. D – Credit Triggers § Die häufigste Form von Credit Triggers sind sog. Close-Out-Vereinbarungen. § Ein solcher Credit Trigger sieht vor, dass ein Cash Settlement, d. h. eine Beendigung der Transaktion unter Zahlung eines dem Marktwert entsprechenden Ausgleichsbetrag vorgenommen wird, sobald das Rating der Gegenpartei schlechter als das Trigger-Rating ist. § Ein häufig vereinbartes Trigger Rating ist die Ratingstufe A-. § Mit einem Credit Trigger wird im Beispiel die Ausfallwahrscheinlichkeit der Gegenpartei begrenzt auf die Wahrscheinlichkeit, dass ein Ausfallereignis in der Ratingklasse A- oder einer besseren Ratingklasse stattfindet. § Für eine 10 -Jahres-Transaktion mit einer ursprünglich mit AA gerateten Gegenpartei entspricht die Ausfallwahrscheinlichkeit für die Transaktion nicht mehr der kumulierten Ausfallwahrscheinlichkeit für AA, sondern es ist eine niedrigere Wahrscheinlichkeit maßgeblich, da alle Pfade, die über zwischenzeitliche Ratings unterhalb von A- zum Ausfall führen, irrelevant sind. § Wird das Trigger Rating unterschritten, so findet das Cash Settlement statt mit der Konsequenz, dass das Obligo nach dem erfolgreichen Cash Settlement null beträgt. § Credit Triggers sind dann nützlich, wenn sich die Kreditqualität einer Gegenpartei allmählich verschlechtert. Bei abrupten (aber seltenen) Ausfällen in guten Ratingklassen ist das Instrument wirkungslos. Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 27

Ea. D Management von PD und Ea. D – Time Puts § Ein in einer Transaktion vorgesehener Time Put erlaubt jeder Gegenpartei, ohne weitere Bedingungen eine Transaktion via Cash Settlement zu einem oder mehreren im Vertrag vorgesehenen Zeitpunkten zu beenden. § Im Unterschied zum Credit Trigger wird ein Time Put nicht automatisch ausgelöst sondern von einer der Gegenparteien ausgeübt. Dadurch kann schon bei einer geringen Verschlechterung der Kreditqualität der Gegenpartei der Zeithorizont, für den ein Exposure besteht, verkürzt werden. § Credit Triggers und Time Puts führen zu bedeutenden latenten Liquiditätsrisiken, weil die Gegenpartei bei einer Ratingverschlechterung mehrere, die Liquiditätssituation belastende Effekte (Verstärkereffekte) zu verkraften hat: § Zahlungen aus dem durch den Credit Trigger oder Time Put ausgelösten Cash Settlement § Aufgrund der Zahlungen erhöht sich der Liquiditätsbedarf. § Gleichzeitig verteuert sich durch die Ratingherabstufung die Refinanzierung (Mittelbeschaffung). § Durch die Ratingherabstufung werden Linienkürzungen bei den Gläubigern induziert, so dass sich die insgesamt kurzfristig beschaffbare Liquidität verringert. Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 28

LGD Definition § Loss Given Default (LGD): LGD ist die Verlustquote bei Eintritt eines Ausfallereignisses. I. a. wird ein ökonomischer Verlustbegriff verwendet. Bei der Messung des ökonomischen Verlustes müssen alle relevanten Faktoren berücksichtigt werden. Dies beinhaltet Diskontierungseffekte sowie direkte und indirekte Kosten der Beitreibung. § Es gilt: Loss Given Default = 1 – Recovery Rate § Banken und Ratingagenturen messen den LGD bzw. die RR auf Basis des Marktwertes von Forderungen direkt nach dem Ausfallzeitpunkt (nur möglich, wenn ein Marktpreis verfügbar ist). Die Preisbildung berücksichtigt u. a. § den Wert der Aktiva des ausgefallenen Unternehmens § die geschätzten Kosten der Insolvenz / des Ausfalls § mögliche Zahlungsmittel (z. B. Begleichung von Verbindlichkeiten aus Schuldverschreibungen durch Anteile, d. h. Debt-Equity-Swap) § I. a. fließen dabei Diskontierungseffekte ein. Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 29

LGD Bestimmungsfaktoren des LGD § Wesentliche Determinanten des LGD sind § Rang („Seniorität“, seniority) der Forderung: Forderungen mit höherer Seniorität haben höhere Recovery Rates => nationales Insolvenzrecht § Zustand der Ökonomie: Recovery Rates sind in einer Hochkonjunktur höher als in einer Rezession, da in einer Rezession aufgrund höherer Ausfallraten mehr Assets auf den Markt kommen und die Nachfrage zusätzlich geringer ist. § Schuldnercharakteristika § Rating: Recovery Rates sind höher bei guten Ratings unmittelbar vor Ausfall (negative Korrelation der Recovery Rate mit der PD). § Branche: Schuldner mit veräußerbaren Aktiva (z. B. Versorger mit Kraftwerken als Anlagevermögen) haben höhere Recovery Rates als Schuldner mit schwer oder nicht veräußerbaren Aktiva (z. B. häufig Dienstleister). § Art des Ausfalls: Restrukturierungen haben i. a. deutlich höhere Recovery Rates als Insolvenzen. Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 30

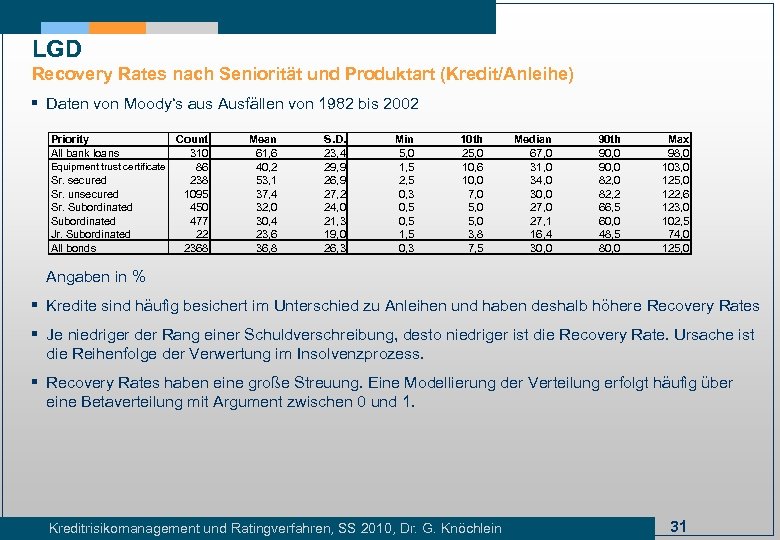

LGD Recovery Rates nach Seniorität und Produktart (Kredit/Anleihe) § Daten von Moody‘s aus Ausfällen von 1982 bis 2002 Priority All bank loans Count 310 Equipment trust certificate 86 Sr. secured 238 Sr. unsecured 1095 Sr. Subordinated 450 Subordinated 477 Jr. Subordinated 22 All bonds 2368 Mean 61, 6 40, 2 53, 1 37, 4 32, 0 30, 4 23, 6 36, 8 S. D. 23, 4 29, 9 26, 9 27, 2 24, 0 21, 3 19, 0 26, 3 Min 5, 0 1, 5 2, 5 0, 3 0, 5 1, 5 0, 3 10 th 25, 0 10, 6 10, 0 7, 0 5, 0 3, 8 7, 5 Median 67, 0 31, 0 34, 0 30, 0 27, 1 16, 4 30, 0 90 th 90, 0 82, 2 66, 5 60, 0 48, 5 80, 0 Max 98, 0 103, 0 125, 0 122, 6 123, 0 102, 5 74, 0 125, 0 Angaben in % § Kredite sind häufig besichert im Unterschied zu Anleihen und haben deshalb höhere Recovery Rates § Je niedriger der Rang einer Schuldverschreibung, desto niedriger ist die Recovery Rate. Ursache ist die Reihenfolge der Verwertung im Insolvenzprozess. § Recovery Rates haben eine große Streuung. Eine Modellierung der Verteilung erfolgt häufig über eine Betaverteilung mit Argument zwischen 0 und 1. Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 31

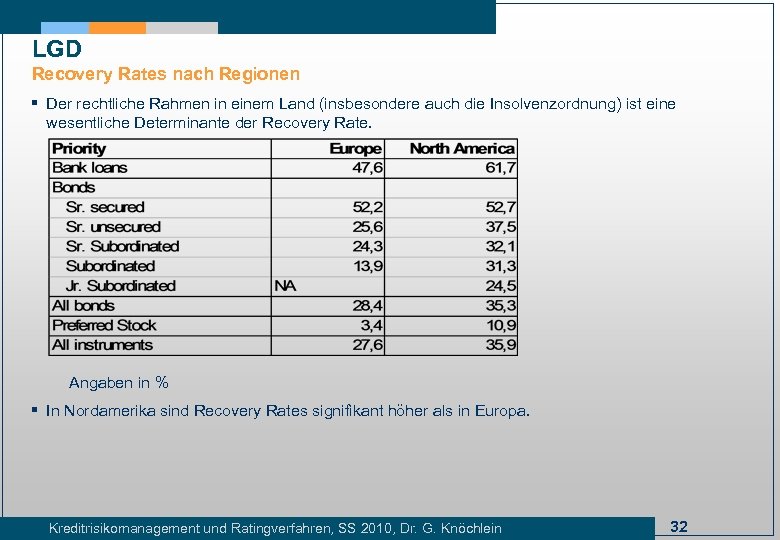

LGD Recovery Rates nach Regionen § Der rechtliche Rahmen in einem Land (insbesondere auch die Insolvenzordnung) ist eine wesentliche Determinante der Recovery Rate. Angaben in % § In Nordamerika sind Recovery Rates signifikant höher als in Europa. Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 32

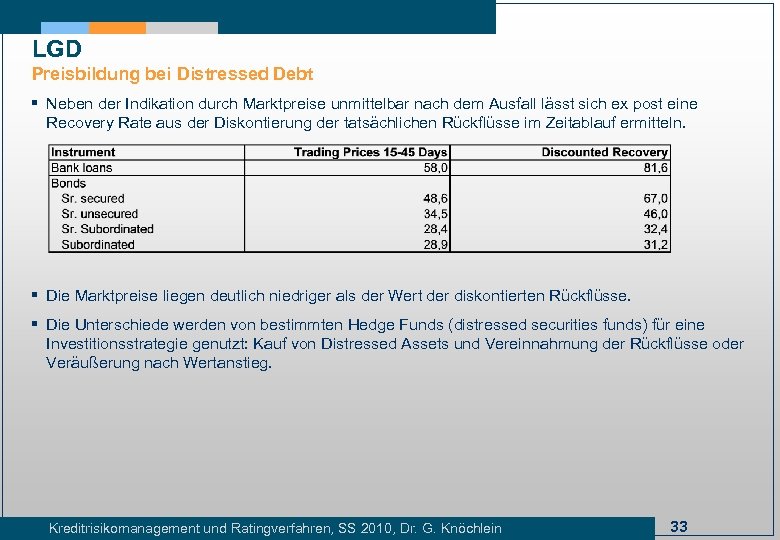

LGD Preisbildung bei Distressed Debt § Neben der Indikation durch Marktpreise unmittelbar nach dem Ausfall lässt sich ex post eine Recovery Rate aus der Diskontierung der tatsächlichen Rückflüsse im Zeitablauf ermitteln. § Die Marktpreise liegen deutlich niedriger als der Wert der diskontierten Rückflüsse. § Die Unterschiede werden von bestimmten Hedge Funds (distressed securities funds) für eine Investitionsstrategie genutzt: Kauf von Distressed Assets und Vereinnahmung der Rückflüsse oder Veräußerung nach Wertanstieg. Kreditrisikomanagement und Ratingverfahren, SS 2010, Dr. G. Knöchlein 33

e05232cf2b0e306cd8f07d95de9db537.ppt