10aa2a1b64f85c8dd6c318fe891a4b83.ppt

- Количество слайдов: 24

Corporate diversification, ownership structure, and firm value The Singapore evidence Sheng-Syan Chen, Kim Wai Ho 課程:財務管理專題研討 指導老師:賴蓉禾 助理教授 班級:研一甲 學號: 9762106 姓名:陳嬿如

Corporate diversification, ownership structure, and firm value The Singapore evidence Sheng-Syan Chen, Kim Wai Ho 課程:財務管理專題研討 指導老師:賴蓉禾 助理教授 班級:研一甲 學號: 9762106 姓名:陳嬿如

Abstract 本 篇 paper提 供 具 有 國 際 水 準 的 證 據 和 以 145間 新加坡公司為樣本的公司多角化價值。 Find 公司多角化的程度與公司規模正相關。 ◦ 公司多角化的程度與公司外部大股東的股權負相關。 ◦ 無證據顯示內部人持股可以顯著影響多角化的程度。 ◦ 當經理人持股低時, 司多角化會有顯著的價值損 公 失。 ◦ ◦ 進而提出多角化價值損失是因為代理問題所產生的。 外部 block ownership對於多角化價值無顯著的影響。 雖然外部大股東可能會阻止多角化的程度, 也沒有證據顯示當 但 公司經理人持股低時,外部大股東可以有效減少代理問題。

Abstract 本 篇 paper提 供 具 有 國 際 水 準 的 證 據 和 以 145間 新加坡公司為樣本的公司多角化價值。 Find 公司多角化的程度與公司規模正相關。 ◦ 公司多角化的程度與公司外部大股東的股權負相關。 ◦ 無證據顯示內部人持股可以顯著影響多角化的程度。 ◦ 當經理人持股低時, 司多角化會有顯著的價值損 公 失。 ◦ ◦ 進而提出多角化價值損失是因為代理問題所產生的。 外部 block ownership對於多角化價值無顯著的影響。 雖然外部大股東可能會阻止多角化的程度, 也沒有證據顯示當 但 公司經理人持股低時,外部大股東可以有效減少代理問題。

Paper架構 第一部分:介紹。 第二部分:資料的描述與樣本特徵。 第三部分: 示公司多角化程度的決 顯 定因子。 第四部分: 述與公司多角化價值衡 描 量有關的持股結構、 他的控制變 其 數的橫斷面迴歸結果。 第五部分:結論。 段) (p 317第 三

Paper架構 第一部分:介紹。 第二部分:資料的描述與樣本特徵。 第三部分: 示公司多角化程度的決 顯 定因子。 第四部分: 述與公司多角化價值衡 描 量有關的持股結構、 他的控制變 其 數的橫斷面迴歸結果。 第五部分:結論。 段) (p 317第 三

Corporate diversification 利益 • 建立內部資本市 場 • 較高的負債能力 • 較高的範疇經濟 損失 • 代理問題

Corporate diversification 利益 • 建立內部資本市 場 • 較高的負債能力 • 較高的範疇經濟 損失 • 代理問題

Introduction(cont. ) 經 理 人 透 過 產品 的 多 樣 化 來 保 護 他 們 的 人 力 資 本 , 而 增 加 進 他們私人的利益或保障其自身的地位。 在一間多角化的公司, 理人可輕易透過交叉補貼而獲取資 經 本,但也有可能會發生過度投資的情況。 文獻顯示公司多角化的策略與重大的價值損失有關, 增加 而 公司對於提高價值的重視。 ◦ 許多知名學者驗證出 “多角化的成本會超過利益 ”。 ◦ 大 量 的 證 據 顯 示 “多 角 化 與 公 司 價 值 的 減 少 有 關 ”, 什 麼 公 司 還 是 繼 續 為 多角化? Denis et al. (1997)用 代 理 成 本 來 解 釋 公 司 持 股 結 構 的 多 樣 化 下 程度與價值損失。 ◦ 發現經理人持股高和大股東持股與多角化程度減少有關, 與多角化價 但 值的增加無關。 到目前為止大部分公司多角化的樣本皆以美國公司為主, 所 以只能反映美國公司的行為與資本市場環境; 有少數的樣 只 本是美國地區以外的,但只在新興的國家。 (p 316第一~三段 )

Introduction(cont. ) 經 理 人 透 過 產品 的 多 樣 化 來 保 護 他 們 的 人 力 資 本 , 而 增 加 進 他們私人的利益或保障其自身的地位。 在一間多角化的公司, 理人可輕易透過交叉補貼而獲取資 經 本,但也有可能會發生過度投資的情況。 文獻顯示公司多角化的策略與重大的價值損失有關, 增加 而 公司對於提高價值的重視。 ◦ 許多知名學者驗證出 “多角化的成本會超過利益 ”。 ◦ 大 量 的 證 據 顯 示 “多 角 化 與 公 司 價 值 的 減 少 有 關 ”, 什 麼 公 司 還 是 繼 續 為 多角化? Denis et al. (1997)用 代 理 成 本 來 解 釋 公 司 持 股 結 構 的 多 樣 化 下 程度與價值損失。 ◦ 發現經理人持股高和大股東持股與多角化程度減少有關, 與多角化價 但 值的增加無關。 到目前為止大部分公司多角化的樣本皆以美國公司為主, 所 以只能反映美國公司的行為與資本市場環境; 有少數的樣 只 本是美國地區以外的,但只在新興的國家。 (p 316第一~三段 )

Introduction(cont. 1) 而 本 篇 paper以 小 且 具 有 開 放 經 濟 體 系 的 新 加 坡 公 司 為 樣 本 , 解 釋 公 來 司多角化的程度與價值。 由於新加坡的市場規模很小, 以在這樣缺乏深度的資本市場下, 所 新 加 坡 公 司 必 須 透 過 多 角 化 來 增 加 公 司 價 值 , 為 多 角 化 有 益 於 內部 資 因 本市場所產生的。 未來, 加坡的資本市場不會發展得像美國或其他開發中的經濟情況 新 一樣。 以, 加坡公司的持股結構和公司多角化的影響, 後會與美 所 新 最 國有所不同。 結果 find ◦ 大的公司會比小的更多角化。 <與 Denis et al. (1997) 相符 > ◦ 多角化的程度與外部大股東負相關,但與內部人持股無關。 但Denis et al. (1997)卻發現經理人的持股和外部大額持股可以有效阻止公司多角化。 ◦ 多部門公司會比單一部門公司的價值低。 ◦ 外部大額持股不會顯著影響公司價值。 <與 Denis et al. (1997) 相符 > ◦ 當 內部 人 持 股 低 時 , 部 大 股 東 並 不 能 有 效 減 少 公 司 的 代 理 問 題 , 然 有 證 外 雖 據顯示外部大股東可以阻礙多角化的程度。 將樣本再分成經理人持股高和低這兩類時, find ◦ 當公司經理人持股低時,公司多角化會有顯著的損失。 此與之前所注意到的代理問題有關,當公司經理人持股低時,代理問題會愈嚴重。 但Denis et al. (1997)發現管理人持股並不會影響多角化的價值。 (p 316第三段~ p 317第二段 )

Introduction(cont. 1) 而 本 篇 paper以 小 且 具 有 開 放 經 濟 體 系 的 新 加 坡 公 司 為 樣 本 , 解 釋 公 來 司多角化的程度與價值。 由於新加坡的市場規模很小, 以在這樣缺乏深度的資本市場下, 所 新 加 坡 公 司 必 須 透 過 多 角 化 來 增 加 公 司 價 值 , 為 多 角 化 有 益 於 內部 資 因 本市場所產生的。 未來, 加坡的資本市場不會發展得像美國或其他開發中的經濟情況 新 一樣。 以, 加坡公司的持股結構和公司多角化的影響, 後會與美 所 新 最 國有所不同。 結果 find ◦ 大的公司會比小的更多角化。 <與 Denis et al. (1997) 相符 > ◦ 多角化的程度與外部大股東負相關,但與內部人持股無關。 但Denis et al. (1997)卻發現經理人的持股和外部大額持股可以有效阻止公司多角化。 ◦ 多部門公司會比單一部門公司的價值低。 ◦ 外部大額持股不會顯著影響公司價值。 <與 Denis et al. (1997) 相符 > ◦ 當 內部 人 持 股 低 時 , 部 大 股 東 並 不 能 有 效 減 少 公 司 的 代 理 問 題 , 然 有 證 外 雖 據顯示外部大股東可以阻礙多角化的程度。 將樣本再分成經理人持股高和低這兩類時, find ◦ 當公司經理人持股低時,公司多角化會有顯著的損失。 此與之前所注意到的代理問題有關,當公司經理人持股低時,代理問題會愈嚴重。 但Denis et al. (1997)發現管理人持股並不會影響多角化的價值。 (p 316第三段~ p 317第二段 )

Data description 從 SES(新 加 坡 證 券 交 易 所 )的 the Main Trading Board 和 the Second Trading Board( 較 新 的 公 司 )資 料 當 中 , 集 1995會 計 搜 年 度 的 ownership與 財 務 資 料 (不 包 括 金 財 服 務 產業 的 公 司 ), 中 找 出 145間 具 從 有完整資料的公司。

Data description 從 SES(新 加 坡 證 券 交 易 所 )的 the Main Trading Board 和 the Second Trading Board( 較 新 的 公 司 )資 料 當 中 , 集 1995會 計 搜 年 度 的 ownership與 財 務 資 料 (不 包 括 金 財 服 務 產業 的 公 司 ), 中 找 出 145間 具 從 有完整資料的公司。

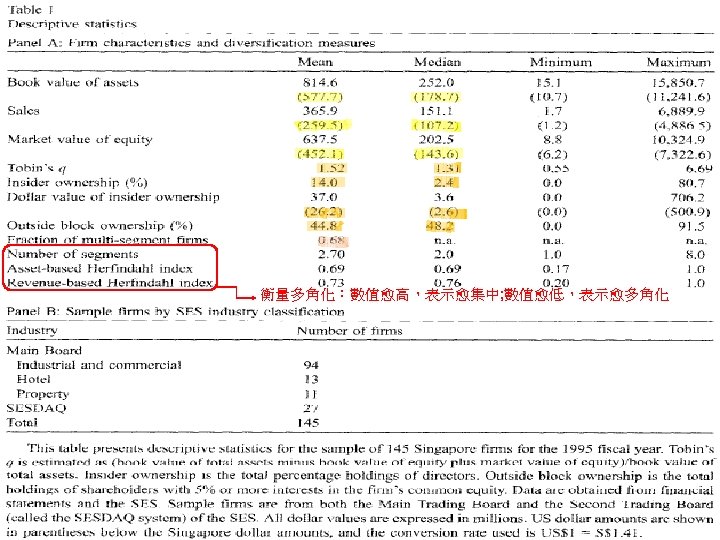

Table 1 樣 本 從 SES的 the Main Trading Board 和 the Second Trading Board當 中 , 集 1995年 會 計 年 度 的 145間 搜 新加坡公司,資料從 SES與財務報表取得。 Tobin’s q =( 資 產帳 面 價 值 - 權 益 帳 面 價 值 + 總 權益市場價值)/總資產帳面價值。 內部人持股:即directors持有股票的總百分比。 外部大額持股: 部股東所持有的總股票超過 全 公司普通股的 5%以上。 資 產帳 面 價 值 、 售 、 益 市 場 價 值 共 有 上 下 兩 銷 權 個數據 ◦ 上面的數據以新加坡的幣別表示。 ◦ 下面的數據以美元的幣別表示。 ◦ US$1=$1. 41。

Table 1 樣 本 從 SES的 the Main Trading Board 和 the Second Trading Board當 中 , 集 1995年 會 計 年 度 的 145間 搜 新加坡公司,資料從 SES與財務報表取得。 Tobin’s q =( 資 產帳 面 價 值 - 權 益 帳 面 價 值 + 總 權益市場價值)/總資產帳面價值。 內部人持股:即directors持有股票的總百分比。 外部大額持股: 部股東所持有的總股票超過 全 公司普通股的 5%以上。 資 產帳 面 價 值 、 售 、 益 市 場 價 值 共 有 上 下 兩 銷 權 個數據 ◦ 上面的數據以新加坡的幣別表示。 ◦ 下面的數據以美元的幣別表示。 ◦ US$1=$1. 41。

Panel A of Table 1 總結所有對於公司特性與多角化的衡量。 Denis et al. (1997)以 總 資 產帳 面 價 值 衡 量 , 現 新 加 發 坡公司的規模為美國公司規模的三分之一。 仿 效 Lang and Stulz (1994)和 Servaes (1996)以 Tobin’s q來衡量公司價值。 內部人持股 ◦ 新加坡 mean=14%、 median=2. 4% ◦ 美 國 mean=11. 7%、median=6. 4%<取 自 於 Denis et al. (1997)> The asset-based (revenue-based) Herfindahl index( 賀 芬 達 指 數 ) is computed as the sum of the squares of each segment’s assets (revenue) as a proportion of total assets (revenue) for the firm.

Panel A of Table 1 總結所有對於公司特性與多角化的衡量。 Denis et al. (1997)以 總 資 產帳 面 價 值 衡 量 , 現 新 加 發 坡公司的規模為美國公司規模的三分之一。 仿 效 Lang and Stulz (1994)和 Servaes (1996)以 Tobin’s q來衡量公司價值。 內部人持股 ◦ 新加坡 mean=14%、 median=2. 4% ◦ 美 國 mean=11. 7%、median=6. 4%<取 自 於 Denis et al. (1997)> The asset-based (revenue-based) Herfindahl index( 賀 芬 達 指 數 ) is computed as the sum of the squares of each segment’s assets (revenue) as a proportion of total assets (revenue) for the firm.

Panel B of Table 1 以 SES產業 分 類 為 基 礎 , 樣 本 公 司 分 將 類。 其 panel B可發現 SES產業分類很多樣化。 SES與 美 國 不 同 , 不 會 採 用 SIC code分 其 類公司商業代碼, 為這些資料有限, 因 所 以 沒 有 能 力 計 算 出 產業 調 整 (或 pureplay)的 Tobin’s q

Panel B of Table 1 以 SES產業 分 類 為 基 礎 , 樣 本 公 司 分 將 類。 其 panel B可發現 SES產業分類很多樣化。 SES與 美 國 不 同 , 不 會 採 用 SIC code分 其 類公司商業代碼, 為這些資料有限, 因 所 以 沒 有 能 力 計 算 出 產業 調 整 (或 pureplay)的 Tobin’s q

衡量多角化:數值愈高,表示愈集中; 數值愈低,表示愈多角化

衡量多角化:數值愈高,表示愈集中; 數值愈低,表示愈多角化

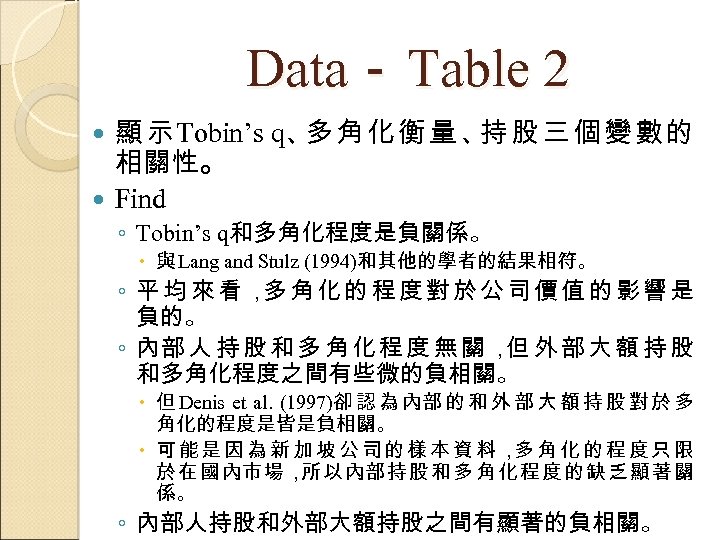

Data- Table 2 顯 示 Tobin’s q、 角 化 衡 量 、 股 三 個 變 數 的 多 持 相關性。 Find ◦ Tobin’s q和多角化程度是負關係。 與 Lang and Stulz (1994)和其他的學者的結果相符。 ◦ 平均來看, 角化的程度對於公司價值的影響是 多 負的。 ◦ 內部 人 持 股 和 多 角 化 程 度 無 關 , 外 部 大 額 持 股 但 和多角化程度之間有些微的負相關。 但 Denis et al. (1997)卻 認 為 內部 的 和 外 部 大 額 持 股 對 於 多 角化的程度是皆是負相關。 可能是因為新加坡公司的樣本資料, 角化的程度只限 多 於 在 國 內市 場 , 以 內部 持 股 和 多 角 化 程 度 的 缺 乏 顯 著 關 所 係。 ◦ 內部人持股和外部大額持股之間有顯著的負相關。

Data- Table 2 顯 示 Tobin’s q、 角 化 衡 量 、 股 三 個 變 數 的 多 持 相關性。 Find ◦ Tobin’s q和多角化程度是負關係。 與 Lang and Stulz (1994)和其他的學者的結果相符。 ◦ 平均來看, 角化的程度對於公司價值的影響是 多 負的。 ◦ 內部 人 持 股 和 多 角 化 程 度 無 關 , 外 部 大 額 持 股 但 和多角化程度之間有些微的負相關。 但 Denis et al. (1997)卻 認 為 內部 的 和 外 部 大 額 持 股 對 於 多 角化的程度是皆是負相關。 可能是因為新加坡公司的樣本資料, 角化的程度只限 多 於 在 國 內市 場 , 以 內部 持 股 和 多 角 化 程 度 的 缺 乏 顯 著 關 所 係。 ◦ 內部人持股和外部大額持股之間有顯著的負相關。

Tobin’s q與多角化程度顯著負相關 Insider ownership與多角化程度無顯著關係 Outside block ownership與多角化程度有些微關係 衡量多角化:數值愈高,表示愈集中; 數值愈低,表示愈多角化 Insider ownership與outside block ownership顯著負相關

Tobin’s q與多角化程度顯著負相關 Insider ownership與多角化程度無顯著關係 Outside block ownership與多角化程度有些微關係 衡量多角化:數值愈高,表示愈集中; 數值愈低,表示愈多角化 Insider ownership與outside block ownership顯著負相關

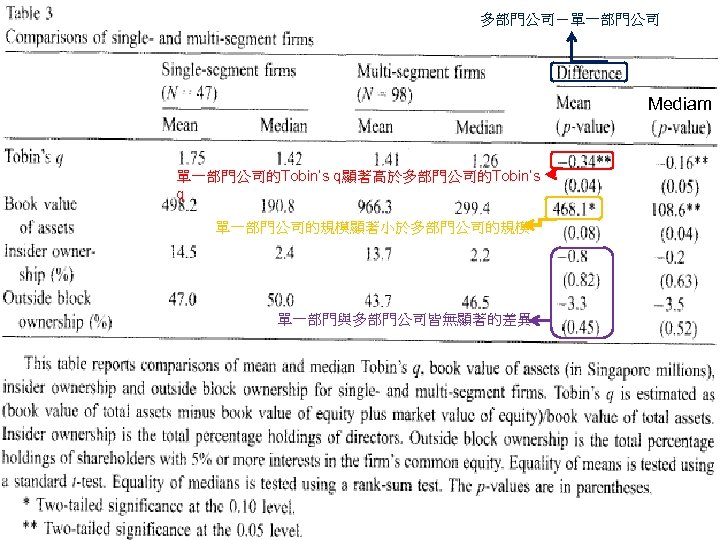

Data- table 3 Present單一部門與多部門的公司。 Find ◦ 單一部門公司的 Tobin’s q顯著高於多部門公司 的 Tobin’s q 。 多角化公司平均低於特定公司價值的 20%。 可能是因為多角化公司在 low q產業經營;而單一部門 公司在 high q產業經營。 然而,由於新加坡經濟小且在相同產業只有少數幾間 公司,所以搜集到的 47個單一部門公司的樣本當中, 只有一些是高成長的產業。 ◦ 單一部門公司的規模顯著小於多部門公司的 規模。 ◦ 內部人持股和外部大額持股這兩個變數,單一 部門與多部門公司皆無顯著的差異。

Data- table 3 Present單一部門與多部門的公司。 Find ◦ 單一部門公司的 Tobin’s q顯著高於多部門公司 的 Tobin’s q 。 多角化公司平均低於特定公司價值的 20%。 可能是因為多角化公司在 low q產業經營;而單一部門 公司在 high q產業經營。 然而,由於新加坡經濟小且在相同產業只有少數幾間 公司,所以搜集到的 47個單一部門公司的樣本當中, 只有一些是高成長的產業。 ◦ 單一部門公司的規模顯著小於多部門公司的 規模。 ◦ 內部人持股和外部大額持股這兩個變數,單一 部門與多部門公司皆無顯著的差異。

多部門公司-單一部門公司 Mediam 單一部門公司的Tobin’s q顯著高於多部門公司的Tobin’s q 單一部門公司的規模顯著小於多部門公司的規模 單一部門與多部門公司皆無顯著的差異

多部門公司-單一部門公司 Mediam 單一部門公司的Tobin’s q顯著高於多部門公司的Tobin’s q 單一部門公司的規模顯著小於多部門公司的規模 單一部門與多部門公司皆無顯著的差異

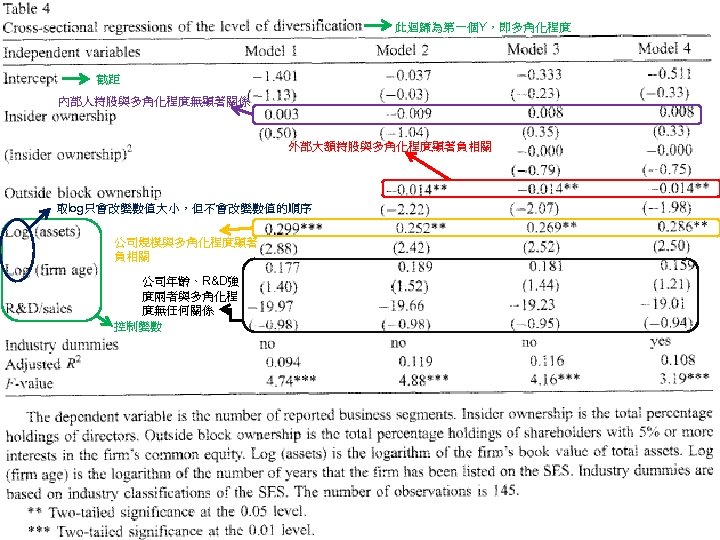

Regression analysis of the level of diversification - Table 4~variables 此部份為決定樣本公司的多角化程度。 總資本帳面價值對數用來控制任何公司規模的影響。 R&D強度用來代替公司特定的知識。 公司年齡為公司被列入 SES的年數。 變數如下: Dependent (非獨立) Independent (獨立) • 經營部門數 • • • 內部人持股 外部大額持股 總資產帳面價值對數 公司年齡對數 R&D 強度 (用 R&D費用對銷售的 比率來衡量)

Regression analysis of the level of diversification - Table 4~variables 此部份為決定樣本公司的多角化程度。 總資本帳面價值對數用來控制任何公司規模的影響。 R&D強度用來代替公司特定的知識。 公司年齡為公司被列入 SES的年數。 變數如下: Dependent (非獨立) Independent (獨立) • 經營部門數 • • • 內部人持股 外部大額持股 總資產帳面價值對數 公司年齡對數 R&D 強度 (用 R&D費用對銷售的 比率來衡量)

Regression analysis of the level of diversification - Table 4~Model 1 : 解 釋 控 制 公 司 規 模 、 司 年 齡 、 公 R&D強 度 後 , 多 角 化 程 度 與 在 insider ownership呈線性關係。 ◦ 當經理人所持有的股份愈多, 其會減少使公司價值減少的策略, 則會 則 否 增加其所承擔的成本。 ◦ 因此,若多角化會減少股東財富,則預期內部人持股這個變數的符號為負。 Model 2 : 包 括 對 於 外 部 人 大 額 持 股 的 影 響 , 外 部 大 股 東 提 供 有 效 的 監 若 督,則預期外部大額持股這個變數的符號為負。 Model 3 & Model 4 : 包 括 內部 人 持 股 的 平 方 , 容 許 多 角 化 與 內部 人 持 股 且 為非線性關係。 Amihud and Lev (1981) 提 出 若 當 經 理 人 持 有 較 多 的 公 司 股 份 , 他 們 會 偏 則 好會去多角化,以減少他們自己的風險暴露。 其中 Model 4包括了產業 dummies去控制任何對產業的影響。 此迴歸的結果提出 ◦ 內部人持股對於多角化的程度無顯著的關係。 ◦ 外部大額持股與多角化的程度有顯著的負相關。 可能是因為外部大股東對有效監督經理人的多角化行為。 ◦ 公司規模與多角化程度顯著的正相關。 ◦ 公司年齡與 R&D強度無法解釋多角化的程度。

Regression analysis of the level of diversification - Table 4~Model 1 : 解 釋 控 制 公 司 規 模 、 司 年 齡 、 公 R&D強 度 後 , 多 角 化 程 度 與 在 insider ownership呈線性關係。 ◦ 當經理人所持有的股份愈多, 其會減少使公司價值減少的策略, 則會 則 否 增加其所承擔的成本。 ◦ 因此,若多角化會減少股東財富,則預期內部人持股這個變數的符號為負。 Model 2 : 包 括 對 於 外 部 人 大 額 持 股 的 影 響 , 外 部 大 股 東 提 供 有 效 的 監 若 督,則預期外部大額持股這個變數的符號為負。 Model 3 & Model 4 : 包 括 內部 人 持 股 的 平 方 , 容 許 多 角 化 與 內部 人 持 股 且 為非線性關係。 Amihud and Lev (1981) 提 出 若 當 經 理 人 持 有 較 多 的 公 司 股 份 , 他 們 會 偏 則 好會去多角化,以減少他們自己的風險暴露。 其中 Model 4包括了產業 dummies去控制任何對產業的影響。 此迴歸的結果提出 ◦ 內部人持股對於多角化的程度無顯著的關係。 ◦ 外部大額持股與多角化的程度有顯著的負相關。 可能是因為外部大股東對有效監督經理人的多角化行為。 ◦ 公司規模與多角化程度顯著的正相關。 ◦ 公司年齡與 R&D強度無法解釋多角化的程度。

此迴歸為第一個Y,即多角化程度 截距 內部人持股與多角化程度無顯著關係 外部大額持股與多角化程度顯著負相關 取log只會改變數值大小,但不會改變數值的順序 公司規模與多角化程度顯著 負相關 公司年齡、R&D強 度兩者與多角化程 度無任何關係 控制變數

此迴歸為第一個Y,即多角化程度 截距 內部人持股與多角化程度無顯著關係 外部大額持股與多角化程度顯著負相關 取log只會改變數值大小,但不會改變數值的順序 公司規模與多角化程度顯著 負相關 公司年齡、R&D強 度兩者與多角化程 度無任何關係 控制變數

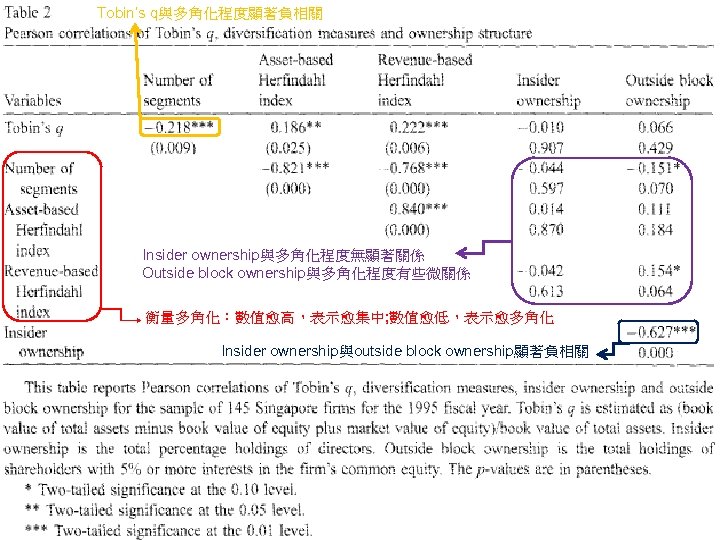

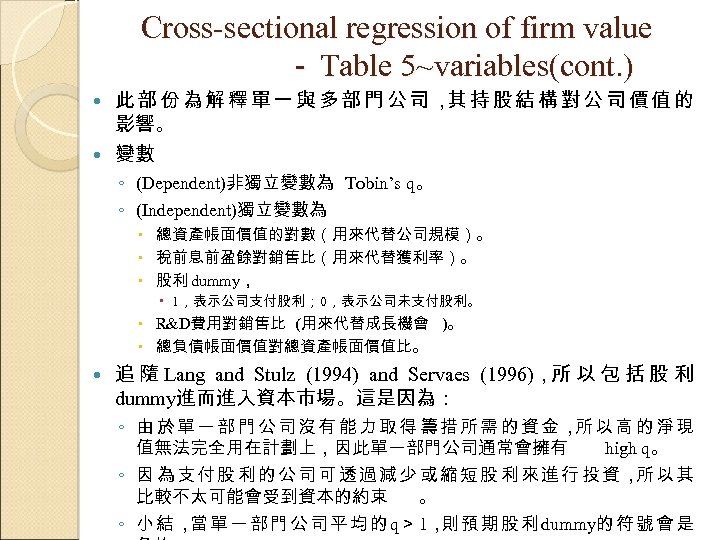

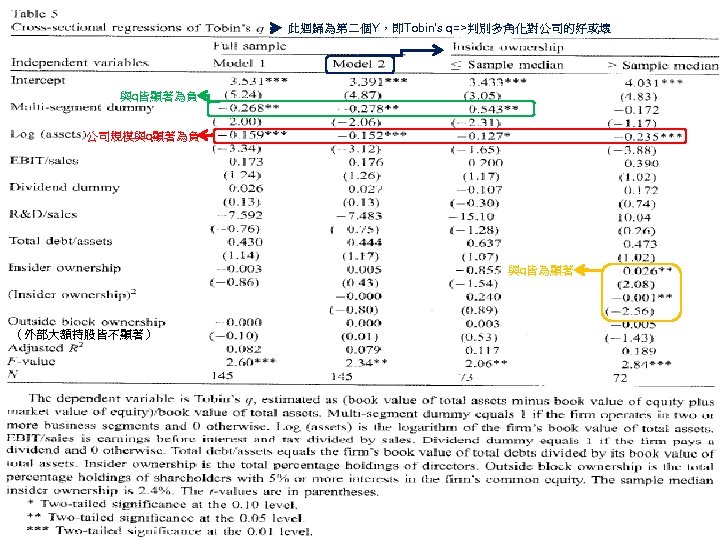

Cross-sectional regression of firm value Table 5~variables(cont. ) - 此部份為解釋單一與多部門公司, 持股結構對公司價值的 其 影響。 變數 ◦ (Dependent)非獨立變數為 Tobin’s q。 ◦ (Independent)獨立變數為 總資產帳面價值的對數(用來代替公司規模)。 稅前息前盈餘對銷售比(用來代替獲利率)。 股利 dummy, 1,表示公司支付股利; 0,表示公司未支付股利。 R&D費用對銷售比 (用來代替成長機會 )。 總負債帳面價值對總資產帳面價值比。 追 隨 Lang and Stulz (1994) and Servaes (1996),所 以 包 括 股 利 dummy進而進入資本市場。這是因為: ◦ 由於單一部門公司沒有能力取得籌措所需的資金, 以高的淨現 所 值無法完全用在計劃上,因此單一部門公司通常會擁有 high q。 ◦ 因為支付股利的公司可透過減少或縮短股利來進行投資, 以其 所 比較不太可能會受到資本的約束 。 ◦ 小 結 , 單 一 部 門 公 司 平 均 的 q> 1, 預 期 股 利 dummy的 符 號 會 是 當 則

Cross-sectional regression of firm value Table 5~variables(cont. ) - 此部份為解釋單一與多部門公司, 持股結構對公司價值的 其 影響。 變數 ◦ (Dependent)非獨立變數為 Tobin’s q。 ◦ (Independent)獨立變數為 總資產帳面價值的對數(用來代替公司規模)。 稅前息前盈餘對銷售比(用來代替獲利率)。 股利 dummy, 1,表示公司支付股利; 0,表示公司未支付股利。 R&D費用對銷售比 (用來代替成長機會 )。 總負債帳面價值對總資產帳面價值比。 追 隨 Lang and Stulz (1994) and Servaes (1996),所 以 包 括 股 利 dummy進而進入資本市場。這是因為: ◦ 由於單一部門公司沒有能力取得籌措所需的資金, 以高的淨現 所 值無法完全用在計劃上,因此單一部門公司通常會擁有 high q。 ◦ 因為支付股利的公司可透過減少或縮短股利來進行投資, 以其 所 比較不太可能會受到資本的約束 。 ◦ 小 結 , 單 一 部 門 公 司 平 均 的 q> 1, 預 期 股 利 dummy的 符 號 會 是 當 則

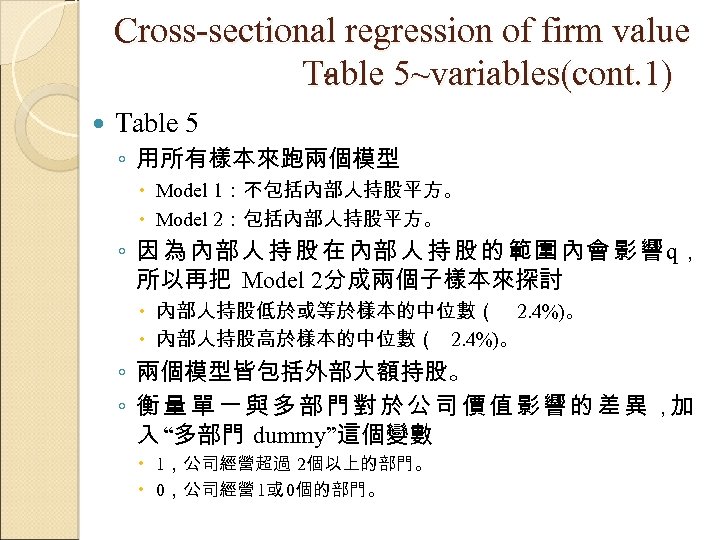

Cross-sectional regression of firm value - 5~variables(cont. 1) Table 5 ◦ 用所有樣本來跑兩個模型 Model 1:不包括內部人持股平方。 Model 2:包括內部人持股平方。 ◦ 因 為 內部 人 持 股 在 內部 人 持 股 的 範 圍 內會 影 響 q, 所以再把 Model 2分成兩個子樣本來探討 內部人持股低於或等於樣本的中位數( 2. 4%)。 內部人持股高於樣本的中位數( 2. 4%)。 ◦ 兩個模型皆包括外部大額持股。 ◦ 衡量單一與多部門對於公司價值影響的差異, 加 入 “多部門 dummy”這個變數 1,公司經營超過 2個以上的部門。 0,公司經營 1或 0個的部門。

Cross-sectional regression of firm value - 5~variables(cont. 1) Table 5 ◦ 用所有樣本來跑兩個模型 Model 1:不包括內部人持股平方。 Model 2:包括內部人持股平方。 ◦ 因 為 內部 人 持 股 在 內部 人 持 股 的 範 圍 內會 影 響 q, 所以再把 Model 2分成兩個子樣本來探討 內部人持股低於或等於樣本的中位數( 2. 4%)。 內部人持股高於樣本的中位數( 2. 4%)。 ◦ 兩個模型皆包括外部大額持股。 ◦ 衡量單一與多部門對於公司價值影響的差異, 加 入 “多部門 dummy”這個變數 1,公司經營超過 2個以上的部門。 0,公司經營 1或 0個的部門。

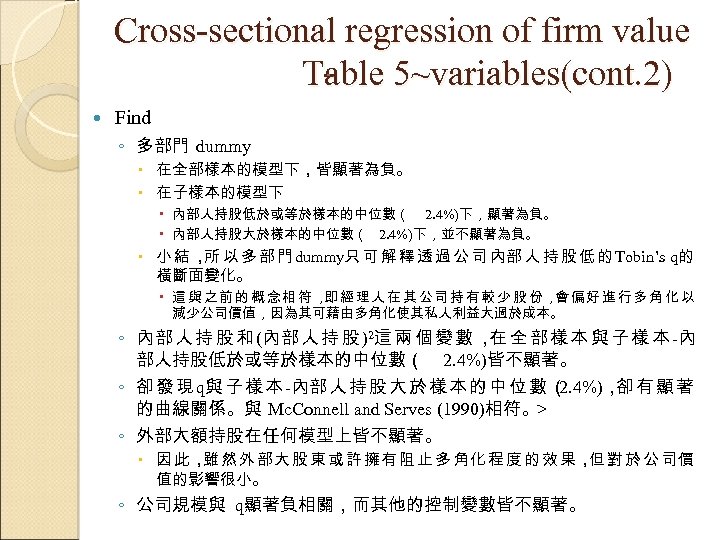

Cross-sectional regression of firm value - 5~variables(cont. 2) Table Find ◦ 多部門 dummy 在全部樣本的模型下,皆顯著為負。 在子樣本的模型下 內部人持股低於或等於樣本的中位數( 2. 4%)下,顯著為負。 內部人持股大於樣本的中位數( 2. 4%)下,並不顯著為負。 小 結 , 以 多 部 門 dummy只 可 解 釋 透 過 公 司 內部 人 持 股 低 的 Tobin’s q的 所 橫斷面變化。 這與之前的概念相符, 經理人在其公司持有較少股份, 偏好進行多角化以 即 會 減少公司價值,因為其可藉由多角化使其私人利益大過於成本。 ◦ 內部 人 持 股 和 (內部 人 持 股 )2這 兩 個 變 數 , 全 部 樣 本 與 子 樣 本 -內 在 部人持股低於或等於樣本的中位數( 2. 4%)皆不顯著。 ◦ 卻 發 現 q與 子 樣 本 -內部 人 持 股 大 於 樣 本 的 中 位 數 ( 2. 4%), 有 顯 著 卻 的曲線關係。與 Mc. Connell and Serves (1990)相符。> ◦ 外部大額持股在任何模型上皆不顯著。 因此, 然外部大股東或許擁有阻止多角化程度的效果, 對於公司價 雖 但 值的影響很小。 ◦ 公司規模與 q顯著負相關,而其他的控制變數皆不顯著。

Cross-sectional regression of firm value - 5~variables(cont. 2) Table Find ◦ 多部門 dummy 在全部樣本的模型下,皆顯著為負。 在子樣本的模型下 內部人持股低於或等於樣本的中位數( 2. 4%)下,顯著為負。 內部人持股大於樣本的中位數( 2. 4%)下,並不顯著為負。 小 結 , 以 多 部 門 dummy只 可 解 釋 透 過 公 司 內部 人 持 股 低 的 Tobin’s q的 所 橫斷面變化。 這與之前的概念相符, 經理人在其公司持有較少股份, 偏好進行多角化以 即 會 減少公司價值,因為其可藉由多角化使其私人利益大過於成本。 ◦ 內部 人 持 股 和 (內部 人 持 股 )2這 兩 個 變 數 , 全 部 樣 本 與 子 樣 本 -內 在 部人持股低於或等於樣本的中位數( 2. 4%)皆不顯著。 ◦ 卻 發 現 q與 子 樣 本 -內部 人 持 股 大 於 樣 本 的 中 位 數 ( 2. 4%), 有 顯 著 卻 的曲線關係。與 Mc. Connell and Serves (1990)相符。> ◦ 外部大額持股在任何模型上皆不顯著。 因此, 然外部大股東或許擁有阻止多角化程度的效果, 對於公司價 雖 但 值的影響很小。 ◦ 公司規模與 q顯著負相關,而其他的控制變數皆不顯著。

此迴歸為第二個Y,即Tobin’s q=>判別多角化對公司的好或壞 (2. 4%) 與q皆顯著為負 公司規模與q顯著為負 與q皆為顯著 (外部大額持股皆不顯著)

此迴歸為第二個Y,即Tobin’s q=>判別多角化對公司的好或壞 (2. 4%) 與q皆顯著為負 公司規模與q顯著為負 與q皆為顯著 (外部大額持股皆不顯著)

Conclusions 公司多角化對於公司價值的影響, 美國已被廣泛的研究( 看出美 在 可 國公司與資本市場環境) 但在其他國家卻很少被研究。 , 所以本研究, 以新加坡公司為樣本,研究多角化的程度與價值。 而新加坡的資本市場相對於美國而言, 小且開發較少, 新加坡公 較 但 司可透過多角化,創造其內部資本市場。 儘 管 美 國 與 新 加 坡 的 市 場 並 不 相 同 , 皆 可 證 明 “多 角 化 公 司 的 價 值 但 低 於 單 一 部 門 公 司 ”。 當 公 司 存 在 low insider ownership時 , 部 門 公 且 多 司價值低於單一部門公司價值。 這些證據與代理成本的解釋一致, 經理人在其公司所持有的股票 即 相 對 較 低 時 , 產生 較 大 的 動 機 去 進 行 多 角 化 而 降 低 公 司 價 值 , 為 會 因 其私人的利益會超過於多角化的價值損失。 ◦ 藉此,可發現新加坡的經理人在其公司持有較多的股票。 Yeo et al. (1999)發 現 實 施 股 票 選 擇 權 的 計 畫 , 新 加 坡 並 無 很 大 的 激 在 勵效果。 中一個原因就是選擇權的數量, 為限制可提供的員 股 其 因 票選擇權(ESOPs)僅能與公司資本的 5%的價值相同。 ◦ 後來, 加坡政府承認這個問題且放寬限制, 許公司發行更多的員 股 新 允 票選擇權 。 本研究提出了新加坡公司對經理人發行較多股票的理由, 證明當 也 公 司 存 在 low managerial ownership時 , 部 大 股 東 無 法 有 效 減 少 代 理 問 外 題。

Conclusions 公司多角化對於公司價值的影響, 美國已被廣泛的研究( 看出美 在 可 國公司與資本市場環境) 但在其他國家卻很少被研究。 , 所以本研究, 以新加坡公司為樣本,研究多角化的程度與價值。 而新加坡的資本市場相對於美國而言, 小且開發較少, 新加坡公 較 但 司可透過多角化,創造其內部資本市場。 儘 管 美 國 與 新 加 坡 的 市 場 並 不 相 同 , 皆 可 證 明 “多 角 化 公 司 的 價 值 但 低 於 單 一 部 門 公 司 ”。 當 公 司 存 在 low insider ownership時 , 部 門 公 且 多 司價值低於單一部門公司價值。 這些證據與代理成本的解釋一致, 經理人在其公司所持有的股票 即 相 對 較 低 時 , 產生 較 大 的 動 機 去 進 行 多 角 化 而 降 低 公 司 價 值 , 為 會 因 其私人的利益會超過於多角化的價值損失。 ◦ 藉此,可發現新加坡的經理人在其公司持有較多的股票。 Yeo et al. (1999)發 現 實 施 股 票 選 擇 權 的 計 畫 , 新 加 坡 並 無 很 大 的 激 在 勵效果。 中一個原因就是選擇權的數量, 為限制可提供的員 股 其 因 票選擇權(ESOPs)僅能與公司資本的 5%的價值相同。 ◦ 後來, 加坡政府承認這個問題且放寬限制, 許公司發行更多的員 股 新 允 票選擇權 。 本研究提出了新加坡公司對經理人發行較多股票的理由, 證明當 也 公 司 存 在 low managerial ownership時 , 部 大 股 東 無 法 有 效 減 少 代 理 問 外 題。

~ The end ~

~ The end ~