2 Ценные бумаги.ppt

- Количество слайдов: 18

Ценные бумаги Понятие ценных бумаг и их классификация Различают юридическое и экономическое понятие ценных бумаг. Юридическое понятие дано в ст. 142 Гражданского Кодекса РФ: «Это документ установленной формы и реквизитов, удостоверяющий имущественные права, осуществление или передача которых возможны только при его предъявлении» . Экономическое понятие ценной бумаги это особая форма существования капитала Суть ее состоит в том, что у владельца капитала сам капитал отсутствует, но имеются все права на него, которые и зафиксированы в форме ценной бумаги. Ценная бумага является документом, удостоверяющим право собственности его владельца на какое либо имущество или на капитал, отданный взаймы за предоставленное вознаграждение в виде процента или дивиденда. Покупка такой бумаги означает передачу части денежного капитала в ссуду, а сама ценная бумага приобретает форму кредитного документа. Тот, кто продал ценную бумагу, становится временным обладателем заёмных средств, которые он может использовать для организации и расширения производственной или коммерческой деятельности; а тот, кто стал её владельцем, сохранил за собой право на переданный взаймы капитал и получил возможность его возвращения в увеличенном размере. Естественно, капитал, выраженный в ценных бумагах, нуждается в наличии сфер применения. Возможность стать объектом купли продажи, удовлетворить желания покупателя и продавца, свободно обращаться ценные бумаги обретают в условиях рынка.

Эмиссионная ценная бумага любая ценная бумага, в том числе бездокументарная, которая характеризуется одновременно следующими признаками: закрепляет совокупность имущественных и неимущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению с соблюдением установленных Федеральным законом формы и порядка; размещается выпусками; имеет равные объем и сроки осуществления прав внутри одного выпуска вне зависимости от времени приобретения ценной бумаги. Процесс выпуска и распределения ценных бумаг между первыми владельцами называется эмиссией. Государственные или корпоративные структуры, осуществляющие выпуск ценных бумаг, являются эмитентами. Эмиссию ценных бумаг могут осуществлять юридические лица или органы исполнительной власти либо органы местного самоуправления, несущие от своего имени обязательства перед владельцами ценных бумаг по осуществлению прав, закрепленных ими. Эмиссия ценных бумаг обычно производится с целью привлечения финансовых ресурсов для расширения деятельности или под конкретные инвестиционные проекты, а государственные органы часто эмитируют ценные бумаги с целью финансирования дефицита бюджета.

Процедура эмиссии законодательно регламентирована и включает несколько этапов. Под выпуском ценных бумаг понимается совокупность ценных бумаг одного эмитента, обеспечивающих одинаковый объем прав владельцам и имеющих одинаковые условия эмиссии (первичного размещения). В соответствии с законодательством ценные бумаги должны иметь равные сроки осуществления прав внутри одного выпуска независимо от времени приобретения ценной бумаги. Эмиссия осуществляется на основании решения о выпуске документа, зарегистрированного в органе государственной регистрации ценных бумаг и содержащего данные, достаточные для установления объема прав, закрепленных ценной бумагой. При этом основным документом, определяющим параметры выпускаемой ценной бумаги и существенные условия эмиссии, является проспект эмиссии. Совокупность прав на ценные бумаги устанавливает сертификат ценной бумаги, выпускаемый эмитентом. Ценные бумаги выполняют следующие функции: обеспечивают получение доходов в виде дивидендов, процентов, дисконта; предоставляют определенные права их владельцам (право на участие в управлении, на информацию, имущество и др. ); способствуют перераспределению денежных средств между государством и юридическими лицами, государством и населением, между сферами и отраслями экономики, между территориями и т. д. являются высоколиквидными активами; ограничивают и снижают финансовые риски.

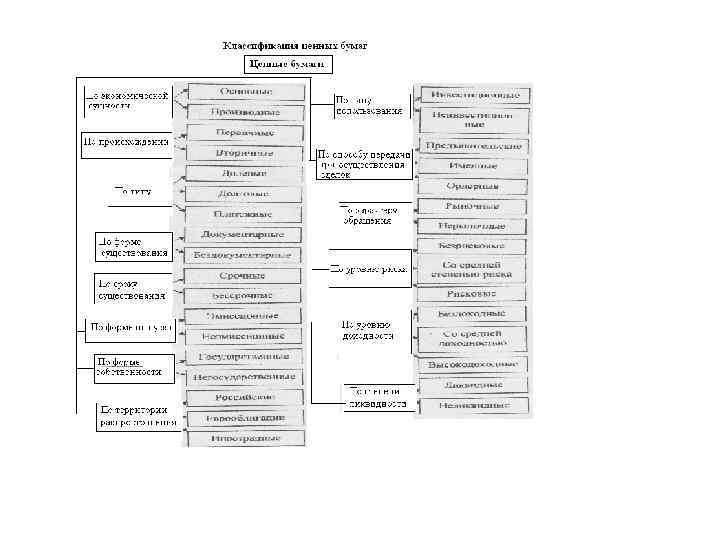

Ценные бумаги можно классифицировать по различным критериям: по экономической сущности на основные (в их основе лежат имущественные права на какой либо актив) и производные (ценные бумаги на ценовой актив опционы, фьючерсы, депозитарные расписки, стрипы); по происхождению на первичные (ценные бумаги, основанные на активах, в число которых не входят сами ценные бумаги: акции, облигации векселя) и вторичные, выпускаемые на основе первичных ценных бумаг (варранты, депозитарные расписки); по типу на долевые (акции), долговые (облигации), платежные; по форме существования на документарные и бездокументарные; по сроку существования на срочные (ценные бумаги, имеющие установленный срок существования) и бессрочные ценные бумаги, существующие вечно. по форме выпуска на эмиссионные (требуют проспекта эмиссии, размещаются выпусками) и неэмиссионные (складские свидетельств, векселя);

– по форме собственности на государственные и негосударственные; – по территории распространения на российские, еврооблигации, иностранные ценные бумаги; – по типу использования – на инвестиционные (капитальные ценные бумаги, являющиеся объектом вложения капитала) и неинвестиционные (обслуживают расчеты вексель, чеки др. ); – по способу передачи при осуществлении сделок на предъявительские (ценные бумаги, которые не фиксируют имени их владельца, и их обращение осуществляется путем простой передачи от одного лица к другому), именные (ценные бумаги, содержащие имя их владельца и, кроме того, регистрируемые в специальном реестре), ордерные (ценные бумаги, передаваемые другому лицу путем совершения на них передаточной надписи); – по характеру обращения на рыночные (свободно обращающиеся) и нерыночные (обращение ценных бумаг может быть ограничено, и ценную бумагу нельзя продать никому кроме ее эмитента и через оговоренный срок); – по уровню риска на безрисковые, со средней степенью риска, рисковые; – по уровню доходности на бездоходные, со средней доходностью, высокодоходные; – по степени ликвидности на ликвидные и неликвидные; – по видам эмитентов на государственные, муниципальные, корпоративные, ценные бумаги кредитных организаций.

Ценные бумаги • Облигация – это срочная долговая ценная бумага, удостоверяющая отношение займа между ее владельцем и эмитентом. Облигации могут быть купонными, бескупонными и конвертируемыми. Классическая облигация представляет собой ценную бумагу, по которой выплачивается фиксированный доход. Доход на облигацию называют процентом или купоном. Купон – это доход, выплачиваемый по купонной облигации. Он может быть твердым и плавающим. В зависимости от ситуации на рынке купонная облигация может продаваться на рынке по цене как выше, так и ниже номинала. Разность между номиналом и ценой, если она ниже номинала, называется скидкой, или дисконтом, или дизажио. Разность между номиналом и ценой, если она выше номинала, называется премией, или ажио. Доход по бескупонной облигации представляет собой разность между ее номиналом (ценой погашения) и ценой ее приобретения. • Еврооблигация и мировая облигация. Еврооблигация – это облигация, выпущенная эмитентом в валюте другой страны. Мировая облигация это облигация, которая выпускается одновременно в нескольких странах. Эмиссия такой бумаги требует взаимодействия между клиринговыми системами данных стран, чтобы облигации могли пересекаться между странами.

Акции представляют собой эмиссионную ценную бумагу. Акция предоставляет ее владельцу право на получение дивидендов, участие в управлении акционерным обществом и на часть имущества в случае его ликвидации. Доход, выплачиваемый по акциям, называется дивидендом. Акции могут быть обыкновенными привилегированными, именными, на предъявителя, гарантийными. Обыкновенные акции дают право владельцу участвовать в голосовании на собрании акционеров. Привилегированные акции дают право владельцу на получение гарантированных дивидендов. Дивиденды могут не выплачиваться и по привилегированным акциям, если такое решение принимается собранием акционеров. Дивиденды по ним должны уплачиваться, по крайней мере, частично. Они бывают конвертируемыми и кумулятивными. Конвертируемую акцию можно обменять на другие акции – обыкновенные или иные разновидности привилегированных акций. Именные акции зарегистрированы в реестре АО и могут быть проданы только при внесении изменений в реестре с согласия АО. По кумулятивной акции происходит накопление дивидендов в случае их невыплаты. Акции могут быть размещенными и объявленными. Размещенные – это реализованные акции. Объявленные – это акции, которые акционерное общество вправе реализовать дополнительно к размещенным.

Вексель – это долговое обязательство, которое дает его владельцу безусловное право требовать уплаты обозначенной в нем суммы денег от лица, обязанного по векселю. Вексель – это абстрактный документ, т. е. он составляется, как обязательство уплатить определенную сумму денег. Различают векселя коммерческие и финансовые, простые и переводные. Коммерческий вексель возникает в связи с тем, что у покупателя продукции в момент поставки отсутствуют необходимые денежные средства. Покупатель выписывает продавцу вексель, в соответствии с которым он берет на себя обязательство уплатить продавцу определенную сумму по истечении определенного периода времени. В вексельной сумме находит отражение процент за предоставленный кредит. Финансовый вексель оформляет денежные обязательства, а коммерческий – предоставление коммерческого кредита. Простой вексель (соло вексель) – это документ, содержащий обязательство векселедателя уплатить определенную сумму денег в определенном месте и в определенный срок векселедержателю. Переводной вексель (тратта) – это документ, который содержит предложение векселедателя (трассанта) плательщику (трассату) уплатить определенную сумму денег в определенном месте и в определенный срок получателю (ремитенту). Вексель может предаваться другим лицам с помощью индоссамента. Основное отличие переводного векселя от простого состоит в том, что он является инструментом перевода средств из распоряжения одного лица в распоряжение другого лица. Переводный вексель превращается в безусловное обязательство со стороны плательщика только после принятия его к платежу, акцепту.

Банковский сертификат представляет собой ценную бумагу, свидетельствующую о размещении денег в банке и удостоверяющую права ее владельца на получение суммы ее номинала и начисленных процентов. Депозитный сертификат предназначен для юридических, а сберегательный – для физических лиц. По сертификатам начисляется и купонный процент. Сертификаты бывают именные и на предъявителя. Жилищный сертификат – это облигация с индексируемой номинальной стоимостью, удостоверяющая право собственности ее владельца на приобретение квартиры при условии приобретения соответст вующего пакета облигаций; получение от эмитента по первому требова нию индексированной стоимости сертификата. Жилищный сертификат удостоверяет внесение средств на строительство жилья. Номинал сертификата устанавливается в единицах общей жилой площади, а также в денежном эквиваленте. Минимальный номинал не может быть меньше 0, 1 кв. метра. Эмитентом жилищных сертификатов могут выступать юридические лица, имеющие права заказчика на строительство жилья, отведенный участок и проектную документацию на жилье. Объем эмиссии сер тификатов в единицах жилплощади не может превышать размера общей площади строящегося жилья, под который выпущен сертификат. Собственник сертификатов, соответствующих не менее 30% общей площади квартиры определенного типа, имеет право заключать с эмитентом договора купли продажи квартиры. Если владелец желает погасить сертификат, то эмитент обязан вернуть ему индексированную номинальную стоимость. При неисполнении эмитентом своих обязательств сертификаты должны быть погашены гарантом (банком или страховой компанией).

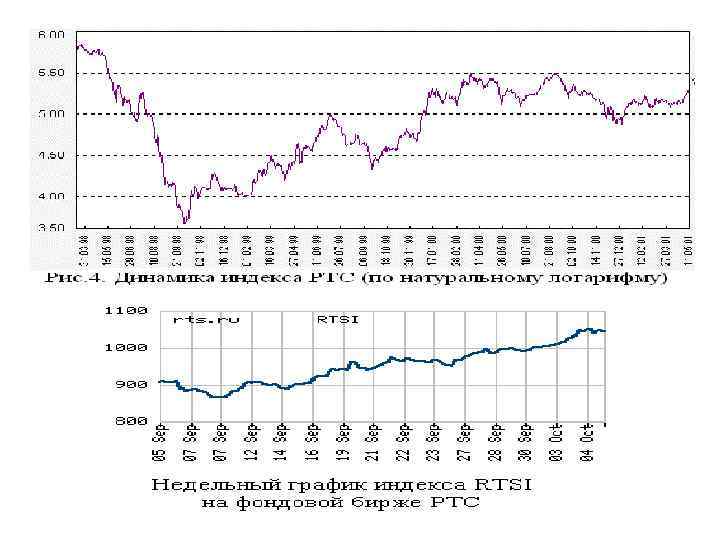

Биржевые фондовые индексы Фондовый индекс – это статистическая средняя величина, рассчитанная на основе курсовой стоимости входящих в него бумаг. Он позволяет судить о будущей конъюнктуре в экономике. Биржи рассчитывают свои индексы на основе котируемых на них акций. Фондовые индексы – это своего рода измерительный инструмент, позволяющий инвестору получить представление о состоянии фондового рынка в целом. Способы построения индексов различны, поэтому одновременно могут существовать несколько разных индексов одного и того же рынка. Индексы различаются списками входящих в них ценных бумаг, а также методиками расчета. Это позволяет оценивать рынок с различных точек зрения. Наиболее популярный в России – индекс РТС, официальный индикатор Биржи, впервые был рассчитан 1. 09. 1995 г. и является основным показателем развития российского фондового рынка. Индекс рассчитывается каждые полчаса в течение всей торговой сессии на основании данных о сделках, заключенных в РТС с наиболее ликвидными акциями. Индекс РТС обновляется в режиме реального времени и публикуется на WEB сервере РТС, транслируется на рабочие станции и распространяется информационными агентствами.

• Фондовые индексы исчисляются как средняя величина курсов акций группы компаний в данный момент. Фондовые индексы определяются как средняя величина курсов акций на конкретную дату не группу компаний по отношению к их базовой величине, рассчитанную на более раннюю дату. Базовое значение индекса рассчитывается на некоторую дату, или за определенный период времени. Текущее значение индекса характеризует направление движения рынка. • Методы расчета средней величины: метод простой средней арифметической, метод средней геометрической, метод средневзвешенной арифметической. • Промышленный индекс Доу Джонса (DJIA) определяется по формуле: J=Summa Pi/N, где: J –индекс, P – цена одной акции i ой компании, N – делитель, равный числу компаний в момент расчета индекса. • Индекс Никкей определяют на базе 225 акций, торгуемых на Токийской фондовой бирже. При расчете индекса Никкей на фондовой бирже базовая величина капитализации принята по 2200 акциям, котировавшимся на бирже 31. 12. 65. Базовое значение индекса составляет 50.

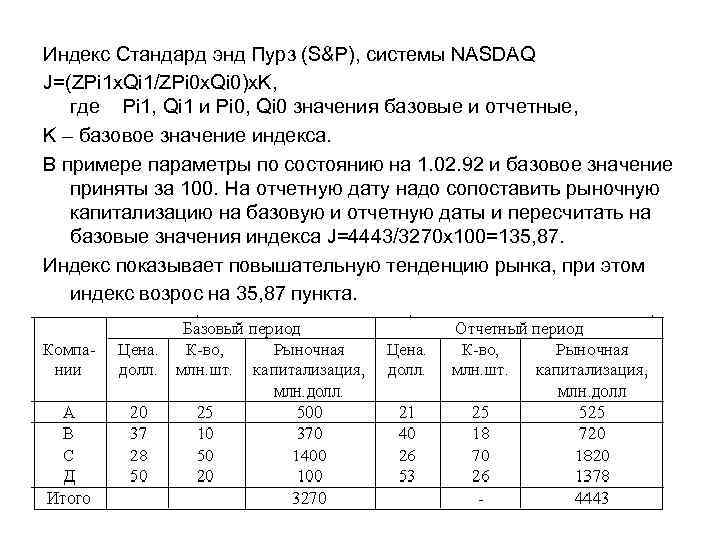

Индекс Стандард энд Пурз (S&P), системы NASDAQ J=(ZPi 1 x. Qi 1/ZPi 0 x. Qi 0)x. K, где Pi 1, Qi 1 и Pi 0, Qi 0 значения базовые и отчетные, K – базовое значение индекса. В примере параметры по состоянию на 1. 02. 92 и базовое значение приняты за 100. На отчетную дату надо сопоставить рыночную капитализацию на базовую и отчетную даты и пересчитать на базовые значения индекса J=4443/3270 x 100=135, 87. Индекс показывает повышательную тенденцию рынка, при этом индекс возрос на 35, 87 пункта.

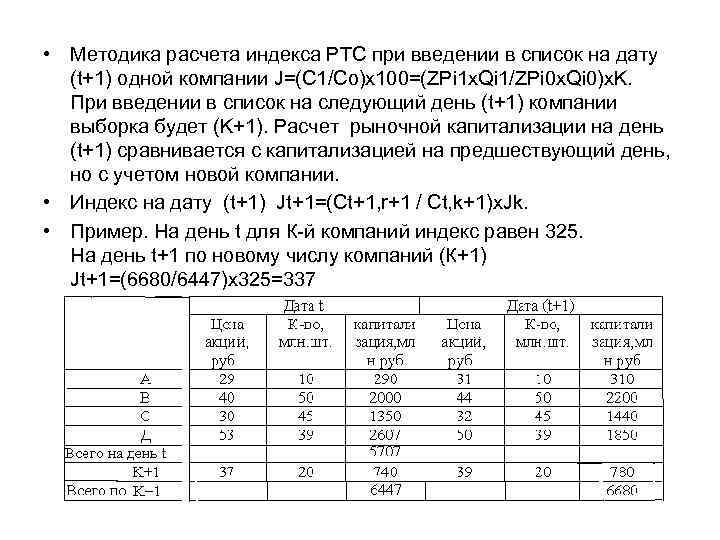

• Методика расчета индекса РТС при введении в список на дату (t+1) одной компании J=(C 1/Co)x 100=(ZPi 1 x. Qi 1/ZPi 0 x. Qi 0)x. K. При введении в список на следующий день (t+1) компании выборка будет (K+1). Расчет рыночной капитализации на день (t+1) сравнивается с капитализацией на предшествующий день, но с учетом новой компании. • Индекс на дату (t+1) Jt+1=(Ct+1, r+1 / Ct, k+1)x. Jk. • Пример. На день t для К й компаний индекс равен 325. На день t+1 по новому числу компаний (К+1) Jt+1=(6680/6447)x 325=337

2 Ценные бумаги.ppt