80fc28b9086f6e1a92eb5d854247a583.ppt

- Количество слайдов: 47

CAPÍTULO 5º FUTUROS FINANCIEROS. CONCEPTOS GENERALES

CAPÍTULO 5º FUTUROS FINANCIEROS. CONCEPTOS GENERALES

1. El contrato de futuros 2. La garantía 3. Liquidación diaria del futuro 4. Cancelación del contrato 5. Valoración de los contratos de futuros 6. La base

1. El contrato de futuros 2. La garantía 3. Liquidación diaria del futuro 4. Cancelación del contrato 5. Valoración de los contratos de futuros 6. La base

1. EL CONTRATO DE FUTUROS 1. 1 Definición 1. 2 Jusificación de su existencia 1. 3 Diferencias con el forward

1. EL CONTRATO DE FUTUROS 1. 1 Definición 1. 2 Jusificación de su existencia 1. 3 Diferencias con el forward

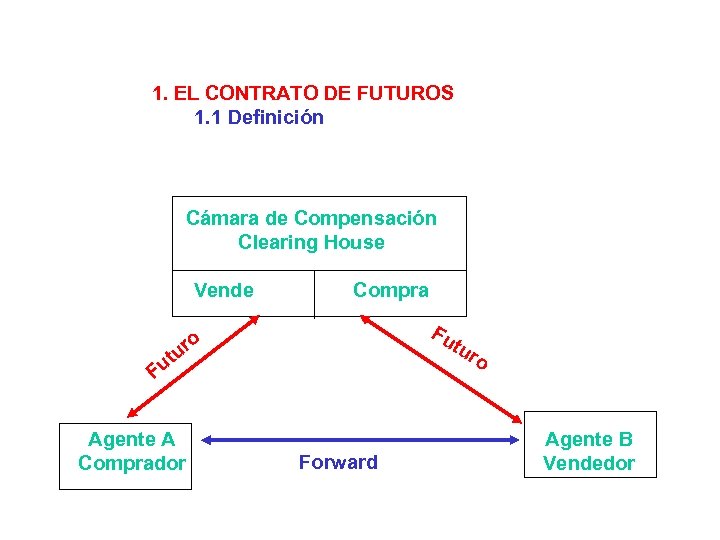

1. EL CONTRATO DE FUTUROS 1. 1 Definición Pg. 124 Futuros Financieros son los contratos a plazo que tengan por objeto valores, préstamos o depósitos, índices u otros instrumentos de naturaleza financiera, que tengan normalizado su importe nominal, objeto y fecha de vencimiento, y que se negocien y transmitan en un mercado organizado, cuya Sociedad Rectora los registre, compense y liquide, actuando compradora ante el miembro vendedor, y como vendedora ante el miembro comprador. Subyacente: mercancías, divisas, índices, intereses Entrega futura Precio acordado en el momento inicial Mercado organizado Nominal y fecha de vencimiento estandarizados Cámara de Compensación: compradora y vendedora Liquidación diaria

1. EL CONTRATO DE FUTUROS 1. 1 Definición Pg. 124 Futuros Financieros son los contratos a plazo que tengan por objeto valores, préstamos o depósitos, índices u otros instrumentos de naturaleza financiera, que tengan normalizado su importe nominal, objeto y fecha de vencimiento, y que se negocien y transmitan en un mercado organizado, cuya Sociedad Rectora los registre, compense y liquide, actuando compradora ante el miembro vendedor, y como vendedora ante el miembro comprador. Subyacente: mercancías, divisas, índices, intereses Entrega futura Precio acordado en el momento inicial Mercado organizado Nominal y fecha de vencimiento estandarizados Cámara de Compensación: compradora y vendedora Liquidación diaria

1. EL CONTRATO DE FUTUROS 1. 1 Definición Cámara de Compensación Clearing House Vende Compra Fu o ur ut F Agente A Comprador tur Forward o Agente B Vendedor

1. EL CONTRATO DE FUTUROS 1. 1 Definición Cámara de Compensación Clearing House Vende Compra Fu o ur ut F Agente A Comprador tur Forward o Agente B Vendedor

1. EL CONTRATO DE FUTUROS 1. 2 Justificación de su existencia Pg. 124 Eliminar el riesgo de la variación de los precios de los activos físicos, de los intereses, y de las tasas de cambio Ejemplo: cultivador de trigo, industrial de harina Se renuncia a la ganancia aleatoria de una evolución favorable de los precios, a cambio de adquirir seguridad Así nace el mercado de futuros, superpuesto al mercado spot

1. EL CONTRATO DE FUTUROS 1. 2 Justificación de su existencia Pg. 124 Eliminar el riesgo de la variación de los precios de los activos físicos, de los intereses, y de las tasas de cambio Ejemplo: cultivador de trigo, industrial de harina Se renuncia a la ganancia aleatoria de una evolución favorable de los precios, a cambio de adquirir seguridad Así nace el mercado de futuros, superpuesto al mercado spot

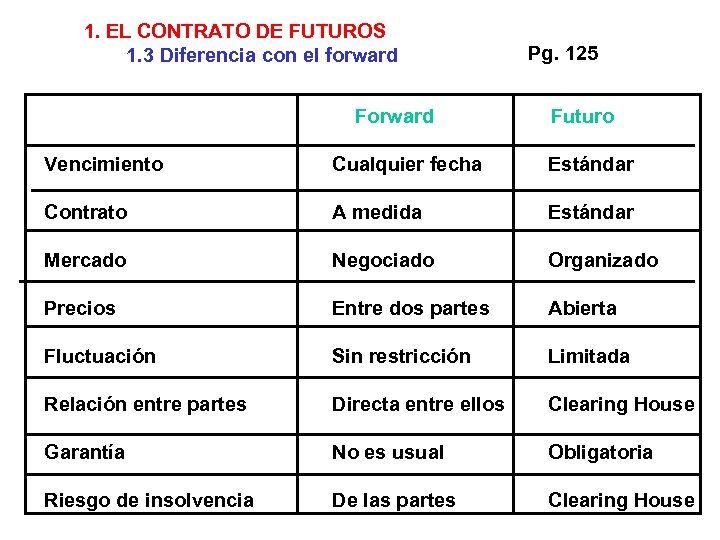

1. EL CONTRATO DE FUTUROS 1. 3 Diferencia con el forward Forward Pg. 125 Futuro Vencimiento Cualquier fecha Estándar Contrato A medida Estándar Mercado Negociado Organizado Precios Entre dos partes Abierta Fluctuación Sin restricción Limitada Relación entre partes Directa entre ellos Clearing House Garantía No es usual Obligatoria Riesgo de insolvencia De las partes Clearing House

1. EL CONTRATO DE FUTUROS 1. 3 Diferencia con el forward Forward Pg. 125 Futuro Vencimiento Cualquier fecha Estándar Contrato A medida Estándar Mercado Negociado Organizado Precios Entre dos partes Abierta Fluctuación Sin restricción Limitada Relación entre partes Directa entre ellos Clearing House Garantía No es usual Obligatoria Riesgo de insolvencia De las partes Clearing House

2. LA GARANTIA 2. 1 Garantía inicial 2. 2 Garantía mínima 2. 3 Soporte de la garantía

2. LA GARANTIA 2. 1 Garantía inicial 2. 2 Garantía mínima 2. 3 Soporte de la garantía

2. LA GARANTIA 2. 1 Garantía inicial Pg. 126 Se conoce como garantía inicial el depósito que la Cámara de Compensación exige a los compradores y vendedores de futuros a fin de cubrirse contra el riesgo de una posible insolvencia o morosidad de los mismos. Se fija en función de los movimientos de los precios diarios de los futuros en el pasado. Se exige una garantía mayor cuando la volatilidad del mercado aumenta. Se puede disminuir en función de la solvencia y buena fe del inversor Porcentaje de la posición abierta: en torno al 10 % Se fija también como una cantidad fija por contrato Debe cubrir holgadamente la variación diaria previsible del precio del futuro

2. LA GARANTIA 2. 1 Garantía inicial Pg. 126 Se conoce como garantía inicial el depósito que la Cámara de Compensación exige a los compradores y vendedores de futuros a fin de cubrirse contra el riesgo de una posible insolvencia o morosidad de los mismos. Se fija en función de los movimientos de los precios diarios de los futuros en el pasado. Se exige una garantía mayor cuando la volatilidad del mercado aumenta. Se puede disminuir en función de la solvencia y buena fe del inversor Porcentaje de la posición abierta: en torno al 10 % Se fija también como una cantidad fija por contrato Debe cubrir holgadamente la variación diaria previsible del precio del futuro

2. LA GARANTIA 2. 1 Garantía mínima Pg. 127 El precio de mercado de un contrato de futuros varía de un día para otro en función de la oferta y la demanda. Si la cotización del futuro baja, se producen pérdidas no realizadas en la posición larga; si la cotización sube se producen pérdidas no realizadas en la posición corta. Tales pérdidas no realizadas se restan a la garantía inicial. Si las pérdidas se acumulan, puede llegar el caso de que la garantía inicial deja de ser efectiva. Para obviar situaciones tales la Cámara de Compensación establece una garantía mínima, de tal forma que si al final de una sesión la posición del agente desciende por debajo de ese valor mínimo, el contratante en cuestión debe aportar los fondos (margin call) adicionales necesarios para restablecer la cuantía adecuada. Esta garantía mínima suele establecerse en un 75% de la garantía inicial. En caso de incumplimiento se cancelan las posiciones

2. LA GARANTIA 2. 1 Garantía mínima Pg. 127 El precio de mercado de un contrato de futuros varía de un día para otro en función de la oferta y la demanda. Si la cotización del futuro baja, se producen pérdidas no realizadas en la posición larga; si la cotización sube se producen pérdidas no realizadas en la posición corta. Tales pérdidas no realizadas se restan a la garantía inicial. Si las pérdidas se acumulan, puede llegar el caso de que la garantía inicial deja de ser efectiva. Para obviar situaciones tales la Cámara de Compensación establece una garantía mínima, de tal forma que si al final de una sesión la posición del agente desciende por debajo de ese valor mínimo, el contratante en cuestión debe aportar los fondos (margin call) adicionales necesarios para restablecer la cuantía adecuada. Esta garantía mínima suele establecerse en un 75% de la garantía inicial. En caso de incumplimiento se cancelan las posiciones

2. LA GARANTIA 2. 3 Soporte de la garantía Pg. 128 a) Cuentas a la vista, depósito en metálico, u otro activo de bajo riesgo y elevada liquidez b) Prenda de valores c) cualquier otro activo que suponga garantía y liquidez Los intereses devengados por los valores depositados corresponden al depositario de la garantía

2. LA GARANTIA 2. 3 Soporte de la garantía Pg. 128 a) Cuentas a la vista, depósito en metálico, u otro activo de bajo riesgo y elevada liquidez b) Prenda de valores c) cualquier otro activo que suponga garantía y liquidez Los intereses devengados por los valores depositados corresponden al depositario de la garantía

3. LIQUIDACIÓN DIARIA DEL FUTURO (marking-to-the-market) 3. 1 Concepto 3. 2 Normativa española 3. 3 Cálculo de la liquidación diaria 3. 4 Resultado de una posición especulativa 3. 5 Cancelación por la Cámara en caso de morosidad

3. LIQUIDACIÓN DIARIA DEL FUTURO (marking-to-the-market) 3. 1 Concepto 3. 2 Normativa española 3. 3 Cálculo de la liquidación diaria 3. 4 Resultado de una posición especulativa 3. 5 Cancelación por la Cámara en caso de morosidad

3. LIQUIDACIÓN DIARIA DEL FUTURO (marking-to-the-market) 3. 1 Concepto Pg. 128 - Diferencia sustancial con el contrato forward - Se calcula diariamente al cierre de la sesión - Si la cotización del futuro sube respecto del cierre de ayer: a) se suma la diferencia a la garantía de la posición larga b) se resta la diferencia a la garantía de la posición corta - Si la cotización del futuro baja, respecto del cierre de ayer: a) se resta la diferencia a la garantía de la posición larga b) se suma la diferencia a la garantía de la posición corta - Luego cada día aumenta y disminuye la garantía de ambos de forma simétrica y equilibrada

3. LIQUIDACIÓN DIARIA DEL FUTURO (marking-to-the-market) 3. 1 Concepto Pg. 128 - Diferencia sustancial con el contrato forward - Se calcula diariamente al cierre de la sesión - Si la cotización del futuro sube respecto del cierre de ayer: a) se suma la diferencia a la garantía de la posición larga b) se resta la diferencia a la garantía de la posición corta - Si la cotización del futuro baja, respecto del cierre de ayer: a) se resta la diferencia a la garantía de la posición larga b) se suma la diferencia a la garantía de la posición corta - Luego cada día aumenta y disminuye la garantía de ambos de forma simétrica y equilibrada

3. LIQUIDACIÓN DIARIA DEL FUTURO (marking-to-the-market) 3. 2 Normativa española Pgs. 128 -129 a) art. 18 del R. D. (Real Decreto) - actualización diaria - mantener la garantía mínima antes del inicio de la sesión del día siguiente - en caso de incumplimiento se cancelan las posiciones abiertas mediante la compraventa de todos los contratos inadecuadamente cubiertos b) art. 17 del Reglamento del MEFF: - compensación y liquidación diaria - los miembros del mercado transmitirán información a sus clientes - las liquidaciones diarias se harán antes del inicio de la sesión del dia hábil siguiente - los pagos y cobros a clientes se harán a través del Miembro del Mercado que actuó por cuenta de ellos

3. LIQUIDACIÓN DIARIA DEL FUTURO (marking-to-the-market) 3. 2 Normativa española Pgs. 128 -129 a) art. 18 del R. D. (Real Decreto) - actualización diaria - mantener la garantía mínima antes del inicio de la sesión del día siguiente - en caso de incumplimiento se cancelan las posiciones abiertas mediante la compraventa de todos los contratos inadecuadamente cubiertos b) art. 17 del Reglamento del MEFF: - compensación y liquidación diaria - los miembros del mercado transmitirán información a sus clientes - las liquidaciones diarias se harán antes del inicio de la sesión del dia hábil siguiente - los pagos y cobros a clientes se harán a través del Miembro del Mercado que actuó por cuenta de ellos

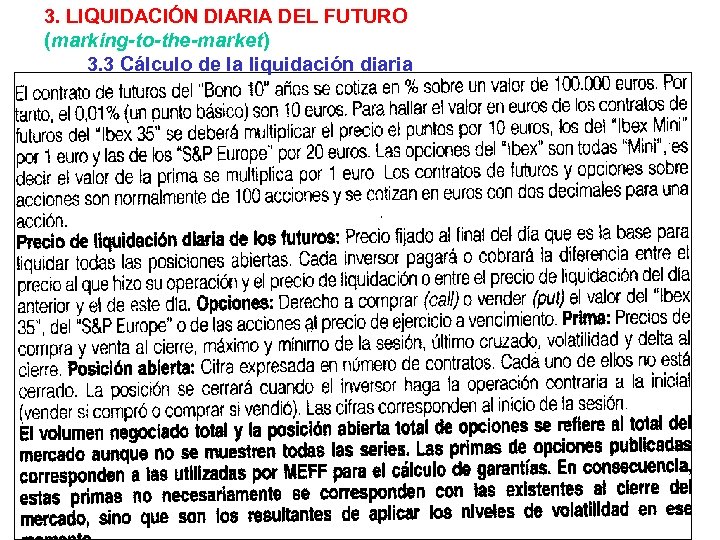

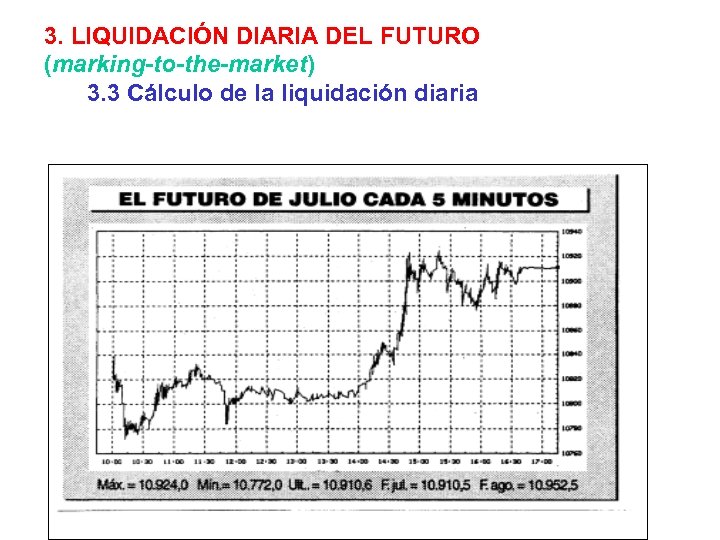

3. LIQUIDACIÓN DIARIA DEL FUTURO (marking-to-the-market) 3. 3 Cálculo de la liquidación diaria

3. LIQUIDACIÓN DIARIA DEL FUTURO (marking-to-the-market) 3. 3 Cálculo de la liquidación diaria

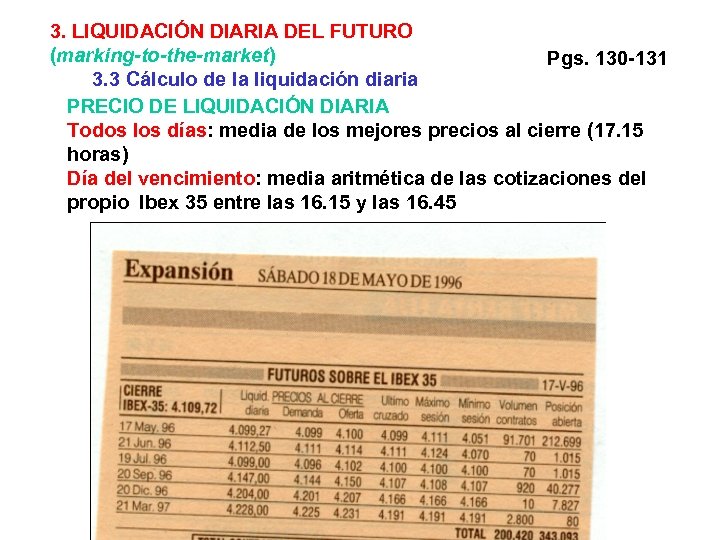

3. LIQUIDACIÓN DIARIA DEL FUTURO (marking-to-the-market) Pgs. 130 -131 3. 3 Cálculo de la liquidación diaria PRECIO DE LIQUIDACIÓN DIARIA Todos los días: media de los mejores precios al cierre (17. 15 horas) Día del vencimiento: media aritmética de las cotizaciones del propio Ibex 35 entre las 16. 15 y las 16. 45

3. LIQUIDACIÓN DIARIA DEL FUTURO (marking-to-the-market) Pgs. 130 -131 3. 3 Cálculo de la liquidación diaria PRECIO DE LIQUIDACIÓN DIARIA Todos los días: media de los mejores precios al cierre (17. 15 horas) Día del vencimiento: media aritmética de las cotizaciones del propio Ibex 35 entre las 16. 15 y las 16. 45

3. LIQUIDACIÓN DIARIA DEL FUTURO (marking-to-the-market) 3. 3 Cálculo de la liquidación diaria

3. LIQUIDACIÓN DIARIA DEL FUTURO (marking-to-the-market) 3. 3 Cálculo de la liquidación diaria

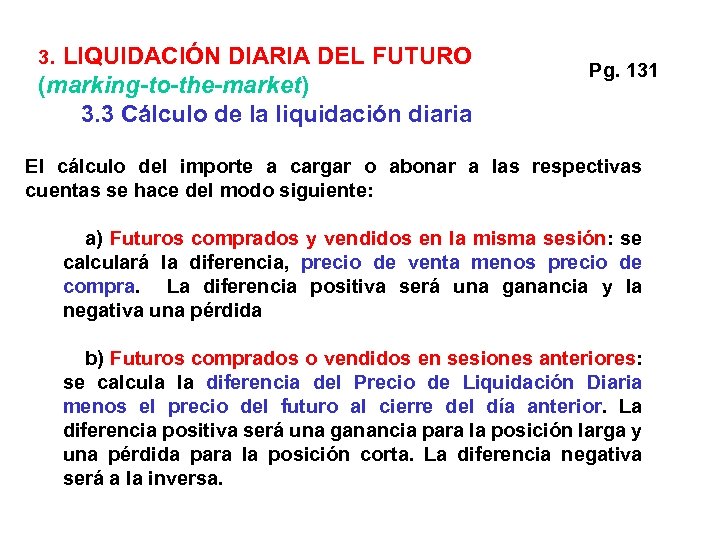

3. LIQUIDACIÓN DIARIA DEL FUTURO (marking-to-the-market) 3. 3 Cálculo de la liquidación diaria Pg. 131 El cálculo del importe a cargar o abonar a las respectivas cuentas se hace del modo siguiente: a) Futuros comprados y vendidos en la misma sesión: se calculará la diferencia, precio de venta menos precio de compra. La diferencia positiva será una ganancia y la negativa una pérdida b) Futuros comprados o vendidos en sesiones anteriores: se calcula la diferencia del Precio de Liquidación Diaria menos el precio del futuro al cierre del día anterior. La diferencia positiva será una ganancia para la posición larga y una pérdida para la posición corta. La diferencia negativa será a la inversa.

3. LIQUIDACIÓN DIARIA DEL FUTURO (marking-to-the-market) 3. 3 Cálculo de la liquidación diaria Pg. 131 El cálculo del importe a cargar o abonar a las respectivas cuentas se hace del modo siguiente: a) Futuros comprados y vendidos en la misma sesión: se calculará la diferencia, precio de venta menos precio de compra. La diferencia positiva será una ganancia y la negativa una pérdida b) Futuros comprados o vendidos en sesiones anteriores: se calcula la diferencia del Precio de Liquidación Diaria menos el precio del futuro al cierre del día anterior. La diferencia positiva será una ganancia para la posición larga y una pérdida para la posición corta. La diferencia negativa será a la inversa.

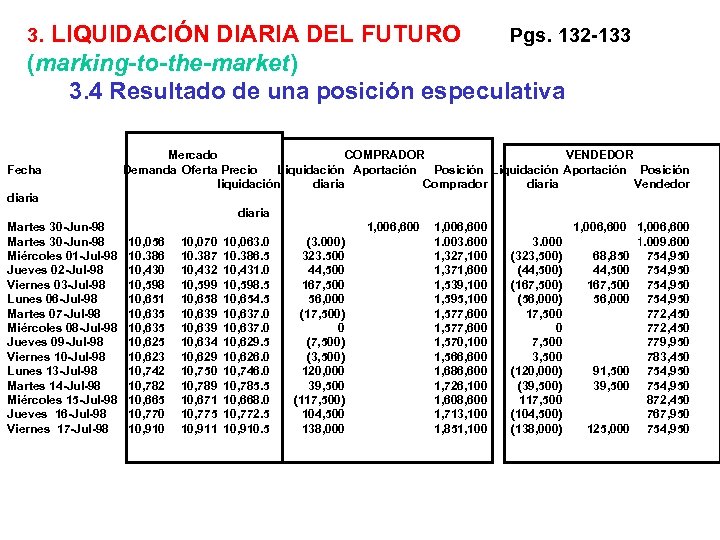

3. LIQUIDACIÓN DIARIA DEL FUTURO Pgs. 132 -133 (marking-to-the-market) 3. 4 Resultado de una posición especulativa Fecha Mercado COMPRADOR VENDEDOR Demanda Oferta Precio Liquidación Aportación Posición liquidación diaria Comprador diaria Vendedor diaria Martes 30 -Jun-98 Miércoles 01 -Jul-98 Jueves 02 -Jul-98 Viernes 03 -Jul-98 Lunes 06 -Jul-98 Martes 07 -Jul-98 Miércoles 08 -Jul-98 Jueves 09 -Jul-98 Viernes 10 -Jul-98 Lunes 13 -Jul-98 Martes 14 -Jul-98 Miércoles 15 -Jul-98 Jueves 16 -Jul-98 Viernes 17 -Jul-98 1, 006, 600 10, 056 10. 386 10, 430 10, 598 10, 651 10, 635 10, 625 10, 623 10, 742 10, 782 10, 665 10, 770 10, 910 10, 070 10. 387 10, 432 10, 599 10, 658 10, 639 10, 634 10, 629 10, 750 10, 789 10, 671 10, 775 10, 911 10, 063. 0 10. 386. 5 10, 431. 0 10, 598. 5 10, 654. 5 10, 637. 0 10, 629. 5 10, 626. 0 10, 746. 0 10, 785. 5 10, 668. 0 10, 772. 5 10, 910. 5 (3. 000) 323. 500 44, 500 167, 500 56, 000 (17, 500) 0 (7, 500) (3, 500) 120, 000 39, 500 (117, 500) 104, 500 138, 000 1, 006, 600 1. 003. 600 1, 327, 100 1, 371, 600 1, 539, 100 1, 595, 100 1, 577, 600 1, 570, 100 1, 566, 600 1, 686, 600 1, 726, 100 1, 608, 600 1, 713, 100 1, 851, 100 3. 000 (323, 500) (44, 500) (167, 500) (56, 000) 17, 500 0 7, 500 3, 500 (120, 000) (39, 500) 117, 500 (104, 500) (138, 000) 1, 006, 600 1. 009. 600 68, 850 754, 950 44, 500 754, 950 167, 500 754, 950 56, 000 754, 950 772, 450 779, 950 783, 450 91, 500 754, 950 39, 500 754, 950 872, 450 767, 950 125, 000 754, 950

3. LIQUIDACIÓN DIARIA DEL FUTURO Pgs. 132 -133 (marking-to-the-market) 3. 4 Resultado de una posición especulativa Fecha Mercado COMPRADOR VENDEDOR Demanda Oferta Precio Liquidación Aportación Posición liquidación diaria Comprador diaria Vendedor diaria Martes 30 -Jun-98 Miércoles 01 -Jul-98 Jueves 02 -Jul-98 Viernes 03 -Jul-98 Lunes 06 -Jul-98 Martes 07 -Jul-98 Miércoles 08 -Jul-98 Jueves 09 -Jul-98 Viernes 10 -Jul-98 Lunes 13 -Jul-98 Martes 14 -Jul-98 Miércoles 15 -Jul-98 Jueves 16 -Jul-98 Viernes 17 -Jul-98 1, 006, 600 10, 056 10. 386 10, 430 10, 598 10, 651 10, 635 10, 625 10, 623 10, 742 10, 782 10, 665 10, 770 10, 910 10, 070 10. 387 10, 432 10, 599 10, 658 10, 639 10, 634 10, 629 10, 750 10, 789 10, 671 10, 775 10, 911 10, 063. 0 10. 386. 5 10, 431. 0 10, 598. 5 10, 654. 5 10, 637. 0 10, 629. 5 10, 626. 0 10, 746. 0 10, 785. 5 10, 668. 0 10, 772. 5 10, 910. 5 (3. 000) 323. 500 44, 500 167, 500 56, 000 (17, 500) 0 (7, 500) (3, 500) 120, 000 39, 500 (117, 500) 104, 500 138, 000 1, 006, 600 1. 003. 600 1, 327, 100 1, 371, 600 1, 539, 100 1, 595, 100 1, 577, 600 1, 570, 100 1, 566, 600 1, 686, 600 1, 726, 100 1, 608, 600 1, 713, 100 1, 851, 100 3. 000 (323, 500) (44, 500) (167, 500) (56, 000) 17, 500 0 7, 500 3, 500 (120, 000) (39, 500) 117, 500 (104, 500) (138, 000) 1, 006, 600 1. 009. 600 68, 850 754, 950 44, 500 754, 950 167, 500 754, 950 56, 000 754, 950 772, 450 779, 950 783, 450 91, 500 754, 950 39, 500 754, 950 872, 450 767, 950 125, 000 754, 950

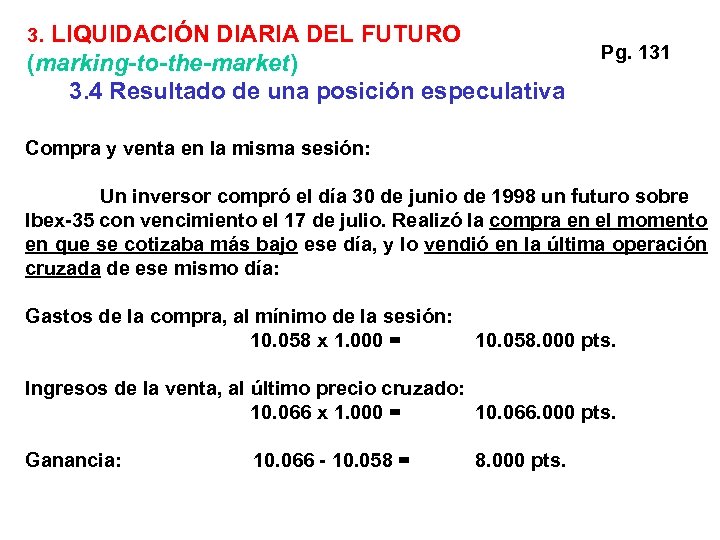

3. LIQUIDACIÓN DIARIA DEL FUTURO (marking-to-the-market) 3. 4 Resultado de una posición especulativa Pg. 131 Compra y venta en la misma sesión: Un inversor compró el día 30 de junio de 1998 un futuro sobre Ibex-35 con vencimiento el 17 de julio. Realizó la compra en el momento en que se cotizaba más bajo ese día, y lo vendió en la última operación cruzada de ese mismo día: Gastos de la compra, al mínimo de la sesión: 10. 058 x 1. 000 = 10. 058. 000 pts. Ingresos de la venta, al último precio cruzado: 10. 066 x 1. 000 = 10. 066. 000 pts. Ganancia: 10. 066 - 10. 058 = 8. 000 pts.

3. LIQUIDACIÓN DIARIA DEL FUTURO (marking-to-the-market) 3. 4 Resultado de una posición especulativa Pg. 131 Compra y venta en la misma sesión: Un inversor compró el día 30 de junio de 1998 un futuro sobre Ibex-35 con vencimiento el 17 de julio. Realizó la compra en el momento en que se cotizaba más bajo ese día, y lo vendió en la última operación cruzada de ese mismo día: Gastos de la compra, al mínimo de la sesión: 10. 058 x 1. 000 = 10. 058. 000 pts. Ingresos de la venta, al último precio cruzado: 10. 066 x 1. 000 = 10. 066. 000 pts. Ganancia: 10. 066 - 10. 058 = 8. 000 pts.

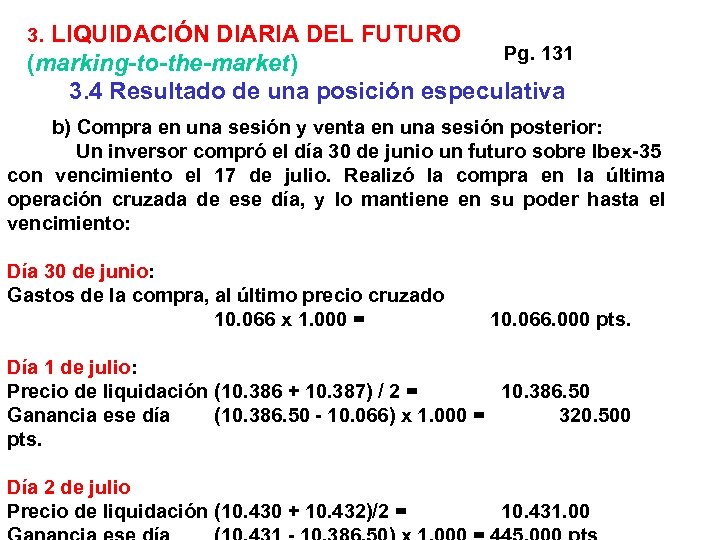

3. LIQUIDACIÓN DIARIA DEL FUTURO Pg. 131 (marking-to-the-market) 3. 4 Resultado de una posición especulativa b) Compra en una sesión y venta en una sesión posterior: Un inversor compró el día 30 de junio un futuro sobre Ibex-35 con vencimiento el 17 de julio. Realizó la compra en la última operación cruzada de ese día, y lo mantiene en su poder hasta el vencimiento: Día 30 de junio: Gastos de la compra, al último precio cruzado 10. 066 x 1. 000 = 10. 066. 000 pts. Día 1 de julio: Precio de liquidación (10. 386 + 10. 387) / 2 = 10. 386. 50 Ganancia ese día (10. 386. 50 - 10. 066) x 1. 000 = 320. 500 pts. Día 2 de julio Precio de liquidación (10. 430 + 10. 432)/2 = 10. 431. 00

3. LIQUIDACIÓN DIARIA DEL FUTURO Pg. 131 (marking-to-the-market) 3. 4 Resultado de una posición especulativa b) Compra en una sesión y venta en una sesión posterior: Un inversor compró el día 30 de junio un futuro sobre Ibex-35 con vencimiento el 17 de julio. Realizó la compra en la última operación cruzada de ese día, y lo mantiene en su poder hasta el vencimiento: Día 30 de junio: Gastos de la compra, al último precio cruzado 10. 066 x 1. 000 = 10. 066. 000 pts. Día 1 de julio: Precio de liquidación (10. 386 + 10. 387) / 2 = 10. 386. 50 Ganancia ese día (10. 386. 50 - 10. 066) x 1. 000 = 320. 500 pts. Día 2 de julio Precio de liquidación (10. 430 + 10. 432)/2 = 10. 431. 00

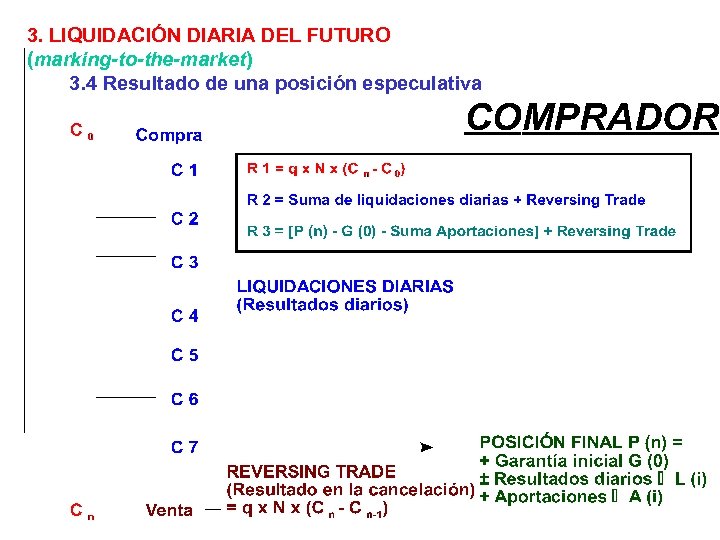

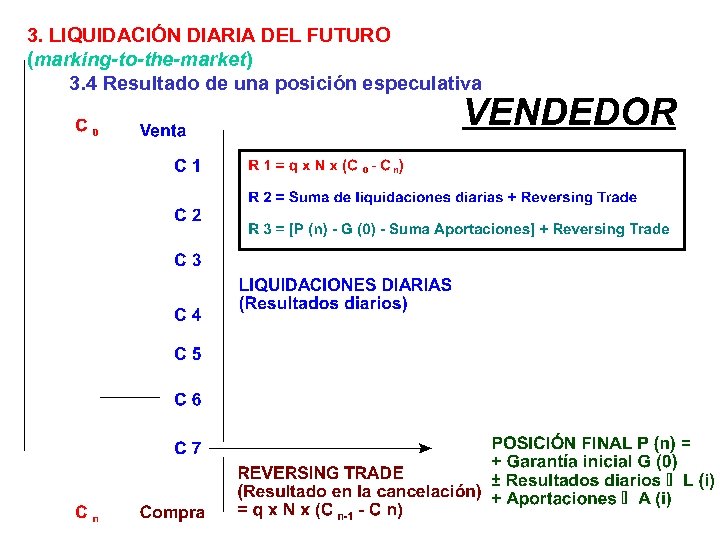

3. LIQUIDACIÓN DIARIA DEL FUTURO (marking-to-the-market) 3. 4 Resultado de una posición especulativa

3. LIQUIDACIÓN DIARIA DEL FUTURO (marking-to-the-market) 3. 4 Resultado de una posición especulativa

3. LIQUIDACIÓN DIARIA DEL FUTURO (marking-to-the-market) 3. 4 Resultado de una posición especulativa

3. LIQUIDACIÓN DIARIA DEL FUTURO (marking-to-the-market) 3. 4 Resultado de una posición especulativa

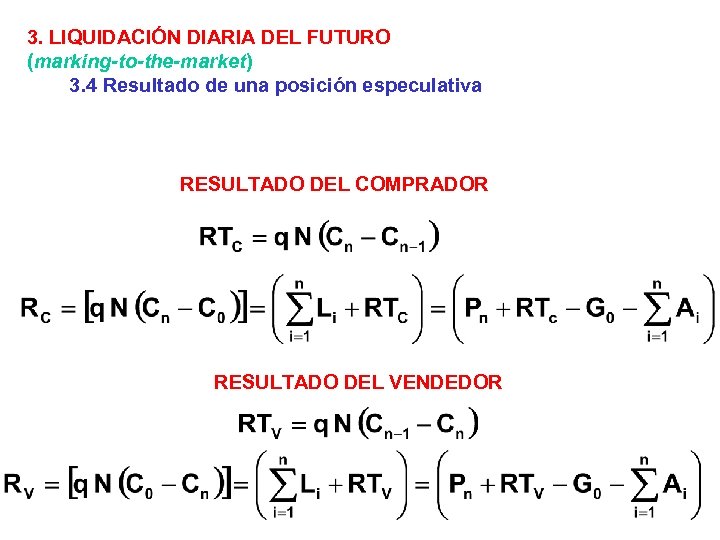

3. LIQUIDACIÓN DIARIA DEL FUTURO (marking-to-the-market) 3. 4 Resultado de una posición especulativa RESULTADO DEL COMPRADOR RESULTADO DEL VENDEDOR

3. LIQUIDACIÓN DIARIA DEL FUTURO (marking-to-the-market) 3. 4 Resultado de una posición especulativa RESULTADO DEL COMPRADOR RESULTADO DEL VENDEDOR

3. LIQUIDACIÓN DIARIA DEL FUTURO (marking-to-the-market) 3. 4 Resultado de una posición especulativa Cfr. Margin 4. wk 4

3. LIQUIDACIÓN DIARIA DEL FUTURO (marking-to-the-market) 3. 4 Resultado de una posición especulativa Cfr. Margin 4. wk 4

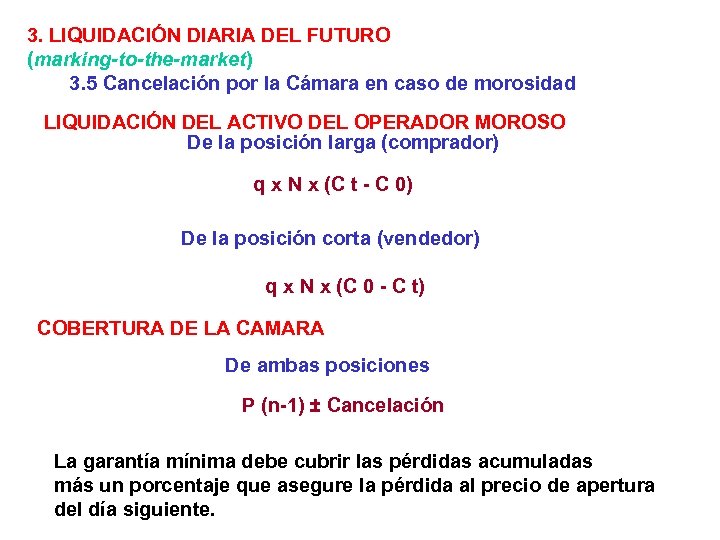

3. LIQUIDACIÓN DIARIA DEL FUTURO (marking-to-the-market) 3. 5 Cancelación por la Cámara en caso de morosidad LIQUIDACIÓN DEL ACTIVO DEL OPERADOR MOROSO De la posición larga (comprador) q x N x (C t - C 0) De la posición corta (vendedor) q x N x (C 0 - C t) COBERTURA DE LA CAMARA De ambas posiciones P (n-1) ± Cancelación La garantía mínima debe cubrir las pérdidas acumuladas más un porcentaje que asegure la pérdida al precio de apertura del día siguiente.

3. LIQUIDACIÓN DIARIA DEL FUTURO (marking-to-the-market) 3. 5 Cancelación por la Cámara en caso de morosidad LIQUIDACIÓN DEL ACTIVO DEL OPERADOR MOROSO De la posición larga (comprador) q x N x (C t - C 0) De la posición corta (vendedor) q x N x (C 0 - C t) COBERTURA DE LA CAMARA De ambas posiciones P (n-1) ± Cancelación La garantía mínima debe cubrir las pérdidas acumuladas más un porcentaje que asegure la pérdida al precio de apertura del día siguiente.

4. CANCELACIÓN DEL CONTRATO 4. 1 Los modos de cancelación 4. 2 La posición abierta 4. 3 Significado del número de posiciones abiertas 4. 4 La entrega del activo subyacente al vencimiento

4. CANCELACIÓN DEL CONTRATO 4. 1 Los modos de cancelación 4. 2 La posición abierta 4. 3 Significado del número de posiciones abiertas 4. 4 La entrega del activo subyacente al vencimiento

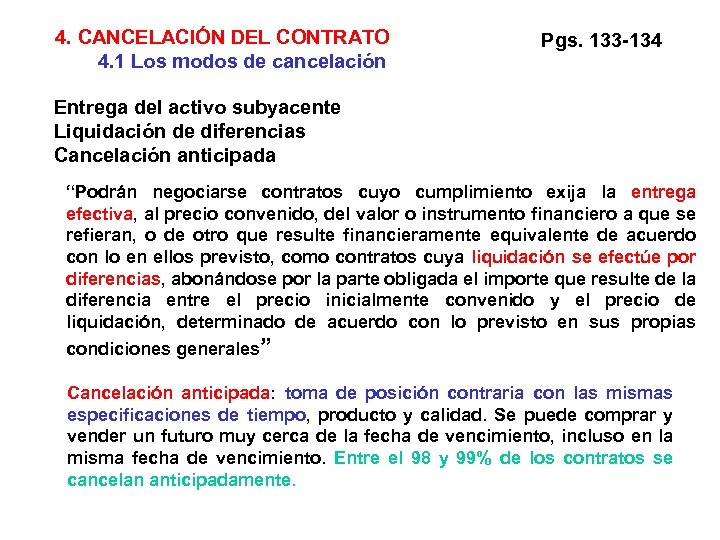

4. CANCELACIÓN DEL CONTRATO 4. 1 Los modos de cancelación Pgs. 133 -134 Entrega del activo subyacente Liquidación de diferencias Cancelación anticipada “Podrán negociarse contratos cuyo cumplimiento exija la entrega efectiva, al precio convenido, del valor o instrumento financiero a que se refieran, o de otro que resulte financieramente equivalente de acuerdo con lo en ellos previsto, como contratos cuya liquidación se efectúe por diferencias, abonándose por la parte obligada el importe que resulte de la diferencia entre el precio inicialmente convenido y el precio de liquidación, determinado de acuerdo con lo previsto en sus propias condiciones generales” Cancelación anticipada: toma de posición contraria con las mismas especificaciones de tiempo, producto y calidad. Se puede comprar y vender un futuro muy cerca de la fecha de vencimiento, incluso en la misma fecha de vencimiento. Entre el 98 y 99% de los contratos se cancelan anticipadamente.

4. CANCELACIÓN DEL CONTRATO 4. 1 Los modos de cancelación Pgs. 133 -134 Entrega del activo subyacente Liquidación de diferencias Cancelación anticipada “Podrán negociarse contratos cuyo cumplimiento exija la entrega efectiva, al precio convenido, del valor o instrumento financiero a que se refieran, o de otro que resulte financieramente equivalente de acuerdo con lo en ellos previsto, como contratos cuya liquidación se efectúe por diferencias, abonándose por la parte obligada el importe que resulte de la diferencia entre el precio inicialmente convenido y el precio de liquidación, determinado de acuerdo con lo previsto en sus propias condiciones generales” Cancelación anticipada: toma de posición contraria con las mismas especificaciones de tiempo, producto y calidad. Se puede comprar y vender un futuro muy cerca de la fecha de vencimiento, incluso en la misma fecha de vencimiento. Entre el 98 y 99% de los contratos se cancelan anticipadamente.

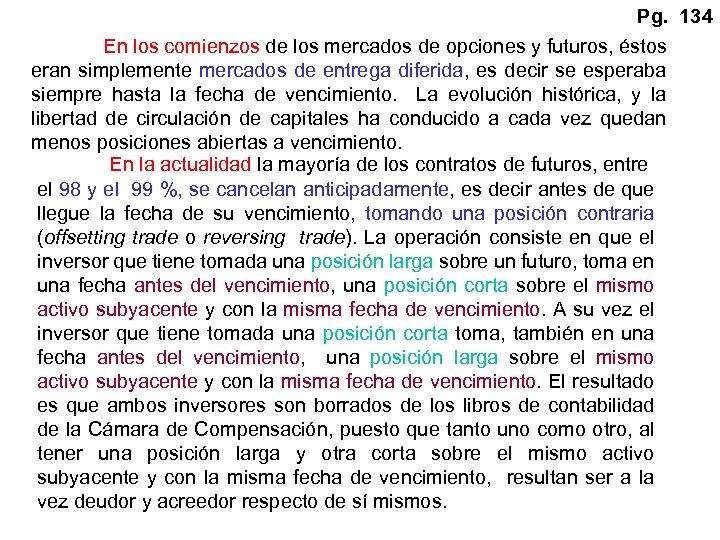

Pg. 134 En los comienzos de los mercados de opciones y futuros, éstos eran simplemente mercados de entrega diferida, es decir se esperaba siempre hasta la fecha de vencimiento. La evolución histórica, y la libertad de circulación de capitales ha conducido a cada vez quedan menos posiciones abiertas a vencimiento. En la actualidad la mayoría de los contratos de futuros, entre el 98 y el 99 %, se cancelan anticipadamente, es decir antes de que llegue la fecha de su vencimiento, tomando una posición contraria (offsetting trade o reversing trade). La operación consiste en que el inversor que tiene tomada una posición larga sobre un futuro, toma en una fecha antes del vencimiento, una posición corta sobre el mismo activo subyacente y con la misma fecha de vencimiento. A su vez el inversor que tiene tomada una posición corta toma, también en una fecha antes del vencimiento, una posición larga sobre el mismo activo subyacente y con la misma fecha de vencimiento. El resultado es que ambos inversores son borrados de los libros de contabilidad de la Cámara de Compensación, puesto que tanto uno como otro, al tener una posición larga y otra corta sobre el mismo activo subyacente y con la misma fecha de vencimiento, resultan ser a la vez deudor y acreedor respecto de sí mismos.

Pg. 134 En los comienzos de los mercados de opciones y futuros, éstos eran simplemente mercados de entrega diferida, es decir se esperaba siempre hasta la fecha de vencimiento. La evolución histórica, y la libertad de circulación de capitales ha conducido a cada vez quedan menos posiciones abiertas a vencimiento. En la actualidad la mayoría de los contratos de futuros, entre el 98 y el 99 %, se cancelan anticipadamente, es decir antes de que llegue la fecha de su vencimiento, tomando una posición contraria (offsetting trade o reversing trade). La operación consiste en que el inversor que tiene tomada una posición larga sobre un futuro, toma en una fecha antes del vencimiento, una posición corta sobre el mismo activo subyacente y con la misma fecha de vencimiento. A su vez el inversor que tiene tomada una posición corta toma, también en una fecha antes del vencimiento, una posición larga sobre el mismo activo subyacente y con la misma fecha de vencimiento. El resultado es que ambos inversores son borrados de los libros de contabilidad de la Cámara de Compensación, puesto que tanto uno como otro, al tener una posición larga y otra corta sobre el mismo activo subyacente y con la misma fecha de vencimiento, resultan ser a la vez deudor y acreedor respecto de sí mismos.

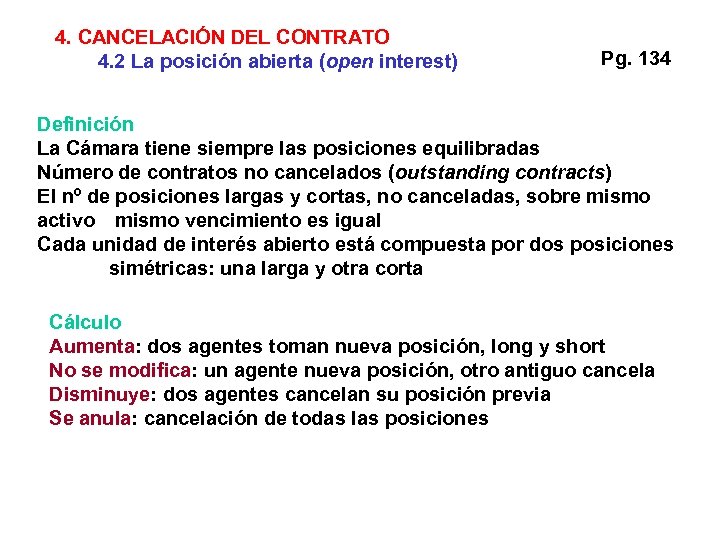

4. CANCELACIÓN DEL CONTRATO 4. 2 La posición abierta (open interest) Pg. 134 Definición La Cámara tiene siempre las posiciones equilibradas Número de contratos no cancelados (outstanding contracts) El nº de posiciones largas y cortas, no canceladas, sobre mismo activo mismo vencimiento es igual Cada unidad de interés abierto está compuesta por dos posiciones simétricas: una larga y otra corta Cálculo Aumenta: dos agentes toman nueva posición, long y short No se modifica: un agente nueva posición, otro antiguo cancela Disminuye: dos agentes cancelan su posición previa Se anula: cancelación de todas las posiciones

4. CANCELACIÓN DEL CONTRATO 4. 2 La posición abierta (open interest) Pg. 134 Definición La Cámara tiene siempre las posiciones equilibradas Número de contratos no cancelados (outstanding contracts) El nº de posiciones largas y cortas, no canceladas, sobre mismo activo mismo vencimiento es igual Cada unidad de interés abierto está compuesta por dos posiciones simétricas: una larga y otra corta Cálculo Aumenta: dos agentes toman nueva posición, long y short No se modifica: un agente nueva posición, otro antiguo cancela Disminuye: dos agentes cancelan su posición previa Se anula: cancelación de todas las posiciones

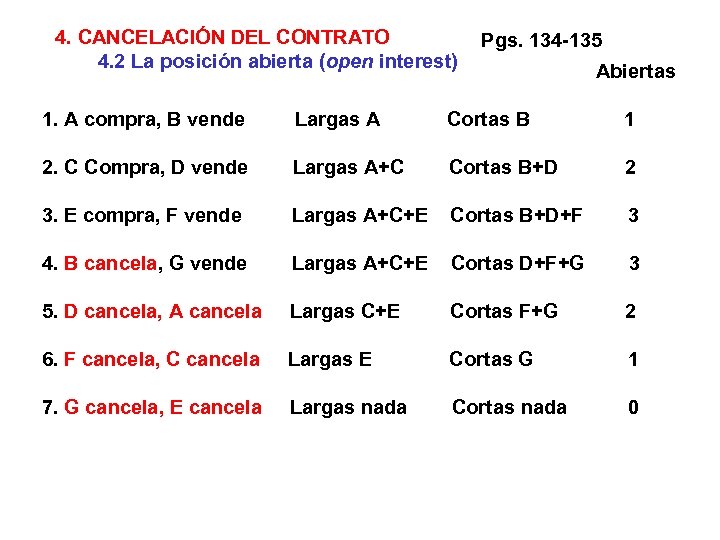

4. CANCELACIÓN DEL CONTRATO 4. 2 La posición abierta (open interest) Pgs. 134 -135 Abiertas 1. A compra, B vende Largas A Cortas B 1 2. C Compra, D vende Largas A+C Cortas B+D 2 3. E compra, F vende Largas A+C+E Cortas B+D+F 3 4. B cancela, G vende Largas A+C+E Cortas D+F+G 3 5. D cancela, A cancela Largas C+E Cortas F+G 2 6. F cancela, C cancela Largas E Cortas G 1 7. G cancela, E cancela Largas nada Cortas nada 0

4. CANCELACIÓN DEL CONTRATO 4. 2 La posición abierta (open interest) Pgs. 134 -135 Abiertas 1. A compra, B vende Largas A Cortas B 1 2. C Compra, D vende Largas A+C Cortas B+D 2 3. E compra, F vende Largas A+C+E Cortas B+D+F 3 4. B cancela, G vende Largas A+C+E Cortas D+F+G 3 5. D cancela, A cancela Largas C+E Cortas F+G 2 6. F cancela, C cancela Largas E Cortas G 1 7. G cancela, E cancela Largas nada Cortas nada 0

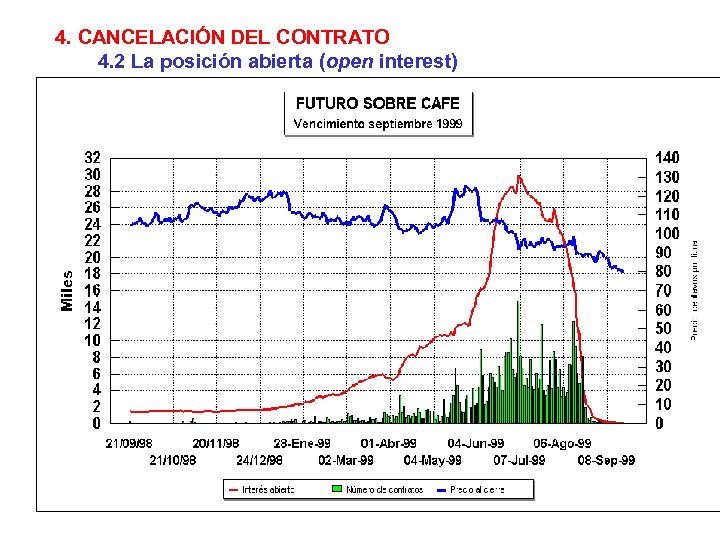

4. CANCELACIÓN DEL CONTRATO 4. 2 La posición abierta (open interest)

4. CANCELACIÓN DEL CONTRATO 4. 2 La posición abierta (open interest)

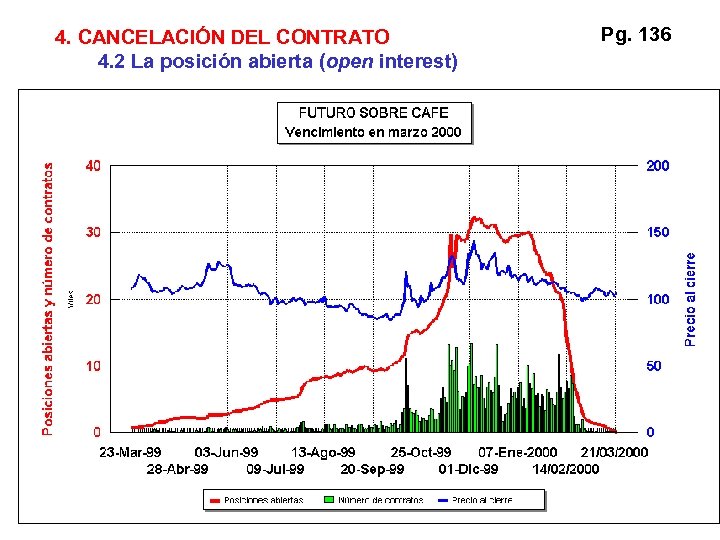

4. CANCELACIÓN DEL CONTRATO 4. 2 La posición abierta (open interest) Pg. 136

4. CANCELACIÓN DEL CONTRATO 4. 2 La posición abierta (open interest) Pg. 136

4. CANCELACIÓN DEL CONTRATO 4. 3 Significado del número de posiciones abiertas Pg. 135 Interés abierto Precio del futuro Mercado spot Sube Nuevos agentes Sube (Δ compras) Baja (Δ ventas) Fuerte Débil Sube (Δ compras, de vendedores previos) Débil Baja (Δ ventas, de compradores previos) Fuerte Baja Cancelaciones

4. CANCELACIÓN DEL CONTRATO 4. 3 Significado del número de posiciones abiertas Pg. 135 Interés abierto Precio del futuro Mercado spot Sube Nuevos agentes Sube (Δ compras) Baja (Δ ventas) Fuerte Débil Sube (Δ compras, de vendedores previos) Débil Baja (Δ ventas, de compradores previos) Fuerte Baja Cancelaciones

4. CANCELACIÓN DEL CONTRATO 4. 4 La entrega del activo subyacente al vencimiento Pg. 137 1. La fecha de entrega Cualquier día del mes, o día fijo del mes. El día lo elige la posición corta Presentation day La posición corta informa a la Cámara de su intención Notice day La Cámara busca una posición larga y le informa Delivery day La posición corta entrega activo, la posición larga paga factura 2. Calidad Par grade Calidades alternativas

4. CANCELACIÓN DEL CONTRATO 4. 4 La entrega del activo subyacente al vencimiento Pg. 137 1. La fecha de entrega Cualquier día del mes, o día fijo del mes. El día lo elige la posición corta Presentation day La posición corta informa a la Cámara de su intención Notice day La Cámara busca una posición larga y le informa Delivery day La posición corta entrega activo, la posición larga paga factura 2. Calidad Par grade Calidades alternativas

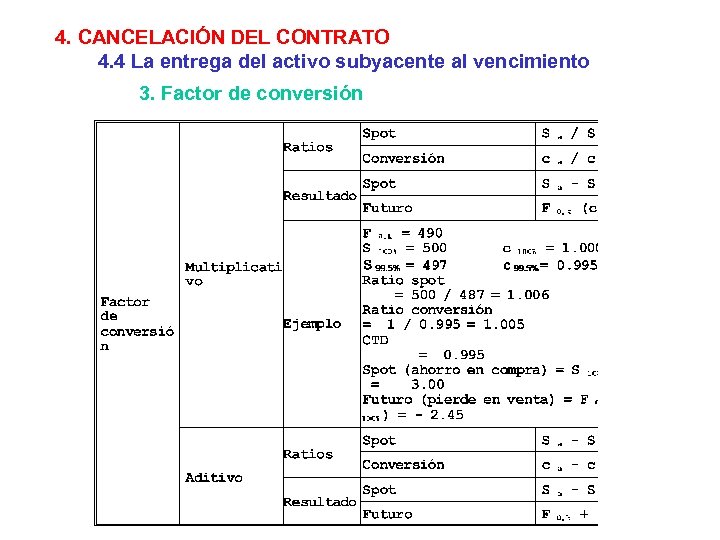

4. CANCELACIÓN DEL CONTRATO 4. 4 La entrega del activo subyacente al vencimiento 3. Factor de conversión

4. CANCELACIÓN DEL CONTRATO 4. 4 La entrega del activo subyacente al vencimiento 3. Factor de conversión

Pg. 139 4. CANCELACIÓN DEL CONTRATO 4. 4 La entrega del activo subyacente al vencimiento 4. Cancelación en dineroal vencimiento (Exchange for Physicals (EFP) Posición original Agente A Agente B EFP Transfiere a B su posición larga. Queda cancelando en futuros Tiene doble posición. Queda cancelado en futuros Entrega en activo a agente A Agente B Posición larga Posición corta

Pg. 139 4. CANCELACIÓN DEL CONTRATO 4. 4 La entrega del activo subyacente al vencimiento 4. Cancelación en dineroal vencimiento (Exchange for Physicals (EFP) Posición original Agente A Agente B EFP Transfiere a B su posición larga. Queda cancelando en futuros Tiene doble posición. Queda cancelado en futuros Entrega en activo a agente A Agente B Posición larga Posición corta

5. VALORACIÓN DE LOS CONTRATOS DE FUTUROS 5. 1. Teoría de las expectativas 5. 2. Teoría del coste de aplazamiento

5. VALORACIÓN DE LOS CONTRATOS DE FUTUROS 5. 1. Teoría de las expectativas 5. 2. Teoría del coste de aplazamiento

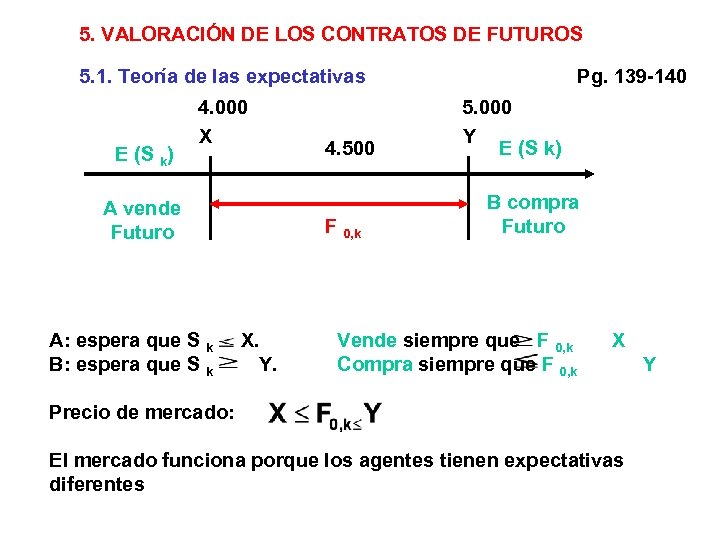

5. VALORACIÓN DE LOS CONTRATOS DE FUTUROS 5. 1. Teoría de las expectativas E (S k) 4. 000 X A vende Futuro A: espera que S k B: espera que S k 4. 500 F 0, k X. Y. Pg. 139 -140 5. 000 Y E (S k) B compra Futuro Vende siempre que F 0, k Compra siempre que F 0, k X Precio de mercado: El mercado funciona porque los agentes tienen expectativas diferentes Y

5. VALORACIÓN DE LOS CONTRATOS DE FUTUROS 5. 1. Teoría de las expectativas E (S k) 4. 000 X A vende Futuro A: espera que S k B: espera que S k 4. 500 F 0, k X. Y. Pg. 139 -140 5. 000 Y E (S k) B compra Futuro Vende siempre que F 0, k Compra siempre que F 0, k X Precio de mercado: El mercado funciona porque los agentes tienen expectativas diferentes Y

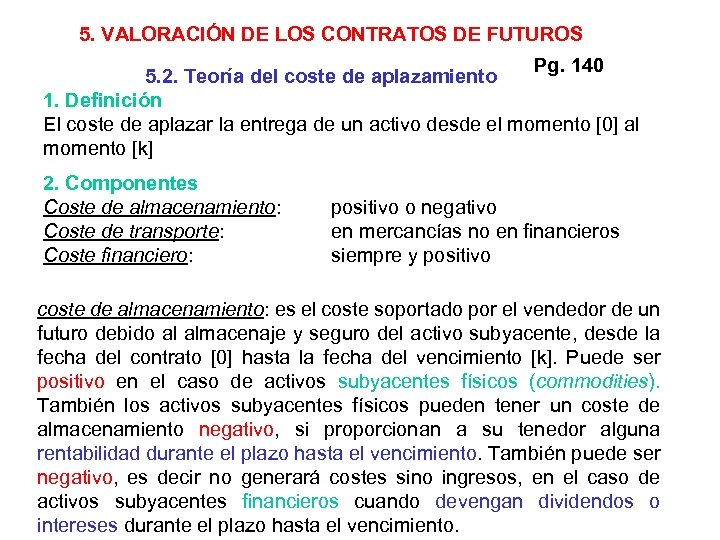

5. VALORACIÓN DE LOS CONTRATOS DE FUTUROS Pg. 140 5. 2. Teoría del coste de aplazamiento 1. Definición El coste de aplazar la entrega de un activo desde el momento [0] al momento [k] 2. Componentes Coste de almacenamiento: Coste de transporte: Coste financiero: positivo o negativo en mercancías no en financieros siempre y positivo coste de almacenamiento: es el coste soportado por el vendedor de un futuro debido al almacenaje y seguro del activo subyacente, desde la fecha del contrato [0] hasta la fecha del vencimiento [k]. Puede ser positivo en el caso de activos subyacentes físicos (commodities). También los activos subyacentes físicos pueden tener un coste de almacenamiento negativo, si proporcionan a su tenedor alguna rentabilidad durante el plazo hasta el vencimiento. También puede ser negativo, es decir no generará costes sino ingresos, en el caso de activos subyacentes financieros cuando devengan dividendos o intereses durante el plazo hasta el vencimiento.

5. VALORACIÓN DE LOS CONTRATOS DE FUTUROS Pg. 140 5. 2. Teoría del coste de aplazamiento 1. Definición El coste de aplazar la entrega de un activo desde el momento [0] al momento [k] 2. Componentes Coste de almacenamiento: Coste de transporte: Coste financiero: positivo o negativo en mercancías no en financieros siempre y positivo coste de almacenamiento: es el coste soportado por el vendedor de un futuro debido al almacenaje y seguro del activo subyacente, desde la fecha del contrato [0] hasta la fecha del vencimiento [k]. Puede ser positivo en el caso de activos subyacentes físicos (commodities). También los activos subyacentes físicos pueden tener un coste de almacenamiento negativo, si proporcionan a su tenedor alguna rentabilidad durante el plazo hasta el vencimiento. También puede ser negativo, es decir no generará costes sino ingresos, en el caso de activos subyacentes financieros cuando devengan dividendos o intereses durante el plazo hasta el vencimiento.

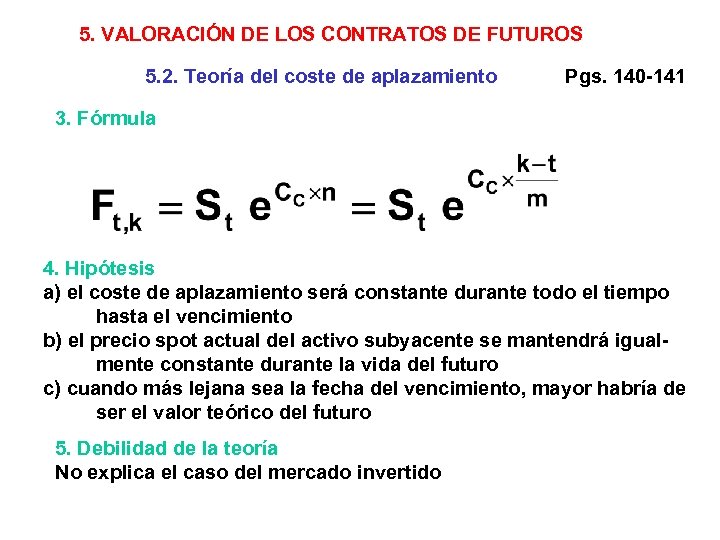

5. VALORACIÓN DE LOS CONTRATOS DE FUTUROS 5. 2. Teoría del coste de aplazamiento Pgs. 140 -141 3. Fórmula 4. Hipótesis a) el coste de aplazamiento será constante durante todo el tiempo hasta el vencimiento b) el precio spot actual del activo subyacente se mantendrá igualmente constante durante la vida del futuro c) cuando más lejana sea la fecha del vencimiento, mayor habría de ser el valor teórico del futuro 5. Debilidad de la teoría No explica el caso del mercado invertido

5. VALORACIÓN DE LOS CONTRATOS DE FUTUROS 5. 2. Teoría del coste de aplazamiento Pgs. 140 -141 3. Fórmula 4. Hipótesis a) el coste de aplazamiento será constante durante todo el tiempo hasta el vencimiento b) el precio spot actual del activo subyacente se mantendrá igualmente constante durante la vida del futuro c) cuando más lejana sea la fecha del vencimiento, mayor habría de ser el valor teórico del futuro 5. Debilidad de la teoría No explica el caso del mercado invertido

5. VALORACIÓN DE LOS CONTRATOS DE FUTUROS 5. 2. Teoría del coste de aplazamiento Mercado invertido de la harina de soja Pg. 141

5. VALORACIÓN DE LOS CONTRATOS DE FUTUROS 5. 2. Teoría del coste de aplazamiento Mercado invertido de la harina de soja Pg. 141

6. LA BASE 6. 1 Definición 6. 2 Convergencia en el día del vencimiento 6. 3 Presentación gráfica

6. LA BASE 6. 1 Definición 6. 2 Convergencia en el día del vencimiento 6. 3 Presentación gráfica

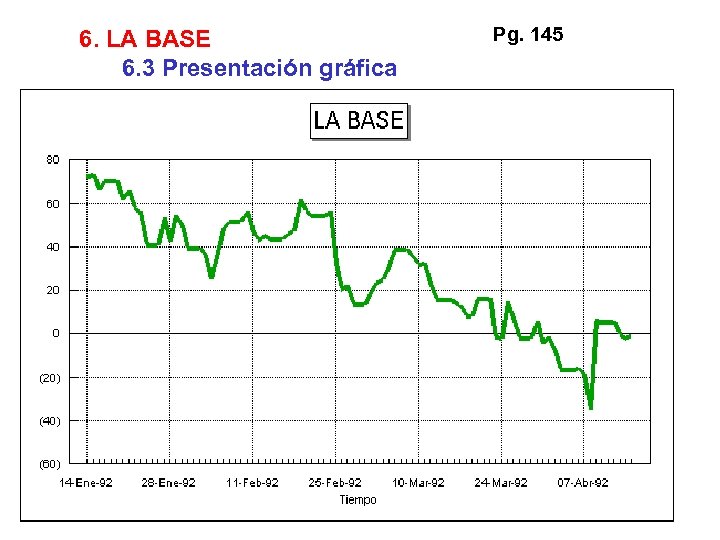

6. LA BASE Pg. 141 -142 6. 1. Definición La base de un futuro en cada momento [t], situado entre la fecha de su aparición en el mercado [0] y la fecha de su vencimiento [k], es la diferencia entre el precio del futuro en ese momento [Ft, k] menos el precio spot del activo subyacente también en ese momento [St]. Pg. 142 6. 2. Convergencia en el día del vencimiento en virtud del principio de convergencia, se estima que la base en la fecha de vencimiento del contrato de futuro será igual a cero. En esa fecha [Fk, k = Sk], y, por tanto, resultará que [bk = 0].

6. LA BASE Pg. 141 -142 6. 1. Definición La base de un futuro en cada momento [t], situado entre la fecha de su aparición en el mercado [0] y la fecha de su vencimiento [k], es la diferencia entre el precio del futuro en ese momento [Ft, k] menos el precio spot del activo subyacente también en ese momento [St]. Pg. 142 6. 2. Convergencia en el día del vencimiento en virtud del principio de convergencia, se estima que la base en la fecha de vencimiento del contrato de futuro será igual a cero. En esa fecha [Fk, k = Sk], y, por tanto, resultará que [bk = 0].

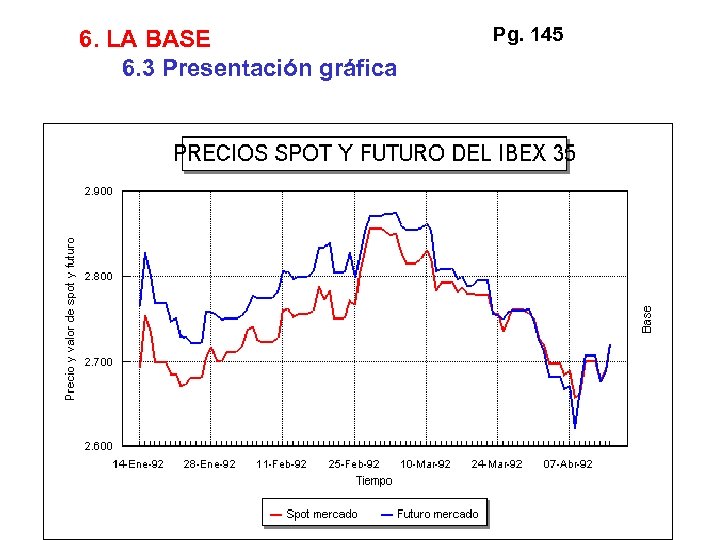

6. LA BASE 6. 3 Presentación gráfica Pg. 145

6. LA BASE 6. 3 Presentación gráfica Pg. 145

6. LA BASE 6. 3 Presentación gráfica Pg. 145

6. LA BASE 6. 3 Presentación gráfica Pg. 145