Бух учет затрат.ppt

- Количество слайдов: 76

Бухгалтерский учет затрат на производство и калькулирование себестоимости продукции, работ, услуг Основные понятия

Важным теоретическим и методологическим вопросом при организации учета затрат на производство и калькулирования себестоимости продукции (работ, услуг) является раскрытие таких понятий, как "затраты", "расходы", "затраты на производство", "издержки производства", "себестоимость". Учет затрат на производство и калькулирование себестоимости являются стержневыми разделами всей системы бухгалтерского учета, которые имеют прямые и обратные связи с другими разделами учета, такими, как учет материально сырьевых, топливно энергетических ресурсов, оплаты труда работников, расходов по обслуживанию и управлению цехами, организацией в целом. Как показало изучение и обобщение отечественной и зарубежной методологии и практики, на современном этапе в систему бухгалтерского учета включаются финансовый и управленческий учет. Анализ позиций ряда ученых экономистов и практиков показал, что нет единого подхода к определению управленческого учета и его связи с учетом затрат на производство и калькулированием себестоимости продукции.

В системе нормативного регулирования бухгалтерского учета в Российской Федерации предлагается использовать следующие понятия: объект учета затрат это единица продукции (вид продукции, полуфабрикат, объект, вид работ или услуг и т. п. ) или субъект производства (производитель продукции, работ и услуг, подразделение организации, вид производства и т. п. ), которые, как правило, могут быть измерены в количественном и стоимостном выражении, а также могут отделяться от других таких же объектов и отдельно проданы или переданы; расходы это процесс, связанный с перечислением денежных средств в оплату полученных материальных ценностей, выполненных работ и оказанных услуг. Расходы, связанные с оплатой ценностей, работ и услуг, которые еще не получены или не выполнены, классифицируются как авансы выданные;

затраты это расходы организации на производство объекта учета затрат, а также ее иной деятельности, в размере стоимости использованных при этом материальных, трудовых и иных ресурсов, а также работ и услуг, выполненных сторонними юридическими и физическими лицами, вне зависимости от состояния расчетов с поставщиками, подрядчиками и физическими лицами. Затраты, производимые организацией в отчетном периоде, но относящиеся по времени их использования в производстве объекта учета затрат к следующим отчетным периодам, классифицируются, как затраты будущих периодов; себестоимость это затраты на производство продукции, выполнение работ и оказание услуг, которые являются целью создания организации.

Себестоимость подразделяется на производственную себестоимость и себестоимость реализованного объекта учета затрат: прямые (стандартные) затраты часть производственной себестоимости, состоящая из стоимости использованных на производство основных материалов, расходов на оплату труда рабочих и других расходов, затраты по которым могут быть непосредственно отнесены на объект учета затрат; косвенные (накладные) расходы часть производственной себестоимости, за минусом прямых (стандартных) затрат. Данные затраты остаются в целом постоянными в определенном диапазоне колебаний производственной или деловой активности и включают в себя расходы, которые, как правило, не могут быть прямо отнесены на себестоимость объекта учета затрат. К указанным расходам могут относиться расходы организации, осуществленные до принятия решения о начале производства объекта учета затрат, включая расходы на изучение рынка товаров, оплату научно исследовательских разработок и другие аналогичные расходы; расходы по реализации объекта учета затрат (коммерческие затраты).

Калькулирование учетный процесс по формированию производственной себестоимости объекта учета затрат в используемой системе сбора информации, которая содержит состав затрат, участвующих в формировании данной себестоимости, и определенные методы их оценки по данному объекту. Незавершенное производство себестоимость объекта учета затрат, работы по которому не закончены по состоянию на конец отчетного периода. Издержки обращения затраты организаций, связанные с процессом доведения товара до покупателя.

Себестоимость объекта учета затрат формируется в соответствии со следующими правилами: * себестоимость производства объекта учета затрат (производственная себестоимость) должна включать стоимость всех ресурсов, которые были использованы организацией в данном процессе; * допущениями и требованиями бухгалтерского учета временной определенности фактов хозяйственной деятельности, полноты затрат, имущественной обособленности организации; * осмотрительности и приоритета содержания перед формой; * затраты, связанные с производством объекта учета затрат, должны учитываться отдельно от затрат капитального характера и расходов организации, связанных с операциями по движению ее денежных средств и иного имущества.

Виды себестоимости от оперативного формирования (фактическая, плановая); от полноты включения расходов (цеховая, Производственная (общезаводская), полная (производственная + по реализации); от объема продукции (единицы продукции, всего объема производства); от степени готовности продукции (валовой продукции, товарной продукции, реализованной продукции).

Методика расчета себестоимости Затраты на производство Себестоимость валовой продукции Материальные затраты + амортизация + оплата труда и отчисления в фонды + прочие затраты Затраты на производство – непроизводственные счета (затраты на капстроительство и капремонт своего предприятия, услуги транспорта сторонних организаций и непромышленных хозяйств своего предприятия, стоимость НИОКР, выполняемых для сторонних организаций) – расходы будущих периодов

Затраты на производство Материальные затраты + амортизация + оплата труда и отчисления в фонды + прочие затраты Себестоимость валовой продукции Затраты на производство – непроизводственные счета (затраты на капстроительство и капремонт своего предприятия, услуги транспорта сторонних организаций и непромышленных хозяйств своего предприятия, стоимость НИОКР, выполняемых для сторонних организаций) – расходы будущих периодов

Учет затрат и калькулирование себестоимости продукции, работ и услуг по обычным видам деятельности

Правила формирования в бухгалтерском учете информации о расходах хозяйствующих субъектов, являющихся юридическими лицами устанавливает Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99. В соответствии с ПБУ 10/99 расходами организации признается уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников (собственников имущества). Вышеназванное ПБУ устанавливает правила формирования в бухгалтерском учете информации о расходах коммерческих организаций (кроме кредитных и страховых организаций), являющихся юридическими лицами по законодательству РФ.

Некоммерческие организации (кроме бюджетных учреждений) признают расходы по предпринимательской и иной деятельности в соответствии с данным ПБУ. Не увеличивает текущие расходы хозяйствующего субъекта и не относится на себестоимость отчетного периода проведение расчетов, связанных с: • приобретением или созданием основных средств, нематериальных активов; • доходными вложениями в материальные ценности; • вложениями в уставные капиталы других организаций, приобретением акций акционерных обществ и иных ценных бумаг не с целью перепродажи; • с договорами комиссии, агентским и иными аналогичными договорами в пользу комитента, принципала и т. п. ; • в порядке предварительной оплаты материально производственных запасов и иных ценностей, работ, услуг; • различными видами авансов, задатков в счет оплаты материально производственных запасов и иных ценностей, работ, услуг; • с погашением кредитов и займов, полученных организацией.

Текущие расходы хозяйствующего субъекта в зависимости от их характера, условий осуществления и направлений деятельности хозяйствующего субъекта подразделяются на: 1) расходы по обычным видам деятельности; 2) Прочие расходы К расходам по обычным видам деятельности относятся расходы, связанные с изготовлением и продажей продукции, приобретением и продажей товаров, а также расходы, осуществление которых связано с выполнением работ, оказанием услуг или их сдачей (реализацией) заказчику. Для хозяйствующих субъектов, деятельность которых связана со сдачей за плату во временное пользование, принадлежащих им активов по договору аренды, расходами по обычным видам деятельности считаются расходы, осуществление которых связано с этой деятельностью. В организациях, предметом деятельности которых является предоставление за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, расходами по обычным видам деятельности считаются расходы, осуществление которых связано с этой деятельностью.

В организациях, предметом деятельности которых является участие в уставных капиталах других организаций, расходами по обычным видам деятельности считаются расходы, осуществление которых связано с этой деятельностью. Расходы, осуществление которых связано с предоставлением за плату во временное пользование (временное владение и пользование) своих активов, прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, и от участия в уставных капиталах других организаций, когда это не является предметом деятельности организации, относятся к прочим расходам. Расходами по обычным видам деятельности считается также возмещение стоимости основных средств, нематериальных активов и доходных вложений в материальные ценности. Расходы по обычным видам деятельности принимаются к бухгалтерскому учету в сумме, исчисленной в денежном выражении, равной величине оплаты в денежной и иной форме или величине кредиторской задолженности. Если оплата покрывает лишь часть признаваемых расходов, то расходы, принимаемые к бухгалтерскому учету, определяются как сумма оплаты и кредиторской задолженности (в части, не покрытой оплатой).

Структурными элементами расходов по обычным видам деятельности являются: расходы, связанные с приобретением различных видов материально-производственных запасов, используемых в производственных или управленческих целях; расходы, возникающих непосредственно в процессе переработки (использования) материально-производственных запасов для целей производства продукции, выполнения работ, оказания услуг и их продажи (сдачи заказчику); расходы на содержание и эксплуатацию основных средств и нематериальных активов; объектов, используемых в качестве материальных вложений в материальные ценности производственных или управленческих целях.

В В соответствии с п. 8 ПБУ 10/99 при формировании расходов по обычным видам деятельности хозяйствующий субъект должен обеспечить их группировку по следующим элементам: материальные затраты; затраты на оплату труда; отчисления на социальные нужды; амортизация; прочие затраты.

Материальные затраты: • приобретаемых со стороны сырья и материалов, используемых на производственные и хозяйственные нужды, а также комплектующих изделий и полуфабрикатов, подвергающихся в дальнейшем монтажу или дополнительной обработке в данной организации; • работ и услуг производственного характера, выполняемых сторонними организациями или производствами и хозяйствами организации, не относящимися к основному виду деятельности; • топлива всех видов, приобретаемого со стороны и расходуемого на технологические цели, выработку всех видов энергии, отопление зданий, транспортные работы по обслуживанию производства, выполняемые транспортом организации; • покупной энергии всех видов, расходуемой на технологические и другие производственные и хозяйственные нужды;

Из затрат на материальные ресурсы, включаемых в себестоимость продукции, исключается стоимость возвратных отходов. Под возвратными отходами производства понимаются остатки сырья, материалов, полуфабрикатов, теплоносителей и других видов материальных ресурсов, образовавшиеся в процессе производства продукции, утратившие полностью или частично потребительские качества исходного ресурса и в силу этого используемые с повышенными затратами (пониженным выходом продукции) или вовсе не используемые по прямому назначению

Затраты на оплату труда. В затраты на оплату труда включаются любые начисления работникам в денежной или натуральной формах: стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, а также затраты, связанные с содержанием этих работников, предусмотренные трудовыми договорами (контрактами) или коллективными договорами К затратам на оплату труда относят, в частности: суммы, начисленные по тарифным ставкам, должностным окладам, сдельным расценкам или в процентах от выручки в соответствии с принятыми в организации формами и системами оплаты труда; начисления стимулирующего характера, в том числе премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство, высокие достижения в труде и иные показатели и другие начисления и выплаты.

Отчисления на социальные нужды. По статье "Отчисления на социальные нужды" отражают обязательные отчисления по установленным законодательством нормам органам государственного социального страхования, Пенсионного фонда, фондов медицинского страхования от затрат на оплату труда работников, включаемых в себестоимость продукции (работ, услуг) по элементу "Затраты на оплату труда" (кроме тех видов оплаты, на которые страховые взносы не начисляются). Амортизация внеоборотных активов. По данной статье отражают сумму амортизационных отчислений по основным средствам, материальным ценностям, предоставляемым организацией за плату во временное пользование (доходным вложениям в материальные ценности) и нематериальным активам.

Прочие затраты. По данной статье отражают налоги, сборы, платежи, отчисления в страховые фонды (резервы) и другие обязательные отчисления, производимые в соответствии с установленным законодательством порядком, платежи за выбросы (сборы) загрязняющих веществ, затраты на оплату процентов по полученным кредитам, на командировки, подъемные, за подготовку и переподготовку кадров, оплату услуг связи, вычислительных центров, банков, плату за аренду в случае аренды отдельных объектов основных производственных фондов (или их отдельных частей), отчисления в ремонтный фонд, а также другие затраты, входящие в состав себестоимости продукции (работ, услуг), но не относящиеся к ранее перечисленным элементам затрат

Для целей формирования хозяйствующим субъектом финансового результата деятельности по обычным видам деятельности определяется себестоимость проданных товаров, продукции, работ, услуг, которая формируется на базе расходов по обычным видам деятельности, признанных как в отчетном году, так и в предыдущие отчетные периоды, и переходящих расходов, имеющих отношение к получению доходов в последующие отчетные периоды, с учетом корректировок, зависящих от особенностей производства продукции, выполнения работ и оказания услуг и их продажи, а также продажи товаров. Для целей управления в бухгалтерском учете организуется учет расходов по статьям затрат. Перечень статей затрат устанавливается организацией самостоятельно.

Для целей формирования организацией финансового результата деятельности от обычных видов деятельности определяется себестоимость проданных товаров, продукции, работ, услуг, которая формируется на базе расходов по обычным видам деятельности, признанных как в отчетном году, так и в предыдущие отчетные периоды, и переходящих расходов, имеющих отношение к получению доходов в последующие отчетные периоды, с учетом корректировок, зависящих от особенностей производства продукции, выполнения работ и оказания услуг и их продажи, а также продажи (перепродажи) товаров. При этом коммерческие и управленческие расходы могут признаваться в себестоимости проданных продукции, товаров, работ, услуг полностью в отчетном году их признания в качестве расходов по обычным видам деятельности. Правила учета затрат на производство продукции, продажу товаров, выполнение работ и оказание услуг в разрезе элементов и статей, исчисления себестоимости продукции (работ, услуг) устанавливаются отдельными нормативными актами и Методическими указаниями по бухгалтерскому учету.

Прочими расходами являются: • расходы, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации, расходы, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, расходы, связанные с участием в уставных капиталах других организаций если эти расходы не являются расходами по обычным видам деятельности; • расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции; • проценты, уплачиваемые организацией за предоставление ей в пользование денежных средств (кредитов, займов); • расходы, связанные с оплатой услуг, оказываемых кредитными организациями; • отчисления в оценочные резервы, создаваемые в соответствии с правилами бухгалтерского учета (резервы по сомнительным долгам, под обесценение вложений в ценные бумаги и др. ), а также резервы, создаваемые в связи с признанием условных фактов хозяйственной деятельности;

• штрафы, пени, неустойки за нарушение условий договоров; • возмещение причиненных организацией убытков; • убытки прошлых лет, признанные в отчетном году; • суммы дебиторской задолженности, по которой истек срок исковой давности, других долгов, нереальных для взыскания; • курсовые разницы; • сумма уценки активов; • перечисление средств (взносов, выплат и т. д. ), связанных с благотворительной деятельностью, расходы на осуществление спортивных мероприятий, отдыха, развлечений, мероприятий культурно просветительского характера и иных аналогичных мероприятий; • прочие расходы.

В составе прочих расходов также отражаются расходы, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации имущества и т. п. ). Величина расходов, связанных с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции, а также с участием в уставных капиталах других организаций, с предоставлением за плату во временное пользование (временное владение и пользование) активов организации, прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности (когда это не является предметом деятельности организации), процентов, уплачиваемых организацией за предоставление ей в пользование денежных средств, а также расходы, связанные с оплатой услуг, оказываемых кредитными организациями, определяются в порядке, аналогичном определению величины расходов по обычным видам деятельности.

Штрафы, пени, неустойки за нарушение условий договоров, а также возмещение причиненных организацией убытков принимаются к бухгалтерскому учету в суммах, присужденных судом или признанных организацией. Дебиторская задолженность, по которой срок исковой давности истек, другие долги, нереальные для взыскания, включаются в расходы организации в сумме, в которой задолженность была отражена в бухгалтерском учете организации. Суммы уценки активов определяются в соответствии с правилами, установленными для проведения переоценки активов. Прочие расходы подлежат зачислению на счет прибылей и убытков организации, кроме случаев, когда законодательством или правилами бухгалтерского учета установлен иной порядок.

Порядок признания расходов. Расходы признаются в бухгалтерском учете при наличии следующих условий: • расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота; • сумма расхода может быть определена; • имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации. Уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации, имеется в случае, когда организация передала актив либо отсутствует неопределенность в отношении передачи актива. Если в отношении любых расходов, осуществленных организацией, не исполнено хотя бы одно из названных условий, то в бухгалтерском учете организации признается дебиторская задолженность.

Амортизация признается в качестве расхода исходя из величины амортизационных отчислений, определяемой на основе стоимости амортизируемых активов, срока полезного использования и принятых организацией способов начисления амортизации. Расходы подлежат признанию в бухгалтерском учете независимо от намерения получить выручку, прочие или иные доходы и от формы осуществления расхода (денежной, натуральной и иной). Расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления (допущение временной определенности фактов хозяйственной деятельности). Если организацией принят в разрешенных случаях порядок признания выручки от продажи продукции и товаров не по мере передачи прав владения, пользования и распоряжения на поставленную продукцию, отпущенный товар, выполненную работу, оказанную услугу, а после поступления денежных средств и иной формы оплаты, то и расходы признаются после осуществления погашения задолженности.

Любая ошибка в формировании себестоимости продукции (в том числе и чисто бухгалтерская) в конечном итоге, как правило, приводит к неверному формированию финансового результата. Для того чтобы избежать ошибок, авторы книги «Учет – 2007: Бухгалтерский и налоговый» считают необходимым пользоваться следующими правилами: Правило первое. Прибыль (убыток) определяется как разница между выручкой от реализации продукции (работ, услуг) и затратами на ее производство и реализацию именно этой реализованной продукции. Т. е. в бухгалтерском учете предприятие должно относить в дебет счета 90 «Продажи» и учитывать при определении финансового результата фактическую себестоимость реализованной продукции, рассчитанную в соответствии с установленной учетной политикой предприятия расчета фактической себестоимости конкретной партии продукции.

Правило второе. При формировании себестоимости на счетах бухгалтерского учета необходимо руководствоваться перечнем затрат, установленным действующими нормативными документами, которые подлежат учету в себестоимости. Группировка затрат для целей бухгалтерского учета была описана выше, она содержится в ПБУ 10/99. Правило третье. Предприятие должно обеспечить раздельный учет по видам выпускаемой продукции с тем расчетом, чтобы по данным бухгалтерского учета можно было определить себестоимость каждой конкретной партии реализованной продукции. Такой подход необходим для правильного формирования финансового результата и себестоимости незавершенного производства готовой продукции, отражаемой на счетах бухгалтерского учета и соответственно в бухгалтерском балансе и отчете о прибылях и убытках.

Во время изготовления продукции (выполнения работ, оказания услуг) предприятие затрачивает определенные средства (сырье, материалы, заработную плату, налоги, расходы на содержание зданий и сооружений и прочие расходы). Эти затраты делятся в зависимости от способа включения в себестоимость на прямые и косвенные. К прямым затратам относят расходы, которые непосредственно включаются в стоимость изготавливаемой продукции, то есть сырье. Материалы, топливо, энергия, заработная плата, налоги и прочие затраты. К косвенным затратам относят расходы, которые непосредственно не включаются в себестоимость определенного вида продукции, но они способствуют процессу изготовления продукции. Это расходы по эксплуатации машин и оборудования, расходы по содержанию цехов, по содержанию аппарата управления предприятием. Очень важным и принципиальным является следующее положение: чем больше удельный вес прямых расходов в себестоимости конкретного объекта калькулирования, тем точнее его себестоимость.

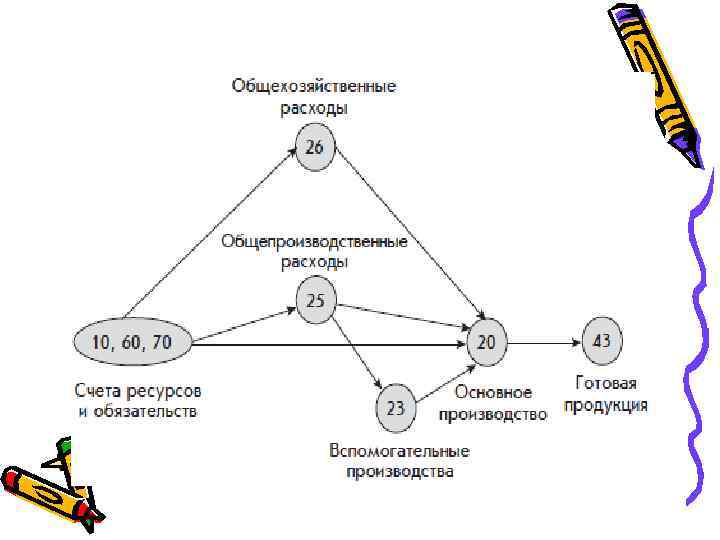

Инструкцией по применению плана счетов бухгалтерского учета финансово – хозяйственной деятельности организаций установлено, что дебетовый остаток по счету 20 «Основное производство» на конец месяца отражает стоимость незавершенного производства. Сальдо по счету 21 «Полуфабрикаты собственного производства» остаток не использованных на конец отчетного периода полуфабрикатов. Счета учета накладных расходов (25 «Общепроизводственные затраты» , 26 «Общехозяйственные расходы» ) ежемесячно закрываются (т. е. сальдо на конец месяца по ним быть не может). С кредита счета 20 в дебет счетов учета готовой продукции (43 «Готовая продукция» , 40 «Выпуск продукции (работ, услуг)» ) и ее реализации (90 «Продажи» ) списывается фактическая себестоимость изготовленной продукции или реализованной продукции.

Варианты организации учета затрат на производство Нормативными документами по бухгалтерскому учету предусмотрена вариантность способов бухгалтерского учета по следующим элементам учетной политики. 1. Учет затрат на производство, калькулирование себестоимости продукции и формирование финансового результата. На счетах учета затрат может формироваться либо полная фактическая производственная себестоимость (затраты отчетного периода подразделяются на прямые и косвенные с включением последних после распределения в фактическую себестоимость продукции, работ, услуг), либо фактическая производственная себестоимость (затраты отчетного периода подразделяются на производственные – переменные, условно – переменные и периодические – условно постоянные, последний вид расходов в конце отчетного периода в полной сумме списывается на уменьшение выручки от продажи продукции, работ, услуг).

При формировании на счетах учета затрат полной фактической себестоимости, расходы, учитываемые на счете 26 «Общехозяйственные расходы» , списываются в дебет счета 20 «Основное производство» . В том случае, если учетной политикой установлено, что общехозяйственные расходы, учитываемые на счете 26, списываются с этого счета непосредственно на счет 90 «Продажи» , то на счетах учета затрат формируется фактическая (то есть неполная) себестоимость продукции Второй метод в управленческом учете именуют директ костинг (direct costing).

3. Распределение косвенных расходов между объектами калькулирования: • по прямой заработной плате основных производственных рабочих, • по прямым материальным затратам, • по сумме прямых затрат, по выручке от продажи продукции (работ, услуг). 4. Признание расходов на продажу: • расходы на продажу признаются в себестоимости проданных продукции, работ, услуг полностью в отчетном периоде их признания, • расходы на продажу распределяются между проданными и непроданными продукцией, работами, услугами.

Учет затрат по нормативной производственной себестоимости (основывается на нормах и нормативах использования материальных, финансовых и трудовых ресурсов) целесообразен в том случае, когда осуществляется выпуск значительных партий продукции определенного вида, либо однотипной продукции по одинаковой технологии (например, штамповка, литье и т. п. ) Учет затрат по прямым статьям расходов. Как правило, осуществляется при производстве больших партий продукции по разной технологии, со значительными колебаниями расхода сырья, материалов, с существенной разницей в затратах труда. Учет затрат по стоимости сырья, материалов и полуфабрикатов – обычно используется при сложной многоступенчатой материалоемкой технологии производства продукции, в процессе изготовления которой осуществляется выпуск побочного продукта. Учет себестоимости продукции по фактическим затратам – наиболее достоверный метод учета себестоимости продукции. Он может применяться как на небольших, так и на очень крупных предприятиях, осуществляющих выпуск продукции, выполнение работ, оказание услуг, но он же и один из самых трудоемких.

Учет затрат и калькулирование себестоимости продукции, работ и услуг вспомогательных производств

Вспомогательные производства обслуживают основное производство, обеспечивая его водой, электроэнергией, паром и т. п. К вспомогательным производствам относят энергетические, транспортные хозяйства, ремонтно механические, ремонтно строительные мастерские, компрессорный, инструментальный цех, холодильники и др. Учет вспомогательных производств ведут на активном счете 23 «Вспомогательные производства» . В дебет счета 23 в течение месяца относят все затраты вспомогательных производств с кредита материальных и расчетных счетов По окончании месяца затраты вспомогательных производств распределяют между потребителями услуг пропорционально количеству потребленных услуг в соответствующих единицах измерения

Различают простые и сложные вспомогательные производства. Простые имеют однопериодный технологический цикл и выпускают однородную продукцию (энергоцех, компрессорный и парокотельный цехи и др. ). Себестоимость единицы продукции этих производств рассчитывается де лением общей суммы затрат на объем выработанной продукции. Сложные вспомогательные производства инструментальный, ремонтный, транспортный цехи выполняют различные виды работ, оказывают услуги, прошедшие множество технологических операций. Расчет фактической себестоимости в этом случае производится по каждому виду работ и продукции в отдельности по заказам и статьям калькуляции.

Выпуск продукции, выполненные работы и услуги вспомогательных производств оформляют следующими документами: накладными количество изготовленных и сданных на склад инструментов; акты приема сдачи отремонтированных объектов; путевые листы объем перевозок транспортного цеха; справки главного механика, главного технолога объем работ и услуг, выполненных простым производством. Услуги, оказанные вспомогательными цехами другу, называются встречными. Встречные услуги оцениваются в учете по плановой цеховой себестоимости. Услуги, оказанные основным потребителям (заводоуправление и цехи основного производства), оцениваются по фактической цеховой себестоимости. Распределение услуг вспомогательных производств между потребителями производят в разработочной таблице № 9. В ней указывают количественные данные по оказанию услуг, исчисляют себестоимость единицы услуги и сумму фактической себестоимости услуг.

Учет расходов будущих периодов

Расходы будущих периодов затраты, произведенные в отчетном периоде, но относящиеся к будущим отчетным периодам. Основную часть расходов будущих периодов в организациях составляют расходы на подготовку и освоение производства. Кроме того, к расходам будущих периодов относят взносы арендной платы за последующие периоды, расходы по ремонту основных средств в сезонных отрас лях промышленности. Расходы будущих периодов учитывают на счете 97 «Расходы будущих периодов» . В дебет активного счета 97 «Расходы будущих периодов» относят указанные расходы с кредита соответствующих материальных, расчетных и других счетов. Ежемесячно или в другие сроки учтенные на дебете счета 97 расходы списывают в дебет счетов 20, 23, 25, 26, 44. Сроки списания расходов будущих периодов, а также соответствующие издержки или другие источники, на которые списываются указанные расходы, регламентируются законодательными и другими нормативными актами или определяются самими организациями.

Учет потерь производства (брак)

Наряду с производственными затратами в процессе производства могут возникать и непроизводственные расходы, увеличивающие себестоимость продукции, работ, услуг. К ним относят потери от брака, от простоев. Учет потерь производства позволяет определить их размер, выявить причины, виновников и суммы, подлежащие возмещению. Потери от брака в производстве Браком считается продукция, которая в силу имеющихся дефектов не может быть использована по ее прямому назначению. Различают брак: исправимый дефекты устранимы, изделия могут быть использованы по назначению, и исправление их экономически целесообразно; неисправимый дефекты неисправимы. В зависимости от места обнаружения различают брак: внутренний выявленный на предприятии; внешний выявленный потребителями.

Неисправимый брак оформляется актом о браке, который составляется работником отдела технического контроля (ОТК), мастером и начальником цеха и передается в бухгалтерию, где калькулируется себестоимость брака. Себестоимость внутреннего исправимого брака определяют, исходя из стоимости сырья, материалов, израсходованных на исправление брака, заработной платы производственных рабочих, занятых исправлением брака, отчислений на социальные нужды и соответствующей доли общепроизводственных расходов. С рабочих, виновных в браке, по исправимому браку взыскивают стоимость исправления брака, а по неисправимому стоимость материалов за вычетом отходов, сумму основной зарплаты, за исключением стоимости брака по цене лома.

Синтетический учет потерь от брака ведут на активном калькуляционном счете 28 «Брак в производстве» . По дебету счета 28 отражают: затраты по исправлению брака себестоимость окончательного брака По кредиту счета 28 отражают: суммы, удержанные с виновных за брак оприходованные забракованные изделия по цене возможного использования сумма предъявленных претензий поставщику некачественных материалов. Разница между оборотами счета 28 это невозмещенные потери от брака, и их списывают на себестоимость готовых изделий. Остатков на конец месяца по счету 28 не бывает. Аналитический учет по счету 28 ведут в каждом цехе, по видам продукции в ведомости № 12. Синтетический учет по счету 28 ведут в журнале ордере № 10.

Потери от простоев

По причинам возникновения различают внешние и внутренние простои. К простоям по внешним причинам относят простои, вызванные неподачей энергии со стороны, непоступлением материалов или топлива и т. п. Такие простои оформляют актом, утверждаемым руководителем предприятия. В акте дают характеристику простоя, его продолжительность в днях или часах с указанием времени начала и конца простоя, рассчитывают потери от простоя, определяют причины и виновников. Расходы по простоям из за внешних причин складываются из основной заработной платы рабочих за время простоя, дополнительной заработной платы и отчислений на социальное страхование, а также стоимости топлива и энергии, непроизводительно затраченных во время простоя. Все эти затраты отражаются на дебете счета 26 «Общехозяйственные расходы» по статье «Потери от простоев» .

На израсходованные за время простоев суммы предъявляют претензию виновной организации. При этом дополнительно к указанным суммам начисляют расходы по содержанию и эксплуатации оборудования, общепроизводственные и общехозяйственные расходы. До получения возмещения потерь в учетных регистрах не записывают суммы предъявленных претензий. При получении этих сумм их отражают по кредиту счета 26 «Общехозяйственные расходы» по той же статье и дебету счета 51 «Расчетные счета» . В расходы по простоям по внутренним причинам (возникшим в цехах) относят основную заработную плату рабочих, стоимость израсходованного топлива и энергии. Эти расходы отражают на дебете счета 25 «Общепроизводственные расходы» по статье «Потери от простоев» .

Учет и оценка незавершенного производства

Продукция, не прошедшая всех стадий обработки и не принятая отделом технического контроля, а также незаконченные работы, не принятые заказчиком, называются незавершенным производством (НЗП), а затраты, относящиеся к ним, затратами незавершенного производства. Прежде чем определить затраты на выработанную и сданную на склад продукцию, необходимо отделить их от затрат, относящихся к незавершенному производству. Для исчисления размеров незавершенного производства необходим учет движения остатков деталей, узлов и т. п. На всех стадиях обработки следует периодически проверять их наличие, сопоставлять данные отчета с данными инвентаризации.

В инвентаризационную ведомость комиссия вносит количество оставшихся в производстве деталей, узлов, не сданной на склад продукции с отражением стоимости израсходованных материалов и оплаченного труда согласно технологическим картам. В производствах, где имеются постоянно переходящие остатки незавершенного производства, для определения затрат, относящихся на выпущенную продукцию, необходимо ежемесячно оценивать их. Поэтому важно правильно определить остатки в незавершенном производстве и оценить их.

При наличии незавершенного производства с кредита счетов учета затрат (20, 23 или 29) в дебет счетов 43 или 40 должны списываться не все накопленные за период затраты, а только та часть, которая относится к завершенной производством продукции. Таким образом, на этих счетах будет оставаться остаток, который должен характеризовать объем незавершенного производства. В бухгалтерском учете существует несколько методик определения объема незавершенного производства и себестоимости завершенной производством продукции.

1. Оценка незавершенного производства предшествует оценке готовой продукции В случае использования первого способа сначала определяется объем незавершенного производства на конец периода, а себестоимость завершенной производством продукции определяется как разность накопленных за период затрат с учетом их остатка на начало периода и объема незавершенного производства. Для этого: 1) по данным инвентаризации определяется натуральный объем незавершенного производства; 2) исчисляется фактическая себестоимость незавершенного производства.

Рассмотрим эти действия на условном примере. Пример № 1. Пусть по условиям техпроцесса из металлического листа сначала штампом вырезаются заготовки определенной формы, а затем в них нарезается резьба. Если стоимость листа составляет 128 руб. , из одного листа штампуется 17 заготовок, затраты составляют 73 руб. (сюда входит заработная плата рабочего, затраты на эксплуатацию штампа и т. п. ), а обрезки сдаются на сборный пункт металлолома по 14 руб. , то стоимость одной заготовки составит: (128 + 73 – 14) / 17 = 11 руб. Известно, что на конец месяца в цехе находится 1. 778 заготовок, тогда объем незавершенного производства составит: 1. 778 х 11 = 19. 558 руб.

Далее определяется себестоимость завершенной производством продукции. Для этого из суммы показателей объема незавершенного производства на начало периода и объема затрат за период вычитается объем незавершенного производства на конец периода. Пусть в нашем примере это будет: 18. 490 руб. – объем незавершенного производства на начало периода, 245. 699 руб. – затраты за период (дебетовый оборот по счету 20), тогда себестоимость завершенной производством продукции составит: 18. 490 + 245. 699 – 19. 558 = 244. 631 руб. То есть по дебету счетов 43 или 40 и кредиту счета 20 должна быть сделана проводка на сумму 244. 631 руб. Если разделить эту сумму на натуральный показатель выпуска готовой продукции (количество изготовленных изделий), то получим себестоимость одного изделия.

2. Оценка незавершенного производства осуществляется после оценки готовой продукции В случае использования второго способа определяется размер затрат, относящихся к стоимости изготовленной в отчетном периоде продукции (выполненных работ, оказанных услуг), который затем и списывается с кредита счета 20, 23 или 29. Тогда стоимость незавершенного производства определяется как разность накопленных за период затрат с учетом их остатка на начало периода и стоимости продукции, изготовленной за этот период. Рассмотрим использование этого способа на примере попередельного метода учета затрат.

Пример № 2. Пусть в рассматриваемом выше примере на начало отчетного периода в цехе находилось 49 заготовок для нарезки резьбы, объем незавершенного производства составлял 490 руб. За месяц на нарезку резьбы было затрачено 8. 750 руб. (сюда входит заработная плата рабочего, затраты на эксплуатацию станка и т. п. ). Всего резьба была нарезана на 1. 410 заготовках. На штамповку истрачено 17. 440 руб. (с учетом стоимости переданных в производство листов, заработной платы штамповщика, затрат на эксплуатацию штампа и т. д. ), причем всего разрезано 93 листа на 1. 581 заготовок (каждый лист на 17 заготовок). Сначала определяется количество заготовок для нарезки резьбы, оставшееся в цехе на конец периода: 49 + 1. 581 – 1. 410 = 220 ед. Это расчетное количество заготовок сверяется с данными инвентаризации. Затем определяется себестоимость штамповки одной заготовки для резьбы: (490 + 17. 440) / (49 + 1. 581) = 11 руб.

Далее определяются затраты на изготовление готовой продукции: 11 х 1. 410 + 8. 750 = 24. 260 руб. На основе этих данных может быть определен объем незавершенного производства на конец периода: 490 + 17. 440 + 8. 750 – 24. 260 = 2. 420 руб. Эти данные могут быть проверены путем умножения количества заготовок на стоимость изготовления одной заготовки: 220 х 11 = 2. 420 руб. В данном случае в дебет счетов 43 или 40 с кредита счета 20 должно быть списано 2. 420 руб.

Выше мы рассматривали учет для варианта оценки себестоимости готовой продукции или объема незавершенного производства по фактическим затратам. Однако эти показатели могут приниматься по нормативной оценке. Для этого при определении себестоимости завершенной производством продукции или объема незавершенного производства используются данные о величине отклонений фактической себестоимости изготовленной продукции от ее нормативных значений.

Рассмотрим использование этого варианта на примере позаказного метода учета затрат и использовании второго способа расчета. Пример № 3. Организация выполняет услуги по охране. Нормативные затраты на одного охранника принимаются в размере 300 руб. /чел. в день (сюда входит заработная плата охранника, затраты на спецодежду, содержание оружия и т. д. ). Известно, что в течение месяца оказаны услуги по охране трех объектов, причем на 1 ом объекте работали 2 чел. в течение 10 дней, на 2 ом – 1 чел. в течение 30 дней, на 3 ем – 5 чел. в течение 24 дней. Итого нормативные затраты составили: (2 х 10 + 1 х 30 + 5 х 24) х 300 = 51. 000 руб.

Однако на втором объекте условия работы сопряжены с дополнительной опасностью, поэтому работнику было дополнительно начислено 7. 000 руб. заработной платы и выданы дополнительные средства связи, расходы на эксплуатацию которых составляют 20 руб. в день. Таким образом, сумма отклонений составила: 7. 000 + 20 х 30 = 7. 600 руб. По 1 му и 2 му объекту акты об оказании услуг подписываются ежемесячно, по 3 му – ежеквартально. Тогда себестоимость оказанных услуг определяется в размере: (2 х 10 + 1 х 30 ) х 300 + 7. 600 = 22. 600 руб.

Именно эта сумма должна быть списана с кредита счета 20 следующими проводками: дебет счета 40 кредит счета 20 – 22. 600 руб. ; дебет счета 90 кредит счета 40 – 15. 000 руб. (нормативная себестоимость оказанных услуг); дебет счета 90 кредит счета 40 – 7. 600 руб. (отклонение). При этом на счете 20 останется сальдо, характеризующее объем незавершенного производс тва: 51. 000 + 7. 600 – 22. 600 = 36. 000 руб. или 5 х 24 х 300 = 36. 000 руб. Здесь важно подчеркнуть, что объем незавершенного производства оценивается именно по нормативной себестоимости, без учета выявленных отклонений.

Методы оценки незавершенного производства (по стоимости материалов, по прямым материальным затратам, по полной производственной себестоимости) Выше мы сказали, что при первом способе оценке (когда оценка начинается с незавершенного производства) определяется объем незавершенного производства на конец периода, а себестоимость завершенной производством продукции определяется как разность накопленных за период затрат с учетом их остатка на начало периода и объема незавершенного производства. Для этого после определения натурального объема незавершенного производства исчисляется его фактическая себестоимость. Такое исчисление может осуществляться путем оценки незавершенного производства по стоимости материалов, по прямым материальным затратам, по полной производственной себестоимости и иными методами.

Рассмотрим эти действия на приведенном выше примере (см. пример № 1). В этом примере стоимость одной заготовки, оцененная по полной производственной себестоимости, составила: (128 + 73 – 14) / 17 = 11 руб. При этом объем незавершенного производства составил 19. 558 руб. , а себестоимость завершенной производством продукции – 244. 631 руб. То есть по дебету счетов 43 или 40 и кредиту счета 20 должна быть сделана проводка на сумму 244. 631 руб.

Пример № 4. Теперь сделаем те же расчеты при условии оценки незавершенного производства по стоимости материалов. Стоимость одной заготовки: (128 – 14) / 17 = 6, 7 руб. При условии, что на конец месяца в цехе находится 1. 778 заготовок, объем незавершенного производства составит: 1. 778 х 6, 7 = 11. 912, 6 руб. Далее определяется себестоимость завершенной производством продукции: 18. 490 + 245. 699 – 11. 912, 6 = 252. 276, 4 руб. То есть по дебету счетов 43 или 40 и кредиту счета 20 должна быть сделана проводка на сумму 252. 276, 4 руб.

Пример № 5. Теперь сделаем те же расчеты при условии оценки незавершенного производства по стоимости прямых материальных затрат. Выше было указано, что затраты на изготовление одной заготовки составляют 73 руб. (сюда входит заработная плата рабочего, затраты на эксплуатацию штампа и т. п. ). Из этой суммы необходимо выделить прямые материальные затраты – пусть это будет 33 руб. Стоимость одной заготовки: (128 +33 – 14) / 17 = 8, 6 руб. При условии, что на конец месяца в цехе находится 1 778 заготовок, объем незавершенного производства составит: 1. 778 х 8, 6 = 15. 290, 8 руб. Далее определяется себестоимость завершенной производством продукции: 18. 490 + 245. 699 – 15. 290, 8 = 248. 898, 2 руб. То есть по дебету счетов 43 или 40 и кредиту счета 20 должна быть сделана проводка на сумму 248. 898, 2 руб.

При анализе этих расчетов становится понятным, что чем больший перечень затрат включается в оценку незавершенного производства, тем больше значение этой оценки и, соответственно, тем оно точнее. Иными словами, оценка незавершенного производства по стоимости материалов является наименьшей по значению, поэтому стоимость готовой продукции увеличивается максимально (в нее включаются практически все затраты на производство, кроме стоимости истраченных на незавершенку материалов). Оценка по прямым материальным затратам в количественном значении уже дороже, а стоимость готовой продукции падает, соответственно, на величину не только материалов, а всех материальных затрат. Наконец, самая точная оценка – по полной производственной себестоимости.

Если же мы будем пользоваться вторым способом (оценка готовой продукции, а уже на ее основе исчисление стоимости незавершенного производства), то в этом случае можно применять только метод оценки по полной производственной себестоимости (фактической или нормативной), поскольку в противном случае все не включенные в оценку виды затрат будут накапливаться в стоимости незавершенного производства. Например, с кредита счета 20 мы будем списывать только оценку готовой продукции по прямым материальным затратам, тогда все остальные затраты будут постоянно накапливаться в дебете счета 20, а объем незавершенки будет необоснованно расти от одного отчетного периода к другому.

Оценка незавершенного производства в налоговом учете Понятие незавершенного производства присутствует не только в бухгалтерском, но и в налоговом учете. На основании статьи 315 НК РФ порядок расчета налоговой базы предусматривает, что сумма расходов, произведенных в отчетном (налоговом) периоде, уменьшает сумму доходов от реализации продукции, работ, услуг. При этом общая сумма расходов уменьшается на суммы остатков незавершенного производства, остатков продукции на складе и продукции отгруженной, но не реализованной на конец отчетного (налогового) периода. Для целей налогообложения (статья 318 НК РФ) расходы, осуществленные в течение отчетног о (н алог овог о) периода, подразделяются на:

1) прямые: 1. материальные затраты; 2. расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг, а также суммы единого социального налога, начисленного на указанные суммы расходов на оплату труда; 3. суммы начисленной амортизации по основным средствам, используемым при производстве товаров, работ, услуг; 2) косвенные (все иные суммы расходов, за исключением внереализационных расходов, определяемых в соответствии со статьей 265 НК РФ). Поскольку вся сумма косвенных расходов в полном объеме относится к расходам текущего отчетного (налогового) периода, то в объем незавершенного производства включаются только доля прямых расходов.

Под незавершенным производством (НЗП) понимается продукция (работы, услуги) частичной готовности, то есть не прошедшая всех операций обработки (изготовления), предусмотренных технологическим процессом. В НЗП включаются законченные, но не принятые заказчиком работы и услуги. К НЗП относятся также остатки невыполненных заказов производств и остатки полуфабрикатов собственного производства. Материалы и полуфабрикаты, находящиеся в производстве, относятся к НЗП при условии, что они уже подверглись обработке (статья 319 НК РФ). Для налогоплательщиков, производство которых связано с выполнением работ (оказанием услуг), сумма прямых расходов распределяется на остатки НЗП пропорционально доле незавершенных (или завершенных, но не принятых на конец текущего месяца) заказов на выполнение работ (оказание услуг) в общем объеме выполняемых в течение месяца заказов на выполнение работ (оказание услуг). Для прочих налогоплательщиков сумма прямых расходов распределяется на остатки НЗП пропорционально доле прямых затрат в плановой (нормативной, сметной) стоимости продукции.

Важно, что если налогоплательщик определяет нормативную (плановую, сметную) стоимость НЗП, готовой продукции на складе только в разрезе элементов, относящихся к прямым расходам, то сформированная таким образом фактическая стоимость учитывается как стоимость НЗП, готовой продукции, исчисленная в соответствии с порядком, изложенным в статье 319 НК РФ. Иными словами, практически ни один из приведенных выше способов учета для целей налогообложения не приемлем: если взять оценку незавершенного производства по полной себестоимости или по стоимости прямых материальных затрат (примеры № 1 и 5), то для целей исчисления налоговой прибыли эта оценка будет завышена на косвенные расходы, включенные в стоимость незавершенки (например, затраты на эксплуатацию штампа); если же взять оценку по стоимости материалов (пример № 4), то она будет включать в себя только один из элементов, а два других – заработная плата и амортизация – не будут учтены, что также не приемлемо. Таким образом, избежать параллельного ведения довольно трудоемких расчетов стоимости незавершенного производства для целей бухгалтерского и налогового учета можно только в том случае, если оценка будет осуществляться строго в разрезе трех элементов прямых расходов, поименованных в статье 318 НК РФ.

Бух учет затрат.ppt