451059[1].ppt

- Количество слайдов: 16

«Банковская система Российской Федерации»

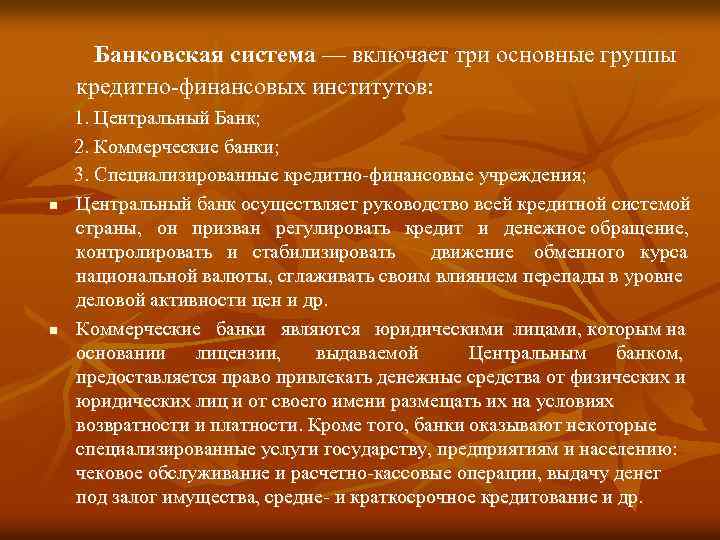

Банковская система — включает три основные группы кредитно финансовых институтов: n n 1. Центральный Банк; 2. Коммерческие банки; 3. Специализированные кредитно финансовые учреждения; Центральный банк осуществляет руководство всей кредитной системой страны, он призван регулировать кредит и денежное обращение, контролировать и стабилизировать движение обменного курса национальной валюты, сглаживать своим влиянием перепады в уровне деловой активности цен и др. Коммерческие банки являются юридическими лицами, которым на основании лицензии, выдаваемой Центральным банком, предоставляется право привлекать денежные средства от физических и юридических лиц и от своего имени размещать их на условиях возвратности и платности. Кроме того, банки оказывают некоторые специализированные услуги государству, предприятиям и населению: чековое обслуживание и расчетно кассовые операции, выдачу денег под залог имущества, средне и краткосрочное кредитование и др.

Специализированные кредитно финансовые учреждения занимаются кредитованием определенных сфер и отраслей хозяйственной деятельности. В их деятельности можно выделить одну или две основные операции, они Доминируют в относительно узких секторах рынка, ссудных капиталов и имеют специфическую клиентуру. К их числу относятся инвестиционные банки, сберегательные учреждения страховые компании, пенсионные фонды, инвестиционные компании. Основные проблемы российской банковской системы: 1. Низкий уровень банковского капитала; 2. Значительный объем невозвращенных кредитов; 3. Высокая зависимость ряда банков от состояния государственных и местных бюджетов; 4. Недостаточная жесткость надзорных требований, недостатки законодательства; 5. Высокая зависимость банков от их крупных акционеров, являющихся одновременно клиентами банка и участниками их финансово промышленных групп;

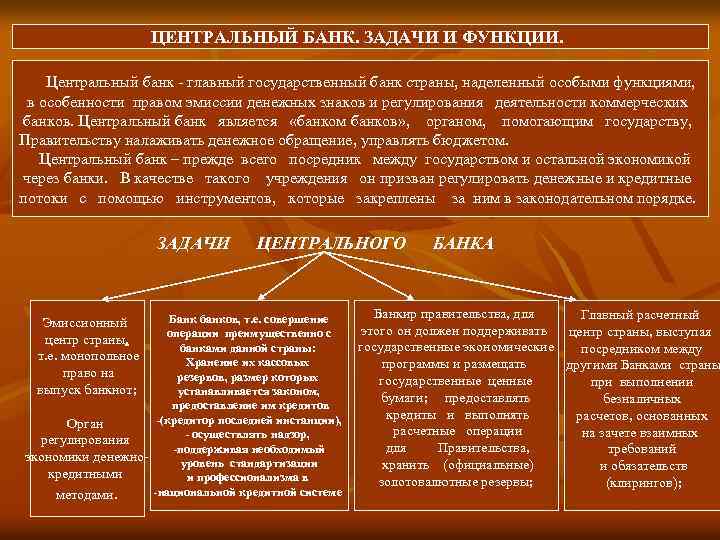

ЦЕНТРАЛЬНЫЙ БАНК. ЗАДАЧИ И ФУНКЦИИ. Центральный банк главный государственный банк страны, наделенный особыми функциями, в особенности правом эмиссии денежных знаков и регулирования деятельности коммерческих банков. Центральный банк является «банком банков» , органом, помогающим государству, Правительству налаживать денежное обращение, управлять бюджетом. Центральный банк – прежде всего посредник между государством и остальной экономикой через банки. В качестве такого учреждения он призван регулировать денежные и кредитные потоки с помощью инструментов, которые закреплены за ним в законодательном порядке. ЗАДАЧИ ЦЕНТРАЛЬНОГО Банк банков, т. е. совершение операции преимущественно с банками данной страны: Хранение их кассовых резервов, размер которых устанавливается законом, предоставление им кредитов (кредитор последней инстанции), Орган осуществлять надзор, регулирования поддерживая необходимый экономики денежно уровень стандартизации кредитными и профессионализма в национальной кредитной системе методами. Эмиссионный центр страны, т. е. монопольное право на выпуск банкнот; БАНКА Банкир правительства, для Главный расчетный этого он должен поддерживать центр страны, выступая государственные экономические посредником между программы и размещать другими Банками страны государственные ценные при выполнении бумаги; предоставлять безналичных кредиты и выполнять расчетов, основанных расчетные операции на зачете взаимных для Правительства, требований хранить (официальные) и обязательств золотовалютные резервы; (клирингов);

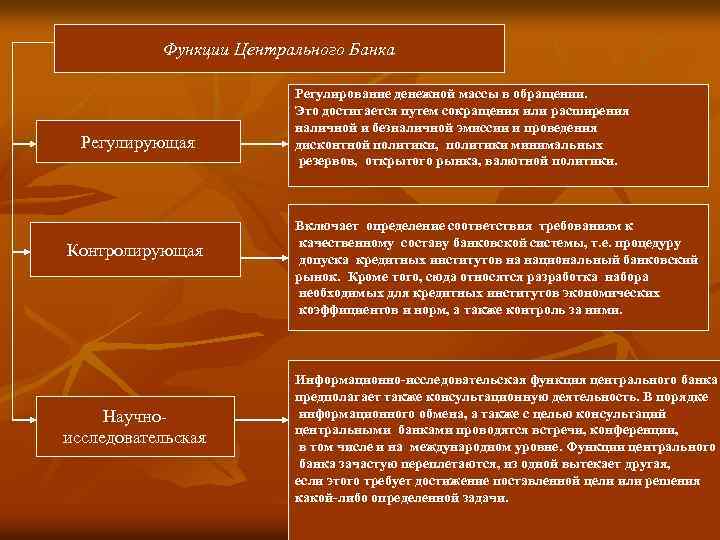

Функции Центрального Банка Регулирующая Контролирующая Научно исследовательская Регулирование денежной массы в обращении. Это достигается путем сокращения или расширения наличной и безналичной эмиссии и проведения дисконтной политики, политики минимальных резервов, открытого рынка, валютной политики. Включает определение соответствия требованиям к качественному составу банковской системы, т. е. процедуру допуска кредитных институтов на национальный банковский рынок. Кроме того, сюда относятся разработка набора необходимых для кредитных институтов экономических коэффициентов и норм, а также контроль за ними. Информационно-исследовательская функция центрального банка предполагает также консультационную деятельность. В порядке информационного обмена, а также с целью консультаций центральными банками проводятся встречи, конференции, в том числе и на международном уровне. Функции центрального банка зачастую переплетаются, из одной вытекает другая, если этого требует достижение поставленной цели или решения какой-либо определенной задачи.

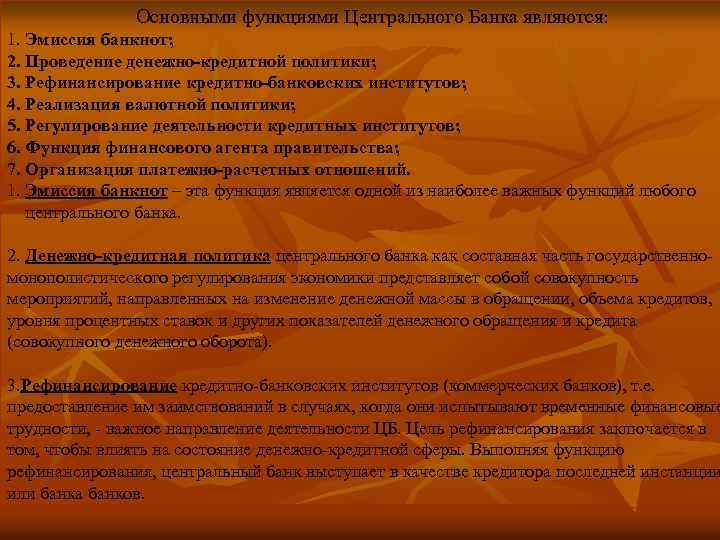

Основными функциями Центрального Банка являются: 1. Эмиссия банкнот; 2. Проведение денежно-кредитной политики; 3. Рефинансирование кредитно-банковских институтов; 4. Реализация валютной политики; 5. Регулирование деятельности кредитных институтов; 6. Функция финансового агента правительства; 7. Организация платежно-расчетных отношений. 1. Эмиссия банкнот – эта функция является одной из наиболее важных функций любого центрального банка. 2. Денежно-кредитная политика центрального банка как составная часть государственно монополистического регулирования экономики представляет собой совокупность мероприятий, направленных на изменение денежной массы в обращении, объема кредитов, уровня процентных ставок и других показателей денежного обращения и кредита (совокупного денежного оборота). 3. Рефинансирование кредитно банковских институтов (коммерческих банков), т. е. предоставление им заимствований в случаях, когда они испытывают временные финансовые трудности, важное направление деятельности ЦБ. Цель рефинансирования заключается в том, чтобы влиять на состояние денежно кредитной сферы. Выполняя функцию рефинансирования, центральный банк выступает в качестве кредитора последней инстанции или банка банков.

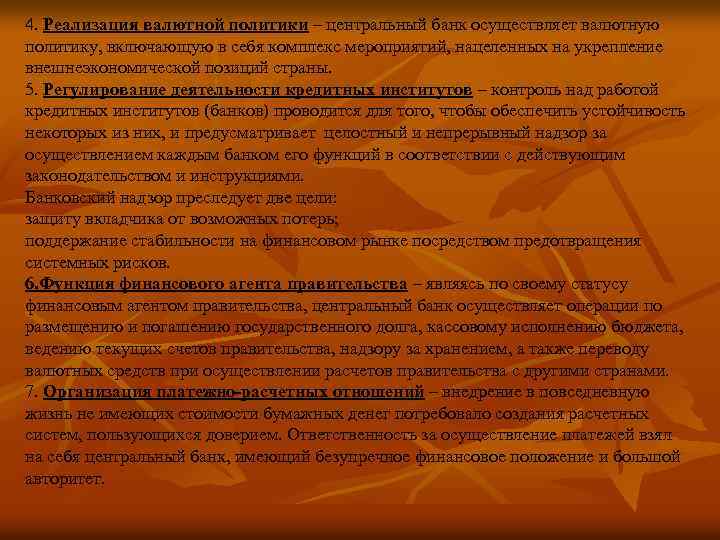

4. Реализация валютной политики – центральный банк осуществляет валютную политику, включающую в себя комплекс мероприятий, нацеленных на укрепление внешнеэкономической позиций страны. 5. Регулирование деятельности кредитных институтов – контроль над работой кредитных институтов (банков) проводится для того, чтобы обеспечить устойчивость некоторых из них, и предусматривает целостный и непрерывный надзор за осуществлением каждым банком его функций в соответствии с действующим законодательством и инструкциями. Банковский надзор преследует две цели: защиту вкладчика от возможных потерь; поддержание стабильности на финансовом рынке посредством предотвращения системных рисков. 6. Функция финансового агента правительства – являясь по своему статусу финансовым агентом правительства, центральный банк осуществляет операции по размещению и погашению государственного долга, кассовому исполнению бюджета, ведению текущих счетов правительства, надзору за хранением, а также переводу валютных средств при осуществлении расчетов правительства с другими странами. 7. Организация платежно-расчетных отношений – внедрение в повседневную жизнь не имеющих стоимости бумажных денег потребовало создания расчетных систем, пользующихся доверием. Ответственность за осуществление платежей взял на себя центральный банк, имеющий безупречное финансовое положение и большой авторитет.

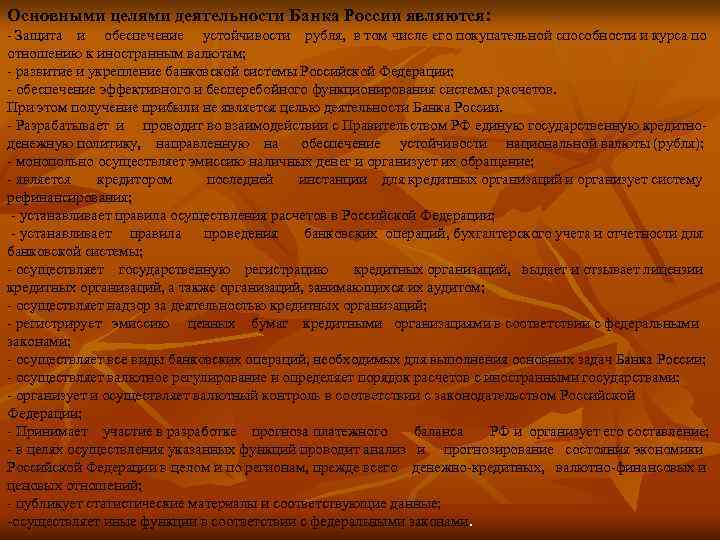

Основными целями деятельности Банка России являются: Защита и обеспечение устойчивости рубля, в том числе его покупательной способности и курса по отношению к иностранным валютам; развитие и укрепление банковской системы Российской Федерации; обеспечение эффективного и бесперебойного функционирования системы расчетов. При этом получение прибыли не является целью деятельности Банка России. - Разрабатывает и проводит во взаимодействии с Правительством РФ единую государственную кредитно денежную политику, направленную на обеспечение устойчивости национальной валюты (рубля); монопольно осуществляет эмиссию наличных денег и организует их обращение; является кредитором последней инстанции для кредитных организаций и организует систему рефинансирования; устанавливает правила осуществления расчетов в Российской Федерации; устанавливает правила проведения банковских операций, бухгалтерского учета и отчетности для банковской системы; осуществляет государственную регистрацию кредитных организаций, выдает и отзывает лицензии кредитных организаций, а также организаций, занимающихся их аудитом; осуществляет надзор за деятельностью кредитных организаций; регистрирует эмиссию ценных бумаг кредитными организациями в соответствии с федеральными законами; осуществляет все виды банковских операций, необходимых для выполнения основных задач Банка России; осуществляет валютное регулирование и определяет порядок расчетов с иностранными государствами; организует и осуществляет валютный контроль в соответствии с законодательством Российской Федерации; Принимает участие в разработке прогноза платежного баланса РФ и организует его составление; в целях осуществления указанных функций проводит анализ и прогнозирование состояния экономики Российской Федерации в целом и по регионам, прежде всего денежно кредитных, валютно финансовых и ценовых отношений; публикует статистические материалы и соответствующие данные; осуществляет иные функции в соответствии с федеральными законами.

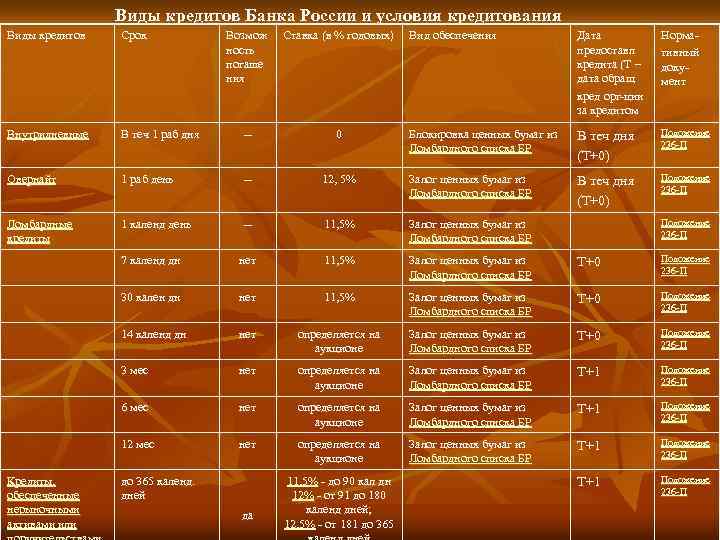

Виды кредитов Банка России и условия кредитования Виды кредитов Срок Возмож ность погаше ния Ставка (в % годовых) Внутридневные В теч 1 раб дня 0 Овернайт 1 раб день Ломбардные кредиты 1 календ день Дата предоставл кредита (Т – дата обращ кред орг ции за кредитом Норма тивный доку мент Блокировка ценных бумаг из Ломбардного списка БР В теч дня (Т+0) Положение 236 П 12, 5% Залог ценных бумаг из Ломбардного списка БР В теч дня (Т+0) Положение 236 П 11, 5% Залог ценных бумаг из Ломбардного списка БР 7 календ дн нет 11, 5% Залог ценных бумаг из Ломбардного списка БР Т+0 Положение 236 П 30 кален дн нет 11, 5% Залог ценных бумаг из Ломбардного списка БР Т+0 Положение 236 П 14 календ дн нет определяется на аукционе Залог ценных бумаг из Ломбардного списка БР Т+0 Положение 236 П 3 мес нет определяется на аукционе Залог ценных бумаг из Ломбардного списка БР Т+1 Положение 236 П 6 мес нет определяется на аукционе Залог ценных бумаг из Ломбардного списка БР Т+1 Положение 236 П 12 мес Кредиты, обеспеченные нерыночными активами или Вид обеспечения нет определяется на аукционе Залог ценных бумаг из Ломбардного списка БР Т+1 Положение 236 П до 365 календ. дней да 11, 5% до 90 кал дн 12% от 91 до 180 календ дней; 12, 5% от 181 до 365 Положение 236 П

ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА: ПОНЯТИЕ, ЦЕЛИ И НАПРАВЛЕНИЯ. Денежно кредитной политикой называется совокупность мер, направленных на изменение денежной массы и объема кредита. Денежно кредитная политика представляет собой комплекс мероприятий в области денежного обращения и кредита, направленных на регулирование экономического роста, сдерживание инфляции, обеспечение занятости и выравнивание платежного баланса. Денежно кредитная политика служит одним из важнейших методов вмешательства государства в процесс воспроизводства. Денежно кредитная политика - это «проводимый государством курс и осуществляемые меры в области денежного обращения и кредита, направленные на обеспечение устойчивого, эффективного функционирования экономики, поддержание в надлежащем состоянии денежной системы. Основными составляющими такой политики являются операции на открытом рынке, учетная политика, наличие обязательных минимальных резервов. К наиболее широко используемым методам денежно кредитной политики относятся: изменение ставки учетного процента, операции на открытом рынке, изменение норм обязательных резервов, а также выборочные методы регулирования отдельных видов кредита» . Денежно кредитная политика – это «совокупность мероприятий центрального банка и правительства, направленных на изменение денежной массы в обращении, объёма кредитов, процентных ставок и других показателей денежного обращения с целью снижения уровня инфляции, устойчивого роста денежной массы и создания предпосылок для стабильного экономического роста» .

Основополагающей целью денежно кредитной политики является помощь экономике в достижении общего уровня производства, характеризующейся полной занятостью и отсутствием инфляции. Денежно кредитная политика состоит в изменении денежного предложения с целью стабилизации совокупного объема производства, занятости и уровня цен. Центральный банк главный, но не единственный орган регулирования. Существует целый комплекс регулирующих органов. Осуществляя кредитное регулирование, государство преследует следующие цели: воздействуя на кредитную деятельность коммерческих банков и направляя регулирование на расширение или сокращение кредитования экономики, оно, таким образом, достигает стабильного развития внутренней экономики, укрепления денежного обращения, поддержки национальных экспортеров на внешнем рынке. Таким образом, воздействие на кредит позволяет достичь более глубоких стратегических задач развития всего хозяйства в целом. Например, недостаток у предприятий свободных денежных средств затрудняет осуществление коммерческих сделок, внутренних инвестиций и т. д. С другой стороны, избыточная денежная масса имеет свои недостатки: обесценение денег, и, как следствие, снижение жизненного уровня населения, ухудшение валютного положения в стране. Соответственно в первом случае денежно кредитная политика должна быть направлена на расширение кредитной деятельности банков, а во втором случае на ее сокращение, переходу к политике "дорогих денег".

С помощью кредитного регулирования государство стремится смягчить экономические кризисы, сдержать рост инфляции, в целях поддержания конъюнктуры государство использует кредит для стимулирования капиталовложений в различные отрасли народного хозяйства. Кредитная политика осуществляется косвенными и прямыми методами воздействия. Различие между ними состоит в том, что центральный банк либо оказывает косвенное воздействие через ликвидность кредитных учреждений, либо устанавливает лимиты кредитования экономики (т. е. количественные ограничения кредита). В основе денежно кредитной политики лежит принцип "компенсационного регулирования". Принцип компенсационного регулирования включает сочетание двух комплексов мероприятий: политики денежно кредитной рестрикции (ограничения кредитных операций, повышения уровня процентных ставок, торможения темпов роста денежной массы в обращении); политики денежно кредитной экспансии (стимулирование кредитных операций через снижение нормы процента и увеличение денежной массы в обращении). Политика денежно кредитной рестрикции (политика "дорогих денег") применяется в условиях циклического оживления хозяйственной конъюнктуры. Политика денежно кредитной экспансии (политика "дешевых денег") применяется в кризисной фазе цикла, в условиях падения производства и увеличения безработицы. Она заключается в стимулировании кредитных операций банков, введении более льготных условий кредитования в целях

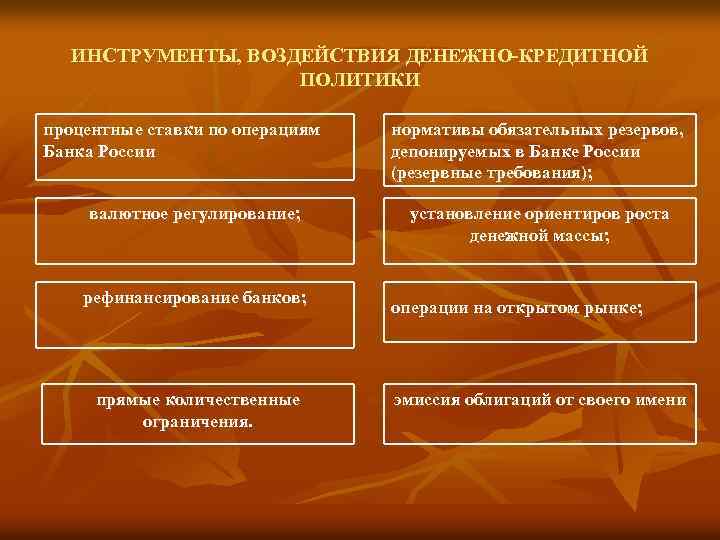

ИНСТРУМЕНТЫ, ВОЗДЕЙСТВИЯ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ процентные ставки по операциям Банка России валютное регулирование; рефинансирование банков; прямые количественные ограничения. нормативы обязательных резервов, депонируемых в Банке России (резервные требования); установление ориентиров роста денежной массы; операции на открытом рынке; эмиссия облигаций от своего имени

ПОЛИТИКА УЧЕТНОЙ СТАВКИ (ДИСКОНТНАЯ ПОЛИТИКА) ИЛИ СТАВКИ РЕФИНАНСИРОВАНИЯ Ставка рефинансирования это процент, под который центральный банк предоставляет кредиты финансово устойчивым коммерческим банкам, выступая, как кредитор в последней инстанции. Учетная ставка процент (дисконт) по которому центральный банк учитывает векселя коммерческих банков, что является разновидностью их кредитования под залог ценных бумаг. Учетную ставку (ставку рефинансирования) устанавливает центральный банк. Уменьшение ее делает для коммерческих банков займы дешевыми. При получении кредита коммерческими банками увеличиваются резервы коммерческих банков, вызывая мультипликационное увеличение количества денег в обращении. И наоборот, увеличение учетной ставки (ставки рефинансирования) делает займы невыгодными. Более того, некоторые коммерческие банки, имеющие заемные резервы, пытаются возвратить их, т. к. они становятся очень дорогими. Сокращение банковских резервов приводит к мультипликационному сокращению денежного предложения. Среди инструментов монетарной политики политика учетных ставок (ставок рефинансирования) занимает второе по значению место после политики центрального банка на открытом рынке (а в некоторых странах является главным инструментом управления предложения денег) и проводится обычно в сочетании с деятельностью центрального банка на открытом рынке.

ФОРМЫ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ. К преимуществам денежно-кредитной политики следует отнести: - быстроту и гибкость (предложение денег можно изменять без законодательных процедур); - независимость от политического давления (существует закон о ЦБ, определяющий его функции и полномочия); Мягкая кредитно денежная политика или политика «дешевых денег» направлена на стимулирование экономики через рост денежной массы и снижение процентных ставок. Жесткая кредитно денежная политика или политика «дорогих денег» носит ограничительный (рестриктивный) характер, сдерживает рост денежной массы и может быть использована в качестве противодействия инфляции.

ЗАКЛЮЧЕНИЕ Центральный банк России в первую очередь заботит состояние и устойчивость банковской системы страны. Он анализирует степень соблюдения банками экономических нормативов, периодичность отчислений в централизованные фонды и определяет эффективность государственного регулирования банковской деятельности. Центральный банк сегодня является ключевым элементом финансово кредитной системы любого развитого государства. Он выступает проводником официальной денежно кредитной политики. В свою очередь, денежно кредитная политика наряду с бюджетной составляет основу всего государственного регулирования экономики. Высокая степень независимости ЦБ обусловлена его задачами, основной из которых является поддержание денежно кредитной и валютной стабильности в целях обеспечения антиинфляционного экономического роста. Статус, задачи, функции, полномочия и принципы организации и деятельности Центрального банка РФ, структура банковской системы России и ее функции, а также виды деятельности коммерческих банков и методы регулирования и контроля их работы, позволяющие обеспечить сбалансированность совокупного спроса и предложения, определены законами «О Центральном банке России» 1994 г. , и «О банках и банковской деятельности» 1995 г. В этих документах прямой целостный и непрерывный контроль и надзор за деятельностью коммерческих банков России является прерогативой ЦБ РФ. Данная аксиома необходима для того, чтобы обес печить устойчивость отдельных банков и всей системы в целом. Таким образом, Центральный банк России является тем «флюгером» государства, который указывает направление денежно финансовой политики России, а значит и уровня благосостояния россиян.

451059[1].ppt