SV_BANK_CHAPTER_2_для изучения.ppt

- Количество слайдов: 21

БАНКИ И СТОИМОСТЬ АКЦИОНЕРНОГО КАПИТАЛА II. Анализ подходов стоимостной оценки банковского бизнеса

Оглавление 2. 1 Рыночноориентированный подход 2. 1. 1 Показатели фондовых рынков 2. 2 Ориентированный на активы подход 2. 2. 1 Метод стоимости замены активов 2. 2. 2 Метод ликвидационной стоимости 2. 2. 3 Условия применимости подхода, ориентированного на активы 2. 3 Ориентированный на денежный поток подход 2. 3. 1 Метод DCF 2. 4 Ориентированный на остаточный доход подход 2. 4. 1 Применение RI-модели для оценки стоимости собственного капитала 2. 4. 2 Устранение недостатка отсутствия прогнозных характеристик 2. 5 Выводы по части II

II. АНАЛИЗ ПОДХОДОВ СТОИМОСТНОЙ ОЦЕНКИ БАНКОВСКОГО БИЗНЕСА КРИТЕРИЙ ВЫБОРА МЕТОДА I этап Эффективность метода относительно достаточного измерения ЦЕННОСТИ СК II этап Адаптированность метода к соответствующим специфическим банковским особенностям 3

II. АНАЛИЗ ПОДХОДОВ СТОИМОСТНОЙ ОЦЕНКИ БАНКОВСКОГО БИЗНЕСА 2. 1. Рыночноориентированный подход 1. используется ПРИ ОЦЕНКЕ капитала организации 2. содержит ИНФОРМАЦИЮ ОБ ЭФФЕКТИВНОСТИ ПРОДАЖИ акций на фондовых биржах 3. позволяет ДАТЬ СРАВНИТЕЛЬНУЮ ХАРАКТЕРИСТИКУ оценочной стоимости акции и цене, оцененной рынком, применительно к подобным или сопоставимым активам 4. требует ИДЕНТИФИЦИРОВАТЬ компанию-аналог или эталонную компанию 4

II. АНАЛИЗ ПОДХОДОВ СТОИМОСТНОЙ ОЦЕНКИ БАНКОВСКОГО БИЗНЕСА 2. 1. Рыночноориентированный подход 2. 1. 1. Показатели фондовых рынков ПОКАЗАТЕЛЬ ПРИМЕНИМОСТЬ ПРИЧИНА или РЕАЛИЗУЕМОСТЬ 1. EV/EBIT – Enterprise НЕТ value/earnings before Причина: interest and taxes (multiple) Неотделимость 2. EV/EBITDA – Enterprise Value/Earnings Before Interest and Taxes, Depreciation and Amortization (multiple) 3. P/E – Price to earnings (multiple), курс НЕТ ДА акции/прибыль на одну акцию (мультипликатор курса) 4. M/B – Market value to book equity (multiple), рыночная капитализация/ балансовая стоимость акционерного капитала ДА ДОСТОИНСТВА/ НЕДОСТАТКИ СЛЕДСТВИЕ операционной деятельности от финансовой Реализуемость: • Анализ прошлых значений Р/Е и аппроксимация на будущее; • Учет прогнозного значения дохода. Причина: Отражает -мастерство менеджеров; -ожидания рынка относительно будущей работы IC. Недостатки: -не учитывает риск; -Низкая корреляция c ростом EPS Достоинство: -связь рискдоходность; -Высокая корреляция с ROE Переоценка банковского акционерного капитала Подходит для оценки банковского бизнеса 5

II. АНАЛИЗ ПОДХОДОВ СТОИМОСТНОЙ ОЦЕНКИ БАНКОВСКОГО БИЗНЕСА 2. 1. Рыночноориентированный подход 2. 1. 1. Показатели фондовых рынков ПОКАЗАТЕЛЬ ПРИМЕНИМОСТЬ 5. M/A – Market value to book assets (multiple), рыночная капитализация/баланс овая стоимость активов ограничена ПРИЧИНА или РЕАЛИЗУЕМОСТЬ Не учитывает деятельность, отражаемую на внебалансовых счетах, которая составляет значительную часть банковского бизнеса. РЕЗЮМЕ. Применимость мультипликаторов: С теоретической точки зрения: -Имеются эмпирические доказательства, свидетельствующие о возможности их использования в рамках оценки бизнеса. Оценка и прогноз мультипликаторов достаточно просты, а необходимая информация по ним – легкодоступна. С практической точки зрения: -Ограниченная применимость, т. к. специфические для НО факторы, для банков могут быть учтены только в определенной степени. ; -Мультипликаторы выполняют важную вспомогательную функцию и могут быть использованы в т. ч. для определения погрешности прогноза при мониторинге соответствия экспертных прогнозов с представлением рынка. 6

II. АНАЛИЗ ПОДХОДОВ СТОИМОСТНОЙ ОЦЕНКИ БАНКОВСКОГО БИЗНЕСА 2. 2. Ориентированный на активы подход Основа подхода: Особенность оценки: Методы оценки: Оценка стоимости чистых активов Раздельная оценка стоимости активов и пассивов 1. Метод стоимости замены активов; 2. Метод ликвидационной стоимости 7

II. АНАЛИЗ ПОДХОДОВ СТОИМОСТНОЙ ОЦЕНКИ БАНКОВСКОГО БИЗНЕСА 2. 2. Ориентированный на активы подход 2. 2. 1. Метод стоимости замены активов Основа расчета Разница стоимости активов и пассивов аналога и оцениваемой компании по бухгалтерскому балансу Предмет оценки Текущая стоимость активов компании-аналога Особенность применения Оценка под углом зрения: «Высокое или низкое качество менеджмента» Стоп-факт при оценке банков Отсутствие значимой зависимости с будущим развитием (не использует в качестве исходных параметров будущие доходы как банка в целом, так и его бизнес-единиц) 8

II. АНАЛИЗ ПОДХОДОВ СТОИМОСТНОЙ ОЦЕНКИ БАНКОВСКОГО БИЗНЕСА 2. 2. Ориентированный на активы подход 2. 2. 2. Метод ликвидационной стоимости Основа расчета Разница между стоимостью отдельных активов, имеющих ликвидационную стоимость, и стоимостью отдельных долгов Предмет оценки Стоимость активов, имеющих ликвидационную стоимость Особенность применения Стоп-факт при оценке банков Оценка принятии решения о покупке/продаже нерабочих активов промышленного холдинга 1. Прибыль никак не учитывается; 2. Нарушается принцип функционирующей организации 9

II. АНАЛИЗ ПОДХОДОВ СТОИМОСТНОЙ ОЦЕНКИ БАНКОВСКОГО БИЗНЕСА 2. 2. Ориентированный на активы подход 2. 2. 3. Условия применимости подхода, ориентированного на активы Для банковского бизнеса методы оценки стоимости чистых активов могут быть применимы при необходимости оценки отдельных финансовых инвестиций использоваться в качестве дополнительного (неосновного) способа оценки бизнеса 10

II. АНАЛИЗ ПОДХОДОВ СТОИМОСТНОЙ ОЦЕНКИ БАНКОВСКОГО БИЗНЕСА 2. 3. Ориентированный на денежный поток подход Основа расчета Принцип будущих платежей Предмет оценки Текущая стоимость всех будущих платежей в результате управления собственностью бизнеса Особенность применения Стоп-факт Необходимость оценки денежных потоков, генерируемых как активами Банка, так и его пассивами Ограниченность при использовании в качестве инструмента управления ЦЕННОСТЬЮ СК 11

II. АНАЛИЗ ПОДХОДОВ СТОИМОСТНОЙ ОЦЕНКИ БАНКОВСКОГО БИЗНЕСА 2. 3. Ориентированный на денежный поток подход 2. 3. 1. Метод DCF Фундаментальная стоимость собственного капитала на базе метода DCF вычисляется в соответствии с: где FCFe – свободный денежный поток, сформированный акционерным капиталом; сe – затраты на собственный капитал. 12

II. АНАЛИЗ ПОДХОДОВ СТОИМОСТНОЙ ОЦЕНКИ БАНКОВСКОГО БИЗНЕСА 2. 3. Ориентированный на денежный поток подход 2. 3. 1. Метод DCF КРАТКАЯ ХАРАКТЕРИСТИКА МЕТОДА DCF ДЛЯ ОЦЕНКИ СТОИМОСТИ БАНКА Использование причины уровень сложности инструмент измерения 1) Высокая корреляция между справедливой стоимостью откорректированных для банка DCF и рыночной стоимостью Банка; ШИРОКОЕ 2) Одновременная реализация рыночноориентированного подхода, т. к. используется дисконтный фактор инструмент управления имеет ограничения ВЫСОКИЙ широкое применение 13

II. АНАЛИЗ ПОДХОДОВ СТОИМОСТНОЙ ОЦЕНКИ БАНКОВСКОГО БИЗНЕСА 2. 4. Ориентированный на остаточный доход подход Основа расчета Разница между доходностью инвестированного капитала и стоимостью затрат на инвестированный капитал Предмет оценки Стоимость, созданная компанией за определённый период Особенность применения Стоп-факт 1. Сосредоточен на управлении остаточным доходом; 2. Требует разделения активов на действующие и недействующие Требует большого количества корректировок 14

II. АНАЛИЗ ПОДХОДОВ СТОИМОСТНОЙ ОЦЕНКИ БАНКОВСКОГО БИЗНЕСА 2. 4. Ориентированный на остаточный доход подход Остаточный доход = Инвестированный капитал x (ROIC - WACC) где ROIC – Доходность инвестированного капитала; WACC - Средневзвешенная стоимость капитала. Через операционный доход можно рассчитать альтернативный остаточный доход следующим образом: Остаточный доход = Операционный доход – (WACC x Инвестированный капитал) где WACC - Средневзвешенная стоимость капитала. 15

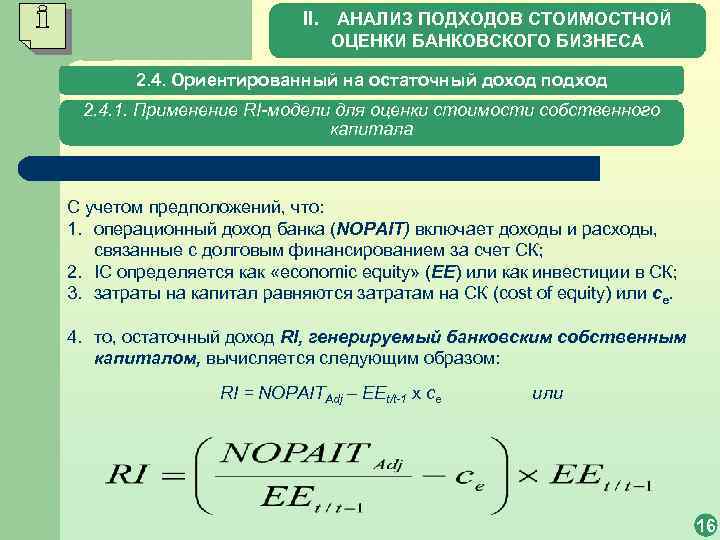

II. АНАЛИЗ ПОДХОДОВ СТОИМОСТНОЙ ОЦЕНКИ БАНКОВСКОГО БИЗНЕСА 2. 4. Ориентированный на остаточный доход подход 2. 4. 1. Применение RI-модели для оценки стоимости собственного капитала С учетом предположений, что: 1. операционный доход банка (NOPAIT) включает доходы и расходы, связанные с долговым финансированием за счет СК; 2. IC определяется как «economic equity» (EE) или как инвестиции в СК; 3. затраты на капитал равняются затратам на СК (cost of equity) или ce. 4. то, остаточный доход RI, генерируемый банковским собственным капиталом, вычисляется следующим образом: RI = NOPAITAdj – EEt/t-1 х ce или 16

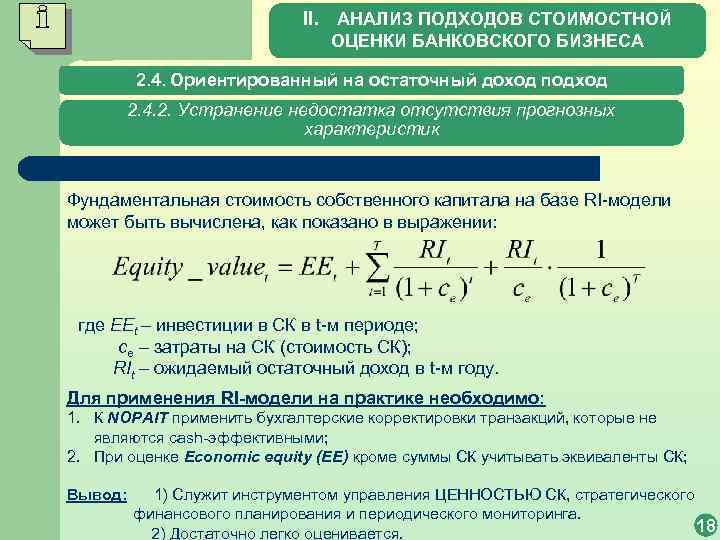

II. АНАЛИЗ ПОДХОДОВ СТОИМОСТНОЙ ОЦЕНКИ БАНКОВСКОГО БИЗНЕСА 2. 4. Ориентированный на остаточный доход подход 2. 4. 2. Устранение недостатка отсутствия прогнозных характеристик Классическая RI-модель предполагает измерение остаточного дохода за один период. Однако с точки зрения оценки ЦЕННОСТИ акционерного капитала на базе модели RI, ценность компании может быть выражена суммой инвестированного капитала и премии, равной текущей стоимости ожидаемых остаточных доходов, ежегодно создаваемых в будущем, т. е. Ценность (Value) = Инвестированный капитал + Текущая стоимость ожидаемых остаточных доходов или 17

II. АНАЛИЗ ПОДХОДОВ СТОИМОСТНОЙ ОЦЕНКИ БАНКОВСКОГО БИЗНЕСА 2. 4. Ориентированный на остаточный доход подход 2. 4. 2. Устранение недостатка отсутствия прогнозных характеристик Фундаментальная стоимость собственного капитала на базе RI-модели может быть вычислена, как показано в выражении: где EEt – инвестиции в СК в t-м периоде; сe – затраты на СК (стоимость СК); RIt – ожидаемый остаточный доход в t-м году. Для применения RI-модели на практике необходимо: 1. К NOPAIT применить бухгалтерские корректировки транзакций, которые не являются cash-эффективными; 2. При оценке Economic equity (EE) кроме суммы СК учитывать эквиваленты СК; Вывод: 1) Служит инструментом управления ЦЕННОСТЬЮ СК, стратегического финансового планирования и периодического мониторинга. 18 2) Достаточно легко оценивается.

II. АНАЛИЗ ПОДХОДОВ СТОИМОСТНОЙ ОЦЕНКИ БАНКОВСКОГО БИЗНЕСА 2. 4. Ориентированный на остаточный доход подход КРАТКАЯ ХАРАКТЕРИСТИКА RI-МОДЕЛИ ДЛЯ ОЦЕНКИ СТОИМОСТИ БАНКА Использование причины уровень сложности инструмент измерения 1) Высокая корреляция между остаточным доходом и рыночной стоимостью банка; широкое применение 2) Одновременная реализация рыночноориентированного подхода, т. к. используется долговое финансирование ШИРОКОЕ инструмент планирования и управления НИЗКИЙ широкое применение 19

II. АНАЛИЗ ПОДХОДОВ СТОИМОСТНОЙ ОЦЕНКИ БАНКОВСКОГО БИЗНЕСА 2. 4 Выводы по части II 1. Ориентация на рынок капитала * * - - * * 2. Бухгалтерская ориентация * * - - (*) * 3. Ориентация на будущее (*) - - (*) * * 4. Учет риск-доходность * (*) - - * * 5. Связь с инвестированным капиталом * (*) - - * * 6. Связь с внутренними характеристиками - - * * 7. Использование в качестве инструмента управления - - (*) * 8. Простота в использовании/практической реализации Высокая Низкая Средняя Высокая Остаточный доход Ликвидационная стоимость Дисконтированные денежные потоки Ориентированные на активы модели Стоимость замены (аналога) Критерии • * - Критерии выполняются; • (*) - Критерии частично • выполняются; • - - Критерии не выполняются Рыночноориентированны е модели № P/E M/B 20

Спасибо !

SV_BANK_CHAPTER_2_для изучения.ppt