АКУ_Т2нов.PPT

- Количество слайдов: 63

Антикризисное управление (часть 2) Член ГИФА и АССЭТ Руководитель проектов, НИР и НИОКР Эксперт и консультант Партнер консалтинговой фирмы Поляков Олег Викторович

Антикризисное управление (часть 2) Член ГИФА и АССЭТ Руководитель проектов, НИР и НИОКР Эксперт и консультант Партнер консалтинговой фирмы Поляков Олег Викторович

Тема 2. Диагностика несостоятельности (банкротства) предприятий и организаций 2/16/2018 2

Тема 2. Диагностика несостоятельности (банкротства) предприятий и организаций 2/16/2018 2

Вопросы 1. Диагностика финансового кризиса 1. 1. Экспресс-диагностика финансового кризиса 1. 2. Система показателей – индикаторов финансового кризиса 2. Методы оценки несостоятельности (банкротства) 2. 1. Исходные данные для оценки организации 2. 2. Вертикальный и горизонтальный анализ ФО 2. 3. Анализ ликвидности баланса 2. 4. Оценка платежеспособности 2. 5. Диагностика вероятности банкротства: 2. 5. 1. Оценка структуры баланса 2. 5. 2. Оценка финансового состояния по системе показателей Бивера 2. 5. 3. Модели Альтмана 2. 5. 4. Модель Коннана-Гольдера 2. 5. 5. Модель R-счета 2. 5. 6. Диагностика риска банкротства (модель Республики Белорусь) 2. 5. 7. Оценка длительности самофинансирования 2/16/2018 3

Вопросы 1. Диагностика финансового кризиса 1. 1. Экспресс-диагностика финансового кризиса 1. 2. Система показателей – индикаторов финансового кризиса 2. Методы оценки несостоятельности (банкротства) 2. 1. Исходные данные для оценки организации 2. 2. Вертикальный и горизонтальный анализ ФО 2. 3. Анализ ликвидности баланса 2. 4. Оценка платежеспособности 2. 5. Диагностика вероятности банкротства: 2. 5. 1. Оценка структуры баланса 2. 5. 2. Оценка финансового состояния по системе показателей Бивера 2. 5. 3. Модели Альтмана 2. 5. 4. Модель Коннана-Гольдера 2. 5. 5. Модель R-счета 2. 5. 6. Диагностика риска банкротства (модель Республики Белорусь) 2. 5. 7. Оценка длительности самофинансирования 2/16/2018 3

Рекомендуемая литература: 1. Згонник Л. В. Антикризисное управление. – М. : ИТК «Дашков и Кº» , 2012. 2. Донцова Л. В. , Никифорова Н. А. Анализ финансовой отчетности. –М. : Издво «Дело и Сервис» , 2009. 3. Короткова Э. М. Антикризисное управление. – М. : ИНФРА-М, 2008. 4. Гончаров М. И. Консалтинг в антикризисном управлении (теория и практика) – М. : ЗАО «Издательство «Экономика» , 2006. 5. Жарковская Е. П. , Бродский Б. Е. Антикризисное управление. – М. : Омега-Л, 2004. 6. Федеральный закон Российской Федерации от 26. 10. 2002 г. № 127 -ФЗ «О несостоятельности (банкротстве)» . 2/16/2018 4

Рекомендуемая литература: 1. Згонник Л. В. Антикризисное управление. – М. : ИТК «Дашков и Кº» , 2012. 2. Донцова Л. В. , Никифорова Н. А. Анализ финансовой отчетности. –М. : Издво «Дело и Сервис» , 2009. 3. Короткова Э. М. Антикризисное управление. – М. : ИНФРА-М, 2008. 4. Гончаров М. И. Консалтинг в антикризисном управлении (теория и практика) – М. : ЗАО «Издательство «Экономика» , 2006. 5. Жарковская Е. П. , Бродский Б. Е. Антикризисное управление. – М. : Омега-Л, 2004. 6. Федеральный закон Российской Федерации от 26. 10. 2002 г. № 127 -ФЗ «О несостоятельности (банкротстве)» . 2/16/2018 4

1. Диагностика финансового кризиса 5

1. Диагностика финансового кризиса 5

Диагностика финансового кризиса представляет собой систему целевого финансового анализа, направленного на выявление возможности тенденций и негативных последствий кризисного развития предприятия. 2/16/2018 6

Диагностика финансового кризиса представляет собой систему целевого финансового анализа, направленного на выявление возможности тенденций и негативных последствий кризисного развития предприятия. 2/16/2018 6

Жизненный цикл предприятия Стадии развития кризисного процесса предприятия Потенциальный кризис Пик развития Развитие Скрытый кризис Спад Явный кризис Неплатежеспособность Становление Несостоятельность Острый кризис Создание Ликвидация Вопрос: «Что нужно делать чтобы предотвратить кризис на предприятии? » 2/16/2018 7

Жизненный цикл предприятия Стадии развития кризисного процесса предприятия Потенциальный кризис Пик развития Развитие Скрытый кризис Спад Явный кризис Неплатежеспособность Становление Несостоятельность Острый кризис Создание Ликвидация Вопрос: «Что нужно делать чтобы предотвратить кризис на предприятии? » 2/16/2018 7

1. 1. Экспресс-диагностика финансового кризиса В зависимости от целей и методов осуществления диагностика финансового кризиса предприятия подразделяется на две основные системы: 1. Систему экспресс-диагностики финансового кризиса; 2. Систему фундаментальной диагностики финансового кризиса. 2/16/2018 8

1. 1. Экспресс-диагностика финансового кризиса В зависимости от целей и методов осуществления диагностика финансового кризиса предприятия подразделяется на две основные системы: 1. Систему экспресс-диагностики финансового кризиса; 2. Систему фундаментальной диагностики финансового кризиса. 2/16/2018 8

Экспресс-диагностика финансового кризиса характеризует систему регулярной оценки кризисных параметров финансового развития предприятия, осуществляемой на базе данных его финансового учета по стандартным алгоритмам анализа. Основной целью экспресс-диагностики финансового кризиса является ранее обнаружение признаков кризисного развития предприятия и предварительная оценка масштабов его кризисного состояния. 2/16/2018 9

Экспресс-диагностика финансового кризиса характеризует систему регулярной оценки кризисных параметров финансового развития предприятия, осуществляемой на базе данных его финансового учета по стандартным алгоритмам анализа. Основной целью экспресс-диагностики финансового кризиса является ранее обнаружение признаков кризисного развития предприятия и предварительная оценка масштабов его кризисного состояния. 2/16/2018 9

Этапы осуществления экспресс-диагностики финансового кризиса 1. Определение объектов наблюдения «кризисного поля» , реализующего угрозу возникновения финансового кризиса 2. Формирование системы показателей – индикаторов оценки угрозы финансовой нестабильности предприятия 3. Анализ отдельных сторон кризисного финансового развития предприятия, осуществляемый стандартными методами 4. Предварительная оценка масштабов кризисного финансового состояния предприятия 2/16/2018 10

Этапы осуществления экспресс-диагностики финансового кризиса 1. Определение объектов наблюдения «кризисного поля» , реализующего угрозу возникновения финансового кризиса 2. Формирование системы показателей – индикаторов оценки угрозы финансовой нестабильности предприятия 3. Анализ отдельных сторон кризисного финансового развития предприятия, осуществляемый стандартными методами 4. Предварительная оценка масштабов кризисного финансового состояния предприятия 2/16/2018 10

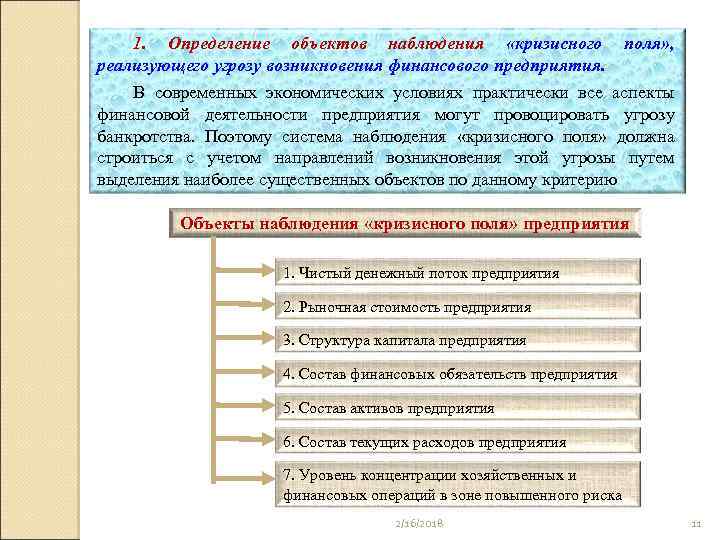

1. Определение объектов наблюдения «кризисного поля» , реализующего угрозу возникновения финансового предприятия. В современных экономических условиях практически все аспекты финансовой деятельности предприятия могут провоцировать угрозу банкротства. Поэтому система наблюдения «кризисного поля» должна строиться с учетом направлений возникновения этой угрозы путем выделения наиболее существенных объектов по данному критерию Объекты наблюдения «кризисного поля» предприятия 1. Чистый денежный поток предприятия 2. Рыночная стоимость предприятия 3. Структура капитала предприятия 4. Состав финансовых обязательств предприятия 5. Состав активов предприятия 6. Состав текущих расходов предприятия 7. Уровень концентрации хозяйственных и финансовых операций в зоне повышенного риска 2/16/2018 11

1. Определение объектов наблюдения «кризисного поля» , реализующего угрозу возникновения финансового предприятия. В современных экономических условиях практически все аспекты финансовой деятельности предприятия могут провоцировать угрозу банкротства. Поэтому система наблюдения «кризисного поля» должна строиться с учетом направлений возникновения этой угрозы путем выделения наиболее существенных объектов по данному критерию Объекты наблюдения «кризисного поля» предприятия 1. Чистый денежный поток предприятия 2. Рыночная стоимость предприятия 3. Структура капитала предприятия 4. Состав финансовых обязательств предприятия 5. Состав активов предприятия 6. Состав текущих расходов предприятия 7. Уровень концентрации хозяйственных и финансовых операций в зоне повышенного риска 2/16/2018 11

1. 2. Система показателей-индикаторов финансового кризиса 2. Формирование системы показателей – индикаторов оценки угрозы возникновения финансовой нестабильности предприятия. Система таких индикаторов формируется по каждому объекту наблюдения «кризисного поля» . В процессе формирования все показатели-индикаторы подразделяются на объемные (выражаемые абсолютной суммой) и структурные (выражаемые относительными показателями) 2/16/2018 12

1. 2. Система показателей-индикаторов финансового кризиса 2. Формирование системы показателей – индикаторов оценки угрозы возникновения финансовой нестабильности предприятия. Система таких индикаторов формируется по каждому объекту наблюдения «кризисного поля» . В процессе формирования все показатели-индикаторы подразделяются на объемные (выражаемые абсолютной суммой) и структурные (выражаемые относительными показателями) 2/16/2018 12

Система показателей-индикаторов финансового кризиса Объекты наблюдения «кризисного поля» Показатели-индикаторы Объемные Структурные 1. Чистый денежный поток предприятия 1. Сумма чистого денежного потока по предприятию в целом 2. Сумма чистого денежного потока по операционной деятельности 1. Коэффициент достаточности чистого денежного потока 2. Коэффициент ликвидности денежного потока 3. Коэффициент эффективности денежного потока 4. Коэффициент реинвестирования чистого денежного потока 2. Рыночная стоимость предприятия 1. Сумма чистых активов по рыночной стоимости 1. Рыночная стоимость предприятия 2. Стоимость предприятия по коэффициенту капитализации прибыли 3. Структура капитала предприятия 1. Сумма собственного капитала 2. Сумма заемного капитала предприятия 1. Коэффициент независимости (автономии) 2. Коэффициент капитализации 3. Коэффициент финансовой устойчивости 2/16/2018 13

Система показателей-индикаторов финансового кризиса Объекты наблюдения «кризисного поля» Показатели-индикаторы Объемные Структурные 1. Чистый денежный поток предприятия 1. Сумма чистого денежного потока по предприятию в целом 2. Сумма чистого денежного потока по операционной деятельности 1. Коэффициент достаточности чистого денежного потока 2. Коэффициент ликвидности денежного потока 3. Коэффициент эффективности денежного потока 4. Коэффициент реинвестирования чистого денежного потока 2. Рыночная стоимость предприятия 1. Сумма чистых активов по рыночной стоимости 1. Рыночная стоимость предприятия 2. Стоимость предприятия по коэффициенту капитализации прибыли 3. Структура капитала предприятия 1. Сумма собственного капитала 2. Сумма заемного капитала предприятия 1. Коэффициент независимости (автономии) 2. Коэффициент капитализации 3. Коэффициент финансовой устойчивости 2/16/2018 13

Система показателей-индикаторов финансового кризиса (продолжение) Объекты наблюдения «кризисного поля» Показатели-индикаторы Объемные Структурные 4. Состав финансовых обязательств предприятия 1. Сумма долгосрочных финансовых обязательств 2. Сумма краткосрочных финансовых обязательств 3. Сумма финансового кредита 4. Сумма товарного (коммерческого) кредита 5. Сумма текущих обязательств по расчетам 1. Коэффициент соотношения долгосрочных и краткосрочных финансовых обязательств 2. Коэффициент соотношения привлеченного финансового и товарного кредита 3. Коэффициент неотложных финансовых обязательств в общей их сумме 4. Период обращения кредиторской задолженности 5. Состав активов предприятия 1. Сумма внеоборотных активов 2. Сумма оборотных активов 3. Сумма текущей дебиторской задолженности – всего, в т. ч. просроченной 4. Сумма денежных потоков 1. Коэффициент обеспеченности высоколиквидными активами 2. Коэффициент обеспеченности готовыми средствами платежа 3. Коэффициент текущей ликвидности 4. Коэффициент «критической» активности 2/16/2018 14

Система показателей-индикаторов финансового кризиса (продолжение) Объекты наблюдения «кризисного поля» Показатели-индикаторы Объемные Структурные 4. Состав финансовых обязательств предприятия 1. Сумма долгосрочных финансовых обязательств 2. Сумма краткосрочных финансовых обязательств 3. Сумма финансового кредита 4. Сумма товарного (коммерческого) кредита 5. Сумма текущих обязательств по расчетам 1. Коэффициент соотношения долгосрочных и краткосрочных финансовых обязательств 2. Коэффициент соотношения привлеченного финансового и товарного кредита 3. Коэффициент неотложных финансовых обязательств в общей их сумме 4. Период обращения кредиторской задолженности 5. Состав активов предприятия 1. Сумма внеоборотных активов 2. Сумма оборотных активов 3. Сумма текущей дебиторской задолженности – всего, в т. ч. просроченной 4. Сумма денежных потоков 1. Коэффициент обеспеченности высоколиквидными активами 2. Коэффициент обеспеченности готовыми средствами платежа 3. Коэффициент текущей ликвидности 4. Коэффициент «критической» активности 2/16/2018 14

Система показателей-индикаторов финансового кризиса (продолжение) Объекты наблюдения «кризисного поля» Показатели-индикаторы Объемные 5. Состав активов предприятия (продолжение) 6. Состав текущих расходов предприятия 7. Уровень концентрации финансовых операций в зоне повышенного риска Структурные 5. Коэффициент абсолютной ликвидности 6. Доля оборотных средств в активах 7. Коэффициент соотношения дебиторской и кредиторской задолженности 8. Период обращения дебиторской задолженности 9. Продолжительность финансового цикла 1. Общая сумма текущих затрат 2. Сумма постоянных текущих затрат 1. Уровень текущих затрат к объему продажи продукции 2. Уровень переменных текущих затрат 3. Коэффициент операционного рычага 1. Коэффициент критического риска 2. Коэффициент катастрофического риска 2/16/2018 15

Система показателей-индикаторов финансового кризиса (продолжение) Объекты наблюдения «кризисного поля» Показатели-индикаторы Объемные 5. Состав активов предприятия (продолжение) 6. Состав текущих расходов предприятия 7. Уровень концентрации финансовых операций в зоне повышенного риска Структурные 5. Коэффициент абсолютной ликвидности 6. Доля оборотных средств в активах 7. Коэффициент соотношения дебиторской и кредиторской задолженности 8. Период обращения дебиторской задолженности 9. Продолжительность финансового цикла 1. Общая сумма текущих затрат 2. Сумма постоянных текущих затрат 1. Уровень текущих затрат к объему продажи продукции 2. Уровень переменных текущих затрат 3. Коэффициент операционного рычага 1. Коэффициент критического риска 2. Коэффициент катастрофического риска 2/16/2018 15

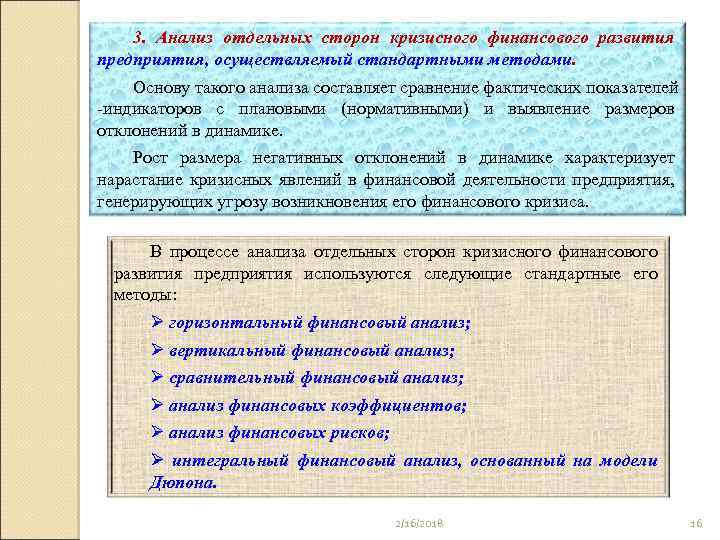

3. Анализ отдельных сторон кризисного финансового развития предприятия, осуществляемый стандартными методами. Основу такого анализа составляет сравнение фактических показателей -индикаторов с плановыми (нормативными) и выявление размеров отклонений в динамике. Рост размера негативных отклонений в динамике характеризует нарастание кризисных явлений в финансовой деятельности предприятия, генерирующих угрозу возникновения его финансового кризиса. В процессе анализа отдельных сторон кризисного финансового развития предприятия используются следующие стандартные его методы: Ø горизонтальный финансовый анализ; Ø вертикальный финансовый анализ; Ø сравнительный финансовый анализ; Ø анализ финансовых коэффициентов; Ø анализ финансовых рисков; Ø интегральный финансовый анализ, основанный на модели Дюпона. 2/16/2018 16

3. Анализ отдельных сторон кризисного финансового развития предприятия, осуществляемый стандартными методами. Основу такого анализа составляет сравнение фактических показателей -индикаторов с плановыми (нормативными) и выявление размеров отклонений в динамике. Рост размера негативных отклонений в динамике характеризует нарастание кризисных явлений в финансовой деятельности предприятия, генерирующих угрозу возникновения его финансового кризиса. В процессе анализа отдельных сторон кризисного финансового развития предприятия используются следующие стандартные его методы: Ø горизонтальный финансовый анализ; Ø вертикальный финансовый анализ; Ø сравнительный финансовый анализ; Ø анализ финансовых коэффициентов; Ø анализ финансовых рисков; Ø интегральный финансовый анализ, основанный на модели Дюпона. 2/16/2018 16

4. Предварительная оценка масштабов кризисного финансового состояния предприятия. Такая оценка проводится на основе анализа отдельных сторон кризисного развития предприятия за ряд предшествующих этапов. 2/16/2018 17

4. Предварительная оценка масштабов кризисного финансового состояния предприятия. Такая оценка проводится на основе анализа отдельных сторон кризисного развития предприятия за ряд предшествующих этапов. 2/16/2018 17

Вопросы? Спасибо за внимание! 2/16/2018 18

Вопросы? Спасибо за внимание! 2/16/2018 18

2. Методы оценки несостоятельности (банкротства) 19

2. Методы оценки несостоятельности (банкротства) 19

2. 1. Исходные данные для оценки организации Финансовая отчетность предприятия - это наиболее объективный источник информации о предприятии и эффективности его деятельности, который доступен менеджерам, инвесторами конкурентам. Инвесторы на основании финансовой отчетности делают вывод о целесообразности инвестиций в акции предприятия, опубликованные финансовые отчеты помогают конкурентам оценить относительную устойчивость предприятия. Анализ данных прошлых периодов - это первый шаг в определении финансовой стратегии предприятия и установлении четких задач на будущее. Такой анализ создает некоторый контроль над деятельностью предприятия в будущем. 2/16/2018 20

2. 1. Исходные данные для оценки организации Финансовая отчетность предприятия - это наиболее объективный источник информации о предприятии и эффективности его деятельности, который доступен менеджерам, инвесторами конкурентам. Инвесторы на основании финансовой отчетности делают вывод о целесообразности инвестиций в акции предприятия, опубликованные финансовые отчеты помогают конкурентам оценить относительную устойчивость предприятия. Анализ данных прошлых периодов - это первый шаг в определении финансовой стратегии предприятия и установлении четких задач на будущее. Такой анализ создает некоторый контроль над деятельностью предприятия в будущем. 2/16/2018 20

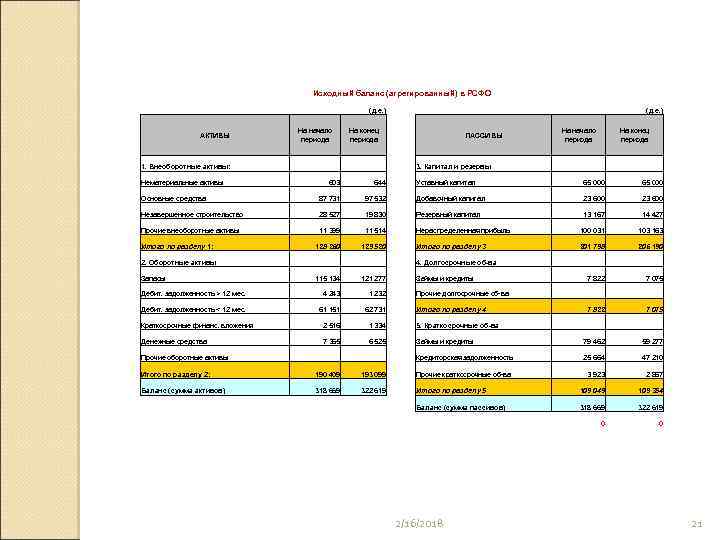

Исходный баланс (агрегированный) в РСФО (д. е. ) На начало периода АКТИВЫ 1. Внеоборотные активы: Нематериальные активы На конец периода 644 Основные средства 87 731 Незавершенное строительство Прочие внеоборотные активы (д. е. ) На начало периода ПАССИВЫ 3. Капитал и резервы 603 На конец периода Уставный капитал 65 000 97 532 Добавочный капитал 23 600 28 527 19 830 Резервный капитал 13 167 14 427 11 399 11 514 Нераспределенная прибыль 100 031 103 163 128 260 Итого по разделу 1: 2. Оборотные активы 129 520 Итого по разделу 3 201 798 206 190 Запасы 4. Долгосрочные об-ва 115 134 121 277 Дебит. задолженность > 12 мес. 4 243 1 232 Дебит. задолженность < 12 мес. 61 151 62 731 2 516 1 334 5. Краткосрочные об-ва 6 525 Займы и кредиты 79 462 59 277 Кредиторская задолженность 25 664 47 210 3 923 2 867 Краткосрочные финанс. вложения Денежные средства Прочие оборотные активы 7 365 Займы и кредиты Прочие долгосрочные об-ва 7 822 Итого по разделу 4 7 075 7 822 7 075 Итого по разделу 2: 190 409 193 099 Прочие краткосрочные об-ва Баланс (сумма активов) 318 669 322 619 Итого по разделу 5 109 049 109 354 Баланс (сумма пассивов) 318 669 322 619 0 0 2/16/2018 21

Исходный баланс (агрегированный) в РСФО (д. е. ) На начало периода АКТИВЫ 1. Внеоборотные активы: Нематериальные активы На конец периода 644 Основные средства 87 731 Незавершенное строительство Прочие внеоборотные активы (д. е. ) На начало периода ПАССИВЫ 3. Капитал и резервы 603 На конец периода Уставный капитал 65 000 97 532 Добавочный капитал 23 600 28 527 19 830 Резервный капитал 13 167 14 427 11 399 11 514 Нераспределенная прибыль 100 031 103 163 128 260 Итого по разделу 1: 2. Оборотные активы 129 520 Итого по разделу 3 201 798 206 190 Запасы 4. Долгосрочные об-ва 115 134 121 277 Дебит. задолженность > 12 мес. 4 243 1 232 Дебит. задолженность < 12 мес. 61 151 62 731 2 516 1 334 5. Краткосрочные об-ва 6 525 Займы и кредиты 79 462 59 277 Кредиторская задолженность 25 664 47 210 3 923 2 867 Краткосрочные финанс. вложения Денежные средства Прочие оборотные активы 7 365 Займы и кредиты Прочие долгосрочные об-ва 7 822 Итого по разделу 4 7 075 7 822 7 075 Итого по разделу 2: 190 409 193 099 Прочие краткосрочные об-ва Баланс (сумма активов) 318 669 322 619 Итого по разделу 5 109 049 109 354 Баланс (сумма пассивов) 318 669 322 619 0 0 2/16/2018 21

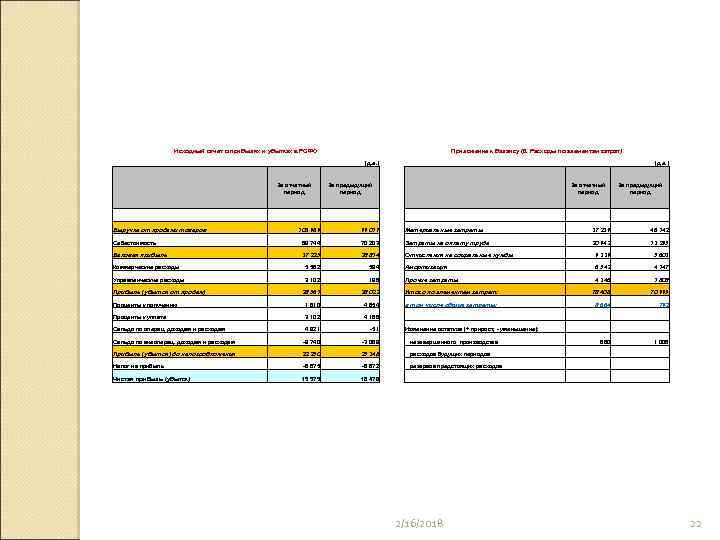

Исходный отчет о прибылях и убытках в РСФО Приложение к балансу (8. Расходы по элементам затрат) (д. е. ) За отчетный период За предыдущий период Выручка от продажи товаров (д. е. ) За отчетный период За предыдущий период 106 969 99 017 Материальные затраты 37 239 46 142 Себестоимость 69 744 70 203 Затраты на оплату труда 20 942 13 295 Валовая прибыль 37 225 28 814 Отчисления на социальные нужды 9 339 5 603 Коммерческие расходы 5 562 594 Амортизация 6 542 4 147 Управленческие расходы 3 102 198 Прочие затраты 4 346 1 808 28 561 28 022 Итого по элементам затрат: 78 408 70 995 Проценты к получению 1 610 4 654 в том числе общие затраты: Проценты к уплате 3 102 4 188 Изменение остатков (+ прирост, - уменьшение): Прибыль (убыток от продаж) Сальдо по операц. доходам и расходам 8 664 792 4 921 -51 Сальдо по внеоперац. доходам и расходам -9 740 -3 089 незавершенного производства Прибыль (убыток) до налогообложения 22 250 25 348 расходов будущих периодов Налог на прибыль -6 675 -8 872 резервов предстоящих расходов Чистая прибыль (убыток) 15 575 16 476 2/16/2018 880 1 008 22

Исходный отчет о прибылях и убытках в РСФО Приложение к балансу (8. Расходы по элементам затрат) (д. е. ) За отчетный период За предыдущий период Выручка от продажи товаров (д. е. ) За отчетный период За предыдущий период 106 969 99 017 Материальные затраты 37 239 46 142 Себестоимость 69 744 70 203 Затраты на оплату труда 20 942 13 295 Валовая прибыль 37 225 28 814 Отчисления на социальные нужды 9 339 5 603 Коммерческие расходы 5 562 594 Амортизация 6 542 4 147 Управленческие расходы 3 102 198 Прочие затраты 4 346 1 808 28 561 28 022 Итого по элементам затрат: 78 408 70 995 Проценты к получению 1 610 4 654 в том числе общие затраты: Проценты к уплате 3 102 4 188 Изменение остатков (+ прирост, - уменьшение): Прибыль (убыток от продаж) Сальдо по операц. доходам и расходам 8 664 792 4 921 -51 Сальдо по внеоперац. доходам и расходам -9 740 -3 089 незавершенного производства Прибыль (убыток) до налогообложения 22 250 25 348 расходов будущих периодов Налог на прибыль -6 675 -8 872 резервов предстоящих расходов Чистая прибыль (убыток) 15 575 16 476 2/16/2018 880 1 008 22

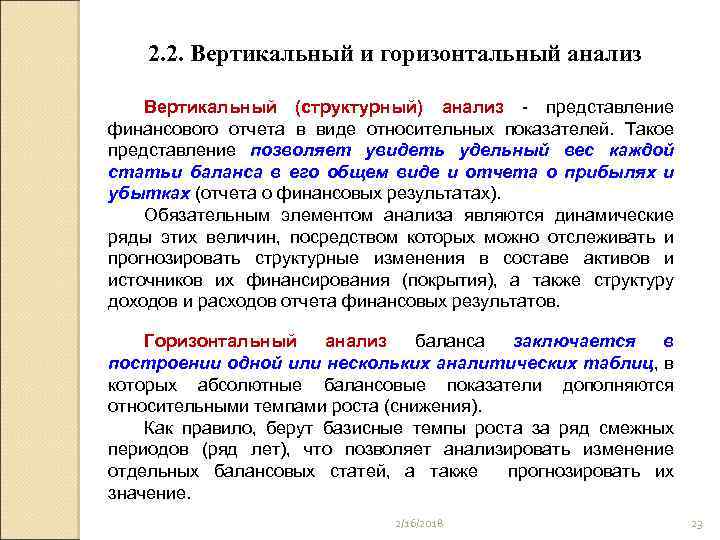

2. 2. Вертикальный и горизонтальный анализ Вертикальный (структурный) анализ - представление финансового отчета в виде относительных показателей. Такое представление позволяет увидеть удельный вес каждой статьи баланса в его общем виде и отчета о прибылях и убытках (отчета о финансовых результатах). Обязательным элементом анализа являются динамические ряды этих величин, посредством которых можно отслеживать и прогнозировать структурные изменения в составе активов и источников их финансирования (покрытия), а также структуру доходов и расходов отчета финансовых результатов. Горизонтальный анализ баланса заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные балансовые показатели дополняются относительными темпами роста (снижения). Как правило, берут базисные темпы роста за ряд смежных периодов (ряд лет), что позволяет анализировать изменение отдельных балансовых статей, а также прогнозировать их значение. 2/16/2018 23

2. 2. Вертикальный и горизонтальный анализ Вертикальный (структурный) анализ - представление финансового отчета в виде относительных показателей. Такое представление позволяет увидеть удельный вес каждой статьи баланса в его общем виде и отчета о прибылях и убытках (отчета о финансовых результатах). Обязательным элементом анализа являются динамические ряды этих величин, посредством которых можно отслеживать и прогнозировать структурные изменения в составе активов и источников их финансирования (покрытия), а также структуру доходов и расходов отчета финансовых результатов. Горизонтальный анализ баланса заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные балансовые показатели дополняются относительными темпами роста (снижения). Как правило, берут базисные темпы роста за ряд смежных периодов (ряд лет), что позволяет анализировать изменение отдельных балансовых статей, а также прогнозировать их значение. 2/16/2018 23

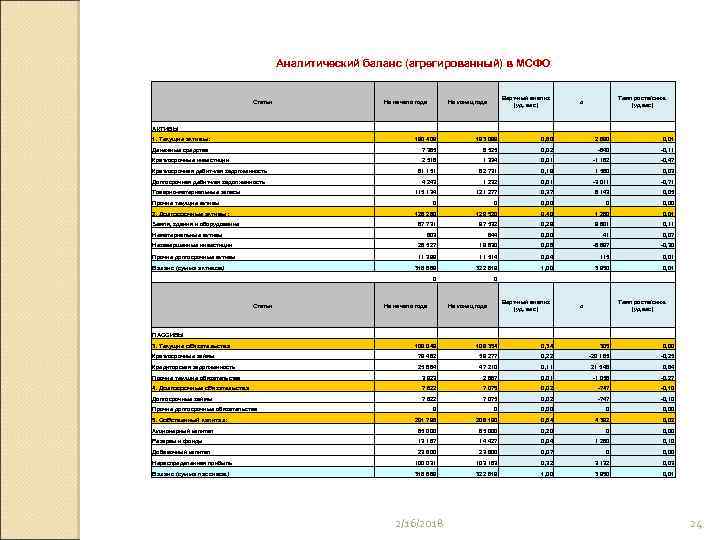

Аналитический баланс (агрегированный) в МСФО Статьи АКТИВЫ На начало года Верт-ный анализ ∆ (уд. вес) На конец года Темп роста/сниж. (уд. вес) 1. Текущие активы: 190 409 193 099 0, 60 2 690 0, 01 Денежные средства 7 365 6 525 0, 02 -840 -0, 11 -0, 47 Краткосрочные инвестиции 2 516 1 334 0, 01 -1 182 Краткосрочная дебит-кая задолженность 61 151 62 731 0, 19 1 580 0, 03 Долгосрочная дебит-кая задолженность 4 243 1 232 0, 01 -3 011 -0, 71 115 134 121 277 0, 37 6 143 0, 05 0 0 0, 00 128 260 129 520 0, 40 1 260 0, 01 87 731 97 532 0, 29 9 801 0, 11 603 644 0, 00 41 0, 07 28 527 19 830 0, 08 -8 697 -0, 30 0, 01 Товарно-материальные запасы Прочие текущие активы 2. Долгосрочные активы: Земля, здания и оборудование Нематериальные активы Незавершенные инвестиции Прочие долгосрочные активы 11 399 11 514 0, 04 115 318 669 322 619 1, 00 3 950 0 Баланс (сумма активов) 0 Статьи ПАССИВЫ 3. Текущие обязательства На начало года Верт-ный анализ ∆ (уд. вес) На конец года 0, 01 Темп роста/сниж. (уд. вес) 109 049 109 354 0, 34 305 0, 00 Краткосрочные займы 79 462 59 277 0, 22 -20 185 -0, 25 Кредиторская задолженность 25 664 47 210 0, 11 21 546 0, 84 Прочие текущие обязательства 3 923 2 867 0, 01 -1 056 -0, 27 4. Долгосрочные обязательства 7 822 7 075 0, 02 -747 -0, 10 Долгосрочные займы 7 822 7 075 0, 02 -747 -0, 10 0 0 0, 00 201 798 206 190 0, 64 4 392 0, 02 Акционерный капитал 65 000 0, 20 0 0, 00 Резервы и фонды 13 167 14 427 0, 04 1 260 0, 10 Добавочный капитал 23 600 0, 07 0 0, 00 Нераспределенная прибыль 100 031 103 163 0, 32 3 132 0, 03 Баланс (сумма пассивов) 318 669 322 619 1, 00 3 950 0, 01 Прочие долгосрочные обязательства 5. Собственный капитал: 2/16/2018 24

Аналитический баланс (агрегированный) в МСФО Статьи АКТИВЫ На начало года Верт-ный анализ ∆ (уд. вес) На конец года Темп роста/сниж. (уд. вес) 1. Текущие активы: 190 409 193 099 0, 60 2 690 0, 01 Денежные средства 7 365 6 525 0, 02 -840 -0, 11 -0, 47 Краткосрочные инвестиции 2 516 1 334 0, 01 -1 182 Краткосрочная дебит-кая задолженность 61 151 62 731 0, 19 1 580 0, 03 Долгосрочная дебит-кая задолженность 4 243 1 232 0, 01 -3 011 -0, 71 115 134 121 277 0, 37 6 143 0, 05 0 0 0, 00 128 260 129 520 0, 40 1 260 0, 01 87 731 97 532 0, 29 9 801 0, 11 603 644 0, 00 41 0, 07 28 527 19 830 0, 08 -8 697 -0, 30 0, 01 Товарно-материальные запасы Прочие текущие активы 2. Долгосрочные активы: Земля, здания и оборудование Нематериальные активы Незавершенные инвестиции Прочие долгосрочные активы 11 399 11 514 0, 04 115 318 669 322 619 1, 00 3 950 0 Баланс (сумма активов) 0 Статьи ПАССИВЫ 3. Текущие обязательства На начало года Верт-ный анализ ∆ (уд. вес) На конец года 0, 01 Темп роста/сниж. (уд. вес) 109 049 109 354 0, 34 305 0, 00 Краткосрочные займы 79 462 59 277 0, 22 -20 185 -0, 25 Кредиторская задолженность 25 664 47 210 0, 11 21 546 0, 84 Прочие текущие обязательства 3 923 2 867 0, 01 -1 056 -0, 27 4. Долгосрочные обязательства 7 822 7 075 0, 02 -747 -0, 10 Долгосрочные займы 7 822 7 075 0, 02 -747 -0, 10 0 0 0, 00 201 798 206 190 0, 64 4 392 0, 02 Акционерный капитал 65 000 0, 20 0 0, 00 Резервы и фонды 13 167 14 427 0, 04 1 260 0, 10 Добавочный капитал 23 600 0, 07 0 0, 00 Нераспределенная прибыль 100 031 103 163 0, 32 3 132 0, 03 Баланс (сумма пассивов) 318 669 322 619 1, 00 3 950 0, 01 Прочие долгосрочные обязательства 5. Собственный капитал: 2/16/2018 24

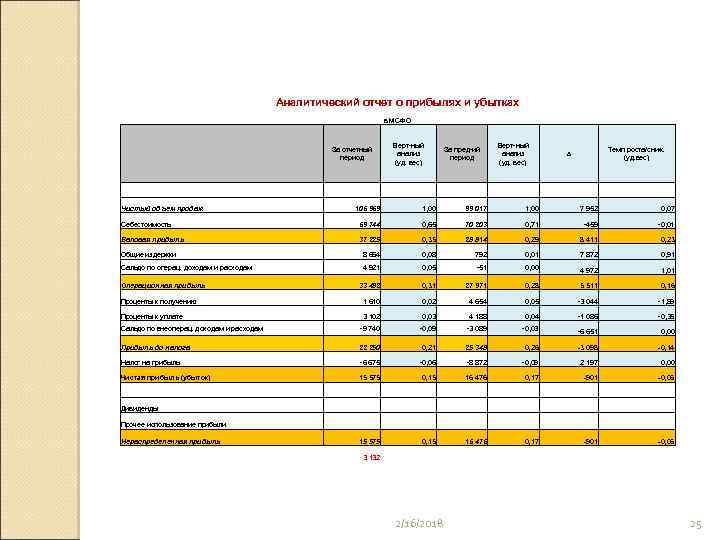

Аналитический отчет о прибылях и убытках в МСФО Верт-ный За пред-ий анализ период (уд. вес) За отчетный период Верт-ный анализ (уд. вес) Темп роста/сниж. (уд. вес) ∆ Чистый объем продаж 106 969 1, 00 99 017 1, 00 7 952 0, 07 Себестоимость 69 744 0, 65 70 203 0, 71 -459 -0, 01 Валовая прибыль 37 225 0, 35 28 814 0, 29 8 411 0, 23 Общие издержки 8 664 0, 08 792 0, 01 7 872 0, 91 Сальдо по операц. доходам и расходам 4 921 0, 05 -51 0, 00 4 972 1, 01 33 482 0, 31 27 971 0, 28 5 511 0, 16 1 610 0, 02 4 654 0, 05 -3 044 -1, 89 Операционная прибыль Проценты к получению Проценты к уплате 3 102 0, 03 4 188 0, 04 -1 086 -0, 35 Сальдо по внеоперац. доходам и расходам -9 740 -0, 09 -3 089 -0, 03 -6 651 0, 00 Прибыль до налога 22 250 0, 21 25 348 0, 26 -3 098 -0, 14 Налог на прибыль -6 675 -0, 06 -8 872 -0, 09 2 197 0, 00 Чистая прибыль (убыток) 15 575 0, 15 16 476 0, 17 -901 -0, 06 Дивиденды Прочее использование прибыли Нераспределенная прибыль 15 575 0, 15 16 476 0, 17 -901 -0, 06 3 132 2/16/2018 25

Аналитический отчет о прибылях и убытках в МСФО Верт-ный За пред-ий анализ период (уд. вес) За отчетный период Верт-ный анализ (уд. вес) Темп роста/сниж. (уд. вес) ∆ Чистый объем продаж 106 969 1, 00 99 017 1, 00 7 952 0, 07 Себестоимость 69 744 0, 65 70 203 0, 71 -459 -0, 01 Валовая прибыль 37 225 0, 35 28 814 0, 29 8 411 0, 23 Общие издержки 8 664 0, 08 792 0, 01 7 872 0, 91 Сальдо по операц. доходам и расходам 4 921 0, 05 -51 0, 00 4 972 1, 01 33 482 0, 31 27 971 0, 28 5 511 0, 16 1 610 0, 02 4 654 0, 05 -3 044 -1, 89 Операционная прибыль Проценты к получению Проценты к уплате 3 102 0, 03 4 188 0, 04 -1 086 -0, 35 Сальдо по внеоперац. доходам и расходам -9 740 -0, 09 -3 089 -0, 03 -6 651 0, 00 Прибыль до налога 22 250 0, 21 25 348 0, 26 -3 098 -0, 14 Налог на прибыль -6 675 -0, 06 -8 872 -0, 09 2 197 0, 00 Чистая прибыль (убыток) 15 575 0, 15 16 476 0, 17 -901 -0, 06 Дивиденды Прочее использование прибыли Нераспределенная прибыль 15 575 0, 15 16 476 0, 17 -901 -0, 06 3 132 2/16/2018 25

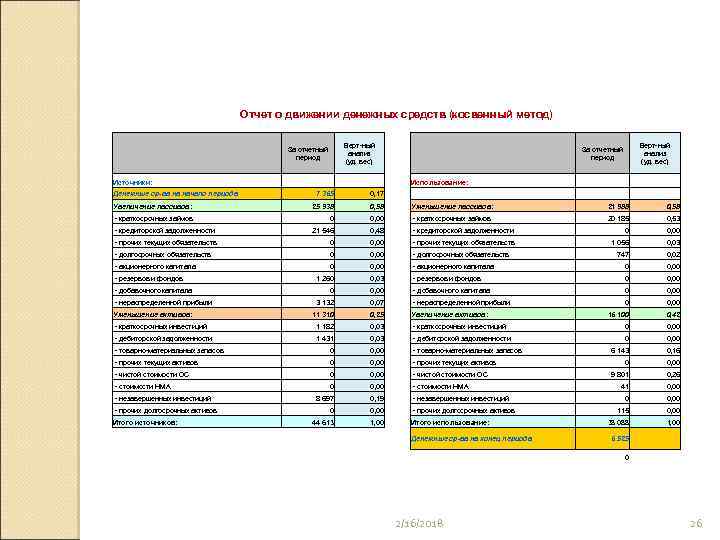

Отчет о движении денежных средств (косвенный метод) Верт-ный анализ (уд. вес) За отчетный период Источники: Денежные ср-ва на начало периода Использование: 0, 17 Увеличение пассивов: 25 938 0, 58 Уменьшение пассивов: 21 988 0, 58 - краткосрочных займов 0 0, 00 - краткосрочных займов 20 185 0, 53 - кредиторской задолженности 21 546 0, 48 - кредиторской задолженности 0 0, 00 - прочих текущих обязательств 1 056 0, 03 - долгосрочных обязательств 0 0, 00 - долгосрочных обязательств 747 0, 02 - акционерного капитала 0 0, 00 1 260 0, 03 - резервов и фондов 0 0, 00 - добавочного капитала 0 0, 00 3 132 0, 07 - нераспределенной прибыли 0 0, 00 11 310 0, 25 Увеличение активов: 16 100 0, 42 - краткосрочных инвестиций 1 182 0, 03 - краткосрочных инвестиций 0 0, 00 - дебиторской задолженности 1 431 0, 03 - дебиторской задолженности 0 0, 00 - товарно-материальных запасов 6 143 0, 16 - прочих текущих активов 0 0, 00 - чистой стоимости ОС 9 801 0, 26 - стоимости НМА 0 0, 00 - стоимости НМА 41 0, 00 8 697 0, 19 - незавершенных инвестиций 0 0, 00 - прочих долгосрочных активов 115 0, 00 44 613 1, 00 Итого использование: 38 088 1, 00 6 525 - добавочного капитала - нераспределенной прибыли Уменьшение активов: - незавершенных инвестиций - прочих долгосрочных активов Итого источников: 7 365 - резервов и фондов Верт-ный анализ (уд. вес) За отчетный период Денежные ср-ва на конец периода 0 2/16/2018 26

Отчет о движении денежных средств (косвенный метод) Верт-ный анализ (уд. вес) За отчетный период Источники: Денежные ср-ва на начало периода Использование: 0, 17 Увеличение пассивов: 25 938 0, 58 Уменьшение пассивов: 21 988 0, 58 - краткосрочных займов 0 0, 00 - краткосрочных займов 20 185 0, 53 - кредиторской задолженности 21 546 0, 48 - кредиторской задолженности 0 0, 00 - прочих текущих обязательств 1 056 0, 03 - долгосрочных обязательств 0 0, 00 - долгосрочных обязательств 747 0, 02 - акционерного капитала 0 0, 00 1 260 0, 03 - резервов и фондов 0 0, 00 - добавочного капитала 0 0, 00 3 132 0, 07 - нераспределенной прибыли 0 0, 00 11 310 0, 25 Увеличение активов: 16 100 0, 42 - краткосрочных инвестиций 1 182 0, 03 - краткосрочных инвестиций 0 0, 00 - дебиторской задолженности 1 431 0, 03 - дебиторской задолженности 0 0, 00 - товарно-материальных запасов 6 143 0, 16 - прочих текущих активов 0 0, 00 - чистой стоимости ОС 9 801 0, 26 - стоимости НМА 0 0, 00 - стоимости НМА 41 0, 00 8 697 0, 19 - незавершенных инвестиций 0 0, 00 - прочих долгосрочных активов 115 0, 00 44 613 1, 00 Итого использование: 38 088 1, 00 6 525 - добавочного капитала - нераспределенной прибыли Уменьшение активов: - незавершенных инвестиций - прочих долгосрочных активов Итого источников: 7 365 - резервов и фондов Верт-ный анализ (уд. вес) За отчетный период Денежные ср-ва на конец периода 0 2/16/2018 26

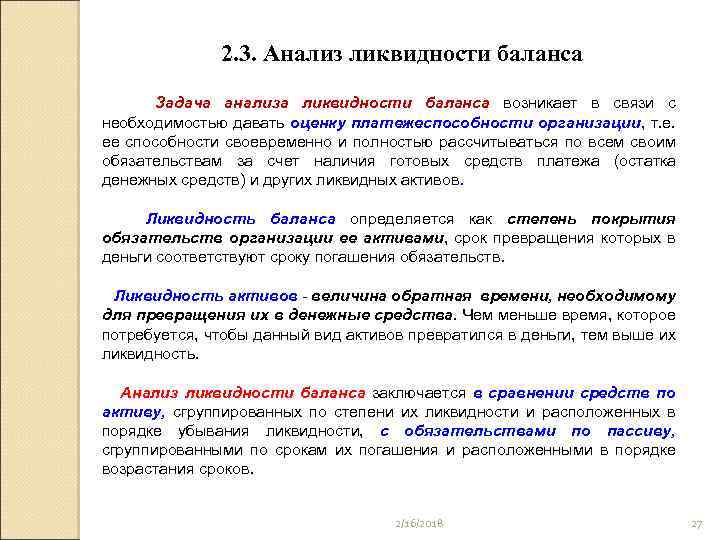

2. 3. Анализ ликвидности баланса Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку платежеспособности организации, т. е. ее способности своевременно и полностью рассчитываться по всем своим обязательствам за счет наличия готовых средств платежа (остатка денежных средств) и других ликвидных активов. Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствуют сроку погашения обязательств. Ликвидность активов - величина обратная времени, необходимому для превращения их в денежные средства. Чем меньше время, которое потребуется, чтобы данный вид активов превратился в деньги, тем выше их ликвидность. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. 2/16/2018 27

2. 3. Анализ ликвидности баланса Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку платежеспособности организации, т. е. ее способности своевременно и полностью рассчитываться по всем своим обязательствам за счет наличия готовых средств платежа (остатка денежных средств) и других ликвидных активов. Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствуют сроку погашения обязательств. Ликвидность активов - величина обратная времени, необходимому для превращения их в денежные средства. Чем меньше время, которое потребуется, чтобы данный вид активов превратился в деньги, тем выше их ликвидность. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. 2/16/2018 27

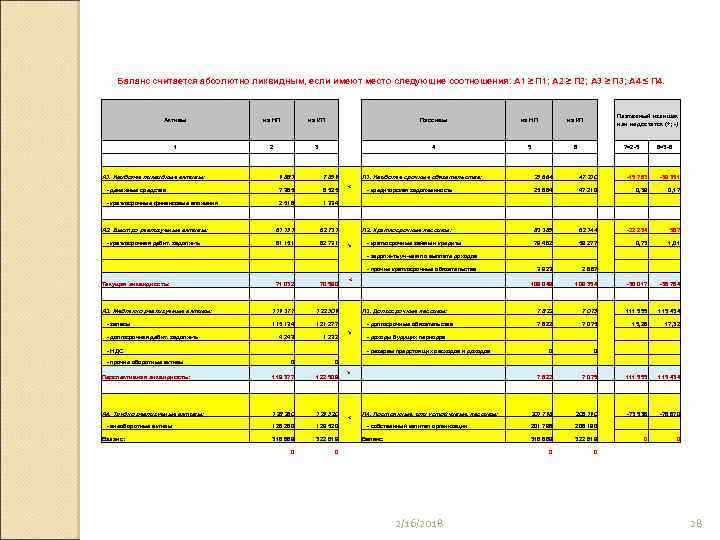

Баланс считается абсолютно ликвидным, если имеют место следующие соотношения: А 1 ≥ П 1; А 2 ≥ П 2; А 3 ≥ П 3; А 4 ≤ П 4. Активы на НП на КП Пассивы на НП 1 2 3 4 5 Платежный излишек или недостаток (+; -) на КП 6 А 1. Наиболее ликвидные активы: 9 881 7 859 - денежные средства 7 365 6 525 - краткосрочные финансовые вложения 2 516 < 1 334 П 1. Наиболее срочные обязательства: 25 664 - кредиторская задолженность 25 664 -15 783 47 210 8=3 -6 47 210 7=2 -5 -39 351 0, 39 0, 17 А 2. Быстро реализуемые активы: 61 151 62 731 П 2. Краткосрочные пассивы: 83 385 62 144 -22 234 587 - краткосрочная дебит. задолж-ть 61 151 62 731 - краткосрочные займы и кредиты 79 462 59 277 0, 73 1, 01 > - задолж-ть уч-кам по выплате доходов - прочие краткосрочные обязательства Текущая ликвидность: 71 032 70 590 < 109 049 2 867 3 923 109 354 -38 017 -38 764 А 3. Медленно реализуемые активы: 119 377 122 509 П 3. Долгосрочные пассивы: 7 822 7 075 111 555 - запасы 115 134 121 277 - долгосрочные обязательства 7 822 7 075 15, 26 4 243 1 232 - долгосрочная дебит. задолж-ть - НДС - прочие оборотные активы 0 119 377 122 509 - доходы будущих периодов - резервы предстоящих расходов и доходов 0 Перспективная ликвидность: > > 128 260 129 520 - внеоборотные активы 128 260 Баланс: 318 669 0 7 822 0 7 075 201 798 206 190 129 520 - собственный капитал организации 201 798 206 190 322 619 Баланс: 318 669 322 619 0 2/16/2018 111 555 П 4. Постоянные, или устойчивые, пассивы: < 17, 32 0 0 А 4. Трудно реализуемые активы: 115 434 -73 538 -76 670 0 0 0 28

Баланс считается абсолютно ликвидным, если имеют место следующие соотношения: А 1 ≥ П 1; А 2 ≥ П 2; А 3 ≥ П 3; А 4 ≤ П 4. Активы на НП на КП Пассивы на НП 1 2 3 4 5 Платежный излишек или недостаток (+; -) на КП 6 А 1. Наиболее ликвидные активы: 9 881 7 859 - денежные средства 7 365 6 525 - краткосрочные финансовые вложения 2 516 < 1 334 П 1. Наиболее срочные обязательства: 25 664 - кредиторская задолженность 25 664 -15 783 47 210 8=3 -6 47 210 7=2 -5 -39 351 0, 39 0, 17 А 2. Быстро реализуемые активы: 61 151 62 731 П 2. Краткосрочные пассивы: 83 385 62 144 -22 234 587 - краткосрочная дебит. задолж-ть 61 151 62 731 - краткосрочные займы и кредиты 79 462 59 277 0, 73 1, 01 > - задолж-ть уч-кам по выплате доходов - прочие краткосрочные обязательства Текущая ликвидность: 71 032 70 590 < 109 049 2 867 3 923 109 354 -38 017 -38 764 А 3. Медленно реализуемые активы: 119 377 122 509 П 3. Долгосрочные пассивы: 7 822 7 075 111 555 - запасы 115 134 121 277 - долгосрочные обязательства 7 822 7 075 15, 26 4 243 1 232 - долгосрочная дебит. задолж-ть - НДС - прочие оборотные активы 0 119 377 122 509 - доходы будущих периодов - резервы предстоящих расходов и доходов 0 Перспективная ликвидность: > > 128 260 129 520 - внеоборотные активы 128 260 Баланс: 318 669 0 7 822 0 7 075 201 798 206 190 129 520 - собственный капитал организации 201 798 206 190 322 619 Баланс: 318 669 322 619 0 2/16/2018 111 555 П 4. Постоянные, или устойчивые, пассивы: < 17, 32 0 0 А 4. Трудно реализуемые активы: 115 434 -73 538 -76 670 0 0 0 28

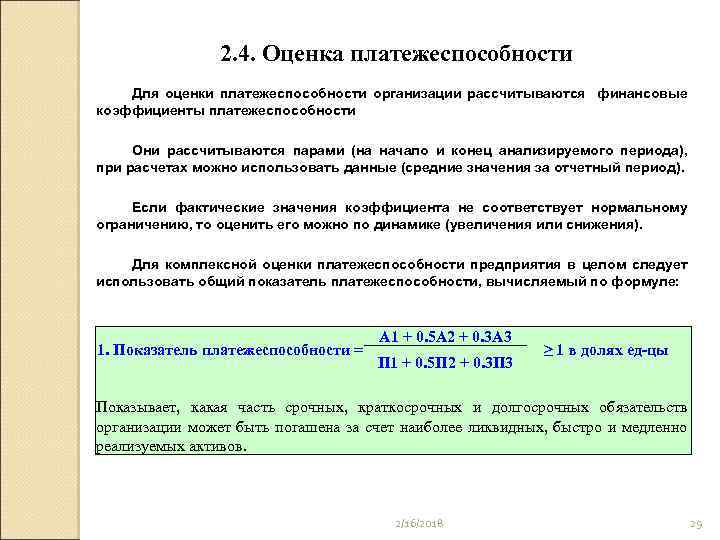

2. 4. Оценка платежеспособности Для оценки платежеспособности организации рассчитываются финансовые коэффициенты платежеспособности Они рассчитываются парами (на начало и конец анализируемого периода), при расчетах можно использовать данные (средние значения за отчетный период). Если фактические значения коэффициента не соответствует нормальному ограничению, то оценить его можно по динамике (увеличения или снижения). Для комплексной оценки платежеспособности предприятия в целом следует использовать общий показатель платежеспособности, вычисляемый по формуле: 1. Показатель платежеспособности = А 1 + 0. 5 А 2 + 0. 3 А 3 П 1 + 0. 5 П 2 + 0. 3 П 3 ≥ 1 в долях ед-цы Показывает, какая часть срочных, краткосрочных и долгосрочных обязательств организации может быть погашена за счет наиболее ликвидных, быстро и медленно реализуемых активов. 2/16/2018 29

2. 4. Оценка платежеспособности Для оценки платежеспособности организации рассчитываются финансовые коэффициенты платежеспособности Они рассчитываются парами (на начало и конец анализируемого периода), при расчетах можно использовать данные (средние значения за отчетный период). Если фактические значения коэффициента не соответствует нормальному ограничению, то оценить его можно по динамике (увеличения или снижения). Для комплексной оценки платежеспособности предприятия в целом следует использовать общий показатель платежеспособности, вычисляемый по формуле: 1. Показатель платежеспособности = А 1 + 0. 5 А 2 + 0. 3 А 3 П 1 + 0. 5 П 2 + 0. 3 П 3 ≥ 1 в долях ед-цы Показывает, какая часть срочных, краткосрочных и долгосрочных обязательств организации может быть погашена за счет наиболее ликвидных, быстро и медленно реализуемых активов. 2/16/2018 29

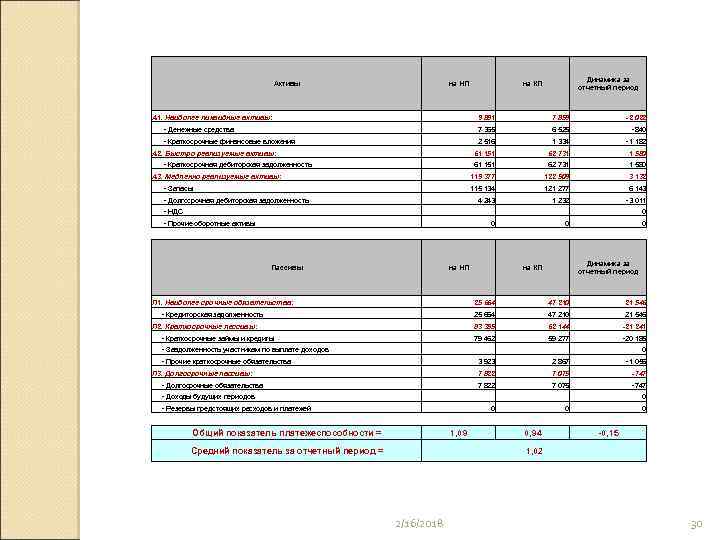

Активы на НП Динамика за отчетный период на КП А 1. Наиболее ликвидные активы: 9 881 7 859 - Денежные средства 7 365 6 525 -840 - Краткосрочные финансовые вложения 2 516 1 334 -1 182 А 2. Быстро реализуемые активы: 61 151 62 731 1 580 - Краткосрочная дебиторская задолженность 61 151 62 731 1 580 А 3. Медленно реализуемые активы: 119 377 122 509 3 132 - Запасы 115 134 121 277 6 143 4 243 1 232 -3 011 - Долгосрочная дебиторская задолженность - НДС - Прочие оборотные активы 0 0 Пассивы -2 022 0 на НП 0 Динамика за отчетный период на КП П 1. Наиболее срочные обязательства: 25 664 47 210 - Кредиторская задолженность 25 664 47 210 21 546 П 2. Краткосрочные пассивы: 83 385 62 144 -21 241 59 277 -20 185 - Краткосрочные займы и кредиты - Заадолженность участникам по выплате доходов 79 462 21 546 0 - Прочие краткосрочные обязательства 3 923 2 867 -1 056 П 3. Долгосрочные пассивы: 7 822 7 075 -747 - Долгосрочные обязательства 7 822 7 075 -747 - Доходы будущих периодов - Резервы предстоящих расходов и платежей 0 0 Общий показатель платежеспособности = 1, 09 Средний показатель за отчетный период = 0 0, 94 0 -0, 15 1, 02 2/16/2018 30

Активы на НП Динамика за отчетный период на КП А 1. Наиболее ликвидные активы: 9 881 7 859 - Денежные средства 7 365 6 525 -840 - Краткосрочные финансовые вложения 2 516 1 334 -1 182 А 2. Быстро реализуемые активы: 61 151 62 731 1 580 - Краткосрочная дебиторская задолженность 61 151 62 731 1 580 А 3. Медленно реализуемые активы: 119 377 122 509 3 132 - Запасы 115 134 121 277 6 143 4 243 1 232 -3 011 - Долгосрочная дебиторская задолженность - НДС - Прочие оборотные активы 0 0 Пассивы -2 022 0 на НП 0 Динамика за отчетный период на КП П 1. Наиболее срочные обязательства: 25 664 47 210 - Кредиторская задолженность 25 664 47 210 21 546 П 2. Краткосрочные пассивы: 83 385 62 144 -21 241 59 277 -20 185 - Краткосрочные займы и кредиты - Заадолженность участникам по выплате доходов 79 462 21 546 0 - Прочие краткосрочные обязательства 3 923 2 867 -1 056 П 3. Долгосрочные пассивы: 7 822 7 075 -747 - Долгосрочные обязательства 7 822 7 075 -747 - Доходы будущих периодов - Резервы предстоящих расходов и платежей 0 0 Общий показатель платежеспособности = 1, 09 Средний показатель за отчетный период = 0 0, 94 0 -0, 15 1, 02 2/16/2018 30

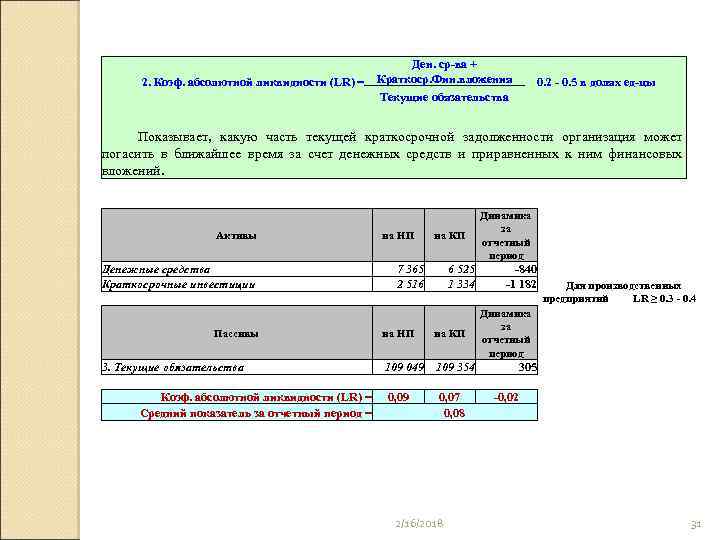

Ден. ср-ва + Краткоср. Фин. вложения 2. Коэф. абсолютной ликвидности (LR) = Текущие обязательства 0. 2 - 0. 5 в долях ед-цы Показывает, какую часть текущей краткосрочной задолженности организация может погасить в ближайшее время за счет денежных средств и приравненных к ним финансовых вложений. Активы Денежные средства Краткосрочные инвестиции Пассивы 3. Текущие обязательства Коэф. абсолютной ликвидности (LR) = Средний показатель за отчетный период = на НП на КП 7 365 2 516 на НП 6 525 1 334 на КП 109 049 109 354 0, 09 0, 07 0, 08 2/16/2018 Динамика за отчетный период -840 -1 182 Для производственных предприятий LR ≥ 0. 3 - 0. 4 Динамика за отчетный период 305 -0, 02 31

Ден. ср-ва + Краткоср. Фин. вложения 2. Коэф. абсолютной ликвидности (LR) = Текущие обязательства 0. 2 - 0. 5 в долях ед-цы Показывает, какую часть текущей краткосрочной задолженности организация может погасить в ближайшее время за счет денежных средств и приравненных к ним финансовых вложений. Активы Денежные средства Краткосрочные инвестиции Пассивы 3. Текущие обязательства Коэф. абсолютной ликвидности (LR) = Средний показатель за отчетный период = на НП на КП 7 365 2 516 на НП 6 525 1 334 на КП 109 049 109 354 0, 09 0, 07 0, 08 2/16/2018 Динамика за отчетный период -840 -1 182 Для производственных предприятий LR ≥ 0. 3 - 0. 4 Динамика за отчетный период 305 -0, 02 31

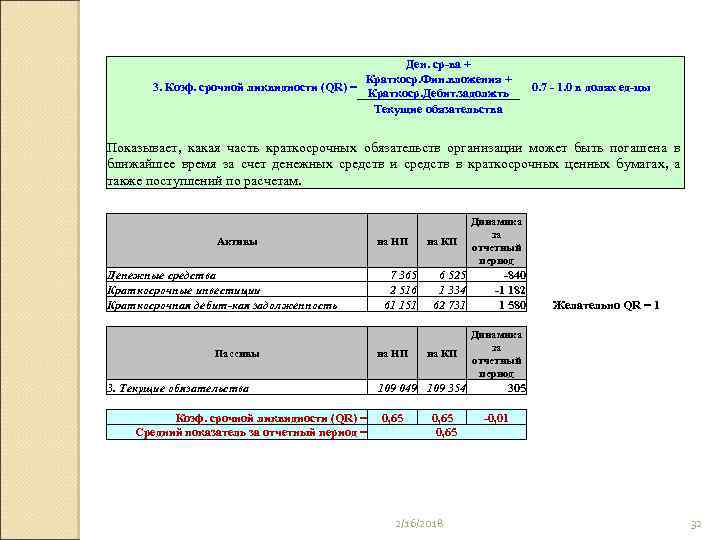

Ден. ср-ва + Краткоср. Фин. вложения + 3. Коэф. срочной ликвидности (QR) = Краткоср. Дебит. задолжть 0. 7 - 1. 0 в долях ед-цы Текущие обязательства Показывает, какая часть краткосрочных обязательств организации может быть погашена в ближайшее время за счет денежных средств и средств в краткосрочных ценных бумагах, а также поступлений по расчетам. Активы Денежные средства Краткосрочные инвестиции Краткосрочная дебит-кая задолженность Пассивы 3. Текущие обязательства Коэф. срочной ликвидности (QR) = Средний показатель за отчетный период = на НП 7 365 2 516 61 151 на НП на КП 6 525 1 334 62 731 на КП 109 049 109 354 0, 65 2/16/2018 Динамика за отчетный период -840 -1 182 1 580 Желательно QR = 1 Динамика за отчетный период 305 -0, 01 32

Ден. ср-ва + Краткоср. Фин. вложения + 3. Коэф. срочной ликвидности (QR) = Краткоср. Дебит. задолжть 0. 7 - 1. 0 в долях ед-цы Текущие обязательства Показывает, какая часть краткосрочных обязательств организации может быть погашена в ближайшее время за счет денежных средств и средств в краткосрочных ценных бумагах, а также поступлений по расчетам. Активы Денежные средства Краткосрочные инвестиции Краткосрочная дебит-кая задолженность Пассивы 3. Текущие обязательства Коэф. срочной ликвидности (QR) = Средний показатель за отчетный период = на НП 7 365 2 516 61 151 на НП на КП 6 525 1 334 62 731 на КП 109 049 109 354 0, 65 2/16/2018 Динамика за отчетный период -840 -1 182 1 580 Желательно QR = 1 Динамика за отчетный период 305 -0, 01 32

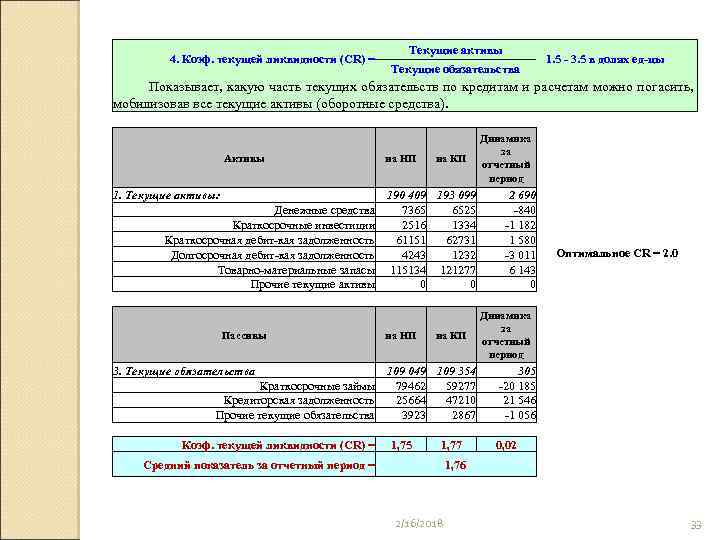

4. Коэф. текущей ликвидности (CR) = Текущие активы Текущие обязательства 1. 5 - 3. 5 в долях ед-цы Показывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все текущие активы (оборотные средства). Активы на НП на КП 1. Текущие активы: 190 409 193 099 Денежные средства 7365 6525 Краткосрочные инвестиции 2516 1334 Краткосрочная дебит-кая задолженность 61151 62731 Долгосрочная дебит-кая задолженность 4243 1232 Товарно-материальные запасы 115134 121277 Прочие текущие активы 0 0 Пассивы 3. Текущие обязательства Краткосрочные займы Кредиторская задолженность Прочие текущие обязательства Коэф. текущей ликвидности (CR) = на НП на КП Динамика за отчетный период 2 690 -840 -1 182 1 580 -3 011 6 143 0 Оптимальное CR = 2. 0 Динамика за отчетный период 109 049 109 354 79462 59277 25664 47210 3923 2867 305 -20 185 21 546 -1 056 1, 75 0, 02 1, 77 Средний показатель за отчетный период = 1, 76 2/16/2018 33

4. Коэф. текущей ликвидности (CR) = Текущие активы Текущие обязательства 1. 5 - 3. 5 в долях ед-цы Показывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все текущие активы (оборотные средства). Активы на НП на КП 1. Текущие активы: 190 409 193 099 Денежные средства 7365 6525 Краткосрочные инвестиции 2516 1334 Краткосрочная дебит-кая задолженность 61151 62731 Долгосрочная дебит-кая задолженность 4243 1232 Товарно-материальные запасы 115134 121277 Прочие текущие активы 0 0 Пассивы 3. Текущие обязательства Краткосрочные займы Кредиторская задолженность Прочие текущие обязательства Коэф. текущей ликвидности (CR) = на НП на КП Динамика за отчетный период 2 690 -840 -1 182 1 580 -3 011 6 143 0 Оптимальное CR = 2. 0 Динамика за отчетный период 109 049 109 354 79462 59277 25664 47210 3923 2867 305 -20 185 21 546 -1 056 1, 75 0, 02 1, 77 Средний показатель за отчетный период = 1, 76 2/16/2018 33

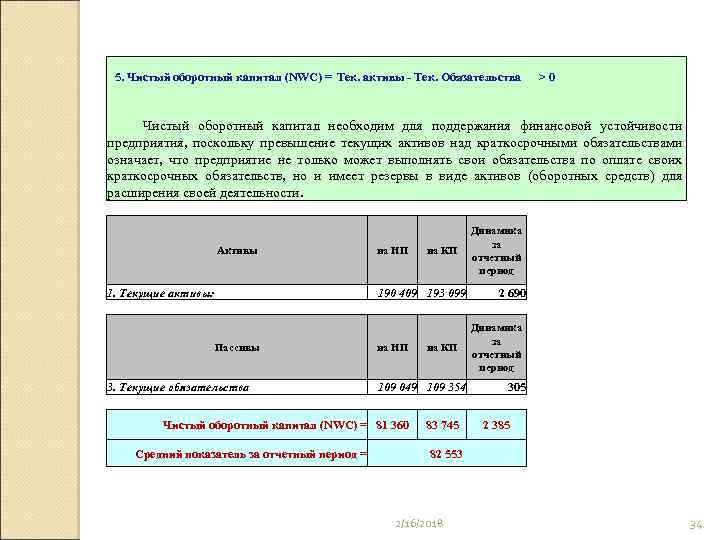

5. Чистый оборотный капитал (NWC) = Тек. активы - Тек. Обязательства > 0 Чистый оборотный капитал необходим для поддержания финансовой устойчивости предприятия, поскольку превышение текущих активов над краткосрочными обязательствами означает, что предприятие не только может выполнять свои обязательства по оплате своих краткосрочных обязательств, но и имеет резервы в виде активов (оборотных средств) для расширения своей деятельности. Активы 1. Текущие активы: на НП на КП 190 409 193 099 Пассивы 3. Текущие обязательства на НП 109 049 109 354 Чистый оборотный капитал (NWC) = 81 360 Средний показатель за отчетный период = на КП 83 745 Динамика за отчетный период 2 690 Динамика за отчетный период 305 2 385 82 553 2/16/2018 34

5. Чистый оборотный капитал (NWC) = Тек. активы - Тек. Обязательства > 0 Чистый оборотный капитал необходим для поддержания финансовой устойчивости предприятия, поскольку превышение текущих активов над краткосрочными обязательствами означает, что предприятие не только может выполнять свои обязательства по оплате своих краткосрочных обязательств, но и имеет резервы в виде активов (оборотных средств) для расширения своей деятельности. Активы 1. Текущие активы: на НП на КП 190 409 193 099 Пассивы 3. Текущие обязательства на НП 109 049 109 354 Чистый оборотный капитал (NWC) = 81 360 Средний показатель за отчетный период = на КП 83 745 Динамика за отчетный период 2 690 Динамика за отчетный период 305 2 385 82 553 2/16/2018 34

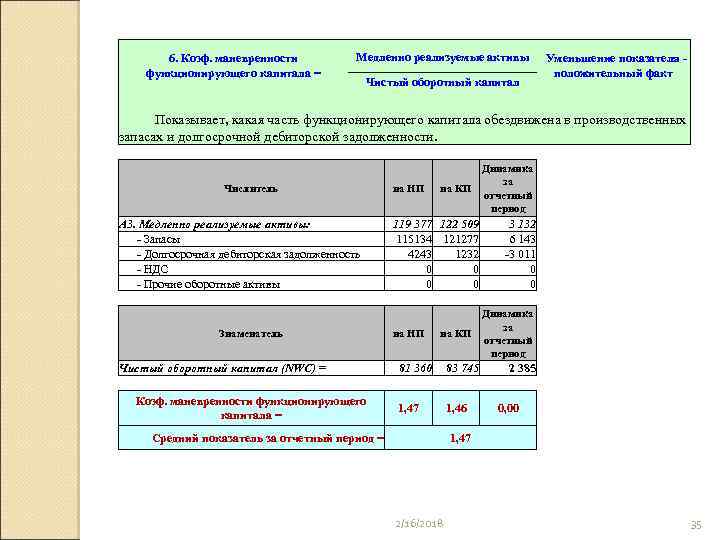

6. Коэф. маневренности функционирующего капитала = Медленно реализуемые активы Уменьшение показателя - положительный факт Чистый оборотный капитал Показывает, какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности. Числитель А 3. Медленно реализуемые активы: - Запасы - Долгосрочная дебиторская задолженность - НДС - Прочие оборотные активы Знаменатель Чистый оборотный капитал (NWC) = Коэф. маневренности функционирующего капитала = на НП Динамика за на КП отчетный период 119 377 122 509 115134 121277 4243 1232 0 0 на НП 3 132 6 143 -3 011 0 0 Динамика за на КП отчетный период 81 360 83 745 1, 47 1, 46 Средний показатель за отчетный период = 2 385 0, 00 1, 47 2/16/2018 35

6. Коэф. маневренности функционирующего капитала = Медленно реализуемые активы Уменьшение показателя - положительный факт Чистый оборотный капитал Показывает, какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности. Числитель А 3. Медленно реализуемые активы: - Запасы - Долгосрочная дебиторская задолженность - НДС - Прочие оборотные активы Знаменатель Чистый оборотный капитал (NWC) = Коэф. маневренности функционирующего капитала = на НП Динамика за на КП отчетный период 119 377 122 509 115134 121277 4243 1232 0 0 на НП 3 132 6 143 -3 011 0 0 Динамика за на КП отчетный период 81 360 83 745 1, 47 1, 46 Средний показатель за отчетный период = 2 385 0, 00 1, 47 2/16/2018 35

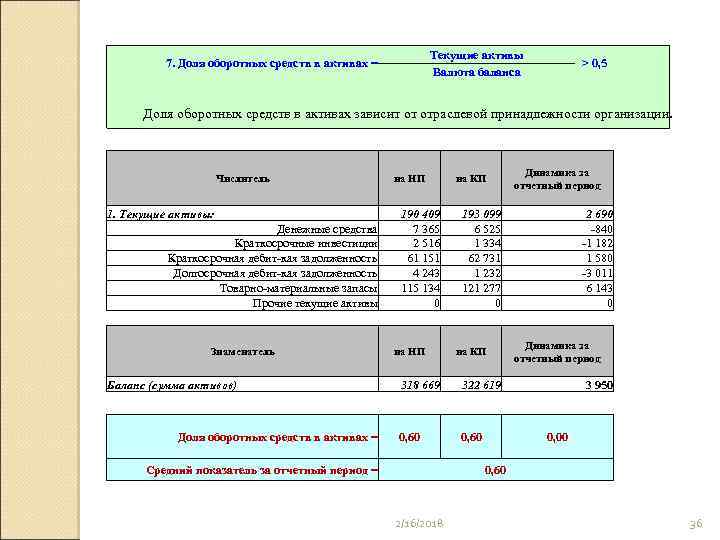

Текущие активы Валюта баланса 7. Доля оборотных средств в активах = > 0, 5 Доля оборотных средств в активах зависит от отраслевой принадлежности организации. Числитель 1. Текущие активы: Денежные средства Краткосрочные инвестиции Краткосрочная дебит-кая задолженность Долгосрочная дебит-кая задолженность Товарно-материальные запасы Прочие текущие активы Знаменатель Баланс (сумма активов) Доля оборотных средств в активах = на НП 190 409 7 365 2 516 61 151 4 243 115 134 0 на НП на КП Динамика за отчетный период 193 099 6 525 1 334 62 731 1 232 121 277 0 на КП 318 669 0, 60 Динамика за отчетный период 322 619 0, 60 2 690 -840 -1 182 1 580 -3 011 6 143 0 Средний показатель за отчетный период = 3 950 0, 00 0, 60 2/16/2018 36

Текущие активы Валюта баланса 7. Доля оборотных средств в активах = > 0, 5 Доля оборотных средств в активах зависит от отраслевой принадлежности организации. Числитель 1. Текущие активы: Денежные средства Краткосрочные инвестиции Краткосрочная дебит-кая задолженность Долгосрочная дебит-кая задолженность Товарно-материальные запасы Прочие текущие активы Знаменатель Баланс (сумма активов) Доля оборотных средств в активах = на НП 190 409 7 365 2 516 61 151 4 243 115 134 0 на НП на КП Динамика за отчетный период 193 099 6 525 1 334 62 731 1 232 121 277 0 на КП 318 669 0, 60 Динамика за отчетный период 322 619 0, 60 2 690 -840 -1 182 1 580 -3 011 6 143 0 Средний показатель за отчетный период = 3 950 0, 00 0, 60 2/16/2018 36

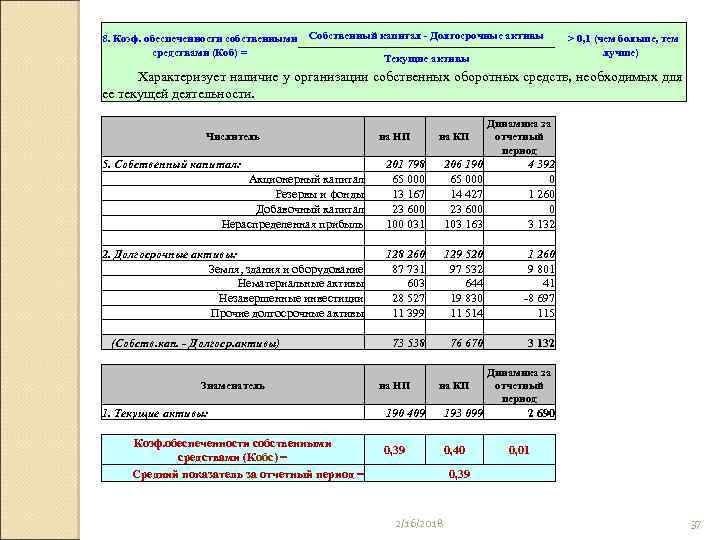

8. Коэф. обеспеченности собственными Собственный капитал - Долгосрочные активы средствами (Коб) = Текущие активы > 0, 1 (чем больше, тем лучше) Характеризует наличие у организации собственных оборотных средств, необходимых для ее текущей деятельности. Числитель 5. Собственный капитал: Акционерный капитал Резервы и фонды Добавочный капитал Нераспределенная прибыль 2. Долгосрочные активы: Земля, здания и оборудование Нематериальные активы Незавершенные инвестиции Прочие долгосрочные активы (Собств. кап. - Долгоср. активы) Знаменатель 1. Текущие активы: Коэф. обеспеченности собственными средствами (Кобс) = Средний показатель за отчетный период = на НП на КП 201 798 65 000 13 167 23 600 100 031 206 190 65 000 14 427 23 600 103 163 4 392 0 1 260 0 3 132 128 260 87 731 603 28 527 11 399 129 520 97 532 644 19 830 11 514 1 260 9 801 41 -8 697 115 73 538 на НП Динамика за отчетный период 76 670 на КП 190 409 193 099 0, 39 0, 40 3 132 Динамика за отчетный период 2 690 0, 01 0, 39 2/16/2018 37

8. Коэф. обеспеченности собственными Собственный капитал - Долгосрочные активы средствами (Коб) = Текущие активы > 0, 1 (чем больше, тем лучше) Характеризует наличие у организации собственных оборотных средств, необходимых для ее текущей деятельности. Числитель 5. Собственный капитал: Акционерный капитал Резервы и фонды Добавочный капитал Нераспределенная прибыль 2. Долгосрочные активы: Земля, здания и оборудование Нематериальные активы Незавершенные инвестиции Прочие долгосрочные активы (Собств. кап. - Долгоср. активы) Знаменатель 1. Текущие активы: Коэф. обеспеченности собственными средствами (Кобс) = Средний показатель за отчетный период = на НП на КП 201 798 65 000 13 167 23 600 100 031 206 190 65 000 14 427 23 600 103 163 4 392 0 1 260 0 3 132 128 260 87 731 603 28 527 11 399 129 520 97 532 644 19 830 11 514 1 260 9 801 41 -8 697 115 73 538 на НП Динамика за отчетный период 76 670 на КП 190 409 193 099 0, 39 0, 40 3 132 Динамика за отчетный период 2 690 0, 01 0, 39 2/16/2018 37

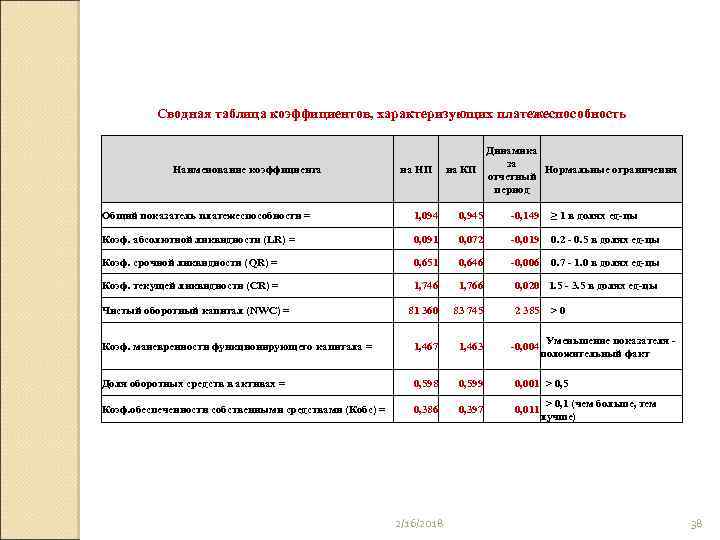

Сводная таблица коэффициентов, характеризующих платежеспособность Наименование коэффициента на НП Динамика за на КП Нормальные ограничения отчетный период Общий показатель платежеспособности = 1, 094 0, 945 -0, 149 ≥ 1 в долях ед-цы Коэф. абсолютной ликвидности (LR) = 0, 091 0, 072 -0, 019 0. 2 - 0. 5 в долях ед-цы Коэф. срочной ликвидности (QR) = 0, 651 0, 646 -0, 006 0. 7 - 1. 0 в долях ед-цы Коэф. текущей ликвидности (CR) = 1, 746 1, 766 0, 020 1. 5 - 3. 5 в долях ед-цы 81 360 83 745 Коэф. маневренности функционирующего капитала = 1, 467 1, 463 Доля оборотных средств в активах = 0, 598 0, 599 0, 001 > 0, 5 Коэф. обеспеченности собственными средствами (Кобс) = 0, 386 0, 397 0, 011 Чистый оборотный капитал (NWC) = 2/16/2018 2 385 > 0 -0, 004 Уменьшение показателя - положительный факт > 0, 1 (чем больше, тем лучше) 38

Сводная таблица коэффициентов, характеризующих платежеспособность Наименование коэффициента на НП Динамика за на КП Нормальные ограничения отчетный период Общий показатель платежеспособности = 1, 094 0, 945 -0, 149 ≥ 1 в долях ед-цы Коэф. абсолютной ликвидности (LR) = 0, 091 0, 072 -0, 019 0. 2 - 0. 5 в долях ед-цы Коэф. срочной ликвидности (QR) = 0, 651 0, 646 -0, 006 0. 7 - 1. 0 в долях ед-цы Коэф. текущей ликвидности (CR) = 1, 746 1, 766 0, 020 1. 5 - 3. 5 в долях ед-цы 81 360 83 745 Коэф. маневренности функционирующего капитала = 1, 467 1, 463 Доля оборотных средств в активах = 0, 598 0, 599 0, 001 > 0, 5 Коэф. обеспеченности собственными средствами (Кобс) = 0, 386 0, 397 0, 011 Чистый оборотный капитал (NWC) = 2/16/2018 2 385 > 0 -0, 004 Уменьшение показателя - положительный факт > 0, 1 (чем больше, тем лучше) 38

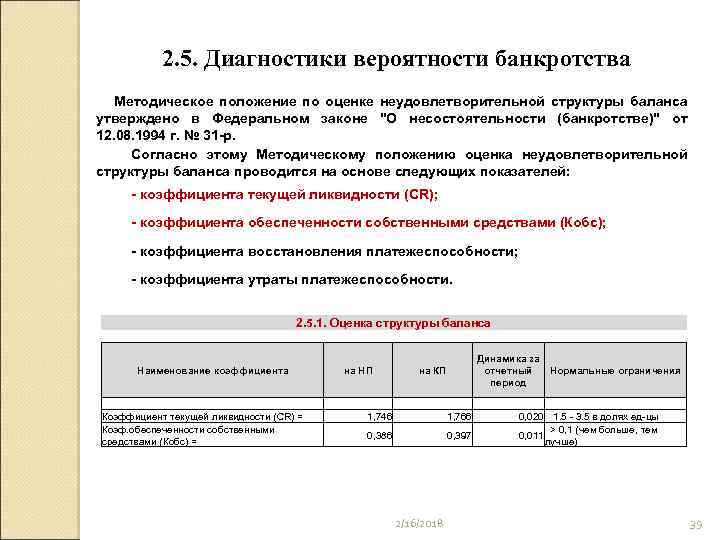

2. 5. Диагностики вероятности банкротства Методическое положение по оценке неудовлетворительной структуры баланса утверждено в Федеральном законе "О несостоятельности (банкротстве)" от 12. 08. 1994 г. № 31 -р. Согласно этому Методическому положению оценка неудовлетворительной структуры баланса проводится на основе следующих показателей: - коэффициента текущей ликвидности (CR); - коэффициента обеспеченности собственными средствами (Кобс); - коэффициента восстановления платежеспособности; - коэффициента утраты платежеспособности. 2. 5. 1. Оценка структуры баланса Наименование коэффициента Коэффициент текущей ликвидности (CR) = Коэф. обеспеченности собственными средствами (Кобс) = на НП Динамика за отчетный Нормальные ограничения период на КП 1, 746 1, 766 0, 386 0, 397 2/16/2018 0, 020 1. 5 - 3. 5 в долях ед-цы > 0, 1 (чем больше, тем 0, 011 лучше) 39

2. 5. Диагностики вероятности банкротства Методическое положение по оценке неудовлетворительной структуры баланса утверждено в Федеральном законе "О несостоятельности (банкротстве)" от 12. 08. 1994 г. № 31 -р. Согласно этому Методическому положению оценка неудовлетворительной структуры баланса проводится на основе следующих показателей: - коэффициента текущей ликвидности (CR); - коэффициента обеспеченности собственными средствами (Кобс); - коэффициента восстановления платежеспособности; - коэффициента утраты платежеспособности. 2. 5. 1. Оценка структуры баланса Наименование коэффициента Коэффициент текущей ликвидности (CR) = Коэф. обеспеченности собственными средствами (Кобс) = на НП Динамика за отчетный Нормальные ограничения период на КП 1, 746 1, 766 0, 386 0, 397 2/16/2018 0, 020 1. 5 - 3. 5 в долях ед-цы > 0, 1 (чем больше, тем 0, 011 лучше) 39

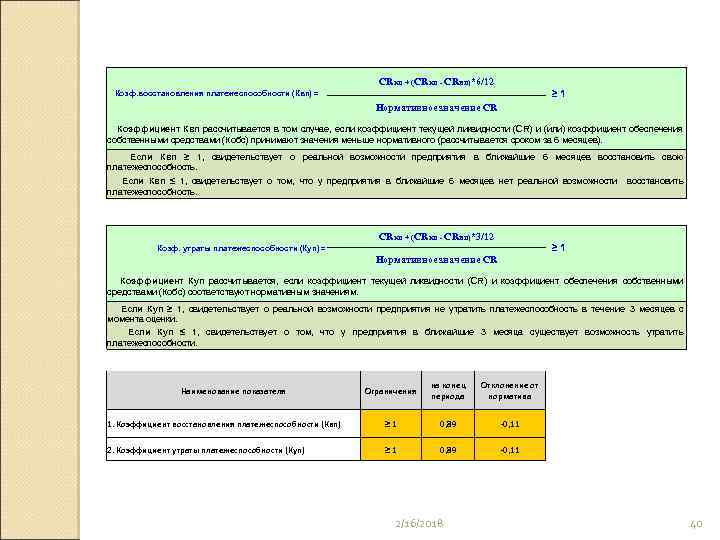

CRкп + (CRкп - CRнп)*6/12 ≥ 1 Коэф. восстановления платежеспособности (Квп) = Нормативное значение CR Коэффициент Квп рассчитывается в том случае, если коэффициент текущей ликвидности (CR) и (или) коэффициент обеспечения собственными средствами (Кобс) принимают значения меньше нормативного (рассчитывается сроком за 6 месяцев). Если Квп ≥ 1, свидетельствует о реальной возможности предприятия в ближайшие 6 месяцев восстановить свою платежеспособность. Если Квп ≤ 1, свидетельствует о том, что у предприятия в ближайшие 6 месяцев нет реальной возможности восстановить платежеспособность. CRкп + (CRкп - CRнп)*3/12 ≥ 1 Коэф. утраты платежеспособности (Куп) = Нормативное значение CR Коэффициент Куп рассчитывается, если коэффициент текущей ликвидности (CR) и коэффициент обеспечения собственными средствами (Кобс) соответствуют нормативным значениям. Если Куп ≥ 1, свидетельствует о реальной возможности предприятия не утратить платежеспособность в течение 3 месяцев с момента оценки. Если Куп ≤ 1, свидетельствует о том, что у предприятия в ближайшие 3 месяца существует возможность утратить платежеспособности. Ограничения на конец периода Отклонение от норматива 1. Коэффициент восстановления платежеспособности (Квп) ≥ 1 0, 89 -0, 11 2. Коэффициент утраты платежеспособности (Куп) ≥ 1 0, 89 -0, 11 Наименование показателя 2/16/2018 40

CRкп + (CRкп - CRнп)*6/12 ≥ 1 Коэф. восстановления платежеспособности (Квп) = Нормативное значение CR Коэффициент Квп рассчитывается в том случае, если коэффициент текущей ликвидности (CR) и (или) коэффициент обеспечения собственными средствами (Кобс) принимают значения меньше нормативного (рассчитывается сроком за 6 месяцев). Если Квп ≥ 1, свидетельствует о реальной возможности предприятия в ближайшие 6 месяцев восстановить свою платежеспособность. Если Квп ≤ 1, свидетельствует о том, что у предприятия в ближайшие 6 месяцев нет реальной возможности восстановить платежеспособность. CRкп + (CRкп - CRнп)*3/12 ≥ 1 Коэф. утраты платежеспособности (Куп) = Нормативное значение CR Коэффициент Куп рассчитывается, если коэффициент текущей ликвидности (CR) и коэффициент обеспечения собственными средствами (Кобс) соответствуют нормативным значениям. Если Куп ≥ 1, свидетельствует о реальной возможности предприятия не утратить платежеспособность в течение 3 месяцев с момента оценки. Если Куп ≤ 1, свидетельствует о том, что у предприятия в ближайшие 3 месяца существует возможность утратить платежеспособности. Ограничения на конец периода Отклонение от норматива 1. Коэффициент восстановления платежеспособности (Квп) ≥ 1 0, 89 -0, 11 2. Коэффициент утраты платежеспособности (Куп) ≥ 1 0, 89 -0, 11 Наименование показателя 2/16/2018 40

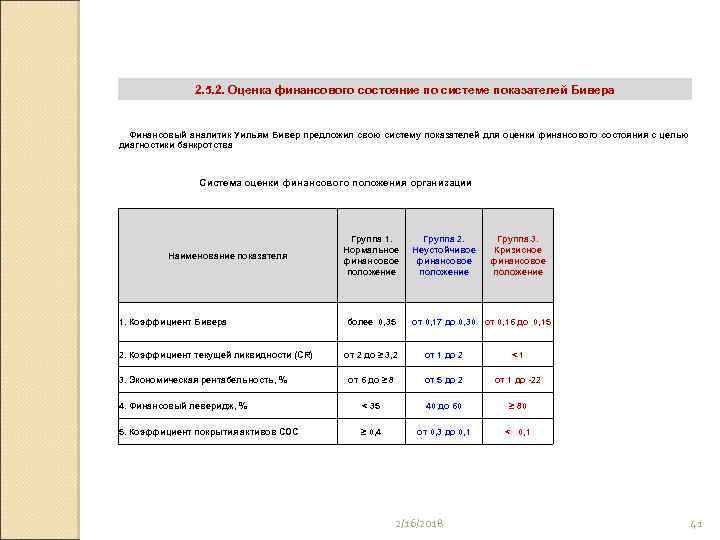

2. 5. 2. Оценка финансового состояние по системе показателей Бивера Финансовый аналитик Уильям Бивер предложил свою систему показателей для оценки финансового состояния с целью диагностики банкротства Система оценки финансового положения организации Группа 1. Нормальное финансовое положение Группа 2. Неустойчивое финансовое положение Группа 3. Кризисное финансовое положение 1. Коэффициент Бивера более 0, 35 от 0, 17 до 0, 30 от 0, 16 до 0, 15 2. Коэффициент текущей ликвидности (CR) от 2 до ≥ 3, 2 от 1 до 2 < 1 от 6 до ≥ 8 от 5 до 2 от 1 до -22 4. Финансовый леверидж, % < 35 40 до 60 ≥ 80 5. Коэффициент покрытия активов СОС ≥ 0, 4 от 0, 3 до 0, 1 < 0, 1 Наименование показателя 3. Экономическая рентабельность, % 2/16/2018 41

2. 5. 2. Оценка финансового состояние по системе показателей Бивера Финансовый аналитик Уильям Бивер предложил свою систему показателей для оценки финансового состояния с целью диагностики банкротства Система оценки финансового положения организации Группа 1. Нормальное финансовое положение Группа 2. Неустойчивое финансовое положение Группа 3. Кризисное финансовое положение 1. Коэффициент Бивера более 0, 35 от 0, 17 до 0, 30 от 0, 16 до 0, 15 2. Коэффициент текущей ликвидности (CR) от 2 до ≥ 3, 2 от 1 до 2 < 1 от 6 до ≥ 8 от 5 до 2 от 1 до -22 4. Финансовый леверидж, % < 35 40 до 60 ≥ 80 5. Коэффициент покрытия активов СОС ≥ 0, 4 от 0, 3 до 0, 1 < 0, 1 Наименование показателя 3. Экономическая рентабельность, % 2/16/2018 41

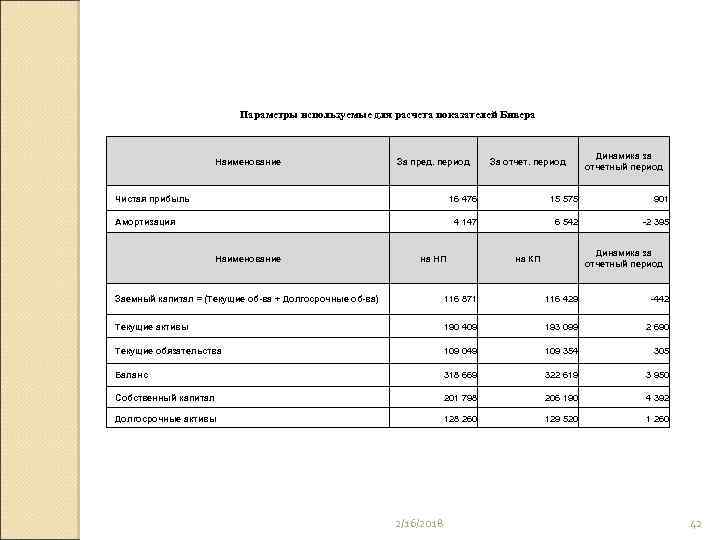

Параметры используемые для расчета показателей Бивера Наименование За пред. период Чистая прибыль За отчет. период Динамика за отчетный период 16 476 Наименование 901 4 147 Амортизация 15 575 6 542 -2 395 на НП Динамика за отчетный период на КП Заемный капитал = (Текущие об-ва + Долгосрочные об-ва) 116 871 116 429 -442 Текущие активы 190 409 193 099 2 690 Текущие обязательства 109 049 109 354 305 Баланс 318 669 322 619 3 950 Собственный капитал 201 798 206 190 4 392 Долгосрочные активы 128 260 129 520 1 260 2/16/2018 42

Параметры используемые для расчета показателей Бивера Наименование За пред. период Чистая прибыль За отчет. период Динамика за отчетный период 16 476 Наименование 901 4 147 Амортизация 15 575 6 542 -2 395 на НП Динамика за отчетный период на КП Заемный капитал = (Текущие об-ва + Долгосрочные об-ва) 116 871 116 429 -442 Текущие активы 190 409 193 099 2 690 Текущие обязательства 109 049 109 354 305 Баланс 318 669 322 619 3 950 Собственный капитал 201 798 206 190 4 392 Долгосрочные активы 128 260 129 520 1 260 2/16/2018 42

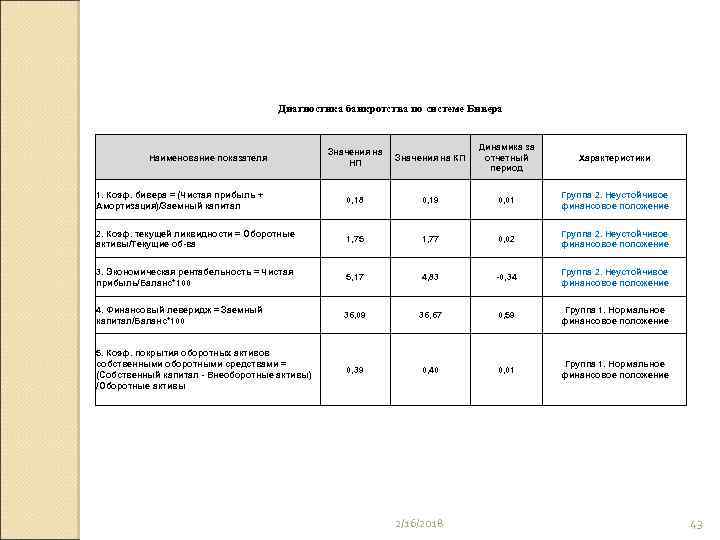

Диагностика банкротства по системе Бивера Значения на НП Значения на КП Динамика за отчетный период Характеристики 1. Коэф. бивера = (Чистая прибыль + Амортизация)/Заемный капитал 0, 18 0, 19 0, 01 Группа 2. Неустойчивое финансовое положение 2. Коэф. текущей ликвидности = Оборотные активы/Текущие об-ва 1, 75 1, 77 0, 02 Группа 2. Неустойчивое финансовое положение 3. Экономическая рентабельность = Чистая прибыль/Баланс*100 5, 17 4, 83 -0, 34 Группа 2. Неустойчивое финансовое положение 4. Финансовый леверидж = Заемный капитал/Баланс*100 36, 09 36, 67 0, 59 Группа 1. Нормальное финансовое положение 5. Коэф. покрытия оборотных активов собственными оборотными средствами = (Собственный капитал - Внеоборотные активы) /Оборотные активы 0, 39 0, 40 0, 01 Группа 1. Нормальное финансовое положение Наименование показателя 2/16/2018 43

Диагностика банкротства по системе Бивера Значения на НП Значения на КП Динамика за отчетный период Характеристики 1. Коэф. бивера = (Чистая прибыль + Амортизация)/Заемный капитал 0, 18 0, 19 0, 01 Группа 2. Неустойчивое финансовое положение 2. Коэф. текущей ликвидности = Оборотные активы/Текущие об-ва 1, 75 1, 77 0, 02 Группа 2. Неустойчивое финансовое положение 3. Экономическая рентабельность = Чистая прибыль/Баланс*100 5, 17 4, 83 -0, 34 Группа 2. Неустойчивое финансовое положение 4. Финансовый леверидж = Заемный капитал/Баланс*100 36, 09 36, 67 0, 59 Группа 1. Нормальное финансовое положение 5. Коэф. покрытия оборотных активов собственными оборотными средствами = (Собственный капитал - Внеоборотные активы) /Оборотные активы 0, 39 0, 40 0, 01 Группа 1. Нормальное финансовое положение Наименование показателя 2/16/2018 43

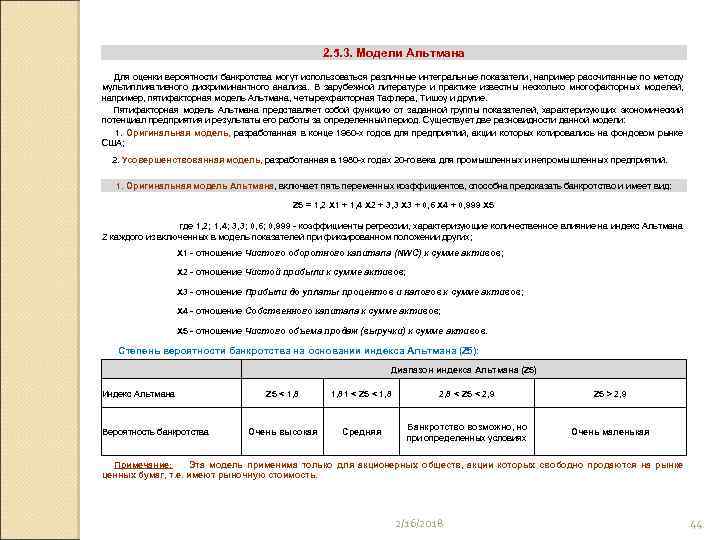

2. 5. 3. Модели Альтмана Для оценки вероятности банкротства могут использоваться различные интегральные показатели, например рассчитанные по методу мультипликативного дискриминантного анализа. В зарубежной литературе и практике известны несколько многофакторных моделей, например, пятифакторная модель Альтмана, четырехфакторная Тафлера, Тишоу и другие. Пятифакторная модель Альтмана представляет собой функцию от заданной группы показателей, характеризующих экономический потенциал предприятия и результаты его работы за определенный период. Существует две разновидности данной модели: 1. Оригинальная модель, разработанная в конце 1960 -х годов для предприятий, акции которых котировались на фондовом рынке США; 2. Усовершенствованная модель, разработанная в 1980 -х годах 20 -го века для промышленных и непромышленных предприятий. 1. Оригинальная модель Альтмана, включает пять переменных коэффициентов, способна предсказать банкротство и имеет вид: Z 5 = 1, 2 X 1 + 1, 4 X 2 + 3, 3 X 3 + 0, 6 X 4 + 0, 999 X 5 где 1, 2; 1, 4; 3, 3; 0, 6; 0, 999 - коэффициенты регрессии, характеризующие количественное влияние на индекс Альтмана Z каждого из включенных в модель показателей при фиксированном положении других; Х 1 - отношение Чистого оборотного капитала (NWC) к сумме активов; Х 2 - отношение Чистой прибыли к сумме активов; Х 3 - отношение Прибыли до уплаты процентов и налогов к сумме активов; Х 4 - отношение Собственного капитала к сумме активов; Х 5 - отношение Чистого объема продаж (выручки) к сумме активов. Степень вероятности банкротства на основании индекса Альтмана (Z 5): Индекс Альтмана Вероятность банкротства Диапазон индекса Альтмана (Z 5) Z 5 < 1, 81 < Z 5 < 1, 8 2, 8 < Z 5 < 2, 9 Z 5 > 2, 9 Очень высокая Средняя Банкротство возможно, но при определенных условиях Очень маленькая Примечание: Эта модель применима только для акционерных обществ, акции которых свободно продаются на рынке ценных бумаг, т. е. имеют рыночную стоимость. 2/16/2018 44

2. 5. 3. Модели Альтмана Для оценки вероятности банкротства могут использоваться различные интегральные показатели, например рассчитанные по методу мультипликативного дискриминантного анализа. В зарубежной литературе и практике известны несколько многофакторных моделей, например, пятифакторная модель Альтмана, четырехфакторная Тафлера, Тишоу и другие. Пятифакторная модель Альтмана представляет собой функцию от заданной группы показателей, характеризующих экономический потенциал предприятия и результаты его работы за определенный период. Существует две разновидности данной модели: 1. Оригинальная модель, разработанная в конце 1960 -х годов для предприятий, акции которых котировались на фондовом рынке США; 2. Усовершенствованная модель, разработанная в 1980 -х годах 20 -го века для промышленных и непромышленных предприятий. 1. Оригинальная модель Альтмана, включает пять переменных коэффициентов, способна предсказать банкротство и имеет вид: Z 5 = 1, 2 X 1 + 1, 4 X 2 + 3, 3 X 3 + 0, 6 X 4 + 0, 999 X 5 где 1, 2; 1, 4; 3, 3; 0, 6; 0, 999 - коэффициенты регрессии, характеризующие количественное влияние на индекс Альтмана Z каждого из включенных в модель показателей при фиксированном положении других; Х 1 - отношение Чистого оборотного капитала (NWC) к сумме активов; Х 2 - отношение Чистой прибыли к сумме активов; Х 3 - отношение Прибыли до уплаты процентов и налогов к сумме активов; Х 4 - отношение Собственного капитала к сумме активов; Х 5 - отношение Чистого объема продаж (выручки) к сумме активов. Степень вероятности банкротства на основании индекса Альтмана (Z 5): Индекс Альтмана Вероятность банкротства Диапазон индекса Альтмана (Z 5) Z 5 < 1, 81 < Z 5 < 1, 8 2, 8 < Z 5 < 2, 9 Z 5 > 2, 9 Очень высокая Средняя Банкротство возможно, но при определенных условиях Очень маленькая Примечание: Эта модель применима только для акционерных обществ, акции которых свободно продаются на рынке ценных бумаг, т. е. имеют рыночную стоимость. 2/16/2018 44

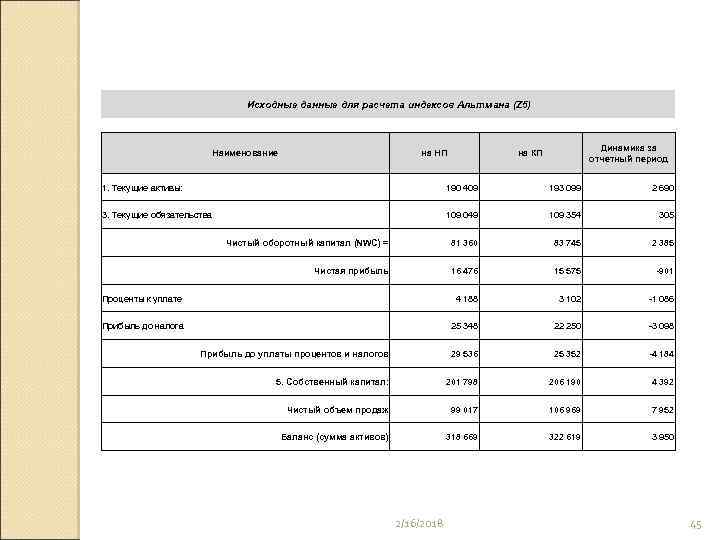

Исходные данные для расчета индексов Альтмана (Z 5) Наименование на НП Динамика за отчетный период на КП 1. Текущие активы: 190 409 193 099 2 690 3. Текущие обязательства 109 049 109 354 305 Чистый оборотный капитал (NWC) = 81 360 83 745 2 385 Чистая прибыль 16 476 15 575 -901 Проценты к уплате 4 188 3 102 -1 086 Прибыль до налога 25 348 22 250 -3 098 Прибыль до уплаты процентов и налогов 29 536 25 352 -4 184 5. Собственный капитал: 201 798 206 190 4 392 Чистый объем продаж 99 017 106 969 7 952 Баланс (сумма активов) 318 669 322 619 3 950 2/16/2018 45

Исходные данные для расчета индексов Альтмана (Z 5) Наименование на НП Динамика за отчетный период на КП 1. Текущие активы: 190 409 193 099 2 690 3. Текущие обязательства 109 049 109 354 305 Чистый оборотный капитал (NWC) = 81 360 83 745 2 385 Чистая прибыль 16 476 15 575 -901 Проценты к уплате 4 188 3 102 -1 086 Прибыль до налога 25 348 22 250 -3 098 Прибыль до уплаты процентов и налогов 29 536 25 352 -4 184 5. Собственный капитал: 201 798 206 190 4 392 Чистый объем продаж 99 017 106 969 7 952 Баланс (сумма активов) 318 669 322 619 3 950 2/16/2018 45

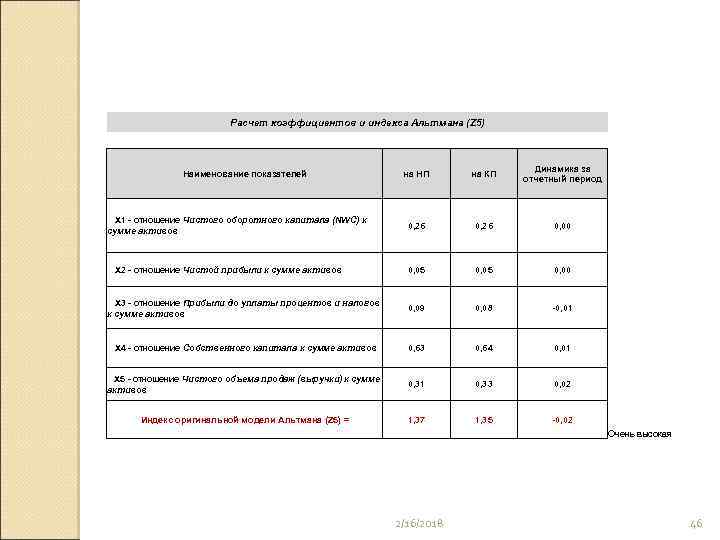

Расчет коэффициентов и индекса Альтмана (Z 5) на НП на КП Динамика за отчетный период Х 1 - отношение Чистого оборотного капитала (NWC) к сумме активов 0, 26 0, 00 Х 2 - отношение Чистой прибыли к сумме активов 0, 05 0, 00 Х 3 - отношение Прибыли до уплаты процентов и налогов к сумме активов 0, 09 0, 08 -0, 01 Х 4 - отношение Собственного капитала к сумме активов 0, 63 0, 64 0, 01 Х 5 - отношение Чистого объема продаж (выручки) к сумме активов 0, 31 0, 33 0, 02 Индекс оригинальной модели Альтмана (Z 5) = 1, 37 1, 35 -0, 02 Наименование показателей Очень высокая 2/16/2018 46

Расчет коэффициентов и индекса Альтмана (Z 5) на НП на КП Динамика за отчетный период Х 1 - отношение Чистого оборотного капитала (NWC) к сумме активов 0, 26 0, 00 Х 2 - отношение Чистой прибыли к сумме активов 0, 05 0, 00 Х 3 - отношение Прибыли до уплаты процентов и налогов к сумме активов 0, 09 0, 08 -0, 01 Х 4 - отношение Собственного капитала к сумме активов 0, 63 0, 64 0, 01 Х 5 - отношение Чистого объема продаж (выручки) к сумме активов 0, 31 0, 33 0, 02 Индекс оригинальной модели Альтмана (Z 5) = 1, 37 1, 35 -0, 02 Наименование показателей Очень высокая 2/16/2018 46

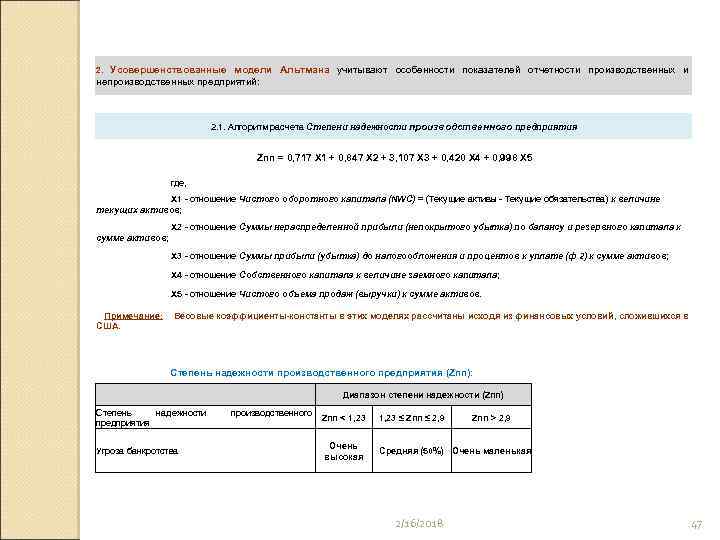

Усовершенствованные модели Альтмана учитывают особенности показателей отчетности производственных и непроизводственных предприятий: 2. 1. Алгоритм расчета Степени надежности производственного предприятия Zпп = 0, 717 X 1 + 0, 847 X 2 + 3, 107 X 3 + 0, 420 X 4 + 0, 998 X 5 где, Х 1 - отношение Чистого оборотного капитала (NWC) = (Текущие активы - Текущие обязательства) к величине текущих активов; Х 2 - отношение Суммы нераспределенной прибыли (непокрытого убытка) по балансу и резервного капитала к сумме активов; Х 3 - отношение Суммы прибыли (убытка) до налогообложения и процентов к уплате (ф 2) к сумме активов; Х 4 - отношение Собственного капитала к величине заемного капитала; Х 5 - отношение Чистого объема продаж (выручки) к сумме активов. Примечание: Весовые коэффициенты-константы в этих моделях рассчитаны исходя из финансовых условий, сложившихся в США. Степень надежности производственного предприятия (Zпп): Степень надежности предприятия Угроза банкротства Диапазон степени надежности (Zпп) производственного Zпп < 1, 23 Очень высокая 1, 23 ≤ Zпп ≤ 2, 9 Zпп > 2, 9 Средняя (50%) Очень маленькая 2/16/2018 47

Усовершенствованные модели Альтмана учитывают особенности показателей отчетности производственных и непроизводственных предприятий: 2. 1. Алгоритм расчета Степени надежности производственного предприятия Zпп = 0, 717 X 1 + 0, 847 X 2 + 3, 107 X 3 + 0, 420 X 4 + 0, 998 X 5 где, Х 1 - отношение Чистого оборотного капитала (NWC) = (Текущие активы - Текущие обязательства) к величине текущих активов; Х 2 - отношение Суммы нераспределенной прибыли (непокрытого убытка) по балансу и резервного капитала к сумме активов; Х 3 - отношение Суммы прибыли (убытка) до налогообложения и процентов к уплате (ф 2) к сумме активов; Х 4 - отношение Собственного капитала к величине заемного капитала; Х 5 - отношение Чистого объема продаж (выручки) к сумме активов. Примечание: Весовые коэффициенты-константы в этих моделях рассчитаны исходя из финансовых условий, сложившихся в США. Степень надежности производственного предприятия (Zпп): Степень надежности предприятия Угроза банкротства Диапазон степени надежности (Zпп) производственного Zпп < 1, 23 Очень высокая 1, 23 ≤ Zпп ≤ 2, 9 Zпп > 2, 9 Средняя (50%) Очень маленькая 2/16/2018 47

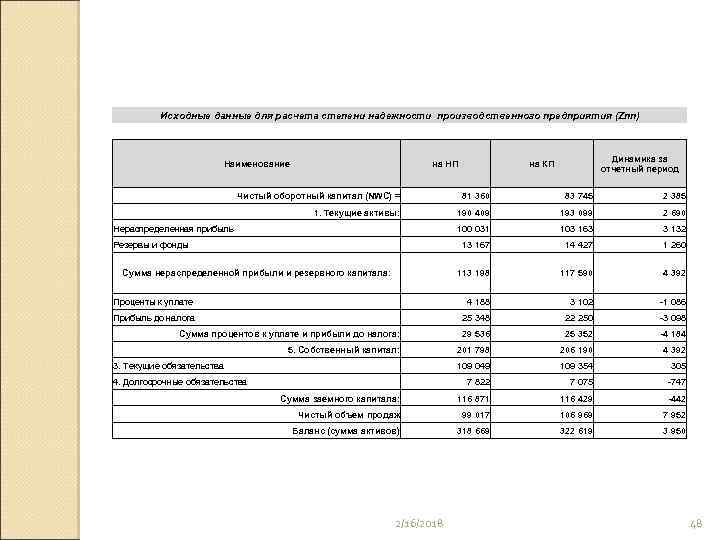

Исходные данные для расчета степени надежности производственного предприятия (Zпп) Наименование на НП Динамика за отчетный период на КП Чистый оборотный капитал (NWC) = 81 360 83 745 2 385 1. Текущие активы: 190 409 193 099 2 690 100 031 103 163 3 132 13 167 14 427 1 260 113 198 117 590 4 392 Проценты к уплате 4 188 3 102 -1 086 Прибыль до налога 25 348 22 250 -3 098 Сумма процентов к уплате и прибыли до налога: 29 536 25 352 -4 184 5. Собственный капитал: 201 798 206 190 4 392 109 049 109 354 305 7 822 7 075 -747 Сумма заемного капитала: 116 871 116 429 -442 Чистый объем продаж 99 017 106 969 7 952 Баланс (сумма активов) 318 669 322 619 3 950 Нераспределенная прибыль Резервы и фонды Сумма нераспределенной прибыли и резервного капитала: 3. Текущие обязательства 4. Долгосрочные обязательства 2/16/2018 48

Исходные данные для расчета степени надежности производственного предприятия (Zпп) Наименование на НП Динамика за отчетный период на КП Чистый оборотный капитал (NWC) = 81 360 83 745 2 385 1. Текущие активы: 190 409 193 099 2 690 100 031 103 163 3 132 13 167 14 427 1 260 113 198 117 590 4 392 Проценты к уплате 4 188 3 102 -1 086 Прибыль до налога 25 348 22 250 -3 098 Сумма процентов к уплате и прибыли до налога: 29 536 25 352 -4 184 5. Собственный капитал: 201 798 206 190 4 392 109 049 109 354 305 7 822 7 075 -747 Сумма заемного капитала: 116 871 116 429 -442 Чистый объем продаж 99 017 106 969 7 952 Баланс (сумма активов) 318 669 322 619 3 950 Нераспределенная прибыль Резервы и фонды Сумма нераспределенной прибыли и резервного капитала: 3. Текущие обязательства 4. Долгосрочные обязательства 2/16/2018 48

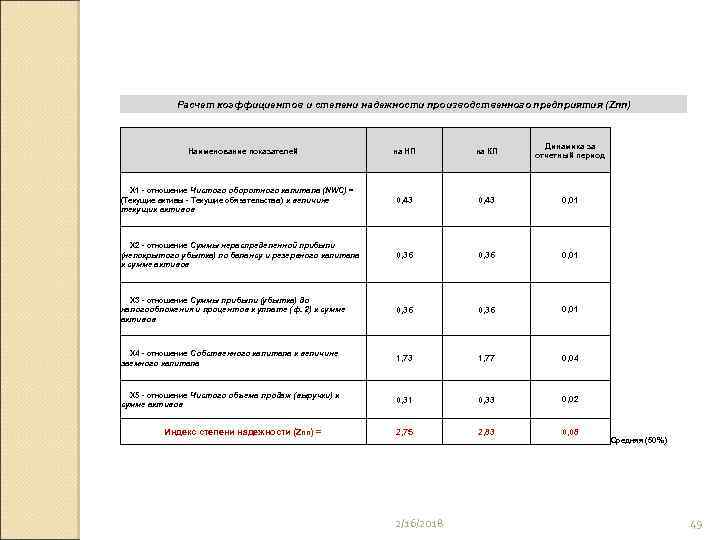

Расчет коэффициентов и степени надежности производственного предприятия (Zпп) на НП на КП Динамика за отчетный период Х 1 - отношение Чистого оборотного капитала (NWC) = (Текущие активы - Текущие обязательства) к величине текущих активов 0, 43 0, 01 Х 2 - отношение Суммы нераспределенной прибыли (непокрытого убытка) по балансу и резервного капитала к сумме активов 0, 36 0, 01 Х 3 - отношение Суммы прибыли (убытка) до налогообложения и процентов к уплате (ф. 2) к сумме активов 0, 36 0, 01 Х 4 - отношение Собственного капитала к величине заемного капитала 1, 73 1, 77 0, 04 Х 5 - отношение Чистого объема продаж (выручки) к сумме активов 0, 31 0, 33 0, 02 2, 75 2, 83 0, 08 Наименование показателей Индекс степени надежности (Zпп) = 2/16/2018 Средняя (50%) 49

Расчет коэффициентов и степени надежности производственного предприятия (Zпп) на НП на КП Динамика за отчетный период Х 1 - отношение Чистого оборотного капитала (NWC) = (Текущие активы - Текущие обязательства) к величине текущих активов 0, 43 0, 01 Х 2 - отношение Суммы нераспределенной прибыли (непокрытого убытка) по балансу и резервного капитала к сумме активов 0, 36 0, 01 Х 3 - отношение Суммы прибыли (убытка) до налогообложения и процентов к уплате (ф. 2) к сумме активов 0, 36 0, 01 Х 4 - отношение Собственного капитала к величине заемного капитала 1, 73 1, 77 0, 04 Х 5 - отношение Чистого объема продаж (выручки) к сумме активов 0, 31 0, 33 0, 02 2, 75 2, 83 0, 08 Наименование показателей Индекс степени надежности (Zпп) = 2/16/2018 Средняя (50%) 49

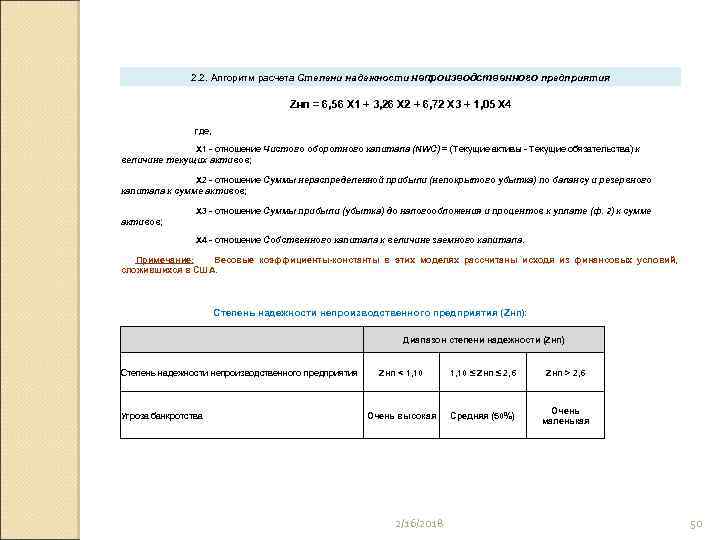

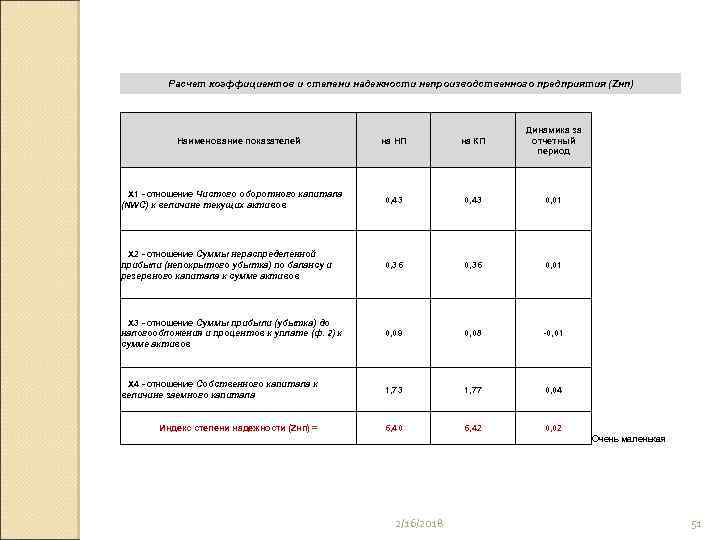

2. 2. Алгоритм расчета Степени надежности непроизводственного предприятия Zнп = 6, 56 X 1 + 3, 26 X 2 + 6, 72 X 3 + 1, 05 X 4 где, Х 1 - отношение Чистого оборотного капитала (NWC) = (Текущие активы - Текущие обязательства) к величине текущих активов; Х 2 - отношение Суммы нераспределенной прибыли (непокрытого убытка) по балансу и резервного капитала к сумме активов; Х 3 - отношение Суммы прибыли (убытка) до налогообложения и процентов к уплате (ф. 2) к сумме активов; Х 4 - отношение Собственного капитала к величине заемного капитала. Примечание: Весовые коэффициенты-константы в этих моделях рассчитаны исходя из финансовых условий, сложившихся в США. Степень надежности непроизводственного предприятия (Zнп): Степень надежности непроизводственного предприятия Угроза банкротства Диапазон степени надежности (Zнп) Zнп < 1, 10 ≤ Zнп ≤ 2, 6 Zнп > 2, 6 Очень высокая Средняя (50%) Очень маленькая 2/16/2018 50

2. 2. Алгоритм расчета Степени надежности непроизводственного предприятия Zнп = 6, 56 X 1 + 3, 26 X 2 + 6, 72 X 3 + 1, 05 X 4 где, Х 1 - отношение Чистого оборотного капитала (NWC) = (Текущие активы - Текущие обязательства) к величине текущих активов; Х 2 - отношение Суммы нераспределенной прибыли (непокрытого убытка) по балансу и резервного капитала к сумме активов; Х 3 - отношение Суммы прибыли (убытка) до налогообложения и процентов к уплате (ф. 2) к сумме активов; Х 4 - отношение Собственного капитала к величине заемного капитала. Примечание: Весовые коэффициенты-константы в этих моделях рассчитаны исходя из финансовых условий, сложившихся в США. Степень надежности непроизводственного предприятия (Zнп): Степень надежности непроизводственного предприятия Угроза банкротства Диапазон степени надежности (Zнп) Zнп < 1, 10 ≤ Zнп ≤ 2, 6 Zнп > 2, 6 Очень высокая Средняя (50%) Очень маленькая 2/16/2018 50

Расчет коэффициентов и степени надежности непроизводственного предприятия (Zнп) на НП на КП Динамика за отчетный период Х 1 - отношение Чистого оборотного капитала (NWC) к величине текущих активов 0, 43 0, 01 Х 2 - отношение Суммы нераспределенной прибыли (непокрытого убытка) по балансу и резервного капитала к сумме активов 0, 36 0, 01 Х 3 - отношение Суммы прибыли (убытка) до налогообложения и процентов к уплате (ф. 2) к сумме активов 0, 09 0, 08 -0, 01 Х 4 - отношение Собственного капитала к величине заемного капитала 1, 73 1, 77 0, 04 Индекс степени надежности (Zнп) = 6, 40 6, 42 0, 02 Наименование показателей Очень маленькая 2/16/2018 51

Расчет коэффициентов и степени надежности непроизводственного предприятия (Zнп) на НП на КП Динамика за отчетный период Х 1 - отношение Чистого оборотного капитала (NWC) к величине текущих активов 0, 43 0, 01 Х 2 - отношение Суммы нераспределенной прибыли (непокрытого убытка) по балансу и резервного капитала к сумме активов 0, 36 0, 01 Х 3 - отношение Суммы прибыли (убытка) до налогообложения и процентов к уплате (ф. 2) к сумме активов 0, 09 0, 08 -0, 01 Х 4 - отношение Собственного капитала к величине заемного капитала 1, 73 1, 77 0, 04 Индекс степени надежности (Zнп) = 6, 40 6, 42 0, 02 Наименование показателей Очень маленькая 2/16/2018 51

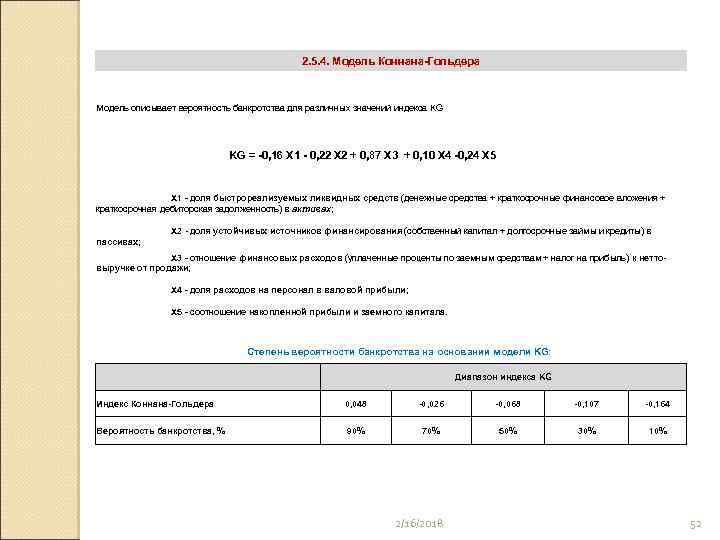

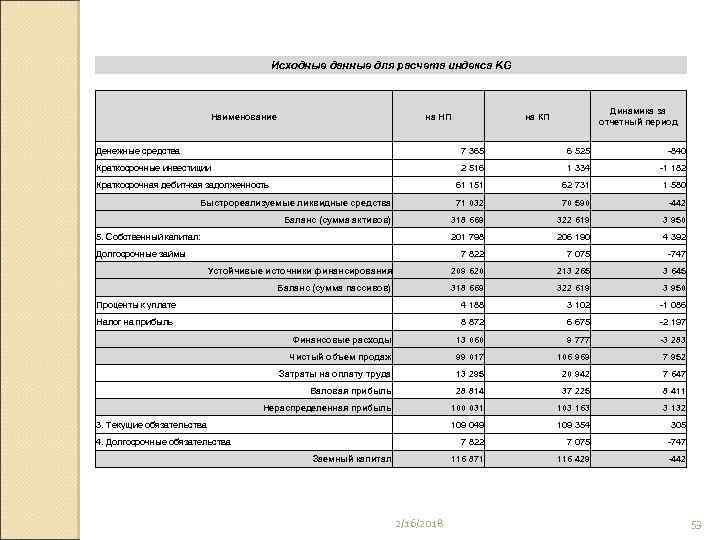

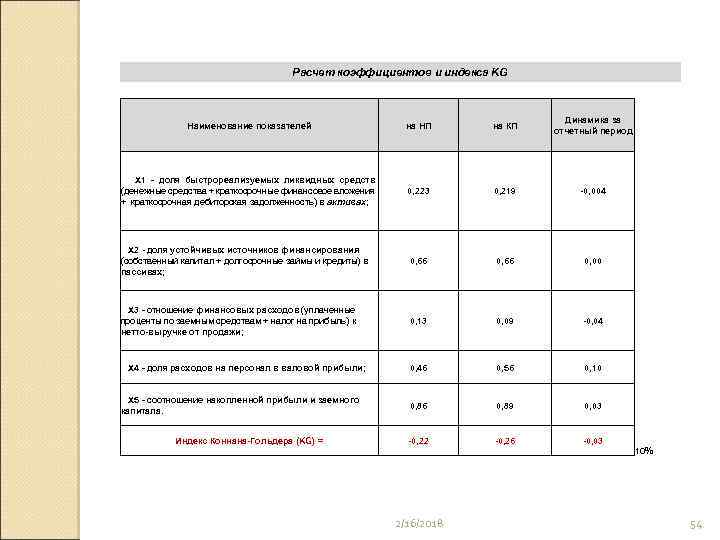

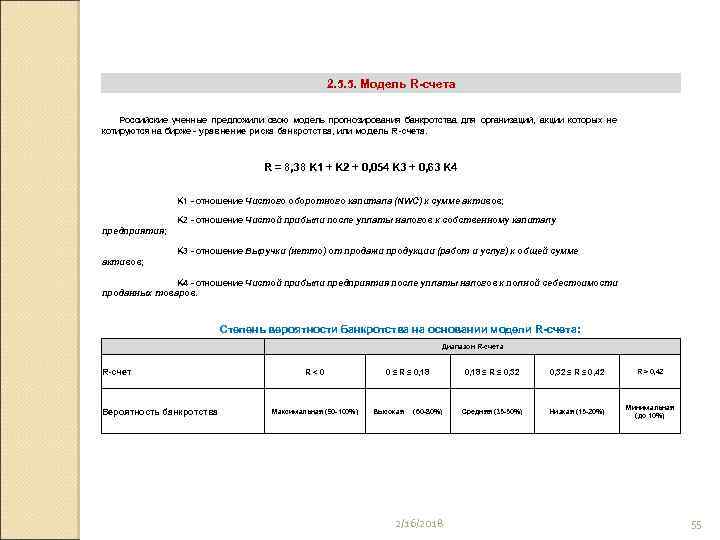

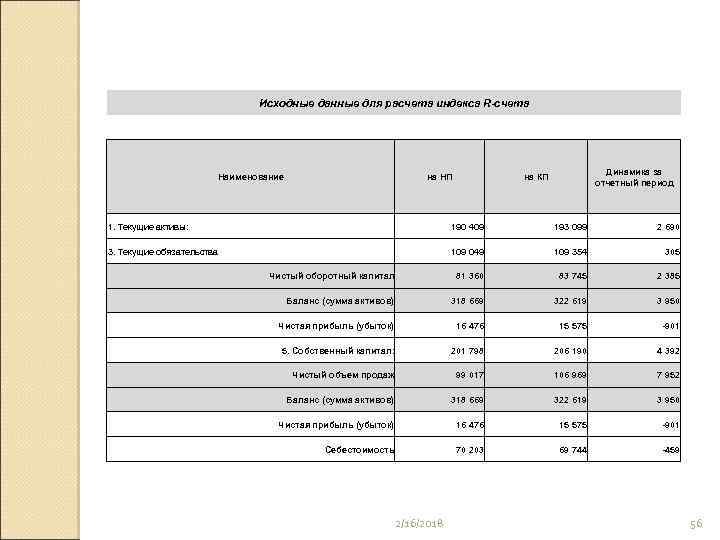

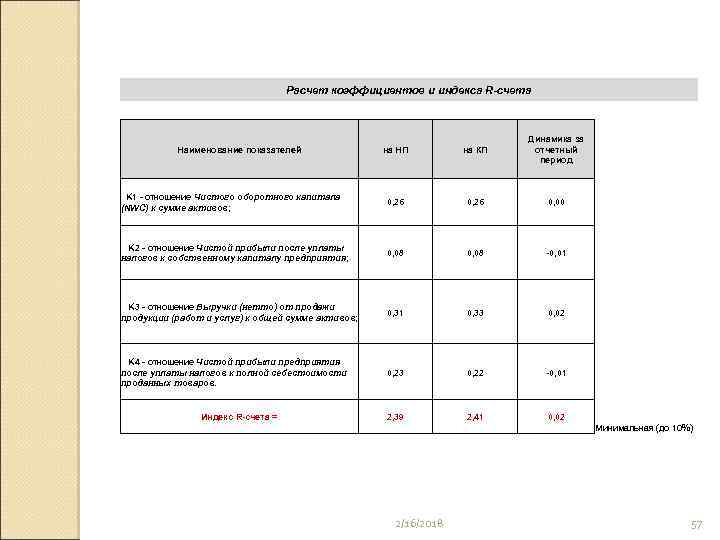

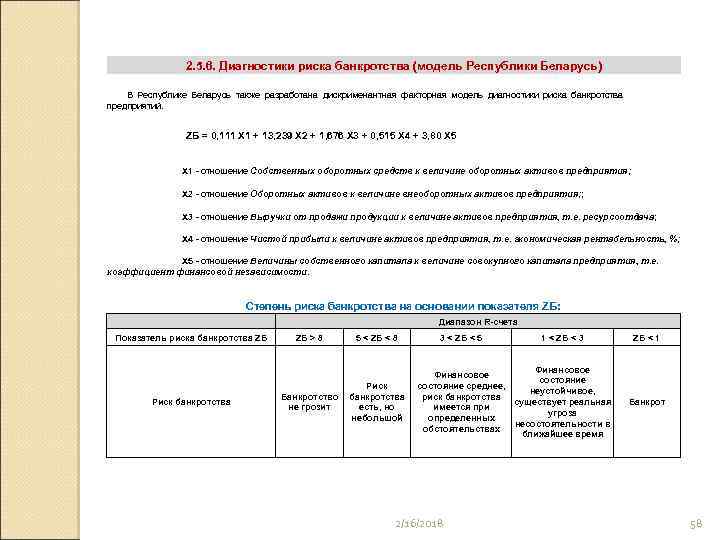

2. 5. 4. Модель Коннана-Гольдера Модель описывает вероятность банкротства для различных значений индекса KG KG = -0, 16 X 1 - 0, 22 X 2 + 0, 87 X 3 + 0, 10 X 4 -0, 24 X 5 X 1 - доля быстрореализуемых ликвидных средств (денежные средства + краткосрочные финансовое вложения + краткосрочная дебиторская задолженность) в активах; X 2 - доля устойчивых источников финансирования (собственный капитал + долгосрочные займы и кредиты) в пассивах; Х 3 - отношение финансовых расходов (уплаченные проценты по заемным средствам + налог на прибыль) к неттовыручке от продажи; Х 4 - доля расходов на персонал в валовой прибыли; Х 5 - соотношение накопленной прибыли и заемного капитала. Степень вероятности банкротства на основании модели KG: Диапазон индекса KG Индекс Коннана-Гольдера 0, 048 -0, 026 -0, 068 -0, 107 -0, 164 Вероятность банкротства, % 90% 70% 50% 30% 10% 2/16/2018 52