a52c23482e8bc6d337a9a06d8ab2e6af.ppt

- Количество слайдов: 33

Analisi e Gestione del Rischio Lezione 9 Non normalità dei rendimenti e simulazione storica

Analisi e Gestione del Rischio Lezione 9 Non normalità dei rendimenti e simulazione storica

Non normalità dei rendimenti • L’assunzione di normalità dei rendimenti non è generalmente supportata dai dati: – Asimmetria – Leptocurtosi • La non-normalità dei rendimenti riguarda sia la specificazione della distribuzione dei fattori di rischio sia la determinazione dei prezzi.

Non normalità dei rendimenti • L’assunzione di normalità dei rendimenti non è generalmente supportata dai dati: – Asimmetria – Leptocurtosi • La non-normalità dei rendimenti riguarda sia la specificazione della distribuzione dei fattori di rischio sia la determinazione dei prezzi.

Informazione implicita e storica • La letteratura sulla non normalità dei rendimenti riguarda sia l’informazione storica (analisi serie storiche) sia l’informazione implicita (analisi dei prezzi delle opzioni) • Modelli econometrici: hanno studiato possibili distribuzioni alternative alla distribuzione normale • Modelli finanziari: hanno cercato tecniche alternative di determinazione dei prezzi dei titoli derivati (opzioni) coerenti con distribuzioni alternative a quella normale

Informazione implicita e storica • La letteratura sulla non normalità dei rendimenti riguarda sia l’informazione storica (analisi serie storiche) sia l’informazione implicita (analisi dei prezzi delle opzioni) • Modelli econometrici: hanno studiato possibili distribuzioni alternative alla distribuzione normale • Modelli finanziari: hanno cercato tecniche alternative di determinazione dei prezzi dei titoli derivati (opzioni) coerenti con distribuzioni alternative a quella normale

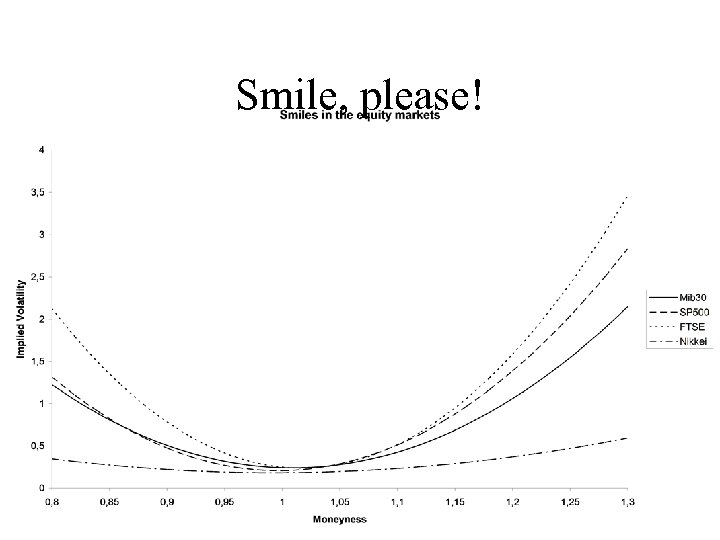

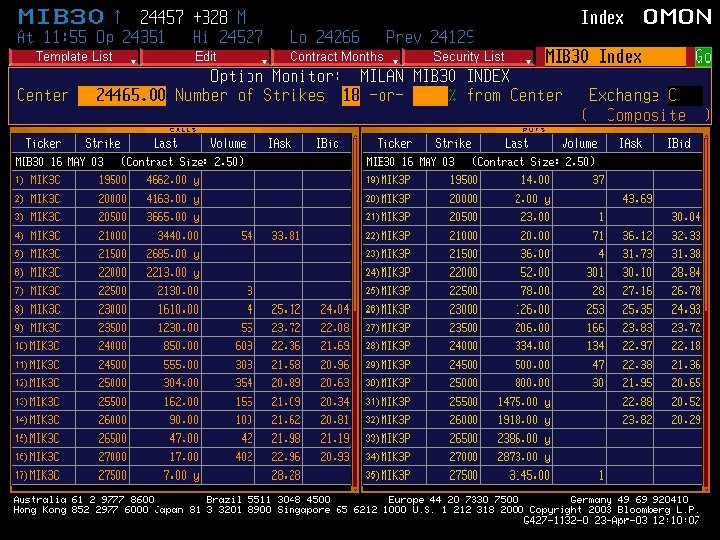

Oltre Black & Scholes • Il modello di Black & Scholes implica la stessa volatilità per ogni contratto derivato • Dal crash del 1987, questa regolarità non è supportata dai dati – La volatilità implicita varia per diversi strike (smile effect) – La volatilità implicita varia per diverse date di esercizio (struttura a termine di volatilità) • Il sottostante non ha distribuzione log-normale.

Oltre Black & Scholes • Il modello di Black & Scholes implica la stessa volatilità per ogni contratto derivato • Dal crash del 1987, questa regolarità non è supportata dai dati – La volatilità implicita varia per diversi strike (smile effect) – La volatilità implicita varia per diverse date di esercizio (struttura a termine di volatilità) • Il sottostante non ha distribuzione log-normale.

Smile, please!

Smile, please!

Non-normalità dei rendimenti • La distribuzione normale è completamente descritta dai primi due momenti, media e varianza. • La varianza di una variabile a distribuzione normale è costante. • Non normalità dei rendimenti significa che la varianza – Non esiste (es. distribuzioni di Cauchy) – E’ una variabile stocastica

Non-normalità dei rendimenti • La distribuzione normale è completamente descritta dai primi due momenti, media e varianza. • La varianza di una variabile a distribuzione normale è costante. • Non normalità dei rendimenti significa che la varianza – Non esiste (es. distribuzioni di Cauchy) – E’ una variabile stocastica

Momento terzo: asimmetria • La distribuzione normale è simmetrica. • Distribuzione non normale può significare asimmetria nella distribuzione, cioè diversa probabilità di aumento e diminuzione del prezzo • I trader sanno che una distribuzione asimmetrica è legata a volatilità implicite decrescenti all’aumentare della moneyness (trade the skew)

Momento terzo: asimmetria • La distribuzione normale è simmetrica. • Distribuzione non normale può significare asimmetria nella distribuzione, cioè diversa probabilità di aumento e diminuzione del prezzo • I trader sanno che una distribuzione asimmetrica è legata a volatilità implicite decrescenti all’aumentare della moneyness (trade the skew)

Momento quarto: curtosi • La distribuzione normale standard ha curtosi pari a 3. Distribuzioni con eccesso di curtosi presentano il cosiddetto fenomeno di “code grasse” (fat tails) • Leptocurtosi significa che la probabilità di eventi estremi è maggiore di quanto previsto dalla distribuzione normale • Evidenza da serie storiche: ad esempio, un evento come il crollo di borsa del 19/10/87 avrebbe, sotto l’ipotesi di normalità dei rendimenti una probabilità pari a 10 -160!!

Momento quarto: curtosi • La distribuzione normale standard ha curtosi pari a 3. Distribuzioni con eccesso di curtosi presentano il cosiddetto fenomeno di “code grasse” (fat tails) • Leptocurtosi significa che la probabilità di eventi estremi è maggiore di quanto previsto dalla distribuzione normale • Evidenza da serie storiche: ad esempio, un evento come il crollo di borsa del 19/10/87 avrebbe, sotto l’ipotesi di normalità dei rendimenti una probabilità pari a 10 -160!!

Modelli econometrici • I primi modelli econometrici utilizzati per spiegare la non-normalità dei rendimenti sono stati i modelli Garch. • L’assunzione è che il il rendimento di un titolo segua una distribuzione a media zero e varianza ht: H(0, ht). • La varianza varia nel tempo in funzione di un processo autoregressivo, ad esempio ht = + shock 2 t-1 + ht -1

Modelli econometrici • I primi modelli econometrici utilizzati per spiegare la non-normalità dei rendimenti sono stati i modelli Garch. • L’assunzione è che il il rendimento di un titolo segua una distribuzione a media zero e varianza ht: H(0, ht). • La varianza varia nel tempo in funzione di un processo autoregressivo, ad esempio ht = + shock 2 t-1 + ht -1

Modelli Arch/Garch • Nei modelli Arch/Garch standard si assume che i rendimenti condizionali siano distribuiti normalmente: H(. ) è la distribuzione normale • In applicazioni più evolute si assume che anche H non sia distribuita normalmente, ma che sia per esempio una T-student o una funzione GED (generalised error distribution). In alternativa possono anche venire anche utilizzate delle metodologie non parametriche (semi-parametric Garch)

Modelli Arch/Garch • Nei modelli Arch/Garch standard si assume che i rendimenti condizionali siano distribuiti normalmente: H(. ) è la distribuzione normale • In applicazioni più evolute si assume che anche H non sia distribuita normalmente, ma che sia per esempio una T-student o una funzione GED (generalised error distribution). In alternativa possono anche venire anche utilizzate delle metodologie non parametriche (semi-parametric Garch)

Asimmetria di volatilità • Un problema dei modelli Garch è che la risposta del rendimento a shock di segno diverso è la stessa. • Possibili soluzioni consistono nel – distinguere il segno nella equazione dinamica della volatilità Threshold-GARCH (TGARCH) ht = + shock 2 t-1 + D shock 2 t-1 + ht -1 D = 1 se lo shock è positivo e zer altrimenti – Utilizzare una forma esponenziale EGARCH log(ht ) = + g (shockt-1 / ht -1 ) + log( ht -1 ) con g(x) = x + ( x - E( x )).

Asimmetria di volatilità • Un problema dei modelli Garch è che la risposta del rendimento a shock di segno diverso è la stessa. • Possibili soluzioni consistono nel – distinguere il segno nella equazione dinamica della volatilità Threshold-GARCH (TGARCH) ht = + shock 2 t-1 + D shock 2 t-1 + ht -1 D = 1 se lo shock è positivo e zer altrimenti – Utilizzare una forma esponenziale EGARCH log(ht ) = + g (shockt-1 / ht -1 ) + log( ht -1 ) con g(x) = x + ( x - E( x )).

Il problema della persistenza • Uno dei problemi dei modelli Garch è il fatto che la stima della volatilità su orizzonti più lontani non è affidabile. Un problema molto rilevante per prodotti di finanza strutturata. • Soluzioni: – Component Garch: ripartizione della varianza in una componente di trend e una di breve periodo – Figarch (Fiegarch): la varianza segue un processo autoregressivo a “integrazione frazionaria”.

Il problema della persistenza • Uno dei problemi dei modelli Garch è il fatto che la stima della volatilità su orizzonti più lontani non è affidabile. Un problema molto rilevante per prodotti di finanza strutturata. • Soluzioni: – Component Garch: ripartizione della varianza in una componente di trend e una di breve periodo – Figarch (Fiegarch): la varianza segue un processo autoregressivo a “integrazione frazionaria”.

Dai modelli Garch ai modelli a volatilità stocastica • Un limite dei modelli Garch è che sia la dinamica della variabile che la sua volatilità sono determinati dallo stesso shock. • Perché non considerare due shock distinti, anche se correlati, tra la variabile e la sua volatilità? • Modelli a volatilità stocastica. ht = + shock 2 t-1 + ht -1 + 2 t -1

Dai modelli Garch ai modelli a volatilità stocastica • Un limite dei modelli Garch è che sia la dinamica della variabile che la sua volatilità sono determinati dallo stesso shock. • Perché non considerare due shock distinti, anche se correlati, tra la variabile e la sua volatilità? • Modelli a volatilità stocastica. ht = + shock 2 t-1 + ht -1 + 2 t -1

Break strutturali • Un altro modo di rappresentare la volatilità nel tempo è quello di assumere che la volatilità possa cambiare con un processo “a salto”. • Modelli “switching regime”: la volatilità del processo varia tra un numero finito di possibili “stati” • Modelli “a salto”: la volatilità procede per variazioni “finite”, piuttosto che continue.

Break strutturali • Un altro modo di rappresentare la volatilità nel tempo è quello di assumere che la volatilità possa cambiare con un processo “a salto”. • Modelli “switching regime”: la volatilità del processo varia tra un numero finito di possibili “stati” • Modelli “a salto”: la volatilità procede per variazioni “finite”, piuttosto che continue.

Dati ad alta frequenza • Per alcuni mercati sono disponibili dati ad alta frequenza (transaction data o tick-by-tick). – Vantaggi: poter analizzare il processo dinamico del prezzo su intervalli di tempo molto brevi – Svantaggi: le statistiche possono essere sporcate da questioni di “microstruttura dei mercati finanziari” • Modelli “realised variance”: utilizzare statistiche intragiornaliere per rappresentare la varianza, invece della variazione (logaritmica) al quadrato su base giornaliera. Tipicamente vengono rilevati i rendimenti su intervalli di 5 minuti. Ne viene calcolata la varianza e successivamente la dinamica giornaliera.

Dati ad alta frequenza • Per alcuni mercati sono disponibili dati ad alta frequenza (transaction data o tick-by-tick). – Vantaggi: poter analizzare il processo dinamico del prezzo su intervalli di tempo molto brevi – Svantaggi: le statistiche possono essere sporcate da questioni di “microstruttura dei mercati finanziari” • Modelli “realised variance”: utilizzare statistiche intragiornaliere per rappresentare la varianza, invece della variazione (logaritmica) al quadrato su base giornaliera. Tipicamente vengono rilevati i rendimenti su intervalli di 5 minuti. Ne viene calcolata la varianza e successivamente la dinamica giornaliera.

Processi stocastici subordinati • Considerate la sequenza delle variazioni logaritmiche del prezzo in un intervallo dato, ad esempio 5 minuti. Il rendimento cumulato R = r 1 + r 2 +… ri + …+ r. N è una variabile che dipende dai processi stocastici a) i rendimenti logaritmici ri. b) il numero delle transazioni N. • R è un processo stocastico subordinato e N è il processo subordinatore. Clark (1973) mostra che R è un processo a “code grasse”. La volatilità sale quando sale il numero delle transazioni, ed è per questo correlata con i volumi.

Processi stocastici subordinati • Considerate la sequenza delle variazioni logaritmiche del prezzo in un intervallo dato, ad esempio 5 minuti. Il rendimento cumulato R = r 1 + r 2 +… ri + …+ r. N è una variabile che dipende dai processi stocastici a) i rendimenti logaritmici ri. b) il numero delle transazioni N. • R è un processo stocastico subordinato e N è il processo subordinatore. Clark (1973) mostra che R è un processo a “code grasse”. La volatilità sale quando sale il numero delle transazioni, ed è per questo correlata con i volumi.

Orologio stocastico • Il fatto che il numero delle transazioni come variabile stocastica induca non-normalità dei rendimenti suggerisce la possibilità di ricavare la normalità dei rendimenti, ponderandoli per tenere conto del diverso numero delle transazioni. • In pratica l’unità di misura del tempo viene cambiata in funzione del numero delle transazioni. Il tempo si dilata e si restringe con il numero di transazioni (stochastic clock)

Orologio stocastico • Il fatto che il numero delle transazioni come variabile stocastica induca non-normalità dei rendimenti suggerisce la possibilità di ricavare la normalità dei rendimenti, ponderandoli per tenere conto del diverso numero delle transazioni. • In pratica l’unità di misura del tempo viene cambiata in funzione del numero delle transazioni. Il tempo si dilata e si restringe con il numero di transazioni (stochastic clock)

Processi di Lévy • Non solo il tempo viene considerato non continuo, anche i prezzi non sono variabili continue, ma variano di numeri di tick di dimensione finita. • Per questo motivo, un possibile modello di rappresentazione dei prezzi è dato da una variabile “a salti puri” (pure jump). • Processi stocastici misti (diffusivi e a salti) sono noti come processi di Levy. Esempi di utilizzo di processi di Levy: modelli Variance-Gamma, modelli CGMY (Carr-Geman-Madan-Yor).

Processi di Lévy • Non solo il tempo viene considerato non continuo, anche i prezzi non sono variabili continue, ma variano di numeri di tick di dimensione finita. • Per questo motivo, un possibile modello di rappresentazione dei prezzi è dato da una variabile “a salti puri” (pure jump). • Processi stocastici misti (diffusivi e a salti) sono noti come processi di Levy. Esempi di utilizzo di processi di Levy: modelli Variance-Gamma, modelli CGMY (Carr-Geman-Madan-Yor).

Fat tails • Affrontare la non-normalità dei rendimenti richiede la soluzione di tre problemi – Tecniche di compressione dei dati per l’applicazione di modelli univariati – Determinazione del tipo di informazione da utilizzare – Scelta del modello da utilizzare in sostituzione della distribuzione normale

Fat tails • Affrontare la non-normalità dei rendimenti richiede la soluzione di tre problemi – Tecniche di compressione dei dati per l’applicazione di modelli univariati – Determinazione del tipo di informazione da utilizzare – Scelta del modello da utilizzare in sostituzione della distribuzione normale

Compressione dei dati • Prima opzione: rivalutare il portafoglio corrente su dati storici e stimare o simulare la distribuzione con tali dati. • Seconda opzione: stimare la distribuzioni dei fattori di rischio più rilevanti e le sensitività del portafoglio a tali fattori • Terza opzione: le tecniche statistiche tradizionali (componenti principali e modelli fattoriali)

Compressione dei dati • Prima opzione: rivalutare il portafoglio corrente su dati storici e stimare o simulare la distribuzione con tali dati. • Seconda opzione: stimare la distribuzioni dei fattori di rischio più rilevanti e le sensitività del portafoglio a tali fattori • Terza opzione: le tecniche statistiche tradizionali (componenti principali e modelli fattoriali)

La distribuzione dei rendimenti • Prima opzione: scegliere un nuovo modello, o una nuova classe di modelli di distribuzione • Seconda opzione: simulare la distribuzione utilizzando dati storici • Terza opzione: determinare scenari estremi per la distribuzione

La distribuzione dei rendimenti • Prima opzione: scegliere un nuovo modello, o una nuova classe di modelli di distribuzione • Seconda opzione: simulare la distribuzione utilizzando dati storici • Terza opzione: determinare scenari estremi per la distribuzione

Simulazione storica classica • Rivalutazione del portafoglio su dati storici – ogni insieme di dati storici rappresenta un possibile scenario di mercato • Calcolo dei profitti e perdite del portafoglio sotto ogni scenario • Ordinamento degli scenari per dimensione della perdita – istogramma che rappresenta la distribuzione empirica di profitti e perdite • Calcolo del percentile empirico. – Es. su 100 dati il peggiore rappresenta il Va. R all’ 1%.

Simulazione storica classica • Rivalutazione del portafoglio su dati storici – ogni insieme di dati storici rappresenta un possibile scenario di mercato • Calcolo dei profitti e perdite del portafoglio sotto ogni scenario • Ordinamento degli scenari per dimensione della perdita – istogramma che rappresenta la distribuzione empirica di profitti e perdite • Calcolo del percentile empirico. – Es. su 100 dati il peggiore rappresenta il Va. R all’ 1%.

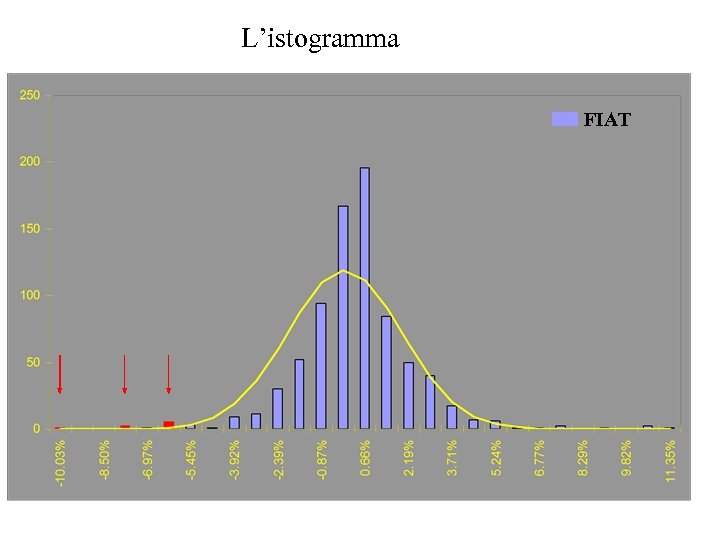

L’istogramma FIAT

L’istogramma FIAT

Simulazione storica classica • Problemi – I dati possono non essere identicamente e indipendentemente distribuiti (i. i. d. ) – In particolare, la distribuzione dei rendimenti futuri può variare al variare delle condizioni di mercato – Periodi di alta e bassa volatilità possono essere raggruppati (volatility clustering) • Effetti – Sotto o sopravvalutazione del Va. R.

Simulazione storica classica • Problemi – I dati possono non essere identicamente e indipendentemente distribuiti (i. i. d. ) – In particolare, la distribuzione dei rendimenti futuri può variare al variare delle condizioni di mercato – Periodi di alta e bassa volatilità possono essere raggruppati (volatility clustering) • Effetti – Sotto o sopravvalutazione del Va. R.

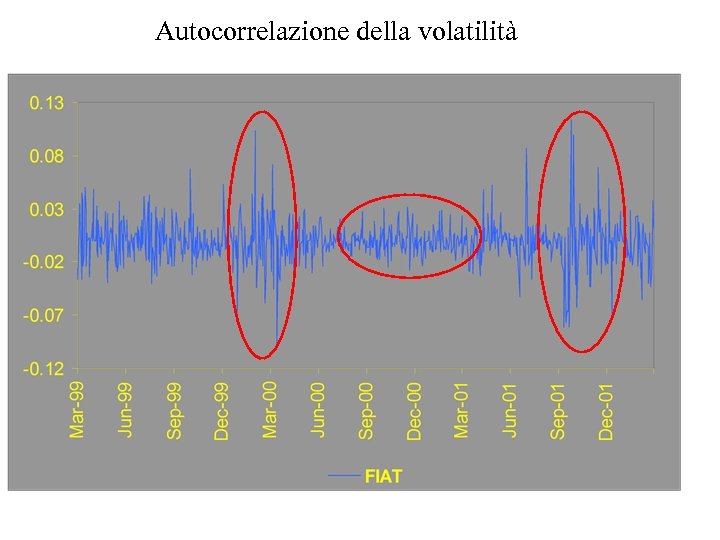

Autocorrelazione della volatilità

Autocorrelazione della volatilità

Simulazione storica filtrata Barone-Adesi e Giannopoulos • Barone-Adesi e Giannopoulos hanno proposto una modifica dell’algoritmo di simulazione storica basato sul filtraggio preventivo dei dati. • Simulazione storica filtrata – – Rivalutazione del portafoglio su dati storici Stima di un modello Garch su tale serie Utilizzo delle stime per filtrare i dati Utilizzo di tecniche bootstrap per simulare l’evoluzione dei rendimenti e della volatilità

Simulazione storica filtrata Barone-Adesi e Giannopoulos • Barone-Adesi e Giannopoulos hanno proposto una modifica dell’algoritmo di simulazione storica basato sul filtraggio preventivo dei dati. • Simulazione storica filtrata – – Rivalutazione del portafoglio su dati storici Stima di un modello Garch su tale serie Utilizzo delle stime per filtrare i dati Utilizzo di tecniche bootstrap per simulare l’evoluzione dei rendimenti e della volatilità

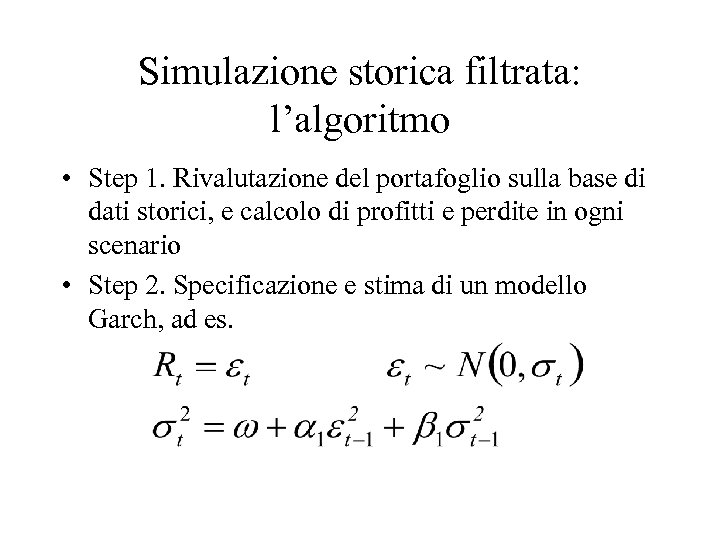

Simulazione storica filtrata: l’algoritmo • Step 1. Rivalutazione del portafoglio sulla base di dati storici, e calcolo di profitti e perdite in ogni scenario • Step 2. Specificazione e stima di un modello Garch, ad es.

Simulazione storica filtrata: l’algoritmo • Step 1. Rivalutazione del portafoglio sulla base di dati storici, e calcolo di profitti e perdite in ogni scenario • Step 2. Specificazione e stima di un modello Garch, ad es.

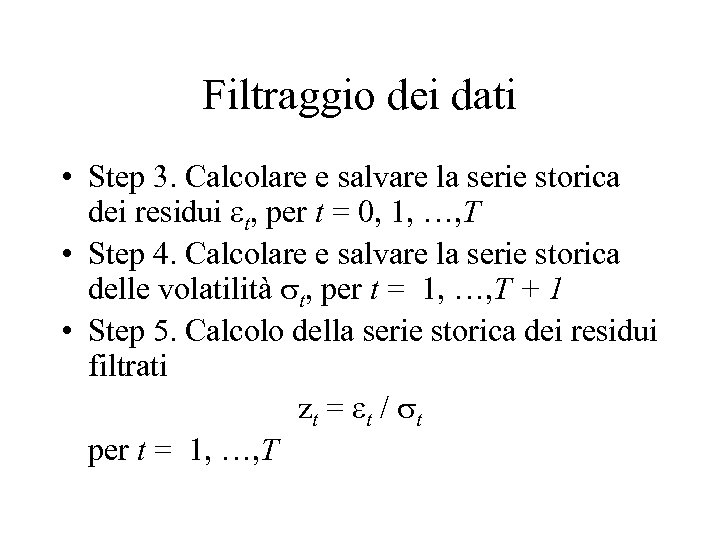

Filtraggio dei dati • Step 3. Calcolare e salvare la serie storica dei residui t, per t = 0, 1, …, T • Step 4. Calcolare e salvare la serie storica delle volatilità t, per t = 1, …, T + 1 • Step 5. Calcolo della serie storica dei residui filtrati z t = t / t per t = 1, …, T

Filtraggio dei dati • Step 3. Calcolare e salvare la serie storica dei residui t, per t = 0, 1, …, T • Step 4. Calcolare e salvare la serie storica delle volatilità t, per t = 1, …, T + 1 • Step 5. Calcolo della serie storica dei residui filtrati z t = t / t per t = 1, …, T

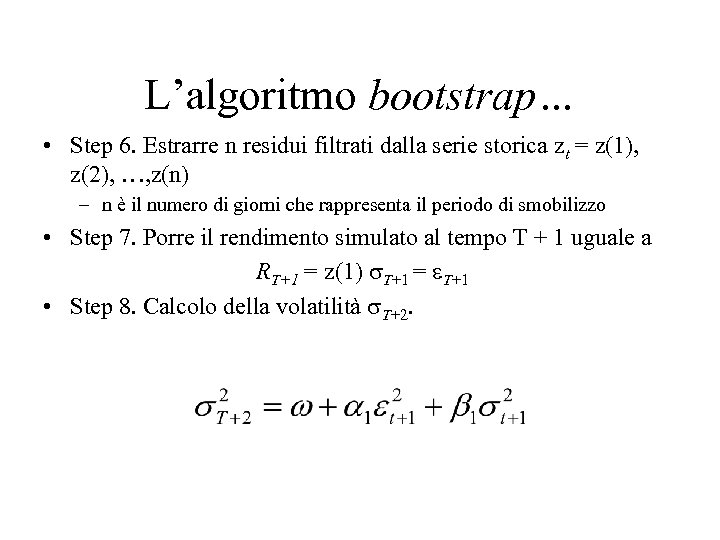

L’algoritmo bootstrap… • Step 6. Estrarre n residui filtrati dalla serie storica zt = z(1), z(2), …, z(n) – n è il numero di giorni che rappresenta il periodo di smobilizzo • Step 7. Porre il rendimento simulato al tempo T + 1 uguale a RT+1 = z(1) T+1 = T+1 • Step 8. Calcolo della volatilità T+2.

L’algoritmo bootstrap… • Step 6. Estrarre n residui filtrati dalla serie storica zt = z(1), z(2), …, z(n) – n è il numero di giorni che rappresenta il periodo di smobilizzo • Step 7. Porre il rendimento simulato al tempo T + 1 uguale a RT+1 = z(1) T+1 = T+1 • Step 8. Calcolo della volatilità T+2.

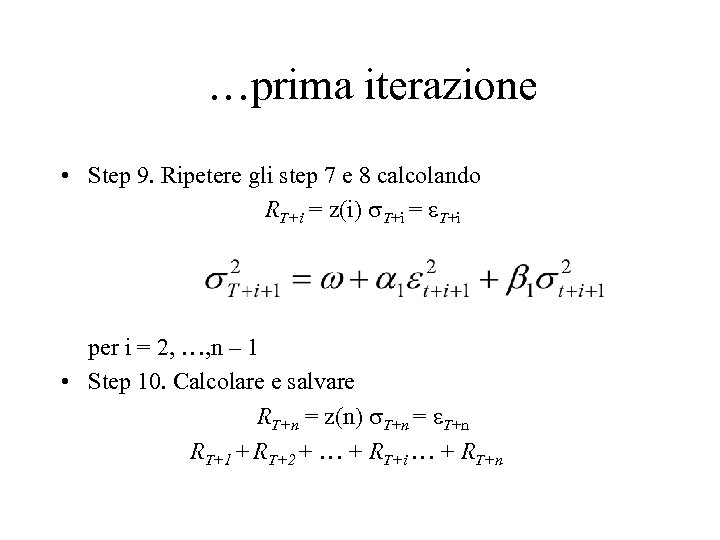

…prima iterazione • Step 9. Ripetere gli step 7 e 8 calcolando RT+i = z(i) T+i = T+i per i = 2, …, n – 1 • Step 10. Calcolare e salvare RT+n = z(n) T+n = T+n RT+1 + RT+2 + … + RT+i … + RT+n

…prima iterazione • Step 9. Ripetere gli step 7 e 8 calcolando RT+i = z(i) T+i = T+i per i = 2, …, n – 1 • Step 10. Calcolare e salvare RT+n = z(n) T+n = T+n RT+1 + RT+2 + … + RT+i … + RT+n

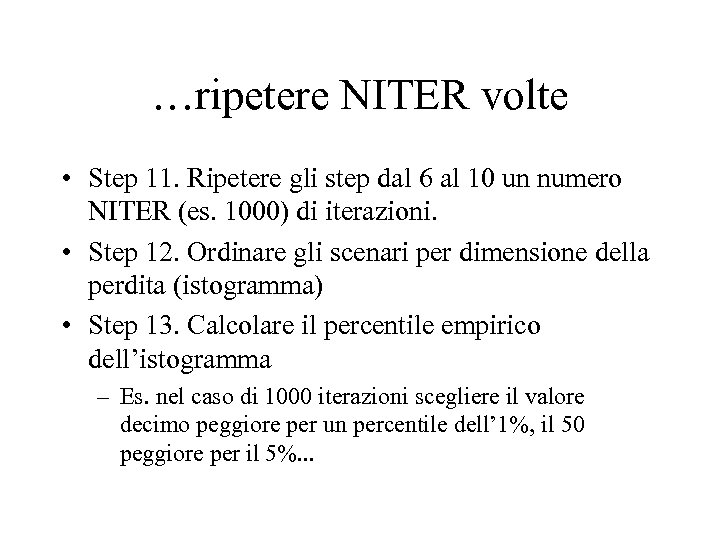

…ripetere NITER volte • Step 11. Ripetere gli step dal 6 al 10 un numero NITER (es. 1000) di iterazioni. • Step 12. Ordinare gli scenari per dimensione della perdita (istogramma) • Step 13. Calcolare il percentile empirico dell’istogramma – Es. nel caso di 1000 iterazioni scegliere il valore decimo peggiore per un percentile dell’ 1%, il 50 peggiore per il 5%. . .

…ripetere NITER volte • Step 11. Ripetere gli step dal 6 al 10 un numero NITER (es. 1000) di iterazioni. • Step 12. Ordinare gli scenari per dimensione della perdita (istogramma) • Step 13. Calcolare il percentile empirico dell’istogramma – Es. nel caso di 1000 iterazioni scegliere il valore decimo peggiore per un percentile dell’ 1%, il 50 peggiore per il 5%. . .

Applicazioni • Con questa metodologia sono determinati margini alla London Clearing House • Recentemente, in un lavoro Barone-Adesi, Engle e Mancini, la metodologia è stata applicata alla valutazione di opzioni. • In questo caso si utilizza l’algoritmo sopra descritto utilizzando per n i giorni mancanti all’esercizio.

Applicazioni • Con questa metodologia sono determinati margini alla London Clearing House • Recentemente, in un lavoro Barone-Adesi, Engle e Mancini, la metodologia è stata applicata alla valutazione di opzioni. • In questo caso si utilizza l’algoritmo sopra descritto utilizzando per n i giorni mancanti all’esercizio.