аккредитив инкассо.pptx

- Количество слайдов: 15

Аккредитив и инкассо Как формы расчета

Аккредитив и инкассо Как формы расчета

АККРЕДИТИВ — это поручение банку от клиентаимпортера произвести платеж третьему лицу (экспортеру) при выполнении последним условий, указанных в специальном аккредитивном письме. Международные аккредитивы выпускаются в соответствии с Унифицрованными правилами и обычаями для докумнтарных аккредитивов, публикация Международной торговой палаты № 600, редакция 2007 г. (действует с 1 июля 2007 г. ) и другими документами Международной торговой палаты.

АККРЕДИТИВ — это поручение банку от клиентаимпортера произвести платеж третьему лицу (экспортеру) при выполнении последним условий, указанных в специальном аккредитивном письме. Международные аккредитивы выпускаются в соответствии с Унифицрованными правилами и обычаями для докумнтарных аккредитивов, публикация Международной торговой палаты № 600, редакция 2007 г. (действует с 1 июля 2007 г. ) и другими документами Международной торговой палаты.

В аккредитивной операции участвуют: импортер, который дает поручение своему банку на открытие аккредитива, - приказодатель аккредитива', бенефициар (обычно экспортер), в пользу которого открывают аккредитив; банк, выставивший аккредитив, - банк-эмитент; банк, через который осуществляется платеж в пользу бенефициара, — исполняющий банк.

В аккредитивной операции участвуют: импортер, который дает поручение своему банку на открытие аккредитива, - приказодатель аккредитива', бенефициар (обычно экспортер), в пользу которого открывают аккредитив; банк, выставивший аккредитив, - банк-эмитент; банк, через который осуществляется платеж в пользу бенефициара, — исполняющий банк.

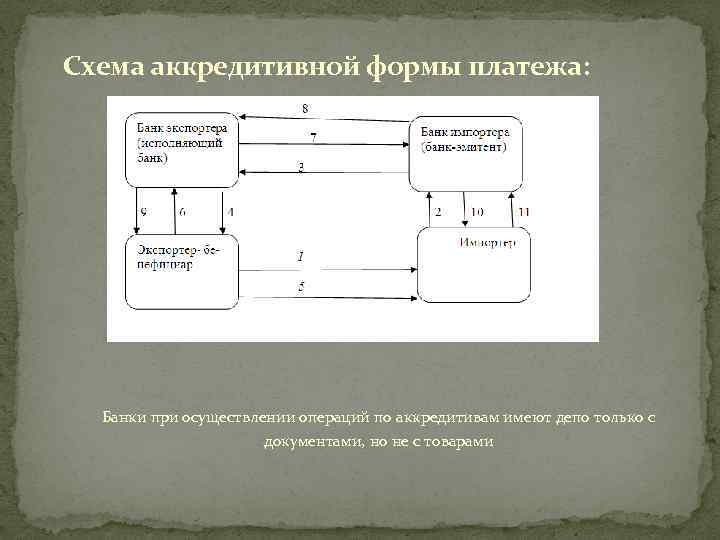

Схема аккредитивной формы платежа: Банки при осуществлении операций по аккредитивам имеют депо только с документами, но не с товарами

Схема аккредитивной формы платежа: Банки при осуществлении операций по аккредитивам имеют депо только с документами, но не с товарами

Механизм осуществления аккредитивной операции 1 - экспортер посылает импортеру товара факс о готовности товара к отгрузке и просит выставить в его пользу аккредитив; 2 — импортер дает указание своему банку открыть аккредитив в пользу бенефициара у себя или в зарубежном банке; 3 — банк импортера уведомляет банк экспорта об открытии аккредитива и отправляет аккредитивное письмо, в котором подробно указываются условия аккредитива; 4 — банк экспортера сообщает бенефициару об открытии в его пользу аккредитива и об условиях аккредитива; 5 - экспортер отгружает в адрес покупателя товар в соответствии с условиями договора, 6 — продавец передает исполняющему аккредитив банку товарораспорядительные документы; 7 — исполняющий банк проверяет соответствие представленных товарораспорядительных документов условиям аккредитива и отсылает их банкуэмитенту; 8 — банк импортера также проверяет документы и затем перечисляет соответствующую сумму валюты на корреспондентский счет исполняющего банка; 9 — исполняющий банк зачисляет соответствующую сумму валюты на счет бенефициара; 10 — банк импортера отправляет товарораспорядительные документы вместе с аккредитивным письмом импортеру; 11 — импортер, получив документы, проверяет их соответствие условиям аккредитива и принимает для акцепта. В случае отсутствия каких-либо замечаний банк списывает деньги со счета приказодателя по аккредитиву и высылает последнему выписку.

Механизм осуществления аккредитивной операции 1 - экспортер посылает импортеру товара факс о готовности товара к отгрузке и просит выставить в его пользу аккредитив; 2 — импортер дает указание своему банку открыть аккредитив в пользу бенефициара у себя или в зарубежном банке; 3 — банк импортера уведомляет банк экспорта об открытии аккредитива и отправляет аккредитивное письмо, в котором подробно указываются условия аккредитива; 4 — банк экспортера сообщает бенефициару об открытии в его пользу аккредитива и об условиях аккредитива; 5 - экспортер отгружает в адрес покупателя товар в соответствии с условиями договора, 6 — продавец передает исполняющему аккредитив банку товарораспорядительные документы; 7 — исполняющий банк проверяет соответствие представленных товарораспорядительных документов условиям аккредитива и отсылает их банкуэмитенту; 8 — банк импортера также проверяет документы и затем перечисляет соответствующую сумму валюты на корреспондентский счет исполняющего банка; 9 — исполняющий банк зачисляет соответствующую сумму валюты на счет бенефициара; 10 — банк импортера отправляет товарораспорядительные документы вместе с аккредитивным письмом импортеру; 11 — импортер, получив документы, проверяет их соответствие условиям аккредитива и принимает для акцепта. В случае отсутствия каких-либо замечаний банк списывает деньги со счета приказодателя по аккредитиву и высылает последнему выписку.

Виды аккредитивов Отзывной аккредитив —может быть отозван (аннулирован) плательщиком или банком, выписавшим его. Безотзывный — аккредитив, который не может быть отозван (аннулирован). Аккредитив с красной оговоркой — аккредитив, согласно которому банк-эмитент уполномочивает исполняющий банк произвести авансовый платёж на оговорённую сумму до представления торговых документов. Покрытый (депонированный) — аккредитив, при открытии которого банк-эмитент перечисляет за счёт средств плательщика. Данный термин отсутствует в международной практике. Непокрытый (гарантированный) — аккредитив, при открытии которого банк-эмитент предоставляет исполняющему банку право списывать средства с ведущегося у него корреспондентского счетав пределах суммы аккредитива или договаривается с исполняющим банком об иных условиях возмещения средств, уплаченных бенефициару. В международной практике термины «непокрытый» или «гарантированный» не используются ввиду того, что таковыми является абсолютное большинство аккредитивов. Подтверждённый — аккредитив, при котором исполняющий банк принимает на себя обязательства произвести платёж указанной в аккредитиве суммы независимо от поступления средств от банка, где был открыт подтверждённый аккредитив. Револьверный — аккредитив, открываемый на часть суммы платежей и автоматически возобновляемый по мере осуществления расчётов за очередную партию товаров. Револьверный аккредитив открывается при равномерных поставках, растянутых во времени, с целью снижения указанной в нем суммы. Циркулярный — аккредитив, позволяющий получить деньги в пределах данного кредита во всех банкахкорреспондентах банка, выдавшего своему клиенту этот аккредитив. Резервный, иначе именуемый аккредитив Stand-By, — разновидность банковской гарантии, носящей документарный характер (допускающей представление документов иных, чем требование платежа) и подчиняющейся документам Международной торговой палаты для аккредитивов. Резервные аккредитивы используются для финансирования международной торговли со странами, где запрещено использование банковских гарантий в торговых сделках (США), запрещён документарный характер гарантий, или при осуществлении операций с международными организациями. Кумулятивный — в случае такого аккредитива приказодателю разрешается неистраченную сумму денег текущего аккредитива зачислить к сумме нового, который открывается в том же самом банке, в то время как за некумулятивным аккредитивом неистраченная сумма возвращаются банку-эмитенту для начисления на текущий счёт приказодателя.

Виды аккредитивов Отзывной аккредитив —может быть отозван (аннулирован) плательщиком или банком, выписавшим его. Безотзывный — аккредитив, который не может быть отозван (аннулирован). Аккредитив с красной оговоркой — аккредитив, согласно которому банк-эмитент уполномочивает исполняющий банк произвести авансовый платёж на оговорённую сумму до представления торговых документов. Покрытый (депонированный) — аккредитив, при открытии которого банк-эмитент перечисляет за счёт средств плательщика. Данный термин отсутствует в международной практике. Непокрытый (гарантированный) — аккредитив, при открытии которого банк-эмитент предоставляет исполняющему банку право списывать средства с ведущегося у него корреспондентского счетав пределах суммы аккредитива или договаривается с исполняющим банком об иных условиях возмещения средств, уплаченных бенефициару. В международной практике термины «непокрытый» или «гарантированный» не используются ввиду того, что таковыми является абсолютное большинство аккредитивов. Подтверждённый — аккредитив, при котором исполняющий банк принимает на себя обязательства произвести платёж указанной в аккредитиве суммы независимо от поступления средств от банка, где был открыт подтверждённый аккредитив. Револьверный — аккредитив, открываемый на часть суммы платежей и автоматически возобновляемый по мере осуществления расчётов за очередную партию товаров. Револьверный аккредитив открывается при равномерных поставках, растянутых во времени, с целью снижения указанной в нем суммы. Циркулярный — аккредитив, позволяющий получить деньги в пределах данного кредита во всех банкахкорреспондентах банка, выдавшего своему клиенту этот аккредитив. Резервный, иначе именуемый аккредитив Stand-By, — разновидность банковской гарантии, носящей документарный характер (допускающей представление документов иных, чем требование платежа) и подчиняющейся документам Международной торговой палаты для аккредитивов. Резервные аккредитивы используются для финансирования международной торговли со странами, где запрещено использование банковских гарантий в торговых сделках (США), запрещён документарный характер гарантий, или при осуществлении операций с международными организациями. Кумулятивный — в случае такого аккредитива приказодателю разрешается неистраченную сумму денег текущего аккредитива зачислить к сумме нового, который открывается в том же самом банке, в то время как за некумулятивным аккредитивом неистраченная сумма возвращаются банку-эмитенту для начисления на текущий счёт приказодателя.

Преимущества использования аккредитива гарантия платежа поставщику; контроль выполнения условий поставки и условий аккредитива банками; как правило не отвлекаются средства из хозяйственного оборота.

Преимущества использования аккредитива гарантия платежа поставщику; контроль выполнения условий поставки и условий аккредитива банками; как правило не отвлекаются средства из хозяйственного оборота.

Недостатки аккредитива сложный документооборот; высокие комиссии банков.

Недостатки аккредитива сложный документооборот; высокие комиссии банков.

Инкассо – посредническая банковская операция по передаче денежных средств от плательщика к получателю через банк с зачислением этих средств на счёт получателя. За выполнение инкассо банки взимают комиссионные. Междунарожной торговой палатой в 1978 г. были изданы «Унифицированные правила по инкассо» , к которым присоединились банки многих стран.

Инкассо – посредническая банковская операция по передаче денежных средств от плательщика к получателю через банк с зачислением этих средств на счёт получателя. За выполнение инкассо банки взимают комиссионные. Междунарожной торговой палатой в 1978 г. были изданы «Унифицированные правила по инкассо» , к которым присоединились банки многих стран.

В осуществлении инкассовой операции участвуют: импортер—плательщик; экспортер — доверитель; банк импортера — инкассирующий или представляющий банк; банк экспортера — банк-ремитент.

В осуществлении инкассовой операции участвуют: импортер—плательщик; экспортер — доверитель; банк импортера — инкассирующий или представляющий банк; банк экспортера — банк-ремитент.

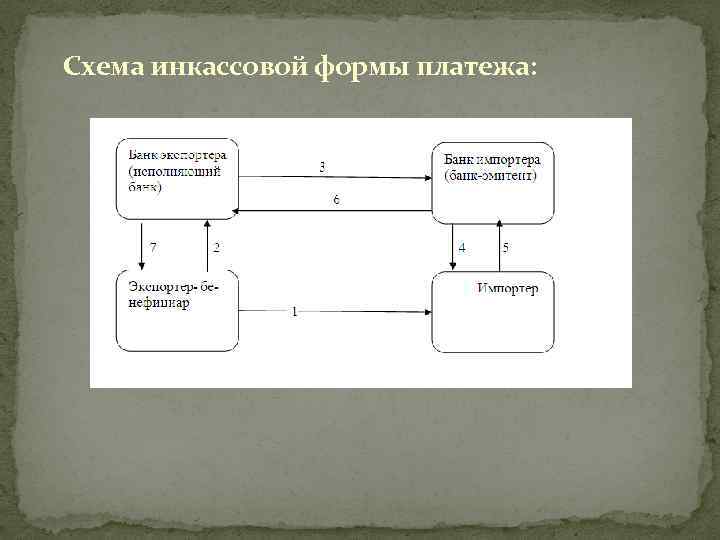

Схема инкассовой формы платежа:

Схема инкассовой формы платежа:

Механизм осуществления аккредитивной операции 1— экспортер отгружает товары в адрес покупателя в соответствии с условиями договора; 2 — экспортер подготавливает своему банку пакет товарораспорядительных документов и инкассовое поручение; 3 — проверив соответствие представленных документов, перечисленных в инкассовом поручении, банкремитент отсылает их вместе с инкассовым поручением банку импортера; 4 — банк импортера представляет полученные документы импортеру; 5 — инкассирующий банк получает платеж от импортера; 6 — Сумма платежа банком покупателя переводится банку продавца; 7 - банк-ремитент зачисляет деньги на счет экспортера

Механизм осуществления аккредитивной операции 1— экспортер отгружает товары в адрес покупателя в соответствии с условиями договора; 2 — экспортер подготавливает своему банку пакет товарораспорядительных документов и инкассовое поручение; 3 — проверив соответствие представленных документов, перечисленных в инкассовом поручении, банкремитент отсылает их вместе с инкассовым поручением банку импортера; 4 — банк импортера представляет полученные документы импортеру; 5 — инкассирующий банк получает платеж от импортера; 6 — Сумма платежа банком покупателя переводится банку продавца; 7 - банк-ремитент зачисляет деньги на счет экспортера

Виды инкассо: Чистое инкассо — это инкассо финансовых документов (переводные и простые векселя, чеки и другие подобные документы, используемые для получения платежей), когда они не сопровождаются коммерческими документами. Документарное инкассо — это инкассо финансовых документов, сопровождаемых коммерческими документами (счета, транспортные и страховые документы и пр. ), а также инкассо только коммерческих документов. Документарное инкассо в международной торговле представляет собой обязательство банка получить по поручению экспортёра от импортёра сумму платежа по контракту против передачи последнему товарных документов и перечислить её экспортёру.

Виды инкассо: Чистое инкассо — это инкассо финансовых документов (переводные и простые векселя, чеки и другие подобные документы, используемые для получения платежей), когда они не сопровождаются коммерческими документами. Документарное инкассо — это инкассо финансовых документов, сопровождаемых коммерческими документами (счета, транспортные и страховые документы и пр. ), а также инкассо только коммерческих документов. Документарное инкассо в международной торговле представляет собой обязательство банка получить по поручению экспортёра от импортёра сумму платежа по контракту против передачи последнему товарных документов и перечислить её экспортёру.

Преимущества использования инскассо ДЛЯ ПРОДАВЦА: получает уверенность в том, что документы на товары будут выданы покупателю лишь тогда, когда по ним будет произведена оплата либо покупатель предоставит обязательство уплатить в определенный срок. ДЛЯ ПОКУПАТЕЛЯ: перечисляет денежные средства продавцу после получения подтверждения того, что продавец выполнил все обязательства по контракту, перечисляет денежные средства после подтверждения поставки товара.

Преимущества использования инскассо ДЛЯ ПРОДАВЦА: получает уверенность в том, что документы на товары будут выданы покупателю лишь тогда, когда по ним будет произведена оплата либо покупатель предоставит обязательство уплатить в определенный срок. ДЛЯ ПОКУПАТЕЛЯ: перечисляет денежные средства продавцу после получения подтверждения того, что продавец выполнил все обязательства по контракту, перечисляет денежные средства после подтверждения поставки товара.

Недостатки применения инкассо Разрыв во времени между отгрузкой товара, передачей документов в банк и получением платежа, который может быть достаточно продолжительным, что замедляет оборачиваемость средств экспортёра; Отсутствие надежности в оплате документов (может отказаться от оплаты товарных документов или оказаться неплатежеспособным к моменту прибытия их в банк импортёра). Эти недостатки преодолеваются путём применения телеграфного инкассо, позволяющего сократить нежелательный разрыв во времени, а также за счёт применения инкассо с предварительно выданной банковской гарантией, что позволяет создать надёжность платежа, близкую к той, которая возникает по безотзывным аккредитивам.

Недостатки применения инкассо Разрыв во времени между отгрузкой товара, передачей документов в банк и получением платежа, который может быть достаточно продолжительным, что замедляет оборачиваемость средств экспортёра; Отсутствие надежности в оплате документов (может отказаться от оплаты товарных документов или оказаться неплатежеспособным к моменту прибытия их в банк импортёра). Эти недостатки преодолеваются путём применения телеграфного инкассо, позволяющего сократить нежелательный разрыв во времени, а также за счёт применения инкассо с предварительно выданной банковской гарантией, что позволяет создать надёжность платежа, близкую к той, которая возникает по безотзывным аккредитивам.