ShPOR_3_MODUL_1.ppt

- Количество слайдов: 62

81. Предпосылки возникновения, эволюция содержания и сущность финансового менеджмента. Предпосылки: 1)значительное укрупнение к концу XIX века масштабов хозяйственной деятельности, активное развитие корпоративной формы бизнеса, что вызвало потребность в новых подходах к организации финансовых отношений на предприятиях; 2)в связи с мощным развитием акционерных обществ резкое усиление роли финансового капитала и, соответственно, роли финансового рынка, что обусловило поиск новых механизмов взаимодействия предприятий с ним; 3)оформление к рубежу XIX XX веков основ теории финансов, научного управления предприятием, следовательно, существование возможности использования накопленного теоретического фундамента. Финансовый менеджмент нужно рассматривать как интегральное явление, имеющее разные формы проявления. С функциональной точки зрения финансовый менеджмент представляет собой систему экономического управления и часть финансового механизма. С организационно-правовой точки зрения финансовый менеджмент это вид предпринимательской деятельности. Эту деятельность выполняют как профессиональные менеджеры, так и финансовые институты (факторинговые, траст компании и др. ). Таким образом, финансовый менеджмент это область науки и практической деятельности, базирующаяся на специфической системе принципов и методов, с помощью которых осуществляется управление формированием, распределением и использованием финансовых ресурсов предприятия, движением денежных потоков.

81. Предпосылки возникновения, эволюция содержания и сущность финансового менеджмента. Предпосылки: 1)значительное укрупнение к концу XIX века масштабов хозяйственной деятельности, активное развитие корпоративной формы бизнеса, что вызвало потребность в новых подходах к организации финансовых отношений на предприятиях; 2)в связи с мощным развитием акционерных обществ резкое усиление роли финансового капитала и, соответственно, роли финансового рынка, что обусловило поиск новых механизмов взаимодействия предприятий с ним; 3)оформление к рубежу XIX XX веков основ теории финансов, научного управления предприятием, следовательно, существование возможности использования накопленного теоретического фундамента. Финансовый менеджмент нужно рассматривать как интегральное явление, имеющее разные формы проявления. С функциональной точки зрения финансовый менеджмент представляет собой систему экономического управления и часть финансового механизма. С организационно-правовой точки зрения финансовый менеджмент это вид предпринимательской деятельности. Эту деятельность выполняют как профессиональные менеджеры, так и финансовые институты (факторинговые, траст компании и др. ). Таким образом, финансовый менеджмент это область науки и практической деятельности, базирующаяся на специфической системе принципов и методов, с помощью которых осуществляется управление формированием, распределением и использованием финансовых ресурсов предприятия, движением денежных потоков.

• Таким образом, история финансового менеджмента насчитывает более ста лет и подразделяется на несколько этапов, каждый из которых был обусловлен определенными процессами, происходившими в экономике и обществе в целом: • на первом этапе происходило становление финансового менеджмента как науки, вызванное указанными выше предпосылками; • второй этап развития финансового менеджмента происходил на фоне преодоления последствий Великой депрессии и послевоенного экономического спада, что обусловило обогащение финансового менеджмента основами антикризисного управления предприятием, методиками финансового анализа, учета фактора риска в деятельности предприятия и т. п. ; • третий этап начался в середине XX века и характеризовался расцветом концептуальных основ финансового менеджмента, разработкой основных его подходов и методик, оформлением теоретических основ данной науки; • четвертый этап, начавшийся в 80 х годах прошлого века, был обусловлен процессами глобализации экономики, нарастанием нестабильности конъюнктуры финансовых рынков, вернее, его некоторых видов, ускорением научно технического прогресса. Появляются новые финансовые инструменты и финансовые технологии, активно развиваются информационные технологии в области финансового рынка и управления финансами предприятия, совершенствуются и углубляются разработанные ранее методики и приемы финансового менеджмента и управленческого учета.

• Таким образом, история финансового менеджмента насчитывает более ста лет и подразделяется на несколько этапов, каждый из которых был обусловлен определенными процессами, происходившими в экономике и обществе в целом: • на первом этапе происходило становление финансового менеджмента как науки, вызванное указанными выше предпосылками; • второй этап развития финансового менеджмента происходил на фоне преодоления последствий Великой депрессии и послевоенного экономического спада, что обусловило обогащение финансового менеджмента основами антикризисного управления предприятием, методиками финансового анализа, учета фактора риска в деятельности предприятия и т. п. ; • третий этап начался в середине XX века и характеризовался расцветом концептуальных основ финансового менеджмента, разработкой основных его подходов и методик, оформлением теоретических основ данной науки; • четвертый этап, начавшийся в 80 х годах прошлого века, был обусловлен процессами глобализации экономики, нарастанием нестабильности конъюнктуры финансовых рынков, вернее, его некоторых видов, ускорением научно технического прогресса. Появляются новые финансовые инструменты и финансовые технологии, активно развиваются информационные технологии в области финансового рынка и управления финансами предприятия, совершенствуются и углубляются разработанные ранее методики и приемы финансового менеджмента и управленческого учета.

82. Структура финансового менеджмента Основная форма, отражающая имущественное и финансовое состояние предприятия это бухгалтерский баланс, поэтому структура финансового менеджмента тесно связана со структурой бухгалтерского баланса. Финансовый менеджмент: управление активами(Управление основными средствами, Инвестиционные решения связанные с движением денежных потоков, по обслуживанию оборотных средств, Инвестиционные решения по управлению основным капиталом) управление пассивами (управление собственным капиталом, управление долгосрочным заемным капиталом, управление краткосрочным заемным капиталом, Решения по струк туре капитала, Управление собст венными ср вами, Управление долгосрочными ЗС, Краткосрочное финансирование ) Стратегический финансовый менеджмент представляет собой систему управления финансовыми потоками предприятия, нацеленную на реализацию его долгосрочных финансовых целей и позволяющую обеспечивать финансирование расширенного воспроизводства. Тактический финансовый менеджмент, включающий управление оборотным капиталом, краткосрочное финансирование и текущее финансовое планирование. Механизм финансового менеджмента это совокупность основных элементов воздействия на процесс разработки и принятия управленч решений в сфере финанс деятельн предпр. (начало 30 вопроса)

82. Структура финансового менеджмента Основная форма, отражающая имущественное и финансовое состояние предприятия это бухгалтерский баланс, поэтому структура финансового менеджмента тесно связана со структурой бухгалтерского баланса. Финансовый менеджмент: управление активами(Управление основными средствами, Инвестиционные решения связанные с движением денежных потоков, по обслуживанию оборотных средств, Инвестиционные решения по управлению основным капиталом) управление пассивами (управление собственным капиталом, управление долгосрочным заемным капиталом, управление краткосрочным заемным капиталом, Решения по струк туре капитала, Управление собст венными ср вами, Управление долгосрочными ЗС, Краткосрочное финансирование ) Стратегический финансовый менеджмент представляет собой систему управления финансовыми потоками предприятия, нацеленную на реализацию его долгосрочных финансовых целей и позволяющую обеспечивать финансирование расширенного воспроизводства. Тактический финансовый менеджмент, включающий управление оборотным капиталом, краткосрочное финансирование и текущее финансовое планирование. Механизм финансового менеджмента это совокупность основных элементов воздействия на процесс разработки и принятия управленч решений в сфере финанс деятельн предпр. (начало 30 вопроса)

83. Информационная основа принятия управленческих решений. Принципы формирования финансовой отчетности для целей финансового менеджмента. Информ обеспеч финанс менеджмента представляет собой совок ь сведений о состоянии и динамике объекта управл, необходимых для принятия и реализации управленч решений. Эту совокупность сведений называют финанс отчетностью. Стороны, заинтерес в информа о деят предпр можно условно разделить на 2 основные категории внутренним пользователям относится управленческий персонал предпр. Он принимает разл решения производств и финанс характера – составл плана на будущий год, увеличение или уменьшение объема реализации, опред цен на свои товары, целесообразн привлеч кредитов и др. Среди внешних пользователей фин отч и выделяются 2 группы: пользов, непосредств заинтерес в деят компании, пользователи, опосредованно заинтерес в ней. финансовая информация должна: отвечать определенным требованиям к качеству финансовой отчетности, включать в себя необходимые элементы финансовой отчетности, (АКТИВЫ, ОБЯЗАТЕЛЬСТВА, СОБСТВЕННЫЙ КАПИТАЛ, ДОХОДЫ, РАСХОДЫ, ПРИБЫЛЬ, УБЫТКИ) соблюдать определенные принципы включения данных в отчетность. Требов к качеству финанс: Уместность Достоверность. Понятность, Сопоставимость. Принципы включ данных в отчетность: учета информ(Принцип двойной записи Принцип периодичности Принцип непрерывности предприятия Принцип денежной оценки, Принцип начислений, Принцип соответствия доходов отчетного периода расходам отчетного периода ), включаемой в отчетность и ограничительные принципы(Принцип конфиденциальности Принцип осторожности Оптимальное соотношение затрат и выгод ). Баланс предприятия – это основн документ фин отч и предприятия, фиксирующна опред дату состояние его имущества и используемых финанс средств. Он содержит 2 осн раздела – «Актив» и «Пассив» . В основе располож статей активов находится критерий ликвидности способность превращ средств предпр в денежн наличность. Статьи пассивов распол в соответствии с критерием срочности.

83. Информационная основа принятия управленческих решений. Принципы формирования финансовой отчетности для целей финансового менеджмента. Информ обеспеч финанс менеджмента представляет собой совок ь сведений о состоянии и динамике объекта управл, необходимых для принятия и реализации управленч решений. Эту совокупность сведений называют финанс отчетностью. Стороны, заинтерес в информа о деят предпр можно условно разделить на 2 основные категории внутренним пользователям относится управленческий персонал предпр. Он принимает разл решения производств и финанс характера – составл плана на будущий год, увеличение или уменьшение объема реализации, опред цен на свои товары, целесообразн привлеч кредитов и др. Среди внешних пользователей фин отч и выделяются 2 группы: пользов, непосредств заинтерес в деят компании, пользователи, опосредованно заинтерес в ней. финансовая информация должна: отвечать определенным требованиям к качеству финансовой отчетности, включать в себя необходимые элементы финансовой отчетности, (АКТИВЫ, ОБЯЗАТЕЛЬСТВА, СОБСТВЕННЫЙ КАПИТАЛ, ДОХОДЫ, РАСХОДЫ, ПРИБЫЛЬ, УБЫТКИ) соблюдать определенные принципы включения данных в отчетность. Требов к качеству финанс: Уместность Достоверность. Понятность, Сопоставимость. Принципы включ данных в отчетность: учета информ(Принцип двойной записи Принцип периодичности Принцип непрерывности предприятия Принцип денежной оценки, Принцип начислений, Принцип соответствия доходов отчетного периода расходам отчетного периода ), включаемой в отчетность и ограничительные принципы(Принцип конфиденциальности Принцип осторожности Оптимальное соотношение затрат и выгод ). Баланс предприятия – это основн документ фин отч и предприятия, фиксирующна опред дату состояние его имущества и используемых финанс средств. Он содержит 2 осн раздела – «Актив» и «Пассив» . В основе располож статей активов находится критерий ликвидности способность превращ средств предпр в денежн наличность. Статьи пассивов распол в соответствии с критерием срочности.

84. Сущность, порядок оценки и нейтрализации рисков финансово-хозяйственной деятельности предприятия. Концепция учета фактора риска состоит в объективной оценке его уровня с целью обеспечения формирования необходимого уровня доходности финансовых операций и разработки системы мероприятий, минимизирующих его негативные финансовые последствия для деятельности предприятия. Риск – это возможность неблагоприятного исхода, т. е. неполучение инвестором ожидаемой прибыли. 1. Вероятностный метод. Инструментом для проведения вычислений является математическая теория вероятностей. Каждому событию ставится в соответствие некоторая величина, характеризующая то, что это событие произойдет – вероятность данного события р. 2. Метод экспертных оценок. Он основан на обобщении мнений специалистов экспертов о вероятностях риска. 3. Метод аналогий. Данный метод обычно используется при анализе рисков нового проекта. 4. Метод оценки платежеспособности. Такой метод позволяет предусмотреть вероятность банкротства. В первую очередь анализу подвергаются сведения, содержащиеся в документах годовой бух отчетности. 5. Метод целесообразности затрат. Любое изменение объема производства (продаж) оказывает существенное влияние на прибыль. Операц рычаг показывает степень влияния постоянных затрат на прибыль (убытки) при изменениях объема производства, =>, степень риска. Чем больше уд вес пост затрат в общей сумме издержек при некотором объеме произв, тем выше производст рычаг, а=>, тем выше предприн риск. Чистые(природноестественные, экологич, политич, транспортн, Коммерч, имущ, торг ) Спекулятивные (рискам, связанным с покупательной способностью денег, финанс риски, Инфляц, Дефляц, Валютн риск. И, % рискам, Инвестиц риски, Риск упущ выгоды , Риск снижения доходности, Риски ликвидности )

84. Сущность, порядок оценки и нейтрализации рисков финансово-хозяйственной деятельности предприятия. Концепция учета фактора риска состоит в объективной оценке его уровня с целью обеспечения формирования необходимого уровня доходности финансовых операций и разработки системы мероприятий, минимизирующих его негативные финансовые последствия для деятельности предприятия. Риск – это возможность неблагоприятного исхода, т. е. неполучение инвестором ожидаемой прибыли. 1. Вероятностный метод. Инструментом для проведения вычислений является математическая теория вероятностей. Каждому событию ставится в соответствие некоторая величина, характеризующая то, что это событие произойдет – вероятность данного события р. 2. Метод экспертных оценок. Он основан на обобщении мнений специалистов экспертов о вероятностях риска. 3. Метод аналогий. Данный метод обычно используется при анализе рисков нового проекта. 4. Метод оценки платежеспособности. Такой метод позволяет предусмотреть вероятность банкротства. В первую очередь анализу подвергаются сведения, содержащиеся в документах годовой бух отчетности. 5. Метод целесообразности затрат. Любое изменение объема производства (продаж) оказывает существенное влияние на прибыль. Операц рычаг показывает степень влияния постоянных затрат на прибыль (убытки) при изменениях объема производства, =>, степень риска. Чем больше уд вес пост затрат в общей сумме издержек при некотором объеме произв, тем выше производст рычаг, а=>, тем выше предприн риск. Чистые(природноестественные, экологич, политич, транспортн, Коммерч, имущ, торг ) Спекулятивные (рискам, связанным с покупательной способностью денег, финанс риски, Инфляц, Дефляц, Валютн риск. И, % рискам, Инвестиц риски, Риск упущ выгоды , Риск снижения доходности, Риски ликвидности )

85. Текущие финансовые потребности предприятия: сущность и факторы влияния. Финансир е текущей деятельности предприятия – это комплексное оперативное управл текущими активами и текущими пассивами. Разница между текущими активами и текущими пассивами представляет собой чистый оборотный капитал предприятия. • Экономич содерж тек фин потребностей – это разница между тек активами (без денежных средств) и кредиторс задолж, недостаток собств оборотных средств, потребность в краткосрочном кредите. • Наличие чистого оборотного капитала: способствует фин устойчивости предпр; повышает его инвестиц привлекательность; в случаях замедления оборачиваемости оборотных средств поддерживает фин независмость ком ии. Запасы, сырье, готовая продукция +дебит. Зад ть – кредиторск. Зад ть= текущих финансовых потребностей (ТФП) На ТФП оказывают влияние: 1)длительность производств и сбытового циклов чем они меньше, тем меньше денежных средств заморожено в запасах и готовой продукции, 2)темпы роста произв больший объем выпуска требует больших средств на сырье, материалы и пр. 3)сезонность произв и реализации готовой продукции, а также снабжения сырьем и материалами; несхожесть сроков поступлений и платежей может привести к разрыву ликвидности, т. е. отсутствию средств для выполнения обязательств, 4)состояние конкурентности на рынке чтобы не потерять своих позиций, необходимо всегда поддерж запасы готовой продукции на разумном уровне, 5)величина и норма доб стоимости чем меньше норма доб стоимости, тем в большей степени кредиторская задолженность способна коменсировать дебиторскую задолженность.

85. Текущие финансовые потребности предприятия: сущность и факторы влияния. Финансир е текущей деятельности предприятия – это комплексное оперативное управл текущими активами и текущими пассивами. Разница между текущими активами и текущими пассивами представляет собой чистый оборотный капитал предприятия. • Экономич содерж тек фин потребностей – это разница между тек активами (без денежных средств) и кредиторс задолж, недостаток собств оборотных средств, потребность в краткосрочном кредите. • Наличие чистого оборотного капитала: способствует фин устойчивости предпр; повышает его инвестиц привлекательность; в случаях замедления оборачиваемости оборотных средств поддерживает фин независмость ком ии. Запасы, сырье, готовая продукция +дебит. Зад ть – кредиторск. Зад ть= текущих финансовых потребностей (ТФП) На ТФП оказывают влияние: 1)длительность производств и сбытового циклов чем они меньше, тем меньше денежных средств заморожено в запасах и готовой продукции, 2)темпы роста произв больший объем выпуска требует больших средств на сырье, материалы и пр. 3)сезонность произв и реализации готовой продукции, а также снабжения сырьем и материалами; несхожесть сроков поступлений и платежей может привести к разрыву ликвидности, т. е. отсутствию средств для выполнения обязательств, 4)состояние конкурентности на рынке чтобы не потерять своих позиций, необходимо всегда поддерж запасы готовой продукции на разумном уровне, 5)величина и норма доб стоимости чем меньше норма доб стоимости, тем в большей степени кредиторская задолженность способна коменсировать дебиторскую задолженность.

86. Структура циклов деятельности предприятия: понятие, сущность и факторы влияния. • Финансовый цикл период времени, в течение которого собственные оборотные средства предприятия участвуют в операционном цикле. • Операционный цикл характеризует период оборота общей суммы оборотных средств предприятия. • Поскольку предприятие обычно оплачивает счета поставщиков с задержкой во времени, финансовый цикл меньше операционного на средний период оборота кредиторской задолженности. • производственный цикл, т. е. период оборота товарно материальных запасов, незавершенного производства и готовой продукции, период оборотов дебиторской задолженности, период оборота кредиторской задолженности. • Факторы, определяющие продолжительность финансового и операционного циклов Эффективное управление финансированием предприятия в краткосрочном периоде подразумевает сокращение его финансового цикла. Для этого выделяют отдельные его элементы: производственный цикл, дебиторская и кредиторская задолженности. Финансовый цикл=производственный+период об дебит зад кредиторской. Очевидно, что сокращения финансового цикла можно добиться путем сокращения производственного цикла, уменьшения периода оборота дебиторской задолженности и увеличения периода оборота кредиторской задолженности, т. е. с помощью эффективного управления оборотными активами и текущими пассивами.

86. Структура циклов деятельности предприятия: понятие, сущность и факторы влияния. • Финансовый цикл период времени, в течение которого собственные оборотные средства предприятия участвуют в операционном цикле. • Операционный цикл характеризует период оборота общей суммы оборотных средств предприятия. • Поскольку предприятие обычно оплачивает счета поставщиков с задержкой во времени, финансовый цикл меньше операционного на средний период оборота кредиторской задолженности. • производственный цикл, т. е. период оборота товарно материальных запасов, незавершенного производства и готовой продукции, период оборотов дебиторской задолженности, период оборота кредиторской задолженности. • Факторы, определяющие продолжительность финансового и операционного циклов Эффективное управление финансированием предприятия в краткосрочном периоде подразумевает сокращение его финансового цикла. Для этого выделяют отдельные его элементы: производственный цикл, дебиторская и кредиторская задолженности. Финансовый цикл=производственный+период об дебит зад кредиторской. Очевидно, что сокращения финансового цикла можно добиться путем сокращения производственного цикла, уменьшения периода оборота дебиторской задолженности и увеличения периода оборота кредиторской задолженности, т. е. с помощью эффективного управления оборотными активами и текущими пассивами.

87. модели управления запасами предприятия. • Решение вопроса оптимального формирования запасов товарно материальных ценностей на предприятии предусматривает три этапа: • определение потребности в финансовых средствах, необходимых для формирования запасов; • минимизация текущих затрат по обслуживанию запасов; • обеспечение своевременного вовлечения в производство излишних запасов. • Определение необходимого объема финансовых средств, авансируемых в формирование запасов товарно материальных ценностей осуществляется путем определения потребности в отдельных видах запасов. • Потребность в запасах каждого вида определяется раздельно по таким группам: • а) запасы текущего хранения; б) запасы сезонного хранения; в) запасы целевого назначения; • На большинстве предприятий единственный вид запасов это запасы текущего хранения, поэтому этой группе уделяется основное внимание.

87. модели управления запасами предприятия. • Решение вопроса оптимального формирования запасов товарно материальных ценностей на предприятии предусматривает три этапа: • определение потребности в финансовых средствах, необходимых для формирования запасов; • минимизация текущих затрат по обслуживанию запасов; • обеспечение своевременного вовлечения в производство излишних запасов. • Определение необходимого объема финансовых средств, авансируемых в формирование запасов товарно материальных ценностей осуществляется путем определения потребности в отдельных видах запасов. • Потребность в запасах каждого вида определяется раздельно по таким группам: • а) запасы текущего хранения; б) запасы сезонного хранения; в) запасы целевого назначения; • На большинстве предприятий единственный вид запасов это запасы текущего хранения, поэтому этой группе уделяется основное внимание.

• Объем финансовых средств, авансируемых на формирование запасов товарно материальных ценностей определяется по формуле: • Ф Сз = СР * Н з КЗ , где ФСз объем финансовых средств, авансируемых в запасы, СР среднедневной объем суммарного расхода запасов, Нз норматив хранения запасов в днях, КЗ средняя сумма кредиторской задолженности по расчетам за приобретенные товарно материальные ценности. Расчет ведется по каждому из видов запасов. Суммирование результатов расчетов позволяет получить общую потребность в финансовых ресурсах, необходимых для формирования запасов, т. е. определить размер оборотных активов, обслуживающих эту стадию производственно коммерческого цикла. Минимизация текущих затрат по обслуживанию запасов представляет собой оптимизационную задачу, решаемую в процессе их нормирования. Для производственных запасов эта задача состоит в определении оптимального размера партии поставляемого сырья и материалов. Обозначим относительный размер затрат по размещению, доставке и приемке заказа как ТЗ 1. Чем больше партия поставки, тем ниже этот вид затрат. Обеспечение своевременного вовлечения в хозяйственный оборот излишних запасов товарно материальных ценностей осуществляется на основе мониторинга текущей финансовой деятельности, т. е. сопоставления нормативного и фактического размера запасов с целью высвобождения части финансовых средств, «завязнувших» в сверхнормативных запасах. Размер высвобождаемых финансовых средств в этом случае определяется по формуле ФСв = Зн - Зф = (З Дн - З Дф ) * СР , где ФСв - сумма высвобождаемых финансовых средств в процессе нормализации запасов, Зн - норматив запасов в сумме, Зф - фактические запасы в сумме, ЗДн - норматив запасов в днях, ЗДф - фактические запасы в днях, СР -

• Объем финансовых средств, авансируемых на формирование запасов товарно материальных ценностей определяется по формуле: • Ф Сз = СР * Н з КЗ , где ФСз объем финансовых средств, авансируемых в запасы, СР среднедневной объем суммарного расхода запасов, Нз норматив хранения запасов в днях, КЗ средняя сумма кредиторской задолженности по расчетам за приобретенные товарно материальные ценности. Расчет ведется по каждому из видов запасов. Суммирование результатов расчетов позволяет получить общую потребность в финансовых ресурсах, необходимых для формирования запасов, т. е. определить размер оборотных активов, обслуживающих эту стадию производственно коммерческого цикла. Минимизация текущих затрат по обслуживанию запасов представляет собой оптимизационную задачу, решаемую в процессе их нормирования. Для производственных запасов эта задача состоит в определении оптимального размера партии поставляемого сырья и материалов. Обозначим относительный размер затрат по размещению, доставке и приемке заказа как ТЗ 1. Чем больше партия поставки, тем ниже этот вид затрат. Обеспечение своевременного вовлечения в хозяйственный оборот излишних запасов товарно материальных ценностей осуществляется на основе мониторинга текущей финансовой деятельности, т. е. сопоставления нормативного и фактического размера запасов с целью высвобождения части финансовых средств, «завязнувших» в сверхнормативных запасах. Размер высвобождаемых финансовых средств в этом случае определяется по формуле ФСв = Зн - Зф = (З Дн - З Дф ) * СР , где ФСв - сумма высвобождаемых финансовых средств в процессе нормализации запасов, Зн - норматив запасов в сумме, Зф - фактические запасы в сумме, ЗДн - норматив запасов в днях, ЗДф - фактические запасы в днях, СР -

88. Понятие, методы и инструменты управления дебиторской и кредиторской задолженностью предприятия. Управление дебиторской задолженностью. • На уровень дебиторской задолженности влияют следующие факторы: 1)оценка и классификация покупателей в зависимости от вида продукции, объема закупок, платежеспособности клиентов, истории кредитных отношений, 2)контроль расчетов с дебиторами, оценка реального состояния дебиторской задолженности, 3)анализ и планирование денежных потоков с учетом коэффициента инкассации. В основе управления дебиторской задолженностью два подхода: 1)Сравнение дополнительной прибыли, связанной с той или иной схемой спонтанного финансирования, с затратами и потерями, возникающими при изменении политики реализации продукции. 2)Сравнение и оптимизация величины и сроков дебиторской и кредиторской задолженностей. Данные сравнения проводятся по уровню кредитоспособности, времени отсрочки платежа, стратегии скидок, доходам и расходам по инкассации.

88. Понятие, методы и инструменты управления дебиторской и кредиторской задолженностью предприятия. Управление дебиторской задолженностью. • На уровень дебиторской задолженности влияют следующие факторы: 1)оценка и классификация покупателей в зависимости от вида продукции, объема закупок, платежеспособности клиентов, истории кредитных отношений, 2)контроль расчетов с дебиторами, оценка реального состояния дебиторской задолженности, 3)анализ и планирование денежных потоков с учетом коэффициента инкассации. В основе управления дебиторской задолженностью два подхода: 1)Сравнение дополнительной прибыли, связанной с той или иной схемой спонтанного финансирования, с затратами и потерями, возникающими при изменении политики реализации продукции. 2)Сравнение и оптимизация величины и сроков дебиторской и кредиторской задолженностей. Данные сравнения проводятся по уровню кредитоспособности, времени отсрочки платежа, стратегии скидок, доходам и расходам по инкассации.

• С целью максимизации притока средств разрабатываются разнообразные варианты договоров с гибкими условиями формы оплаты (предоплата, частичная предоплата, передача на реализацию, банковская гарантия и т. д. ). Договора могут содержать также условия гибкого ценообразования, т. е условия предоставления скидок. Это оправдано в трех ситуациях: • 1)спрос на товар высокоэластичен, доля постоянных затрат в общей сумме затрат высока, следовательно, снижение цены приведет к расширению продаж и увеличению прибыли от реализации, • 2)на предприятии дефицит денежных средств, поэтому целесообразно краткосрочное критическое снижение цен вплоть до отрицательного финансового результата, • 3)система скидок за ускорение оплаты более эффективна, чем система штрафов за просроченную оплату. В любом случае необходимо соотносить размер ценовых скидок с условиями, на которых само предприятие кредитуется у своих поставщиков, т. е. разумно регулировать соотношение дебиторской и кредиторской задолженности • Управление кредиторской задолженностью. Управление такой частью текущих пассивов, как кредиторская задолженность, предусматривает поиск различных форм краткосрочного финасирования, например, коммерческий и банковский кредиты, факторинг и т. п. , рассмотренные ранее. Кроме того, существуют относительно новые приемы страхование, форвардные и фьючерсные контракты, операции РЕПО. Они позволяют обеспечить предприятие необходимыми оборотными средствами и в определённой мере уменьшить риск финансово хозяйственной деятельности принятии решений финансового характера, имеющих отношение к будущему.

• С целью максимизации притока средств разрабатываются разнообразные варианты договоров с гибкими условиями формы оплаты (предоплата, частичная предоплата, передача на реализацию, банковская гарантия и т. д. ). Договора могут содержать также условия гибкого ценообразования, т. е условия предоставления скидок. Это оправдано в трех ситуациях: • 1)спрос на товар высокоэластичен, доля постоянных затрат в общей сумме затрат высока, следовательно, снижение цены приведет к расширению продаж и увеличению прибыли от реализации, • 2)на предприятии дефицит денежных средств, поэтому целесообразно краткосрочное критическое снижение цен вплоть до отрицательного финансового результата, • 3)система скидок за ускорение оплаты более эффективна, чем система штрафов за просроченную оплату. В любом случае необходимо соотносить размер ценовых скидок с условиями, на которых само предприятие кредитуется у своих поставщиков, т. е. разумно регулировать соотношение дебиторской и кредиторской задолженности • Управление кредиторской задолженностью. Управление такой частью текущих пассивов, как кредиторская задолженность, предусматривает поиск различных форм краткосрочного финасирования, например, коммерческий и банковский кредиты, факторинг и т. п. , рассмотренные ранее. Кроме того, существуют относительно новые приемы страхование, форвардные и фьючерсные контракты, операции РЕПО. Они позволяют обеспечить предприятие необходимыми оборотными средствами и в определённой мере уменьшить риск финансово хозяйственной деятельности принятии решений финансового характера, имеющих отношение к будущему.

• • 89. понятие, виды и модели управления денежными потоками предприятия. Денежный поток это движение денежных средств в реальном времени, по сути, денежный поток это разность между суммами поступлений и выплат денежных средств компании за определенный период времени, как за этот промежуток берется финансовый год. Классификация ДП: по масштабам обслуживания хозяйственного процесса: а) ДП по предприятию в целом, б) ДП по отдельным видам хоз ой деят ти предприятия, в) ДП по отдельным структурным подразделениям предприятия, г) ДП по отдельным хоз ым операциям. По видам хоз ой деят ти: а) ДП по операционной деят ти, б) ДП по инвестиционной деят ти, в) ДП по фин ой деят ти предприятия. Основные методы движения ДП в России: прямой. Расчет потоков осущ ся на основе счетов бух. учета предприятия. Поток денежных ср в на конец периода определяется как разница м/у всеми притоками ср в на предприятии по трем видам деят ти и их оттоками. Остаток денеж. ср в на конец периода определяется как их остаток на начало с учетом их оттока за данный период. Косвенный. Основой для расчета являются нераспределенная прибыль, амортизация, а т. ж. изменения активов и пассивов предприятия. При этом увеличение активов уменьшает движение ср в предприятия, а увеличение пассивов увеличивает, и наоборот. Косвенный метод основан на анализе статей баланса и отчета о фин. результатах, на учете операций, связанных с движением денежных ср в, и последовательной корректировке чистой прибыли, т. е. исходным элементом явл. прибыль.

• • 89. понятие, виды и модели управления денежными потоками предприятия. Денежный поток это движение денежных средств в реальном времени, по сути, денежный поток это разность между суммами поступлений и выплат денежных средств компании за определенный период времени, как за этот промежуток берется финансовый год. Классификация ДП: по масштабам обслуживания хозяйственного процесса: а) ДП по предприятию в целом, б) ДП по отдельным видам хоз ой деят ти предприятия, в) ДП по отдельным структурным подразделениям предприятия, г) ДП по отдельным хоз ым операциям. По видам хоз ой деят ти: а) ДП по операционной деят ти, б) ДП по инвестиционной деят ти, в) ДП по фин ой деят ти предприятия. Основные методы движения ДП в России: прямой. Расчет потоков осущ ся на основе счетов бух. учета предприятия. Поток денежных ср в на конец периода определяется как разница м/у всеми притоками ср в на предприятии по трем видам деят ти и их оттоками. Остаток денеж. ср в на конец периода определяется как их остаток на начало с учетом их оттока за данный период. Косвенный. Основой для расчета являются нераспределенная прибыль, амортизация, а т. ж. изменения активов и пассивов предприятия. При этом увеличение активов уменьшает движение ср в предприятия, а увеличение пассивов увеличивает, и наоборот. Косвенный метод основан на анализе статей баланса и отчета о фин. результатах, на учете операций, связанных с движением денежных ср в, и последовательной корректировке чистой прибыли, т. е. исходным элементом явл. прибыль.

• Зарубежные модели управления ДП. • Баумоль. Согласно его модели – регулирование денежных потоков происходит аналогично запасам сырья, материалов и готовой продукции все поступающие ср ва от реализации товаров и услуг предприятие вкладывает в краткосроные цен. Бумаги, как только запас денеж. ср в истощается, предприятие продает часть цен. Бумаг и тем самым пополняет запас денеж. ср в до первоначальной величины. . эта модель оторвана от действительности. • Миллер и Орр. При управлении ДП применять процесс Бернулли – стохастический процесс, в кот. поступление и расходование денег от периода к периоду явл. независимыми случайными событиями. логика действий фин. менеджмента заключалась в том, что как только остаток ср в на счете преодолевал верхний предел, предприятие начинало покупать достаточное кол во цен. Бумаг с целью вернуть запас денеж. ср в к некоторому нормальному уровню, а при достижении нижнего придела – осуществляло обратное действие. • Стоун. Его модель большее внимание уделяла управлению целевым остатком, нежели его определению. Ее основной особенностью явл. то, что действия фирмы в текущий момент определяются прогнозом на ближайшее будущее. • Монте Карло предполагает прямую зависимость совок ого ДП, прежде всего от операционного потока, кот. можно спрогнозировать с большей вероятностью и на этой основе определить объем ср в, направленных на инвестирование и в производство.

• Зарубежные модели управления ДП. • Баумоль. Согласно его модели – регулирование денежных потоков происходит аналогично запасам сырья, материалов и готовой продукции все поступающие ср ва от реализации товаров и услуг предприятие вкладывает в краткосроные цен. Бумаги, как только запас денеж. ср в истощается, предприятие продает часть цен. Бумаг и тем самым пополняет запас денеж. ср в до первоначальной величины. . эта модель оторвана от действительности. • Миллер и Орр. При управлении ДП применять процесс Бернулли – стохастический процесс, в кот. поступление и расходование денег от периода к периоду явл. независимыми случайными событиями. логика действий фин. менеджмента заключалась в том, что как только остаток ср в на счете преодолевал верхний предел, предприятие начинало покупать достаточное кол во цен. Бумаг с целью вернуть запас денеж. ср в к некоторому нормальному уровню, а при достижении нижнего придела – осуществляло обратное действие. • Стоун. Его модель большее внимание уделяла управлению целевым остатком, нежели его определению. Ее основной особенностью явл. то, что действия фирмы в текущий момент определяются прогнозом на ближайшее будущее. • Монте Карло предполагает прямую зависимость совок ого ДП, прежде всего от операционного потока, кот. можно спрогнозировать с большей вероятностью и на этой основе определить объем ср в, направленных на инвестирование и в производство.

90. сущность и механизм реализации краткосрочного финансирования деятельности предприятия. • Коммерческий кредит можно охарактеризовать как кредит, предоставляемый в товарной форме продавцами покупателям в виде отсрочки платежа за проданные товары. Он предоставляется под обязательства должника (покупателя) погасить в определенный срок как сумму основного долга, так и начисляемые проценты. Коммерческий кредит связан с торгово посредническими операциями; предоставляется поставщиком или посредником и оформляется по разному: векселем, авансом покупателя, открытым счетом. Разновидностью коммерческого кредита выступает обычная кредиторская задолженность, образующаяся ввиду существующей системы оплаты по безналичному расчету. Чем дольше период погашения кредиторской задолженности и больше объем реализации закупок, тем значительнее дополнительное финансирование для фирмы. Коммерческий кредит есть форма краткосрочного финансирования, применяемая почти во всех сферах бизнеса. Фактически это основной источник краткосрочных средств для большей части фирм. Фактически, на период отсрочки продавец товара предоставляет покупателю кредит.

90. сущность и механизм реализации краткосрочного финансирования деятельности предприятия. • Коммерческий кредит можно охарактеризовать как кредит, предоставляемый в товарной форме продавцами покупателям в виде отсрочки платежа за проданные товары. Он предоставляется под обязательства должника (покупателя) погасить в определенный срок как сумму основного долга, так и начисляемые проценты. Коммерческий кредит связан с торгово посредническими операциями; предоставляется поставщиком или посредником и оформляется по разному: векселем, авансом покупателя, открытым счетом. Разновидностью коммерческого кредита выступает обычная кредиторская задолженность, образующаяся ввиду существующей системы оплаты по безналичному расчету. Чем дольше период погашения кредиторской задолженности и больше объем реализации закупок, тем значительнее дополнительное финансирование для фирмы. Коммерческий кредит есть форма краткосрочного финансирования, применяемая почти во всех сферах бизнеса. Фактически это основной источник краткосрочных средств для большей части фирм. Фактически, на период отсрочки продавец товара предоставляет покупателю кредит.

• Учет векселей и факторинг. Это еще один способ превращения текущих финансовых потребностей предприятия в отрицательную величину, т. е. оптимизации управления работающим капиталом. Применение векселей в своей деятельности позволяет предприятию решать ряд важных задач как стратегического, так и тактического характера: 1) увеличить возможности пополнения оборотных средств предприятия, покрытия временных кассовых разрывов для финансирования капитального строительства и инвестиционных проектов; 2)сгладить сезонные и прочие перепады платежного оборота предприятия; 3) заменить дорогие кредиты и займы; 4) привлечь средства не только банков и других профессиональных участников финансового рынка, но и предприятий, имеющих временно свободные денежные средства; 5) стимулировать расчеты с дебиторами путем использования векселей предприятия, что позволяет снизить долю просроченной дебиторской задолженности в ее общей массе; • Факторинг с экономической точки зрения является посреднической операцией. Это специфическая форма банковского кредита, один из методов финансирования для предприятия, при котором происходит продажа дебиторской задолженности специализированному финансовому институту, факторинговой компании, обычно без права обратного требования. • Факторинг является одной из наиболее выгодных и высокотехнологичных финансовых услуг для современного бизнеса. В России факторинг стал развиваться сравнительно недавно, но уже сегодня многие предприятий используют схему факторинга для ускорения расчетов и развития бизнеса.

• Учет векселей и факторинг. Это еще один способ превращения текущих финансовых потребностей предприятия в отрицательную величину, т. е. оптимизации управления работающим капиталом. Применение векселей в своей деятельности позволяет предприятию решать ряд важных задач как стратегического, так и тактического характера: 1) увеличить возможности пополнения оборотных средств предприятия, покрытия временных кассовых разрывов для финансирования капитального строительства и инвестиционных проектов; 2)сгладить сезонные и прочие перепады платежного оборота предприятия; 3) заменить дорогие кредиты и займы; 4) привлечь средства не только банков и других профессиональных участников финансового рынка, но и предприятий, имеющих временно свободные денежные средства; 5) стимулировать расчеты с дебиторами путем использования векселей предприятия, что позволяет снизить долю просроченной дебиторской задолженности в ее общей массе; • Факторинг с экономической точки зрения является посреднической операцией. Это специфическая форма банковского кредита, один из методов финансирования для предприятия, при котором происходит продажа дебиторской задолженности специализированному финансовому институту, факторинговой компании, обычно без права обратного требования. • Факторинг является одной из наиболее выгодных и высокотехнологичных финансовых услуг для современного бизнеса. В России факторинг стал развиваться сравнительно недавно, но уже сегодня многие предприятий используют схему факторинга для ускорения расчетов и развития бизнеса.

• Выбор политики комплексного управления текущими активами и текущими пассивами – это определение достаточного уровня и рациональной структуры текущих активов и источников их финансирования. 1. Агрессивная Предприятие при этом не ставит никаких ограничений в наращивании текущих активов, держит значительные денежные средства, запасы сырья и готовой продукции, всячески стимулирует покупательский спрос, раздувая дебиторскую задолженность. 2. Консервативная. При этом предприятие всячески сдерживает рост текущих активов, стараясь минимизировать их удельный вес текущих активов в общей сумме активов низок, а период оборачиваемости оборотных средств краток. Такую политику предприятие ведет либо в условиях строжайшей экономии, либо в случае полной определенности ситуации, когда объем продаж, сроки платежей. 3. Умеренная. При такой политике рентабельность активов риск технической неплатежеспособности, период оборачиваемости оборотных средств поддерживаются на средних уровнях. Каждому из этих трех типов политики управления текущими активами соответствует своя политика финансирования, т. е. политика управления текущими пассивами.

• Выбор политики комплексного управления текущими активами и текущими пассивами – это определение достаточного уровня и рациональной структуры текущих активов и источников их финансирования. 1. Агрессивная Предприятие при этом не ставит никаких ограничений в наращивании текущих активов, держит значительные денежные средства, запасы сырья и готовой продукции, всячески стимулирует покупательский спрос, раздувая дебиторскую задолженность. 2. Консервативная. При этом предприятие всячески сдерживает рост текущих активов, стараясь минимизировать их удельный вес текущих активов в общей сумме активов низок, а период оборачиваемости оборотных средств краток. Такую политику предприятие ведет либо в условиях строжайшей экономии, либо в случае полной определенности ситуации, когда объем продаж, сроки платежей. 3. Умеренная. При такой политике рентабельность активов риск технической неплатежеспособности, период оборачиваемости оборотных средств поддерживаются на средних уровнях. Каждому из этих трех типов политики управления текущими активами соответствует своя политика финансирования, т. е. политика управления текущими пассивами.

91. Ликвидность и рентабельность предприятия. Определение оптимального соотношения текущих активов и пассивов. Финансовое состояние предприятия характеризуется составом и размещением средств, структурой их источников, скоростью оборота капитала, способностью предприятия погашать свои обязательства в срок и в полном объеме и др. Предприятие считается платежеспособным, если имеющиеся у него денежные средства, краткосрочные финансовые вложения (ценные бумаги, временная финансовая помощь другим предприятиям) и активные расчеты (расчеты с дебиторами) покрывают его краткосрочные обязательства. Платежеспособность предприятия можно выразить в виде следующего неравенства: д >= м + н, где Д денежные средства плюс краткосрочные финансовые вложения плюс активные расчеты; М — краткосрочные кредиты и займы; Н — кредиторская задолженность. Рентабельность характеризует прибыль, получаемую с каждого рубля средств, вложенных в финансовые операции, либо в другие предприятия. Исходя из состава имущества предприятия, в которое вкладываются капиталы, и проводимых предпринимателем хозяйственных и финансовых операции, существует система показателей рентабельности.

91. Ликвидность и рентабельность предприятия. Определение оптимального соотношения текущих активов и пассивов. Финансовое состояние предприятия характеризуется составом и размещением средств, структурой их источников, скоростью оборота капитала, способностью предприятия погашать свои обязательства в срок и в полном объеме и др. Предприятие считается платежеспособным, если имеющиеся у него денежные средства, краткосрочные финансовые вложения (ценные бумаги, временная финансовая помощь другим предприятиям) и активные расчеты (расчеты с дебиторами) покрывают его краткосрочные обязательства. Платежеспособность предприятия можно выразить в виде следующего неравенства: д >= м + н, где Д денежные средства плюс краткосрочные финансовые вложения плюс активные расчеты; М — краткосрочные кредиты и займы; Н — кредиторская задолженность. Рентабельность характеризует прибыль, получаемую с каждого рубля средств, вложенных в финансовые операции, либо в другие предприятия. Исходя из состава имущества предприятия, в которое вкладываются капиталы, и проводимых предпринимателем хозяйственных и финансовых операции, существует система показателей рентабельности.

• Плата за пользование кредитами включает % за пользование кредитами: расходы по уплате %, возникающие у предприятия при расчетах с поставщиками; средства перечисляемые в бюджет за несвоевременную уплату налогов. • Текущие активы (денежные ср ва, дебиторская задолженность, запасы). Текущие пассивы (краткосрочные кредиты, кредиторская задолженность). • Для определения оптимального остатка денежных средств используют чаще всего модели Баумоля. • В соответствии с моделью Баумоля затраты предприятия на реализацию ценных бумаг в случае хранения части денежных средств в высоколиквидных бумагах сопоставляются с упущенной выгодой, которую будет иметь предприятие в том случае, если откажется от хранения средств в ценных бумагах, а следовательно не будет иметь процентов и дивидендов по ним. Модель позволяет рассчитать такую величину денежных средств, которая минимизировала бы и затраты по трансакциям и упущенную выгоду. Расчёт осуществляется по формуле: С = √ 2 ВТ/г • где. В — общие издержки, связанные с продажей ценных бумаг (затраты по транзакциям); Т — общий объём денежных средств, необходимых для данного периода времени; г — процентная ставка, определяющая среднерыночную доходность по ликвидным ценным бумагам.

• Плата за пользование кредитами включает % за пользование кредитами: расходы по уплате %, возникающие у предприятия при расчетах с поставщиками; средства перечисляемые в бюджет за несвоевременную уплату налогов. • Текущие активы (денежные ср ва, дебиторская задолженность, запасы). Текущие пассивы (краткосрочные кредиты, кредиторская задолженность). • Для определения оптимального остатка денежных средств используют чаще всего модели Баумоля. • В соответствии с моделью Баумоля затраты предприятия на реализацию ценных бумаг в случае хранения части денежных средств в высоколиквидных бумагах сопоставляются с упущенной выгодой, которую будет иметь предприятие в том случае, если откажется от хранения средств в ценных бумагах, а следовательно не будет иметь процентов и дивидендов по ним. Модель позволяет рассчитать такую величину денежных средств, которая минимизировала бы и затраты по трансакциям и упущенную выгоду. Расчёт осуществляется по формуле: С = √ 2 ВТ/г • где. В — общие издержки, связанные с продажей ценных бумаг (затраты по транзакциям); Т — общий объём денежных средств, необходимых для данного периода времени; г — процентная ставка, определяющая среднерыночную доходность по ликвидным ценным бумагам.

92. Экономическая сущность и подходы к определению стоимости капитала предприятия. • Стоимость капитала представляет собой цену, которую предприятие платит за его использование, т. е. годовые расходы по обслуживанию задолженности перед инвесторами и кредиторами. Количественно она измеряется в виде процентной ставки, характеризующей отношение общей суммы данных расходов к сумме всего капитала. Концепция стоимости капитала является одной из базовых в теории финансового менеджмента. Она характеризует тот уровень доходности инвестированного капитала, который должно обеспечить предприятие? чтобы не уменьшить свою рыночную стоимость. Помимо этого стоимость капитала (с возможными корректировками на инфляцию и риск) часто используется в качестве ставки дисконтирования, в процессе анализа будущих денежных потоков и оценки эффективности производственных инвестиций. • Расчет стоимости капитала необходим на стадии обоснования финансовых решений, для выбора наиболее эффективных способов вложения средств и оптимальных источников их финансирования. • Стоимость капитала зависит от источников. Источники ср-в компании: 1) источники краткосрочных ср-в: а) кредиторская задолженность, б) краткосрочные ссуды и займы. 2) источники долгосрочного капитала: а) собственный капитал (обыкновенные? привилегированные акции, нераспределенная прибыль и прочие фонды собств ср-в), б) заемный капитал (банковские кредиты, облигационные займы).

92. Экономическая сущность и подходы к определению стоимости капитала предприятия. • Стоимость капитала представляет собой цену, которую предприятие платит за его использование, т. е. годовые расходы по обслуживанию задолженности перед инвесторами и кредиторами. Количественно она измеряется в виде процентной ставки, характеризующей отношение общей суммы данных расходов к сумме всего капитала. Концепция стоимости капитала является одной из базовых в теории финансового менеджмента. Она характеризует тот уровень доходности инвестированного капитала, который должно обеспечить предприятие? чтобы не уменьшить свою рыночную стоимость. Помимо этого стоимость капитала (с возможными корректировками на инфляцию и риск) часто используется в качестве ставки дисконтирования, в процессе анализа будущих денежных потоков и оценки эффективности производственных инвестиций. • Расчет стоимости капитала необходим на стадии обоснования финансовых решений, для выбора наиболее эффективных способов вложения средств и оптимальных источников их финансирования. • Стоимость капитала зависит от источников. Источники ср-в компании: 1) источники краткосрочных ср-в: а) кредиторская задолженность, б) краткосрочные ссуды и займы. 2) источники долгосрочного капитала: а) собственный капитал (обыкновенные? привилегированные акции, нераспределенная прибыль и прочие фонды собств ср-в), б) заемный капитал (банковские кредиты, облигационные займы).

1. Подход с точки зрения активов или имущественный подход: включает несколько так называемых балансовых методов: метод чистой балансовой стоимости материальных активов, метод чистой рыночной стоимости материальных активов, метод оценки стоимости воссоздания, метод оценки ликвидационной стоимости. Все виды балансовых методов "отталкиваются" от фактической бухгалтерской отчетности. Все балансовые методы предполагают, что собственный капитал, представленный в балансе, определяется как разница между всеми активами предприятия и всеми пассивами (обязательствами). К недостаткам этого метода относят то, что он не отражает реальной рыночной стоимости материальных активов. Второй метод чистой рыночной стоимости материальных активов предполагает корректировку материальных активов на отражение рыночных показателей стоимости. В первую очередь корректировка должна быть осуществлена на учет влияния инфляции 2. Сравнительный подход, включает методы рынка капитала, метод сделок (продаж) и метод отраслевых коэффициентов. Метод рынка капитала предполагает определение стоимости оцениваемого предприятия с помощью различных мультипликаторов. К последним относятся специальные соотношения рыночной цены акции предприятия к чистой прибыли или к текущему денежному потоку, к балансовой стоимости материальных активов, к чистому денежному потоку, к выручке от реализации, к собственному капиталу. Метод сделок (продаж) позволяет определить стоимость многих активов предприятия. Суть данного метода сводится к тому, что стоимость оцениваемой компании представляет собой скоррект. стоимость. • 3. Подход с точки зрения "потока наличности» : капитализации нормализованного дохода, дисконтирования будущих денежных потоков и их разновидности. Метод капитализации чистого дохода капитализации (коэффициента капитализации): стоимость = чистый доход/коэффициент капитализации. Метод капитализации используют, обычно, если ожидается, что будущие чистые доходы будут равны (приблизительно) текущим или, если темпы их роста будут умеренными и предсказуемыми.

1. Подход с точки зрения активов или имущественный подход: включает несколько так называемых балансовых методов: метод чистой балансовой стоимости материальных активов, метод чистой рыночной стоимости материальных активов, метод оценки стоимости воссоздания, метод оценки ликвидационной стоимости. Все виды балансовых методов "отталкиваются" от фактической бухгалтерской отчетности. Все балансовые методы предполагают, что собственный капитал, представленный в балансе, определяется как разница между всеми активами предприятия и всеми пассивами (обязательствами). К недостаткам этого метода относят то, что он не отражает реальной рыночной стоимости материальных активов. Второй метод чистой рыночной стоимости материальных активов предполагает корректировку материальных активов на отражение рыночных показателей стоимости. В первую очередь корректировка должна быть осуществлена на учет влияния инфляции 2. Сравнительный подход, включает методы рынка капитала, метод сделок (продаж) и метод отраслевых коэффициентов. Метод рынка капитала предполагает определение стоимости оцениваемого предприятия с помощью различных мультипликаторов. К последним относятся специальные соотношения рыночной цены акции предприятия к чистой прибыли или к текущему денежному потоку, к балансовой стоимости материальных активов, к чистому денежному потоку, к выручке от реализации, к собственному капиталу. Метод сделок (продаж) позволяет определить стоимость многих активов предприятия. Суть данного метода сводится к тому, что стоимость оцениваемой компании представляет собой скоррект. стоимость. • 3. Подход с точки зрения "потока наличности» : капитализации нормализованного дохода, дисконтирования будущих денежных потоков и их разновидности. Метод капитализации чистого дохода капитализации (коэффициента капитализации): стоимость = чистый доход/коэффициент капитализации. Метод капитализации используют, обычно, если ожидается, что будущие чистые доходы будут равны (приблизительно) текущим или, если темпы их роста будут умеренными и предсказуемыми.

93. Определение оптимальной структуры капитала. Эффект финансового рычага. Структура капитала это совокупность финансовых средств предпр. из различных источников долгоср. финансирования, а если говорить точнее соотношение краткоср обязательств, долгоср обязат в и собственного капитала орган ии. Оптимальная структура капитала выражает такое соотношение использования собств и заемн капитала, при котором обеспечивается наиболее эффект взаимосвязь между коэффиц рентабельности собственного капитала и задолженности, т. е. Max рыночная стоимость корпорации. • Процесс оптимизации структуры капитала: 1)Анализ состава капитала в динамике за ряд периодов (кварталов, лет), а также тенденций изменения его структуры. 2) Оценка основных факторов, определяющих структуру капитала( отраслевые особенности хозяйственной деятельности; стадия жизненного цикла фирмы); 3)конъюнктура товарного и финансового рынков; 4)уровень прибыльности текущей деятельности; 5)налоговая нагрузка на компанию; 6) степень концентрации акционерного капитала. Задачи: а) установление приемлемых пропорций использования собственного и заемного капитала; б ) обеспечение в случае необходимости привлечения дополнительного внутреннего или внешнего капитала.

93. Определение оптимальной структуры капитала. Эффект финансового рычага. Структура капитала это совокупность финансовых средств предпр. из различных источников долгоср. финансирования, а если говорить точнее соотношение краткоср обязательств, долгоср обязат в и собственного капитала орган ии. Оптимальная структура капитала выражает такое соотношение использования собств и заемн капитала, при котором обеспечивается наиболее эффект взаимосвязь между коэффиц рентабельности собственного капитала и задолженности, т. е. Max рыночная стоимость корпорации. • Процесс оптимизации структуры капитала: 1)Анализ состава капитала в динамике за ряд периодов (кварталов, лет), а также тенденций изменения его структуры. 2) Оценка основных факторов, определяющих структуру капитала( отраслевые особенности хозяйственной деятельности; стадия жизненного цикла фирмы); 3)конъюнктура товарного и финансового рынков; 4)уровень прибыльности текущей деятельности; 5)налоговая нагрузка на компанию; 6) степень концентрации акционерного капитала. Задачи: а) установление приемлемых пропорций использования собственного и заемного капитала; б ) обеспечение в случае необходимости привлечения дополнительного внутреннего или внешнего капитала.

• Для измерения совокупн рез в, достигаемых при различном соотношении собств и заемн капитала используют финансовый показатель – финансовый левиридж (ФЛ). ФЛ измеряет эффект, закл в повышении рентабельности собств капитала за счет повышения доли заемн капитала в общей их сумме. ЭФЛ = (Ра – ПС) * ЗК/СК, где Ра – рентабельность использования активов, ПС – процентная ставка за кредит, ЗК – заемн капитал, СК – собств капитал. (Ра – ПС) называется дифференциалом финансового левириджа. ЗК/СК характеризует объем заемн капитала, приходящегося на единицу собств. Выделение этих составляющих позволяет управл эффектом ФЛ. Если дифференциал положителен, то повышение коэффиц приводит к увеличению роста эффекта. Однако рост ЭФЛ имеет предел, т. к. понижение финанс устой ТИ приводит повышению ставки процента. Дифференциал= нулю. Т. о. повышение ФЛ целесообразно при положительном дифференциале. При отриц дифференциале происходит снижение рентабельности собств капитала. Интерпретация коэфф силы воздействия финансового рычага: он показывает, во сколько раз прибыль до вычета % и налогов превосходит чистую прибыль. Нижней грани цей коэфф является 1. Чем больше относительный объем привл предпр заемных ср В, тем больше выплачиваемая по ним сумма %, выше сила воздейст вия ФР, более вариабельна чистая при быль. Т. о. повышение доли за емных финансовых ресурсов в общей сумме долгоср источников средств, приводит к большей фин. нестабильности, выражающейся в меньшей предсказуемости величины чистой прибыли. Выводы: 1) Если новое заимств приносит предпр увеличение ЭФР, то такое заимствование выгодно. Но при этом необходимо внимательно следить за состоянием дифференциала: при наращивании плеча финансового рычага банкир склонен компенсир возраст риска повыш. цены на свой товар кредит. 2) Риск кредитора выражен велич дифференц чем больше дифференциал, тем меньше риск и наоборот.

• Для измерения совокупн рез в, достигаемых при различном соотношении собств и заемн капитала используют финансовый показатель – финансовый левиридж (ФЛ). ФЛ измеряет эффект, закл в повышении рентабельности собств капитала за счет повышения доли заемн капитала в общей их сумме. ЭФЛ = (Ра – ПС) * ЗК/СК, где Ра – рентабельность использования активов, ПС – процентная ставка за кредит, ЗК – заемн капитал, СК – собств капитал. (Ра – ПС) называется дифференциалом финансового левириджа. ЗК/СК характеризует объем заемн капитала, приходящегося на единицу собств. Выделение этих составляющих позволяет управл эффектом ФЛ. Если дифференциал положителен, то повышение коэффиц приводит к увеличению роста эффекта. Однако рост ЭФЛ имеет предел, т. к. понижение финанс устой ТИ приводит повышению ставки процента. Дифференциал= нулю. Т. о. повышение ФЛ целесообразно при положительном дифференциале. При отриц дифференциале происходит снижение рентабельности собств капитала. Интерпретация коэфф силы воздействия финансового рычага: он показывает, во сколько раз прибыль до вычета % и налогов превосходит чистую прибыль. Нижней грани цей коэфф является 1. Чем больше относительный объем привл предпр заемных ср В, тем больше выплачиваемая по ним сумма %, выше сила воздейст вия ФР, более вариабельна чистая при быль. Т. о. повышение доли за емных финансовых ресурсов в общей сумме долгоср источников средств, приводит к большей фин. нестабильности, выражающейся в меньшей предсказуемости величины чистой прибыли. Выводы: 1) Если новое заимств приносит предпр увеличение ЭФР, то такое заимствование выгодно. Но при этом необходимо внимательно следить за состоянием дифференциала: при наращивании плеча финансового рычага банкир склонен компенсир возраст риска повыш. цены на свой товар кредит. 2) Риск кредитора выражен велич дифференц чем больше дифференциал, тем меньше риск и наоборот.

94. Эффект операционного рычага: сущность и механизм. Реализации. Операционный рычаг (производственный леверидж) это потенциальная возможность влиять на прибыль компании, путем изменения структуры себестоимости и объем производства. Эффект операционного рычага проявляется в том, что любое изменение выручки от продаж всегда ведет к более сильному изменению прибыли. Этот эффект вызван различной степенью влияния динамики переменных затрат и постоянных затрат на финансовый результат при изменении объема выпуска. Влияя на величину не только переменных, но и постоянных затрат, можно определить, на сколько процентных пунктов увеличится прибыль. При широкой номенклатуре продукции Операц. Рычаг =валов маржа/ прибыль= (ВР З перем)/(ВР З перем З пост). • Чем больше доля постоянных затрат компании в структуре себестоимости, тем выше уровень операционного рычага, и следовательно, больше деловой (производственный) риск. • По мере удаления выручки от точки безубыточности сила воздействия операционного рычага уменьшается, а запас финансовой прочности организации наоборот растет. Данная обратная связь связана с относительным уменьшением постоянных издержек предприятия. • На практике большим операционным рычагом обладают те компании, которые имеют большую долю основных фондов и НМА (нематериальных активов) в структуре баланса и большие управленческие расходы. И наоборот, минимальный уровень операционного рычага присущ компаниям, у которых велика доля переменных затрат.

94. Эффект операционного рычага: сущность и механизм. Реализации. Операционный рычаг (производственный леверидж) это потенциальная возможность влиять на прибыль компании, путем изменения структуры себестоимости и объем производства. Эффект операционного рычага проявляется в том, что любое изменение выручки от продаж всегда ведет к более сильному изменению прибыли. Этот эффект вызван различной степенью влияния динамики переменных затрат и постоянных затрат на финансовый результат при изменении объема выпуска. Влияя на величину не только переменных, но и постоянных затрат, можно определить, на сколько процентных пунктов увеличится прибыль. При широкой номенклатуре продукции Операц. Рычаг =валов маржа/ прибыль= (ВР З перем)/(ВР З перем З пост). • Чем больше доля постоянных затрат компании в структуре себестоимости, тем выше уровень операционного рычага, и следовательно, больше деловой (производственный) риск. • По мере удаления выручки от точки безубыточности сила воздействия операционного рычага уменьшается, а запас финансовой прочности организации наоборот растет. Данная обратная связь связана с относительным уменьшением постоянных издержек предприятия. • На практике большим операционным рычагом обладают те компании, которые имеют большую долю основных фондов и НМА (нематериальных активов) в структуре баланса и большие управленческие расходы. И наоборот, минимальный уровень операционного рычага присущ компаниям, у которых велика доля переменных затрат.

95. Себестоимость продукции предприятия: понятие, структура и маржинальный анализ. Себестоимость – стоимостная оценка затрат ресурсов, используемых в процессе производства и реализации продукции (работ, услуг). Расходы предпр, включ в себестоимость продукции, делятся на прямые и косвенные. К прямым расходам относятся затраты, непосредств связанные с изготовлением продукции и учитываемые прямым путем по ее отдельным видам: стоимость осн материалов, топлива и энергии на технологич нужды, з/п основных производста расходов и др. К косвенным расходам относятся затраты, которые невозможно или нецелесообразно прямо относить на себестоимость конкр видов продукции: расходы цеховые, общезаводские, по содержанию и эксплуатации оборудования. Маржинальный анализ фокусирует внимание на влиянии на прибыль след факторов: цены на продукцию, объем продаж, перем расходы на единицу продукции, общая величина пост расходов, структура реализ прод и. Маржинальный доход – это превышение выручки от реализации над всеми перем затратами, связанными с данным объемом продаж. = Выручка от реализации продукции – Переменные затраты на этот же объём продукции. Осн показ и маржинального анализа: маржинальная прибыль (сумма покрытия пост затрат), чистая прибыль, точка безубыточности (кол во продукции в денежном выр, при котором выручка предпр = всем его затратам), запас финансовой прочности (разница между выручкой на настоящий момент и точкой безубыточности), эффект операц рычага (хар ет величину предприним риска, или влияние структ затрат на маржин прибыль предпр)

95. Себестоимость продукции предприятия: понятие, структура и маржинальный анализ. Себестоимость – стоимостная оценка затрат ресурсов, используемых в процессе производства и реализации продукции (работ, услуг). Расходы предпр, включ в себестоимость продукции, делятся на прямые и косвенные. К прямым расходам относятся затраты, непосредств связанные с изготовлением продукции и учитываемые прямым путем по ее отдельным видам: стоимость осн материалов, топлива и энергии на технологич нужды, з/п основных производста расходов и др. К косвенным расходам относятся затраты, которые невозможно или нецелесообразно прямо относить на себестоимость конкр видов продукции: расходы цеховые, общезаводские, по содержанию и эксплуатации оборудования. Маржинальный анализ фокусирует внимание на влиянии на прибыль след факторов: цены на продукцию, объем продаж, перем расходы на единицу продукции, общая величина пост расходов, структура реализ прод и. Маржинальный доход – это превышение выручки от реализации над всеми перем затратами, связанными с данным объемом продаж. = Выручка от реализации продукции – Переменные затраты на этот же объём продукции. Осн показ и маржинального анализа: маржинальная прибыль (сумма покрытия пост затрат), чистая прибыль, точка безубыточности (кол во продукции в денежном выр, при котором выручка предпр = всем его затратам), запас финансовой прочности (разница между выручкой на настоящий момент и точкой безубыточности), эффект операц рычага (хар ет величину предприним риска, или влияние структ затрат на маржин прибыль предпр)

96. Затраты, издержки и расходы предприятия: сущность и классификация . Затраты – трансформируемые в результат экономической деятельности ресурсы. Расходы – это часть затрат, понесенных предприятием в связи с получением дохода (то есть затраты, относящиеся к реализованной продукции) Издержки производства – это совокупность затрат живого и овеществленного труда на производство продукции, выраженных преимущественно в денежной форме. 1. Приобретены материалы, которые хранятся на складе и не поступили в данном периоде в производство: З > Р 2. Материалы, приобретенные в предыдущем периоде и хранившиеся на складе, поступили в производство: З < Р 3. Приобретены материалы и полностью направлены в производство Р = З. Необходимость изучения классиф расходов и издержек предпр вытекает из того факта, что в конечном итоге совок ть затрат оказывает решающее влияние на формир практически всех фин х показателей, они явл. объектом фин го планирования и контроля со стороны финансовых служб предпр. Все затраты предприятий условно можно разделить на 3 основных напр я: 1) затраты капит характера, т. е. инвестиц затраты (затр на воспр о основн и увеличение оборот. капитала), в основном связа с расшир произв ва и приростом оборот активов; 2) затраты, связ с теку деят тью, относимые на с/c продукции (затраты на произв во и реализ ю товаров, продукции, работ, услуг); 3) затраты на социально культурные мероприятия.

96. Затраты, издержки и расходы предприятия: сущность и классификация . Затраты – трансформируемые в результат экономической деятельности ресурсы. Расходы – это часть затрат, понесенных предприятием в связи с получением дохода (то есть затраты, относящиеся к реализованной продукции) Издержки производства – это совокупность затрат живого и овеществленного труда на производство продукции, выраженных преимущественно в денежной форме. 1. Приобретены материалы, которые хранятся на складе и не поступили в данном периоде в производство: З > Р 2. Материалы, приобретенные в предыдущем периоде и хранившиеся на складе, поступили в производство: З < Р 3. Приобретены материалы и полностью направлены в производство Р = З. Необходимость изучения классиф расходов и издержек предпр вытекает из того факта, что в конечном итоге совок ть затрат оказывает решающее влияние на формир практически всех фин х показателей, они явл. объектом фин го планирования и контроля со стороны финансовых служб предпр. Все затраты предприятий условно можно разделить на 3 основных напр я: 1) затраты капит характера, т. е. инвестиц затраты (затр на воспр о основн и увеличение оборот. капитала), в основном связа с расшир произв ва и приростом оборот активов; 2) затраты, связ с теку деят тью, относимые на с/c продукции (затраты на произв во и реализ ю товаров, продукции, работ, услуг); 3) затраты на социально культурные мероприятия.

Классификация затрат. Эк ие элементы: материальные затраты, затраты на оплату труда, амортизация имущества, прочие затраты. Натурально вещественный вид: материальные, трудовые, финансовые. Способ переноса на объект учета: прямые, косвенные. Влияние объема производства на уровень затрат: переменные, постоянные. по периодичности возникновения: единовременные, текущие, периодические. по отношению к принимаемому решению релевантные, нерелевантные. Классификация расходов предприятия рассматривается следующим образом: 1. расходы по обычным видам деятельности; 2. прочие расходы: а) операционные pacxoды; б) внереализационные расходы. Классификация издержек: По сфере возникновения: а) текущие, связанные с выпуском и реализацией работ и услуг) б) инвестиционные, связанные с вложением средств в бизнес. По способу отнесения на единицу продукции затраты могут быть: а) прямые расходы строго целевого назначения, их включают в себестоимость единицы продукции с помощью метода прямой оценки, б) косвенные не могут быть отнесены к выпуску определенного изделия, т. к. они связаны с работой всего цеха или предприятия в целом, они распределяются м/у изделиями пропорционально какому либо условному измерителю. В соответствии с экономическим содержанием затраты делятся на: а) основные связанные с изготовлением продукции, б) накладные затраты на организацию, управление, техническую подготовку. По степени зависимости от объема производства: а) условно переменные зависят от объема производства, б) условно постоянные не зависят от объема производства.

Классификация затрат. Эк ие элементы: материальные затраты, затраты на оплату труда, амортизация имущества, прочие затраты. Натурально вещественный вид: материальные, трудовые, финансовые. Способ переноса на объект учета: прямые, косвенные. Влияние объема производства на уровень затрат: переменные, постоянные. по периодичности возникновения: единовременные, текущие, периодические. по отношению к принимаемому решению релевантные, нерелевантные. Классификация расходов предприятия рассматривается следующим образом: 1. расходы по обычным видам деятельности; 2. прочие расходы: а) операционные pacxoды; б) внереализационные расходы. Классификация издержек: По сфере возникновения: а) текущие, связанные с выпуском и реализацией работ и услуг) б) инвестиционные, связанные с вложением средств в бизнес. По способу отнесения на единицу продукции затраты могут быть: а) прямые расходы строго целевого назначения, их включают в себестоимость единицы продукции с помощью метода прямой оценки, б) косвенные не могут быть отнесены к выпуску определенного изделия, т. к. они связаны с работой всего цеха или предприятия в целом, они распределяются м/у изделиями пропорционально какому либо условному измерителю. В соответствии с экономическим содержанием затраты делятся на: а) основные связанные с изготовлением продукции, б) накладные затраты на организацию, управление, техническую подготовку. По степени зависимости от объема производства: а) условно переменные зависят от объема производства, б) условно постоянные не зависят от объема производства.

97. Особенности организации финансов субъектов малого предпринимательства. 1) Гибкость приспособления к рыночной конъюнктуре. Главным преимущ малого бизнеса явл. более гибкая, чем у крупных предприятий, реакция на быстро меняющ спрос: умение "уловить" возник потребн и отреагировать немедленной мобилизац своих рес ов и возможн й. Эта маневренность вытекает из особ ей малого предпр: оно не связано обширной производств программой; не обременено многочисл персоналом, требующ сложных навыков упр я; не отягощено фин ми обязательств перед акционерами. . 2) Инновационная роль малого предприним. . Часто реализ в кооперации с крупным предпр. Сущ ет разделение труда в сфере НИОКР. Со стороны малого бизнеса оно осуществляется небольшими наукоемкими предп ми, которые занимаются поиском принципиально новых продуктов и процессов, работая в условиях высокого коммерч. риска, а т. ж. берут на себя до работку и пробное освоение научно технических новшеств, не требующих крупных и капит затрат. Опред часть малых фирм пытается вести самостоят инвестиц деят ть, в чем ей ока зывает поддержку гос во. ) Особенности менеджмента. 3 Простота организац структ, личное участие и заинтерес руководителя во всех делах фирмы — одни из отличий малого предпр от крупного. Специфика менеджм а малой фирмы закл в том, что руководитель вынужден принять на себя решение большинства пробл. Возможность концентр власти определяется самим масштабом бизнеса: рынки локальны, номенклатура мала, объем производства невелик, число партнеров ограничено, небольшой штат сотр в позволяет всех держать в поле зрения. 4) Особенности финансир я деят ти. Одно из, главных отлич малого предпр от крупного — порядок финанс я, предполаг использ в 1 ю очередь внутр источн: доходов фирмы, личн средств руководителя, средств родных, друзей.

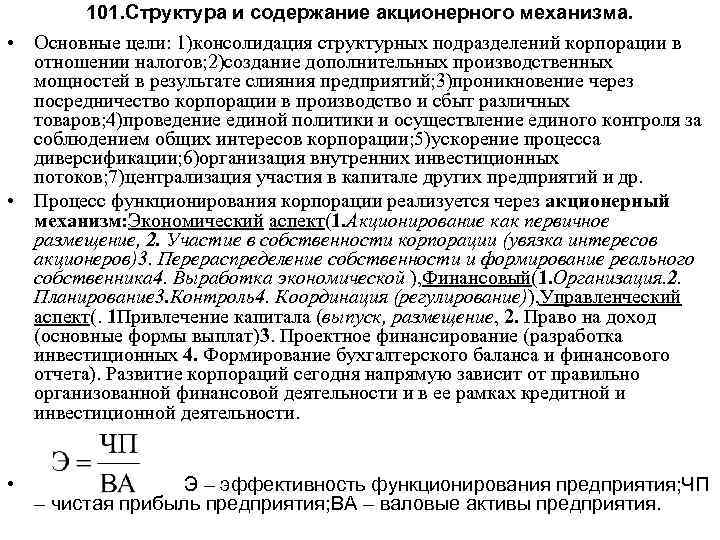

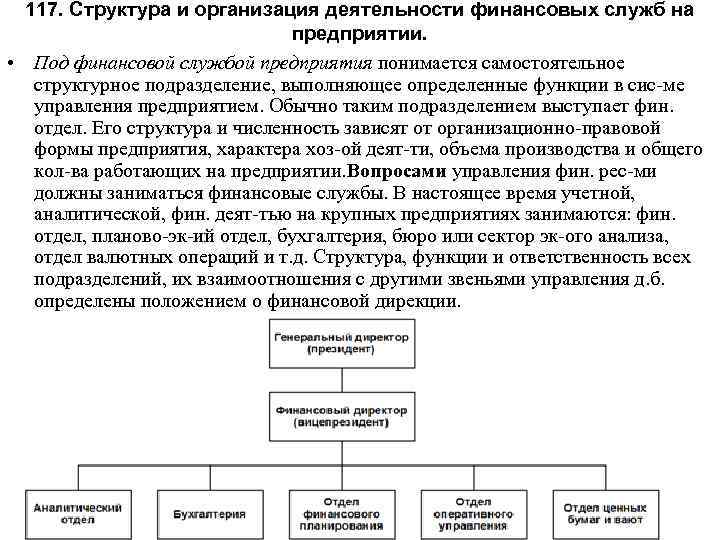

97. Особенности организации финансов субъектов малого предпринимательства. 1) Гибкость приспособления к рыночной конъюнктуре. Главным преимущ малого бизнеса явл. более гибкая, чем у крупных предприятий, реакция на быстро меняющ спрос: умение "уловить" возник потребн и отреагировать немедленной мобилизац своих рес ов и возможн й. Эта маневренность вытекает из особ ей малого предпр: оно не связано обширной производств программой; не обременено многочисл персоналом, требующ сложных навыков упр я; не отягощено фин ми обязательств перед акционерами. . 2) Инновационная роль малого предприним. . Часто реализ в кооперации с крупным предпр. Сущ ет разделение труда в сфере НИОКР. Со стороны малого бизнеса оно осуществляется небольшими наукоемкими предп ми, которые занимаются поиском принципиально новых продуктов и процессов, работая в условиях высокого коммерч. риска, а т. ж. берут на себя до работку и пробное освоение научно технических новшеств, не требующих крупных и капит затрат. Опред часть малых фирм пытается вести самостоят инвестиц деят ть, в чем ей ока зывает поддержку гос во. ) Особенности менеджмента. 3 Простота организац структ, личное участие и заинтерес руководителя во всех делах фирмы — одни из отличий малого предпр от крупного. Специфика менеджм а малой фирмы закл в том, что руководитель вынужден принять на себя решение большинства пробл. Возможность концентр власти определяется самим масштабом бизнеса: рынки локальны, номенклатура мала, объем производства невелик, число партнеров ограничено, небольшой штат сотр в позволяет всех держать в поле зрения. 4) Особенности финансир я деят ти. Одно из, главных отлич малого предпр от крупного — порядок финанс я, предполаг использ в 1 ю очередь внутр источн: доходов фирмы, личн средств руководителя, средств родных, друзей.