Обзорка - Финансы и кредит.ppt

- Количество слайдов: 42

1. Понятие международных финансов и их функции 20: 51 1

1. Понятие международных финансов и их функции 20: 51 1

20: 51 Международные отношения, развиваясь на взаимовыгодной основе, приводят к формированию международных финансов. Международные финансы – это совокупность экономических отношений, основанных на международных соглашениях в области наличного и безналичного оборота валютных ценностей, а также институциональных образований, обслуживающих реальный денежный оборот в сфере международных операций и расчетов. Участниками международных отношений являются юридические и физические лица, правительства иностранных государств, международные финансовые организации, неформальные объединения (клубы), совершающие операции с валютными ценностями и принимающие решения по важнейшим вопросам координации и управления мировыми финансовыми потоками. Мировые финансовые потоки формируются под влиянием мировой торговли, экономического и финансового состояние государств, создания и функционирования транснациональных корпораций, различий в темпах инфляции, процессов в экспорте и импорте капиталов и др. 2

20: 51 Международные отношения, развиваясь на взаимовыгодной основе, приводят к формированию международных финансов. Международные финансы – это совокупность экономических отношений, основанных на международных соглашениях в области наличного и безналичного оборота валютных ценностей, а также институциональных образований, обслуживающих реальный денежный оборот в сфере международных операций и расчетов. Участниками международных отношений являются юридические и физические лица, правительства иностранных государств, международные финансовые организации, неформальные объединения (клубы), совершающие операции с валютными ценностями и принимающие решения по важнейшим вопросам координации и управления мировыми финансовыми потоками. Мировые финансовые потоки формируются под влиянием мировой торговли, экономического и финансового состояние государств, создания и функционирования транснациональных корпораций, различий в темпах инфляции, процессов в экспорте и импорте капиталов и др. 2

Международные финансы выполняют следующие функции: опосредование международной торговли и обмена товарами, услугами и капиталами; обеспечение экономической интеграции национальных экономик в единую международную систему; адаптации национальных экономик к международной экономической и финансовой ситуации; координации проведения национальной финансовой политики государств. 20: 51 3

Международные финансы выполняют следующие функции: опосредование международной торговли и обмена товарами, услугами и капиталами; обеспечение экономической интеграции национальных экономик в единую международную систему; адаптации национальных экономик к международной экономической и финансовой ситуации; координации проведения национальной финансовой политики государств. 20: 51 3

2. Сущность функции и виды ценных бумаг 20: 51 4

2. Сущность функции и виды ценных бумаг 20: 51 4

20: 51 Ценная бумага (цб) документ, удостоверяющий имущественные права для реализации которых необходимо предъявление ценной бумаги. Рынок ценных бумаг выполняет две функции: 1. Экономическая, связанная с переливом капитала и привлечением денежных ресурсов путем выпуска ценных бумаг. 2. Социальная, когда на рынке ценных бумаг защищаются интересы мелких вкладчиков, для которых вложения в ценные бумаги могут принести определенный доход. Цб признаются права на ресурсы, отвечающие следующим требованиям: • обращаемость как способность продаваться и покупаться на рынке, а также выступать в качестве самостоятельного платежного инструмента; • доступность для гражданского оборота как способность быть предметом гражданских сделок; • стандартность как наличие стандартного представления, реквизитов, что делает ее товаром, способным обращаться; • документальность – цб есть документ; 5

20: 51 Ценная бумага (цб) документ, удостоверяющий имущественные права для реализации которых необходимо предъявление ценной бумаги. Рынок ценных бумаг выполняет две функции: 1. Экономическая, связанная с переливом капитала и привлечением денежных ресурсов путем выпуска ценных бумаг. 2. Социальная, когда на рынке ценных бумаг защищаются интересы мелких вкладчиков, для которых вложения в ценные бумаги могут принести определенный доход. Цб признаются права на ресурсы, отвечающие следующим требованиям: • обращаемость как способность продаваться и покупаться на рынке, а также выступать в качестве самостоятельного платежного инструмента; • доступность для гражданского оборота как способность быть предметом гражданских сделок; • стандартность как наличие стандартного представления, реквизитов, что делает ее товаром, способным обращаться; • документальность – цб есть документ; 5

20: 51 • регулируемость и признание государством, что обеспечивает снижение рисков по цб и повышение доверия инвесторов; • рыночность – цб, которые неразрывно связаны с соответствующим рынком, являются его отражением; • раскрытие информации – должен быть обеспечен равный доступ к информации о цб различных эмитентов; • ликвидность – способность цб быть быстро проданной и превращенной в денежные средства; • риск – характеризует состояние неопределенности осуществления прав владельцем цб и возможность потерь, связанных с инвестициями в цб; • доходность – характеризует степень реализации права на получение дохода владельцем цб. 6

20: 51 • регулируемость и признание государством, что обеспечивает снижение рисков по цб и повышение доверия инвесторов; • рыночность – цб, которые неразрывно связаны с соответствующим рынком, являются его отражением; • раскрытие информации – должен быть обеспечен равный доступ к информации о цб различных эмитентов; • ликвидность – способность цб быть быстро проданной и превращенной в денежные средства; • риск – характеризует состояние неопределенности осуществления прав владельцем цб и возможность потерь, связанных с инвестициями в цб; • доходность – характеризует степень реализации права на получение дохода владельцем цб. 6

20: 51 Основными видами ценных бумаг с точки зрения их экономической сущности являются: – Акция – единичный вклад в уставной капитал АО с вытекающими из этого правами. – Облигация – единичное долговое обязательство на возврат денежной суммы через установленный срок с уплатой или без уплаты определенного дохода. – Банковский сертификат – свободно обращающееся свидетельство о депозитном (сберегательном) вкладе в банк с обязательством последнего выплаты этого вклада и процентов по нему через установленный срок. – Вексель – письменное денежное обязательство должника о возврате долга, форма и обращение которого регулируются специальным законодательством – вексельным правом. – Чек – письменное поручение чекодателя банку уплатить чекополучателю указанную в нем сумму денег. 7

20: 51 Основными видами ценных бумаг с точки зрения их экономической сущности являются: – Акция – единичный вклад в уставной капитал АО с вытекающими из этого правами. – Облигация – единичное долговое обязательство на возврат денежной суммы через установленный срок с уплатой или без уплаты определенного дохода. – Банковский сертификат – свободно обращающееся свидетельство о депозитном (сберегательном) вкладе в банк с обязательством последнего выплаты этого вклада и процентов по нему через установленный срок. – Вексель – письменное денежное обязательство должника о возврате долга, форма и обращение которого регулируются специальным законодательством – вексельным правом. – Чек – письменное поручение чекодателя банку уплатить чекополучателю указанную в нем сумму денег. 7

20: 51 – Коносамент – документ (контракт) стандартной (международной) формы на перевозку груза, удостоверяющий его погрузку, перевозку и право на получение. – Варрант: а) документ, выдаваемый складом и подтверждающий право собственности на товар, находящийся на складе; б) документ, дающий его владельцу преимущественное право на покупку акций или облигаций, какой то компании в течение определенного срока времени по установленной цене. – Опцион – договор, в соответствии с которым одна из сторон имеет право, но не обязательство, в течение определенного срока продать (купить) у другой стороны соответствующий актив по цене, установленной при заключении договора, с уплатой за это право определенной суммы денег, называемой премией. – Фьючерсный контракт – стандартный биржевой договор купли продажи биржевого актива через определенный срок в будущем по цене, установленной в момент заключения сделки. 8

20: 51 – Коносамент – документ (контракт) стандартной (международной) формы на перевозку груза, удостоверяющий его погрузку, перевозку и право на получение. – Варрант: а) документ, выдаваемый складом и подтверждающий право собственности на товар, находящийся на складе; б) документ, дающий его владельцу преимущественное право на покупку акций или облигаций, какой то компании в течение определенного срока времени по установленной цене. – Опцион – договор, в соответствии с которым одна из сторон имеет право, но не обязательство, в течение определенного срока продать (купить) у другой стороны соответствующий актив по цене, установленной при заключении договора, с уплатой за это право определенной суммы денег, называемой премией. – Фьючерсный контракт – стандартный биржевой договор купли продажи биржевого актива через определенный срок в будущем по цене, установленной в момент заключения сделки. 8

3. Классификация банковских операций 20: 51 9

3. Классификация банковских операций 20: 51 9

20: 51 Несмотря на то, что банки выполняют обширный круг операций, принято подразделять их на три группы: - пассивные (операции по привлечению средств); - активные (операции по размещению средств); - активно-пассивные – комиссионные, посреднические и доверительные (операции по оказанию соответствующих услуг на комиссионной основе). Под пассивными понимаются такие операции банков, в результате которых происходит увеличение денежных средств, находящихся на пассивных счетах и которые отражаются по пассивной стороне банковского баланса. При этом пассив баланса складывается из долговых обязательств банка (задолженности по привлеченным и заемным средствам) и капитала (собственных средств). К пассивным операциям банка относят: привлечение средств на расчетные и текущие счета юридических и физических лиц; открытие срочных счетов граждан и организаций; выпуск ценных бумаг; займы, полученные от других банков, и т. д. 10

20: 51 Несмотря на то, что банки выполняют обширный круг операций, принято подразделять их на три группы: - пассивные (операции по привлечению средств); - активные (операции по размещению средств); - активно-пассивные – комиссионные, посреднические и доверительные (операции по оказанию соответствующих услуг на комиссионной основе). Под пассивными понимаются такие операции банков, в результате которых происходит увеличение денежных средств, находящихся на пассивных счетах и которые отражаются по пассивной стороне банковского баланса. При этом пассив баланса складывается из долговых обязательств банка (задолженности по привлеченным и заемным средствам) и капитала (собственных средств). К пассивным операциям банка относят: привлечение средств на расчетные и текущие счета юридических и физических лиц; открытие срочных счетов граждан и организаций; выпуск ценных бумаг; займы, полученные от других банков, и т. д. 10

20: 51 Активные операции – это операции, посредством которых банки размещают имеющиеся в их распоряжении ресурсы для получения прибыли и поддержания ликвидности. К активным операциям банка относятся: краткосрочное и долгосрочное кредитование производственной, социальной, инвестиционной и научной деятельности организаций; предоставление потребительских ссуд населению; приобретение ценных бумаг; лизинг. Активно-пассивные операции банков – комиссионные, посреднические операции, выполняемые банками по поручению клиентов за определенную плату – комиссию. Именно эту группу банковских операций обычно называют услугами. Различают расчетные услуги, связанные с осуществлением внутренних и международных расчетов, услуги по купле продаже банком по поручению клиентов ценных бумаг, иностранной валюты, драгоценных металлов, посредничество в размещении акций и облигаций, бухгалтерское и консультационное обслуживание клиентов и пр. Комиссионные операции – это операции, осуществляемые банками по поручению, от имени и за счет клиентов; 11 приносят банкам доход в виде комиссионного вознаграждения.

20: 51 Активные операции – это операции, посредством которых банки размещают имеющиеся в их распоряжении ресурсы для получения прибыли и поддержания ликвидности. К активным операциям банка относятся: краткосрочное и долгосрочное кредитование производственной, социальной, инвестиционной и научной деятельности организаций; предоставление потребительских ссуд населению; приобретение ценных бумаг; лизинг. Активно-пассивные операции банков – комиссионные, посреднические операции, выполняемые банками по поручению клиентов за определенную плату – комиссию. Именно эту группу банковских операций обычно называют услугами. Различают расчетные услуги, связанные с осуществлением внутренних и международных расчетов, услуги по купле продаже банком по поручению клиентов ценных бумаг, иностранной валюты, драгоценных металлов, посредничество в размещении акций и облигаций, бухгалтерское и консультационное обслуживание клиентов и пр. Комиссионные операции – это операции, осуществляемые банками по поручению, от имени и за счет клиентов; 11 приносят банкам доход в виде комиссионного вознаграждения.

К данной категории операций относятся: операции по инкассированию дебиторской задолженности (получение денег по поручению клиентов на основании различных денежных документов); переводные операции; торгово комиссионные (торгово посреднические) операции (покупка и продажа для клиентов ценных бумаг, драгоценных металлов; факторинговые, лизинговые и другие операции); доверительные (трастовые) операции; операции по предоставлению клиентам юридических и иных услуг. 20: 51 12

К данной категории операций относятся: операции по инкассированию дебиторской задолженности (получение денег по поручению клиентов на основании различных денежных документов); переводные операции; торгово комиссионные (торгово посреднические) операции (покупка и продажа для клиентов ценных бумаг, драгоценных металлов; факторинговые, лизинговые и другие операции); доверительные (трастовые) операции; операции по предоставлению клиентам юридических и иных услуг. 20: 51 12

4. Сущность и функции коммерческого банка 20: 51 13

4. Сущность и функции коммерческого банка 20: 51 13

20: 51 Коммерческие банки являются независимыми субъектами экономики. Основная цель деятельности коммерческих банков — получение максимальной прибыли. Коммерческие банки являются многофункциональными учреждениями. Они занимаются всевозможными операциями в различных секторах рынка ссудного капитала. Принципы Коммерческих банков: 1. Коммерческие банки могут осуществлять платежи в пользу других банков в пределах остатка средств на корреспондентских счетах. 2. Полная экономическая самостоятельность, которая предполагает полную ответственность за результаты своей деятельности (свободный выбор клиентов и вкладчиков, распоряжение доходами). 3. Взаимоотношения со своими клиентами банк строит на рыночной основе, т. е. он ориентируется на максимальные при были и минимизацию риска. 4. Государство определяет правила игры для коммерческих банков, но не отдает приказы. 14

20: 51 Коммерческие банки являются независимыми субъектами экономики. Основная цель деятельности коммерческих банков — получение максимальной прибыли. Коммерческие банки являются многофункциональными учреждениями. Они занимаются всевозможными операциями в различных секторах рынка ссудного капитала. Принципы Коммерческих банков: 1. Коммерческие банки могут осуществлять платежи в пользу других банков в пределах остатка средств на корреспондентских счетах. 2. Полная экономическая самостоятельность, которая предполагает полную ответственность за результаты своей деятельности (свободный выбор клиентов и вкладчиков, распоряжение доходами). 3. Взаимоотношения со своими клиентами банк строит на рыночной основе, т. е. он ориентируется на максимальные при были и минимизацию риска. 4. Государство определяет правила игры для коммерческих банков, но не отдает приказы. 14

20: 51 Функции коммерческого банка: Аккумуляция и мобилизация денежного капитала, что означает сосредоточение в коммерческом банке временно свободных денежных средств юридических и физических лиц и превращение их в капитал; Посредничество в кредите, которое возникает вследствие того, что прямые отношения между кредиторами и заемщиками невозможны из за несовпадения суммы и срока; Создание кредитных денег, которое осуществляется в виде банковских депозитов, образуемых двумя путями: во первых, банк, принимая наличные деньги от своих клиентов, осуществляет замену одного вида денег другими; во вторых, банк на основе выдачи кредитов приобретает у клиентов ценные бумаги, иностранную валюту; Организация выпуска и размещения ценных бумаг; Оказание банками консультационных услуг, что связано с заинтересованностью банков в эффективной и прибыльной работе своих клиентов, для чего банки осуществляют консультирование по вопросам повышения кредитоспособности своих клиентов, оптимизации их расчетов, налогового планирования, составления отчетности. 15

20: 51 Функции коммерческого банка: Аккумуляция и мобилизация денежного капитала, что означает сосредоточение в коммерческом банке временно свободных денежных средств юридических и физических лиц и превращение их в капитал; Посредничество в кредите, которое возникает вследствие того, что прямые отношения между кредиторами и заемщиками невозможны из за несовпадения суммы и срока; Создание кредитных денег, которое осуществляется в виде банковских депозитов, образуемых двумя путями: во первых, банк, принимая наличные деньги от своих клиентов, осуществляет замену одного вида денег другими; во вторых, банк на основе выдачи кредитов приобретает у клиентов ценные бумаги, иностранную валюту; Организация выпуска и размещения ценных бумаг; Оказание банками консультационных услуг, что связано с заинтересованностью банков в эффективной и прибыльной работе своих клиентов, для чего банки осуществляют консультирование по вопросам повышения кредитоспособности своих клиентов, оптимизации их расчетов, налогового планирования, составления отчетности. 15

5. Кредитная система и её основные звенья 20: 51 16

5. Кредитная система и её основные звенья 20: 51 16

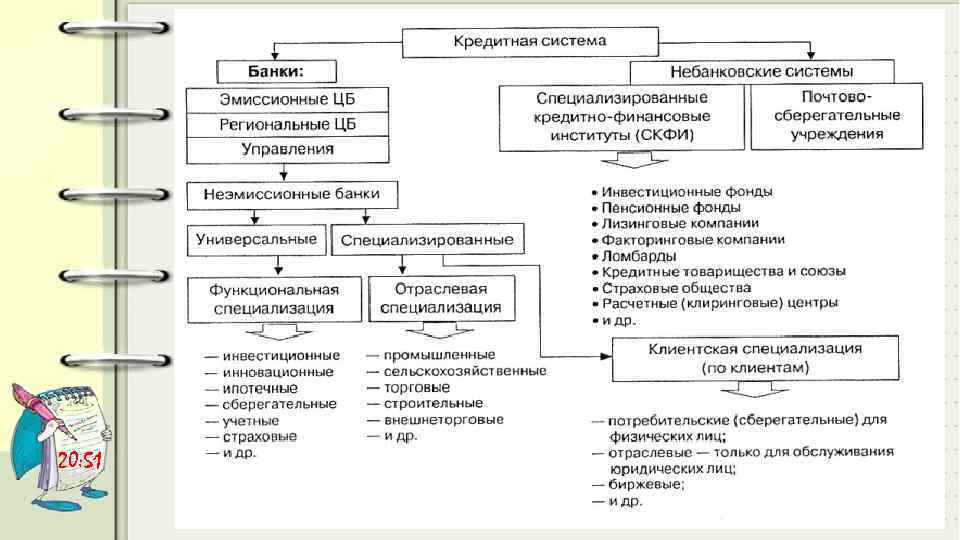

20: 51 Кредитная система представляет собой совокупность кредитно финансовых учреждений, функционирующих в рамках банковского законодательства и обслуживающих экономические отношения в денежно кредитной сфере. Выделяются две основные подсистемы организации кредитных отношений: в рамках банковских и небанковских институтов. Соответственно образуются и два основных звена кредитной системы: банковские и небанковские учреждения. Первое из них представлено банками и другими учреждениями банковского типа, второе небанковскими организациями. Банковская система это ключевое звено кредитной системы, выполняющее большинство кредитно финансовых услуг. Структуру кредитной системы можно изобразить в виде схемы. 17

20: 51 Кредитная система представляет собой совокупность кредитно финансовых учреждений, функционирующих в рамках банковского законодательства и обслуживающих экономические отношения в денежно кредитной сфере. Выделяются две основные подсистемы организации кредитных отношений: в рамках банковских и небанковских институтов. Соответственно образуются и два основных звена кредитной системы: банковские и небанковские учреждения. Первое из них представлено банками и другими учреждениями банковского типа, второе небанковскими организациями. Банковская система это ключевое звено кредитной системы, выполняющее большинство кредитно финансовых услуг. Структуру кредитной системы можно изобразить в виде схемы. 17

20: 51 18

20: 51 18

20: 51 В зависимости от соподчиненности кредитных институтов, согласно банковскому законодательству и иерархической структуре кредитной системы, можно выделить два типа построения банковской системы: 1. Одноуровневая банковская система. Предполагает преобладание горизонтальных связей между банками, универсализацию их операций и функций. Одноуровневая организация банковской системы существовала на ранних этапах развития банковского дела, когда еще не выделялись Центральные банки. На современном этапе такие системы существуют в странах с планово централизованной экономикой. 2. Двухуровневая банковская система. I уровень Центральный банк; II уровень все виды коммерческих банков и другие кредитные организации, лицензированные Центральным банком. 19

20: 51 В зависимости от соподчиненности кредитных институтов, согласно банковскому законодательству и иерархической структуре кредитной системы, можно выделить два типа построения банковской системы: 1. Одноуровневая банковская система. Предполагает преобладание горизонтальных связей между банками, универсализацию их операций и функций. Одноуровневая организация банковской системы существовала на ранних этапах развития банковского дела, когда еще не выделялись Центральные банки. На современном этапе такие системы существуют в странах с планово централизованной экономикой. 2. Двухуровневая банковская система. I уровень Центральный банк; II уровень все виды коммерческих банков и другие кредитные организации, лицензированные Центральным банком. 19

6. Центральный банк России, функции главного управления ЦБ РФ в сфере денежно-кредитного регулирования и организации денежного обращения 20: 51 20

6. Центральный банк России, функции главного управления ЦБ РФ в сфере денежно-кредитного регулирования и организации денежного обращения 20: 51 20

20: 51 Деятельность Центрального банка России (ЦБР) регулируется Федеральным законом «О Центральном банке Российской Федерации (Банке России)» и Федеральным законом «О внесении изменений и дополнений в Закон РСФСР «О Центральном банке Российской Федерации (Банке России)» , который был принят Государственной Думой 12 апреля 1995 г. В соответствии с этими законодательными актами основными целями деятельности Банка России являются: • защита и обеспечение устойчивости рубля, в том числе его покупательной способности, по отношению к иностранным валютам; • развитие и укрепление банковской системы Российской Федерации; • обеспечение эффективного и бесперебойного функционирования системы расчетов. 21

20: 51 Деятельность Центрального банка России (ЦБР) регулируется Федеральным законом «О Центральном банке Российской Федерации (Банке России)» и Федеральным законом «О внесении изменений и дополнений в Закон РСФСР «О Центральном банке Российской Федерации (Банке России)» , который был принят Государственной Думой 12 апреля 1995 г. В соответствии с этими законодательными актами основными целями деятельности Банка России являются: • защита и обеспечение устойчивости рубля, в том числе его покупательной способности, по отношению к иностранным валютам; • развитие и укрепление банковской системы Российской Федерации; • обеспечение эффективного и бесперебойного функционирования системы расчетов. 21

20: 51 Во взаимодействии с Правительством РФ он разрабатывает и проводит единую государственную денежно кредитную политику, направленную на защиту и обеспечение устойчивости рубля: ü монопольно осуществляет эмиссию наличных денег и организует их обращение; ü устанавливает правилами осуществления расчетов в РФ; ü осуществляет государственную регистрацию кредитных организаций, выдает и отзывает лицензии кредитных организаций и организаций, занимающихся их аудитом; ü осуществляет надзор за деятельностью кредитных организаций; ü регистрирует эмиссию ценных бумаг кредитным организациям в соответствии с федеральными законами; ü осуществляет валютное регулирование, включая операции по покупке и продаже иностранной валюты; ü определяет порядок осуществления расчетов с иностранными государствами; ü организует и осуществляет валютный контроль, как через уполномоченные банки, так и непосредственно. 22

20: 51 Во взаимодействии с Правительством РФ он разрабатывает и проводит единую государственную денежно кредитную политику, направленную на защиту и обеспечение устойчивости рубля: ü монопольно осуществляет эмиссию наличных денег и организует их обращение; ü устанавливает правилами осуществления расчетов в РФ; ü осуществляет государственную регистрацию кредитных организаций, выдает и отзывает лицензии кредитных организаций и организаций, занимающихся их аудитом; ü осуществляет надзор за деятельностью кредитных организаций; ü регистрирует эмиссию ценных бумаг кредитным организациям в соответствии с федеральными законами; ü осуществляет валютное регулирование, включая операции по покупке и продаже иностранной валюты; ü определяет порядок осуществления расчетов с иностранными государствами; ü организует и осуществляет валютный контроль, как через уполномоченные банки, так и непосредственно. 22

20: 51 Банк России кредитует коммерческие банки. Для этого им устанавливается специальная процентная ставка, так называемая ставка рефинансирования, по которой предоставляется коммерческим банкам кредит. Основными инструментами и методами денежно кредитной политики Банка России в соответствии с законодательством являются: ü процентные ставки по операциям Банка России; ü нормативы обязательных резервов коммерческих банков; ü операции на открытом рынке; ü валютное регулирование; ü установление ориентиров роста денежной массы. 23

20: 51 Банк России кредитует коммерческие банки. Для этого им устанавливается специальная процентная ставка, так называемая ставка рефинансирования, по которой предоставляется коммерческим банкам кредит. Основными инструментами и методами денежно кредитной политики Банка России в соответствии с законодательством являются: ü процентные ставки по операциям Банка России; ü нормативы обязательных резервов коммерческих банков; ü операции на открытом рынке; ü валютное регулирование; ü установление ориентиров роста денежной массы. 23

7. Финансы населения как элемент финансовой системы 20: 51 24

7. Финансы населения как элемент финансовой системы 20: 51 24

Финансы в широком смысле – это экономические отношения, возникающие по поводу формирования, распределения, а также использования фондов денежных средств, которые возникают между: предприятиями различных форм собственности; государством и предприятиями, гражданами при уплате налогов и других платежей, а также при финансировании из бюджета; предприятиями, гражданами, внебюджетными фондами при внесении платежей и получении ресурсов; отдельными элементами финансовой системы (отношения с участием страховых компаний, пенсионных фондов, бюджетов различных уровней и т. д. ). 20: 51 25

Финансы в широком смысле – это экономические отношения, возникающие по поводу формирования, распределения, а также использования фондов денежных средств, которые возникают между: предприятиями различных форм собственности; государством и предприятиями, гражданами при уплате налогов и других платежей, а также при финансировании из бюджета; предприятиями, гражданами, внебюджетными фондами при внесении платежей и получении ресурсов; отдельными элементами финансовой системы (отношения с участием страховых компаний, пенсионных фондов, бюджетов различных уровней и т. д. ). 20: 51 25

20: 51 Основные признаки финансов выражаются в следующем: 1) Финансы выступают в качестве денежных отношений, возникающих по поводу образования, распределения, использования, перераспределения и накопления денежных средств. 2) Распределительный характер денежных отношений связан с движением реальных денег. 3) Финансы, как денежные отношения, имеют форму централизованных (государственные и муниципальные финансы) и децентрализованных (финансы хозяйствующих субъектов и домохозяйств) денежных средств. 4) Финансы выступают в качестве необходимого механизма воспроизводственного процесса в экономике (через налоги и государственное финансирование). 5) Финансы являются одним из инструментов государственного управления, обеспечивающего выполнение государством его функций и задач. 26

20: 51 Основные признаки финансов выражаются в следующем: 1) Финансы выступают в качестве денежных отношений, возникающих по поводу образования, распределения, использования, перераспределения и накопления денежных средств. 2) Распределительный характер денежных отношений связан с движением реальных денег. 3) Финансы, как денежные отношения, имеют форму централизованных (государственные и муниципальные финансы) и децентрализованных (финансы хозяйствующих субъектов и домохозяйств) денежных средств. 4) Финансы выступают в качестве необходимого механизма воспроизводственного процесса в экономике (через налоги и государственное финансирование). 5) Финансы являются одним из инструментов государственного управления, обеспечивающего выполнение государством его функций и задач. 26

20: 51 1. Распределительная функция финансов означает участие финансов в распределении национального дохода. При этом различают первичные и вторичные доходы. Первичные (основные) доходы образуются у участников материального производства. Эти доходы, в конечном счете, распределяются на производственные потребности, оплату труда, налоги и отчисления в бюджет, Пенсионный фонд и другие социальные фонды. Вторичное распределение денежных средств осуществляется между сферами материального и нематериального производства, между отраслями, регионами, социальными группами населения и т. д. 2. Контрольная функция финансов означает участие финансов в контроле за своевременностью и точностью финансового планирования, обоснованностью и полнотой поступления доходов в соответствующие фонды денежных средств, правильностью и 27 эффективностью их использования.

20: 51 1. Распределительная функция финансов означает участие финансов в распределении национального дохода. При этом различают первичные и вторичные доходы. Первичные (основные) доходы образуются у участников материального производства. Эти доходы, в конечном счете, распределяются на производственные потребности, оплату труда, налоги и отчисления в бюджет, Пенсионный фонд и другие социальные фонды. Вторичное распределение денежных средств осуществляется между сферами материального и нематериального производства, между отраслями, регионами, социальными группами населения и т. д. 2. Контрольная функция финансов означает участие финансов в контроле за своевременностью и точностью финансового планирования, обоснованностью и полнотой поступления доходов в соответствующие фонды денежных средств, правильностью и 27 эффективностью их использования.

20: 51 3. Регулирующая функция финансов выражается в возможности влияния государства на воспроизводственный процесс через налоговую политику, финансирование отдельных предприятий и отраслей и другие мероприятия. На микроуровне (предприятие) эта функция стимулирует его деятельность, создавая различные фонды, которые способствуют улучшению качества производственного процесса, увеличению его объема, улучшению материального положения работающих. На макроуровне (государство) – эта функция, используя государственные расходы, налоги, госкредит, достигают таких же результатов. 4. Аккумулирующая (или накопительная) функция выражается через процесс образования (накопления) денежных средств, необходимых для функционирования любой хозяйственной системы. 28

20: 51 3. Регулирующая функция финансов выражается в возможности влияния государства на воспроизводственный процесс через налоговую политику, финансирование отдельных предприятий и отраслей и другие мероприятия. На микроуровне (предприятие) эта функция стимулирует его деятельность, создавая различные фонды, которые способствуют улучшению качества производственного процесса, увеличению его объема, улучшению материального положения работающих. На макроуровне (государство) – эта функция, используя государственные расходы, налоги, госкредит, достигают таких же результатов. 4. Аккумулирующая (или накопительная) функция выражается через процесс образования (накопления) денежных средств, необходимых для функционирования любой хозяйственной системы. 28

8. Социальноэкономическое содержание и назначение страховых фондов 20: 51 29

8. Социальноэкономическое содержание и назначение страховых фондов 20: 51 29

20: 51 Страховой фонд – специально формируемые в материальной или денежной форме запасы, которые предназначены для возмещения потерь, возникающих в результате неблагоприятных событий случайного характера. Страховой фонд создается в форме резерва материальных и денежных средств для покрытия чрезвычайного ущерба, причиненного обществу стихийными бедствиями, техногенными факторами и различного рода случайностями. Источники формирования страховых фондов — это платежи физических и юридических лиц, взимаемые на обязательной или добровольной основе. 30

20: 51 Страховой фонд – специально формируемые в материальной или денежной форме запасы, которые предназначены для возмещения потерь, возникающих в результате неблагоприятных событий случайного характера. Страховой фонд создается в форме резерва материальных и денежных средств для покрытия чрезвычайного ущерба, причиненного обществу стихийными бедствиями, техногенными факторами и различного рода случайностями. Источники формирования страховых фондов — это платежи физических и юридических лиц, взимаемые на обязательной или добровольной основе. 30

20: 51 В России в настоящее время выделяют следующие фонды: 1. Централизованный страховой (резервный) фонд образуется за счет общегосударственных ресурсов. Назначение этого фонда возмещение ущерба и устранение последствий стихийных бедствий и крупных аварий, повлекших большие разрушения и человеческие жертвы. 2. Фонд самострахования – это фонд, образуемый преимущественно в виде натуральных запасов хозяйствующего субъекта. Вместе с тем возможна и денежная форма фонда самострахования. Фонд самострахования дает возможность преодолеть временные затруднения, появившиеся ввиду внезапно возникших обстоятельств. 3. Страховой фонд страховщика создается за счет большого круга его участников организаций и физических лиц. Участники этого фонда (пайщики и пользователи) выступают в качестве страхователей. Формирование фонда происходит только в децентрализованном порядке, поскольку страховые взносы каждым участником 31

20: 51 В России в настоящее время выделяют следующие фонды: 1. Централизованный страховой (резервный) фонд образуется за счет общегосударственных ресурсов. Назначение этого фонда возмещение ущерба и устранение последствий стихийных бедствий и крупных аварий, повлекших большие разрушения и человеческие жертвы. 2. Фонд самострахования – это фонд, образуемый преимущественно в виде натуральных запасов хозяйствующего субъекта. Вместе с тем возможна и денежная форма фонда самострахования. Фонд самострахования дает возможность преодолеть временные затруднения, появившиеся ввиду внезапно возникших обстоятельств. 3. Страховой фонд страховщика создается за счет большого круга его участников организаций и физических лиц. Участники этого фонда (пайщики и пользователи) выступают в качестве страхователей. Формирование фонда происходит только в децентрализованном порядке, поскольку страховые взносы каждым участником 31

9. Сущность, функции и виды государственных внебюджетных фондов 20: 51 32

9. Сущность, функции и виды государственных внебюджетных фондов 20: 51 32

20: 51 Внебюджетные фонды - одна из форм перераспределения и использования национального дохода государства на определённые социальные и экономические цели. Основные задачи внебюджетных фондов: • влиять на процесс производства путем финансирования, субсидирования, кредитования отечественных предприятий; • обеспечивать природоохранительные мероприятия, финансируя их за счет специально определенных источников и штрафов за загрязнение окружающей среды; • оказывать социальные услуги населению путем выплаты пенсий, пособий, субсидирования и финансирования социальной инфраструктуры; • предоставлять займы, в том числе зарубежным партнерам. Ведущая роль принадлежит государственным социальным внебюджетным фондам: ü Пенсионному фонду РФ (ПФ РФ); ü Фонду социального страхования РФ (ФСС РФ); ü Федеральному фонду обязательного медицинского страхования (ФФОМС). 33

20: 51 Внебюджетные фонды - одна из форм перераспределения и использования национального дохода государства на определённые социальные и экономические цели. Основные задачи внебюджетных фондов: • влиять на процесс производства путем финансирования, субсидирования, кредитования отечественных предприятий; • обеспечивать природоохранительные мероприятия, финансируя их за счет специально определенных источников и штрафов за загрязнение окружающей среды; • оказывать социальные услуги населению путем выплаты пенсий, пособий, субсидирования и финансирования социальной инфраструктуры; • предоставлять займы, в том числе зарубежным партнерам. Ведущая роль принадлежит государственным социальным внебюджетным фондам: ü Пенсионному фонду РФ (ПФ РФ); ü Фонду социального страхования РФ (ФСС РФ); ü Федеральному фонду обязательного медицинского страхования (ФФОМС). 33

20: 51 Пенсионный фонд Российской Федерации – внебюджетный государственный фонд, средства которого складываются из законодательно установленных отчислений от деятельности физических и юридических лиц, целевым образом расходующий эти средства на выплату пенсий гражданам. Основные задачи Пенсионного фонда РФ: целевой сбор и аккумуляция страховых взносов, а также финансирование расходов в соответствии с назначением ПФР; организация работы по взысканию с работодателей и граждан, виновных в причинении вреда здоровью работников и других граждан, сумм государственных пенсий по инвалидности вследствие трудового увечья, профессионального заболевания или по случаю потери кормильца; контроль с участием налоговых органов за своевременным и полным поступлением в ПФР страховых взносов, а также за правильным и рациональным расходованием его средств; межгосударственное и международное сотрудничество РФ по вопросам, относящимся к компетенции ПФР, участие в разработке и реализации в установленном порядке межгосударственных и международных договоров и соглашений по вопросам пенсий и пособий. 34

20: 51 Пенсионный фонд Российской Федерации – внебюджетный государственный фонд, средства которого складываются из законодательно установленных отчислений от деятельности физических и юридических лиц, целевым образом расходующий эти средства на выплату пенсий гражданам. Основные задачи Пенсионного фонда РФ: целевой сбор и аккумуляция страховых взносов, а также финансирование расходов в соответствии с назначением ПФР; организация работы по взысканию с работодателей и граждан, виновных в причинении вреда здоровью работников и других граждан, сумм государственных пенсий по инвалидности вследствие трудового увечья, профессионального заболевания или по случаю потери кормильца; контроль с участием налоговых органов за своевременным и полным поступлением в ПФР страховых взносов, а также за правильным и рациональным расходованием его средств; межгосударственное и международное сотрудничество РФ по вопросам, относящимся к компетенции ПФР, участие в разработке и реализации в установленном порядке межгосударственных и международных договоров и соглашений по вопросам пенсий и пособий. 34

20: 51 В качестве системы управления финансами пенсионного обеспечения Пенсионный фонд осуществляет следующие функции: • участвует в определении размера взносов на государственное страхова ние, обосновании их дифференциации по предприятиям и организаци ям в зависимости от условий труда; • обеспечивает контроль за своевременным и полным поступлением стра ховых взносов и правильным расходованием средств; • участвует в подготовке предложений по совершенствованию пенсион ного обеспечения и разработке социальных программ; • осуществляет международное сотрудничество по вопросам, относящимся к компетенции фонда. 35

20: 51 В качестве системы управления финансами пенсионного обеспечения Пенсионный фонд осуществляет следующие функции: • участвует в определении размера взносов на государственное страхова ние, обосновании их дифференциации по предприятиям и организаци ям в зависимости от условий труда; • обеспечивает контроль за своевременным и полным поступлением стра ховых взносов и правильным расходованием средств; • участвует в подготовке предложений по совершенствованию пенсион ного обеспечения и разработке социальных программ; • осуществляет международное сотрудничество по вопросам, относящимся к компетенции фонда. 35

20: 51 Фонд социального страхования России (ФСС) централизованный фонд денежных ресурсов общегосударственного назначения, распределяемый как в территориальном, так и в отраслевом разрезах. Создается он страховым методом с обязательным участием средств предприятий и организаций разных форм собственности и лиц, занимающихся предпринимательской деятельностью. Фонд социального страхования образуется за счет: страховых взносов предприятий, учреждений, а также иных хозяйствующих субъектов независимо от форм собственности; доходов от инвестирования части временно свободных у него средств; добровольных взносов граждан и юридических лиц; ассигнований из федерального бюджета РФ на покрытие расходов, связанных с предоставлением льгот лицам, пострадавшим от радиации, а также на другие цели. 36

20: 51 Фонд социального страхования России (ФСС) централизованный фонд денежных ресурсов общегосударственного назначения, распределяемый как в территориальном, так и в отраслевом разрезах. Создается он страховым методом с обязательным участием средств предприятий и организаций разных форм собственности и лиц, занимающихся предпринимательской деятельностью. Фонд социального страхования образуется за счет: страховых взносов предприятий, учреждений, а также иных хозяйствующих субъектов независимо от форм собственности; доходов от инвестирования части временно свободных у него средств; добровольных взносов граждан и юридических лиц; ассигнований из федерального бюджета РФ на покрытие расходов, связанных с предоставлением льгот лицам, пострадавшим от радиации, а также на другие цели. 36

20: 51 Основные задачи фонда: 1. Обеспечение гарантированных государственных пособий: – по временной нетрудоспособности; – по беременности и родам; – женщинам, вставшим на учет в ранние сроки беременности; – при рождении ребенка; – по уходу за ребенком до 1, 5 лет; – социального пособия на погребение; – на погребение или возмещение стоимости гарантированного перечня ритуальных услуг; – санаторно курортное обслуживание работников и их детей. 2. Участие в разработке и реализации государственных программ охраны здоровья работников. 3. Осуществление мер, обеспечивающих финансовую устойчивость Фонда. 4. Разработка предложений о размерах тарифа страховых взносов на государственное социальное страхование. 5. Организация работы по подготовке и повышению квалификации специалистов для системы государственного социального страхования, разъяснительной работы среди страхователей и населения по вопросам социального страхования. 6. Сотрудничество с аналогичными фондами (службами) других государств и международными организациями по вопросам социального страхования. 37

20: 51 Основные задачи фонда: 1. Обеспечение гарантированных государственных пособий: – по временной нетрудоспособности; – по беременности и родам; – женщинам, вставшим на учет в ранние сроки беременности; – при рождении ребенка; – по уходу за ребенком до 1, 5 лет; – социального пособия на погребение; – на погребение или возмещение стоимости гарантированного перечня ритуальных услуг; – санаторно курортное обслуживание работников и их детей. 2. Участие в разработке и реализации государственных программ охраны здоровья работников. 3. Осуществление мер, обеспечивающих финансовую устойчивость Фонда. 4. Разработка предложений о размерах тарифа страховых взносов на государственное социальное страхование. 5. Организация работы по подготовке и повышению квалификации специалистов для системы государственного социального страхования, разъяснительной работы среди страхователей и населения по вопросам социального страхования. 6. Сотрудничество с аналогичными фондами (службами) других государств и международными организациями по вопросам социального страхования. 37

20: 51 Фонд обязательного медицинского страхования (ФОМС) – составная часть государственного социального страхования, обеспечивающая всем гражданам РФ равные возможности в получении медицинской и лекарственной помощи за счет средств обязательного медицинского страхования. Фонды имеют 2 х уровневую структуру: 1. Федеральный фонд обязательного медицинского страхования (ФОМС). 2. Территориальный фонд обязательного медицинского страхования (ТОМС). Функции ФОМС: • выравнивания условий деятельности территориальных фондов обязательного медицинского страхования по обеспечению финансирования программ обязательного медицинского страхования; • финансирования целевых программ в рамках обязательного медицинского страхования; • осуществления контроля за рациональным использованием финансовых средств обязательного медицинского страхования. 38

20: 51 Фонд обязательного медицинского страхования (ФОМС) – составная часть государственного социального страхования, обеспечивающая всем гражданам РФ равные возможности в получении медицинской и лекарственной помощи за счет средств обязательного медицинского страхования. Фонды имеют 2 х уровневую структуру: 1. Федеральный фонд обязательного медицинского страхования (ФОМС). 2. Территориальный фонд обязательного медицинского страхования (ТОМС). Функции ФОМС: • выравнивания условий деятельности территориальных фондов обязательного медицинского страхования по обеспечению финансирования программ обязательного медицинского страхования; • финансирования целевых программ в рамках обязательного медицинского страхования; • осуществления контроля за рациональным использованием финансовых средств обязательного медицинского страхования. 38

20: 51 Функции ТОМС: • финансирование обязательного медицинского страхования, проводимого страховыми медицинскими организациями, имеющими соответствующие лицензии; • финансово кредитную деятельность по обеспечению системы обязательного медицинского страхования; • выравнивание финансовых ресурсов городов и районов, направляемых на проведение обязательного медицинского страхования; • предоставление кредитов, в том числе льготных, страховщикам при обоснованной нехватке у них финансовых средств; • накопление финансовых резервов для обеспечения устойчивости системы обязательного медицинского страхования; • контроль за рациональным использованием финансовых ресурсов, направляемых на обязательное медицинское страхование граждан. Средства фондов формируются за счет: страховых взносов хозяйствующих субъектов независимо от форм собственности; ассигнований из федерального бюджета; доходов от использования временно свободных финансовых средств фонда; добровольных взносов юридических и физических лиц и других поступлений. 39

20: 51 Функции ТОМС: • финансирование обязательного медицинского страхования, проводимого страховыми медицинскими организациями, имеющими соответствующие лицензии; • финансово кредитную деятельность по обеспечению системы обязательного медицинского страхования; • выравнивание финансовых ресурсов городов и районов, направляемых на проведение обязательного медицинского страхования; • предоставление кредитов, в том числе льготных, страховщикам при обоснованной нехватке у них финансовых средств; • накопление финансовых резервов для обеспечения устойчивости системы обязательного медицинского страхования; • контроль за рациональным использованием финансовых ресурсов, направляемых на обязательное медицинское страхование граждан. Средства фондов формируются за счет: страховых взносов хозяйствующих субъектов независимо от форм собственности; ассигнований из федерального бюджета; доходов от использования временно свободных финансовых средств фонда; добровольных взносов юридических и физических лиц и других поступлений. 39

10. Сущность бюджета и его специфические признаки 20: 51 40

10. Сущность бюджета и его специфические признаки 20: 51 40

20: 51 Бюджет – это форма образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления. Государственный бюджет это основной финансовый план образования и расходования государственного фонда денежных средств. Сущность государственного бюджета отражает: • базовые функции финансов в целом; • текущую финансовую политику конкретного государства. Доход (Д) – получаемая часть денежных средств. Расход (Р) – часть денежных средств, которая тратится (расходуется). Выделяют три вида бюджета: профицит, дефицит и сбалансированный. Профицит бюджета – превышение доходов бюджета над его расходами (положительное сальдо бюджета). Дефицит бюджета – превышение расходов бюджета над доходами. Сбалансированный бюджет – бюджет, в котором соблюдено соответствие между расходами и доходами. 41

20: 51 Бюджет – это форма образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления. Государственный бюджет это основной финансовый план образования и расходования государственного фонда денежных средств. Сущность государственного бюджета отражает: • базовые функции финансов в целом; • текущую финансовую политику конкретного государства. Доход (Д) – получаемая часть денежных средств. Расход (Р) – часть денежных средств, которая тратится (расходуется). Выделяют три вида бюджета: профицит, дефицит и сбалансированный. Профицит бюджета – превышение доходов бюджета над его расходами (положительное сальдо бюджета). Дефицит бюджета – превышение расходов бюджета над доходами. Сбалансированный бюджет – бюджет, в котором соблюдено соответствие между расходами и доходами. 41

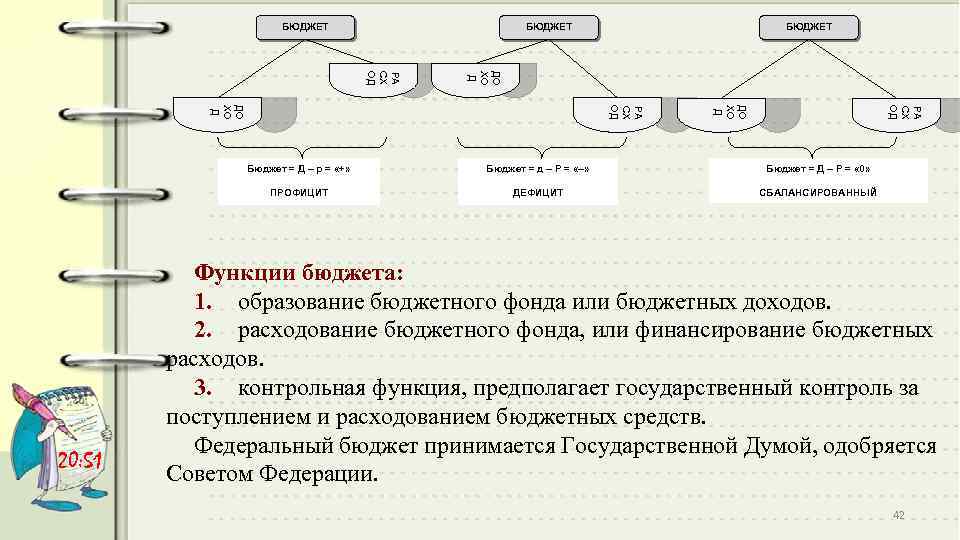

БЮДЖЕТ ДО ХО Д РА СХ ОД Бюджет = д – Р = «–» ДЕФИЦИТ ДО ХО Д РА СХ ОД ДО ХО Д Бюджет = Д – р = «+» ПРОФИЦИТ 20: 51 БЮДЖЕТ Бюджет = Д – Р = « 0» СБАЛАНСИРОВАННЫЙ Функции бюджета: 1. образование бюджетного фонда или бюджетных доходов. 2. расходование бюджетного фонда, или финансирование бюджетных расходов. 3. контрольная функция, предполагает государственный контроль за поступлением и расходованием бюджетных средств. Федеральный бюджет принимается Государственной Думой, одобряется Советом Федерации. 42

БЮДЖЕТ ДО ХО Д РА СХ ОД Бюджет = д – Р = «–» ДЕФИЦИТ ДО ХО Д РА СХ ОД ДО ХО Д Бюджет = Д – р = «+» ПРОФИЦИТ 20: 51 БЮДЖЕТ Бюджет = Д – Р = « 0» СБАЛАНСИРОВАННЫЙ Функции бюджета: 1. образование бюджетного фонда или бюджетных доходов. 2. расходование бюджетного фонда, или финансирование бюджетных расходов. 3. контрольная функция, предполагает государственный контроль за поступлением и расходованием бюджетных средств. Федеральный бюджет принимается Государственной Думой, одобряется Советом Федерации. 42