570d8c44a4ad73a74dc25cd0b1178aef.ppt

- Количество слайдов: 48

서남아시아 건설시장동향 및 진출전략 -인도, 파키스탄, 방글라데시, 스리랑카(인도중심 설명) 2011. 12. 해외건설협회 인도지부

목차 I. 서남아시아 개요 II. 일반개요 III. 건설시장 동향 및 전망 IV. 우리기업 진출 현황 및 전망 V. 외국기업 진출현황 VI. 주요 리스크 및 애로사항 VII. 진출전략

I. 서남아시아 개요 1. 서남아시아란? Ø 구분 : 인도, 파키스탄, 방글라데시, 스리랑카, 네팔, 부탄, 몰디브를 포함, 전체 면적은 448만km 2로 세계면적의 10% 차지, 특히 이 지역은 네팔을 제외, 영국 식민지로부터 독립 Ø 특징 : 세계에서 가장 인구밀도가 높은 지역 중 하나로 16억명 이상의 인구 거주, 이는 아시아의 1/3, 세계의 1/5 수준, 2006년 1월부터 서남아시아 자유무역지대를 결성, 정치, 경제적 협력 강화 Ø 교통 : 영국령 시대에 건설된 아시아에서 가장 복잡하고 오래된 철도망이 인도, 파키스탄, 방글라데시에 걸쳐서 존재하며, 내륙 지역으로 연결된 강이 많아 수로교통이 발달, 방글라데시는 7, 240 km에 달하는 수로 보유 1

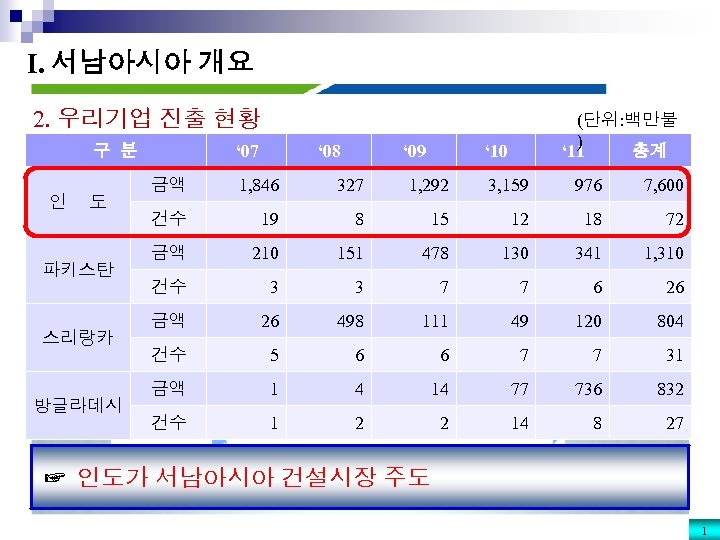

I. 서남아시아 개요 2. 우리기업 진출 현황 ‘ 07 구 분 인 도 파키스탄 스리랑카 방글라데시 ‘ 08 ‘ 09 (단위: 백만불 ) ‘ 11 총계 ‘ 10 금액 1, 846 327 1, 292 3, 159 976 7, 600 건수 19 8 15 12 18 72 금액 210 151 478 130 341 1, 310 건수 3 3 7 7 6 26 금액 26 498 111 49 120 804 건수 5 6 6 7 7 31 금액 1 4 14 77 736 832 건수 1 2 2 14 8 27 ☞ 인도가 서남아시아 건설시장 주도 1

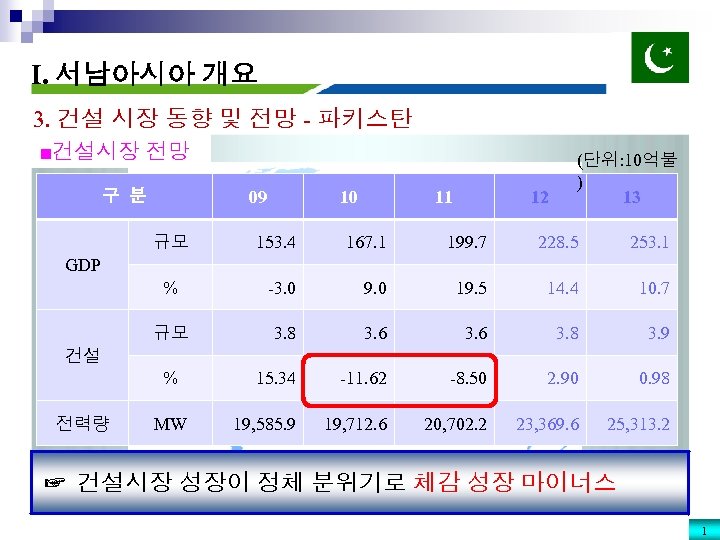

I. 서남아시아 개요 3. 건설 시장 동향 및 전망 - 파키스탄 ■건설시장 전망 09 구 분 10 11 12 (단위: 10억불 ) 13 153. 4 167. 1 199. 7 228. 5 253. 1 % -3. 0 9. 0 19. 5 14. 4 10. 7 규모 3. 8 3. 6 3. 8 3. 9 15. 34 -11. 62 -8. 50 2. 90 0. 98 19, 585. 9 19, 712. 6 20, 702. 2 23, 369. 6 25, 313. 2 규모 GDP 건설 % 전력량 MW ☞ 건설시장 성장이 정체 분위기로 체감 성장 마이너스 1

I. 서남아시아 개요 3. 건설 시장 전망 및 동향 - 파키스탄 ■건설시장 동향 Ø 2010년 건설규모 11. 6% 축소, 2011년 8. 5% 축소 예상, 이는 최근 세계 경제 침체와 정치적 불안으로 인한 투자 감소가 직접적 원인 Ø 정부는 미래 경제 성장과 발전을 위해 전력 확충에 만전, 2030년 105, 000 MW 목표, 이는 매년 5, 000 MW의 전력 증량 필요 - 전력 공급률이 139개 국가 중 128위, 향후 최대 전력원은 수력, 발전 가능 용량이 42 GW이나 현재 7 GW만 생산 Ø 2010년 7월, 홍수 재난으로 인프라 시설 큰 피해, 해외 원조로 기본 시설 복구는 가능하나, 아직 소규모 프로젝트를 수행하기에 힘든 재정 상태 1

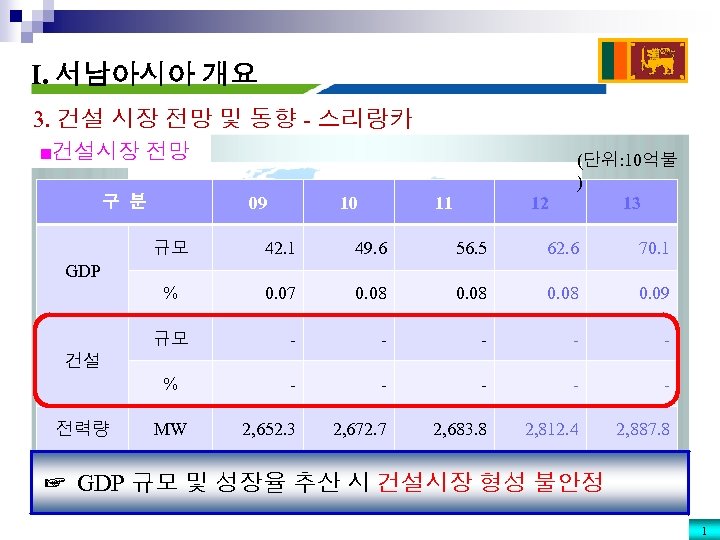

I. 서남아시아 개요 3. 건설 시장 전망 및 동향 - 스리랑카 ■건설시장 전망 09 구 분 10 11 12 (단위: 10억불 ) 13 규모 42. 1 49. 6 56. 5 62. 6 70. 1 % 0. 07 0. 08 0. 09 규모 - - - % - - - 2, 652. 3 2, 672. 7 2, 683. 8 2, 812. 4 2, 887. 8 GDP 건설 전력량 MW ☞ GDP 규모 및 성장율 추산 시 건설시장 형성 불안정 1

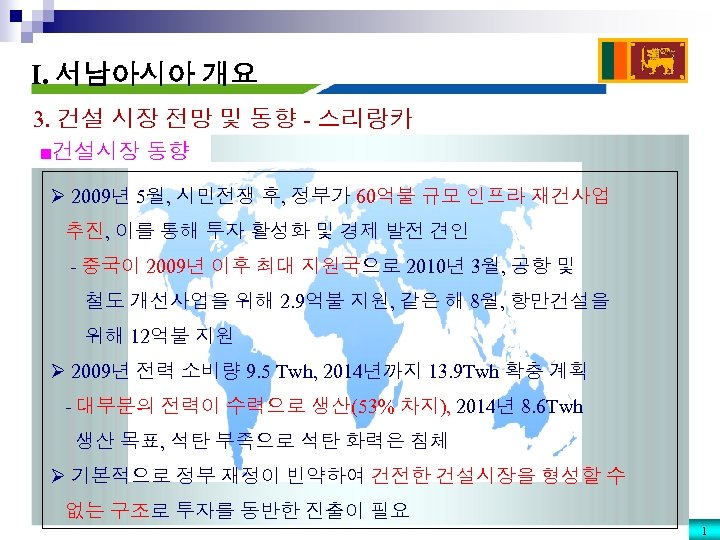

I. 서남아시아 개요 3. 건설 시장 전망 및 동향 - 스리랑카 ■건설시장 동향 Ø 2009년 5월, 시민전쟁 후, 정부가 60억불 규모 인프라 재건사업 추진, 이를 통해 투자 활성화 및 경제 발전 견인 - 중국이 2009년 이후 최대 지원국으로 2010년 3월, 공항 및 철도 개선사업을 위해 2. 9억불 지원, 같은 해 8월, 항만건설을 위해 12억불 지원 Ø 2009년 전력 소비량 9. 5 Twh, 2014년까지 13. 9 Twh 확충 계획 - 대부분의 전력이 수력으로 생산(53% 차지), 2014년 8. 6 Twh 생산 목표, 석탄 부족으로 석탄 화력은 침체 Ø 기본적으로 정부 재정이 빈약하여 건전한 건설시장을 형성할 수 없는 구조로 투자를 동반한 진출이 필요 1

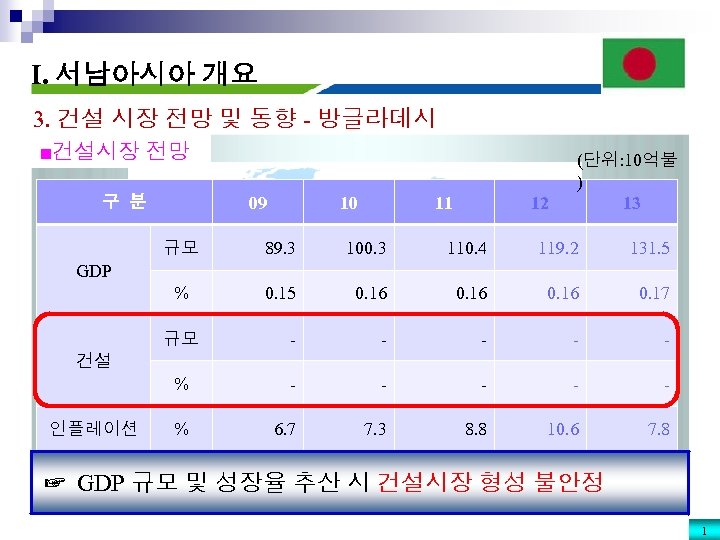

I. 서남아시아 개요 3. 건설 시장 전망 및 동향 - 방글라데시 ■건설시장 전망 09 구 분 10 11 12 (단위: 10억불 ) 13 규모 89. 3 100. 3 110. 4 119. 2 131. 5 % 0. 15 0. 16 0. 17 규모 - - - - - % 6. 7 7. 3 8. 8 10. 6 7. 8 GDP 건설 인플레이션 ☞ GDP 규모 및 성장율 추산 시 건설시장 형성 불안정 1

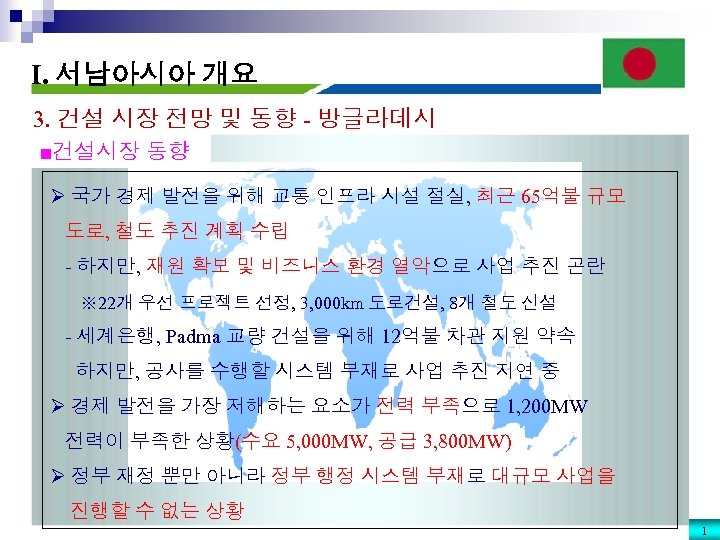

I. 서남아시아 개요 3. 건설 시장 전망 및 동향 - 방글라데시 ■건설시장 동향 Ø 국가 경제 발전을 위해 교통 인프라 시설 절실, 최근 65억불 규모 도로, 철도 추진 계획 수립 - 하지만, 재원 확보 및 비즈니스 환경 열악으로 사업 추진 곤란 ※ 22개 우선 프로젝트 선정, 3, 000 km 도로건설, 8개 철도 신설 - 세계은행, Padma 교량 건설을 위해 12억불 차관 지원 약속 하지만, 공사를 수행할 시스템 부재로 사업 추진 지연 중 Ø 경제 발전을 가장 저해하는 요소가 전력 부족으로 1, 200 MW 전력이 부족한 상황(수요 5, 000 MW, 공급 3, 800 MW) Ø 정부 재정 뿐만 아니라 정부 행정 시스템 부재로 대규모 사업을 진행할 수 없는 상황 1

II. 일반개요 1. 국가개요 위치 : 서남아시아, 아라비아해와 벵골만 사이 면적 : 3, 287, 782㎢ (세계 7위, 남한의 33배) 인구 : 약 12억 1천만명(2011년 기준) 수도 : 뉴델리(New Delhi) 민족 : 아리안족(72%), 드라비다족(25%), 몽골족(3%) 기후 : 열대몬순(남부), 온대(북부) 언어 : 힌디어(41%)외 18개 공용어. 영어(상용어) 종교 : 힌두교(81%), 이슬람교(13%), 기독교(2. 7%) 등 1

II. 일반개요 2. 정치 Ø 독 립 일 : 1947. 8. 15(영국으로부터 독립) Ø 정부형태 : 내각책임제 Ø 대통령(임기 5년) : Pratibha Patil(2007. 7. 25 취임) Ø 총 리(임기 5년) : Manmohan Singh(2004~)(2009. 5. 22 재임) Ø 의회 : 양원제(상원(250석), 하원(545석)) Ø 정당 : 국민의회당(INC), 인도인민당(BJP), 인도공산당(CPI) 등 1

II. 일반개요 3. 주요경제지표 추이 1

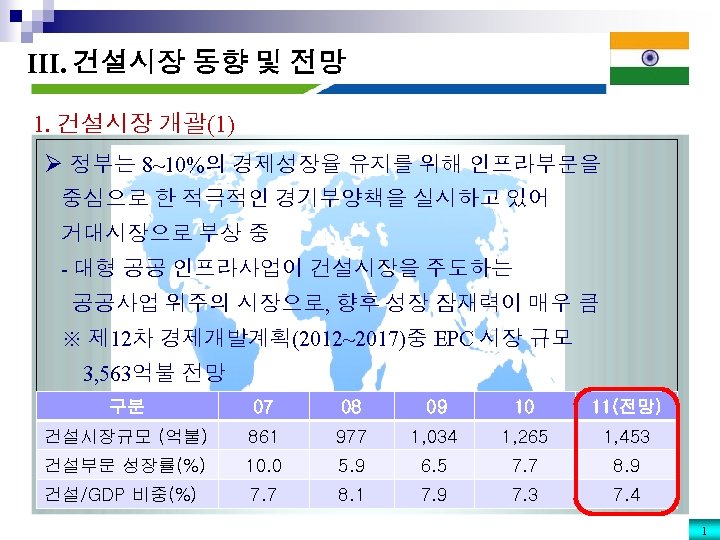

III. 건설시장 동향 및 전망 1. 건설시장 개괄(1) Ø 정부는 8~10%의 경제성장율 유지를 위해 인프라부문을 중심으로 한 적극적인 경기부양책을 실시하고 있어 거대시장으로 부상 중 - 대형 공공 인프라사업이 건설시장을 주도하는 공공사업 위주의 시장으로, 향후 성장 잠재력이 매우 큼 ※ 제 12차 경제개발계획(2012~2017)중 EPC 시장 규모 3, 563억불 전망 구분 07 08 09 10 11(전망) 건설시장규모 (억불) 861 977 1, 034 1, 265 1, 453 건설부문 성장률(%) 10. 0 5. 9 6. 5 7. 7 8. 9 건설/GDP 비중(%) 7. 7 8. 1 7. 9 7. 3 7. 4 1

III. 건설시장 동향 및 전망 1. 건설시장 개괄(2) Ø 정부는 열악한 인프라 확충을 최우선 과제로 설정, 제 11차 경제개발계획(2007~2012))을 추진 중 - 제 11차 기간중 5, 000억불(제 10차의 약 2. 3배) 규모의 인프라 투자 계획 ※ 총 투자비의 30%를 민간부문에서 조달할 방침 Ø 제 12차 기간에는 인프라부문에 1조억불 규모의 투자를 계획 중이며, 이중 5, 000억불을 민간부문을 통해 충당할 예정 1

III. 건설시장 동향 및 전망 1. 건설시장 개괄(3) Ø 대규모 인프라사업에 대한 민자유치 및 외국자본 참여확대를 위해 민관협력(PPP) 방식의 투자 촉진정책을 적극 추진 - PPP 프로젝트의 재정지원을 위해 정부보조금(Viability Gap Funding, VGF) 제도를 마련하여 PPP 사업(특히, 도로, 항만, Metro rail) 활성화에 노력 중 1

III. 건설시장 동향 및 전망 2. 부문별 현황(도로) Ø 경제성장에 따른 교역량 증가로 신규 도로건설과 기존 도로에 대한 개보수 사업 긴요 Ø 정부는 제 12차 기간중 1, 200억불을 투입, 55, 000 km의 고속도로를 건설할 계획이며, 올 회계연도 (2011. 4∼ 2012. 3)중 10, 000 km의 도로공사 계약 추진 - 10, 000 km 공사 중 80%를 BOT Toll 방식으로 추진 ※ 최근‘고속도로 개발업자 선정에 관한 통합 PQ’실시 1

III. 건설시장 동향 및 전망 2. 부문별 현황(항만) Ø 2020년까지 1, 100억불을 투자, 기존 항만시설이 보유한 6억 1, 700만톤 화물처리용량을 32억톤으로 확장할 계획 - 660억불은 항만시설개선, 440억불은 운송부문개선에 투입 ※ 인도는 중앙정부가 관할하는 13개의 항구와 주정부 및 민간부문이 관할하는 200여개 항구 존재 1

III. 건설시장 동향 및 전망 2. 부문별 현황(철도) Ø 총 길이 64, 015 km에 달하여, 중국, 러시아, 미국에 이어 4위를 차지하고 있지만, 경제성장에 따른 신규 철도노선 건설 필요성과 시설 노후화로 대규모 투자계획 - 연간 철도시장 규모는 130억불 규모로 2020년까지 25, 000 km의 신규 철도 건설 예정 ※ 향후 10년간 철도 확장과 개보수 사업에 모두 3100억불 이상의 투자 필요 1

III. 건설시장 동향 및 전망 2. 부문별 현황(발전) Ø 제 12차 경제개발계획 기간 중 100, 000 MW 신규전력증설에 1, 100억불 투자 - 인도 전역 평균 전력 부족분은 10%이며, 피크시는 12~14%까지 증가 Ø 현재까지 전력 프로젝트 발주는 화력발전소 중심이었으나 향후에는 복합화력발전소와 원전 발주도 늘어날 전망 - 현재 원자로 20기(4, 780 MW)를 운영 중이며, 러시아, 프랑스, 미국 등과 협력하여 원전 6기(4, 800 MW)를 건설 중 - 일본 후쿠시마 원전사고에도 불구하고 안전대책을 더욱 강화, 2032년까지 400억불을 투자, 원자력 발전능력을 63, 000 MW로 늘릴 방침 1

III. 건설시장 동향 및 전망 2. 부문별 현황(전기) Ø 2011~2015년 인도 평균 전력증가율은 6. 7%로 예상되는 가운데, 20% 이상의 연평균 송·배전 손실율이 정부의 전력 확보 계획을 방해 - 인도 전력망공사는 제 11차 기간중 120억불을 투입, 신규 송전선 구축과 기존 전력망 개선사업을 추진 중 Ø 전력망공사는 제 12차 기간중에도 송전망 확충을 위해 11차보다 2배 증가한 270억불을 투자하여, 52, 000 km의 송전망을 구축할 계획 1

III. 건설시장 동향 및 전망 2. 부문별 현황(건축) Ø 제 11차 기간중 주택 2, 460만채가, 제 12차 기간중에는 3, 700만채가 필요한 것으로 분석 Ø 지가가 높은 Mumbai, New Delhi 인근, Hyderabad 등 주요도시를 중심으로 60층 이상의 초고층 수요 증가 - Supertech Supernova/Noida, 80층 300 m - Supertech North Eye/Noida 60층 255 m - Raheja Revanta/Gurgaon 57층 N/A - Raheja Phoenix/Delhi 54층 190 m - Ireo Victory Valley/Gurgaon 51층 N/A - World one/Mumbai 117층 442 m - Palais Royale/Mumbai 67층 320 m 등 1

III. 건설시장 동향 및 전망 2. 부문별 현황(석유화학) Ø 경제성장에 따른 고부가가치 제품과 가스 수요가 증가하고 있어 정유공장과 비료공장 및 LNG 터미널 등 대형 플랜트 프로젝트 발주 예정 Ø 석유, 가스 등 풍부한 천연자원 보유국이지만 개발 부족상태 상태이며, 특히 가스의 경우 최대 가스전인 KG-D 6에서의 생산량 감소로 주변국 및 중동지역에서 가스 도입을 적극 추진 ※ Mundra(500만톤), Ennore(500만톤), Mangalore (500만톤), Petronet LNG(500만톤) 등 신규 대규모 LNG 터미널 프로젝트 발주도 적극 추진 1

III. 건설시장 동향 및 전망 2. 부문별 현황(엔지니어링) Ø 인프라 발주 확대에 따라 FS․설계․감리사업의 발주가 대폭 증대되고 있으며, 공항 및 고부가가치 건축물 설계 등에 대한 발주 확대도 지속 1

III. 건설시장 동향 및 전망 3. 주요 추진 중 프로젝트(고속철도) Ø 6개 노선을 확정하여 예비 타당성조사용역사업을 진행 중 - Pune-Mumbai-Ahmedabad(650 km) → 입찰결과: 프랑스 Systra 컨소시엄 수주 - Delhi-Chandigarh-Amritsar(450 km) → 입찰결과: 프랑스 Systra 컨소시엄 수주 - Delhi-Agra-Lucknow-Varanasi-Patna(991 km) → 입찰결과: 영국 Mott Mac. Donarld 컨소시엄 수주 - Howrah-Haldia(135 km) → 입찰결과: 스페인 Ineco 컨소시엄 수주 - Hyderabad-Darnakal-Vijayawada-Chennai(644 km) → 입찰서 평가중 - Chennai-Bangalore-Coimbatore-Ernakulum. Thiruvananthapuram(869 km) → 입찰서 평가중 1

III. 건설시장 동향 및 전망 3. 주요 추진 중 프로젝트(LNG 터미널 사업-1) ■기존 운영 중 - Hazira LNG 터미널(Gujarat주), 연산 360만톤, Shell & Total 운영 ※ 2013년까지 500만톤으로 확장 계획 - Dahej LNG 터미널(Gujarat주), 연산 1, 000만톤, Petronet LNG Ltd 운영 ※ 1, 500만톤으로 확장 예정 ■시공 중 - Kochi LNG 터미널(Kerala주), 연산 500만톤, Petronet LNG Ltd 운영(2012년 말 가동 예정) - Dabhol LNG 터미널(Maharashtra주), 연산 250만톤, Ratnagiri Power Ltd. 운영(2012년 말 부분 가동 예정) 1

III. 건설시장 동향 및 전망 3. 주요 추진 중 프로젝트(LNG 터미널 사업-2) ■신규 사업(1) - Mundra LNG 터미널(Gujarat주), 연산 500만톤, GSPC/Adani - Pipavav LNG 터미널(Gujarat주), 연산 500만톤, GSPC - Ennore LNG 터미널(Tamil Nadu주), 연산 500만톤, IOC - Mangalore LNG 터미널(Karnataka주), 연산 500만톤, ONGC - Haldia LNG 터미널(West Bengal주), 규모 미상, GAIL과 Hiranandani - LNG 터미널(Andhra Pradesh주 또는 Orissa주), 연산 500만톤, Petronet LNG Ltd 1

III. 건설시장 동향 및 전망 3. 주요 추진 중 프로젝트(LNG 터미널 사업-3) ■신규 사업(2) - LNG 터미널(Karnataka주 또는 Maharashtra주), 연산 600만톤, BPCL - LNG 터미널(West 또는 East 해안가), 규모 미상, Reliance Industries Ltd. - LNG 터미널(Maharashtra주), 연산 800만톤, Hiranandani - LNG 터미널(Orissa주), 규모 미상, Dhamra Port Company 1

III. 건설시장 동향 및 전망 3. 주요 추진 중 프로젝트(석유화학-1) Ø BPCL(Bharat Petroleum Corporation Limited), Kerala주 Ambalamugal지역에 위치한 Kochi 정유공장 확장사업(기존 950만톤→ 1, 550만톤)과 석유화학단지 건설에 42억불 투자 Ø IOC(Indian Oil Corporation), 서부 연안에 연산 18 -20백만톤 규모의 정유능력을 갖춘 신규 정유공장(석유화학단지 포함) 건설에 91억불 투자 계획 Ø IOC, Gujarat주에 위치한 Koyali 정유공장의 정제능력을 1, 800만톤으로 늘리기 위해 19억불 투자 예정 Ø IOC, 현재 운영 중인 Paradip 정유공장 부지에 10억불을 투자하여 폴리프로필렌 공장 건설 추진 1

III. 건설시장 동향 및 전망 3. 주요 추진 중 프로젝트(석유화학-2) Ø HPCL(Hindustan Petroleum Corporation Limited)은 Andhra Pradesh주에서 100억불 규모의 Visakhapatnam 정유공장(석유화학단지 포함) 사업을 본격 추진 Ø HPCL는 Maharashtra주에서 47억불을 투입, 연산 900~1, 500만톤 규모의 신규 정유공장 건설 계획 Ø Chennai Petroleum Corp. 는 Manali 정유공장 확장사업에 28억불 투자 계획 Ø Tata Steel과 Jindal Steel & Power Ltd. 는 각각 인도 최초로 총 사업비 200억불로 추정되는 CTL(Coal to Liquid) 플랜트 2기 건설 추진 중 1

III. 건설시장 동향 및 전망 3. 주요 추진 중 프로젝트(석유화학-3) Ø Orissa주 Paradip 인근에 들어서는 PCPIR((PCPIR: a Petroleum, Chemicals and Petrochemicals Investment Region)에 579억불 투입 예정 - IOC, 1단계에 62억불을 투입, 정유공장 사업 추진 - Deepak Fertilizers, 신규 질산 암모늄 플랜트(ammonium nitrate plant)를 건설 등 1

III. 건설시장 동향 및 전망 3. 주요 추진 중 프로젝트(DMIC) Ø 1, 500 km에 달하는 DMIC사업은 Uttar Pradesh주, Haryana주, Rajasthan주, Madhya Pradesh주, Gujarat주, Maharashtra주 등 6개주에 걸쳐 진행 Ø 총 사업비 900억불 규모의 이 초대형 사업은 약 200 -250㎢ 규모의 9개 대형 산업단지 조성과 항구 3개, 공항 6개, Delhi-Mumbai간 6차선 고속도로(expressway), 4, 000 MW 발전소 프로젝트 건설 등으로 구성 1

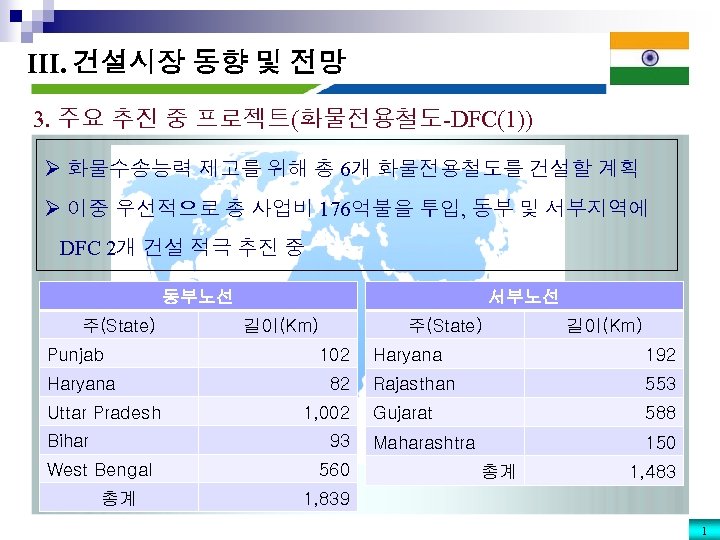

III. 건설시장 동향 및 전망 3. 주요 추진 중 프로젝트(화물전용철도-DFC(1)) Ø 화물수송능력 제고를 위해 총 6개 화물전용철도를 건설할 계획 Ø 이중 우선적으로 총 사업비 176억불을 투입, 동부 및 서부지역에 DFC 2개 건설 적극 추진 중 동부노선 주(State) Punjab Haryana Uttar Pradesh Bihar 서부노선 길이(Km) 주(State) 102 82 1, 002 93 West Bengal 총계 560 길이(Km) Haryana 192 Rajasthan 553 Gujarat 588 Maharashtra 150 총계 1, 483 1, 839 1

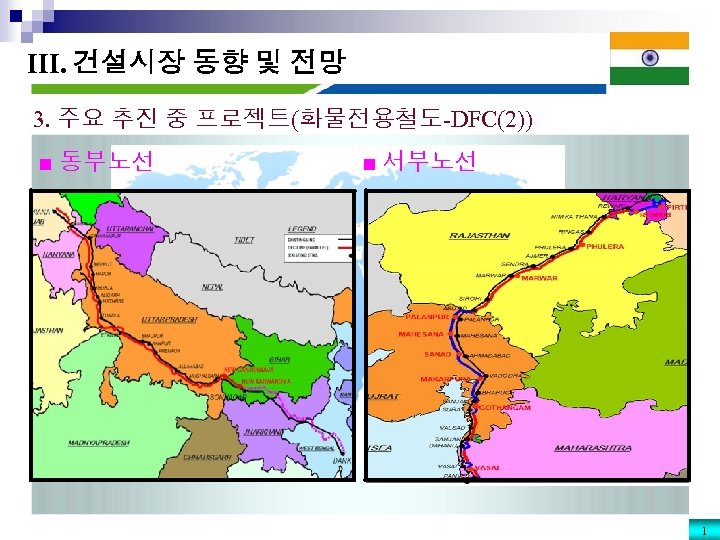

III. 건설시장 동향 및 전망 3. 주요 추진 중 프로젝트(화물전용철도-DFC(2)) ■ 동부노선 ■ 서부노선 1

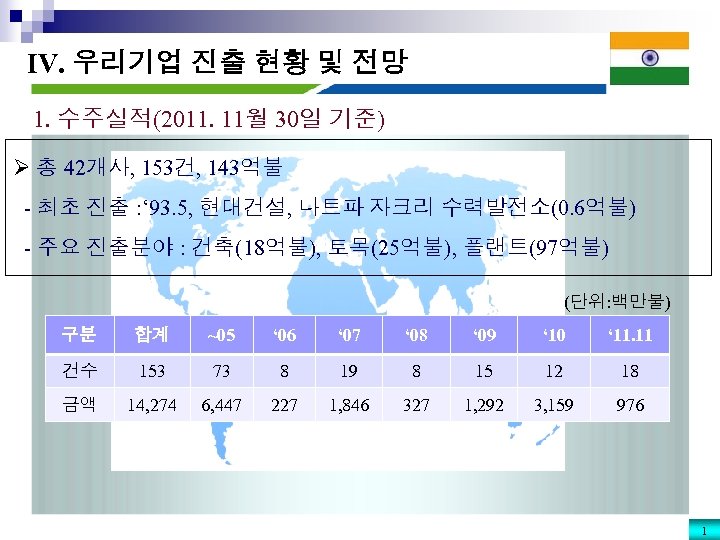

IV. 우리기업 진출 현황 및 전망 1. 수주실적(2011. 11월 30일 기준) Ø 총 42개사, 153건, 143억불 - 최초 진출 : ‘ 93. 5, 현대건설, 나트파 자크리 수력발전소(0. 6억불) - 주요 진출분야 : 건축(18억불), 토목(25억불), 플랜트(97억불) (단위: 백만불) 구분 합계 ~05 ‘ 06 ‘ 07 ‘ 08 ‘ 09 ‘ 10 ‘ 11. 11 건수 153 73 8 19 8 15 12 18 금액 14, 274 6, 447 227 1, 846 327 1, 292 3, 159 976 1

IV. 우리기업 진출 현황 및 전망 2. 우리기업 진출 전망(1) Ø 고부가가치사업 참여 증가 전망 - 현지업체의 경쟁력 상승으로 단순 토목공사 참여기회는 축소된 반면, - 고급기술을 요하는 석유화학 플랜트, 제철소 공사, 발전소(초대형 UMPP 발전소, 복합화력발전소), LNG 터미널, 장대(해상)교량, 지하철(지하부문) 및 초고층 빌딩/고급건축물 등에 대한 참여 증가 전망 - 도로 등 인프라 및 도시 마스터 플랜사업 등에 대한 엔지니어링사업 진출 증가 예상 1

IV. 우리기업 진출 현황 및 전망 2. 우리기업 진출 전망(2) Ø PPP 사업 참여 다소 증대 - 정부의 적극적인 외자유치 노력에도 불구하고 부지매입의 어려움, 각종 규제과다로 인한 건설허가 취득 지연, 세금납부 및 분쟁해결의 복잡성 등에 따른 위험부담과 수익성 저하 문제 등으로 PPP 사업참여는 쉽지 않을 전망이나, - 일부 대기업 등이 대형 고속도로(터널/교량공사 포함)와 해상교량사업 등을 중심으로 이 부문에 경험을 보유한 업체와 공동으로 PPP추진 예상 - 기존 항만 확장사업 위주로 현지 디벨로퍼와 PPP 사업 참여 1

V. 외국기업 진출현황 ■ 일본 Ø 발전부문 : MHI Ø 메트로, 철도, 건축 : Shimizu Corp, Kajima, Ø 메트로(철도 포함), 발전 : Taisei Corp. Ø 교량, 인프라, 건축 : Maeda Corp. Ø Oil & Gas, 석유화학 : Toyo Engineering 1

V. 외국기업 진출현황 ■ 중국 Ø 발 전 : SEPCO(Shandong Electric Power Construction Corp. ), Harbin China, Shanghai Electric, Greenesol Power Systems & Harbin Turbine, CLP Holdings(홍콩), China Light & Power, Dongfang Electric Corporation, Shandong Tiejun Electric Power Engineering Ø 항만, 준설 : CHEC(China Harbour Engineering Company), JPTC(Jiangsu Provincial Transportation Co. ) Ø 도 로 : JTEG(Jiangsu Provincial Transportation Engineering Group) 1

V. 외국기업 진출현황 ■ 말레이시아 Ø 고속도로 : IJM Infrastructure Ltd. , Bumi Highway, Ø DMIA Group, Sunway Construction Ø Oil & Gas, 석유화학 : Petronas Ø Offshore Platform, Undersea Pipeline : Sime Darby 1

V. 외국기업 진출현황 ■ 미주, 유럽, 호주 등 Ø Oil & Gas, Petrochemicals, Fertilizer, LNG - Jacobs, F/W, Uhde, Linde, Foster Wheeler, Saipem, Fluor Daniel, Technip, Tecnimont Ø Power Sector(EPC 포함) : GE, Siemems, ABB, Alstom, ACE(미 태양열 발전 전문기업), Blackstone Advisors(미), Atomenergomash(러시아), Abengoa(스페인), Areva, AES, Gamesa(스페인), Sunengy(호주), SN Power(노르웨이) Ø 부동산개발 : Warburg Pincus(미), FMO(네델란드), Vornado Realty Trust(미), Elbit(이스라엘) 1

VI. 주요 리스크 및 애로사항 1. 주요 리스크 Low High 1

VI. 주요 리스크 및 애로사항 2. 애로사항 Ø 비자 발급 및 갱신 - 시공 중인 현장의 우리인력 및 주재원에 대한 비자 발급 및 연장을 상당히 까다롭게 운영 중 Ø 복보증 - 국영고속도로공사(NHAI)와 국영화력발전공사(NTPC) 등의 경우 입찰 및 이행보증서 수령시 한국금융기관이 발급한 입찰 및 이행보증서외에 인도 현지은행 등이 발급한 보증서 요구 Ø Local preference 조항 - 일부 석유화학부문 발주처의 경우 인도 현지업체에게 price preference를 주는 경우 발생 1

VII. 진출전략 ■ 진출전략(1) Ø 면밀한 시장조사 선행 - 인도건설시장은 넓고 다양하며, 여러 리스크 요인이 상존하므로, 먼저 진출기업이 강점을 갖고 있는 공종을 선정한 후 철저한 시장조사를 바탕으로 진출 전략 수립 - 기자재 조달환경에 대한 우선적 조사가 필요 Ø 철저한 현지화 구축 - 인도 건설기업들이 최근 급성장, 강력한 경쟁자로 부상 - 장대(해상) 및 특수(사장교)교량, 복합화력발전소, 지하철 지하부문 등 고부가가치 공종은 아직 우리기업이 경쟁력을 갖추고 있으나, 이마저도 조만간 상당한 수준까지 따라올 가능성이 높음 - 현지 수준의 가격 경쟁력 없이는 수주가 어려우며, 이를 위해 철저히 현지화 전략 구사 필요 1

VII. 진출전략 ■ 진출전략(2) Ø 고부가가치 플랜트 공사 참여 - 단순 공사의 경우 현지업체와의 가격경쟁으로 수익성 악화 - 초대형 발전소· Oil & Gas 프로젝트, LNG 터미널 등에 중점적으로 참여 Ø 금융조달 능력 배양 필요 - 수익성 있는 대규모 PPP 사업 발주 급증 - 도로, 항만, 메트로, 석유화학사업 등 발주규모가 큰 프로 젝트에 금융동원능력이 확보될 경우 상당한 경쟁력 확보 1

VII. 진출전략 ■ 진출전략(3) Ø 공기업 공동 진출 확대 - 한국정부의 든든한 지원과 신뢰도를 바탕으로 한 공기업이 자금을 동반하면서 인도에 진출할 경우 우리 시공 및 엔지니어링사의 인도시장 개척에 많은 도움 - 특히, 인도 정부가 추진하는 대형 국책 사업 수주를 위해 민관이 동시에 진출할 경우 최대한의 시너지 창출 효과 가능 Ø IPP에 대한 사전 접촉 및 전략적 합작 - 개발권을 획득한 IPP(Independent Power Producer)의 발전 EPC사업에 참여하기 위해서는 사업 초기단계부터 IPP와 접촉하여 활발한 영업활동을 전개할 필요가 있음 - 우선적으로 Potential한 현지업체와의 협력 필수 1

VII. 진출전략 ■ 진출전략(4) Ø 정부의 적극적인 투자유치 정책을 활용한 PPP 사업 참여 - 인프라·전력 부문과 경제특구(SEZ) 등에 대한 FDI의 경우 10년간 100% 소득세 면제 혜택 - 선진업체 수준의 PF 및 사업운영 능력 배양 필요 Ø CSR(Corporate Social Responsibility)의 중요성을 인식한 전략 구사 - 공장설립 및 개발사업 등의 추진 시 가장 큰 걸림돌은 지역주민 반발 및 토지보상 문제인 만큼, 대규모 사업일수록 기획단계에서부터 지역주민들과의 유대감 형성 필수 1

감사합니다. 1

570d8c44a4ad73a74dc25cd0b1178aef.ppt