4c8f7be9c74e80073c22ca1c5e92f303.ppt

- Количество слайдов: 61

進出口外匯實務 主講人: 謝秦強

課程大綱 壹、前言 貳、外匯業務概述 叁、國外匯兌業務簡介 肆、進口外匯業務 伍、信用狀與出口押匯實務 陸、信用狀統一慣例之運用 柒、結論

壹、前言 一、外匯及貿易管制 進口:輸入許可證方能申請開狀 出口:信用狀未用餘額歸還政府 二、放鬆管制階段 民國七十六年七月十五日實施新修訂 的「管理 外匯條例」及「貨品輸入管理辦 法」,採負面 表列,凡屬表外貨物一律免 證進口,提供證明 文件即可開狀結匯。

三、外匯自由化及國際化階段 近年來,政府為籌設亞太營運中心, 積極爭取進入世界貿易組織(WTO), 並尋求與美、加、東南亞等地區之國家簽 署自由貿易協定,一切外貿管制幾乎已全 部解除。 四、現階段對大陸貿易及外匯仍管制中

貳、外匯業務概述 一、外匯的意義 1. 「外匯」為外國匯兌(Foreign Exchange)的 簡稱。 n 動態的意義:藉由一定金融 具已委託支付或債權讓 與的方式,清理國際間債 權任務之手段或活動。 n 靜態的意義:外國貨幣以及對外國貨幣表示的債權請 求權。一般銀行業務上,把外匯存款、買賣外幣現鈔 與旅行支票以及匯出、匯入款業務歸納為國際匯兌業 務,另進、出口業務、外幣保證業務等合稱為「外匯 業務」。 2. 「外匯」指外國貨幣、票據及有價證券

二、外匯指定銀行及外匯主管機關 1. 外匯指定銀行:經主管機關核准可以辦理外 匯業務的銀行稱為外匯指定銀行(Appointed Bank)。 2. 外匯主管機關:中央為財政部,在市政府為 財政局。管理外匯之行政主管機關為財政 部,掌理外匯之業務為中央銀行。

三、外匯業務的基本法及國際慣例 1. 銀行法 2. 管理外匯條例 3. 銀行業辦理外匯業務管理辦法 4. 銀行辦理外匯業務作業規範 5. 外匯收支或交易申報辦法 6. 國際商會信用狀統一慣例及電子信用狀統 一慣例

四、外匯業務之風險 (一)信用風險(Credit Risk) (二)國家風險(Country Risk) (三)匯率風險(Exchange Rate Risk) (四)運輸風險(Transportation Risk) (五)市場風險(Market Risk) (六)作業風險(Operation Risk)

叁、國外匯兌業務簡介 一、匯出匯款 由匯款行出具書面或以Telex/SWIFT開發付款 委託書(Payment Order),或簽發票據,委託國外通 匯行解款之匯款,稱之為匯出匯款。 (一)大陸匯款: 幣別不得為人民幣或新台幣者,始得申辦。 (二)一般匯出匯款: 1. 電匯(Telegraphic Transfer) 2. 信匯(Mail Transfer) 3. 票匯(Demand Draft)

二、匯入匯款 係指付款銀行依匯款行之付款委託,將款項解付給其 指定受款人,匯款行可為國外銀行或是國內同業,惟其付 款之幣別為外幣。 (一)電匯 (二)信匯 (三)票匯 三、外幣現鈔及旅行支票 (一)外幣現鈔 (二)旅行支票-主要有America Express(美國運通)及 Thomas Cook(通濟隆全球及金融服務公司)以VISA 或Master Card兩大品牌發行之旅行支票。

四、光票託收及買入 票據可分為: 1) 跟單票據:出口押匯之匯票 1) 無跟單票據:光票(Clean Bill) Ø Ø 光票買入:銀行以貼現方式先行墊款給客戶,待 日後票款收妥後,再沖回原先墊款。 光票託收:客戶將票據委託國內銀行向外國付款 行提式並收取款項,代收妥後再撥發給客戶(國內 支票的有效期限為一年,國外票據大部分為六個 月)。

五、外匯存款可提供客戶匯率避險、賺取匯率差 價,外幣高利率之收益或辦理衍生性商品與存款 連結等不同需求。 海 外 基 金 或 債 券 之 投 資 或 買 賣 , 實 務 上 需 先 於 銀 行 開 設 外 幣 帳 戶 , 例 如 : 以 美 金 計 價 即 開 設 美 金 帳 戶, 以澳幣計價即開設澳幣帳戶.

其他衍生性之外匯業務 n n n n n 一. 幣別轉換 銀行受理客戶申請將其外幣資產或負債轉換成另 一種幣別, 以規避匯率風險 1. 進口融資業務幣別轉換 (1)Usance L/C 到單始可辦理 例如: 美金轉換成日幣、日幣轉換成美金 或美金改貸台幣 (2)轉換或改貸不得逾原訂融資期限 (3)轉換時應收回至轉換日為止之原融資幣別之利 息, 並適用轉換日新幣別之牌告利率

n n n n n 2. 外匯存款之幣別轉換 A幣別之外匯存款轉換成B幣別之外匯存款 A幣別之外幣負債直接轉換以償還B幣別之 外幣負債 3. 銀行掛牌之所有幣別均可承作 4. 幣別轉換之適用匯率 轉換前的幣別金額 x A幣別對新台幣即期 賣出匯率/B幣別對新台幣即期買入匯率 = 轉換後的幣別金額

n n 二. 遠期外匯買賣 預期匯率波動, 事先與外匯指定銀行訂定契約, 約定 對契約金額於未來一定期日(或一定期間)交割時, 按約定之匯率買或賣外匯 1. 預售 出口商出口一批美金 10萬元之汽車零件, 90天後收 款. 目前台幣對美金即期匯率33. 8 , 90天遠匯匯率 33. 95, 即利用遠匯 33. 95匯率預售予銀行, 90天後以出 口匯入款或出口押匯之10萬美金以 33. 95賣給銀行 而獲得新台幣 339萬 5仟元

2. 預購 n 進口商為固定其成本, 先向銀行購買外匯, 預 購 60天期匯率0. 3050(即期匯率0. 3140)1億日 幣, 60天後進口商付出 1億日圓, 該筆款項是以 0. 3050匯率自銀行購得, 而給付新台幣 3仟 50 萬元, 所賺匯差為: 100, 000 x(0. 3140 -0. 3050) =NT$900, 000 n

三. 換匯交易 n 銀行與客戶進行即期交易之同時, 另訂一筆 方向相反且金額相同之遠期交易合約, 兩個 兌換匯率之價差稱為(換匯點) n 承作對象為國外法人或自然人時, 限資本交 易(股本投資或證券投資)且須經主管機關核 准 n 例: 外資公司匯入美金 1仟萬元, 且預計6個月 後匯出同金額之款項 n

1. 若客戶當日議定之即期US$/NT$ 買入匯率 為 34. 10, 遠期US$/NT$賣出匯率為 34. 00, 意謂 外資已鎖定匯出成本在NT$3仟 4百萬元 n 2. 六個月到期時, 該客戶依約向銀行售出NT$ 3仟 4百萬元/購入US$1仟萬元 n 3. 結論: 若 6個月到期UA$/NT$即期匯率上漲 至 34. 50, 客戶可節省: n NT$500萬元=US$1仟萬元x(34. 50 – 34. 00 ) n

n n n n n 四. 無本金交割新台幣遠期外匯業務(Non-Delivery Forward, 簡稱NDF) 係指客戶與銀行約定一遠期匯率及交易金額, 並於未來指定 期日, 就先前約定匯率與即 期市場匯率之價差, 履行差額撥付之承諾, 而無須交割本金 央行於 84 年 7月開放此項業務, 與傳統本金交割遠期外匯 (DF)比較: 1. 不具本金交割風險 2. 無資金調度壓力 3. 法人承作NDF, 不須提供時質商業交易發票. 信用狀及訂單 等交易憑證 4. 不須繳交保證金

n n n n 87年央行為遏止國際投機客之炒匯行為, 宣佈停止國內法人 承作NDF 國內銀行與外商銀行在台分行對其國外聯行仍得進行此一 交易承作 例如: 預期人民幣會升值, 3/1 客戶與銀行議定賣出 60天期 NDF美金 100萬元, 60天期NDF 的買匯匯率(契約匯率)為 8. 0, 到期日(5/1)銀行掛牌即期買匯 匯率為 7. 7 (1)到期時, 不必準備 100萬美元的現金去做本金的實物交割, 可以直接從銀行收到匯差, 合計30萬人民 幣: 1, 000 x(8. 0 – 7. 7)=300, 000 但須以美元為結算差價的交割貨幣: 300, 000/7. 7=38, 961. 01美元

(2)反之, 若到期日(5/1)銀行掛牌即期買匯匯 率為 8. 3則客戶須付給銀行匯差, 合計30萬人 民幣: n $1, 000 x(8. 3 – 8. 0)=300, 000 n 300, 000/8. 3=36, 144. 58美元 n

六、SWIFT之介紹 SWIFT中 文 稱 之 為 「 環 球 財 務 通 訊 協 會 」 , 其 為 Society for Worldwide Interbank Financial Telecommunication 之縮寫,於 1973年在比利時首都布魯塞爾由多數著名銀行 捐助成立,其設立之主要目的是建立一個標準化通訊平台, 讓金融機構在此平台架構上互通訊息,並完成交易。 該協會將金融機構經常使用之通訊電文予以標準化及 格式化,俾使電腦容易判讀減少人力干預,進而增加 作 效能,SWIFT為一個封閉系統,截至目前為止,尚未發現 有駭客侵入之情事。該系統擁有安全、經濟及自動化三項 優點,會員日益增加,故從事外匯業務對於SWIFT應充分 了解。

七、匯出匯款處理應注意事項 1. 公司、行號一年內(每年 1/1~12/31)累積結構或結售金 額未超過五千萬美元或等值外幣。 2. 年滿二十歲領有國民身分證或有華僑身份證件之華僑、 駐華大使館官員或職員,持有「中華民國台灣地區居 留證」年滿二十歲之個人,一年內累積結構或結售金 額未超過五百萬美元或等值外幣。 3. 在我國境內居住,未滿二十歲之自然人,申報結構旅 行支出及結售在台生活費、贈與款與旅行支出剩餘款, 其每筆結構或結售金額未達新台幣五十萬元等值外幣 之案件,得於查驗結匯人身分及其他相關證明文件( 如機票或簽證)後,逕行辦理結匯。

4. 未領有外僑居留證之外國自然人或未經我國政府認許 之外國法人,每筆結匯金額未超過十萬美元或等值外 幣,得逕憑「申報書」辦理結匯(外國法人於辦理結 構或結售實應授權在台代表或我國內代理人,外國金 融機構於辦理結構時應授權國內金融機構為申報人), 但境外外國金融機構不得以匯入款項辦理結售。 5. 持有中華民國台灣地區出入境許可證或居留証之大陸 地區人民辦理新台幣結匯時,每筆結構或結售金額未 逾十萬元者,銀行業得逕行辦理,致發買(賣)匯水 單時,應於「身份證號碼」一欄填列其許可證或居留 証之統一證號,並加註「大陸地區人民」。

6. 其他應注意事項 (1)各經辦單位於收兌外幣時,對於外幣之真偽應仔細辨 認,如發現客戶持兌之外幣係偽造幣券時,應即依中 央銀行所訂定「發現偽造外國幣券處裡辦法」處理如 下: n n 凡持兌之偽券總值美金貳百元以上者,經辦銀行應即註明持兌 者之真實姓名、職業及住址、電話,並報請警察機關偵辦。 凡持兌之偽券總值未達美金貳百元者,偽券之持兌人經查明確 非惡意使用者,可向其釋明後,當面予以打孔作廢,並將原券 留存,製給收據。 收兌單位留存之偽券,應隨時檢送台灣銀行,必要時核轉國際 刑警組織偵查。 外籍旅客持偽券者,其處理方法亦同。 (2)結匯金額大於新台幣 100萬(含)之大額現金收、付, 應依洗錢防制法,確認客戶身份並設簿登記。

財富管理實務 主講人: 謝秦強 現 任 : 陽信商業銀行企業金融 重點分行經理 南台科技大學兼任講師 逢甲大學兼任講師

財富管理實務概要 台灣進入財富管理新紀元 n 新金融商品不斷推陳出新 n 投資大眾的需求日趨多元化 n 銀行提供全方位的服務 n 銀行積極轉型為財富管理銀行 n 勞退新制上路, 民眾重視退休議題---有錢又 有閒 n 高資產族群節稅 n

投資理財是人生必修課程 n n n n 理財太保守---財富不足 投資不當或過當---造成損失或負債累累 依照人生不同階段的需求妥善規劃<短中長期三階 段> 打造自己的樂透人生---用對的方法管理財富1. 自己 創業當老闆 2. 紮紮實實的理財 經營---持之以恆的經營 滿盈---滿佈致富的種子, 終必能盈車嘉穗 必贏---穩健致富, 贏得幸福

財富管理實務 幸福人生---財富自由 n 想做什麼就做什麼!不用看老闆臉色 n 擁有人生選擇權, 不用再為錢而 作. n <今周刊>與104人力民調中心. Yahool奇摩 合作, 進行國人<財富自由度>大調查, 並訪 談多位名人. 專家. 各行各業菁英, 與他們一 起分享成功的致富經驗. n

一生財富自由進度表 20歲: 財富自由養成期 n 提升本業(職場)收入能力 n 管理自己的現金流量與資產負債 n 訂出財富自由目標, 設專屬帳戶, 開始投入金 額 n 控制消費欲望, 養成儲蓄習慣 n

財富自由進度表 30歲: 財富自由進階期 n 積極投資報酬率高的投資 具 n 建立房子等核心資產 n 持續投資自己, 增加本業收入 n

財富自由進度表 40歲: 財富自由擴張期 n 投資理財與本業收入兼具 n 開始用錢滾錢 n 做好資產配置, 1/3投資房市. 1/3投資股票與 基金. 1/3存在銀行 n 及早準備孩子的教育基金與保險規畫 n

財富自由進度表 50歲: 財富自由成熟期 n 投資理財更重視風險控管 n 做好自我財富管理 n 規畫未來財富自由的生活 n 定期健康檢查與運動不可少 n n 按步驟做, 你也可以財富自由

財富自由 要懂得控制錢, 不要當錢的奴隸, 人生才會優 游自在 n 財富自由的根基是學習, 投資自己是學習, 投 資理財本身也需要學習 n 想要達到財富自由, 要有熱情和動力, 如果沒 有什麼欲望, 很難變成有錢人, 更別想達到財 富自由 n

五大錦囊 讓你不必為錢 作 n 1. 為自己設一個財富自由帳戶, 從今天開始 累積財富, 每年檢視是否按計畫達到預定 金額 2. 培養致富習慣, 掌握資產負債 致富習慣就是學習富翁的習慣---節制生 活開銷, 喜愛儲蓄, 積沙成塔. 每天記帳, 掌 握錢的流向, 每月更新自己的資產負債表

五大錦囊 n 3. 提高賺錢能力, 才能累積財富 先投資自己, 提高 作能力, 加速進階加薪 4. 不放過任何賺錢機會, 用錢賺錢 5. 賺到錢 1/3投入房市守住資產 6. 雙十定律---第一個十是指保險額度為家庭 年收入的十倍最為適當; 第二個十是家庭總 保費支出, 占家庭年收入的10%左右最為合 宜

保險與財富管理 不怕一萬, 只怕萬一, 如何利用保險來進行財 富管理? 1. 負債管理---個人理財首重<健康理財>就是 先做好負債管理, 讓個人平均年投資抱酬率 高於借款之利息支出, 這樣才有<正的>孳息 效果, 才不會陷入<以債滾債>的惡性循環 2. 資產累積---先評估以後想過什麼生活, 推算 每月得花多少錢, 算出現在每月要提存多少 錢, 愈早準備愈有利 n

保險與財管 3. 資產轉移---良好的節稅規畫, 讓整體稅賦額 度達到最低, 使資產有效累積或轉移給後代 n 做好風險控管, 保障你一輩子的財富 n 沒有做好妥善的風險控管及規畫, 任何讓資 產增值的努力都是白費的 n 理財規畫首重財務安全規畫, 透過保險的機 制可立即填補經濟 n

達到財富自由不能犯的錯誤 n n n n 1. 把雞蛋放在同一個籃子 2. 舉債投資 3. 投資高風險金融商品---期貨. 選擇權等衍生性金融商品 4. 誤信内線消息 5. 投機炒短線 6. 理財計畫半途而廢 7. 投資未經主管機關核准之商品 8. 未設定停利. 停損點---賺了錢不會停利, 未能守住財富; 未設停損點, 虧到不行才出場

要有多少錢才能高枕無憂 <今周刊>和<104市調中心>在今年 1月2日 至 15日所做的<財富自由度>調查結果: 回答 有一億元才算擁有財富自由的人最多<佔 24. 8%>75. 2%的受訪者表示沒有財富自由 n 作和投資理財是致富關鍵 n 上班族專注 作累積財富與投資技能 n 靠房地產增財 n 腦袋決定口袋, 口袋決定自由 n

結論 n n 定期定額輕鬆獲利, 持之以恆就會贏, 存下第一桶金, 邁向致富之路 致富的心法: 投資的密訣在於---看到別人貪心時要 感到害怕, 看到別人害怕時要變得貪心 333法則---把每月收入分為三等份, 一份支應基本生 活開銷, 一份儲蓄累積以後的投資本錢, 另一份則拿 來投資自己 心道法師法語: 浪有高有低, 海水依舊是海水; 生活有 苦有樂, 心依舊是心

肆、進口外匯實務 信用狀介紹:信用狀的定義、特性及分類 v 信用狀的交易流程 v 一、信用狀的定義 我國銀行法第 16條:「本法稱信用狀,謂銀 行受客戶委任,通知並授權指定受益人,在其履 行約定條件後,得依照一定款式,開發一定金額 以內之匯票或其他憑證,由該行或其指定之代理 銀行負責承兌或付款之文書。」

n 國際商會(International Chamber of Commerce, ICC)1933年 修訂之「信用狀統一慣例」(UCP 500)第二條: n 「本慣例所稱“跟單信用狀”及“擔保信用狀” (以下稱信 用狀)」,意指銀行(開狀銀行)為其本身或循客戶( 申請人)之請求並依其指示所為之任何安排,不論其名 稱或描述為何,在符合信用狀條款之情形下,憑所規定 之單據: 1) 2) 3) n 對第三人(受益人)或其指定人為付款,或對受益人所簽發之匯 票為承兌並予以付款。 授權另一銀行為上項付款,或對上項匯票為承兌並予付款。 授權另一銀行為讓購。 一般討論信用狀的定義,以「信用狀統一慣例」所揭示 者為圭臬。

二、信用狀的特性 ü 獨立性-信用狀與買賣契約各自獨立性,即買賣 雙方及銀行均不得以買賣契約的理由,提出不履 行信用狀義務的要求。 ü 單據符合原則-銀行不得以單據以外的理由(例 如:貨物不符買賣契約)提出拒絕付款之主張。

三、信用狀的分類 1. 2. 3. 4. 5. 6. 7. 8. 可撤銷與不可撤銷信用狀 讓購信用狀與直接信用狀 自由讓購信用狀與限押信用狀 即期信用狀 、遠期信用狀與延期付款信用狀 保兌信用狀 擔保信用狀 背對背信用狀 可轉讓信用狀

1. 可撤銷與不可撤銷信用狀 (Revocable L/C and Irrevocable L/C) -根據UCP 600的規定,信用狀須清楚表明可撤 銷或不可撤銷,若信用狀未註明,則視為不可 撤銷。 -不可撤銷具雙重意義: 1) 信用狀開出後非經當事人的同意不可修改 2) 信用狀開出後非經當事人的同意不可撤銷。

2. 讓購信用狀與直接信用狀 (Negotiable L/C and Straight L/C) - This L/C is available with any bank by negotiation. - This L/C is available with the issuing bank only. 3. 自由讓購信用狀與限押信用狀 (Freely Negotiable L/C and Restricted L/C) -This L/C is available with the First Commercial Bank by negotiation.

4. 即期信用狀 (Sight L/C) 、遠期信用狀 (Usance L/C)與延期付款信用狀(Deferred Payment L/C) -Available by payment at sight or available by draft drawn at sight. -Available by draft drawn at 180 days sight or available by acceptance of draft drawn at 180 days after shipment date.

a. Buyer’s usance: 利息由買方負擔,受益人提示可獲票面金額付款, 由付款銀行先行墊付,到期日申請人才向開狀銀行為補償。 b. Seller’s usance: 受益人提示時,需到期日才能獲付票額,但可以要 求貼現。 c. Available by 180 days deferred payment. 即提示單據後訂日或定期才獲付款,因匯票為承兌 及付款的憑證及 具,不受票據法的保護,不能轉讓、 質借,不能在貨幣市場買賣,不能分割,資產品質略遜 於其它L/C。

5. 保兌信用狀(Confirmed L/C) -經開狀銀行以外的銀行附加保兌的L/C。 6. 擔保信用狀(Stand-by L/C) -以擔保債務的清償或契約的履行為目的 所開發之L/C。 例如:借款保證、押票保證、履約保證等。

7. 背對背信用狀(Back to back L/C) -又稱為「轉開信用狀」,即信用狀受益人憑 國外買主開來信用狀(Master L/C),洽請銀行 轉開以供應廠商為受益人的信用狀。 8. 可轉讓信用狀(Transferable L/C) -信用狀“明示”可轉讓(Transferable)時,始得 轉讓。

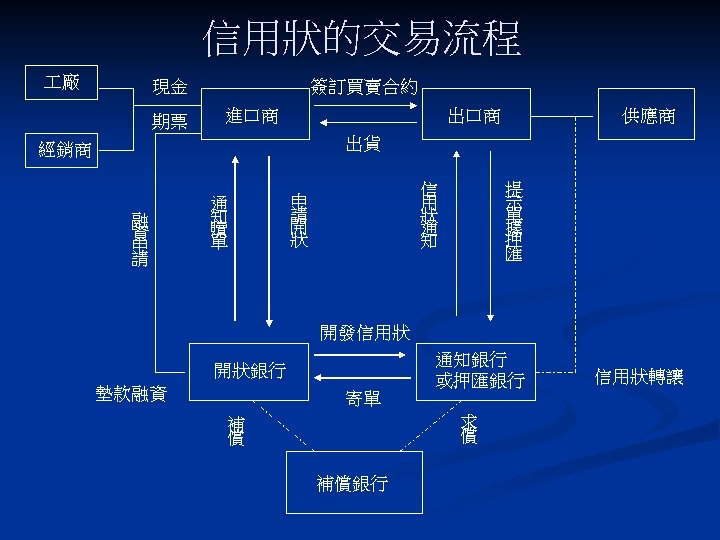

信用狀的交易流程 廠 現金 期票 簽訂買賣合約 進口商 出口商 供應商 出貨 經銷商 融 資 申 請 通 知 贖 單 信 用 狀 通 知 申 請 開 狀 提 示 單 據 押 匯 開發信用狀 通知銀行 或押匯銀行 開狀銀行 墊款融資 寄單 求 償 補償銀行 信用狀轉讓

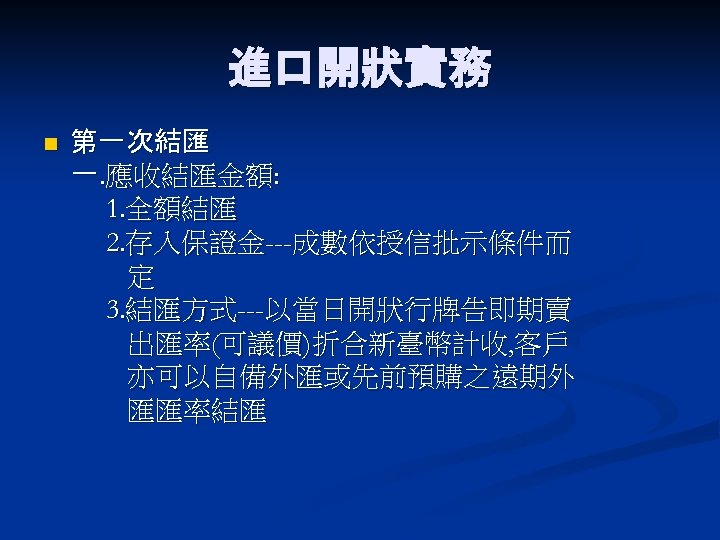

進口開狀實務 n 第一次結匯 一. 應收結匯金額: 1. 全額結匯 2. 存入保證金---成數依授信批示條件而 定 3. 結匯方式---以當日開狀行牌告即期賣 出匯率(可議價)折合新臺幣計收, 客戶 亦可以自備外匯或先前預購之遠期外 匯匯率結匯

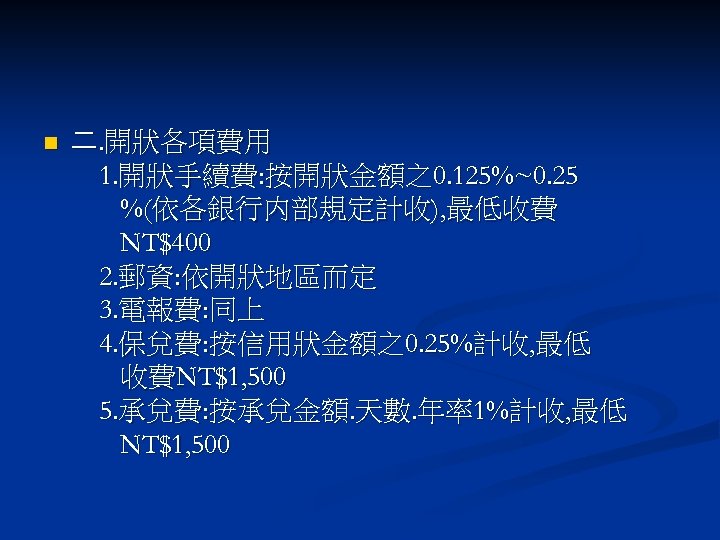

n 二. 開狀各項費用 1. 開狀手續費: 按開狀金額之0. 125%~0. 25 %(依各銀行内部規定計收), 最低收費 NT$400 2. 郵資: 依開狀地區而定 3. 電報費: 同上 4. 保兌費: 按信用狀金額之0. 25%計收, 最低 收費NT$1, 500 5. 承兌費: 按承兌金額. 天數. 年率1%計收, 最低 NT$1, 500

4c8f7be9c74e80073c22ca1c5e92f303.ppt