5 Тема анализ фин результатов.ppt

- Количество слайдов: 39

Тема 5. Анализ финансовых результатов деятельности предприятия

Тема 5. Анализ финансовых результатов деятельности предприятия

ЗАТРАТЫ, СЕБЕСТОИМОСТЬ, РАСХОДЫ Затраты – стоимостное выражение средств использованных для формирования материальных, трудовых, финансовых и иных ресурсов с целью осуществления деятельности предприятия. Затраты могут быть отнесены либо в активы, либо в расходы отчетного периода Себестоимость (производственная, производства и реализации продукции, полная коммерческая) – совокупность расходов, признанных в соответствии с учетной политикой организации, формируется для управленческих целей. Перечень статей расходов, их состав и методы распределения по видам продукции определяются отраслевыми методическим рекомендациями по вопросам планирования, учета и калькулирования с учетом характера и структуры производства

ЗАТРАТЫ, СЕБЕСТОИМОСТЬ, РАСХОДЫ Затраты – стоимостное выражение средств использованных для формирования материальных, трудовых, финансовых и иных ресурсов с целью осуществления деятельности предприятия. Затраты могут быть отнесены либо в активы, либо в расходы отчетного периода Себестоимость (производственная, производства и реализации продукции, полная коммерческая) – совокупность расходов, признанных в соответствии с учетной политикой организации, формируется для управленческих целей. Перечень статей расходов, их состав и методы распределения по видам продукции определяются отраслевыми методическим рекомендациями по вопросам планирования, учета и калькулирования с учетом характера и структуры производства

Прибыль – финансовый результат, определяемый как разница между доходами и расходами

Прибыль – финансовый результат, определяемый как разница между доходами и расходами

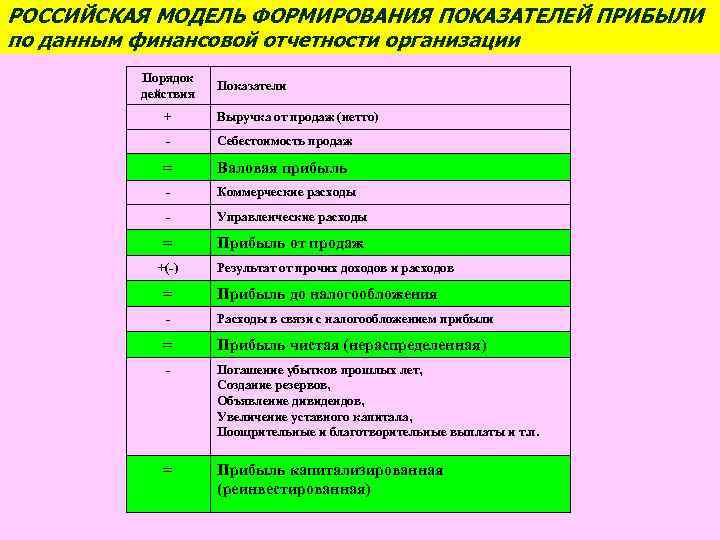

РОССИЙСКАЯ МОДЕЛЬ ФОРМИРОВАНИЯ ПОКАЗАТЕЛЕЙ ПРИБЫЛИ по данным финансовой отчетности организации Порядок действия Показатели + Выручка от продаж (нетто) - Себестоимость продаж = Валовая прибыль - Коммерческие расходы - Управленческие расходы = Прибыль от продаж +(-) Результат от прочих доходов и расходов = Прибыль до налогообложения - Расходы в связи с налогообложением прибыли = Прибыль чистая (нераспределенная) - Погашение убытков прошлых лет, Создание резервов, Объявление дивидендов, Увеличение уставного капитала, Поощрительные и благотворительные выплаты и т. п. = Прибыль капитализированная (реинвестированная)

РОССИЙСКАЯ МОДЕЛЬ ФОРМИРОВАНИЯ ПОКАЗАТЕЛЕЙ ПРИБЫЛИ по данным финансовой отчетности организации Порядок действия Показатели + Выручка от продаж (нетто) - Себестоимость продаж = Валовая прибыль - Коммерческие расходы - Управленческие расходы = Прибыль от продаж +(-) Результат от прочих доходов и расходов = Прибыль до налогообложения - Расходы в связи с налогообложением прибыли = Прибыль чистая (нераспределенная) - Погашение убытков прошлых лет, Создание резервов, Объявление дивидендов, Увеличение уставного капитала, Поощрительные и благотворительные выплаты и т. п. = Прибыль капитализированная (реинвестированная)

БАЗОВЫЕ ПОКАЗАТЕЛИ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ (зарубежная модель) 1 ДОБАВЛЕННАЯ СТОИМОСТЬ (VA -value added) = СТОИМОСТЬ ПРОИЗВЕДЕННОЙ И РЕАЛИЗОВАННОЙ ПРОДУКЦИИ - СТОИМОСТЬ ПОТРЕБЛЕННЫХ МАТЕРИАЛЬНЫХ РЕСУРСОВ, ЭНЕРГИИ, УСЛУГ

БАЗОВЫЕ ПОКАЗАТЕЛИ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ (зарубежная модель) 1 ДОБАВЛЕННАЯ СТОИМОСТЬ (VA -value added) = СТОИМОСТЬ ПРОИЗВЕДЕННОЙ И РЕАЛИЗОВАННОЙ ПРОДУКЦИИ - СТОИМОСТЬ ПОТРЕБЛЕННЫХ МАТЕРИАЛЬНЫХ РЕСУРСОВ, ЭНЕРГИИ, УСЛУГ

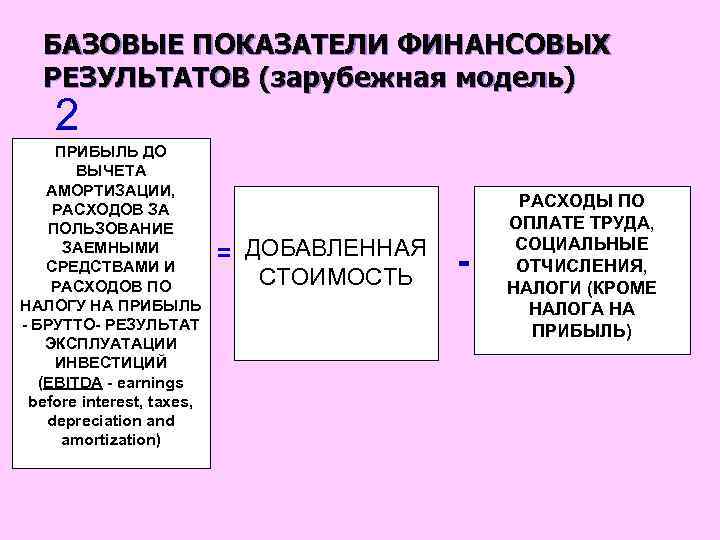

БАЗОВЫЕ ПОКАЗАТЕЛИ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ (зарубежная модель) 2 ПРИБЫЛЬ ДО ВЫЧЕТА АМОРТИЗАЦИИ, РАСХОДОВ ЗА ПОЛЬЗОВАНИЕ ЗАЕМНЫМИ СРЕДСТВАМИ И РАСХОДОВ ПО НАЛОГУ НА ПРИБЫЛЬ - БРУТТО- РЕЗУЛЬТАТ ЭКСПЛУАТАЦИИ ИНВЕСТИЦИЙ (EВITDA - earnings before interest, taxes, depreciation and amortization) = ДОБАВЛЕННАЯ СТОИМОСТЬ - РАСХОДЫ ПО ОПЛАТЕ ТРУДА, СОЦИАЛЬНЫЕ ОТЧИСЛЕНИЯ, НАЛОГИ (КРОМЕ НАЛОГА НА ПРИБЫЛЬ)

БАЗОВЫЕ ПОКАЗАТЕЛИ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ (зарубежная модель) 2 ПРИБЫЛЬ ДО ВЫЧЕТА АМОРТИЗАЦИИ, РАСХОДОВ ЗА ПОЛЬЗОВАНИЕ ЗАЕМНЫМИ СРЕДСТВАМИ И РАСХОДОВ ПО НАЛОГУ НА ПРИБЫЛЬ - БРУТТО- РЕЗУЛЬТАТ ЭКСПЛУАТАЦИИ ИНВЕСТИЦИЙ (EВITDA - earnings before interest, taxes, depreciation and amortization) = ДОБАВЛЕННАЯ СТОИМОСТЬ - РАСХОДЫ ПО ОПЛАТЕ ТРУДА, СОЦИАЛЬНЫЕ ОТЧИСЛЕНИЯ, НАЛОГИ (КРОМЕ НАЛОГА НА ПРИБЫЛЬ)

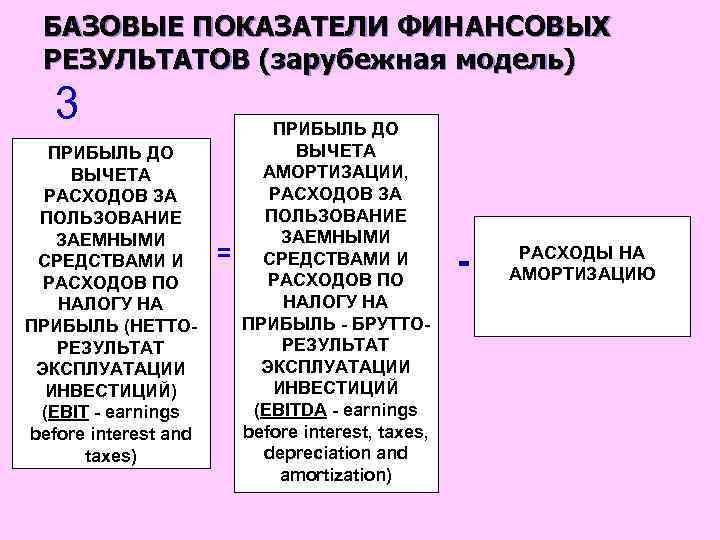

БАЗОВЫЕ ПОКАЗАТЕЛИ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ (зарубежная модель) 3 ПРИБЫЛЬ ДО ВЫЧЕТА РАСХОДОВ ЗА ПОЛЬЗОВАНИЕ ЗАЕМНЫМИ СРЕДСТВАМИ И РАСХОДОВ ПО НАЛОГУ НА ПРИБЫЛЬ (НЕТТОРЕЗУЛЬТАТ ЭКСПЛУАТАЦИИ ИНВЕСТИЦИЙ) (EВIT - earnings before interest and taxes) = ПРИБЫЛЬ ДО ВЫЧЕТА АМОРТИЗАЦИИ, РАСХОДОВ ЗА ПОЛЬЗОВАНИЕ ЗАЕМНЫМИ СРЕДСТВАМИ И РАСХОДОВ ПО НАЛОГУ НА ПРИБЫЛЬ - БРУТТОРЕЗУЛЬТАТ ЭКСПЛУАТАЦИИ ИНВЕСТИЦИЙ (EВITDA - earnings before interest, taxes, depreciation and amortization) - РАСХОДЫ НА АМОРТИЗАЦИЮ

БАЗОВЫЕ ПОКАЗАТЕЛИ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ (зарубежная модель) 3 ПРИБЫЛЬ ДО ВЫЧЕТА РАСХОДОВ ЗА ПОЛЬЗОВАНИЕ ЗАЕМНЫМИ СРЕДСТВАМИ И РАСХОДОВ ПО НАЛОГУ НА ПРИБЫЛЬ (НЕТТОРЕЗУЛЬТАТ ЭКСПЛУАТАЦИИ ИНВЕСТИЦИЙ) (EВIT - earnings before interest and taxes) = ПРИБЫЛЬ ДО ВЫЧЕТА АМОРТИЗАЦИИ, РАСХОДОВ ЗА ПОЛЬЗОВАНИЕ ЗАЕМНЫМИ СРЕДСТВАМИ И РАСХОДОВ ПО НАЛОГУ НА ПРИБЫЛЬ - БРУТТОРЕЗУЛЬТАТ ЭКСПЛУАТАЦИИ ИНВЕСТИЦИЙ (EВITDA - earnings before interest, taxes, depreciation and amortization) - РАСХОДЫ НА АМОРТИЗАЦИЮ

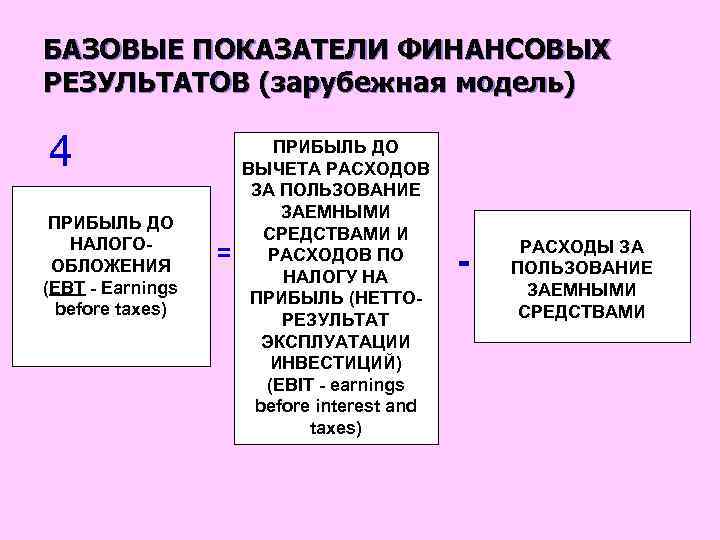

БАЗОВЫЕ ПОКАЗАТЕЛИ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ (зарубежная модель) 4 ПРИБЫЛЬ ДО НАЛОГООБЛОЖЕНИЯ (EBT - Earnings before taxes) = ПРИБЫЛЬ ДО ВЫЧЕТА РАСХОДОВ ЗА ПОЛЬЗОВАНИЕ ЗАЕМНЫМИ СРЕДСТВАМИ И РАСХОДОВ ПО НАЛОГУ НА ПРИБЫЛЬ (НЕТТОРЕЗУЛЬТАТ ЭКСПЛУАТАЦИИ ИНВЕСТИЦИЙ) (EВIT - earnings before interest and taxes) - РАСХОДЫ ЗА ПОЛЬЗОВАНИЕ ЗАЕМНЫМИ СРЕДСТВАМИ

БАЗОВЫЕ ПОКАЗАТЕЛИ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ (зарубежная модель) 4 ПРИБЫЛЬ ДО НАЛОГООБЛОЖЕНИЯ (EBT - Earnings before taxes) = ПРИБЫЛЬ ДО ВЫЧЕТА РАСХОДОВ ЗА ПОЛЬЗОВАНИЕ ЗАЕМНЫМИ СРЕДСТВАМИ И РАСХОДОВ ПО НАЛОГУ НА ПРИБЫЛЬ (НЕТТОРЕЗУЛЬТАТ ЭКСПЛУАТАЦИИ ИНВЕСТИЦИЙ) (EВIT - earnings before interest and taxes) - РАСХОДЫ ЗА ПОЛЬЗОВАНИЕ ЗАЕМНЫМИ СРЕДСТВАМИ

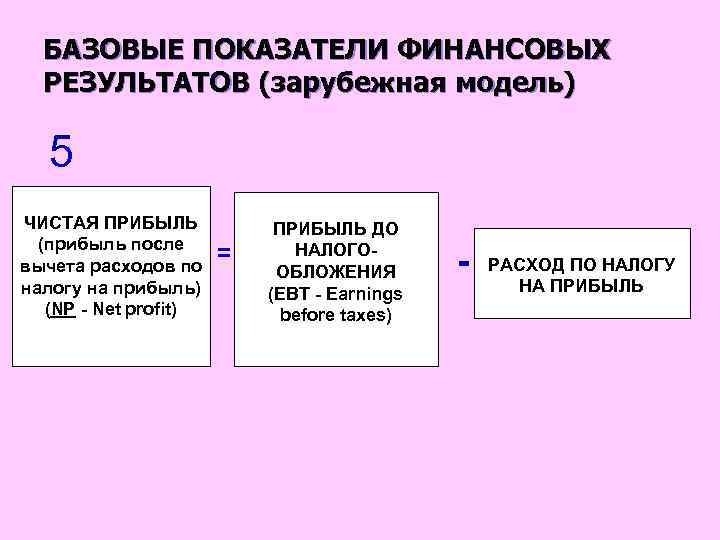

БАЗОВЫЕ ПОКАЗАТЕЛИ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ (зарубежная модель) 5 ЧИСТАЯ ПРИБЫЛЬ (прибыль после вычета расходов по налогу на прибыль) (NP - Net profit) = ПРИБЫЛЬ ДО НАЛОГООБЛОЖЕНИЯ (EВT - Earnings before taxes) - РАСХОД ПО НАЛОГУ НА ПРИБЫЛЬ

БАЗОВЫЕ ПОКАЗАТЕЛИ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ (зарубежная модель) 5 ЧИСТАЯ ПРИБЫЛЬ (прибыль после вычета расходов по налогу на прибыль) (NP - Net profit) = ПРИБЫЛЬ ДО НАЛОГООБЛОЖЕНИЯ (EВT - Earnings before taxes) - РАСХОД ПО НАЛОГУ НА ПРИБЫЛЬ

Показатели состава, структуры и динамики доходов и расходов ОАО «Тайм» Показатель Состав доходов и расходов, млн. руб. 2010 2011 (+, -) 1. Доходы – всего в том числе: 29944 33625 3681 1. 1. Выручка от продаж 29670 33304 1. 2. Проценты к получению 38 1. 3. Прочие доходы Темп роста, % Структура доходов и расходов, % 2010 2011 (+, -) 112, 29 100, 0 - 3634 112, 25 99, 08 99, 05 -0, 03 75 37 197, 37 0, 13 0, 22 0, 09 236 246 10 104, 24 0, 79 0, 73 -0, 06 2. Расходы – всего в том числе: 28312 30891 2579 109, 11 100, 0 - 2. 1. Себестоимость проданных товаров 22280 21670 -610 97, 26 78, 69 70, 15 -8, 54 2. 2. Коммерческие расходы 1480 2550 1070 172, 30 5, 23 8, 25 3, 02 2. 3. Управленческие расходы 3020 4230 1210 140, 07 10, 67 13, 69 3, 02 2. 4. Проценты к уплате 240 655 415 272, 92 0, 85 2, 12 1, 27 2. 5. Прочие расходы 480 666 186 138, 75 1, 69 2, 16 0, 47 2. 6. Налог на прибыль 812 1120 308 137, 93 2, 87 3, 63 0, 76 3. Чистая прибыль (п. 1 – п. 2) 1632 2734 1102 167, 52 - - - 1, 0576 1, 0885 0, 0309 102, 92 - - - 4. Коэффициент соотношения доходов и расходов

Показатели состава, структуры и динамики доходов и расходов ОАО «Тайм» Показатель Состав доходов и расходов, млн. руб. 2010 2011 (+, -) 1. Доходы – всего в том числе: 29944 33625 3681 1. 1. Выручка от продаж 29670 33304 1. 2. Проценты к получению 38 1. 3. Прочие доходы Темп роста, % Структура доходов и расходов, % 2010 2011 (+, -) 112, 29 100, 0 - 3634 112, 25 99, 08 99, 05 -0, 03 75 37 197, 37 0, 13 0, 22 0, 09 236 246 10 104, 24 0, 79 0, 73 -0, 06 2. Расходы – всего в том числе: 28312 30891 2579 109, 11 100, 0 - 2. 1. Себестоимость проданных товаров 22280 21670 -610 97, 26 78, 69 70, 15 -8, 54 2. 2. Коммерческие расходы 1480 2550 1070 172, 30 5, 23 8, 25 3, 02 2. 3. Управленческие расходы 3020 4230 1210 140, 07 10, 67 13, 69 3, 02 2. 4. Проценты к уплате 240 655 415 272, 92 0, 85 2, 12 1, 27 2. 5. Прочие расходы 480 666 186 138, 75 1, 69 2, 16 0, 47 2. 6. Налог на прибыль 812 1120 308 137, 93 2, 87 3, 63 0, 76 3. Чистая прибыль (п. 1 – п. 2) 1632 2734 1102 167, 52 - - - 1, 0576 1, 0885 0, 0309 102, 92 - - - 4. Коэффициент соотношения доходов и расходов

Состав, структура и динамика расходов по обычным видам деятельности ОАО «Тайм» Состав расходов, млн. р. Показатель 2010 г. 2011 г. (+, -) 1. Материальные расходы 17520 18699 1179 2. Расходы на оплату труда, включая социальные отчисления 6402 6735 3. Амортизация 165 4. Прочие расходы Тем роста, % Структура расходов, % 2010 г. 2011 г. (+, -) 106, 73 65, 42 65, 73 0, 31 333 105, 20 23, 90 23, 67 -0, 23 179 14 108, 48 0, 62 0, 63 0, 01 2693 2837 144 105, 35 10, 06 9, 97 -0, 09 5. Итого расходов по обычным видам деятельности 26780 28450 1670 106, 24 100, 0 - 6. Выручка от продаж 29670 33304 3634 112, 25 - - - 7. Расходы на 1 руб. выручки от продаж (расходоемкость обычных видов деятельности), коэффициент 0, 9026 0, 8543 -0, 049 94, 57 - - - 8. Прибыль от продаж 2890 4854 1964 167, 96 - - - 9. Рентабельность расходов, % 10, 79 17, 06 6, 27 158, 11 - - - 10. Рентабельность продаж, % 9, 74 14, 57 4, 83 149, 59 - - -

Состав, структура и динамика расходов по обычным видам деятельности ОАО «Тайм» Состав расходов, млн. р. Показатель 2010 г. 2011 г. (+, -) 1. Материальные расходы 17520 18699 1179 2. Расходы на оплату труда, включая социальные отчисления 6402 6735 3. Амортизация 165 4. Прочие расходы Тем роста, % Структура расходов, % 2010 г. 2011 г. (+, -) 106, 73 65, 42 65, 73 0, 31 333 105, 20 23, 90 23, 67 -0, 23 179 14 108, 48 0, 62 0, 63 0, 01 2693 2837 144 105, 35 10, 06 9, 97 -0, 09 5. Итого расходов по обычным видам деятельности 26780 28450 1670 106, 24 100, 0 - 6. Выручка от продаж 29670 33304 3634 112, 25 - - - 7. Расходы на 1 руб. выручки от продаж (расходоемкость обычных видов деятельности), коэффициент 0, 9026 0, 8543 -0, 049 94, 57 - - - 8. Прибыль от продаж 2890 4854 1964 167, 96 - - - 9. Рентабельность расходов, % 10, 79 17, 06 6, 27 158, 11 - - - 10. Рентабельность продаж, % 9, 74 14, 57 4, 83 149, 59 - - -

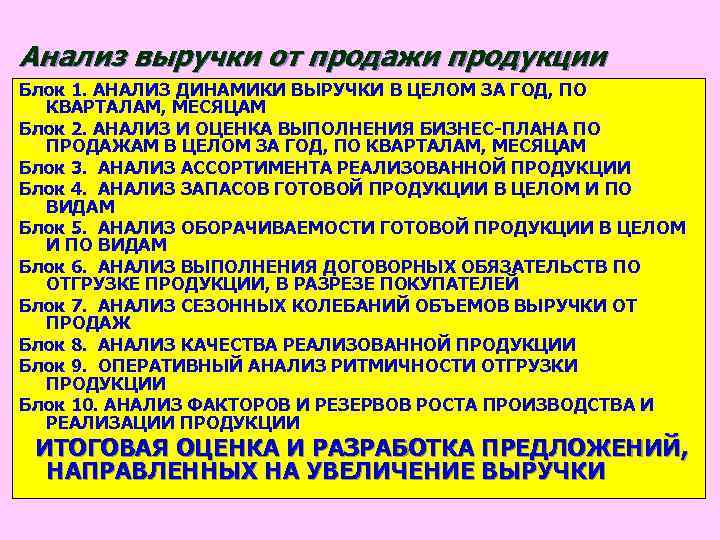

Анализ выручки от продажи продукции Блок 1. АНАЛИЗ ДИНАМИКИ ВЫРУЧКИ В ЦЕЛОМ ЗА ГОД, ПО КВАРТАЛАМ, МЕСЯЦАМ Блок 2. АНАЛИЗ И ОЦЕНКА ВЫПОЛНЕНИЯ БИЗНЕС-ПЛАНА ПО ПРОДАЖАМ В ЦЕЛОМ ЗА ГОД, ПО КВАРТАЛАМ, МЕСЯЦАМ Блок 3. АНАЛИЗ АССОРТИМЕНТА РЕАЛИЗОВАННОЙ ПРОДУКЦИИ Блок 4. АНАЛИЗ ЗАПАСОВ ГОТОВОЙ ПРОДУКЦИИ В ЦЕЛОМ И ПО ВИДАМ Блок 5. АНАЛИЗ ОБОРАЧИВАЕМОСТИ ГОТОВОЙ ПРОДУКЦИИ В ЦЕЛОМ И ПО ВИДАМ Блок 6. АНАЛИЗ ВЫПОЛНЕНИЯ ДОГОВОРНЫХ ОБЯЗАТЕЛЬСТВ ПО ОТГРУЗКЕ ПРОДУКЦИИ, В РАЗРЕЗЕ ПОКУПАТЕЛЕЙ Блок 7. АНАЛИЗ СЕЗОННЫХ КОЛЕБАНИЙ ОБЪЕМОВ ВЫРУЧКИ ОТ ПРОДАЖ Блок 8. АНАЛИЗ КАЧЕСТВА РЕАЛИЗОВАННОЙ ПРОДУКЦИИ Блок 9. ОПЕРАТИВНЫЙ АНАЛИЗ РИТМИЧНОСТИ ОТГРУЗКИ ПРОДУКЦИИ Блок 10. АНАЛИЗ ФАКТОРОВ И РЕЗЕРВОВ РОСТА ПРОИЗВОДСТВА И РЕАЛИЗАЦИИ ПРОДУКЦИИ ИТОГОВАЯ ОЦЕНКА И РАЗРАБОТКА ПРЕДЛОЖЕНИЙ, НАПРАВЛЕННЫХ НА УВЕЛИЧЕНИЕ ВЫРУЧКИ

Анализ выручки от продажи продукции Блок 1. АНАЛИЗ ДИНАМИКИ ВЫРУЧКИ В ЦЕЛОМ ЗА ГОД, ПО КВАРТАЛАМ, МЕСЯЦАМ Блок 2. АНАЛИЗ И ОЦЕНКА ВЫПОЛНЕНИЯ БИЗНЕС-ПЛАНА ПО ПРОДАЖАМ В ЦЕЛОМ ЗА ГОД, ПО КВАРТАЛАМ, МЕСЯЦАМ Блок 3. АНАЛИЗ АССОРТИМЕНТА РЕАЛИЗОВАННОЙ ПРОДУКЦИИ Блок 4. АНАЛИЗ ЗАПАСОВ ГОТОВОЙ ПРОДУКЦИИ В ЦЕЛОМ И ПО ВИДАМ Блок 5. АНАЛИЗ ОБОРАЧИВАЕМОСТИ ГОТОВОЙ ПРОДУКЦИИ В ЦЕЛОМ И ПО ВИДАМ Блок 6. АНАЛИЗ ВЫПОЛНЕНИЯ ДОГОВОРНЫХ ОБЯЗАТЕЛЬСТВ ПО ОТГРУЗКЕ ПРОДУКЦИИ, В РАЗРЕЗЕ ПОКУПАТЕЛЕЙ Блок 7. АНАЛИЗ СЕЗОННЫХ КОЛЕБАНИЙ ОБЪЕМОВ ВЫРУЧКИ ОТ ПРОДАЖ Блок 8. АНАЛИЗ КАЧЕСТВА РЕАЛИЗОВАННОЙ ПРОДУКЦИИ Блок 9. ОПЕРАТИВНЫЙ АНАЛИЗ РИТМИЧНОСТИ ОТГРУЗКИ ПРОДУКЦИИ Блок 10. АНАЛИЗ ФАКТОРОВ И РЕЗЕРВОВ РОСТА ПРОИЗВОДСТВА И РЕАЛИЗАЦИИ ПРОДУКЦИИ ИТОГОВАЯ ОЦЕНКА И РАЗРАБОТКА ПРЕДЛОЖЕНИЙ, НАПРАВЛЕННЫХ НА УВЕЛИЧЕНИЕ ВЫРУЧКИ

Расчет влияния на выручку от продаж количества, структуры и цен реализованной продукции ОАО Виды проду кции Количество реализованно й продукции, тыс. шт. : Цена единицы продукции, тыс. руб. : Выручка с учетом коэффициента роста общего количества продукции в 2011 г. , млн. руб. Выручка с учетом коэффициента роста общего количества и изменения состава продукции в 2011 г. , млн. руб. Выручка за 2011 г. , млн. руб. 2011 Выру чка за 2010 г. , млн. руб. 2010 2011 2010 1 2 3 4 5 6 7 8 9 «А» 4100 4250 1, 15 1, 2 4715 4838 4888 5100 «Б» 17560 20020 0, 95 15804 16218 18018 19019 «В» 9151 7348 1, 00 1, 25 9151 9391 7348 9185 Итого 30811 31618 - - 29670 30447 30254 33304

Расчет влияния на выручку от продаж количества, структуры и цен реализованной продукции ОАО Виды проду кции Количество реализованно й продукции, тыс. шт. : Цена единицы продукции, тыс. руб. : Выручка с учетом коэффициента роста общего количества продукции в 2011 г. , млн. руб. Выручка с учетом коэффициента роста общего количества и изменения состава продукции в 2011 г. , млн. руб. Выручка за 2011 г. , млн. руб. 2011 Выру чка за 2010 г. , млн. руб. 2010 2011 2010 1 2 3 4 5 6 7 8 9 «А» 4100 4250 1, 15 1, 2 4715 4838 4888 5100 «Б» 17560 20020 0, 95 15804 16218 18018 19019 «В» 9151 7348 1, 00 1, 25 9151 9391 7348 9185 Итого 30811 31618 - - 29670 30447 30254 33304

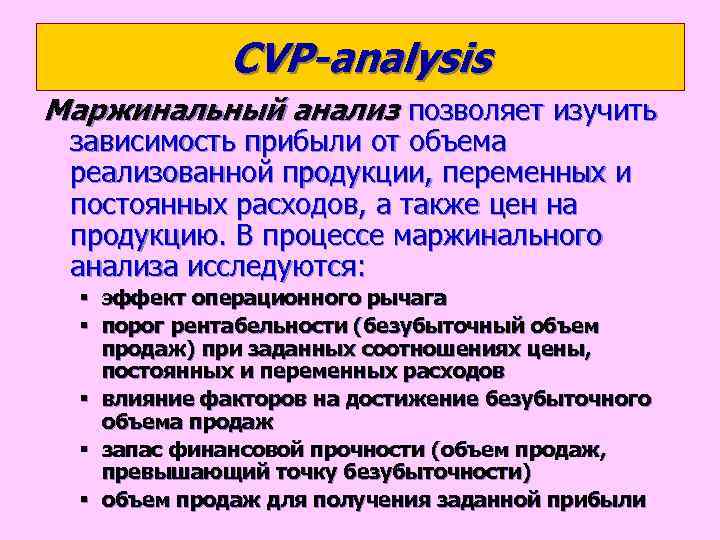

СVP-analysis Маржинальный анализ позволяет изучить зависимость прибыли от объема реализованной продукции, переменных и постоянных расходов, а также цен на продукцию. В процессе маржинального анализа исследуются: § эффект операционного рычага § порог рентабельности (безубыточный объем продаж) при заданных соотношениях цены, постоянных и переменных расходов § влияние факторов на достижение безубыточного объема продаж § запас финансовой прочности (объем продаж, превышающий точку безубыточности) § объем продаж для получения заданной прибыли

СVP-analysis Маржинальный анализ позволяет изучить зависимость прибыли от объема реализованной продукции, переменных и постоянных расходов, а также цен на продукцию. В процессе маржинального анализа исследуются: § эффект операционного рычага § порог рентабельности (безубыточный объем продаж) при заданных соотношениях цены, постоянных и переменных расходов § влияние факторов на достижение безубыточного объема продаж § запас финансовой прочности (объем продаж, превышающий точку безубыточности) § объем продаж для получения заданной прибыли

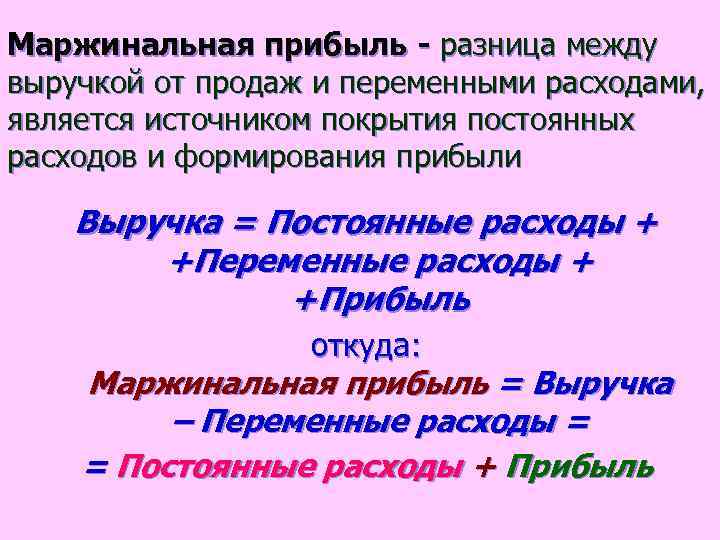

Маржинальная прибыль - разница между выручкой от продаж и переменными расходами, является источником покрытия постоянных расходов и формирования прибыли Выручка = Постоянные расходы + +Переменные расходы + +Прибыль откуда: Маржинальная прибыль = Выручка – Переменные расходы = = Постоянные расходы + Прибыль

Маржинальная прибыль - разница между выручкой от продаж и переменными расходами, является источником покрытия постоянных расходов и формирования прибыли Выручка = Постоянные расходы + +Переменные расходы + +Прибыль откуда: Маржинальная прибыль = Выручка – Переменные расходы = = Постоянные расходы + Прибыль

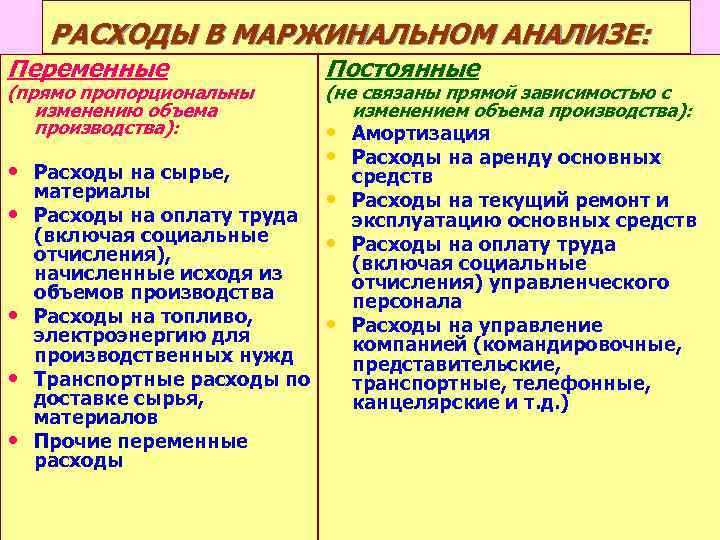

РАСХОДЫ В МАРЖИНАЛЬНОМ АНАЛИЗЕ: Переменные (прямо пропорциональны изменению объема производства): • • • Постоянные (не связаны прямой зависимостью с изменением объема производства): • Амортизация • Расходы на аренду основных Расходы на сырье, средств материалы • Расходы на текущий ремонт и Расходы на оплату труда эксплуатацию основных средств (включая социальные • Расходы на оплату труда отчисления), (включая социальные начисленные исходя из отчисления) управленческого объемов производства персонала Расходы на топливо, • Расходы на управление электроэнергию для компанией (командировочные, производственных нужд представительские, Транспортные расходы по транспортные, телефонные, доставке сырья, канцелярские и т. д. ) материалов Прочие переменные расходы

РАСХОДЫ В МАРЖИНАЛЬНОМ АНАЛИЗЕ: Переменные (прямо пропорциональны изменению объема производства): • • • Постоянные (не связаны прямой зависимостью с изменением объема производства): • Амортизация • Расходы на аренду основных Расходы на сырье, средств материалы • Расходы на текущий ремонт и Расходы на оплату труда эксплуатацию основных средств (включая социальные • Расходы на оплату труда отчисления), (включая социальные начисленные исходя из отчисления) управленческого объемов производства персонала Расходы на топливо, • Расходы на управление электроэнергию для компанией (командировочные, производственных нужд представительские, Транспортные расходы по транспортные, телефонные, доставке сырья, канцелярские и т. д. ) материалов Прочие переменные расходы

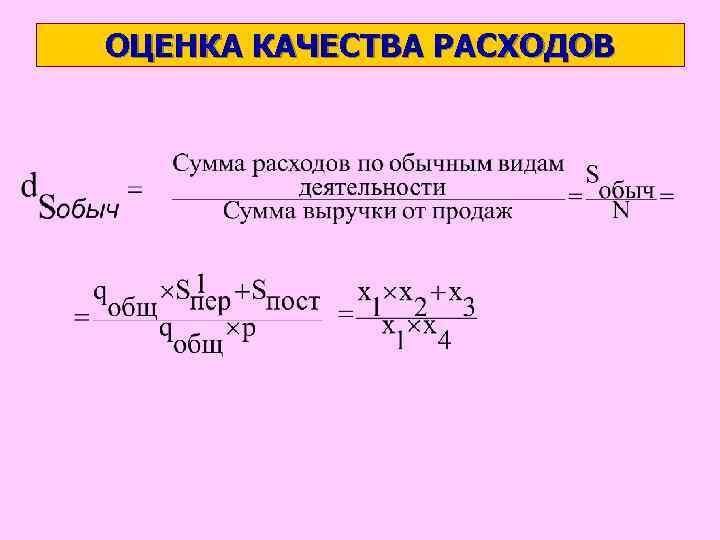

ОЦЕНКА КАЧЕСТВА РАСХОДОВ

ОЦЕНКА КАЧЕСТВА РАСХОДОВ

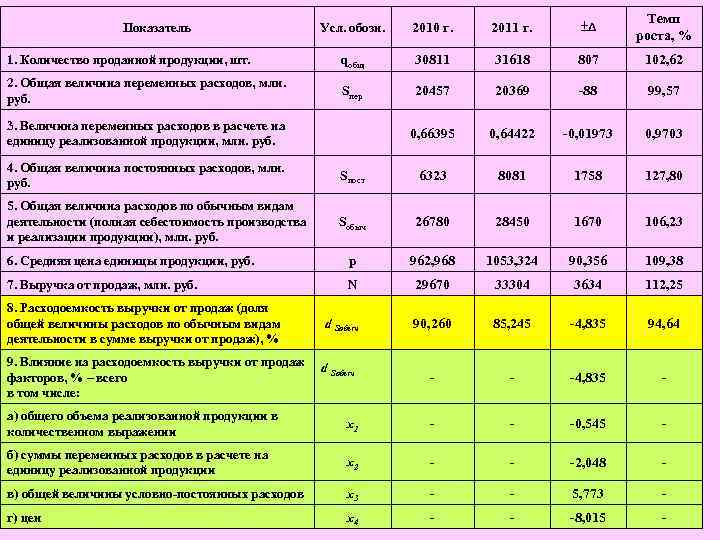

Усл. обозн. 2010 г. 2011 г. ±Δ Темп роста, % 1. Количество проданной продукции, шт. qобщ 30811 31618 807 102, 62 2. Общая величина переменных расходов, млн. руб. Sпер 20457 20369 -88 99, 57 0, 66395 0, 64422 -0, 01973 0, 9703 Показатель 3. Величина переменных расходов в расчете на единицу реализованной продукции, млн. руб. 4. Общая величина постоянных расходов, млн. руб. Sпост 6323 8081 1758 127, 80 5. Общая величина расходов по обычным видам деятельности (полная себестоимость производства и реализации продукции), млн. руб. Sобыч 26780 28450 1670 106, 23 6. Средняя цена единицы продукции, руб. p 962, 968 1053, 324 90, 356 109, 38 7. Выручка от продаж, млн. руб. N 29670 33304 3634 112, 25 d Sобыч 90, 260 85, 245 -4, 835 94, 64 - - -4, 835 - 8. Расходоемкость выручки от продаж (доля общей величины расходов по обычным видам деятельности в сумме выручки от продаж), % 9. Влияние на расходоемкость выручки от продаж факторов, % – всего в том числе: d Sобыч а) общего объема реализованной продукции в количественном выражении х1 - - -0, 545 - б) суммы переменных расходов в расчете на единицу реализованной продукции х2 - - -2, 048 - в) общей величины условно-постоянных расходов х3 - - 5, 773 - г) цен х4 - - -8, 015 -

Усл. обозн. 2010 г. 2011 г. ±Δ Темп роста, % 1. Количество проданной продукции, шт. qобщ 30811 31618 807 102, 62 2. Общая величина переменных расходов, млн. руб. Sпер 20457 20369 -88 99, 57 0, 66395 0, 64422 -0, 01973 0, 9703 Показатель 3. Величина переменных расходов в расчете на единицу реализованной продукции, млн. руб. 4. Общая величина постоянных расходов, млн. руб. Sпост 6323 8081 1758 127, 80 5. Общая величина расходов по обычным видам деятельности (полная себестоимость производства и реализации продукции), млн. руб. Sобыч 26780 28450 1670 106, 23 6. Средняя цена единицы продукции, руб. p 962, 968 1053, 324 90, 356 109, 38 7. Выручка от продаж, млн. руб. N 29670 33304 3634 112, 25 d Sобыч 90, 260 85, 245 -4, 835 94, 64 - - -4, 835 - 8. Расходоемкость выручки от продаж (доля общей величины расходов по обычным видам деятельности в сумме выручки от продаж), % 9. Влияние на расходоемкость выручки от продаж факторов, % – всего в том числе: d Sобыч а) общего объема реализованной продукции в количественном выражении х1 - - -0, 545 - б) суммы переменных расходов в расчете на единицу реализованной продукции х2 - - -2, 048 - в) общей величины условно-постоянных расходов х3 - - 5, 773 - г) цен х4 - - -8, 015 -

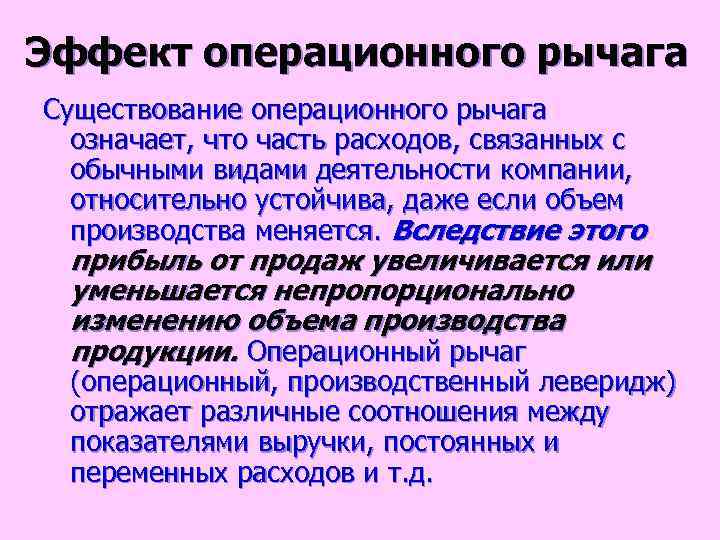

Эффект операционного рычага Существование операционного рычага означает, что часть расходов, связанных с обычными видами деятельности компании, относительно устойчива, даже если объем производства меняется. Вследствие этого прибыль от продаж увеличивается или уменьшается непропорционально изменению объема производства продукции. Операционный рычаг (операционный, производственный леверидж) отражает различные соотношения между показателями выручки, постоянных и переменных расходов и т. д.

Эффект операционного рычага Существование операционного рычага означает, что часть расходов, связанных с обычными видами деятельности компании, относительно устойчива, даже если объем производства меняется. Вследствие этого прибыль от продаж увеличивается или уменьшается непропорционально изменению объема производства продукции. Операционный рычаг (операционный, производственный леверидж) отражает различные соотношения между показателями выручки, постоянных и переменных расходов и т. д.

Операционный рычаг проявляет свое действие в том, что любое изменение выручки от продаж порождает более сильное изменение прибыли Показатель Факт Прогноз , % Количество продукции, ед. 75000 90000 + 20, 0 1, 0 - 75000 90000 + 20, 0 Переменные расходы на 1 ед. , тыс. руб. 0, 6 - Переменные расходы - всего, тыс. руб. 45000 54000 + 20, 0 Постоянные расходы - всего, тыс. руб. 20000 - Прибыль, тыс. руб. 10000 16000 +60, 0 Цена за 1 ед. , тыс. руб. Выручка от продаж, тыс. руб.

Операционный рычаг проявляет свое действие в том, что любое изменение выручки от продаж порождает более сильное изменение прибыли Показатель Факт Прогноз , % Количество продукции, ед. 75000 90000 + 20, 0 1, 0 - 75000 90000 + 20, 0 Переменные расходы на 1 ед. , тыс. руб. 0, 6 - Переменные расходы - всего, тыс. руб. 45000 54000 + 20, 0 Постоянные расходы - всего, тыс. руб. 20000 - Прибыль, тыс. руб. 10000 16000 +60, 0 Цена за 1 ед. , тыс. руб. Выручка от продаж, тыс. руб.

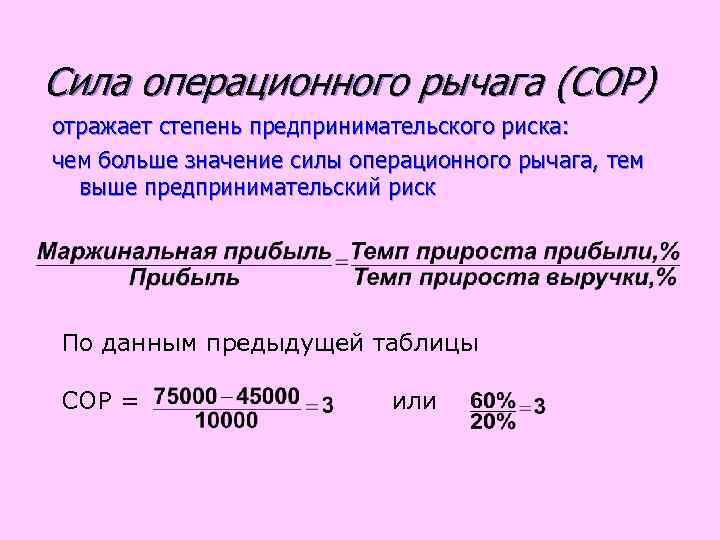

Сила операционного рычага (СОР) отражает степень предпринимательского риска: чем больше значение силы операционного рычага, тем выше предпринимательский риск По данным предыдущей таблицы СОР = или

Сила операционного рычага (СОР) отражает степень предпринимательского риска: чем больше значение силы операционного рычага, тем выше предпринимательский риск По данным предыдущей таблицы СОР = или

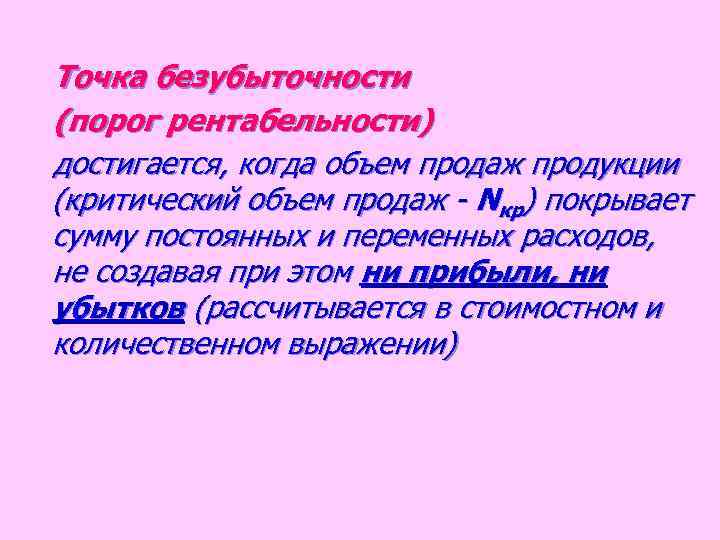

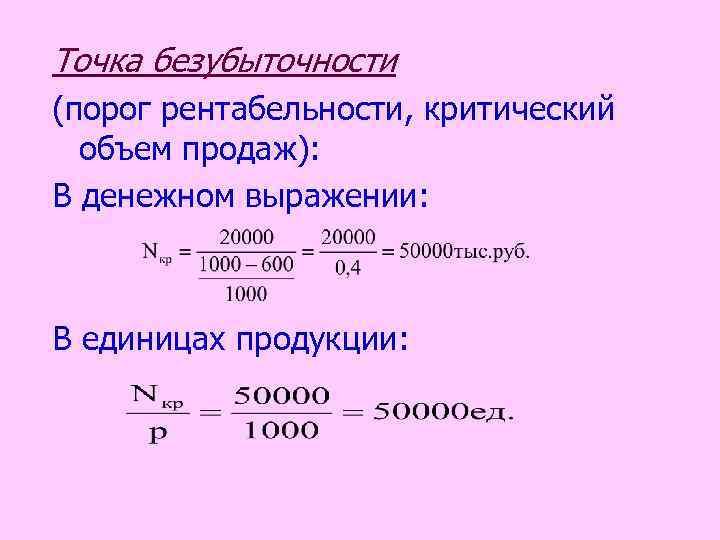

Точка безубыточности (порог рентабельности) достигается, когда объем продаж продукции (критический объем продаж - Nкр) покрывает сумму постоянных и переменных расходов, не создавая при этом ни прибыли, ни убытков (рассчитывается в стоимостном и количественном выражении)

Точка безубыточности (порог рентабельности) достигается, когда объем продаж продукции (критический объем продаж - Nкр) покрывает сумму постоянных и переменных расходов, не создавая при этом ни прибыли, ни убытков (рассчитывается в стоимостном и количественном выражении)

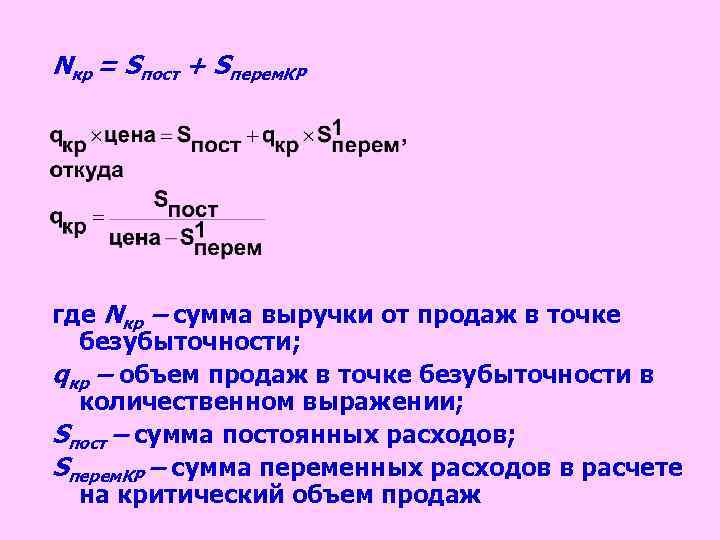

Nкр = Sпост + Sперем. КР где Nкр – сумма выручки от продаж в точке безубыточности; qкр – объем продаж в точке безубыточности в количественном выражении; Sпост – сумма постоянных расходов; Sперем. КР – сумма переменных расходов в расчете на критический объем продаж

Nкр = Sпост + Sперем. КР где Nкр – сумма выручки от продаж в точке безубыточности; qкр – объем продаж в точке безубыточности в количественном выражении; Sпост – сумма постоянных расходов; Sперем. КР – сумма переменных расходов в расчете на критический объем продаж

Точка безубыточности (порог рентабельности, критический объем продаж): В денежном выражении: В единицах продукции:

Точка безубыточности (порог рентабельности, критический объем продаж): В денежном выражении: В единицах продукции:

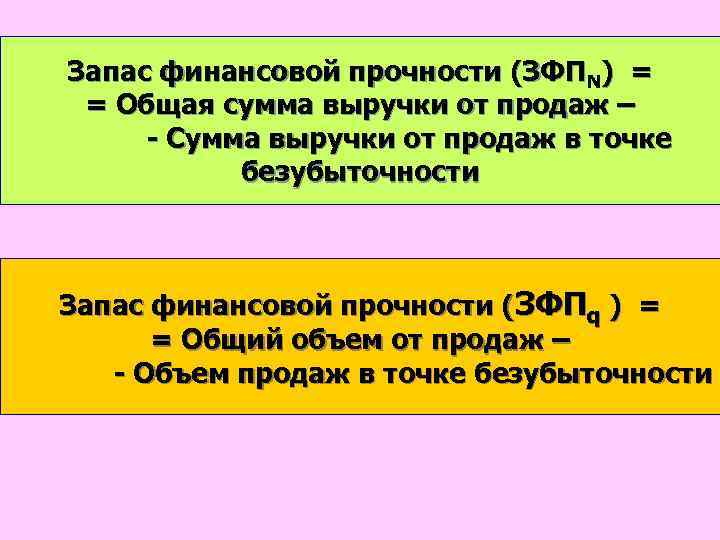

Запас финансовой прочности (ЗФПN) = = Общая сумма выручки от продаж – - Cумма выручки от продаж в точке безубыточности Запас финансовой прочности (ЗФПq ) = = Общий объем от продаж – - Объем продаж в точке безубыточности

Запас финансовой прочности (ЗФПN) = = Общая сумма выручки от продаж – - Cумма выручки от продаж в точке безубыточности Запас финансовой прочности (ЗФПq ) = = Общий объем от продаж – - Объем продаж в точке безубыточности

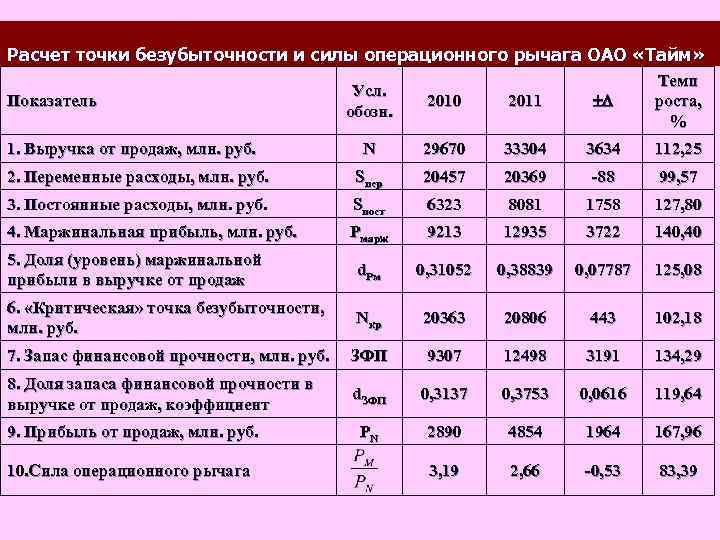

Расчет точки безубыточности и силы операционного рычага ОАО «Тайм» Усл. обозн. 2010 2011 Темп роста, % N 29670 33304 3634 112, 25 2. Переменные расходы, млн. руб. Sпер 20457 20369 -88 99, 57 3. Постоянные расходы, млн. руб. Sпост 6323 8081 1758 127, 80 4. Маржинальная прибыль, млн. руб. Рмарж 9213 12935 3722 140, 40 5. Доля (уровень) маржинальной прибыли в выручке от продаж d. Рм 0, 31052 0, 38839 0, 07787 125, 08 6. «Критическая» точка безубыточности, млн. руб. Nкр 20363 20806 443 102, 18 7. Запас финансовой прочности, млн. руб. ЗФП 9307 12498 3191 134, 29 8. Доля запаса финансовой прочности в выручке от продаж, коэффициент d. ЗФП 0, 3137 0, 3753 0, 0616 119, 64 PN 2890 4854 1964 167, 96 3, 19 2, 66 -0, 53 83, 39 Показатель 1. Выручка от продаж, млн. руб. 9. Прибыль от продаж, млн. руб. 10. Сила операционного рычага

Расчет точки безубыточности и силы операционного рычага ОАО «Тайм» Усл. обозн. 2010 2011 Темп роста, % N 29670 33304 3634 112, 25 2. Переменные расходы, млн. руб. Sпер 20457 20369 -88 99, 57 3. Постоянные расходы, млн. руб. Sпост 6323 8081 1758 127, 80 4. Маржинальная прибыль, млн. руб. Рмарж 9213 12935 3722 140, 40 5. Доля (уровень) маржинальной прибыли в выручке от продаж d. Рм 0, 31052 0, 38839 0, 07787 125, 08 6. «Критическая» точка безубыточности, млн. руб. Nкр 20363 20806 443 102, 18 7. Запас финансовой прочности, млн. руб. ЗФП 9307 12498 3191 134, 29 8. Доля запаса финансовой прочности в выручке от продаж, коэффициент d. ЗФП 0, 3137 0, 3753 0, 0616 119, 64 PN 2890 4854 1964 167, 96 3, 19 2, 66 -0, 53 83, 39 Показатель 1. Выручка от продаж, млн. руб. 9. Прибыль от продаж, млн. руб. 10. Сила операционного рычага

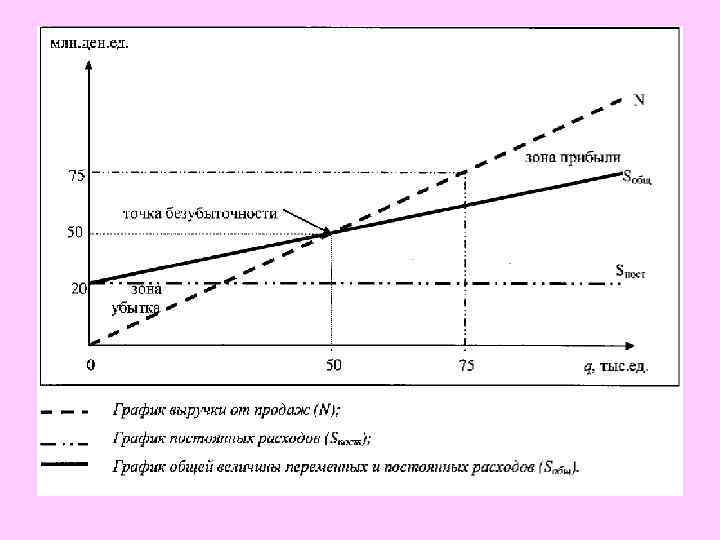

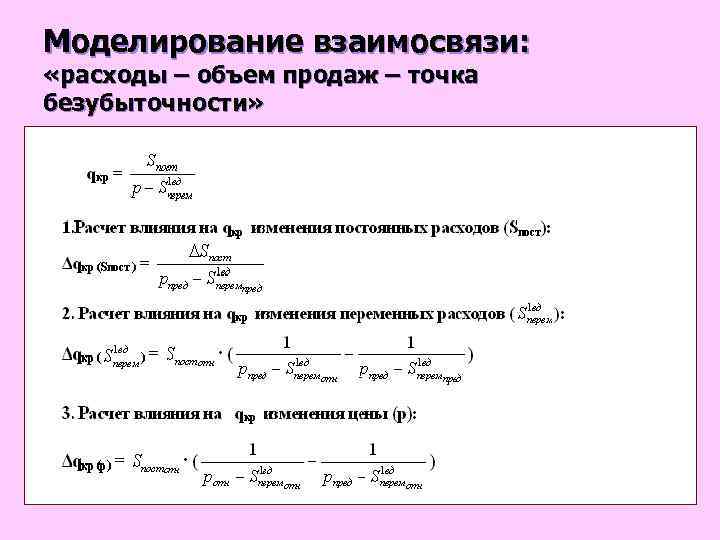

Моделирование взаимосвязи: «расходы – объем продаж – точка безубыточности»

Моделирование взаимосвязи: «расходы – объем продаж – точка безубыточности»

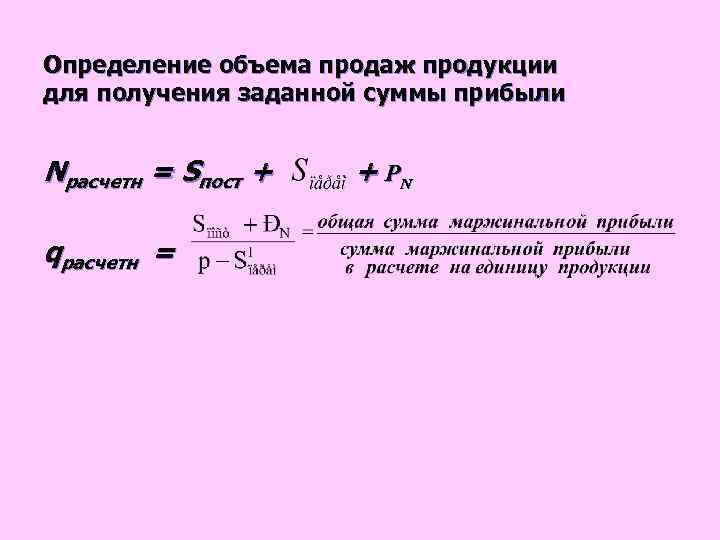

Определение объема продаж продукции для получения заданной суммы прибыли Nрасчетн = Sпост + qрасчетн = + PN

Определение объема продаж продукции для получения заданной суммы прибыли Nрасчетн = Sпост + qрасчетн = + PN

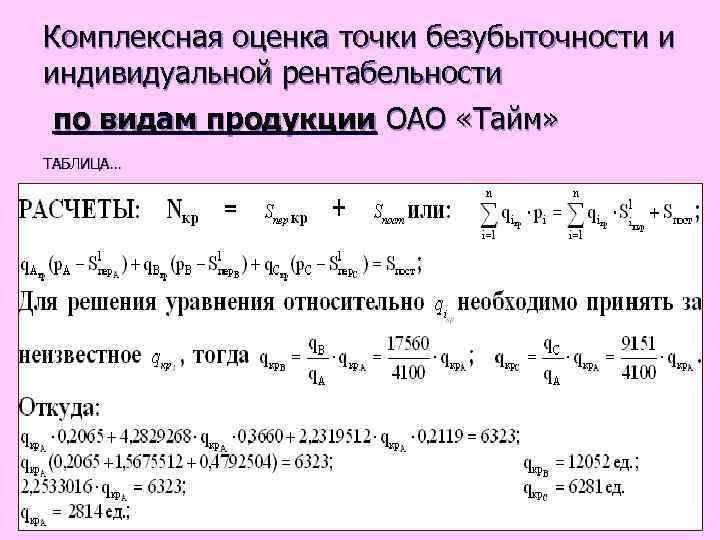

Комплексная оценка точки безубыточности и индивидуальной рентабельности по видам продукции ОАО «Тайм» ТАБЛИЦА…

Комплексная оценка точки безубыточности и индивидуальной рентабельности по видам продукции ОАО «Тайм» ТАБЛИЦА…

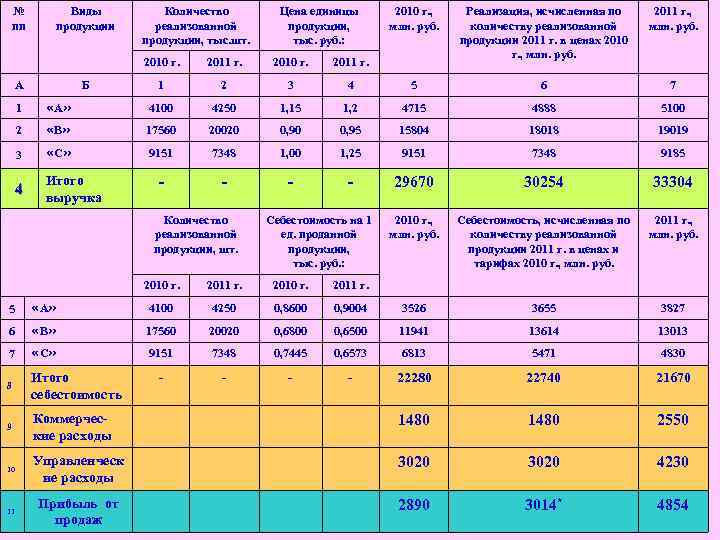

№ пп Виды продукции Количество реализованной продукции, тыс. шт. Цена единицы продукции, тыс. руб. : 2010 г. , млн. руб. Реализация, исчисленная по количеству реализованной продукции 2011 г. в ценах 2010 г. , млн. руб. 2011 г. , млн. руб. 2010 г. А Б 2011 г. 2010 г. 2011 г. 1 2 3 4 5 6 7 1 «А» 4100 4250 1, 15 1, 2 4715 4888 5100 2 «В» 17560 20020 0, 95 15804 18018 19019 3 «С» 9151 7348 1, 00 1, 25 9151 7348 9185 4 Итого выручка - - 29670 30254 33304 2010 г. , млн. руб. Себестоимость, исчисленная по количеству реализованной продукции 2011 г. в ценах и тарифах 2010 г. , млн. руб. 2011 г. , млн. руб. Количество реализованной продукции, шт. Себестоимость на 1 ед. проданной продукции, тыс. руб. : 2010 г. 2011 г. 5 «А» 4100 4250 0, 8600 0, 9004 3526 3655 3827 6 «В» 17560 20020 0, 6800 0, 6500 11941 13614 13013 7 «С» 9151 7348 0, 7445 0, 6573 6813 5471 4830 8 Итого себестоимость - - 22280 22740 21670 9 Коммерческие расходы 1480 2550 10 Управленческ ие расходы 3020 4230 11 Прибыль от продаж 2890 3014* 4854

№ пп Виды продукции Количество реализованной продукции, тыс. шт. Цена единицы продукции, тыс. руб. : 2010 г. , млн. руб. Реализация, исчисленная по количеству реализованной продукции 2011 г. в ценах 2010 г. , млн. руб. 2011 г. , млн. руб. 2010 г. А Б 2011 г. 2010 г. 2011 г. 1 2 3 4 5 6 7 1 «А» 4100 4250 1, 15 1, 2 4715 4888 5100 2 «В» 17560 20020 0, 95 15804 18018 19019 3 «С» 9151 7348 1, 00 1, 25 9151 7348 9185 4 Итого выручка - - 29670 30254 33304 2010 г. , млн. руб. Себестоимость, исчисленная по количеству реализованной продукции 2011 г. в ценах и тарифах 2010 г. , млн. руб. 2011 г. , млн. руб. Количество реализованной продукции, шт. Себестоимость на 1 ед. проданной продукции, тыс. руб. : 2010 г. 2011 г. 5 «А» 4100 4250 0, 8600 0, 9004 3526 3655 3827 6 «В» 17560 20020 0, 6800 0, 6500 11941 13614 13013 7 «С» 9151 7348 0, 7445 0, 6573 6813 5471 4830 8 Итого себестоимость - - 22280 22740 21670 9 Коммерческие расходы 1480 2550 10 Управленческ ие расходы 3020 4230 11 Прибыль от продаж 2890 3014* 4854

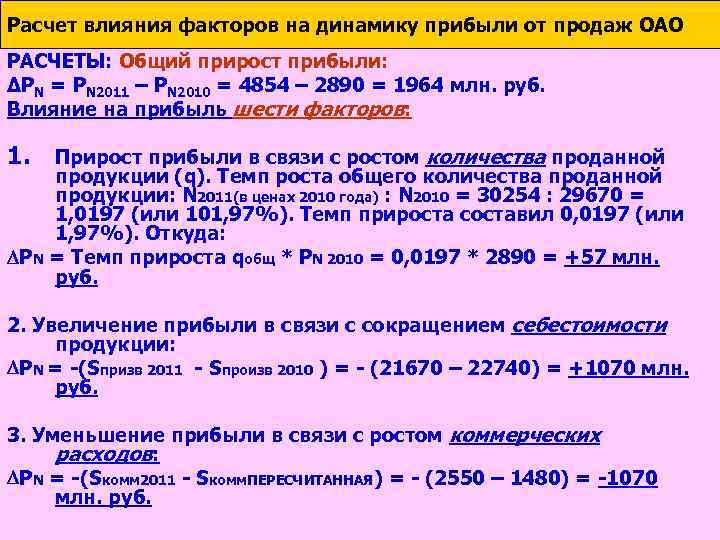

Расчет влияния факторов на динамику прибыли от продаж ОАО РАСЧЕТЫ: Общий прирост прибыли: ∆РN = РN 2011 – РN 2010 = 4854 – 2890 = 1964 млн. руб. Влияние на прибыль шести факторов: 1. Прирост прибыли в связи с ростом количества проданной продукции (q). Темп роста общего количества проданной продукции: N 2011(в ценах 2010 года) : N 2010 = 30254 : 29670 = 1, 0197 (или 101, 97%). Темп прироста составил 0, 0197 (или 1, 97%). Откуда: РN = Темп прироста qобщ * РN 2010 = 0, 0197 * 2890 = +57 млн. руб. 2. Увеличение прибыли в связи с сокращением себестоимости продукции: РN = -(Sпризв 2011 - Sпроизв 2010 ) = - (21670 – 22740) = +1070 млн. руб. 3. Уменьшение прибыли в связи с ростом коммерческих расходов: РN = -(Sкомм 2011 - Sкомм. ПЕРЕСЧИТАННАЯ) = - (2550 – 1480) = -1070 млн. руб.

Расчет влияния факторов на динамику прибыли от продаж ОАО РАСЧЕТЫ: Общий прирост прибыли: ∆РN = РN 2011 – РN 2010 = 4854 – 2890 = 1964 млн. руб. Влияние на прибыль шести факторов: 1. Прирост прибыли в связи с ростом количества проданной продукции (q). Темп роста общего количества проданной продукции: N 2011(в ценах 2010 года) : N 2010 = 30254 : 29670 = 1, 0197 (или 101, 97%). Темп прироста составил 0, 0197 (или 1, 97%). Откуда: РN = Темп прироста qобщ * РN 2010 = 0, 0197 * 2890 = +57 млн. руб. 2. Увеличение прибыли в связи с сокращением себестоимости продукции: РN = -(Sпризв 2011 - Sпроизв 2010 ) = - (21670 – 22740) = +1070 млн. руб. 3. Уменьшение прибыли в связи с ростом коммерческих расходов: РN = -(Sкомм 2011 - Sкомм. ПЕРЕСЧИТАННАЯ) = - (2550 – 1480) = -1070 млн. руб.

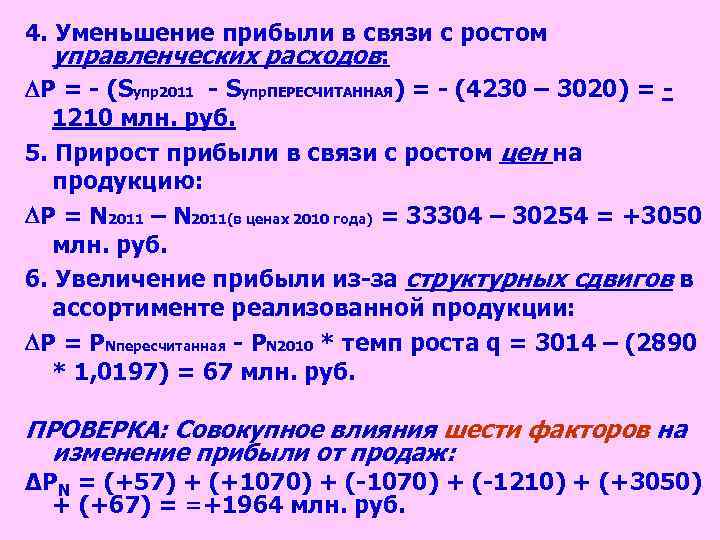

4. Уменьшение прибыли в связи с ростом управленческих расходов: Р = - (Sупр2011 - Sупр. ПЕРЕСЧИТАННАЯ) = - (4230 – 3020) = 1210 млн. руб. 5. Прирост прибыли в связи с ростом цен на продукцию: Р = N 2011 – N 2011(в ценах 2010 года) = 33304 – 30254 = +3050 млн. руб. 6. Увеличение прибыли из-за структурных сдвигов в ассортименте реализованной продукции: Р = РNпересчитанная - РN 2010 * темп роста q = 3014 – (2890 * 1, 0197) = 67 млн. руб. ПРОВЕРКА: Совокупное влияния шести факторов на изменение прибыли от продаж: ∆РN = (+57) + (+1070) + (-1210) + (+3050) + (+67) = =+1964 млн. руб.

4. Уменьшение прибыли в связи с ростом управленческих расходов: Р = - (Sупр2011 - Sупр. ПЕРЕСЧИТАННАЯ) = - (4230 – 3020) = 1210 млн. руб. 5. Прирост прибыли в связи с ростом цен на продукцию: Р = N 2011 – N 2011(в ценах 2010 года) = 33304 – 30254 = +3050 млн. руб. 6. Увеличение прибыли из-за структурных сдвигов в ассортименте реализованной продукции: Р = РNпересчитанная - РN 2010 * темп роста q = 3014 – (2890 * 1, 0197) = 67 млн. руб. ПРОВЕРКА: Совокупное влияния шести факторов на изменение прибыли от продаж: ∆РN = (+57) + (+1070) + (-1210) + (+3050) + (+67) = =+1964 млн. руб.

Направления использования чистой прибыли Дивиденды по привилегированным акциям Дивиден- Поощри Резервы Увеличение ды по тельные уставного простым выплаты капитала акциям работни кам Использование прибыли, уменьшающее чистые активы Капитализация (реинвестирование) нераспределенной прибыли Использование прибыли, не уменьшающее чистые активы

Направления использования чистой прибыли Дивиденды по привилегированным акциям Дивиден- Поощри Резервы Увеличение ды по тельные уставного простым выплаты капитала акциям работни кам Использование прибыли, уменьшающее чистые активы Капитализация (реинвестирование) нераспределенной прибыли Использование прибыли, не уменьшающее чистые активы

• Эффективность дивидендной политики достигается оптимальностью соотношения между использованием прибыли (потреблением) собственниками и ее будущим ростом, максимизирующим рыночную стоимость компании и обеспечивающим стратегическое развитие (капитализацией)

• Эффективность дивидендной политики достигается оптимальностью соотношения между использованием прибыли (потреблением) собственниками и ее будущим ростом, максимизирующим рыночную стоимость компании и обеспечивающим стратегическое развитие (капитализацией)

Спасибо за внимание!

Спасибо за внимание!