Тема 4. Информационные системы рынка ценных бумаг (фондового

k_temam_4,5_poeis.ppt

- Размер: 217.5 Кб

- Автор:

- Количество слайдов: 20

Описание презентации Тема 4. Информационные системы рынка ценных бумаг (фондового по слайдам

Тема 4. Информационные системы рынка ценных бумаг (фондового рынка)

Тема 4. Информационные системы рынка ценных бумаг (фондового рынка)

Факторы, оказывающие влияние на ускорение процесса внедрения компьютерных технологий на рынке ценных бумаг. • Во-первых, с помощью автоматизированных систем можно значительно увеличить объемы торгов в результате роста количества предлагаемых видов ценных бумаг и количества участников торгов. • Во-вторых, рынок ценных бумаг выступает такой сферой национальной экономической системы, где информация играет решающую роль. Следовательно, неизбежно должны развиваться способы оперативной доставки информации участникам рынка. Актуальными являются ориентация на развитие информационных систем биржевого и внебиржевого фондовых рынков, формирование развитой депозитарной сети , что немыслимо без широкого применения информационных технологий, ориентированных на всех субъектов фондового рынка. Ценные бумаги могут выпускаться как в бумажной, так и в безбумажной форме. Множественность связей, разветвленность РЦБ определяют особенность его информационной поддержки.

Факторы, оказывающие влияние на ускорение процесса внедрения компьютерных технологий на рынке ценных бумаг. • Во-первых, с помощью автоматизированных систем можно значительно увеличить объемы торгов в результате роста количества предлагаемых видов ценных бумаг и количества участников торгов. • Во-вторых, рынок ценных бумаг выступает такой сферой национальной экономической системы, где информация играет решающую роль. Следовательно, неизбежно должны развиваться способы оперативной доставки информации участникам рынка. Актуальными являются ориентация на развитие информационных систем биржевого и внебиржевого фондовых рынков, формирование развитой депозитарной сети , что немыслимо без широкого применения информационных технологий, ориентированных на всех субъектов фондового рынка. Ценные бумаги могут выпускаться как в бумажной, так и в безбумажной форме. Множественность связей, разветвленность РЦБ определяют особенность его информационной поддержки.

Три аспекта ИС фондового рынка: 1. информационные технологии являются технологической основой функционирования современных фондовых бирж (мощные вычислительные системы для исполнения биржевых заявок, коммуникационные сети, хранилища данных и средства доступа к ним). 2. информационные технологии являются необходимым условием успешной работы на фондовом рынке , поскольку позволяют из тысяч акций выбрать перспективные для инвестиций, постоянно контролировать ход торгов и определять моменты для покупки или продажи активов. 3. с использованием информационных технологий могут быть созданы торговые роботы , которые неустанно и беспристрастно трудятся на бирже, реализуя выраженные в форме алгоритма интеллект и волю их создателей и обеспечивая им материальное благополучие. Информационные системы, обеспечивающие функционирование фондового рынка , подразделяются на три большие группы : 1. торговые системы, 2. депозитарно-клиринговые системы, 3. информационные системы, обеспечивают передачу информации (информационно-дилинговые, информационные).

Три аспекта ИС фондового рынка: 1. информационные технологии являются технологической основой функционирования современных фондовых бирж (мощные вычислительные системы для исполнения биржевых заявок, коммуникационные сети, хранилища данных и средства доступа к ним). 2. информационные технологии являются необходимым условием успешной работы на фондовом рынке , поскольку позволяют из тысяч акций выбрать перспективные для инвестиций, постоянно контролировать ход торгов и определять моменты для покупки или продажи активов. 3. с использованием информационных технологий могут быть созданы торговые роботы , которые неустанно и беспристрастно трудятся на бирже, реализуя выраженные в форме алгоритма интеллект и волю их создателей и обеспечивая им материальное благополучие. Информационные системы, обеспечивающие функционирование фондового рынка , подразделяются на три большие группы : 1. торговые системы, 2. депозитарно-клиринговые системы, 3. информационные системы, обеспечивают передачу информации (информационно-дилинговые, информационные).

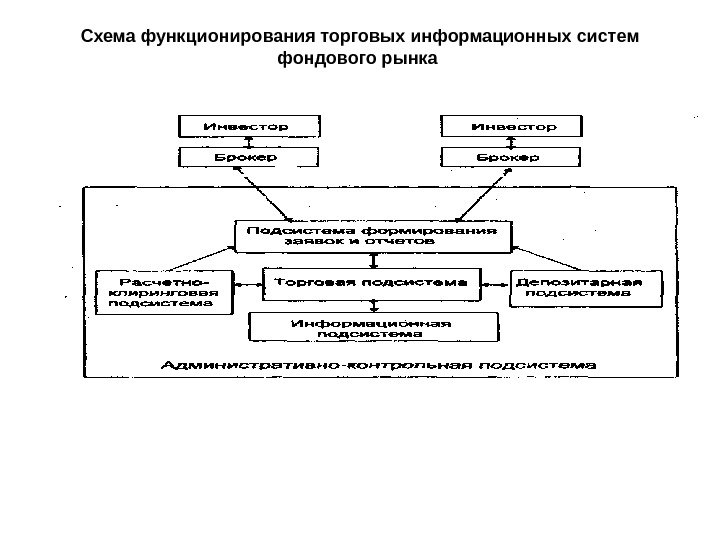

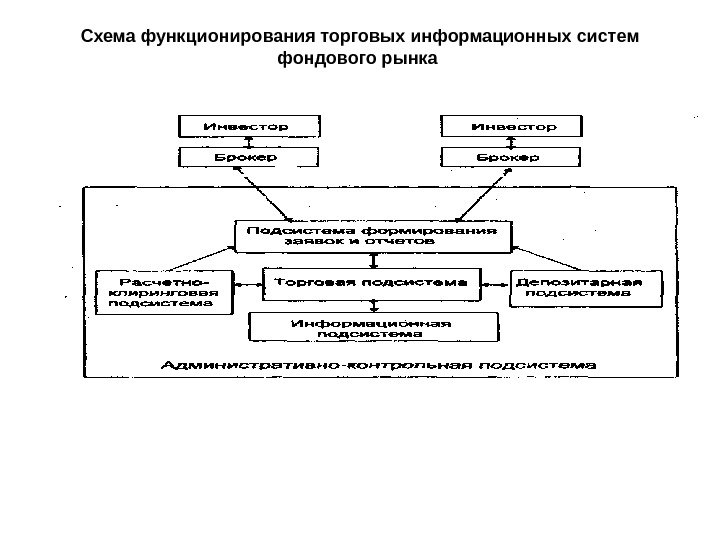

Схема функционирования торговых информационных систем фондового рынка

Схема функционирования торговых информационных систем фондового рынка

Интернет-трейдинг Три базовых варианта : 1. Системы для ПК. 2. Веб-версия. 3. Системы для КПК или смартфона.

Интернет-трейдинг Три базовых варианта : 1. Системы для ПК. 2. Веб-версия. 3. Системы для КПК или смартфона.

Тема 5. Информационные системы страхования

Тема 5. Информационные системы страхования

Страхование – один из самых динамично развивающих секторов рынка, предназначенный для преодоления и возмещения разного рода потерь, ущерба в результате непредвиденных случайностей. В страховой деятельности все бизнес-процессы взаимосвязаны, поэтому необходима сквозная автоматизация всех процессов в комплексе. Для того чтобы поддерживать различия и возможность постоянных изменений страховых продуктов, ИС должна иметь гибкие средства, чтобы настраивать параметры договоров страхования. Все изменения должны сразу же отражаться в подсистемах бухгалтерского и налогового учета. При этом системе надлежит предоставлять разные данные для организации выплат по разным страховым продуктам и т. д. Страхование призвано обеспечить : • возмещение риска путем перераспределения денежной формы; • предупреждение возможных рисков; • сбережение денежных сумм на дожитие; • контроль формирования и целевого использования страхового Фонда.

Страхование – один из самых динамично развивающих секторов рынка, предназначенный для преодоления и возмещения разного рода потерь, ущерба в результате непредвиденных случайностей. В страховой деятельности все бизнес-процессы взаимосвязаны, поэтому необходима сквозная автоматизация всех процессов в комплексе. Для того чтобы поддерживать различия и возможность постоянных изменений страховых продуктов, ИС должна иметь гибкие средства, чтобы настраивать параметры договоров страхования. Все изменения должны сразу же отражаться в подсистемах бухгалтерского и налогового учета. При этом системе надлежит предоставлять разные данные для организации выплат по разным страховым продуктам и т. д. Страхование призвано обеспечить : • возмещение риска путем перераспределения денежной формы; • предупреждение возможных рисков; • сбережение денежных сумм на дожитие; • контроль формирования и целевого использования страхового Фонда.

Страховые компании подразделяются на ряд типов. 1. Акционерные страховые общества. 2. Перестраховочные компании. 3. Общества взаимного страхования. 4. Государственная страховая компания. 5. Негосударственный пенсионный фонд. Формы управления страховым случаем : 1. Сострахование. 2. Двойное страхование. 3. Перестрахование. 4. Самострахование.

Страховые компании подразделяются на ряд типов. 1. Акционерные страховые общества. 2. Перестраховочные компании. 3. Общества взаимного страхования. 4. Государственная страховая компания. 5. Негосударственный пенсионный фонд. Формы управления страховым случаем : 1. Сострахование. 2. Двойное страхование. 3. Перестрахование. 4. Самострахование.

Страхование является одним из самых информационно насыщенных и информационно зависимых видов бизнеса , что делает ведение эффективной АИС в страховании очень важным фактором делового успеха, одним из ключевых элементов стратегии развития страховых компаний. Применение новых ИТ становится принципиальным условием для достижения и удержания страховыми компаниями лидирующих позиций на рынке. Современные ИС СД характеризуются следующими особенностями. 1. Эффективная обработка данных в ИС СД. 2. Полнота и гибкость функциональной структуры ИС СД. 3. Масштабируемость ИС СД. 4. Интеллектуальные методы поддержки решений. 5. Открытость ИС СД. Виды ИС СД : 1. Автономные автоматизированные рабочие места. 2. Комплекс взаимосвязанных АРМ, функционирующих на единой информационной базе. 3. Корпоративная ИС СД.

Страхование является одним из самых информационно насыщенных и информационно зависимых видов бизнеса , что делает ведение эффективной АИС в страховании очень важным фактором делового успеха, одним из ключевых элементов стратегии развития страховых компаний. Применение новых ИТ становится принципиальным условием для достижения и удержания страховыми компаниями лидирующих позиций на рынке. Современные ИС СД характеризуются следующими особенностями. 1. Эффективная обработка данных в ИС СД. 2. Полнота и гибкость функциональной структуры ИС СД. 3. Масштабируемость ИС СД. 4. Интеллектуальные методы поддержки решений. 5. Открытость ИС СД. Виды ИС СД : 1. Автономные автоматизированные рабочие места. 2. Комплекс взаимосвязанных АРМ, функционирующих на единой информационной базе. 3. Корпоративная ИС СД.

В КИС СД входят две системы обработки данных : 1. OLTP(On-Line Transaction Processing) — система оперативной транзакционной обработки данных; 2. OLAP (On-line Analytical Processing) — система оперативной ана литической обработки данных. Представим разделение ИС СД по классам (3 признака): 1. разрабатывалась ли система для конкретной страховой компании или была изначально рассчитана на тиражирование на страховом рынке. Тиражируемые и уникальные. 1. разработчик системы российская (стран СНГ) компания или система разрабатывалась в расчете на западный рынок. Российская и западная. 2. является ли система узкоспециализированной (страховой) или страховое решение было создано на основе универсального ядра распространенной ERP-системы. Специализированные и универсальные. При выборе ИС следует обратить внимание на: 1. Надежность производителя и компании, которая будет внедрять решение. 2. Достаточность ресурсов у компании интегратора. 3. Организацию службы поддержки выбранного решения. 4. Наличие у разработчика четких планов развития решения. 5. Опыт работы на российском страховом рынке.

В КИС СД входят две системы обработки данных : 1. OLTP(On-Line Transaction Processing) — система оперативной транзакционной обработки данных; 2. OLAP (On-line Analytical Processing) — система оперативной ана литической обработки данных. Представим разделение ИС СД по классам (3 признака): 1. разрабатывалась ли система для конкретной страховой компании или была изначально рассчитана на тиражирование на страховом рынке. Тиражируемые и уникальные. 1. разработчик системы российская (стран СНГ) компания или система разрабатывалась в расчете на западный рынок. Российская и западная. 2. является ли система узкоспециализированной (страховой) или страховое решение было создано на основе универсального ядра распространенной ERP-системы. Специализированные и универсальные. При выборе ИС следует обратить внимание на: 1. Надежность производителя и компании, которая будет внедрять решение. 2. Достаточность ресурсов у компании интегратора. 3. Организацию службы поддержки выбранного решения. 4. Наличие у разработчика четких планов развития решения. 5. Опыт работы на российском страховом рынке.

К основным функциональным задачам, реализуемым в условиях АИС СД относятся: • Процесс заключения договора страхования. • Заключение дополнительного договора. • Заключение договора перестрахования. • Внесение страховой премии (или ее части). • Окончание договора страхования. • Наступление страхового события. • Расторжение договора страхования. • Расчет базовых тарифных ставок по видам страхования. • Расчет резервного фонда. • Анализ страхового портфеля. • Анализ финансового состояния компании. • Ведение внутренней бухгалтерии.

К основным функциональным задачам, реализуемым в условиях АИС СД относятся: • Процесс заключения договора страхования. • Заключение дополнительного договора. • Заключение договора перестрахования. • Внесение страховой премии (или ее части). • Окончание договора страхования. • Наступление страхового события. • Расторжение договора страхования. • Расчет базовых тарифных ставок по видам страхования. • Расчет резервного фонда. • Анализ страхового портфеля. • Анализ финансового состояния компании. • Ведение внутренней бухгалтерии.

Подсистемы ИС СД: 1. страховой, 2. перестраховочный, 3. бухгалтерский, 4. кадровый, 5. финансовый, 6. администрирования. Организационная структура автоматизированной системы страховой компании: • Центральный офис страховой фирмы. • Региональные офисы страховой компании (филиалы). • Отделения страховой компании. • Представительства или агентства страховой компании. • Удаленные пользователи сети.

Подсистемы ИС СД: 1. страховой, 2. перестраховочный, 3. бухгалтерский, 4. кадровый, 5. финансовый, 6. администрирования. Организационная структура автоматизированной системы страховой компании: • Центральный офис страховой фирмы. • Региональные офисы страховой компании (филиалы). • Отделения страховой компании. • Представительства или агентства страховой компании. • Удаленные пользователи сети.

Организационная структура ИС страховой компании

Организационная структура ИС страховой компании

Основной особенностью организации информационного обеспечения ИС страховой компании является необходимость иметь полную базу данных по всем договорам компании за максимально длительный период. Все рассмотренное позволяет выделить три уровня баз данных : 1. центрального офиса – содержит информацию по всей фирме; 2. регионального филиала – содержит информацию только по данному региону; 3. отделения – содержит все данные по охватываемой им территории. Ценность информации заключена в возможности получения ее для каких-либо нужд деятельности страховой компании. Обеспечить такую возможность доступа и сделать его эффективным (быстрым, надежным, защищенным, недорогим) должен сетевой комплекс страховой компании. Весь комплекс вычислительной сети можно разделить на две основные составляющие : 1. сети конкретных структурных подразделений – филиалов страховой компании; 2. сети, обеспечивающие связь между ними.

Основной особенностью организации информационного обеспечения ИС страховой компании является необходимость иметь полную базу данных по всем договорам компании за максимально длительный период. Все рассмотренное позволяет выделить три уровня баз данных : 1. центрального офиса – содержит информацию по всей фирме; 2. регионального филиала – содержит информацию только по данному региону; 3. отделения – содержит все данные по охватываемой им территории. Ценность информации заключена в возможности получения ее для каких-либо нужд деятельности страховой компании. Обеспечить такую возможность доступа и сделать его эффективным (быстрым, надежным, защищенным, недорогим) должен сетевой комплекс страховой компании. Весь комплекс вычислительной сети можно разделить на две основные составляющие : 1. сети конкретных структурных подразделений – филиалов страховой компании; 2. сети, обеспечивающие связь между ними.

Интернет-страхование Чтобы интернет-представительство страховой компании функционировало как ее виртуальный офис , оно должно иметь следующие возможности : • предоставление клиенту полной информации об общем и финансовом состоянии компании, • предоставление клиенту информации об услугах компании и возможности детального ознакомления с ними, • расчет страховой премии и определение условий ее выплаты для каждого вида страхования и в зависимости от конкретных параметров, • заполнение формы заявления на страхование, • заказ и оплата (в виде единовременной выплаты или периодических выплат) полиса страхования непосредственно через Интернет, • передача полиса, заверенного электронно-цифровой подписью страховщика, клиенту непосредственно через Интернет, • возможность информационного обмена между страхователем и страховщиком во время действия договора (для получения клиентом различных отчетов от страховой компании), • информационный обмен между сторонами при наступлении страхового случая, • оплата страховой премии страхователю через Интернет при наступлении страхового случая, • предоставление страховщиком клиенту других услуг и информации: консалтинг, словарь страховых терминов и др.

Интернет-страхование Чтобы интернет-представительство страховой компании функционировало как ее виртуальный офис , оно должно иметь следующие возможности : • предоставление клиенту полной информации об общем и финансовом состоянии компании, • предоставление клиенту информации об услугах компании и возможности детального ознакомления с ними, • расчет страховой премии и определение условий ее выплаты для каждого вида страхования и в зависимости от конкретных параметров, • заполнение формы заявления на страхование, • заказ и оплата (в виде единовременной выплаты или периодических выплат) полиса страхования непосредственно через Интернет, • передача полиса, заверенного электронно-цифровой подписью страховщика, клиенту непосредственно через Интернет, • возможность информационного обмена между страхователем и страховщиком во время действия договора (для получения клиентом различных отчетов от страховой компании), • информационный обмен между сторонами при наступлении страхового случая, • оплата страховой премии страхователю через Интернет при наступлении страхового случая, • предоставление страховщиком клиенту других услуг и информации: консалтинг, словарь страховых терминов и др.