Налоговые риски в процессах слияния, поглощения и реструктуризации

1060-risk.ppt

- Количество слайдов: 23

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Важнейший вопрос, подлежащий оценке при принятии решения о реструктуризации бизнеса, - - это оценка налоговых последствий

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Важнейший вопрос, подлежащий оценке при принятии решения о реструктуризации бизнеса, - - это оценка налоговых последствий

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Без учета налоговых последстви предприятие после преодразования может оказаться в следующей ситуации: совокупная налоговая нагрузка практически не изменилась, текущие налоги, которые пришлось заплатить при перемещении активов, сильно «ударили по карману», Партнеры (поставщики и покупатели) выражают сомнения о возможности продолжения сотрудничества, усилилось внимание налоговиков, пришла налоговая проверка, грозящая значительным доначислением налогов, пеней, штрафов. Негативные налоговые последствия могут нивелировать всю полезность состоявшихся изменений!

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Без учета налоговых последстви предприятие после преодразования может оказаться в следующей ситуации: совокупная налоговая нагрузка практически не изменилась, текущие налоги, которые пришлось заплатить при перемещении активов, сильно «ударили по карману», Партнеры (поставщики и покупатели) выражают сомнения о возможности продолжения сотрудничества, усилилось внимание налоговиков, пришла налоговая проверка, грозящая значительным доначислением налогов, пеней, штрафов. Негативные налоговые последствия могут нивелировать всю полезность состоявшихся изменений!

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Только с учетом налогов: может быть принято правильное решение о полезности реструктуризации бизнеса Выбрана правовая модель реорганизации (именно от нее зависит сумма налоговых затрат) Для того, чтобы избежать подобной ситуации налоговое планирование следует включать в подготовительный этап реорганизации

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Только с учетом налогов: может быть принято правильное решение о полезности реструктуризации бизнеса Выбрана правовая модель реорганизации (именно от нее зависит сумма налоговых затрат) Для того, чтобы избежать подобной ситуации налоговое планирование следует включать в подготовительный этап реорганизации

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Четыре группы рисков 1. налоговые споры с ИФНС 2. потеря контрагентов 3. высокие налоги при передаче активов 4. потеря различных налоговых льгот

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Четыре группы рисков 1. налоговые споры с ИФНС 2. потеря контрагентов 3. высокие налоги при передаче активов 4. потеря различных налоговых льгот

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Признания реструктуризации произведенной исключительно для получения налоговой выгоды С появлением «53-го» постановления ВАС РФ налоговые органы стали активно применять концепцию «деловой цели» Любая налоговая выгода может быть признана необоснованной, если предприятием совершены операции, не обоснованные разумными экономическими или иными причинами - «целями делового характера». При этом сама налоговая выгода не может рассматриваться в качестве деловой цели. Первая группа: риски споров с налоговыми органами

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Признания реструктуризации произведенной исключительно для получения налоговой выгоды С появлением «53-го» постановления ВАС РФ налоговые органы стали активно применять концепцию «деловой цели» Любая налоговая выгода может быть признана необоснованной, если предприятием совершены операции, не обоснованные разумными экономическими или иными причинами - «целями делового характера». При этом сама налоговая выгода не может рассматриваться в качестве деловой цели. Первая группа: риски споров с налоговыми органами

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Признание реструктуризации произведенной исключительно для получения налоговой выгоды Есть уже множество примеров в судебной практике, когда предприятию доначислялись налоги по причине недоказанности деловых целей реструктуризации бизнеса. Первая группа: риски споров с налоговыми органами

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Признание реструктуризации произведенной исключительно для получения налоговой выгоды Есть уже множество примеров в судебной практике, когда предприятию доначислялись налоги по причине недоказанности деловых целей реструктуризации бизнеса. Первая группа: риски споров с налоговыми органами

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Признание реструктуризации произведенной исключительно для получения налоговой выгоды АУТСОРСИНГ Работники компании ООО "КАНН" были переведены в ООО "ПО "КАНН" и использовались по договору аутсорсинга. Налоговая выгода заключалась в том, что второе предприятие находилось на упрощенной системе налогообложения, и единый социальный налог с заработной платы переведенных сотрудников не уплачивался. Суд установил, что перевод был формальным и не имел деловых целей: трудовые функции и подчиненность работников не изменились, они продолжали работу в прежних помещениях, на том же оборудовании, начисление им заработной платы осуществлялось в той же бухгалтерии. Предприятию был доначислен ЕСН, начислены пени и штрафы. Первая группа: риски споров с налоговыми органами

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Признание реструктуризации произведенной исключительно для получения налоговой выгоды АУТСОРСИНГ Работники компании ООО "КАНН" были переведены в ООО "ПО "КАНН" и использовались по договору аутсорсинга. Налоговая выгода заключалась в том, что второе предприятие находилось на упрощенной системе налогообложения, и единый социальный налог с заработной платы переведенных сотрудников не уплачивался. Суд установил, что перевод был формальным и не имел деловых целей: трудовые функции и подчиненность работников не изменились, они продолжали работу в прежних помещениях, на том же оборудовании, начисление им заработной платы осуществлялось в той же бухгалтерии. Предприятию был доначислен ЕСН, начислены пени и штрафы. Первая группа: риски споров с налоговыми органами

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Признание реструктуризации произведенной исключительно для получения налоговой выгоды УПРАВЛЯЮЩАЯ КОМПАНИЯ Выделение бизнес-единиц в самостоятельные юридические лица с передачей функций управления – Управляющей компании за плату. Налоговая выгода при данной реструктуризации достигается за счет снижения налога на прибыль управляемых компаний на вознаграждение управляющей компании, и за счет вывода прибыли на льготный режим налогообложения, на котором находится Управляющая. Нередко подобные формы реструктуризаций влекут доначисление налогов управляемым компаниям в результате недоказанности деловой цели подобной организации бизнеса. Первая группа: риски споров с налоговыми органами

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Признание реструктуризации произведенной исключительно для получения налоговой выгоды УПРАВЛЯЮЩАЯ КОМПАНИЯ Выделение бизнес-единиц в самостоятельные юридические лица с передачей функций управления – Управляющей компании за плату. Налоговая выгода при данной реструктуризации достигается за счет снижения налога на прибыль управляемых компаний на вознаграждение управляющей компании, и за счет вывода прибыли на льготный режим налогообложения, на котором находится Управляющая. Нередко подобные формы реструктуризаций влекут доначисление налогов управляемым компаниям в результате недоказанности деловой цели подобной организации бизнеса. Первая группа: риски споров с налоговыми органами

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Признание реструктуризации произведенной исключительно для получения налоговой выгоды ВЫВОД АКТИВОВ Выделение из состава компании, имеющей значительные неисполненные налоговые обязательства, другого юридического лица, наделенного наиболее ликвидными активами. В данной случае налоговыми органами может быть оспорена сама сделка по передаче активов новой компании, как повлекшая невозможность уплаты налогов и банкротство предприятия. Первая группа: риски споров с налоговыми органами

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Признание реструктуризации произведенной исключительно для получения налоговой выгоды ВЫВОД АКТИВОВ Выделение из состава компании, имеющей значительные неисполненные налоговые обязательства, другого юридического лица, наделенного наиболее ликвидными активами. В данной случае налоговыми органами может быть оспорена сама сделка по передаче активов новой компании, как повлекшая невозможность уплаты налогов и банкротство предприятия. Первая группа: риски споров с налоговыми органами

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Увеличение вероятности проведения налоговой проверки По внутренней инструкции ИФНС, в случае реорганизации или ликвидации проверка обязательна При реорганизации или ликвидации предприятие могут проверить второй раз за период который уже был проверен В связи с этим перед реорганизацией следует производить «зачистку налоговых рисков» Первая группа: риски споров с налоговыми органами

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Увеличение вероятности проведения налоговой проверки По внутренней инструкции ИФНС, в случае реорганизации или ликвидации проверка обязательна При реорганизации или ликвидации предприятие могут проверить второй раз за период который уже был проверен В связи с этим перед реорганизацией следует производить «зачистку налоговых рисков» Первая группа: риски споров с налоговыми органами

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Риски взыскания налоговых долгов дочерней компании с материнской, и наоборот Этот риск нужно учитывать, если в процессе реструктуризации бизнеса возикают дочерние и материнские компании. Недоимка предприятия сроком более трех месяцев, может быть взыскана в судебном порядке с дочерней (материнской) компании, если на счета последней поступает выручка за товары, реализованные предприятием. Первая группа: риски споров с налоговыми органами

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Риски взыскания налоговых долгов дочерней компании с материнской, и наоборот Этот риск нужно учитывать, если в процессе реструктуризации бизнеса возикают дочерние и материнские компании. Недоимка предприятия сроком более трех месяцев, может быть взыскана в судебном порядке с дочерней (материнской) компании, если на счета последней поступает выручка за товары, реализованные предприятием. Первая группа: риски споров с налоговыми органами

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Схема взыскания налоговой недоимки Дочерняя компания Покупатель Материнская компания Налоговый орган Товар Деньги за товар Иск о взыскании налоговой недоимки дочер.комп.

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Схема взыскания налоговой недоимки Дочерняя компания Покупатель Материнская компания Налоговый орган Товар Деньги за товар Иск о взыскании налоговой недоимки дочер.комп.

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Риски трансфертного ценообразования и обоснованности расходов по услугам внутри холдинга Первая группа: риски споров с налоговыми органами При реструктуризации бизнеса нередко возникает группа взаимозависимых компаний. В результате существенно возрастают налоговые риски по сделкам между ними.

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Риски трансфертного ценообразования и обоснованности расходов по услугам внутри холдинга Первая группа: риски споров с налоговыми органами При реструктуризации бизнеса нередко возникает группа взаимозависимых компаний. В результате существенно возрастают налоговые риски по сделкам между ними.

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Риски трансфертного ценообразования и обоснованности расходов по услугам внутри холдинга Наличие взаимозависимости дает право налоговым инспекторами проверять рыночный характер цен и доначислять налоги при их нерыночности. Особое внимание ИФНС всегда обращает на документальное оформление сделок внутри холдинга ― т.к. нередко оно имеет серьезные недостатки (психология сотрудников - мы одна компания, документы всегда сделать успеем..) Первая группа: риски споров с налоговыми органами

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Риски трансфертного ценообразования и обоснованности расходов по услугам внутри холдинга Наличие взаимозависимости дает право налоговым инспекторами проверять рыночный характер цен и доначислять налоги при их нерыночности. Особое внимание ИФНС всегда обращает на документальное оформление сделок внутри холдинга ― т.к. нередко оно имеет серьезные недостатки (психология сотрудников - мы одна компания, документы всегда сделать успеем..) Первая группа: риски споров с налоговыми органами

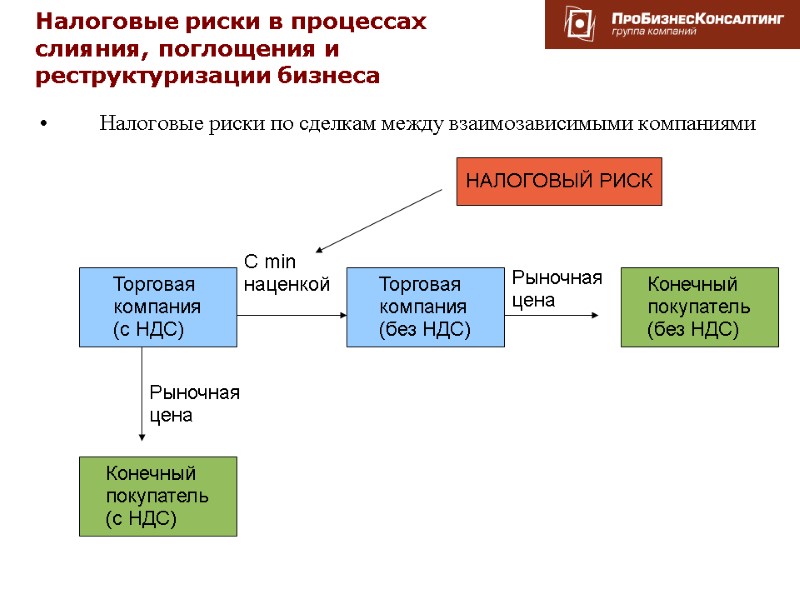

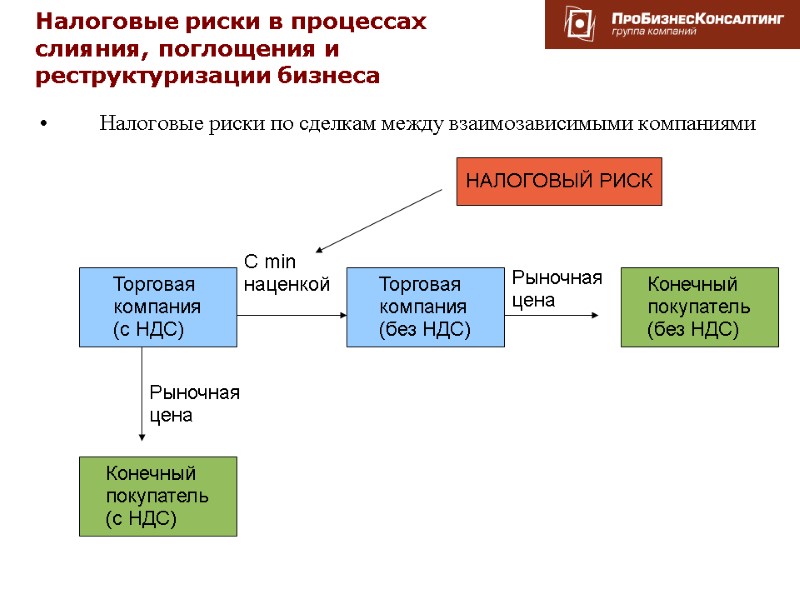

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Налоговые риски по сделкам между взаимозависимыми компаниями Торговая компания (с НДС) Конечный покупатель (с НДС) Торговая компания (без НДС) Конечный покупатель (без НДС) С min наценкой Рыночная цена Рыночная цена НАЛОГОВЫЙ РИСК

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Налоговые риски по сделкам между взаимозависимыми компаниями Торговая компания (с НДС) Конечный покупатель (с НДС) Торговая компания (без НДС) Конечный покупатель (без НДС) С min наценкой Рыночная цена Рыночная цена НАЛОГОВЫЙ РИСК

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Снижение оценки деловыми партнерами появившейся компании с точки зрения удобства и выгод работы с ней Самый распространенный пример — это когда компания, находящаяся в цепочке «НДСных» покупателей и поставщиков переходит на упрощенную систему налогообложения и перестает своим покупателям выделять НДС. Нередко встречается обратный пример, когда компания с УСН переходит на общую систему налогообложения, в результате стоимость ее товаров увеличивается на НДС, что не всегда устраивает поставщиков. Вторая группа рисков — потеря деловых партнеров

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Снижение оценки деловыми партнерами появившейся компании с точки зрения удобства и выгод работы с ней Самый распространенный пример — это когда компания, находящаяся в цепочке «НДСных» покупателей и поставщиков переходит на упрощенную систему налогообложения и перестает своим покупателям выделять НДС. Нередко встречается обратный пример, когда компания с УСН переходит на общую систему налогообложения, в результате стоимость ее товаров увеличивается на НДС, что не всегда устраивает поставщиков. Вторая группа рисков — потеря деловых партнеров

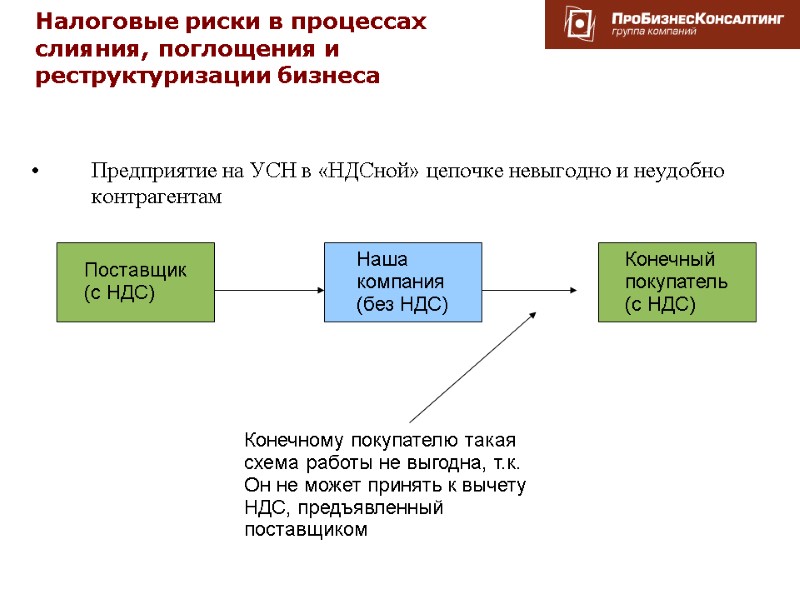

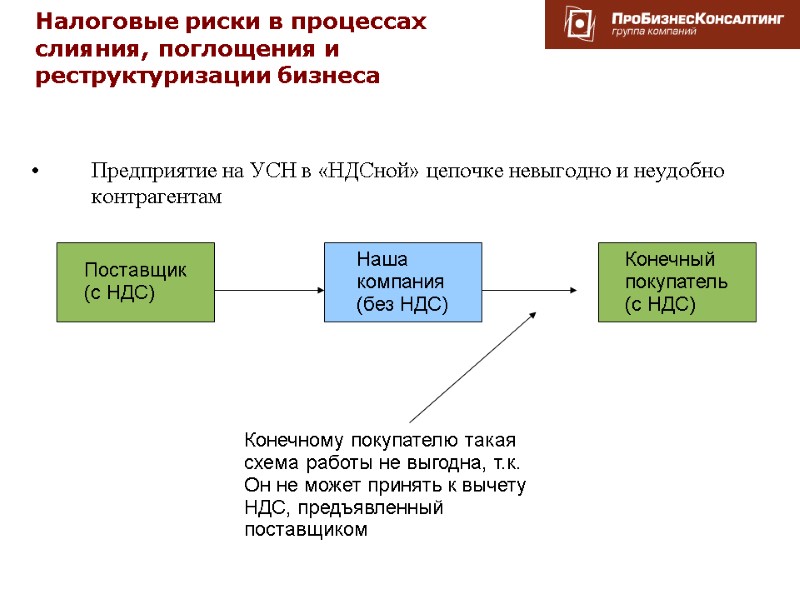

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Предприятие на УСН в «НДСной» цепочке невыгодно и неудобно контрагентам Поставщик (с НДС) Наша компания (без НДС) Конечный покупатель (с НДС) Конечному покупателю такая схема работы не выгодна, т.к. Он не может принять к вычету НДС, предъявленный поставщиком

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Предприятие на УСН в «НДСной» цепочке невыгодно и неудобно контрагентам Поставщик (с НДС) Наша компания (без НДС) Конечный покупатель (с НДС) Конечному покупателю такая схема работы не выгодна, т.к. Он не может принять к вычету НДС, предъявленный поставщиком

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Возникновение высоких налоговых обязательств по сделкам, совершаемым в процессе реорганизации Третья группа рисков — высокие налоги В связи с тем, что балансовая стоимость передаваемых при реорганизации активов почти всегда существенно меньше их рыночной цены, налог на прибыль, НДС либо иные налоги с дохода могут быть чрезвычайно высокими.

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Возникновение высоких налоговых обязательств по сделкам, совершаемым в процессе реорганизации Третья группа рисков — высокие налоги В связи с тем, что балансовая стоимость передаваемых при реорганизации активов почти всегда существенно меньше их рыночной цены, налог на прибыль, НДС либо иные налоги с дохода могут быть чрезвычайно высокими.

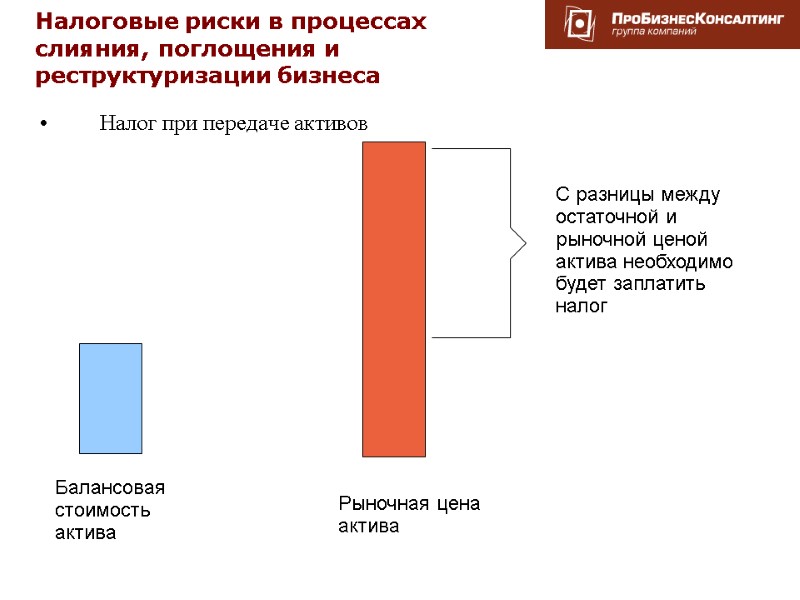

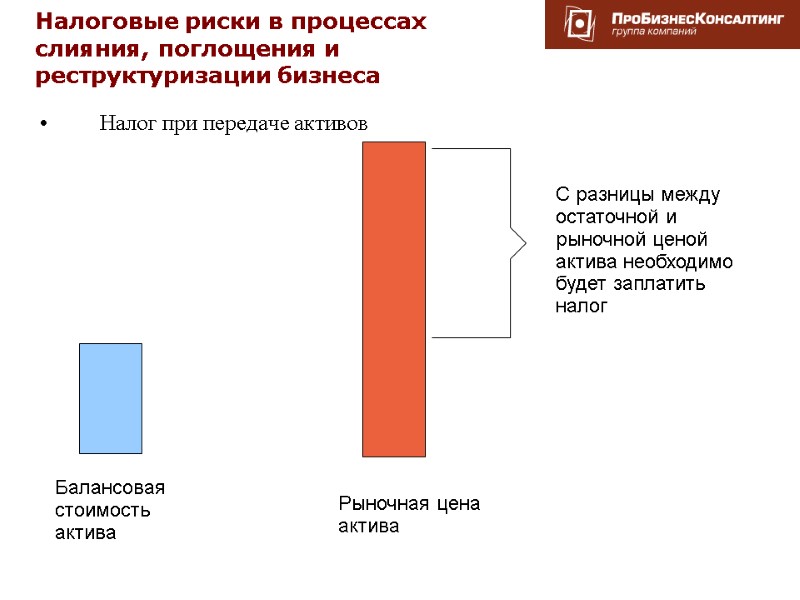

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Налог при передаче активов Балансовая стоимость актива Рыночная цена актива С разницы между остаточной и рыночной ценой актива необходимо будет заплатить налог

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Налог при передаче активов Балансовая стоимость актива Рыночная цена актива С разницы между остаточной и рыночной ценой актива необходимо будет заплатить налог

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Потеря различных налоговых льгот и преференций Потери прав на применение спец.режимов Потери возможностей льготного инвестирования (например, безвозмездная передача имущества дочерним компаниям не облагается налогом на прибыль) Утрата таможенных льгот (льготы по таможенным пошлинам и НДС при ввозе имущества из-за рубежа для вклада в уставный капитал) При наличии иностранного капитала и существенном использовании компанией заемных средств от иностранных инвесторов есть риск рассмотрения процентов по займу в качестве дивидендов. Утрата права на пониженную ставку налогообложения дивидендов, предусмотренную международными соглашениями. Четвертая группа рисков

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Потеря различных налоговых льгот и преференций Потери прав на применение спец.режимов Потери возможностей льготного инвестирования (например, безвозмездная передача имущества дочерним компаниям не облагается налогом на прибыль) Утрата таможенных льгот (льготы по таможенным пошлинам и НДС при ввозе имущества из-за рубежа для вклада в уставный капитал) При наличии иностранного капитала и существенном использовании компанией заемных средств от иностранных инвесторов есть риск рассмотрения процентов по займу в качестве дивидендов. Утрата права на пониженную ставку налогообложения дивидендов, предусмотренную международными соглашениями. Четвертая группа рисков

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Потеря права на применение упрощенной системы налогообложения превышение объема выручки: с 2009 года – 30 760 руб. превышение среднесписочной численности персонала: 100 чел. превышение остаточной стоимости основных средств и нематериальных активов: 100 млн. руб. превышение доли участия иных организаций в уставном капитале: 25% Важно таким образом выстроить структуру сделки, чтобы налогоплательщик не утратил право на применение налоговых спецрежимов и др. льгот

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Потеря права на применение упрощенной системы налогообложения превышение объема выручки: с 2009 года – 30 760 руб. превышение среднесписочной численности персонала: 100 чел. превышение остаточной стоимости основных средств и нематериальных активов: 100 млн. руб. превышение доли участия иных организаций в уставном капитале: 25% Важно таким образом выстроить структуру сделки, чтобы налогоплательщик не утратил право на применение налоговых спецрежимов и др. льгот

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса РЕЗЮМЕ Ушло время реструктуризаций бизнеса, проводимых только с целью минимизации налогообложения. Налоговая оптимизация – задача, сопровождающая реорганизацию, осуществляемую для решения управленческих задач.

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса РЕЗЮМЕ Ушло время реструктуризаций бизнеса, проводимых только с целью минимизации налогообложения. Налоговая оптимизация – задача, сопровождающая реорганизацию, осуществляемую для решения управленческих задач.

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Налоговые аспекты реструктуризации бизнеса требуют особого внимания. Схема реорганизации должна прорабатываться с учетом налогов. В противном случае, бизнес может потерять налоговые привилегии и приобрести дополнительные налоговые риски.

Налоговые риски в процессах слияния, поглощения и реструктуризации бизнеса Налоговые аспекты реструктуризации бизнеса требуют особого внимания. Схема реорганизации должна прорабатываться с учетом налогов. В противном случае, бизнес может потерять налоговые привилегии и приобрести дополнительные налоговые риски.