Что такое возвратный лизинг.pptx

- Количество слайдов: 10

Что такое возвратный лизинг

Что такое возвратный лизинг

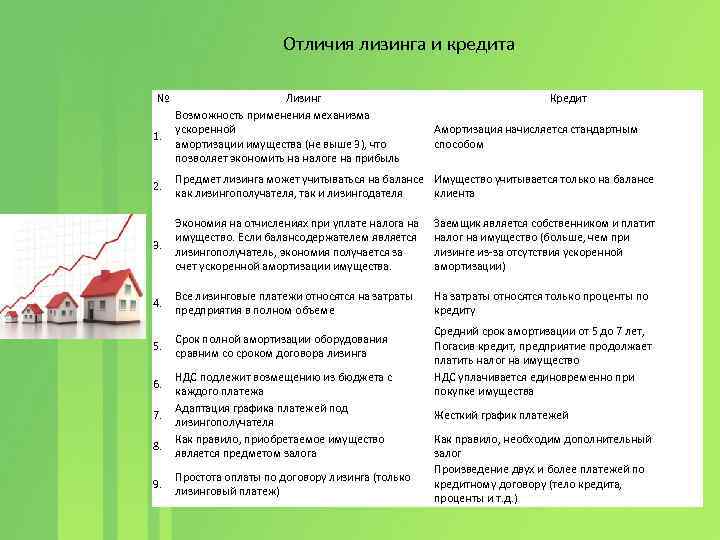

Отличия лизинга и кредита № 1. Лизинг Возможность применения механизма ускоренной амортизации имущества (не выше 3), что позволяет экономить на налоге на прибыль Кредит Амортизация начисляется стандартным способом 2. Предмет лизинга может учитываться на балансе Имущество учитывается только на балансе как лизингополучателя, так и лизингодателя клиента 3. Экономия на отчислениях при уплате налога на имущество. Если балансодержателем является лизингополучатель, экономия получается за счет ускоренной амортизации имущества. Заемщик является собственником и платит налог на имущество (больше, чем при лизинге из-за отсутствия ускоренной амортизации) 4. Все лизинговые платежи относятся на затраты предприятия в полном объеме На затраты относятся только проценты по кредиту 5. Срок полной амортизации оборудования сравним со сроком договора лизинга 6. 7. 8. 9. НДС подлежит возмещению из бюджета с каждого платежа Адаптация графика платежей под лизингополучателя Как правило, приобретаемое имущество является предметом залога Простота оплаты по договору лизинга (только лизинговый платеж) Средний срок амортизации от 5 до 7 лет, Погасив кредит, предприятие продолжает платить налог на имущество НДС уплачивается единовременно при покупке имущества Жесткий график платежей Как правило, необходим дополнительный залог Произведение двух и более платежей по кредитному договору (тело кредита, проценты и т. д. )

Отличия лизинга и кредита № 1. Лизинг Возможность применения механизма ускоренной амортизации имущества (не выше 3), что позволяет экономить на налоге на прибыль Кредит Амортизация начисляется стандартным способом 2. Предмет лизинга может учитываться на балансе Имущество учитывается только на балансе как лизингополучателя, так и лизингодателя клиента 3. Экономия на отчислениях при уплате налога на имущество. Если балансодержателем является лизингополучатель, экономия получается за счет ускоренной амортизации имущества. Заемщик является собственником и платит налог на имущество (больше, чем при лизинге из-за отсутствия ускоренной амортизации) 4. Все лизинговые платежи относятся на затраты предприятия в полном объеме На затраты относятся только проценты по кредиту 5. Срок полной амортизации оборудования сравним со сроком договора лизинга 6. 7. 8. 9. НДС подлежит возмещению из бюджета с каждого платежа Адаптация графика платежей под лизингополучателя Как правило, приобретаемое имущество является предметом залога Простота оплаты по договору лизинга (только лизинговый платеж) Средний срок амортизации от 5 до 7 лет, Погасив кредит, предприятие продолжает платить налог на имущество НДС уплачивается единовременно при покупке имущества Жесткий график платежей Как правило, необходим дополнительный залог Произведение двух и более платежей по кредитному договору (тело кредита, проценты и т. д. )

Возвратный лизинг отличается от обычного лизинга тем, что лизингополучатель выступает одновременно и в роли продавца лизингового имущества. То есть организация берет в лизинг оборудование (или другое имущество), которое изначально принадлежало ей самой. Соответственно, при возвратном лизинге между лизингодателем (лизинговой компанией) и организацией заключаются два договора: по купле-продаже имущества и сдаче его в лизинг. Оба документа подписываются одновременно, чтобы ни один из участников сделки не остался без оборудования или средств.

Возвратный лизинг отличается от обычного лизинга тем, что лизингополучатель выступает одновременно и в роли продавца лизингового имущества. То есть организация берет в лизинг оборудование (или другое имущество), которое изначально принадлежало ей самой. Соответственно, при возвратном лизинге между лизингодателем (лизинговой компанией) и организацией заключаются два договора: по купле-продаже имущества и сдаче его в лизинг. Оба документа подписываются одновременно, чтобы ни один из участников сделки не остался без оборудования или средств.

• Возвратный лизинг предназначен для покрытия недостатка в оборотных средствах компании. Несомненное преимущество возвратного лизинга состоит в том, что имущество организации (например, оборудование) может по-прежнему использоваться в производственном процессе. И в то же время организация, продав это имущество лизинговой компании, получает единовременно деньги на различные расходы. • В целом сделку возвратного лизинга можно сравнить с выдачей кредита под залог. Только для лизингополучателя расходы по лизинговому договору, как правило, ниже, чем проценты по банковским кредитам. К тому же за счет оптимизации налогообложения сделка возвратного лизинга может быть для клиента выгоднее, чем кредит.

• Возвратный лизинг предназначен для покрытия недостатка в оборотных средствах компании. Несомненное преимущество возвратного лизинга состоит в том, что имущество организации (например, оборудование) может по-прежнему использоваться в производственном процессе. И в то же время организация, продав это имущество лизинговой компании, получает единовременно деньги на различные расходы. • В целом сделку возвратного лизинга можно сравнить с выдачей кредита под залог. Только для лизингополучателя расходы по лизинговому договору, как правило, ниже, чем проценты по банковским кредитам. К тому же за счет оптимизации налогообложения сделка возвратного лизинга может быть для клиента выгоднее, чем кредит.

Нюансы возвратного лизинга • • Обычно договоры лизинга заключаются на длительный срок. Лизинговая компания не будет покупать дорогостоящее имущество, чтобы сдать его в аренду всего лишь на год. Чем дороже оборудование, тем больше будет и срок действия договора лизинга. Заметьте: повторно сдать в лизинг имущество, которое находится в собственности лизинговой компании, не удастся. По общему правилу договор лизинга может быть заключен только на то имущество, собственником которого лизинговая компания на момент заключения лизингового договора не является. Следовательно, свое имущество лизинговая компания может сдать только в аренду (пусть и долгосрочную). При этом теряются налоговые преимущества, которые предусмотрены для лизинговых договоров. Договоры возвратного лизинга также заключаются обычно на срок более года (иначе это невыгодно лизингополучателю) при общем максимальном сроке 3 года. Если в лизинг сдается недвижимость, то срок может увеличиться до 5 лет. На более длительный период договоры возвратного лизинга, как правило, не заключаются. Это уже невыгодно лизинговой компании. Конечно, если организация и лизингодатель являются взаимозависимыми лицами , то все условия договора возвратного лизинга могут существенно отличаться от общепринятых.

Нюансы возвратного лизинга • • Обычно договоры лизинга заключаются на длительный срок. Лизинговая компания не будет покупать дорогостоящее имущество, чтобы сдать его в аренду всего лишь на год. Чем дороже оборудование, тем больше будет и срок действия договора лизинга. Заметьте: повторно сдать в лизинг имущество, которое находится в собственности лизинговой компании, не удастся. По общему правилу договор лизинга может быть заключен только на то имущество, собственником которого лизинговая компания на момент заключения лизингового договора не является. Следовательно, свое имущество лизинговая компания может сдать только в аренду (пусть и долгосрочную). При этом теряются налоговые преимущества, которые предусмотрены для лизинговых договоров. Договоры возвратного лизинга также заключаются обычно на срок более года (иначе это невыгодно лизингополучателю) при общем максимальном сроке 3 года. Если в лизинг сдается недвижимость, то срок может увеличиться до 5 лет. На более длительный период договоры возвратного лизинга, как правило, не заключаются. Это уже невыгодно лизинговой компании. Конечно, если организация и лизингодатель являются взаимозависимыми лицами , то все условия договора возвратного лизинга могут существенно отличаться от общепринятых.

Возвратный лизинг и налоги • • Рекламирование сделок возвратного лизинга часто связано с обещанием экономии на налоговых платежах. Но заключение договора возвратного лизинга только с этой целью может быть расценено налоговыми органами как признак недобросовестности организации. Кроме того, подозрение у налоговиков может возникнуть в случае, когда продавец получает за свое имущество не все деньги сразу, а предоставляет покупателю-лизингодателю длительную отсрочку. В аналогичной ситуации может оказаться организация в случае, если вместо реальной оплаты за имущество будет произведен взаимозачет, получены векселя или будут применяться прочие финансовые инструменты, которые чаще всего используются в "серых" схемах. Подозрения также могут возникнуть, если сделка возвратного лизинга заведомо невыгодна для обоих ее участников. К тому же налоговые органы могут проверить цену сделки и доначислить налоги, особенно если лизингодатель и лизингополучатель окажутся взаимозависимыми лицами. Итак, заключив экономически нецелесообразную сделку, оба участника договора возвратного лизинга могут быть признаны недобросовестными налогоплательщиками, в результате чего налоговая доначислит налоговые платежи, пени и штрафы.

Возвратный лизинг и налоги • • Рекламирование сделок возвратного лизинга часто связано с обещанием экономии на налоговых платежах. Но заключение договора возвратного лизинга только с этой целью может быть расценено налоговыми органами как признак недобросовестности организации. Кроме того, подозрение у налоговиков может возникнуть в случае, когда продавец получает за свое имущество не все деньги сразу, а предоставляет покупателю-лизингодателю длительную отсрочку. В аналогичной ситуации может оказаться организация в случае, если вместо реальной оплаты за имущество будет произведен взаимозачет, получены векселя или будут применяться прочие финансовые инструменты, которые чаще всего используются в "серых" схемах. Подозрения также могут возникнуть, если сделка возвратного лизинга заведомо невыгодна для обоих ее участников. К тому же налоговые органы могут проверить цену сделки и доначислить налоги, особенно если лизингодатель и лизингополучатель окажутся взаимозависимыми лицами. Итак, заключив экономически нецелесообразную сделку, оба участника договора возвратного лизинга могут быть признаны недобросовестными налогоплательщиками, в результате чего налоговая доначислит налоговые платежи, пени и штрафы.

Плюсы и минусы возвратного лизинга • • Преимущество возвратного лизинга перед традиционным состоит в том, что организация заключает договор не с целью получения конкретного оборудования, а с целью получения денежных средств, которые она может использовать по своему усмотрению на любые приобретения. Для заключения договора возвратного лизинга не требуется предъявлять бухгалтерские балансы и прочие документы, которые обычно требуют банки для выяснения платежеспособности своих клиентов. Кроме того, не забывайте, что при заключении обычного договора лизингополучатель часто должен оплатить до 30% от стоимости лизингового имущества. Иногда организации не могут найти подобные средства. Взяв свое же имущество в возвратный лизинг, организация может на вырученные средства купить новое оборудование (или хотя бы использовать их как часть платы за оборудование, приобретаемое в кредит или по другому лизинговому договору).

Плюсы и минусы возвратного лизинга • • Преимущество возвратного лизинга перед традиционным состоит в том, что организация заключает договор не с целью получения конкретного оборудования, а с целью получения денежных средств, которые она может использовать по своему усмотрению на любые приобретения. Для заключения договора возвратного лизинга не требуется предъявлять бухгалтерские балансы и прочие документы, которые обычно требуют банки для выяснения платежеспособности своих клиентов. Кроме того, не забывайте, что при заключении обычного договора лизингополучатель часто должен оплатить до 30% от стоимости лизингового имущества. Иногда организации не могут найти подобные средства. Взяв свое же имущество в возвратный лизинг, организация может на вырученные средства купить новое оборудование (или хотя бы использовать их как часть платы за оборудование, приобретаемое в кредит или по другому лизинговому договору).

• • • В отличие от процентов по банковскому кредиту (который привлекается для тех же целей) лизинговые платежи полностью включаются в расходы для целей налогообложения прибыли - без всякого нормирования. Примечание. Проценты за кредит могут быть учтены в налоговом учете только как нормируемые расходы и уменьшат налоговую базу только в пределах, не превышающих 1, 1 ставки рефинансирования ЦБ РФ. Сейчас эта ставка равна 12% , следовательно, в расходы можно включить сумму процентов, не превышающую 13, 2% годовых от суммы выданного кредита. Один из основных минусов возвратного лизинга (если, конечно, сделка заключается между независимыми компаниями) состоит в том, что организация лишается своего имущества - ведь при определенных обстоятельствах (а точнее, при нарушении существенных условий лизингового договора ) лизингодатель имеет право расторгнуть договор лизинга, и тогда лизинговое имущество останется у него. Поэтому иногда организациям легче смириться с более высокими расходами по банковскому кредиту, чем заключать договор возвратного лизинга и рисковать своей собственностью

• • • В отличие от процентов по банковскому кредиту (который привлекается для тех же целей) лизинговые платежи полностью включаются в расходы для целей налогообложения прибыли - без всякого нормирования. Примечание. Проценты за кредит могут быть учтены в налоговом учете только как нормируемые расходы и уменьшат налоговую базу только в пределах, не превышающих 1, 1 ставки рефинансирования ЦБ РФ. Сейчас эта ставка равна 12% , следовательно, в расходы можно включить сумму процентов, не превышающую 13, 2% годовых от суммы выданного кредита. Один из основных минусов возвратного лизинга (если, конечно, сделка заключается между независимыми компаниями) состоит в том, что организация лишается своего имущества - ведь при определенных обстоятельствах (а точнее, при нарушении существенных условий лизингового договора ) лизингодатель имеет право расторгнуть договор лизинга, и тогда лизинговое имущество останется у него. Поэтому иногда организациям легче смириться с более высокими расходами по банковскому кредиту, чем заключать договор возвратного лизинга и рисковать своей собственностью

• • • Кроме того, с полученной за выкупаемое имущество суммы (за вычетом остаточной стоимости) нужно заплатить налог на прибыль (24%) и смириться с тем, что часть полученных денег тут же уйдет в бюджет в виде НДС. Немаловажно и то, что налоговые органы будут тщательно проверять сделку возвратного лизинга, ориентируясь при этом на добросовестность организации как налогоплательщика. В случае если данный договор имеет признаки схемы "оптимизации налогов", есть вероятность, что заключение лизинговой сделки будет рассматриваться как признак недобросовестности организации. В результате ей доначислят налоги, пени и выпишут штрафы. Поэтому, если фирма решится на заключение договора возвратного лизинга, надо тщательно подготовить обоснование его экономической целесообразности. Кроме того, сделки возвратного лизинга, если их предметом является недвижимость, сопряжены с рядом технических неудобств, точнее, с необходимостью регистрации перехода права собственности на недвижимость от организации к лизинговой компании. Затем нужно регистрировать сам лизинговый договор. По окончании срока действия договора и при возврате имущества в собственность лизингополучателя также нужно регистрировать переход права собственности на недвижимость. Если предметом лизинга является отдельное здание, добавьте к этому еще и сложности с оформлением прав на землю (или регистрацией прав собственности на нее).

• • • Кроме того, с полученной за выкупаемое имущество суммы (за вычетом остаточной стоимости) нужно заплатить налог на прибыль (24%) и смириться с тем, что часть полученных денег тут же уйдет в бюджет в виде НДС. Немаловажно и то, что налоговые органы будут тщательно проверять сделку возвратного лизинга, ориентируясь при этом на добросовестность организации как налогоплательщика. В случае если данный договор имеет признаки схемы "оптимизации налогов", есть вероятность, что заключение лизинговой сделки будет рассматриваться как признак недобросовестности организации. В результате ей доначислят налоги, пени и выпишут штрафы. Поэтому, если фирма решится на заключение договора возвратного лизинга, надо тщательно подготовить обоснование его экономической целесообразности. Кроме того, сделки возвратного лизинга, если их предметом является недвижимость, сопряжены с рядом технических неудобств, точнее, с необходимостью регистрации перехода права собственности на недвижимость от организации к лизинговой компании. Затем нужно регистрировать сам лизинговый договор. По окончании срока действия договора и при возврате имущества в собственность лизингополучателя также нужно регистрировать переход права собственности на недвижимость. Если предметом лизинга является отдельное здание, добавьте к этому еще и сложности с оформлением прав на землю (или регистрацией прав собственности на нее).

Итак, договор возвратного лизинга требует взвешенного подхода и по определению является более рисковым способом привлечения денежных средств, нежели банковский кредит. Но риск может быть компенсирован простотой получения таких средств, их меньшей дороговизной и экономией на налогах. Однако выбирать, что важнее - спокойствие или экономия, организациям придется самостоятельно

Итак, договор возвратного лизинга требует взвешенного подхода и по определению является более рисковым способом привлечения денежных средств, нежели банковский кредит. Но риск может быть компенсирован простотой получения таких средств, их меньшей дороговизной и экономией на налогах. Однако выбирать, что важнее - спокойствие или экономия, организациям придется самостоятельно